- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La inflación de Nueva Zelanda superó las expectativas del RBNZ y de los economistas, ¿el banco subirá 75 puntos básicos?

- El sentimiento cambió de forma mixta tras el informe de Apple de que la contratación se ralentizará, reavivando la preocupación por la recesión en EE.UU. entre los inversores.

- ANZ Bank espera que el tipo de interés a un día del RBNZ (OCR) termine en el 4% en lugar del 3,5%.

El NZD/USD apenas registró ganancias el lunes, gracias a un impulso tardío de aversión al riesgo espoleado por la noticia de que el gigante tecnológico estadounidense Apple planea ralentizar la contratación, alimentando los temores de recesión de EE.UU. entre los participantes del mercado, que buscaron seguridad, lo que en el espacio de divisas, algunas de las principales, fue testigo de un recorte de sus ganancias iniciales frente al dólar.

El NZD/USD cotiza en 0.6151, con una subida de casi el 0.06%, después de haber alcanzado un máximo diario en torno a 0.6200, pero los vendedores intervinieron y superaron a los compradores, haciendo caer el par hacia los niveles de precios actuales.

El NZD/USD sigue siendo positivo por la elevada inflación de Nueva Zelanda y las expectativas de nuevas subidas

El estado de ánimo del mercado se ha agriado, como muestran las acciones estadounidenses. El USD está recuperando algo de terreno, como muestra el índice del dólar estadounidense, rebotando desde los mínimos diarios en torno a 106.892 y subiendo hacia 107.354, aunque se mantiene en negativo en casi un 0.60% durante el día.

La falta de datos económicos en EE.UU. deja a los operadores pendientes de los informes de inflación de EE.UU. de la semana pasada, de las ventas al por menor y del índice de sentimiento del consumidor (CSI) de la UM. La inflación estadounidense, encabezada por los índices de precios al consumo y al productor, subió a nuevos máximos de varias décadas, impulsada por los altos precios de la energía y los alimentos. Sin embargo, la cifra del IPC subyacente se situó por debajo del umbral del 6%, cayendo por tercer mes consecutivo, lo que disuadiría a los funcionarios de la Fed de provocar una subida de tipos de 100 puntos básicos. Además, las expectativas de inflación del UoM Consumer Sentiment refuerzan el caso, ya que descendió del 3.1% al 2.8% en 5 años.

En Nueva Zelanda, el índice de precios al consumo del segundo trimestre subió un 7.3% interanual, por encima del 6,9% estimado por los economistas y superando el 7% estimado por el Banco de la Reserva de Nueva Zelanda (RBNZ). El NZD/USD reaccionó positivamente al informe, saltando de 0.6149 a 0.6170, ya que se necesitaría un mayor endurecimiento, como dijeron los analistas de ANZ Bank.

"Hemos cambiado nuestra previsión de OCR y ahora esperamos que la serie de subidas de 50 puntos básicos continúe hasta noviembre, lo que significa un punto final de OCR del 4.0% en lugar del 3.5%. Una subida de 75 puntos básicos en el MPS de agosto es una posibilidad muy real, sobre todo si los datos del mercado laboral del 3 de agosto dan otra sorpresa de halcones", escribieron los analistas de ANZ.

Qué hay que vigilar

La agenda económica neozelandesa incluirá el índice de precios del comercio mundial de productos lácteos el martes. En Estados Unidos se publicarán los permisos de construcción y los inicios de viviendas de junio, junto con el Redbook.

Niveles técnicos clave del NZD/USD

- El AUD/NZD continúa moviéndose lateralmente, alrededor de la SMA de 20 y 55 días.

- El rally alcista de medio plazo se enfrenta a la resistencia de 1.1100.

- Próximo evento: La reunión del RBA el martes.

El cruce AUD/NZD sigue moviéndose lateralmente por debajo de 1.1100. La zona de 1.1100 limita las subidas. Una ruptura al alza debería fortalecer el aussie, y tendría como objetivo 1.1150 inicialmente y luego una prueba de 1.1180.

Las medias móviles simples de 20 y 55 días están lateralizadas cerca del precio actual, lo que refleja cómo ha cotizado el cruce durante los últimos treinta días. Los indicadores técnicos no ofrecen señales claras, también afectados por la reciente acción del precio.

Por otro lado, una consolidación por debajo de 1.1000 debería exponer una línea de tendencia alcista en 1.0970. Una ruptura a la baja abriría las puertas a más pérdidas, inicialmente hasta 1.0950 (SMA de 20 semanas). Una confirmación por debajo de 1.0920 sería una señal bajista más sólida, cuyo objetivo sería 1.0800.

Mientras que entre la línea de tendencia alcista y la zona de 1,1100, la volatilidad en el AUD/NZD probablemente seguirá siendo limitada. El martes, el Banco de la Reserva de Australia anunciará su decisión sobre la política monetaria, un acontecimiento que podría provocar movimientos bruscos en los cruces del AUD.

Gráfico diario del AUD/NZD

Niveles técnicos

- El USD/JPY se tambalea en un rango de 70 pips pero se mantiene en territorio de pérdidas, bajando un 0.27%.

- El apetito por el riesgo hizo mella en la demanda del billete verde, que perdió un 0.80%, como muestra el índice del dólar estadounidense.

- USD/JPY Análisis del Precio: La cuña ascendente en el gráfico diario podría abrir la puerta hacia los mínimos de julio en torno a 134.70.

El USD/JPY cae por segundo día consecutivo, alcanzando un mínimo diario cerca de 137.89, en medio de un sentimiento optimista, como lo demuestra la subida de la renta variable mundial; mientras que el billete verde retrocede desde 108.000, como lo demuestra el índice del dólar estadounidense, perdiendo casi un 0.80%, en 107.192.

El USD/JPY se mueve en 138.09, dentro de un estrecho rango de 70 pips, en el que el par alcanzó un máximo diario en 138.57 antes de caer por debajo de 138.00, pero una vez que se asentó el polvo, los compradores recuperaron el nivel 138.00 en un día de poca liquidez porque los mercados japoneses estuvieron cerrados el lunes y no se publicaron datos económicos.

Análisis del precio del USD/JPY: Perspectiva técnica

Gráfico diario del USD/JPY

El gráfico diario del USD/JPY muestra una tendencia alcista, a pesar de mostrar signos de pérdida de fuerza tras alcanzar un máximo de 24 años en torno a 139.38. Los operadores deben tener en cuenta que una cuña ascendente sigue en juego y, según la acción del precio, permanece confinada dentro de las líneas de tendencia superior e inferior del patrón gráfico antes mencionado, lo que significa que el USD/JPY está a punto de romper en cualquier dirección.

Si el USD/JPY termina al alza, la primera resistencia del USD/JPY sería 139.00. Si se rompe esta última, se expondrá el máximo de los últimos años en 139.38. Una vez superada, el nivel 140.00 estará abierta para un desafío, en el camino del USD/JPY hacia el máximo de agosto de 1998 en 147.67.

Por otro lado, el primer soporte del USD/JPY sería el máximo del 11 de julio en 137.75. Una ruptura por debajo expondrá el máximo diario del 29 de junio en 137.00, seguido de una prueba del mínimo del 1 de julio en 134.74.

Niveles técnicos clave del USD/JPY

- El EURUSD comienza una semana crucial con el pie derecho, subiendo un 0.82%.

- Los operadores del EUR/USD están pendientes de los datos de inflación de la UE y de la decisión de política monetaria del BCE.

El EUR/USD amplió las ganancias a dos días consecutivos después de alcanzar un nuevo mínimo de 20 años por debajo de la paridad. Desde entonces, el par EURUSD no ha mirado atrás y alcanzó un nuevo máximo de dos semanas cerca de 1,0200 antes de establecerse en torno a los niveles de precios actuales. El EURUSD cotiza a 1.0167 en el momento de escribir este artículo.

El discurso de los mercados financieros no ha cambiado. La preocupación por el aumento de la inflación, el endurecimiento de los bancos centrales y el temor a la recesión siguen presentes en la mente de los inversores. No obstante, la renta variable mundial subió gracias a los resultados positivos de las acciones estadounidenses, lo que indica que las empresas se están preparando para un mayor endurecimiento de la Fed, mientras que los inversores se encogieron de hombros ante el brote de coronavirus en China, que amenazaba con mantener la cadena de suministro interrumpida y, en consecuencia, con precios más altos. Dicho esto, el USD pierde un 0.73%, lo que apuntala al EUR/USD, que se verá presionado por los datos de inflación de la UE, la decisión de política monetaria del BCE y los PMI globales del S&P de EE.UU. al final de la semana.

Precio del EURUSD Perspectiva técnica

Los compradores del EUR/USD han entrado en escena, aunque la cotización sigue teniendo un sesgo bajista, con las medias móviles diarias (DMA) situadas muy por encima del tipo de cambio. La corrección alcista en curso se atribuye a que los cortos del EUR/USD han tomado beneficios, lo que ha provocado un repunte hacia un nuevo máximo de 11 días por encima de 1.0200.

Si los compradores del EURUSD mantienen el control, la primera resistencia de la divisa se situaría en 1.0200. Si se supera esta última, se expondrá el máximo diario del 6 de julio en 1.0276, seguido de la EMA de 20 días en 1.0310.

Por otro lado, el primer soporte del EUR/USD sería 1.0100. Si se rompe por debajo, se expondrá el nuevo mínimo de 20 años en 0.9952. Una vez superado, el siguiente desafío para los vendedores del EUR/USD serán los mínimos de diciembre de 2002, en torno a 0.9859.

Lo que hay que tener en cuenta el martes 19 de julio:

El dólar pasó la mayor parte del primer día de la semana con el pie izquierdo, perdiendo terreno frente a la mayoría de sus principales rivales. Sin embargo, se recuperó por la tarde en EE.UU., ya que Wall Street no pudo mantener las ganancias iniciales y giró a la baja.

El USD comenzó a descender el viernes, ya que los datos alentadores de EE.UU. enfriaron temporalmente las preocupaciones relacionadas con la recesión. El escaso calendario macroeconómico del lunes lo mantuvo a la baja antes de la decisión de los bancos centrales. La Reserva Federal de EE.UU. entró en su periodo de bloqueo antes de la reunión de la próxima semana, mientras que el Banco Central Europeo anunciará su política monetaria el próximo jueves.

La crisis energética en Europa podría cambiar el rumbo del EUR/USD, que se recuperó hasta 1.0200. La compañía rusa Gazprom ha declarado fuerza mayor en los suministros y ha dicho que no puede garantizar el suministro de gas a Europa debido a circunstancias "extraordinarias". La Agencia Internacional de la Energía ha advertido que la UE debe reducir el consumo de gas de cara al invierno. El par cotiza actualmente en torno a 1.0150.

Un dólar más débil ayudó a que el GBP/USD alcanzara los 1,2039, pero el par retrocedió hacia la zona actual de los 1.1960 en medio de un empeoramiento del ánimo al final del día.

Las monedas vinculadas a las materias primas mantuvieron la mayor parte de sus ganancias iniciales, con el AUD/USD cotizando a 0.6815 y el USD/CAD a 1.2965. Por último, el yen y el franco suizo, monedas refugio, registraron modestas ganancias frente al dólar.

El oro intentó recuperar algo de terreno, pero terminó la jornada en torno a los 1.708$ la onza troy y corre el riesgo de seguir cayendo. Los precios del crudo, por su parte, conservan la mayor parte de sus ganancias iniciales, y el WTI cotiza ahora a 98.80$ el barril.

- El USD/CAD bajó casi un 0.80% el lunes debido a un ambiente de apetito de riesgo, la debilidad del dólar estadounidense y los elevados precios del petróleo.

- Los datos de la semana pasada sobre la inflación en EE.UU., principalmente el IPC subyacente, aliviaron los temores de una subida de tipos de la Fed de 100 puntos básicos, ya que la mayoría de los responsables políticos se opusieron a ello.

- La inflación y las ventas minoristas de Canadá arrojarían algo de luz, sobre la trayectoria del BoC, después de la gran subida del BoC.

El USD/CAD cae por segundo día consecutivo, borrando las ganancias del jueves pasado, y regresa por debajo del mínimo de la semana pasada en 1.2936, debido en parte a un dólar estadounidense debilitado que retrocede desde los 108.000, casi un 1% en medio de un estado de ánimo optimista en los mercados, animado por la especulación de que la Fed no ajustará su política monetaria tan agresivamente como se esperaba.

Por lo tanto, el USD/CAD cotiza a 1,2924, desplomándose por debajo de la media móvil simple (SMA) de 200 horas, rompiendo por debajo de 1.3000, y marcando un mínimo diario en torno a 1.2898, lo que exacerbaría una prueba de los mínimos de 1.2837 en una semana de calendario estadounidense ligero, y también cuando los portavoces de la Fed entraron en el período de apagón.

USD/CAD cae por el apetito de riesgo, la suavidad del dólar y el elevado precio del petróleo

Las acciones mundiales suben con fuerza. Los rendimientos del Tesoro de EE.UU. a 10 años suben al romper por encima del umbral del 3%, mientras los agentes del mercado reducen los flujos hacia la seguridad. Los operadores se encogen de hombros ante la preocupación por el reciente brote de Covid-19 en China, a pesar de que el sábado se informó de 580 casos locales. Mientras tanto, los precios del petróleo crudo, principalmente el WTI, subieron un 4.549%, cambiando de manos a 98.

92$ BPD, lo que reforzó el dólar canadiense, un viento en contra para el dólar.

En el calendario de Estados Unidos, los datos sobre la vivienda serán el centro de atención el lunes, aunque los mercados se centran en la inflación y el crecimiento, por lo que su reacción sería interesante. Durante la semana pasada, la inflación estadounidense se mantuvo en niveles más altos; en ambas lecturas, la de los consumidores y la de los precios pagados por los productores. No obstante, el IPC subyacente se situó por debajo del umbral del 6%, cayendo por tercer mes consecutivo, lo que ilustra que los alimentos y la energía son los que más contribuyen a la elevada tasa de inflación.

Dicho esto, las expectativas de la Fed de 100 puntos básicos se han desvanecido hasta ahora. La herramienta FedWatchtool de CME muestra un 30% de probabilidades de que se produzca una subida de los tipos de interés, pero sigue mostrando una subida de 75 puntos básicos, en línea con lo expresado por la mayoría de los responsables de la política monetaria de la Fed, a saber, Waller, Bullard, Mester y Daly. La única excepción fue el presidente de la Fed de Atlanta , Raphael Bostic, que declaró que "todo está sobre la mesa" tras la publicación del IPC de junio.

Por otra parte, el Banco de Canadá subió los tipos por sorpresa, más de lo esperado, unos 100 puntos básicos, haciendo hincapié en que harían lo necesario para controlar la inflación. Además, en la conferencia de prensa, el gobernador del BOC, Macklem, dijo que adelantar las subidas de tasas ahora ayudaría a evitar tasas aún más altas en el futuro, al tiempo que añadió que los ciclos de adelanto tienden a ser seguidos por aterrizajes más suaves.

Qué hay que vigilar

En la agenda canadiense se publicarán los datos sobre la construcción de viviendas, la inflación y las ventas minoristas. En Estados Unidos, el calendario estará repleto de datos de viviendas iniciadas, permisos de construcción, ventas de viendas existentes, solicitudes iniciales de subsidio de desempleo y los PMI globales de julio.

Niveles técnicos clave del USD/CAD

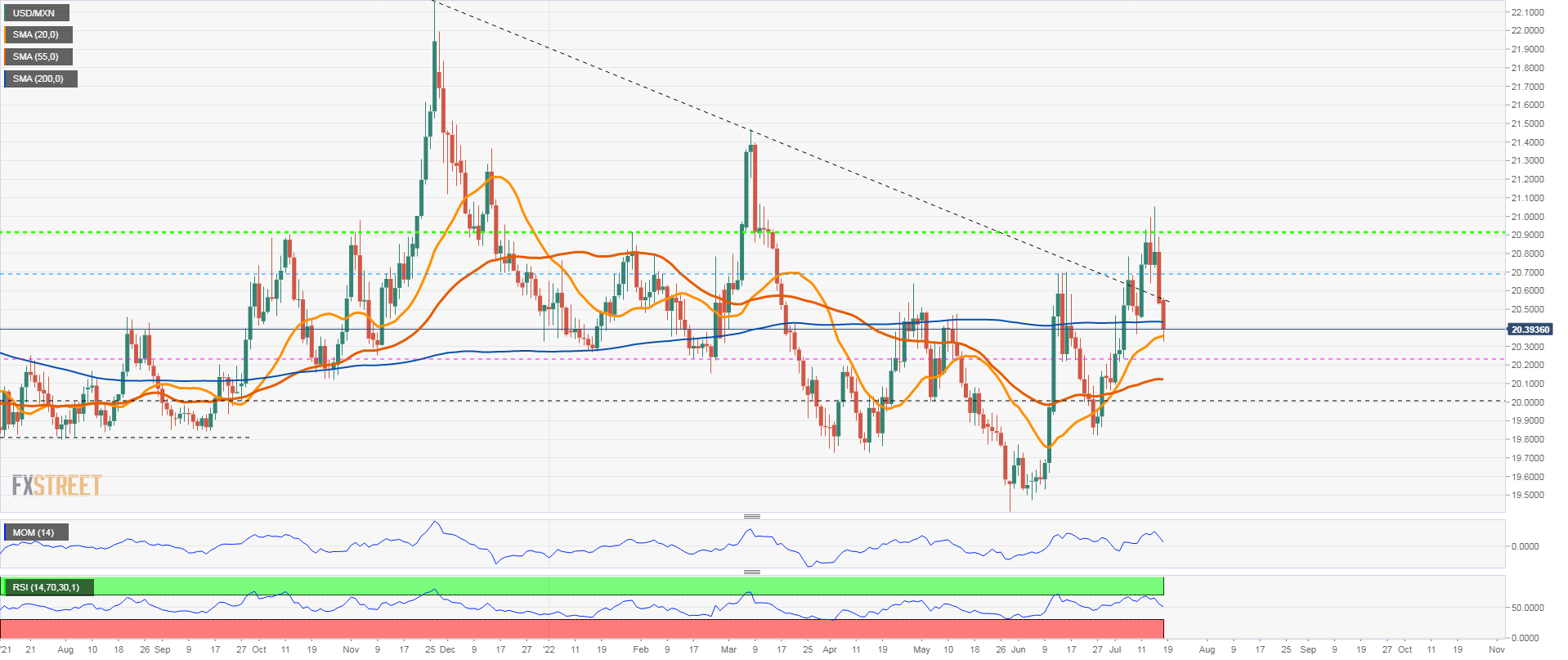

- El peso mexicano amplía su recuperación en medio de la mejora del sentimiento de riesgo.

- El USD/MXN cae por segundo día consecutivo.l

- Soporte clave en 20.30/35, el dólar se fortalece por encima de 20.45.

Las divisas de los mercados emergentes suben por segundo día consecutivo el lunes, en medio de una mejora global del sentimiento del mercado. La estabilidad de los rendimientos en EE.UU. y la subida de los precios de las materias primas ofrecen un alivio a las divisas de mayor riesgo, como el peso mexicano.

El USD/MXN alcanzó la semana pasada un máximo por encima de 21.00, niveles que no se veían desde marzo. No logró mantenerse por encima de 21.00 (ni tampoco registrar un cierre diario por encima de 20.90) y retrocedió inicialmente hasta 20.60. El viernes, rompió a la baja y el lunes hizo sudo o en 20.32, cerca de la media móvil simple de 20 días.

Durante la sesión americana, el USD/MXN está rebotando desde la zona de soporte clave en torno a 20.33. Si vuelve a moverse por encima de 20.45, el peso mexicano perdería fuerza, abriendo las puertas a una prueba de 20.70, que vuelve a ser una resistencia crítica.

El retroceso desde los máximos mensuales hasta ahora, representa una corrección en el USD/MXN. El sesgo a corto plazo sigue siendo alcista. Una consolidación por debajo de 20.45 mantendría las subidas limitadas. Un cierre por debajo de 20.22 podría cambiar la tendencia a corto plazo a neutral.

Gráfico diario del USD/MXN

- El sentimiento de riesgo favorece a la libra el lunes.

- Semana ajetreada en el Reino Unido entre política y datos clave.

- La libra se enfrenta a los próximos niveles de resistencia en 1.2050 y 1,2065.

El GBP/USD ha superado los 1.1990 durante la sesión americana y ha saltado hasta los 1.2033, alcanzando el nivel más alto desde el 8 de julio. Está rondando los 1.2010/15, subiendo 150 pips en el día, impulsado por la debilidad del dólar estadounidense.

Mejora del sentimiento de riesgo

Los precios de las acciones terminaron al alza en Europa y el Dow Jones ganó un 0.54% el lunes. La última ronda de datos económicos de EE.UU. y los indicios de que la Reserva Federal subirá los tipos "sólo" en 75 puntos básicos contribuyen a mejorar el sentimiento del mercado. Los inversores también están pendientes de los primeros resultados empresariales del segundo trimestre.

En el Reino Unido, el drama político continúa. Los candidatos definitivos a primer ministro deberían estar claros el jueves. Además de la política, los datos económicos del Reino Unido serán clave durante la semana. El martes se publicará el mercado laboral. Más tarde, durante la semana, se publicarán el IPC, el PMI y las ventas minoristas.

La próxima reunión del Banco de Inglaterra será el 4 de agosto. Se prevé una subida de tipos de 50 puntos básicos. El lunes, Saunders dijo que los tipos de interés podrían superar el 2% en 2023 y subrayó que el banco central debe actuar para evitar una inflación elevada.

En Estados Unidos es una semana tranquila en cuanto a datos económicos. La atención está puesta en la reunión de la Reserva Federal de la próxima semana. Los participantes en el mercado ven una subida de 75 puntos básicos. Las probabilidades de un aumento mayor se suavizaron el viernes.

Mirando a 1.2050

El sesgo a muy corto plazo es alcista para el GBP/USD. Aunque el par se enfrenta a una fuerte resistencia en torno a 1.2050 y también a 1.2065. Por lo tanto, se necesita una ruptura firme por encima para despejar el camino hacia más ganancias. Mientras que por debajo de la zona mencionada, las subidas se verían limitadas. El soporte inmediato podría verse en 1.1950, seguido de 1.1920 y 1.1850.

Niveles técnicos

El economista del Grupo UOB Enrico Tanuwidjaja evalúa las últimas cifras de la balanza comercial en Indonesia.

Puntos clave

"Indonesia logró un superávit comercial de 5.100 millones de dólares en junio, el tercero más alto en comparación con el máximo histórico de 7.500 millones de dólares en abril de 2022".

"Las exportaciones se dispararon un 40.7% interanual en junio (frente al 27.0% de mayo), significativamente más alto que el consenso del mercado del 30.3% interanual. Mientras tanto, las importaciones se aceleraron igualmente hasta el 22.0% interanual en junio (frente al 30,7% interanual de mayo), apenas por encima del consenso del mercado del 20,1% interanual."

"Indonesia podría registrar otro pequeño superávit por cuenta corriente en el segundo trimestre en medio de un superávit comercial mucho más fuerte de lo esperado en el periodo Mar-Jun."

El oro sufrió fuertes pérdidas y registró su cierre semanal más bajo en casi un año. Los estrategas de TD Securities esperan que el metal amarillo sufra nuevas pérdidas.

Mercado bajista en el XAUUSD por el momento

"Los precios del oro han cruzado el nivel de una reversión de la tendencia, lo que supone la confirmación de un régimen de tendencia bajista en el metal amarillo por el momento".

"Los precios han atravesado desde entonces varios niveles de soporte en su camino hacia el soporte de los 1.600$".

"El discurso de la Reserva Federal se ha opuesto a una subida de 100 puntos básicos por parte de algunos halcones notables, lo que aumenta el riesgo de un short-squeeze a corto plazo previo, lo que crearía la configuración ideal para una caída adicional".

El S&P 500 ha registrado brechas al alza gracias a un mayor volumen. Los analistas de Credit Suisse consideran que hay margen para seguir fortaleciendo el rango de consolidación más amplio.

Resistencia inicial en 3.902, y luego en 3.946.

"Un final positivo de la semana pasada ha llevado al S&P 500 a un hueco al alza con un mayor volumen para volver a cerrar por encima de la media exponencial de 13 días a corto plazo. Esto debería reforzar el rango lateral de las últimas semanas, con el riesgo inmediato de una recuperación más profunda dentro de este rango."

"La resistencia se ve inicialmente en la parte superior del canal de tendencia bajista desde abril en 3.902, un cierre por encima del cual debería despejar el camino para la fuerza de nuevo a 3.919 y luego el máximo de finales de junio en 3.946. Por encima de este nivel, la recuperación puede extenderse hasta los 3.974, con una resistencia de precios, brechas y medias de 63 días más importante y dura en los 4.010/19, que esperamos que siga siendo una barrera importante."

"El soporte se ve en 3.833 inicialmente, luego el gap de precios del viernes por la mañana en 3.817/3.790. Por debajo de aquí se necesita reafirmar un sesgo negativo en el rango de nuevo con el soporte visto a continuación en 3.732/22."

- El precio del oro ganó algo de tracción positiva el lunes en medio de la continua toma de ganancias del dólar.

- La disminución de las probabilidades de una subida de tipos más agresiva por parte de la Fed pesa sobre el dólar y amplía el soporte.

- El impulso del apetito de riesgo y el repunte de los rendimientos de los bonos estadounidenses actúan como viento en contra, limitando al par.

El precio del oro comienza la semana con un tono positivo y se aleja del mínimo de casi un año alcanzado la semana pasada. Sin embargo, la subida intradía carece de convicción alcista y pierde fuerza justo antes de alcanzar el nivel de 1.725$. El XAU/USD se cotizó por última vez en torno a la zona de los 1.715$-1.716$ durante la primera hora de la sesión norteamericana, con una subida de más del 0.50% en el día.

El precio del oro se respalda en el retroceso del USD

El dólar estadounidense prolonga el retroceso de la semana pasada desde los máximos de dos décadas y es testigo de una fuerte venta por segundo día consecutivo en medio de la disminución de las probabilidades de que la Fed suba los tipos de interés en 100 puntos básicos en julio. Esto, a su vez, se considera un factor clave que ofrece cierto apoyo al oro denominado en dólares. Varios funcionarios de la Reserva Federal señalaron la semana pasada que no estaban a favor de la mayor subida de tipos que los mercados habían previsto. Cabe recordar que los inversores elevaron sus apuestas por una subida de tipos de la Fed de gran magnitud después de que la inflación al consumo en EE.UU. se acelerara en junio hasta el nivel más alto desde noviembre de 1981.

Dos de los miembros más agresivos del FOMC -el gobernador de la Fed, Christopher Waller, y el presidente de la Fed de San Louise, James Bullard- se opusieron a las expectativas de subidas de tipos más agresivas por parte del banco central estadounidense. Además, el presidente de la Fed de Atlanta, Raphael Bostic, advirtió el viernes de que un movimiento demasiado drástico podría socavar los aspectos positivos de la economía y aumentar la incertidumbre. Esto, a su vez, siguió pesando sobre el USD. Sin embargo, una combinación de factores está impidiendo que los operadores alcistas realicen apuestas agresivas y que el precio del oro suba significativamente, al menos por el momento.

El impulso del riesgo actúa como viento en contra del precio del oro

Los mercados mundiales de renta variable están experimentando una tendencia alcista en medio de la esperanza de que la Reserva Federal sea menos agresiva en su próxima reunión de lo que se temía. El impulso del riesgo ha provocado una nueva subida de los rendimientos de los bonos del Tesoro de EE.UU., que, a su vez, está actuando como un viento en contra del oro, que es un refugio seguro. De hecho, el rendimiento de la deuda pública estadounidense de referencia a 10 años se ha disparado por encima del umbral del 3%. Esto está ayudando a limitar las pérdidas más profundas del dólar y contribuyendo a limitar las ganancias del XAU/USD. Por lo tanto, será prudente esperar a que se produzcan fuertes compras de seguimiento antes de confirmar que los precios al contado han hecho suelo.

Perspectiva técnica del precio del oro

El precio del oro ha mostrado repetidamente cierta resistencia por debajo de la marca de 1.700 dólares. Dicho esto, la incapacidad del metal para ganar una tracción significativa sugiere que los riesgos a corto plazo siguen estando sesgados a la baja. Esto, a su vez, sugiere que cualquier fuerza posterior más allá de la resistencia inmediata de 1.725$-1.726$ podría enfrentarse a una fuerte resistencia cerca de la zona horizontal de 1.734$-1.735$. Un movimiento sostenido por encima podría desencadenar una serie de coberturas de cortos y elevar el XAUUSD hacia la zona de suministro de 1.749$ a 1.752$.

Por otro lado, el mínimo de la semana pasada, en torno a la zona de 1.698$ a 1.697$, parece proteger la baja inmediata. Una ruptura convincente por debajo haría vulnerable al XAU/USD y aceleraría la caída hacia el mínimo de septiembre de 2021, en torno a la zona de 1.787-1.786$. El precio del oro podría extender la trayectoria bajista hacia la prueba del mínimo anual de 2021, cerca de la zona de 1.677$ a 1.676$.

-637937482873164997.png)

El GBP/USD está experimentando un nuevo rebote. Se espera que el par se consolide a corto plazo, antes de una posible caída hasta el objetivo técnico principal de Credit Suisse en 1.15/1.1409.

La resistencia en 1.1968 limitará la subida antes de una posible caída a 1.15/1.1409.

"La resistencia clave a corto plazo se ve en el reciente máximo de reacción y la media exponencial de 13 días en 1.1968. Nuestra opinión es que esto limite idealmente el movimiento al alza para una fase de consolidación de bajo nivel antes de un movimiento de vuelta a 1.1805, y luego a 1.1760".

"Un eventual movimiento por debajo de 1.1760 a su debido tiempo debería suponer una caída hacia nuestro objetivo principal en 1.1500/1.1409, la parte inferior del rango de seis años y posible soporte de la tendencia a largo plazo que se remonta a 1985. Nuestra opinión sigue siendo la de buscar un suelo más importante aquí".

"Un cierre por encima de 1.1968 despejaría el camino para una recuperación correctiva más profunda, con una resistencia en el máximo de reacción de principios de julio en 1.2057.

- El EUR/USD rebota con fuerza desde los recientes niveles de sobreventa.

- Se ven ganancias adicionales revisitando la zona de 1.0200.

El EUR/USD avanza más y se suma al rebote del viernes, volviendo a probar la zona de 1.0170/75 a principios de la semana.

Las ganancias adicionales podrían generar una nueva prueba de la zona de 1.0200 más pronto que tarde, aunque la postura bajista del par sigue vigente. Por el contrario, la reanudación de la tendencia bajista debería encontrar una contención inicial en el nivel de paridad clave antes del mínimo de 2022 en 0.9952 (14 de julio).

Mientras el par navegue por debajo de la línea de soporte de 5 meses en torno a 1.0540, se prevén nuevas pérdidas.

A largo plazo, se espera que la visión bajista del par prevalezca mientras opere por debajo de la SMA de 200 días en 1.1026.

Gráfico diario del EUR/USD

Niveles técnicos

- Peso mexicano y monedas de mercados emergentes suben el lunes por mejor clima.

- USD/MXN extiende la corrección hasta la zona de 20.30.

El USD/MXN está cayendo nuevamente el lunes y alcanzó el nivel más bajo desde el 5 de julio, en 20.32. Días atrás el cruce había llegado a operar sobre 21.00. El mejor clima en los mercados y una corrección generalizada del dólar debilitó al cruce en las últimas sesiones.

La expectativa de que la Reserva Federal subirá las tasas de interés “solo” en 75 puntos básicos en la reunión de la próxima semana ayudó a la recuperación de los mercados de renta variable y también a la debilidad del dólar. A lo anterior, se sumó además la estabilidad en los rendimientos de los bonos del Tesoro.

Técnicamente, el sesgo sigue alcista del USD/MXN aunque el retroceso le ha sacado fuerza al dólar. Las bajas encontraron soporte sobre 20.30 y además por encima de la media de 20 días. Incluso el cruce está intentando regresar sobre 20.45. Este nivel es clave ya un que un cierre por debajo, dejaría al peso mexicano con posibilidades de seguir presionando 20.30 y más abajo.

Emergentes arriba

El mejor clima impulsa en general a todas las monedas de mercados emergentes. Entre las que más suben, está el peso chileno, que avanza 3%. El USD/CLP opera debajo de 950.00, una caída superior a los 30$, tras la intervención del banco central chileno y la suba en los precios. De continuar la recuperación en las bolsas y en las materias primas, la recuperación de las emergentes podría continuar subiendo.

En Wall Street, el Dow Jones sube 0.62% mientras que el Nasdaq trepa 1.14%. En Europa, las principales plazas bursátiles van camino a cerrar con subas en torno al 1%.

Niveles técnicos

- El índice del dólar estadounidense (DXY) se suma al retroceso del viernes y vuelve a visitar la zona de 107.20.

- En caso de que los descensos se aceleren, el índice podría volver a probar la zona de 105.80.

El índice del dólar estadounidense (DXY) sigue cayendo y marca nuevos mínimos de varios días en la zona de 107.20 el lunes.

El índice sale de la zona de sobrecompra y abre la puerta a un descenso adicional a muy corto plazo. Dicho esto, el deterioro de las perspectivas a corto plazo podría hacer que el índice volviera a visitar los máximos posteriores al FOMC cerca de 105.80 (15 de junio).

Mientras el índice cotice por encima de la línea de 5 meses cerca de 103.30, las perspectivas a corto plazo para el DXY deberían seguir siendo constructivas.

Además, la visión alcista más amplia se mantiene mientras esté por encima de la SMA de 200 días en 98.87.

Gráfico diario del DXY

Niveles técnicos

- El NZD/USD subió por segundo día consecutivo en medio de la toma de ganancias del dólar.

- Los datos de la inflación trimestral de Nueva Zelanda, más fuertes de lo esperado, también ofrecieron cierto soporte.

- El repunte de los rendimientos de los bonos estadounidenses ayudó a limitar las pérdidas del dólar y limitó las subidas del par.

El par NZD/USD se respaldó en el rebote de la semana pasada desde la zona de 0.6060, su nivel más bajo desde mayo de 2020, y ganó tracción por segundo día consecutivo el lunes. El impulso hizo que el par superara el mínimo de una semana, aunque no tuvo continuidad y se tambaleó cerca del nivel redondo 0.6200.

Varios funcionarios de la Reserva Federal señalaron la semana pasada que no eran partidarios de una mayor subida de tipos que los mercados preveían tras la publicación de una inflación al consumidor estadounidense al alza. Esto, a su vez, obligó a los inversores a recortar sus apuestas por una subida de tipos de la Fed de 100 puntos básicos en julio, lo que siguió socavando el dólar estadounidense y ofreció cierto apoyo al par NZD/USD.

Aparte de esto, un tono generalmente positivo en torno a los mercados de renta variable arrastró al dólar, que es un refugio seguro, lejos de sus máximos de dos décadas. Esto, junto con los datos de inflación trimestral de Nueva Zelanda, más fuertes de lo esperado, benefició al kiwi, sensible al riesgo. El impulso de apetito de riesgo, por su parte, hizo subir los rendimientos de los bonos del Tesoro de EE.UU., lo que contribuyó a limitar las pérdidas del dólar y a limitar cualquier otra ganancia.

El par ha retrocedido hasta la zona de 0.6165, lo que justifica cierta cautela antes de posicionarse para cualquier subida significativa. A falta de datos económicos importantes en EE.UU., el NZD/USD sigue estando a merced de la dinámica de precios del dólar. Esto hace que sea prudente esperar un fuerte seguimiento de compra para confirmar que el par ha formado un suelo a corto plazo.

Niveles técnicos

- El EUR/JPY avanza por cuarta sesión consecutiva el lunes.

- El próximo obstáculo surge en torno a la zona de 140.30.

El EUR/JPY mantiene la recuperación y supera la barrera de 140-00, o los máximos de dos semanas, el lunes.

Más arriba aparece la línea de resistencia de cuatro meses en torno a 140.70, por encima de la cual el cruce se ve acelerando sus ganancias hasta, inicialmente, el máximo semanal en 142.37 (5 de julio). Una vez superado, el siguiente obstáculo importante es el máximo de 2022 en 144.27 (28 de junio).

A más largo plazo, la postura constructiva en el cruce sigue bien apuntalada por la media móvil simple de 200 días en 133.36.

EUR/JPY gráfico de día

- Una combinación de factores arrastró al USD/CAD a la baja por segundo día consecutivo el lunes.

- La reducción de las apuestas por una subida agresiva de los tipos de interés de la Fed y el tono positivo del riesgo pesaron sobre el dólar.

- El repunte de los precios del petróleo apuntaló al loonie y ejerció una presión adicional sobre el par.

El par USD/CAD amplió el fuerte retroceso de la semana pasada desde la región de 1.3225, o el nivel más alto desde noviembre de 2020, y fue testigo de la venta por segundo día consecutivo el lunes. La trayectoria bajista arrastró al par aún más por debajo del nivel psicológico de 1.3000 durante los inicios de la sesión americana y fue patrocinada por una combinación de factores.

La disminución de las probabilidades de que la Reserva Federal suba los tipos de forma más agresiva, junto con los signos de estabilidad en los mercados financieros, arrastraron al dólar estadounidense, que es un refugio seguro, lejos de sus máximos de dos décadas. Por otra parte, un buen repunte de los precios del petróleo ha contribuido a reforzar la divisa británica, vinculada a las materias primas, y ha provocado algunas ventas en el par USD/CAD el lunes.

Dos de los miembros más duros del FOMC -el gobernador de la Fed, Christopher Waller, y el presidente de la Fed de San Louise, James Bullard- declararon el jueves pasado que no estaban a favor de una mayor subida de tipos. Esto, a su vez, obligó a los inversores a reducir sus expectativas de una subida de tipos de la Fed de 100 puntos básicos en julio, lo que siguió actuando como viento en contra del dólar.

El debilitamiento del USD y la escasez de suministros mundiales ayudaron a contrarrestar los temores de recesión, que, junto con los nuevos cierres de COVID-19 en China, habían suscitado inquietud sobre las perspectivas de la demanda de combustible. Además, la sorpresiva subida de los tipos de interés del Banco de Canadá en 100 puntos básicos la semana pasada ofreció cierto apoyo al dólar canadiense y ejerció una presión a la baja sobre el par USD/CAD.

Con el último tramo a la baja, los precios al contado han invertido el fuerte movimiento alcista del jueves pasado y se han acercado al mínimo de la oscilación posterior al Banco de Canadá. La zona mencionada, en torno a la región de 1.2935-1.2930, debería actuar como un punto pivote, que si se rompe de manera decisiva se vería como un nuevo desencadenante para los operadores bajistas y allanaría el camino para nuevas pérdidas.

A falta de publicaciones económicas importantes, el sentimiento de riesgo del mercado en general podría impulsar la demanda de dólares. Aparte de esto, los operadores tomarán como referencia la dinámica del precio del petróleo para aprovechar las oportunidades a corto plazo en torno al par USD/CAD.

Niveles técnicos

- El AUD/USD ganó tracción por segundo día consecutivo en medio del actual retroceso correctivo del USD.

- Al disminuir las probabilidades de que la Reserva Federal suba los tipos de forma más agresiva, el impulso de apetito de riesgo debilitó al dólar.

- La ruptura del canal de tendencia descendente contribuyó al fuerte movimiento positivo intradía.

- Ahora los operadores están pendientes de las Minutas del Banco de la Reserva de los Estados Unidos (RBA) del martes, en medio de la ausencia de datos económicos relevantes en EE.UU. el lunes.

El par AUD/USD ganó tracción positiva por segundo día consecutivo el lunes y se recuperó aún más desde un mínimo de más de dos años, alrededor de la región de 0.6680 tocada la semana pasada. El impulso elevó al par a un máximo de una semana, en torno a la zona de 0.6835-0.6840 durante la primera mitad de la sesión europea, y fue auspiciado por la actual toma de beneficios del dólar estadounidense.

El gobernador de la Fed, Christopher Waller, y el presidente de la Fed de Saint Louise, James Bullard, los mayores halcones de la Fed, declararon el jueves pasado que no estaban a favor de una mayor subida de tipos. Además, el presidente de la Fed de Atlanta, Raphael Bostic, advirtió el viernes que un movimiento demasiado drástico podría socavar los aspectos positivos de la economía y aumentar la incertidumbre. Esto, a su vez, obligó a los inversores a reducir sus expectativas de una subida de tipos de la Fed de 100 puntos básicos en julio, lo que provocó una toma de beneficios en el dólar desde su máximo de dos décadas.

Aparte de esto, el impulso de apetito de riesgo - como muestran las fuertes ganancias en los mercados de valores mundiales - llevó a una extensión del retroceso correctivo del dólar y benefició al aussie, que es sensible al riesgo. El impulso ayudó al par AUD/USD a superar el obstáculo del canal de tendencia descendente de hace un mes. Esto, a su vez, se consideró como otro factor que proporcionó un impulso adicional a los precios al contado. Sin embargo, los crecientes temores de recesión, junto con el aumento de los casos de COVID-19 en China, impidieron que el dólar australiano sustituto de China subiera de forma significativa.

A falta de publicaciones económicas de importancia para el mercado, el par AUD/USD sigue estando a merced de la dinámica del precio del dólar. Aparte de esto, los operadores tomarán las señales del sentimiento de riesgo del mercado en general para aprovechar las oportunidades a corto plazo. Sin embargo, la atención se centrará en las Minutas de la última reunión de política del Banco de la Reserva de Australia, cuya publicación está prevista para el martes.

Niveles técnicos

- La libra comienzo con subas, ante mejor humor en mercados.

- Crisis política en Italia y sucesión en el Reino Unido en curso.

- BCE y datos del mercado laboral del Reino Unido por delante.

El EUR/GBP está descendiendo el lunes, tras haber marcado máximos en una semana sobre 0.8500 el viernes. El cruce opera en mínimos diarios en 0.8465, moviéndose con un sesgo intradiario bajista, y por regresar debajo de un nivel técnico importante.

Se viene días que pueden ser movidos para el EUR/BP considerando los eventos en desarrolla tanto en el Reino Unido como en la Eurozona. Esto será clave para ver si el EUR/GBP sigue con el rebote o si retoma las bajas.

En el aspecto técnico un regreso firme sobre 0.8550, dejará al euro fortalecido y con la posibilidad de un regreso sobre 0.8600. En la dirección contraria, un cierre por debajo de 0.8430 sería una señal de más bajas por delante, inicialmente a probar 0.8400.

Varios frentes, varios riesgos

En la Eurozona, la semana comienza con dos incógnitas importantes. Por un lado está la crisis política de Italia, que debería tener novedades para el miércoles. Esto ha estado impulsado los rendimientos de los bonos italianos. El otro factor de incertidumbre es si Rusia volver a enviar gas a tras el cierre por una operación de mantenimiento en la red que va a Alemania.

Esta semana además está además la decisión Banco Central Europeo. Se descuenta una suba de 25 puntos básicos y se esperan detalles del “instrumento anti-fragmentación” que anunciará el banco central, para evitar un gran diferencial, entre por ejemplo, bonos italianos y alemanes.

En el Reino Unido, la situación también viene compleja. Está la carrera por suceder a Boris Johnson como líder del Partido Conservador y como primer ministro. Una de las candidatas, Liz Truss, expresó el lunes que impondría límites a la independencia del Banco de Inglaterra.

El martes en el Reino Unido se publicarán datos del mercado laboral y de inflación el miércoles, cerrando la semana con el reporte de ventas minoristas y el PMI el viernes.

La próxima reunión del Banco de Inglaterra es el 4 de agosto. Según los precios del mercado se espera una suba de 50 puntos básicos, lo mismo que en las siguientes reuniones.

Niveles técnicos

El funcionario del Banco de Inglaterra (BoE), Michael Saunders, habló el lunes sobre política monetaria. Inicialmente afirmó que la política de ajuste monetaria aún puede tener un camino largo por recorrer y recientemente explicó que la tasa neutral de interés está por encima del 1%.

Declaraciones:

No es correcto decir que la tasa neutral es del 1%, es más alta.

La tasa neutral es inferior a la de antes de la crisis financiera mundial.

No quiero ir en contra de la idea de que la tasa de los bancos podría llegar al 2%.

Reacción de los Mercados

Los comentarios de Saunders dieron un ligero impulso a la libra esterlina. Esto, junto con la debilidad generalizada del dólar estadounidense, hizo que el par GBP/USD alcanzara un máximo de una semana, apenas por debajo de 1.2000.

- Plazas bursátiles europeas suben más del 1%, al igual que los futuros de Wall Street.

- Expectativas de suba de 75 puntos básicos de la Fed se consolida.

- Sigue la presentación de resultados de grandes bancos.

- El dólar continúa con el retroceso que comenzó el viernes.

Los mercados globales de renta variable comienzan la semana en positivo. El mejor humor está tirando abajo al dólar, mientras los rendimientos de los bonos del Tesoro se mantienen estables.

Todo en verde, salvo el billete

Los mercados europeos están subiendo firmemente, con avances mayores al 1% en general. Los futuros del S&P suben 1.03% y los del Nasdaq 1.22%. Ambos indicadores apuntan a comenzar la semana en máximos en 10 días.

La expectativa del mercado se va centrando en que la Reserva Federal subirá en 75 puntos básicos la tasa de interés (no en 100), lo que ayudó en parte a mejorar el humor de los inversores. En Europa, será una semana política clave en Italia, y con respecto a la energía, el jueves Rusia debería reiniciar los envíos de gas tras al freno por mantenimiento.

En lo que respecta a datos económicos, no hay mucho para destacar en el inicio de la semana. En EE.UU. se publicará el índice inmobiliario de NAHB y en el resto de los días predominan reportes del sector. No habrá discursos de funcionarios de la Reserva Federal ya que están en el período en donde no pueden emitir declaraciones públicas de cara a la reunión de la próxima semana del FOMC.

El ritmo de presentación de resultados corporativos del segundo trimestre va a ir ganando momento. Entre las empresas que reportan el lunes está Goldman Sachs, Charles Schwab, Bank of America e IBM.

Recuperación general

Los precios del petróleo están subiendo el lunes, trepando casi un 2%. Esto ocurre luego de que la reunión entre los líderes de Arabia Saudita y Estados Unidos no lograra asegurar un mayor compromiso con un aumento de producción. Quedó de manifiesto que el órgano de decisión es la Organización de Países Exportadores de Petróleo y sus aliados.

El dólar está cayendo en el inicio de la semana, recortando parte de la suba reciente. El DXY está en mínimos en una semana, cayendo en forma significativa por segunda jornada en forma consecutiva, retrocediendo desde máximos en décadas.

El EUR/SUD se aleja de la paridad, en el inicio de la semana de la reunión del Banco Central Europeo y con la crisis política italiana aún en escena. El peso colombiano, el rublo ruso y la libra esterlina son las de mejor desempeño en lo que va del lunes.

Los rendimientos de los bonos del Tesoro se muestran relativamente estables. El bono a 10 años se ubica en 2.95% y la de 30 años en 3.11%, ambos aún cerca del mínimo reciente. Esto contribuye a la debilidad del dólar.

El oro sube el lunes y opera en torno a 1715$, apoyado por el contexto general. La plata trepa 0.80%, tras no haber podido superar 19.00$. El cobre sube más del 3%.

Las criptomonedas se suman a la recuperación general. El Bitcoin opera sobre 22.000$, registrando un avance el lunes superior al 6%.

Niveles técnicos

- Oro recupera terreno pero no termina de dejar atrás el mal momento general.

- Caída del dólar y estabilidad en rendimientos de bonos del Tesoro dan apoyo al XAUUSD.

El oro está subiendo el lunes, tras haber tenido el cierre semanal más bajo desde febrero de 2021. El XAUUSD subió hasta 1723$, el máximo desde el jueves y luego recortó ganancias al caer al área de 1715$.

El avance del metal amarillo se da en un contexto de recuperación de los mercados de renta variable y de retrocedo del dólar. El billete verde experimenta una caída importante mientras que las principales plazas bursátiles suben en promedio más del 1%. Las materias primas en general suben, con el petróleo arriba más del 1.5%.

Otro factor a favor para el oro es la estabilidad en los rendimientos de los bonos del Tesoro. El tramo a 10 años rinde 2.95%, cerca de los mínimos recientes, mientras que la de 30 sube modestamente y se ubica en 3.11%.

El lunes no habrá datos fuertes de EE.UU. En el calendario económico se destaca la publicación del índice del mercado inmobiliario de NAHB. En general, la actual será una semana con reportes de bajo impacto destacándose los del sector inmobiliario. La próxima semana será la de la decisión de la Reserva Federal.

Tendencia sigue bajista, aunque…

El oro se mantiene bajo presión en una perspectiva general, con el foco aún en 1700$. Una confirmación por debajo habilitaría más bajas, con una posible visita al mínimo de 2021, 1675$ dentro de las posibilidades.

Al alza, XAUUSD enfrente la primera resistencia en 1722/25$, por encima aparece pronto el área de 1730$ y luego el área de 1750$. Este último nivel es de esperar que contenga las subas y favorezca un retroceso de ser alcanzado en el muy corto plazo. En caso de ser quebrado, el panorama para el oro mejoraría notablemente.

Niveles técnicos

- El dólar retrocede en el mercado ante un mejor clima.

- EUR/USD extiende la recuperación y da señales positivas.

- Expectativa gira en torno a resultados corporativos y la reunión del BCE.

El EUR/USD extendió el recorrido alcista que comenzó el viernes y trepó hasta 1.0175, llegando al nivel más alto en una semana. De esta forma, el euro sigue en recuperación luego de haber operado por debajo de 1.0000 el jueves pasado.

Las subas están siendo lideradas por una caída generalizada del dólar en el mercado. El DXY pierde 0.60%, y opera en 107.35, lejos del pico sobre 109.00 de la semana pasada. El retroceso del billete verde se da en todos los frentes.

El mejor humor en los mercados junto con rendimientos de los bonos del Tesoro relativamente estables están debilitado al dólar. En Europa las principales plazas bursátiles suben más del 1% y los futuros del Dow Jones trepan 0.93%.

El calendario económico se muestra liviano el lunes, sin datos de impacto. Entre lo más relevante de la semana está la reunión de Banco Central Europeo el jueves, con nuevo horario (decisión a las 12:15 GMT y conferencia de prensa a las 12:45 GMT). Se espera una suba en la tasa de interés de 25 puntos básicos y precisiones sobre el nuevo instrumento “anti-fragmentación”. Antes del BCE, el martes se conocerá la lectura final de inflación minorista de la Eurozona. El turno de la Reserva Federal es la próxima semana.

En el muy corto plazo, el EUR/USD mantiene un tono alcista. En torno a 1.0165 asoma una resistencia y de confirmarse por encima, el euro podría extender el avance aún más, pasando el foco a 1.0220. En la dirección contraria, el nivel de 1.01000 vuelve a ser un soporte de relevancia, seguido de 1.0055 (nivel horizontal y media móvil de 20 en cuatro horas).

Niveles técnicos

- El GBP/USD gana terreno por segundo día consecutivo en medio de unacontinua toma de beneficios en torno al dólar.

- Las expectativas por una subida de tasas más agresiva por parte de la Fed y el apetito por el riesgo pesan sobre el dólar.

- Las preocupaciones en torno al Brexit podrían actuar como un viento en contra de la libra esterlina y limitar las ganancias del par.

El par GBP/USD extiende el rebote de la semana pasada, desde cerca de 1.1700 en su nivel más bajo desde marzo de 2020, y comienza la nueva semana con un tono positivo. El movimiento intradía al alza se extiende durante la primera parte de la sesión europea y eleva al par a un máximo de varios días, por encima de la zona de 1.1980.

Varios funcionarios de la Reserva Federal señalaron la semana pasada que no estaban a favor de una mayor subida de tipos que los mercados preveían tras la publicación de la inflación al consumo en Estados Unidos. Los inversores no tardaron en reaccionar y recortaron sus expectativas por una subida de tipos de la Fed de 100 puntos básicos en julio. Aparte de esto, el apetito por el riesgo llevó a una extensión de la toma de beneficios en torno al dólar estadounidense desde un máximo de dos décadas, lo que a su vez proporcionó un buen impulso al par GBP/USD.

La libra esterlina recibió un soporte adicional del aumento de las probabilidades de una nueva subida de tipos de 50 puntos básicos por parte del Banco de Inglaterra en agosto, reforzada por las publicaciones macroeconómicas del Reino Unido de la semana pasada. La fuerte subida del lunes, de más de 100 pips, podría atribuirse además a algunas compras técnicas por una fuerza sostenida por encima del nivel de 1.1900. Dicho esto, los problemas del Brexit podrían actuar como un viento en contra para la libra esterlina y frenar a los alcistas antes de abrir posiciones agresivas en torno al par GBP/USD.

Los inversores siguen preocupados por la posibilidad de que el controvertido proyecto de ley sobre el protocolo de Irlanda del Norte del Gobierno británico desencadene una guerra comercial con la Unión Europea en medio de la actual crisis del coste de la vida. Esto hace que sea prudente esperar a que se produzcan fuertes compras de continuación antes de confirmar que el par GBP/USD ha formado un suelo a corto plazo. Ante la ausencia de cualquier dato económico importante que mueva el mercado, ya sea del Reino Unido o de los Estados Unidos, la dinámica de los precios del dólar será seguida de cerca por los inversores para aprovechar cualquie impulso a corto plazo.

GBP/USD niveles técnicos a vigilar

"China está escuchando las preocupaciones de EE.UU. en otras áreas", ha dicho la Secretaria del Tesoro de EE.UU., Janet Yellen, en una entrevista con Reuters el lunes, añadiendo que la relación de EE.UU. con China no es "totalmente negativa".

Comentarios adicionales

EE.UU. quiere eliminar la "dependencia indebida" de China para las tierras raras y ciertos bienes.

China ha utilizado la coerción para presionar a otros países en el pasado.

China ha hecho algunos movimientos constructivos en la reestructuración de la deuda de los países de bajos ingresos.

El responsable de política monetaria del Banco de Inglaterra (BoE), Michael Saunders, ha dicho el lunes que cree que "el ciclo de endurecimiento puede tener todavía algún recorrido".

Comentarios adicionales

Se centra en una previsión precisa de la tasa bancaria para el próximo año.

No considera que una tasa bancaria del 2% o superior el año que viene sea improbable o inverosímil.

El coste de no endurecer los tipos con la suficiente antelación es relativamente alto.

- El USD/JPY es testigo de algunas ventas por segundo día consecutivo en medio de una modesta debilidad del dólar.

- La divergencia entre la política monetaria de la Fed y el Banco de Japón, junto con un tono de riesgo positivo, pesa sobre el yen y limita las pérdidas del par.

- Además, los inversores podrían abstenerse de abrir posiciones agresivas antes de la reunión del BoJ del jueves.

El par USD/JPY se mueve a la baja por segundo día consecutivo el lunes y retrocede aún más desde los máximos de 24 años, en torno a la zona de 139.35-139.40 tocada la semana pasada. El constante descenso intradía se ha extendido durante la primera hora de la sesión europea y ha arrastrado al par por debajo del nivel de 138.00.

Una serie de influyentes miembros del FOMC se opusieron a las expectativas del mercado de una subida de tasas de 100 puntos básicos en la próxima reunión de política monetaria del 26 y 27 de julio. De hecho, el gobernador de la Fed, Christopher Waller, y el presidente de la Fed de San Luis, Jim Bullard, los mayores halcones de la Fed, dijeron el jueves pasado que no estaban a favor de una mayor subida de tasas. Además, el presidente de la Fed de Atlanta, Raphael Bostic, advirtió el viernes que un movimiento demasiado drástico podría socavar los aspectos positivos de la economía y aumentar la incertidumbre. Esto, a su vez, provocó una toma de beneficios en torno al dólar estadounidense cerca de los máximos de dos décadas, que se extendió durante la primera mitad del lunes y ejerció cierta presión a la baja sobre el par USD/JPY.

Dicho esto, la gran divergencia en la orientación de la política monetaria adoptada por el banco central de EE.UU. y el Banco de Japón debería actuar como un viento de cola para el par. Aparte de esto, un tono positivo en torno a los mercados bursátiles podría pesar aún más sobre el yen japonés de refugio seguro y ayudar a limitar las pérdidas más profundas para el par USD/JPY, al menos por el momento. Los inversores también podrían abstenerse de abrir posiciones agresivas antes de la última actualización de la política monetaria del Banco de Japón del jueves. Sin embargo, el trasfondo fundamental sigue siendo favorable a los alcistas y apoya la posibilidad de que se produzcan algunas compras en niveles más bajos. Esto justifica una cierta cautela antes de posicionarse para nuevas pérdidas.

Por lo tanto, será prudente esperar un fuerte seguimiento de las ventas antes de confirmar que el par ha tocado techo a corto plazo. A falta de publicaciones económicas importantes en Estados Unidos el lunes, los rendimientos de los bonos estadounidenses influirán en la dinámica de los precios del dólar y darán cierto impulso al par USD/JPY. Por otra parte, los inversores se guiarán por el sentimiento de riesgo del mercado para aprovechar algunas oportunidades a corto plazo.

USD/JPY niveles técnicos a vigilar

Los estrategas de divisas del UOB Group, Lee Sue Ann y Quek Ser Leang, señalan que una caída más profunda del EUR/USD hasta la región de 0.9920 parece estar perdiendo impulso por el momento.

Comentarios destacados

Vista de 24 horas: "El viernes pasado, mantuvimos la opinión de que 'hay margen para que el EUR/USD vuelva a probar el nivel de 0.9950 antes de que aumente el riesgo de un rebote más fuerte'. Sin embargo, el EUR/USD no volvió a probar el nivel de 0.9950, ya que rebotó hasta un máximo de 1.0097 antes de cerrar con un tono firme en 1.0087 (+0.71%). El rebote podría prolongarse, pero parece improbable una subida sostenida por encima de la 'fuerte resistencia' de 1.0120. A la baja, una ruptura de 1.0040 (el soporte menor está en 1.0065) indicaría que es poco probable que el EUR/USD rebote más."

Próximas 1-3 semanas: "En nuestro último relato del viernes pasado (15 de julio, EUR/USD en 1,0020), destacamos que el par podría seguir cayendo, aunque a un ritmo más lento. Observamos que el impulso bajista no ha mejorado mucho y que las probabilidades de un descenso sostenido por debajo de 0.9920 no eran altas. Posteriormente, el EUR/USD rebotó y cerró con una subida del 0.71% (cierre de 1.0087 en Nueva York), su mayor avance diario en un mes. El impulso bajista está empezando a disminuir y esto, unido a las condiciones de sobreventa, sugiere que las probabilidades de que la debilidad del EUR/USD se extienda hasta 0.9920 han disminuido considerablemente. Sin embargo, sólo una ruptura de 1.0120 (sin cambios en el nivel de 'resistencia fuerte' del viernes pasado) indicaría que la fase de debilidad del EUR/USD iniciada hace más de dos semanas ha llegado a su fin."

El precio del oro probó por debajo de los 1.700$ al final de la semana. Los economistas de TD Securities esperan que el metal amarillo siga bajo presión en las próximas semanas.

Los gestores de capital recortaron agresivamente su exposición neta al oro

"Los inversores recortaron su posición neta en un gran 6% del interés abierto (3 millones de onzas), ya que se hizo muy evidente que los tipos reales en la parte corta de la curva seguirán aumentando y que había pocas posibilidades de subida, mientras los tipos nominales de la política monetaria saltaban al alza y las expectativas de inflación se erosionaban junto con el desplome económico pendiente."

"La continuación de las subidas de la Fed y la menor actividad económica deberían hacer que la longitud del oro siguiera erosionándose, y es probable que los precios también sigan bajo presión en las próximas semanas."

- El precio de la plata sube por segundo día consecutivo y se aleja del mínimo de dos años.

- La situación favorece a los bajistas y apoya la posibilidad de que surjan nuevas ventas.

- Se necesita una fuerza sostenida por encima de la zona de 19.50$ para anular el sesgo negativo a corto plazo.

La plata gana algo de tracción positiva por segundo día consecutivo el lunes y se aleja del mínimo en dos años, alrededor de la región de 18.15$ tocada la semana pasada. El metal blanco mantiene sus modestas ganancias durante los primeros compases de la sesión europea y ahoa cotiza justo por debajo de los 19.00$.

Desde el punto de vista técnico, la zona de 18.90$ a 19.00$ representa un punto de ruptura del rango a corto plazo y ahora coincide con la SMA de 50 periodos en el gráfico de 4 horas. Una fuerza sostenida porr encima de esta región podría desencadenar un movimiento de cobertura de cortos y elevar al XAG/USD de nuevo hacia la zona de resistencia de 19.45$-19.50$.

Los indicadores técnicos en el gráfico diario acaban de recuperarse de la zona de sobreventa, aunque siguen manteniéndose en territorio bajista. Esto, a su vez, sugiere que el intento de recuperación hacia la barrera antes mencionada todavía podría ser visto como una oportunidad de venta y desvanecerse rápidamente.

Por otro lado, la zona horizontal de los 18.50$ parece proteger la caída inmediata antes del mínimo anual, en torno a la zona de los 18.15$. A esta zona le sigue de cerca el nivel de 18.00$, que si se rompe con decisión se consideraría un nuevo desencadenante para los bajistas y allanaría el camino para nuevas pérdidas.

El XAG/USD podría entonces acelerar la caída hacia el soporte intermedio de 17.45$- 17.40$ en dirección al nivel de 17.00$. La trayectoria bajista podría extenderse aún más y arrastrar los precios de la plata hacia el siguiente soporte relevante cerca de la región de 16.70$-16.60$.

Plata gráfico de 4 horas

-637937240113447855.png)

Plata niveles clave a vigilar

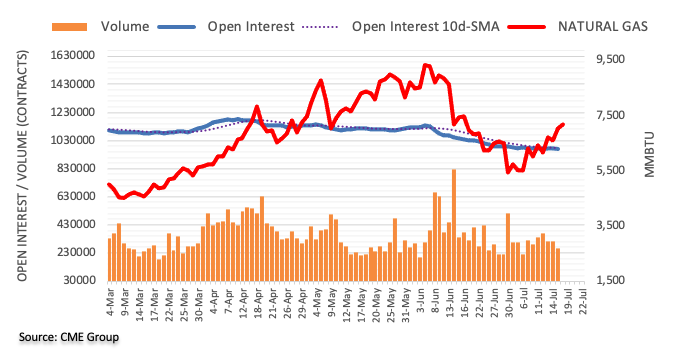

Teniendo en cuenta las cifras avanzadas del CME Group para los mercados de futuros del gas natural, el interés abierto se redujo por segunda sesión consecutiva el viernes, esta vez en alrededor de 2.900 contratos. En la misma dirección, el volumen se desvaneció de la acumulación anterior y bajó en alrededor de 49.500 contratos.

Gas Natural busca ahora volver a visitar los 8.00$

El fuerte avance del viernes en los precios del Gas Natural fue en tándem con la disminución del interés abierto y el volumen, revelando cierta falta de sostenibilidad en lo que respecta a la continuación de la tendencia alcista en el muy corto plazo. En caso de que los alcistas continúen presionando, el próximo objetivo a tener en cuenta debería surgir en torno al nivel de 8.00$ por MMBtu (máximo del 16 de junio).

Esto es lo que necesita saber para operar hoy lunes 18 de julio:

Los mercados siguen siendo positivos en cuanto al riesgo al inicio de la semana y al dólar le cuesta encontrar demanda. El índice del dólar DXY, que perdió un 0.6% el viernes, se mantiene a la baja al inicio de la sesión europea, con los futuros de los índices bursátiles estadounidenses subiendo casi un 1%. En el calendario económico europeo no se publicarán datos de relevancia el lunes. Más tarde en el día, el índice NAHB del mercado de la vivienda de EE.UU. podría generar un nuevo impulso.

El viernes, los datos publicados por la Universidad de Michigan mostraron que el índice de confianza del consumidor subió a 51.5 en la estimación preliminar de julio, desde 49.9 anterior. Y lo que es más importante, el componente de expectativas de inflación a largo plazo de la encuesta bajó al 2.8% desde el 3.1% de la cifra final de junio. Tras estos datos, la probabilidad de una subida de tasas de interés de 100 puntos básicos en julio cayó por debajo del 30% desde casi el 90% de principios de semana.

El presidente de la Fed de Atlanta, Raphael Bostic, comentó las perspectivas de las tasas y dijo que un movimiento "demasiado drástico" podría socavar los aspectos positivos de la economía. Mientras tanto, el Wall Street Journal informó durante el fin de semana los responsables de la política monetaria de la Fed se preparaban para subir la tasa de interés en 75 puntos básicos en la próxima reunión.

El EUR/USD cerró por tercera semana consecutiva en territorio negativo, pero logró borrar una parte de sus pérdidas semanales durante el rebote del viernes. En el momento de escribir, el par se acerca a 1.0150.

A primera hora del día, los datos de Nueva Zelanda han revelado que el índice de precios al consumidor subió al 7.3% interanual en el segundo trimestre, desde el 6.9% visto en el primer trimestre. Este dato superó las expectativas del mercado, que lo situaban en el 7.1%. El par NZD/USD ganó tracción después estos datos y comenzó a subir hacia 0.6200.

El GBP/USD consigue extender las ganancias de recuperación del viernes a primera hora y cotiza ahora en su nivel más alto en cinco días, cerca de 1.1950.

El oro sufrió fuertes pérdidas y registró su cierre semanal más bajo en casi un año. Con el soporte de la debilidad generalizada del dólar a principios del lunes, el oro ha ganado impulso de recuperación y ha subido a la zona de los 1.720$.

El Bitcoin aprovecha los flujos de riesgo a primera hora del lunes y cotiza cerca del límite superior de su rango de un mes, cerca de los 22.000$. El Ethereum ya ha ganado más de un 8% en el día y sigue subiendo hacia los 1.500$.

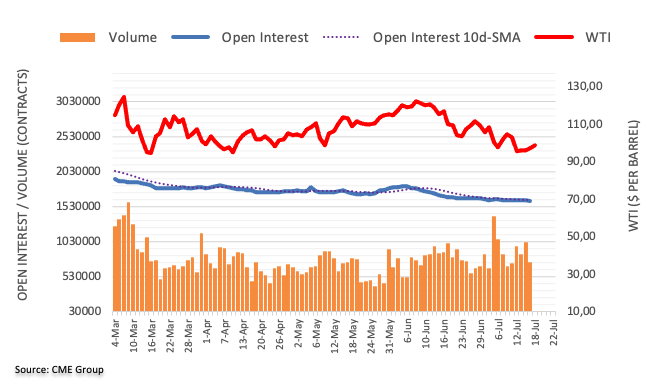

Los datos preliminares del CME Group para los mercados de futuros del petróleo crudo señalaron que los operadores redujeron sus posiciones de interés abierto en unos 16.700 contratos el viernes, revirtiendo dos aumentos diarios consecutivos. El volumen siguió el mismo camino y se mantuvo errático, disminuyendo en alrededor de 289.500 contratos.

El WTI busca ahora recuperar los 100.00$ dólares y más

El rebote del viernes de los precios del WTI se produjo en medio de un descenso del interés abierto y del volumen, lo que indica que la continuación del movimiento alcista podría ser temporal. Inmediatamente al alza para el petróleo crudo se encuentra el nivel clave de los 100.00$ por barril.

Un movimiento por encima de 1.1940 podría hacer que el sesgo de venta en el GBP/USD disminuya en las próximas semanas, según sugieren los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang.

Comentarios destacados

Vista de 24 horas: "El viernes pasado, esperábamos que el GBP/USD "cotizara entre 1.1750 y 1.1885". Posteriormente, el GBP/USD cotizó dentro de un rango más estrecho de lo esperado (1.1805/1.1872). El tono subyacente ha mejorado un poco y es probable que el GBP/USD suba a partir de aquí. Sin embargo, es poco probable que cualquier avance amenace la fuerte resistencia de 1.1940 (hay otra resistencia en 1.1910). El soporte está en 1.1850, seguido de 1.1815".

Próximas 1 a 3 semanas: "A principios de la semana pasada nos volvimos negativos en el GBP/USD. Después de que el GBP/USD cayera a 1.1761 y rebotara, el viernes pasado (15 de julio, GBP/USD en 1.1830) destacamos que el GBP/USD podría seguir debilitándose, pero el siguiente soporte importante en 1.1700 podría no entrar en escena tan pronto. Posteriormente, el GBP/USD rebotó y el impulso bajista está empezando a disminuir. Dicho esto, sólo una ruptura de 1.1940 (sin cambios en el nivel de 'resistencia fuerte' del viernes pasado) indicaría que el riesgo de una mayor debilidad del GBP/USD se ha disipado."

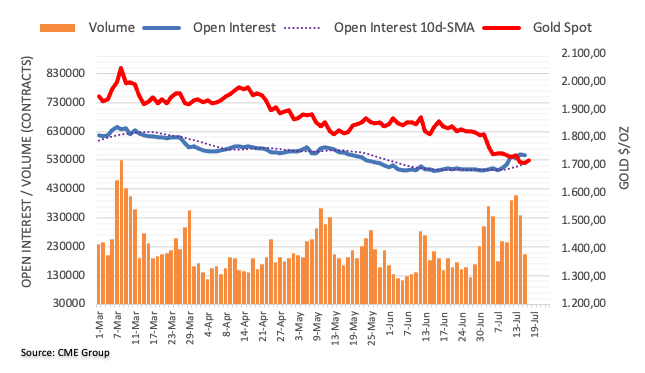

El interés abierto en los mercados de futuros del oro se redujo en unos 6.300 contratos al final de la semana pasada y revirtió parcialmente la acumulación diaria anterior, según las lecturas preliminares del CME Group. El volumen, en la misma línea, cayó por segunda sesión consecutiva, esta vez en más de 135.000 contratos.

El oro sigue soportado en torno a los 1.700$

Los precios del oro volvieron a visitar la zona de los 1.700$ el viernes, para rebotar después, aunque cerrando con modestas pérdidas. Sin embargo, la caída se produjo en medio de una disminución del interés abierto y del volumen, lo que hace pensar que una caída por debajo de esa zona no parece favorable por el momento.

La ministra de Asuntos Exteriores del Reino Unido, Liz Truss, ha declarado en una entrevista a The Independent que se prevé que Gran Bretaña sufra una recesión debido al aumento de los impuestos de Rishi Sunak.

Comentarios destacados

"Está recortando el crecimiento. Está impidiendo que las compañías inviertan y está sacando dinero de los bolsillos de la gente".

"Esa no es forma de poner en marcha la economía durante una recesión".

"Creo que los recortes de impuestos que he esbozado no son inflacionistas".

Truss se enfrentó el viernes a la política de impuestos con el ex ministro de Economía Sunak en el primero de los tres debates televisados. Discutieron sobre la política económica.

"La economía de China se enfrenta a la presión a la baja debido a la COVID-19 y los choques externos, y el banco central 'aumentará la aplicación de la política monetaria prudente' para apoyar la economía real", dijo a Reuters durante el fin de semana el gobernador Yi Gang del Banco Popular de China (PBoC).

La noticia añade que el gobernador del PBoC, Yi, hizo los comentarios a través de una videoconferencia durante la reunión de los líderes financieros del G20 en Indonesia, según informó el Banco Popular de China en un comunicado el sábado.

Por otra parte, Reuters también cita un comentario aparecido en el diario estatal chino Securities Times, en el que se menciona que "la política monetaria de China tiene un amplio margen y suficientes herramientas, incluido un mayor recorte de los requisitos de reserva de los bancos, para hacer frente a los nuevos desafíos en medio de una recuperación económica inestable".

Cabe destacar que Xinhua cita al viceprimer ministro chino, Liu He, para instar a que se tomen medidas más contundentes para impulsar el empleo.

Los analistas de Morgan Stanley siguen siendo bajistas con respecto al EUR/USD y prevén que el par de divisas ponga a prueba el nivel de 0.9700 a la baja, en medio de unas perspectivas económicas nefastas para la zona euro.

Comentarios destacados

"Nos volvemos abiertamente bajistas en el EUR y recomendamos ventas en el EUR/USD hacia 0.97. Las perspectivas de la Eurozona parecen cada vez más complicadas con el aumento de los precios del gas, la suavización de los datos de crecimiento y la inflación que sigue siendo elevada."

"Parece que aumentan los riesgos de que los países europeos no sean capaces de almacenar suficiente gas natural antes de los meses de invierno de gran demanda, lo que puede reducir las expectativas del mercado sobre el crecimiento futuro. A largo plazo (más allá de 2023), la normalización del BCE podría reducir los flujos de salida de la renta fija, dando soporte a la divisa, pero es poco probable que este tema arranque pronto."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.