- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

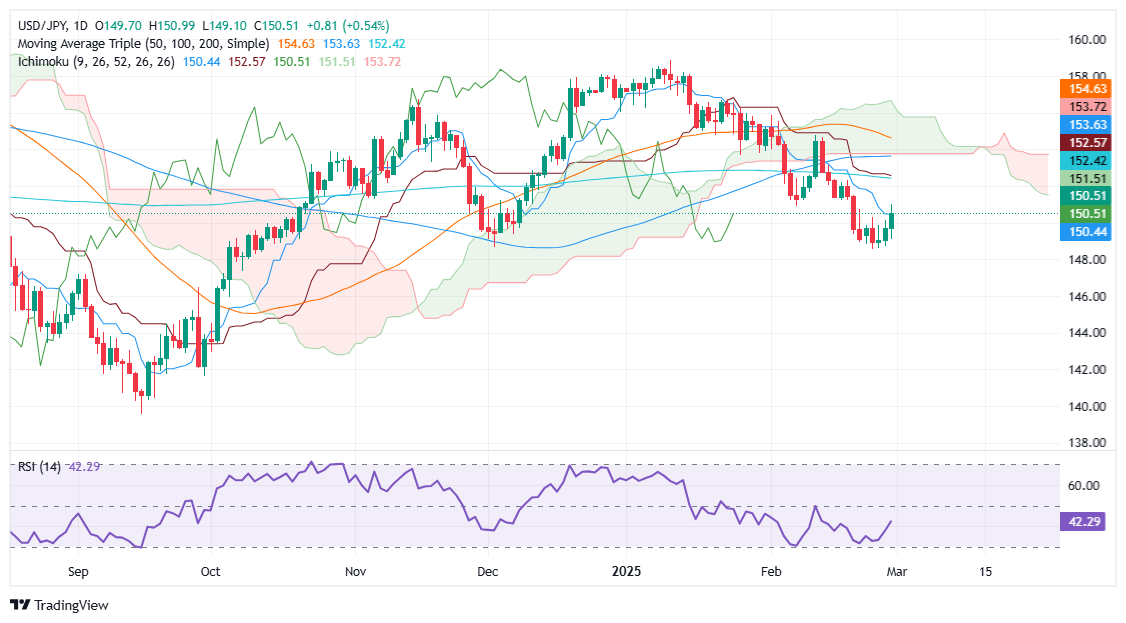

- El USD/JPY necesita superar 150.93 para invalidar la tendencia bajista más amplia.

- Resistencia clave en 151.00 y Senkou Span A en 151.50.

- El fallo en mantener 150.00 podría empujar al par hacia el soporte de 148.57.

El USD/JPY se recuperó por tercer día consecutivo después de tocar fondo cerca de 148.60 el martes. Ganó más del 0.54% y volvió a cotizar por encima de la zona de 150.00. Al momento de escribir, el par se negocia en 150.59.

Pronóstico del Precio del USD/JPY: Perspectiva técnica

La tendencia bajista del par USD/JPY se mantendrá a menos que los compradores recuperen 150.93, el mínimo diario del 7 de febrero que se convirtió en resistencia. El Tenkan-sen en 150.44 ya fue recuperado, pero los niveles de resistencia clave reafirman el escenario bajista del USD/JPY.

Los toros deben recuperar 151.00 antes de desafiar el Senkou Span A en 151.50. Con más fuerza, el siguiente objetivo es la media móvil simple de 200 días en 152.43

Por el contrario, si el USD/JPY cae por debajo de 150.00, el siguiente soporte sería el mínimo diario del 25 de febrero de 148.57. Una vez superado, el siguiente soporte sería el mínimo de oscilación de diciembre de 2024 de 148.64.

Gráfico del Precio del USD/JPY – Diario

Yen japonés FAQs

El Yen japonés (JPY) es una de las divisas más negociadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre los rendimientos de los bonos japoneses y estadounidenses o el sentimiento de riesgo entre los operadores, entre otros factores.

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BoJ ha intervenido directamente en los mercados de divisas en ocasiones, generalmente para bajar el valor del Yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del BoJ, basada en estímulos masivos a la economía, ha provocado la depreciación del Yen frente a sus principales pares monetarios. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros bancos centrales principales, que han optado por aumentar bruscamente los tipos de interés para luchar contra niveles de inflación de décadas.

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha provocado un aumento de la divergencia política con otros bancos centrales, en particular con la Reserva Federal estadounidense. Esto favorece la ampliación del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

El Yen japonés suele considerarse una inversión de refugio seguro. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

- El Nasdaq 100 sube un 1.49% diario operando al momento de escribir sobre 20.861.

- Los valores de Monster Beverage (MNST) ganan un 5.26% el día de hoy, alcanzando máximos de más de tres meses en 56.40$.

- Las acciones de Marvell Technology (MRVL) repuntan un 4.76% en el día, cotizando en estos momentos en 91.82$

El Nasdaq 100 reaccionó al alza tras visitar mínimos no vistos desde el 20 de noviembre de 2024 en 20.412, donde encontró compradores agresivos que impulsaron el índice a un máximo del día en 20.889. Actualmente, el Nasdaq 100 cotiza en 20.861, ganando un 1.49% en la última jornada de la semana, en sintonía con los principales índices accionarios.

Marvell Technology y Monster Beverage lideran las ganancias en el Nasdaq 100

Los títulos de Monster Beverage (MNST) se disparan un 5.26% en el día, llegando a máximos no vistos desde el 14 de noviembre de 2024 en 56.40$ tras la publicación de su reporte trimestral. MNST obtuvo ingresos por 1.81 mil millones de dólares, ligeramente superior a los 1.79 mil millones de dólares previstos por el consenso. Sin embargo, consiguió una ganancia por acción de 0.38$ frente a los 0.40$ estimados por los analistas.

Por otro lado, las acciones de Marvell Technology (MRVL) suben un 4.76% el día de hoy, Cotizando en estos momentos sobre 91.82$. MRVL dará a conocer su informe de ganancias el próximo 5 de marzo, en donde se espera que obtenga 1.8 mil millones de dólares en ingresos y una ganancia por acción de 0.59$.

El Nasdaq 100 se recupera parcialmente de las pérdidas sufridas durante la semana, en medio de una turbulencia arancelaria provocada por Donald Trump ante la imposición de aranceles comerciales a sus principales socios comerciales, finalizando la sesión con una ganancia diaria de un 1.49% en 20.861.

Niveles técnicos en el Nasdaq 100

El Nasdaq 100 reaccionó al alza desde un soporte de corto plazo dado por el mínimo del 28 de febrero en 20.513. Al alza, la resistencia más cercana se encuentra en 21.350, máximo del 26 de febrero. La siguiente resistencia clave se encuentra en 22.241, punto pivote del 18 de febrero.

Gráfico de 4 horas del Nasdaq 100

Nasdaq FAQs

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986.

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

- Nvidia Corporation (NVDA) repunta un 3.87% el día de hoy, cotizando al momento de escribir sobre 124.81$.

- El incremento en las tensiones arancelarias ha opacado el buen reporte financiero de NVDA.

Los títulos de Nvidia (NVDA) reaccionan al alza tras visitar mínimos de un mes en 116.40$, donde atrajeron compradores agresivos que llevaron el precio de la acción a un máximo diario en 123.70$. En estos momentos, NVDA opera en 124.81$, ganando un 3.87% en la última jornada de la semana.

Los inversores muestran su preocupación ante la postura arancelaria de Donald Trump

La empresa líder en fabricación y diseño de tecnologías de inteligencia artificial, Nvidia (NVDA), se recupera parcialmente de las pérdidas sufridas tras la publicación de su informe de ganancias. NVDA obtuvo ingresos por 39.33 mil millones de dólares, superando los 38.1 mil millones de dólares esperados por los analistas. De igual forma, consiguió una ganancia por acción de 0.89$, superior a los 0.848$ proyectados por el consenso.

Sin embargo, la imposición de aranceles a México y Canadá del 25%, así como un incremento de un 10% adicional a China, no es visto con buenos ojos por parte de los inversionistas. Las preocupaciones se enfocan en el incremento de los costos de producción y la creación de un efecto dominó, ya que chips más caros llevarían al aumento de precios en dispositivos móviles y electrónicos, disminuyendo así la demanda.

En este contexto, las acciones de Nvidia (NVDA) rebotan desde mínimos del 3 de febrero en 116.40$, manteniéndose dentro del rango de la sesión previa, finalizando la jornada del viernes con una ganancia de un 3.87% en 124.81$.

Niveles técnicos de Nvidia

Las acciones de NVDA establecido en un soporte de corto plazo dado por el mínimo del 3 de febrero en 113.01$. Al alza, la resistencia más cercana la observamos en 143.44$, máximo del 18 de febrero. La siguiente resistencia clave está en 153.04$, punto pivote del 7 de enero.

Gráfico de 4 horas de NVDA

Acciones de semiconductores FAQs

Un semiconductor es un término que se utiliza para referirse a varios tipos de chips informáticos. Oficialmente denominados dispositivos semiconductores, estos chips informáticos se basan en materiales semiconductores como el silicio y el arseniuro de galio para procesar la corriente eléctrica que produce el mundo moderno de la informática. Vienen en muchas formas, tamaños, mejoras y configuraciones, como diodos, transistores y circuitos integrados, hasta aplicaciones más complejas como memoria DRAM, procesadores simples e incluso GPU.

En primer lugar, están los diseñadores de chips puros, como Nvidia, AMD, Broadcom y Qualcomm. Estas empresas utilizan software sofisticado para diseñar y probar chips. En segundo lugar, están los fabricantes de equipos que proporcionan las máquinas necesarias para construir chips de computadora. Entre ellos se encuentran ASML y Lam Research. Luego están las fundiciones que fabrican los chips. Entre ellas se encuentran Taiwan Semiconductor y GlobalFoundries. Por último, están los fabricantes de dispositivos integrados que diseñan sus propios chips y, además, los fabrican ellos mismos. Entre ellos se encuentran Samsung e Intel.

Se trata de la observación de que el número de transistores en un circuito integrado se duplica cada dos años. La “ley” recibe su nombre de Gordon Moore, fundador de Fairchild Semiconductor y, posteriormente, de Intel. La duplicación es posible debido a la reducción del tamaño de los nodos de proceso o de las piezas del chip informático. En 1971, la fabricación comercial avanzada había alcanzado los 10 micrones de ancho. En 1987, la tecnología de semiconductores había avanzado hasta los 800 nanómetros de ancho. En 1999, este proceso había avanzado hasta los 180 nanómetros. En 2007, el tamaño había descendido a 32 nanómetros, y en 2022 se redujo hasta los 3 nanómetros, lo que se acerca al tamaño del ADN humano.

En 2022, la industria mundial de semiconductores tuvo ingresos de poco menos de 600 mil millones de dólares. En total, la industria envió 1,15 billones de unidades de semiconductores en 2021. Los principales países que participan en la cadena de suministro de semiconductores son Taiwán, Estados Unidos, China, Países Bajos, Corea del Sur, Japón e Israel.

- El Oro cae más del 1% el viernes mientras el USD se fortalece, alcanzando un máximo de 10 días en 107.66.

- XAU/USD cae a 2.845$ a medida que aumentan las apuestas de recorte de tasas de la Fed

- Trump confirma aranceles del 25% sobre México y Canadá, alimentando la incertidumbre en el mercado.

- Se espera que la Fed recorte tasas en 70 pb en 2025, con el primer recorte proyectado para junio.

El Oro extendió sus pérdidas el viernes, cayendo más del 1% y más del 3% en la semana. El Dólar estadounidense subió a un pico de diez días de 107.66 en medio de temores sobre las políticas comerciales en Estados Unidos (EE.UU.) y datos que han generado preocupaciones sobre una recesión. El XAU/USD cotiza a 2.845$ después de alcanzar un pico diario de 2.885$.

Según el presidente de EE.UU., Donald Trump, se aplicarán aranceles del 25% sobre productos mexicanos y canadienses la próxima semana, el 4 de marzo. La publicación del índice de precios del gasto en consumo personal (PCE) subyacente, el indicador de inflación preferido de la Reserva Federal (Fed), sugirió que la inflación continuó avanzando hacia el objetivo del 2% de la Fed.

Las expectativas de que la Fed continuaría relajando la política aumentaron tras los datos. Según Prime Market Terminal, la Fed reducirá las tasas de interés en 70 puntos básicos este año, con los inversores proyectando el primer recorte de tasas en junio.

La estimación del modelo GDPNow de la Fed de Atlanta también se ha actualizado para el primer trimestre de 2025. El modelo muestra que la economía se contraerá de una expansión del 2.3% a -1.5%. Después de los datos, el rendimiento de la nota del Tesoro de EE.UU. a 10 años cayó tres puntos básicos, y el Dólar estadounidense (USD) avanzó ante los temores de recesión.

Mientras tanto, algunos oradores de la Fed cruzaron las líneas. Beth Hammack de la Fed de Cleveland dijo que un aumento de tasas no está en los planes, y el impacto de las políticas comerciales sobre la política monetaria y la economía sigue siendo incierto.

Qué mueve el mercado hoy: El precio del Oro se mantiene estable mientras se avecina una recesión en EE.UU.

- El PCE subyacente en EE.UU. subió un 0.3% mensual desde diciembre y aumentó un 2.6% interanual, como se estimó, bajando del aumento del 2.8% de diciembre.

- El PCE general saltó un 2.5% interanual como se esperaba, bajando del 2.6%, y se mantuvo sin cambios cada mes en 0.3%, como se proyectó.

- Mientras tanto, los operadores continuaron digiriendo la retórica arancelaria del presidente de EE.UU., Donald Trump. Dijo que los aranceles del 25% sobre México y Canadá comenzarían la próxima semana, junto con un 10% adicional sobre China.

- El rendimiento de la nota del Tesoro de EE.UU. a 10 años se sitúa en 4.229%, limitando la caída del precio del lingote. Los rendimientos reales de EE.UU., medidos por el rendimiento de los Valores del Tesoro de EE.UU. protegidos contra la inflación (TIPS) a 10 años, bajan cinco pb a 1.853%.

- La semana pasada, Goldman Sachs revisó las proyecciones del precio del Oro a 3.100$ para finales de 2025.

Perspectiva técnica del XAU/USD: El Oro extiende pérdidas por debajo de 2.850$

El precio del Oro registra velas bajistas consecutivas, una señal de que los operadores están tomando beneficios antes del fin de semana y ajustando sus carteras al final del mes. Una vez que el XAU/USD cayó por debajo de 2.900$, extendió su caída hacia 2.832$, pero un cierre diario por encima de 2.850$ mantendría a los compradores esperanzados por precios más altos.

En ese escenario, la primera resistencia del XAU/USD sería el nivel de 2.900$, por delante del máximo del año hasta la fecha (YTD) de 2.956$. De lo contrario, el primer soporte del Oro sería 2.800$, seguido del pico diario del 31 de octubre en 2.790$ y de la media móvil simple (SMA) de 50 días en 2.770$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Dólar australiano extiende su racha de pérdidas en aproximadamente un 0.54%, deslizándose cerca de 0.6200 y acercándose a mínimos de varias semanas.

- Una caída de seis días ve al par romper por debajo de la media móvil simple de 20 días, reforzando la fuerza de los vendedores a corto plazo.

- Los comerciantes evalúan nuevas escaladas arancelarias, con el presidente Trump amenazando con un impuesto adicional del 10% sobre las importaciones chinas.

- Los datos del PCE de EE.UU. de enero cumplieron con las expectativas.

El par AUD/USD publica un nuevo mínimo de tres semanas cerca de 0.6200 en la sesión de negociación del viernes después de extender su racha de pérdidas por sexto día consecutivo. El Dólar australiano ya estaba bajo presión a la baja durante toda la semana, pero enfrentó un golpe adicional tras la propuesta del presidente de Estados Unidos, Donald Trump, de aranceles adicionales del 10% sobre China el jueves. Los datos de inflación de EE.UU. también ocuparon el centro del escenario con los datos del Índice de Precios del Gasto en Consumo Personal (PCE) de enero cumpliendo con las expectativas, así como la reunión de Trump con el presidente ucraniano.

Resumen diario de los mercados: La aversión al riesgo afecta al Dólar australiano en medio de tensiones comerciales y débiles indicadores domésticos

- La nueva amenaza de arancel del 10% del presidente Trump sobre los bienes chinos agrava los aranceles existentes, alimentando temores de represalias adicionales. Los aranceles para los bienes de México y Canadá están programados para entrar en vigor tan pronto como la próxima semana.

- Los datos de Gasto de Capital Privado en Australia se redujeron inesperadamente en un 0.2% intertrimestral en el cuarto trimestre de 2024, por debajo de la previsión del 0.8%, destacando una actividad de inversión más débil y socavando la confianza en la economía australiana.

- El Vicegobernador del Banco de la Reserva de Australia (RBA), Andrew Hauser, reitera el optimismo por las mejoras en la inflación, pero enfatiza la cautela en medio de condiciones laborales persistentemente ajustadas y tendencias de precios inciertas.

- Al otro lado del Pacífico, el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente de EE.UU., considerado la medida clave de inflación de la Reserva Federal (Fed), aumentó un 0.3% en enero (intermensual), cumpliendo con las expectativas, mientras los responsables de la Fed sopesan las implicaciones de las disputas comerciales en curso.

- El presidente ucraniano Volodymyr Zelenskyy rechazó el "acuerdo de tierras raras" del presidente Trump, provocando una respuesta airada de Trump y del vicepresidente JD Vance, según fuentes de la Casa Blanca.

- El acuerdo frustrado destinado a intercambiar garantías de defensa por acceso a minerales fue considerado ambiguo e insuficiente para disuadir la invasión de Rusia. Zelenskyy citó una propuesta más favorable de la Unión Europea, lo que desalentó aún más el sentimiento en torno a la Casa Blanca.

Perspectiva técnica del AUD/USD: Los vendedores empujan por debajo de la SMA de 20 días mientras el RSI se dirige hacia la zona negativa

El par AUD/USD cayó alrededor de un 0.54% para negociarse cerca de 0.6200 el viernes, extendiendo una racha de pérdidas de seis días y perdiendo soporte de su media móvil simple de 20 días. El Índice de Fuerza Relativa (RSI) se mantiene en la parte baja de la escala, sugiriendo un debilitamiento del impulso alcista, mientras que el histograma del indicador de Convergencia/Divergencia de Medias Móviles (MACD) muestra barras verdes decrecientes, reflejando una disminución de la presión alcista. El soporte inmediato podría surgir alrededor de la zona de 0.6150, mientras que un rebote probablemente enfrentaría resistencia cerca de la SMA de 20 días si el sentimiento de riesgo mejora o las ansiedades arancelarias disminuyen.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El USD/MXN gana un 0.36% en la última jornada de la semana, cotizando actualmente sobre 20.56.

- El Índice del Dólar (DXY) repunta un 0.29% diario, llegando a máximos no vistos desde el 13 de febrero en 107.66.

- Donald Trump confirmó la imposición de aranceles del 25% a México y Canadá a partir del 4 de marzo.

- El índice de precios del gasto en consumo personal cayó al 2.5% en enero, en línea con las estimaciones del mercado.

El USD/MXN estableció un mínimo del día en 20.37, encontrando compradores que impulsaron la paridad a un máximo del 13 de febrero en 20.64. En estos momentos, el USD/MXN opera en 20.55, ganando un 0.36% el día de hoy.

El Peso mexicano pierde terreno tras la publicación del PCE de Estados Unidos

Con base en información publicada por la Oficina de Análisis Económico de Estados Unidos, el Índice de Precios del Gasto en Consumo Personal (PCE) bajó al 2.5% en enero, en comparación con el 2.6% alcanzado en diciembre. A la par, el PCE subyacente aumentó un 2.6% anual en el mismo periodo, bajando del 2.9% registrado el mes anterior. Por otro lado, el Índice del Dólar (DXY) sube un 0.29% en el día, firmando su tercera sesión consecutiva con ganancias, visitando máximos de más de dos semanas no vistos desde el 13 de febrero en 107.66.

Otro capítulo más de la retórica arancelaria de Donald Trump se presentó el día de ayer, confirmando la imposición de aranceles del 25% a Canadá y a México a partir del 4 de marzo. Esta resolución se presenta en medio de tensas negociaciones entre funcionarios, en respuesta a lo que Trump ha denominado como “la entrada de niveles inaceptables de estupefacientes al país”.

Tras estas noticias, el Peso mexicano extiende sus pérdidas el día de hoy, llegando a mínimos de más de una semana, en tanto que el USD/MXN sube un 0.36% en la última jornada de la semana, hilando dos sesiones consecutivas al alza, alcanzando máximos no vistos desde el 13 de febrero en 20.64.

USD/MXN Niveles de Precio

El USD/MXN estableció un soporte de corto plazo dado por el mínimo del 18 de febrero en 20.20. El siguiente nivel clave de soporte lo observamos en 20.13, mínimo del 24 de enero. Al alza. la resistencia clave se encuentra en el punto pivote del 3 de febrero en 21.29.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El USD/MXN sube un 0.22% a 20.52 mientras los temores arancelarios pesan sobre el sentimiento.

- El déficit comercial de México se amplía y el desempleo aumenta, sumando preocupaciones económicas.

- La postura moderada de Banxico y las políticas comerciales de EE.UU. podrían empujar al USD/MXN hacia 21.00.

El Peso mexicano (MXN) prolongó su agonía y se depreció frente al Dólar estadounidense el viernes, con pérdidas semanales superiores al 0.59% ya que el presidente de EE.UU., Donald Trump, enfatizó que los aranceles sobre México avanzarán el 4 de marzo. El USD/MXN cotiza a 20.52, con un aumento del 0.22%.

La moneda de mercado emergente sigue presionada por las políticas comerciales de EE.UU. que se implementarán la próxima semana. Los datos de la semana actual de México mostraron que la Balanza Comercial registró un déficit en enero, en contraste con los superávits de diciembre. Mientras tanto, la Tasa de Desempleo subió dos décimas, lo que podría afectar el crecimiento económico.

Los operadores continuaron digiriendo los aranceles del presidente Trump, diciendo que los aranceles del 25% sobre México y Canadá comenzarían la próxima semana, junto con un 10% adicional sobre China. Mientras tanto, el secretario de Economía mexicano, Marcelo Ebrard, se reunirá con el representante comercial Jamieson Greer el jueves y con el secretario de Comercio Howard Lutnick el viernes.

Al otro lado de la frontera, el indicador de inflación preferido de la Reserva Federal (Fed), el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente, disminuyó anualmente, mostrando progreso en las cifras mensuales y anuales.

Dado el trasfondo fundamental, el par USD/MXN podría subir a corto plazo. Las políticas comerciales, la geopolítica y la postura moderada de Banxico podrían empujar al par a desafiar el nivel de 21.00.

La presidenta de la Fed de Cleveland, Beth Hammack, declaró que no se prevé un aumento de tasas y agregó que el impacto económico potencial de los aranceles y cómo podrían influir en la política monetaria es incierto.

Resumen diario de los movimientos del mercado: El Peso mexicano navega en aguas tranquilas a medida que se acerca la fecha límite de aranceles de Trump

- El Peso permanece a la deriva en las discusiones entre funcionarios mexicanos y estadounidenses en Washington.

- La Balanza Comercial de México experimentó un déficit más pronunciado que los 3.8 mil millones de dólares esperados en enero. Se amplió a 4.55 mil millones de dólares después de mantener un superávit de 2.576 mil millones de dólares en diciembre.

- La Tasa de Desempleo en México aumentó un 2.7% como se esperaba en enero, frente al 2.4% de diciembre.

- El Índice de Precios del Gasto en Consumo Personal (PCE) subyacente de EE.UU., el indicador de inflación preferido de la Fed, subió un 0.3% intermensual en enero, cumpliendo con las expectativas y acelerándose desde diciembre. En términos interanuales (YoY), el PCE subyacente se redujo a 2.6%, desde el 2.9% de diciembre.

- La inflación general en EE.UU. se expandió un 2.5% interanual, en línea con las previsiones pero ligeramente inferior al 2.6% de diciembre. Mensualmente, se mantuvo sin cambios en 0.3%, como se proyectó.

- Los mercados de swaps sugieren que la Reserva Federal podría flexibilizar la política en 58 puntos básicos, frente a los 70 pb de la semana pasada en 2025, según datos de la Junta de Comercio de Chicago (CBOT).

- Las disputas comerciales entre EE.UU. y México siguen siendo el centro de atención. Aunque los países encontraron un terreno común anteriormente, los operadores del USD/MXN deben saber que la pausa de 30 días está a punto de terminar, y las tensiones podrían desencadenar volatilidad en el par durante el resto de la semana.

Perspectiva técnica del USD/MXN: El Peso mexicano cae mientras el USD/MXN supera la SMA de 50 días

El USD/MXN mantiene un sesgo alcista y una ruptura por encima de la media móvil simple (SMA) de 50 días en 20.45 allanaría el camino para un empuje hacia 20.50. El Índice de Fuerza Relativa (RSI), ahora por encima de 50, alcanzó su nivel más alto en febrero, señalando un fuerte impulso alcista. Los compradores buscarán superar el máximo del 17 de enero de 20.93, seguido de 21.00 y el máximo del año hasta la fecha (YTD) de 21.28.

En la parte baja, la incapacidad de mantenerse por encima de la SMA de 50 días podría desencadenar un retroceso hacia la SMA de 100 días en 20.24. Se podría observar una mayor debilidad en el par si rompe por debajo de este soporte dinámico, potencialmente poniendo a prueba el nivel psicológico de 20.00.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- Los datos de Gasto en Consumo Personal de enero se alinearon con las expectativas.

- El presidente Trump confirma que los aranceles sobre Canadá, México y China entrarán en vigor el 4 de marzo.

- El DXY está listo para registrar una ganancia semanal del 0.60%, manteniendo el rally del jueves.

El Índice del Dólar de EE.UU. (DXY), que mide el valor del Dólar estadounidense frente a una cesta de seis monedas principales, se mantiene firme por encima de 107.00 el viernes después de que los datos de inflación del Gasto en Consumo Personal (PCE) de enero coincidieran con las previsiones, aliviando las preocupaciones sobre picos de inflación inesperados.

El Dólar mantiene sus recientes ganancias mientras el presidente Donald Trump reafirma que los aranceles sobre Canadá, México y China se implementarán el 4 de marzo. Mientras tanto, el sentimiento de riesgo mejora con los mercados de acciones de EE.UU. borrando pérdidas anteriores y avanzando al alza.

Resumen diario de los mercados: El Dólar estadounidense se mantiene firme tras el informe del PCE

- El DXY ronda los 107.30, buscando mantener su impulso alcista de cara al fin de semana.

- La administración Trump confirma que los aranceles sobre Canadá y México entrarán en vigor el 4 de marzo, con China enfrentando un impuesto adicional del 10%.

- Los datos de inflación PCE de enero cumplieron con las expectativas, con el PCE general mensual en 0.3%, sin cambios respecto a la lectura anterior.

- El PCE subyacente se situó en 0.3%, aumentando desde el 0.2% de diciembre, mientras que el PCE general anual fue del 2.6%, superando ligeramente las expectativas pero alineado con el 2.6% de diciembre. El PCE subyacente llegó al 2.6%, disminuyendo desde un revisado 2.9% en diciembre.

- Además, el Índice de Gerentes de Compras (PMI) de Chicago salta a 45.5, superando el consenso de 40.6 y mejorando desde el 39.5 de enero.

- En cuanto a las expectativas, la herramienta FedWatch del CME indica una probabilidad del 30% de que la Reserva Federal mantenga las tasas sin cambios en 4.25%-4.50% en junio, mientras que el resto apunta a posibles recortes.

- En el frente de política exterior, aumentan las tensiones entre el presidente estadounidense Donald Trump y el líder ucraniano Volodymyr Zelenskyy sobre las negociaciones del acuerdo de paz. Zelenskyy presionó por promesas de defensa de EE.UU., mientras que Trump lo acusó de ser "irrespetuoso" en un acalorado intercambio público.

Perspectiva técnica del DXY: Manteniéndose firme con ganancias semanales

El Índice del Dólar de EE.UU. se mantiene por encima de 107.00, consolidando su ganancia semanal del 0.60% después de rebotar por encima de la media móvil simple (SMA) de 100 días en 106.60. Los indicadores técnicos, incluido el Índice de Fuerza Relativa (RSI) y el MACD, señalan una leve recuperación, pero se necesita un mayor impulso alcista. La resistencia se observa en 107.50, mientras que el soporte se encuentra en 106.60 y 106.00, actuando como niveles clave si surge presión de venta.

Inflación FAQs

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse como variación porcentual intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla. Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El Dow Jones recuperó 200 puntos el viernes, pero aún se mantiene a la baja en la semana.

- Las acciones en general se recuperaron después de que la inflación PCE de EE.UU. se presentara como se esperaba.

- Lo que viene la próxima semana: tal vez, tal vez no, aranceles y otro informe de NFP.

El Promedio Industrial Dow Jones (DJIA) recuperó algo de terreno perdido el viernes, rebotando alrededor de 200 puntos para mantenerse en contienda con el nivel de 43.500 antes de ceder y caer de nuevo a las ofertas de apertura del día. A pesar del intento alcista del viernes, el índice de acciones principal sigue a la baja desde los precios de apertura del lunes. El presidente de EE.UU., Donald Trump, tuvo un enfrentamiento con el presidente ucraniano Volodymyr Zelenskyy después de que el líder ucraniano se negara a firmar el acuerdo de defensa de Donald Trump sin hacer preguntas o buscar una aclaración ampliada sobre el contenido del muy deseado "acuerdo de tierras raras" del presidente Trump.

Lee más: El presidente de EE.UU. Trump y el presidente de Ucrania Zelenskyy intercambian dardos sobre el acuerdo de defensa

A pesar de un reciente aumento en las cifras de inflación general, los datos de inflación del Índice de Precios del Gasto en Consumo Personal (PCEPI) de EE.UU. aún se presentaron en general como se esperaba, ayudando a calmar algunos nervios de los inversores. El Índice de Precios PCE subyacente de enero se redujo al 2.6% interanual desde un revisado 2.9% interanual, coincidiendo con las previsiones medianas del mercado. A pesar del tono general optimista de la publicación de inflación del viernes, el entusiasmo del mercado es poco probable que se extienda demasiado: los factores de inflación de EE.UU. siguen siendo volátiles ante una política comercial inconsistente de la Casa Blanca, y las métricas subyacentes continúan superando el objetivo ideal del 2% de la Reserva Federal (Fed).

Un reciente aumento en el lenguaje comercial hostil del presidente de EE.UU., Donald Trump, ha intensificado las preocupaciones de los inversores esta semana. Los mercados generalmente se han acostumbrado a ignorar las bravatas sobre aranceles de Donald Trump después de varios retrocesos en sus propios plazos arbitrarios para imponer aranceles generalizados a la mayoría de los socios comerciales más cercanos de EE.UU. Sin embargo, el presidente Trump renovó sus recientes amenazas arancelarias, pivotando sobre su último retraso y declarando que un paquete de aranceles del 25% sobre Canadá y México entraría en vigor el 4 de marzo.

Sumando presiones al mercado la próxima semana, se avecina una nueva iteración de los datos de Nóminas no Agrícolas (NFP) de EE.UU. para el próximo viernes. Los datos económicos recientes se han inclinado hacia el lado negativo, lo que ha hecho que los inversores estén cada vez más preocupados por una posible desaceleración. Las cifras recientes de desempleo también se han acelerado, lo que genera preocupaciones de que el mercado laboral de EE.UU. podría estar mostrando grietas. La publicación del NFP de la próxima semana tendrá un peso adicional, más allá del peso habitual que tiende a tener.

Noticias del Dow Jones

El Dow Jones está cotizando aproximadamente a la mitad el viernes, con ganadores y perdedores distribuidos en el medio. 3M (MMM) ganó un 1.7%, subiendo a 153$ por acción, mientras que IBM (IBM) cayó un 2%, deslizándose por debajo de 250$ por acción.

Pronóstico del precio del Dow Jones

El Dow Jones continúa descendiendo hacia territorio bajista, cotizando en el lado sur de la Media Móvil Exponencial (EMA) de 50 días cerca de 43.840. El índice de acciones principal aún se mantiene por encima de la EMA de 200 días en el nivel de 42.000, pero ese movimiento alcista particular se está volviendo prolongado, ya que el Dow ha superado completamente su propia EMA de 200 días durante más de dos años. El impulso alcista ciertamente se ha desvanecido, pero el tiempo se está agotando para los vendedores a medida que los osciladores técnicos se acercan a territorio de sobreventa, y el DJIA apenas está a un 4% de su último máximo cercano a 45.000.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dow Jones retrocede un 0.10% el día de hoy.

- El Nasdaq 100 pierde un 0.25%, en la jornada del viernes, lastrado por Autodesk (ADSK).

- El S&P 500 cae un 0.15% diario, arrastrado por un pésimo reporte trimestral de NetApp (NTAP).

- La retórica arancelaria de Donald Trump incrementa la volatilidad en los mercados financieros.

El Dow Jones estableció un máximo del día en 43.533, donde atrajo vendedores agresivos que arrastraron el índice a mínimos no vistos desde el 17 de enero en 43194.

El Promedio Industrial Dow Jones abrió en 43.220, mientras que el índice tecnológico Nasdaq 100 comenzó a operar 20.536. El S&P 500 inició las negociaciones en 5.860, alcanzando mínimos del 15 de enero en 5.845.

IBM y Nike mantienen al Dow jones en terreno negativo

El índice Dow Jones cae un 0.10% diario operando en estos momentos sobre 43.196.

Las acciones de Interational Business Machines (IBM) pierden un 1.96% en la jornada del viernes, firmando su cuarta sesión consecutiva con pérdidas llegando a mínimos del 10 de febrero en 246.54$.

Por otro lado, los títulos de Nike (NKE) retroceden un 2.00% en el día, firmando su tercera jornada consecutiva a la baja y alcanzando mínimos del 21 de febrero en 78.40$.

El Nasdaq 100 cotiza a la baja arrastrado por Autodesk y PDD Holdings

El índice tecnológico Nasdaq 100 pierde un 0.25% en el día, operando en estos momentos sobre 20.501, visitando mínimos no vistos desde el 21 de noviembre en 20.412.

Los valores de Autodesk (ADSK) se desploman un 5.04% en la última jornada de la semana llegando a mínimos del 8 de octubre de 2024 en 267.95$.

Siguiendo la perspectiva bajista, las acciones de PDD Holdings (PDD) caen un 4.45% diario, llegando a mínimos del 7 de febrero en 112.00$.

NetApp lidera las pérdidas en el S&P 500 en la última jornada de la semana

El índice S&P 500 pierde un 0.15% el día de hoy, firmando su segunda jornada consecutiva a la baja llegando a mínimos no vistos desde el 15 de enero en 5.845.

La inflación anual en Estados Unidos reflejada en el Índice de Precios del Gasto del Consumo Personal presentó un decremento al 2.5% en enero desde un 2.6% registrado en diciembre, mientras que la inflación subyacente descendió al 2.6%, en línea con las expectativas del mercado.

Los valores de NetApp (NTAP), se deslizan con fuerza un 17.26% en el día operando al momento de escribir sobre 97.83$ tras la publicación de su informe de ganancias. NTAP obtuvo ingresos por 1.64 mil millones de dólares frente a los 1.68 mil millones de dólares proyectados por el consenso, así como una ganancia por acción de 1.91$, ligeramente inferior a los 1.912 estimados por los analistas.

Las tensiones arancelarias provocadas por la retórica comercial de Donald Trump han incrementado la volatilidad reciente en los mercados financieros, arrastrando a los principales índices bursátiles a zona negativa.

Análisis técnico del Dow Jones

El Dow Jones reaccionó la baja desde una resistencia dada por el máximo del 27 de febrero en 43.882. La siguiente resistencia clave la observamos en 45.068 máximo del 31 de enero. Al sur, el soporte importante se encuentra en 41.731, punto pivote del 13 de enero.

Gráfico de 4 horas del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

La reunión entre el presidente de EE. UU., Donald Trump, y el líder ucraniano, Volodymyr Zelenski, se convirtió en una discusión el viernes. Según el presidente Zelenski, los términos del acuerdo son demasiado ambiguos o carecen de componentes clave, aunque representan, en general, un buen primer paso.

El presidente Donald Trump, quien operaba bajo la comprensión de que el acuerdo estaba terminado y que el presidente Zelenski le visitaba simplemente para finalizarlo, estaba más que iracundo durante la reunión pública, acusando al presidente ucraniano de ser "irrespetuoso".

Más por venir...

El Peso colombiano registra leves pérdidas frente al Dólar al final de la semana.

El USD/COP ha probado este viernes un mínimo diario en 4.121,63 y un máximo del día en 4.133,85.

Al momento de escribir, el USD/COP cotiza prácticamente plano sobre 4.136,68, ganando un ligero 0.05% en lo que llevamos de jornada.

El desmpleo sube a máximos de 11 meses en Colombia

- Colombia ha publicado este viernes la tasa de desempleo. El paro subió en enero al 11.6% desde el 9.1% de diciembre. Esta es su tasa más alta en once meses, concretamente desde febrero de 2024.

- El foco pasa ahora a la inflación de Colombia para el mes de febrero que se publicará el próximo viernes. En enero, el Índice de Precios al Consumo (IPC) fue del 5.22% anual.

- El presidente estadounidense, Donald Trump, publicó ayer un post en la red social X en el que aseguraba que los aranceles del 25% a México y Canadá comenzarán a aplicarse el 4 de marzo. Los impuestos recíprocos se aplicarán a partir de abril. Colombia podría verse afectado por estos aranceles, por lo que el Peso colombiano ha cedido terreno frente al Dólar.

Indicador económico

Tasa de desempleo

La tasa de desempleo que publica el Banco de la República de Colombia es el número de parados dividido entre la población activa. Si la tasa crece, esto indica una disminución en la tasa de crecimiento dentro del mercado de trabajo de Colombia.

Leer más.Última publicación: vie feb 28, 2025 15:00

Frecuencia: Mensual

Actual: 11.6%

Estimado: -

Previo: 9.1%

Fuente: DANE

- El Dólar sube un 0.29% diario frente al peso chileno cotizando en estos momentos sobre 957,55.

- El Índice del Dólar (DXY) gana un 0.04% en el día, llegando a máximos del 13 de febrero en 107.45.

- El Índice de Gasto de Consumo Personal de Estados Unidos sube un 2.5% en enero, en línea con las estimaciones de los analistas.

- La tasa de desempleo de Chile de crece a un 8% mejorando las expectativas del mercado.

El USD/CLP estableció un mínimo diario en 951,04, atrayendo compradores que impulsaron la paridad a un máximo no visto desde el 13 de febrero en 958,05. Actualmente, el USD/CLP opera en 954,05, ganando un 0.17% el día de hoy.

El Peso chileno pierde tracción tras el PCE de Estados Unidos

El Índice del Dólar (DXY) presenta una ganancia marginal de un 0.02% en la jornada del viernes, alcanzando máximos de dos semanas en 107.45, hilando su segunda sesión consecutiva con ganancias.

En este sentido, el Gasto de Consumo Personal de Estados Unidos aumentó 2.5% en enero en línea con las estimaciones del mercado y ligeramente menor al 2.6% alcanzado en diciembre.

Por otro lado la tasa de desempleo de Chile decreció a un 8% en enero desde un 8.2% estimado por el consenso. Esta lectura mejora el 8.1% registrado el mes anterior. De igual forma, la producción de industrial creció un 1.9% en enero, en comparación con el 8.8% presentado el periodo anterior.

Tras estos resultados, el Peso chileno opera en terreno negativo, alcanzando a mínimos de dos semanas, mientras que el USD/CLP cotiza al alza por tercera jornada consecutiva, llegando a máximos del 13 de febrero en 958,05.

Niveles técnicos en el USD/CLP

El USD/CLP estableció un soporte de corto plazo dado por el mínimo del 25 de febrero en 936,79. El siguiente soporte clave lo observamos en 894,25, mínimo del 30 de septiembre. Al alza, la resistencia más cercana se encuentra en 1.001,60, punto pivote del 3 de febrero.

Gráfico diario del USD/CLP

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El EUR/USD presenta movimientos leves tras una semana volátil, rebotando ligeramente después de recientes pérdidas pronunciadas.

- Después de enfrentar un tercer rechazo en la SMA de 100 días, el par se desplomó a un mínimo de dos semanas, perdiendo más del 0.70% antes de estabilizarse.

- La resistencia clave se sitúa en la SMA de 20 días cerca de 1.0420.

El EUR/USD cerró la semana con una ligera recuperación, pero sigue en una posición vulnerable tras no lograr mantener ganancias por encima de la media móvil simple (SMA) de 100 días. El par enfrentó un rechazo decisivo en este nivel, que ahora parece estar convergiendo con la SMA de 20 días, aumentando la probabilidad de un cruce bajista.

A pesar de esta presión a la baja, al final de la semana, el par logró estabilizarse justo por debajo de la SMA de 20 días, limitando el impulso a la baja adicional. Sin embargo, las señales técnicas siguen siendo cautelosas, con el Índice de Fuerza Relativa (RSI) en territorio negativo pero plano, sugiriendo una pausa temporal en el impulso bajista. Mientras tanto, el histograma del MACD mostró una nueva barra roja, indicando la presencia de presión de venta.

De cara al futuro, la resistencia inmediata se ve en la SMA de 20 días, que necesita ser recuperada para una recuperación sostenida. Una ruptura por encima de este nivel podría exponer nuevamente la SMA de 100 días. A la baja, el soporte se encuentra en 1.0380, seguido de 1.0350, un nivel clave que podría determinar el próximo movimiento direccional.

Gráfico diario del EUR/USD

- El PCE subyacente aumenta un 2.6% interanual, señalando una desinflación estancada pero manteniéndose cerca del objetivo de la Fed.

- Trump confirma aranceles del 25% sobre México y Canadá, aumentando las preocupaciones comerciales.

- Ramsden del BoE ve riesgos de inflación equilibrados, ya no inclinados a la baja.

La Libra esterlina lucha por superar la cifra de 1.2600 frente al Dólar estadounidense, pero está lista para su primera ganancia mensual desde septiembre de 2024. El informe del indicador de inflación preferido de la Reserva Federal (Fed) estuvo alineado con las estimaciones, insinuando que el proceso de desinflación se estancó, pero sigue cerca del objetivo de la Fed. El GBP/USD cotiza en 1.2607, prácticamente sin cambios.

La Libra se estabiliza mientras los datos de inflación de EE.UU. se alinean con las expectativas

El Índice de Precios del Gasto en Consumo Personal (PCE) en EE.UU. aumentó un 0.3% mensual desde diciembre y creció un 2.6% interanual, como se estimó, bajando del aumento del 2.8% de diciembre. La inflación general se expandió al 2.5% interanual como se esperaba, bajando del 2.6%, y se mantuvo sin cambios cada mes como se proyectó en 0.3%.

Mientras tanto, los operadores continuaron digiriendo la retórica arancelaria del presidente de EE.UU., Donald Trump. Dijo que los aranceles del 25% sobre México y Canadá comenzarían la próxima semana, junto con un 10% adicional sobre China.

Anteriormente, la presidenta de la Fed de Cleveland, Beth Hammack, dijo que un aumento de tasas no está en su perspectiva actual, que las expectativas de inflación aún están ancladas y que no está claro hasta qué punto los aranceles podrían afectar la economía y, en consecuencia, la política monetaria.

Al otro lado del océano, el gobernador del Banco de Inglaterra (BoE), David Ramsden, dijo que los riesgos de alcanzar el objetivo de inflación del 2% a mediano plazo son bidireccionales y ya no están inclinados a la baja.

Análisis del Precio GBP/USD: Perspectiva técnica

El GBP/USD ha recuperado algo de terreno, sin embargo, sigue inclinado a la baja a pesar de consolidarse en torno al rango de 1.2549 – 1.2700. Para extender sus ganancias, los compradores deben superar la marca de 1.2700, seguida de la media móvil simple (SMA) de 200 días en 1.2785. Se prevén más ganancias por encima de 1.2800.

Por el contrario, si los vendedores mantienen el par por debajo del cierre diario de 1.2600, esto podría allanar el camino para una prueba del pico diario de 1.2549 del 5 de febrero. Si se supera, los vendedores podrían desafiar la SMA de 50 días en 1.2457.

Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d. C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de cambio de divisas (FX) más comercializada en el mundo, representando el 12% de todas las transacciones, con un promedio de 630 mil millones de $ al día, según datos de 2022. Sus pares comerciales clave son GBP/USD, que representa el 11% de FX, GBP/JPY (3%) y EUR/GBP (2%). La Libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria decidida por el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en si ha logrado su objetivo principal de "estabilidad de precios": una tasa de inflación constante de alrededor del 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés. Cuando la inflación es demasiado alta, el Banco de Inglaterra intentará controlarla subiendo los tipos de interés, lo que encarece el acceso al crédito para las personas y las empresas. Esto es generalmente positivo para la libra esterlina, ya que los tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores globales inviertan su dinero. Cuando la inflación cae demasiado es una señal de que el crecimiento económico se está desacelerando. En este escenario, el Banco de Inglaterra considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas se endeudarán más para invertir en proyectos que generen crecimiento.

Los datos publicados miden la salud de la economía y pueden afectar el valor de la libra esterlina. Indicadores como el PIB, los PMI de manufactura y servicios y el empleo pueden influir en la dirección de la Libra esterlina.

Otro dato importante que se publica y afecta a la Libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo

El Dólar estadounidense registra ganancias frente al Real brasileño por tercer día consecutivo, alcanzando hoy viernes su nivel más alto desde el pasado 3 de febrero.

El USD/BRL ha comenzado la jornada probando un mínimo diario en 5.8241. Posteriormente, el par ha ganado fuerza, subiendo a máximos de 25 días en 5.8723.

Al momento de escribir, el USD/BRL cotiza sobre 5.8703, ganando un 0.51% en lo que llevamos de jornada.

Los aranceles de Trump impulsan al Dólar frente al Real brasileño

- El Dólar sigue apreciándose frente al Real brasileño impulsado por los aranceles anunciados por el presidente estadounidense Donald Trump, que podrían afectar a Brasil a través de la política arancelaria recíproca que se impondrá a partir de abril y de los impuestos que EE.UU. quiere imponer al acero, el aluminio y el cobre.

- El próximo lunes, Brasil publicará el PMI manufacturero de febrero. El sector lleva trece meses consecutivos en período de expansión, obteniendo 50.7 puntos en enero.

- El martes y miércoles, Brasil tendrá vacaciones por el Carnaval.

- El jueves se publicará el dato de inflación de Fipe de febrero. En enero, el indicador brasileño subió un 0.24% mensual.

- El viernes se dará a conocer el Producto Interior Bruto (PIB) brasileño del cuarto trimestre y la balanza comercial de febrero.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Un grupo creciente de responsables de la política monetaria está pidiendo una pausa pronto, pero esto no afectará la reunión de la próxima semana, informa Bas van Geffen, Estratega Macro Senior de Rabobank.

El BCE reducirá la tasa de depósitos en 25pb en la reunión de la próxima semana

"Las proyecciones del personal probablemente incluirán una revisión al alza de la inflación de 2025, pero pueden estar desactualizadas ya. Además, los aranceles de EE. UU. podrían acortar la vida útil de estas previsiones."

"El BCE podría incluir quizás un escenario con aranceles de referencia para subrayar su función de reacción. Al considerar aranceles de referencia, estimamos un tiempo más largo para que la inflación converja al objetivo que el BCE."

"Esperamos que el BCE reduzca la tasa de depósitos en 25pb en la reunión de la próxima semana. Nuestro caso base sigue siendo un recorte adicional en abril, pero vemos riesgos crecientes de que el próximo movimiento se retrase hasta junio."

- El USD/CAD cae ligeramente tras la publicación de los datos de inflación del PCE de EE.UU. para enero y los datos del PIB de Canadá del cuarto trimestre y diciembre.

- El PCE subyacente de EE.UU. se desaceleró al 2.6% desde el 2.8% en diciembre, como se esperaba.

- La economía canadiense sorprendió al crecer a una tasa de crecimiento más alta del 2.6% en términos anuales.

El par USD/CAD se desliza a la baja, pero se mantiene en las ganancias del jueves alrededor de 1.4430 en las horas de negociación de América del Norte el viernes. El par Loonie baja tras la publicación de los datos del Índice de Precios del Gasto en Consumo Personal (PCE) de Estados Unidos (EE.UU.) para enero y los datos del Producto Interior Bruto (PIB) de Canadá para el mes de diciembre y el cuarto trimestre de 2024.

La inflación del PCE subyacente de EE.UU. – que excluye los elementos volátiles de alimentos y energía – creció a un ritmo más lento del 2.6%, como se esperaba, en comparación con el 2.8% en diciembre. En términos mensuales, la inflación subyacente aumentó como se esperaba un 0.3%, más rápido que la lectura anterior del 0.2%.

Se espera que una desaceleración en la inflación de EE.UU. proporcione alivio a la Reserva Federal (Fed), que ha estado apoyando una postura de tasas de interés restrictiva. Esto también podría obligarlos a discutir cuánto tiempo deberían permanecer las tasas de interés en el rango actual de 4.25%-4.50%.

Mientras tanto, los datos del PIB canadiense han permanecido mixtos. La economía canadiense se expandió un 2.6%, en comparación con el mismo trimestre de 2023 y sorprendentemente más rápido que el crecimiento del 2.2% observado en el tercer trimestre del año anterior, revisado al alza desde el 1%. Los participantes del mercado esperaban que la economía se hubiera expandido a un ritmo más lento del 1.9%.

En diciembre, la economía canadiense creció un 0.2%, el mismo ritmo al que se había contraído en noviembre. Los economistas esperaban una tasa de crecimiento más alta del 0.3%.

En general, la perspectiva del Dólar canadiense (CAD) sigue siendo débil, ya que el presidente de EE.UU., Donald Trump, ha confirmado que impondrá aranceles del 25% a Canadá y México el 4 de marzo por no restringir el flujo de fentanilo, producido y suministrado por China, hacia la economía de EE.UU.

- El EUR/JPY se dispara cerca de 157.00 mientras los datos suaves del IPC de Tokio envían al Yen a la baja.

- Se espera que el crecimiento moderado del IPC de Tokio pese sobre las expectativas de un giro agresivo del BoJ.

- El crecimiento constante del HICP alemán es poco probable que restrinja al BCE de flexibilizar aún más la política monetaria.

El par EUR/JPY se recupera cerca de 157.00 en la sesión norteamericana del viernes. El par se fortalece mientras el Yen japonés (JPY) se desempeña por debajo de lo esperado tras la publicación de los suaves datos del Índice de Precios al Consumidor (IPC) de Tokio para febrero.

Yen japonés PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Yen japonés (JPY) frente a las principales monedas hoy. Yen japonés fue la divisa más fuerte frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.08% | 0.06% | 0.66% | -0.16% | 0.31% | 0.52% | 0.31% | |

| EUR | 0.08% | 0.15% | 0.75% | -0.06% | 0.40% | 0.62% | 0.40% | |

| GBP | -0.06% | -0.15% | 0.59% | -0.22% | 0.25% | 0.46% | 0.24% | |

| JPY | -0.66% | -0.75% | -0.59% | -0.80% | -0.35% | -0.14% | -0.35% | |

| CAD | 0.16% | 0.06% | 0.22% | 0.80% | 0.46% | 0.68% | 0.46% | |

| AUD | -0.31% | -0.40% | -0.25% | 0.35% | -0.46% | 0.21% | -0.00% | |

| NZD | -0.52% | -0.62% | -0.46% | 0.14% | -0.68% | -0.21% | -0.22% | |

| CHF | -0.31% | -0.40% | -0.24% | 0.35% | -0.46% | 0.00% | 0.22% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Yen japonés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el JPY (base)/USD (cotización).

La Oficina de Estadísticas de Japón informó que el IPC general de Tokio desaceleró significativamente al 2.9% desde el 3.4% en enero. En el mismo período, el IPC de Tokio excluyendo alimentos frescos subió un 2.2%, más lento que las estimaciones del 2.3% y la publicación anterior del 2.5%. Los datos suaves del IPC de Tokio probablemente pesen sobre las expectativas del mercado de que el Banco de Japón (BoJ) subirá las tasas de interés nuevamente este año.

Mientras tanto, el Euro (EUR) supera a sus principales pares a pesar de los temores de que la agenda arancelaria del presidente de Estados Unidos (EE.UU.), Donald Trump, será desfavorable para la economía de la Eurozona. El miércoles, Trump amenazó con imponer aranceles del 25% a los automóviles y otros productos importados de la Eurozona más pronto.