- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El AUD cae un 0,73% a 0.6155 el viernes.

- Un NFP más fuerte de lo esperado impulsa la demanda de USD.

- La postura de línea dura de la Fed y las tensiones comerciales entre EE.UU. y China pesan sobre el Aussie.

El Dólar australiano sigue bajo una intensa presión de venta tras los datos de Nóminas no Agrícolas (NFP) de EE.UU. más fuertes de lo anticipado, rondando mínimos de varios años alrededor de 0.6150. El cambio de postura de línea dura de la Reserva Federal (Fed) mantiene elevados los rendimientos del Tesoro estadounidense, lo que sigue apoyando al Dólar. En el ámbito doméstico, las expectativas tempranas de recorte de tasas del Banco de la Reserva de Australia (RBA) y los temores de una guerra comercial entre EE.UU. y China continúan socavando al Aussie.

Resumen diario de los mercados: El sólido informe de empleo de EE.UU. impulsa al USD a expensas del Aussie

- La Oficina de Estadísticas Laborales de EE.UU. informó de 256.000 nuevos empleos en diciembre, superando el consenso de 160.000; la cifra de noviembre se revisó a la baja a 212.000.

- La tasa de desempleo bajó al 4,1%, mientras que las ganancias promedio por hora se redujeron del 4% al 3,9% interanual, moderando ligeramente las preocupaciones inflacionarias.

- Los mercados ahora anticipan solo un recorte de tasas de la Fed en 2025, lo que llevó al Índice del Dólar estadounidense (DXY) a un máximo de 109.96 antes de un leve retroceso.

- La incertidumbre económica de China y las renovadas preocupaciones arancelarias impulsan los flujos de refugio seguro hacia el USD, añadiendo presión al Aussie, sensible al comercio.

- Las perspectivas moderadas del RBA y la especulación sobre una inminente reducción de tasas añaden otra capa de debilidad al Dólar australiano.

Perspectiva técnica del AUD/USD: Los vendedores mantienen el control mientras el RSI señala condiciones de sobreventa

El Índice de Fuerza Relativa (RSI) se sitúa alrededor de 28, indicando territorio de sobreventa y continuando con una tendencia a la baja. Mientras tanto, el histograma del Indicador de MACD exhibe barras rojas crecientes, reflejando un impulso bajista intensificado. Con el par firmemente por debajo de 0.6150, cualquier intento de recuperación podría tener dificultades a menos que mejore el sentimiento del mercado o se modere la postura de línea dura de la Fed.

El soporte inmediato está en 0.6150, el mínimo de varios años recién alcanzado; una ruptura por debajo expone 0.6100 y luego 0.6060 como próximos posibles pisos. Al alza, la resistencia inicial se alinea cerca de 0.6200, seguida por 0.6260, el área que necesita ser recuperada para cualquier intento de recuperación significativo.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- La Plata sube un 0,80% a 30.35$, superando las preocupaciones sobre la inflación en EE.UU. y el escrutinio de la Fed.

- Obstáculo técnico en la SMA de 50 días de 30.42$; una ruptura podría empujar la plata a 30.80$.

- Riesgos a la baja si la plata cae por debajo de 30.00$, soporte clave en la SMA de 200 días, mínimos cerca de 28.78$.

El precio de la Plata sube por séptimo día consecutivo, dejando de lado el aumento de los rendimientos de los bonos del Tesoro de EE.UU. y el Dólar, después de que un sólido informe de empleo en EE.UU. calmara a los funcionarios de la Reserva Federal sobre la situación del empleo en EE.UU. No obstante, la evolución de la inflación parece estar estancada, atrayendo la atención de los funcionarios de la Fed. El XAG/USD cotiza en 30.35$, subiendo más del 0,80%.

Plata Análisis del Precio: Perspectiva técnica

La plata continúa con una tendencia alcista, avanzando de manera constante por encima de la cifra de 30.00$ durante los últimos tres días de negociación, impulsada por compradores que emergen en el soporte crucial encontrado en la media móvil simple (SMA) de 200 días en 29.93$. Sin embargo, están luchando con una fuerte resistencia en la SMA de 50 días en 30.42$, que ha mantenido los precios de alcanzar la SMA de 100 días en 30.80$.

Si los alcistas superan esos niveles, se despejará el camino para desafiar los 31.00$ y exponer el próximo máximo del ciclo visto en 32.32$, el pico del 12 de diciembre.

Por el contrario, si el XAG/USD cae por debajo de 30.00$, la SMA de 200 días emerge como la primera línea de defensa de los alcistas. Una ruptura de ese nivel podría llevar el precio de la plata hacia el mínimo del 6 de enero de 29.41$, antes del mínimo del 31 de diciembre de 28.78$.

XAG/USD gráfico diario

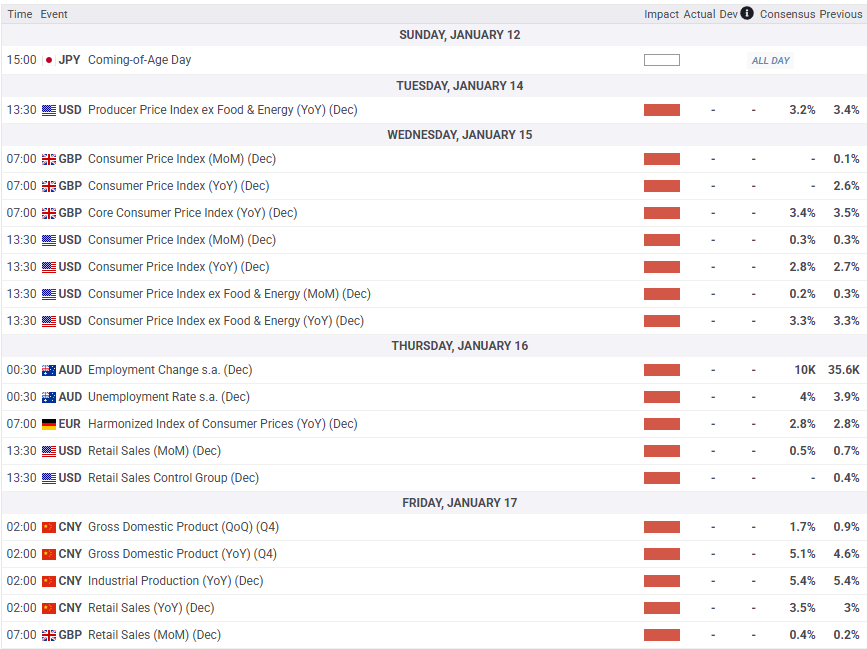

El Dólar estadounidense se disparó a un nuevo máximo de 26 meses después de que las Nóminas no Agrícolas (NFP) de EE.UU. aumentaran en diciembre, devastando las esperanzas del mercado de más recortes de tasas por parte de la Reserva Federal (Fed) en 2025. Los inversores se centrarán en las próximas cifras de inflación de EE.UU. la próxima semana, pero las esperanzas de una caída repentina en la inflación del Índice de Precios al Consumidor (IPC) siguen siendo limitadas.

El Índice del Dólar estadounidense (DXY) se disparó a su valoración más alta en poco más de dos años después de que las adiciones netas de empleo del NFP de EE.UU. subieran a 256K en diciembre, eliminando cualquier esperanza restante de más recortes de tasas por parte de la Fed en el corto plazo. Los mercados de tasas están valorando que no habrá movimientos en las tasas de interés hasta junio como muy pronto, con solo un recorte de un cuarto de punto esperado durante todo el año. La inflación del IPC de EE.UU. será la cifra clave de la próxima semana, pero las esperanzas de una caída repentina en la inflación lo suficientemente fuerte como para provocar movimientos adicionales de la Fed en las tasas siguen siendo casi inexistentes.

El EUR/USD encontró un nuevo mínimo de 26 meses y cerró en rojo por sexta semana consecutiva, ya que el Euro sigue perdiendo terreno frente al Dólar. La próxima semana es notablemente escasa en el lado europeo de la agenda de datos económicos, y los alcistas del Euro estarán esperando cualquier tipo de cambio en la postura de política de una serie de apariciones de nivel medio de miembros del Banco Central Europeo (BCE) la próxima semana.

El GBP/USD encontró un mínimo de 14 meses esta semana, acercándose nuevamente a la zona de 1.2200. El Reino Unido publicará su propia cifra de inflación del IPC el próximo miércoles, y aunque se espera que la inflación general anualizada del IPC disminuya, la inflación general del Reino Unido sigue estando muy por encima de los objetivos del Banco de Inglaterra (BoE) en términos interanuales.

Los operadores del AUD/USD podrían enfrentar una semana tensa la próxima semana. Una serie de cifras australianas y chinas se publicarán a lo largo de la semana, culminando con una nueva actualización de las cifras laborales australianas el jueves temprano, con nuevos datos del Producto Interior Bruto (PIB) y las Ventas Minoristas de China el viernes. Se espera que la tasa de desempleo de Australia aumente ligeramente al 4.0% desde el 3.9%, mientras que se espera que el crecimiento del PIB chino oficialmente reportado suba milagrosamente al 5.1% interanual en el cuarto trimestre de 2024 desde el 4.6% del tercer trimestre, a pesar de las cifras fluctuantes de consumo, demanda, inversión y gasto, aunque otro aumento en los planes de subsidios gubernamentales seguramente ayudará aún más.

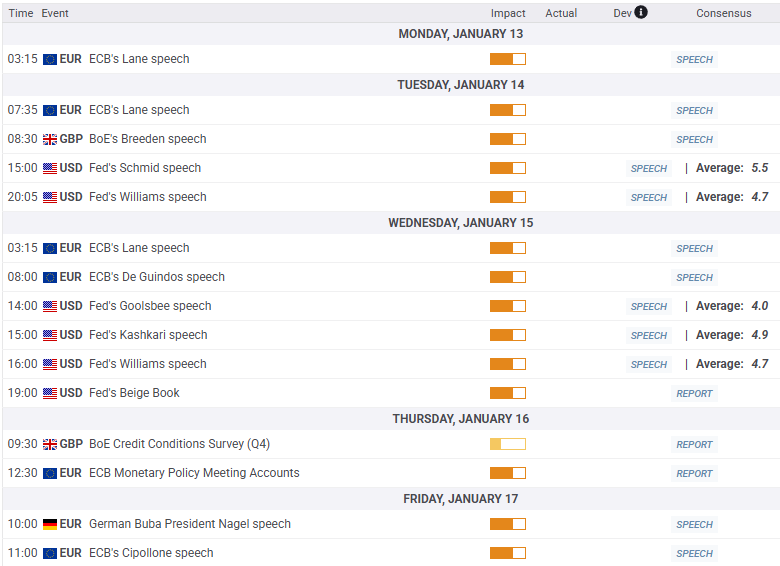

Eventos clave de la próxima semana

Apariciones anticipadas de bancos centrales

- El oro rebota un 0,69% a pesar de las significativas adiciones de empleo en EE.UU., desafiando la senda de recorte de tasas de la Fed.

- El oro se recupera de la caída posterior al informe laboral mientras los inversores sopesan la postura cautelosa de la Fed sobre la desinflación.

- Los próximos datos de inflación y ventas minoristas de EE.UU. influirán en la trayectoria del oro y la política de la Fed.

El precio del oro rebotó desde los mínimos diarios el viernes, extendiendo su rally por cuarto día consecutivo mientras los operadores desestimaban un fuerte informe de Nóminas No Agrícolas de Estados Unidos (EE.UU.). Esto moderó las preocupaciones de la Reserva Federal (Fed) sobre el mercado laboral, pero no tanto sobre la inflación, como reconocieron algunos funcionarios. El XAU/USD cotiza a 2.687$, subiendo un 0,69%.

El lingote cayó bruscamente después de que la Oficina de Estadísticas Laborales de EE.UU. (BLS) revelara que la economía añadió un número sobresaliente de personas a la fuerza laboral, superando los 200.000. Como consecuencia, la tasa de desempleo disminuyó, mientras los inversores valoraban menos recortes de tasas de interés basados en el hecho de que la economía sigue creando suficientes empleos, mientras que el proceso de desinflación "se detuvo", según las últimas minutas de la Fed.

No obstante, el XAU/USD se recuperó una vez que los participantes del mercado digirieron los datos. Los datos tranquilizaron a los funcionarios de la Fed de que el mercado laboral sigue siendo saludable mientras abordan la inflación, que recientemente aumentó después de que el banco central de EE.UU. redujera las tasas en 100 puntos básicos en 2024.

El Dólar estadounidense subió bruscamente a máximos de varios meses según el Índice del Dólar DXY. El DXY alcanzó 109,96 antes de recortar ganancias y se sitúa en 109,68, subiendo un 0,49%. Los rendimientos de los bonos del Tesoro de EE.UU. se dispararon, pero se estabilizaron, particularmente en la parte media de la curva.

El presidente de la Fed de Chicago, Austan Goolsbee, dijo que no se quejan porque la economía ha creado más de 250.000 empleos. Añadió que el mercado laboral parece estable "en pleno empleo", añadiendo que si las condiciones son estables y no hay un aumento de la inflación, "las tasas deberían bajar".

Dado el contexto, la atención de los inversores se desplazará a los datos de la próxima semana. El calendario de EE.UU. incluirá cifras de inflación del lado de los productores y consumidores, junto con las ventas minoristas y las solicitudes de subsidio de desempleo para la semana que termina el 11 de enero.

Motores del mercado: El precio del oro sube acompañado por el Dólar estadounidense

- El precio del oro desestima los mayores rendimientos reales de EE.UU., que subieron dos puntos básicos hasta el 2,30%. Al mismo tiempo, el rendimiento del bono del Tesoro a 10 años de EE.UU. se disparó siete puntos y medio básicos hasta el 4,767%.

- La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que la economía creó 256.000 empleos el mes pasado, aunque noviembre se revisó a la baja de 227.000 a 212.000. El consenso proyectaba que se añadirían 160.000 personas a la fuerza laboral, con contrataciones privadas totalizando 223.000.

- La tasa de desempleo cayó al 4,1%, mientras que las ganancias medias por hora (AHE) disminuyeron del 4% al 3,9%. Tras la publicación de los datos, los operadores esperan que la Reserva Federal recorte las tasas solo una vez en 2025.

- Las expectativas de relajación de la Reserva Federal continuaron disminuyendo. El contrato de futuros de los fondos de la Fed de diciembre está valorando una flexibilización de 30 puntos básicos.

- El sentimiento del consumidor en EE.UU. en enero anunciado por la Universidad de Michigan (UoM) no cumplió con las estimaciones de 73,8 y bajó a 73,2. Las expectativas de inflación a un año aumentaron del 2,8% al 3,3% y para un período de cinco años aumentaron del 3% al 3,3%.

- El jueves, la gobernadora de la Fed, Michelle Bowman, mantuvo una postura dura, diciendo que el banco central debería ser cauteloso al ajustar las tasas de interés, mientras que Jeffrey Schmid de la Fed de Kansas City añadió que las tasas están "cerca" de ser neutrales.

- Anteriormente, Patrick Harker de la Fed de Filadelfia reveló que el banco central de EE.UU. podría pausar en medio de la incertidumbre, mientras que Susan Collins de la Fed de Boston dijo que la perspectiva actual sugiere un enfoque gradual para los recortes de tasas.

Perspectiva técnica del XAU/USD: El precio del oro se dispara por encima de 2.650$ mientras los alcistas intervienen

La tendencia alcista del oro sigue en pie ya que el metal amarillo ha marcado una serie sucesiva de máximos y mínimos más altos, con los operadores apuntando a la marca de 2.700$. El impulso está fuertemente inclinado al alza como se ve en el indicador del Índice de Fuerza Relativa (RSI), que muestra que los alcistas están a cargo.

Si el XAU/USD supera los 2.700$, la próxima resistencia sería el máximo del 12 de diciembre de 2.726$ y el máximo histórico (ATH) en 2.790$.

Por el contrario, una caída por debajo de 2.650$ pondrá en juego un desafío a las medias móviles simples (SMA) de 50 y 100 días en 2.645$ y 2.632$ respectivamente. En caso de mayor debilidad, 2.600$ es el siguiente nivel, antes de la SMA de 200 días en 2.503$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Peso mexicano está bajo presión, cayendo más del 1% mientras el USD/MXN alcanza un máximo de seis días en 20.74.

- Las sólidas Nóminas No Agrícolas de EE.UU. en diciembre impulsan al dólar; la Fed podría mantener las tasas por más tiempo.

- Las minutas de Banxico sugieren recortes de tasas más grandes, añadiendo presión sobre el Peso.

El Peso mexicano (MXN) está bajo presión frente al Dólar estadounidense, alcanzando un mínimo de seis días tras la publicación de un informe de empleo estelar de Estados Unidos (EE.UU.) y después de que el Banco de México (Banxico) revelara que se podrían discutir recortes de tasas de interés más grandes en las próximas reuniones. El USD/MXN cotiza a 20.70, subiendo más del 1%.

La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que la economía añadió más empleos de lo esperado, causando una ligera caída en la tasa de desempleo. Esto añade presión a la Reserva Federal (Fed), que se ha vuelto más preocupada por su mandato de máximo empleo en la segunda mitad de 2024.

Los informes de empleo recientes insinuaron que el mercado laboral es fuerte, pero no tanto la inflación. Según el informe del PMI de Servicios del ISM, el subcomponente de precios pagados aumentó bruscamente a 64.4, su nivel más alto desde principios de 2023. Tras la publicación de los datos, los participantes del mercado anticiparon un recorte de tasas de interés por parte de la Fed en 2025.

La agenda económica de México reveló que la Producción Industrial en noviembre mejoró ligeramente, pero los datos fueron eclipsados por los datos de EE.UU. El jueves, Banxico publicó las minutas de su última reunión, que a pesar de reconocer que los riesgos de inflación están inclinados al alza, indicaron que la política monetaria necesita ser menos restrictiva, según la Junta de Gobierno.

La próxima semana, la agenda de México incluirá Inversión Fija Bruta y Ventas Minoristas. En EE.UU., las publicaciones de datos clave incluyen cifras de inflación del lado del productor y del consumidor, junto con Ventas Minoristas y solicitudes de desempleo para la semana que termina el 11 de enero.

Por lo tanto, el Peso estaría en riesgo de una mayor depreciación debido a la reducción del diferencial de tasas de interés entre México y EE.UU. Aunque los funcionarios de la Fed declararon que están en un ciclo de flexibilización, los jugadores del mercado están observando solo 39 puntos básicos (pbs) de flexibilización en EE.UU. este año frente a 150 pbs por parte de Banxico.

Resumen diario de los mercados: El Peso mexicano se desploma en medio de un Dólar estadounidense fuerte

- La BLS informó que la economía añadió 256.000 personas a la fuerza laboral, según el informe de Nóminas No Agrícolas de diciembre, superando las expectativas de 160.000. Esto a pesar de la revisión a la baja de las cifras de noviembre, que fueron 212.000 en lugar de 227.000.

- La tasa de desempleo disminuyó al 4.1%, mientras que las ganancias promedio por hora (AHE) cayeron del 4% al 3.9%. Tras el informe, los operadores ahora anticipan que la Reserva Federal implementará solo un recorte de tasas en 2025.

- Las minutas de la reunión de Banxico revelaron la evolución de la desinflación, sugiriendo que el ciclo de flexibilización podría continuar para reducir la inquietud de la política monetaria. Para lograrlo, la Junta de Gobierno declaró que "se podrían considerar ajustes a la baja más grandes en algunas reuniones".

- El banco central de México mejoró las perspectivas de inflación debido al progreso en la inflación general y subyacente. Los funcionarios reconocieron que la inflación de servicios disminuyó y esperan que el IPC converja a su objetivo del 3% en el tercer trimestre de 2026.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años se disparó al 4.788% antes de retroceder cinco puntos básicos (pbs) al 4.739%. Esto pesó en consecuencia sobre el Dólar, ya que el USD/JPY se volvió negativo, aunque cerca de permanecer casi sin cambios.

- El Índice del Dólar estadounidense (DXY) subió a 109.96, su nivel más alto desde noviembre de 2022. Recientemente, el DXY redujo algunas de sus ganancias y está en 109.55, subiendo un 0.36%.

- La Fed reveló las minutas de su reunión de diciembre el miércoles. Aunque los responsables de la política monetaria redujeron las tasas de interés, algunos participantes favorecieron mantener las tasas sin cambios, ya que señalaron que la evolución de la trayectoria descendente de la inflación se estancó.

- En consecuencia, adoptaron un enfoque más gradual, ya que las minutas subrayaron que los funcionarios de la Fed abrieron la puerta para ralentizar el ritmo de los recortes de tasas de interés.

Perspectiva técnica del USD/MXN: El Peso mexicano sigue pesado mientras el USD/MXN sube por encima de 20.35

Habiendo superado la cifra de 20.50, el USD/MXN está en camino de probar el pico actual del año hasta la fecha (YTD) de 20.90. La pendiente del Índice de Fuerza Relativa (RSI) superó su último pico, señalando que los alcistas están ganando fuerza. Por lo tanto, se prevé un mayor alza en detrimento del Peso mejorado.

La primera resistencia sería 20.90, seguida por el nivel de 21.00. Con una mayor fortaleza, la siguiente resistencia sería el máximo del 8 de marzo de 2022 de 21.46, antes de 21.50 y el nivel psicológico de 22.00.

Por otro lado y en el camino de mayor resistencia, si el USD/MXN cae por debajo de 20.50, esto expondrá la media móvil simple (SMA) de 50 días en 20.30. Una vez superado, la siguiente parada es el nivel psicológico de 20.00, seguido por la SMA de 100 días en 19.96.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Dow Jones cae un 1.48% en el día.

- El Nasdaq 100 retrocede un 1.86% diario, arrastrado ON Semiconductor y PayPal Holdings.

- El S&P 500 pierde un 1.51% el día de hoy tras el NFP de Estados Unidos.

El Dow Jones marcó un máximo del día en 42.640, donde atrajo vendedores que lastraron el índice a un mínimo de nueve semanas en 4.1950.

El Promedio Industrial Dow Jones inició las cotizaciones en 42.518, mientras que el índice tecnológico Nasdaq 100 abrió en 21.067. El S&P 500 comenzó las negociaciones en 5.890, manteniendo la perspectiva bajista de corto plazo.

The Travelers Companies y Nvidia lideran las pérdidas en el Dow Jones

El índice bursátil Dow Jones opera actualmente sobre 41.975, perdiendo un 1.48% en la jornada del viernes, junto con los principales índices accionarios.

El fabricante de software y componentes enfocados en inteligencia artificial, Nvidia (NVDA) pierde un 3.28% el día de hoy, firmando su tercera sesión a la baja de manera consecutiva, llegando a mínimos no vistos desde el 2 de enero en 134.22$. De igual forma, las acciones de The Travelers Companies caen un 4.24% diario, alcanzando mínimos del 10 de octubre en 231.93.

El Nasdaq 100 es arrastrado a zona negativa por ON Semiconductor y PayPal Holdings

El índice tecnológico Nasdaq 100 retrocede un 1.86% en el día, llegando a mínimos del 27 de noviembre en 20.711, hilando su cuarta sesión consecutiva con pérdidas.

Las acciones de ON Semiconductor se desploman un 6.59%, alcanzando niveles no vistos desde el 15 de julio d 2022 en 53.60$. En la misma sintonía, los títulos de PayPal Holdings caen un 6.02%, firmando su tercera jornada a la baja de manera consecutiva llegando a mínimos del 8 de noviembre en 82.24$.

El S&P 500 opera a la baja tras el NFP de Estados Unidos

El índice S&P 500 pierde un 1.51% el día de hoy, operando actualmente en 5.817, alcanzando mínimos del 20 de diciembre en 5.803.

De acuerdo con la Oficina de Estadísticas Laborales de EE.UU., las nóminas no agrícolas registraron un incremento en 256.000 en diciembre, mejorando las expectativas de los analistas de 160.000. Por otro lado, la tasa de desempleo disminuyó marginalmente para ubicarse en un 4.1% desde un 4.2%, mientras que la participación de la fuerza laboral se mantuvo estable en el 62.5%. Hola

Análisis técnico del Nasdaq 100

El Nasdaq 100 reaccionó en una resistencia de corto plazo establecida por el máximo del 6 de enero en 21.697. La zona de soporte más próxima la observamos en 20.611, mínimo del 27 de noviembre de 2024. El siguiente soporte clave está en 20.293, punto pivote del 19 de noviembre de 2024.

Gráfico de 4 horas del Nasdaq 100

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El Dow Jones se desplomó 700 puntos el viernes después de que las cifras del NFP se dispararan en diciembre.

- Las apuestas del mercado por recortes de tasas de la Fed se hundieron, los operadores de tasas ahora esperan un solo recorte de tasas este año.

- El sentimiento del consumidor y las expectativas de inflación también aumentaron, afectando aún más el apetito por el riesgo.

El Promedio Industrial Dow Jones (DJIA) sufrió un duro golpe el viernes después de que el sentimiento de los inversores se agriara debido a un informe de datos de empleo de Nóminas no Agrícolas (NFP) que mostró una tasa de contrataciones mucho más alta de lo que la mayoría de los inversores anticipaban. Los resultados de la encuesta de consumidores de la Universidad de Michigan (UoM) también mostraron que el consumidor promedio de EE.UU. espera más inflación en lugar de menos en los próximos cinco años, lo que disminuye aún más el apetito por el riesgo en las acciones, ya que tanto el fuerte crecimiento del empleo como las altas expectativas de inflación del consumidor auguran mal para más recortes de tasas de la Reserva Federal (Fed).

Las adiciones netas de empleo del NFP de EE.UU. en diciembre aumentaron a 256.000, muy por encima de los 160.000 esperados, mientras que la cifra de noviembre vio una ligera revisión a la baja a 212.000. El Índice de Sentimiento del Consumidor de la UoM cayó a 73,2 en enero, desde el 74,0 del mes anterior y una caída más pronunciada de lo esperado de 73,8. Las Expectativas de Inflación del Consumidor a 5 años de la UoM también aumentaron a 3,3%, un notable aumento desde el 3,0% anterior.

Los mercados están pivotando ampliamente fuera de las expectativas de recortes de tasas de la Fed en 2025 y deshaciéndose de las acciones mientras los operadores se amontonan en el USD de refugio seguro. Instituciones importantes como Bank of America y Goldman Sachs están publicando notas de investigación post-NFP que admiten en general que ahora todos esperan incluso menos recortes de tasas de la Fed en 2025 que antes. Según la herramienta FedWatch del CME, este sentimiento también está siendo captado por los operadores de tasas de interés: los mercados de tasas están valorando solo un recorte de tasas de 25 pb este año, y no antes de junio como muy pronto.

Noticias del Dow Jones

El Dow Jones está ampliamente a la baja el viernes, con menos de diez acciones encontrando espacio en el verde para cerrar la semana de operaciones. Las pérdidas fueron lideradas por Travelers Companies (TRV), que se desplomó un 4,3% en el día, cayendo a 232 $ por acción. Le siguió Goldman Sachs (GS), que cayó un 3,5% y se deslizó por debajo de los 560 $ por acción por primera vez en casi un mes.

Pronóstico de precios del Dow Jones

El exceso post-NFP del viernes ha empujado al Dow Jones a un tiro de piedra de la media móvil exponencial (EMA) de 200 días cerca de 41.160. El Promedio Industrial Dow Jones está listo para cerrar por debajo de la zona de 42.000 por primera vez desde principios de noviembre, y el principal índice de acciones está más de un 7% por debajo de los máximos históricos de 45.065 establecidos en diciembre.

El retroceso continuo en el Dow Jones ciertamente despertará nuevos temores de una recesión prolongada; sin embargo, la acción del precio aún se mantiene al norte del último mínimo importante, que también fue apoyado por el nivel de 41.600. A pesar de un mal desempeño en diciembre y más de lo mismo hasta ahora en enero, el Dow Jones viene de una carrera alcista estelar que vio al DJIA agregar casi un 20% de abajo hacia arriba a lo largo de 2024.

Gráfico diario del Dow Jones

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

- El USD/MXN sube a máximos de siete días en 20.70.

- El Dólar estadounidense se dispara a niveles no vistos desde noviembre de 2022.

- Las Nóminas no Agrícolas generan 256.000 empleos en diciembre, sobrepasando en casi 100.000 la cifra esperada.

- La producción industrial de México crece un 0.1% en noviembre frente al 0% estimado.

El USD/MXN ha subido con fuerza tras la publicación de las Nóminas no Agrícolas estadounidenses, que fueron mucho mejor de lo esperado. El par saltó a máximos de una semana en 20.70 con la publicación, cotizando al momento de escribir sobre 20.64, ganando un 0.71% diario.

El Dólar estadounidense salta a máximos de 26 meses tras las buenas cifras de las Nóminas no Agrícolas de diciembre

El mercado no se esperaba el fuerte dato de empleo estadounidense. Las Nóminas no Agrícolas de Estados Unidos aumentaron en 256.000 en diciembre, superando notablemente las 160.000 esperadas por el mercado. La tasa de desempleo cayó al 4.1% desde el 4.2% previo y previsto. Y el Dólar se disparó.

El Índice del Dólar estadounidense (DXY) ha saltado a un máximo de 26 meses en 109.97. Desde noviembre de 2022, el índice no rondaba la zona de 110.00.

Tras la publicación, la herramienta FedWatch de CME Group solo da un 2.7% de posibilidades de que la Fed realice un recorte de sus tasas de interés en la reunión de enero. Para marzo, las opciones son del 27.3% e incluso en mayo están por debajo del 35%.

México registra una pequeña mejora en la producción industrial

La producción industrial de México ha crecido un 0.1% mensual en noviembre después de caer un 1.2% en octubre, según ha publicado el Instituto Nacional de Estadística y Geografía (INEGI). El resultado mejora ligeramente las expectativas del mercado, ya que se esperaba un estancamiento en el 0%.

El indicador anual ha caído un 1.4%, en línea con lo esperado, después de descender un 2.2% el mes anterior.

USD/MXN Niveles de Precio

Con el Índice de Fuerza Relativa (RSI) de 14 muy por encima de 50 en gráficos de corto y largo plazo, es muy probable que veamos mayores ganancias en las próximas horas para el USD/MXN. La primera resistencia a batir estará en el máximo de hoy y del pasado viernes en 20.70. Por encima espera el techo de 2024 registrado el 31 de diciembre en 20.90. Una superación de este nivel llevaría al cruce hacia la zona psicológica de 21.00.

A la baja, el soporte inicial está en el mínimo semanal de 20.24. Más abajo aguarda la región clave de 20.00, donde también se encuentra la media móvil de 100 períodos en el gráfico diario.

Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

- El Índice del Dólar (DXY) gana un 0.30% diario, cotizando actualmente sobre 109.51.

- El Dólar sube un 0.23% frente al Córdoba nicaragüense en el día, operando al momento de escribir en 36.7962.

- Las Nóminas no Agrícolas de EE.UU. se situaron en 256.000 en diciembre, por encima de las proyecciones de los analistas.

El Índice del Dólar (DXY) extiende sus ganancias el día de hoy por cuarta jornada consecutiva, alcanzando máximos de más de dos años en 109.97 tras la publicación de datos económicos clave de Estados Unidos. La Oficina de Estadísticas Laborales reportó que las Nóminas no Agrícolas se incrementaron en 256.000, mejorando las estimaciones del mercado. De igual forma, la Tasa de desempleo de EE.UU. disminuyó a 4.1% en diciembre desde un 4.2% alcanzado el mes previo.

Precio del Dólar hoy 10 de enero en Honduras, Nicaragua, Guatemala, El Salvador y Costa Rica

Precio del Dólar en Honduras

Compra: 24.9459 Venta: 25.9166

Precio del Dólar en Guatemala

Compra: 7.5222 Venta: 7.9105

Precio del Dólar en Costa Rica

Compra: 491.17 Venta: 518.35

Precio del Dólar en El Salvador

Compra: 8.5161 Venta: 8.982

Precio del Dólar en Nicaragua

Compra: 36.3109 Venta: 37.2815

El Índice del Dólar alcanza máximos de más de dos años tras el NFP de Estados Unidos

El DXY mantiene la perspectiva alcista llegando a máximos no vistos desde el 10 de noviembre de 2022 en 109.97, firmando su cuarta sesión consecutiva al alza. Las Nóminas no Agrícolas de Estados Unidos se ubicaron en 256.000, muy por encima de las 160.000 esperadas y de las 212.000 registradas en noviembre. Por otro lado, el Departamento del Trabajo de EE.UU dio a conocer que la Tasa de desempleo bajó marginalmente a 4.1% desde un 4.2% previo y previsto.

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Los datos del mercado laboral de EE.UU. continúan mostrando fortaleza hacia el final del año pasado, en línea con los datos de ofertas de empleo que volvieron a subir consecutivamente en octubre y noviembre, señalan los economistas de RBC Economics.

La Fed se prepara para mantener este mes

"Las preocupaciones sobre un debilitamiento sustancial en el mercado laboral han seguido disminuyendo, dejando a la Fed con mucha menos urgencia para recortar los tipos de interés."

"La Fed ya cambió a un ciclo de relajación más gradual en su última reunión en diciembre. Creemos que las probabilidades de un recorte adicional de tipos este mes son bajas, y es más probable que el banco central mantenga los tipos estables en el rango actual de 4,25% - 4,5% durante todo 2025."

La Oficina de Estadísticas canadiense ha anunciado que se crearon 90.900 empleos en diciembre, muy por encima de los 50.500 generados en noviembre y de los 25.000 esperados por el mercado. Esta es la mayor cifra de creación de empleo vista en 23 meses, desde enero de 2023.

La tasa de desempleo ha caído al 6.7% desde el 6.8% anterior, mejorando el 6.9% estimado. Por otra parte, la tasa de participación se ha mantenido en el 65.1%.

Los salarios han crecido a un ritmo del 3.7% anual, por debajo del 3.9% de noviembre. Este es el menor crecimiento salarial visto por el indicador desde abril de 2022.

Reacción del Dólar canadiense

El Dólar canadiense ha repuntado tras los buenos datos frente al Dólar estadounidense, llevando al USD/CAD a un mínimo diario de 1.4375. Sin embargo, la fortaleza mostrada por las Nóminas no Agrícolas de EE.UU. ha devuelto al cruce a terreno positivo. Al momento de escribir, el USD/CAD cotiza sobre 1.4407, ganando un 0.14% diario.

Indicador económico

Tasa de desempleo

La tasa de desempleo que publica Statistics Canada es el número de trabajadores desempleados dividido entre la población activa. Una caída de este indicador tiene implicaciones positivas sobre el gasto de los consumidores, el cual estimula el crecimiento económico. Una subida de la tasa indicaría un debilitamiento de la actividad económica. Un resultado inferior a las expectativas es alcista para dólar canadiense, mientras que un resultado superior es bajista.

Leer más.Última publicación: vie ene 10, 2025 13:30

Frecuencia: Mensual

Actual: 6.7%

Estimado: 6.9%

Previo: 6.8%

Fuente: Statistics Canada

¿Por qué es importante para los operadores?

El precio del Dólar estadounidense avanza frente al Peso colombiano por segundo día consecutivo.

El USD/COP ha alcanzado este viernes un máximo de dos días de 4.358$ después de probar previamente un mínimo diario en 4.323.

Al momento de escribir, el USD/COP cotiza sobre 4.337,28, ganando un 0.19% en el día.

La inflación de Colombia subió más de lo esperado en diciembre; El NFP sorprende generando casi 100.000 empleos más de los previstos

- Las Nóminas no Agrícolas de Estados Unidos aumentan en 256.000 en diciembre, superando notablemente las 160.000 esperadas por el mercado. La tasa de desempleo ha caído al 4.1% desde el 4.2% previo y previsto.

- A última hora del jueves, Colombia publicó sus datos de inflación de diciembre. El Índice de Precios al Consumo (IPC) subió al 5.25% anual desde el 5.2% anterior, empeorando las expectativas de una moderación al 5.16%. A nivel mensual, el IPC avanzó un 0.46%, por encima del 0.27% previo y del 0.41% previsto.

Indicador económico

Índice de Precios al Consumo (YoY)

El Índice de Precios al Consumo (IPC), es publicado por el Departamento Administrativo Nacional de Estadística (DANE) de Colombia, mide la variación en el precio de bienes y servicios representativos del consumo de las familias. Es una forma de medir cambios en las tendencias de consumo e inflación. Las lecturas por encima de lo esperado podrían interpretarse (teniendo en cuenta el potencial impacto en la política monetaria) como positivas para el peso colombiano (COP), mientras que lecturas menores a las esperadas como negativas para la moneda colombiana.

Leer más.

- El Dólar sube un 0.78% diario frente al Peso chileno, cotizando al momento de escribir sobre 1.008,78.

- Las Nóminas no Agrícolas de EE.UU. se incrementan en 256.000 en diciembre, superando las estimaciones del mercado.

- La tasa de desempleo de Estados Unidos se ubicó en 4.1% en diciembre, mejorando las previsiones de los analistas.

- Los operadores estarán atentos a la Balanza Comercial de China, a publicarse en las primeras horas del domingo 12 de enero.

El USD/CLP estableció un mínimo del día en 1.004,23, atrayendo compradores que llevaron al par a máximos de dos años y medio en 1.012,56. En estos momentos, el USD/CLP opera sobre 1.008,93, subiendo un 0.78% diario.

El Peso chileno se desploma tras datos económicos de Estados Unidos

De acuerdo con la Oficina de Estadísticas Laborales de EE..UU., las Nóminas no Agrícolas (NFP) se incrementaron en 256.000 en diciembre, por encima de las 160.000 estimadas y de las 212.000 alcanzadas el mes previo. De igual forma, la tasa de desempleo mejoró a 4.1% en el mismo periodo, situándose por debajo del 4.2% previo y previsto.

En este contexto, el Peso chileno termina con una racha de tres jornadas consecutivas al alza mientras el USD/CLP alcanza máximos no vistos desde el 19 de julio de 2022 en 1.012,56.

Los inversores fijarán su atención en la Balanza Comercial de China a publicarse el 12 de enero. El consenso espera un superávit de 99.8 mil millones de dólares para diciembre, superior a los 97.44 mil millones de dólares alcanzados en noviembre. Un aumento en las importaciones podría interpretarse como una señal alcista en el corto plazo para los precios del cobre.

Niveles técnicos en el USD/CLP

El USD/CLP estableció una resistencia de corto plazo dada por el máximo del día de hoy en 1.012,56. A la baja, la primera zona de soporte se encuentra en 966,89, mínimo del 6 de diciembre. El siguiente soporte clave lo observamos en 940,90, punto pivote del 24 de octubre en confluencia con el retroceso al 38.2% de Fibonacci.

Gráfico diario del USD/CLP

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El precio del Dólar estadounidense ha subido con ímpetu frente al Real brasileño a máximos de dos días tras la publicación de las Nóminas no Agrícolas de Estados Unidos.

El USD/BRL ha alcanzado este viernes un techo de dos días en 6.1228 y un mínimo diario previo alrededor de 6.0300.

Al momento de escribir, el precio del USD/BRL cotiza sobre 6.1097, ganando un considerable 1.21% en lo que llevamos de jornada.

La inflación de Brasil sube al 4.83% anual en diciembre mientras las Nóminas no Agrícolas de EE.UU. suben mucho más de lo esperado

- Las Nóminas no Agrícolas de Estados Unidos aumentan en 256.000 en diciembre, superando notablemente las 160.000 esperadas por el mercado. La tasa de desempleo ha caído al 4.1% desde el 4.2% previo y previsto.

- El Índice de Precios al Consumo Ampliado (IPCA) de Brasil ha subido un 0.52% mensual en diciembre, superando el incremento del 0.39% visto en noviembre. A nivel interanual, la inflación alcanzó el 4.83%, superando el objetivo del 4.5% previsto para el IPC por el Banco Central de Brasil.

- Tras confirmarse la persistencia inflacionaria en Brasil, el Banco Central podría continuar aumentando las tasas de interés en 2025. El pasado diciembre, la entidad aumentó 50 puntos básicos sus tasas hasta el 11.75%.

Indicador económico

Inflación IPCA

El indicador de inflación publicado por Instituto Brasileiro de Geografia e Estatistica captura los movimientos de precios. De manera similar al IPC, la medición de la inflación también incluye ordenadores personales, automóviles nuevos y billetes aéreos, mientras que excluye viviendas ocupadas por sus dueños e impuestos municipales. Generalmente, una lectura elevada es alcista para la BRL, mientras que una lectura inferior es bajista.

Leer más.Última publicación: vie ene 10, 2025 12:00

Frecuencia: Mensual

Actual: 0.52%

Estimado: -

Previo: 0.39%

Fuente: IBGE

- El precio del oro se dirige a 2.680$ antes de la publicación de las Nóminas no Agrícolas.

- La Fed necesita equilibrar los recientes temores de inflación.

- El oro podría estar listo para un rompimiento hacia 2.700$, dependiendo del informe de empleo de EE.UU.

El precio del oro (XAU/USD) está listo para mantener su racha ganadora por cuarto día consecutivo esta semana, cotizando actualmente alrededor de 2.680$ al momento de escribir el viernes. Los temores de inflación siguen impulsando al metal precioso al alza mientras la Reserva Federal (Fed) permanece bastante al margen por ahora. Mientras tanto, la posibilidad de menos recortes de tasas de interés está apoyando las probabilidades de que el oro alcance los 3.000$ para mediados de 2026, según Goldman Sachs, informa Bloomberg.

En cuanto a los datos económicos, la publicación de las Nóminas no Agrícolas (NFP) de diciembre será el catalizador crucial para decidir si los precios del oro suben o bajan antes de cerrar esta semana. Las expectativas para la lectura de las Nóminas no Agrícolas oscilan entre 100.000 y 268.000, con un consenso de mercado en 168.000. Se espera que cualquier cifra por debajo de 100.000 reduzca algunas preocupaciones de inflación y provoque una toma de beneficios, mientras que una cifra cercana o superior a 268.000 generará más preocupaciones sobre las tasas de interés que se mantendrán elevadas.

Impulsores de los mercados: Informe de empleo en un momento crucial

- El gobierno de India reconoció que calculó mal las cifras de importación de metales preciosos durante meses. Las estimaciones preliminares publicadas a principios de esta semana sugirieron que las importaciones de oro para noviembre se situaron en 9.840 millones de dólares, aproximadamente 5.000 millones de dólares, o un tercio, menos de lo que se informó anteriormente para el mes. El ministerio dijo el jueves que todavía está en el proceso de los datos, informa Bloomberg.

- Hasta ahora, los funcionarios de la Fed han señalado que probablemente mantendrán las tasas de interés en los niveles actuales durante un período prolongado, solo recortando nuevamente cuando la inflación se enfríe significativamente, informa Bloomberg.

- A las 13:30 GMT, se publicará el informe de empleo de EE.UU. para diciembre con los siguientes elementos clave principales:

- Se espera que los datos principales de las Nóminas no Agrícolas muestren 160.000 nuevos trabajadores frente a los 227.000 anteriores en noviembre.

- Se espera que la tasa de desempleo se mantenga estable en el 4.2%.

- Se espera que los ingresos promedio por hora mensuales se moderen un poco a 0.3% en diciembre desde el 0.4% anterior.

- Cerca de las 20:30, la Comisión de Operaciones a Futuro de Materias Primas (CFTC) publicará las posiciones netas de oro NC. No hay previsión disponible para esta vez, pero la posición anterior fue de 247.300 $. El informe proporciona información sobre el tamaño y la dirección de las posiciones tomadas, en todas las maturidades, por participantes principalmente basados en los mercados de futuros de Chicago y Nueva York. Los operadores de Forex se centran en las posiciones "no comerciales" o especulativas, para determinar si una tendencia sigue siendo saludable o no y también el sentimiento del mercado hacia un cierto activo.

Análisis Técnico: Momento crítico

Es hora de la verdad para el oro ya que la acción del precio toca la puerta de la banda superior de la formación de gráfico de banderín el viernes. El informe de empleo de EE.UU. de esta tarde actuará como un catalizador y podría empujar la acción del precio por encima de la zona de resistencia, con perspectivas de un aumento a 2.700$ en juego. Un rechazo significaría un movimiento a la baja, con 2.614$ posiblemente volviendo a entrar en juego.

A la baja, la SMA de 55 días en 2.653$ actúa como el primer soporte después de que vio un cierre diario por encima de ella el miércoles. La siguiente en la línea es la media móvil simple (SMA) de 100 días en 2.633$. Más abajo, la línea de tendencia ascendente del patrón de banderín debería proporcionar soporte alrededor de 2.614$, como lo hizo en las tres ocasiones anteriores. En caso de que esa línea de soporte se rompa, una rápida caída a 2.531$ (máximo del 20 de agosto de 2024) podría volver a entrar en juego como nivel de soporte.

Al alza, la línea de tendencia descendente en la formación de gráfico de banderín en 2.682$ es el primer gran nivel alcista a observar. Una vez superado, 2.708$ es el siguiente nivel clave a tener en cuenta.

XAU/USD: Gráfico Diario

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Hoy también se publican los datos de empleo de diciembre en Canadá, donde se espera una desaceleración en la contratación a 25.000 y otro aumento en el desempleo al 6,9 %, señala Francesco Pesole, analista de FX de ING.

El nuevo primer ministro canadiense puede tener un impacto en el CAD

"El impacto en el CAD probablemente será de corta duración, ya que la moneda se negocia casi en su totalidad en función del riesgo percibido de una guerra comercial entre EE. UU. y Canadá, y cómo eso puede ser afectado por el nuevo primer ministro."

"En esta etapa, el consenso parece estar formándose en torno a dos candidatos: la exministra de Finanzas Chrystia Freeland y el exgobernador del Banco de Canadá/Banco de Inglaterra Mark Carney."

El precio del Oro en euros registra ganancias por cuarto día consecutivo este viernes, según datos de FXStreet.

El precio del Oro en euros se sitúa en estos momentos en 2.602,50, subiendo un 0.42% diario.

El Oro ha alcanzado este viernes un máximo de seis semanas y media en 2.605,05 euros por onza y un mínimo diario de 2.591,15.

El jueves el precio del Oro en euros cerró en 2.591,57, ganando un 0.37% en la jornada.

De un año a esta parte, el precio del Oro en euros ha ganado un 39.60%.

¿Qué factores han influido en el precio del Oro recientemente?

- Los conflictos armados entra Ucrania y Rusia y en la zona de Oriente Próximo también mantienen al metal amarillo en el punto de mira de los inversores como refugio seguro.

- El ejército israelí ha confirmado que recuperó el cuerpo de un rehén israelí en un túnel subterráneo en la zona de Rafah. Entretano, decenas de colonos israelíes han prendido fuego a varias propiedades y parcelas en una aldea palestina de Cisjordania.

- Donald Trump, futuro presidente de Estados Unidos, ha revelado que se está preparando una reunión con Vladimir Putir para poner fin a la guerra en Ucrania. Por su parte, Rusia ha reconocido el fallecimiento de tres personas en varios ataques ucranianos llevados a cabo en la región de Donetsk.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El precio de la Plata sube cerca de 31.30$, exhibiendo un fuerte rendimiento antes de los datos del NFP de EE.UU. para diciembre.

- Las minutas del FOMC señalaron que los responsables de la política monetaria están preocupados por una desaceleración en la tendencia de desinflación de EE.UU.

- La volatilidad liderada por el presidente electo de EE.UU., Donald Trump, mantiene intactas las perspectivas de los metales preciosos.

El precio de la Plata (XAG/USD) sube cerca de 31.30$ en la sesión europea del viernes. El metal blanco sube antes de los datos de Nóminas No Agrícolas (NFP) de Estados Unidos (EE.UU.) para diciembre, que se publicarán a las 13:30 GMT. Los datos del mercado laboral influirán en las expectativas del mercado sobre si la Reserva Federal (Fed) continuará con su postura cautelosa sobre una mayor flexibilización de la política.

Se espera que el informe del NFP muestre que la economía de EE.UU. añadió 160.000 nuevos trabajadores en diciembre, por debajo de los 227.000 en noviembre. Se estima que la tasa de desempleo se haya mantenido estable en el 4.2%.

Los inversores también prestarán mucha atención a los datos de Ganancias Promedio por Hora de diciembre. Siendo una medida del crecimiento salarial que impulsa el gasto del consumidor, los datos de Ganancias Promedio por Hora proporcionarán pistas sobre las perspectivas de inflación. Se espera que las Ganancias Promedio por Hora mensual hayan aumentado a un ritmo más lento del 0.3% desde la publicación anterior del 0.4%, con cifras anuales creciendo constantemente en un 4%.

Las minutas del Comité Federal de Mercado Abierto (FOMC) de la reunión de política de diciembre mostraron que los funcionarios estaban preocupados por una desaceleración en el progreso de la inflación hacia el objetivo del 2% de la Fed.

En general, el precio de la Plata ha tenido un fuerte rendimiento durante más de una semana, ya que el sentimiento del mercado sigue siendo cauteloso debido a la incertidumbre sobre la probable guerra comercial global. Los inversores siguen siendo cautelosos debido a las políticas proteccionistas entrantes del presidente electo Donald Trump, que se espera promuevan las perspectivas comerciales de EE.UU. Históricamente, la Plata se desempeña mejor en un entorno de alta incertidumbre.

Antes del informe del NFP de EE.UU., el Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis divisas principales, se mantiene plano alrededor de 109.15. Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años suben cerca del 4,7%.

Análisis técnico de la Plata

El precio de la Plata sigue enfrentando presión de venta cerca de la línea de tendencia ascendente alrededor de 30.50$, que se traza desde el mínimo del 29 de febrero en 22.30$ en un marco de tiempo diario. El metal blanco oscila alrededor de la media móvil exponencial (EMA) de 20 días, que se negocia cerca de 30.00$.

El RSI de 14 días sube por encima de 50.00. Un nuevo impulso alcista entraría en acción si rompe decisivamente por encima de 60.00.

Mirando hacia abajo, el mínimo de septiembre en 27.75$ actuaría como soporte clave para el precio de la Plata. Al alza, el máximo del 12 de diciembre en 32.33$ sería la barrera.

Plata gráfico diario

Los precios de la Plata (XAG/USD) subieron el viernes, según datos de FXStreet. La Plata se cotiza a 30,29 $ por onza troy, un 0,63% más que los 30,10 $ que costaba el jueves.

Los precios de la Plata han aumentado un 4,83% desde el comienzo del año.

| Unidad de medida | Precio de la plata hoy en USD |

|---|---|

| Onza Troy | 30,29 |

| 1 Gramo | 0,97 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 88,48 el viernes, por debajo de 88,69 el jueves.

(Se utilizó una herramienta de automatización para crear esta publicación.)

- El DXY consolida su reciente movimiento al alza, acercándose nuevamente a un pico de dos años en medio del giro de línea dura de la Fed.

- Los riesgos geopolíticos y los temores de una guerra comercial apuntalan aún más la demanda del Dólar de refugio seguro.

- Los alcistas del USD se muestran cautelosos y esperan la publicación del informe NFP de EE.UU. antes de abrir nuevas posiciones.

El Índice del Dólar estadounidense (DXY), que sigue al Dólar frente a una cesta de divisas, se mantiene firme por encima del nivel de 109.00, su nivel más alto desde noviembre de 2022, mientras los operadores esperan el informe de Nóminas no Agrícolas (NFP) de EE.UU. antes de abrir nuevas posiciones.

Mientras tanto, las perspectivas de recortes de tasas más lentos por parte de la Reserva Federal (Fed), que ha sido un factor clave detrás del reciente aumento en los rendimientos de los bonos del Tesoro de EE.UU., continúan actuando como un viento de cola para el Dólar. Además de esto, las preocupaciones sobre los planes arancelarios del presidente electo de EE.UU., Donald Trump, los riesgos geopolíticos y un tono de riesgo más débil resultan ser otros factores que apuntalan al Dólar de refugio seguro.

Desde una perspectiva técnica, el buen rebote de esta semana desde la resistencia convertida en soporte de 107.55-107.50 y el posterior movimiento al alza favorecen a los operadores alcistas. Además, los osciladores en el gráfico diario se mantienen en territorio positivo y aún están lejos de estar en la zona de sobrecompra. Esto sugiere que el camino de menor resistencia para el índice es al alza y apoya las perspectivas de nuevas ganancias.

Dicho esto, aún sería prudente esperar un movimiento más allá del área de 109.55, o por encima de un pico de dos años tocado a principios de este mes, antes de abrir nuevas posiciones alcistas. El USD podría entonces acelerar el movimiento al alza hacia el nivel psicológico de 110.00. El impulso podría extenderse aún más hacia la región de 110.50-110.55 en ruta hacia el nivel de 111.00 y el pico de noviembre de 2022, alrededor de la zona de 111.15.

Por otro lado, la región de 108.75 podría ofrecer algo de soporte, por debajo de la cual el índice podría acelerar la caída hacia el área de 108.15 en ruta hacia el nivel de 108.00 y la zona horizontal de 107.55. Algunas ventas de continuación por debajo de esta última deberían allanar el camino para una corrección más profunda y arrastrar al USD por debajo de la cifra redonda de 107.00, hacia probar el siguiente soporte relevante cerca de la zona media de 106.00.

Gráfico diario del índice DXY

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.