- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El Dólar australiano cae cerca de 0.6340 mientras el sentimiento se agria antes de la decisión de la Fed.

- Se espera que la Fed reduzca el ritmo de los recortes de tasas en 2025.

- El débil sentimiento del consumidor australiano alimenta las apuestas moderadas sobre el RBA.

- A pesar de la debilidad del USD, el AUD lucha en medio de mercados cautelosos.

El Dólar australiano cae bruscamente cerca de 0.6340 en medio de un estado de ánimo cauteloso del mercado antes del anuncio de política monetaria de la Reserva Federal. Se anticipa que la Fed insinuará menos recortes de tasas de interés para 2025, lo que pesa sobre el apetito por el riesgo. El débil sentimiento del consumidor australiano ha reforzado las expectativas de un movimiento moderado del Banco de la Reserva de Australia en febrero, manteniendo al Dólar australiano bajo presión a pesar de cierta debilidad reciente del USD.

Resumen diario de los mercados: El Dólar australiano cae mientras los mercados esperan el giro de la Fed y el débil sentimiento australiano

- Según la herramienta CME FedWatch, los operadores valoran un recorte de tasas de 25 puntos básicos el miércoles, pero se inclinan hacia una pausa en enero de 2025.

- El Índice del Dólar estadounidense (DXY) sube por encima de 107.00 mientras prevalece el sentimiento de aversión al riesgo; los futuros del S&P500 cotizan a la baja, señalando un sentimiento cauteloso.

- El crecimiento de las ventas minoristas de EE.UU. en noviembre del 0.7% superó las previsiones, pero las revisiones mixtas y los datos más débiles excluyendo autos atenuaron el optimismo sobre el USD.

- La producción industrial se contrajo un 0.1% en noviembre, no alcanzando el consenso de expansión del 0.3%, subrayando el crecimiento desigual de EE.UU.

- Los rendimientos del Tesoro estadounidense a 10 años retroceden desde 4.43%, vistos por última vez cerca de 4.38%, reflejando la persistente incertidumbre antes de la decisión de la Fed.

- La confianza del consumidor australiano de Westpac cayó un 2% en diciembre después de un aumento del 5.3% en noviembre, lo que genera dudas sobre las perspectivas nacionales.

- Las preocupaciones sobre el crecimiento de China, debido a los aranceles entrantes de EE.UU., pesan aún más sobre el Dólar australiano, ya que Australia es un socio comercial clave de China.

Perspectiva técnica del AUD/USD: El Dólar australiano se acerca a territorio de sobreventa mientras se acumula el impulso bajista

El par AUD/USD cayó un 0.42% a 0.6350 el martes, extendiendo su racha de pérdidas. El Índice de Fuerza Relativa (RSI) se sitúa cerca de niveles de sobreventa y está disminuyendo bruscamente. El histograma del MACD imprime barras rojas decrecientes, reforzando la narrativa bajista. Mientras el par lucha por mantenerse, los indicadores coqueteando con condiciones de sobreventa pueden eventualmente desencadenar un rebote correctivo. Sin embargo, los operadores esperan la orientación de la Fed y nuevos datos económicos antes de abrir posiciones direccionales.

Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

El sentimiento de los inversores está generando líneas de preocupación en los gráficos, empujando a los principales pares de divisas a rangos intermedios a corto plazo mientras se acerca la última decisión de tasas de la Reserva Federal (Fed) de 2024, que se anunciará el miércoles, con una serie de otros bancos centrales clave programados para hacer apariciones esta semana también.

Esto es lo que necesitas saber el miércoles 18 de diciembre:

El Índice del Dólar DXY hizo un círculo en el papel del gráfico el martes con ofertas cerca de la zona de 107.00. Las cifras de ventas minoristas de EE.UU. subieron un 0,7% mensual, lo que generó cierta preocupación entre los inversores de que tal vez la Fed no necesite seguir una estrategia agresiva de recorte de tasas después de todo, especialmente al contar con un reciente aumento en las métricas de inflación. A pesar de esto, los mercados todavía están valorando en gran medida un tercer recorte consecutivo de tasas por parte de la Fed el miércoles, con un 95% de probabilidades a favor de un recorte de tasas de 25 puntos básicos según la herramienta FedWatch del CME.

El EUR/USD tembló y retrocedió por debajo del nivel de 1.0500 el martes, retrocediendo desde un máximo de cuatro días de 1.0534 y perdiendo una quinta parte de un por ciento frente al Dólar. Los datos económicos centrados en la UE siguen siendo limitados esta semana, dejando a los operadores del Euro a merced de los flujos del mercado general del Dólar estadounidense. Las cifras del PMI europeo para diciembre superaron en gran medida las expectativas a principios de esta semana. Sin embargo, las encuestas del PMI de servicios siguen estancadas en territorio de contracción, dejando a los optimistas postores del Euro desconcertados por las preocupaciones sobre una desaceleración económica cada vez más profunda en Europa.

El GBP/USD recuperó algo de impulso para subir nuevamente por encima del nivel de 1.2700, recortando aún más las pérdidas recientes y extendiendo el Cable a una recuperación alcista de dos días. El par ha estado luchando en un desordenado ida y vuelta alrededor de la región de 1.2600 desde que cayó en el vecindario en noviembre, pero ahora los operadores de la Libra esterlina están buscando un impulso antes de una serie de eventos clave del lado del Reino Unido. Las cifras de inflación del Índice de Precios al Consumo (IPC) del Reino Unido se publicarán temprano en la sesión del mercado de Londres del miércoles, y serán seguidas por la última decisión de tasas del Banco de Inglaterra (BoE), programada para el jueves y ampliamente esperada para anunciar una pausa en los recortes de tasas para cerrar el año.

El USD/JPY retrocedió el martes, alejándose del máximo temprano de la semana de 154.50 y cayendo por debajo de 153.50, rompiendo una racha de seis sesiones de ganancias para el Dólar en el proceso. El Banco de Japón (BoJ) tiene su propia decisión de tasas programada para algún momento temprano del jueves. Se espera en gran medida que el BoJ mantenga las tasas sin cambios una vez más en diciembre, y los inversores están buscando entender exactamente qué condiciones convencerían al banco central japonés, extremadamente moderado, de aumentar las tasas de interés nuevamente.

Indicador económico

Decisión de tipos de interés de la Fed

El comité de gobernadores de la Reserva Federal anuncia la tasa de interés interbancaria. Esta tasa afecta a un rango de tipos de interés fijados por bancos comerciales, sociedades de construcción y otras instituciones para sus propios prestatarios y depositarios. Cualquier cambio en la tendencia observada en la declaración que acompaña a la decisión sobre tipos de interés afectará a la volatilidad del dólar. Si la Fed es firme con respecto a la perspectiva inflacionista de la economía e incrementa los tipos, esto es alcista para el dólar, mientras que una perspectiva de reducción en las presiones infllacionistas será bajista para el dólar.

Leer más.Próxima publicación: mié dic 18, 2024 19:00

Frecuencia: Irregular

Estimado: 4.5%

Previo: 4.75%

Fuente: Federal Reserve

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

- l índice accionario S&P 500 pierde un 0.40%, alcanzando mínimos del 13 de diciembre en 6.036.

- Las acciones de Amentum Holdings (AMTM) se desploman un 10.72% en el día, llegando a mínimos de un mes.

- Los títulos de Humana (HUM) caen un 8.60% diario, visitando mínimos del 7 de octubre en 237.06$.

- Las ventas minoristas registraron un incremento de un 0.7% en noviembre, por encima de las proyecciones del mercado.

El S&P 500 estableció un máximo del día en 6.064, encontrando vendedores que llevaron el índice a un mínimo de dos jornadas en 6.036. Actualmente, el S&P 500 opera en 6.045, cayendo un 0.40% en el día.

Amentum Holdings y Humana lastran al S&P 500 a zona negativa

Los valores de Amentum Holdings (AMTM) reportaron ingresos por 3.57 mil millones de dólares y una ganancia por acción de 0.47$. Sin embargo, las acciones de AMTM presentan una caída de un 10.72% el día de hoy, operando al momento de escribir en 21.38$ ante preocupaciones por los ingresos del próximo año, ya que los directivos de la compañía esperan el cierre de ciertos programas gubernamentales. En la misma sintonía, las acciones de Humana (HUM) retroceden un 8.60%, firmando su segunda sesión consecutiva a la baja, alcanzando mínimos de más de dos meses, no vistos desde el 7 de octubre en 237.06$.

De acuerdo con la Oficina del Censo de Estados Unidos, las ventas minoristas de noviembre subieron un 0.7%, mejorando las expectativas de un 0.5% estimadas por el consenso. Por otro lado, la producción industrial se contrajo un 0.1% en el mismo periodo, empeorando las proyecciones de un incremento de un 0.3% de los analistas.

Los inversores mantienen el foco en la decisión de tipos de interés de la Reserva Federal a publicarse el día de mañana, el mercado espera un recorte de 25 puntos básicos a 4.50% desde un 4.75%.

Niveles por considerar en el S&P 500

El S&P 500 ha formado una serie de máximos más bajos en el corto plazo, destacando una resistencia en 6.097, dada por el máximo histórico alcanzado el 6 de diciembre. El soporte más cercano se encuentra en 6.054 mínimo del 10 de diciembre en convergencia con el retroceso al 78.6% de Fibonacci. El siguiente soporte clave está en 5.830, punto pivote del 19 de noviembre.

Gráfica de 3 horas del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

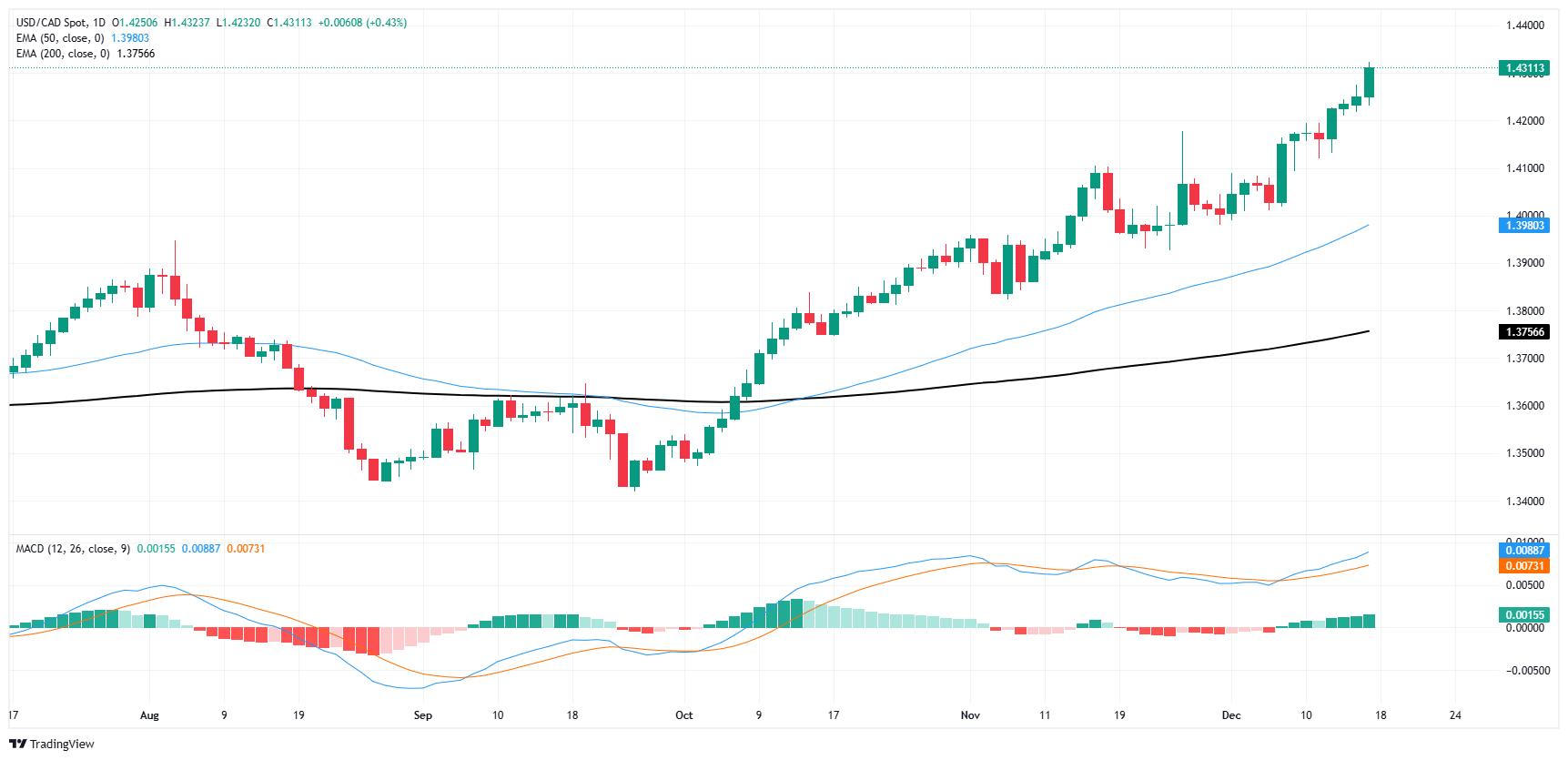

- El Dólar canadiense perdió otro 0,4% frente al Dólar el martes.

- Canadá vio una contracción del IPC general más pronunciada de lo esperado.

- Los factores subyacentes de la inflación canadiense lanzan señales de advertencia para el gasto del consumidor.

El Dólar canadiense (CAD) cayó a un nuevo mínimo de varios años el martes, perdiendo cuatro décimas de un por ciento frente al Dólar y empujando al USD/CAD a sus ofertas más altas en casi cinco años, enviando al par por encima de 1.4300 por primera vez desde marzo de 2020. Las cifras anualizadas del Índice de Precios al Consumidor (IPC) de Canadá decepcionaron a los mercados, entregando una imagen confusa del crecimiento de los precios canadienses en ambos lados de la ecuación.

A pesar de que el IPC general canadiense se suavizó por debajo del 2% en términos anuales, las cifras de inflación mensual parecen seguir estancadas. La inflación del IPC subyacente también sigue siendo persistente, tendiendo al norte del 2,7% interanual, aunque la propia medida del IPC subyacente del Banco de Canadá (BoC) continúa disminuyendo.

Resumen diario de los mercados: El Dólar canadiense cae aún más después de que el IPC no cumpla con las expectativas

- La inflación del IPC general canadiense se situó en el 1,9% interanual, por debajo del esperado 2,0%.

- La métrica interna del IPC subyacente del BoC creció un 1,6% interanual, por debajo del 1,7% anterior.

- El retroceso general en las principales cifras del IPC canadiense ayudará a reforzar las expectativas de otro recorte de tasas del BoC en enero, a pesar de las recientes advertencias del gobernador del BoC, Tiff Macklem, de que el ritmo de los recortes de tasas del BoC será "más gradual" a partir de ahora.

- La inflación subyacente sigue siendo persistente a pesar de las caídas en las cifras generales; mientras que el BoC espera que la inflación subyacente promedie el 2,3% en el cuarto trimestre, actualmente se encuentra cerca del 2,7%.

- Los costos de interés hipotecario se suavizaron en noviembre, ayudando a reducir las métricas del IPC, aunque los precios subyacentes de alquiler aceleraron otro 7,7% en el mismo período.

- A pesar de que los canadienses dieron la bienvenida a los descuentos en electrónica y los costos de viajes guiados alrededor del Black Friday, otro aumento anualizado del 2,6% en los costos de comestibles sigue afectando los bolsillos mientras los canadienses luchan por reemplazar alimentos con televisores.

Pronóstico del precio del Dólar canadiense

El Dólar canadiense ha perdido más del 2,2% frente al Dólar estadounidense en diciembre y está en camino de terminar más bajo frente al Dólar por cuarto mes consecutivo. A medida que el CAD continúa desinflándose frente al USD, los precios del USD/CAD han subido nuevamente por encima del nivel de 1.4300, un aumento de casi el 7% desde las ofertas mínimas de septiembre cerca de 1.3420.

El USD/CAD se ha movido constantemente al norte en una tendencia unilateral a mediano plazo, y la media móvil exponencial (EMA) de 50 días ha luchado por mantenerse al día con la acción del precio a medida que la media móvil clave sube a 1.3400. A medida que los compradores del Dólar continúan golpeando al CAD, las ofertas del USD/CAD se dirigen a máximos no vistos desde el apogeo de la pandemia de COVID por encima de 1.4600.

USD/CAD gráfico diario

Dólar canadiense FAQs

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El precio del oro actualiza un nuevo mínimo semanal tras las fuertes cifras de ventas minoristas de EE.UU. que disminuyen las expectativas de una flexibilización agresiva de la Fed el próximo año.

- A pesar de una caída en los rendimientos del Tesoro, un Dólar estadounidense resistente limita el impulso alcista del oro.

- Los inversores están atentos al anuncio de política de la Fed y a la publicación del índice de precios PCE subyacente.

El precio del oro cayó a un nuevo mínimo semanal de 2.633 $ el martes tras la publicación de fuertes datos de ventas minoristas en Estados Unidos. Esto pesó sobre las expectativas de los inversores respecto a la Reserva Federal (Fed), que se espera adopte un enfoque gradual de flexibilización en 2025. Al momento de escribir, el XAU/USD cotiza en 2.637 $, con una caída del 0,57%.

La Fed ha comenzado su reunión de dos días en Washington, DC, y se espera que baje las tasas de interés en 25 puntos básicos (pb) el miércoles. Los mercados ya han descontado la decisión, pero los participantes están esperando el Resumen de Proyecciones Económicas (SEP) y el gráfico de puntos. Esto proporcionará a los inversores la trayectoria de tasas de la Fed para 2025.

La agenda económica de EE.UU. presenció un fuerte informe de ventas minoristas en noviembre. Más tarde, la Fed anunció que la producción industrial para el mismo período cayó en cifras mensuales y anuales, una indicación de que la actividad empresarial continuó sufriendo por las tasas de interés más altas.

Los precios del oro siguen presionados a pesar de que los rendimientos de los bonos del Tesoro de EE.UU. y los rendimientos reales retrocedieron. Sin embargo, el Dólar estadounidense estable mantiene al metal sin rendimiento de extender sus ganancias.

Las tasas de interés más bajas que establece la Fed suelen ser un viento de cola para los precios del oro. La especulación de que la próxima administración de Trump implementaría políticas fiscales expansivas que presionen al alza la inflación podría desencadenar un cambio entre los miembros del Comité Federal de Mercado Abierto (FOMC).

Más adelante esta semana, la agenda económica de EE.UU. incluirá la decisión de política del FOMC y la publicación del índice de precios del gasto en consumo personal (PCE) subyacente.

Motores del mercado y movimientos diarios del mercado: El precio del oro cae por debajo de 2.650 $, amplía pérdidas

- Los precios del oro cayeron ya que los rendimientos reales de EE.UU. están presionados, cayendo dos puntos básicos a 2,059%, un viento de cola para el metal precioso.

- El rendimiento del bono del Tesoro estadounidense a 10 años cae dos puntos y medio básicos a 4,379%.

- El Índice del Dólar estadounidense subió un 0,07% a 107,01.

- Las ventas minoristas en EE.UU. en noviembre aumentaron un 0,7% intermensual, frente al 0,5% de octubre, por encima de las estimaciones. Anualmente, las ventas aumentaron del 2,9% al 3,8%.

- La producción industrial en noviembre mejoró en comparación con octubre, pero cayó a -0,1% intermensual, frente al -0,4% y por debajo de las estimaciones del 0,3%.

- La actividad empresarial en EE.UU. sigue siendo robusta en el segmento de servicios, según S&P Global.

- La herramienta CME FedWatch sugiere que los operadores habían descontado un 99% de probabilidad de un recorte de tasas de un cuarto de punto el miércoles.

- Para 2025, los inversores apuestan a que la Fed bajará las tasas en 100 puntos básicos.

Perspectiva técnica: El precio del oro retrocede, los vendedores apuntan a la SMA de 100 días

La tendencia alcista del oro se mantiene intacta, pero a corto plazo está ligeramente inclinada a la baja. El metal dorado ha sido aceptado dentro del área de 2.602 $-2.670 $, limitado por las medias móviles simples (SMA) de 100 y 50 días, respectivamente.

Si el oro cae por debajo de la SMA de 100 días, el siguiente soporte sería 2.600 $. Si el precio cae, el siguiente soporte sería el mínimo del 14 de noviembre de 2.536 $, antes de desafiar el pico del 20 de agosto en 2.531 $. Por el contrario, si el XAU/USD sube por encima de 2.650 $, la siguiente resistencia sería la SMA de 50 días en 2.670 $, antes de 2.700 $.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El precio de la plata cae un 0,28%, señalando un posible mayor descenso.

- Los indicadores técnicos sugieren un impulso alcista menguante, con un enfoque a corto plazo en la SMA de 200 días en 29,55$.

- Los niveles de resistencia incluyen la SMA de 100 días en 30,57$ y la SMA de 50 días en 31,54$; el soporte podría extenderse a 27,69$ si la tendencia bajista continúa.

El precio de la plata cae por debajo de la media móvil simple (SMA) de 100 días de 30,57$, extendiendo sus pérdidas a cuatro días consecutivos, mientras el Dólar estadounidense se mantiene firme. Al momento de escribir, el XAG/USD cotiza en 30,42$ por onza troy, con una caída del 0,28%.

XAG/USD Análisis del Precio: Perspectiva técnica

La plata continúa consolidándose dentro del rango de 30,00$-31,00$ durante los últimos tres días de negociación, despejando en su camino hacia la parte inferior del rango, las medias móviles simples (SMA) de 50 y 100 días.

Aunque el metal gris continúa respetando la tendencia de máximos y mínimos más altos, el impulso alcista parece estar desvaneciéndose a medida que el precio spot del XAG/USD se acerca a la media móvil simple (SMA) de 200 días en 29,55$.

Si la plata supera este último, el sesgo cambiará a bajista, allanando el camino para probar 27,69$, el mínimo del 6 de septiembre, seguido por el mínimo del 8 de agosto de 26,44$.

Al alza, la SMA de 100 días en 30,57$ debe ser superada antes de enfrentar la resistencia clave en la SMA de 50 días en 31,54$. Con una mayor fortaleza, la próxima resistencia sería el pico del 12 de diciembre en 32,32$.

XAG/USD Gráfico del Precio – Diario

- El Dow Jones cae un 0.50% en la jornada del martes.

- El Nasdaq 100 pierde un 0.17% diario.

- El S&P 500 retrocede un 0.31% en el día.

El Dow Jones registra una caída de un 0.63%, cotizando en estos momentos en 43.435, registrando nueve sesiones consecutivas con pérdidas.

El Promedio Industrial Dow Jones inició operaciones en 43.637, en tanto que el índice tecnológico Nasdaq 100 abrió en 22.075. El S&P 500 comenzó las negociaciones en 6.062, en sintonía con los principales índices bursátiles.

UnitedHealth y Nvidia lideran las pérdidas en el Dow Jones

El Promedio Industrial Dow Jones opera actualmente en 43.481, perdiendo un 0.50% en el día, alcanzando mínimos del 21 de noviembre en 43.637.

Los títulos de UnitedHealth (UNH) caen un 4.03% diario, llegando a mínimos del 29 de mayo en 476.20, firmando su sexta sesión consecutiva con pérdidas. Por otro lado, las acciones de Nvidia (NVDA) retroceden un 2.22% en la jornada del martes, visitando mínimos de más de dos meses no vistos desde el 7 de octubre en 126.86$.

El Nasdaq 100 opera en terreno negativo arrastrado por Marvell Technologies y Arm Holding

El índice tecnológico Nasdaq 100 pierde un 0.17% diario, cotizando al momento de escribir en 22.055, manteniéndose dentro del rango operativo de la sesión anterior.

Las acciones de Marvell Technologies (MRVL) se desploman un 7.36% en el día, llegando a mínimos del 13 de diciembre en 112.55$, hilando su segunda sesión consecutiva con pérdidas. En la misma sintonía, los valores de Arm Holdings (ARM) pierden un 3.39%, alcanzando mínimos de casi una semana en 137.82$.

El S&P 500 opera a la baja tras las ventas minoristas de Estados Unidos

El índice S&P 500 retrocede un 0.31% en el día, operando actualmente en 6.052, llegando a mínimos de dos días en 6.036.

De acuerdo con la Oficina del Censo de EE.UU. las ventas minoristas aumentaron un 0.7% en noviembre, por encima de los 0.5% previos y previstos por el mercado. En contraste, la producción industrial cayó un 0.1%, por debajo de los 0.3% en el mismo periodo

Análisis técnico del Nasdaq 100

El Nasdaq 100 estableció una resistencia de corto plazo en 22.131 dado por el máximo histórico alcanzado el 16 de diciembre. El primer soporte de corto plazo lo encontramos en 21319, mínimo del 10 de diciembre, apoyado por el promedio móvil exponencial de 34 periodos. El siguiente nivel clave de soporte está en 20.293, punto pivote del 19 de noviembre.

Gráfico de 4 horas del Nasdaq 100

Dow Jones FAQs

El Dow Jones Industrial Average, uno de los índices bursátiles más antiguos del mundo, se compone de los 30 valores más negociados en Estados Unidos. El índice está ponderado por el precio en lugar de por la capitalización. Se calcula sumando los precios de los valores que lo componen y dividiéndolos por un factor, actualmente 0.152. El índice fue fundado por Charles Dow, fundador también del Wall Street Journal. En los últimos años ha sido criticado por no ser suficientemente representativo, ya que sólo sigue a 30 empresas, a diferencia de índices más amplios como el S& P 500.

Son muchos los factores que impulsan el índice Dow Jones Industrial Average (DJIA). El principal es el rendimiento agregado de las empresas que lo componen, revelado en los informes trimestrales de beneficios empresariales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el DJIA, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

La Teoría de Dow es un método para identificar la tendencia principal del mercado bursátil desarrollado por Charles Dow. Un paso clave es comparar la dirección del Dow Jones Industrial Average (DJIA) y el Dow Jones Transportation Average(DJTA) y sólo seguir las tendencias en las que ambos se mueven en la misma dirección. El volumen es un criterio de confirmación. La teoría utiliza elementos del análisis de máximos y mínimos. La teoría de Dow plantea tres fases de la tendencia: acumulación, cuando el dinero inteligente empieza a comprar o vender; participación del público, cuando el público en general se une a la tendencia; y distribución, cuando el dinero inteligente abandona la tendencia.

Hay varias formas de operar con el DJIA. Una de ellas es utilizar ETF que permiten a los inversores negociar el DJIA como un único valor, en lugar de tener que comprar acciones de las 30 empresas que lo componen. Un ejemplo destacado es el SPDR Dow Jones Industrial Average ETF (DIA). Los contratos de futuros sobre el DJIA permiten a los operadores especular sobre el valor futuro del índice y las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el índice a un precio predeterminado en el futuro. Los fondos de inversión permiten a los inversores comprar una parte de una cartera diversificada de valores del DJIA, lo que proporciona una exposición al índice global.

El precio del Oro cayó a 2.650 $ por onza troy el viernes, revirtiendo la mayor parte de las fuertes ganancias de la primera mitad de la semana en dos días de negociación, señala Carsten Fritsch, analista de materias primas de Commerzbank.

El Oro revierte la mayor parte de las fuertes ganancias de la primera mitad de la semana

"Después de una ligera recuperación al comienzo de la semana, el precio está cayendo más hoy. El principal viento en contra es el fuerte aumento de los rendimientos de los bonos estadounidenses, lo que está aumentando el coste de oportunidad de mantener Oro. Detrás de esto hay una reducción en las expectativas de recortes de tasas de interés de la Fed en el próximo año."

"Los futuros de los fondos federales ahora solo están valorando recortes de tasas de interés por un total de 50 puntos básicos para mediados de 2025. Esto ya tiene en cuenta el recorte de tasas de interés esperado de 25 puntos básicos en la reunión de la Fed de mañana."

"Por lo tanto, será importante ver qué orientación sobre las tasas de interés proporcionarán las nuevas proyecciones de los miembros del FOMC y cómo comentará sobre esto el presidente de la Fed, Powell, en la conferencia de prensa posterior. Si las expectativas de recortes de tasas de interés aumentan nuevamente, el precio del Oro podría subir."

- El Índice del Dólar (DXY) gana un 0.03% en el día, oscilando cerca de máximos de una semana en 106.87.

- El Dólar cae un 0.23% frente al Colón costarricense, cotizando actualmente sobre 503.42.

- Las ventas minoristas de Estados Unidos aumentaron un 0.7%, por encima de las estimaciones de los analistas.

El Índice del Dólar (DXY) sube un 0.03% diario, cotizando al momento de escribir en 106.87. El DXY se mantiene dentro del rango operativo de la sesión anterior, consolidándose previo a la decisión de tipos de interés por parte de la Reserva Federal. El consenso de analistas espera el día de mañana un recorte de 25 puntos básicos para situar la tasa de referencia en 4.50% desde un 4.75%.

Precio del Dólar hoy 17 de diciembre en Honduras, Nicaragua, Guatemala, El Salvador y Costa Rica

Precio del Dólar en Honduras

Compra: 24.9066 Venta: 25.8599

Precio del Dólar en Guatemala

Compra: 7.5129 Venta: 7.8942

Precio del Dólar en Costa Rica

Compra: 490.08 Venta: 516.77

Precio del Dólar en El Salvador

Compra: 8.5224 Venta: 8.98

Precio del Dólar en Nicaragua

Compra: 36.3291 Venta: 37.2824

El Índice del Dólar se mantiene en calma tras datos económicos de Estados Unidos

El DXY sube un 0.03% tras un incremento de un 0.7% en las ventas minoristas de noviembre, superando las estimaciones del mercado de un 0.5%. Por otro lado, la producción industrial se contrajo un 0.1% en el mismo periodo, decepcionando las proyecciones de un 0.3%.

El foco de los inversores estará en la decisión de tipos de interés por parte de la Reserva Federal, el día de mañana. La herramienta FedWatch del CME asigna un 95.4% de probabilidad de ubicar los tipos de interés en un rango entre 4.25%-4.50%.

- El Dólar sube un 0.11% en el día frente al Peso chileno, firmando su sexta sesión consecutiva al alza.

- Las ventas minoristas de EE.UU. aumentaron un 0.7% en noviembre, superando las expectativas del mercado.

- El Banco Central de Chile decidirá el día de hoy su siguiente movimiento de tipos de interés, el mercado espera un recorte de 25 puntos básicos.

El USD/CLP estableció un mínimo diario en 983.51, atrayendo compradores que impulsaron el cruce a máximos de más de tres semanas en 986.22. Actualmente, el USD/CLP opera sobre 984.98, ganando un 0.11% el día de hoy.

El Peso chileno se deprecia tras un incremento en las ventas minoristas de EE.UU.

Con base en información de la Oficina del Censo de Estados Unidos, las ventas minoristas aumentaron un 0.7% en noviembre, situándose por encima del 0.5% previo y previsto. Por otro lado, la producción industrial de EE.UU. registró una caída marginal de un 0.1% en el mismo periodo, decepcionando las proyecciones de los analistas de un 0.3%.

Tras la publicación de las noticias, el USD/CLP extiende las ganancias registradas de la semana pasada y firma su sexta sesión consecutiva al alza, alcanzando máximos del 22 de abril en 986.22.

La atención de los inversionistas se centra en las decisiones de tipos de interés tanto del Banco Central de Chile el día de hoy, como en la Reserva Federal el miércoles. El consenso espera un recorte de 25 puntos básicos en ambos escenarios, para situar las tasas de referencia en 5% y en 4.50%, respectivamente.

Niveles técnicos en el USD/CLP

El USD/CLP reaccionó al alza en un soporte de corto plazo dado por el mínimo del 6 de diciembre en 966.89 en convergencia con el retroceso al 78.6% de Fibonacci. La siguiente área de soporte clave está en 940.90, mínimo del 24 de octubre. Al norte, la resistencia más cercana la observamos en 989.40, punto pivote del 16 de abril.

Gráfico diario del USD/CLP

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El precio de la Plata desciende cerca de 30.20$ ante los firmes rendimientos de los bonos antes de la reunión de política monetaria de la Fed el miércoles.

- Los rendimientos de los bonos estadounidenses se mantienen firmes ante las expectativas de que la Fed señalará menos recortes de tasas de interés para 2025.

- El Dólar estadounidense cede ganancias a pesar del crecimiento mejor de lo anticipado en los datos de ventas minoristas de EE.UU. para noviembre.

El precio de la Plata (XAG/USD) renueva un mínimo de dos semanas cerca de 30.20$ en la sesión norteamericana del martes. El metal blanco enfrenta presión vendedora ya que los rendimientos de los bonos extienden su racha ganadora por el séptimo día de negociación y suben por encima del 4.40%.

Los rendimientos más altos de los activos que devengan intereses pesan sobre los activos que no generan rendimiento, como la Plata, dado que resultan en elevados costos de oportunidad para ellos.

Los rendimientos del Tesoro de EE.UU. han tenido un buen desempeño antes de la decisión de política monetaria de la Reserva Federal (Fed) el miércoles. Se espera que la Fed recorte las tasas de interés en 25 puntos básicos (pb) al rango del 4.25%-4.50%, pero elegirá una orientación "hawkish" para la trayectoria de las tasas de interés para 2025.

Los analistas de Macquarie dijeron en una nota que la "reciente desaceleración en el ritmo de la desinflación en EE.UU., una tasa de desempleo más baja de lo que la Fed proyectó en septiembre, y la exuberancia en los mercados financieros de EE.UU. están contribuyendo a esta postura más hawkish."

Mientras tanto, el Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a seis monedas principales, cede las ganancias intradía y se mantiene plano ligeramente por debajo de 107.00. El Dólar estadounidense (USD) cede ganancias a pesar de que los datos mensuales de ventas minoristas de noviembre en Estados Unidos superan las estimaciones. Los datos de ventas minoristas, una medida clave del gasto del consumidor, aumentaron un 0.7%, más rápido que las estimaciones y la publicación anterior del 0.5%.

Análisis técnico de la Plata

El precio de la Plata registra un nuevo mínimo de dos semanas cerca de 30.20$ el martes. El metal blanco se debilita después de romper por debajo de la media móvil exponencial (EMA) de 20 días, que se negocia alrededor de 31.00$.

El Índice de Fuerza Relativa (RSI) de 14 días oscila dentro del rango de 40.00-60.00, lo que sugiere una tendencia lateral.

Mirando hacia abajo, la línea de tendencia ascendente alrededor de 29.50$, trazada en un marco de tiempo diario desde el mínimo del 29 de febrero de 22.30$, actuaría como soporte clave para el precio de la Plata. Al alza, la resistencia horizontal trazada desde el máximo del 21 de mayo de 32.50$ sería la barrera.

Plata gráfico diario

- El USD/MXN avanza levemente dentro de un rango muy estrecho entre 20.09 y 20.17.

- El Dólar estadounidense intenta repuntar desde mínimos de tres días.

- Las ventas minoristas de México decepcionan en octubre.

El USD/MXN está operando este martes en un estrecho rango situado entre 20.09 y 20.17, tendiendo levemente al alza. Al momento de escribir, el Dólar estadounidense se cotiza frente al Peso mexicano sobre 20.16, ganando un 0.14% diario.

El Dólar estadounidense limita su repunte a pesar del buen dato de ventas minoristas de Estados Unidos

El Índice del Dólar estadounidense (DXY) cayó en la primera parte del día a un mínimo de tres días en 106.70, pero posteriormente consiguió repuntar hasta un techo diario de 107.09. Tras las ventas minoristas de EE.UU., mejores de lo esperado, el índice cotiza sobre 106.86, ganando un leve 0.02% en lo que llevamos de jornada.

Las ventas minoristas de Estados Unidos han subido un 0.7% en noviembre frente al 0.5% esperado, mejorando las expectativas. Tras el dato, la herramienta FedWatch de CME Group sitúa en el 97.1% las probabilidades de un recorte de tasas de interés de la Fed de 25 puntos básicos en la reunión que se celebrará mañana miércoles.

Las ventas minoristas de México decepcionan en octubre

Las ventas minoristas de México cayeron un 0.3% en la lectura mensual de octubre después de subir un 0.1% en septiembre, según ha publicado el Instituto Nacional de Geografía y Estadística (INEGI). Esta es la primera caída del indicador tras tres meses consecutivos de leves subidas. La cifra ha decepcionado las expectativas del mercado, que esperaba un aumento del 0.2%.

Los operadores del USD/MXN aguardan, además del anuncio de la Fed, la decisión de tasas de interés que Banxico tomará el jueves, esperándose una reducción del 0.25% hsta el 10%.

USD/MXN Niveles de Precio

En caso de seguir subiendo, la primera resistencia espera en 20.32, techo de la semana pasada para el USD/MXN. Por encima, la barrera principal estará en el máximo de diciembre, registrado el día 2, en 20.60. Más arriba aguarda el nivel más alto de 2024 alcanzado en noviembre en 20.83.

A la baja, el soporte inicial está en 20.09, mínimo de lo que llevamos de mes, seguido de la zona psicológica de 20.00 y de la media móvil de 100 períodos en gráfico diario en 19.75.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El precio del Dólar estadounidense ha subido este martes frente al Peso colombiano a máximos de dos días en 4.342,23 tras abrir la jornada tocando un mínimo diario en 4.318,80.

El USD/COP cotiza en estos momentos sobre 4.341,34, subiendo un 0.48% diario.

Foco en la decisión de tipos de interés de la Fed y del Banco de la República de Colombia

- El buen dato de ventas minoristas de Estados Unidos, que ha subido un 0.7% en noviembre frente al 0.5% esperado, ha hecho repuntar al Dólar estadounidense mientras los operadores esperan la decisión de tasas de interés de la Reserva Federal que se anunciará mañana a las 19.00 GMT.

- Colombia publicó ayer lunes sus datos de producción industrial y ventas minoristas de octubre, con cifras superiores a lo estimado. La producción industrial aumentó un 1.1% interanual, mejorando el -1.1% previsto, mientras que las ventas minoristas se dispararon un 9% al alza frente al 4.1% esperado por el mercado.

- Mañana miércoles, Colombia publicará su balanza comercial de octubre, pero será el viernes el día esperado por los operadores del USD/COP, ya que el Banco de la República dará a conocer su decisión sobre los tipos de interés, esperándose una reducción de 50 puntos básicos desde el 9.75% actual al 9.25%.

Indicador económico

Tipo de interés

El tipo de interés, publicado por el Banco de la República de Colombia, es el principal mecanismo de intervención de política monetaria usado por el Banco de la República para afectar la cantidad de dinero que circula en la economía.

Leer más.Próxima publicación: vie dic 20, 2024 19:00

Frecuencia: Irregular

Estimado: 9.25%

Previo: 9.75%

Fuente: Bank of the Republic of Colombia

- Las ventas minoristas en EE.UU. aumentaron a un ritmo más fuerte de lo esperado en noviembre.

- El Índice del Dólar DXY se mantiene en un rango diario cerca de 107.00.

Las ventas minoristas en EE.UU. aumentaron un 0.7% a 724,6 mil millones $ en noviembre, informó el martes la Oficina del Censo de EE.UU. Esta lectura siguió al aumento del 0.4% registrado en octubre y superó la expectativa del mercado de un aumento del 0.5%.

Las ventas minoristas excluyendo autos aumentaron un 0.2% en el mismo período, por debajo de la expectativa del mercado de un 0.4%.

"Las ventas totales para el período de septiembre de 2024 a noviembre de 2024 aumentaron un 2.9%, en comparación con el mismo período del año anterior," se leía en el comunicado de prensa. "El cambio porcentual de septiembre de 2024 a octubre de 2024 se revisó de un aumento del 0.4 por ciento a un aumento del 0.5 por ciento."

Reacción del mercado

Este informe no logró desencadenar una reacción notable en el mercado. Al momento de la publicación, el Índice del Dólar estaba subiendo un 0.05% en el día a 106.90.

Indicador económico

Ventas minoristas (MoM)

Esta encuesta de bienes vendidos por comerciantes minoristas que publica la Census Bureau está basada en una muestra de tiendas minoristas de diferentes tipos y se considera un indicador del ritmo de crecimiento de la economía. Muestra el desempeño del sector minorista a corto y medio plazo. Un resultado superior al consenso del mercado es alcista para el dólar, mientras que un resultado inferior es bajista.

Leer más.Última publicación: mar dic 17, 2024 13:30

Frecuencia: Mensual

Actual: 0.7%

Estimado: 0.5%

Previo: 0.4%

Fuente: US Census Bureau

Retail Sales data published by the US Census Bureau is a leading indicator that gives important information about consumer spending, which has a significant impact on the GDP. Although strong sales figures are likely to boost the USD, external factors, such as weather conditions, could distort the data and paint a misleading picture. In addition to the headline data, changes in the Retail Sales Control Group could trigger a market reaction as it is used to prepare the estimates of Personal Consumption Expenditures for most goods.

El Dólar canadiense (CAD) está nuevamente más débil, lo cual no es una gran sorpresa dado el flujo de noticias desde Ottawa en las últimas 24 horas. La sorpresiva salida de Freeland del Ministerio de Finanzas y el tono de su carta de renuncia dejan una densa nube de incertidumbre política sobre el gobierno. La actualización económica de otoño fue una lectura pobre, señala Shaun Osborne, Estratega Jefe de FX de Scotiabank.

El CAD extiende pérdidas

"El gobierno superó sus barreras fiscales en el último año fiscal (62bn CAD frente a la promesa de mantenerlo por debajo de 40,1bn CAD) y tendrá un déficit mayor al esperado este año. El gobierno anunció más gastos en seguridad fronteriza, extendió las exenciones fiscales en la inversión empresarial y anunció planes que le permitirían restringir importaciones y exportaciones mientras se prepara para Trump 2.0."

"Los datos del IPC canadiense de esta mañana son en gran medida irrelevantes: el recorte de tasas del Banco de Canadá la semana pasada y la señal de que ralentizará el ritmo de flexibilización quitan la responsabilidad a los datos de dar forma a las perspectivas de la política. En comentarios de ayer, el Gobernador del BoC, Macklem, reiteró que la amenaza de aranceles nublaba las perspectivas y dijo que el Banco probablemente examinaría si estaba midiendo la inflación correctamente y si el objetivo de inflación del 2% seguía siendo apropiado en la próxima revisión de su marco de objetivos de inflación."

"El USD ha retrocedido del máximo nocturno en el comercio europeo, lo que podría allanar el camino para una consolidación a corto plazo en los fondos en nuestra sesión. Sin embargo, el CAD mantiene un tono débil y el margen para ganancias es limitado, quizás solo hasta los bajos/medios 1.42 por ahora. Resistencia en 1.4350."

El precio del Oro retrocede este martes tras un repunte moderado el lunes, según datos de FXStreet.

El precio del Oro en euros se sitúa en estos momentos en 2.516,99, cayendo un 0.30% en lo que llevamos de jornada.

El Oro ha subido en las primeras horas del martes a un máximo diario en 2.530,03. Posteriormente, el precio del Oro en euros ha caído a un mínimo de ocho días en 2.513,08.

El lunes, el precio del Oro en euros cerró en 2.524,48, ganando un 0.09% en el día.

En lo que va de año, el precio del Oro en euros ha ganado un 36.69%.

El precio del Oro se actualiza diariamente según las tasas de mercado del par XAU/EUR tomadas en el momento de la publicación.

¿Qué factores han influido en el precio del Oro recientemente?

- El Oro sigue perdiendo terreno a medida que el interés en el conflicto de Oriente Medio disminuye, al menos por el momento. La atención ahora se centra en la Reserva Federal de EE.UU., que inicia hoy su reunión de política monetaria de dos días.

- El IFO de clima de negocio alemán ha caído en diciembre a 54.7, su nivel más bajo desde mayo de 2020, en plena primera ola de Covid. La cifra ha empeorado las expectativas de situarse en 85.6.

- El índice ZEW de sentimiento económico de Alemania, por su parte, se ha disparado a 15.7 en diciembre desde los 7.4 de noviembre, mejorando notablemente los 6.2 esperados. El indicador de situación actual, sin embargo, ha caído a -93.1 desde -91.4, empeorando los -92.6 proyectados por el consenso.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Esto es lo que necesitas saber para operar hoy martes 17 de diciembre:

Tras un inicio de semana tranquilo, los mercados financieros se mantienen estables en la primera parte del martes. Las encuestas de confianza IFO y ZEW de Alemania se publicaron con resultados mixtos En la segunda mitad del día, los participantes del mercado seguirán de cerca los datos del índice de precios al consumidor (IPC) de noviembre de Canadá y las cifras de ventas minoristas de Estados Unidos. El calendario económico estadounidense también ofrecerá datos de producción industrial e inventarios empresariales.

El Índice del Dólar estadounidense (USD) no logró realizar un movimiento decisivo en ninguna dirección y cerró prácticamente sin cambios el lunes. El índice DXY continúa subiendo y bajando en una banda estrecha ligeramente por debajo de 107.00 en la sesión europea. La reunión de política monetaria de dos días de la Reserva Federal (Fed) comienza hoy.

El gobernador del Banco de Canadá (BoC), Tiff Macklem, dijo el lunes en la Bolsa de Comercio de Vancouver que se enfrentan a riesgos en torno a las perspectivas de inflación. "Nos preocupa igualmente que la inflación sea mayor o menor de lo esperado", señaló Macklem. En Canadá, se prevé que el IPC anual suba un 2%, igualando el aumento de octubre. El USD/CAD registró pequeñas ganancias el lunes y se vio por última vez cotizando a su nivel más alto desde abril de 2020 por encima de 1,4250.

La Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó el martes por la mañana que la tasa de desempleo se mantuvo sin cambios en el 4,3% en los tres meses hasta octubre, como se esperaba. En este período, el cambio de empleo aumentó en 173.000. Por último, la inflación salarial anual, medida por las ganancias promedio excluyendo bonificaciones, aumentó al 5.2% desde el 4.9%. Tras una sesión asiática agitada, el GBP/USD se recuperó hacia 1.2700 después del informe del mercado laboral. El miércoles, la ONS publicará los datos del IPC y el Banco de Inglaterra (BoE) anunciará las decisiones de política monetaria el jueves.

El EUR/USD se mantiene estable en la mañana europea y cotiza ligeramente por encima de 1.0500 después de registrar pequeñas ganancias el lunes.

El USD/JPY cerró el lunes su sexto día de negociación consecutivo en territorio positivo. El par lucha por mantener su impulso alcista y fluctúa alrededor de 154.00 el martes. El ministro de economía japonés, Ryosei Akazawa, reiteró el martes que el Banco de Japón (BoJ) y el gobierno trabajarán juntos para llevar a cabo una política monetaria adecuada. El BoJ dará a conocer su decisión sobre las tasas de interés en la sesión asiática del jueves.

El Oro terminó el primer día de la semana prácticamente sin cambios. El XAU/USD extiende su movimiento lateral alrededor de los $2.650 para comenzar la sesión europea.

- El oro falla en 2.665$ y reanuda su tendencia bajista a corto plazo a medida que el Dólar estadounidense se fortalece.

- Las preocupaciones de los inversores sobre un "recorte de línea dura" por parte de la Fed el miércoles están impulsando los rendimientos del Tesoro de EE.UU.

- El XAU/USD sigue bajo presión, acercándose al soporte en la zona de 2.630$.

Los intentos alcistas del oro (XAU/USD) han sido de corta duración. El metal precioso retrocede aún más en la sesión europea del martes, lastrado por el repunte de los rendimientos del Tesoro de EE.UU. y un fuerte Dólar estadounidense (USD).

Las cifras preliminares del Índice de Gerentes de Compras (PMI) de S&P Global de EE.UU. vistas el lunes, más fuertes de lo esperado, confirman la visión de un crecimiento constante en EE.UU. en el cuarto trimestre y apuntan a una relajación gradual de la Reserva Federal (Fed) en 2025.

Más tarde hoy, se espera que las ventas minoristas de EE.UU. muestren que el consumo se mantuvo boyante en noviembre. En este contexto, los inversores siguen confiando en que la Fed recortará las tasas el miércoles, pero anticipan una orientación futura de línea dura. Esto está impulsando los rendimientos del Tesoro de EE.UU. y pesando sobre el oro.

Resumen diario de los mercados: El oro sufre ante las expectativas de una Fed de línea dura

- El oro sigue perdiendo terreno a medida que el interés en el conflicto de Oriente Medio disminuye, al menos por el momento. La atención ahora se centra en la Reserva Federal de EE.UU., que inicia hoy su reunión de política monetaria de dos días.

- Los mercados de futuros están casi completamente valorando un recorte de tasas de 25 pb el miércoles, según la herramienta FedWatch del CME Group, pero menos de un 30% de probabilidad de más de dos recortes de un cuarto de punto porcentual en 2025.

- Los datos de EE.UU. del lunes revelaron que la actividad empresarial en el sector servicios se expandió más rápido de lo esperado en diciembre, lo que sugiere que la economía ha seguido creciendo a un ritmo saludable en el cuarto trimestre.

- Más tarde hoy, se espera que las ventas minoristas de EE.UU. muestren un crecimiento del 0,5% en noviembre, frente al 0,4% del mes anterior. Esto sugiere que el consumo, que representa el 65% del Producto Interior Bruto (PIB), registrará una contribución positiva en el cuarto trimestre.

Análisis técnico: El XAU/USD está bajo presión con el soporte en 2.630$ en foco

El oro sigue bajando después del rechazo en la zona de resistencia de 2.720$ la semana pasada. Un posible doble techo en el nivel mencionado y la vela envolvente bajista del jueves pasado mantienen a los vendedores esperanzados.

La vela negativa en el gráfico de 4 horas sugiere un impulso bajista creciente. El par podría encontrar algo de soporte en la zona de 2.630$ (mínimo del 9 de diciembre), aunque el objetivo clave a la baja son los mínimos del 25, 26 de noviembre y 6 de diciembre alrededor de 2.610$.

Por otro lado, las resistencias son el máximo del lunes en 2.665$ y el nivel intradía del viernes en 2.690$.

Gráfico de 4 horas del XAU/USD

Indicador económico

Ventas minoristas (MoM)

Esta encuesta de bienes vendidos por comerciantes minoristas que publica la Census Bureau está basada en una muestra de tiendas minoristas de diferentes tipos y se considera un indicador del ritmo de crecimiento de la economía. Muestra el desempeño del sector minorista a corto y medio plazo. Un resultado superior al consenso del mercado es alcista para el dólar, mientras que un resultado inferior es bajista.

Leer más.Última publicación: vie nov 15, 2024 13:30

Frecuencia: Mensual

Actual: 0.4%

Estimado: 0.3%

Previo: 0.4%

Fuente: US Census Bureau

Retail Sales data published by the US Census Bureau is a leading indicator that gives important information about consumer spending, which has a significant impact on the GDP. Although strong sales figures are likely to boost the USD, external factors, such as weather conditions, could distort the data and paint a misleading picture. In addition to the headline data, changes in the Retail Sales Control Group could trigger a market reaction as it is used to prepare the estimates of Personal Consumption Expenditures for most goods.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El precio de la Plata actualiza un mínimo de dos semanas cerca de 32.30$ mientras los rendimientos de los bonos continúan su impulso alcista antes de la política de la Fed.

- Se espera que la Fed recorte las tasas de interés en 25 puntos básicos hasta 4,25%-4,50% el miércoles.

- Los inversores esperan que la Fed haga comentarios ligeramente agresivos sobre la perspectiva de las tasas de interés.

El precio de la Plata (XAG/USD) cae cerca de 30.30$ en la sesión europea del martes. El metal blanco se debilita ya que los rendimientos de los bonos se mantienen firmes ante las expectativas de que la Reserva Federal (Fed) señalará menos reducciones de tasas de interés en 2025 después de reducir las tasas de interés clave en 25 puntos básicos (bps) a 4,25%-4,50% en la reunión de política monetaria del miércoles.

Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años extienden su racha ganadora por el séptimo día de negociación el martes, subiendo cerca de 4,42%. Los rendimientos más altos de los activos que devengan intereses son desfavorables para los activos sin rendimiento como la Plata, ya que aumentan su coste de oportunidad. El Índice del Dólar (DXY), que sigue el valor del Dólar frente a seis divisas principales, sube alrededor de 107,00.

Según una encuesta de Bloomberg, se espera que la Fed recorte las tasas de interés tres veces en 2025. El ciclo de flexibilización de la política de la Fed sería más gradual ya que los economistas se preocupan más por los riesgos al alza de la inflación que por los riesgos a la baja del empleo.

Los inversores prestarán especial atención a la conferencia de prensa del presidente de la Fed, Jerome Powell, para obtener pistas sobre hasta qué punto las políticas del próximo presidente de EE.UU., Donald Trump, como la inmigración, el comercio y los impuestos, influirán en las presiones inflacionarias y las tasas de interés.

Análisis técnico de la Plata

El precio de la Plata refresca un mínimo de dos semanas cerca de 30.30$ el martes. El metal blanco se debilita después de romper por debajo de la media móvil exponencial (EMA) de 20 días, que se negocia alrededor de 31.00$.

El Índice de Fuerza Relativa (RSI) de 14 días oscila dentro del rango de 40.00-60.00, lo que sugiere una tendencia lateral.

Mirando hacia abajo, la línea de tendencia ascendente alrededor de 29.50$, que se traza desde el mínimo del 29 de febrero de 22.30$ en un marco de tiempo diario, actuaría como soporte clave para el precio de la Plata. Al alza, la resistencia horizontal trazada desde el máximo del 21 de mayo de 32.50$ sería la barrera.

Plata gráfico diario

El 27 de diciembre, la oficina de estadísticas de EE.UU. publicará una cifra que probablemente no atraerá mucho interés público: la deuda externa neta de Estados Unidos. Sin embargo, el desarrollo de la deuda externa de EE.UU. es en última instancia crucial para determinar cuánto tiempo puede durar la actual fortaleza del Dólar estadounidense, señala Ulrich Leuchtmann, Jefe de Investigación de FX y Commodities de Commerzbank.

Alto riesgo de que las perspectivas de ganancias no mejoren

"Mientras tanto, los extranjeros están logrando rendimientos mucho más altos en sus inversiones en EE.UU. que los estadounidenses en sus inversiones en el resto del mundo. Esta es la razón principal por la cual las obligaciones de EE.UU. están creciendo ahora significativamente más rápido que las reclamaciones de EE.UU."

"Demuestro que se sigue que, debido a que las empresas estadounidenses son en gran medida propiedad de extranjeros, una política estadounidense favorable a los negocios aumenta la deuda de EE.UU. con el resto del mundo, independientemente de si EE.UU. continúa importando más bienes de los que exporta o no."

"La única forma de justificar la valoración actual del USD a medio plazo es si las perspectivas de ganancias para el capital invertido en EE.UU. continúan mejorando, no solo si se confirman las perspectivas de ganancias actuales. Creo que existe un alto riesgo de que las perspectivas de ganancias no continúen mejorando. Si ese es el caso, el dólar tendrá que debilitarse."

Los precios de la Plata (XAG/USD) cayeron el martes, según datos de FXStreet. La Plata se cotiza a 30,28 $ por onza troy, una caída del 0,81% desde los 30,52 $ que costaba el lunes.

Los precios de la Plata han aumentado un 27,24% desde el comienzo del año.

| Unidad de medida | Precio de la plata hoy en USD |

|---|---|

| Onza troy | 30,28 |

| 1 gramo | 0,97 |

La relación Oro/Plata, que muestra el número de onzas de Plata necesarias para igualar el valor de una onza de Oro, se situó en 87,35 el martes, subiendo desde 86,91 el lunes.

(Se utilizó una herramienta de automatización para crear esta publicación.)

Canadá ha sido sacudido por la renuncia de la ministra de finanzas Chrystia Freeland debido a divergencias con el primer ministro Justin Trudeau sobre cómo enfrentar la amenaza de los aranceles de Trump. Trudeau ha nominado a Dominic LeBlanc como reemplazo. Él formó parte de la delegación canadiense que visitó Mar-a-Lago el mes pasado dada su última responsabilidad en la seguridad fronteriza, señala Francesco Pesole, analista de FX de ING.

El panorama para el próximo año sigue siendo sombrío para el CAD

|La agitación en la política canadiense está añadiendo una razón al lado bajista del loonie, que sigue siendo fuertemente afectado por las perspectivas de tensiones comerciales en América del Norte. Si esto lleva a un colapso del gobierno de Trudeau y elecciones anticipadas, espere que la política anti-aranceles sea el tema clave de la campaña."

"Aún así, ahora que la noticia de la renuncia de Freeland ha sido absorbida, no estamos convencidos de que el USD/CAD necesite acelerar mucho más al alza a menos que la Fed sorprenda marcadamente en el lado de línea dura. Tanto los factores técnicos como los estacionales apuntan a que el rally está extendido en este punto, y creemos que podría detenerse después de pasar 1.430."

"Dicho esto, el panorama para el próximo año sigue siendo sombrío para el CAD, y las posibilidades de un cambio a 1.45+ son tangibles si Trump sigue adelante con aranceles del 25% sobre Canadá."

- La Rupia india se mantiene estable en la sesión asiática del martes.

- El aumento de los rendimientos de los bonos estadounidenses y un Yuan chino más débil podrían perjudicar al INR, pero la intervención del RBI podría ayudar a limitar sus pérdidas.

- Los operadores se preparan para las ventas minoristas de noviembre en EE.UU. el martes, antes de la decisión de tasas de la Fed.