- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El Dólar estadounidense cotiza al alza frente al Peso colombiano alcanzando un máximo de la sesión en 4.043 donde atrajo vendedores que llevaron la paridad a un mínimo del día en 4.001. Al cierre del mercado, el USD/COP cotiza en 4.035, ganando un 0.13%, en el día.

Los inversores estarán atentos a la publicación de la tasa de desempleo de Colombia el próximo miércoles, la cual ha estado cayendo en cuatro ocasiones consecutivas y se sitúa actualmente en 10.3%. De igual forma, el Banco de la República de Colombia dará a conocer la decisión de tipos de interés donde se espera un recorte de 50 puntos básicos a 10.75%.

- La Tasa de desempleo ha bajado a un 10.3% este año desde un 12.7% alcanzado en enero.

- El Tipo de interés de Colombia se encuentra actualmente en 11.25% y ha sido recortado en cinco ocasiones consecutivas desde un 13.25% establecido en octubre de 2023.

- El USD/COP mantiene una consolidación entre 4.062 y 3.975, alistándose para los próximos eventos fundamentales.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

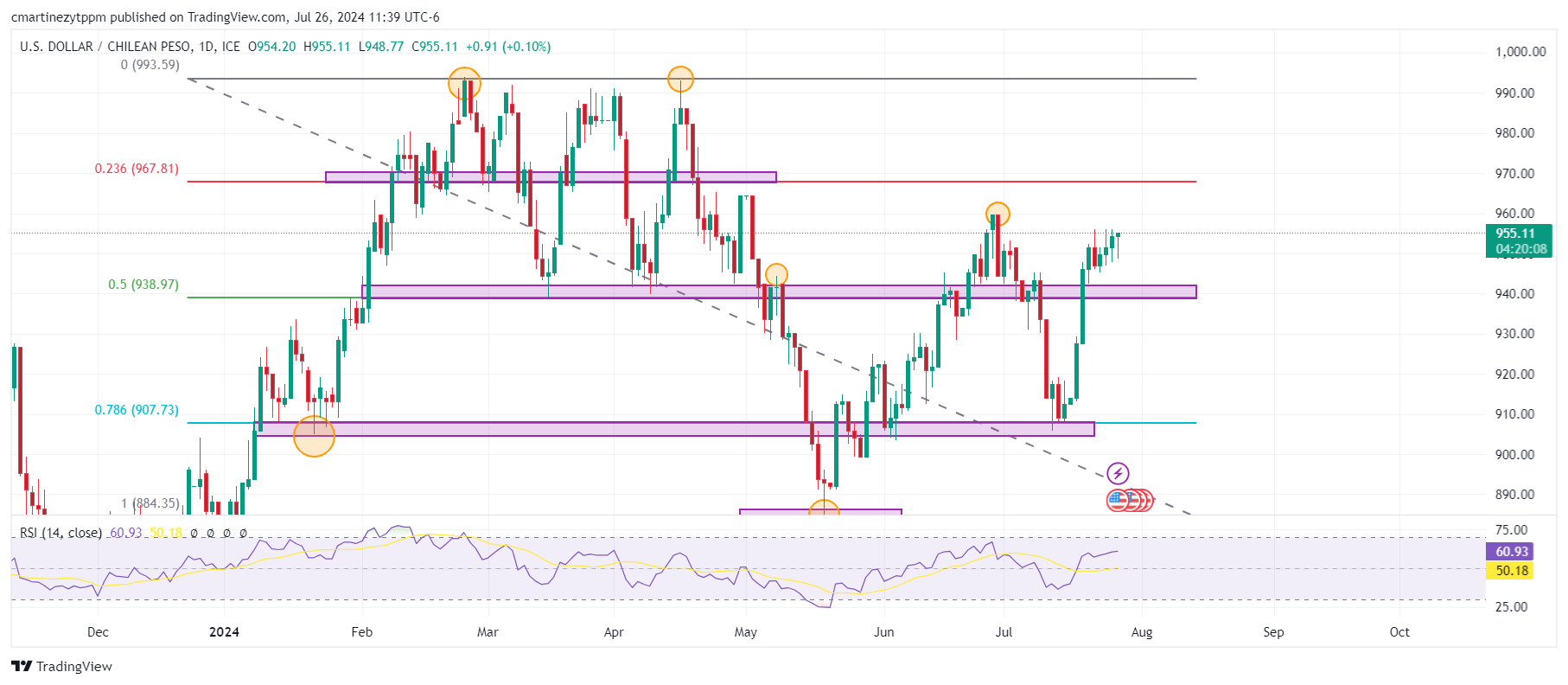

- El USD/CLP presenta una ganancia marginal de un 0.10%, diario.

- El cobre retoma la tendencia bajista y cae un 0.23%, en el día.

- Los inversores estarán atentos a la publicación de la producción industrial y la tasa de desempleo de Chile, el próximo miércoles.

El USD/CLP marcó un mínimo de la sesión en 948.77 durante la sesión europea, encontrando compradores que llevaron el par a un máximo del día en 955.11. Actualmente, el dólar estadounidense opera en 947.66, frente al Peso chileno, subiendo un 0.10%.

El USD/CLP retoma la tendencia alcista y se acerca a la resistencia clave de 965.00

El Peso chileno sigue perdiendo terreno frente al Dólar estadounidense, hilando una racha de cuatro sesiones consecutivas a la baja. Por otro lado, el cobre registra una pérdida semanal de un 3.06%, previo a la publicación de los datos del PMI Manufacturero y no manufacturero de China, el próximo martes.

El próximo miércoles se dará a conocer la tasa de desempleo de Chile, presentando un 8.3% en su lectura previa, firmando su tercer registro a la baja de manera consecutiva. De igual forma, se dará a conocer la Producción Industrial correspondiente al mes de junio, registrando 50.5 puntos en su última lectura.

Niveles técnicos en el USD/CLP

Observamos un primer soporte en el USD/CLP ubicado en 942.51, en convergencia con el retroceso al 50% de Fibonacci. El siguiente soporte está en 905.80, mínimo del 11 de Julio que confluye con el retroceso al 78.6% de Fibonacci. La resistencia más cercana se sitúa en 959.69, punto pivote del 27 de junio.

Gráfico diario del Peso chileno

El Oro ha caído en los últimos días, pero después de un aumento de precio de casi 200 $ entre finales de junio y mediados de julio, señala Barbara Lambrecht, Analista de Materias Primas de Commerzbank.

El precio del Oro podría perder un soporte importante

"El precio del Oro también ha caído en los últimos días a pesar del aumento de la aversión al riesgo, que normalmente impulsa al Oro debido a su papel como 'refugio seguro'. Sin embargo, esta corrección sigue a un aumento de precio de casi 200$ entre finales de junio y mediados de julio, durante el cual el precio del Oro subió a un nuevo récord de 2.484$ por onza troy."

"Por lo tanto, la reciente caída de precios es más probable que sea la corrección de una exageración. En principio, es probable que el precio defienda su nivel actual si el presidente de la Reserva Federal, Powell, insinúa recortes de tasas de interés en un futuro cercano tras la reunión de la Fed de la próxima semana. Sin embargo, el nuevo informe del Consejo Mundial del Oro (WGC) también es probable que muestre que las compras de los bancos centrales han disminuido, lo que significa que el precio del Oro ha perdido un soporte importante."

"Al menos el interés comprador del banco central de China parece haber sufrido recientemente debido a los altos precios. En contraste, el interés de los inversores en ETF probablemente ha aumentado nuevamente. Aunque el WGC todavía muestra ligeras salidas para el segundo trimestre, el sentimiento cambió durante el trimestre: los ETF europeos registraron entradas nuevamente en junio."

- El Dólar estadounidense cae ya que el crecimiento constante de la inflación subyacente del PCE de EE.UU. parece insuficiente para impactar las firmes apuestas de recorte de tasas de la Fed.

- Se prevé ampliamente que la Fed mantenga las tasas de interés sin cambios la próxima semana.

- La confianza de los funcionarios de la Fed sobre el retorno de la inflación al 2% ha mejorado.

El Índice del Dólar estadounidense (DXY) cae ligeramente a cerca de 104.20 en la sesión de Nueva York del viernes después de que la Oficina de Análisis Económico de Estados Unidos (BEA) publicara el informe del Índice de Precios del Gasto en Consumo Personal (PCE) de junio. Los rendimientos de los bonos del Tesoro de EE.UU. a 10 años caen al 4.20%.

El informe mostró que el PCE subyacente anual, que excluye los elementos volátiles de alimentos y energía, creció de manera constante en un 2.6%, mientras que los economistas anticipaban una desaceleración al 2.5%. La inflación subyacente del PCE mensual aumentó a un ritmo más alto del 0.2% desde las expectativas y la publicación anterior del 0.1%. Aunque los datos del PCE subyacente, que es el indicador de inflación preferido por la Reserva Federal (Fed), resultaron ser persistentes, son insuficientes para frenar las expectativas del mercado de que el banco central comenzará a reducir las tasas de interés a partir de la reunión de septiembre y las recortará dos veces este año.

Mientras tanto, la inflación anual del PCE se desaceleró según lo esperado al 2.5% desde la publicación anterior del 2.6%.

De cara al futuro, el próximo desencadenante para el Dólar estadounidense será la reunión de política monetaria de la Fed, que está programada para el miércoles. Se prevé ampliamente que la Fed mantenga las tasas de interés en sus niveles actuales. Los inversores buscarán pistas sobre si la Fed tiene confianza en la especulación actual de recorte de tasas.

Los responsables de la política monetaria de la Fed han reconocido que las presiones sobre los precios han vuelto a su camino hacia el objetivo del banco del 2%. Su confianza en la reanudación del proceso de desinflación aumentó después de la disminución consecutiva en los informes del Índice de Precios al Consumidor (IPC) de los últimos dos meses. Sin embargo, los funcionarios dudan en respaldar los recortes de tasas ya que la batalla contra la elevada inflación está lejos de terminar.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El precio de la Plata muestra debilidad con los inversores centrados en la inflación subyacente del PCE de EE.UU. para junio.

- Se espera que la Fed comience a reducir las tasas de interés a partir de la reunión de septiembre.

- Las desalentadoras perspectivas económicas de China han disminuido la demanda de Plata como metal industrial.

El precio de la Plata (XAG/USD) retrocede después de un movimiento de retroceso de corta duración hasta cerca de 28.00$ en la sesión europea del viernes. El metal blanco permanece en la trayectoria bajista en medio de la incertidumbre sobre su demanda como metal industrial a nivel mundial.

El resultado mediocre del Tercer Pleno de China, su crecimiento del Producto Interior Bruto (PIB) del segundo trimestre más débil de lo esperado y una decisión inesperada de recorte de tasas por parte del Banco Popular de China (PBoC) han señalado una desaceleración en la segunda nación más grande del mundo. Esto ha generado preocupaciones sobre la escala de la inversión empresarial y el gasto del consumidor. La Plata como metal tiene aplicaciones en varias industrias como la energía renovable, vehículos eléctricos (EVs) y electrodomésticos, etc.

Mientras tanto, la incertidumbre entre los inversores antes de los datos del índice de precios del gasto en consumo personal (PCE) subyacente de Estados Unidos (EE.UU.) para mayo, que se publicarán a las 12:30 GMT, ha mantenido el precio de la Plata a la defensiva.

Se estima que los datos de inflación del PCE subyacente, una medida de inflación preferida por la Reserva Federal (Fed), hayan desacelerado al 2,5% desde la lectura de mayo del 2,8% interanual, con presiones de precios mensuales creciendo de manera constante en un 0,1%. Los datos de inflación subyacente influirán en las expectativas del mercado sobre los recortes de tasas, que los inversores esperan que la Reserva Federal (Fed) comience a reducir en septiembre.

Análisis técnico de la Plata

El precio de la Plata se debilita tras una ruptura por debajo del soporte horizontal trazado desde el mínimo del 26 de junio en 28.57$ en un marco de tiempo diario. La perspectiva a corto plazo del precio de la Plata parece ser incierta ya que las medias móviles exponenciales (EMAs) de 20 y 50 días están a punto de entregar un cruce bajista cerca de 29.50$. A la baja, el activo encontrará soporte cerca del mínimo del 2 de mayo en 26.00$.

El Índice de Fuerza Relativa (RSI) de 14 días se desplaza hacia el rango bajista de 20.00-40.00, lo que sugiere que un impulso bajista ha estado activo.

Plata gráfico diario

- La Libra esterlina marca un nuevo mínimo de dos semanas en 1.2845 frente al Dólar estadounidense el viernes, ya que los inversores se vuelven cautelosos antes del índice de precios PCE subyacente de EE.UU.

- Se espera que el BoE recorte las tasas de interés la próxima semana.

- El robusto crecimiento del PIB del segundo trimestre de EE.UU. ha mejorado las perspectivas económicas.

La Libra esterlina (GBP) marca un nuevo mínimo de dos semanas en 1.2845 frente al Dólar estadounidense (USD) en la sesión de Londres del viernes. El par GBP/USD enfrenta una fuerte presión de venta en medio de la incertidumbre antes de los datos del índice de precios del gasto en consumo personal (PCE) subyacente de Estados Unidos (EE.UU.) para junio, que se publicarán a las 12:30 GMT.

Se estima que los datos de inflación del PCE subyacente, la medida de inflación preferida por la Reserva Federal (Fed), hayan desacelerado al 2,5% interanual desde la lectura de mayo del 2,6%, con las presiones de precios mensuales creciendo de manera constante en un 0,1%.

El escenario en el que la inflación subyacente disminuya según lo esperado o a un ritmo más rápido sería desfavorable para el Dólar estadounidense, ya que consolidará las expectativas de recortes tempranos de tasas de interés por parte de la Reserva Federal. Por el contrario, unos números de inflación altos obligarían a los operadores a reducir las apuestas de recortes tempranos de tasas. Según la herramienta CME FedWatch, los datos de precios de futuros de fondos federales a 30 días muestran que el banco central comenzará a reducir las tasas de interés en septiembre.

El Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis divisas principales, exhibe un rendimiento moderado cerca de 104.30. El Dólar estadounidense no logró capitalizar el robusto crecimiento del Producto Interior Bruto (PIB) del segundo trimestre de EE.UU., ya que el impacto fue compensado por la disminución de las presiones de precios. La economía de EE.UU. se expandió a un ritmo robusto del 2,8% en el segundo trimestre, el doble del crecimiento del 1,4% registrado en el primer trimestre. Aun así, la especulación sobre recortes de tasas de la Fed en septiembre se mantuvo intacta, ya que el índice de precios del PIB desaceleró a un ritmo más lento de lo esperado al 2,3%.

Resumen diario de los mercados: La Libra esterlina se estabiliza mientras los inversores centran su atención en la política monetaria del BoE

- La Libra esterlina exhibe un rendimiento estable frente a sus principales pares el viernes. Se espera que la moneda británica permanezca al margen mientras los inversores centran su atención en la reunión de política monetaria del Banco de Inglaterra (BoE), programada para el jueves.

- Una encuesta de Reuters del 18 al 24 de julio mostró que más del 80% de los economistas dijeron que el BoE anunciaría una decisión de recorte de tasas en su reunión de agosto por primera vez en más de cuatro años. El BoE abandonará su marco de política monetaria restrictiva, que ha mantenido desde que la pandemia afectó a los mercados globales.

- Se espera que el BoE reduzca sus tasas de interés clave en 25 puntos básicos (pb) al 5% en la reunión de agosto. Sin embargo, los operadores ven una probabilidad del 46% de que el BoE pivote hacia la normalización de la política. Parece que la ausencia de respaldo de los funcionarios del BoE para los recortes de tasas ha limitado las expectativas de recortes de tasas del BoE.

- A pesar del retorno del Índice de Precios al Consumo (IPC) general anual en el Reino Unido (UK) al objetivo del 2% del banco central, los responsables de la política del BoE dudan en apoyar los recortes de tasas de interés debido a las preocupaciones sobre el fuerte impulso del crecimiento salarial que ha resultado en presiones de precios persistentes en el sector de servicios.

- Además, los signos de una desaceleración del crecimiento salarial en el futuro siguen ausentes debido a la escasez de mano de obra en el Reino Unido. El mercado laboral del Reino Unido ha enfrentado una escasez de trabajadores durante un largo período debido a las jubilaciones voluntarias de individuos y al evento del Brexit.

- Mientras tanto, las perspectivas económicas del Reino Unido siguen firmes debido a la expansión de las actividades en el sector manufacturero y de servicios y la estabilidad política tras la victoria rotunda del Primer Ministro Keir Starmer en las elecciones parlamentarias.

Análisis Técnico: La Libra esterlina se estabiliza por debajo de 1.2900

La Libra esterlina sigue a la defensiva frente al Dólar estadounidense después de deslizarse por debajo del soporte crucial de 1.2900. El par GBP/USD cotiza en un patrón de Canal Ascendente en un marco de tiempo diario, en el que cada movimiento de retroceso es considerado una oportunidad de compra por los participantes del mercado. El Cable mantiene la media móvil exponencial (EMA) de 20 días, que cotiza alrededor de 1.2866.

El Índice de Fuerza Relativa (RSI) de 14 días regresa al rango de 40.00-60.00, lo que sugiere que el impulso alcista se ha desvanecido. Sin embargo, el sesgo alcista permanece intacto.

Al alza, un máximo de dos años cerca de 1.3140 será una zona de resistencia clave para el Cable.

La Libra esterlina FAQs

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

- El precio del WTI sigue en camino de una tercera semana consecutiva de descenso el viernes.

- Las preocupaciones sobre el crecimiento chino presionan los precios del petróleo crudo.

- La demanda de petróleo podría verse afectada debido a la disminución de las probabilidades de recortes de tasas de la Fed en septiembre.

El precio del petróleo West Texas Intermediate (WTI) mantiene pérdidas moderadas, posiblemente impulsadas por datos económicos de EE.UU. mejores de lo esperado. El precio del WTI ronda los 78,00$ por barril durante las primeras horas europeas del viernes. Los precios del petróleo crudo están en camino de una tercera semana consecutiva de descenso, principalmente debido a la débil demanda en China, el mayor importador de crudo del mundo.

Las preocupaciones sobre la débil economía china se intensificaron con un inesperado recorte de tasas del Banco Popular de China (PBoC) el lunes. El crecimiento del segundo trimestre de China fue del 4,7%, el aumento más débil desde principios de 2023. El Banco Popular de China (PBOC) recortó la tasa de la Facilidad de Préstamos a Medio Plazo (MLF) a un año del 2,50% al 2,30% el jueves.

Los precios del petróleo crudo enfrentan desafíos debido a las crecientes expectativas de un acuerdo de alto el fuego para el conflicto de Gaza y la violencia relacionada en el Medio Oriente. La vicepresidenta de EE.UU., Kamala Harris, la probable candidata presidencial demócrata para las elecciones de noviembre, presionó al primer ministro israelí, Benjamin Netanyahu, el jueves para facilitar un acuerdo de alto el fuego en Gaza y aliviar el sufrimiento de los civiles palestinos. Harris declaró "Es hora de que esta guerra termine," según Reuters.

Los datos económicos más sólidos de EE.UU. han disminuido las expectativas de recortes de tasas de la Reserva Federal (Fed) en septiembre, lo que podría presionar la demanda de petróleo crudo. Las tasas de interés más altas afectan negativamente las actividades económicas en Estados Unidos (EE.UU.), el mayor consumidor de crudo, lo que reduce la demanda de petróleo. Según la herramienta FedWatch del CME Group, los mercados ahora indican una probabilidad del 88,6% de un recorte de tasas de 25 puntos básicos en la reunión de la Fed de septiembre, frente al 94,0% de la semana anterior.

Es probable que los operadores estén anticipando la publicación del Índice de Precios del Consumo Personal (PCE) de EE.UU. para junio, programada para el viernes. Estos datos mostrarán los cambios en los precios de bienes y servicios comprados por los consumidores en Estados Unidos.

El petróleo WTI FAQs

El petróleo WTI es un tipo de petróleo crudo que se vende en los mercados internacionales. WTI son las siglas de West Texas Intermediate, uno de los tres tipos principales que incluyen el Brent y el crudo de Dubai. El WTI también se conoce como "ligero" y "dulce" por su relativamente baja gravedad y contenido en azufre, respectivamente. Se considera un petróleo de alta calidad que se refina fácilmente. Se obtiene en Estados Unidos y se distribuye a través del centro de Cushing, considerado "el cruce de oleoductos del mundo". Es una referencia para el mercado del petróleo y el precio del WTI se cotiza con frecuencia en los medios de comunicación.

Como todos los activos, la oferta y la demanda son los principales factores que determinan el precio del petróleo WTI. Como tal, el crecimiento global puede ser un impulsor del aumento de la demanda y viceversa en el caso de un crecimiento global débil. La inestabilidad política, las guerras y las sanciones pueden alterar la oferta y repercutir en los precios. Las decisiones de la OPEP, grupo de grandes países productores de petróleo, es otro factor clave del precio. El valor del Dólar estadounidense influye en el precio del petróleo crudo WTI, ya que el petróleo se comercia principalmente en dólares estadounidenses, por lo que un Dólar más débil puede hacer que el petróleo sea más asequible y viceversa.

Los informes semanales sobre los inventarios de petróleo publicados por el Instituto Americano del Petróleo (API) y la Agencia de Información de Energía (EIA) influyen en el precio del petróleo WTI. Los cambios en los inventarios reflejan la fluctuación de la oferta y la demanda. Si los datos muestran un descenso de los inventarios, puede indicar un aumento de la demanda, lo que haría subir el precio del petróleo. Un aumento de los inventarios puede reflejar un incremento de la oferta, lo que hace bajar los precios. El informe del API se publica todos los martes y el de la EIA al día siguiente. Sus resultados suelen ser similares, con una diferencia de un 1% entre ellos el 75% de las veces. Los datos de la EIA se consideran más fiables, ya que se trata de una agencia gubernamental.

La OPEP (Organización de Países Exportadores de Petróleo) es un grupo de 13 naciones productoras de petróleo que deciden colectivamente las cuotas de producción de los países miembros en reuniones bianuales. Sus decisiones suelen influir en los precios del petróleo WTI. Cuando la OPEP decide reducir las cuotas, puede restringir la oferta y hacer subir los precios del petróleo. Cuando la OPEP aumenta la producción, se produce el efecto contrario. La OPEP+ es un grupo ampliado que incluye a otros diez países no miembros de la OPEP, entre los que destaca Rusia.

Esto es lo que necesita saber el viernes 26 de julio:

Tras la acción mixta vista en los mercados financieros el jueves, los inversores se aferran a una postura cautelosa el viernes. La agenda económica de EE.UU. incluirá los datos del Índice de Precios del Gasto en Consumo Personal (PCE), el indicador de inflación preferido de la Reserva Federal, para junio más tarde en el día, junto con las cifras de Ingresos Personales y Gasto Personal. Finalmente, la Universidad de Michigan publicará las revisiones de los datos del Índice de Sentimiento del Consumidor de julio.

Según la primera estimación de la Oficina de Análisis Económico de EE.UU., el Producto Interior Bruto (PIB) de Estados Unidos se expandió a una tasa anual del 2,8% en el segundo trimestre. Esta lectura siguió al crecimiento del 1,4% registrado en el primer trimestre y superó la expectativa del mercado del 2%. Otros detalles del informe del PIB mostraron que el Índice de Precios del Producto Interior Bruto subió un 2,3% en el segundo trimestre, por debajo de la expectativa del mercado del 2,6%, mientras que el Índice de Precios del Gasto en Consumo Personal subyacente subió un 2,9% trimestral, por debajo del aumento del 3,7% registrado en el primer trimestre pero por encima de la estimación de los analistas del 2,7%.

Después de bajar durante las horas de negociación europeas, el Índice del Dólar (USD) ganó tracción y borró sus pérdidas para cerrar el día sin cambios gracias a los datos optimistas del PIB el jueves. A primera hora del viernes, el Índice del USD se mantiene en una fase de consolidación por debajo de 104,50, los futuros de los índices bursátiles estadounidenses cotizan ligeramente al alza y el rendimiento del bono del Tesoro a 10 años extiende su movimiento lateral por encima del 4,2%.

Dólar estadounidense PRECIO Esta semana

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas esta semana. Dólar estadounidense fue la divisa más débil frente al Yen japonés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.32% | 0.40% | -2.20% | 0.73% | 2.01% | 2.08% | -0.59% | |

| EUR | -0.32% | 0.07% | -2.54% | 0.39% | 1.73% | 1.70% | -0.97% | |

| GBP | -0.40% | -0.07% | -2.71% | 0.28% | 1.66% | 1.61% | -1.06% | |

| JPY | 2.20% | 2.54% | 2.71% | 3.03% | 4.39% | 4.34% | 1.59% | |

| CAD | -0.73% | -0.39% | -0.28% | -3.03% | 1.37% | 1.34% | -1.32% | |

| AUD | -2.01% | -1.73% | -1.66% | -4.39% | -1.37% | -0.04% | -2.67% | |

| NZD | -2.08% | -1.70% | -1.61% | -4.34% | -1.34% | 0.04% | -2.59% | |

| CHF | 0.59% | 0.97% | 1.06% | -1.59% | 1.32% | 2.67% | 2.59% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

Durante las horas de negociación asiáticas, los datos de Japón mostraron que el Índice de Precios al Consumo de Tokio subió un 2,2% anual en julio, ligeramente por debajo del aumento del 2,3% registrado en junio. El IPC de Tokio excluyendo alimentos y energía subió un 1,5% en el mismo período. Después de tocar su nivel más débil desde principios de mayo por debajo de 152,00, USD/JPY protagonizó un rebote en la sesión americana del jueves. A primera hora del viernes, el par se mantiene en una fase de consolidación, ligeramente por debajo de 154,00.

Tras dos días de caídas, el EUR/USD encontró un punto de apoyo y cerró el día prácticamente sin cambios el jueves. El par se mantiene relativamente tranquilo y se mueve de arriba a abajo en un canal estrecho en torno a 1,0850 en la mañana europea.

GBP/USD no logró sacudirse la presión bajista el jueves y cayó a su nivel más bajo en dos semanas en 1,2850. El par se mantiene por encima de este nivel a primera hora del viernes pero lucha por ganar impulso de recuperación.

El Oro perdió más del 1% el jueves debido a las crecientes preocupaciones sobre un empeoramiento de las perspectivas económicas de China. El XAU/USD realiza una corrección técnica en la mañana europea del viernes y cotiza ligeramente al alza en el día en torno a 2.370 $.

Indicador económico

Índice de precios subyacente del gasto en consumo personal (YoY)

El índice de precios subyacente del gasto personal en consumo lo publica la Bureau of Economic Analysis y es una estimación del cambio en los precios de una cesta de bienes que los consumidores compran cada mes. "Subyacente" excluye productos como comida y energía cuya volatilidad depende de ciertas temporadas, de esta manera se captura una estimación precisa del cambio en los precios. Se considera un indicador importante sobre la inflación. La Reserva Federal considera que una lectura dentro del rango 1% - 2% estaría en línea con la política de estabilidad de precios. Una lectura superior a las expectativas es alcista para el dólar, mientras que una lectura inferior es bajista.

Leer más.Próxima publicación: vie jul 26, 2024 12:30

Frecuencia: Mensual

Estimado: 2.5%

Previo: 2.6%

Fuente: US Bureau of Economic Analysis

Después de publicar el informe del PIB, la Oficina de Análisis Económico de EE.UU. publica los datos del índice de precios de gastos de consumo personal (PCE) junto con los cambios mensuales en los gastos personales y los ingresos personales. Los formuladores de políticas del FOMC utilizan el Índice de Precios Básico de PCE anual, que excluye los precios volátiles de los alimentos y la energía, como su principal indicador de inflación. Una lectura más fuerte de lo esperado podría ayudar al USD a superar a sus rivales, ya que insinuaría un posible cambio radical en la orientación hacia adelante de la Fed y viceversa.

- El Dólar estadounidense baja debido a la mejora del apetito por el riesgo antes de la publicación de la inflación PCE de EE.UU.

- La mejora de los rendimientos del Tesoro estadounidense podría servir de soporte al Dólar.

- Datos económicos más sólidos de EE.UU. han reducido las expectativas de recorte de tasas de la Fed para septiembre.

El Índice del Dólar (DXY), que mide el valor del Dólar estadounidense (USD) frente a otras seis divisas principales, retrocede sus recientes ganancias antes de la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. para junio. El DXY cotiza alrededor de 104.30 durante la sesión asiática del viernes.

La caída del Dólar estadounidense podría estar limitada debido a la mejora de los rendimientos del Tesoro estadounidense. Los rendimientos de los bonos del Tesoro estadounidense a 2 y 10 años se sitúan en 4.35% y 4.24%, respectivamente, al momento de escribir. Datos económicos más sólidos de EE.UU. han reducido algunas expectativas de recorte de tasas para septiembre, lo que podría proporcionar soporte al Dólar.

Según la herramienta FedWatch del CME Group, los mercados ahora indican una probabilidad del 88,6% de un recorte de tasas de 25 puntos básicos en la reunión de la Fed de septiembre, frente al 94,0% de hace una semana.

El jueves, el Producto Interior Bruto (PIB) de EE.UU. para el segundo trimestre (Q2) fue más fuerte de lo esperado. Esto sigue a los datos del PMI de EE.UU. del miércoles, que indicaron una expansión más rápida en la actividad del sector privado para julio, destacando la resiliencia del crecimiento de EE.UU. a pesar de las elevadas tasas de interés.

El PIB de EE.UU. aumentó a una tasa anualizada del 2,8%, ajustada por estacionalidad e inflación, lo que supone una mejora respecto a la lectura anterior del 1,4% y supera el pronóstico del 2%. Además, el PMI compuesto subió a 55.0 desde 54.8, alcanzando su nivel más alto desde abril de 2022 y reflejando un crecimiento constante durante los últimos 18 meses.

Bank of America sugiere que el robusto crecimiento económico en Estados Unidos permite al Comité Federal de Mercado Abierto (FOMC) "permitirse esperar" antes de implementar cualquier cambio. El banco afirma que la economía "se mantiene en terreno sólido" y continúa anticipando que la Fed comenzará a bajar las tasas en diciembre.

Dólar estadounidense PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar estadounidense (USD) frente a las principales monedas hoy. Dólar estadounidense fue la divisa más débil frente al Dólar australiano.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.06% | -0.08% | -0.18% | -0.08% | -0.23% | -0.07% | -0.01% | |

| EUR | 0.06% | -0.02% | -0.13% | -0.01% | -0.17% | 0.02% | 0.06% | |

| GBP | 0.08% | 0.02% | -0.12% | 0.00% | -0.16% | 0.02% | 0.07% | |

| JPY | 0.18% | 0.13% | 0.12% | 0.08% | -0.04% | 0.11% | 0.19% | |

| CAD | 0.08% | 0.01% | -0.01% | -0.08% | -0.16% | 0.00% | 0.07% | |

| AUD | 0.23% | 0.17% | 0.16% | 0.04% | 0.16% | 0.18% | 0.25% | |

| NZD | 0.07% | -0.02% | -0.02% | -0.11% | -0.01% | -0.18% | 0.06% | |

| CHF | 0.00% | -0.06% | -0.07% | -0.19% | -0.07% | -0.25% | -0.06% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar estadounidense de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Yen japonés, el cambio porcentual que se muestra en el cuadro representará el USD (base)/JPY (cotización).

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El precio de la plata atrae a algunos compradores y se aleja del mínimo de más de dos meses alcanzado el jueves.

- La situación técnica respalda la posibilidad de que se produzcan nuevas ventas en niveles más altos.

- Se necesita una ruptura sostenida por encima del soporte de la SMA de 100 días para anular la tendencia negativa.

El precio de la Plata (XAG/USD) se movió al alza durante la sesión asiática del viernes y, por ahora, parece haber roto una racha de dos días de pérdidas hasta su nivel más bajo desde el 9 de mayo, alrededor de la región de 27.45$ tocada el día anterior. Sin embargo, el metal blanco lucha por consolidar la fortaleza más allá del nivel de 28.00$ y sigue en camino de registrar pérdidas por tercera semana consecutiva.

Desde una perspectiva técnica, el quiebre a la baja del día anterior a través del mínimo de junio, alrededor de la región de 28.60$-28.55$, que coincidió con la media móvil simple (SMA) de 100 días, fue visto como un nuevo desencadenante para los bajistas. Además, los osciladores en el gráfico diario han estado ganando tracción negativa y aún están lejos de estar en territorio de sobreventa, lo que sugiere que el camino de menor resistencia para el XAG/USD es a la baja.

Por lo tanto, cualquier movimiento posterior al alza es más probable que atraiga a nuevos vendedores y permanezca limitado cerca de la zona de 28.55$-28.60$, o el soporte de la SMA de 100 días. Dicha área debería actuar ahora como un punto clave, que si se supera decisivamente podría desencadenar una recuperación de cobertura de cortos. El XAG/USD podría entonces superar la marca de 29.00$ y acelerar el impulso hacia el siguiente obstáculo relevante cerca de la región de 29.40$-29.45$, o el pico semanal.

Algunas compras de continuación deberían permitir a los alcistas apuntar a recuperar la marca psicológica de 30.00$. La trayectoria ascendente podría extenderse aún más hacia el obstáculo intermedio de 30.35$-30.40$ antes de que el XAG/USD suba a la marca de 31.00$ en ruta hacia la zona de oferta de 31.40$-31.45$ y el pico mensual, alrededor de la región de 31.75$.

Por otro lado, el mínimo de la sesión asiática, alrededor del área de 27.65$-27.60$, podría proteger la caída inmediata antes de la región de 27.45$, o el mínimo de varios meses tocado el jueves. Una ruptura convincente por debajo de este último podría hacer que el XAG/USD sea vulnerable a acelerar la caída hasta la marca de 27.00$, en ruta hacia el soporte intermedio de 26.60$-26.55$, antes de finalmente caer al soporte de la SMA de 200 días, actualmente situado cerca de la cifra redonda de 26.00$.

Plata gráfico diario

- El Dólar australiano mejora gracias a la recuperación de los precios de las materias primas como el carbón y el cobre.

- Los inesperados recortes de tasas de interés del PBoC llevan a un aumento de los precios de las materias primas.

- El Dólar estadounidense puede apreciarse ya que los recientes datos económicos de EE.UU. han reducido las expectativas de recorte de tasas de la Fed para septiembre.

El Dólar australiano (AUD) detiene su racha de nueve días de pérdidas frente al Dólar estadounidense (USD) el viernes, tras los inesperados recortes de tasas de interés clave por parte del Banco Popular de China (PBoC). Este movimiento mejora las perspectivas para el principal consumidor de metales, llevando a un aumento de los precios de materias primas como el carbón y el cobre. Dado el papel de Australia como exportador neto de energía y metales, su moneda es notablemente sensible a los cambios en los precios de las materias primas.

El Dólar australiano también recibe soporte del sentimiento de línea dura que rodea la postura de política del Banco de la Reserva de Australia (RBA). Se anticipa que el RBA pospondrá la flexibilización de su endurecimiento de política, a diferencia de otros principales bancos centrales, debido a las presiones inflacionarias continuas y un mercado laboral ajustado.

El par AUD/USD gana terreno ante la debilidad del Dólar estadounidense. Sin embargo, el Dólar podría limitar su caída ya que los datos económicos más fuertes de EE.UU. han reducido algunas expectativas de recorte de tasas para septiembre. El viernes, la atención se centrará en la publicación del Índice de Precios del Consumo Personal (PCE) para junio.

Según la herramienta FedWatch del CME Group, los mercados ahora indican una probabilidad del 88,6% de un recorte de tasas de 25 puntos básicos en la reunión de la Fed de septiembre, frente al 94,0% de la semana anterior.

Resumen diario de los mercados: El Dólar australiano mejora debido a la mejora de los precios de las materias primas

- Bank of America sugiere que el robusto crecimiento económico en Estados Unidos permite al Comité Federal de Mercado Abierto (FOMC) "permitirse esperar" antes de implementar cualquier ajuste. El BofA señala que la economía "sigue fuerte" y mantiene su expectativa de que la Fed comience a recortar tasas en diciembre.

- El jueves, el PIB de EE.UU. creció a una tasa anualizada del 2,8%, ajustada por estacionalidad e inflación, desde la lectura anterior del 1,4% y superando las previsiones del 2%. Además, las solicitudes iniciales de subsidio por desempleo cayeron a 235K en la semana que terminó el 19 de julio, en comparación con la lectura anterior de 243K y las expectativas de 238K.

- El PMI de Servicios de S&P Global de EE.UU. aumentó a una lectura de 56,0 en julio, la más alta en 28 meses, desde una lectura de 55,3 en junio y superando las expectativas del mercado de 55,3. Mientras tanto, el PMI Compuesto subió a 55,0 desde la lectura anterior de 54,8, marcando la lectura más alta desde abril de 2022 e indicando un crecimiento sostenido durante los últimos 18 meses.

- Las preocupaciones sobre la débil economía china se intensificaron con un inesperado recorte de tasas del Banco Popular de China (PBoC) el lunes. El Banco Popular de China (PBoC) recortó la tasa de la Facilidad de Préstamos a Medio Plazo (MLF) a un año del 2,50% al 2,30% el jueves. Además, el Banco de China, uno de los bancos más grandes del mundo, anunció un recorte de 10-20 puntos básicos en las tasas de depósitos a plazo. Cualquier cambio en la economía china podría impactar los mercados australianos ya que ambos países son socios comerciales cercanos.

- El PMI de manufactura de Judo Bank de Australia mejoró a 47,4 en julio desde 47,2 en junio. Mientras tanto, el PMI de servicios cayó a 50,8 en julio desde 51,2 en junio. El PMI compuesto también disminuyó, cayendo a 50,2 en julio desde 50,7 en junio.

- La semana pasada, Reuters citó a Sean Langcake, jefe de previsión macroeconómica de Oxford Economics Australia, diciendo, "El ritmo actual de crecimiento del empleo sugiere que la demanda es resistente y las presiones de costos se mantendrán. Creemos que el RBA mantendrá el rumbo y mantendrá las tasas en espera, pero agosto es ciertamente una reunión en vivo."

Análisis Técnico: El Dólar australiano sube a cerca de 0.6550

El Dólar australiano cotiza alrededor de 0.6550 el viernes. El análisis del gráfico diario muestra que el par AUD/USD ha caído por debajo del canal descendente, lo que indica un fortalecimiento del sesgo bajista. El Índice de Fuerza Relativa (RSI) de 14 días está ligeramente por encima del nivel 30, lo que sugiere que el par de divisas está sobrevendido y podría estar próximo a una posible corrección.

El soporte para el par AUD/USD podría encontrarse alrededor del nivel psicológico de 0.6500, con un soporte adicional en 0.6470.

Al alza, la resistencia clave se encuentra en el límite inferior del canal descendente en 0.6570, seguido del nivel psicológico de 0.6600. Si el par AUD/USD regresa al canal descendente, podría debilitar el sesgo bajista y soportar la prueba de la media móvil exponencial (EMA) de nueve días en 0.6623. Una ruptura por encima de este nivel podría llevar al par a probar el límite superior del canal descendente alrededor de 0.6715, con un objetivo potencial de un máximo de seis meses de 0.6798.

AUD/USD: Gráfico diario

Dólar australiano PRECIO Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar australiano (AUD) frente a las principales monedas hoy. Dólar australiano fue la divisa más fuerte frente al Dólar neozelandés.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.09% | -0.08% | 0.00% | -0.05% | -0.15% | -0.02% | -0.06% | |

| EUR | 0.09% | 0.00% | 0.08% | 0.05% | -0.08% | 0.10% | 0.01% | |

| GBP | 0.08% | -0.00% | 0.06% | 0.04% | -0.09% | 0.07% | -0.00% | |

| JPY | 0.00% | -0.08% | -0.06% | -0.06% | -0.13% | -0.01% | -0.06% | |

| CAD | 0.05% | -0.05% | -0.04% | 0.06% | -0.11% | 0.03% | -0.04% | |

| AUD | 0.15% | 0.08% | 0.09% | 0.13% | 0.11% | 0.15% | 0.10% | |

| NZD | 0.02% | -0.10% | -0.07% | 0.00% | -0.03% | -0.15% | -0.07% | |

| CHF | 0.06% | -0.01% | 0.00% | 0.06% | 0.04% | -0.10% | 0.07% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar australiano de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el AUD (base)/USD (cotización).

El Dólar australiano FAQs

Uno de los factores más importantes para el Dólar australiano (AUD) es el nivel de los tipos de interés fijados por el Banco de la Reserva de Australia (RBA). Dado que Australia es un país rico en recursos, otro factor clave es el precio de su mayor exportación, el mineral de hierro. La salud de la economía china, su mayor socio comercial, es un factor, así como la inflación en Australia, su tasa de crecimiento y la Balanza Comercial. El sentimiento del mercado, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan refugios seguros (risk-off), también es un factor, siendo el risk-on positivo para el AUD.

El Banco de la Reserva de Australia (RBA) influye en el Dólar australiano (AUD) fijando el nivel de los tipos de interés que los bancos australianos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés de la economía en su conjunto. El principal objetivo del RBA es mantener una tasa de inflación estable del 2%-3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos en comparación con otros grandes bancos centrales apoyan al AUD, y lo contrario para los relativamente bajos. El RBA también puede utilizar la relajación y el endurecimiento cuantitativo para influir en las condiciones crediticias, siendo la primera negativa para el AUD y la segunda positiva para el AUD.

China es el mayor socio comercial de Australia, por lo que la salud de la economía china influye mucho en el valor del Dólar australiano (AUD). Cuando la economía china va bien, compra más materias primas, bienes y servicios de Australia, lo que aumenta la demanda del AUD y hace subir su valor. Lo contrario ocurre cuando la economía china no crece tan rápido como se esperaba. Por lo tanto, las sorpresas positivas o negativas en los datos de crecimiento chino suelen tener un impacto directo en el Dólar australiano.

El mineral de hierro es la mayor exportación de Australia, con 118.000 millones de dólares al año según datos de 2021, siendo China su principal destino. El precio del mineral de hierro, por lo tanto, puede ser un impulsor del Dólar australiano. Por lo general, si el precio del mineral de hierro sube, el AUD también lo hace, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre cuando el precio del mineral de hierro baja. Los precios más altos del mineral de hierro también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva para Australia, lo que también es positivo para el AUD.

La balanza comercial, que es la diferencia entre lo que un país gana con sus exportaciones y lo que paga por sus importaciones, es otro factor que puede influir en el valor del Dólar australiano. Si Australia produce exportaciones muy solicitadas, su divisa ganará valor exclusivamente por el exceso de demanda creado por los compradores extranjeros que desean adquirir sus exportaciones frente a lo que gasta en comprar importaciones. Por lo tanto, una balanza comercial neta positiva fortalece el AUD, con el efecto contrario si la balanza comercial es negativa.

- El precio del oro cayó a un mínimo de más de dos semanas en reacción a los datos macroeconómicos positivos de EE.UU. el jueves.

- Las apuestas por un recorte de tasas de la Fed en septiembre mantienen a los alcistas del USD a la defensiva y ayudan a limitar más pérdidas.

- Los operadores también prefieren esperar a la publicación del índice de precios del PCE de EE.UU. antes de abrir posiciones direccionales.

El precio del oro (XAU/USD) experimentó una fuerte venta tras la publicación de los datos macroeconómicos positivos de EE.UU. y cayó a su nivel más bajo en más de dos semanas el jueves. La estimación avanzada del Producto Interior Bruto (PIB) mostró que la economía estadounidense se expandió a un ritmo más rápido de lo esperado y que la inflación se desaceleró durante el segundo trimestre de 2024. Esto, a su vez, sugirió que la economía de EE.UU. sigue resistiendo bien e infundió algo de estabilidad en los mercados financieros, lo que, a su vez, pesó sobre el metal precioso tradicional de refugio seguro.

El optimismo mantiene al precio del oro a la defensiva durante la sesión asiática del viernes, aunque las expectativas de un inicio inminente del ciclo de recortes de tasas de la Reserva Federal (Fed) ayudan a limitar la caída. Los operadores también parecen reacios y prefieren esperar a la publicación del índice de precios del gasto en consumo personal (PCE) de EE.UU. más tarde este viernes antes de abrir posiciones direccionales. Los datos cruciales de inflación jugarán un papel clave en la determinación del camino de la política de la Fed, lo que, a su vez, impulsará al Dólar estadounidense (USD) y al metal amarillo sin rendimiento.

Resumen diario de los mercados: El precio del oro atrae a algunos compradores en medio de una modesta debilidad del USD inspirada por la Fed moderada

- La Oficina de Análisis Económico de EE.UU. informó el jueves que la economía creció a un ritmo anualizado del 2,8% durante el período de abril a junio, en comparación con el aumento del 1,4% en el trimestre anterior y el 2% anticipado.

- Detalles adicionales revelaron que el índice de precios del gasto en consumo personal (PCE) subyacente – el indicador de inflación preferido de la Reserva Federal – se desaceleró al 2,9% desde el aumento del 3,7% registrado en el primer trimestre.

- Por separado, los datos publicados por el Departamento de Trabajo de EE.UU. (DoL) mostraron que el número de personas que solicitaron beneficios de seguro de desempleo cayó más de lo esperado, a 235K en la semana que terminó el 20 de julio.

- Los inversores celebraron la resiliencia económica de EE.UU. y redujeron la demanda de activos tradicionales de refugio seguro, lo que, a su vez, ejerció una fuerte presión a la baja sobre el precio del oro y lo arrastró al nivel más bajo desde el 9 de junio.

- Mientras tanto, los mercados han descontado completamente un movimiento de recorte de tasas de la Fed en septiembre y anticipan dos recortes más de tasas para fin de año, manteniendo al Dólar estadounidense a la defensiva y brindando soporte al metal amarillo sin rendimiento.

- Los operadores ahora esperan la publicación del índice de precios del PCE de EE.UU. de junio para obtener más pistas sobre la política de la Fed y el camino de recortes de tasas antes de determinar y posicionarse para el próximo movimiento direccional del XAU/USD.

Análisis Técnico: El precio del oro necesita encontrar aceptación por debajo de la SMA de 50 días para que los bajistas tomen el control a corto plazo

Desde una perspectiva técnica, el precio del oro mostró cierta resistencia por debajo de la media móvil simple (SMA) de 50 días por segundo día consecutivo el viernes y, por ahora, parece haber roto una racha de dos días de pérdidas. Por lo tanto, se necesita una venta de continuación por debajo del mínimo de la noche, alrededor del área de 2.353 $, para apoyar las perspectivas de una extensión de la reciente corrección desde el pico histórico alcanzado la semana pasada.

Mientras tanto, los osciladores en el gráfico diario han comenzado a ganar tracción negativa, lo que sugiere que el camino de menor resistencia para el XAU/USD es a la baja y que cualquier recuperación adicional probablemente atraerá a nuevos vendedores cerca de la región de 2.380 $. El siguiente obstáculo relevante se sitúa cerca de la zona de 2.391-2.392 $ antes del nivel de 2.400 $, por encima del cual una nueva oleada de cobertura de cortos debería elevar el metal hacia el máximo semanal, alrededor de la región de 2.432 $.

Por otro lado, la aceptación por debajo de la SMA de 50 días y una ruptura subsiguiente del soporte de 2.350 $, se verá como un nuevo desencadenante para los bajistas. El precio del oro podría entonces apuntar a desafiar la SMA de 100 días, actualmente situada cerca de la región de 2.325-2.324 $. Esta última debería actuar como un punto pivote clave, que si se rompe debería allanar el camino para una caída hacia niveles por debajo de 2.300 $, o los mínimos mensuales de junio.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- La Rupia india recupera algo de terreno perdido en la sesión asiática del viernes.

- La renovada demanda del Dólar estadounidense y las salidas de capitales de la India podrían socavar la INR.

- Los datos del PCE de EE.UU. para junio estarán en el centro de atención el viernes.

La Rupia india (INR) registra ganancias modestas el viernes debido al debilitamiento del Dólar. La demanda de Dólares estadounidenses (USD) de fin de mes y las salidas de capitales de la India arrastraron a la INR a un mínimo histórico el jueves. Los operadores de forex dijeron que las salidas de fondos extranjeros de las acciones indias tras la decisión del gobierno de aumentar el impuesto sobre las ganancias de capital de las inversiones en acciones y las operaciones con derivados de acciones podrían pesar sobre la moneda local a corto plazo.

Sin embargo, la posible intervención del Banco de la Reserva de la India (RBI) podría limitar la caída de la INR, con el apoyo de reservas de divisas en niveles récord. Los inversores seguirán de cerca los datos del índice de precios del gasto en consumo personal (PCE) de EE.UU. para junio el viernes. Se espera que el PCE general muestre un aumento del 0,1% mensual en junio, mientras que la medida preferida de la Fed para la inflación, el PCE subyacente, se espera que se suavice al 2,5% anual en junio desde el 2,6%. Los datos de inflación del PCE más suaves podrían allanar el camino para que la Fed reduzca su tasa de interés clave tan pronto como en septiembre y podrían debilitar el USD.

Resumen diario de los motores de los mercados: La Rupia india se recupera, pero el potencial alcista parece limitado

- Los importadores han estado comprando agresivamente el Dólar estadounidense para beneficiarse de una tasa relativamente más baja de los precios del petróleo crudo en las últimas semanas, según los operadores de forex.

- El Producto Interior Bruto (PIB) de EE.UU. creció a un ritmo anualizado del 2,8% ajustado por estacionalidad e inflación desde el 1,4% en la lectura anterior, superando las previsiones del 2%.

- Las solicitudes iniciales de subsidio por desempleo en EE.UU. para la semana que finalizó el 20 de julio aumentaron en 235K, en comparación con la semana anterior de 245K, menos de los 238K esperados.

- Los pedidos de bienes duraderos en EE.UU. cayeron un 6,6% mensual en junio desde un aumento del 0,1% en mayo, por debajo del consenso del 0,3%. Mientras tanto, los bienes duraderos básicos excluyendo transporte aumentaron un 0,5% mensual en junio, frente a una caída del 0,1% y mejor que una proyección del 0,2%.

- Los operadores han valorado en un 92,8% las probabilidades de que la Fed mantenga su tasa de interés de referencia entre el 5,25% y el 5,50% en su próxima reunión de julio la próxima semana, según la herramienta CME FedWatch.

Análisis Técnico: La Rupia india sigue débil a largo plazo

La Rupia india cotiza con leves ganancias en el día. El par USD/INR mantiene la tendencia alcista, caracterizada por máximos y mínimos más altos mientras se mantiene por encima de la media móvil exponencial (EMA) de 100 días en el marco temporal diario. Además, el Índice de Fuerza Relativa (RSI) de 14 días se mantiene por encima de la línea media cerca de 62,45, lo que indica un impulso alcista.

El nivel de resistencia inmediato para el par surgirá en el máximo histórico de 83,85. Las ganancias extendidas por encima de este nivel podrían llevar al USD/INR a la marca psicológica de 84,00.

Por otro lado, cualquier venta continuada por debajo de 83,65, un mínimo del 23 de julio, podría arrastrar al par a la baja hasta 83,51, un mínimo del 12 de julio. El nivel de soporte potencial se ve en 83,42, la EMA de 100 días.

La Rupia india FAQs

La Rupia india (INR) es una de las monedas más sensibles a los factores externos. El precio del petróleo crudo (el país depende en gran medida del petróleo importado), el valor del Dólar estadounidense (la mayor parte del comercio se realiza en dólares estadounidenses) y el nivel de inversión extranjera son todos factores influyentes. La intervención directa del Banco de la Reserva de la India (RBI) en los mercados de divisas para mantener estable el tipo de cambio, así como el nivel de los tipos de interés fijados por el RBI, son otros factores importantes que influyen en la Rupia.

El Banco de la Reserva de la India (RBI) interviene activamente en los mercados de divisas para mantener un tipo de cambio estable y ayudar a facilitar el comercio. Además, el RBI intenta mantener la tasa de inflación en su objetivo del 4% ajustando las tasas de interés. Los tipos de interés más altos suelen fortalecer la Rupia. Esto se debe al papel del “carry trade”, en el que los inversores piden prestado en países con tasas de interés más bajas para colocar su dinero en países que ofrecen tasas de interés relativamente más altas y beneficiarse de la diferencia.

Los factores macroeconómicos que influyen en el valor de la Rupia incluyen la inflación, las tasas de interés, la tasa de crecimiento económico (PIB), la balanza comercial y las entradas de inversión extranjera. Una tasa de crecimiento más alta puede conducir a una mayor inversión en el extranjero, aumentando la demanda de la Rupia. Una balanza comercial menos negativa eventualmente conducirá a una Rupia más fuerte. Los tipos de interés más altos, especialmente los tipos reales (tipos de interés menos inflación) también son positivos para la Rupia. Un entorno de riesgo puede generar mayores entradas de inversión extranjera directa e indirecta (IED y FII), que también benefician a la Rupia.

Una inflación más alta, en particular si es comparativamente más alta que otros países, es generalmente negativa para la moneda, ya que refleja una devaluación a través del exceso de oferta. La inflación también aumenta el costo de las exportaciones, lo que lleva a que se vendan más rupias para comprar importaciones extranjeras, lo que es negativo para la Rupia india. Al mismo tiempo, una inflación más alta suele llevar al Banco de la Reserva de la India (RBI) a subir los tipos de interés y esto puede ser positivo para la Rupia, debido al aumento de la demanda de los inversores internacionales. El efecto contrario se aplica a una inflación más baja.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.