- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los alcistas del USD/CAD buscan el objetivo de reversión a la media del 50% del impulso bajista.

- Los osos buscan soportes por debajo de 1.3300, con el objetivo de 1,3250/20 y luego 1.3200/1.3150.

El USD/CAD se ha desinflado el martes, ya que los datos preliminares nacionales mostraron que la economía creció a un ritmo ligeramente superior al esperado por el Banco de Canadá en el cuarto trimestre. Esto nos lleva a la reunión de la Reserva Federal del miércoles con los indicadores técnicos bien afianzados para una ruptura a la baja si el mercado obtiene lo que está buscando de la reunión.

A continuación se ilustra una perspectiva bajista para el corto plazo hasta 1.3150 basada en los gráficos diario y de 4 horas:

Gráfico diario USD/CAD

Ampliado ...

El USD/CAD ha comenzado a abrirse camino hacia la línea de tendencia de soporte del ciclo alcista rompiendo estructuras bajistas por el camino.

No pudo mantenerse por encima de la resistencia dinámica bajista a corto plazo, como se ilustra arriba, lo que mantiene el foco en el lado bajista, por ahora.

Gráfico USD/CAD H4

El precio podría estancarse aquí y corregir hacia la reversión a la media del 50% del impulso bajista antes de encontrar resistencia de nuevo y caer para probar los soportes por debajo de 1,3300, con el objetivo de 1.3250/20 y luego 1.3200/1.3150.

- La Plata se encuentra atrapada dentro de las Medias Móviles Exponenciales de 20 y 50 días, sin tendencia.

- Análisis del precio de la Plata: Lateralizado ligeramente inclinado al alza, con los compradores apuntando a $25.00.

El precio de laplata extendió su consolidación en torno a los 23.00$-24.50$ durante la semana, limitado por las Medias Móviles Exponenciales (EMA) de 20 y 50 días, y sigue sin poder romper el rango de manera decisiva. Sin embargo, XAG/USD borró algunas de sus pérdidas anteriores y se movió positivamente en el día, operando en 23.71$, ganando un 0.53%.

Análisis del precio de la Plata: Perspectiva técnica

La acción del precio del XAG/USD se ha mantenido lateral durante casi un mes, alrededor del rango de 23.00$-24.50$, a corto plazo. La falta de un catalizador mantiene al metal blanco en torno a un máximo, aunque es demasiado pronto para llamarlo así, con la decisión de la Reserva Federal de EE.UU. el miércoles. En el momento de escribir estas líneas, el XAG/USD ronda la EMA de 20 días en 23.69$, que se ha utilizado como pivote en los últimos 19, con el precio fluctuando a su alrededor.

A medida que el XAG/USD continúa su recuperación en la sesión, una ruptura por encima de la EMA de 20 días podría allanar el camino para una mayor subida, siendo la figura psicológica de 24.00$, la primera zona de suministro. Una vez superada, el XAG/USD estaría a punto de desafiar el máximo de 24.54$, seguido de 25.00$.

Por otro lado, la caída del XAG/USD por debajo de la EMA de 50 días en 23.10$, y la Plata pronto pondrá a prueba la señal de 23.00$. Si se supera este último nivel, la Plata caerá al mínimo del año en 22.76$, seguido por la EMA de 100 días en $22.24 y luego por la EMA de 200 días en 21.90$.

Niveles técnicos clave de la plata

- La inflación en Estados Unidos sigue cayendo, como mostró el ICE, lo que desató las conversaciones sobre un giro de la Fed.

- La economía canadiense se estancó y creció a un ritmo del 0,1% en diciembre.

- Análisis del precio del USD/CAD: Es probable que amplíe su tendencia bajista y ponga a prueba la EMA de 200 días.

El USD/CAD retrocedió el martes, mientras que el dólar estadounidense (USD), extendió sus pérdidas tras un informe del Departamento de Trabajo de EE.UU. (DoL), que mostró que los costes de empleo se enfriaron. Al mismo tiempo, la economía canadiense creció según lo previsto. Por lo tanto, el par USD/CAD cotiza a 1.3319 tras alcanzar un máximo diario de 1.3471.

Los datos estadounidenses lastraron al dólar e impulsaron al CAD

El dólar continuó su tendencia bajista, lastrado por el Índice de Coste del Empleo (ECI) de EE.UU., que mide la remuneración de los trabajadores, que se desaceleró tras registrar un 1.2% y se situó en el 1%, por debajo de las estimaciones del 1.1%. Tras la publicación de los datos, el Dólar recortó parte de sus ganancias anteriores frente a la mayoría de las divisas del G8, en particular frente al Loonie (CAD). Se especula con que la Reserva Federal (Fed) de EE.UU. podría hacer una pausa tras las reuniones de febrero y marzo, ya que otro indicador de la inflación reveló la semana pasada datos que mostraban que la tendencia a la baja de la inflación se extendía a cuatro meses consecutivos. Mientras tanto, los analistas financieros estiman que la Fed de EE.UU. dejaría de subir las tasas una vez que alcancen el máximo del 4.75% al 5%.

Al mismo tiempo, Statistics Canada reveló que la economía creció en diciembre a un ritmo del 0.1%, sin cambios respecto a los datos de noviembre. En términos anuales, el Producto Interior Bruto (PIB) probablemente aumentó un 1.6% en el cuarto trimestre. Si la estimación preliminar resulta correcta, la economía se expandirá un 3.8% en 2022 respecto al año anterior, por encima de la previsión del 3.6% del banco central.

En vista de lo anterior, el par USD/CAD retrocedió desde los máximos diarios y amplió sus pérdidas hacia 1.3340, mientras que el Índice del dólar, un indicador para medir el valor del dólar frente a seis pares, retrocedió un 0.13% y se mantuvo por encima de 102.00 por segundo día consecutivo.

En la agenda económica de EE.UU. se publicarán los PMI manufactureros del S&P Global y del ISM, así como la decisión de la Reserva Federal de EE.UU. (Fed). Si la Fed se muestra moderada, el par USD/CAD podría debilitarse y extender sus pérdidas por debajo de 1.3300.

Análisis Técnico USD/CAD

La vela del USD/CAD del martes muestra que el rango operativo ha sido amplio durante toda la sesión. A pesar de que el par recuperó los promedios móviles exponenciales (EMA) de 20 y 50 días, cada uno en 1.3406 y 1.3457, cayó bruscamente por debajo de ambos y formó una vela con una considerable mecha alcista, lo que sugiere que los vendedores están a cargo. Por lo tanto, el primer soporte del USD/CAD sería el mínimo del año anterior en 1.3300, seguido de la EMA de 200 días en 1.3255, antes de deslizarse hacia el nivel psicológico de 1.3200. Por otro lado, si los compradores del USD/CAD recuperan 1.3400, se prevé una prueba de la EMA de 100 días.

Lo que debe tener en cuenta el miércoles 1 de febrero:

Los mercados financieros se mostraron bastante volátiles el martes, ya que los agentes del mercado trataron de anticiparse a la próxima reunión de la Reserva Federal de Estados Unidos. Reserva Federal de EE.UU. estadounidense. El banco central estadounidense será el primero, pero no el último, ya que el Banco Central Europeo y el Banco de Inglaterra harán lo propio el jueves.

El dólar subió durante la primera mitad del día ayudado por la aversión al riesgo. Las acciones asiaticas pasaron el día con el pie izquierdo, mientras que los europeos recortaron pérdidas antes del cierre, liderados por las ganancias en Wall Street. El ánimo mejoró tras la publicación de unos datos estadounidenses que señalaban una relajación de las presiones inflacionistas. El Índice de Coste del Empleo subió en el último trimestre de 2022 un 1%, por debajo del 1.1% previsto y suavizándose respecto al 1.2% del trimestre anterior. Posteriormente, el dólar estadounidense cedió sus ganancias intradía, terminando la jornada de forma desigual en el tablero de divisas.

El dólar canadiense fue el rival más fuerte del USD, ayudado por la firmeza de los precios del petróleo, mientras que la libra esterlina fue la más débil. El par USD/CAD se estableció cerca de 1.3300, mientras que el par GBP/USD se sitúa en la zona de precios de los 1.2330/40.

El par EUR/USD puso a prueba la zona de precios de 1,0800, para terminar la jornada en torno a 1,0860. En la Eurozona, el Producto Interior Bruto (PIB) del cuarto trimestre mostró que la economía creció a un ritmo anualizado del 1.9%, mejor que el 1.8% previsto por los mercados financieros. Como nota negativa, las Ventas Minoristas alemanas cayeron un 5.3% intermensual en diciembre, mucho peor de lo esperado.

Los datos australianos publicados al comienzo de la jornada fueron decepcionantes, y el par AUD/USD tocó fondo en 0.6983 durante la sesión europea. Posteriormente, el par se recuperó y terminó la jornada sin cambios en la zona de precios de 0.7050.

El par USD/JPY se mantuvo estable, cotizando ahora en torno a 130.15.

El Oro encontró compradores en torno a los 1.900$ y terminó la jornada en los 1929$, mientras que los precios del petróleo crudo registraron modestos avances intradía y el WTI actualmente opera en 78.50$ el barril.

Pronóstico de precios de Polygon: Lo que los operadores de criptomonedas esperan de Jerome Powell el miércoles

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

- El USD/CHF cae por debajo de 0.9200 mientras que el dólar estadounidense se debilita y cae por debajo de la EMA de 20 días.

- Análisis del precio del USD/CHF: Sesgo bajista y podría poner a prueba el mínimo anual por debajo de 0.9100.

El USD/CHF tropieza bruscamente tras alcanzar un nuevo máximo de dos semanas en 0.9288 y cae por debajo de 0.9200, hasta nuevos mínimos de dos días en torno a 0.9174, antes de establecerse en torno a la tasa de cambio actual. El USD/CHF opera en 0.9173, perdiendo un 0.75% desde su precio de apertura.

Análisis del precio del USD/CHF: Perspectiva técnica

Durante la sesión del martes, el USD/CHF fue rechazado rápidamente, ligeramente por encima del máximo diario del 24 de enero de 0.9279, con los osos interviniendo agresivamente, enviando al USD/CHF hacia 0.9200, seguido de una caída hacia la zona de 0.9180.

En su camino a la baja, el par USD/CHF superó la Media Móvil Exponencial (EMA) de 20 días en 0.9230 y también se le vio regresar por debajo de las líneas de tendencia de resistencia a la baja, trazadas desde noviembre y enero. Por lo tanto, el USD/CHF está sesgado a la baja a corto plazo y podría poner a prueba los niveles de demanda cruciales.

El primer soporte del USD/CHF sería el máximo del 26 de enero en 0.9158. La ruptura por debajo expondría el nivel psicológico de 0.9100, seguido del mínimo del año anterior en 0,9085.

Como escenario alternativo, el USD/CHF recuperaría 0.9200, lo que abriría la puerta a nuevas ganancias. El siguiente nivel sería la EMA de 20 días en 0.9230, seguido del máximo del 31 de enero en 0.9288.

Niveles técnicos clave para el USD/CHF

Los datos publicados el martes muestran que la economía canadiense creció un 0.1% en noviembre, y se estima que el PIB del cuarto trimestre aumentó a un ritmo anualizado del 1.6%. Los analistas de CIBC señalan que la economía canadiense se enfrió durante el último trimestre del año pasado, pero estuvo lejos de congelarse.

Declaraciones destacadas:

"Un aumento del PIB del 0.1% en noviembre, combinado con una revisión marginal al alza del mes anterior y una estimación plana para diciembre, dio lugar a una tasa de crecimiento anualizada del 1.6% para el conjunto del trimestre. Aunque se trata de una clara desaceleración en relación con el ritmo de crecimiento observado a principios de año, sigue siendo mejor de lo que la mayoría de los analistas preveían antes del comienzo del trimestre."

"Aunque la economía canadiense no se ha enfriado tan rápidamente como nosotros (y otros) esperábamos anteriormente dada la rápida subida de las tasas de interés, cada vez hay más signos de fragilidad. La recuperación de muchos servicios se ha ralentizado, aunque la actividad sigue muy por debajo de los niveles anteriores a la pandemia, y la caída de la actividad en los restaurantes podría ser un primer indicio de un cambio de comportamiento de los consumidores ante las presiones inflacionistas y la subida de los tipos de interés. Por todo ello, sospechamos que la economía se estancará y posiblemente incluso se contraiga modestamente en el primer trimestre, lo que mantendrá al Banco de Canadá al margen".

El Índice de Coste del Empleo (ICE) publicado el martes tuvo un impacto inusual en los .ercados financieros, con el dólar debilitándose tras las cifras. Los analistas de Well Fargo señalan que las cifras son una más en la lista de lecturas de inflación sobre las que la Reserva Federal respira un poco más tranquila. Informan de que, si bien el informe apoya aún más el regreso de la inflación al objetivo del 2%, el crecimiento de los costes laborales sigue siendo demasiado fuerte como para ser coherente con su permanencia a largo plazo. Creen que será necesaria una mayor desaceleración antes de que el FOMC se sienta cómodo declarando la victoria sobre la inflación.

El ICE se desaceleró por tercer trimestre consecutivo

"El informe del ICE ofrece al FOMC una de sus perspectivas más claras de cómo un mercado laboral tenso se traduce en elevadas presiones salariales. Antes de la pandemia, el crecimiento de los costes de empleo se situaba ligeramente por debajo del 3%, junto con una inflación subyacente del IPC ligeramente inferior al 2%. El aumento del 5.1% del ICE en el último año y del 4.0% anualizado en el cuarto trimestre sugieren que los costes laborales siguen creciendo aproximadamente un punto porcentual por encima de lo que sería coherente con el objetivo de inflación del 2% del FOMC, teniendo en cuenta un crecimiento de la productividad similar a la tendencia".

"Pero en lo que respecta a la inflación, la relajación del crecimiento de los costes laborales no debe confundirse con un crecimiento benigno de los costes laborales. El mercado laboral sigue siendo increíblemente estrecho. Numerosas compañías de renombre han anunciado despidos en los últimos meses, pero las solicitudes iniciales de subsidio de desempleo siguen rondando mínimos históricos y cada vez más empresas independientes informan de que les resulta más difícil cubrir puestos de trabajo que antes del COVID. Por lo tanto, aunque la desaceleración de los costes laborales es un avance bienvenido desde la perspectiva de la Fed y una señal más de que la inflación se dirige de nuevo hacia el 2%, es demasiado pronto para declarar que se mantendrá ahí a largo plazo."

- El dólar estadounidense cae durante la sesión americana mientras se inicia la reunión del FOMC.

- Los rendimientos en EE.UU. bajan y luego rebotan, haciendo que el USD/JPY se muestre volátil.

- El par se mueve por encima de 130.00 tras alcanzar un nuevo mínimo diario en 129.73.

El par USD/JPY cayó y luego se recuperó durante la sesión americana, pero en general se mantuvo en un rango familiar, rondando el nivel de 130.00

Datos mixtos en EE.UU.

La sorpresa del día hasta el momento fue la influencia del Índice de Coste del Empleo (ICE). Las cifras dispararon los precios en todos los mercados financieros. El ICE subió un 1% en el cuarto trimestre, por debajo del 1.1% del consenso del mercado. Apunta a una continuación de la ralentización de la inflación. Tras el informe, el dólar cayó, Wall Street se disparó y los rendimientos del Tesoro subieron.

Otro informe económico mostró que el índice S&P/Case-Shiller de precios de la vivienda subió un 6.8% (interanual) en noviembre, por debajo del 6.9% del consenso de los mercados y del 8.7% del mes anterior. El Conference Board anunció que el Índice de Confianza del consumidor se situó en 107.1 en enero, por debajo del 109.0 esperado.

Ha comenzado la reunión de dos días del FOMC. Los participantes del mercado esperan que la Reserva Federal suba las tasas de interés en 25 puntos básicos. La atención se centrará en el comunicado y las previsiones. Los analistas buscarán pistas sobre la futura senda de la política monetaria.

El USD/JPY baja, luego recorta pérdidas

El USD/JPY tocó fondo en 129.73 tras la publicación del ICE. Fue rechazado por debajo de 130,00 ya que los rendimientos estadounidenses rebotaron en medio del apetito por el riesgo. Subió hasta la zona de 130.20. A pesar de los movimientos, el par sigue cotizando dentro del rango de la semana pasada.

Una consolidación por encima del límite superior en torno a 130.50 debería despejar el camino hacia más ganancias, mientras que por debajo de 129.00, la caída podría acelerarse. Antes de la zona de 129.00, un soporte intermedio se encuentra en 129.60.

USD/JPY niveles técnicos

Al inicio de la semana, el USD/MXN cotizaba lateralmente por debajo del nivel de19. Hoy se publicarán los datos del PIB mexicano del cuarto trimestre de 2022. Una sorpresa a la baja podría presionar al peso, informan los economistas de Commerzbank.

Es probable que el impulso económico se haya debilitado

"Hoy, la oficina mexicana de estadísticas (INEGI) publicará una primera estimación del crecimiento en el cuartro trimestre de 2022 - que proporcionará una mirada retrospectiva. El consenso de Bloomberg espera que el impulso económico se haya debilitado y prevé un crecimiento intertrimestral desestacionalizado del 0.3%, tras el 0.9% del trimestre anterior. En términos interanuales, el consenso espera un crecimiento del 3.4% (en el tercer trimestre la tasa se situó en el 4.3%). En consecuencia, el crecimiento estaría por debajo de las previsiones de Banxico."

"Si los datos sorprendieran a la baja y se situaran muy por debajo de las previsiones de Banxico, es probable que presionaran al peso, sobre todo en un entorno de mercado más reacio al riesgo."

- El USD se debilita tras la publicación del Índice del Coste del Empleo del 4º trimestre.

- Los datos apuntan a una ralentización de la inflación.

- El XAU/USD borra las pérdidas diarias con un rebote de más de 10$.

Los precios del oro repuntaron con fuerza tras la publicación de los datos de los costes laborales estadounidenses del cuarto trimestre. Los indicios de una ralentización de la inflación impulsaron a la baja los rendimientos en EE.UU. y al alza en Wall Street, lo que debilitó al dólar.

El Índice de Coste del Empleo (ICE) subió un 1% en el cuarto trimestre, por debajo del 1.1% del consenso de los mercados, y marcó la tercera desaceleración consecutiva. Aún así, el índice ha subido un 4% en comparación con hace un año. La evidencia de una mejora de las perspectivas de inflación impulsó los rendimientos estadounidenses antes de la decisión del miércoles del FOMC.

Aun así, las cifras son elevadas, lo que sugiere que la inflación sigue sin ajustarse al objetivo de la Fed. "Aun cuando las presiones de la cadena de suministro disminuyan, los precios de las materias primas se enfríen y los costes de la vivienda se moderen, creemos que el FOMC todavía quiere ver un poco más de desaceleración en el crecimiento de los salarios antes de que el Comité confíe en que la inflación se dirige firmemente al 2% a medio plazo", dijeron los analistas de Wells Fargo.

El Dólar cayó tras informar y también lo hicieron los Tesoros, impulsando al oro. También subieron las acciones y el precio del crudo aumentó. XAU/USD borró todas las pérdidas y ronda los máximos diarios en 1.927$.

El martes, el oro hizo suelo en 1.900$, un soporte crítico. Ahora los precios vuelven a superar la zona de los 1.920$, otra zona técnica relevante. Si se mantiene por encima, se espera que pruebe los 1.935$.

Niveles técnicos

- El índice modera el repunte inicial hasta la zona de 102.60.

- El Índice de desempleo de EE.UU. decepciona al situarse en el 1.0% en el cuarto trimestre.

- La Confianza del consumidor CB sorprendió a la baja en enero.

El índice del dólar (DXY), que mide la cotización del dólar frente a un conjunto de sus principales rivales, retrocede hasta la zona de 102.30 tras haber llegado a subir hasta la zona de 102.60 a primera hora del martes.

El índice del USD pierde terreno tras los datos laborales

El índice vio recortada repentinamente su subida anterior a máximos de varios días en torno a 102.60 después de que el Índice de Coste del Empleo de EE.UU. subiera un 1.0% intertrimestral en el cuarto trimestre, menos de lo estimado y por debajo del 1.2% anterior.

De hecho, estos resultados desalentadores parecen haber dado más fuerza al discurso del pivote de la Fed y, por lo tanto, obligaron al USD a retroceder casi todo el avance anterior hasta la zona de 102.60.

Otros datos estadounidenses revelaron que el Índice de Precios de Vivienda de la FHFA se contrajo un 0.1% mensual en noviembre, mientras que el PMI de Chicago retrocedió a 44.3 en enero (desde 44.9) y la Confianza del consumidor del Conference Board retrocedió ligeramente a 107.1, también para el mes en curso.

Lo que hay que esperar en torno al dólar

El dólar repunta y logra dejar atrás la señal clave de 102.00 en un trasfondo de persistente prudencia ante la inminente reunión del FOMC (miércoles).

La idea de un probable pivote en la política de la Fed sigue rondando en torno al dólar y mantiene la acción de los precios en torno al DXY algo contenida. Esta opinión, sin embargo, también contrasta con el mensaje de línea dura de las últimas actas del FOMC y los recientes comentarios de los responsables de la fijación de tipos, todos los cuales apuntan a la necesidad de avanzar hacia una postura más restrictiva y permanecer en ella durante más tiempo, en un momento en el que se ve a las tasas subir por encima de 5.0%.

En cuanto a esto último, la rigidez del mercado laboral y la resistencia de la economía también se consideran soportes del mensaje firme de la Reserva Federal y de la continuación de su ciclo de subidas.

Niveles técnicos

Ahora, el índice sube un 0.04% a 102.27 y el obstáculo inmediato está en el máximo semanal de 102.89 (18 de enero), seguido de 105.63 (máximo mensual del 6 de enero) y luego 106,47 (SMA de 200 días). Por otro lado, la ruptura de 101.50 (mínimo de 2023 del 26 de enero) abriría la puerta a 101.29 (mínimo mensual del 30 de mayo de 2022) y, por último, a 100.00 (nivel psicológico).

- La confianza del consumidor estadounidense se debilitó ligeramente en enero.

- El Índice del Dólar registra ligeras ganancias diarias por encima de 102.0 tras conocerse los datos.

El sentimiento del consumidor estadounidense se deterioró ligeramente en enero, con el Índice de Confianza del Consumidor del Conference Board cayendo a 107.1 desde los 109.0 de diciembre. Esta lectura se situó por debajo de la estimación de Reuters de 109.0.

Otros datos de la publicación revelaron que el índice de empleos difíciles de conseguir bajó a 11.3 desde 11.9 y que las expectativas de la tasa de inflación al consumo a un año subieron al 6.8% desde el 6.6% de diciembre.

Reacción del mercado

El Índice del dólar ganó terreno con la reacción inicial y se le vio por última vez registrando pequeñas ganancias diarias a 102.35.

- El USD/JPY permanece limitado cerca de un obstáculo de línea de tendencia descendente de hace dos semanas.

- La formación de un banderín bajista apoya las perspectivas de un nuevo tramo a la baja.

- Se necesita un movimiento sostenido más allá de 130.50 para negar la perspectiva bajista.

El par USD/JPY lucha por capitalizar la recuperación del día anterior de más de 135 puntos desde la zona de 129.20 y oscila en un rango ajustado durante la sesión norteamericana del martes.

Desde una perspectiva técnica, una línea de tendencia descendente que se extiende desde el 18 de enero, actualmente en torno a la zona de 130.50, limita el alza para el par USD/JPY. Esto, junto con otra línea de tendencia ascendente, constituye la formación de un triángulo simétrico y apunta a una fase de consolidación.

Dada la reciente caída desde máximos de más de tres décadas, el triángulo mencionado podría considerarse ahora como un banderín bajista. Esto, a su vez, favorece a los bajistas y respalda las perspectivas de reanudación de la tendencia bajista consolidada de los últimos tres meses aproximadamente.

Dicho esto, sigue siendo prudente esperar a una ruptura convincente por debajo del soporte del triángulo, la región de 129.25, antes de realizar nuevas apuestas bajistas. El par USD/JPY podría debilitarse por debajo de 129.00 y probar el soporte intermedio cerca de la zona horizontal de 128.75-128.70.

La trayectoria bajista podría extenderse aún más hacia la señal de 128,00, por debajo de la cual el par USD/JPY parece estar listo para desafiar el mínimo de varios meses, en torno a la zona de 127.20 tocada el 16 de enero.

Dicho esto, una fuerza sostenida más allá de 130.50, o el extremo superior del triángulo simétrico, negará las perspectivas negativas y provocará una recuperación a corto plazo. El par USD/JPY podría entonces acelerar el impulso hacia 131.00, en ruta hacia el máximo oscilante posterior al BOJ, en torno a la zona de 131.55-131.60. Las compras de seguimiento deberían allanar el camino para ganancias adicionales a corto plazo.

Gráfico de 4 horas del USD/JPY

Niveles clave a vigilar

- El EUR/USD rebota alejándose de mínimos cercanos a 1.0800.

- Las apuestas para otra prueba del máximo de 2023 parecen estar perdiendo terreno.

El EUR/USD logró revertir el retroceso inicial a mínimos de 2 semanas cerca de la zona de 1.0800 el martes.

Si las caídas repuntan, el siguiente soporte a tener en cuenta se situaría en el mínimo semanal de 1.0766 (18 de enero) antes de la línea de soporte a 3 meses justo por encima de 1.0700.

La continuación de la tendencia alcista ahora necesita superar el máximo de 2023 en 1.0929 (26 de enero) para permitir una prueba del máximo semanal en 1.0936 (21 de abril de 2022). Una ruptura sostenible por encima de este nivel podría allanar el camino para un desafío de la barrera clave en 1.1000.

A más largo plazo, la visión constructiva se mantiene mientras se mantenga por encima de la SMA de 200 días, hoy en 1.0311.

Gráfico diario del EUR/USD

- Índice de costo laboral sube menos de los esperado en el cuarto trimestre.

- Dato tiene impacto en el mercado, impulsado apetito por el riesgo.

- El dólar recorta ganancias tras el dato.

El índice del coste laboral registró un avance del 1% en el cuarto trimestre, por debajo del 1.1% del consenso del mercado y menor al 1.2% registrado en el tercer trimestre.

Tras el dato los futuros de Wall Street borraron las pérdidas y el dólar se debilitó en el mercado, recortando ganancias. El EUR/USD pasó a terreno positivo sobre 1.0850 y el USD/JPY marcó mínimo intradiarios debajo de 130.00.

- PIB canadiense crece 0.1% en noviembre.

- Estimación preliminar de diciembre apunta a “esencialmente sin cambios”.

- USD/CAD retrocede luego del dato, aunque por lo que paso con números de EE.UU.

La Economía canadiense creció 0.1%, en noviembre, dato que fue mejor que el 0% del consenso del mercado y que igualó a lo ocurrido en octubre. Con respecto a un año atrás la suba fue del 2.8%.

El USD/CAD retrocedió luego del dato de crecimiento de Canadá por debajo de 1.3440, que se publicó en el mismo momento que el índice de costo laborales de EE.UU. que mostró una suba menor a la esperada. El loonie cedió terreno frente al resto de las monedas.

Más adelante saldrán nuevos datos de EE.UU. con el índice de precios de viviendas, el PMI de Chicago y el de confianza del consumidor (Conference Board). Lo más importante es que comenzó la reunión de dos días de la Reserva Federal, cuya decisión se conocerá el miércoles.

- Mercado de renta variable con tono negativo, entre subas de tasas, resultados corporativos y datos económicos.

- El dólar sube a máximos semanales, el DXY supera 102.50.

- Materias primas se ven afectadas y extienden la corrección bajista.

Pese a los datos positivos de actividad de China y de crecimiento en la Eurozona, los mercados de renta variable están cayendo el martes, en el inicio de la reunión de la Reserva Federal. El dólar está subiendo mientras que las materias primas corrigen a la baja.

Sin festejos, mirando a lo que viene

En Asia, el Nikkei 225 cayó 0.40% y el Hang Seng cedió 1.03%. En Europa, las principales plazas bursátiles caen en promedio 0.60%. El S&P 500 cerró con una baja del 1.30% el lunes y en la previa del martes cae 0.28%. El mal humor persiste con los operadores analizando resultados corporativos, datos económicos y en la previa de decisiones de varios bancos centrales.

Exxon presentó ganancias anuales récord, impulsadas por los precios del petróleo; en la previa las acciones caen 1.70%. Caterpillar cae casi 5% tras el anuncio de ingresos del cuatro trimestre. Micron pierde más del 4%. En breve presentarán resultados General Motors, McDonald’s, UPS y Pfizer; luego del cierre lo hará AMD.

En lo que respecta a datos, el índice PMI no manufacturero de China se movió sobre 50 por primera vez desde septiembre de 2022, mientras que el manufacturero hilvanó cuatro meses seguidos de expansión.

La economía de la Eurozona creció 0.1% en el cuatro trimestre, en contra de la expectativa de una contracción del 0.1% (tasa anualizada del 0.5%). Este dato positivo estuvo opacado por reportes anteriores, que mostraron una baja en las ventas minoristas de Alemania y una suba en la inflación anual en Francia desde 6.7% a 7%.

El martes en EE.UU. se publicará el reporte de costos laborales del cuarto trimestre, el índice de precios S&P CoreLogic Case-Shiller de noviembre, el ISM de Chicago y el índice de confianza del consumidor de Conference Board.

El foco está puesto en la Fed, que comenzará el martes su reunión de dos días. Está descontado que se dará una suba de 25 puntos básicos en la tasa de interés. Los lineamientos hacia el futuro serán claves para el mercado. El jueves será el turno del Banco de Inglaterra y del Banco Central Europeo. La semana cargada contará además con el reporte de empleo de EE.UU. el viernes.

El dólar en máximos semanales

El dólar está subiendo el martes, favorecido por el clima de aversión al riesgo y en el inicio de la reunión de la Fed. El Índice del Dólar (DXY) subió a máximos semanales sobre 102.50. El EUR/USD cayó hacia 1.0800 y el GBP/USD rumbo a 1.2300, aunque ambos pares consiguieron mantenerse por encima de dichos umbrales.

Entre las monedas del G10, el aussie es de las de peor rendimiento afectada por los datos de ventas minoristas de Australia, que mostraron una caída del 3.9%, siendo que se esperaba que fuera de solo el 0.2%. El AUD/SUD está por debajo de 0.7000, mientras que el AUD/NZD en 1.0885, en mínimos en seis días. El miércoles en Nueva Zelanda saldrán datos de empleo.

El USD/CAD alcanzó máximos en 12 días sobre 1.3450. Se publicarán cifras de crecimiento de noviembre (y preliminares de diciembre) en Canadá. La semana pasada el Banco de Canadá subió la tasa de interés de referencia en 25 puntos básicos y afirmó tener la intención de pausar el ciclo.

Las criptomonedas suben el martes pese a la apreciación del dólar. El Bitcoin avanza 0.60% y opera en 22.859$, mientras que Ethereum trepa 1% y se ubica en 1.570$. El oro está teniendo el peor día en semanas y pone a prueba 1900$ mientras que la plata está en mínimos semanales, por debajo de 23.00$.

Los precios del petróleo caen más del 1%, con el barril de WTI apenas sobre 77.00$. El miércoles se realizará un reunión virtual de la Organización de Países Exportadores de Petróleo y sus aliados (OPEP+), en donde se mantendría sin cambios la actual política de producción.

Niveles técnicos

Según una encuesta realizada recientemente por Reuters, se espera que el precio del Oro alcance un promedio de 1.852,50$ en 2023 y 1.890$ en 2024.

Para la Plata se ve un promedio de 23 dólares en 2023 y 24$ en 2024.

Reuters señaló que los analistas esperan que la subida de las tasas de interés limite el alza del precio del Oro.

Reacción del mercado

El precio del Oro continúa a la baja tras este titular. En el momento de escribir estas líneas, el par XAU/USD cotiza a 1.902$, con una caída diaria superior al 1%. La Plata, por su parte, pierde un 2.4% en el día, situándose en 23.05$.

- El oro tiene el peor día en semanas y cae a probar 1900$.

- El dólar se fortalece en el día del comienzo de la reunión del FOMC.

- Rendimientos de bonos soberanos caen el martes, aunque se alejan de mínimos.

El oro está perdiendo más de 15$ el martes, en una de las peores jornadas en semanas. La corrección desde el máximo en meses se aceleró tras quebrar por debajo de 1920$ y llegó hasta 1901$, el nivel más bajo desde el 19 de enero.

El retroceso del XAU/USD tiene por detrás una diversidad de factores. Uno de los más importantes es la suba del dólar a lo largo del mercado. Medido por el Índice del Dólar (DXY), el billete verde alcanzó máximos en casi dos semanas, por encima de 102.50.

La mayor demanda por el dólar ocurre ante una nueva caída en los mercados de valores, en el día en que arranca la reunión de la Reserva Federal. El banco central estadounidense, se espera que suba la tasa de interés de referencia en 25 puntos básicos. La atención estará puesta sobre las señales hacia el futuro.

Los rendimientos de los bonos del Tesoro están operando sin cambios el martes, tras regresar a los niveles de apertura. El bono a 10 años rinde 3.54% y el de 2 años 4.24%. El bono alemán a 10 años rinde 2.30%, neutral para el día.

Las bajas del oro se aceleraron también por factores técnicos, ya que la zona de 1920$ era un soporte importante, que tras ser quebrado empeoró el panorama. El XAU/USD está probando 1900$, que además de ser un nivel psicológico es donde está pasando la media de 20 días. El siguiente soporte fuerte se ubica en 1885$. Al alza, 1920$ ha pasado a ser la resistencia a considerar.

Niveles técnicos

Se espera que el USD/JPY siga subiendo una vez que supere 131.15, según comentan Quek Ser Leang, estratega de mercados, y Peter Chia, estratega senior de divisas, de UOB Group.

Perspectiva 24 horas: "Ayer esperábamos que el USD se consolidara dentro de un rango de 129.35/130.30. No esperábamos la elevada volatilidad, ya que el dólar cayó bruscamente hasta 129.18 antes de rebotar rápidamente para terminar el día en 130.44 (+0.45%). El rebote desde el mínimo tiene margen para extenderse, pero parece improbable un avance sostenido por encima de 130.80 (la siguiente resistencia está en 131.15). A la baja, una ruptura de 129.70 (el soporte menor está en 130.05) indicaría que la presión alcista actual ha cedido."

Próximas 1-3 semanas: "En nuestro análisis más reciente del jueves pasado (26 de enero, par en 129.25), destacamos que el movimiento del dólar probablemente formara parte de una fase de consolidación y esperábamos que el USD cotizara dentro de un rango de 128.00/130.80". Ayer, el dólar alcanzó un máximo de 130.59 y el impulso alcista está mostrando signos de aumento. Sin embargo, el USD tiene que romper por encima de 131.15 antes de que sea probable un avance sostenido. La posibilidad de que rompa por encima de 131.15 se mantendrá mientras el USD se mantenga por encima de 129.30 en los próximos días. De cara al futuro, el siguiente nivel de resistencia por encima de 131.15 se sitúa en 132.00".

El dólar estadounidense se aferra a una modesta recuperación. Los economistas de ING esperan que el dólar se mantenga firme antes de los anuncios de política monetaria de la Reserva Federal (Fed).

Respaldado de cara a la reunión de la Fed

"Nuestro punto de vista para mañana es que la Fed todavía tiene interés en aferrarse a la retórica de línea dura y hacer retroceder la especulación de haber llegado ya a un techo y sobre las subidas de tipos en 2023. El resultado neto para el dólar puede ser positivo".

"Creemos que el dólar puede mantener las ganancias de ayer de cara a la reunión del FOMC, y las divisas de beta alta podrían seguir siendo las principales perdedoras en un entorno de aversión al riesgo."

"Parece probable que la volatilidad repunte de forma notable durante el resto de la semana".

El Producto Interior Bruto (PIB) de la Eurozona creció un 1.9% según la lectura preliminar del cuarto trimestre de 2022, mejorando el 1.8% estimado por el consenso, aunque situándose por debajo del 2.3% del tercer trimestre. La región lleva siete trimestres consecutivos de expansión, aunque de octubre a diciembre del año finalizado ha mostrado su menor crecimiento económico en este período.

El PIB intertrimestral ha crecido un 0.1% frente al -0.1% previsto, levemente por debajo del 0.3% anterior.

EUR/USD reacción

El EUR/USD no ha reaccionado significativamente a la publicación e intenta recuperar algo de terreno tras haber caído a mínimos de doce días en 1.0802 minutos antes de los datos. Tras la publicación del PIB, el EUR/USD cotiza sobre 1.0824, perdiendo un 0.20% diario.

La última Encuesta sobre Préstamos Bancarios realizada por el Banco Central Europeo (BCE) mostró el martes que "la subida de tasas está haciendo mella sustancial en la demanda de préstamos".

Conclusiones destacadas

Los bancos de la eurozona endurecieron sustancialmente las normas de crédito en el cuarto trimestre.

El endurecimiento de los estándares de crédito corporativo fue el mayor desde la crisis de deuda soberana de 2011.

Los Bancos ven una continuación del endurecimiento de los estándares de crédito en el primer trimestre de 2023.

La demanda de préstamos seguirá cayendo en el primer trimestre, con un "fuerte descenso neto" de los préstamos a hogares.

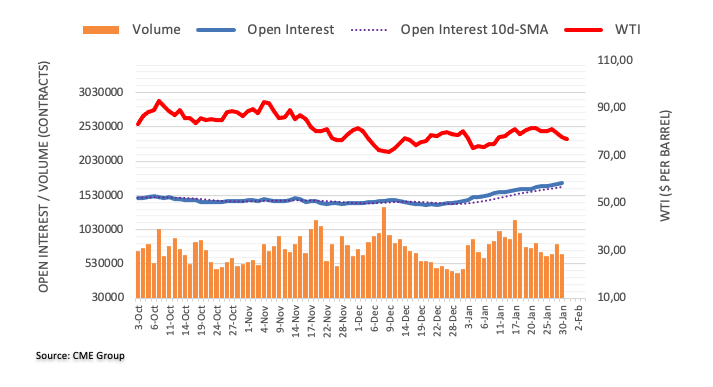

Según los datos preliminares de CME Group sobre los mercados de futuros del petróleo crudo, los operadores añadieron unos 14.300 millones de contratos a sus posiciones de interés abierto a principios de semana, prolongando así la tendencia alcista iniciada el 20 de enero. El volumen, en cambio, invirtió dos aumentos diarios consecutivos y bajó unos 147.600 contratos.

El WTI apunta ahora a 72.50$

Los precios del WTI se sumaron el lunes al descenso anterior en un trasfondo de aumento del interés abierto. Sin embargo, la continuación de la tendencia bajista parece probable y tiene como objetivo el mínimo de 2023 en 72.50$ por barril (5 de enero).

- El AUD/USD cae a mínimos de una semana el martes y se ve presionado por una combinación de factores.

- Las decepcionantes cifras de las ventas minoristas en Australia pesan sobre el Aussie en medio de una modesta fortaleza del USD.

- Las expectativas por menores subidas de tasas de la Fed mantienen a raya al USD y podrían ayudar a limitar las pérdidas del par.

El par AUD/USD sigue bajo cierta presión de venta por segundo día consecutivo el martes y extiende su reciente retroceso desde el nivel más alto desde junio de 2022 tocado la semana pasada. El movimiento bajista arrastra al par a mínimos de una semana, por debajo de la zona de 0.7050, durante los primeros compases de la sesión europea, y se debe a una combinación de factores.

El dólar australiano se ve lastrado por los decepcionantes datos macroeconómicos nacionales, que mostraron que las ventas minoristas cayeron en diciembre. Aparte de esto, una modesta fortaleza del dólar estadounidense resulta ser otro factor que ejerce cierta presión a la baja sobre el par AUD/USD. La cautela imperante está impulsando algunos flujos monetarios de refugio hacia el dólar estadounidense y pesando sobre el dólar australiano, sensible al riesgo.

El sentimiento del mercado sigue siendo frágil ante la incertidumbre sobre una fuerte recuperación de la economía china, en medio del peor brote de COVID-19 en el país. Esto, en gran medida, contrarresta los resultados mejores de lo esperado de los PMI chinos para enero y hace poco para impresionar a los operadores o proporcionar un respiro inmediato al dólar australiano, al menos por el momento.

La subida del dólar, mientras tanto, carece de convicción alcista en medio de las crecientes expectativas por una subida de tasas de la Fed de 25 puntos básicos al final de una reunión de política monetaria de dos días el miércoles. Esto, junto con la huida hacia el refugio seguro, conduce a una modesta caída en los rendimientos de los bonos del Tesoro de EE.UU. y actúa como un viento en contra para el USD. Esto, a su vez, justifica cierta cautela antes de posicionarse a la baja en el par AUD/USD.

Asimismo, los operadores podrían preferir mantenerse al margen antes de la decisión crítica de política monetaria del FOMC del miércoles. Mientras tanto, la agenda económica de EE.UU. del martes, con el PMI de Chicago y el índice de confianza del consumidor del Conference Board, podría generar un nuevo impulso. Esto, junto con el sentimiento de riesgo más amplio, podría impulsar al USD y generar oportunidades a corto plazo en torno al par AUD/USD.

AUD/USD niveles técnicos

El ministro japonés de Finanzas, Shunichi Suzuki, ha declarado a primera hora del martes que "los aumentos salariales son importantes tanto para el Gobierno como para el Banco de Japón (BoJ)".

"Es demasiado pronto para juzgar si es necesario revisar la declaración conjunta", ha añadido el ministro.

Esto es lo que necesita saber para operar hoy martes 31 de enero:

El índice del dólar estadounidense DXY se mantiene por encima de 102.00 a primera hora del martes, tras haber cerrado las tres últimas jornadas en territorio positivo. Tras la aversión al riesgo del lunes, los mercados se mantienen cautelosos y los futuros de los índices bursátiles estadounidenses se negocian a la baja. Eurostat publicará el Producto Interior Bruto (PIB) del cuarto trimestre de la zona euro. Más tarde, los datos del PIB de noviembre de Canadá, el índice de confianza del consumidor del CB de Estados Unidos y el índice de precios de vivienda de noviembre de Estados Unidos formarán parte de la agenda económica americana.

Más temprano, el Fondo Monetario Internacional (FMI) ha anunciado que espera que la economía mundial crezca un 2.9% en 2023 y un 3.1% en 2024, en un contexto de caída de los precios del gas y de reapertura de China. Mientras tanto, los datos de China han revelado que el PMI manufacturero del NBS subió a 50.1 en enero y el PMI no manufacturero mejoró a 54.4 desde 41.6 en diciembre. Ambas cifras superaron las estimaciones de los analistas, pero el índice compuesto de Shanghái tuvo dificultades para ganar impulso.

La Oficina Australiana de Estadística ha infoormado que las ventas minoristas cayeron un 3.9% mensual en diciembre, perdiendo ampliamente las expectativas del mercado de un descenso del 0.3%. Como dato positivo, Reuters ha informado que los ministros de Comercio de Australia y China tenían previsto celebrar una reunión virtual la semana que viene. No obstante, el AUD/USD ha girado hacia abajo presionado por los decepcionantes datos y ahora pierde un 0.4% en el día, situándose en 0.7030.

El NZD/USD se mantiene a la baja y cotiza en terreno negativo cerca de 0.6450. Durante la sesión asiática, el nuevo Primer Ministro de Nueva Zelanda, Chris Hipkins, ha anunciado una remodelación del Gabinete y ha provocado que el NZD perdiera interés.

El EUR/USD cerró en terreno negativo el lunes y parece haber entrado en una fase de consolidación cerca de 1.0850 a primera hora de la mañana europea. Los datos de Alemania han revelado que las ventas minoristas disminuyeron un 5.3% en diciembre, tras el aumento del 1.9% registrado en noviembre.

El GBP/USD está teniendo dificultades para rebotar tras la caída del lunes y ahora cotiza plano en torno a 1.2350.

El precio del oro ha vuelto a sufrir presiones bajistas a primera hora del martes y ha tocado su nivel más bajo en una semana cerca de los 1.910$. El rendimiento de los bonos del Tesoro de EE.UU. a 10 años se mantiene estable por encima del 3.5% después de haber ganado más de un 1% el lunes, no permitiendo que el XAU/USD borre sus pérdidas.

El USD/JPY fluctúa en un canal estrecho ligeramente por encima de 130.00. El ministro de Finanzas de Japón, Shunichi Suzuki, ha afirmado que los aumentos salariales eran importantes tanto para el Gobierno como para el Banco de Japón (BoJ). "Es demasiado pronto para juzgar si es necesario revisar la declaración conjunta", ha añadido el ministro, pero estos comentarios no han logrado desencadenar una reacción del mercado.

El Bitcoin perdió casi un 4% el lunes y parece haberse establecido por debajo de los 23.000$ a primera hora del martes. El Ethereum no pudo aprovechar las ganancias del domingo y cayó un 5% en el primer día de la semana. Sin embargo, el ETH/USD se mantiene cómodamente por encima de los 1.500$.

El PMI manufacturero de China ha crecido 3.1 punto en enero, situándose en 50.1 desde los 47 de diciembre, mejorando los 49.7 estimados. El indicador entra en territorio de expansión después de tres meses seguidos de contracción.

El PMI no manufacturero, que incluye 27 industrias, entre ellas la construcción, el transporte y las telecomunicaciones, se ha disparado 12.8 puntos hasta 54.4 en enero, frente a los 41.6 de diciembre. El consenso del mercado esperaba un aumento hasta 51. El indicador alcanza su mejor valoración desde junio de 2022.

Las ventas minoristas de Alemania cayeron un 6.4% en la lectura anualizada de diciembre, empeorando el descenso del 5.9% visto en noviembre y la caída del 4.3% estimada para hoy por el mercado.

Este es el séptimo mes consecutivo en que el indicador sufre caídas, siendo la de diciembre la mayor registrada desde junio de 2022.

A nivel mensual, las ventas minoristas descendieron un 5.3% después de haber crecido un 1.1% el mes anterior. Además, decepciona las expectativas del consenso, que esperaba un aumento del 0.2%.

EUR/USD reacción

El EUR/USD ha hecho caso omiso de los datos y ha repuntado cerca de 15 pips en los últimos minutos, aunque cabe destacar que al final de la sesión asiática de hoy martes había tocado mínimos de once días en 1.0831. Al momento de escribir, el par cotiza sobre 1.0844, mostrándose casi plano en el día.

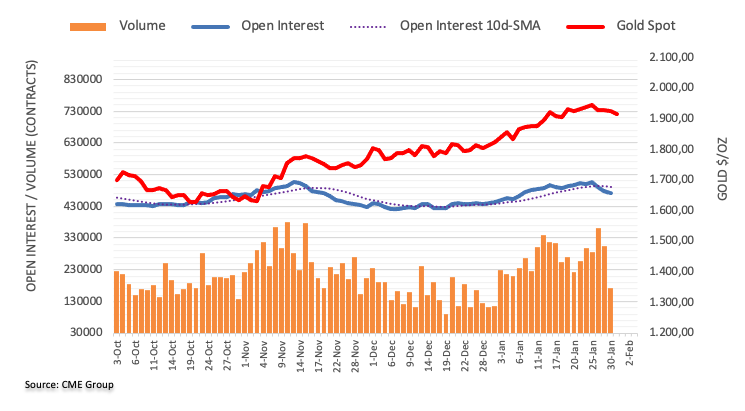

El interés abierto en los mercados de futuros del Oro se redujo por tercera sesión consecutiva el lunes, esta vez en casi 7.000 contratos según las lecturas preliminares de CME Group. El volumen siguió el mismo camino y cayó por segunda sesión consecutiva, ahora en alrededor de 130.700 contratos.

Oro: Soporte decente en torno a los 1900$

Los precios de la onza de Oro extendieron la caída por tercer día consecutivo el lunes. El retroceso diario, sin embargo, se produjo en un trasfondo de disminución del interés abierto y del volumen, lo que refuerza la idea de que un descenso sostenido sigue estando fuera de lugar a muy corto plazo. Una mayor debilidad debería encontrar una firme contención en torno al mínimo del 18 de enero en 1896$.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.