- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 01-02-2023

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 25 базисных пунктов до диапазона 4,5-4,75% по итогам первого заседания ЦБ в 2023 году.

Ключевые цитаты

"Политики не рассматривали это как время для паузы".

"Паузы между повышениями ставок - это не то, что Комитет обсуждает в деталях".

"Пржде повышения ставки каждое второе заседание были нормой, но мы еще не определились с дальнейшим курсом".

"В целом, я считаю, что мы не сможем устойчиво вернуться к 2%-ной базовой инфляции без учета жилищного сектора без большего ослабления рынка труда".

"Большинство прогнозистов говорят, что безработица, вероятно, немного вырастет".

"Существует путь к достижению инфляции на уровне 2% без значительного экономического спада".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 25 базисных пунктов до диапазона 4,5-4,75% по итогам первого заседания ЦБ в 2023 году.

Ключевые цитаты

"Очень трудно управлять риском того, что мы делаем слишком мало в отношении ставок".

"Мы не хотим, чтобы инфляция вернулась".

"У нас нет желания чрезмерно ужесточать политику, но у нас есть инструменты, которые сработают, если мы это сделаем".

"Было бы очень преждевременно объявлять о победе над инфляцией".

"Пока мы не увидим, что все аспекты инфляции снижаются, нам все еще предстоит еще много работы".

"Сейчас мы впервые можем сказать, что дезинфляционный процесс начался, мы видим это в секторе товаров".

"Но это примерно 1/4 от индекса цен PCE".

"Мы видим дезинфляцию в жилищном секторе".

"Мы ожидаем, что процесс дезинфляции скоро будет заметен в секторе основных услуг без учета сектора жилья, но пока мы этого не видим".

"Рынок труда, вероятно, будет играть важную роль в снижении этого аспекта инфляции".

"Мы говорим еще о паре повышений ставок, чтобы перейти к адекватному ограничительному режиму".

"Мы не очень далеки от этого уровня".

"Политика является ограничительной, пытаемся судить о том, насколько она достаточно ограничительная".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 25 базисных пунктов до диапазона 4,5-4,75% по итогам первого заседания ЦБ в 2023 году.

Ключевые цитаты

"Хорошо, что дезинфляция до сих пор не происходила за счет рынка труда".

"Но этот дезинфляционный процесс находится на ранних стадиях".

"В основных услугах, кроме жилищных, мы пока не видим дезинфляции".

"Отрадно видеть, что дезинфляционный процесс идет полным ходом, при этом рынок труда остается сильным".

"Индекс стоимости занятости и средний почасовой заработок несколько снизились, хотя все еще достаточно высоки".

"Мы видим, что заработная плата движется вниз".

"По многим показателям рынок труда все еще очень силен".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 25 базисных пунктов до диапазона 4,5-4,75% по итогам первого заседания ЦБ в 2023 году.

Ключевые цитаты

"Наблюдается влияние политики на спрос на жилье, но для полного эффекта потребуется время".

"Потребуется время, чтобы полностью проявились последствия наших действий".

"Эти задержки повлияли на наше решение повысить ставку на 25 б.п. сегодня".

"В свете совокупного ужесточения и запаздывания политики, ФРС продолжает снижать темпы повышения ставки по сравнению с быстрыми темпами прошлого года".

"Более медленные темпы позволяют нам лучше оценить прогресс в достижении наших целей".

"Мы продолжим принимать решения от заседания к заседанию".

"Наше внимание сосредоточено на использовании наших инструментов для снижения инфляции".

"Снижение инфляции, вероятно, потребует роста экономики ниже тренда, некоторого ослабления на рынке труда".

"История предостерегает от преждевременного смягчения политики".

"Мы будем придерживаться текущего курса, пока работа не будет выполнена".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 25 базисных пунктов до диапазона 4,5-4,75% по итогам первого заседания ЦБ в 2023 году.

Ключевые цитаты

"Рост заработной платы находится на высоком уровне".

"Рынок труда чрезвычайно дефицитен в плане предложения, рост числа рабочих мест был значительным".

"Рынок труда по-прежнему не сбалансирован".

"Темпы роста числа рабочих мест замедлились, и рост номинальной заработной платы тоже, но рынок труда все еще не сбалансирован".

"Спрос на рабочую силу существенно превышает предложение".

"Инфляция остается значительно выше нашей цели".

"Данные по инфляции за последние 3 месяца свидетельствуют о долгожданном снижении темпов роста, но нам нужно гораздо больше доказательств, чтобы быть уверенными в том, что инфляция движется по нисходящей траектории".

"Долгосрочные инфляционные ожидания остаются хорошо закрепленными, но это не повод для самоуспокоения".

Председатель FOMC Джером Пауэлл комментирует перспективы монетарной политики после решения ФРС повысить учетную ставку на 25 базисных пунктов до диапазона 4,5-4,75% по итогам первого заседания ЦБ в 2023 году.

Ключевые цитаты

"За прошедший год мы предприняли решительные действия".

"Мы проделали большую работу, полный эффект еще предстоит ощутить".

"Нам предстоит еще много работы".

"Мы по-прежнему считаем, что для достижения достаточно ограничительного настроя потребуется дальнейшее повышение ставок".

"Скорее всего, нам придется сохранять ограничительную политику в течение некоторого времени".

"Экономика значительно замедлилась в прошлом году".

"Потребительские расходы выглядят слабыми".

"Жилищная активность продолжает ослабевать".

По итогам первого заседания по вопросам монетарной политики в 2023 году Федеральная резервная система США в среду объявила о повышении своей ключевой учетной ставки, ставки по федеральным фондам, на 25 базисных пунктов до диапазона 4,5-4,75% . Это решение совпало с ожиданиями рынка.

В сопроводительном заявлении ФРС отметила, что "продолжающееся повышение" ставок будет целесообразным, и добавила, что инфляция остается на высоком уровне, несмотря на некоторое ослабление.

Реакция рынка

Индекс доллара США немного повысился в качестве первой реакции на вердикт ЦБ, но быстро растерял очки, поскольку инвесторы ожидают пресс-конференции председателя FOMC Джерома Пауэлла. На момент написания индекс снизился на 0,26% внутри дня и составлял 101,82.

Основные тезисы заявления ФРС (Reuters)

"При определении масштабов будущих повышений ставок будут учитываться совокупное ужесточение, запаздывание эффектов политики, а также экономические и финансовые изменения".

"Недавние показатели указывают на умеренный рост расходов и производства".

"Рост числа рабочих мест в последние месяцы был значительным, уровень безработицы остается низким."

"Действия России против Украины способствуют повышению глобальной неопределенности, ФРС по-прежнему уделяет большое внимание инфляционным рискам."

"Продолжим сокращение баланса в соответствии с планом".

"Голосование по монетарной политике было единогласным".

По итогам первого заседания по вопросам монетарной политики в 2023 году Федеральная резервная система США в среду объявила о повышении своей ключевой учетной ставки, ставки по федеральным фондам, на 25 базисных пунктов до диапазона 4,5-4,75% . Это решение совпало с ожиданиями рынка.

Экономисты Société Générale ожидают, что пара EUR/USD замедлит темпы роста.

Перспективы инфляции обеспечивают "ястребиную" позицию ЕЦБ

"Энергетические субсидии поддержали рост европейской экономики за счет увеличения задолженности государственного сектора, а мягкая зима значительно снизила угрозу дефицита энергии в ближайшем будущем. Перспективы экономического роста оказывают поддержку евро, а перспективы инфляции обеспечивают "ястребиную" позицию ЕЦБ".

"Влияние того, что ЕЦБ отступает с рынка облигаций, в то время как правительства занимают больше денег, заключается в том, что европейские инвесторы возвращаются в европейские государственные облигации, поскольку доходность растет. Это поддерживает евро. Однако в дальнейшем темпы роста евро должны замедлиться, по крайней мере, на данный момент".

- США, Минэнерго: запасы нефти за нед. на 27 января +4,140 млн бар. против прогноза +376 тыс. и пред. +533 тыс. – прирост 6-ю неделю подряд

- Запасы бензина +2,576 млн против прогноза +1,442 млн и пред. +1,763 млн

- Запасы дистиллятов +2,320 млн против прогноза -1,3 млн и пред. -507 тыс. – 1-й прирост после сокращения в течение 4-х недель подряд; максимальный прирост с начала декабря

- Запасы в Кушинге +2,315 млн против пред. +4,267 млн – прирост 5-ю неделю подряд; на максимуме с июля 2021 года

- Загрузка производственных мощностей НПЗ -0,4% против прогноза +0,5% и пред. +0,8%

- Производство 12,2 млн бар/д против пред. 12,2 млн бар/д – остается на циклических постковидных максимумах

Опубликованный накануне аналогичный отчет Института нефти API показал увеличение запасов нефти на 6,33 млн баррелей против прогноза -1 млн, так что сегодняшний результат уже не стал неприятной неожиданностью для черного золота.

Цены на нефть WTI торговались в красной внутридневной зоне в районе $78,75 и отреагировали на эти данные продолжением снижения.

Отчет Управления энергетической информацией Минэнерго США о недельном изменении коммерческих запасов нефти и нефтепродуктов. Данные способны вызвать сильную волатильность рынка, так как цены на нефть влияют на мировые экономики и некоторые валюты, такие как канадский доллар. В целом, валютный рынок реагирует на данные не слишком активно, чего нельзя сказать о фьючерсах на WTI.

- Индекс PMI в производственном секторе США от ISM упал в январе больше, чем ожидалось.

- Индекс доллара США остается на отрицательной территории ниже 102,00.

Экономическая активность в производственном секторе США в январе продолжала сокращаться ускоренными темпами: индекс PMI для производственной сферы от ISM упал до 47,4 с 48,4 в декабре. Показатель оказался ниже ожидаемого рынком значения 48.

Основные детали отчета показали, что индекс занятости немного снизился до 50,6 с 50,8, а индекс уплаченных цен поднялся до 44,5 с 39,4. Наконец, индекс новых заказов упал до 42,5 с 45,1.

Комментируя результаты исследования, Тимоти Р. Фиоре, председатель Комитета по опросу деловой активности в производственном секторе Института управления поставками, отметил, что "производственный сектор США снова сократился, а индекс PMI для производственной сферы находится на самом низком уровне с начала восстановления после пандемии коронавируса".

"Члены Комитета по обзору деловой активности сообщали о снижении темпов роста новых заказов в течение предыдущих девяти месяцев, и показания январского составного индекса отражают замедление компаниями темпов роста производства, чтобы лучше соответствовать спросу в первой половине 2023 года и подготовиться к росту во второй половине года", - отметил далее Фиоре.

Реакция рынка

Индекс доллара США продемонстрировал скромный отскок в качестве первоначальной реакции на релиз и на момент написания торговался с внутридневным понижением на 0,25%, достигнув отметки 101,83.

Пара GBP/USD может пока удерживаться ниже уровня 1.2447, но аналитики Credit Suisse ожидают возможного прорыва выше.

Только падение ниже январского минимума 1,1841 будет означать решительный разворот вниз

"GBP/USD все еще находится ниже максимумов декабря 1.2445/47. Мы отмечаем потенциал дальнейшей консолидации ниже этой отметки".

"В целом, мы ожидаем прорыва выше 1.2447 с целью на 1.2668/1.2758 (область майского максимума и уровня Фибо 61,8% коррекции падения 2021/2022 годов)".

"Поддержка первоначально отмечена на уровне 1.2263, затем - на 55DMA (в настоящее время на уровне 1.22156), где цена может быть остановлена".

"Только падение ниже январского минимума 1.1841 будет означать решительный разворот вниз и завершение формирования медвежьей "двойной вершины", что не является нашим базовым сценарием."

- Индекс производственной активности PMI Канады от S&P Global вырос выше 50 в январе.

- USD/CAD продолжает колебаться в узком диапазоне около 1,3300.

Деловая активность в производственном секторе Канады в январе росла умеренными темпами, а индекс S&P Global Manufacturing PMI поднялся до 51 с 49,2 в декабре. Это значение оказалось лучше прогноза рынка 49,4.

Комментируя результаты исследования, Пол Смит, директор по экономике S&P Global Market Intelligence, сказал: "Экономика в сегменте обрабатывающей промышленности Канады начала 2023 год на более прочной основе, чем в конце прошлого года, зарегистрировав некоторый долгожданный, хотя и скромный, рост как производства, так и новых заказов".

"Также радует снижение инфляционного давления, что дает дополнительную надежду на более уверенное восстановление сектора в ближайшие месяцы", - добавил Смит, - "Однако мы должны помнить, что рост является скромным, и опасения по поводу негативных последствий рецессии для производства сохраняются".

Реакция рынка

Пара USD/CAD не показала немедленной реакции на этот отчет и на момент написания демонстрировала небольшой внутридневной прирост, торгуясь на уровне 1,3315.

Падение доллара США в конце 2022 года продолжилось и в начале января. По мнению экономистов Scotiabank, "ястребиная" позиция FOMC может укрепить доллар США.

Повышение ставки на 25 б.п. более или менее полностью заложено в цены

Если повышение ставки на 25 б.п. более или менее полностью заложено в центы, то "ястребиный" тон председателя ФРС Пауэлла, возможно, нет, и это может вызвать рост доллара США".

"Многое должно сложиться вместе, чтобы дать доллару США толчок к росту - в первую очередь, правдоподобно "ястребиное" заявление FOMC/пресс-конференция Пауэлла - но шансы могут склониться в сторону мини-сжатия (1-2%) по доллару США в краткосрочной перспективе".

Экономисты Société Générale по-прежнему оптимистично настроены в отношении мексиканского песо. Они ожидают, что пара USD/MXN будет торговаться в диапазоне 18,45-19,50 в ближайшие недели.

MXN, вероятно, продолжит демонстрировать хорошие результаты

"MXN, вероятно, продолжит демонстрировать хорошие результаты, несмотря на вероятное замедление экономического роста в США и Мексике в 2023 году и некоторую переоцененность".

"MXN должен выиграть от низкого дефицита счета текущих операций, хорошей макростабильности и потенциальных потоков, связанных с аутсорсингом из-за геополитических проблем, особенно между США и Китаем. Кроме того, привлекательный статус carry и низкая волатильность должны поддержать валюту."

"Мы ожидаем, что пара USD/MXN будет торговаться в диапазоне 18,45-19,50 в ближайшие недели".

Экономисты TD Securities обсуждают предстоящее решение ФРС по процентной ставке и его последствия для EUR/USD и USD/JPY.

Ястребиный сценарий (25%)

"FOMC принимает решение о повышении ставки на 25 б.п., но преуменьшает недавнее снижение базовых цен, поскольку инфляция в сфере услуг остается на высоком уровне, а рынок труда все еще раскален. Председатель Пауэлл называет недавнее смягчение финансовых условий неуместным и предполагает, что ФРС, возможно, придется повысить ставки выше текущих рыночных ожиданий, чтобы взять инфляцию под контроль". USD/JPY 130.80/00, EUR/USD 1.0730".

Базовый вариант (60%)

"ФРС повышает ставку на 25 б.п., признавая недавний прогресс в области инфляции в качестве ключевого фактора для смягчения темпов повышения ставок. Комитет подтверждает, что работа еще не закончена, однако, поскольку рынок труда остается чрезмерно дефицитным, Пауэлл придерживается тона, схожего с его высказываниями после декабрьского заседания FOMC, предполагая, что "дальнейшее повышение целевого диапазона будет целесообразным" и оставляя дверь открытой для дополнительных повышений. USD/JPY 130.40, EUR/USD 1.0790/1.0800".

Голубиный сценарий (15%)

"ФРС повышает ставку на 25 б.п., но отмечает недавнее ухудшение данных по экономической активности, а также замедление инфляции и роста заработной платы как свидетельство того, что политика работает так, как и предполагалось, а влияние предыдущих повышений еще не ощущается в полной мере. Пауэлл предполагает, что инфляция может продолжать снижаться без существенного ухудшения ситуации на рынке труда. Пауэлл намекает на то, что ЦБ близок к достижению конечного уровня по ставкам и подтверждает стремление ФРС к мягкой посадке. USD/JPY 128.90, EUR/USD 1.10".

Со ссылкой на два источника из Организации стран-экспортеров нефти (ОПЕК) и их союзников во главе с Россией, известных под общим названием ОПЕК+, агентство Reuters сообщило, что альянс по итогам встречи министров оставил политику добычи нефти без изменений.

Реакция рынка

Цены на сырую нефть не показали немедленной реакции на этот заголовок. На момент написания статьи баррель West Texas Intermediate (WTI) торговался в районе $79,28, с внутридневным повышением на 0,35%. Аналогичным образом, баррель нефти марки Brent торговался на $85,60 (+0,25% внтури дня).

- Занятость в частном секторе США в январе росла более медленными темпами, чем ожидалось.

- Доллар США продолжает слабеть против своих конкурентов после выхода данных.

Данные, опубликованные Automatic Data Processing (ADP), показали в среду, что занятость в частном секторе США выросла на 106 000 в январе. Эти данные последовали за декабрьским приростом на 253 000 (пересмотрено с 235 000) и с большим отрывом разошлись с ожиданиями рынка в отношении роста на 178 000.

Комментируя данные, Нела Ричардсон, главный экономист ADP, отметила: "В январе мы увидели влияние погодных катаклизмов на занятость в течение контрольной недели". "Найм был более сильным в другие недели месяца, в соответствии с тем ростом, который мы наблюдали в конце прошлого года".

Что касается инфляции заработной платы, "рост заработной платы второй месяц держится на уровне 7,3%, в большинстве отраслей мало что изменилось", - говорится в публикации ADP. "Исключением стал сектор информации, где рост заработной платы замедлился с 7% до 6,6%. Для тех, кто меняет работу, рост заработной платы ускорился до 15,4%".

Реакция рынка

После разочаровывающих данных индекс доллара США вновь оказался под давлением "медведей" и на момент написания потерял 0,32% внутри дня, достигнув отметки 101,75.

Канадский доллар торгуется в боковом диапазоне с конца прошлого года. Экономисты Société Générale сохраняют структурный медвежий настрой по USD/CAD.

Инфляция в Канаде и США сейчас чрезвычайно близки

"Корреляция с ценами на нефть возвращается, и стабилизация товарных рынков значительно снизила волатильность CAD".

"Монетарная политика Банка Канады отслеживает решения ФРС, что также ограничивает дифференциал ставок, пока препятствуя трендовому движению USD/CAD. В результате инфляция в Канаде и США сейчас чрезвычайно близки и находятся на одном и том же замедляющемся пути."

"Этот уклон остается медвежьим для пары USD/CAD, так как мягкая посадка мировой экономики поддерживает рисковые активы, что является позитивным фактором для CAD."

AUD/USD сейчас переживает консолидацию, но, по мнению экономистов Credit Suisse, ожидается дальнейший рост пары

Прорыв ниже 0,6819/11 ослабит повышательные риски

"AUD/USD вошел в краткосрочную консолидацию ниже важного кластера уровней коррекции в области 0.7120/42. Мы отмечаем возможности для более длительной паузы ниже этого ключевого уровня и, вероятно, более глубокого краткосрочного отката. Однако, поскольку краткосрочный и среднесрочный импульс все еще растут, а скользящие средние близки к бычьему пересечению, мы по-прежнему придерживаемся нашего более широкого бычьего настроя и надеемся на дальнейший рост цены после этого отката."

"Прорыв и закрытие выше 0,7120/42 введут в игру следующий ключевой кластер уровней на 0,7284/7306 (уровень Фибо 61,8% коррекции падения с 2021 года и ключевой ценовой максимум)".

"Просадка ниже области 0.6819/11 (схождение 55DMA и 200DMA) ослабит риски роста и оставит рынок в диапазоне".

Экономисты ожидают, что EUR/DKK немного вырастет, и, вероятно, настолько, чтобы пробить уровень 7,4400 после заявлений центральных банков в четверг.

Кризисное время для EUR/DKK

"Мы ожидаем, что в четверг ЦБ Дании повысит ставку на 10 б.п. меньше, чем ЕЦБ, что расширит спред до -35 б.п.".

"По мнению рынка, вероятность того, последует ли ЦБ Дании за ЕЦБ или нет, распределяется как 50/50. Следовательно, если мы правы, мы ожидаем, что пара EUR/DKK вырастет, но только чуть выше 7,4400".

"Валютные форвардные контракты должны упасть, если ЦБ Дании повысит ставки на 10 б.п. меньше."

- EUR/USD продолжает развивать двухдневный отскок к границам 1.0900.

- Дальнейшее повышение может привести к пересмотру максимума 2023 года на 1.0929.

EUR/USD набирает обороты и вновь приближается к отметке 1.0900 в ожидании итогов заседания FOMC в среду.

Для продолжения восходящего тренда быкам теперь необходимо преодолеть максимум 2023 года на 1.0929 (от 26 января), что позволит им протестировать недельную вершину на 1.0936 (от 21 апреля 2022 года). Устойчивый прорыв выше этого уровня может расчистить путь для преодоления ключевого барьера на уровне 1.1000.

В более долгосрочной перспективе конструктивный прогноз по паре останется неизменным, пока она остается выше 200-дневной SMA, сегодня на уровне 1.0313.

Дневной график EUR/USD

- Индекс продолжил развивать потери вторника и пробил отметку 102,00.

- Трехмесячная линия сопротивления вблизи 102,60 ограничивает рост.

Индекс доллара DXY остается под давлением и в среду снова прорвался ниже уровня поддержки 102,00.

В ближайшей перспективе возможны дальнейшие потери, пока индекс торгуется ниже 3-месячной линии сопротивления в районе 102,60. Если индексу удастся преодолеть эту область, он может ускорить рост до 55-дневной SMA, которая сегодня находится на уровне 104,13.

Ожидается, что пока доллар остается ниже этой линии, он будет сохранять краткосрочный медвежий уклон.

В более долгосрочной перспективе, прогноз по индексу остается негативным, пока он держится ниже 200-дневной SMA на уровне 106,46.

Дневной график DXY

USD/JPY продолжает консолидацию от области 127,53/27, но аналитики Credit Suisse ожидают, что дно будет лишь временным.

131,58 станет первым ключевым уровнем сопротивления

"Мы ожидаем формирования дна на 127,53/27 и более глубокого восстановления, учитывая сильную бычью дивергенцию по краткосрочным индикаторам моментума, а также считаем, что доходность в США может увидеть краткосрочный разворот обратно в диапазон. Мы подозреваем, что этот отскок окажется лишь временным, и ожидаем устойчивого прорыва ниже 127,27, а затем - поглощения 126,36 (минимум мая 2022 года), что приведет к просадке цены до уровня Фибо 61,8% коррекции на 121,44".

"Мы считаем отметку 131,58 первым ключевым уровнем сопротивления, а 132,88 - хорошими уровнями для продажи на ралли. В конечном счете, ожидается, что отметка 134,78 устоит".

- EUR/JPY продолжает консолидацию в районе 141.00.

- 200-дневная SMA продолжает cдерживать нисходящий тренд.

EUR/JPY продолжает боковую торговлю в районе 141.00 в течение еще одной сессии в среду.

В ближайшей перспективе не следует исключать дополнительной консолидации. В случае ускорения нисходящего движения, следующая заметная поддержка появится на 200-дневной SMA, сегодня на 140.90. Устойчивое падение ниже этого уровня приведет к дополнительной слабости, первоначально к району 138,00. С другой стороны, прорыв недельного минимума на 142,29 (от 25 января) может открыть дверь для потенциального тестирования ключевой области сопротивления в районе 143,00.

Конструктивный прогноз по EUR/JPY останется неизменным, пока кросс торгуется выше 200-дневной SMA.

Дневной график EUR/JPY

Доллар достиг пика в конце сентября, вскоре после того, как долгосрочные реальные ставки в США достигли своего максимума. По мнению экономистов Société Générale, следующий этап ослабления доллара может быть более медленным и разворачиваться не по прямой линии.

Возможно, пауза? Но не конец медвежьего рынка доллара

"Нежелание американского рынка закладывать в цену уровень терминальной ставки по федеральным фондам выше 5%, наряду с началом ужесточения денежно-кредитной политики в других странах, лишило доллар импульса. Между тем, пересмотр в сторону повышения ожиданий роста мировой экономики ослабил страхи, что уменьшило притоки в доллар как безопасный актив."

"В краткосрочной перспективе мы можем увидеть перерыв, пока рынки переваривают замедление темпов роста в США, изменение относительного импульса между ФРС и другими центральными банками, а также менее плохой, чем ожидалось, глобальный экономический фон. Это может означать, что следующий этап ослабления доллара будет более медленным и не будет идти по прямой линии".

Пара EUR/USD потерпела неудачу на ключевом техническом уровне 1.0944/48 и сохраняет краткосрочную дивергенцию моментума, что указывает на потенциал краткосрочной распродажи, считают экономисты Credit Suisse.

Краткосрочный импульс поворачивает вниз на фоне медвежьей дивергенции

"Мы продолжаем ожидать формирования вершины на уровне 1,0944/48 и более глубокий откат в течение следующей недели или около того, особенно с учетом того, что краткосрочный импульс развернулся вниз на фоне медвежьей дивергенции с первой поддержкой на уровне 1,0767/36. Падение ниже этой отметки вызовет более глубокую краткосрочную распродажу, а следующая поддержка вступит в игру на 55DMA (в настоящее время проходит на уровне 1.0618), что, на наш взгляд, станет предельно возможным падением рынка на данном этапе".

"Если говорить о более широкой картине, то наш настрой недавно изменился, и теперь мы ожидаем возможного прорыва выше 1.0944 (после отката), со следующим сопротивлением на 1.1185, и потенциально - на уровне Фибо 61,8% коррекции на 1.1275".

Экономисты Nordea ожидают, что пара EUR/NOK останется в диапазоне в ближайшей перспективе и начнет снижаться во второй половине года.

Снижение пары EUR/NOK к концу года

"Вероятно, в краткосрочной перспективе пара EUR/NOK останется в диапазоне 10,50-11,00. Однако мы ожидаем, что к концу года курс EUR/NOK снизится".

"Лучами света для норвежской кроны должны стать рост инвестиций в нефтедобычу (подразумевает увеличение покупок NOK у нефтяных компаний), перезапуск экономики Китая, что означает рост цен на нефть, и приостановка центральными банками повышения ставок".

"Мы прогнозируем курс EUR/NOK на уровне 10,20 к середине 2023 года и около 10,00 - в конце 2023 года".

Экономист UOB Group Хо Вуэй Чен анализирует последние индексы PMI в экономике Китая.

Основные тезисы

- Производственный и непроизводственный индексы PMI в январе впервые за четыре месяца вернулись к росту (определяется как показатель выше 50), поднявшись с самого низкого уровня с февраля 2020 года всего месяц назад.

- Активность быстро восстановилась после того, как Китай ослабил политику нулевого уровня COVID и с 8 января вновь открыл границы для туристов. Резкий скачок индекса PMI в непроизводственной сфере согласуется с неофициальными данными о сильном росте потребительских расходов во время праздников Весеннего фестиваля (21-27 января)".

- Поскольку Китай в основном избежал дальнейшего обострения ситуации с Covid-19 после праздников Лунного Нового года, это должно открыть путь для более сильного улучшения потребления и восстановления роста ВВП в 1 квартале 2023 года. Однако мы считаем, что восстановление потребления все еще сталкивается с препятствиями, связанными с падением мирового спроса, ослаблением рынка труда и дальнейшим спадом на рынке недвижимости. Эти факторы повлияют на рост доходов и благосостояния домохозяйств, поэтому склонность к расходам может ослабнуть после первоначального скачка.

- Мы сохраняем наш осторожно-оптимистичный прогноз роста ВВП Китая на уровне 5.2% в этом году с возможностью его повышения, если потребление в Китае продолжит улучшаться и ослабнет влияние рынка недвижимости, а мировая экономика достигнет "мягкой посадки" в этом году.

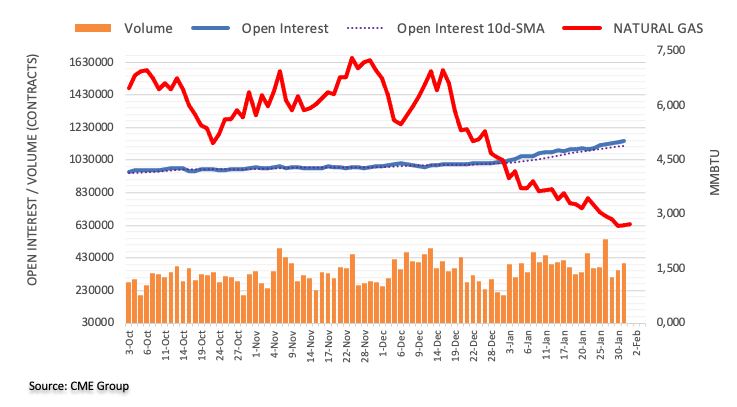

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на природный газ вырос шестую сессию подряд, на этот раз примерно на 6,3 тыс. контрактов.. В то же время торговые объемы увеличились второй день подряд, теперь примерно на 44,7 тыс. контрактов..

Природный газ: Появилась некоторая поддержка вблизи $2,50

Цены на природный газ сумели несколько приостановить многонедельное резкое падение после незначительного роста во вторник. Небольшой отскок происходил на фоне растущего открытого интереса и объема и должен свидетельствовать о том, что впереди дальнейший отскок. Пока что область $2,50 за MMBtu кажется довольно прочной и первоначальной зоной противостояния.

Экономист UOB Group Ли Сью Энн и рыночный стратег Квек Сер Леанг по-прежнему считают, что в ближайшие несколько недель пара USD/CNH будет торговаться между 6.7270 и 6.7950.

Ключевые тезисы

- Прогноз на 24 часа: "Вчера мы придерживались мнения, что доллар США скорее всего, будет консолидироваться между 6.7400 и 6.7700. Наше мнение о консолидации не было ошибочным, однако доллар США торговался в более узком диапазоне, чем ожидалось (6.7489/6.7665). Дальнейшая консолидация представляется вероятной, ожидается между 6.7400 и 6.7680".

- Прогноз на следующие 1-3 недели: "К нашему вчерашнему обновлению (31 января, спот на 6.7580) добавить нечего. Как было отмечено, недавнее усиление восходящего импульса ослабло, и пока что доллар США, вероятно, будет торговаться в боковом диапазоне 6.7270/6.7950".

Доллар вступает в день заседания FOMC, продемонстрировав некоторую устойчивость в течение последних нескольких сессий. Экономисты ING считают, что откат от точки опоры и спекуляции на тему снижения ставки могут ударить по рисковым активам и поднять доллар.

Председатель Пауэлл, возможно, пока не заинтересован в том, чтобы звучать существенно менее "ястребино"

Мы ожидаем, что Пауэлл сохранит свою "ястребиную" риторику, несмотря на то, что она кажется менее уместной на фоне замедления инфляции и роста. Такой результат может в конечном итоге иметь некоторые негативные последствия для риска и оказать доллару некоторую поддержку, поскольку ставки на поворотв политике и, возможно, на снижение ставок будут уменьшены. С другой стороны, любые коммуникационные ошибки или преднамеренные "голубиные" настроения могут оживить медвежий тренд по доллару, который, похоже, приостановился в последнее время.

Сегодня нам также предстоит следить за некоторыми данными из США: ISM в производстве, ADP и открытые вакансии JOLTS Существенные сюрпризы в этих релизах, вероятно, необходимы для того, чтобы стимулировать значительные движения доллара перед таким важным событием, как FOMC."

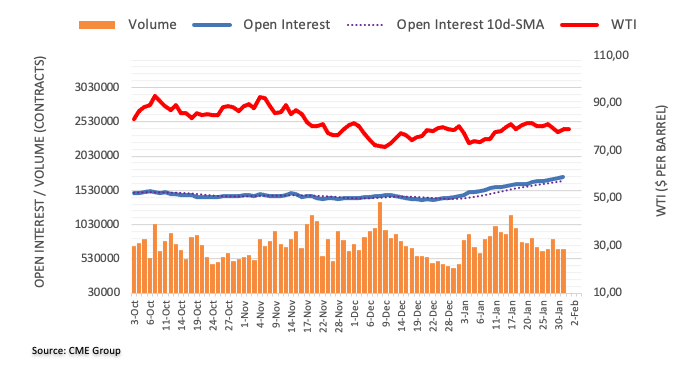

Данные CME Group по фьючерсным рынкам сырой нефти показали, что трейдеры продолжили наращивать открытые позиции (на 15.6 тыс. контрактов) во вторник. Объемы выросли примерно на 11.2 тыс. контрактов, частично развернув предыдущее падение.

Во вторник цены на нефть WTI продемонстрировали приличный рост после падения до 3-недельных минимумов в районе $76.60. Отскок произошел на фоне растущих открытых позиций и объемов, что говорит в пользу продолжения отскока, по крайней мере, в ближайшей перспективе. Следующей точкой роста для сырьевого товара является вершина с начала года на $82.60 за баррель (23 января).

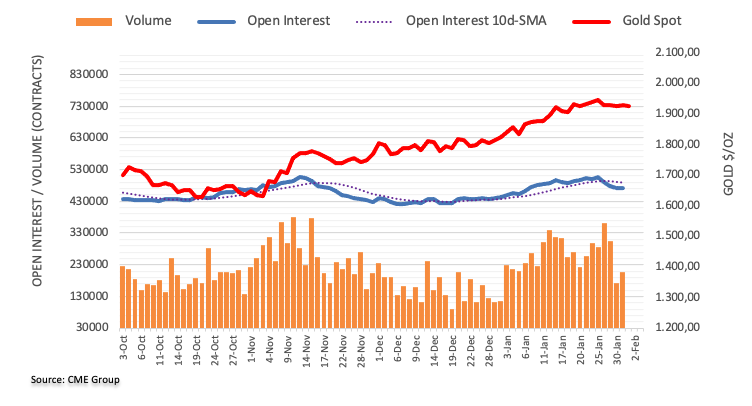

Согласно предварительным данным CME Group, во вторник показатель открытого интереса по фьючерсам на золото понизился уже четвертую сессию подряд, на этот раз всего на 867 контракто. Торговые объемы,напротив, выросли примерно на 34,8 тыс. контрактов после двух дневных падений подряд.

Золото сталкивается с первоначальной поддержкой в районе $1900

Резкое падение во вторник и последующий отскок от минимумов в районе $1900 сопровождались сокращением открытого интереса, что оставляет дверь открытой для вероятности дальнейших коррекционных движений в самом ближайшем будущем. Тем не менее, район $1900 за тройскую унцию золота пока остается зоной ближайшего противостояния.

Вероятность дальнейшего роста остается неизменной при прорыве USD/JPY выше 131.15, пишут экономист UOB Group Ли Сью Энн и рыночный стратег Квек Сер Леанг.

Ключевые тезисы

- Прогноз на 24 часа: "Вчера мы отметили, что отскок от минимума может продлиться, но устойчивый рост выше 130.80 представляется маловероятным. Наши ожидания не оправдались, так как доллар США торговался между 129.73 и 130.53. Ценовая динамика, вероятно, является частью фазы консолидации, и ожидается, что сегодня доллар будет торговаться в диапазоне 129.60/130.60".

- Прогноз на следующие 1-3 недели: "Наш вчерашний прогноз (31 января, спот на 130.40) остается в силе. Как было отмечено, хотя восходящий импульс демонстрирует признаки усиления, доллару США необходимо прорваться выше 131.15, прежде чем станет возможным устойчивый рост. Вероятность прорыва доллара выше 131.15 будет сохраняться до тех пор, пока он остается выше 129.30 (без изменений уровня сильной поддержки) в течение следующих нескольких дней. Следующее сопротивление выше 131.15 находится на 132.00".

Экономисты из ABN Amro считают, что в 2023 и 2024 годах у пары EUR/USD будет больше возможностей для роста, чем они прогнозировали.

ФРС повысит верхнюю границу ставки по федеральным фондам до 5%

"Мы ожидаем, что ФРС установит верхнюю границу ставки по федеральным фондам на уровне 5%. Однако мы по-прежнему ожидаем значительного снижения ставки во втором полугодии 23 года и гораздо большего, чем рыночный консенсус (в общей сложности 125 б.п. по сравнению с 50 б.п. снижения). Это негативно для доллара США. Между тем, мы стали менее негативно оценивать перспективы роста в Еврозоне.

В результате этой динамики мы повысили наш прогноз по EUR/USD до 1,12 (с 1,08) на конец 2023 года и до 1,16 (с 1,12) на конец 2024 года".

Инфляция в еврозоне, измеряемая Гармонизированным индексом потребительских цен (HICP), снизилась до 8,5% в годовом исчислении в январе с 9,2% в декабре, сообщил Евростат в среду. Это значение оказалось ниже ожидаемого рынком уровня в 9%.

Основной индекс HICP в январе снизился на 0,8% в месячном исчислении, но годовой показатель остался неизменным - 5,2%, по сравнению с прогнозом аналитиков в 5,1%.

Реакция рынка

Пара EUR/USD не показала немедленной реакции на эти данные и на момент написания торговалась на уровне 1,0885, где она выросла на 0,2% на дневной основе.

По мнению экономиста UOB Group Ли Сью Энн и рыночного стратега Квек Сер Леанга, пара AUD/USD в краткосрочной перспективе будет двигаться в диапазоне 0.6960-0.7130.

Ключевые тезисы

- Прогноз на 24 часа: "Вчера мы отметили, что нисходящий импульс улучшился, а склонность AUD к снижению сохраняется. Мы добавили: "Поскольку импульс пока что не очень сильный, любое снижение вряд ли бросит вызов основной поддержке на 0.6995". AUD ослаб больше, чем ожидалось и упал до 0.6988. Однако падение было кратковременным, так как AUD отскочил и закончил день с незначительными изменениями на 0.7054 (-0.09%). Отскок на фоне перепроданности говорит о том, что AUD вряд ли будет слабеть дальше. Сегодня AUD, скорее всего, будет торговаться в боковике между 0.7010 и 0.7090".

- Прогноз на следующие 1-3 недели: "Наш вчерашний прогноз (31 января, спот на 0.7060) всё ещё актуально. Как было отмечено, AUD, похоже, вошел в фазу консолидации и, скорее всего, пока будет торговаться в диапазоне 0.6960/0.7130".

- Цена на золото снижается в среду, хотя снижение, скорее всего, останется сдержанным.

- Умеренное снижение доллара США может оказать поддержку паре XAU/USD на фоне бегства от рисков.

- Внимание рынка по-прежнему приковано к решению Федерального комитета по открытым рынкам (FOMC).

Цена на золото не может извлечь выгоду из ночного отскока от отметки $1 900, или почти двухнедельного минимума, и снижается в среду. Пара XAU/USD остается под давлением в первой половине европейской сессии и в настоящее время торгуется чуть ниже уровня $1,925. Однако, по крайней мере, на данный момент, снижение курса кажется сдержанным, так как трейдеры могут воздержаться от агрессивных направленных ставок в преддверии ключевого заседания центрального банка.

Цена на золото получает поддержку от ослабления доллара США

Федеральная резервная система (ФРС) объявит о своем решении по окончании двухдневного заседания сегодня, и, по общему мнению, ожидается дальнейшее замедление темпов цикла повышения ставок. На самом деле, инструмент FedWatch от CME указывает на почти 100% вероятность меньшего повышения ставки на 25 базисных пунктов (б.п.) на фоне признаков ослабления инфляционного давления в Соединенных Штатах (США). Ставки были подтверждены опубликованными во вторник данными по росту заработной платы в США, которые показали, что в четвертом квартале расходы на оплату труда выросли меньше, чем ожидалось. Это, в свою очередь, привело к новому снижению доходности казначейских облигаций США и продолжает оказывать давление на доллар США. Ослабление доллара США может стать попутным ветром для цены на золото, номинированной в долларах США.

Ястребиный настрой ФРС может ограничить рост золота

Недавние макроданные США указывают на устойчивость экономики и укрепляют уверенность в ястребиной позиции ФРС. Более того, представители ФРС подчеркивают необходимость более длительного удержания ставок на более высоком уровне. Таким образом, внимание рынка будет сосредоточено на заявлении о монетарной политике и комментариях главы ФРС Джерома Пауэлла на пресс-конференции. Инвесторы будут ждать намёков на то, куда двинется процентная ставка ФРС, что повлияет на доллар США и определит краткосрочную траекторию золота. В то же время преобладающее осторожное настроение рынка может способствовать ограничению потерь XAU/USD.

Макроданные из США могут придать импульс

Участники рынка следят за календарём, включающим выпуск отчета ADP о занятости в частном секторе, ISM Manufacturing PMI и вакансии JOLTS. Это, наряду с доходностью облигаций США, может стимулировать спрос на доллар США и создать краткосрочные возможности по золоту позже в начале североамериканской сессии. Однако немедленная реакция рынка на макроэкономические данные США, скорее всего, быстро сойдет на нет, поддерживая перспективы дальнейшей консолидации.

Технический прогноз золота

С технической точки зрения уровень $1900, похоже, сразу стал сильной поддержкой. Убедительный прорыв ниже может спровоцировать техническую распродажу и отправить металл к $1880-1877. Золото может в конечном итоге протестировать следующую поддержку в районе $1856-$1855. При прорыве ниже тренд может стать медвежьим.

С другой стороны, золото может столкнуться с сопротивлением вблизи многомесячного максимума на $1949 (26 января). Устойчивый прорыв выше может поднять золото до $1969-1970. Импульс может позволить XAU/USD преодолеть промежуточное препятствие вблизи $1980. Затем «быки» могут попытаться пробиться выше $2000 впервые с марта 2022 года.

Ключевые уровни для наблюдения

Пара EUR/GBP поднялась выше уровня 0,8800. По мнению экономистов ING, пара может продолжить свой рост на фоне "ястребиной" позиции ФРС.

Понижательные риски от "ястребиной" ФРС

"Мы считаем, что теперь у ЕЦБ меньше возможностей подтолкнуть евро еще выше, что означает, что ралли EUR/GBP может быть в большей степени функцией настроения риска, а не дивергенции монетарной политики.

Поскольку фунт стерлингов более чувствителен к глобальным настроениям в отношении рисков, чем евро, риски для EUR/GBP сегодня смещены в сторону повышения, учитывая наш базовый сценарий, согласно которому "ястребиная" ФРС будет оказывать давление на рисковые активы.

Фунт может упасть до отметки 1.2200 сегодня".

Шведская крона в последние несколько дней негативно выделялась на рынке G10. Однако экономисты ING по-прежнему считают, что SEK сможет восстановиться и достичь уровня ниже 11.00 до лета.

Ключевые тезисы

- Поскольку мы не считаем, что риск "черного лебедя" в Швеции существенно возрос, мы думаем, что SEK будет постепенно восстанавливаться в течение ближайших месяцев.

- Мы по-прежнему ожидаем возвращения к 10.60-70 ко второй половине этого года, несмотря на то, что риски повышения курса EUR/SEK несколько возросли.

Экономисты BBH ожидают повышения ставки на 25 б.п. и очень ястребиный тон ФРС. Поскольку риски для ставок в США перевешивают в сторону повышения, доллар, вероятно, выиграет от любой переоценки рынком облигаций политики ФРС.

DXY находится в процессе формирования краткосрочного основания

"Мы считаем, что доллар находится в процессе формирования основания в ближайшей перспективе. Индекс DXY получил некоторую поддержку чуть ниже уровня 102. Если он сможет создать хорошую базу на текущих уровнях до тех пор, пока ФРС снова не изменит свою точку зрения, доллар будет в хорошем положении, чтобы первым бросить вызов январскому максимуму в районе 105,631.

"ара USD/JPY уязвима для возобновления продаж, если Банк Японии начнет снимать ограничения в этом году, как мы ожидаем. Однако темпы ужесточения будут очень скромными, поэтому дальнейшее усиление иены, выходящее за рамки "непосредственной реакции", будет затруднено.

Мы считаем, что доходность в США должна вырасти, если и когда будет сформирована более "ястребиная" повестка дня. В свою очередь, это должно помочь доллару восстановить позиции".

GBP/USD продолжает консолидацию и в ближайшие недели должна двигаться в диапазоне 1.2250-1.2430, считают экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг.

Ключевые тезисы

Прогноз на 24 часа: "Хотя мы ожидали вчерашнего ослабления фунта, мы считали, что "он вряд ли пробьет уровень поддержки 1.2295". Сслабость превзошла наши ожидания, так как фунт упал до 1.2285, а затем восстановился. Сегодня риск для британского фунта все еще сохраняется, хотя основная поддержка на уровне 1.2250 вряд ли окажется под угрозой. С другой стороны, прорыв уровня 1.2365 (незначительное сопротивление находится на уровне 1.2345) будет свидетельствовать о том, что риск снижения уменьшился".

Прогноз на 1-3 недели: "Мы указали вчера (31 января, цена спот на 1.2350), что рост GBP, наблюдавшийся в начале этого месяца, закончился. Мы добавили, что фунт, скорее всего, перешел в фазу консолидации и, вероятно, будет торговаться между 1.2250 и 1.2430 в настоящее время. Впоследствии фунт упал до 1,2285, но затем восстановился. Хотя краткосрочный импульс несколько улучшился, мы продолжаем придерживаться мнения, что фунт находится в фазе консолидации. В перспективе, если фунт пробьет и останется ниже 1.2250, это увеличит риск отката к 1.2130".

Пара USD/SGD снизилась на ~8% с пика, достигнутого в октябре 2022 года. Экономисты TD Securities считают, что пара может опуститься ниже 1,30.

SGD обычно имеет высокий бета-фактор по отношению к доллару США

"USD/SGD прорвалась ниже своего среднесрочного восходящего тренда (месячный график), что может сигнализировать о новом торговом диапазоне после удержания в диапазоне 1,31-1,45 в течение последних 8 лет.

Мы видим 1.30 в качестве следующего крупного уровня поддержки, хотя ее прорыв больше зависит от слабости доллара.

Наш медвежий взгляд на доллар США, который предполагает резкое падение доллара во втором квартале, может вызвать следующее большое движение USD/SGD ниже 1,30, так как SGD обычно имеет высокую бету к доллару США".

EUR/USD сегодня неизбежно окажется под сильным влиянием реакции после заседания FOMC. Экономисты ING считают, что пара может протестировать уровень поддержки 1,08.

Исследование диапазона 1.0700-1.0750, безусловно, возможно в ближайшей перспективе

"В соответствии с нашим мнением о положительном влиянии на доллар, мы считаем, что поддержка 1.0800 может быть уверенно протестирована после объявления решения ФРС.

Мы считаем, что EUR/USD в конечном итоге выйдет слабее из этих двух дней активности центральных банков.

Исследование диапазона 1.0700-1.0750, безусловно, возможно в ближайшей перспективе, даже несмотря на то, что долгосрочные перспективы продолжают указывать на снижение доллара и укрепление EUR/USD ".

GBP/USD перешла в фазу консолидации чуть выше 1.2300 в начале среды после того, как в первые два дня недели закрылась на отрицательной территории. Как пишет аналитик FXStreet Эрен Сензегер, "хотя техническая картина на ближайшую перспективу указывает на отсутствие интереса со стороны покупателей, позднее в этот день заявления Федеральной резервной системы США (ФРС) о политике должны стимулировать движение пары.

Улучшение рискового настроения в американские торговые часы во вторник не позволило доллару США опередить своих конкурентов и помогло GBP/USD ограничить потери. Бюро статистики труда США сообщило, что индекс затрат на занятость в четвертом квартале вырос на 1%. Этот показатель оказался немного ниже ожиданий рынка в 1,1% и вызвал подъем основных индексов Уолл-стрит.

Позже в ходе сессии в американской экономической повестке дня появятся данные по изменению занятости ADP и индексу PMI в производственном секторе ISM. По прогнозам, занятость в частном секторе США в январе должна вырасти на 170 тыс. человек. Если эти данные разочаруют и окажутся в районе 100 тысяч, доллар США может оказаться под новым медвежьим давлением. С другой стороны, данные выше 200 тысяч должны помочь доллару США сохранить устойчивость по отношению к своим конкурентам.

Участники рынка также будут внимательно следить за компонентами индекса PMI для производственной сферы ISM по занятости и ценам. Сочетание снижения инфляции производственных факторов и сокращения занятости в обрабатывающей промышленности может привести к дальнейшему ослаблению доллара США.

Тем не менее, влияние этих данных на доллар США должно быть кратковременным, поскольку инвесторы воздержатся от открытия крупных позиций в преддверии заседания ФРС.

Рынки широко ожидают, что ФРС повысит учетную ставку на 25 базисных пунктов до диапазона 4,5-4,75%. Согласно данным CME Group FedWatch Tool, еще одно повышение ставки на 25 базисных пунктов в марте также почти полностью оценено. Таким образом, любые намеки на перспективы повышения ставки после марта должны спровоцировать следующее крупное действие.

Если председатель FOMC Джером Пауэлл оставит открытой дверь для еще одного повышения ставки в мае, это может быть воспринято как "ястребиный" сюрприз и поможет доллару США набрать силу. Пауэлл также, вероятно, продолжит противостоять "повороту ФРС", но это не должно стать сюрпризом.

Если Пауэлл признает, что более низкая инфляция должна позволить им приостановить повышение ставок в мае и оценить ситуацию, GBP/USD может укрепиться. Мрачный прогноз роста с более высокими шансами на рецессию должен оказать дополнительное давление на доллар США".

Аналитик FXStreet Эрен Сензегер комментирует технические перспективы пары EURUSD:

"GBP/USD перешла в фазу консолидации чуть выше 1.2300 в начале среды после того, как в первые два дня недели закрылась на отрицательной территории. Хотя техническая картина на ближайшую перспективу указывает на отсутствие интереса со стороны покупателей, позднее в этот день заявления Федеральной резервной системы США (ФРС) о политике должны стимулировать движение пары.

GBP/USD необходимо подняться выше 1.2370 (50-периодная простая скользящая средняя (SMA) на четырехчасовом графике) и стабилизироваться выше этого уровня, чтобы продвинуться выше к 1.2400 (психологический уровень, статический уровень) и 1.2430 (статический уровень).

С другой стороны, падение ниже 1.2300 (статический уровень, психологический уровень, 100-периодная скользящая средняя) может привлечь продавцов и заставить GBP/USD продолжить снижение к 1.2270 (статический уровень) и 1.2210 (38,2% коррекция Фибоначчи последнего восходящего тренда)".

Ульрих Лейхтманн, руководитель отдела валютных и товарных исследований Commerzbank, ожидает, что фунт останется под давлением после мрачных перспектив для экономики Великобритании.

МВФ прогнозирует рецессию в Великобритании - и только в Великобритании

"МВФ предполагает, что в этом году Великобритания будет единственной крупной экономикой, которой придется пройти через рецессию. МВФ также ожидает, что ни одна крупная экономика не будет демонстрировать более медленный рост, чем Великобритания, даже в следующем году. Это не очень хорошая новость для фунта.

Сценарий, при котором фунт должен быть оценен слабее, стал, по крайней мере, незначительно более вероятным. И это оказывает давление на фунт уже сейчас.

Интересно: каким образом эти опасения исчезнут в краткосрочной перспективе? Вот почему я считаю ослабление фунта стерлингов устойчивым на данный момент".

Ульриху Лейхтманну, руководителю отдела исследований FX и сырьевых товаров, не хватает воображения, чтобы увидеть пользу для доллара США от заявлений Федеральной резервной системы (ФРС) США по вопросам политики.

Убеждение Пауэлла необходимо для подъема доллара США

"Председателю ФРС Джею Пауэллу придется объяснить рынку, почему он и его коллеги будут снижать скорость шагов по повышению ставок до достижения обещанного уровня ключевой ставки. Пока я не уверен, как ему это удастся сделать убедительно. Только если ему это удастся, доллар США сможет привлечь покупателей.

Я не могу обещать, что решение FOMC будет негативным для USD, все, что я могу сказать: Мне не хватает воображения, чтообы представить USD-положительный результат".

Опросы по рынку труда за декабрьский квартал были сильными, хотя и немного мягче, чем ожидалось. Поскольку повышение процентных ставок теперь оказывает давление на экономику, экономисты Westpac считают, что рынок труда достиг переломного момента.

Переломный момент?

" Уровень безработицы вырос до 3,4%, что немного выше прогноза.

Несмотря на то, что рынок рабочих мест находится на очень сильной стартовой позиции, есть все основания ожидать ухудшения ситуации в ближайшие годы. Напротив, инфляция заработной платы продолжает расти, и поворотный момент, вероятно, наступит позже.

Мы по-прежнему ожидаем повышения официальной денежной ставки на 0,5% в конце этого месяца".

Потоки в конце месяца доминировали на рынках. По мнению экономистов Commerzbank, за этим стоит определенная волатильность, которая не поддается никаким объяснениям.

Рынки в напряженном состоянии

""Рынки в напряжении" - это, вероятно, тот термин, который следует использовать для обозначения того, что мы наблюдаем в настоящее время, или - если вы хотите замаскировать свою невежественность более ловким способом - "потоки конца месяца"".

Независимо от всех умных разговоров, которые мы и другие ежедневно произносим в качестве фоновой музыки к рыночным событиям, мы должны отметить, что существует определенная базовая волатильность, которая не поддается никаким объяснениям. Иначе и быть не может на эффективном рынке, который всегда должен оставаться сложным".

Пара EUR/USD совершила отскок и прервала трехдневную полосу неудач во вторник после того, как встретила поддержку в районе 1.0800. Как пишет аналитик FXStreet Эрен Сензегер, "пара продолжает расти в направлении 1.0900 в начале среды, и данные по инфляции в еврозоне могут вызвать следующее сильное движение пары в преддверии объявления политики Федеральной резервной системы (ФРС).

В первой половине дня во вторник атмосфера на рынке, благоприятствующая бегству от рисков, помогла доллару США укрепиться против своих конкурентов. После того как Бюро трудовой статистики США объявило, что индекс стоимости занятости в четвертом квартале вырос на 1% по сравнению с ожиданием рынка в 1,1%, доллар США вновь оказался под давлением продаж и вызвал отскок в паре EUR/USD.

В Еврозоне базовый гармонизированный индекс потребительских цен (HICP), который Европейский центральный банк (ЕЦБ) предпочитает использовать для измерения инфляции, по прогнозам, в январе снизится до 5,1% в годовом исчислении при снижении на 0,2% в месячном исчислении. В случае неожиданного роста базового индекса HICP в месячном исчислении, пара EUR/USD может устремиться вверх, поскольку инвесторы делают ставку на дальнейшее укрепление евро на фоне"ястребиной" политики ЕЦБ. С другой стороны, негативное значение месячного базового HICP может ограничить рост пары, по крайней мере, до заседания ФРС.

Ожидается, что центральный банк США повысит ставку на 25 базисных пунктов (б.п.) до диапазона 4,5-4,75%. Само по себе это решение не должно вызвать реакцию рынка, так как оно уже полностью заложено в цены. Если ФРС или председатель FOMC Джером Пауэлл подтвердят, что они могут приостановить повышение ставки после повышения ставки еще на 25 базисных пунктов в марте, доллар США, вероятно, столкнется с новым давлением продаж. Хотя Пауэлл, скорее всего, продолжит противостоять ожиданиям рынка относительно снижения ставки в конце года, инвесторы вряд ли будут убеждены в том, что ФРС будет удерживать ставки на таком высоком уровне в течение трех кварталов.

С другой стороны, доллар США, вероятно, опередит своих конкурентов в случае, если Пауэлл преуменьшит слабые данные по инфляции и оставит дверь открытой для еще одного повышения ставки в мае".

Аналитик FXStreet Эрен Сензегер комментирует техническую ситуацию в паре EURUSD:

"Пара EUR/USD опустилась ниже 100-периодной простой скользящей средней (SMA) на четырехчасовом графике во вторник, но не закрылась ниже этого уровня. Кроме того, индикатор Relative Strength Index (RSI) на том же графике восстановился выше 50, показывая, что покупатели еще не готовы сдаться.

В качестве первого сопротивления выступает уровень 1.0900 (психологический уровень, статический уровень). Как только пара поднимется выше этого уровня и начнет использовать его в качестве поддержки, она может нацелиться на область 1.0920/30 (статический уровень, многомесячный максимум), а затем на 1.0980 (бывшая поддержка, статический уровень).

1.0840 (100-периодная SMA) может рассматриваться как первая техническая поддержка перед 1.0820 (коррекция Фибоначчи 23,6% последнего восходящего тренда) и 1.0800 (психологический уровень, статический уровень). Дневное закрытие ниже 1.0800 может рассматриваться как значительное медвежье развитие событий и привлечение дополнительных продавцов".

- AUD/USD набирает обороты в среду на фоне скромного снижения доллара США.

- Ставки на меньшее повышение ставки ФРС продолжают влиять на доллар и оказывать ему некоторую поддержку.

- Осторожное настроение на рынке может ограничить рост чувствительного к риску австралийца в преддверии заседания FOMC.

Пара AUD/USD опирается на хороший отскок предыдущего дня от области 0,6985, или более чем недельного минимума, и получает некоторую поддержку в среду. Спотовые цены поднимаются к области 0,7075 во время ранней европейской сессии, хотя любое последующее движение вверх, скорее всего, останется ограниченным в преддверии ключевого события центрального банка.

Федеральная резервная система (ФРС) объявит о своем решении в конце двухдневного заседания в среду, и ожидается, что она будет и дальше снижать темпы цикла повышения ставок. Ставки на меньшее повышение ставки на 25 б.п. были закреплены данными о росте заработной платы в США, опубликованными во вторник, которые показали, что в четвертом квартале расходы на оплату труда выросли меньше, чем ожидалось. Однако последние макроэкономические данные США указывают на устойчивость экономики и подтверждают, что ФРС будет придерживаться своей "ястребиной" позиции дольше.

Таким образом, внимание будет приковано к сопроводительному заявлению и комментариям председателя ФРС Джерома Пауэлла на пресс-конференции после заседания. Инвесторы будут искать подсказки относительно будущего пути повышения ставки ФРС, что сыграет ключевую роль во влиянии на ценовую динамику доллара США и определит ближайшую траекторию для пары AUD/USD. В то же время, умеренное снижение доллара США играет роль попутного ветра для пары и способствует внутридневной положительной динамике.

Тем не менее, более мягкий тон в отношении риска - как показывают слабо негативные настроения на фондовых рынках - может удержать быков от агрессивных ставок на чувствительный к риску австралиец. Это делает разумным ожидание сильной последующей покупки, прежде чем подтвердить, что откат пары AUD/USD с самого высокого уровня с июня 2022 года завершился. Сейчас трейдеры ожидают макроэкономических данных по США - отчета ADP, индекса PMI в производственном секторе ISM и данных по количеству вакансий JOLTS - для придания импульса.

Технические уровни для наблюдения

Вот что вам нужно знать в среду, 1 февраля:

Февраль начнется с шумихи, поскольку инвесторы будут следить за выходом ключевых макроэкономических данных и заявлениями Федеральной резервной системы (ФРС) США. Евростат опубликует данные по инфляции за январь в преддверии заседания Европейского центрального банка в четверг. В США будут опубликованы отчет ADP о занятости в частном секторе и индекс PMI для производственной сферы от ISM за январь. После того, как ФРС опубликует заявление о политике и решение по процентной ставке в.21.00 мск, председатель FOMC Джером Пауэлл выступит с комментариями о перспективах политики и ответит на вопросы прессы с 21.30 мск.

Индекс доллара США остается спокойным вблизи отметки 102,00 в начале среды после того, как во вторник прервалась трехдневная победная серия. Позитивный сдвиг, наблюдавшийся в настроениях риска после данных по индексу затрат на рабочую силу, который в четвертом квартале вырос более медленными темпами, чем ожидалось, не позволил доллару США опередить своих конкурентов на американской сессии. Между тем, доходность 10-летних казначейских облигаций США снизилась до 3,5%, а основные индексы Уолл-стрит зарегистрировали сильный дневной прирост. Поскольку инвесторы ушли в сторону в преддверии важных событий, фьючерсы на фондовые индексы США торгуются с небольшим понижением в течение дня.

В азиатские часы торгов данные из Новой Зеландии показали, что уровень безработицы вырос до 3,4% в четвертом квартале с 3,3% в третьем квартале. Изменение занятости за тот же период составило +0,2%, не дотянув до ожидаемого рынком роста на 0,3%. Пара NZD/USD оказалась под медвежьим давлением и снизилась к 0,6400, после чего восстановилась до 0,6450 ранним европейским утром. Тем временем, индекс PMI в производственном секторе Китая от Caixin в январе незначительно вырос до 49,2 с 49, но не вызвал значительной реакции рынка.

Пара EUR/USD зарегистрировала небольшой дневной прирост во вторник, но потеряла импульс к восстановлению, не достигнув отметки 1,0900. Инфляция в еврозоне, измеряемая Гармонизированным индексом потребительских цен, по прогнозам, снизится до 9% в годовом исчислении в январе с 9,2% в декабре.

GBP/USD закрыла третий торговый день подряд на отрицательной территории во вторник, а в начале среды перешла в фазу консолидации чуть выше 1,2300.

USD/JPY не смогла сделать решительный шаг в каком-либо направлении во вторник и закрыла день практически без изменений. Пара продолжает боковое движение выше 130,00 в середине недели. Индекс деловой активности в производственном секторе Японии от банка Jibun составил 48,9 в январе, как и ожидалось.

Цена на золото совершила впечатляющий отскок после снижения к $1 900 во вторник. Пара XAU/USD с трудом набирает обороты, но удерживается в районе $1,930.

После резкого падения в понедельник биткоин незначительно восстановился во вторник. В начале среды BTC/USD колеблется в узком диапазоне на уровне около $23 000. Ethereum избавился от медвежьего давления после снижения к $1 500 в начале недели и вырос более чем на 1% во вторник. На момент написания курс ETH/USD незначительно снизился в течение дня и составил $1 575.

Цена на золото держится в недавнем диапазоне после тестирования отметки $1 900 во вторник. По мнению Дхвани Мехта из FXStreet, XAU/USD - это "покупка на снижении".

Продавцам необходимо дневное закрытие ниже 21DMA на $1,907, чтобы продлить коррекцию

"Металл резко упал до $1 900 во вторник, но после этого совершил уверенное возвращение. Это говорит о том, что цена на золото остается краткосрочным техническим инструментом "покупок на падениях"".

С точки зрения роста, покупателям золота необходимо найти поддержку выше порога $1 935, чтобы свести на нет недавние понижательные настроения. Дальнейшее движение вверх может бросить вызов психологическому уровню $1,950, а затем атаковать зону предложения $1,960.

Продавцам золота необходимо дневное закрытие ниже бычьей 21-дневной скользящей средней (DMA) на $1 907, чтобы продлить коррекцию с девятимесячных максимумов $1 949. Последняя линия обороны для покупателей золота находится на уровне $1 900, ниже которого откроется движение к минимуму 11 января $1 867".

Пара GBP/USD набирает обороты, чтобы отыграть внутридневные потери, защищая отскок предыдущего дня от недельного минимума перед открытием торгов в Лондоне в среду. Несмотря на это, пара остается в минусе четвертый день подряд в районе 1,2325 на момент публикации.

Тем не менее, сигналы рынка опционов, похоже, подтверждают медвежий настрой пары GBP/USD, хотя и не поддерживают последний отскок.

В результате индикатор рынка опционов, а именно Risk Reversal (RR), демонстрирует двухнедельную и двухдневную полосы потерь с последними значениями -0,070 и -0,040 на недельной и дневной основе. В то же время месячный RR за январь показал 0,430, что стало четвертым положительным значением подряд.

Следует отметить, что RR представляет собой разницу между опционами колл и пут и, как правило, направляет цену кабеля.

Что касается последнего бездействия котировок, то оно может быть связано с осторожным настроением в преддверии заседания Федерального комитета по открытым рынкам (FOMC) по монетарной политике. Тем не менее, снижение инфляционных ожиданий в Великобритании и статистика по жилищному строительству вселяют надежду в медведей GBP/USD.

- Цена XRP выросла на 3%, но подъем показывает скрытые медвежьи сигналы.

- В ближайшие дни медведи могут развернуть снижение к зоне 0,3050.

- Прорыв выше $0,422 сделает медвежий тезис недействительным.

Цена XRP демонстрирует ответный всплеск после самого большого дневного снижения месяца. В этом тезисе используется технический анализ для оценки следующего потенциального движения Ripple.

Цена XRP более медвежья, чем кажется на первый взгляд

Цена XRP выросла на 3% 31 января. Откат цены произошел через день после крупнейшего дневного снижения месяца для Ripple, когда 30 января "медведи" снизились на 5%. Тем не менее, бычьего всплеска может оказаться недостаточно для борьбы с медвежьим потенциалом.

Цена XRP в настоящее время торгуется на аукционе на уровне $0,40. Индекс относительной силы (RSI) прогнозирует рыночные основания и вершины, оценивая предыдущие ралли. RSI показывает, что 30 января бычий импульс расходится, что оправдывает текущее контртрендовое движение.

Однако при анализе того, где на RSI находится точка текущего колебания, выше ценовой зоны находится значительное сопротивление. Например, во время ралли XRP на 30% в этом месяце консолидации происходили вблизи уровня 62 и выше. Во время каждой консолидации цена XRP держалась выше $0,38.

На момент написания статьи цена XRP колеблется на уровне $0,40, но RSI под давлением ниже 55. Эту потерю восходящего импульса легко не заметить нетренированным глазом. Учитывая эти факторы, точка начала предыдущей консолидации в районе $0,36 центов может столкнуться с проблемой в ближайшие дни. Медвежий сценарий создает потенциал для снижения на 10% от текущей рыночной стоимости XRP.

1-дневный график XRP/USDT

Валидация медвежьего тезиса может произойти при прорыве выше самого большого максимума красного дня месяца на уровне $0,422. При этом может возникнуть ажиотаж покупок с целью на пробитой зоне поддержки на уровне $0,44. В случае успеха быков цена Ripple вырастет на 10%.

По данным DTCC, сегодня в Нью-Йорке в 18.00 мск. произойдет экспирация следующих опционов:

- EUR/USD: евро

- 1.0900 1.99 млрд

- 1.0885 1.22 млрд

- 1.0800 800.7 млн

- USD/JPY: суммы в долларах США

- 130.50 635.6 млн

- 128.00 616 млн

- AUD/USD: суммы в AUD

- 0.7185 1.05 млрд

- 0.7000 572.1 млн

- 0.6920 526.7 млн

- USD/CAD: USD

- 1.3400 420 млн

- EUR/GBP: суммы в евро

- 0.8700 765.9 млн

- 0.8800 510 млн

- USD/CNY: суммы в долларах США

- 6.8200 1.1 млрд

- 6.7400 1 млрд

- USD/CHF остается под давлением, несмотря на недавнее бездействие.

- Устойчивый прорыв линии восходящего тренда двухнедельной давности, разворот от 200-EMA благоприятствуют продавцам.

- Покупателям необходимо закрепиться ниже 61,8% коррекции Фибоначчи, чтобы вернуть контроль над ситуацией.

USD/CHF удерживает позиции вблизи 0,9160 в начале среды, после четкого прорыва предыдущей ключевой линии поддержки.

Последнее бездействие пары может быть связано с осторожным настроением рынка в преддверии заседания Федерального комитета по открытым рынкам (FOMC) по монетарной политике.

Однако медвежьи сигналы MACD и разворот от 200-барной экспоненциальной скользящей средней (EMA), похоже, присоединяются к прорыву линии тренда и заставляют продавцов надеяться.

Тем не менее, многочисленные минимумы, отмеченные 18-20 января вблизи 0,9150-45, похоже, ограничивают ближайшие возможности снижения пары USD/CHF.

После этого в центре внимания окажется предыдущий месячный минимум, а также годовое основание вблизи 0,9085.

Следует отметить, что порог 0,9100 может служить дополнительным фильтром для снижения пары, за которым трейдеры должны следить при ослаблении ниже 0,9145, в то время как минимум августа 2021 года вблизи 0,9018 может бросить вызов медведям USD/CHF при пробое 0,9085.

Между тем, для восстановления необходимо пересечь предыдущую линию поддержки от 18 января, расположенную вблизи 0,9205 на момент публикации, чтобы привлечь покупателей пары.

Тем не менее, 200-EMA и 61,8% уровень Фибоначчи коррекции январских движений пары, соответственно около 0,9270 и 0,9285, могут прощупать потенциал роста USD/CHF.

USD/CHF: Четырехчасовой график

Тренд: Ожидается дальнейшее снижение

По мнению экономиста UOB Group Ли Сью Энн и рыночного стратега Квек Сер Леанг, в ближайшие несколько недель пара EUR/USD должна торговаться в пределах 1.0800-1.0930.

Ключевые тезисы

Прогноз на 24 часа: "Вчера мы заявили, что евро "скорее всего, будет торговаться с уклоном вниз, но вряд ли ему удастся преодолеть основную поддержку на уровне 1.0800". На торгах в Лондоне евро резко, но ненадолго упал до 1.0800, после чего отскочил. Похоже, что евро перешел в фазу консолидации и сегодня, скорее всего, будет торговаться между 1.0815 и 1.0900".

Прогноз на 1-3 недели: "В понедельник (30 января, цена спот на 1.0870) мы отметили, что евро, похоже, вошел в фазу консолидации и, вероятно, будет торговаться между 1.0800 и 1.0930. Вчера евро ненадолго упал до 1.0800, но затем восстановился. На данный момент наша точка зрения не изменилась. В перспективе риск того, что евро сначала пробьет отметку 1.0800, повышается, и если это произойдет, это может привести к откату к следующей крупной поддержке на уровне 1.0720".

"Британия и Европейский Союз заключили таможенное соглашение, которое может проложить путь к прекращению многолетних споров о Северной Ирландии после Brexit", - сообщила газета The Times вечером во вторник.

The UK Times также заявила, что, насколько она понимает, Брюссель принял предложение, которое позволит избежать необходимости рутинных проверок товаров, предназначенных для провинции.

"Отдельно ЕС впервые допустил, что Европейский суд может выносить решения по вопросам, связанным с провинцией, только если дело было передано североирландскими судами", - добавляет The Times. В новостях сообщалось, что ранее Европа настаивала на передаче дел непосредственно в суд.

Министр финансов Новой Зеландии Грант Робертсон прокомментировал последние данные по занятости и сказал: "Хотя уровень безработицы остается низким, нам еще многое предстоит сделать. Мы будем продолжать вкладывать значительные средства в обучение новозеландцев".

Данные по занятости в НЗ

- Уровень безработицы в Новой Зеландии в 4 квартале: 3,4% (прогноз 3,3%; предыдущее значение 3,3%).

- Изменение занятости (кв/кв) 4 квартал: 0,2% (прогноз 0,3%; предыдущее значение 1,3%).

- Изменение занятости (г/г) 4 квартал: 1,3% (прогноз 1,5%; прогноз 1,2%).

- Уровень участия в экономике в 4 квартале: 71,7% (прогноз 71,7%; прогноз 71,7%).

Мы наблюдаем значительное число людей, прибывающих в Новую Зеландию по схемам Accredited Employer Work Visa и Working Holiday Visa, и мы постоянно оцениваем наши иммиграционные параметры, чтобы помочь заполнить вакансии на конкурентном мировом рынке рабочей силы", - сказал Грант Робертсон.

"Ожидается, что этот год будет сложным для мировой экономики, и Новая Зеландия не останется в стороне от его последствий. Однако мы находимся в сильной стартовой позиции с низким уровнем безработицы и уровнем государственного долга значительно ниже тех стран, с которыми мы себя сравниваем", - добавил он.

"Правительство будет поддерживать экономику в правильном направлении в этих сложных условиях и продолжать инвестировать в создание более сильной, инклюзивной и устойчивой экономики, чтобы противостоять будущим потрясениям", - сказал далее Грант Робертсон.

- EUR/USD замедляет отскок от 21-дневной EMA внутри медвежьей модели графика "восходящий клин".

- Откат RSI с территории перекупленности, медвежьи сигналы MACD также говорят в пользу нисходящего тренда.

- 200-дневная EMA выступает в качестве дополнительной ключевой поддержки, в то время как покупателям необходимо подтверждение от 1.0965 для свободного движения.

- Голубиный настрой ФРС указывает на возможность экстремальной реакции на неожиданный результат.

Покупатели EUR/USD, похоже, выдохлись, так как пара колеблется вблизи 1.0860-70 перед началом европейской сессии среды.

При этом основная валютная пара отскочила от 21-дневной экспоненциальной скользящей средней (EMA) в предыдущий день, но остается внутри трехмесячной медвежьей модели графика "восходящий клин", так как трейдеры ожидают результатов заседания Федерального комитета по открытым рынкам (FOMC) по монетарной политике.

Стоит отметить, что откат RSI (14) с территории перекупленности присоединяется к медвежьим сигналам MACD, чтобы бросить вызов быкам по EUR/USD.

Также в качестве препятствия для роста выступают многочисленные неудачи пары в преодолении уровня 1.0930.

Даже если котировка поднимется выше 1.0930, верхняя линия заявленного клина возле 1.0965 может бросить вызов быкам EUR/USD, прежде чем направить их на преодоление психологического магнита 1.1000.

С другой стороны, уровень 21-дневной EMA 1.0800 ограничивает немедленное движение EUR/USD до того, как будет выделена нижняя линия указанного клина, недалеко от 1.0775.

Если медведям по EUR/USD удастся преодолеть ключевую поддержку 1.0775, не исключена вероятность падения к минимумам конца 2022 года. Однако уровень 200-дневной EMA вблизи 1.0500 может выступить в качестве промежуточной остановки во время вероятного падения.

EUR/USD: Дневной график

В то время как мировые рынки с нетерпением ожидают решения Федеральной резервной системы (ФРС) США по денежно-кредитной политике в среду, JP Morgan опубликовал детали своего последнего опроса, подчеркивающего легкую инфляцию и опасения рецессии.

"Большинство трейдеров считают, что глобальная инфляция достигла своего пика, а потенциальная рецессия стала основным риском для рынков в этом году", - говорится в ежегодном опросе институциональных и профессиональных торговых клиентов JP Morgan.

Стоит отметить, что в последнем опросе 30% респондентов отметили глобальный спад как основное опасение, по сравнению с предыдущими 5,0%.

Дополнительные выводы

44% из 835 респондентов прогнозируют снижение инфляции в 2023 году.

Еще 37% прогнозируют, что рост цен выровняется.

Экономисты Goldman Sachs дают представление о том, чего они ожидают от предстоящего февральского решения Федеральной резервной системы (ФРС) США по монетарной политике.

Ключевые цитаты

"С момента последнего заседания FOMC в декабре поступающие данные по росту заработной платы и инфляции были обнадеживающими, в то время как сигналы по росту активности были смешанными и временами вызывали опасения. Это в итоге сделало аргументацию в пользу замедления темпов повышения ставок до 25 б.п. на этой неделе довольно простой.

Ключевой вопрос февральского заседания заключается в том, что FOMC будет сигнализировать о дальнейшем повышении ставок в этом году. Мы ожидаем двух дополнительных повышений ставки на 25 б.п. в марте и мае, но может потребоваться меньше, если слабое деловое доверие приведет к снижению найма и инвестиций, или больше, если экономика вновь ускорится, так как влияние предыдущего ужесточения политики ослабнет".

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.728 | 0.61 |

| Золото | 1928.1 | 0.28 |

| Палладий | 1647.88 | 0.89 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -106.29 | 27327.11 | -0.39 |

| Hang Seng | -227.4 | 21842.33 | -1.03 |

| KOSPI | -25.39 | 2425.08 | -1.04 |

| ASX 200 | -5 | 7476.7 | -0.07 |

| FTSE 100 | -13.2 | 7771.7 | -0.17 |

| DAX | 2.19 | 15128.27 | 0.01 |

| CAC 40 | 0.41 | 7082.42 | 0.01 |

| Dow Jones | 368.95 | 34086.04 | 1.09 |

| S&P 500 | 58.83 | 4076.6 | 1.46 |

| NASDAQ Composite | 190.74 | 11584.55 | 1.67 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.70546 | -0.04 |

| EURJPY | 141.341 | -0.08 |

| EURUSD | 1.08642 | 0.14 |

| GBPJPY | 160.266 | -0.46 |

| GBPUSD | 1.23194 | -0.2 |

| NZDUSD | 0.64434 | -0.32 |

| USDCAD | 1.33022 | -0.59 |

| USDCHF | 0.91607 | -0.88 |

| USDJPY | 130.093 | -0.26 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.