- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 26-01-2023

- В январе цена Cardano выросла на 56%.

- Цена ADA видит, что быки прогрызают очень сложную область для прорыва.

- Быкам необходимо ускорить прорыв, так как медвежьи тенденции появляются и быстро усиливаются.

Цена Cardano (ADA) пережила крутое ралли, в ходе которого технический путь пролегал через несколько барьеров, которые мы наметили на дневном ценовом графике. Судя по всему, быки в настоящее время беспокоятся о том, как прорваться выше $0,388, поскольку очевидно, что этот уровень и ниже, вблизи $0,384, являются проблемами. Между тем, на заднем плане снова появляются новые побочные риски, которые вызывают попутный ветер, что означает, что больше быков будут заманивать в фиксацию прибыли со структурным риском того, что это ралли сорвется. Вот за чем вам нужно следить.

В последние несколько недель быки восстанавливали свои позиции без особого сопротивления , поскольку рынки игнорировали комментарии представителей центральных банков, а данные были на их стороне, поскольку инфляция продолжает снижаться по прямой траектории. Однако было бы глупо думать или верить в то, что инфляция легко пойдет на спад. В то время как несколько отраслей снова выпускают предупреждения о нехватке некоторых основных материалов, моральный дух и доступ к кредитам снижаются по всему миру.

А если это вас не убедит, то зеленый свет на поставку немецких и американских танков в Украину внезапно увеличил геополитический риск до его прошлогодних размеров после короткого перерыва в последние несколько недель. Становится ясно, что медведи догоняют, а быки склонны к фиксации прибыли, поскольку потенциал роста выглядит ограниченным. Если упомянутые "встречные ветры" будут усиливаться, ожидайте прорыва зеленой линии тренда, что приведет к быстрому падению к $0,324 и, возможно, даже к $0,297 в поисках поддержки, так как премия за риск снова станет более высокой.

Дневной график ADA/USD

Если быки получат какую-то внешнюю помощь от Федеральной резервной системы на следующей неделе или от данных по дефлятору PCE в пятницу, это станет желанным катализатором , который поднимет их выше уровня $0,388. Хотя потенциал роста по-прежнему ограничен, поскольку индекс относительной силы (RSI) снова находится на территории перекупленности, уровень $0,421 должен обеспечить еще 9% прибыли и лучший буфер, чтобы выдержать любые коррекции от ранее упомянутых побочных рисков.

- Доллар США набирает обороты в ходе американской сессии на фоне роста доходности в США.

- Рынки колеблются после выхода экономических данных США, в преддверии заседаний центральных банков на следующей неделе.

- Пара AUD/USD падает после четырехдневной положительной полосы.

Пара AUD/USD упала с самого высокого уровня с июня в ходе американской сессии после того, как доллар США набрал силу. Пара достигла пика на отметке 0,7141, а затем отступила более чем на 50 пунктов. Сейчас она болтается около 0,7080, вблизи дневных минимумов.

Австралиец готовится закрыться в минусе против доллара США после роста в течение четырех дней подряд. Тренд остается бычьим, но если текущая коррекция углубится, она может перерасти в разворот. Следующая поддержка находится на уровне 0,7060 (минимум 25 января), за которым следует 0,7025. Консолидация выше 0,7120 откроет двери для дальнейшего роста.

Рынки переваривают новую информацию

Несмотря на обнародованные в четверг оптимистичные экономические показатели, перспективы не совсем ясны: смешанные признаки и повышение процентных ставок. "Ежемесячные данные показывают, что если в четвертый квартал экономика вошла с солидным импульсом, то закончила квартал с явной потерей импульса. В первом квартале 2023 года рост, вероятно, будет слабым, по крайней мере, по сравнению с последними двумя кварталами 2022 года", - говорят аналитики Wells Fargo.

Доходность в США выросла после экономических отчетов, в то время как американские акции ушли с максимумов, что благоприятствовало доллару США. Индекс DXY поднимается выше отметки 102,00 после достижения ранее самого низкого уровня с мая. Нисходящий тренд для доллара остается в силе, но он не выглядит таким сильным, как две недели назад.

На следующей неделе Федеральная резервная система объявит свое решение по монетарной политике, ожидается повышение ставки на 25 базисных пунктов. Участники рынка не считают это повышение последним.

В пятницу Австралия представит индекс цен производителей за третий квартал. Следующее заседание Резервного банка Австралии состоится 7 февраля. Участники рынка ожидают повышения ставки на 25 базисных пунктов.

Технические уровни

Пара AUD/USD выросла за последние несколько сессий. Экономисты Credit Suisse придерживаются бычьего настроя и ожидают дальнейшего роста.

Краткосрочный и среднесрочный импульс все еще растет

"Среднесрочные скользящие средние близки к тому, чтобы увидеть бычий крест выше, а краткосрочный MACD очень силен, в то время как рынок также угрожает пробить ключевое сопротивление на уровне 0,7138. Закрытие выше этого уровня откроет путь к нашей основной цели на уровне 0,7284/7306.

Ближайшая поддержка находится на уровне 0.7061, ниже которого можно ожидать повторного тестирования точки прорыва на 0.6904/6854. Однако только стабильное закрытие ниже 200DMA на 0.6811 будет говорить в пользу более нейтральной и неспокойной торговой среды, при этом следующая поддержка будет находиться ниже 55DMA на 0.6798".

Предпочтительный показатель инфляции ФРС - базовый показатель расходов на личное потребление (Core PCE) - будет опубликован в пятницу, 27 января, в 16.30 мск, и по мере приближения к моменту публикации мы приводим прогнозы экономистов и исследователей семи крупнейших банков.

Рынки ожидают, что базовая инфляция PCE, которая исключает волатильные цены на продукты питания и энергию, вырастет на 0,3% в месячном исчислении и прогнозируют снижение годового показателя до 4,4% с 4,7% в ноябре. Если это произойдет, то показатель станет самым низким с октября 2021 года, но все же более чем в два раза превысит целевой уровень ФРС в 2%.

ING

"Мы ожидаем, что любимый показатель инфляции ФРС покажет относительно благоприятное значение 0,2% за месяц, что подтвердит тенденцию ослабления ценового давления".

TDS

"Базовые цены PCE, вероятно, ускорились до 0,3% м/м в декабре, хотя нельзя сбрасывать со счетов и рост на 0,4%. Темпы роста г/г, вероятно, замедлились до 4,5%, что говорит о том, что цены продолжают снижаться, но остаются на высоких уровнях".

NBF

"В декабре годовой базовый дефлятор PCE, возможно, снизился с 4,7% до 14-месячного минимума в 4,4%".

Deutsche Bank

"Мы не ожидаем такого же снижения, как недавно наблюдалось в CPI, так как некоторые из более сильных компонентов PPI на прошлой неделе лучше коррелируют с компонентами PCE. Мы ожидаем месячный прирост +0,4%".

Citibank

"Даже несмотря на более мягкие показатели базового CP за последний квартал, мы по-прежнему ожидаем, что базовый PCE вырастет на 4,0% в годовом исчислении, что в два раза превышает целевой уровень ФРС в 2%".

CIBC

"Базовая инфляция PCE, предпочитаемый ФРС показатель цен, вероятно, снизилась до 4,4% г/г".

Wells Fargo

"Мы ожидаем, что дефлятор PCE останется неизменным".

- Цена на золото падает более чем на 0,60% из-за фиксации прибыли и благоприятных экономических данных США.

- Валовой внутренний продукт США за IV квартал превзошел прогнозы, а число заявок на пособие по безработице снизилось.

- Объем заказов на товары длительного пользования подскочил, в то время как объем новых заказов сократился.

Цена на золото отступает после достижения девятимесячного максимума $1949,16 и опускается ниже отметки $1940 после выхода предварительных данных по валовому внутреннему продукту (ВВП) в Соединенных Штатах (США), среди прочих данных. Таким образом, пара XAU/USD торгуется на уровне 1933,40, ниже цены открытия на 0,49%.

Валовой внутренний продукт США за 4 квартал превысил прогнозы

Американские фондовые фьючерсы выросли после публикации данных по ВВП за 4 квартал, в то время как золото продолжило снижение. Согласно данным Министерства торговли США, рост экономики США составил 2,9% кв/кв, превысив прогнозы в 2,6%, в то время как в 3 квартале рост составил 3,2%. Между тем, за весь 2022 год экономика США выросла на 2,1%, что меньше 5,9%, зарегистрированных в 2021 году. В отчете подчеркивается, что потребительские расходы были главной движущей силой экономического роста в начале 4 квартала. Расходы по-прежнему поддерживаются сильным рынком труда и избыточными сбережениями.

Число заявок на пособие по безработице в США сократилось, а заказы на товары длительного пользования выросли

В то же время, Министерство труда США сообщило, что первичные заявки на пособие по безработице за неделю, закончившуюся 21 января, снизились на 6 тыс. до сезонно скорректированного уровня 186 тыс., что ниже прогноза 205 тыс. В других данных, заказы на товары длительного пользования восстановились после сокращения на -2,1% в ноябре до 5,6% в декабре, как показали данные Министерства торговли США. Однако базовые новые заказы сократились на -0,1% м/м, что совпало с консенсус-прогнозом, так как экономика США ощущает давление от ужесточения политики Федеральной резервной системы (ФРС) США на 425 базисных пунктов (б.п.).

Торговцы золотом ожидают показателя инфляции ФРС в пятницу

В пятницу в США будет представлен предпочтительный показатель инфляции ФРС США - базовый показатель расходов на личное потребление (PCE), месячное значение которого оценивается в 0,3%, а годовой показатель прогнозируется на уровне 4,4%. Основные данные по PCE ожидаются на уровне 0,1% м/м и 5,5% г/г.

Технический анализ золота

Дневной график XAU/USD остается восходящим, хотя продолжающаяся коррекция может подтолкнуть цены к психологическому уровню $1900 или к дневному минимуму 18 января $1896,74. Ниже этой поддержки 20-дневная экспоненциальная скользящая средняя (EMA) находится на отметке $1894,44, пробив которую, XAU/USD может нырнуть в сторону разворотного минимума 11 января $1867,22. В качестве альтернативного сценария, если XAU/USD вернет себе $1950, то возможно движение к психологическому уровню $2000.

- Заказы на товары длительного пользования в США выросли в декабре более быстрыми темпами, чем ожидалось.

- Индекс доллара США остается ниже отметки 102,00, несмотря на благоприятные данные.

Заказы на товары длительного пользования в США выросли на 5,6%, или на $15,3 млрд, в декабре до $286,9 млрд, сообщило Бюро переписи населения США в четверг. Этот показатель последовал за ноябрьским сокращением на 1,7% и оказался лучше рыночных ожиданий роста на 2,5%.

"Без учета оборонной промышленности новые заказы выросли на 6,3%", - говорится далее в публикации. -"Транспортное оборудование, также выросшее за четыре из последних пяти месяцев, обеспечило рост на $15,5 млрд или 16,7% до $108,1 млрд".

- Экономические данные США содержат больше позитивных, чем негативных сюрпризов.

- Доллар движется вверх, затем вниз, а затем восстанавливается.

- USD/CAD вернулась в предыдущий диапазон после падения до 1,3300.

USD/CAD резко отскочила в течение последних минут, сократила потери и снова поднялась выше ключевой области 1,3350. Доллар США волатилен в четверг после выхода экономических отчетов США и в преддверии заседания FOMC на следующей неделе.

Снижение в течение дня, но...

Экономические данные из США вышли в основном выше ожиданий. Рост экономики в четвертом квартале составил 2,9% в годовом исчислении , что выше рыночного консенсуса в 2,6%. Ценовые показатели отчета по ВВП показали большее, чем ожидалось, замедление. Первичные заявки на пособие по безработице упали до самого низкого уровня с апреля 2022 года. Индекс национальной активности ФРБ Чикаго вырос в декабре до -0,49 с -0,51. Заказы на товары длительного пользования выросли на 5,6% в декабре против рыночного консенсуса в 2,5%.

Эти данные укрепили доллар США, который достиг новых дневных максимумов по всему спектру рынка. Это также способствовало улучшению настроений на рынке и цен на сырую нефть. На фоне роста Уолл-стрит доллар развернулся в обратную сторону. В последние часы доллар США восстановил большую часть утраченных позиций на фоне роста доходности в США и ослабления оптимизма.

В паре USD/CAD преобладают неустойчивые настроения, и она по-прежнему не может определиться. Пара упала до 1,3301, достигнув минимума с середины ноября, а затем снова выросла до зоны 1,3355. Если пара закрепится ниже 1,3350, то вероятен новый тест уровня 1,3300, если же она удержится выше, то пара может продолжить движение в диапазоне 1,3350/1,3450.

В среду Банк Канады, как и ожидалось, повысил процентные ставки на 25 базисных пунктов и дал понять, что приостановит цикл ужесточения. На следующей неделе состоится заседание FOMC. Ожидается, что ФРС повысит ставки на 25 базисных пунктов. Внимание будет приковано к подсказкам относительно дальнейшего пути.

Технические уровни

Экономисты Credit Suisse подтверждают свою "бычью" позицию по мексиканскому песо, но также подчеркивают, что сильный сюрприз по CPI , вероятно, приведет к дальнейшей двусторонней неопределенности вокруг политики Банксико, и поэтому заслуживает внимания.

Сильный сюрприз от данных по CPI создает новые двусторонние риски для роста и политики Banxico

"Мы сохраняем конструктивный настрой по MXN, мы придерживаемся целевого уровня 18,50 USD/MXN на первый квартал и по-прежнему предпочитаем затухающие ралли к верхней границе нашего диапазона около 20,00.

Сильный сюрприз от CPI , однако, создает двусторонние риски вокруг ожиданий политики Банксико, особенно в условиях растущей неопределенности в отношении ближайших перспектив роста и прихода нового члена правления ЦБ. Эти риски хорошо учитываются с точки зрения премии за риск и не меняют нашу позицию по MXN, но, тем не менее, их необходимо тщательно отслеживать в ближайшие недели."

В четвертом квартале 2022 года экономика США выросла на 2,9% после 3,2% в третьем квартале. Тем не менее, экономисты Commerzbank продолжают ожидать рецессии в этом году.

Последний приличный темп роста на некоторое время?

"Экономика США сильно выросла на 2,9% в последнем квартале 2022 года. Однако, скорее всего, это будет последний сильный квартал на некоторое время, тем более что детали уже не столь обнадеживающие.

Мы по-прежнему ожидаем, что экономика скатится в рецессию из-за масштабного повышения ставок ФРС".

- Индекс торгуется с приличным повышением, хотя все еще ниже 102,00.

- ВВП США за 4 квартал превзошел ожидания и составил 2,9% кв/кв.

- Продажи на первичном рынке жилья выросли на 2,3% м/м в декабре.

Индекс доллара США (DXY), который отслеживает динамику доллара против ряда его основных конкурентов, набирает обороты после выхода в четверг хороших данных из США.

Индекс доллара теперь нацелен на барьер 102,00

Индексу удалось сохранить прежний отскок от области 101.50, так как лучшие, чем ожидалось, результаты ключевых данных оказали дополнительную поддержку доллару.

Так, согласно предварительным данным, рост экономики США в 4 квартале составил 2,9% в годовом исчислении, а объем заказов на товары длительного пользования увеличился на 5,6% в месячном исчислении, причем оба показателя оказались выше предыдущих оценок.

Дополнительные результаты показали, что за неделю до 21 января количество первичных заявок на пособие по безработице выросло на 186 тыс., дефицит торгового баланса увеличился до 90,3 млрд. долларов, а продажи на певичном рынке жилья в декабре выросли на 2,3%, или на 0,616 млн. единиц.

Что ждать от доллара США

Индекс восстанавливается после снижения и продлевает отскок от многомесячных минимумов вблизи 101,50 до барьера 102,00 в четверг.

Идея о вероятном повороте в политике ФРС продолжает оказывать давление на доллар США и удерживает ценовое движение DXY в приглушенном состоянии. Однако это мнение также противоречит "ястребиному" посланию из последнего протокола заседания FOMC и недавним комментариям экспертов по ставкам, которые указывают на необходимость перехода к более жесткой позиции и ее сохранения в течение более длительного времени, в то время как предполагается рост ставки выше отметки 5,0%.

Что касается последнего, то напряженный рынок труда и устойчивость экономики также поддерживают твердый настрой Федеральной резервной системы и продолжение цикла повышения ставок.

Ключевые события в США на этой неделе: Заказы на товары длительного пользования, темпы роста ВВП за 4 квартал, индекс национальной активности ФРб Чикаго, первичные заявки на пособие по безработице, продажи на первичном рынке жилья (четверг) - PCE, базовый PCE, личные доходы, личные расходы, незавершенные сделки по продажам жилья, окончательный индекс настроения потребителей Мичигана (пятница).

Насущные вопросы на заднем плане: Растущая уверенность в мягкой посадке экономики США. Перспективы дополнительных повышений ставок ФРС против спекуляций на тему рецессии в ближайшие месяцы. Поворот ФРС. Рост напряженности в отношении России и Китая. Торговый конфликт между США и Китаем.

Актуальные уровни индекса USD

Сейчас индекс растет на 0,30% до 101,94, и прорыв недельного максимума 102,89 (18 января) откроет путь к тестированию 105,63 (месячный максимум 6 января), а затем 106,46 (200-дневная SMA). С точки зрения снижения, следующая поддержка находится на уровне 101,50 (минимум 2023 года 26 января), затем 101,29 (месячный минимум 30 мая 2022 года) и, наконец, 100,00 (психологический уровень).

S&P 500 находится в ключевой точке перелома, которая, по мнению экономистов Credit Suisse, является важной для определения того, сохранится ли медвежий рынок.

Чистый пробой 4101 говорит о том, что основной тренд сменился на боковой

"S&P 500 вернулся выше своей 200-дневной скользящей средней, но дальнейшие ключевые сопротивления пока остаются нетронутыми на нисходящем тренде с начала 2022 года, который в настоящее время наблюдается на уровне 4047, с ключевым максимумом "разворотной недели" декабря на уровне 4101. Мы по-прежнему считаем, что медвежий рынок может сохраниться, пока находится ниже этой отметки.

Закрытие выше 4101 переведет основной тренд в нейтральное русло и откроет дверь для роста к 4147/55, а затем к 4300/4325".

EUR/USD остается в фазе краткосрочной консолидации. Экономисты Credit Suisse ожидают возможного прорыва выше после этой паузы.

Ключевая краткосрочная поддержка находится на уровне 1.0776/67

"Пара EUR/USD все еще находится ниже ключевого уровня сопротивления 1.0918/44, и мы по-прежнему склоняемся к фазе консолидации ниже этого уровня. Однако после этой паузы мы считаем, что прорыв выше этого уровня теперь вероятен, а следующее сопротивление находится на уровне 1.1185.

Поддержка первоначально наблюдается на уровне 1.0836, а прорыв ниже минимума прошлой недели и 21-дневной экспоненциальной средней на уровне 1.0776/67 должен ознаменовать краткосрочную вершину и более решительное отступление, а поддержка затем ожидается на уровне 1.0736/25".

Курс луни снизился после заседания Банка Канады. Экономисты Commerzbank не ожидают роста курса канадского доллара в будущем.

Данные по инфляции будут иметь решающее значение для дальнейших перспектив CAD

"Данные по инфляции, вероятно, будут иметь решающее значение для дальнейших перспектив CAD. Если они опровергнут впечатление о значительном снижении инфляции, это может подстегнуть ожидания повышения ставки, что благоприятно скажется на луни.

Данные по США и ожидания рынка в отношении центрального банка США, очевидно, также являются важным фактором для USD/CAD. Мы подтверждаем наш прогноз и видим ограниченный потенциал для восстановления CAD в среднесрочной перспективе."

Экономист UOB Group Энрико Танувиджая оценивает последнее решение Банка Таиланда (BoT) по процентной ставке.

Основные тезисы

"Банк Таиланда (BoT) единогласно проголосовал за повышение учетной ставки на 25 б.п. до 1,50%. Это четвертое повышение ставки в текущем цикле и первое в 2023 году.

Банк Таиланда посчитал, что риски инфляционного давления со стороны спроса на фоне активного восстановления тайской экономики требуют тщательного мониторинга, и особо отметил, что ставка должна быть нормализована до уровня, соответствующего долгосрочному устойчивому росту. Однако Банк Таиланда отметил, что при этом предпочтительным остается постепенный и взвешенный путь.

"Основываясь на сегодняшнем решении MPC, мы сохраняем наше мнение о необходимости окончательного повышения ставки на 25 б.п. в марте до 1,75% и о том, что Банк Таиланда будет удерживать ее на этом уровне до конца текущего года, чтобы закрепить инфляционные ожидания и остановить возможные риски ускорения инфляции, не подрывая при этом траекторию восстановления роста".

- Первичные заявки на пособие по безработице в США снизились на 6 000 за неделю, закончившуюся 21 января.

- Индекс доллара США торгуется немного ниже 102.00 после выхода данных.

На неделе, закончившейся 21 января, число первичных заявок на пособие по безработице составило 186 000, показали еженедельные данные, опубликованные Министерством труда США (DOL) в четверг. Эти данные последовали за данными предыдущей недели в 192 000 (пересмотренными с 190 000) и оказались лучше ожиданий рынка в 205 000.

Предварительный сезонно скорректированный уровень застрахованной безработицы составил 1.2%, а 4-недельное скользящее среднее значение составило 197 500, что на 9 250 меньше пересмотренного среднего значения предыдущей недели.

"Предварительное число застрахованных безработных с поправкой на сезонность за неделю, закончившуюся 14 января, составило 1 675 000, что на 20 000 больше, чем на предыдущей неделе", - отметили в DOL.

Реакция рынка

Индекс доллара США пытается начать расти, несмотря на благоприятные данные. На момент публикации индекс демонстрировал небольшой дневной прирост на 101.75.

В годовом исчислении ВВП США вырос на 2,9% в годовом исчислении в 4 квартале.

Доллар США набирает силу против своих конкурентов

Базовая доходность 10-летних казначейских облигаций США выросла более чем на 1% за день, превысив 3,5%.

Экономика США выросла в годовом исчислении на 2,9% в четвертом квартале, согласно первой оценке Бюро экономического анализа США (BEA), опубликованной в четверг.

Это значение последовало за ростом на 3,2%, зафиксированным в третьем квартале, и оказалось немного лучше, чем ожидалось рынком при росте на 2,6%.

"Увеличение реального ВВП отразило увеличение частных инвестиций в товарно-материальные запасы, потребительских расходов, расходов федерального правительства, расходов штатов и местных органов власти, а также инвестиций в нежилой фонд, которые были частично компенсированы сокращением инвестиций в основной капитал и экспорта жилья", - поясняет BEA в своей публикации. "Импорт, который является вычитаемым при расчете ВВП, сократился".

Реакция рынка

С первоначальной реакцией рынка доллар США укрепился против своих конкурентов, и индекс доллара США стал положительным в течение дня около 102,00. Кроме того, базовая доходность 10-летних казначейских облигаций США продолжила свой ежедневный отскок и на момент написания отразила рост почти на 2% за день до 3,51%.

Старший экономист UOB Group Элвин Лью анализирует недавно опубликованные результаты CPI в Сингапуре.

Основные тезисы

"Базовая и основная инфляция CPI в декабре (2022) сблизились. Общий CPI вырос на 0,2% м/м в декабре (заметно медленнее ноябрьского скачка на +1,0% м/м). Такой последовательный рост привел к инфляции базового CPI на уровне 6,5% г/г в декабре (снижение с 6,7% в ноябре), что является самым низким показателем за последние 7 месяцев (май 2022 года: 5,6%). Однако базовая инфляция (которая не включает жилье и частный автомобильный транспорт) продолжала расти последовательно и более быстрыми темпами - на 0,6% м/м нсв (с +0,2% м/м в ноябре), в результате чего базовая инфляция осталась на прежнем уровне - 5,1% г/г в декабре (как и в ноябре)"

Источники базового инфляционного давления вновь носили широкий характер, но два источника выделялись: продукты питания и услуги еще больше выросли в декабре. Другим заметным компонентом, который добавил к базовой инфляции, было здравоохранение. Инфляция розничной торговли и других товаров, а также электроэнергии и газа оставалась положительной, но замедлилась. Что касается общей инфляции CPI, то, кроме повышения базового CPI, рост стоимости жилья оставался повышенным, а рост стоимости частного транспорта еще более замедлился, что объясняет, почему общий CPI снизился, а базовый - нет.

Прогноз инфляции - Денежно-кредитное управление Сингапура прогнозирует, что базовая инфляция "останется на высоком уровне в первой половине этого года, а затем более заметно замедлится во второй половине 2023 года по мере ослабления текущей напряженности на внутреннем рынке труда и замедления глобальной инфляции". Он также сохранил свои прогнозы на 2023 год без изменений по сравнению с Заявлением о денежно-кредитной политике от октября 2022 года. Мы также сохраняем наши текущие прогнозы, согласно которым общая инфляция составит в среднем 5,0%, а базовая инфляция - 4,0% в 2023 году (с 6,1% и 4,1% соответственно в 2022 году). Без учета влияния федерального налога на товары и услуги в 2023 году мы ожидаем, что общая инфляция составит в среднем 4,0%, а базовая инфляция - 3,0% в 2023 году".

Доллар США колеблется в преддверии выхода данных по ВВП и базовому PCE. По мнению экономистов Scotiabank, прогноз по доллару США остается негативным.

Ключевые тезисы

- Перспективы доллара остаются негативными, и есть риск накопления потерь, а инвесторы начинают ориентироваться на пик инфляции и пик ставки ФРС.

- Ожидается, что ВВП США в 4 квартале замедлится до 2.6% (SAAR) по сравнению с 3.2% в 3 квартале, но данные по отслеживанию ВВП говорят о том, что импульс роста (пока) сохраняется на том же уровне, что и в прошлом квартале, и ВВП может преподнести сюрприз в сторону повышения.

- Ожидается, что базовый PCE замедлится до 3.9% (с 4.7%), что должно поддержать ожидания того, что ФРС замедлит темпы ужесточения, и оказать давление на доллар США.

- Пара EUR/USD переживает коррекционное снижение, находясь выше 1.0900.

- Следующая цель для роста находится на 1.1000.

Пара EUR/USD снижается после достижения нового пика 2023 года в районе 1.0930.

Для продолжения восходящего тренда необходимо быстро преодолеть максимум 2023 года на 1.0929 (26 января), что позволит протестировать недельную вершину на 1.0936 (21 апреля 2022 года).

Устойчивый прорыв выше этого уровня может открыть путь для прорыва выше 1.1000.

Тем временем, пока пара находится выше краткосрочной линии поддержки в районе 1.0675, она будет расти, а в долгосрочной перспективе конструктивный взгляд остается неизменным, пока пара находится выше 200-SMA на 1.0309.

EUR/USD: дневной график

Старший экономист Джулия Го и экономист Локе Сив Тинг из UOB Group комментируют последние данные по инфляции в Малайзии.

Основные тезисы

"В декабре базовая инфляция снизилась до шестимесячного минимума в 3,8% г/г (с 4,0% в ноябре), что соответствует нашей оценке (3,8%) и консенсусу Bloomberg (3,9%). Таким образом, среднегодовой уровень инфляции составил 3,3% (2021: 2,5%), что немного ниже нашей оценки (3,5%), но соответствует официальному прогнозу (3,3%). Инфляция в декабре была снижена в основном за счет замедления инфляции цен на продукты питания, транспорт, услуги отдыха и культуры, а также на предметы личной гигиены на фоне высокого базового эффекта годичной давности. Это помогло компенсировать устойчивый рост инфляции цен в ресторанах и гостиницах и рост инфляции цен на жилье, коммунальные услуги и другие виды топлива.

В отсутствие изменений внутренней политики в отношении продуктов и услуг с регулируемыми ценами, особенно топлива и коммунальных услуг, мы ожидаем, что общая инфляция продолжит снижаться к концу года. Это приведет к среднему уровню инфляции в 2.8% за весь 2023 год (оценка Минфина: 2.8%-3.3%). Волатильные мировые цены на сырьевые и несырьевые товары, изменения внутренней политики, сохранение постпандемического спроса и динамика валюты являются ключевыми факторами для нашего прогноза инфляции.

Хотя Bank Negara Malaysia (BNM) неожиданно сделал благоразумную паузу в повышении процентной ставки, чиновники ЦБ указали, что они еще не закончили с повышением процентной ставки, и будущее изменение процентной ставки зависит от данных. На наш взгляд, недавние глобальные события и факторы, характерные для конкретных стран, указывают на растущие проблемы для дальнейшего повышения ставки BNM в ближайшем будущем. Следовательно, мы снизили наши ожидания до еще одного повышения на 25 базисных пунктов, чтобы вернуть учетную ставку овернайт (OPR) к допандемическому уровню 3.00% к середине 2023 года, прежде чем сделать длительную паузу до конца года.

- Индекс восстанавливается после падения до многомесячных минимумов на уровне 101,50.

- Негативный прогноз по доллару остается неизменным ниже 106,50.

DXY удается немного прийти в себя и отскочить от ранее достигнутых 8-месячных минимумов у 101,50 в четверг.

Несмотря на отскок, индекс остается под давлением, и устойчивое пробитие уровня 101,50 ускорит потери, сначала до минимума мая 2022 года в районе 101,30 (30 мая), а затем до психологической отметки 100,00.

Ожидается, что незначительное сопротивление окажет пока еще недельный максимум 102,89 (18 января).

В то же время, находясь ниже 200-дневной SMA на отметке 106,47, индекс рискует понести дополнительные потери.

Дневной график DXY

Доллар томится в ожидании данных по валовому внутреннему продукту (ВВП) США за первый квартал. По мнению экономистов Société Générale, доллар может преодолеть минимумы 2023 года на разочаровывающих данных.

Ключевые тезисы

- Текущая ситуация в облигациях и валюте такова, что нужно продавать снижение доходности облигаций и ралли в долларе. Если ВВП и инфляция PCE не окажутся намного сильнее, инвесторы вряд ли изменят тактику сегодня.

- Функция асимметричной реакции означает, что инвесторы не замедлят отреагировать, если данные окажутся недостаточно сильными, что потенциально приведет к новым минимумам 2023 года для доллара.

- Доходность 10-летних трежерис отступила от минимума прошлой недели на 3.319%. Сопротивление находится в районе 3.58%.

Старший экономист UOB Group Джулия Го и экономист Локе Сив Тинг оценивают последнее заседание ЦБ, на котором центральный банк оставил монетарные условия без изменений.

Основные тезисы

"На своем первом в этом году заседании Комитета по монетарной политике (КМП) Банк Негара Малайзия (БНМ) решил взять осторожную паузу в цикле повышения ставок, оставив ставку овернайт (OPR) без изменений на уровне 2,75%. Это решение противоречит рыночному консенсусу: 17 из 18 экономистов/аналитиков (включая нас), опрошенных Bloomberg, прогнозировали повышение ставки на 25 б.п., а оставшийся один прогнозировал паузу.

"NM посчитал, что приостановка повышения процентных ставок необходима, чтобы Комитет по монетарной политике (MPC) мог оценить влияние совокупных четырех повышений ставок в прошлом году, учитывая запаздывающий эффект монетарной политики на экономику. Комитет ожидает, что в этом году темпы экономического роста в стране снизятся после ожидаемых высоких показателей в 2022 году в свете ослабления перспектив роста мировой экономики, усиления неприятия рисков на мировых финансовых рынках на фоне продолжающегося ужесточения денежно-кредитной политики в основных экономиках и затянувшихся геополитических конфликтов. Если не произойдет каких-либо изменений во внутренней политике по субсидиям и контролю за ценами, а также глобальных потрясений цен на сырьевые товары, центральный банк считает, что общая и базовая инфляция несколько смягчится в течение 2023 года.

В последнем заявлении о денежно-кредитной политике есть существенные изменения, из которых мы делаем вывод, что BNM приближается к концу цикла повышения процентных ставок. Центральный банк отказался от фразы о том, что "MPC не придерживается какого-либо заранее установленного курса" и "любые корректировки параметров денежно-кредитной политики в дальнейшем будут осуществляться взвешенно и постепенно". Фактически, он указал, что дальнейшая нормализация денежно-кредитной политики будет зависеть от развивающихся условий и их последствий для внутренней инфляции и перспектив роста. Наряду с нашим внутренним мнением о глобальном росте и денежно-кредитной политике, а также факторами, относящимися к конкретной стране, мы ожидаем, что BNM сократит повышение ставки до +25 б.п. до 3,00% к середине 2023 года. Следующее заседание MPC состоится 8-9 марта".

- EUR/JPY восстанавливает барьер 141,00 после падения до 140,90/85.

- Потеря ключевой 200-дневной SMA должна привести к дополнительным потерям.

EUR/JPY сейчас дрейфует в районе 141,40 после достижения недельных минимумов в районе 140,80 в начале сессии в четверг.

В случае ускорения нисходящего движения, следующая важная поддержка находится на 200-дневной SMA, сегодня на 140.80. Устойчивое падение ниже этой отметки приведет к дополнительной слабости, первоначально к району 138,00.

Конструктивный прогноз для EUR/JPY пока остается неизменным выше 200-дневной SMA.

Дневной график EUR/JPY

Экономисты Credit Suisse видят возможность для паузы по индексу доллара США в районе ключевых технических уровней. Однако после этой паузы существует возможность более глубокой краткосрочной распродажи доллара США.

Ключевые тезисы

- Снижение DXY сейчас показывает признаки усталости в районе ключевой поддержки 101.99/30 (50% коррекции восходящего тренда 2021/2022 и минимума мая 2022 года). Мы продолжаем надеяться на то, что этот уровень пока останется в силе и наступит фаза консолидации.

- В целом, если в начале этого года наш первоначальный сценарий предполагал закрепление выше 101.30, то теперь мы считаем, что это будет лишь временный уровень (если он вообще будет достигнут), перед дальнейшим ослаблением до 99.82/37, а затем до уровня 50% коррекции на 98.98.

- Прорыв выше 102.90 необходим для того, чтобы придать дополнительный вес потенциалу паузы, после чего сопротивление будет наблюдаться на 103.49, а затем на 55-DA (сейчас на 104.95), которую мы считаем жестким сопротивлением.

Пара EUR/USD вчера закрылась выше отметки 1,09, что стало первым дневным закрытием выше этой отметки с апреля прошлого года. Экономисты Scotiabank ищут твердую поддержку на снижениях и сохраняют бычий настрой.

Бычий тренд сохраняется

"Евро будет пользоваться хорошей поддержкой до заседания ЕЦБ на следующей неделе, где повышение ставки на 50 б.п. и более решительные заявления о перспективах ставки кажутся вероятными, учитывая, что президент Лагард подчеркнула, что она намерена "придерживаться курса".

Возможности для потерь евро выглядят ограниченными, и графики указывают на наличие твердой поддержки чуть ниже области фигуры (1.0865/70).

Бычий тренд может приостановиться в краткосрочной перспективе, но все еще имеет прочную основу. Целью быков остается 1.1000/50".

Сегодня состоится заседание Резервного банка Южной Африки, на котором будут установлены процентные ставки. Повышение ставки на 50 б.п. должно помочь ранду, по мнению экономистов ING.

Более мягкая среда для доллара и история с открытием экономики Китая останутся "бычьим" коктейлем для ZAR

"Большинство прогнозистов ожидают повышения ставки на 50 б.п. до 7,50%, хотя несколько прогнозистов ожидают повышения ставки на 25 б.п."

Ранд в этом году демонстрирует низкие результаты, и можно было бы ожидать, что огромный разворот в паре USD/CNY утянет USD/ZAR гораздо ниже 17,00. Этого не произошло, возможно, из-за слабых перспектив внутреннего спроса в Южной Африке на фоне продолжающихся проблем с поставками энергоносителей.

Тем не менее, более мягкая среда для доллара и история с открытием границ Китая должны оставаться "бычьим коктейлем" для ранда, и ястребиного заявления ЦБ ЮАР сегодня может быть достаточно, чтобы подтолкнуть USD/ZAR обратно к области 16,90.

В среднесрочной перспективе мы становимся немного более бычьими по отношению к ранду".

Доллар США пытается сохранить устойчивость перед выходом данных по валовому внутреннему продукту (ВВП) США. По мнению экономистов из Commerzbank, доллар может остаться под давлением на сигналах об охлаждении экономики США.

Ключевые тезисы

- Повышение ставки всего на 25 б.п. на следующем заседании ФРС становится все более вероятным после многочисленных комментариев чиновников ФРС по этому поводу. Сегодняшние данные по росту экономики США за 4 квартал, ожидаемые нашими экономистами, вряд ли изменят ситуацию, в частности, потому что данные по ВВП всегда представляют собой взгляд назад.

- С другой стороны, опережающие индикаторы сигнализируют об охлаждении экономики США. Если сегодняшние более актуальные данные по рынку труда (первичные заявки на пособие по безработице), объему заказов или рынку жилья подтвердят, что ужесточение монетарной политики все больше влияет на реальную экономику, ситуация для доллара останется сложной.

Пара AUD/USD начала расти после того, как данные по инфляции в Австралии показали самый высокий уровень за последние 33 года. Экономисты UBS ожидают, что австралиец и дальше будет расти.

Ключевые тезисы

- Мы ожидаем, что австралийский доллар получит поддержку от открытия экономики Китая, относительно сильного экономического роста Австралии и центрального банка, который, вероятно, будет держать рынок под контролем, когда ФРС начнет смягчать монетарные условия.

- Последние данные по инфляции потребительских цен достигли самого сильного уровня за последние 33 года, вновь породив спекуляции о том, что Резервный банк Австралии продолжит ужесточать политику на следующем заседании.

Сегодня ЦБ ЮАР собирается на первое заседание по монетарной политике в 2023 году. По мнению экономистов Commerzbank, ястребиная позиция SARB вряд ли окажет поддержку ранду.

Ключевые тезисы

- Обычно ранд может выиграть от ястребиной позиции SARB, прежде всего, в условиях меньшей склонности к риску, что влечет за собой снижение силы доллара США. Однако ранд находится под давлением из-за внутренних рисков, о чем свидетельствует неровный старт 2023 года, прежде всего, требования ANC продлить мандат SARB, а также энергетический кризис, вызванный массовыми отключениями электроэнергии.

- Совместные военные учения с китайской и российской армией, запланированные на середину февраля, также, вероятно, вызовут недовольство среди инвесторов.

- В целом, возможный рост ZAR в результате неожиданно ястребиной позиции SARB, скорее всего, будет ограниченным.

По прогнозам, в ближайшие несколько недель пара USD/CNH будет торговаться в пределах 6.7400-6.8000, комментируют экономист UOB Group Ли Сью Энн и стратег по рынкам Квек Сер Леанг.

Ключевые тезисы

- Прогноз на 24 часа: "Доллар США торговался между 6.7574 и 6.7889, прежде чем закрылся на 6.7678 (-0.31%). Основной тон несколько ослаб, и доллар, вероятно, опустится до 6.7550. Основная поддержка на 6.7400 вряд ли окажется под угрозой. Сопротивление находится на 6.7780, за которым следует 6.7890".

- Прогноз на следующие 1-3 недели: "В нашем последнем прогнозе от 18 января (спот на 6.7755) говорится, что USD вошел в фазу консолидации и, вероятно, будет торговаться между 6.7205 и 6.8550. Мы не ошиблись, даже несмотря на то, что доллар торговался в более узком диапазоне, чем ожидалось. Мы по-прежнему ожидаем, что доллар США будет консолидироваться, но снижение волатильности говорит о том, что он, скорее всего, будет торговаться в более узком диапазоне 6.7400/6.8000".

Пара EUR/USD находится на максимумах года выше 1.09. Но, по мнению экономистов ING, пара вряд ли будет торговаться выше 1.10.

Ключевые тезисы

- Инвесторам может быть трудно протолкнуть EUR/USD через область 1.0950/1000 в преддверии мероприятий FOMC/ЕЦБ на следующей неделе, хотя похоже, что EUR/USD продолжит расти.

- Однако, кое какое предостережения для EUR/USD действительно. Оно заключается в том, что разворот риска EUR/USD (соотношение коллов к путам) больше не смещается в сторону коллов. Возможно, это зависит от того, где находится EUR/USD. Однако это может говорить о том, что инвесторы и корпорации рассматривают 1.10 как вершину многомесячного торгового диапазона.

GBP/USD может пока удерживаться ниже 1.2447, но аналитики Credit Suisse ожидают возможного прорыва цены выше.

Прорыв ниже январского минимума 1,1841 ознаменует решительный разворот вниз

"Пара GBP/USD повторно протестировала максимумы декабря 1.2445/47 и была остановлена ими. Поскольку ожидается, что распродажа доллара США пока прекратится, мы отмечаем возможности для дальнейшей консолидации ниже этой отметки".

"В целом, мы ожидаем итогового прорыва выше 1.2447 с целью на майском максимуме и уровне Фибо 61,8% коррекции падения 2021/2022 годов в области 1.2668/1.2758".

"Поддержка первоначально ожидается на уровне 1.2169, затем на 1.2094 (55-дневная скользящая средняя), которая попытается удержать цену".

"Только просадка ниже январского минимума на 1.1841 будет означать решительный разворот вниз и завершение формирования медвежьей "двойной вершины"".

Торгово-взвешенные показатели доллара продолжают снижаться. По мнению экономистов ING, доллар может остаться под давлением продавцов.

Заседание FOMC рассматривается как повышательный риск для доллара

"Вчера игроки активно продавали доллар после того, как Банк Канады заявил, что он готов приостановить/закончить цикл ужесточения. Некоторые на рынке могут думать, что ФРС придерживается аналогичного мнения. В крайнем случае, это говорит о том, что доллар может дожидаться заседания ФРС на следующей неделе, находясь под давлением".

"Мы не уверены, что индекс DXY готов прорваться ниже уровня поддержки 101,30. И мы рассматриваем заседание FOMC на следующей неделе как фактор повышательного риска для курса доллара. Впрочем, пока мы ожидаем, что DXY останется в диапазоне 101,30-102,00".

Пара EUR/USD продолжает расти после закрытия среды на положительной территории. В начале четверга пара остается спокойной, поскольку инвесторы ожидают данных из США. Евро может достичь 1.1000 в случае, если доллар США вновь окажется под давлением продаж, пишет аналитик FXStreet Эрен Сенгезер.

Ключевые тезисы

- После нисходящей коррекции, наблюдавшейся в первой половине дня в среду, пара EUR/USD восстановила позиции на американской сессии. В отсутствие важных данных из США участники рынка отреагировали на заявления Банка Канады по вопросам политики.

- BOC повысил учетную ставку на 25 базисных пунктов до 4.5%, как и ожидалось, и отметил, что, скорее всего, будет удерживать ставку на этом уровне, оценивая влияние кумулятивной ставки. В свою очередь, доходность казначейских облигаций США снизилась и заставила доллар США остаться под давлением.

- Позже в ходе сессии Бюро экономического анализа США опубликует первую оценку роста ВВП за четвертый квартал. Ожидания рынка указывают на рост в годовом исчислении на 2.6%, что ниже роста на 3.2%, зафиксированного в третьем квартале.

- На данный момент рынки в основном убеждены, что ФРС повысит учетную ставку на 25 б.п. в феврале и марте и удержит ее на этом уровне, при этом инструмент CME Group FedWatch Tool показывает лишь 30% вероятность третьего повышения ставки на 25 б.п. в мае. Таким образом, было бы справедливо считать, что ближайшие менее агрессивные ястребиные прогнозы ФРС уже учтены рынками. Тем не менее, более слабые, чем ожидалось, данные по ВВП могут привести к возобновлению давления на доллар США, по крайней мере, в ближайшей перспективе. С другой стороны, более сильный, чем прогнозировалось, рост ВВП в 4 квартале должен заставить инвесторов пересмотреть свои взгляды и вызвать отскок доллара США.

- На экономическом поле США также будут представлены еженедельные данные по первичным заявкам на пособие по безработице, а также данные по продажам новых домов и заказам на товары длительного пользования за декабрь. Однако участники рынка, скорее всего, сосредоточатся на отчете по ВВП.

Как пишет аналитик FXStreet Эрен Сенгезер, комментируя текущую техническую ситуацию по EUR/USD, пара продолжила развивать восходящий тренд и поднялась выше отметки 1.0900 в начале четверга после того, как в среду шестой день подряд закрылась на положительной территории. При этом технический прогноз на ближайшую перспективу показывает, что бычий настрой сохраняется.

«Пара EUR/USD продолжает торговаться в рамках восходящего регрессивного канала, сформировавшегося в начале января, после того, как в среду протестировала его нижнюю границу. Отметка 1.0900 (психологический уровень, срединная точка канала) выступает в качестве текущего ключевого разворотного уровня. Как только EUR/USD стабилизируется выше этого уровня и подтвердит его в качестве поддержки, она, вероятно, нацелится на барьеры на 1.0930 (многомесячный максимум) и 1.0980 (статический уровень, бывшая поддержка), после чего сможет устремиться к 1.10000 (психологический уровень).

Между тем отметка 1.0880 (нижняя граница канала, 20-периодная простая скользящая средняя (SMA)) образует первую поддержку. Если этот уровень будет прорван, пара может продолжить снижение в направлении 1.0850 (50-периодная SMA) и психологического уровня 1.0800».

Премьер-министр Японии Фумио Кисида в своем заявлении в четверг повторил, что "конкретные инструменты денежно-кредитной политики должны выбираться Банком Японии ".

Дополнительные цитаты

"Ожидаем, что Банк Японии продолжит проводить соответствующую ситуации политику в сотрудничестве с правительством".

"Нет комментариев по поводу того, будет ли пересматриваться совместное заявление правительства и Банка Японии".

Пара EUR/USD выиграла от ослабления доллара США и поднялась выше 1.0900. На данный момент, по мнению экономистов Commerzbank, снижение EUR/USD остается непривлекательным.

Ключевые тезисы

- Пока всё продолжает указывать на рецессию, рынок вряд ли пересмотрит свои ожидания того, что ФРС снова понизит процентные ставки во второй половине года, что является основой текущей слабости доллара. Пока что снижение EUR/USD остается непривлекательным.

- Просто пройдет еще некоторое время, пока станет ясно, охладится ли экономика достаточно, чтобы контролировать повышательные риски для инфляции, как ожидает ФРС, или достаточно сильно, чтобы ФРС была вынуждена рассмотреть вопрос о возобновлении снижения ставок для достижения своей цели полной занятости, как предполагает рынок. Это делает реальные экономические данные более значимыми. В результате перспективы доллара США висят на волоске.

По мнению экономистов UOB Group, в ближайшей перспективе вероятна дальнейшая консолидация USD/JPY в диапазоне 128,00-130,80.

Ключевые тезисы

24-часовой прогноз: "После роста до максимума на 130,58 доллар резко откатился и закрылся на отметке 129,59 (-0,43%). Откат может продолжиться, но вряд ли он пробьет поддержку на 128,00 (еще один уровень поддержки располагается на 128,50). Сопротивление отмечено на 129,75, а затем на 130,10".

Следующие 1-3 недели: "Резкий откат USD/JPY, вероятно, продлится до 55-недельной экспоненциальной скользящей средней в районе 131,40".

Министр экономики Германии Роберт Хабек заявил в четверг, что "негативная тенденция в тренде по инфляции была переломлена".

Дополнительные комментарии

"Инфляция все еще остается высокой в начале 2023 года, но затем ожидается ее дальнейшее сдерживание в течение года".

"Далее в 2024 году инфляция будет ниже, чем в 2023 году, при более высоком росте экономики".

Реакция рынка

Пара EUR/USD мало изменилась на вышеупомянутых комментариях и остается в диапазоне в районе 1.0915, торгуясь практически во внутридневном флэте.

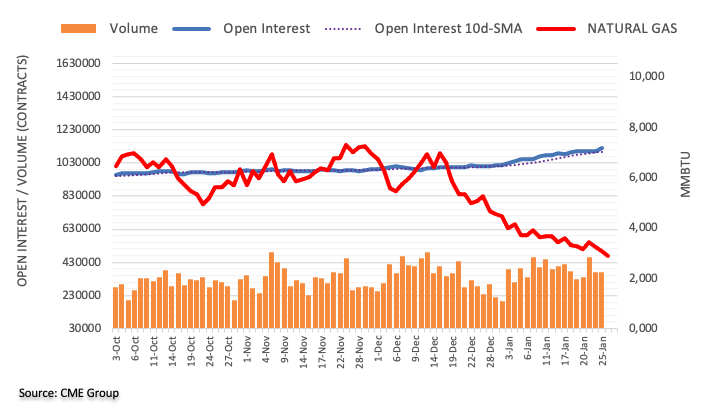

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на природный газ продолжил рост предыдущего дня и снова повысился, теперь порядка на 16,3 тыс. контрактов. В то же время торговые объемы тоже последовали этому примеру, прервали просадку предыдущего дня, и на сей раз увеличились примерно на 2,7 тыс. контрактов.

Природный газ нацелен на $3,00 и ниже

Цены на природный газ в среду снизились еще больше, и ожидается, что скорее рано, чем поздно, будет протестирована отметка $3,00 за MMBtu. Такая динамика на фоне повышения показателей открытого интереса и объемов поддерживает такой прогноз и указывает на потенциал падения цены в самой ближайшей перспективе к минимумам марта 2021 года в районе $2,40.

Вот что вам нужно знать в четверг, 26 января:

Доллар США безуспешно пытается сохранить устойчивость против своих конкурентов в начале четверга, и индекс доллара США остается на отрицательной территории ниже 102,00 после падения в среду. В европейской экономической повестке дня не будет никаких важных данных, и настрой в отношении риска, вероятно, будет определять рыночные движения в первой половине дня. В начале американской сессии свежий импульс рынкам придадут декабрьские заказы на товары длительного пользования, еженедельные первичные заявки на пособие по безработице и декабрьские данные по продажам новых домов в США. Что еще более важно, Бюро экономического анализа США опубликует первую оценку роста валового внутреннего продукта (ВВП) за четвертый квартал.

Ожидания рынка указывают на рост экономики в годовом исчислении на 2,6% в четвертом квартале после прироста на 3,2%, зафиксированного в третьем квартале.

В среду Банк Канады объявил о повышении учетной ставки на 25 базисных пунктов до 4,5%, как и ожидалось. В своем программном заявлении ЦБ отметил, что, скорее всего, будет удерживать ставку на этом уровне, оценивая кумулятивное влияние предыдущих повышений. Комментируя перспективы политики, регулятор сказал: "Это условная пауза, зависящая от развития экономики в целом в соответствии с прогнозами". Управляющий ЦБ Тифф Макклем пояснил. "Если нам потребуется сделать больше, чтобы инфляция достигла целевого уровня в 2%, мы это сделаем; если материализуются повышательные риски, мы готовы повышать ставки и дальше". После подъема до многодневного максимума на 1,3430, вызванного первоначальной реакцией, пара USD/CAD утратила бычью динамику и закрыла день чуть ниже 1,3400. На момент публикации пара колебалась в узком канале на уровне 1,3390.

"Условная пауза" в ужесточении политики ЦБ заставила базовую доходность 10-летних казначейских облигаций США остаться ниже 3,5% и не позволила доллару США укрепиться против своих основных конкурентов. Между тем, основные индексы Уолл-стрит завершили день с незначительными изменениями после открытия в красной зоне. Утром в Европе фьючерсы на фондовые индексы США торгуются со скромным повышением.

Пара EUR/USD выиграла от общей слабости доллара США и поднялась выше отметки 1,0900, после чего в начале четверга перешла в фазу консолидации. Стоит отметить, что сегодня у Европейского центрального банка (ЕЦБ) начинается период радиомолчания, и политики вряд ли дадут какие-либо комментарии по поводу перспектив политики в преддверии заседания ЦБ на следующей неделе.

GBP/USD прервала двухдневную полосу неудач в среду. На момент написания пара торговалась с небольшим повышением чуть выше уровня 1.2400.

USD/JPY оказалась под умеренным медвежьим давлением и опустилась ниже 130,00. Пара продолжает снижаться в направлении 129,00 в начале четверга. В азиатские торговые часы сводка мнений Банка Японии показала, что политики едины во мнении о том, что ЦБ должен сдерживать рост доходности вдоль всей кривой, не забывая при этом о функционировании рынка облигаций.

Цена на золото воспользовалась падением доходности американских казначейских облигаций в среду и зафиксировала третий подряд внутридневной прирост. Пара XAU/USD продолжила расти на азиатской сессии и приблизилась вплотную к $1,950, после чего немного отступила.

После нисходящей коррекции во вторник биткоин набрал бычий импульс и поднялся до $24 000 в среду, а затем растерял часть внутридневного прироста в конце американской сессии. На момент написания пара BTC/USD торговалась во флэте на уровне чуть выше $23 000. Ethereum вырос почти на 4% в среду и отыграл большую часть падения вторника. На момент написания курс ETH/USD двигался в боковом направлении в районе $1 600.

По мнению экономиста UOB Group, в ближайшие несколько недель NZD/USD будет колебаться в диапазоне 0,6400 и 0,6535.

Ключевые тезисы

24-часовой прогноз: "NZD вырос до максимума на 0,6525, затем ослаб и закрылся с понижением на 0,43% (0,6480). Восходящее давление ослабло, и NZD, похоже, вступил в фазу консолидации. Другими словами, сегодня NZD, вероятно, будет торговаться в диапазоне, который, как ожидается, будет располагаться между 0,6440 и 0,6510".

Следующие 1-3 недели: "Мы рассматриваем текущее движение NZD как часть фазы консолидации, и NZD, вероятно, будет какое-то время торговаться между 0,6400 и 0,6535".

Стерлинг удерживает позиции по отношению к евро и доллару. Экономисты ING придерживаются своих прогнозов по EUR/GBP и GBP/USD на первый квартал на уровне 0,89 и 1,20, соответственно.

Ухабистая дорога

"Вероятно, существует значительное короткое позиционирование по фунту в кроссах в ожидании разворота цикла политики Банка Англии. Это обуславливает "неровную езду". Но в целом нас устраивает наш прогноз по курсу EUR/GBP на конец 1-го квартала 2023 года на уровне 0,89, а фунт, вероятно, будет торговаться в нижней части диапазона 1,20-1,24".

"Сегодня обратите внимание на данные по розничным продажам в Великобритании от CBI за январь - вероятно, они подтвердят нисходящий тренд на фоне слабого потребительского доверия и сокращения реальных доходов. Фунт будет торговаться в пределах диапазона 1.2350-1.2450".

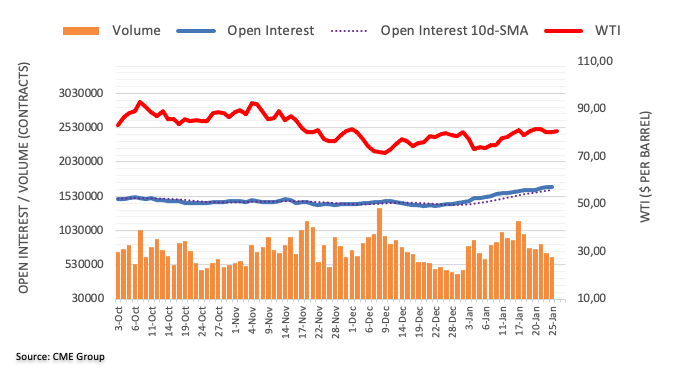

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на нефть продолжил 3-дневный восходящий тренд и снова повысился, на этот раз - порядка на 6,3 тыс. контрактов. Торговые объемы тем временем сократились второй день подряд, теперь примерно на 51,8 тыс. контрактов.

WTI консолидируется в районе $80,00

В среду цены на нефть WTI провели неубедительную сессию, закрывшись со скромным приростом в районе отметки $80,00 за баррель. Такая динамика, вкупе с повышением показателя открытого интереса и падением объемов, указывает на потенциал дальнейшей консолидации цены в самой ближайшей перспективе в районе отметки $80.00.

USD/CAD колеблется в узком канале в районе 1,3390. Экономисты TD Securities ожидают, что пара протестирует зону 1.3500/20 в краткосрочной перспективе.

CAD, вероятно, будет отставать от большинства кроссов

"В настоящее время CAD демонстрирует большую чувствительность к неожиданным макроданным, настроениям в отнношении риска и общей динамике доллара США. Это, вероятно, сохранится в течение некоторого времени. Мы бы обратили особое внимание на данные за январь/февраль, так как они, вероятно, будут мотивировать асимметрию в ценообразовании кривых вокруг Банка Канады позднее в этом году".

"На данный момент мы считаем, что CAD, скорее всего, будет отставать от большинства кроссов".

"С учетом разочаровывающих прогнозов по прибыли, возможно, сохраняется потенциал снижения интереса к риску. Это оставляет USD/CAD под угрозой тестирования уровня 1.3500/25 в ближайшей перспективе, который имеет большое техническое значение."

Конец цикла повышения ставок ФРС и ЕЦБ близок. Экономисты Commerzbank ожидают, что вскоре после этого ФРС перейдет к снижению ставок, а ЕЦБ оставит уровень процентных ставок без изменений. Это благоприятно скажется на евро.

Более низких уровней EUR/USD не стоит ожидать до 2024 года

"Мы ожидаем первого снижения ставок ФРС во второй половине 2023 года (и еще больше в 2024 году), а от ЕЦБ - ни одного. Это должно оказать давление на доллар и повысить курс EUR/USD".

"Снижение цен на энергоносители также говорит в пользу более высоких уровней по EUR/USD. С одной стороны, эффект условий торговли больше не поддерживает доллар. С другой стороны, энергетический кризис в Европе, вероятно, предотвращен, и рецессия в еврозоне, вероятно, окажется менее серьезной, чем ожидалось ранее. Это тоже оказывает поддержку евро".

"Более низких уровней по EUR/USD не стоит ожидать до 2024 года, когда рецессии в Европе и США закончатся и когда станет ясно, что инфляция не вернется и близко к целевым показателям центральных банков, и когда, соответственно, центральные банки должны будут снова ужесточить свою монетарную политику. Тогда ФРС, как более агрессивный центральный банк, должна заставить доллар снова выглядеть более привлекательным".

Продолжение роста может побудить GBP/USD бросить вызов ключевому барьеру 1.2500 в краткосрочной перспективе, считают экономисты UOB Group.

Ключевые тезисы

24-часовой прогноз: "Хотя GBP закрылся с повышением на 0,49% (закрытие в Нью-Йорке 1.2401), восходящий импульс не слишком усилился. Повышательный уклон сохраняется, но устойчивое продвижение выше 1,2445 маловероятно. С другой стороны, прорыв ниже 1.2355 (незначительная поддержка находится на уровне 1.2375) будет свидетельствовать об ослаблении текущего умеренного восходящего давления".

Следующие 1-3 недели: "Наш последний прогноз от 18 января (спот на 1.2280) предполагал, что, хотя восходящий импульс не слишком усилился, GBP, вероятно, поднимется до 1.2390. Хотя впоследствии фунт вырос, повышательный импульс по-прежнему не стал сильным. Однако до тех пор, пока не будет пробит уровень 1.2300 (наш "сильный уровень поддержки"), фунт, вероятно, может подняться выше 1.2450. Тем не менее, еще предстоит выяснить, сможет ли пара пробить уровень 1.2500. В целом, только прорыв ниже 1.2300 будет свидетельствовать об ослаблении текущего умеренного восходящего давления".

Быки по золоту взяли передышку чуть ниже $1,950. XAU/USD следит за важнейшими событиями в США, чтобы определиться с вектором следующего движения, считает Двани Мехта из FXStreet.

Данные по ВВП США повлияют на настрой в отношении риска

"Если ключевые данные по ВВП США разочаруют, что будет означать признаки замедления американской экономики, доллар США может начать уверенное восстановление. В результате золото может продолжить нисходящую коррекцию и протестировать поддержку клина на уровне $1,937. Ожидается, что далее золото бросит вызов минимуму предыдущего дня на $1 920, в случае прорыва ниже которого неизбежен тест отметки $1 900. Продавцам золота, однако, для подтверждения медвежьего прорыва необходимо дневное закрытие под нижней границей восходящего клина, которая сейчас находится на уровне $1 933".

"Если данные по росту экономики США развеют опасения рецессии, это может подогреть ралли рисковых активов на мировых рынках и снизить спрос на безопасный доллар США. При таком сценарии золото может запустить новое ралли выше психологического уровня $1,950. Следующая цель для быков по золоту ожидается около максимумов 20 апреля 2022 года в районе $1,958. Устойчивое продвижение выше этого уровня вернет в игру апрельский максимум на $1 998".

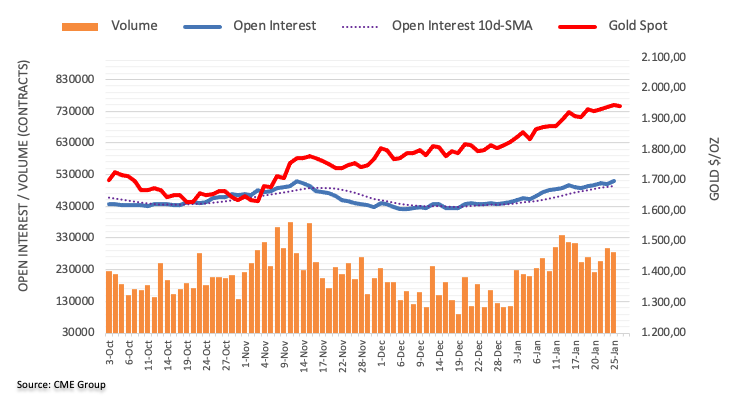

Согласно предварительным данным CME Group, в среду показатель открытого интереса по фьючерсам на золото развернулся после просадки предыдущего дня и повысился примерно на 11,7 тыс. контрактов, возобновив восходящий тренд. Торговые объемы, напротив, прервали 2-дневную полосу роста и сократились порядка на 13+ тыс. контрактов.

Золото уже приблизилось к $1950

Цены на тройскую унцию золота выросли в среду третью сессию подряд и впервые с конца апреля 2022 года протестировали область $1950. Такая динамика, вкупе с повышением показателя открытого интереса, указывает на потенциал дальнейшего укрепления цены в самой ближайшей перспективе.

Экономисты UOB Group отмечают, что EUR/USD может начать постепенное продвижение к области 1.1000.

Ключевые тезисы

24-часовой прогноз: "Вчера евро достиг максимума на 1,0923, после чего закрылся на отметке 1,0915 (+0,28%). Восходящий импульс немного усилился, и евро, вероятно, продолжит расти, возможно, выше 1.0950. Следующее сопротивление на уровне 1.1000 вряд ли окажется под угрозой сегодня. Поддержка находится на уровне 1.0900, а затем 1.0880".

Следующие 1-3 недели: "Хотя восходящий импульс не сильно улучшился, евро, похоже, готов продолжить рост к 1.1000. Учитывая текущую слабую динамику, любое продвижение на север, скорее всего, будет медленным и вялым. Текущее мягкое восходящее давление будет сохраняться до тех пор, пока евро остается выше 1.0840".

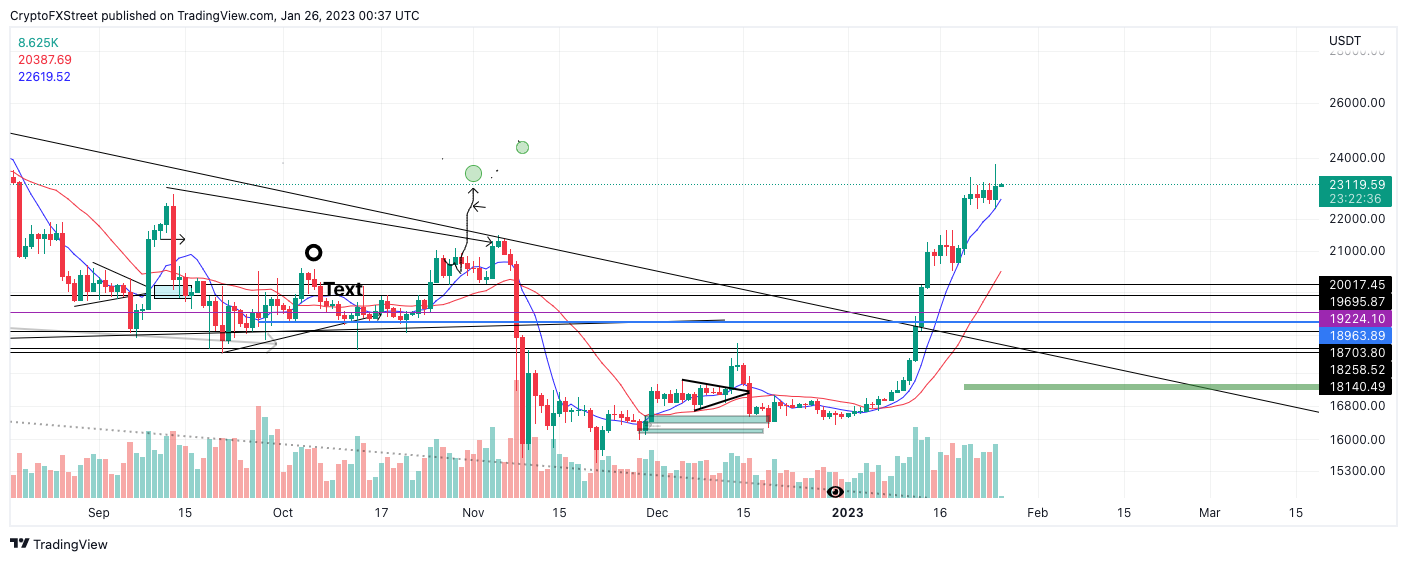

- Цена биткоина поднимается в область $23 000.

- Ethereum устроил медвежью ловушку ниже $1 600.

Криптовалютный рынок прорвал пятидневную фазу консолидации в северном направлении. Мы определили ключевые уровни, на которых криптовалюты могут встретить сопротивление в дальнейшем.

Цена биткоина вернулась в диапазон

Цена биткоина в настоящее время торгуется на уровне $23 084, а игроки фиксируют прибыль на коротких таймфреймах после ралли цены на 5% в начале дня. Хотя быки достигли нового максимума месяца на отметке $23 816, дневной график закрылся в пределах предыдущего пятидневного диапазона. Откат может свидетельствовать о проблематичном поведении рынка в ближайшие дни.

Сейчас очевидно, что BTC сталкивается со значительным сопротивлением в районе $24 000. Поскольку BTC уже вырос на 40% с 1 января, трейдеры могут захотеть перенести свои стоп-лоссы выше, чтобы обеспечить прибыль в случае более сильного падения. Вторая попытка преодолеть дневной минимум на уровне $22 300 может стать катализатором более сильного движения вниз с ключевыми целями на $20 719 и $19 695. Наилучший медвежий сценарий создает возможность снижения на 15% от текущей рыночной стоимости биткоина.

1-дневный график BTC/USDT

Напротив, дневное закрытие выше $24 000 может стать сигналом о большем потенциале восходящего тренда. Ключевыми значимыми уровнями являются зоны ликвидности $24 800 и $25 400. В случае успеха быков BTC подорожает на 10%.

Ethereum сметает ликвидность

Ethereum пережил крупнейшее в 2023 году внутридневное падение, когда 23 января его курс просел на 4%. После прорыва цена ETH совершила впечатляющий разворотв, поднявшись на 5% и вновь покорив зону $1 600.

В настоящее время Ethereum торгуется на уровне $1 623. Метания цены то в одном, то в другом направлении, безусловно, заманивает трейдеров в ловушку на одной стороне рынка. В настоящее время медведи больше рискуют, так как торги 25 января завершились с 5-процентной прибылью выше 8-дневной экспоненциальной скользящей средней.

Рост ETH в зону $1 700 обусловит дополнительное повышение курса еще на 7%.

1-дневный график ETH/USDT

Бычий сценарий будет нейтрализован в случае преодоления недавнего минимума на уровне $1,523. Это приведет к гораздо более сильному снижению, нацеленному на 21-дневную простую скользящую среднюю на уровне $1 490, а в перспективе - и на барьер $1 400. В случае реализации медвежьего сценария курс Ethereum снизится на 15%.

- Цена Aptos выросла на 177%, поднявшись с $7,01 до $19,31 примерно за неделю.

- Трендовый инструмент Фибоначчи показывает, что APT достиг уровня Фибо 100% расширения на отметке $19,31, что является идеальным уровнем для завершения восходящего тренда.

- Ончейн-метрики показывают, что альткоин достиг исторического уровня формирования локальной вершины, что может спровоцировать распродажу в ближайшее время.

За последнюю неделю цена Aptos пережила невероятное ралли, которое застало многих инвесторов врасплох в хорошем смысле этого слова. Этот мощный подъем может подойти к концу, судя по технической картине и ончейн-метрикам.

Aptos может намекать на формирование локальной вершины

Цена Aptos выросла на 177% за неделю, поднявшись с $7,01 до $19,31. Это взрывное движение представляет собой комбинацию первоначального ралли, в результате которого цена выросла на 106% до $14,57, а затем - падения на 19% до $11,75.

Использование трендового инструмента Фибоначчи для этих трех точек - $7,01, $11,75 и $14,57 - выявляет три критических уровня расширения на 50%, 61,8% и 100% на $15,53, $16,43 и $19,31 соответственно. Импульс был достаточно сильным, чтобы цена Aptos пробила первые два уровня и атаковала третий.

Пока APT повторно тестирует отметку $19,31, отмечаются два медвежьих сигнала - медвежья дивергенция и неблагоприятное 30-дневное отношение рыночной стоимости к реализованной стоимости (MVRV).

Локальная вершина, сформированная курсом Aptos 21 и 25 января, представляет собой повышающиеся максимумы, но индекс относительной силы (RSI) регистрирует понижающиеся максимумы. Это несоответствие является явным признаком ослабления импульса и намекает на то, что вскоре за ним может последовать и ценовая динамика APT.

В этом случае важными уровнями для отката являются поддержки на $16,43 и $15,53.

1-часовой график APT/USDT

Дополнительным подтверждением формирования локальной вершины для цены Aptos является 30-дневный MVRV, который сформировал пик на уровне 19,50%. Это значение представляет собой среднюю прибыль всех адресов, купивших APT за последний месяц.

Интересно, что с исторической точки зрения в APT произошла значительная распродажа после того, как MVRV вошел в зону от 17% до 32%, что можно увидеть на графике, приложенном ниже.

%20[07.26.28,%2026%20Jan,%202023]-638102973422546683.png)

30-дневный MVRV APT

Хотя общий прогноз для альткоинов может выглядеть бычьим, инвесторы должны быть крайне осторожны, особенно если цена биткоина упадет. Можно ожидать небольшого отката курса Aptos, но если быки наберут силу и протолкнут цену выше уровня сопротивления $19,31, это сведет на нет медвежий прогноз.

В этой ситуации Aptos может нацелиться на следующий трендовый уровень расширения Фибоначчи 127,2% в районе $21,37.

- Цена Cardano торгуется в районе $0,386.

- Хотя индикаторы указывают на восходящий тренд, необходимо "бычье" давление, чтобы подтолкнуть цену к максимуму ноября 2022 года на $0,428.

- Неспособность преодолеть непосредственное сопротивление и просадка ниже $0,308 лишит бычий сценарий силы.

За последние четыре недели курс Cardano вырос на 57%. Однако ожидается, что в ближайшие несколько дней темпы роста могут ускоирться, поскольку сеть Cardano готовится к значимому событию.

Цена Cardano может отреагировать на запуск стейблкоина

На момент написания цена Cardano торговалась непосредственно в районе сопротивления $0,381, достигнув $0,375. Ожидается, что предстоящий запуск нативного стейблкоина сети Djed подтолкнет альткоин к отметке $0,428.

Это возможно, поскольку индикатор Parabolic Stop and Reverse (SAR) в настоящее время указывает на активный восходящий тренд. Об этом свидетельствует наличие синих точек индикатора под свечами. Но даже в этом случае покупателям необходимо будет приложить усилия, чтобы альткоин не утратил бычий импульс.

Это позволит цене Cardano удержаться выше $0,381 и преодолеть критическое сопротивление на уровне $0,402. Превращение этого уровня в поддержку имеет решающее значение для ADA, поскольку это позволит альткоину продолжить ралли и достичь максимума ноября 2022 года на отметке $0,428.

Тем не менее, вероятность неудачного прорыва также высока в настоящее время, поскольку остальной рынок находится в состоянии охлаждения. В случае если цена Cardano не сможет превратить сопротивление в поддержку, трейдеры должны будут остерегаться внезапного падения альткоина и стремиться минимизировать свои потери. Падение ниже непосредственного уровня поддержки $0,344 подтолкнет ADA к $0,325.

-638102920133693387.png)

12-часовой график ADA/USD

Прорыв этого уровня поддержки даст цене Cardano еще один шанс отскочить от критического уровня поддержки $0,308. Однако дневное закрытие ниже него аннулирует "бычий" сценарий и приведет ADA к $0,298 - области, где коин оказался после краха в ноябре 2022 года.

По данным DTCC, сегодня в Нью-Йорке в 18.00 мск. произойдет экспирация следующих опционов:

- USD/JPY: суммы в долларах США

- 130.00 575 млн

- USD/CHF: суммы в долларах США

- 0.9795 590 млн

- WTI готовится к первым недельным потерям за три недели после пробоя 50-SMA и 2-недельной линии тренда.

- Разворот от 2-месячного сопротивления двухмесячной давности и медвежьи сигналы MACD также вселяют надежду в продавцов.

- Восходящая линия тренда с начала января препятствует снижению.

Нефть WTI остается сегодня под давлением, готовясь к закрытию недели в минусе после двухнедельного восходящего тренда.

Текущая просадка "черного золота" может быть связана с тем, что ему не удалось преодолеть горизонтальную область сопротивления, включающую в себя несколько уровней, отмеченных с начала декабря 2022 года. Кроме того, чистый пробой линии 2-недельного восходящего тренда и 50-SMA присоединился к медвежьим сигналам MACD, что усиливает тенденцию к снижению.

Однако линия восходящей поддержки от 6 января, находящаяся вблизи отметки $79,80 на момент публикации, ограничивает ближайшие возможности снижения "черного золота".

Далее в качестве дополнительного барьера может выступить предыдущий недельный минимум в районе $78,50, а его прорыв может напомнить медведям о круглой отметке $70,00. На этом пути в игру вступят месячный минимум и декабрьское основание в районе $72,60 и $70,25 соответственно.

Тем временем 50-SMA сдерживает немедленный рост WTI в районе $80,70 перед бывшей линией поддержки, теперь сопротивлением с середины января, в районе $81,70.

Стоит отметить, однако, что быкам WTI необходим успешный прорыв 2-месячного горизонтального барьера в районе $82,80, чтобы вернуть контроль над ситуацией.

WTI: четырехчасовой график

Тенденция: Ожидается дальнейшее снижение

Главный экономист Goldman Sachs Ян Хатциус сообщил в четверг: "Мы не ожидаем рецессии", оценив ее вероятность как 35%".

Дополнительные цитаты

"Наш базовый сценарий - это мягкая посадка экономики".

"Мы не ожидаем, что в этом году экономика будет ежемесячно терять рабочие места".

"Ежемесячный рост занятости может опуститься ниже 100 000".

"Ожидаем инфляцию в диапазоне от 2% до 3% к концу этого года или в 2024 году".

"Я думаю, что инфляция явно достигла своего пика".

"Если бы возникли сомнения в способности или желании правительства США вовремя выплачивать проценты и основную сумму долга, это могло бы иметь очень, очень негативные последствия".

"В этом и заключается беспокойство: возникновение беспорядков на финансовых рынках, значительное ужесточение финансовых условий, что усиливает понижательное давление на экономическую активность".

"Это, безусловно, вызывает беспокойство. Но это не наш прогноз. ... Мы думаем, что в конечном итоге решение будет найдено".

"Такие решения часто находятся в самый последний момент".

Главный валютный дипломат Японии Масато Канда предупредил в четверг, что нельзя мириться с резкими односторонними движениями валют.

Ключевые комментарии

"Резкие, односторонние движения, как это наблюдалось в прошлом году, нежелательны и не могут быть приемлемы с точки зрения жизнеобеспечения людей и корпоративной деятельности".

"Это мнение не изменится и впредь", - ответил он на вопрос о том, оправдывают ли резкие скачки курса иены какие-либо действия.

"В целом, Банк Японии стремится к ценовой стабильности, в то время как мы стремимся к валютной стабильности".

"Мы тесно общаемся с Банком Японии, а также с другими центральными банками. Но сама политика является независимой".

В опросе, проведенном Reuters, говорится, что рост мировой экономики составит 2,1% в 2023 году; 2,8% в 2024 году против оценок 2,3% и 3,0%, соответственно, в октябрьском опросе.

Согласно опросу, проведенному агентством Reuters, ожидается, что рост мировой экономики в этом году едва превысит 2%, что противоречит оптимизму, широко распространенному на рынках с начала года.

Ключевые тезисы

''Падение цен на энергоносители, замедление инфляции в большинстве стран от многолетних максимумов, неожиданно устойчивая экономика еврозоны и возобновление экономического роста Китая заставили трейдеров предположить, что спад будет более мягким'', - сообщает Reuters.

''Это привело к тому, что мировой индекс акций всех стран MSCI вырос почти на 20% от октябрьских минимумов, достигнув во вторник пятимесячного максимума на закрытии торгов, несмотря на возросший риск того, что центральные банки будут дольше удерживать процентные ставки на высоком уровне, а не снижать их''.

Но экономисты в целом были настроены гораздо менее оптимистично, понизив прогнозы роста на этот и следующий год от октябрьских оценок 2,3% и 3,0%, соответственно, до 2,1% и 2,8%, соответственно".

В отчете приводятся слова аналитиков Rabobank:

"Рынок продолжает закладывать в цены сценарий мечты о том, что инфляция достигнет пика, затем резко пойдет вниз, но без чрезмерного проскакивания вниз".

"Однако... диапазон будущих сценариев действительно широк, и все же рынок, похоже, остановился на счастливой медиане, которая кажется наименее вероятной".

Последняя сводка мнений представителей Банка Японии выглядит следующим образом:

Ключевые моменты

Японии потребуется время для достижения устойчивого роста заработной платы, необходимо поддерживать экономику макрополитикой.

Внимание сосредоточено на ценах на услуги, так как для достижения целевого уровня цен Банка Японии необходимо добиться инфляции, вызванной спросом.

Рост цен ускоряется не только на товары, но и на услуги.

Возможно, нормы населения в отношении цен меняются из-за сильного внешнего шока.

Целесообразно сохранить текущее смягчение денежно-кредитной политики, включая политику YCC.

Крайне важно сформировать положительный экономический и ценовой цикл для достижения целевого уровня цен Банка Японии.

Банк Японии должен сдерживать рост доходности вдоль всей кривой, не забывая при этом о функции рынка облигаций.

Необходимо потратить больше времени, чтобы оценить влияние декабрьского решения на функционирование рынка облигаций.

Должен сообщить рынкам, что достижение ценового ориентира займет некоторое время.

Когда наступит время выхода из сверхсмягченной политики, Банк Японии должен проверить, готовы ли участники рынка к этому шагу.

В определенный момент Банк Японии должен будет провести пересмотр своей политики, но пока целесообразно сохранить смягченную монетарную политику.

Потребительская инфляция в Японии, вероятно, замедлит темпы роста во второй половине следующего финансового года.

Давление на цены со стороны издержек начинает ослабевать.

По-прежнему все еще далеко до достижения целевого уровня цен Банка Японии.

О сводке мнений Банка Японии

Этот отчет включает в себя прогноз Банка Японии по инфляции и экономическому росту. Он выходит 8 раз в год, примерно через 10 дней после публикации заявления по денежно-кредитной политике.

| Сырье | Цена закрытия | Изменение, % |

|---|---|---|

| Серебро | 23.905 | 1.07 |

| Золото | 1946.33 | 0.46 |

| Палладий | 1697.72 | -2.53 |

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 95.82 | 27395.01 | 0.35 |

| KOSPI | 33.31 | 2428.57 | 1.39 |

| ASX 200 | -22.1 | 7468.3 | -0.3 |

| FTSE 100 | -12.53 | 7744.87 | -0.16 |

| DAX | -11.47 | 15081.64 | -0.08 |

| CAC 40 | -6.6 | 7043.88 | -0.09 |

| Dow Jones | 9.88 | 33743.84 | 0.03 |

| S&P 500 | -0.73 | 4016.22 | -0.02 |

| NASDAQ Composite | -20.91 | 11313.36 | -0.18 |

| Валютная пара | Цена закрытия | Изменение, % |

|---|---|---|

| AUDUSD | 0.71056 | 1 |

| EURJPY | 141.441 | -0.18 |

| EURUSD | 1.09157 | 0.27 |

| GBPJPY | 160.698 | 0.16 |

| GBPUSD | 1.24022 | 0.62 |

| NZDUSD | 0.64809 | -0.09 |

| USDCAD | 1.3388 | 0.2 |

| USDCHF | 0.91774 | -0.49 |

| USDJPY | 129.573 | -0.45 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.