- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы рынков CFD — 29-11-2011

Евро упал против большинства наиболее торгуемых валют на фоне спекуляций, что усилия Европы по расширению стабилизационного фонда до 1 триллиона евро ($ 1,3 трлн) будут тщетными и безрезультатными. Единая валюта утратила свой прирост по отношению к доллару после того, как Европейский центральный банк не смог обеспечить дополнительной ликвидностью созданную им же программу покупки облигаций. Доходность по европейским облигациям вновь растет, в частности 10-летние бумаги Италии обещают 7,35%, французские – 3,65%. Статистика по еврозоне также была не слишком благоприятной для валюты. Так, окончательный индикатор потребительского доверия в Еврозоне в ноябре снизился до -20.4 пунктов (совпало с предварительным значением) с -19.9 пунктов в октябре. Все внимание участников рынка сегодня приковано к проходящей в Брюсселе встрече министров стран Евросоюза.

Влияние на доллар США оказали вышедшие сегодня данные по рынку жилья и потребительскому доверию. В сентябре цены на американское жильё снизились сильнее, чем прогнозировали аналитики, что свидетельствует о том, что рынок недвижимости продолжает переживать нелёгкие времена. Индекс цен на жильё S&P/Case-Shiller опустился на 3,6% г/г против прогноза -3% г\г, как показали данные исследовательской группы в Нью-Йорке. В то же время, в ноябре индекс потребительского доверия в США вырос максимальными за последние 8 лет темпами, так как уверенность американцев в отношении уровня занятости и роста доходов возросла. Показатель укрепился до 56 против пересмотренного октябрьского значения 40,9, продемонстрировав максимальный месячный прирост с апреля 2003. Подобная положительная динамика может поддержать рост продаж в ходе праздничного сезона, на который приходится около 40% годового дохода ритейлеров. Снижение числа обращений за пособиями по б/р и падение цен на топливо ослабили напряжение среди американских потребителей, чьи расходы составляют 70% экономики страны.

«Валютой дня» сегодня был австралийский доллар, показавший максимальный прирост по отношению к доллару в связи с возросшим спросом инвесторов на высокодоходные активы. Накануне Fitch Ratings повысило долгосрочный рейтинг Австралии до AAA с AA+. По мнению экспертов Fitch, повышение рейтинга отражает кредитную стабильность Австралии, а также ее гибкую экономическую политику. Аналитики также отмечают низкий уровень госдолга (в 2010-2011 финансовом году - 26,3% от ВВП). Кроме того, Fitch прогнозирует, что ВВП Австралии повысится на 3,4% в 2012-2013 финансовом году на фоне ускорения развития сырьевых инвестиционных проектов.

При этом другая валюта убежище, японская иена, постепенно начала сдавать свои позиции по причине слабой статистики. Уровень безработицы в Японии в октябре 2011г. вырос по сравнению с предыдущим месяцем на 0,4 процентного пункта - до 4,5%. В сентябре 2011г. доля безработных составляла 4,1% от трудоспособного населения страны. Такие данные предоставило Министерство внутренних дел и коммуникаций Японии. По мнению аналитиков, тенденция роста числа безработных объясняется опасениями работодателей на фоне долгового кризиса в Европе и сильного курса иены. Ожидается, что заметный рост безработицы вынудит центробанк страны принимать жесткие стимулирующие меры, которые скажутся на курсе валюты.

Европейские фондовые индексы показали по итогам сессии сдержанный рост на фоне ожиданий новостей из Брюсселя, где министры финансов Европейского союза обсуждают механизмы по увеличению полномочий Европейского фонда финансовой стабильности. В то же время, новости и статистика по региону сегодня были достаточно напряженными. Так, ЕЦБ признал неспособность исполнить все обязательства по предоставлению ликвидности банков, а министерств финансов Германии в своих комментариях о роли ЕЦБ заявил, что ЕЦБ не вносит свой вклад в стабилизацию госфинансов, и финансирование ЕЦБ не совместимо с условиями договора и ролью Центробанка. А министр финансов Великобритании Осборн заявил, что большая часть еврозоны столкнется с рецессией, при этом, если власти ЕС не смогут найти выход из ситуации, обстановка как в Европе, так и в Британии, резко ухудшится. Со стороны рейтинговых агентств поступили новости о том, что агентство S&P, вероятно, снизит прогноз рейтинга Франции, а агентство Moody's заявило о возможности понижения рейтинга субординированного долга 87 европейских банков в 15 странах на фоне опасений, что правительства не смогут спасти их. Результаты аукциона государственных облигаций Италии были смешанными. Доходность в очередной раз подскочила выше 7%, но при этом было продано госбондов больше, чем ожидалось.

Национальные фондовые индексы выросли в 14 из 18 западноевропейских рынках. Французский индекс CAC 40 и индекс Великобритании FTSE 100 поднялись на 0,5%, а немецкий DAX добавил 1%.

Второй по величине во Франции производитель алкоголя Remy Cointreau отчитался о троекратном увеличении чистой прибыли в первом полугодии с окончанием 30 сентября благодаря 11%-ному повышению выручки, главным образом, на фоне роста продаж в Азии. При этом операционная прибыль увеличилась на 27,3% и достигла 106,2 млн евро ($142 млн), тогда как аналитики ожидали 101 млн евро. На этой новости акции Remy Cointreau выросли на 2,9%.

Котировки крупнейшей химической компании мира BASF прибавили 2,1% после того, как компания сообщила об инвестициях в собственное развитие на сумму 35 млрд евро к 2020 году. Акции другого представителя химической отрасли, K+S, поднялись на 3% на новости о том, что компания будет развивать канадские месторождения полезных ископаемых, которые она приобрела в этом году.

G4S, крупнейшая охранная фирма в мире, добавила в свой актив 3,2% после того, как аналитики HSBC Holdings Plc повысили рейтинг ее акций.

Oriflame Cosmetics, шведский производитель косметики, нарастил свою рыночную капитализацию на 7% в связи с повышением рейтинга ее акций со стороны Svenska Handelsbanken.

Акции крупнейшей в мире морской нефтедобывающей компании Transocean упали на 8,7% после объявления о том, что компания будет продавать акции, чтобы помочь рефинансировать сделку по приобретению Aker Drilling ASA.

Котировки крупнейшей в Бельгии сети продуктовых супермаркетов Colruyt упали на 8% до четырехлетнего минимума в связи с плохой отчетностью из-за убыточного выхода компании на рынок Франции.

Безработица будет медленно снижаться в течение 2012 г.

Европа представляет наибольший риск для перспектив США

Фондовые индексы США демонстрируют умеренно положительную динамику, так как после вчерашнего ралли на мировых рынках сохраняется позитивный настрой и повышенный аппетит к риску. К тому же, опубликованная сегодня макроэкономическая статистика этому благоприятствует. Согласно вышедшим данным, индекс потребительского доверия в США в ноябре значительно вырос и опередил прогнозы - 56 пунктов при октябрьском значении 39,8 пункта и ожидавшихся 44 пунктах. Кроме того, индекс сопоставимых продаж крупнейших розничных сетей увеличился на 5,4% г/г и 2,2% м/м, также существенно превысив прогнозы.

Внешний фон для американской сессии сегодня благоприятный, и в Азии, и в Европе наблюдался рост индексов. На ожидаемом аукционе итальянских облигаций спрос на долговые бумаги со сроком погашения в 2014 г. в полтора раза превысил предложение, тогда как на предыдущем аукционе это соотношение составило 1,35. Италии удалось реализовать облигации на сумму в 7,5 млрд евро. Сегодня внимание инвесторов обращено на встречу европейских министров финансов, в ходе которой они намерены договориться о деталях функционирования стабфонда.

Dow 11,609.78 +86.77 +0.75%, Nasdaq 2,527.63 +0.29 +0.01%, S&P 500 1,201.46 +8.91 +0.75%

В составе индекса Dow Jones Industrial Average в минусе торгуется треть компаний. Более 1% теряют JPMorgan (JPM) и Bank of America (ВАС). Максимальное повышение показывают Home Depot (HD) и Hewlett-Packard (HPQ).

Второй по величине производитель компьютеров Hewlett-Packard прибавляет 3,2% на фоне того, что аналитики RBC Capital Markets повысили инвестиционный рейтинг его акций.

Поставщик смартфонов Research In Motion продвинулся на 8,2% после того, как аналитики Stanford C. Bernstein повысили рейтинг его акций.

Бумаги производителя стекла для плоскоэкранных телевизоров Corning обвалились на 12,2% после того, как компания понизила прогноз по своим продажам за четвертый квартал.

Ритейлер элитных ювелирных изделий Tiffany & Co проседает на 9,6% - несмотря на то, что основные показатели финансовой отчетности оказались лучше ожиданий Уолл-Стрит, компания констатировала ослабление продаж в Европе и в восточной части США.

Акции оператора Интернет-портала Yahoo! выросли на 3,3% после появившейся информации о том, что американская частная инвестиционная компания Thomas H. Lee Partners рассматривает стратегические возможности для своей деятельности, среди которых значится осуществление предложения по покупке Yahoo!.

Цены на золото стабильны после сильного роста в понедельник почти на 2%, когда золото дорожало в рамках всеобщего оптимизма на мировых финансовых рынках на фоне надежд на приближающееся решение долговых проблем еврозоны.

Запасы обеспеченных золотом фондов ETF на прошлой неделе поднялись до рекордного уровня 69,993 миллиона унций, прибавив только за месяц 2,2 миллиона унций, что говорит о высоком спросе инвесторов на активы, альтернативные валютам, акциям и облигациям.

Эксперты отмечают, что цены вряд ли обновят исторический максимум в этом году, так как торговая активность снижается перед Новым годом, когда трейдеры стараются зафиксировать прибыль и уйти в сторону.

В сентябре цены достигли исторического максимума $1.920,30$ за унцию и с тех пор снизились на 10,7%. С начала года золото подорожало более чем на 20%.

Сегодня декабрьский фьючерс на золото в ходе торгов в Нью-Йорке на бирже Comex держится в диапазоне 1704 - 1718 доллара за тройскую унцию.

Ужесточение налогово-бюджетной политики сейчас поставит под угрозу восстановление

Укрепление рынка жилья в потенциале может подтолкнуть восстановление

Восстановление в США, других развитых экономиках остается слишком медленным

Нефть растет второй день на торгах в Нью-Йорке после того, как индекс уверенности (доверия) потребителей в США в ноябре показал наибольший прирост более чем за восемь лет.

Индекс доверия потребителей к экономике США в ноябре текущего года резко вырос до 56 пунктов с пересмотренного в сторону повышения показателя за октябрь в 40,9 пункта. Об этом сообщила аналитическая компания Conference Board. Таким образом, показатель оказался гораздо лучше прогнозов. Аналитики, опрошенные информационно-аналитическим интернет-порталом dailyFX.com, прогнозировали, что показатель вырастет до 44 пунктов с первоначального показателя сентября в 39,8 пункта.

Индекс экономических ожиданий вырос в ноябре до 67,8 пункта с 50 пункта в октябре, а индекс текущих экономических условий вырос до 38,3 пункта с 27,1 пункта.

Частная аналитическая компания Conference Board ежемесячно рассчитывает индекс потребительского доверия (consumer confidence) на основании опроса пяти тысяч американцев об их восприятии нынешних экономических условий и их ожиданиях. Сегодня же стало известно, что в ноябре сводный индекс делового и потребительского доверия в еврозоне снизился до 93,7 пункта — минимального уровня с ноября 2009 года. При этом аналитики, опрошенные агентством Bloomberg, в среднем ожидали менее значительного уменьшения показателя — до 93,9 пункта. Октябрьское значение индикатора составляло 94,8 пункта.

Стоимость январских фьючерсов на американскую легкую нефть марки WTI (Light Sweet Crude Oil) на торгах в Нью-Йорке выросла до 99,79 доллара за баррель и в настоящий момент составляет 99,10 доллара за баррель. Цена январских фьючерсов на североморскую нефтяную смесь марки Brent подорожала на 1,5% до $110,67 за баррель на лондонской ICE Futures Europe Exchange.

Американский авиационный холдинг AMR, являющийся материнской компанией American Airlines, подал в суд Нью-Йорка заявление о банкротстве, что, по мнению его совета директоров, отвечает интересам самой компании и ее акционеров.

Сообщается, что данное решение позволит American Airlines и American Eagle продолжать осуществлять свою деятельность одновременно с проведением реструктуризации долгов.

В 00:01 GMT Британия отчитается по индикатору потребительской уверенности от GfK за ноябрь. В 00:30 GMT Австралия опубликует данные по изменению объема капитальных расходов в частном секторе за 3 квартал (ожидается увеличение на 8.2% против 4.9% в предыдущем квартале) и изменению объема кредитования частного сектора за октябрь. В 00:30 GMT выступит с речью заместитель главы Банка Канады John Murray. В 01:00 GMT в США выступит с речью член FOMC Narayana Kocherlakota. В 01:30 GMT Япония опубликует данные по изменению уровня оплаты труда за октябрь. В 07:00 GMT в Германии выйдет статистика по изменению объема розничной торговли за октябрь (ожидается спад до 0.1% против 0.4% в предыдущем месяце). В 08:00 GMT выступит с речью Президент Европейского Центрального Банка Марио Драги. В 08:55 GMT Германия опубликует данные по изменению числа безработных (ожидается снижение на 6К против роста на 10К в предыдущем месяце) и уровню безработицы (с учётом сезонных колебаний) за ноябрь. В 10:00 GMT Еврозона опубликует оценку индекса потребительских цен за ноябрь и уровень безработицы за октябрь. В 10:00 GMT начнется встреча совета министров финансов стран Евросоюза (ECOFIN). В 10:30 GMT Швейцария отчитается по индексу ведущих экономических индикаторов от KOF за ноябрь. В 13:15 GMT США опубликует изменение числа занятых от ADP за ноябрь (ожидается увеличение до 131К против 110К в предыдущем месяце). В 13:30 GMT Канада отчитается по индексу цен на сырье за октябрь и изменению объема ВВП за сентябрь. В 13:30 GMT в США выйдут данные по изменению уровня производительности рабочей силы в непроизводственном секторе за 3 квартал. В 14:45 GMT США опубликует индекс Chicago PMI за ноябрь. В 15:00 GMT в США выйдут данные по изменению объема незавершенных сделок по продаже жилья за октябрь. В 15:30 GMT США опубликует данные по запасам сырой нефти от министерства энергетики. В 19:00 GMT в США состоится публикация экономического обзора ФРС по регионам «Бежевая Книга».

Сопротивление 3:1223 (61,8% FIBO 1270-1147)

Сопротивление 2:1215 (граница восходящего канала от 28 ноября, цена закрытия недели 18 ноября)

Сопротивление 1:1206/09 (сессионный максимум, 50,0% FIBO 1270-1147, максимум 21 ноября)

Текущая цена: 1201,00

Поддержка 1: 1193 (нижняя граница восходящего канала от 28 ноября)

Поддержка 2: 1186 (сессионный минимум)

Поддержка 3: 1170 (минимум недели)

Ордера на продажу $1.5770, $1.5740/50, $1.5710, $1.5690/700, $1.5660

Ордера на покупку $1.5580/70, $1.5565/60, $1.5540, $1.5520/10, $1.5465/60, $1.5450, $1.5425/20

EUR/USD $1.3300, $1.3320, $1.3390, $1.3500, $1.3575, $1.3600

USD/JPY Y77.10, Y77.45, Y77.50, Y77.65, Y78.00AUD/USD $1.0000, $0.9875, $0.9830, $0.9750

EUR/CHF Chf1.2600

EUR/GBP stg0.8560

USD/CAD C$1.0250, C$1.0235

Аналитики RBC Capital повысили рейтинг акций Hewlett-Packard (HPQ) до “выше рынка” с “на уровне рынка”.

Поддержку фьючерсам оказывают ожиданий итогов заседания министров финансов стран ЕС, которое началось сегодня. Участников рынка надеются на то, что на грядущих заседаниях министры разработают план по расширению возможностей Европейского фонда финансовой стабильности (EFSF), объем которого в конце октября был увеличен с 440 млрд евро до 1 трлн евро.

Тем не менее, стоит отметить, что сильной уверенности в том, что на грядущем заседании будут приняты конструктивные решения, нет, особенно если учесть итоги предыдущих заседаний.

Позитивно на динамике фьючерсов также отразилось некоторое улучшение ситуации на рынке гособлигаций Европы, где был отмечен некоторый рост спроса на итальянские бумаги. В результате проведенного сегодня размещения Италия привлекла 7,5 млрд евро средств при цели 5,0-8,0 млрд евро. Однако, средняя доходность была выше 7%.

Рост фьючерпсов сдерживают опасения относительно возможного понижения кредитного рейтинга США. Напомним, что рейтинговое агентство Fitch Ratings понизило прогноз в отношении рейтинга суверенного долга США до "негативного", после провала договоренностей комитета Конгресса о сокращение дефицита бюджета. Прогноз Fitch по США, которые до сих пор удерживают наивысший кредитный рейтинг ААА, отражает "снижение уверенности, что американские власти сумеют провести своевременные фискальные меры необходимые для устойчивого существования финансовой системы в целом. Это делает вероятность понижения кредитного рейтинга США более чем на 50% больше, в течение ближайших двух лет, о чем заявила вчера компания в своем заявлении. Ранее 21 ноября Standard & Poor’s и агентство Moody's сообщило, о неспособности "суперкомитета" добиться соглашений. Это бездействие вызовет автоматическое сокращение расходов на 1,2 триллиона долларов.

Основные фондовые индексы мира завершили сессию или еще торгуются разно направлено:

Nikkei 8,478 +190.33 +2.30%

Hang Seng 18,256 +218.39 +1.21%

Shanghai Composite 2,412 +29.36 +1.23%

FTSE 5,294 -18.73 -0.35%

CAC 3,005 -7.51 -0.25%

DAX 5,746 +0.78 +0.01%

Нефть (январский фьючерс Nymex WTI) котируется по цене $98.73 за баррель (+0,5%).

До начала регулярной сессии цена золота снизилась до уровня $1708,30 за тройскую унцию (+0,2%).

Ордера на продажу $1.3480/85, $1.3450, $1.3415/20, $1.3400

Ордера на покупку $1.3300, $1.3280/70, $1.3250, $1.3210/00

(время/страна/показатель/период/предыдущее значение/прогноз/текущее значение)

07:00 Швейцария Индикатор потребительской активности от UBS Октябрь 0.84 0.91

07:00 Великобритания Индекс цен на жилье от Nationwide, м/м Ноябрь +0.4% -0.1% +0.4%

07:00 Великобритания Индекс цен на жилье от Nationwide, г/г Ноябрь +0.8% +1.3% +1.6%

09:30 Великобритания Изменение объемов потребительского кредитования, млрд Октябрь 0.6 0.5 0.0

09:30 Великобритания Одобренные заявки на ипотечные кредиты, тыс. Октябрь 51.0K 51.8K 52.7K

10:00 Еврозона Индекс настроений в экономике Ноябрь 94.8 94.0 93.7

10:00 Еврозона Индекс настроения в деловых кругах Ноябрь -0.18 -0.23 -0.44

Евро вырос на фоне ожиданий заседания министров финансов стран ЕС, которое начнется сегодня. Участников рынка надеятся на то, что на грядущих заседаниях министры разработают план по расширению возможностей Европейского фонда финансовой стабильности (EFSF), объем которого в конце октября был увеличен с 440 млрд евро до 1 трлн евро.

Позитивно на динамике единой валюты также отразились результаты проведенного аукциона по гособлигациям Италии. В результате проведенного размещения Италия привлекла 7,5 млрд евро средств при цели 5,0-8,0 млрд евро. Однако, средняя доходность была выше 7%.

Тем не менее, поддержку евро указанные выше факторы оказывали не долго. Евро не смог сохранить свои достижения и снизился. Вера участников рынка в то, что на грядущем заседании будут приняты конструктивные решения (учитывая итоги предыдущих заседаний), оказалась не сильной и единая валюта снизилась.

Во второй половине европейской сессии от сессионный максимумов отступили основные фондолвые индексы Европы. Это повлекло за собой покупки доллара против основных валют. Рост фондовых рынков сдерживают опасения относитиельно возможного понижения кредитного рецтинга США. Напомним, что рейтинговое агентство Fitch Ratings понизило прогноз в отношении рейтинга суверенного долга США до "негативного", после провала договоренностей комитета Конгресса о сокращение дефицита бюджета. Прогноз Fitch по США, которые до сих пор удерживают наивысший кредитный рейтинг ААА, отражает "снижение уверенности, что американские власти сумеют провести своевременные фискальные меры необходимые для устойчивого существования финансовой системы вцелом. Это делает вероятность понижения кредитного рейтинга США более чем на 50% больше, в течение ближайших двух лет, о чем заявила вчера компания в своем заявлении. Ранее 21 ноября Standard & Poor’s и агентство Moody's сообщило, о неспособности "суперкомитета" добится соглашений. Это бездействие вызовет автоматическое сокращение расходов на 1,2 триллиона долларов.

EUR/USD: пара показала максимум в области $1.3440, но не сумела сохранить завоеванные позиции и упала в район $1,3340.

GBP/USD: пара выросла выше отметки $1.5600.

USD/JPY: пара упала в район Y77.80.

- Управления бюджетной ответственности прогнозирует рост экономики страны на 0,9% в 2011 году, в марте ожидался рост на 1,7%;

- Управления бюджетной ответственности прогнозирует рост экономики страны на 0,7% в 2012 году, в марте ожидался рост на 2,5%;

- Управления бюджетной ответственности прогнозирует рост экономики страны на 2,1% в 2013 г, в марте ожидался рост на 2,9%;

- Управления бюджетной ответственности прогнозирует рост экономики страны на 2,7% в 2014 году;

- идет разработка планов действий на случай кризиса еврозоны.

- Управления бюджетной ответственности прогнозирует рост экономики страны на 0,9% в 2011 году, в марте ожидался рост на 1,7%;

- Управления бюджетной ответственности прогнозирует рост экономики страны на 0,7% в 2012 году, в марте ожидался рост на 2,5%;

- Управления бюджетной ответственности прогнозирует рост экономики страны на 2,1% в 2013 г, в марте ожидался рост на 2,9%;

- Управления бюджетной ответственности прогнозирует рост экономики страны на 2,7% в 2014 году;

- идет разработка планов действий на случай кризиса еврозоны.

Сопротивление 3: Y79.50 (максимум 31 октября)

Сопротивление 2: Y79.00 (максимум 1 ноября)

Сопротивление 1: Y78.30 (сессионный максимум, максимум 4 ноября)

Текущая цена: Y77.79

Поддержка 1:Y77.60 (сессионный минимум)

Поддержка 2:Y77.20 (МА(200) для Н1)

Поддержка 3:Y77.00 (минимум 24 ноября)

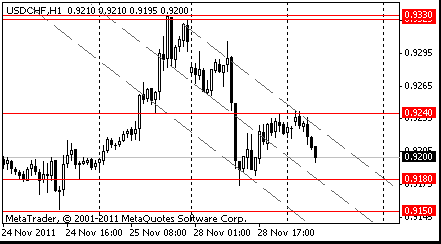

Сопротивление 2: Chf0.9300/10 (область максимума 28 ноября)

Сопротивление 2: Chf0.9240 (сессионный максимум)

Сопротивление 1: Chf0.9180 (область минимума 28 ноября)

Текущая цена: Chf0.9175

Поддержка 1: Chf0.9140 (сессионный минимум)

Поддержка 2: Chf0.9100 (линия сопротивления от 9 ноября)

Поддержка 3: Chf0.9080 (минимум 18 ноября)

Сопротивление 3:$1.5710 (61,8% FIBO $1,5890-$1.5420)

Сопротивление 2:$1.5690 (максимум 22 ноября)

Сопротивление 1:$1.5650 (сессионный максимум, 50,0% FIBO падения $1,5890-$1.5420)

Текущая цена: $1.5629

Поддержка 1: $1.5590 (максимум 28 ноября)

Поддержка 2: $1.5550 (пробитая сегодня линия сопротивления от 14 ноября)

Поддержка 3: $1.5460 (область сессионного минимума и минимума 28 ноября)

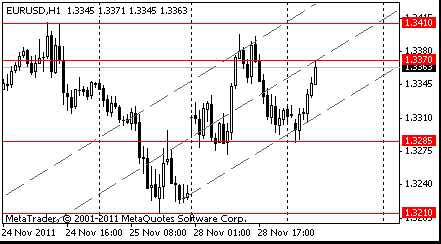

Сопротивление 3:$1.3600/10 (максимум 18 ноября, 38.2% FIBO $1,4240-$1,3210)

Сопротивление 2:$1.3570 (максимум 22 ноября)

Сопротивление 1:$1.3440 (сессионный максимум)

Текущая цена: $1.3392

Поддержка 1: $1.3375 (максимум азиатской сессии)

Поддержка 2: $1.3215 (минимум европейской сессии)

Поддержка 3: $1.3270 (минимум 28 ноября)

На текущий момент:

FTSE 5,335 +22.42 +0.42%

CAC 3,044 +30.83 +1.02%

DAX 5,807 +62.02 +1.08%

Структура привлеченных средств:

1,499 млрд евро с погашением в сентябре 2020 года, средняя доходность 7,28%

2,5 млрд евро с погашением в марте 2022 года, средняя доходность 7,56%;

3,5 млрд евро с погашением в ноябре 2014 года, средняя доходность 7,89%.

EUR/USD $1.3300, $1.3320, $1.3390, $1.3500, $1.3575, $1.3600

USD/JPY Y77.10, Y77.45, Y77.50, Y77.65, Y78.00AUD/USD $1.0000, $0.9875, $0.9830, $0.9750

EUR/CHF Chf1.2600

EUR/GBP stg0.8560

USD/CAD C$1.0250, C$1.0235

Nikkei 225 8,478 +190.33 +2.30%

Hang Seng 18,256 +218.39 +1.21%

S&P/ASX 4,102 +43.90 +1.08%

Shanghai Composite 2,412 +29.36 +1.23%

Торги в Азии во вторник прошли преимущественно повышением фондовых индексов, хотя их рост существенно отстает от масштабов ралли на Уолл-стрит в понедельник. На рынке, тем не менее, присутствует некоторый оптимизм в отношении того, что европейские власти приближаются к созданию более тесного налогово-бюджетного союза ради разрешения долгового кризиса в регионе. В центре внимания европейских рынков сегодня окажется встреча в Брюсселе Еврогруппы, которая состоит из финансовых министров еврозоны. Финансовые министры будут обсуждать вопрос о том, как увеличить полномочия Европейского фонда финансовой стабильности, а также возможные поправки к договору ЕС.

La Repubblica

У Берлина 10 дней, чтобы спасти евро

По мнению немецких аналитиков, поддержка евро обойдется Германии в 560 млрд, пишет Андреа Таркуини в статье, опубликованной в газете La Repubblica. "Начинаются 10 дней, которые спасут или перевернут Германию и мир, и Берлин оказался в эпицентре циклона", - пишет издание. "Ангела Меркель, у которой не остается времени, должна сделать выбор: продолжать придерживаться жесткой линии или пойти на уступки ЕЦБ. Это будет очень большая уступка, и ястребы начинают поднимать голову. Уже готов план по отказу ведущей европейской экономической державы от евро. Его разработал Дирк Мейер, профессор Гамбургского университета Гельмута Шмидта, самого престижного высшего учебного заведения бундесвера. Речь идет о почти фантастическом сценарии", - пишет автор статьи.

BBC

Fitch изменило прогноз по рейтингу США на "негативный"

Рейтинговое агентство Fitch снизило прогноз по суверенному кредитному рейтингу США. Как сказано в заявлении Fitch, изменение прогноза со "стабильного" на "негативный" вызвано неспособностью конгресса США договориться о мерах по сокращению бюджета.

При этом сам кредитный рейтинг США Fitch оставило на максимально высоком уровне - "Ааа", однако агентство предупреждает, что и он может быть понижен, если американские власти не выработают "заслуживающий доверия" план по сокращению бюджетного дефицита."Негативный" прогноз по кредитному рейтингу означает 50-процентную вероятность его снижения в течение ближайших двух лет.

ОЭСР предупреждает о близости рецессии в Европе

Организация экономического сотрудничества и развития (ОЭСР) заявила, что Британия и страны еврозоны вступают в полосу рецессии. Организация понизила прогноз по экономическому росту для ведущих европейских стран.

ОЭСР прогнозирует, что темпы роста экономики стран еврозоны могут понизиться в четвертом квартале на 1% и на 0,4% в первые три месяца следующего года.Для Британии организация прогнозирует замедление темпов роста на 0,02% в нынешнем квартале, и еще на 0,14% - в следующем. ОЭСР также понизила прогноз роста мировой экономики до 3,8% в нынешнем году и до 3,4% - в 2012. Эксперты ОЭСР прогнозируют, что "негативные события" в еврозоне могут иметь глобальные последствия.

DW

США обещают Евросоюзу поддержку в борьбе с долговым кризисом

Президент США и лидеры Евросоюза на встрече в Белом доме договорились реализовать неиспользованный потенциал двусторонних отношений. Барак Обама обещал оказать ЕС поддержку в борьбе с долговым кризисом.Президент США Барак Обама заверил лидеров Евросоюза в том, что Вашингтон готов оказать поддержку ЕС в борьбе с долговым кризисом, хотя Белый дом и исключает использование на эти цели денег американских налогоплательщиков. Как сообщает агентство AP в понедельник, 28 ноября, об этом американский лидер заявил после встречи в Вашингтоне с председателем Еврокомисии Жозе Мануэлом Баррозу и председателем Европейского совета Херманом ван Ромпёем, в которой также приняли участие верховный представитель ЕС по иностранным делам и политике безопасности Кэтрин Эштон, госсекретарь США Хиллари Клинтон и министр финансов Тимоти Гайтнер.

- Еврооблигации решение не текущего момента

- Еврооблигации выйдут только при стабильности ЕС

- Но это не будет в краткосрочной перспективе

- Против идеи выпуска облигаций элиты ЕС

Австралийский и Новозеландский доллары выросли на оптимизме в отношении того, что европейские власти приближаются к созданию более тесного налогово-бюджетного союза ради разрешения долгового кризиса в регионе.В центре внимания европейских рынков сегодня окажется встреча в Брюсселе Еврогруппы, которая состоит из финансовых министров еврозоны. Финансовые министры будут обсуждать вопрос о том, как увеличить полномочия Европейского фонда финансовой стабильности, а также возможные поправки к договору ЕС. Австралийский доллар растет четвертый день по отношению к иене, на фоне роста стоимости азиатских акций, что повышает спрос на высокодоходные активы. Ранее валюта ослабла после того, как правительство заявило, что позволит сократить расходы на $6,8 млрд., чтобы добиться профицита бюджета. Fitch Ratings повысило долгосрочный рейтинг Австралии до AAA с AA+.

EUR/USD: с начала азиатских торгов пара растет.

GBP/USD: с начала азиатских торгов пара растет.

USD/JPY: с начала азиатских торгов пара обновила недельный максимум, но отступила позже.

Вторник начнет в 00:00 GMT Австралия данными по изменению объема продаж жилья на первичном рынке от HIA за октябрь. В 07:00 GMT Британия отчитается по индексу цен на жилье от Nationwide за ноябрь (ожидается падение на 0.1% против роста на 0.4% в предыдущем месяце). В 07:00 GMT в Швейцарии выйдет индикатор потребительской активности от UBS за октябрь. В 09:30 GMT Британия отчитается по объему чистых займов частным лицам и количеству одобренных заявлений на получение ипотечного кредита за октябрь (ожидается без изменений). В 12:00 GMT в Британии состоится Осеннее выступление Правительства. В 13:30 GMT Канада опубликует сальдо расчетного счета платежного баланса за 3 квартал. В 14:00 GMT США отчитается по индексу цен на жильё в 20 крупнейших городах и композитному индексу цен на жильё S&P/CaseShiller за сентябрь. В 15:00 GMT в США выйдет индикатор потребительской уверенности за ноябрь (ожидается рост до 43.8 против 39.8 в предыдущем месяце). В США в 16:30 GMT и 17:15 GMT выступят с речью члены FOMC Janet Yellen и Sarah Bloom Raskin соответственно. В 19:00 GMT США опубликует Доклад Казначейства о валюте. В 21:45 GMT в Новой Зеландии выйдут данные об изменении объема выданных разрешений на строительство за октябрь. В 23:50 GMT Япония опубликует предварительные данные по объему промышленного производства за октябрь (ожидается рост на 1% против спада на 3.3% в прошлом месяце).

Повышение цен на сырьевые товары, в частности на промышленные металлы и нефть, способствовало положительной динамике акций горнодобывающих и нефтегазовых компаний. На торгах в Австралии акции компаний металлургического сектора показали уверенный рост - Rio Tinto (+2,1%) и BHP Billiton (+2,4%), Oz Minerals (+4,6%), а японские нефтегазовые компании Japan Petroleum Exploration и Inpex закрылись в плюсе на 4% и 3,8% соответственно.

Акции банковского сектора, серьезно пострадавшие в ходе недавней распродажи, финишировали в солидном плюсе - Nomura Holdings (+4,4%), National Australia Bank (+4,2%), Agricultural Bank of China (+3,6%), Industrial and Commercial Bank of China (+3,4%).

Японский индекс Nikkei 225 и австралийский индекс S&P/ASX 200 закрылись повышением на 1,6% и 1,9% соответственно.

Акции производителя электроники Panasonic подскочили на 3,1% на новости о том, что компания собирается инвестировать $580 млн в строительство завода для производства продукции для сферы солнечной энергетики.

Гонконгский индекс Hang Seng продвинулся на 2%, а китайский Shanghai Composite поднялся на 0,1%.

На торгах в Гонконге акции показали положительную динамику, за исключением некоторых компаний. В наибольшем плюсе финишировали акции поставщика товаров для ритейлеров Li & Fung (+10,4%), девелоперов China Resources Land (+8,1%) и China Overseas Land & Investment (+6,2%).

Европейские фондовые индексы выросли, оттолкнувшись от двухмесячного минимума, на фоне слухов о том, что политики еврозоны активизируют свои усилия по сдерживанию кризиса суверенного долга и объявят о новых мерах, направленных на решение долгового кризиса, перед саммитом Евросоюза, который состоится на следующей неделе. Аналитические ленты говорили сегодня о планах ускоренно ввести дополнительный договор ЕС, который бы позволил ужесточить бюджетную дисциплину, а также по возможности введения единых евробондов для стран с рейтингом "ААА" с тем, чтобы этот "клуб внутри клуба" кредитовал проблемные страны. Однако это ралли в целом считается техническим восстановлением, последовавшим за серьезной распродажей, в результате которой акции попали на "перепроданную" территорию.

Настрой в отношении банков, имеющих крупные вложения в итальянский долг, улучшился после сообщения итальянской газеты La Stampa о подготовке Международным валютным фондом плана спасения для Италии стоимостью 600 миллиардов евро. Позже эта информация была опровергнута представителем МВФ.

В то же время, поступающие новости по-прежнему полны негатива. Вечером в пятницу агентство Standard & Poor's понизило кредитный рейтинг Бельгии, а Moody's предупредило, что быстрое развитие суверенного и банковского кризиса региона угрожает рейтингам всех европейских государственных облигаций. Организация экономического сотрудничества и развития (ОЭСР) заявила о том, что Франции требуется принять больше жёстких экономических мер с тем, чтобы достичь цели по дефициту бюджета на 2012 г., т.к. темпы роста ВВП могут не достичь прогнозного уровня из-за рецессии. А в Великобритании, по данным Конфедерации британской промышленности (CBI) в ноябре индекс производственных заказов, как и ожидалось, снизился до минимального с октября 2010 г. уровня в -19 пунктов с -18 пунктов в октябре.

Национальные фондовые индексы поднялись во всех западноевропейских рынках, за исключением Исландии. Индекс Франции CAC 40 набрал 5,5%, британский FTSE 100 вырос на 2,9%, а индекс Германии DAX подрос на 4,6%.

Акции банков выросли после того, как появилась информация о том, что фонд спасения Европы может застраховать до 30% суверенных облигаций, о чем будет объявлено на предстоящей встрече министров финансов стран еврозоны.

Котировки BNP Paribas выросли на 10% после того, как Financial Times сообщила, крупнейший во Франции кредитор BNP Paribas рассматривает возможность продажи портфеля акций фонда прямых инвестиций на сумму более чем $700 млн с целью получения выгоды от возросшего спроса на данные бумаги.

В то же время, акции Commerzbank поднялись на 4,1% после того, как Financial Times Deutschland сообщила, что второй по величине кредитор Германии планирует выкуп так называемых гибридных облигаций и ищет пути для повышения капитала и снижения риска.

Бумаги крупнейшего банка Бельгии Dexia и страховщика KBC выросли на 15% и 14% соответственно, после того, как на аукционе по гособлигациям Бельгии было продано 2 млрд евро облигаций, а доходность 10-летний облигаций упала несмотря на недавнее понижения кредитного рейтинга страны.

Акции горно-энергетических компаний поднялись вместе с ростом цен на товары после удачного начала сезона распродаж в крупнейшей экономике мира. Котировки BHP Billiton и Total выросли на 4,4% и 3,7% соответственно.

Бумаги Rio Tinto Group также выросли на 4,4% после того, как вторая по величине в мире горнодобывающая компания заявила, что планирует увеличить капитальные расходы на 7% в следующем году.

Котировки второго по величине в Европе туроператора Thomas Cook Group взлетели на 21% в связи с тем, что банки согласились предоставить кредитов на общую сумму 200 миллионов фунтов стерлингов ($ 311 млн.) для реорганизации бизнеса компании.

Акции Rolls-Royce Holdings выросли на 3% после того, как компания подписала контракт с Deutsche Bank, чтобы снизить риск на 3 млрд. фунтов стерлингов в пенсионных обязательствах.

По итогам торгов фондовые индексы США показали сильный рост в связи с тем, что инвесторы были воодушевлены итогами "Чёрной пятницы", в ходе которой было продано товаров на рекордную сумму в $52,4 млрд, что на 16% превысило уровень продаж за аналогичный день годом ранее. В то же время, из Европы поступили позитивные сигналы, которые укрепили надежду игроков на то, что лидерам еврозоны удастся преодолеть разрастающийся долговой кризис. Министр финансов Германии сообщил о возможности создания Союза Стабильности. Одновременно с этим появилась информация о том, что Париж и Берлин совместно разрабатывают предложения по внесению изменений в договор ЕС с целью осуществления финансовой интеграции.

Вышедшая в США макроэкономическая статистика также способствовала покупкам. Продажи нового жилья выросли в октябре с 0,303 млн до 0,307 млн, хотя и не дотянули до прогнозного уровня, а индекс деловой активности в промышленности ФРБ Чикаго в минувшем месяце укрепил свои позиции с 85,2 пункта до 85,5 пункта.

Предупреждения, поступившие от Moody’s и ОЭСР, не оказали сильного негативного влияния на ход торгов. Так, рейтинговое агентство Moody's заявило, что ускоренное распространение европейского кризиса угрожает всему региону. В свою очередь, Организация экономического сотрудничества и развития предупредила, что влияние долгового кризиса Европы на США может оказаться более заметным, нежели ранее предполагалось.

Уже после закрытия финансовых рынков рейтинговое агентство Fitch подтвердило рейтинг 'AAA' США, прогноз был пересмотрен до 'негативного'. В своих комментариях Fitch ссылается на неспособность Комитета Конгресса достигнуть соглашения о сокращении дефицита и "значительную неопределенность", окружающую возможный рост экономики США. При этом, Fitch ожидает, что восстановление экономики США снова наберет обороты во второй половине 2012 года и в начале 2013 года, так как экономика США остается одной из "наиболее продуктивных" в мире.

Dow 11,523.01 +291.23 +2.59%, Nasdaq 2,527.34 +85.83 +3.52%, S&P 500 1,192.55 +33.88 +2.92%

В составе индекса Dow Jones Industrial Average все компании нарастили свою рыночную капитализацию. Максимальный прирост показали компании, наиболее зависимые от экономического роста – алюминиевый гигант Alcoa (АА, +5,7%) и крупнейший производитель горного и строительного оборудования Caterpillar (CAТ, +5,5%)

В отраслевом составе индекса широкого рынка S&P500 все сектора прибавили более 1,8%. Максимальный прирост показали сектора основных материалов (+3,9%), промышленных товаров (+3,8%) и финансовый (+3,7%).

Цены на нефть показали рост в связи с успешным стартом в США сезона предрождественских покупок, а также на фоне введения Лигой арабских государств санкций в отношении Сирии. Это способствовало тому, что акции американских нефтяников Exxon Mobil и Chevron выросли на 2,6% и 3,8% соответственно. А котировки энергетических компаний Suncor Energy, Marathon Oil и Halliburton (HAL) прибавили 3,4%, 5,4% и 3,1% соответственно.

Котировки компаний финансового сектора также были сегодня среди лидеров роста. Так, акции Citigroup взлетели на 6%, а бумаги American Express, Wells Fargo и JPMorgan Chase показали повышение на 2,2%,2,7% и 3,4% соответственно.

Оператор крупнейшей в мире поисковой системы Google добавил в свой актив 4,5% после того, как аналитики Citigroup повысили рейтинг его акций до "покупать", сославшись на продолжающийся рост выручки и стабилизацию маржи. При этом, в апреле рейтинг компании был понижен специалистами из Citigroup в связи с беспокойствами по поводу значительных расходов компании и усилившимся давлением регуляторов.

Американская телекоммуникационная компания AT&T, планы которой по приобретению T-Mobile USA сталкиваются с сильным противостоянием, готовит для Департамента Юстиции проект по продаже большего числа активов с тем, чтобы спасти сделку. На этой новости акции компании выросли на 2%.

Акции крупнейшего в мире оператора розничных интернет-продаж Аmazon.com выросли на 6,4% после того, как компания сообщила, что продала в четыре раза больше продуктов Kindle в минувшую "Черную пятницу" по сравнению с прошлым годом.

Вчера евро вырос в начале американской сессии на фоне падения доходности итальянских гособлигаций со средними сроками и появившихся слухах о том, что МВФ готовит превентивный пакет помощи для Италии в размере 400-600 млрд. евро. Однако затем быстро последовали опровержения, в том числе официальное от МВФ. Негативный фон перевесил настроения участников рынка и евро снизился. Так, Moody's предупредило, что быстрое развитие суверенного и банковского кризиса региона угрожает рейтингам всех европейских государственных облигаций. Организация экономического сотрудничества и развития (ОЭСР) заявила о том, что Франции требуется принять больше жёстких экономических мер с тем, чтобы достичь цели по дефициту бюджета на 2012 г., т.к. темпы роста ВВП могут не достичь прогнозного уровня из-за рецессии.

Инвесторы находятся в ожидании совещания министров еврозоны, которые могут утвердить правила деятельности Европейского фонда финансовой стабильности. Их утверждение позволит фонду в размере 440 миллиардов евро привлекать средства инвесторов.

Британский фунт снизился против основных торгуемых валют-партнеров после выхода неблагоприятной макростатистики. Как показали данные исследования CBI, в ноябре объёмы продаж и заказов в Британии снизились до минимального с марта 2009 уровня. Согласно официальным данным, в сентябре и октябре продажи продемонстрировали неожиданно хорошую динамику, однако по результатам исследования CBI, в ноябре был зафиксирован резкий спад. Показатель баланса продаж опустился до -19 против -12 в октябре, а баланс заказов сократился до -25 против +1 месяцем ранее. Глава Банка Англии Кинг заявил, что уровень инфляции значительно снизится, а кризис в еврозоне негативно отражается на британской экономике и высока вероятность того, уровень инфляции не достигнет целевой отметки. А представитель БА Фишер добавил, что может возникнуть необходимость в расширении программы количественного смягчения, так как слабый потребительский спрос начинает вызывать серьёзные опасения.

EUR/USD: вчера пара торговалась с повышением.

GBP/USD: вчера пара росла.

USD/JPY: вчера пара торговалась с повышением.

Вторник начнет в 00:00 GMT Австралия данными по изменению объема продаж жилья на первичном рынке от HIA за октябрь. В 07:00 GMT Британия отчитается по индексу цен на жилье от Nationwide за ноябрь (ожидается падение на 0.1% против роста на 0.4% в предыдущем месяце). В 07:00 GMT в Швейцарии выйдет индикатор потребительской активности от UBS за октябрь. В 09:30 GMT Британия отчитается по объему чистых займов частным лицам и количеству одобренных заявлений на получение ипотечного кредита за октябрь (ожидается без изменений). В 12:00 GMT в Британии состоится Осеннее выступление Правительства. В 13:30 GMT Канада опубликует сальдо расчетного счета платежного баланса за 3 квартал. В 14:00 GMT США отчитается по индексу цен на жильё в 20 крупнейших городах и композитному индексу цен на жильё S&P/CaseShiller за сентябрь. В 15:00 GMT в США выйдет индикатор потребительской уверенности за ноябрь (ожидается рост до 43.8 против 39.8 в предыдущем месяце). В США в 16:30 GMT и 17:15 GMT выступят с речью члены FOMC Janet Yellen и Sarah Bloom Raskin соответственно. В 19:00 GMT США опубликует Доклад Казначейства о валюте. В 21:45 GMT в Новой Зеландии выйдут данные об изменении объема выданных разрешений на строительство за октябрь. В 23:50 GMT Япония опубликует предварительные данные по объему промышленного производства за октябрь (ожидается рост на 1% против спада на 3.3% в прошлом месяце).

Сопротивление 2: Y79.00 (максимум 1 ноября)

Сопротивление 1: Y78.25 (сессионный максимум)

Текущая цена: Y78.05

Поддержка 1: Y77.80 (средняя линия от 18 ноября)

Поддержка 2: Y77.35 (линия поддержки от 18 ноября, MA(233) H1)

Поддержка 3: Y76.85 (минимум 22 ноября)

Комментарии: пара торгуется в восходящем тренде. В фокусе сопротивление Y78.25.

Сопротивление 2: Chf0.9325/30 (область максимумов 25 ноября)

Сопротивление 1: Chf0.9240 (сессионный максимум)

Текущая цена: Chf0.9200

Поддержка 1: Chf0.9180 (средняя линия от 25 ноября)

Поддержка 2: Chf0.9150 (минимум 24 ноября)

Поддержка 3: Chf0.9105 (минимум 22 ноября)

Комментарии: пара торгуется в нисходящем тренде. В фокусе поддержка Chf0.9180.

Сопротивление 2: $1.5615 (линия сопротивления от 25 ноября)

Сопротивление 1: $1.5560 (средняя линия от 25 ноября)

Текущая цена: $1.5527

Поддержка 1: $1.5470 (сессионный минимум)

Поддержка 2: $1.5420/25 (область минимумов 24 ноября)

Поддержка 3: $1.5340 (минимум 4 октября)

Комментарии: пара торгуется в восходящем тренде. В фокусе сопротивление $1.5560.

Сопротивление 2:$1.3410 (максимум 24 ноября)

Сопротивление 1:$1.3370 (средняя линия от 25 ноября)

Текущая цена: $1.3363

Поддержка 1: $1.3285 (сессионный минимум)

Поддержка 2: $1.3210 (минимум 25 ноября)

Поддержка 3: $1.3145 (минимум 4 октября)

Комментарии: пара торгуется в восходящем тренде. В фокусе сопротивление $1.3370.

Change % Change Last

Nikkei 225 8,287 +127.48 +1.56%

Hang Seng 18,038 +348.33 +1.97%

S&P/ASX 200 4,058 +73.86 +1.85%

Shanghai Composite 2,383 +2.81 +0.12%

FTSE 100 5,313 +148.11 +2.87%

CAC 40 3,013 +155.96 +5.46%

DAX 5,745 +252.46 +4.60%

Dow 11,523.01 +291.23 +2.59%

Nasdaq 2,527.34 +85.83 +3.52%

S&P 500 1,192.55 +33.88 +2.92%

10 Year Yield 1.96% -0.01 --

Oil $97.79 -0.42 -0.43%

Gold $1,709.20 -1.60 -0.09%

00:00 Австралия Продажи новостроек, м/м Октябрь -3.5%

07:00 Швейцария Индикатор потребительской активности от UBS Октябрь 0.84

07:00 Великобритания Индекс цен на жилье от Nationwide, м/м Ноябрь +0.4% -0.1%

07:00 Великобритания Индекс цен на жилье от Nationwide, г/г Ноябрь +0.8% +1.3%

09:30 Великобритания Изменение объемов потребительского кредитования, млрд Октябрь 0.6 0.5

09:30 Великобритания Одобренные заявки на ипотечные кредиты, тыс. Октябрь 51.0K 51.8K

10:00 Еврозона Индекс настроений в экономике Ноябрь 94.8 94.0

10:00 Еврозона Индекс настроения в деловых кругах Ноябрь -0.18 -0.23

12:00 Великобритания Осеннее выступление правительства

13:30 Канада Сальдо платежного баланса, млрд III кв -15.3 -11.3

14:00 США Индекс цен на жилье от S&P/Case-Shiller, г/г Сентябрь -3.8% -3.0%

15:00 США Индикатор уверенности потребителей Ноябрь 39.2

15:00 США Индекс цен на жилье, м/м Сентябрь -0.1% +0.1%

16:30 США FOMC Member Yellen Speaks

17:15 США Речь члена Комитета по открытым рынкам ФРС С. Раскин

21:45 Новая Зеландия Разрешения на строительство, м/м, млн Октябрь -17.1%

23:50 Япония Промышленное производство, м/м Октябрь -3.3% +1.1%

23:50 Япония Промышленное производство, г/г Октябрь -3.3% -1.0%

Закрытие фондовых индексов:

Change % Change Last

По итогам сессии понедельника основные фондовые индексы азиатского региона продемонстрировали положительную динамику в связи с тем, что хороший старт сезона рождественских распродаж в США и слухи о том, что МВФ может предоставить Италии денежную помощь, привели к закрытию коротких позиций. Из макроданных можно отметить улучшение индикатора делового климата в Новой Зеландии.

Повышение цен на сырьевые товары, в частности на промышленные металлы и нефть, способствовало положительной динамике акций горнодобывающих и нефтегазовых компаний. На торгах в Австралии акции компаний металлургического сектора показали уверенный рост - Rio Tinto (+2,1%) и BHP Billiton (+2,4%), Oz Minerals (+4,6%), а японские нефтегазовые компании Japan Petroleum Exploration и Inpex закрылись в плюсе на 4% и 3,8% соответственно.

Акции банковского сектора, серьезно пострадавшие в ходе недавней распродажи, финишировали в солидном плюсе - Nomura Holdings (+4,4%), National Australia Bank (+4,2%), Agricultural Bank of China (+3,6%), Industrial and Commercial Bank of China (+3,4%).

Японский индекс Nikkei 225 и австралийский индекс S&P/ASX 200 закрылись повышением на 1,6% и 1,9% соответственно.

Акции производителя электроники Panasonic подскочили на 3,1% на новости о том, что компания собирается инвестировать $580 млн в строительство завода для производства продукции для сферы солнечной энергетики.

Гонконгский индекс Hang Seng продвинулся на 2%, а китайский Shanghai Composite поднялся на 0,1%.

На торгах в Гонконге акции показали положительную динамику, за исключением некоторых компаний. В наибольшем плюсе финишировали акции поставщика товаров для ритейлеров Li & Fung (+10,4%), девелоперов China Resources Land (+8,1%) и China Overseas Land & Investment (+6,2%).

Европейские фондовые индексы выросли, оттолкнувшись от двухмесячного минимума, на фоне слухов о том, что политики еврозоны активизируют свои усилия по сдерживанию кризиса суверенного долга и объявят о новых мерах, направленных на решение долгового кризиса, перед саммитом Евросоюза, который состоится на следующей неделе. Аналитические ленты говорили сегодня о планах ускоренно ввести дополнительный договор ЕС, который бы позволил ужесточить бюджетную дисциплину, а также по возможности введения единых евробондов для стран с рейтингом "ААА" с тем, чтобы этот "клуб внутри клуба" кредитовал проблемные страны. Однако это ралли в целом считается техническим восстановлением, последовавшим за серьезной распродажей, в результате которой акции попали на "перепроданную" территорию.

Настрой в отношении банков, имеющих крупные вложения в итальянский долг, улучшился после сообщения итальянской газеты La Stampa о подготовке Международным валютным фондом плана спасения для Италии стоимостью 600 миллиардов евро. Позже эта информация была опровергнута представителем МВФ.

В то же время, поступающие новости по-прежнему полны негатива. Вечером в пятницу агентство Standard & Poor's понизило кредитный рейтинг Бельгии, а Moody's предупредило, что быстрое развитие суверенного и банковского кризиса региона угрожает рейтингам всех европейских государственных облигаций. Организация экономического сотрудничества и развития (ОЭСР) заявила о том, что Франции требуется принять больше жёстких экономических мер с тем, чтобы достичь цели по дефициту бюджета на 2012 г., т.к. темпы роста ВВП могут не достичь прогнозного уровня из-за рецессии. А в Великобритании, по данным Конфедерации британской промышленности (CBI) в ноябре индекс производственных заказов, как и ожидалось, снизился до минимального с октября 2010 г. уровня в -19 пунктов с -18 пунктов в октябре.

Национальные фондовые индексы поднялись во всех западноевропейских рынках, за исключением Исландии. Индекс Франции CAC 40 набрал 5,5%, британский FTSE 100 вырос на 2,9%, а индекс Германии DAX подрос на 4,6%.

Акции банков выросли после того, как появилась информация о том, что фонд спасения Европы может застраховать до 30% суверенных облигаций, о чем будет объявлено на предстоящей встрече министров финансов стран еврозоны.

Котировки BNP Paribas выросли на 10% после того, как Financial Times сообщила, крупнейший во Франции кредитор BNP Paribas рассматривает возможность продажи портфеля акций фонда прямых инвестиций на сумму более чем $700 млн с целью получения выгоды от возросшего спроса на данные бумаги.

В то же время, акции Commerzbank поднялись на 4,1% после того, как Financial Times Deutschland сообщила, что второй по величине кредитор Германии планирует выкуп так называемых гибридных облигаций и ищет пути для повышения капитала и снижения риска.

Бумаги крупнейшего банка Бельгии Dexia и страховщика KBC выросли на 15% и 14% соответственно, после того, как на аукционе по гособлигациям Бельгии было продано 2 млрд евро облигаций, а доходность 10-летний облигаций упала несмотря на недавнее понижения кредитного рейтинга страны.

Акции горно-энергетических компаний поднялись вместе с ростом цен на товары после удачного начала сезона распродаж в крупнейшей экономике мира. Котировки BHP Billiton и Total выросли на 4,4% и 3,7% соответственно.

Бумаги Rio Tinto Group также выросли на 4,4% после того, как вторая по величине в мире горнодобывающая компания заявила, что планирует увеличить капитальные расходы на 7% в следующем году.

Котировки второго по величине в Европе туроператора Thomas Cook Group взлетели на 21% в связи с тем, что банки согласились предоставить кредитов на общую сумму 200 миллионов фунтов стерлингов ($ 311 млн.) для реорганизации бизнеса компании.

Акции Rolls-Royce Holdings выросли на 3% после того, как компания подписала контракт с Deutsche Bank, чтобы снизить риск на 3 млрд. фунтов стерлингов в пенсионных обязательствах.

По итогам торгов фондовые индексы США показали сильный рост в связи с тем, что инвесторы были воодушевлены итогами "Чёрной пятницы", в ходе которой было продано товаров на рекордную сумму в $52,4 млрд, что на 16% превысило уровень продаж за аналогичный день годом ранее. В то же время, из Европы поступили позитивные сигналы, которые укрепили надежду игроков на то, что лидерам еврозоны удастся преодолеть разрастающийся долговой кризис. Министр финансов Германии сообщил о возможности создания Союза Стабильности. Одновременно с этим появилась информация о том, что Париж и Берлин совместно разрабатывают предложения по внесению изменений в договор ЕС с целью осуществления финансовой интеграции.

Вышедшая в США макроэкономическая статистика также способствовала покупкам. Продажи нового жилья выросли в октябре с 0,303 млн до 0,307 млн, хотя и не дотянули до прогнозного уровня, а индекс деловой активности в промышленности ФРБ Чикаго в минувшем месяце укрепил свои позиции с 85,2 пункта до 85,5 пункта.

Предупреждения, поступившие от Moody’s и ОЭСР, не оказали сильного негативного влияния на ход торгов. Так, рейтинговое агентство Moody's заявило, что ускоренное распространение европейского кризиса угрожает всему региону. В свою очередь, Организация экономического сотрудничества и развития предупредила, что влияние долгового кризиса Европы на США может оказаться более заметным, нежели ранее предполагалось.

Уже после закрытия финансовых рынков рейтинговое агентство Fitch подтвердило рейтинг 'AAA' США, прогноз был пересмотрен до 'негативного'. В своих комментариях Fitch ссылается на неспособность Комитета Конгресса достигнуть соглашения о сокращении дефицита и "значительную неопределенность", окружающую возможный рост экономики США. При этом, Fitch ожидает, что восстановление экономики США снова наберет обороты во второй половине 2012 года и в начале 2013 года, так как экономика США остается одной из "наиболее продуктивных" в мире.

Dow 11,523.01 +291.23 +2.59%, Nasdaq 2,527.34 +85.83 +3.52%, S&P 500 1,192.55 +33.88 +2.92%

В составе индекса Dow Jones Industrial Average все компании нарастили свою рыночную капитализацию. Максимальный прирост показали компании, наиболее зависимые от экономического роста – алюминиевый гигант Alcoa (АА, +5,7%) и крупнейший производитель горного и строительного оборудования Caterpillar (CAТ, +5,5%)

В отраслевом составе индекса широкого рынка S&P500 все сектора прибавили более 1,8%. Максимальный прирост показали сектора основных материалов (+3,9%), промышленных товаров (+3,8%) и финансовый (+3,7%).

Цены на нефть показали рост в связи с успешным стартом в США сезона предрождественских покупок, а также на фоне введения Лигой арабских государств санкций в отношении Сирии. Это способствовало тому, что акции американских нефтяников Exxon Mobil и Chevron выросли на 2,6% и 3,8% соответственно. А котировки энергетических компаний Suncor Energy, Marathon Oil и Halliburton (HAL) прибавили 3,4%, 5,4% и 3,1% соответственно.

Котировки компаний финансового сектора также были сегодня среди лидеров роста. Так, акции Citigroup взлетели на 6%, а бумаги American Express, Wells Fargo и JPMorgan Chase показали повышение на 2,2%,2,7% и 3,4% соответственно.

Оператор крупнейшей в мире поисковой системы Google добавил в свой актив 4,5% после того, как аналитики Citigroup повысили рейтинг его акций до "покупать", сославшись на продолжающийся рост выручки и стабилизацию маржи. При этом, в апреле рейтинг компании был понижен специалистами из Citigroup в связи с беспокойствами по поводу значительных расходов компании и усилившимся давлением регуляторов.

Американская телекоммуникационная компания AT&T, планы которой по приобретению T-Mobile USA сталкиваются с сильным противостоянием, готовит для Департамента Юстиции проект по продаже большего числа активов с тем, чтобы спасти сделку. На этой новости акции компании выросли на 2%.

Акции крупнейшего в мире оператора розничных интернет-продаж Аmazon.com выросли на 6,4% после того, как компания сообщила, что продала в четыре раза больше продуктов Kindle в минувшую "Черную пятницу" по сравнению с прошлым годом.

00:00 Австралия Продажи новостроек, м/м Октябрь -3.5%

07:00 Швейцария Индикатор потребительской активности от UBS Октябрь 0.84

07:00 Великобритания Индекс цен на жилье от Nationwide, м/м Ноябрь +0.4% -0.1%

07:00 Великобритания Индекс цен на жилье от Nationwide, г/г Ноябрь +0.8% +1.3%

09:30 Великобритания Изменение объемов потребительского кредитования, млрд Октябрь 0.6 0.5

09:30 Великобритания Одобренные заявки на ипотечные кредиты, тыс. Октябрь 51.0K 51.8K

10:00 Еврозона Индекс настроений в экономике Ноябрь 94.8 94.0

10:00 Еврозона Индекс настроения в деловых кругах Ноябрь -0.18 -0.23

12:00 Великобритания Осеннее выступление правительства

13:30 Канада Сальдо платежного баланса, млрд III кв -15.3 -11.3

14:00 США Индекс цен на жилье от S&P/Case-Shiller, г/г Сентябрь -3.8% -3.0%

15:00 США Индикатор уверенности потребителей Ноябрь 39.2

15:00 США Индекс цен на жилье, м/м Сентябрь -0.1% +0.1%

16:30 США FOMC Member Yellen Speaks

17:15 США Речь члена Комитета по открытым рынкам ФРС С. Раскин

21:45 Новая Зеландия Разрешения на строительство, м/м, млн Октябрь -17.1%

23:50 Япония Промышленное производство, м/м Октябрь -3.3% +1.1%

23:50 Япония Промышленное производство, г/г Октябрь -3.3% -1.0%

RBC Capital Mkts понизил рейтинг до Sector Perform с Outperform Campus Crest Communities (CCG) и Home Properties (HME)

WBB Securities понизил рейтинг до Hold с Strong Buy PharmAthene (PIP)

Standpoint Research повысил рейтинг до Buy с Hold Freeport-McMoRan (FCX), Symantec (SYMC) и Tempur-Pedic (TPX)

Deutsche Bank повысил рейтинг до Buy с Hold Banco Santander (SAN)

KeyBanc Capital Mkts повысил рейтинг до Buy с Hold Wynn Resorts (WYNN)

The Benchmark Company повысил рейтинг до Buy с Hold Fossil (FOSL)

Robert W. Baird повысил рейтинг до Outperform с Neutral Fluor (FLR)

Мы примем меры, направленные на разрешения экономических проблем, в ближайшее время

Мы собираемся работать над финансовыми проблемами

США приветствуют действия ЕС по разрешению кризиса еврозоны

Мы укрепим торговые связи между ЕС и США, будем создавать новые рабочие места

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.