- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 02-11-2017

Основные фондовые индексы США завершили сессию преимущественно в плюсе, при этом индекс DJIA обновил рекордный максимум. Инвесторы оценивали долгожданные предложения по сокращению налогов, обнародованные республиканцами, которые вызвали глубокий скептицизм по поводу принятия законопроекта. Кроме того, трейдеры ожидали новостей о том, кто станет следующим главой ФРС.

Компоненты индекса DOW торгуются смешанно (14 в минусе, 16 в плюсе). Лидер роста - The Boeing Company (BA, +1.66%). Аутсайдер - DowDuPont Inc. (DWDP, -1.80%).

Большинство секторов индекса S&P в минусе. Наибольшее снижение показывает сектор конгломератов (-1.9%). Больше всего вырос сектор промышленных товаров (+0.3%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые рынки завершили сегодняшние торги разнонаправленно, так как инвесторы переварили корпоративную отчетность и реагировали на резкое падение курса фунта стерлингов.

Основные фондовые индексы США около нуля в четверг, так как инвесторы оценивают долгожданные предложения по сокращению налогов, обнародованные республиканцами на фоне глубокого скептицизма по поводу принятия законопроекта.

Кроме того, число американцев, подавших заявки на получение новых пособий по безработице, упало на прошлой неделе, несмотря на то, что Пуэрто-Рико, опустошенный ураганами, только начал процесс обработки отстающих заявок. Первичные обращения за пособиями по безработице, индикатор увольнений по всем штатам США, упали на 5 000 до 229 000 с учетом сезонных колебаний за неделю, закончившуюся 28 октября, сообщило в четверг Министерство труда. Экономисты ожидали 235 000 первичных обращений на прошлой неделе.

Производительность в несельскохозяйственном секторе, измеряемая как товары и услуги, произведенные за час работы, увеличилась на 3,0% с учетом сезонных колебаний в третьем квартале, по сравнению с темпами роста на 1,5% во втором квартале 2017 года, сообщило в четверг Министерство труда. Экономисты ожидали роста на 2,4% за последний квартал. Выпуск вырос на 3,8% по сравнению со вторым кварталом, тогда как отработанные часы - на 0,8%.

Показатель деловой активности в Нью-Йорке умеренно улучшился в прошлом месяце, но оказался ниже прогнозов аналитиков. Об этом свидетельствует отчет, опубликованный Институтом управления поставками (ISM) Нью-Йорка. Согласно представленным данным, индекс, оценивающий экономические условия в секторах производства и услуг для компаний, зарегистрированных в Нью-Йорке, вырос в октябре до 51,6 пункта с 49,7 пункта в сентябре. Экономисты прогнозировали, что индекс поднимется до 56,8 пункта. Напомним, значение выше 50 пунктов говорит о расширении активности. Вместе с тем, индекс, отражающий экономические условия через шесть месяцев, улучшился до 62,6 пункта против 58,4 пункта в сентябре.

Нефтяные котировки стабилизировались, поскольку некоторые инвесторы фиксировали прибыль, но перспективы рынка оставались оптимистичными, поскольку соглашению по сокращению поставок, возглавляемое ОПЕК, привело к ужесточению рынка и сокращению уровня запасов.

Большинство компонентов индекса DOW в плюсе (17 из 30). Лидер роста - Wal-Mart Stores, Inc. (WMT, +1.30%). Аутсайдер - DowDuPont Inc. (DWDP, -1.75%).

Большинство секторов S&P в минусе. Больше всего вырос финансовый сектор (+0.5%). Наибольшее снижение показывает сектор конгломератов (-1.8%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 23396.00 +24.00 +0.10%

S&P 500 2572.50 -2.25 -0.09%

Nasdaq 100 6224.00 -16.75 -0.27%

Oil 54.37 +0.07 +0.13%

Gold 1277.40 +0.10 +0.01%

U.S. 10yr 2.35 -0.02

Информационно-аналитический отдел TeleTrade

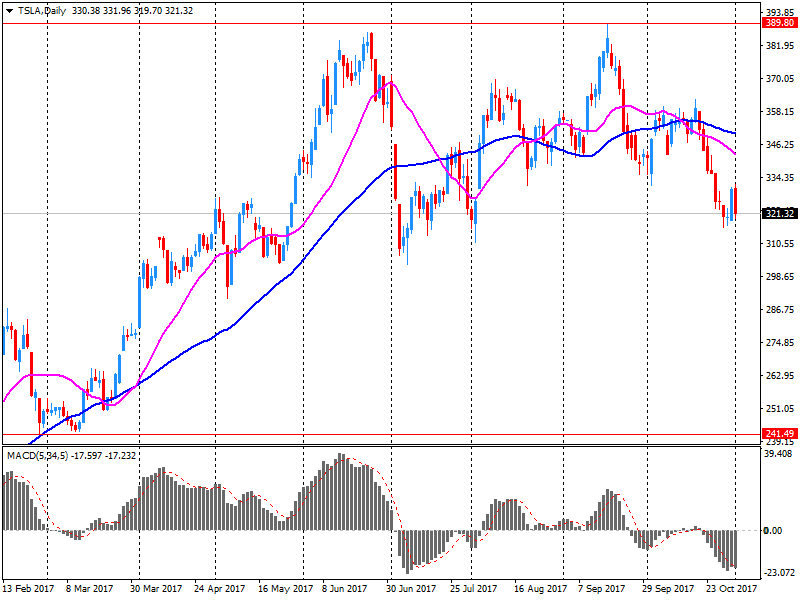

Tesla Inc (TSLA) в среду перенесла сроки полномасштабного начала производства своего нового седана Model 3 примерно на три месяца, заявив, что трудно предсказать, сколько времени потребуется, чтобы исправить все узкие места производства.

Компания также сообщила о своем крупнейшем ежеквартальном убытке, и акции производителя электромобилей упали, поскольку потери были больше, чем ожидали аналитики.

Tesla, возглавляемая Элоном Маском, сталкивается с решающим испытанием в своей стратегии роста, поскольку она наращивает производство Model 3, нового седана, цены на который начинается с $35 000, что примерно вдвое дешевле флагманской Model S.

Несмотря на то, что Tesla стала лидером среди производителей роскошных автомобилей с передовыми технологиями и инновационным дизайном в седане Model S и внедорожнике Model X, на Model 3 делается ставка как на источник долговременной жизнеспособности компании. Tesla продолжает осваивать наличные деньги и потратила $1,1 млрд капитальных расходов в третьем квартале.

Компания заявила, что теперь планирует производить 5000 Model 3 в неделю к концу первого квартала 2018 года с первоначальной целевой даты декабря.

Tesla также сообщила, что основным препятствием является сборочная линия аккумуляторного модуля на Gigafactory в штате Невада, где компании пришлось переделать часть производственного процесса.

Из-за этих проблем, компания сделала всего 260 седанов Model 3 в третьем квартале, в то время как планировала построить более 1500.

К давлению на компанию добавляется тот факт, что налоговые льготы США для покупателей Tesla, призванные помочь производителям наращивать спрос на электромобили, начинают истекать после того, как компания продаст свой 200-тысячный автомобиль в Соединенных Штатах. Компания не сказала, когда это будет, но она продала уже 250 000 авто во всем мире.

Tesla также может столкнуться с новыми требованиями к наличным деньгам, учитывая проблемы с Model 3, возможным строительством завода в Китае и разработке других транспортных средств, в том числе электрического грузовика большой грузоподъемности.

Компания предсказала капитальные затраты в размере около $1 млрд в четвертом квартале. Это, вместе с расходами в третьем квартале, соответствовало августовской оценке Tesla в размере $2 млрд в капитальных расходах во второй половине года.

Tesla сообщила, что денежные средства и их эквиваленты выросли до $3,53 млрд на 30 сентября с $3,04 млрд в конце второго квартала. Компания также потратила $325 млн на погашение кредитной линии в квартале.

Продолжающаяся потребность Tesla в наличных средствах усугубляется стремлением Маска к вертикальной интеграции, например, изготовлением собственных батарей и продажей автомобилей непосредственно клиентам. Это, по мнению отраслевых экспертов, является одной из причин, по которой Tesla не приближается к своей агрессивной цели - собирать 500 000 автомобилей ежегодно в следующем году, большинство из них - Model 3.

Чистый убыток Tesla составил $619,4 млн, или $3,70 долл на акцию за третий квартал, закончившийся 30 сентября, по сравнению с прибылью в $21,9 млн, или $0,14 на акцию, годом ранее.

Выручка выросла на 30% до $2,98 млрд.

В прошлом месяце компания Tesla сообщила, что в третьем квартале она поставила 26 150 автомобилей, что на 4,5% больше чем в аналогичном периоде 2016 года.

На текущий момент акции Tesla (TSLA) котируются по $297,03 (-7,49%)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.35% (-2 б.п.).

Нефть (WTI) $54.29 (-0.02%)

Золото $1,276.60 (-0.05%)

Перед открытием рынка фьючерс S&P находится на уровне 2,575.75 (+0.04%), фьючерс NASDAQ повысился на 0.08% до уровня 6,245.75. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют смешанную динамику.

Nikkei 22,539.12 +119.04 +0.53%

Hang Seng 28,518.64 -75.42 -0.26%

Shanghai 3,383.14 -12.77 -0.38%

S&P/ASX 5,931.71 -6.06 -0.10%

FTSE 7,549.55 +61.59 +0.82%

CAC 5,506.15 -8.14 -0.15%

DAX 13,451.46 -14.05 -0.10%

Декабрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $54.21 за баррель (-0.17%)

Золото торгуется по $1,277.10 за унцию (-0.02%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения, так как инвесторы ожидают публикации плана налоговой реформы в США и оглашения Трампом преемника нынешнего главы ФРС Йеллен.

Сегодня представители республиканской партии должны обнародовать свой план налоговой реформы, который, согласно сообщениям СМИ, будет подразумевать только временное (на 10 лет) сокращение корпоративного налога с 35% до 20%. Спикер Палаты представителей США Пол Райан заявил, что налоговый законопроект будет опубликован в 15:15 GMT.

Оглашение президентом США Дональдом Трампом преемника нынешнего главы ФРС Джанет Йеллен ожидается сегодня в 21:00 GMT. На рынке много разговоров о том, что следующим главой федрезерва будет Джером Пауэлл, который сейчас входит в совет управляющих регулятора. Считается, что Пауэлл менее склонен к ужесточению политики, чем другие кандидаты, которых рассматривал Трамп, включая бывшего управляющего ФРС Кевина Уорша и профессора экономических наук в Стэнфордском университете Джона Тейлора.

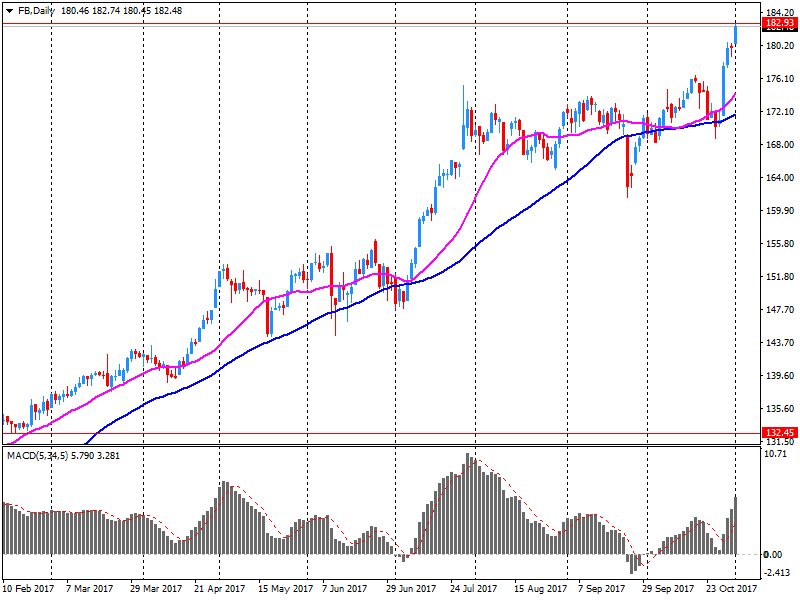

В фокусе внимания инвесторов продолжают находиться квартальные отчеты компаний, в том числе Facebook (FB; -0.4%), Tesla (TSLA; -5.9%) и DowDuPont (DWDP; +0.7%).

Кроме того, инвесторы анализируют еженедельные данные по первичным обращениям за пособием по безработице. Последний отчет показал, что число американцев, подавших заявки на пособие по безработице, упало до минимума на 44.5 года на прошлой неделе, что подтвердило ожидания резкого отскока в росте занятости в октябре после падения в сентябре из-за ураганов. Согласно сообщению, первичные обращения сократились на 5 000 до 229 000 с учетом сезонных колебаний за неделю, закончившуюся октябре. Экономисты прогнозировали 235 000 новых заявок.

После закрытия торговой сессии ожидается публикация квартальной отчетности Apple (AAPL), Starbucks (SBUX) и American Intl (AIG).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALTRIA GROUP INC. | MO | 64.6 | -0.10(-0.15%) | 11217 |

| Amazon.com Inc., NASDAQ | AMZN | 1,100.06 | -3.62(-0.33%) | 10924 |

| Apple Inc. | AAPL | 167.44 | 0.55(0.33%) | 319218 |

| AT&T Inc | T | 33.51 | -0.04(-0.12%) | 9070 |

| Barrick Gold Corporation, NYSE | ABX | 14.21 | -0.01(-0.07%) | 22097 |

| Chevron Corp | CVX | 116 | 0.10(0.09%) | 308 |

| Cisco Systems Inc | CSCO | 34.52 | -0.10(-0.29%) | 2781 |

| Citigroup Inc., NYSE | C | 74.1 | 0.07(0.09%) | 23013 |

| Deere & Company, NYSE | DE | 133.77 | -0.50(-0.37%) | 575 |

| Facebook, Inc. | FB | 181.3 | -1.36(-0.74%) | 1544970 |

| Ford Motor Co. | F | 12.34 | -0.01(-0.08%) | 8140 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 14.39 | 0.01(0.07%) | 2601 |

| General Electric Co | GE | 20.05 | 0.03(0.15%) | 74130 |

| General Motors Company, NYSE | GM | 43.2 | 0.07(0.16%) | 22905 |

| Google Inc. | GOOG | 1,022.98 | -2.52(-0.25%) | 1461 |

| Home Depot Inc | HD | 165 | -0.38(-0.23%) | 1141 |

| Intel Corp | INTC | 46.6 | -0.11(-0.24%) | 1096867 |

| JPMorgan Chase and Co | JPM | 101 | 0.08(0.08%) | 2863 |

| Merck & Co Inc | MRK | 55.45 | 0.11(0.20%) | 916 |

| Microsoft Corp | MSFT | 83.05 | -0.13(-0.16%) | 3401 |

| Nike | NKE | 54.79 | -0.28(-0.51%) | 1150 |

| Pfizer Inc | PFE | 35.3 | 0.04(0.11%) | 2485 |

| Starbucks Corporation, NASDAQ | SBUX | 54.88 | -0.25(-0.45%) | 2875 |

| Tesla Motors, Inc., NASDAQ | TSLA | 302 | -19.08(-5.94%) | 415176 |

| The Coca-Cola Co | KO | 45.75 | -0.05(-0.11%) | 278 |

| Twitter, Inc., NYSE | TWTR | 20.56 | -0.05(-0.24%) | 18033 |

| Verizon Communications Inc | VZ | 48 | 0.17(0.36%) | 548 |

| Visa | V | 111.2 | 0.13(0.12%) | 127 |

| Wal-Mart Stores Inc | WMT | 88.07 | 0.13(0.15%) | 1544 |

| Yandex N.V., NASDAQ | YNDX | 33.58 | -0.45(-1.32%) | 4070 |

Аналитики Needham повысили целевую стоимость акций Facebook (FB) до $215 с $185

Аналитики Stifel повысили целевую стоимость акций Facebook (FB) до $195 с $200

Аналитики RBC Capital Mkts повысили целевую стоимость акций Facebook (FB) до $230 с $195

Аналитики RBC Capital Mkts снизили целевую стоимость акций Tesla (TSLA) до $340

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики VTB Capital снизили рейтинг акций Yandex N.V. (YNDX) до уровня Hold с Buy

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Согласно обнародованному отчету, прибыль компании DowDuPont (DWDP) по итогам третьего квартала 2017 финансового года (ФГ) достигла $0.55 в расчете на одну акцию (против $0.91 в третьем квартале 2016 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.45.

Квартальная выручка компании составила $18.285 млрд. (+7.6% г/г), тогда как средний прогноз аналитиков предполагал $18.243 млрд.

Акции DWDP на премаркете выросли до уровня $74.32 (+1.36%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, убыток компании Tesla (TSLA) по итогам третьего квартала 2017 финансового года (ФГ) достигла $2.92 в расчете на одну акцию (против прибыли $0.71 в третьем квартале 2016 ФГ), что оказалось хуже среднего прогноза аналитиков, предполагающего убыток на уровне $2.29.

Квартальная выручка компании составила $2.985 млрд. (+29.9% г/г), тогда как средний прогноз аналитиков предполагал $2.939 млрд.

В компании также сообщили о смещении ранее установленных сроков производства Model 3: теперь прогнозируется, что объем производства Model 3 достигнет уровня в 5 тыс. в неделю только к концу первого квартала 2018 ФГ, тогда как ранее прогнозировался выход на данный объем выпуска к концу 2017 ФГ.

Акции TSLA на премаркете снизились до уровня $306.06 (-4.68%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Facebook (FB) по итогам третьего квартала 2017 финансового года (ФГ) достигла $1.59 в расчете на одну акцию (против $1.09 в третьем квартале 2016 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.28.

Квартальная выручка компании составила $10.328 млрд. (+47.3% г/г), тогда как средний прогноз аналитиков предполагал $9.844 млрд.

В компании также сообщили, что количество пользователей, ежедневно посещающих соцсеть (показатель Daily Active Users, DAUs), составляло 1.37 млрд. в среднем в сентябре (+16% г/г), тогда как число ежемесячно активных пользователей (Monthly Active Users, MAUs) достигло 2.07 млрд. по состоянию на конец сентября 2017 г. (+16% г/г).

Акции FB на премаркете снизились до уровня $180.50 (-1.18%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются смешанно в середине торгов в четверг, так как инвесторы отреагировали на множество отчетов о доходах и ожидают оглашения последнего решения Банка Англии.

Общеевропейский индекс Stoxx 600 упал на 0,14 процента, при этом большинство секторов торгуются на отрицательной территории.

Акции сектора путешествий и отдыха были худшими исполнителями в середине утренней торговли. Playtech упал более чем на 21 процент, заявив, что его результаты за весь год не дотянут до ожиданий рынка. Новость увела вниз весь сектор.

Акции сектора здравоохранения также оказались под давлением после разочаровывающих новостей о доходах. Sanofi упал примерно на 1,7 процента после сообщения о том, что продажи у его диабетической серии упали. Его результаты за третий квартал также были немного ниже ожиданий, но компания подтвердила прогноз на 2017 год.

Акции сектора розничной торговли поднялись выше, восстановив часть потерь, понесенных в среду из-за более низкой, чем ожидалось, прибыли.

Британский поставщик кухонной техники Howden Joinery был среди тех, кто возглавил европейский индекс, увеличившись более чем на 7 процентов, после того, как в последнем квартале он увеличил общий доход в долларах США на 8,2 процента.

Акции Credit Suisse выросли примерно на 4 процента после публикации почти в шесть раз увеличившейся годовой чистой прибыли в третьем квартале в четверг, опередив ожидания аналитиков на фоне продолжающегося плана реструктуризации.

Randgold упал на 4 процента после того, как снижение объема производства повлияло на прибыль в третьем квартале.

Инвесторы с нетерпением ожидают новостей о том, кто станет следующим председателем Федеральной резервной системы. Президент Дональд Трамп выберет представителя ФРС Джей Пауэлла на пост следующего председателя, сообщил Wall Street Journal со ссылкой на источник. Решение будет принято в 19:00 GMT.

Между тем, инвесторы будут следить за Банком Англии, который собирается повысить процентные ставки впервые за десятилетие. Центральный банк объявит свое решение в 12:00 GMT.

На текущий момент:

FTSE 7507.44 19.48 0.26%

DAX 13433.97 -31.54 -0.23%

CAC 5504.88 -9.41 -0.17%

Информационно-аналитический отдел TeleTrade

Большинство индексов Азиатско-тихоокеанского региона закрылись в основном в красной зоне, так как инвесторы ожидали объявления следующего главы ФРС, а также отчета о занятости в США, который выйдет в пятницу. Читать далее...

Фондовые индексы Азиатско-Тихоокеанского региона в основном снижаются после смешанных сигналов с Уолл-стрит. Вчера вечером ФРС приняла решение оставить свои процентные ставки без изменения и просигнализировала о повышении ставок до конца года. После заявления ФРС доллар США был стабилен.

Инвесторы также анализируют новости о том, что позже сегодня президент США Дональд Трамп назначит губернатора ФРС Джерома Пауэлла в качестве следующего главы центрального банка, заменив Джанет Йеллен.

Австралийский рынок торгуется с незначительным снижением после смешанных сигналов с Уолл-стрит. Слабость банковских акций компенсировала прибыль в горнодобывающих и нефтяных акциях.

Акции National Australia Bank теряют почти -3% стоимости после того, как банк заявил, что сократит 4 000 рабочих мест в течение следующих трех лет, даже когда банк сообщил о 2,5-процентном увеличении годовой денежной прибыли. Другие основные банки также торгуются со снижением в диапазоне от -0,4% до -0,6%.

Рыночная стоимость BHP Billiton и Rio Tinto увеличилась на 2%, а Fortescue Metals - почти на 5%, после того, как цены на железную руду восстановились в ходе торгов.

Японский рынок торгуется с умеренным повышением, несмотря на резкий рост курса иены. В банковском секторе, акции Mitsubishi UFJ Financial подорожали на 0,3%, а Sumitomo Mitsui Financial - на 0,4%. Среди автопроизводителей, рыночная стоимость Toyota выросла почти на 1%. Honda получала почти 5% стоимости акций после того, как автопроизводитель сообщил о снижении прибыли во втором квартале на 1,7%, но повысил прогноз на весь год.

NIKKEI 22472.30 +52.22 +0.23%

SHANGHAI 3376.11 -19.80 -0.58%

HSI 28552.47 -41.59 -0.15%

ASX 200 5934.30 -3.47 -0.06%

KOSPI 2546.73 -9.74 -0.38%

NZ50 8083.06 +29.25 +0.36%

Информационно-аналитический отдел TeleTrade

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei +408.47 22420.08 +1.86%

TOPIX +20.75 1786.71 +1.17%

Hang Seng +348.52 28594.06 +1.23%

CSI 300 -10.10 3996.62 -0.25%

Euro Stoxx 50 +23.45 3697.40 +0.64%

FTSE 100 -5.12 7487.96 -0.07%

DAX +235.94 13465.51 +1.78%

CAC 40 +11.00 5514.29 +0.20%

DJIA +57.77 23435.01 +0.25%

S&P 500 +4.10 2579.36 +0.16%

NASDAQ -11.13 6716.54 -0.17%

S&P/TSX +3.74 16029.33 +0.02%

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.