- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 03-06-2020

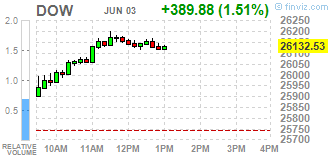

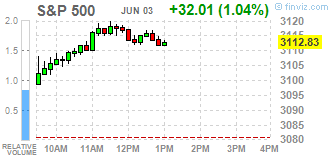

Основные фондовые индексы США заметно выросли, так как превысившие ожидания экономические данные способствовали усилению оптимизма в отношении восстановления экономики после спада, вызванного пандемией коронавируса, даже несмотря на то, что в США не утихают протесты против полицейского насилия и расизма.

Большинство компонентов DOW в плюсе (24 из 30). Лидер роста - The Boeing Co. (BA; +12.04%). Аутсайдер - The Home Depot, Inc. (HD; -0.60%).

Почти все сектора S&P в плюсе. Исключение - здравоохранительный сектор (-0.39%). Больше всего вырос сектор недвижимости (+3.48%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы выросли в среду, так как оптимизм касательно повторного открытия крупнейших экономик перевесил опасения инвесторов по поводу массовых протестов в США.

Основные фондовые индексы США демонстрируют повышение на 0.5%-1.5%, так как превысившие ожидания экономические данные способствовали усилению оптимизма в отношении восстановления экономики после спада, вызванного пандемией коронавируса, даже несмотря на то, что в США не утихают протесты против полицейского насилия и расизма.

Дополнительную поддержку рынку также оказывают акции Boeing Co (BA), стоимость которых подскочила на 8.5% после того, как хедж-фонд миллиардера Дэниела Лоэба Third Point сообщил, что приобрел долю в компании.

Отчет, обнародованный ADP и Moody’s Analytics,показал, что число занятых в частном секторе США в мае сократилось еще на 2.76 млн. после снижения на 19.56 млн. в апреле. Однако, цифра ADP оказалась намного ниже прогноза экономистов, ожидавших снижения на 9 млн. В ADP отметили, что хотя рынок труда все еще не оправился от последствий пандемии, сокращение рабочих мест, вероятно, достигло своего максимального уровня в апреле, так как многие штаты начали поэтапный запуск бизнеса.

В свою очередь, отчет IHS Markit показал, что с учетом сезонных колебаний окончательный индекс деловой активности в сфере услуг США (PMI) составил 37.5 в мае, что выше рекордного минимума 26.7, зафиксированного в апреле, и немного выше предварительного показателя 36.9. Темпы сокращения активности значительно снизились на фоне некоторых сообщений о том, что предприятия возвращаются к работе, но тем не менее они были вторыми по слабости с момента начала исследования данных в октябре 2009 года. Экономисты прогнозировали, что индекс останется неизменным на уровне 36.9.

В то же время в отчете, опубликованном Институтом управления поставками (ISM) сообщалось, что активность в секторе услуг США восстановилась с 11-летнего минимума в мае. Согласно отчету, непроизводственный индекс ISM восстановился до 45.4 в мае после падения до одиннадцатилетнего минимума 41.8 в апреле. Значение ниже 50 по-прежнему указывает на сокращение активности в секторе услуг, но индекс оказался выше оценок экономистов (44.0).

Между тем, отчет Министерства торговли показал еще одно резкое падение производственных заказов в апреле. Согласно отчету, новые заказы упали на 13.0% в апреле после снижения на пересмотренные 11.0% в марте. Экономисты ожидали, что производственные заказы упадут на 14.0% по сравнению с 10.3%-ным спадом, о котором первоначально сообщалось в предыдущем месяце.

Большинство компонентов DOW в плюсе (22 из 30). Лидер роста - The Boeing Co. (BA; +8.51%). Аутсайдер - Pfizer Inc. (PFE; -0.94%).

Почти все сектора S&P в плюсе. Исключение - здравоохранительный сектор (-0.33%). Больше всего вырос сектор недвижимости (+3.38%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 36.54 | -0.27 | -0.73% |

Золото | 1703.00 | -31.00 | -1.79% |

Dow | 26121.00 | +420.00 | +1.63% |

S&P 500 | 3111.50 | +34.50 | +1.12% |

Nasdaq 100 | 9670.25 | +22.50 | +0.23% |

10-летние облигации США | 0.762 | +0.082 | +12.06% |

Информационно-аналитический отдел TeleTrade

Как отмечает издание Electrek, компания Tesla (TSLA) начала сигнализировать, что собирается расширять предложение своего программного обеспечения (ПО), включив подписку на пакет полного автопилота (Full Self-Driving), и аналитики начинают рассматривать этот новый поток доходов как огромную возможность.

За последний год Tesla сделала несколько шагов, чтобы начать получать доход от ПО.

Автопроизводитель начал взимать $10 в месяц за свой пакет функций Premium Connectivity.

Tesla также начала продавать функции ПО через свое мобильное приложение.

Но самым важным шагом, который Tesla делает для получения дохода от ПО, является продажа ее пакета Full Self-Driving, и недавно Tesla даже объявила о том, что будет предлагать этот в качестве сервиса подписки, который можно считать SaaS (Программное обеспечение как сервис).

Генеральный директор компании Илон Маск заявил во время последнего конференц-колла с аналитиками, посвященного квартальным результатам компании: "Я думаю, что мы предложим Full Self-Driving в качестве сервиса подписки, но, вероятно, это будет ближе к концу этого года".

Аналитики Morgan Stanley рассматривали влияние пакета Full Self-Driving на бизнес-модель Tesla в отчете для клиентов на прошлой неделе.

Они отмечают: "На сегодняшний день, насколько нам известно, Tesla является единственной компанией, которая полностью монетизирует свои активы автономного вождения на должном уровне. Это может потенциально обеспечить большое конкурентное преимущество как с точки зрения предложения ценностной значимости для потребителей, так и с точки зрения совершенствования технологий, учитывая большие объемы данных, которые Tesla может собирать из своего автопарка по сравнению с традиционными OEM-производителями.

В Morgan Stanley считают, что только 27% покупателей Tesla в настоящее время покупают пакет Full Self-Driving стоимостью $7000, и что сервис подписки, стоимость которого, как ожидается, будет превышать $100 в месяц, увеличит число пользователей, принявших пакет.

По мнению аналитиков Morgan Stanley, это может оказать серьезное влияние на бизнес Tesla:

"В ходе беседы с нашими аналитиками по аппаратному обеспечению информационных систем (IT hardware) и интернет-технологиям стало ясно, что оценка рынка подающего надежды бизнеса или потока доходов может измениться, когда мы приближаемся к 15-20% выручки компании и 25-30% прибыли. В случае Tesla наша модель предполагает, что выручка от автопилота/Full Self-Driving (FSD) может достичь только 6% продаж к 2025 году, но почти 25% валовой прибыли. Мы считаем, что это будет чрезвычайно важно для компании, основной деятельностью которой является продажа автомобилей".

Аналитики Morgan Stanley в настоящее время не учитывают это потенциальное изменение в своей оценке целевой стоимости акций TSLA, но они сделали расчет, как увеличение валовой маржи автомобильного бизнеса компании на 400 б.п. благодаря FSD может повлиять на цену их акции:

"Примем, что прогнозируемая нами валовая прибыль в 2025 году составит ~$24 млрд., это предполагает, что прогнозируемая EBITDA составит $18.2 млрд. При предполагаемой премии в 0.5Х к текущей оценке Morgan Stanley мультипликатора EV/EBITDA на 2025 год, это будет означать, что цена акции составит примерно $1150, что чуть ниже нашей текущей нашей оценки по оптимистичному сценарию в $1200. Чтобы получить более высокие значения на акцию, нужно принять либо более высокие коэффициенты продаж дополнительных услуг, более высокую стоимость пакета FSD, более высокий мультипликатора, либо некоторую комбинацию из этих трех".

На текущий момент акции TSLA котируются по $883.98 (+0.27%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 0.72% (+4 б.п.).

Нефть (WTI) $36.86 (+0.14%)

Золото $1,709.50 (-1.41%)

Перед открытием рынка фьючерс S&P находится на уровне 3,095.00 (+0.59%), фьючерс NASDAQ повысился на 0.09% до уровня 9,656.00. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент повышаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 22,613.76 | +288.15 | +1.29% |

Hang Seng | 24,325.62 | +329.68 | +1.37% |

Shanghai | 2,923.37 | +1.97 | +0.07% |

S&P/ASX | 5,941.60 | +106.50 | +1.83% |

FTSE | 6,292.07 | +71.93 | +1.16% |

CAC | 4,957.29 | +98.32 | +2.02% |

DAX | 12,303.90 | +282.62 | +2.35% |

Июльские нефтяные фьючерсы Nymex WTI | $36.66 | -0.41% | |

Золото | $1,712.70 | -1.23% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику, так как инвесторы сохраняют оптимизм по поводу восстановления экономики после спада, вызванного пандемией коронавируса, даже несмотря на то, что в США не утихают протесты против полицейского насилия и расизма.

Дополнительную поддержку рынку оказала публикация отчета ADP и Moody’s Analytics, который показал, что число занятых в частном секторе США в мае сократилось еще на 2.76 млн. после снижения на 19.56 млн. в апреле. Однако, цифра ADP оказалась намного ниже прогноза экономистов, ожидавших снижения на 9 млн.

Среди сообщений корпоративного характера стоит отметить новость о том, что Lyft Inc (LYFT) заявила об увеличении количества поездок на своей платформе на 26% в мае по сравнению с предыдущим месяцем, чему способствовал сильный рост в городах, где ограничения, введенные из-за коронавируса, были ослаблены. Акции LYFT на премаркете подскочили на 6.2%.

После начала торгов влияние на их ход могут оказать данные по производственным заказам (14:00 GMT) и индексу деловой активности в сфере услуг от ISM (14:00 GMT), а также еженедельная статистика по запасам нефти в США (14:30 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 158.5 | 0.86(0.55%) | 4831 |

ALCOA INC. | AA | 10.2 | 0.28(2.82%) | 27968 |

ALTRIA GROUP INC. | MO | 40 | 0.34(0.86%) | 9613 |

Amazon.com Inc., NASDAQ | AMZN | 2,474.79 | 2.38(0.10%) | 16040 |

American Express Co | AXP | 101.7 | 2.63(2.65%) | 11629 |

AMERICAN INTERNATIONAL GROUP | AIG | 32.07 | 0.58(1.84%) | 4420 |

Apple Inc. | AAPL | 323.95 | 0.61(0.19%) | 231030 |

AT&T Inc | T | 31.2 | 0.21(0.68%) | 30094 |

Boeing Co | BA | 156.82 | 3.51(2.29%) | 346142 |

Caterpillar Inc | CAT | 125.33 | 2.01(1.63%) | 3808 |

Chevron Corp | CVX | 95.51 | 0.82(0.87%) | 14642 |

Cisco Systems Inc | CSCO | 46.94 | 0.05(0.11%) | 42975 |

Citigroup Inc., NYSE | C | 52.5 | 1.66(3.27%) | 165310 |

Deere & Company, NYSE | DE | 154 | 1.05(0.69%) | 342 |

E. I. du Pont de Nemours and Co | DD | 52.93 | 0.28(0.53%) | 312 |

Exxon Mobil Corp | XOM | 47.85 | 0.54(1.14%) | 104388 |

Facebook, Inc. | FB | 230.8 | -1.92(-0.83%) | 91819 |

FedEx Corporation, NYSE | FDX | 135.75 | 1.55(1.15%) | 1250 |

Ford Motor Co. | F | 6 | 0.10(1.69%) | 1009895 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 9.88 | 0.13(1.33%) | 38797 |

General Electric Co | GE | 7.23 | 0.18(2.55%) | 888960 |

General Motors Company, NYSE | GM | 27.98 | 0.57(2.08%) | 33805 |

Goldman Sachs | GS | 206.09 | 1.95(0.96%) | 10203 |

Hewlett-Packard Co. | HPQ | 15.97 | 0.18(1.14%) | 23426 |

Home Depot Inc | HD | 252.5 | 1.29(0.51%) | 6895 |

Intel Corp | INTC | 62.18 | 0.06(0.10%) | 38395 |

International Business Machines Co... | IBM | 126.65 | 0.65(0.52%) | 2948 |

Johnson & Johnson | JNJ | 148.39 | 0.14(0.09%) | 10675 |

JPMorgan Chase and Co | JPM | 101.1 | 2.17(2.19%) | 114144 |

McDonald's Corp | MCD | 188.88 | 1.29(0.69%) | 7268 |

Merck & Co Inc | MRK | 80.8 | -0.04(-0.05%) | 6319 |

Microsoft Corp | MSFT | 184.5 | -0.41(-0.22%) | 140260 |

Nike | NKE | 101.36 | 0.62(0.62%) | 4041 |

Pfizer Inc | PFE | 36.33 | 0.17(0.47%) | 51928 |

Procter & Gamble Co | PG | 118 | -0.06(-0.05%) | 1902 |

Starbucks Corporation, NASDAQ | SBUX | 78.3 | 0.52(0.67%) | 20278 |

Tesla Motors, Inc., NASDAQ | TSLA | 885.01 | 3.45(0.39%) | 63307 |

The Coca-Cola Co | KO | 47.2 | 0.30(0.64%) | 40365 |

Travelers Companies Inc | TRV | 112.16 | 1.16(1.05%) | 696 |

Twitter, Inc., NYSE | TWTR | 32.58 | 0.32(0.99%) | 128638 |

Verizon Communications Inc | VZ | 56.53 | 0.13(0.23%) | 5554 |

Visa | V | 197.76 | 1.40(0.71%) | 9825 |

Wal-Mart Stores Inc | WMT | 123.98 | 0.04(0.03%) | 8875 |

Walt Disney Co | DIS | 119.6 | 0.85(0.72%) | 25732 |

Yandex N.V., NASDAQ | YNDX | 41.41 | 0.37(0.90%) | 11095 |

Европейские фондовые индексы торгуются в зеленой зоне, увеличив прибыль в течение третьей сессии подряд, поскольку обнадеживающие данные по сектору услуг из Китая и Европы помогли ослабить опасения по поводу восстановления экономики после пандемии.

Надежды на дополнительную поддержку со стороны европейских политиков также помогли поднять региональные запасы до самого высокого уровня почти за три месяца.

Индекс менеджеров по снабжению в Китае вырос до 55,0 в мае с 44,4 в апреле, что указывает на восстановление в секторе. Темпы расширения были самыми высокими с октября 2010 года.

Индекс менеджеров по закупкам сектора услуг еврозоны вырос до 30,5 в мае с 12 в апреле, превысив флэш-показатель 28,7.

Данные Евростата показали, что уровень безработицы в еврозоне вырос до 7,3% в апреле с 7,1% в марте. Это было ниже прогноза экономистов в 8,2%.

Число безработных увеличилось на 211 000 с марта до 11,919 млн в апреле.

Горнорудные компании укрепили позиции, причем рост стоимости акций Anglo American составил 1,7%, а Glencore - 2,6%.

Рыночная стоимость Wizz Air Holdings выросла более чем на 1% после того, как сообщила об увеличении прибыли до налогообложения в 2020 финансовом году.

Туроператор TUI увеличил капитализацию на 10,6% после того, как он согласился с компенсационным пакетом и новым соглашением о доставке с Boeing для своего самолета 737 MAX.

Автопроизводитель Renault подорожал на 8% после того, как он заключил кредитный договор на 5 млрд евро ($5,60 млрд ) с правительством Франции.

Страховая компания AXA взлетела на 7,5%. Решив сократить дивиденды за 2019 год, компания заявила, что может предложить дополнительную выплату акционерам в четвертом квартале, если условия улучшатся.

Немецкая авиакомпания Deutsche Lufthansa выросла на 4,6% на новостях о реструктуризации.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 6 303,5 | + 83,36 | + 1,34% |

DAX | 12 318,83 | + 297,55 | + 2,48% |

CAC | 4 957,45 | + 98,48 | + 2,03% |

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в зеленой зоне на фоне оптимизма по поводу восстановления экономики и в надежде на более стимулирующие меры для противодействия распространению коронавируса .

Китайские акции отказались от ранних результатов и закрылись на фиксированной ноте, поскольку китайско-американская напряженность компенсировала данные, указывающие на восстановление в секторе услуг страны.

Сектор услуг в Китае расширился в мае впервые за четыре месяца на фоне ослабления мер, принятых для ограничения распространения коронавируса, показали результаты опроса IHS Markit.

Индекс менеджеров по закупкам в сфере услуг вырос до 55,0 в мае с 44,4 в апреле, что указывает на восстановление в секторе. Более того, темпы расширения были самыми крутыми с октября 2010 года.

Японские акции достигли трехмесячного максимума, так как быстро ослабевшая иена помогла поднять капитализацию автопроизводителей. Инвесторы также приветствовали данные, свидетельствующие о том, что активность сектора услуг в Японии сократилась в мае более медленными темпами.

Акции Subaru, Nissan Motor и Mazda Motor подорожали на 6-9%, поскольку иена достигла двухмесячного минимума по отношению к доллару и четырех с половиной месячного минимума по отношению к евро. рыночная стоимость Honda Motor выросла на 2,6%, а Toyota Motor - на 2,1%.

Австралийские рынки выросли третий день подряд в ожидании быстрого экономического восстановления от пандемии коронавируса.

Бумаги Woodside Petroleum, Santos и Oil Search подорожали на 3-5%, так как цены на нефть колебались около трехмесячных максимумов.

Горнодобывающие компании BHP и Rio Tinto увеличили капитализацию на 2,6% и 0,5% соответственно, тогда как крупнейшие четыре банка закрылись с ростом в диапазоне 3-5%.

Золотоискатель Evolution потерял -5,8% стоимости бумаг, а Newcrest подешевел на -2,3% после падения цен на золото в одночасье.

Что касается данных, то валовой внутренний продукт Австралии снизился с учетом сезонных колебаний на -0,3% в первые три месяца 2020 года, сообщает Австралийское бюро статистики. Это совпало с ожиданиями после 0,5-процентного квартального расширения за три месяца до этого.

В годовом исчислении ВВП увеличился на 1,4%, после роста на 2,2% в предыдущем квартале. Показатель также соответствовал прогнозам.

Общее количество разрешений на строительство, выданных в Австралии, сократилось с учетом сезонных колебаний в апреле на -1,8% по сравнению с предыдущим месяцем, в то время как частный сектор страны существенно сократился в мае на фоне продолжающихся мер по сдерживанию распространения коронавируса.

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

NIKKEI | +288,15 | 22 613,76 | +1,29% |

SHANGHAI | +1,97 | 2 923,37 | +0,07% |

HSI | +329,68 | 24 325,62 | +1,37% |

ASX 200 | +106,5 | 5 941,6 | +1,83% |

KOSPI | +59,81 | 2 147 | +2,87% |

NZX 50 | +84,1 | 11 118,27 | +0,76% |

Информационно-аналитический отдел TeleTrade

Индекс | Изменение, пункты | Цена открытия | Изменения в % |

FTSE | + 51,93 | 6 268,66 | + 0,83% |

DAX | + 129,64 | 12 150,92 | + 1,08% |

CAC 40 | + 53,91 | 4 913,6 | + 1,11% |

Информационно-аналитический отдел TeleTrade

DAX +1.4%

IBEX +1.0%

FTSE +1.2%

Европейские фондовые индексы, вероятно, откроются в среду ростом после того, как впервые с января индекс деловой активности Китая в секторе услуг (PMI) восстановился выше уровня 50, который отделяет расширение в секторе услуг от сжатия.

Информационно-аналитический отдел TeleTrade

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | 263.22 | 22325.61 | 1.19 |

| Hang Seng | 263.42 | 23995.94 | 1.11 |

| KOSPI | 22.11 | 2087.19 | 1.07 |

| ASX 200 | 15.9 | 5835.1 | 0.27 |

| FTSE 100 | 53.72 | 6220.14 | 0.87 |

| DAX | 434.43 | 12021.28 | 3.75 |

| CAC 40 | 96.19 | 4858.97 | 2.02 |

| Dow Jones | 267.63 | 25742.65 | 1.05 |

| S&P 500 | 25.09 | 3080.82 | 0.82 |

| NASDAQ Composite | 56.33 | 9608.38 | 0.59 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.