- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 05-08-2016

Основные фондовые индексы США завершили сегодняшние торги выше нуля

По итогам торговой недели: DOW +0.60%, S&P +0.42%, Nasdaq +1.14%

В понедельник фондовые индексы США завершили торги без единой динамики, так как рост технологических компаний не смог компенсировать падение энергетического сектора из за обвала цен на нефть. Как показал отчет от ISM, в июле активность в производственном секторе США умеренно ухудшилась, падение превысило при этом средние прогнозы. Индекс PMI для производственной сферы США составил 52,6 пункта против 53,2 пункта в июне. Ожидалось, что показатель снизится до 53 пункта. Вместе с тем, окончательные данные, представленные Markit Economics, показали, что с учетом сезонных колебаний производственный индекс PMI увеличился в июле до 52,9 против 51,3 в июне. Последнее значение совпало с предварительной оценкой и прогнозами. Индекс также достиг самого высокого значения за 8 месяцев. В отчете сообщалось, что улучшение условий ведения бизнеса было связано с сильными темпами роста производства, новых заказов и занятости. Суб-индекс производства записал второе месячное повышение подряд, и достиг максимума с ноября 2015 года. Экспортные продажи также выросли, что производители связали с успешными рекламными инициативами и выходом на новые рынки.

Во вторник основные фондовые индексы США снизились, та как слабые экономические данные по США разочаровали инвесторов. Как стало известно, в июне личные доходы увеличились на $29,3 млрд (0,2%) в июне. Одноразовый личный доход (DPI) увеличился на $24,6 млрд (0,2%) и личные потребительские расходы (PCE) выросли на $53,0 млрд (0,4%). Реальный DPI увеличился на 0,1% в июне и реальный PCE увеличился на 0,3%. Индекс цен PCE увеличился на 0,1%. За исключением продуктов питания и энергоносителей, индекс цен PCE увеличился на 0,1%. Среди сообщений корпоративного характера стоит отметить квартальную отчетность Pfizer (PFE) и Procter & Gamble (PG). Квартальные результаты обеих компаний превзошли ожидания аналитиков.

В среду фондовые индексы США закрылись в зеленой зоне, поскольку сильные данные по рынку труда помогли финансовому сектору, а восстановление цен на нефть отправило вверх энергетический сектор. Как показали данные ADP, в июле количество занятых выросло на 179 тыс. человек по сравнению с пересмотренным показателем за июнь на уровне 176 тыс. (первоначально сообщалось о росте на 172 тыс.). Аналитики ожидали увеличение на 170 тыс.

Кроме того, окончательные данные от Markit Economics показали: с учетом сезонных колебаний индекс деловой активности в сфере услуг США составил в июле 51,4 пункта, не изменившись по сравнению с июнем. Предварительно сообщалось о снижение до 50,9 пункта. Ожидалось, что индекс составит 50,9 пункта. Также стало известно, что индекс деловой активности в сфере услуг США, рассчитываемый ISM, ухудшился в июне до 55,5 пункта по сравнению с 56,5 пункта в предыдущем месяце. Согласно прогнозу, значение показателя должно было упасть до 56 пункта.

В четверг фондовые индексы США почти не изменились, так инвесторы предпочитали не рисковать перед публикацией отчета по числу рабочих мест в пятницу. В фокусе оказались данные от Министерства труда США, которые показали, что первичные обращения за пособием по безработице увеличились на 3000 и с учетом сезонных колебаний достигли 269 000 за неделю, завершившуюся 30 июля. Об этом сообщило в четверг. Экономисты прогнозировали, что первичные обращения за пособием по безработице сократятся до 265 000 за последнюю неделю.

В пятницу основные фондовые индексы выросли примерно на процент на фоне позитивных данных по рынку труда. Как стало известно, занятость в США выросла более, чем ожидалось в июле, и заработная плата поднялась, что должно поддержать ожидания ускорения экономического роста и поднять вероятность повышения процентных ставок Федеральной резервной системы в этом году. Число занятых в несельскохозяйственном секторе увеличилось на 255 000 рабочих мест в прошлом месяце, так как найм вырос в целом после пересмотренного в сторону 292 000 всплеска в июне. Уровень безработицы остался на прежнем уровне 4,9%, так как больше людей вышли на рынок труда. Подчеркивая силу на рынке труда, средняя почасовая заработная плата выросла на целых восемь центов.

В отраслевом разрезе большинство секторов индекса S&P за период 1 - 5 августа включительно показали повышение. Максимальный рост продемонстрировал сектор конгломератов (+3,1%). Наибольшее снижение зафиксировал сектор коммунальных услуг (-2,2%).

Что касается компонентов индекса DOW, за прошедшую неделю снижение показали 20 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции Pfizer Inc. (PFE, -3.35%). Лидером были акции Microsoft Corporation (MSFT, +2.10%).

Европейские фондовые индексы продолжили вчерашнее повышение, и зафиксировали крупнейший двухдневный рост более чем за три недели, что было связано с публикацией сильных данных по рынку труда США, которые убедили инвесторов в стабильности экономики.

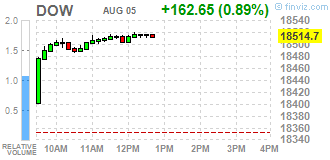

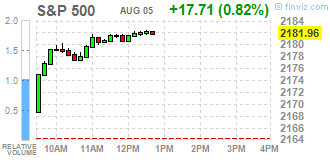

Основные фондовые индексы выросли в пятницу на фоне позитивных данных по рынку труда.

Как стало известно сегодня, занятость в США выросла более, чем ожидалось в июле, и заработная плата поднялась, что должно поддержать ожидания ускорения экономического роста и поднять вероятность повышения процентных ставок Федеральной резервной системы в этом году. Число занятых в несельскохозяйственном секторе увеличилось на 255 000 рабочих мест в прошлом месяце, так как найм вырос в целом после пересмотренного в сторону 292 000 всплеска в июне. Об этом Министерство труда заявило в пятницу. Уровень безработицы остался на прежнем уровне 4,9%, так как больше людей вышли на рынок труда. Подчеркивая силу на рынке труда, средняя почасовая заработная плата выросла на целых восемь центов. Майские данные по занятости были пересмотрены до 24 000 от сообщаемых ранее 11 тысяч.

Цены на нефть умеренно снизились, утратив ранее заработанные позиции. Давление на котировки оказало повсеместное подорожание доллара США на фоне позитивных данных по занятости.

Почти все компоненты индекса DOW в плюсе (27 из 30). Больше остальных выросли акции Merck & Co. Inc. (MRK, +7.50%). Аутсайдером являются акции Verizon Communications Inc. (VZ, -0.45%).

Почти все сектора индекса S&P в плюсе. Лидером является сектор конгломератов (+2.0%). Больше всего упал сектор коммунальных услуг (-0.7%).

На текущий момент:

Dow 18440.00 +167.00 +0.91%

S&P 500 2177.00 +17.75 +0.82%

Nasdaq 100 4794.00 +50.25 +1.06%

Oil 41.52 -0.41 -0.98%

Gold 1344.70 -22.70 -1.66%

U.S. 10yr 1.57 +0.07

Корпорация Chevron (CVX) сокращает свою деятельность в Азии, запланировав продажу активов на сумму до $5 млрд в попытке получить наличные, сообщает The Wall Street Journal. Планируемые шаги являются частью усилий по сокращению расходов и адаптации к снижению цен на нефть.

Энергетический гигант собирается начать продавать свои активы в Китае в этом месяце. Компания рассчитывает привлечь до $10 млрд по всему миру от продажи активов.

Среди активов Chevron доля в совместном с государственной китайской нефтяной компанией Cnooc Ltd. нефтепромышленном производственном предприятии, продажа которого может принести около $1 млрд. Актив может быть привлекательным для целого ряда потенциальных покупателей, включая китайские энергетические компании и фонды.

Chevron также намерен реализовать свои геотермальные активы в Индонезии. Компания рассчитывает получить около $2 млрд, говорится в сообщении WSJ со ссылкой на источник, близкий к подробностям предложения. Геотермальная энергия использует пар извлеченный из-под земли для выработки электроэнергии.

Chevron также продает разработки природного газа в Таиланде, добавили в WSJ.

Предлагаемые продажи будут означать значительное уменьшение доли Chevron в добыче нефти и газа в Азии. Компания продолжает добывать природный газ в Бангладеше и на суше в Китае, а также продожит морскую добычу в Индонезии.

Некоторые локации в Азии до сих пор привлекают инвестиции от Chevron. Например, ранее в этом году, Chevron объявил о $37 млрд расходов на расширение проекта по добыче нефти в Казахстане, известного как Тенгиз, что является одной из самых больших инвестиций в энергетикe за последние годы.

Сокращение бизнеса Chevron в Азии происходит так как глобальная энергетическая промышленность продолжает наблюдать спад на рынке нефти, который в начале этого года отправил цены на черное золото на 12-летние минимумы. Цены выросли за последние несколько месяцев, но вновь взяли медвежий тренд на этой неделе.

Chevron сообщил об убытке в размере $1,5 млрд в последнем квартале, третьем подряд отрицательном периоде из-за низких цен на нефть. Тем не менее, снижение доходов компании было меньше, чем ожидали аналитики.

Планы по реализации активов в Азии являются частью более широкой программы продажи активов, которую проводит Chevron. Компания уже сообщила в январе, что рассчитывает продать нефтепромышленных и других активов на $10 млрд в течении 2017 года. Из этой цели, компания уже завершила сделку по продаже на сумму $1,4 млрд.

Chevron также сокращает 8000 рабочих мест (около 12%) своей рабочей силы для экономии миллиардов долларов в операционном бюджете, сообщила компания на прошлой неделе.

Двух годичной спад цен на нефть побудил многие международные нефтяные компании к урезанию финансирования амбициозных производственных проектов. Так обстоит дело в Азии, которая является домом для более старых, менее продуктивных нефтяных и газовых месторождений, считает Эндрю Харвуд, директор по исследованиям Азиатско-Тихоокеанского региона энергетической консалтинговой фирмы Wood Mackenzie.

На активы может быть спрос со стороны азиатских покупателей. "Есть конкурентная среда, где местные национальные нефтяные компании становятся все более настойчивыми", - подчеркнул Харвуд.

Wood Mackenzie прогнозирует, что производство крупных западных нефтяных компаний в Азии снизится до 1,8 миллиона баррелей нефтяного эквивалента в сутки в 2020 году с 2,3 миллионов в этом году.

На текущий момент акции Chevron (CVX) котируются по $100,12 (-0,27%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.54% (+4 б.п.).

Нефть (WTI) $41.86 (-0.17%)

Золото $1351.60 (-1.16%)

Перед открытием рынка фьючерс S&P находится на уровне 2162.25 (+0.14%), фьючерс NASDAQ повысился на 0.11% до уровня 4748.75.

Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют рост.

Nikkei 16,254.45 -0.44 0.00%

Hang Seng 22,146.09 +313.86 +1.44%

Shanghai 2,977 -5.4258 -0.18%

FTSE 6,767.12 +26.96 +0.40%

CAC 4,390.69 +45.06 +1.04%

DAX 10,317.8 +89.94 +0.88%

Сентябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $41.84 за баррель (-0.21%)

Золото торгуется по $1366.80 за унцию (-0.04%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют положительную динамику на фоне публикации сильных данных по рынку труда. Как показал отчет Министерства труда, занятость в США выросла более, чем ожидалось в июле, и заработная плата поднялась, что должно поддержать ожидания ускорения экономического роста и поднять вероятность повышения процентных ставок Федеральной резервной системы в этом году.

Согласно отчету Минтруда, число занятых в несельскохозяйственном секторе увеличилось на 255 000 рабочих мест в прошлом месяце, так как найм вырос в целом после пересмотренного в сторону 292 000 всплеска в июне. Уровень безработицы остался на прежнем уровне 4.9%, так как больше людей вышли на рынок труда. Подчеркивая силу на рынке труда, средняя почасовая заработная плата выросла на целых восемь центов. Майские данные по занятости были пересмотрены до 24 000 от сообщаемых ранее 11 тысяч. Экономисты прогнозировали, что число занятых вырастет на 180 000 в июле, а уровень безработицы снизится на одну десятую процентного пункта до 4.8%.

В то же время в Министерстве торговли сообщили, что дефицит торгового баланса США вырос до 10-месячного максимума в июне, так как рост внутреннего спроса и высокие цены на нефть увеличили счет импорта, в то время как отстающие последствия сильного доллара по-прежнему препятствуют росту экспорта. Согласно данным министерства, дефицит торгового баланса увеличился на 8.7% до $44.5 млрд. в июне, это самый большой дефицит с августа 2015 года. Дефицит торгового баланса за май был немного пересмотрен в сторону понижения до $41 млрд. Экономисты прогнозировали, что дефицит торгового баланса увеличится до $43.1 млрд в июне после того, как сообщалось ранее о дефиците $41.1 млрд. С учетом инфляции, дефицит вырос до $64.7 млрд с $60.9 млрд в мае. Как сообщили в Министерстве торговли, экспорт товаров и услуг повысился на 0.3% в июне, тогда как импорт товаров и услуг увеличился на 1.9%.

Важных сообщений корпоративного характера, способных оказать влияние на динамику широкого рынка, на премаркете отмечено не было.

Wall Street. Акции на премаркете

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 10.49 | 0.09(0.8654%) | 7890 |

| Amazon.com Inc., NASDAQ | AMZN | 763.26 | 2.49(0.3273%) | 30736 |

| American Express Co | AXP | 64.2 | 0.26(0.4066%) | 3332 |

| Apple Inc. | AAPL | 106.33 | 0.46(0.4345%) | 110036 |

| AT&T Inc | T | 43.15 | 0.07(0.1625%) | 1007 |

| Barrick Gold Corporation, NYSE | ABX | 21.71 | -0.66(-2.9504%) | 271994 |

| Boeing Co | BA | 131.4 | 0.19(0.1448%) | 2117 |

| Chevron Corp | CVX | 100.43 | 0.04(0.0398%) | 3730 |

| Citigroup Inc., NYSE | C | 44.32 | 0.48(1.0949%) | 59431 |

| Exxon Mobil Corp | XOM | 87.53 | 0.05(0.0572%) | 2250 |

| Facebook, Inc. | FB | 124.95 | 0.59(0.4744%) | 196548 |

| Ford Motor Co. | F | 12.16 | 0.08(0.6623%) | 46112 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 12.42 | 0.10(0.8117%) | 94810 |

| General Electric Co | GE | 31.23 | 0.06(0.1925%) | 32293 |

| Goldman Sachs | GS | 159.2 | 1.15(0.7276%) | 1901 |

| Google Inc. | GOOG | 773.84 | 2.23(0.289%) | 2610 |

| Johnson & Johnson | JNJ | 124.5 | 0.64(0.5167%) | 753 |

| JPMorgan Chase and Co | JPM | 65.2 | 0.64(0.9913%) | 27559 |

| Merck & Co Inc | MRK | 63.97 | 6.13(10.5982%) | 4945285 |

| Microsoft Corp | MSFT | 57.65 | 0.26(0.453%) | 7718 |

| Pfizer Inc | PFE | 35.15 | 0.00(0.00%) | 1764 |

| Starbucks Corporation, NASDAQ | SBUX | 55.7 | 0.28(0.5052%) | 6800 |

| Tesla Motors, Inc., NASDAQ | TSLA | 230.49 | -0.12(-0.052%) | 9256 |

| Twitter, Inc., NYSE | TWTR | 18.27 | 0.14(0.7722%) | 127557 |

| Visa | V | 79.7 | 0.22(0.2768%) | 163 |

| Wal-Mart Stores Inc | WMT | 73.5 | 0.20(0.2729%) | 100 |

| Walt Disney Co | DIS | 95.44 | 0.28(0.2942%) | 2822 |

| Yahoo! Inc., NASDAQ | YHOO | 39 | 0.08(0.2055%) | 2733 |

| Yandex N.V., NASDAQ | YNDX | 21.64 | 0.18(0.8388%) | 1800 |

Фондовые индексы Западной Европы продолжают повышаться после роста накануне и сокращают снижение с начала недели на оптимизме в отношении стимулирующих мер центробанков мира и сильной отчетности ряда крупных компаний, в числе которых оказался и производитель стройматериалов LafargeHolcim, однако акции Royal Bank of Scotland упали после сообщения о больших убытках института в первом полугодии.

Вчера европейские акции выросли и сегодня продолжают демонстрировать мажорный настрой на решении Банка Англии снизить базовую ставку до нового исторического минимума в 0,25% и расширить программу покупки гособлигаций на 60 млрд фунтов стерлингов. Также руководство ЦБ допустило снижение ставки до близкого к нулю уровню к концу текущего года и сообщило о планах предоставить коммерческим банкам страны до 100 млрд фунтов льготных кредитов.

Глава Банка Англии Марк Карни, как и ранее председатель Европейского центрального банка Марио Драги, пообещал сделать все необходимое для оказания поддержки экономике, испытывающей негативное влияние из-за решения Великобритании выйти из состава ЕС.

Кроме того, в пятницу участники рынка будут следить за данными о безработице и росте занятости в США. Эксперты в среднем ожидают увеличения рабочих мест в июле на 180 тыс. и снижения безработицы до 4,8%.

Сводный индекс крупнейших предприятий Европы Stoxx 600 вырос на 0,3% - до 338,7652 пункта.

Акции германской химкомпании Evonik Industries подорожали на 3,9%, поскольку ее прибыль во 2-м квартале упала слабее прогнозов.

Цена бумаг производителя цемента LafargeHolcim подскочила на 5,3% благодаря сильным финансовым показателям за прошлый квартал.

Капитализация германского производителя модной одежды Hugo Boss выросла на 6,6%, несмотря на ухудшение прогноза прибыли на текущий год. EBITDA и выручка компании сократились в прошлом квартале, но оказались лучше средних прогнозов рынка.

Между тем крупнейший в Европе страховщик Allianz SE сократил чистую прибыль во 2-м квартале почти в 2 раза из-за роста отчислений на покрытие ущерба от природных катастроф. Котировки бумаг страховщика уменьшились на 4,2%.

Рыночная стоимость британского банка Royal Bank of Scotland снизилась на 4%, поскольку его убыток в прошлом квартале оказался больше ожиданий аналитиков.

Бумаги фармкомпании Novo Nordisk подешевели на 6,6% после того, как крупнейший производитель инсулина в мире ухудшил прогнозы на текущий год, отметив повышенную конкуренцию в США, негативно сказывающуюся на ценах на лекарства.

Акции Hikma Pharmaceuticals PLC подскочили на 3% после сообщений о том, что доход от генерических лекарственных средств в первой половине года снизился больше, чем ожидалось ранее, по причине замедления процесса согласования по некоторым новым продуктам.

На текущий момент

FTSE 6757.99 17.83 0.26%

DAX 10241.91 14.05 0.14%

CAC 4366.22 20.59 0.47%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались разнонаправленно, на фоне ожидания публикации данных по американскому рынку труда. Читать далее...

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,254.89 +171.78 +1.07%

Shanghai Composite 2,982.65 +4.19 +0.14%

S&P/ASX 200 5,475.81 +10.09 +0.18%

FTSE 100 6,740.16 +105.76 +1.59%

CAC 40 4,345.63 +24.55 +0.57%

Xetra DAX 10,227.86 +57.65 +0.57%

S&P 500 2,164.25 +0.46 +0.02%

Dow Jones 18,352.05 -2.95 -0.02%

S&P/TSX Composite 14,528.78 +16.73 +0.12%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.