- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 05-11-2018

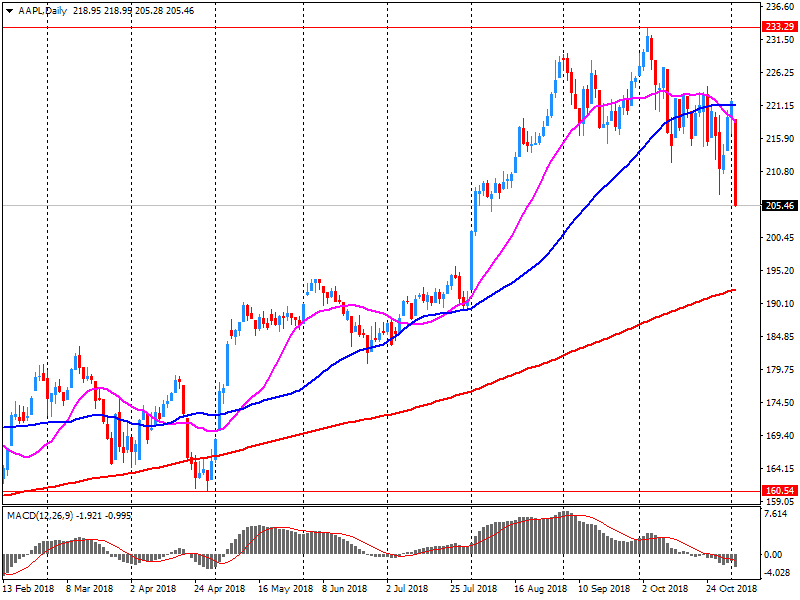

Большинство компонентов DOW в плюсе (24 из 30). Лидер роста - International Business Machines Corporation (IBM, +3.91%). Аутсайдер - Apple Inc. (AAPL, -2.97%).

Большинство секторов S&P в плюсе. Больше всего вырос сектор базовых материалов (+1.5%), в то время как наибольшее снижение показывает технологический сектор (-0.3%)

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы завершили торговую сессию разнонаправленно, поскольку инвесторы оценивали различные политические события.

Основные фондовые индексы США двигаются разнонаправленно. Dow и S&P 500 незначительно прибавили в то время как высокотехнологичный Nasdaq несет потери на фоне снижения акций компаний сектора технологий.

Инвесторы готовятся к предстоящим промежуточным выборам в Конгресс США, которые пройдут 6 ноября. Уже завтра избиратели США отправятся на выборы, результаты которых могут оказать значительное влияние на рынкки капитала. Ожидается, что по итогам выборов, демократы смогут восстановить контроль над Палатой представителей, тогда как республиканцы сохранят незначительное большинство в Сенате. Этот результат рассматривается во многом как позитивный.

Кроме того, как стало сегодня известно, сектор услуг США продемонстрировал сильное расширение деловой активности в октябре. Темпы роста восстановились после слабости, вызванной сентябрьской погодой, но также были обеспечены резким ростом новых заказов. Сезонно скорректированный окончательный индекс деловой активности в сфере услуг от IHS Markit зарегистрировал 54,8 в октябре, по сравнению с недавним минимумом сентября 53,5 и в целом был в соответствии с более ранним предварительным чтением 54,7. Рост производства восстановил импульс и был слегка ниже среднего показателя за 2018 год. Провайдеры сектора услуг обычно связывают подъем деловой активности с расширением новых заказов и возросшим спросом после ненастной погоды в сентябре.

Вместе с тем, индекс деловой активности в сфере услуг США, рассчитываемый Институтом управления поставками (ISM), упал в октябре до уровня 60,3 пунктов по сравнению с 61,6 пункта в сентябре. Аналитики прогнозировали, что показатель упадет до 59,3 пункта.

Отчет от Conference Board, показал, что индекс тенденций занятости США, представляющий из себя совокупность индикаторов рынка труда, незначительно улучшился по итогам октября после того, как зафиксировал снижение месяцем ранее. Согласно данным, октябрьский индекс тенденций занятости повысился до 110,72 пункта по сравнению с 110,39 пункта в августе (пересмотрено с 110,77). Данное изменение представляет собой повышение индекса на 4,6% по сравнению с аналогичным периодом 2017 года.

Котировки нефти умеренно выросли в понедельника после пяти дней распродаж, поскольку США ввели ряд санкций против Иран, направленных на ограничение экспорта Исламской Республики, включая ее продажи топлива.

Большинство компонентов DOW в плюсе (23 из 30). Лидер роста - International Business Machines Corporation (IBM, +3.84%). Аутсайдер - Apple Inc. (AAPL, -3.56%).

Большинство секторов S&P в плюсе. Больше всего вырос сектор коммунальных услуг (+1.4%), в то время как наибольшее снижение показывает технологический сектор (-1.1%)

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 63,34 | +0,20 | +0.32% |

Золото | 1231,30 | -2,00 | -0,16% |

Dow | 25354,00 | +113,00 | +0,45% |

S&P 500 | 2729,00 | +4,75 | +0,17% |

Nasdaq 100 | 6892,50 | -87,75 | -1,26% |

10-летние облигации США | 3,191 | -0,029 | -0.84% |

Информационно-аналитический отдел Телетрейд

Акции Disney (DIS) выросли на 15% за последние шесть месяцев, так как медийный конгломерат переживает волну позитивной динамики от своей сделки по приобретению 21st Century Fox (FOXA) и прогресса в потоковом телевидении, чтобы бросить вызов Netflix (NFLX) и другим конкурентам. Теперь, когда Disney собирается сообщать о финансовых результатах за четвертый квартал 2008 года, пришло время посмотреть, стоит ли вкладывать в акции DIS.

Сделка Disney в размере $71 млрд была направлена на приобретение телевизионных студий и прочих активов Fox. Disney придется отказаться от почти двух десятков региональных спортивных каналов в рамках одобрения сделки, основанной на большом влиянии Disney на спорт через канал ESPN.

Приобретение компании было сделано для того, чтобы помочь Disney создать более надежное прямое потребительское телевидение, а также для создания большего количества блокбастеров. Это последняя и самая большая из множества медиа-компаний, которую приобрел Disney, в которую также входят продюсерская компания Star Wars Lucasfilm и Marvel Entertainment.

Disney планирует остаться первым по объему сборов фильмов и развернуть больше тематических парков, связанных с кинолентами. Возможно, еще более важным является потоковое телевидение Disney, которое компания планирует запустить в конце 2019 года. "Мы также продвигаемся вперед с новым контентом Marvel, и, как я только что отметил, приобретение Fox дает еще больше возможностей для создания оригинального контента для этой платформы", - сказал генеральный директор Disney Боб Игер на конференции компании после публикации результатов за третий квартал.

Disney скоро предложит по крайней мере две потоковые платформы: ESPN+ и то, что Игер назвал "Disney Play". Стоит отметить, что уменьшенная потоковая версия спортивных средств массовой информации Disney, ESPN+ превзошла 1 млн платных подписчиков всего за пять месяцев.

Заглядывая в будущее, Disney, похоже, готов предложить потребителям как спортивные события в прямом эфире, так и популярный телевизионный и кино-материалы, что должно помочь компании процветать в новую эпоху цифровых развлечений. Disney может легко продвинуться в потоковом мире, в котором в настоящее время доминируют Netflix и Amazon (AMZN), а также AT&T (T) и Apple (AAPL), которые намерены внедрить свои собственные потоковые службы.

Как отмечалось выше, акции Disney за последние полгода выросли, опередив S&P 500 примерно на 3%. Акции Disney также опередили S&P за последние пять лет, несмотря на значительную волатильность.

Zacks Consensus Estimate прогнозирует квартальный рост доходов Disney на 8,1% до $13,81 млрд. В частности, ожидается, что доходы Media Networks, включая кабельные и широковещательные передачи, вырастут на 4% с $5,465 млрд до $5,688 млрд.

Между тем, ожидается, что доходы от парков и курортов вырастут примерно на 11% с $4,667 млрд до $5,204 млрд. Наконец, доходы студии Disney Entertainment прогнозируются на уровне $1,1826 млрд, что будет означать рост на 27,5% по сравнению с аналогичным периодом прошлого года.

На другом конце отчета о прибылях и убытках скорректированная квартальная прибыль Disney, по прогнозам, вырастет на 22,4% и достигнет $1,31 на акцию. Disney также получил две оценки оценки прибыли за четвертый квартал за последние 60 дней, со 100%-ным согласием с потенциалом роста.

Ожидается, что Disney сообщит о финансовых результатах 2018 финансового года и четвертом квартале после закрытия торгов в четверг, 8 ноября.

На текущий момент акции Disney (DIS) котируются по $115.97(+0,69%)

Информационно-аналитический отдел Телетрейд

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 3.19% (+5 б.п.).

Нефть (WTI) $63.61 (+0.74%)

Золото $1,230.40 (-0.24%)

Перед открытием рынка фьючерс S&P находится на уровне 2,724.75 (+0.02%), фьючерс NASDAQ снизился на 0.19% до уровня 6,966.75. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент повышаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 21,898.99 | -344.67 | -1.55% |

Hang Seng | 25,934.39 | -551.96 | -2.08% |

Shanghai | 2,665.43 | -11.05 | -0.41% |

S&P/ASX | 5,818.10 | -31.10 | -0.53% |

FTSE | 7,117.43 | +23.31 | +0.33% |

CAC | 5,111.68 | +9.55 | +0.19% |

DAX | 11,528.04 | +9.05 | +0.08% |

Декабрьские нефтяные фьючерсы Nymex WTI | $63.51 | +0.59% | |

Золото | $1,229.30 | -0.32% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные и разнонаправленные изменения, так как инвесторы готовятся к предстоящим промежуточным выборам в Конгресс США, которые пройдут 6 ноября.

Уже во вторник избиратели США отправятся на выборы, результаты которых могут оказать значительное влияние на рынкки капитала. Ожидается, что по итогам выборов, демократы смогут восстановить контроль над Палатой представителей, тогда как республиканцы сохранят незначительное большинство в Сенате. Этот результат рассматривается во многом как позитивный. В то же время, если Республиканская партия сохранит большинство в обеих палатах, это может дать краткосрочные импульсы рынку акций, поскольку в этом случае увеличивается вероятность дальнейшего снижения налогов. Между тем, так называемая “демократическая развертка” может оказывать давление на акции, поскольку это может привести к отмене некоторых законов, принятых Республиканской партией, для стимулирования экономики.

Давление на рынок продолжают оказывать акции Apple (AAPL), стоимость которых на премаркете снизилась на 1.5% на фоне сообщения японского издания Nikkei Asian Review (NAR) о том, что компания Apple сказала своим поставщикам Foxconn и Pegatron прекратить подготовку дополнительных сборочных линий для производства iPhone XR, просигнализировав о разочаровывающем спросе на данную модель. В то же время Apple попросила своих поставщиков нарастить производство более старых моделей смартфонов iPhone 8 и iPhone 8 Plus, цена на которые на 20% ниже, на iPhone XR.

Кроме того, инвесторы стараются преодолеть беспокойства по поводу торговой напряженности между США и Китаем после того, как экономический советник Белого дома Кудлоу преуменьшил надежды на предстоящую торговую сделку.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

После начала торгов влияние на их ход могут оказать данные по индексу деловой активности в сфере услуг от ISM, которые выйдут в 15:00 GMT.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

Amazon.com Inc., NASDAQ | AMZN | 1,660.00 | -5.53(-0.33%) | 42990 |

AMERICAN INTERNATIONAL GROUP | AIG | 43.64 | 0.36(0.83%) | 1100 |

Apple Inc. | AAPL | 204.25 | -3.23(-1.56%) | 822625 |

AT&T Inc | T | 30.54 | 0.02(0.07%) | 19700 |

Barrick Gold Corporation, NYSE | ABX | 13.11 | -0.06(-0.46%) | 54219 |

Caterpillar Inc | CAT | 124.54 | -1.25(-0.99%) | 8161 |

Chevron Corp | CVX | 115.93 | 1.20(1.05%) | 9240 |

Cisco Systems Inc | CSCO | 45.63 | 0.15(0.33%) | 5215 |

Citigroup Inc., NYSE | C | 65.99 | 0.07(0.11%) | 21088 |

Exxon Mobil Corp | XOM | 82.6 | 0.65(0.79%) | 5850 |

Facebook, Inc. | FB | 150.01 | -0.34(-0.23%) | 41385 |

Ford Motor Co. | F | 9.38 | -0.00(-0.00%) | 16327 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 12.2 | -0.04(-0.33%) | 16091 |

General Electric Co | GE | 9.4 | 0.11(1.18%) | 944903 |

General Motors Company, NYSE | GM | 36 | -0.03(-0.08%) | 4500 |

Goldman Sachs | GS | 229.33 | -0.36(-0.16%) | 1679 |

Google Inc. | GOOG | 1,055.50 | -2.29(-0.22%) | 2950 |

Home Depot Inc | HD | 180.25 | 0.32(0.18%) | 1326 |

Intel Corp | INTC | 47.19 | 0.08(0.17%) | 26836 |

International Business Machines Co... | IBM | 115.96 | 0.29(0.25%) | 8787 |

Johnson & Johnson | JNJ | 140.22 | -0.46(-0.33%) | 1665 |

JPMorgan Chase and Co | JPM | 108.27 | -0.11(-0.10%) | 1585 |

Microsoft Corp | MSFT | 106.1 | -0.06(-0.06%) | 31154 |

Pfizer Inc | PFE | 42.9 | -0.03(-0.07%) | 1385 |

Procter & Gamble Co | PG | 89.69 | -0.12(-0.13%) | 1807 |

Starbucks Corporation, NASDAQ | SBUX | 64.16 | -0.16(-0.25%) | 33428 |

Tesla Motors, Inc., NASDAQ | TSLA | 341.23 | -5.18(-1.50%) | 68936 |

The Coca-Cola Co | KO | 47.97 | -0.03(-0.06%) | 1464 |

Twitter, Inc., NYSE | TWTR | 34.24 | -0.06(-0.17%) | 35334 |

UnitedHealth Group Inc | UNH | 261 | -0.01(-0.00%) | 628 |

Verizon Communications Inc | VZ | 56.77 | 0.14(0.25%) | 1423 |

Visa | V | 139.98 | 0.20(0.14%) | 5914 |

Wal-Mart Stores Inc | WMT | 100.8 | -0.54(-0.53%) | 9334 |

Walt Disney Co | DIS | 115.5 | 0.32(0.28%) | 1006 |

Согласно сообщению японской газете Nikkei Asian Review (NAR), спрос на iPhone XR от Apple оказался разочаровывающим. Как сообщили изданию осведомленные источники, компания Apple сказала своим поставщикам Foxconn и Pegatron прекратить подготовку дополнительных производственных линий.

“В случае с Foxconn, она изначально приготовила около 60 сборочных линий для производства Apple iPhone XR, но в последнее время использует только около 45 производственных линий, так как ее главный клиент сказал, что сейчас не нужно производить так много", - цитирует NAR слова источника.

В то же время Apple попросила своих поставщиков нарастить производство более старых моделей смартфонов iPhone 8 и iPhone 8 Plus, цена на которые на 20% ниже, чем стартовая цена XR в $749.

"Поставщики iPhone 8 и iPhone 8 Plus получили суммарный заказ на 5 млн. единиц больше, чем планировалось", сообщил один из источников. Ранее Apple планировала выпустить 20 млн. единиц более старых моделей iPhone в этом квартале, но увеличила цифру до 25 млн., добавил источник.

Акции AAPL на премаркете снизились до уровня $204.22 (-1.57%).

Информационно-аналитический отдел TeleTrade

Европейские индексы были в основном смешанными в понедельник утром, в то время как инвесторы переваривали различные политические события.

Сводный европейский индекс Stoxx 600 был около нуля, и различные сектора занимали разные направления. Финансовые услуги и промышленные предприятия снизились примерно на 0,5 процента, тогда как телекоммуникации выросли почти на 1 процент.

Рассматривая отдельные акции, Vopak вырос на 5 процентов после сообщения о результатах, превышающих ожидаемые. Акции Siemens также подскочили на 2,7 процента на фоне публикации последнего дохода.

Европейские банки подвергались особой тщательности после последних результатов стресс-тестов. Barclays и Lloyds имели самые низкие коэффициенты капитала в неблагоприятном сценарии. По данным KPMG, это связано с новыми правилами учета и высоким уровнем необеспеченного долга, примером чего могут быть кредитные карты. Акции обоих банков были в основном во флэте.

«Британские банки пережили худшее в стресс-тесте из-за макро-рисков, связанных с Brexit, но результаты не выявили требования к капиталу, пока Банк Англии не опубликует свои результаты стресс-тестов 5 декабря», - сказал Jefferies в своем исследовании в понедельник.

С другой стороны, итальянские банки испытывали давление в ранних сделках. Несмотря на то, что они ослабили прошлые требования к неблагоприятным сценариям тестов, аналитики полагают, что макроэкономические предположения для Италии были немного оптимистичными. Banco BPM и Intesa Sanpaolo снизились примерно на 2 процента. Ubi Banca упал на 1,2 процента.

Между тем, министры финансов еврозоны собираются в Брюсселе на очередное заседание. Предполагается, что итальянский бюджетный план на 2019 год станет точкой обсуждения среди министров. Луиджи ди Майо, заместитель премьер-министра Италии, сказал, что планы расходов страны станут «рецептом» для возрождения европейского роста.

Инвесторы также переваривали речь китайского президента Си Цзиньпина, продвигая свою страну в качестве сторонника международной открытости и сотрудничества.

Между тем, PMI в секторе услуг Великобритании продемонстрировал замедление активности до семимесячного минимума, сообщает Reuters. Индекс менеджеров по снабжению от IHS Markit/CIPS упал до 52,2 в октябре с 53,9 в предыдущем месяце.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7107.53 | 13.41 | 0.19% |

DAX | 11529.69 | 10.70 | 0.09% |

CAC | 5110.48 | 8.35 | 0.16% |

Информационно-аналитический отдел TeleTrade

Азиатские фондовые индексы закрылись со снижением, так как надежды на неминуемую торговую сделку между США и Китаем померкли, а инвесторы смотрели вперед на среднесрочные выборы в США.

Индекс Shanghai Composite в Китае завершил сессию со снижением на -0,41%, несмотря на то, что президент Китая Си Цзиньпин высоко оценил глобализацию и приверженность Поднебесной к свободной торговле.

На экономических новостях, сегодня стало известно, что индекс Caixin China Composite PMI, которые охватывают как производство, так и сектор услуг, сигнализировали лишь о незначительном увеличение общей деловой активности Китая в начале четвертого квартала 2018 года. Композитный индекс PMI упал в октябре с 52,1 до 50,5 (28-месячный минимум). В частности, промышленное производство стагнировало, после увеличения в течение предыдущих 27 месяцев.

В то же время, индекс деловой активности сектора услуг от Caixin с учетом сезонных колебаний снизился с 53,1 в сентябре до 13-месячного минимума 50.8 в октябре.

Японские акции резко упали, поскольку инвесторы осторожны в преддверии среднесрочных выборов в США.

Игровой гигант Nintendo потерял -2,7% стоимости бумаг после публикации разочаровывающих отчетов о доходах.

Акции SoftBank подорожали на 0,6%. После закрытия рынка компания сообщила о прибыли во втором квартале, которая превысила прогнозы.

Австралийские рынки закрылись со снижением.

Производитель слуховых аппаратов Cochlear снизил капитализацию на -3,8% после слушания дела о нарушении патентных прав в США.

Акции Woodside Petroleum, Santos, Oil Search и Beach Energy снизились на -1-3%, поскольку цены на нефть продолжали падать.

Рыночная стоимость BHP Billiton снизилась на -1,2%, Rio Tinto - на -1,6%, Fortescue Metals Group - на -2,4%.

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

NIKKEI | -344.67 | 21898.99 | -1.55% |

SHANGHAI | -11.05 | 2665.43 | -0.41% |

HSI | -551.96 | 25934.39 | -2.08% |

ASX 200 | -31.10 | 5818.10 | -0.53% |

KOSPI | -19.08 | 2076.92 | -0.91% |

NZ50 | -56.82 | 8778.78 | -0.64% |

Информационно-аналитический отдел TeleTrade

Индекс | Изменение, пункты | Цена открытия | Изменения в % |

FTSE | -12.20 | 7081.92 | -0.17% |

DAX | +3.30 | 11522.29 | +0.03% |

CAC | -1.86 | 5100.27 | -0.04% |

Информационно-аналитический отдел TeleTrade

DAX -0,1%

FTSE -0,1%

CAC -0,1%

Ожидается слабо негативный старт торгов на фондовых площадках Европы, вслед за снижением котировок на Уолл-Стрит пятницу и в основном негативных торгах в Азии сегодня. Китайские акции ускорили некоторые из своих предыдущих потерь, но сейчас индексы торгуются чуть ниже -0,2% после снижения на -0,4% ранее в тот же день. Мера риска остается смягченной и это, вероятно, скажется на европейской торговле.

Информационно-аналитический отдел TeleTrade

Азиатские фондовые рынки снижаются в понедельник после негативных сигналов с Уолл-Стрит в пятницу на фоне опасений по поводу торговой напряженности между США и Китаем после того, как экономический советник Белого дома Ларри Кудлоу преуменьшил надежды на предстоящую торговую сделку. Кроме того, оптимистичные данные по занятости в США за октябрь привели к возобновлению опасений по поводу перспектив процентных ставок.

Австралийский рынок теряет позиции после негативных сигналов с Уолл-Стрит, а также на фоне снижения цен на сырую нефть и золото. Инвесторы также анализируют слабые результаты корпоративной прибыли Westpac.

Акции National Australia Bank подешевели на -0.1%, а Commonwealth Bank на -1%. Бумаги ANZ Banking подорожали на 0.2%.

Westpac сообщил о снижении доходов за полный год. Акции банка снижаются на -0,1%.

Рыночная стоимость Woodside Petroleum, Oil Search и Santos снижается более чем на -1% на фоне падений цен на нефть.

Золотодобытчики также торгуются в минусе после того, как цены на золото упали на 0,4% в пятницу. Акции Evolution Mining теряет почти -1% стоимости, а бумаги Newcrest Mining дешевеют на -0,7%.

Японский рынок заметно снизился после негативных сигналов с Уолл-Стрит на фоне опасений по поводу американо-китайских торговых отношений и глобального экономического роста.

Акции главных экспортеров падают, несмотря на более слабую иену. Акции Sony подешевели почти на -2%, а Mitsubishi Electric и Canon снизили капитализацию более чем на 1% каждый. Бумаги Panasonic упали в цене менее чем на -0,1%.

В технологическом секторе, рыночная стоимость Advantest выросла более чем на 2%, а Tokyo Electron - на 0,3%. Акции SoftBank снижаются на -0,5%.

Индекс | Изменение, пункты | Цена | Изменения в % |

NIKKEI | -305.72 | 21937.94 | -1.37% |

SHANGHAI | -31.68 | 2644.80 | -1.18% |

HSI | -689.14 | 25797.21 | -2.60% |

ASX 200 | -29.00 | 5820.20 | -0.50% |

KOSPI | -29.17 | 2066.83 | -1.39% |

NZ50 | -56.82 | 8778.78 | -0.64% |

Информационно-аналитический отдел TeleTrade

Индекс | Изменение, пункты | Цена | Изменения в % |

NIKKEI | -300.99 | 21942.67 | -1.35% |

SHANGHAI | -16.43 | 2660.04 | -0.61% |

ASX 200 | -3.30 | 5845.90 | -0.06% |

KOSPI | -37.17 | 2058.83 | -1.77% |

Информационно-аналитический отдел TeleTrade

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

Nikkei | +556.01 | 22243.66 | +2.56% |

SHANGHAI | +70.24 | 2676.48 | +2.70% |

ASX 200 | +8.40 | 5849.20 | +0.14% |

FTSE 100 | -20.54 | 7094.12 | -0.29% |

DAX | +50.45 | 11518.99 | +0.44% |

CAC 40 | +16.35 | 5102.13 | +0.32% |

DJIA | -109.91 | 25270.83 | -0.43% |

S&P 500 | -17.31 | 2723.06 | -0.63% |

NASDAQ | -77.06 | 7356.99 | -1.04% |

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.