- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 07-10-2016

Основные фондовые индексы США умеренно снизились, завершив торги в области нулевой отметки. По итогам торговой недели: DOW -0,37%, S&P -0,67%, Nasdaq -0,37%.

Основные фондовые индексы США закрылись ниже нуля в понедельник несмотря на снижение обеспокоенности инвесторов по поводу финансового состояния крупнейшего немецкого банка Deutsche Bank (DB). В пятницу агентство Agence France-Presse, ссылаясь на свои источники, сообщило, что банк может быть оштрафован Минюстом США лишь на $5,4 млрд. Кроме того, как показал отчет, опубликованный Институтом управления поставками (ISM), в сентября активность в производственном секторе США заметно улучшилась, превысив при этом средние прогнозы. Индекс PMI для производственной сферы США составил 51,5 пункта против 49,4 пункта в августе. Аналитики ожидали, что данный показатель вырастет лишь до 50,3 пункта. Вместе с тем, расходы на строительство в США в августе упали второй месяц подряд до самого низкого уровня за последние восемь месяцев. Это было неожиданное падение, движимое слабостью в государственном и частном секторах. Последовательные снижения предполагают, что строительство жилья не может помочь экономическому росту в третьем квартале. Министерство торговли сообщило в понедельник, что расходы на строительство упали на 0,7% в августе и с учетом сезонных колебаний достигли годового уровня $1,142 трлн, это самый низкий показатель с декабря 2015 года. Экономисты ожидали, что рост затрат составит 0,2%.

Основные фондовые индексы США закрылись ниже нуля во вторник. Рынки потеряли импульс после того, как Международный валютный фонд (МВФ) снизил прогноз роста экономики США до 1,6% с 2,2% в этом году. Кроме того, как стало известно, показатель деловой активности в Нью-Йорке сильно вырос по итогам сентября, но при этом остался на территории сокращения. Об этом свидетельствует отчет, опубликованный Институтом управления поставками (ISM) Нью-Йорка. Согласно представленным данным, индекс, оценивающий экономические условия в секторах производства и услуг для компаний, зарегистрированных в Нью-Йорке, подскочил в сентябре до 49,6 пункта по сравнению с 47,5 пункта в августе. Экономисты прогнозировали, что индекс составит 53,2 пункта. Вместе с тем, индекс, отражающий экономические условия через 6 месяцев, ухудшился в сентябре до 59,6 пункта с 65,5 пункта в августе.

Основные фондовые индексы Уолл-стрит выросли в среду впервые на этой неделе на фоне роста финансового и энергетического секторов. Как стало известно, индекс деловой активности в сфере услуг США, рассчитываемый Институтом управления поставками (ISM), заметно улучшился в сентябре, достигнув уровня 57,1 по сравнению с 51,4 в предыдущем месяце. Согласно прогнозу, показатель должен был вырасти лишь до 53,0. Напомним, индикатор является результатом опроса около 400 фирм из 60 секторов по всем США. Значение индекса ISM, превышающее 50, обычно рассматривается как показатель роста производственной активности, а меньшее 50, соответственно, падения. Вместе с тем, после сообщения о резком увеличении числа новых заказов на промышленные товары в США в прошлом месяце, Министерство торговли США опубликовало доклад в среду, показавший, что производственные заказы неожиданно проявили дальнейший потенциал роста в августе. Так, Министерство торговли сообщило, что производственные заказы выросли на 0,2% в августе после того, как поднялись на 1,4% в июле. Стоимость нефти выросла после публикации неожиданных данных о снижении запасов в США. Коммерческие запасы нефти в хранилищах США на неделе 24 - 30 сентября неожиданно упали, а запасы бензина умеренно выросли. Об этом свидетельствуют данные Минэнерго США, опубликованные в среду. В еженедельном отчете ведомства сообщается, что запасы нефти упали на 3 млн баррелей до 499,7 млн баррелей. Это близко к максимумам для данного времени года. Средний прогноз аналитиков предполагал рост запасов на 2,1 млн баррелей.

Основные фондовые индексы Уолл-стрит закрылись около нуля в четверг, за день до публикации отчета по занятости, который показал бы, является ли экономика достаточно сильной, чтобы выдержать повышение процентной ставки. Кроме того как сообщило Министерства труда США, число американцев, впервые подавших заявки на получение пособия по безработице, неожиданно снизилось на прошлой неделе, приблизившись до 43-летнего минимума, что является свидетельством продолжающегося роста рабочих мест. Согласно отчету, с учетом сезонных колебаний количество первичных обращений за пособием по безработице на неделе, завершившейся 1 октября, сократилось на 5 000, до 249 000. Это самый низкий уровень с середины апреля, когда число обращений достигло почти 43-летнего минимума. Экономисты ожидали, что число обращений вырастет на 3 000 до 257 000.

Основные фондовые индексы США незначительно снизились в пятницу после публикации более слабых, чем ожидалось, данных по рынку труда. Так, департамент труда сообщил, что экономика США продемонстрировала скромный рост числа рабочих мест в сентябре, но темпы повышения зарплаты ускорились, что сигнализирует о стабильной ситуации на рынке труда. Согласно данным, с учетом сезонных колебаний числа занятых в несельскохозяйственных отраслях экономики увеличилось на 156 тыс., зафиксировав наименьший прирост с мая. Уровень безработицы, полученный из отдельного обследования домохозяйств, увеличился на 0,1 п.п., до 5,0%. Последние рост отражает обнадеживающие признаки: общая рабочая сила росла быстро, так как американцы, которые ранее были слишком обескуражены, чтобы искать работу, снова начала ее поиск. Экономисты ожидали, что занятость увеличится на 175 тыс., а уровень безработицы останется без изменений. Правительство также пересмотрело данные за предыдущие месяцы, хотя общий прогноз не изменился. Согласно новым оценкам, экономика добавила 167 тыс. рабочих мест в августе по сравнению с 151 тыс., о которых сообщалось ранее. Тем временем, изменение за июль было пересмотрено в сторону понижения - до 252 тыс. с 275 тыс. Вместе с тем, Министерство торговли США сообщило, что оптовые запасы уменьшились по итогам августа, превысив оценки экспертов, что в основном было вызвано сокращением запасов сельскохозяйственных товаров и одежды. Согласно отчету, с учетом сезонных колебаний товарные запасы на складах оптовой торговли снизились на 0,2%, составив $589.1 млрд. Напомним, в июле объем запасов уменьшился на 0,1% (пересмотрено с 0,0%). По сравнению с августом прошлого года запасы сократились на 0,1%. Запасы товаров длительного пользования выросли на 0,2% относительно июля, но сократились на 1,9% в годовом выражении. Запасы компьютеров, компьютерного оборудования и программного обеспечения выросли на 1,9% по сравнению с предыдущим месяцем. Запасы товаром недлительного пользования снизились на 0,7% с июля, но выросли на 2,8% годовых.

В отраслевом разрезе все сектора, кроме двух, индекса S&P за период 3-7 октября включительно показали спад. Наибольший рост показал сектор базовых материалов (+0,2%). Максимальное падение показал сектор коммунальных услуг (-3,9%).

Что касается компонентов индекса DOW, то за прошедшую неделю прирост показали 12 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции Wal-Mart Stores Inc. (WMT, -4.74%). Лидером были акции The Goldman Sachs Group, Inc. (GS, +5.31%).

Третий день снижения отправил европейские фондовые индексы к еженедельному падению после того, как отчет США по занятости уменьшил перспективы повышения ставки ФРС в этом году. Читать далее

Основные фондовые индексы США незначительно снизились в пятницу после публикации более слабых, чем ожидалось, данных по рынку труда.

Так, департамент труда сообщил, что экономика США продемонстрировала скромный рост числа рабочих мест в сентябре, но темпы повышения зарплаты ускорились, что сигнализирует о стабильной ситуации на рынке труда. Согласно данным, с учетом сезонных колебаний числа занятых в несельскохозяйственных отраслях экономики увеличилось на 156 тыс., зафиксировав наименьший прирост с мая. Уровень безработицы, полученный из отдельного обследования домохозяйств, увеличился на 0,1 п.п., до 5,0%. Последние рост отражает обнадеживающие признаки: общая рабочая сила росла быстро, так как американцы, которые ранее были слишком обескуражены, чтобы искать работу, снова начала ее поиск. Экономисты ожидали, что занятость увеличится на 175 тыс., а уровень безработицы останется без изменений. Правительство также пересмотрело данные за предыдущие месяцы, хотя общий прогноз не изменился. Согласно новым оценкам, экономика добавила 167 тыс. рабочих мест в августе по сравнению с 151 тыс., о которых сообщалось ранее. Тем временем, изменение за июль было пересмотрено в сторону понижения - до 252 тыс. с 275 тыс.

Вместе с тем, Министерство торговли США сообщило, что оптовые запасы уменьшились по итогам августа, превысив оценки экспертов, что в основном было вызвано сокращением запасов сельскохозяйственных товаров и одежды. Согласно отчету, с учетом сезонных колебаний товарные запасы на складах оптовой торговли снизились на 0,2%, составив $589.1 млрд. Напомним, в июле объем запасов уменьшился на 0,1% (пересмотрено с 0,0%). По сравнению с августом прошлого года запасы сократились на 0,1%. Запасы товаров длительного пользования выросли на 0,2% относительно июля, но сократились на 1,9% в годовом выражении. Запасы компьютеров, компьютерного оборудования и программного обеспечения выросли на 1,9% по сравнению с предыдущим месяцем. Запасы товаром недлительного пользования снизились на 0,7% с июля, но выросли на 2,8% годовых.

Компоненты индекса DOW преимущественно в минусе (21 против 9). Больше остальных выросли акции The Travelers Companies, Inc. (TRV, +1.20%). Аутсайдером являются акции United Technologies Corporation (UTX, -1.80%).

Большинство индексов S&P также в минусе. Лидером является сектор конгломератов (+0.1%). Больше всего упал сектор промышленных товаров (-1.3%).

На текущий момент:

Dow 18153.00 -46.00 -0.25%

S&P 500 2149.00 -7.50 -0.35%

Nasdaq 100 4861.00 -11.00 -0.23%

Oil 50.33 -0.11 -0.22%

Gold 1255.70 +2.70 +0.22%

U.S. 10yr 1.75 +0.01

Вместо того, чтобы строить новые супермаркеты для стимулирования роста, гигант розничной торговли Wal-Mart Stores Inc. (WMT) надеется стать локомотивом электронной коммерции, которая привлекает все больше покупателей.

На встрече инвесторов в четверг, руководители Wal-Mart сказали, что откроют только около половины супермаркетов в следующем году, как это было в прошлом финансовом году. Вместо этого, Wal-Mart направит $11 млрд капитала ежегодно на повышение продаж электронной коммерции.

Решение представляет собой фундаментальный сдвиг для крупнейшего в мире ритейлера, и потребует значительных инвестиций.

Wal-Mart уже инвестировал миллиарды в онлайн-продажи, а также в повышение заработной платы для работников магазинов. В прошлом месяце, Wal-Mart потратил $3,3 млрд, чтобы купить убыточный интернет-магазин Jet.com Inc., а в среду ритейлер сообщил об увеличении своих инвестиций в китайского онлайн ритейлера JD.com Inc. почти вдвое.

"Я не думаю, что будет преувеличением сказать, что мы переживаем период трансформации", - сообщил инвесторам и аналитикам генеральный директор Wal-Mart Даг Макмиллон на встрече. В четверг была первая конференция инвесторов Wal-Mart за по крайней мере десятилетие, где руководители вышли на сцену в более свободном стиле одежды. В последние недели Wal-Mart упростил свой дресс-код для сотрудников в штаб-квартире.

Wal-Mart заявил, что финансовые результаты 2018 года практически не изменятся по сравнению с 2017 фискальным годом, который заканчивается в январе. Вместе с тем, компания отметила, что прибыль в расчете на одну акцию в 2019 финансовом году снизится по сравнению с предыдущим прогнозом на 5-10%, отчасти из-за приобретения Jet.com.

Открытие новых магазинов Wal-Mart в США значительно замедлится. Ритейлер планирует построить 35 супермаркетов в 2018 финансовом году, по сравнению с 69 в прошлом году.

Даже рост магазинов компании меньшего формата замедлится, до 20 новых магазинов в 2018 финансовом году по сравнению со 161, построенным в прошлом году. За последние четыре года, большинство роста Wal-Mart пришло из новых магазинов, сказал финансовый директор Бретт Биггс в четверг.

Продажи в магазинах Wal-Mart росли в течение восьми кварталов подряд на сопоставимой основе, отчасти из-за инвестиций на повышение качества услуг и эффективности, а также сокращение запасов.

В то время как приоритеты расходов компании смещаются, Wal-Mart сохранил прогноз по капитальным затратам на $11 млрд в текущем и следующем финансовом году. Компания сообщила о доходе $482 млрд в прошлом финансовом году, при этом около $14 млрд пришло из электронной коммерции.

Руководители компании, выступая перед инвесторами, сообщили, что продажи электронной коммерции значительно возросли во второй половине минувшего года, отметив, что ожидают роста продаж во втором полугодии на 20-30%.

Рост продаж электронной коммерции Wal-Mart замедлялся в течение девяти кварталов подряд вплоть до последнего, когда они выросли на 12%.

На текущий момент акции Wal-Mart Stores Inc. (WMT) котируются по $68,40 (-1,38%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.73% (-1 б.п.).

Нефть (WTI) $50.47 (+0.06%)

Золото $1264.60 (+0.93%)

Перед открытием фондовых рынков США: фьючерсы на премаркете демонстрируют умеренное снижение

Перед открытием рынка фьючерс S&P находится на уровне 2151.00 (-0.26%), фьючерс NASDAQ снизился на 0.22% до уровня 4861.25. Внешний фон негативный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют преимущественно негативную динамику.

Nikkei 16,860.09 -39.01 -0.23%

Hang Seng 23,851.82 -100.68 -0.42%

Shanghai Closed

FTSE 7,076.54 +76.58 +1.09%

CAC 4,475.49 -4.61 -0.10%

DAX 10,546.49 -22.31 -0.21%

Ноябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $50.41 за баррель (-0.06%)

Золото торгуется по $1262.10 за унцию (+0.73%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренное снижение. Инвесторы оценивают вышедшие данные по рынку труда США.

Департамент труда сегодня сообщил, что экономика США продемонстрировала скромный рост числа рабочих мест в сентябре, но темпы повышения зарплаты ускорились, что сигнализирует о стабильной ситуации на рынке труда. Согласно данным, с учетом сезонных колебаний числа занятых в несельскохозяйственных отраслях экономики увеличилось на 156 тыс., зафиксировав наименьший прирост с мая. Уровень безработицы, полученный из отдельного обследования домохозяйств, увеличился на 0.1 п.п., до 5%. Последние рост отражает обнадеживающие признаки: общая рабочая сила росла быстро, так как американцы, которые ранее были слишком обескуражены, чтобы искать работу, снова начала ее поиск. Экономисты ожидали, что занятость увеличится на 175 тыс., а уровень безработицы останется без изменений. Правительство также пересмотрело данные за предыдущие месяцы, хотя общий прогноз не изменился. Согласно новым оценкам, экономика добавила 167 тыс. рабочих мест в августе по сравнению с ранее заявленными 151 тыс. Тем временем, изменение за июль было пересмотрено в сторону понижения - до 252 тыс. с 275 тыс.

Кроме того, отчет показал, что рост заработной платы ускорился в прошлом месяце. Работники частного сектора зарабатывали в среднем $25.79 в час в сентябре, что на 6 центов, или на 0.2% больше, чем месяцем ранее. В годовом выражении средняя зарплата выросла на 2.6%.

Последние данные могут негативно влиять на чиновников ФРС, которые еще недавно указывали на свою склонностью к повышению процентной ставки к концу текущего года. Центральный банк сохранял ставки исключительно низкими после спада для стимулирования экономического роста путем поощрения домохозяйств и предприятий, чтобы тратить и инвестировать. Но чиновники ФРС опасаются, что сохранение ставки слишком низкими и слишком долго увеличивает риск создания "пузырей" на рынке активов. Напомним, до конца года ФРС проведет еще два заседания - в начале ноября и в середине декабря. Согласно рынку фьючерсов, сейчас вероятность повышения процентной ставки ФРС на декабрьском заседании составляет 65.5%.

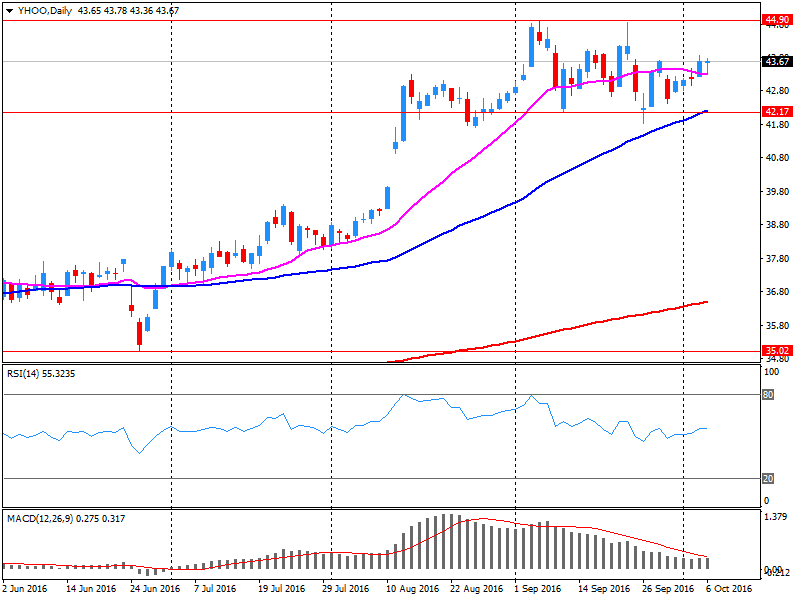

Среди сообщений корпоративного характера стоит отметить новость о том, что компания Verizon (VZ) настаивает на дисконте в размере $1 млрд. к сумме в $ 4.8 млрд., обозначенной в соглашении о покупке основного бизнеса Yahoo! (YHOO), в связи с последними негативными сообщениями о хакерских взломах и шпионаже Yahoo! Акции YHOO на премаркете снизились на 1.2%.

В фокусе внимания инвесторов также находятся акции компании Honeywell International Inc. (HON), которая обнародовала обновленные прогнозы на третий квартал текущего года, а также представила прогнозы на четвертый квартал. Согласно обновленным прогнозам, в третьем квартале Honeywell ожидает получить прибыль в размере $1.67 на акцию против ранее прогнозируемых $1.67-1.72 и среднего прогноза аналитиков $1.70. Выручка ожидается в размере $9.8 млрд. против среднего прогноза аналитиков $10.11 млрд. и предыдущего прогноза компании $10-10.2 млрд. В четвертом квартале, согласно прогнозам компании, ее прибыль составит $1.74-$1.78 на акцию против средней оценки аналитиков на уровне $1.79, тогда как выручка достигнет $10.1-10.3 млрд. против оценки рынка $10.69 млрд. Акции HON на премаркете обвалились на 5.9%.

После начала торгов влияние на их ход могут оказать запланированные выступления ряда представителей ФРС, в том числе вице-председателя ФРС Стэнли Фишера (14:30 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 171.76 | 0.12(0.0699%) | 428 |

| ALCOA INC. | AA | 31.94 | 0.16(0.5035%) | 866 |

| Amazon.com Inc., NASDAQ | AMZN | 844.05 | 2.39(0.284%) | 16398 |

| American Express Co | AXP | 62 | 0.06(0.0969%) | 250 |

| Apple Inc. | AAPL | 114.11 | 0.22(0.1932%) | 130869 |

| AT&T Inc | T | 39.19 | 0.08(0.2045%) | 9314 |

| Barrick Gold Corporation, NYSE | ABX | 15.91 | 0.27(1.7263%) | 226874 |

| Chevron Corp | CVX | 102 | -0.18(-0.1762%) | 4785 |

| Cisco Systems Inc | CSCO | 31.5 | 0.02(0.0635%) | 721 |

| Citigroup Inc., NYSE | C | 48.92 | -0.15(-0.3057%) | 23896 |

| Exxon Mobil Corp | XOM | 86.99 | -0.05(-0.0574%) | 4486 |

| Facebook, Inc. | FB | 128.89 | 0.15(0.1165%) | 44314 |

| Ford Motor Co. | F | 12.4 | 0.01(0.0807%) | 2700 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 10.42 | 0.12(1.165%) | 51127 |

| General Electric Co | GE | 29.12 | -0.15(-0.5125%) | 38802 |

| General Motors Company, NYSE | GM | 32.5 | -0.03(-0.0922%) | 1000 |

| Goldman Sachs | GS | 167 | -0.15(-0.0897%) | 560 |

| Google Inc. | GOOG | 779.85 | 2.99(0.3849%) | 2464 |

| Hewlett-Packard Co. | HPQ | 15.52 | -0.08(-0.5128%) | 576 |

| Home Depot Inc | HD | 129.71 | -0.48(-0.3687%) | 26844 |

| HONEYWELL INTERNATIONAL INC. | HON | 108.9 | -6.71(-5.804%) | 81962 |

| Intel Corp | INTC | 38.05 | -0.02(-0.0525%) | 1813 |

| International Business Machines Co... | IBM | 157.45 | 0.57(0.3633%) | 200 |

| JPMorgan Chase and Co | JPM | 67.71 | -0.16(-0.2357%) | 2275 |

| Nike | NKE | 52.26 | 0.23(0.442%) | 2821 |

| Starbucks Corporation, NASDAQ | SBUX | 53.3 | 0.16(0.3011%) | 632 |

| The Coca-Cola Co | KO | 41.77 | 0.06(0.1439%) | 905 |

| Twitter, Inc., NYSE | TWTR | 19.8501 | -0.0199(-0.1002%) | 353036 |

| United Technologies Corp | UTX | 101.8 | -0.28(-0.2743%) | 2984 |

| Wal-Mart Stores Inc | WMT | 69.15 | -0.21(-0.3028%) | 1029 |

| Walt Disney Co | DIS | 93.05 | 0.22(0.237%) | 2949 |

| Yahoo! Inc., NASDAQ | YHOO | 43.17 | -0.51(-1.1676%) | 39949 |

| Yandex N.V., NASDAQ | YNDX | 22.18 | 0.05(0.2259%) | 100 |

Согласно обновленным прогнозам, в третьем квартале компания ожидает получить прибыль в размере $1.67 на акцию против ранее прогнозируемых $1.67-1.72 и среднего прогноза аналитиков $1.70. Выручка ожидается в размере $9.8 млрд. против среднего прогноза аналитиков $10.11 млрд. и предыдущего прогноза компании $10-10.2 млрд.

В четвертом квартале, согласно прогнозу, прибыль составит $1.74-$1.78 на акцию против средней оценки аналитиков на уровне $1.79, тогда как выручка достигнет $10.1-10.3 млрд. против оценки рынка $10.69 млрд.

С учетом последних обновлений, по итогам всего года прибыль составит $6.60-$6.64 на акцию против предыдущего прогноза $6.60-6.70.

Акции HON на премаркете снизились до уровня $108.75 (-5.93%).

Повышение рейтингов:

Снижение рейтингов:

Прочее:

Аналитики Stifel повысили целевую стоимость акций Alcoa (AA) до $39 с $13

Аналитики RBC Capital Mkts понизили целевую стоимость акций Wal-Mart (WMT) до $75 с $76

Аналитики Telsey Advisory Group понизили целевую стоимость акций Wal-Mart (WMT) до $76 с $78

Verizon настаивает на дисконте в размере $1 млрд. к сумме в $ 4.8 млрд., обозначенной в соглашении о покупке основного бизнеса Yahoo!, сообщили несколько источников изданию New York Post.

Требование последовало сразу за негативными новостями, появившимися в последние несколько дней.

Так, две недели назад медиа сообщили о взломе Yahoo! в 2014 году и что данные более чем 500 пользователей ресурса были украдены.

Затем, в начале этой недели, стало известно, что Суд внешней разведки и наблюдения (Foreign Intelligence Surveillance Court, FISC) обязал Yahoo! сканировать электронную почту пользователей на предмет возможных связей с террористами.

Акции YHOO на премаркете снизились до уровня $43.10 (-1.33%).

Европейские фондовые индексы торгуются преимущественно в красной зоне, так как инвесторы ожидают публикации данных по рынку труда США, которые могут повлиять на вероятность и сроки повышения процентной ставки ФРС. Тем временем, британские рынки приближаются к историческим максимумам, получая поддержку от возобновившегося обвала курса фунта.

По мнению аналитиков, сегодняшний отчет по числу рабочих мест вне сельского хозяйства США может предоставить дополнительные аргументы в пользу повышения ставок. Согласно рынку фьючерсов, сейчас вероятность повышения процентной ставки ФРС в декабре составляет 63,4% против 59,8% днем ранее. Средний прогноз по отчету payrolls составляет +175 тыс. против августовского значения +151 тыс.. Добавим, среднее значение показателя за последние 12 месяцев составляло +204 тыс., за последние шесть месяцев +175 тыс. При выходе лучших, чем ожидается, данных по рынку труда шансы повышения ставки в конце года вырастут. Если ФРС пойдет на такой шаг, ЕЦБ может оказаться в еще более сложном положении. Ранее сообщалось, что ЕЦБ может начать постепенно сокращать объем выкупа активов в рамках программы количественного смягчения по мере приближения сроков ее окончания в марте 2017 года.

"Есть предел тому, что Центробанки могут сделать, чтобы помочь экономике, и рынки должны начать учитывать в ценах рост, а не поддержку, - сказал Гиллермо Сампере, эксперт MPPM EK.

Небольшое влияние на ход торгов оказали данные по Германии и Британии. Статистическое ведомство Destatis сообщило, что объем промышленного производства в Германии увеличился в августе на 2,5 процента, вслед за падением на 1,5 процента в июле (показатель не пересматривался). Аналитики в среднем ожидали, что производство вырастет лишь на 0,8 процента. Последний темп повышения был самым быстрым с января, когда объем производства увеличился на 2,8 процента. Без учета энергии и строительства, производства выросло на 3,3 процента по сравнению с июлем.

Между тем, Управления национальной статистики сообщило, что промышленное производство в Британии неожиданно уменьшилось по итогам августа, компенсировав прирост за предыдущие два месяца Согласно отчету, в августе объем промышленного производства сократился на 0,4 процента в месячном исчислении, что последовало за повышением на 0,1 процента в июле и июне. Экономисты прогнозировали, что промпроизводство снова увеличится на 0,1 процента.

В то же время, объем производства в обрабатывающей промышленности вырос на 0,2 процента после того, как сократился на 0,9 процента в июле. Тем не менее, темпы последнего роста были заметно ниже, чем ожидали эксперты (+0,5 процента). Спад был замечен в двух из четырех основных секторов, во главе с добычей полезных ископаемых и разработкой карьеров, где производство снизилось на 3,7 процента.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 опустился на 0,8 процента.

Датчик акций кредиторов повышается четвертый день, двигаясь в разрез с общей динамкой рынка. Стоимость Deutsche Bank AG выросли на 1,3 процента после того, как люди, знакомые с вопросом, сказали, что банк проводит неофициальные переговоры с фирмами, занимающимися ценными бумагами, чтобы изучить различные варианты, включая привлечение капитала.

Датчик акций горнодобывающих компаний вырос после того, как аналитики Bank of America рекомендовали покупать акции сектора.

Капитализация Delta Lloyd NV увеличилась на 2,1 процента после отклонения незапрашиваемого предложения о покупке от NN Group NV, ссылаясь на слишком низкую оценку стоимости. Стоит подчеркнуть, NN Group NV предлагала 2,4 млрд. евро.

Стоимость E.ON SE выросла на 2,4 процента после сообщений, что Cevian Capital AB рассматривает покупку 10 процентов акций немецкой компании.

На текущий момент

FTSE 100 +75.06 7075.02 +1.07%

DAX -59.93 10508.87 -0.57%

CAC 40 -22.25 4457.85 -0.50%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались на отрицательной территории, т.к. участники рынка оценивают вероятность повышения процентных ставок Федеральной резервной системой до конца текущего года. Кроме того, рынки испытывают некоторую неопределенность перед воскресными дебатами кандидатов в президенты США Хиллари Клинтон и Дональда Трампа. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в красной зоне, так как инвесторы проявляют осторожность перед публикацией доклада по числу рабочих мест в США, результаты которого могут повлиять на сроки следующего повышения ставки ФРС. Рынки Китая сегодня закрыты, в связи с национальными праздниками в стране.

Котировки на Токийской фондовой бирже немного снизились, так как инвесторы фиксировали прибыль после четырех дней роста, в ходе которых основные индексы достигли максимума с июня. Положительными факторами на рынке стали ослабление курса иены по отношению к доллару и рост цен на нефть.

Акций автоконцерна Toyota Motor подешевели на 0,7%.

Рыночная стоимость телекоммуникационной корпорации Softbank снизилась на 1,25%.

Nikkei 225 16,869.09 -30.01 -0.18%

S&P/ASX 200 5,475.30 -7.73 -0.14%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,899.10 +79.86 +0.47%

Shanghai Composite 3,005.51 +7.03 +0.23%

S&P/ASX 200 5,483.03 +30.11 +0.55%

FTSE 100 6,999.96 -33.29 -0.47%

CAC 40 4,480.10 -9.85 -0.22%

Xetra DAX 10,568.80 -16.98 -0.16%

S&P 500 2,160.77 +1.04 +0.05%

Dow Jones Industrial Average 18,268.50 -12.53 -0.07%

S&P/TSX Composite 14,595.50 -15.08 -0.10%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.