- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 14-09-2016

Основные фондовые индексы Уолл-стрит закрылись смешанно, так как рост акций потребительского сектора был нивелирован падением котировок сферы конгломератов.

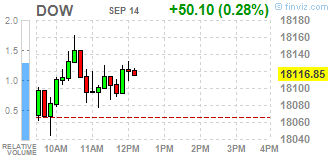

Большинство компонентов индекса DOW снижаются (22 из 30). Больше остальных выросли акции Apple Inc. (AAPL, +3.35%). Аутсайдером являются акции International Business Machines Corporation (IBM, -1.39%).

Большинство секторов индекса S&P в минусе. Больше всего упал сектор конгломератов (-0.6%). Лидером является сектор потребительских товаров (+0.2%).

Европейские фондовые индексы завершили торги разнонаправленно, прервав четырехдневное падение, так как снижение акций люксовых ритейлеров было нивелировано повышением котировок горнодобывающих компаний.

Основные ондовые индексы Уолл-стрит выросли в среду, при поддержке технологического сектора. Акции Apple (AAPL) выросли более 4%, что дало трем основным индексам наибольший импульс, и растет уже третий день подряд на сообщениях о высоком спросе на новые айфоны.

Перед заседанием ФРС на следующей неделе, как ожидается, в центр внимания инвесторов на этой неделе будут находиться экономические отчеты, среди которых данные по розничным продажам, безработице, инфляции, потребительским и деловым настроениям, а также промышленном производстве.

Стоимость нефти снизилась, что было вызвано публикацией неоднозначного отчета по запасам нефтепродуктов в США. Вместе с тем, дальнейшее падение цен сдерживала общая слабость американского доллара. Минэнерго США сообщило, что по итогам недели, завершившейся 9 сентября, запасы нефти неожиданно сократились, но запасы бензина незначительно выросли. Согласно отчету, запасы нефти уменьшились на 559 000 баррелей до 510,8 млн баррелей. Эксперты в среднем прогнозировали повышение запасов на 4 млн баррелей. Запасы нефти в терминале Кушинга (штат Оклахома) упали на 1,2 млн баррелей до 62,2 млн баррелей.

Большинство компонентов индекса DOW в плюсе (18 из 30). Больше остальных выросли акции Apple Inc. (AAPL, +4.45%). Аутсайдером являются акции American Express Company (AXP, -0.76%).

Почти все индексы S&P также в плюсе. Лидером является сектор потребительских товаров (+0.6%). Больше всего упал сектор основных материалов (-0.2%).

На текущий момент:

Dow 18036.00 +27.00 +0.15%

S&P 500 2126.75 +4.50 +0.21%

Nasdaq 100 4759.25 +35.25 +0.75%

Oil 44.01 -0.89 -1.98%

Gold 1327.50 +3.80 +0.29%

U.S. 10yr 1.68 -0.05

Среди компаний, акции которых активно ведут себя на торгах в среду, стоит выделить Vitae Pharmaceuticals (VTAE), Ford Motor (F) и Monsanto (MON).

Allergan PLC согласилась приобрести биотехнологическую компанию Vitae Pharmaceuticals за $639 млн, что более чем в два раза ее рыночной стоимости. Таким образом, Allergan намерен укрепить позиции на рынке фармацевтических средств для ухода за кожей. Акции Vitae подскочили до $20,90 в ходе регулярной сессии.

Ford озвучил радикальные планы расширить среду роботизированных таксомоторных парков и других услуг автономных автомобилей перед ежегодной встречей с инвесторами, которые в значительной степени сохранили акции компании в нейтральном положении. Акции Ford прослеи на 0,7% до $ 12,30.

Немецкий химический и фармацевтический гигант Bayer сообщил, что согласился купить мирового лидера биотехнологических растений, американскую компанию Monsanto (MON) за $66 млрд, что даст возможность создать одну из крупнейших в мире агрохимических компаний. Акций компании Monsanto выросли на 0,4%, до $106,50.

Розничный продавец домашнего декора At Home Group (HOME) в качестве дебютанта в роли публичной компании зафиксировал прибыль во втором квартале, так как чистый объем продаж увеличился на 21%. Акции ритейлера выросли на 5,2% до $13,10.

Американский инвестор Карл Икан сообщил, что он попросил разрешения регулирующих органов, чтобы увеличить свою долю в компании Herbalife (HLF) до 50%. Сейчас он имеет 20% и имеет разрешение приобрести до 35%. Акции Herbalife выросли на 4,2% до $ 62,38 премаркет.

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.72% (-1 б.п.).

Нефть (WTI) $41.40 (-1.11%)

Золото $1324.00 (+0.02%)

Перед открытием рынка фьючерс S&P находится на уровне 2127.00 (+0.23%), фьючерс NASDAQ повысился на 0.34% до уровня 4740.00.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Nikkei 16,614.24 -114.80 -0.69%

Hang Seng 23,190.64 -25.12 -0.11%

Shanghai 3,002.67 -20.84 -0.69%

FTSE 6,706.37 +40.74 +0.61%

CAC 4,382.32 -4.86 -0.11%

DAX 10,440.43 +53.83 +0.52%

Октябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $44.65 за баррель (-0.56%)

Золото торгуется по $1324.70 за унцию (+0.08%)

Фьючерсы на основные фондовые индексы США на премаркете умеренный рост после того, как торговля в условиях повышенной волатильности в течении предыдущих трех сессий привела к снижению акций до двухмесячного минимума. Волатильность на рынке акций обусловили спекуляции, что в мировые регуляторы ограничивают методы стимулирования мировой экономики.

Важная макростатистика перед открытием торговой сессии не публиковалась. Перед заседанием ФРС на следующей неделе, как ожидается, в центр внимания инвесторов на этой неделе будут находиться экономические отчеты, среди которых данные по розничным продажам, безработице, инфляции, потребительским и деловым настроениям, а также промышленном производстве.

Среди сообщений корпоративного характера стоит отметить презентацию Ford Motor (F), которая очертила стратегию и приоритетные направления развития компании для обеспечения прибыльного роста в будущем. Согласно данным презентации, в текущем году, в компании ожидают, что общая прибыль компании до вычета налогов составит порядка $10.2 млрд., что ниже прошлогоднего рекорда, но является вторым лучшим результатом компании с 2000 года. Обновленный прогноз на 2016 год отражает недавнее увеличение объема отзыва авто по просьбе Национальной администрации по безопасности дорожного движения США. В дальнейшем ожидается, что доналоговая прибыль основного бизнеса компании будет улучшаться каждый год, начиная с 2016 и до 2018 года. Однако, итоговые результаты компании, как ожидается, покажут снижение в 2017 году по сравнению с 2016 годом и улучшение в 2018 году. Снижение в 2017 году будет следствием увеличения инвестиций и расходов на развитие новых возможностей. Акции F на премаркете снизились на 1%.

После начала торгов влияние на их ход могут оказать данные министерства энергетики по изменениям запасов нефти, которые выйдут в 14:30 GMT. По прогнозам аналитиков, за неделю, завершившуюся 9 сентября, запасы увеличились на 4 млн. баррелей, до 515.4 млн. баррелей.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 176.5 | 0.43(0.2442%) | 415 |

| ALCOA INC. | AA | 9.68 | 0.16(1.6807%) | 68162 |

| ALTRIA GROUP INC. | MO | 63.5 | -0.05(-0.0787%) | 1045 |

| Amazon.com Inc., NASDAQ | AMZN | 763.05 | 2.04(0.2681%) | 6702 |

| Apple Inc. | AAPL | 108.7 | 0.75(0.6948%) | 462710 |

| AT&T Inc | T | 39.99 | 0.02(0.05%) | 1920 |

| Barrick Gold Corporation, NYSE | ABX | 17.5 | 0.21(1.2146%) | 36746 |

| Caterpillar Inc | CAT | 80.16 | -0.07(-0.0872%) | 364 |

| Chevron Corp | CVX | 99.6 | 0.17(0.171%) | 1043 |

| Citigroup Inc., NYSE | C | 47.15 | 0.23(0.4902%) | 13698 |

| Exxon Mobil Corp | XOM | 85.4 | 0.19(0.223%) | 1678 |

| Facebook, Inc. | FB | 127.49 | 0.28(0.2201%) | 43558 |

| Ford Motor Co. | F | 12.28 | -0.10(-0.8078%) | 1675875 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 10.19 | 0.04(0.3941%) | 440557 |

| General Electric Co | GE | 29.97 | 0.12(0.402%) | 9379 |

| General Motors Company, NYSE | GM | 30.9 | -0.04(-0.1293%) | 13203 |

| Google Inc. | GOOG | 763 | 3.31(0.4357%) | 425 |

| Intel Corp | INTC | 35.73 | 0.12(0.337%) | 3639 |

| Johnson & Johnson | JNJ | 117.3 | -0.31(-0.2636%) | 542 |

| JPMorgan Chase and Co | JPM | 66.8 | 0.27(0.4058%) | 1360 |

| Microsoft Corp | MSFT | 56.67 | 0.14(0.2477%) | 7326 |

| Nike | NKE | 55.68 | 0.31(0.5599%) | 954 |

| Starbucks Corporation, NASDAQ | SBUX | 54 | 0.02(0.0371%) | 1000 |

| Tesla Motors, Inc., NASDAQ | TSLA | 196.98 | 0.93(0.4744%) | 6771 |

| Twitter, Inc., NYSE | TWTR | 17.9 | 0.14(0.7883%) | 54928 |

| Verizon Communications Inc | VZ | 51.57 | 0.12(0.2332%) | 2798 |

| Visa | V | 81.94 | 0.05(0.0611%) | 840 |

| Yahoo! Inc., NASDAQ | YHOO | 43.07 | 0.03(0.0697%) | 1178 |

| Yandex N.V., NASDAQ | YNDX | 20.39 | 0.01(0.0491%) | 5059 |

Повышение рейтингов:

Снижение рейтингов:

Аналитики Morgan Stanley понизили рейтинг акций Freeport-McMoRan (FCX) до уровня Underweight с Equal-Weight

Прочее:

Компания Ford Motor (F) на встрече с инвесторами заявила, что является хорошей возможностью для вложения с привлекательным потенциалом роста, так как она инвестирует в новые возможности и расширяется как авто и мобильная компания.

В презентации, подготовленной ко Дню инвестора, компания представила свою стратегию и приоритетные направления развития для обеспечения прибыльного роста в будущем.

Согласно презентации, Ford развивает свой бизнес в трех направлениях:

- усиление основного бизнеса посредством укрепления глобальное лидерство компании в производстве грузовых, грузопассажирских и легковых автомобилей;

- трансформация традиционно менее успешных направлений основной деятельности, в том числе производство автомобилей типа "люкс", небольших транспортных средств и отдельных развивающихся рынков;

- инвестирование и перераспределения капитала в появляющиеся возможности, которые обеспечат лидерство в таких направлениях, как электромобили, автопилот и мобильность.

В текущем году, в Ford ожидают, что общая прибыль компании до вычета налогов составит порядка $10.2 млрд., что ниже прошлогоднего рекорда, но является вторым лучшим результатом компании с 2000 года. Обновленный прогноз на 2016 год отражает недавнее увеличение объема отзыва авто по просьбе Национальной администрации по безопасности дорожного движения США.

В дальнейшем ожидается, что доналоговая прибыль основного бизнеса компании будет улучшаться каждый год, начиная с 2016 и по 2018 года. Однако, итоговые результаты компании, как ожидается, покажут снижение в 2017 году по сравнению с 2016 годом и улучшение в 2018 году. Снижение в 2017 году будет следствием увеличения инвестиций и расходов на развитие новых возможностей.

В Ford также ожидают, что суммарные операционные денежные потоки автомобильного сегмента будут оставаться положительными до 2018 года, с общим остатком денежных средств на уровне или выше минимальной цели компании в $20 млрд.

Распределение капитала до 2018 года будет фокусироваться главным образом на производстве, развитии новых возможностей и выплатам акционерам. В соответствии с этим, Ford подтвердил намерение выплачивать регулярные дивиденды, а также дополнительное дивиденды в случае необходимости.

Акции F на премаркете снизились до уровня $12.25 (-1.05%).

Европейские фондовые индексы растут впервые после снижения в течение нескольких предыдущих сессий, так как инвесторы ищут безопасные активы после глобальной распродажи на рынках из-за сомнений в эффективности политики центрального банка.

Статданные из Великобритании, опубликованные в среду, показали, что решение страны о выходе из Евросоюза (Brexit) не привело к охлаждению рынка труда страны. Безработица в Великобритании в мае-июле 2016 года осталась на уровне 4,9%, являющемся минимальным за 11 лет, свидетельствуют данные Национального статистического управления страны (ONS). Количество безработных за три месяца сократилось на 39 тыс., число занятых (в возрасте от 16 до 64 лет) увеличилось на 174 тыс.

Внимание рынка направлено на начинающееся сегодня заседание Банка Англии. Британский ЦБ, как ожидается, не станет менять политику после принятия агрессивных мер на августовском заседании.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 поднялся в ходе торгов на 0,4% - до 340,03 пункта.

Акции горнодобывающих компаний дорожают в ходе торгов на фоне подъема цен на металлы.

Стоимость бумаг Glencore выросла на 3,9%, Anglo American - на 3,8%.

Котировки акций европейских производителей товаров класса "люкс" падают в ходе торгов.

Крупнейший мировой производитель ювелирных изделий Cie. Financiere Richemont SA предупредил о снижении операционной прибыли в первом финансовом полугодии (апрель-сентябрь 2016 года) на 45%, отметив сложную операционную среду в секторе, а также общее ослабление глобальных темпов экономического роста.

Тем временем, французский дом моды Hermes International SCA увеличил прибыль и выручку в 1-м полугодии 2016 года, однако отказался от среднесрочного прогноза повышения выручки, отметив растущую экономическую и геополитическую напряженность по всему миру.

Акции Richemont и Hermes подешевели в ходе торгов соответственно на 4,2% и 7%, котировки бумаг других производителей товаров класса "люкс" LVMH и Burberry- на 1,8% и 2,6%.

Стоимость акций швейцарского производителя часов Swatch Group снизилась на 3,4%.

На текущий момент

FTSE 6710.19 44.56 0.67%

DAX 10421.15 34.55 0.33%

CAC 4389.06 1.88 0.04%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались разнонаправленно.

Японский рынок упал вслед за котировками акций банков. Акции японских банков снизились на опасениях снижения Банком Японии ставки по депозитам, уже являющейся отрицательной. Этот шаг негативно скажется на показателях маржи прибыли финкомпаний, отмечают аналитики. Участники рынка ждут заседания ЦБ Японии. Регулятор планирует сделать изменение ставки основой монетарной политики в будущем, поскольку эффективность программы выкупа облигаций уже близка к своему лимиту. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в красной зоне, вслед за итогами торгов в США, которые негативно отреагировали на мировой уровень цен на нефть. Нефть марки WTI подешевела на 3%, до $44,90 за баррель, после того как Международное энергетическое агентство во вторник понизило прогноз мирового спроса на нефть в этом году на фоне слабого спроса в азиатском регионе.

Котировки на крупнейшей в Азии Токийской фондовой бирже снижаются на фоне падения цен на акции в США. Даже ослабление курса иены, что обычно позитивно для цен на акции, не повлияло на динамику торгов.

Акции Seiko Holdings подешевели на -7,7%, после того, как компания снизила прогноз прибыли.

Рыночная стоимость автомобильных корпораций Toyota Motor и Nissan Motor снизилась на -0,3% и -0,9% соответственно.

Nikkei 225 16,689.31 -39.73 -0.24%

Shanghai Composite 3,014.96 -8.55 -0.28%

S&P/ASX 200 5,218.30 +10.52 +0.20%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,729.04 +56.12 +0.34%

Shanghai Composite 3,023.79 +1.81 +0.06%

S&P/ASX 200 5,207.78 -11.83 -0.23%

FTSE 100 6,665.63 -35.27 -0.53%

CAC 40 4,387.18 -52.62 -1.19%

Xetra DAX 10,386.60 -45.17 -0.43%

S&P 500 2,127.02 -32.02 -1.48%

Dow Jones Industrial Average 18,066.75 -258.32 -1.41%

S&P/TSX Composite 14,349.10 -248.04 -1.70%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.