- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 16-10-2017

Основные фондовые индексы США немного выросли в понедельник, поскольку рост доходности казначейских облигаций США привел к отскоку банковских акций после трех дней потерь.

Большинство компонентов индекса DOW в плюсе (19 из 30). Лидер роста - JPMorgan Chase & Co. (JPM, +2.00%). Аутсайдер - Wal-Mart Stores, Inc. (WMT, -1.27%).

Большинство секторов индекса S&P в плюсе. Больше всего вырос сектор конгломератов (+0.4%). Наибольшее снижение показывает сектор коммунальных услуг (-0.3%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые рынки завершили торговую сессии без единой динамики, так как инвесторы следили за последними политическими новостями, поступающими из Австрии, Испании и Британии.

Основные фондовые индексы США незначительно увеличились в понедельник, поскольку рост доходности казначейских облигаций США привел к отскоку банковских акций после трех дней потерь.

Кроме того, как показали результаты исследований, опубликованные ФРБ Нью-Йорка, производственный индекс региона заметно вырос в октябре, вопреки средним прогнозам экономистов, ожидавших снижения. Согласно данным, производственный индекс в текущем месяце вырос до +30,2 пункта по сравнению с +24,4 пункта в сентябре. Предыдущее значение не пересматривалось. Экономисты ожидали снижение индекса до +20,7 пункта.

На этой неделе свои отчеты должны представить UnitedHealth (UNH), Morgan Stanley (MS), Goldman Sachs (GS), IBM (IBM), American Express (AXP), Verizon (VZ), General Electric (GE), Procter & Gamble (PG) и многие другие (всего ожидается отчетность от 55 компаний индексной корзины S&P 500 на этой неделе). Сегодня в фокусе внимания находятся акции компании Netflix (NFLX; +1.01%), которая должна представить отчет по итогам деятельности в третьем квартале после закрытия торговой сессии.

Котировки нефти умеренно выросли в понедельник, отреагировав на новости о том, что иракские силы вошли в нефтяной город Киркук, отбыв территорию у курдских бойцов. Поддержку ценам также оказывало кратковременное сокращение части нефтедобычи второго по величине производителя ОПЕК.

Большинство компонентов индекса DOW в плюсе (19 из 30). Лидер роста - Apple Inc. (AAPL, +1.51%). Аутсайдер - Wal-Mart Stores, Inc. (WMT, -1.72%).

Большинство секторов S&P в плюсе. Больше всего вырос сектор потребительских товаров (+0.2%). Наибольшее снижение показывает сектор коммунальных услуг (-0.4%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 22854.00 +24.00 +0.11%

S&P 500 2553.00 +0.25 +0.01%

Nasdaq 100 6110.00 +10.25 +0.17%

Oil 51.74 +0.29 +0.56%

Gold 1305.80 +1.20 +0.09%

U.S. 10yr 2.29 +0.01

Информационно-аналитический отдел TeleTrade

Procter & Gamble (PG) объявит финансовые результаты за первый квартал перед открытием рынка в пятницу, 20 октября. Ниже приведены основные показатели, на которые обратят внимание инвесторы одного из лидеров мирового рынка потребительских товаров.

Темпы органического роста

Как обычно, все внимание будет сосредоточено на динамике роста продаж P&G, поскольку на Уолл-стрит ищут доказательства того, что тенденции рынка улучшаются. Цель по росту составляет до 2,5% в 2018 финансовом году, и если цель будет выполнена, это будет означать второй год ускорения роста подряд.

Этот результат не привел бы к устойчивым улучшениям на рынке, хотя отрасль держится ровно. Unilever (UL), в перспективе, вырастет примерно на 4% в эти дни, в то время как Kimberly-Clark (KMB) демонстрирует, что ее органические доходы замедляются почти до нуля. Таким образом, темпы роста в 2,5% по-прежнему будут предполагать дальнейшую работу для P&G.

Инвесторы будут искать здоровое сочетание повышения цен и увеличения объема, которые приведут к органическому росту P&G. Что касается индивидуальных брендов, основное внимание будет уделено франшизе товаров для бритья Gillette. Это подразделение способствовало росту последнего квартала на основном рынке США впервые за два года, и на этой неделе мы узнаем, были ли эти выгоды лишь временным побочным эффектом снижения цен на бритвы и лезвия.

Затраты и рентабельность

Можно подумать, что P&G уже выжала всю эффективность, которую она может получить от своих инициатив по сокращению затрат. С 2012 года, в конце концов, компания сэкономила $10 млрд, сделав свое производство, маркетинг и дистрибуцию более компактными.

Тем не менее, генеральный директор Дэвид Тейлор и его команда считают, что в течение пяти финансовых лет, закончивающихся в 2021 году, они могут сократить расходы еще на $10 млрд. Экономия будет поступать из таких направлений, как реорганизация цепочки поставок, упаковочных смен и увеличение использования автоматизации в производственном процессе.

Сокращение должно повысить базовую рентабельность в этом квартале, чтобы P&G значительно опережала конкурентов. С 2012 года до сих пор это помогло увеличить операционную маржу на 3 процентных пункта до примерно 22%. Kimberly-Clark и Unilever сильно отстают от этого результата.

На текущий момент акции Procter & Gamble (PG) котируются по $93,05 (+0,01%)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.30% (+2 б.п.).

Нефть (WTI) $52.14 (+1.34%)

Золото $1,307.40 (+0.21%)

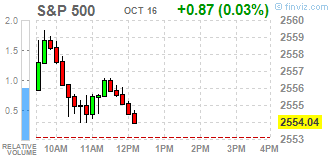

Перед открытием рынка фьючерс S&P находится на уровне 2,554.75 (+0.08%), фьючерс NASDAQ повысился на 0.19% до уровня 6,111.25. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент демонстрируют преимущественно снижение.

Nikkei 21,255.56 +100.38 +0.47%

Hang Seng 28,692.80 +216.37 +0.76%

Shanghai 3,378.80 -11.72 -0.35%

S&P/ASX 5,846.76 +32.61 +0.56%

FTSE 7,549.87 +14.43 +0.19%

CAC 5,363.08 +11.34 +0.21%

DAX 13,017.91 +26.04 +0.20%

Ноябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $52.33 за баррель (+1.71%)

Золото торгуется по $1,307.00 за унцию (+0.18%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют позитивную динамику, так как инвесторы взвешивают достаточно сильные квартальные результаты компаний, которые первыми отчитались на прошлой неделе (в основном, это были финансовые учреждения), а также ожидают поток квартальной отчетности ряда других крупнейших американских компаний.

На этой неделе свои отчеты должны представить UnitedHealth (UNH), Morgan Stanley (MS), Goldman Sachs (GS), IBM (IBM), American Express (AXP), Verizon (VZ), General Electric (GE), Procter & Gamble (PG) и многие другие (всего ожидается отчетность от 55 компаний индексной корзины S&P 500 на этой неделе).

Сегодня в фокусе внимания находятся акции компании Netflix (NFLX; +1.01%), которая должна представить отчет по итогам деятельности в третьем квартале после закрытия торговой сессии. Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $0.32 в расчете на акцию при выручке в $2.974 млрд. Кроме того. инвесторы будут следить за тем, покажет ли компания такой же впечатляющий рост пользовательской базы, как во втором квартале. Напомним, по итогам апреля-июня число пользователей Netflix увеличилось на 5 млн. Теперь в компании 100 млн. клиентов. Аналитики JPMorgan повысили свою оценку справедливой стоимости акций Netflix в пятницу до $225, сославшись на недавнее повышение тарифов и новое партнерство компании с T-Mobile (TMUS).

В сегменте макроэкономических новостей следует отметить результаты исследований, опубликованные ФРБ Нью-Йорка, которые показали, что производственный индекс региона заметно вырос в октябре, вопреки средним прогнозам экономистов, ожидавших снижения. Согласно данным, производственный индекс в текущем месяце вырос до +30.2 пункта по сравнению с +24.4 пункта в сентябре. Предыдущее значение не пересматривалось. Экономисты ожидали снижение индекса до +20.7 пункта. Других важных статистических данных перед открытием торговой сессии не публиковалась; не будет таких и после начала торгов.

Поддержку рынку также оказывают растущие нефтяные котировки. Фьючерсы на нефть сорта WTI подорожали более, чем на 1.7%. Главной причиной роста являются опасения относительно сокращения поставок с Ближнего Востока, усилившиеся после сообщений о столкновениях между иракскими солдатами и бойцами курдской армии в спорной провинции Киркук, где сосредоточен ряд нефтяных месторождений.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 47.87 | 0.16(0.34%) | 285 |

| ALTRIA GROUP INC. | MO | 65.2 | 0.15(0.23%) | 221 |

| Amazon.com Inc., NASDAQ | AMZN | 1,008.00 | 5.06(0.50%) | 9993 |

| Apple Inc. | AAPL | 158.2 | 1.21(0.77%) | 168228 |

| AT&T Inc | T | 35.85 | 0.15(0.42%) | 27590 |

| Barrick Gold Corporation, NYSE | ABX | 16.7 | 0.03(0.18%) | 3457 |

| Boeing Co | BA | 261.68 | 0.94(0.36%) | 488 |

| Chevron Corp | CVX | 119.9 | 0.74(0.62%) | 1039 |

| Cisco Systems Inc | CSCO | 33.57 | 0.10(0.30%) | 335 |

| Citigroup Inc., NYSE | C | 71.49 | -0.62(-0.86%) | 123855 |

| Facebook, Inc. | FB | 174.43 | 0.69(0.40%) | 34977 |

| Ford Motor Co. | F | 11.98 | -0.07(-0.58%) | 1265565 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 15.19 | 0.44(2.98%) | 155197 |

| General Electric Co | GE | 23.04 | 0.06(0.26%) | 56404 |

| General Motors Company, NYSE | GM | 45.8 | -0.08(-0.17%) | 9641 |

| Goldman Sachs | GS | 238.51 | -0.02(-0.01%) | 1397 |

| Google Inc. | GOOG | 992.5 | 2.82(0.28%) | 1559 |

| Hewlett-Packard Co. | HPQ | 21.8 | 0.09(0.41%) | 12144 |

| Home Depot Inc | HD | 164.3 | -0.17(-0.10%) | 3041 |

| Intel Corp | INTC | 39.84 | 0.17(0.43%) | 16341 |

| International Business Machines Co... | IBM | 148.25 | 1.15(0.78%) | 5587 |

| Johnson & Johnson | JNJ | 136.5 | 0.07(0.05%) | 2711 |

| Merck & Co Inc | MRK | 63.5 | 0.11(0.17%) | 218 |

| Microsoft Corp | MSFT | 77.65 | 0.16(0.21%) | 4153 |

| Nike | NKE | 51.06 | 0.08(0.16%) | 2843 |

| Pfizer Inc | PFE | 36.3 | -0.04(-0.11%) | 631 |

| Procter & Gamble Co | PG | 93.72 | 0.68(0.73%) | 306 |

| Tesla Motors, Inc., NASDAQ | TSLA | 353.75 | -1.82(-0.51%) | 51779 |

| The Coca-Cola Co | KO | 46.19 | 0.01(0.02%) | 427 |

| Twitter, Inc., NYSE | TWTR | 18.59 | -0.04(-0.21%) | 12237 |

| United Technologies Corp | UTX | 118.04 | -0.68(-0.57%) | 1111 |

| UnitedHealth Group Inc | UNH | 192.02 | -0.50(-0.26%) | 632 |

| Verizon Communications Inc | VZ | 48.04 | 0.18(0.38%) | 1936 |

| Visa | V | 109.2 | 0.54(0.50%) | 5851 |

| Walt Disney Co | DIS | 97.7 | 0.32(0.33%) | 2450 |

Аналитики Jefferies повысили целевую стоимость акций Johnson & Johnson (JNJ) до $160 с $157

Аналитики RBC Capital Mkts повысили целевую стоимость акций Bank of America (BAC) до $28

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики Pacific Crest повысили рейтинг акций Apple (AAPL) до уровня Overweight с Sector Weight; целевая стоимость $187

Аналитики Keefe Bruyette повысили рейтинг акций Travelers (TRV) до уровня Outperform с Mkt Perform

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики RBC Capital Mkts снизили рейтинг акций Ford Motor (F) до уровня Sector Perform

Аналитики Societe Generale снизили рейтинг акций Citigroup (C) до уровня Sell с Hold

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

17 октября

До начала торгов:

Goldman Sachs (GS). Средний прогноз: EPS $4.16, выручка $7594.80 млн.

Johnson & Johnson (JNJ). Средний прогноз: EPS $1.80, выручка $19290.96 млн.

Morgan Stanley (MS). Средний прогноз: EPS $0.81, выручка $9048.31 млн.

UnitedHealth (UNH). Средний прогноз: EPS $2.57, выручка $50382.54 млн.

После окончания торгов:

IBM (IBM). Средний прогноз: EPS $3.28, выручка $18630.52 млн.

18 октября

После окончания торгов:

Alcoa (AA). Средний прогноз: EPS $0.79, выручка $2974.14 млн.

American Express (AXP). Средний прогноз: EPS $1.48, выручка $8307.18 млн.

19 октября

До начала торгов:

Travelers (TRV). Средний прогноз: EPS $0.30, выручка $6425.80 млн.

Verizon (VZ). Средний прогноз: EPS $0.98, выручка $31433.06 млн.

20 октября

До начала торгов:

General Electric (GE). Средний прогноз: EPS $0.49, выручка $32531.92 млн.

Honeywell (HON). Средний прогноз: EPS $1.74, выручка $10059.27 млн.

Procter & Gamble (PG). Средний прогноз: EPS $1.07, выручка $16689.86 млн.

Европейские рынки выросли в понедельник утром, в то время как инвесторы следили за последними политическими новостями из Австрии, Испании и Великобритании.

Сводный европейский индекс Stoxx 600 вырос на 0,13 процента, при этом большинство секторов переместилось на положительную территорию.

Банковские акции были одними из худших исполнителей, поскольку политическая неопределенность повлияла на настроения рынка. Испанские кредиторы Caixabank, Bankia, Banco de Sabadell и BBVA были одними из худших игроков на испанской бирже.

Это произошло после того, как президент Каталонии Карлес Пучдемон не прояснил свою позицию относительно того, была ли им официально провозглашена независимость Каталонии по итогам недавнего референдума. Он сказал, однако, что хочет встретиться с премьер-министром Мариано Рахоем. Испанский IBEX снизился на 0,7 процента в утренних сделках.

Коммунальные акции также снизились под давлением сокращения тарифов. Португальский EDP упал примерно на 3,5 процента после снижения ставок регулятора на 2018-2020 годы.

С другой стороны, сектор основных ресурсов был наиболее эффективным в середине утренних торгов после положительных данных из Китая, где рост цен производителей достиг шестимесячного максимума в сентябре.

Глядя на отдельные акции, Eurotunnel вырос на 2,4 процента после повышения рейтинга Goldman Sachs.

Однако акции ConvaTec упали более чем на 20 процентов после того, как фирма сократила прогноз годовых доходов и заявила, что она была «сильно» затронута проблемой поставок в двух подразделениях.

Акции французского ритейлера Carrefour поднялись на 1,4 процента выше в понедельник утром после сообщения о том, что его новым финансовым директором станет бывший финансовый директор Fnac Darty Матье Малиж.

Британский розничный торговец JD Sports сказал, что в следующем месяце он выпустит в свободное обращение акции Footasylum.

Между тем, британский лидер Тереза Мэй отправится в Брюссель в понедельник, чтобы встретиться с президентом Европейской комиссии Жан-Клодом Юнкером и главным переговорщиком от Европейского союза в вопросах Brexit Мишелем Барнье.

На прошлой неделе появилось сообщение о том, что переговоры по Brexit между Великобританией и ЕС достигли «состояния тупика» после пятого раунда переговоров.

Инвесторы также оценивают последние новости о выборах в Австрии. Министр иностранных дел страны Себастьян Курз объявил о победе своей партии, консервативной австрийской народной партии. Курц выступал в основном за жесткую позицию в отношении мигрантов.

Что касается данных, профицит торгового баланса еврозоны достиг 16,1 млрд. евро в августе по сравнению с 17,5 млрд. евро в прошлом году.

На текущий момент:

FTSE 7543.79 8.35 0.11%

DAX 13017.03 25.16 0.19%

CAC 5359.24 7.50 0.14%

Информационно-аналитический отдел TeleTrade

Сегодня азиатские фондовые рынки закрылись в основном в зеленой зоне на фоне роста цен на сырьевые товары. Данные по инфляции в Китае за сентябрь соответствовали ожиданиям, а министры финансов со всего мира выразили желание снизить процентные ставки на заседании Международного валютного фонда в эти выходные. Читать далее...

Фондовые индексы Азиатско-Тихоокеанского региона торгуются в основном в зеленой зоне, увеличивая прибыль от предыдущей сессии, после положительных результатов на Уолл-стрит и более высоких цен на сырьевые товары.

Цены на сырую нефть выросли почти на 1% на азиатских торгах после новостей о том, что иракские войска захватили части северного города Киркук у курдских войск. Инвесторы также переварили инфляционные данные Китая за сентябрь, которые оправдали ожидания.

Как стало известно, индекс потребительских цен (CPI) публикуемый Национальным бюро статистики Китая, в сентябре в годовом исчислении вырос на 1,6%, что совпало с прогнозом экономистов, но оказалось ниже предыдущего значения 1,8%. На ежемесячной основе потребительские цены выросли на 0,5%, ускорившись с 0,4%,зафиксированных за месяц до этого.

Австралийский рынок вырос до пятимесячного максимума, после позитивных сигналов от Уолл-стрит в пятницу и более высоких цен на сырьевые товары.

Акции BHP Billiton и Fortescue Metals подорожали более чем на 2 %, а Rio Tinto - более чем на 3%, после того как цены на железную руду выросли на 4,5%. Рыночная стоимость Woodside Petroleum, Santos и Oil Search увеличилась почти на 1% на фоне роста цен на нефть.

В банковском пространстве, акции ANZ Banking, Westpac, National Australia Bank и Commonwealth Bank торгуются в в диапазоне от +0,2% до +0,6%.

Японский рынок также находится в зеленой зоне, что также связано с более высокими ценами на сырьевые товары и чуть более слабым ростом настроений инвесторов.

Основные экспортеры торгуются выше на фоне более слабой иены. Акции Sony и Mitsubishi Electric подорожали более чем на 1%, Canon - на 0,2%, а Panasonic - менее чем на 0,1%. Акции Kobe Steel подешевели на 0,6%, увеличив убытки от предыдущей сессии. Среди автопроизводителей, Toyota увеличила капитализацию на 0,3%, а Honda - почти на 1%.

NIKKEI 21283.52 +128.34 +0.61%

SHANGHAI 3386.78 -3.74 -0.11%

HSI 28715.24 +238.81 +0.84%

ASX 200 5850.70 +36.55 +0.63%

KOSPI 2475.46 +1.84 +0.07%

NZ50 8094.77 +5.45 +0.07%

Информационно-аналитический отдел TeleTrade

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei +200.46 21155.18 +0.96%

TOPIX +8.49 1708.62 +0.50%

Hang Seng +17.40 28476.43 +0.06%

CSI 300 +8.05 3921.00 +0.21%

Euro Stoxx 50 -0.99 3604.55 -0.03%

FTSE 100 -20.80 7535.44 -0.28%

DAX +8.98 12991.87 +0.07%

CAC 40 -9.07 5351.74 -0.17%

DJIA +30.71 22871.72 +0.13%

S&P 500 +2.24 2553.17 +0.09%

NASDAQ +14.29 6605.80 +0.22%

S&P/TSX +64.96 15807.17 +0.41%

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.