- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 17-10-2016

Большинство компонентов индекса DOW в минусе (23 из 30). Больше остальных выросли акции Johnson & Johnson (JNJ, +0.64%). Аутсайдером являются акции McDonald's Corp. (MCD, -1.62%).

Большинство индексов S&P в минусе. Лидером является сектор коммунальных услуг (+0.5%). Больше всего упал сервисный сектор (-0.5%).

Европейские фондовые индексы упали в четвертый раз за пять дней, так как рост доходности облигаций на фоне комментариев представителей ФРС и данные по инфляции подавили спрос на акции. Читать далее

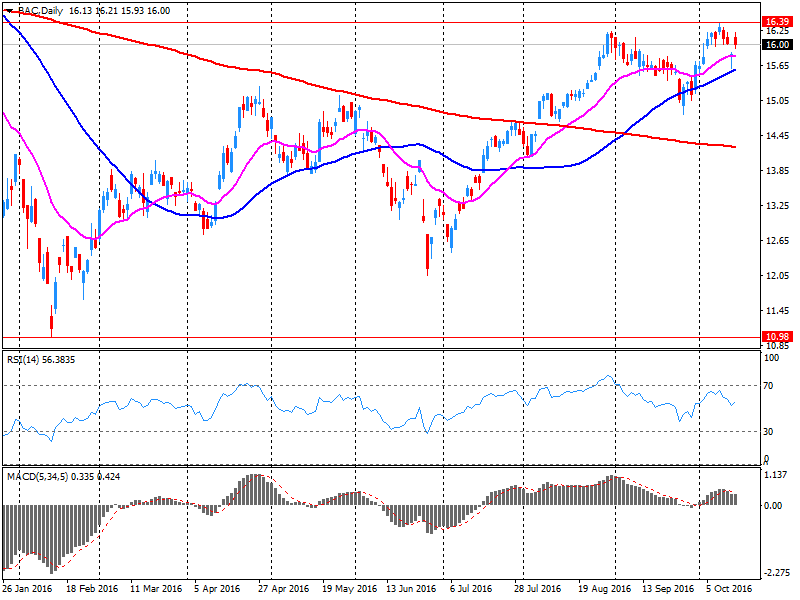

Основные фондовые индексы Уолл-стрит немного ниже нуля в понедельник. Падение акций энергетического и медицинского секторов не смог компенсировать положительный отчет Bank of America (BAC).

Так, согласно обнародованному отчету Bank of America, прибыль компании по итогам третьего квартала 2016 финансового года достигла $0,41 в расчете на одну акцию что оказалось на $0,07 выше, чем прогнозировали аналитики. В то же время выручка банка увеличилась на 3,1% г/г за рассматриваемый квартал до $21,635 млрд., тогда как аналитики прогнозировали рост до $21,034 млрд. Акции BAC на премаркете прибавили в стоимости больше 1%.

Кроме того, как показали результаты исследований, опубликованные ФРБ Нью-Йорка, производственный индекс региона значительно снизился в октябре, вопреки прогнозируемому улучшению. Согласно данным, производственный индекс в текущем месяце упал до -6,8 пункта по сравнению с -1,99 пункта в сентябре. Предыдущее значение не пересматривалось. Экономисты ожидали повышение индекса до +1,5 пункта.

Вместе с тем, объем промышленного производства несколько увеличился по итогам сентябре, что может сигнализировать об улучшении ситуации в производственном секторе во второй половине года. Об этом сообщалось в отчете Федеральной резервной системы. Согласно данным, с учетом сезонных колебаний промышленное производство выросло на 0,1% относительно августа, когда было зафиксировано сокращение на 0,5% (пересмотрено с -0,4%). Экономисты прогнозировали, что промпроизводство увеличится на 0,2%.

Большинство компонентов индекса DOW в минусе (20 из 30). Больше остальных выросли акции International Business Machines Corporation (IBM, +0.66%). Аутсайдером являются акции Merck & Co., Inc. (MRK, -1.14%).

Большинство индексов S&P в минусе. Лидером является сектор коммунальных услуг (+0.3%). Больше всего упал сектор конгломератов (-0.5%).

На текущий момент:

Dow 18036.00 -23.00 -0.13%

S&P 500 2124.50 -2.50 -0.12%

Nasdaq 100 4803.25 -1.00 -0.02%

Oil 49.59 -0.76 -1.51%

Gold 1257.20 +1.70 +0.14%

U.S. 10yr 1.78 -0.02

International Business Machines Corp. (IBM) планирует объявить о финансовых результатах за третий квартал после закрытия рынка в понедельник.

Что стоит знать перед публикацией отчетности:

По данным FactSet, аналитики в среднем ожидают прибыль на акцию в размере $2,91 за квартал, который закончился в сентябре. Это на 3,6% меньше, чем в аналогичном периоде прошлого года.

Вместе с тем, аналитики Уолл-стрит считают, что выручка компании IBM зафиксирует свой 18-й подряд квартальный спад. Аналитики ожидают, что доход составит $19,01 млрд за квартал, что на 1,4% меньше чем в третьем квартале прошлого года.

На что стоит обратить внимание:

Прогноз: IBM прогнозирует прибыль на акцию в размере $13,50 за финансовый год, в то время как во вторую половину года предполагается сгенерировать около 61% от общей прибыли. Инвесторы будут следить за любыми изменениями в прогнозе IBM, и реагировать на них.

Стратегический рост доходов: IBM продолжает пытаться переориентировать свой бизнес в развивающиеся области, такие как искусственный интеллект, анализ данных, облачные вычисления и безопасность. Те области, которые IBM называет стратегически приоритетными, не растут достаточно быстро, чтобы компенсировать снижение доходов ядра IBM - бизнеса оборудования, программного обеспечения и бизнес-услуг. Результатом является 17 подряд кварталов общего снижения доходов. Стратегический рост доходов в постоянной валюте замедлился до 12% во втором квартале по сравнению с 17% в первом квартале. Аналитики будут следить за последующей динамикой доходов.

Поглощения: Так как основной бизнес компании сократился, IBM ускорила инвестиции в новых областях, таких как анализ данных, облачные сервисы и безопасность. В течение первой половины 2016 года, компания потратила около $5,4 млрд на приобретения, по сравнению с около $700 млн в первой половине 2015 года, согласно данным Stifel. До сих пор в этом году, голубая фишка приобрела 12 компаний, некоторые из сферы здравоохранения и финансовых услуг.

IBM комбинирует некоторые из этих приобретений со своими профильными возможностями для создания новых отраслевых предложений под эгидой Watson Health и Watson Financial Services. 29 сентября, IBM заявила о намерении купить Promontory Financial Group, фирму по управлению рисками и нормативно-консалтинговым услугам. Это поможет обучить Watson управлять финансовыми рисками, так что IBM сможет предложить новые услуги. Аналитики будут оценивать, как приобретения влияют на рост доходов.

На текущий момент акции International Business Machines Corporation (IBM) котируются по $155,41 (+0,62%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.78% (-2 б.п.).

Нефть (WTI) $50.10 (-0.50%)

Золото $1256.10 (+0.05%)

Перед открытием рынка фьючерс S&P находится на уровне 2126.25 (-0.04%), фьючерс NASDAQ снизился на 0.08% до уровня 4800.25. Внешний фон негативный. Основные фондовые индексы Азии завершили сессию преимущественно в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют негативную динамику.

Nikkei 16,900.12 +43.75 +0.26%

Hang Seng 23,037.54 -195.77 -0.84%

Shanghai 3,041.24 -22.56 -0.74%

FTSE 6,962.73 -50.82 -0.72%

CAC 4,454.99 -15.93 -0.36%

DAX 10,530.95 -49.43 -0.47%

Ноябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $50.40 за баррель (+0.10%)

Золото торгуется по $1254.60 за унцию (-0.07%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения, так как сильные квартальные результаты Bank of America (BAC) и Hasbro (HAS) способствовали сокращению снижения, отмеченного утром на рынке.

Согласно обнародованному отчету Bank of America, прибыль компании по итогам третьего квартала 2016 финансового года (ФГ) достигла $0.41 в расчете на одну акцию что оказалось на $0.07 выше, чем прогнозировали аналитики. В то же время выручка банка увеличилась на 3.1% г/г за рассматриваемый квартал до $21.635 млрд., тогда как аналитики прогнозировали рост до $21.034 млрд. Акции BAC на премаркете прибавили в стоимости больше 1%.

Прибыль компании Hasbro по итогам третьего квартала составила $2.03 в расчете на одну акцию, что оказалось существенно (на $0.29) выше среднего прогноза аналитиков на уровне $1.74. Выручка компании взлетела на 14.2% г/г до $1.680 млрд. в третьем квартале, превысив средний прогноз аналитиков на уровне $1.553 млрд. Акции HAS на премаркете подскочили на 4.4%.

Некоторое влияние на динамику рынка оказали результаты исследований, опубликованные ФРБ Нью-Йорка, которые показали, что производственный индекс региона значительно снизился в октябре, вопреки прогнозируемому улучшению. Согласно данным, производственный индекс в текущем месяце упал до -6.8 пункта по сравнению с -1.99 пункта в сентябре. Предыдущее значение не пересматривалось. Экономисты ожидали повышение индекса до +1.5 пункта.

Также стало известно, что промышленное производство США увеличилось лишь на 0.1% м/м в прошлом месяце. Экономисты прогнозировали, что промпроизводство вырастет на 0.2% м/м в сентябре после снижения на 0.4% месяцем ранее. По сравнению с сентябрем 2015 года, промпроизводство сократилось на 1% после падения на 1.1% г/г в августе.

После начала торгов влияние на их ход может оказать выступление вице-председателя ФРС Стэнли Фишера, запланированное на 16:15 GMT.

После закрытия торговой сессии ожидается публикация квартальной отчетности IBM (IBM). Аналитики прогнозируют, что по итогам отчетного периода компания покажет прибыль на уровне $3.23 в расчете на акцию при выручке в $19.011 млрд.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 26.41 | -0.03(-0.1135%) | 2440 |

| Amazon.com Inc., NASDAQ | AMZN | 820.16 | -2.80(-0.3402%) | 9355 |

| Apple Inc. | AAPL | 117.76 | 0.13(0.1105%) | 65136 |

| Barrick Gold Corporation, NYSE | ABX | 15.74 | 0.05(0.3187%) | 17587 |

| Citigroup Inc., NYSE | C | 48.4 | -0.21(-0.432%) | 6889 |

| Facebook, Inc. | FB | 128.04 | 0.16(0.1251%) | 42243 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 9.55 | -0.11(-1.1387%) | 34084 |

| General Electric Co | GE | 28.82 | -0.07(-0.2423%) | 8064 |

| Goldman Sachs | GS | 170.57 | 0.05(0.0293%) | 2260 |

| Google Inc. | GOOG | 778.4 | -0.13(-0.0167%) | 460 |

| HONEYWELL INTERNATIONAL INC. | HON | 108.01 | -0.99(-0.9083%) | 340 |

| Intel Corp | INTC | 37.5 | 0.05(0.1335%) | 9600 |

| Johnson & Johnson | JNJ | 116.99 | -0.57(-0.4849%) | 1633 |

| JPMorgan Chase and Co | JPM | 67.25 | -0.27(-0.3999%) | 18347 |

| McDonald's Corp | MCD | 113.8 | -0.29(-0.2542%) | 4000 |

| Microsoft Corp | MSFT | 57.35 | -0.07(-0.1219%) | 3987 |

| Nike | NKE | 51.24 | -0.38(-0.7361%) | 4309 |

| Pfizer Inc | PFE | 32.77 | 0.11(0.3368%) | 100 |

| Tesla Motors, Inc., NASDAQ | TSLA | 197.3 | 0.79(0.402%) | 18252 |

| The Coca-Cola Co | KO | 41.65 | -0.02(-0.048%) | 3846 |

| Travelers Companies Inc | TRV | 114.5 | -0.58(-0.504%) | 213 |

| Twitter, Inc., NYSE | TWTR | 16.94 | 0.06(0.3555%) | 242367 |

| Verizon Communications Inc | VZ | 50.33 | 0.05(0.0994%) | 275 |

| Yahoo! Inc., NASDAQ | YHOO | 41.3 | -0.14(-0.3378%) | 1810 |

| Yandex N.V., NASDAQ | YNDX | 18.99 | 0.06(0.317%) | 100 |

Повышение рейтингов:

Снижение рейтингов:

Аналитики BMO Capital понизили рейтинг акций JPMorgan Chase (JPM) до уровня Mkt Perform с Outperform

Аналитики Buckingham Research понизили рейтинг акций JPMorgan Chase (JPM) до уровня Neutral с Buy; целевая стоимость $74

Прочее:

Аналитики Credit Suisse повысили целевую стоимость акций Alphabet (GOOG) до $1070 с $940

Аналитики Nomura понизили целевую стоимость акций McDonald's (MCD) до $122 с $129

Аналитики BofA/Merrill возобновили рейтинг акций Freeport-McMoRan (FCX) на уровне Underperform

Аналитики Credit Suisse повысили целевую стоимость акций Amazon (AMZN) до $1050 с $920

Согласно обнародованному отчету, прибыль Bank of America по итогам третьего квартала 2016 финансового года достигла $0.41 в расчете на одну акцию (против $0.37 в третьем квартале 2015 года), что оказалось выше среднего прогноза аналитиков на уровне $0.34.

Квартальная выручка компании составила $21.635 млрд. (+3.1% г/г), тогда как средний прогноз аналитиков предполагал $21.039 млрд.

Акции BAC на премаркете выросли до уровня $16.14 (+0.88%).

17 октября

До начала торгов:

Bank of America (BAC). Средний прогноз: EPS $0.34, выручка $21038.91 млн.

После окончания торгов:

IBM (IBM). Средний прогноз: EPS $3.23, выручка $19011.02 млн.

18 октября

До начала торгов:

Goldman Sachs (GS). Средний прогноз: EPS $3.83, выручка $7406.94 млн.

Johnson & Johnson (JNJ). Средний прогноз: EPS $1.65, выручка $17735.15 млн.

UnitedHealth (UNH). Средний прогноз: EPS $2.08, выручка $46061.01 млн.

После окончания торгов:

Intel (INTC). Средний прогноз: EPS $0.72, выручка $15605.45 млн.

Yahoo! (YHOO). Средний прогноз: EPS $0.14, выручка $861.32 млн.

19 октября

После окончания торгов:

American Express (AXP). Средний прогноз: EPS $0.96, выручка $7712.31 млн.

20 октября

До начала торгов:

Travelers (TRV). Средний прогноз: EPS $2.35, выручка $6236.80 млн.

Verizon (VZ). Средний прогноз: EPS $0.99, выручка $31112.02 млн.

После окончания торгов:

Microsoft (MSFT). Средний прогноз: EPS $0.68, выручка $21714.09 млн.

21 октября

До начала торгов:

General Electric (GE). Средний прогноз: EPS $0.30, выручка $29680.03 млн.

Honeywell (HON). Средний прогноз: EPS $1.62, выручка $9776.42 млн.

McDonald's (MCD). Средний прогноз: EPS $1.49, выручка $6287.79 млн.

Европейские фондовые индексы торгуются в красной зоне в четвертый раз за последние пять сессий. Давление на акции оказывают опасения за состояние мировой экономики, слабая отчетность ряда европейских компаний, а также негативная динамика нефтяного рынка.

Инвесторы также следят за комментариями руководителей ЦБ в попытке получить подсказки об изменениях в денежно-кредитной политике. В пятницу председатель ФРС Йеллен отметила, что поддерживает идею сохранения низких ставок, так как это может позволить экономике набрать силу и смягчить последствия затянувшегося периода слабого роста. Между тем, сегодня президент ФРБ Бостона Розенгрен заявил, что низкий уровень безработицы в США в скором будущем приведет к полной занятости и это заставит голосующих членов FOMC более уверенно принимать решения о росте учетной ставки. «Считаю, что в ноябре ФРС еще будет бездействовать, однако, в декабре было бы разумно повысить учетную ставку», - отметил Розенгрен. Также Розенгрен отметил спрогнозировал 2% целевой показатель инфляции к концу 2017 года.

Кроме того, постепенно внимание смещается на заседание ЕЦБ. Скорее всего, базовая ставка по будет оставлена на нулевом уровне, а объем ежемесячных покупок активов - на уровне 80 млрд евро. Большинство экономистов также ожидает, что ЦБ продлит срок действия программы QE, который должен завершиться в марте 2017 года, но такое решения вряд ли будет принято раньше декабря. Между тем президент ЕЦБ Драги может объявить об изменениях в структуре программы, направленных на предотвращение возможного дефицита приобретаемых активов.

Определенное влияние на ход торгов оказали данные по еврозоне. Статистическое ведомство Евростат сообщило, что в сентябре потребительские цены в еврозоне выросли на 0,4% после повышения на 0,2% в августе. Напомним, в сентябре 2015 года годовая инфляция составляла -0,1%. Тем временем, темпы роста годовой инфляции ускорились в сентябре до 0,4% с 0,2% в предыдущем месяце. Последнее изменение (в месячном и годовом выражении) совпало с прогнозами и предварительной оценкой. Базовый индекс, который исключает цены на энергоносители и продукты питания, вырос на 0,8% в годовом исчислении, что подтвердило прогнозы и совпало с предыдущей оценкой. В августе индекс также увеличился на 0,8%. Среди стран ЕС годовая инфляция выросла на 0,4% после повышения на 0,3% в августе. Годом ранее показатель был на уровне -0,1%. Максимальный рост цен в еврозоне (в годовом выражении) был замечен в ресторанах и кафе (+0,08%). Расходы на арендную плату увеличились на 0,05%. Стоимость табачных изделий также выросла на 0,05%. Больше всего снизились цены на топливо для транспорта (-0,12%), газ (-0,11%), и топочный мазут (-0,10%).

Сводный индекс крупнейших предприятий региона Stoxx Europe Index 600 потерял 0,7 процента.

Капитализация Pearson Plc сократилась на 10,6 процента после того, как компания, издающая влиятельнейшую газету "Financial Times, отчиталась о сокращении квартальной выручки и предупредила о сложных условиях торговли.

Стоимость Marine Harvest упала на 3,6 процента, поскольку компания понизила свои целевые показатели производства на 2016 год.

Акции Banco Popolare SC и Banca Popolare di Milano Scarl подешевели на 1,3 процента и 5,6 процента после того, как их акционеры одобрили их слияние, расчистив путь для формирования третьего по величине кредитора Италии.

Котировки ритейлера Hennes & Mauritz снизились на 1,5 процента. Компания сообщила, что сопоставимые продажи выросли в сентябре всего на 1%, поскольку необычно теплая погода негативно сказалась на продажах зимних вещей.

На текущий момент

FTSE 100 -59.64 6953.91 -0.85%

DAX -68.67 10511.71 -0.65%

CAC 40 -25.32 4445.60 -0.57%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались в в минус, на фоне того что инвесторы следят за выходом статданных из США и выступлениями руководителей Федеральной резервной системы. Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно, на фоне опубликованных в пятницу позитивных данных по розничным продажам США, которые стали очередным аргументом в пользу повышения процентных ставок Федеральной резервной системы. Также на динамику торгов оказало выступление председателя ФРС Йеллен, которая заявила, что мягкая политика, проводимая в течение слишком долгого времени, может иметь побочные эффекты. Тем не менее, Йеллен отметила, что сложно измерить позитивные и негативные эффекты длительной мягкой политики.

Ее замечания не направлены на решение насущных политических проблем и напрямую не изменили сложившееся мнение о том, что ФРС, вероятно, повысит процентные ставки в декабре.

Котировки на Токийской фондовой бирже растут на фоне положительных данных по розничной торговле в США, которые в сентябре оказались на трехмесячном максимуме. Также фактором роста на стало снижение курса иены по отношению к доллару.

Акции крупнейших экспортеров Японии торгуются смешанно: Toyota Motor Corp получила 0,3%, Honda Motor Co зафиксировало падение на 0,7%, а Advantest Corp увеличила капитализацию на 0,2%.

Nikkei 225 16,880.98 +24.61 +0.15%

Shanghai Composite 3,064.42 +0.6133 +0.02%

S&P/ASX 200 5,406.40 -27.63 -0.51%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 22 16,856.37 +82.13 +0.49%

Shanghai Composite 3,063.73 +2.39 +0.08%

S&P/ASX 200 5,434.03 -1.51 -0.03%

FTSE 100 7,013.55 +35.81 +0.51%

CAC 40 4,470.92 +65.75 +1.49%

Xetra DAX 10,580.38 +166.31 +1.60%

S&P 500 2,132.98 +0.43 +0.02%

Dow Jones Industrial Average 18,138.38 +39.44 +0.22%

S&P/TSX Composite 14,584.99 -58.72 -0.40%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.