- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 18-05-2018

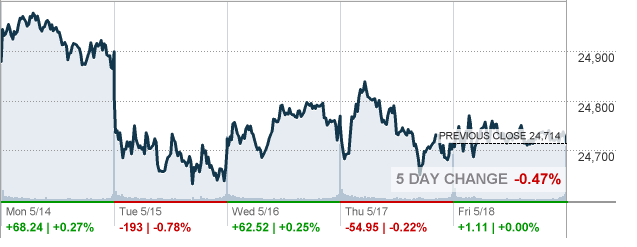

Основные фондовые индексы США завершили торги преимущественно в минусе

По итогам торговой недели: DOW -0.47%, S&P -0.54%, Nasdaq -0.66%

В понедельник фондовые рынки США завершили торги с повышением на фоне ослабления торговой напряженности между США и Китаем после того, как президент Трамп смягчил свою позицию по китайской технологической компании ZTE Corp. Трамп сообщил в Twitter, что работает над тем, чтобы дать находящемуся под санкциями производителю смартфонов ZTE "способ быстро вернуться в бизнес". Внезапная смена позиции США рассматривается как положительный признак перед вторым раундом торговых переговоров между США и Китаем, стартующим сегодня. Напомним, Министерство торговли США в апреле запретило ZTE покупать компоненты у американских фирм, что заставило компанию заявить о закрытии основных бизнес-операций.

Во вторник основные фондовые рынки США умеренно снизились после того, как данные по розничным продажах отразили рост инфляции и вызвали резкое повышение доходности казначейских облигаций, Вместе с тем, торговые проблемы в переговорах США и Китая остались без признаков прогресса. Отчет Министерства торговли показал, что розничные продажи выросли с учетом сезонных колебаний на 0,3% м/м в прошлом месяце, как и прогнозировали экономисты. Рост расходов был в основном широко распространен: магазины продуктов питания и напитков, а также продавцы одежды и аксессуаров столкнулись с наибольшим ростом продаж с прошлого года. Напротив, слабые расходы наблюдались в ресторанах и барах, которые снизились на 0,3% с марта. Продажи на АЗС повысились на 0,8% по сравнению с мартом, что было обусловлено ростом цен на топливо. За исключением бензина и автомобилей, расходы выросли на 0,3% с марта. За исключением автомобилей и автозапчастей, продажи также выросли на 0,3%. Экономисты ожидали роста на 0,5% розничных продаж за исключением автомобилей.

В среду основные фондовые рынки США зафиксировали повышением, чему способствовало подорожание акций ритейлеров и производителей чипов. Помимо этого, инвесторы взвешивали влияние роста доходности облигаций и анализировали данные по США. ФРС сообщила, что производство на фабриках выросло в апреле, хотя новые оценки по обрабатывающей промышленности и общему промпроизводству продемонстрировали меньший рост в предыдущие месяцы, чем первоначально предполагалось. Объем производства в обрабатывающей промышленности вырос на 0,5%, что совпало с ожиданиями. Общий объем промышленного производства в апреле увеличился на 0,7%, а оценки производства в трех из предыдущих четырех месяцев были снижены, в том числе была резко снижена оценка за февраль. За 12 месяцев по апрель общий объем промпроизводства вырос на 3,5%. Между тем, коэффициент используемых производственных мощностей в апреле вырос на 0,4%, достигнув уровня 78,0%.

В четверг основные фондовые индексы США завершили торги немного ниже нуля, но индекс компаний малой капитализация Russell 2000 достиг рекордного уровня, несмотря на рост доходности 10-летних облигаций США до семилетних максимумов. Незначительное влияние на ход торгов оказал отчет, представленный ФРБ Филадельфии. В нем сообщалось, что индекс деловой активности в секторе производства вырос в мае до уровня 34,4 пункта по сравнению с 23,2 пункта в апреле. Экономисты ожидали снижения данного показателя до отметки 21,0 пункта.

В пятницу основные фондовые индексы США преимущественно снизились, отягощенные финансовыми показателями компаний, опубликовавших квартальные результаты, хотя потери были ограничены по мере того, как промышленные акции приобретали признаки прогресса китайско-американских торговых переговоров. Сегодня Китай опроверг сообщения о том, что он предложил сократить свой ежегодный торговый профицит с США на $200 млрд, а официальный представитель министерства иностранных дел заявил, что ему ничего не известно о такой уступке. Тем не менее, страна принимает примирительную позицию в переговорах в Вашингтоне, которые продолжаются сегодня, объявив о прекращении расследования в отношении импорта сорго из США. Некоторые экономисты полагают, что президент США Дональд Трамп все же выполнит свою угрозу и введет некоторые из предложенных им тарифов на импорт из Китай.

В отраслевом разрезе большинство секторов индекса S&P за период 14-18 мая включительно показали падение. Наибольшее снижение зафиксировал сектор коммунальных услуг (-2,4%). Максимальное повышение продемонстрировал сектор базовых материалов (+1,6%)

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 16 из 30 акций, входящих в состав индекса. Лидером были акции NIKE, Inc. (NKE, +4.45%). Наибольший отрицательный результат за неделю продемонстрировали акции Cisco Systems, Inc. (CSCO, -6.13%).

Информационно-аналитический отдел TeleTrade

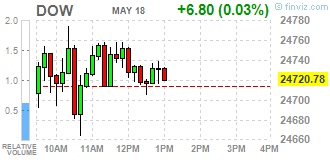

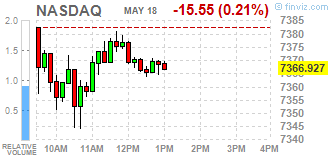

Основные фондовые индексы США около нулевой отметки в пятницу, отягощенные финансовыми показателями компаний, опубликовавших квартальные результаты, хотя потери были ограничены по мере того, как промышленные акции приобретали признаки прогресса Китайско-Американских торговых переговоров.

Сегодня утром Китай опроверг сообщения о том, что он предложил сократить свой ежегодный торговый профицит с США на $200 млрд, а официальный представитель министерства иностранных дел заявил, что ему ничего не известно о такой уступке. Тем не менее, страна принимает примирительную позицию в переговорах в Вашингтоне, которые продолжаются сегодня, объявив о прекращении расследования в отношении импорта сорго из США. Некоторые экономисты полагают, что президент США Дональд Трамп все же выполнит свою угрозу и введет некоторые из предложенных им тарифов на импорт из Китай. Напомним, вчера Дональд Трамп сказал, что Китай стал "очень испорченным" и выразил сомнения в успешности торговых переговоров.

Цены на нефть Brent незначительно снизились в пятницу, но находились на пути к шестому еженедельному росту подряд, чему способствовал сильный спрос, надвигавшиеся санкции США в отношении Ирана и резкое падение нефтедобычи в Венесуэле.

Большинство компонентов DOW в минусе (20 из 30). Лидер роста - The Boeing Company (BA, +2.14%). Аутсайдер - JPMorgan Chase & Co. (JPM, -1,65%).

Большинство секторов S&P в минусе. Больше всего вырос сектор промышленных материалов (+0.7%), а наибольшее снижение демонстрирует финансовый сектор (-0.6%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 24722.00 +18.00 +0.07%

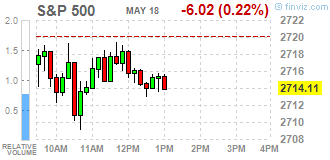

S&P 500 2714.50 -4.25 -0.16%

Nasdaq 100 6888.50 -17.25 -0.25%

Oil 71.33 -0.16 -0.22%

Gold 1291.60 +2.20 +0.17%

10-Year Treasury 3,07 -0,04

Информационно-аналитический отдел Телетрейд

Европейские фондовые рынки завершили торговую сессию со снижением, так как опасения по поводу геополитики и торговли усилились.

| Компания | Тикер | Ближайший уровень поддержки | Цена | Ближайший уровень сопротивления |

| Alcoa Corporation | AA | 50,00 | 50,61 | 55,00 |

| Apple Inc. | AAPL | 160,00 | 187,39 | 190,00 |

| Barrick Gold Corporation | ABX | 13,00 | 13,12 | 14,00 |

| American International Group, Inc. | AIG | 49,00 | 55,23 | 56,00 |

| Amazon.com Inc. | AMZN | 1550,00 | 1577,77 | 1640,00 |

| American Express Company | AXP | 95,00 | 101,08 | 103,00 |

| Boeing Co. | BA | 320,00 | 351,67 | 370,00 |

| Bank of America Corporation | BAC | 29,00 | 30,44 | 31,00 |

| Caterpillar Inc. | CAT | 140,00 | 155,50 | 160,00 |

| Cisco Systems, Inc. | CSCO | 43,00 | 43,27 | 46,00 |

| Chevron Corporation | CVX | 120,00 | 128,35 | 130,00 |

| Walt Disney Co. | DIS | 98,00 | 104,07 | 106,00 |

| The Dow Chemical Company | DWDP | 62,00 | 67,49 | 68,00 |

| Ford Motor Co. | F | 10,00 | 11,32 | 11,60 |

| Facebook, Inc. | FB | 150,00 | 183,18 | 190,00 |

| FedEx Corporation | FDX | 235,00 | 248,59 | 255,00 |

| General Electric Company | GE | 13,00 | 14,98 | 15,50 |

| General Motors Company | GM | 34,00 | 37,83 | 40,00 |

| Google Inc. | GOOG | 1000,00 | 1067,79 | 1100,00 |

| The Goldman Sachs Group | GS | 225,00 | 237,55 | 250,00 |

| The Home Depot, Inc. | HD | 170,00 | 187,28 | 190,00 |

| Honeywell International Inc. | HON | 140,00 | 148,10 | 155,00 |

| Hewlett-Packard Company | HPQ | 21,00 | 22,20 | 25,00 |

| International Business Machines | IBM | 140,00 | 144,31 | 150,00 |

| Intel Corporation | INTC | 50,00 | 53,86 | 56,00 |

| International Paper Co. | IP | 50,00 | 54,86 | 56,00 |

| Johnson & Johnson | JNJ | 122,00 | 124,14 | 132,00 |

| JPMorgan Chase & Co. | JPM | 105,00 | 111,07 | 115,00 |

| The Coca-Cola Company | KO | 41,00 | 42,17 | 45,00 |

| McDonald's Corp. | MCD | 155,00 | 160,73 | 165,00 |

| 3M Co. | MMM | 190,00 | 198,64 | 220,00 |

| Altria Group Inc. | MO | 54,00 | 55,42 | 57,00 |

| Merck & Co. Inc. | MRK | 56,00 | 59,07 | 60,00 |

| Microsoft Corporation | MSFT | 90,00 | 96,67 | 98,00 |

| Nike Inc. | NKE | 64,00 | 71,25 | 75,00 |

| Pfizer Inc. | PFE | 34,00 | 35,69 | 37,00 |

| Procter & Gamble Co. | PG | 70,00 | 73,31 | 80,00 |

| Starbucks Corporation | SBUX | 56,00 | 57,21 | 60,00 |

| AT&T, Inc. | T | 31,00 | 32,03 | 36,00 |

| The Travelers Companies, Inc. | TRV | 125,00 | 129,90 | 135,00 |

| Tesla Motors, Inc. | TSLA | 275,00 | 276,15 | 310,00 |

| Unitedhealth Group, Inc. | UNH | 230,00 | 243,93 | 245,00 |

| United Technologies Corp. | UTX | 115,00 | 125,08 | 128,00 |

| Visa, Inc. | V | 125,00 | 130,03 | 132,00 |

| Verizon Communications Inc. | VZ | 46,00 | 47,64 | 52,00 |

| Wal-Mart Stores Inc. | WMT | 80,00 | 83,92 | 90,00 |

| Exxon Mobil Corporation | XOM | 76,00 | 81,52 | 82,00 |

| Yandex N.V. | YNDX | 32,00 | 33,90 | 36,00 |

Информационно-аналитический отдел Телетрейд

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 3.09% (-2 б.п.).

Нефть (WTI) $71.31 (-0.25%)

Золото $1,286.90 (-0.19%)

Перед открытием рынка фьючерс S&P находится на уровне 2,714.25 (-0.17%), фьючерс NASDAQ снизился на 0.43% до уровня 6,876.25. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент снижаются.

| Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

| Nikkei | 22,930.36 | +91.99 | +0.40% |

| Hang Seng | 31,047.91 | +105.76 | +0.34% |

| Shanghai | 3,193.05 | +38.76 | +1.23% |

| S&P/ASX | 6,087.40 | -6.90 | -0.11% |

| FTSE | 7,762.32 | -25.65 | -0.33% |

| CAC | 5,616.74 | -5.18 | -0.09% |

| DAX | 13,079.81 | -34.80 | -0.27% |

| Июньские нефтяные фьючерсы Nymex WTI | $71.40 | | -0.13% |

| Золото | $1,285.70 | | -0.29% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют негативную динамику, так как инвесторы проявляют осторожность, внимательно наблюдая за вторым раундом торговых переговоров между США и Китаем.

Сегодня утром Китай опроверг сообщения о том, что он предложил сократить свой ежегодный торговый профицит с США на $200 млрд., а официальный представитель министерства иностранных дел заявил, что ему ничего не известно о такой уступке. Тем не менее, страна принимает примирительную позицию в переговорах в Вашингтоне, которые продолжаются сегодня, объявив о прекращении расследования в отношении импорта сорго из США. Некоторые экономисты полагают, что президент США Дональд Трамп все же выполнит свою угрозу и введет некоторые из предложенных им тарифов на импорт из Китай. Напомним, вчера Дональд Трамп сказал, что Китай стал "очень испорченным" и выразил сомнения в успешности торговых переговоров.

Между тем, доходность 10-летних гособлигаций США (3.09%) продолжает оставаться в области многолетних максимумов, достигнутых ранее на этой неделе, но несколько отступила от уровня вчерашнего закрытия (3.11%).

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

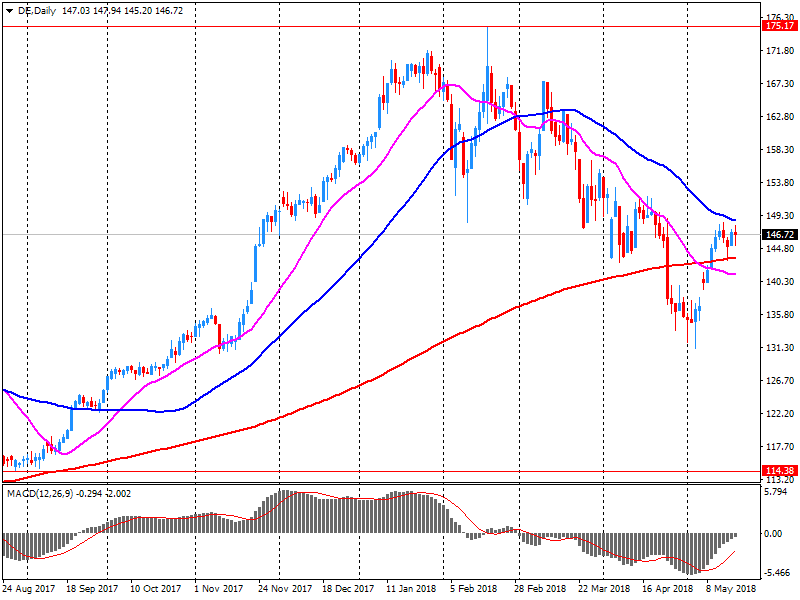

Среди сообщений корпоративного характера стоит отметить квартальную отчетность Deere (DE), которая показала, что прибыль компании, оказалась ниже среднего прогноза аналитиков, тогда как ее выручка фактически совпала с ожиданиями. Акции DE на премаркете снизились на 0.5%.

После начала торгов влияние на их ход могут оказать выступления представителей ФРС Каплана и Брайнард (начались в 13:15 GMT), которые могут содержать новые подсказки по поводу перспектив денежно-кредитной политики ФРС.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 50.99 | 0.28(0.55%) | 701 |

| Amazon.com Inc., NASDAQ | AMZN | 1,578.00 | -3.76(-0.24%) | 29727 |

| Apple Inc. | AAPL | 186.67 | -0.32(-0.17%) | 101566 |

| AT&T Inc | T | 31.99 | 0.06(0.19%) | 13781 |

| Barrick Gold Corporation, NYSE | ABX | 13.13 | -0.06(-0.45%) | 895 |

| Boeing Co | BA | 345.5 | 1.36(0.40%) | 14177 |

| Caterpillar Inc | CAT | 154.15 | 0.46(0.30%) | 2151 |

| Chevron Corp | CVX | 129.45 | -0.01(-0.01%) | 419 |

| Cisco Systems Inc | CSCO | 43.3 | -0.16(-0.37%) | 29086 |

| Citigroup Inc., NYSE | C | 71.29 | -0.27(-0.38%) | 28277 |

| Deere & Company, NYSE | DE | 147 | 0.19(0.13%) | 186196 |

| Exxon Mobil Corp | XOM | 81.9 | 0.02(0.02%) | 11943 |

| Facebook, Inc. | FB | 183 | -0.76(-0.41%) | 53345 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 16.58 | -0.20(-1.19%) | 6200 |

| General Electric Co | GE | 15.02 | -0.01(-0.07%) | 203723 |

| Goldman Sachs | GS | 239.41 | 0.31(0.13%) | 403 |

| Google Inc. | GOOG | 1,061.29 | -17.30(-1.60%) | 23355 |

| Home Depot Inc | HD | 185.21 | -0.12(-0.06%) | 3643 |

| HONEYWELL INTERNATIONAL INC. | HON | 147.95 | 0.83(0.56%) | 520 |

| Intel Corp | INTC | 54.48 | -0.33(-0.60%) | 20446 |

| International Business Machines Co... | IBM | 144.9 | 0.40(0.28%) | 1406 |

| Johnson & Johnson | JNJ | 124.2 | 0.35(0.28%) | 9121 |

| JPMorgan Chase and Co | JPM | 112.91 | -0.05(-0.04%) | 5742 |

| McDonald's Corp | MCD | 162 | 0.69(0.43%) | 1271 |

| Merck & Co Inc | MRK | 58.8 | -0.27(-0.46%) | 1264 |

| Microsoft Corp | MSFT | 95.88 | -0.30(-0.31%) | 22599 |

| Nike | NKE | 70.93 | -0.01(-0.01%) | 3567 |

| Pfizer Inc | PFE | 35.56 | -0.15(-0.42%) | 1112 |

| Procter & Gamble Co | PG | 73.94 | -0.02(-0.03%) | 2768 |

| Starbucks Corporation, NASDAQ | SBUX | 57.17 | -0.03(-0.05%) | 2912 |

| Tesla Motors, Inc., NASDAQ | TSLA | 284.4 | -0.14(-0.05%) | 12134 |

| The Coca-Cola Co | KO | 42.27 | -0.03(-0.07%) | 4499 |

| Twitter, Inc., NYSE | TWTR | 32.53 | -0.05(-0.15%) | 28574 |

| United Technologies Corp | UTX | 124.11 | -0.50(-0.40%) | 288 |

| Verizon Communications Inc | VZ | 47.95 | 0.10(0.21%) | 574 |

| Visa | V | 129.84 | -0.09(-0.07%) | 3814 |

| Wal-Mart Stores Inc | WMT | 84.25 | -0.24(-0.28%) | 32711 |

| Walt Disney Co | DIS | 104.8 | 0.46(0.44%) | 2502 |

Аналитики Stephens подтвердили рейтинг акций Wal-Mart (WMT) на уровне Overweight

Аналитики Stifel подтвердили рейтинг акций Wal-Mart (WMT) на уровне Hold

Аналитики Telsey подтвердили рейтинг акций Wal-Mart (WMT) на уровне Outperform

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики UBS присвоили акциям Visa (V) рейтинг Neutral

Аналитики Cowen присвоили акциям Intel (INTC) рейтинг Market Perform

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Согласно обнародованному отчету, прибыль компании Deere (DE) по итогам второго квартала 2018 финансового года (ФГ) достигла $3.14 в расчете на одну акцию (против $2.14 во втором квартале 2017 ФГ), что оказалось ниже среднего прогноза аналитиков на уровне $3.33.

Квартальная выручка компании составила $9.747 млрд. (+34.3% г/г), тогда как средний прогноз аналитиков предполагал $9.828 млрд.

Компания также сообщила, что по итогам третьего квартала ожидает получить выручку от продаж оборудования на уровне ~$9.2 млрд. (+35% г/г) против среднего прогноза аналитиков $8.84 млрд. Она также повысила прогноз продаж оборудования на 2018 год до ~$33.65 млрд. (+30% г/г) против среднего прогноза аналитиков $33.55 млрд.

Акции DE на премаркете снизились до уровня $146.50 (-0.21%).

Информационно-аналитический отдел TeleTrade

Европейские акции снизились в пятницу утром, так как усилились опасения по поводу геополитики и торговли.

Общеевропейский индекс Stoxx 600 упал на 0,21 процента, с большинством секторов на отрицательной территории. Тем не менее, индекс все еще находится на пути к восьмой неделе прибыли подряд.

Телекоммуникационные акции были худшим исполнителем в ранних сделках, снизившись более чем на 1 процент. Altice потянул вниз сектор, упав примерно на 2 процента, после понижения рейтинга. Акции Telecom Italia также упали на 1,4 процента после того, как рейтинг акций компании был понижен аналитиками Berenberg.

В составе Stoxx 600, Ubisoft поднялся на вершину индекса, нарастив почти 6 процентов. Это произошло после публикации более высоких, чем ожидалось, доходов. С другой стороны, акции Richemont упали более чем на 7 процентов на фоне неутешительных продаж часов.

В новостях о доходах AstraZeneca сообщила о снижении прибыли в первом квартале на 37 процента, сообщает Reuters. Акции потеряли более 2 процента на новостях.

Рыночные настроения были подавлены комментариями президента Дональда Трампа, который сказал, что сомневается в том, будет ли заключена торговая сделка с Китаем. В своем отдельном заявлении президент предложил богатство и безопасность лидеру Северной Кореи в обмен на отказ от ядерной программы.

Инвесторы также контролируют рынок облигаций, после того как доходность 10-летних бумаг Казначейства достигла нового семилетнего максимума в четверг на уровне 3,128 процента.

В Европе, член Европейского центрального банка Эвальд Новотны заявил в четверг, что банк не должен ждать слишком долго для того, чтобы нормализовать денежно-кредитную политику. На данный момент центральный банк планирует прекратить свою программу количественного смягчения в сентябре, но некоторые аналитики ожидают ее продления до конца 2018 года.

На текущий момент:

| Индекс | Цена | Изменение, пункты | Изменения в % |

| FTSE | 7775.99 | -11.98 | -0.15% |

| DAX | 13120.29 | 5.68 | 0.04% |

| CAC | 5628.30 | 6.38 | 0.11% |

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в основном в зеленой зоне, но инвесторы были осторожны, наблюдая за вторым раундом торговых переговоров между США и Китаем. Обвиняя торговую политику предыдущих администраций, президент США Дональд Трамп сказал, что Китай стал «очень испорченным» и выразил сомнения в успешности торговых переговоров.

Фондовый рынок Китая завершил сегодняшние торги с ростом за счет укрепления секторов нефтегазового оборудования, страхования и финансов.

На момент закрытия на Шанхайской фондовой бирже Shanghai Composite подорожал на 1,23%, достигнув месячного максимума.

В лидерах роста среди компонентов индекса Shanghai Composite по итогам торгов были акции Offshore Oil Engineering Co Ltd, которые подорожали на 0,6%. Котировки Xinjiang Dushanzi TianLi High & NewTech Co Ltd выросли на 0,5%. Бумаги Anhui Province Natural Gas Development Co Ltd выросли в цене на 1,2%.

Японский рынок вырос на фоне снижения курса иены, что выгодно местным экспортерам. Между тем данные, опубликованные сегодня, показали, что основной уровень инфляции в Японии в апреле замедлился по сравнению с предыдущим месяцем, а также не оправдал ожиданий.

Рост национального индекса потребительских цен в Японии в апреле ослаб до 0,6% с 1,1% в марте, сообщили сегодня в Министерстве внутренних дел и связи Японии. Показатель также был ниже ожидаемого роста на 0,7%.Основной индекс потребительских цен вырос в апреле в годовом исчислении на 0,7%, что также ниже прогнозов роста на 0,8% и ниже +0,9%, зафиксированных в предыдущем месяце.

Акции Sony, Canon, Mitsubishi Electric и Panasonic торговались с ростом в диапазоне от 0,4 до 0,8%.

Toyota и Honda увеличили капитализацию на 0,6% и 0,9% соответственно. Среди нефтяных компаний, акции Inpex подорожали более чем на 2%, а Japan Petroleum Exploration - более чем на 3% после того, как цены на сырую нефть продолжили расти.

В техническом пространстве, рыночная стоимость Advantest сократилась на -1%, Kyocera - на -0,4%, а Alps Electric - на -0,2%.

| Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

| NIKKEI | +91.99 | 22930.36 | +0.40% |

| SHANGHAI | +38.76 | 3193.05 | +1.23% |

| HSI | +105.76 | 31047.91 | +0.34% |

| ASX 200 | -6.90 | 6087.40 | -0.11% |

| KOSPI | +12.20 | 2460.65 | +0.50% |

| NZ50 | +53.95 | 8657.33 | +0.63% |

Информационно-аналитический отдел Teletrade

-

DAX +0,1%

-

FTSE -0,1%

-

CAC 40 -0.1%

Фондовые индексы Азиатско-Тихоокеанского региона торгуются в основном в плюсе, но со скромной прибылью, так как инвесторы осторожно наблюдают за вторым раундом торговых переговоров между США и Китаем. Обвиняя торговую политику предыдущих администраций, президент США Дональд Трамп сказал, что Китай стал «очень испорченным» и выразил сомнения в успешности торговых переговоров.

Австралийский рынок снижается, но незначительно, так как всплеск акций производителя вакцин CSL и растущие котировки энергетических компаний помогли компенсировать негативные сигналы с Уолл-стрит.

Woodside Petroleum прибавляет 0,1%, а Santos и Oil Search - 0,2% стоимости бумаг.

Компания CSL повысила прогноз на весь год по продажам своих продуктов, включая вакцину против вируса Seqirus в северном полушарии. Акции поставщика вакцины и продуктов крови набирают почти 5%.

В банковском пространстве, Westpac, Commonwealth Bank и National Australia Bank торгуются со снижением в диапазоне от -0,2 до -0,5%.

ANZ Banking прибавляет 0,3% стоимости акций после того, как кредитор заявил, что согласился продать свою контрольную долю в ANZ Royal Bank в Камбодже японскому финансовому дому J Trust.

В горнодобывающем секторе, акции BHP Billiton подешевели почти на -1%, Rio Tinto - более чем на -1%, а Fortescue Metals - на -0,3%.

Японский рынок растет на фоне снижения курса иены, что выгодно местным экспортерам. Между тем данные, опубликованные сегодня, показали, что основной уровень инфляции в Японии в апреле замедлился по сравнению с предыдущим месяцем, а также не оправдал ожиданий.

Акции Sony, Canon, Mitsubishi Electric и Panasonic торгуются с ростом в диапазоне от 0,2 до 0,5%.

Toyota и Honda увеличили капитализацию на 0,5% и 1% соответственно. В банковском секторе, бумаги Mitsubishi UFJ Financial упали в цене на -0,6%, а Sumitomo Mitsui Financial - менее чем на -0,1%.

| Индекс | Изменение, пункты | Цена | Изменения в % |

| NIKKEI | +57.74 | 22896.11 | +0.25% |

| SHANGHAI | +8.69 | 3162.97 | +0.28% |

| HSI | +17.37 | 30959.52 | +0.06% |

| ASX 200 | -12.80 | 6081.50 | -0.21% |

| KOSPI | +5.49 | 2453.94 | +0.22% |

| NZ50 | +10.97 | 8614.35 | +0.13% |

Информационно-аналитический отдел TeleTrade

| Индекс | Изменение, пункты | Цена | Изменения в % |

| NIKKEI | +82.07 | 22920.44 | +0.36% |

| SHANGHAI | -2.14 | 3152.14 | -0.07% |

| ASX 200 | -8.50 | 6085.80 | -0.14% |

| KOSPI | +8.62 | 2457.07 | +0.35% |

Информационно-аналитический отдел TeleTrade

| Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

| Nikkei | +121.14 | 22838.37 | +0.53% |

| TOPIX | +8.02 | 1808.37 | +0.45% |

| Hang Seng | -168.05 | 30942.15 | -0.54% |

| CSI 300 | -28.79 | 3864.05 | -0.74% |

| Euro Stoxx 50 | +29.33 | 3592.18 | +0.82% |

| FTSE 100 | +53.77 | 7787.97 | +0.70% |

| DAX | +118.28 | 13114.61 | +0.91% |

| CAC 40 | +54.38 | 5621.92 | +0.98% |

| DJIA | -54.95 | 24713.98 | -0.22% |

| S&P 500 | -2.33 | 2720.13 | -0.09% |

| NASDAQ | -15.82 | 7382.47 | -0.21% |

| S&P/TSX | +35.49 | 16143.55 | +0.22% |

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.