- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 19-07-2019

Основные фондовые индексы США завершили сегодняшние торги ниже нуля

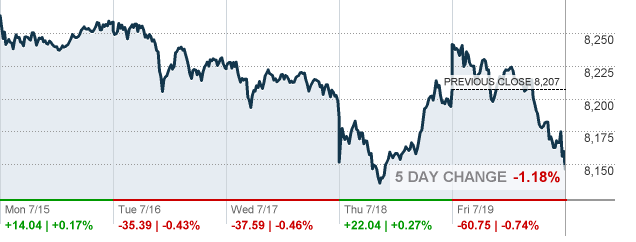

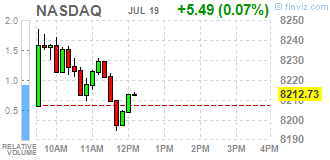

По итогам торговой недели: DOW -0.65%, S&P -1.23%, Nasdaq -1.18%

В понедельник фондовые рынки США выросли, но лишь незначительно, так как инвесторы проявляли осторожность в начале сезона корпоративной отчетности. Citigroup Inc. (С) опубликовала превысившие ожидания квартальные результаты перед открытием рынка, дав неофициальный старт сезону корпоративной отчетности за второй квартал. Компания сообщила о получении квартальной прибыли на уровне $1.95 в расчете на одну акцию, что оказалось выше среднего прогноза ($1.80). Выручка банка также превзошла ожидания. Однако, как отмечают аналитики, основной причиной сильной отчетности являются доходы, полученные от первичного публичного размещения акций (IPO) платформы для торговли облигациями Tradeweb. Участники рынка ожидают, что отчеты и прогнозы компаний позволят оценить, насколько глубоко влияние затянувшегося торгового спора между США и Китаем на корпоративную прибыль. Согласно данным Refinitiv IBES, аналитики прогнозируют, что прибыль компаний S&P 500 покажет снижение на 0.4% в г/г во втором квартале, что станет первым квартальным снижением за три года.

Во вторник основные фондовые индексы США умеренно снизились, оказавшись под давлением заявлений Дональда Трампа о том, что США и Китаю “предстоит пройти долгий путь”, чтобы достичь торгового соглашения. Кроме того, инвесторы неоднозначно отреагировали на отчетность трех крупнейших американских банков. Участники рынка также получили блок смешанных статданных. Так, отчет Министерства торговли показал, что розничные продажи в июне выросли на 0.4%, что соответствует пересмотренному в сторону снижения майскому значению. Экономисты ожидали, что розничные продажи вырастут на 0.1% по сравнению с ростом на 0.5%, о котором первоначально сообщалось в предыдущем месяце. Между тем, данные ФРС показали, что объем промпроизводства остался без изменений в прошлом месяце после повышения на 0.4% в мае. Экономисты прогнозировали увеличение на 0.1% в июне.

В среду основные фондовые индексы США завершили торги в минусе на фоне смешанных корпоративных отчетов и сообщений о том, что переговоры между США и Китаем зашли в тупик, поскольку США пытаются выяснить, как поступить с Huawei. В фокусе участников рынка также находились разочаровывающие данные по рынку жилья США. Министерство торговли сообщило, что объем строительства жилья упал в июле второй месяц подряд, а количество разрешений на строительство сократилось до 2-летнего минимума, указывая на то, что рынок жилья продолжает испытывать трудности, несмотря на снижение ставок по ипотечным кредитам. Жилищное строительство сократилось на 0,9% до сезонно скорректированного годового показателя в 1,253 млн. единиц в прошлом месяце. Экономисты прогнозировали, что закладки новых домов упадут до 1,261 млн. Строительство домов на одну семью, на которые приходится самая большая доля на рынке жилья, выросло на 3,5% до 847 000 единиц в июне. Разрешения на строительство упали на 6,1% до 1,220 млн. единиц в июне, минимума с мая 2017 года. Определенное влияние на ход торгов оказал отчет ФРС “Бежевая книга”. В отчете сообщалось, что экономическая активность продолжила расти, несмотря на сохраняющиеся опасения в отношении торговли.

В четверг основные фондовые индексы США немного выросли, причиной чему были "голубиные" заявления представителя ФРС Уильямса, после которых фьючерсы на федеральные фонды подразумевают, что трейдеры теперь видят 59%-ую вероятность сокращения ставки ФРС на 50 базисных пунктов на июльском заседании по сравнению с 34% в среду и ранее сегодня. Инвесторы также анализировали смешанные корпоративные отчеты и ожидали новых заявлений о торговых переговорах между США и Китаем. Акции Netflix упали почти на 11% после того, как компания сообщила о неожиданной потере подписчиков в США в сочетании с более медленным, чем ожидалось, ростом количества подписчиков за рубежом. На этом фоне инвесторы проигнорировали тот факт, что заявленная квартальная прибыль на уровне $0.60 в расчете на одну акцию превзошла прогноз рынка ($0.55 на акцию). Квартальная отчетность IBM (IBM, +4.35%) показала, что ее выручка сократилась четвертый квартал подряд. В то же время прибыль достигла $3.17 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $3.08. Чистая прибыль IBM увеличилась благодаря росту “облачного” бизнеса.

В пятницу основные фондовые индексы США завершили торги в минусе, несмотря на солидные квартальные результаты Microsoft (MSFT). Давление на рынок оказали угасающие ожидания агрессивного сокращения ставки ФРС на июльском заседании. Издание WSJ сообщило, что представители ФРС сигнализируют о снижении ставки на 25 б.п. в этом месяце. В настоящее время инвесторы оценивают с вероятностью 22,5% снижение ставки в США на 50 базисных пунктов позднее в этом месяце, согласно инструменту FedWatch CME Group. Накануне вероятность такого шага составляла 60,2%, причиной чему были комментарии представителя ФРС Уильямса. В фокусе инвесторов также находились предварительные результаты исследований Thomson-Reuters и Мичиганского института, которые показали, что в июле индекс потребительских настроений вырос до 98.4 пункта по сравнению с окончательным чтением за июнь 98.2 пункта. Впрочем, аналитики ожидали, что индекс улучшится до 98.5 пункта.

В отраслевом разрезе почти все сектора индекса S&P за период 15 - 19 июля включительно показали падение. Наибольшее снижение зафиксировал сектор основных материалов (-1,6%). Повышение продемонстрировал только сектор потребительских товаров (+0,2%)

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 19 из 30 акций, входящих в состав индекса. Лидером были акции Dow Inc. (DOW, +8.31%). Наибольший отрицательный результат за неделю продемонстрировали акции Johnson & Johnson (JNJ, -5.74%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы немного выросли в пятницу, поскольку участники рынка ожидали новостей о том, снизит ли Федеральная резервная система процентные ставки в этом месяце.

Основные фондовые индексы США демонстрируют незначительное повышение, растеряв часть утренних достижений, вызванных солидными квартальными результатами Microsoft (MSFT) и ожиданиями снижения процентных ставок ФРС в конце этого месяца.

Компании Microsoft (MSFT) сообщила, что ее квартальная прибыль достигла $1.37 в расчете на одну акцию в последнем квартале, что оказалось выше среднего прогноза аналитиков на уровне $1.21. Выручка технологического гиганта также превзошла средний прогноз Уолл-стрит. Поддержку результатам Microsoft оказал 39% скачек выручки в сегменте облачных сервисов. Акции MSFT в моменте демонстрируют 1.4% рост.

Среди других представленных отчетов, стоит отметить результаты American Express (AXP). Компания показала превысившую ожидания квартальную прибыль в $2.07 в расчете на одну акцию, благодаря росту расходов владельцев карт и увеличению кредитов и комиссий. Квартальная выручка компании лишь незначительно превысила прогноз аналитиков. American Express также подтвердила свой прогноз на 2019 год. Акции AXP снизились на 2.4%, так как отчет также показал значительный рост расходов.

Вероятность снижения ставки на 50 базисных пунктов на заседании FOMC 30-31 июля вчера подскочила до 60% (согласно CME FedWatch Tool) после комментариев представителя ФРС Уильямса, который заявил, что в условиях, когда ставки оказались ниже, чем они находились в прошлом, ЦБ должны противостоять любым признакам слабости быстро и агрессивно. Однако сегодня ожидания снизились до 43%, так как, вероятно, пришло понимание, что экономические данные, вышедшие на этой неделе, не оправдывают необходимость более резкого снижения ставок. Кроме того, пресс-секретарь ФРБ Нью-Йорка в попытке охладить спекуляции, возникшие после комментариев Уильямса, заявив CNBC, что он опирается на академические исследования, а не намекает на возможные политические действия на предстоящем заседании ФРС.

В фокусе инвесторов также находятся предварительные результаты исследований Thomson-Reuters и Мичиганского института, которые показали, что в июле американские потребители чувствовали себя немного оптимистичней в отношении экономики, чем в прошлом месяце. Согласно данным, в июле индекс потребительских настроений вырос до 98.4 пункта по сравнению с окончательным чтением за июнь 98.2 пункта. Впрочем, аналитики ожидали, что индекс улучшится до 98.5 пункта. Напомним, индекс является опережающим индикатором потребительского настроения.

Большинство компонентов DOW в плюсе (16 из 30). Лидер роста - The Boeing Co. (BA; +3.98%). Аутсайдер - American Express Co. (AXP; -2.38%). Большинство секторов S&P в плюсе. Больше всего вырос сектор промышленных товаров (+0.%). Наибольшее снижение показывает сектор коммунальных услуг (-0.6%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Индекс | Значение | Изменение, пункты | Изменение в % |

Нефть | 55.26 | -0.16 | -0.29% |

Золото | 1425.80 | -2.30 | -0.16% |

Dow | 27265.00 | +64.00 | +0.24% |

S&P 500 | 2997.25 | -0.25 | -0.01% |

Nasdaq 100 | 7916.25 | -17.25 | -0.22% |

10-летние облигации США | 2.04% | +0.01 | +0.34% |

Информационно-аналитический отдел TeleTrade

Как отмечает агентство Reuters, и прибыль, и выручка Microsoft Corp (MSFT) оказались выше оценки аналитиков в последнем квартале, благодаря продолжающемуся росту продаж в облачном бизнесе компании, толкнув ее акции к рекордным максимумам в пятницу.

С момента вступления в должность главного исполнительного директора Сатья Наделлы (Satya Nadella) в 2014 году Microsoft переключается с программного обеспечения операционной системы Windows на облачные сервисы, в которых пользователи переносят свои вычислительные работы в центры обработки данных, управляемые Microsoft.

Рост выручки в Azure в четвертом квартале, закончившемся 30 июня, составил 64% по сравнению с 89% в аналогичном периоде предыдущего года и 73% в предыдущем квартале. По данным Refinitiv, Microsoft не предоставляет абсолютного показателя выручки для Azure, включая его в результат подразделения "Интеллектуальные облачные сервисы", выручка которого составила $11.4 млрд. по сравнению с 11.0 млрд., прогнозируемыми аналитиками.

В Microsoft также сообщили, что ожидают, что по итогам первого квартала продажи в сегменте "Интеллектуальных облачных сервисов" достигнут $10.3-$10.5 млрд., что выше прогноза аналитиков на уровне $10.13 млрд.

В апреле рыночная стоимость Microsoft впервые превысила $1 трлн. после сообщения о росте сегмента облачных сервисов. В четверг бизнес-сегмент Microsoft на базе Azure впервые показал квартальную выручку, которая незначительно превзошла выручку сегмента, основой которого является Windows.

По данным исследовательской компании Canalys, в сфере облачных вычислений основным конкурентом Azure является сервис Amazon Web Services (AWS,) который доминирует в отрасли с долей рынка 32.8%. Доля Microsoft составляет 14.6%, а Google - 9.9%.

В прошлом году Microsoft также добилась успеха, объединив свой вычислительный сервис Azure для разработчиков вместе с Office и другими программными продуктами для конечных пользователей, например, как в облачной сделке стоимостью более $2 млрд., которую компания заключила с AT&T Inc (T) ранее на этой неделе.

Microsoft попыталась отделить себя от AWS, объединив свое традиционное программное обеспечение, которое работает в собственном центре обработки данных клиента, со своими продуктами Azure, - стратегия, которая, по словам аналитика Forrester Криса Воче (Chris Voce), помогла обеспечить результаты компании.

Выручка подразделения "Специализированное программное обеспечение" Microsoft подскочила на 14.3% до $11.05 млрд., благодаря солидному росту выручки LinkedIn и Office 365. Согласно данным Refinitiv, аналитики в среднем ожидали выручку в размере $10.71 млрд.

Между тем, его подразделение " Персональные компьютеры", которое включает программное обеспечение Windows, выросло до $11.3 млрд. по сравнению с оценками аналитиков в $10.98 млрд. Данное подразделение также включает в себя игровые приставки Xbox, службу онлайн-поиска Bing и ноутбуки Surface.

Майк Спенсер (Mike Spencer), глава отдела по связям с инвесторами в Microsoft, сказал, что поддержку результатам Windows оказал переход пользователей на более новые версии ПО с Windows 7, которое компания перестанет поддерживать в следующем году, а также тот факт, что некоторые клиенты ПК накапливали запасы в ожидании возможных тарифов.

Он также добавил, что компания не почувствовала никакого влияния от введения ограничений властями США на продажи Huawei Technologies Co Ltd.

Чистая прибыль Microsoft в четвертом квартале 2019 финансового года (ФГ) выросла до $13.19 млрд. или $1.71 в расчете на акцию с $8.87 млрд. или $1.14 на акцию в четвертом квартале 2018 ФГ.

Скорректированная прибыль компании составила $1.37 на акцию, что оказалось выше оценки Уолл-стрит на уровне $1.21 на акцию.

Общая выручка выросла на 12% до $33.72 млрд. против среднего прогноза аналитиков в $32.77 млрд.

На текущий момент акции Microsoft (MSFT) котируются по $139.12 (+1.98%).

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.05% (+3 б.п.).

Нефть (WTI) $55.65 (+0.63%)

Золото $1,437.20 (+0.64%)

Перед открытием рынка фьючерс S&P находится на уровне 3,005.25 (+0.24%), фьючерс NASDAQ повысился на 0.32% до уровня 7,959.00. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент повышаются.

Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

Nikkei | 21,466.99 | +420.75 | +2.00% |

Hang Seng | 28,765.40 | +303.74 | +1.07% |

Shanghai | 2,924.20 | +23.02 | +0.79% |

S&P/ASX | 6,700.30 | +51.20 | +0.77% |

FTSE | 7,499.10 | +6.01 | +0.08% |

CAC | 5,561.41 | +10.86 | +0.20% |

DAX | 12,243.41 | +15.56 | +0.13% |

Августовские нефтяные фьючерсы Nymex WTI | $55.88 | +1.10% | |

Золото | $1,436.10 | +0.56% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют умеренный рост, поскольку превысившие ожидания квартальные результаты Microsoft (MSFT) поддержали оптимизм инвесторов, ожидающих снижения процентных ставок ФРС в конце этого месяца.

Компания Microsoft (MSFT) сообщила, что ее квартальная прибыль достигла $1.37 в расчете на одну акцию в последнем квартале, что оказалось выше среднего прогноза аналитиков на уровне $1.21. Выручка технологического гиганта также превзошла средний прогноз Уолл-стрит. Главный финансовый директор компании Эми Гуд (Amy Hood) заявил, что выручка сегмента коммерческих облачных сервисов Microsoft за квартал увеличилась на 39%. Акции MSFT на премаркете подорожали на 2.8%.

Среди других представленных отчетов, стоит отметить результаты American Express (AXP). Компания показала превысившую ожидания квартальную прибыль в $2.07 в расчете на одну акцию, благодаря росту расходов владельцев карт и увеличению кредитов и комиссий. Квартальная выручка компании лишь незначительно превысила прогноз аналитиков. American Express также подтвердила свой прогноз на 2019 год. Несмотря на это, акции AXP на премаркете снизились на 1.2%.

Вероятность снижения ставки на 50 базисных пунктов на заседании FOMC 30-31 июля вчера подскочила до 70% (согласно фьючерсам на федеральные фонды) после комментариев представителя ФРС Уильямса, который заявил, что в условиях, когда ставки оказались ниже, чем они находились в прошлом, ЦБ должны противостоять любым признакам слабости быстро и агрессивно. Сегодня ожидания снизилась до 45.3%, так как, вероятно, пришло понимание, что экономические данные, вышедшие на этой неделе, не оправдывают необходимость более резкого снижения ставок.

После начала торгов влияние на их ход, могут оказать данные по индексу потребительских настроений от Reuters/Michigan (14:00 GMT), а также выступление члена Комитета по открытым рынкам Д. Булларда (15:05 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

3M Co | MMM | 173.5 | 0.44(0.25%) | 413 |

ALCOA INC. | AA | 23.18 | -0.23(-0.98%) | 17249 |

ALTRIA GROUP INC. | MO | 50.69 | 0.16(0.32%) | 4587 |

Amazon.com Inc., NASDAQ | AMZN | 1,992.01 | 14.11(0.71%) | 28091 |

American Express Co | AXP | 127.4 | -1.00(-0.78%) | 96703 |

Apple Inc. | AAPL | 205.93 | 0.27(0.13%) | 106658 |

AT&T Inc | T | 33.24 | 0.15(0.45%) | 10421 |

Boeing Co | BA | 369.15 | 8.04(2.23%) | 75019 |

Caterpillar Inc | CAT | 134.25 | 0.39(0.29%) | 2717 |

Chevron Corp | CVX | 125.1 | 0.42(0.34%) | 641 |

Cisco Systems Inc | CSCO | 57.6 | -0.14(-0.24%) | 18441 |

Citigroup Inc., NYSE | C | 71.8 | 0.01(0.01%) | 75760 |

Exxon Mobil Corp | XOM | 74.5 | -0.34(-0.45%) | 11693 |

Facebook, Inc. | FB | 202 | 1.22(0.61%) | 38239 |

FedEx Corporation, NYSE | FDX | 165.75 | 0.37(0.22%) | 711 |

Ford Motor Co. | F | 10.29 | 0.03(0.29%) | 38639 |

Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11.45 | 0.30(2.69%) | 308626 |

Goldman Sachs | GS | 214.5 | -0.02(-0.01%) | 12385 |

Google Inc. | GOOG | 1,146.11 | -0.22(-0.02%) | 2289 |

International Business Machines Co... | IBM | 149.5 | -0.13(-0.09%) | 8193 |

International Paper Company | IP | 42.91 | 0.41(0.96%) | 321 |

Johnson & Johnson | JNJ | 132 | -0.07(-0.05%) | 1560 |

JPMorgan Chase and Co | JPM | 114.78 | 0.11(0.10%) | 106849 |

McDonald's Corp | MCD | 216.5 | 0.59(0.27%) | 4199 |

Merck & Co Inc | MRK | 82.99 | 0.30(0.36%) | 530 |

Microsoft Corp | MSFT | 140.1 | 3.68(2.70%) | 864284 |

Nike | NKE | 87.7 | 0.26(0.30%) | 787 |

Pfizer Inc | PFE | 43.22 | 0.16(0.37%) | 286 |

Procter & Gamble Co | PG | 115.6 | 0.16(0.14%) | 1569 |

Tesla Motors, Inc., NASDAQ | TSLA | 254.99 | 1.45(0.57%) | 55487 |

The Coca-Cola Co | KO | 52 | -0.03(-0.06%) | 7245 |

Twitter, Inc., NYSE | TWTR | 37.84 | 0.18(0.48%) | 8940 |

Visa | V | 181.4 | 0.87(0.48%) | 18528 |

Walt Disney Co | DIS | 142 | 0.37(0.26%) | 12849 |

Yandex N.V., NASDAQ | YNDX | 39.76 | 0.15(0.38%) | 5764 |

Аналитики Buckingham Research снизили рейтинг акций Travelers (TRV) до уровня Neutral с Buy; целевая стоимость $158

Аналитики Jefferies снизили рейтинг акций Alcoa (AA) до уровня Hold с Buy; целевая стоимость снижена до $23 с $29

Аналитики Argus снизили рейтинг акций Alcoa (AA) до уровня Hold с Buy

Аналитики William Blair повысили рейтинг акций American Intl (AIG) до уровня Outperform

Согласно обнародованному отчету, прибыль компании American Express (AXP) по итогам второго квартала 2019 финансового года (ФГ) достигла $2.07 в расчете на одну акцию (против $1.84 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $2.02.

Квартальная выручка компании составила $10.838 млрд. (+8.4% г/г), тогда как средний прогноз аналитиков предполагал $10.825 млрд.

Компания подтвердила прогнозы основных финансовых показателей на весь 2019 ФГ: прибыль ожидается на уровне $7.85-8.35 в расчёте на акцию (против среднего прогноза аналитиков $8.09), выручка – в размере ~$43.6-44.4 млрд., +8-10% г/г (против среднего прогноза аналитиков $43.57 млрд).

Акции AXP на премаркете снизились до уровня $127.60 (-0.62%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании Microsoft (MSFT) по итогам второго квартала 2019 финансового года (ФГ) достигла $1.37 в расчете на одну акцию (против $1.14 во втором квартале 2018 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.21.

Квартальная выручка компании составила $33.717 млрд. (+12.1% г/г), тогда как средний прогноз аналитиков предполагал $32.797 млрд.

Акции MSFT на премаркете выросли до уровня $140.43 (+2.94%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые индексы торгуются в зеленой зоне, поскольку инвесторы приветствовали голубиные комментарии высокопоставленного чиновника ФРС, а Microsoft сообщила о выручке в размере $125,8 млрд за финансовый год 2019 - установив новый рекорд финансового года для компании.

Что касается данных, дефицит бюджета Великобритании увеличился до самого высокого уровня в июне с 2015 года в июне, в то время как профицит счета текущих операций еврозоны вырос с учетом сезонных колебаний в мае до 29.7 млрд евро с 22.4 млрд евро в апреле, показали отдельные отчеты.

Общеевропейский Stoxx 600 вырос на 0,3% после снижения на -0,2% на предыдущей сессии.

Владелец Budweiser Anheuser-Busch InBev увеличил капитализацию на 4,4% после объявления о продаже своей австралийской дочерней компании за A$16 млрд ($11,3 млрд).

Немецкий автопроизводитель BMW получил 1% стоимости бумаг после того, как назвал Оливера Ципсе своим новым исполнительным директором.

Акции Close Brothers Group обвалилась на -3% в Лондоне. Торговый банк отметил низкие объемы торгов в своем подразделении маркет-мейкера.

Акции Acacia Mining подорожали на 19%. Компания объявила, что достигла условий рекомендованного предложения, в соответствии с которым Barrick Gold Corp. приобретет все акции Acacia, которыми она еще не владеет.

На текущий момент:

Индекс | Цена | Изменение, пункты | Изменения в % |

FTSE | 7507.05 | +13.96 | +0.19% |

DAX | 12260.98 | +33.13 | +0.27% |

CAC | 5560.81 | +10.26 | +0.19% |

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона, поскольку инвесторы приветствовали голубиные комментарии высокопоставленного чиновника ФРС, а также более высокие, чем ожидалось, результаты по прибыли за четвертый квартал от Microsoft Corp.

Китайский индекс Shanghai Composite вырос на 0,79%, в то время как гонконгский индекс Hang Seng поднялся на 1,07%

Fitch Ratings сообщило в опубликованном сегодня отчете, что рост расходов на обслуживание долга китайскими домохозяйствами может повлиять на среднесрочный экономический рост.

Рейтинговое агентство отметило, что, хотя расходы на обслуживание долга не создают краткосрочных рисков для финансовой стабильности, это будет влиять на перспективы роста в среднесрочной перспективе.

Акции в Японии привели к региональному росту после резких потерь на предыдущей сессии, так как укрепление иены приостановилось.

Экспортеры Canon, Honda Motor, Toyota Motor и Sony выросли примерно на 2%. Акции Panasonic подорожали на 2,8%, так как иена оставалась стабильной после выхода данных по инфляции, показывающих, что потребительские цены росли медленными темпами почти за два года в июне.

Австралийские рынки заметно выросли после того, как высокопоставленный чиновник ФРС подчеркнул важность быстрых действий, чтобы остановить любую слабость в экономике США.

Национальный австралийский банк увеличил капитализацию на 2,2% после назначения в качестве нового главного исполнительного директора-ветерана банка Росса Макьюэна.

Золотодобывающие компании подорожали, поскольку драгоценный металл впервые с мая 2013 года превысил ключевой уровень в $1450. Акции Evolution Mining, Newcrest, Northern Star и Resolute Mining выросли в цене на 3-7%.

В нефтяном секторе, акции Woodside Petroleum и Santos подешевле более чем на -1%, а Origin Energy и Beach Energy - более чем на -2%.

Цены на нефть выросли после того, как ВМС США сбили иранский беспилотник в Ормузском проливе.

Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

NIKKEI | +420.75 | 21466.99 | +2.00% |

SHANGHAI | +23.02 | 2924.20 | +0.79% |

HSI | +303.74 | 28765.40 | +1.07% |

ASX 200 | +51.20 | 6700.30 | +0.77% |

KOSPI | +27.81 | 2094.36 | +1.35% |

NZ50 | +12.06 | 10753.15 | +0.11% |

Информационно-аналитический отдел TeleTrade

Индекс | Изменение, пункты | Цена открытия | Изменения в % |

FTSE | +42.02 | 7535.11 | +0.56% |

DAX | +63.44 | 12291.29 | +0.52% |

CAC | +30.55 | 5581.10 | +0.55% |

Информационно-аналитический отдел Teletrade

FTSE +0,4%

CAC +0,5%

DAX +0,5%

На фондовых площадках Европы ожидается положительный старт торгов, что в основном отражает рост азиатских акций.

Информационно-аналитический отдел Teletrade

| Индекс | Изменение, пункты | Цена закрытия | Изменение, % |

|---|---|---|---|

| NIKKEI 225 | -422.94 | 21046.24 | -1.97 |

| Hang Seng | -131.51 | 28461.66 | -0.46 |

| KOSPI | -5.95 | 2066.55 | -0.29 |

| ASX 200 | -24.2 | 6649.1 | -0.36 |

| FTSE 100 | -42.37 | 7493.09 | -0.56 |

| DAX | -113.18 | 12227.85 | -0.92 |

| Dow Jones | 3.12 | 27222.97 | 0.01 |

| S&P 500 | 10.69 | 2995.11 | 0.36 |

| NASDAQ Composite | 22.03 | 8207.24 | 0.27 |

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.