- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 19-11-2014

Компоненты индекса DOW торгуются преимущественно в минусе (19 из 30). Аутсайдером являются акции Verizon Communications Inc. (VZ, -1.59%). Больше остальных выросли акции Wal-Mart Stores Inc. (WMT,+1.45%).

Почти все секторы индекса S&P торгуются в минусе. Больше остальных снизился технологический сектор (-0.7%). Лидирует сектор конгломератов (+0,1%).

Европейские фондовые индексы завершили торги разнонаправлено, отступив при этом от семинедельного максимума, так как падение акций товаропроизводителей компенсировалось ожиданиями публикации протокола последнего заседания Федеральной резервной системы.

Фондовые индексы США немного упали после тестирования исторических максимумов вчера. Катализатором сегодняшней динамики стало снижение акций технологического сектора и компаний с малой капитализацией в предверии публикации протокола встречи FOMC.

Как стало сегодня известно, строительство нового жилья на одну семью в США в октябре увеличилось, но этого роста было недостаточно для нивелирования масштабного сокращения строительства многоквартирных домов. Закладки новых домов упали на 2,8% в октябре по сравнению с месяцем ранее и с учетом сезонных колебаний достигли годового уровня 1 009 000 единиц, сообщило Министерство торговли в среду. Падение было обусловлено снижением строительства многквартирных домов - категории, которая обеспечивает меньший вклад в экономический подъем, нежели односемейные дома. Разрешения на строительство (индикатор будущего строительства) увеличились на 4,8% в прошлом месяце - до уровня 1 080 000 единиц.

В то же время, стоимость нефти умеренно повысилась, приблизившись к уровню $79 (Brent) и $75 (WTI) на фоне спекуляций, что страны ОПЕК могут принять меры для стабилизации цен, которые упали почти на треть за пять месяцев. Между тем, сегодня глава агентства энергетической информации при министерстве энергетики США Адам Семински допустил падение мировых цен на нефть до $50 за баррель. Он также заявил, что, по прогнозам большинства аналитиков, нефть марки WTI упадет до $62 за баррель к середине 2015 года. При ценах на нефть в $60 за баррель рост производства сланцевой нефти в США может остановиться, добавил Семински. Однако точно прогнозировать стоимость нефти Семинский не стал. Предсказывать цену на нефть мешают геополитические проблемы и конфликты в Ливии, Ираке и других странах.

Компоненты индекса DOW торгуются преимущественно в минусе (21 из 30). Аутсайдером являются акции Verizon Communications Inc. (VZ, -1.32%). Больше остальных выросли акции Wal-Mart Stores Inc. (WMT, +1.92%).

Почти все секторы индекса S&P торгуются в минусе. Лидирует сектор конгломератов (+0,4%). Больше остальных снизился технологический сектор (-0.7%).

На текущий момент:

Dow 17,669.23 -18.59 -0.11%

Nasdaq 4,678.67 -23.77 -0.51%

S&P 500 2,046.21 -5.59 -0.27%

10 Year Yield 2.35% +0.03 --

Gold $1,178.90 -18.20 -1.52%

Oil $74.97 +0.36 +0.48%

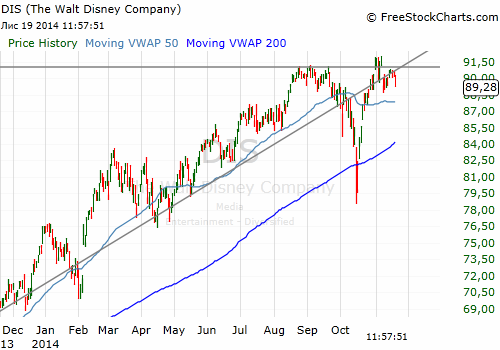

Компания Disney (DIS) недавно сообщила о своих доходах за 4 квартал 2014 финансового года. Согласно отчету, рост выручки составил 7%, а прибыль на одну акцию увеличилась на 16% по сравнению с аналогичным периодом прошлого года, до $0,89. Доход компании был в основном сформирован за счет значительного роста развлекательного подразделения компании во главе с успехом фильма "Стражи Галактики". Тематические парки имели более высокую посещаемость и гостевые расходы, что способствовало росту чистой прибыли компании. Кабельные сети показали снижение операционных доходов на 1% из-за более высоких затрат по программированию на канале ESPN. В целом, Disney вновь показал хорошие цифры.

По оценкам аналитиков, доходы Disney составят около $48,4 млрд в 2014 календарном году, а EPS - $4.00. В настоящее время цена акций компании прогнозируется аналитиками в среднем на уровне $94.

Доходы в подразделении развлечений подскочили на 18% до $1.78 млрд, а операционная прибыль выросла более чем в два раза до $254 млн, что отражает успех фильма "Стражи Галактики" в текущем квартале по сравнению с "Университетом монстров" и "Одиноким рейнджером" в аналогичном периоде предыдущего года. Disney до сих пор получал отдачу от успеха "Холодного сердца", "Первого мстителя: Другая война", "Малефисенты" и "Стражей Галактики". Студия собрала почти $3 млрд в прокате в этом году. По средним оценкам, доходы этого подразделения составят более $6,5 млрд по итогам 2014 календарного года, а EBITDA ожидается на уровне $1,2 млрд. Как ожидается, следующими большими успехами Disney станут "Звёздные войны. Эпизод VII: Пробуждение Силы", "Мстители: Возраст Альтрона", "Человек-муравей", "Капитан Америка 3", "Тор: Рагнарок", "История игрушек 4" и новый фильм по франшизе "Пиратов Карибского моря".

Тематические парки продолжали демонстрировать устойчивый рост общих доходов в США. Для сентябрьского квартала доходы выросли на 7%, а операционная прибыль подскочила на 20% до $687 млн. Это может быть связано с ростом на 6% гостевых расходов и 4% скачка посещаемости тематических парков. В компании говорят, что "MyMagic +" - новая система продажи билетов - была позитивным вкладом в операционную прибыль и тенденции выглядят обнадеживающими. Доходы тематических парков неуклонно растут на протяжении последних нескольких лет, и ожидается, что эта тенденция сохранится в ближайшем будущем, а также в долгосрочной перспективе, что обусловлено продолжающимся ростом посещаемости и расходов клиентов на фоне восстановления экономики и внедрения новых аттракционов. Один из самых больших проектов тематический парков планируется реализовать в конце 2015 года в Шанхае.

Медиа-подразделение показало рост доходов на 5% в отчетном квартале, а операционная прибыль сегмента осталась на уровне $1,44 млрд. Операционная прибыль была ниже из-за более высокой стоимости программирования на ESPN, что обусловлено договорным повышением ставок для некоторых спортивных мероприятий, включая Главную лигу бейсбола, Национальную футбольную лигу и американский футбол. Доходы и операционные доходы немного выросли, а более низкие рейтинги каналов привели к незначительному падению дохода с рекламы. По оценкам аналитиков, общий доход подразделения составит около $21,5 млрд в 2014 календарном году, что отражает рост на 4% по сравнению с предыдущим годом.

На текущий момент акции Disney (DIS) котируются по $89.28 (-1.11%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.36% (+4 б.п.).

Золото $1,197.70 (+0.05%)

Нефть (WTI) $74.94 (+0.44%)

Перед открытием рынка фьючерс S&P находится на уровне 2046.50 (-0.10%), фьючерс Nasdaq упал на 0.04% до уровня 4236.50.

Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе, основные фондовые индексы Европы на текущий момент преимущественно повышаются.

Nikkei 17,288.75 -55.31 -0.32%

Hang Seng 23,373.31 -155.86 -0.66%

Shanghai Composite 2,451.17 -5.20 -0.21%

FTSE 6,700.88 -8.25 -0.12%

CAC 4,279.8 +17.42 +0.41%

DAX 9,504.35 +47.82 +0.51%

Декабрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $74.91 за баррель (+0.40%)

Цены на золото торгуются по $1197.50 за унцию (+0.03%).

Фьючерсы на основные фондовые индексы США на премаркете находятся в небольшом минусе. Внимание участников рынка направлено на публикацию протокола октябрьского заседания Комитета по открытому рынку (FOMC) ФРС, намеченную на 19:00 GMT. На заседании в конце октября FOMC принял решение полностью свернуть программу QE. В протоколе могут содержаться ожидания относительно инфляции. Любые опасения по этому поводу снизят шансы скорого начала процесса повышения ставок и акцентируют внимание участников рынка на статистике по индексу потребительских цен, которая будет опубликована в завтра. В сопроводительном заявлении октябрьского заседания все еще содержался тезис об удержании ставок на низком уровне в течение длительного времени. Вполне возможно, что протокол предоставит больше конкретики в этом вопросе. Интерес участников рынка также вызовет любая информация относительно сроков реинвестирования доходов от ценных бумаг, находящихся на балансе ФРС.

Опубликованные до начала торгов данные по рынку жилья существенного влияния на динамику фьючерсов не оказали, поскольку они вышли смешанными (количество разрешений на строительство значительно превысило средние прогнозы, в то время как количество закладок новых домов до ожиданий не дотянуло). Более детально о вышедших данных читайте в нашем материале.

(компания / тикер / цена / изменение, % / проторгованый объем)

| 3M Co | MMM | 159.30 | +0.00% | 2.7K |

| Visa | V | 249.75 | +0.01% | 1.2K |

| Johnson & Johnson | JNJ | 108.85 | +0.02% | 2.7K |

| AT&T Inc | T | 35.75 | +0.08% | 0.7K |

| United Technologies Corp | UTX | 109.00 | +0.18% | 0.1K |

| International Business Machines Co... | IBM | 162.20 | +0.19% | 2.1K |

| Exxon Mobil Corp | XOM | 95.11 | +0.25% | 0.9K |

| Home Depot Inc | HD | 96.39 | +0.43% | 1.7K |

| JPMorgan Chase and Co | JPM | 60.79 | +0.43% | 0.9K |

| Chevron Corp | CVX | 115.98 | +0.44% | 0.1K |

| American Express Co | AXP | 90.58 | 0.00% | 0.1K |

| UnitedHealth Group Inc | UNH | 98.19 | 0.00% | 0.4K |

| Merck & Co Inc | MRK | 59.89 | 0.00% | 0.1K |

| Goldman Sachs | GS | 189.60 | -0.02% | 0.1K |

| Nike | NKE | 96.45 | -0.02% | 2.0K |

| Wal-Mart Stores Inc | WMT | 83.75 | -0.05% | 7.2K |

| Microsoft Corp | MSFT | 48.71 | -0.06% | 11.3K |

| The Coca-Cola Co | KO | 43.50 | -0.07% | 36.2K |

| Procter & Gamble Co | PG | 87.88 | -0.08% | 0.7K |

| Verizon Communications Inc | VZ | 51.18 | -0.08% | 0.3K |

| Cisco Systems Inc | CSCO | 26.56 | -0.13% | 0.7K |

| Pfizer Inc | PFE | 30.54 | -0.16% | 6.0K |

| Intel Corp | INTC | 34.64 | -0.20% | 0.1K |

| General Electric Co | GE | 26.94 | -0.26% | 5.8K |

| Walt Disney Co | DIS | 89.93 | -0.39% | 0.5K |

| Boeing Co | BA | 130.12 | -0.41% | 1.7K |

Повышение рейтингов:

Снижение рейтингов:

Прочее:

Аналитики RBC Capital Mkts повысили целевую стоимость акций Home Depot (HD) с $105 до $108

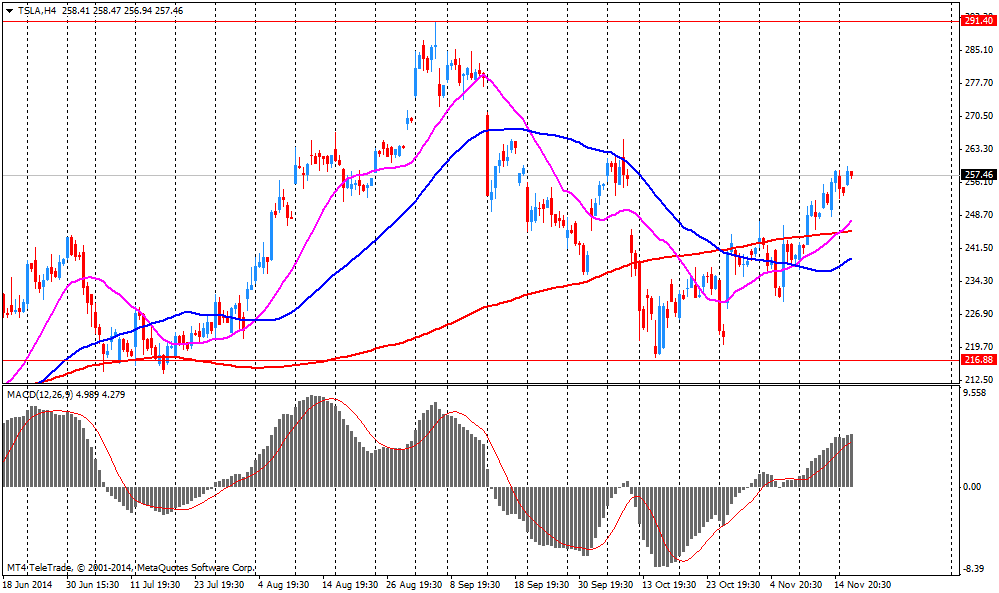

Прогноз по прибыли понижен до уровня $2.45 в расчете на одну акцию с $4.39 ожидавшихся ранее. Кроме того, в Morgan Stanley понизили прогнозы по продажам модели Model X в следующем году с 15 000 единиц до 5 000 единиц.

Несмотря на понижение прогнозов, в Morgan Stanley остаются позитивно настроенными относительно акций TSLA, подтвердив их рейтинг на уровне "покупать" с целевой стоимостью $320.

Акции TSLA на премаркете упали до уровня $249.90 (-3.03%).

Фондовые индексы Европы торгуются разнонаправленно после роста в предыдущие две сессии благодаря позитивным данным о деловом доверии в Германии и заявлении главы Европейского центрального банка о возможном включении гособлигаций в программу покупки активов.

Рост индексов сдерживают опасения инвесторов отноительно новых сигналов о возможном ужесточении денежно-кредитной политики ФРС и ЕЦБ. Негативом для рынка также стало падение цен на металлы.

Что касается опубликованной в регионе статистики, профицит счета текущих операций в еврозоне вырос в сентябре на фоне более высокого профицита торгового баланса, заявил Европейский центральный банк. Профицит счета текущих операций увеличился с учетом сезонных колебаний до 30 млрд евро в сентябре с 22,8 млрд евро в августе. Профицит по торговле товарами вырос до 20,7 млрд евро с 18,1 млрд евро в предыдущем месяце, а профицит по услугам увеличился на 10,4 млрд евро с 7,5 млрд евро. Дефицит вторичных доходов сократился до 8,7 млрд евро с 10,4 млрд евро в августе. Тем не менее, первичная прибыль упала до 7,6 млрд евро с 7,7 млрд евро.

Производители сырья демонстрируют самое значительное падение среди 19 отраслевых групп Stoxx 600. Акции Rio Tinto Group подешевели на 2,1% на торгах в Лондоне, ArcelorMittal - на 1,8%.

Рыночная стоимость нефтегазовой BG Group уменьшилась на 2% на сообщениях о приостановке предполагаемой продажи ее крупнейших операций в Северном море.

Курс ценных бумаг крупнейшего в мире брокера банковских транзакций ICAP Plc опустился на 5,5%. Компания сократила доналоговую прибыль в апреле-сентябре на 10%.

Котировки акций испанского производителя ветровых турбин Gamesa Corporacion Tecnologica SA выросли на 3,3% после подписания двух контрактов на поставки продукции.

Цена акций Abengoa SA, специализирующейся производстве на энергии из возобновляемых источников, подскочила на 8,6%. Рост капитализации продолжается третий день подряд после того, как в пятницу она рухнула на 50% - до исторического минимума. Компания тогда объявила, что будет считать высокодоходные "зеленые бонды" на $630 млн бумагами без права регресса.

На текущий момент:

FTSE 100 6,697.87 -11.26 -0.17%

CAC 40 4,267.31 +4.93 +0.12%

DAX 9,487.79 +31.26 +0.33%

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно. Торги на крупнейшей в Азии Токийской фондовой бирже открылись ростом котировок после того, как накануне премьер-министр Японии Синдзо Абэ объявил о роспуске парламента и переносе даты повышения потребительского налога с 8 до 10%. Эти меры были предприняты правительством после того, как в понедельник были опубликованы данные о снижении ВВП Японии в третьем квартале 2014 года на 1,6% в годовом исчислении. На динамику торгов повлияло решение Банка Японии оставить без изменений свою политику широкомасштабного смягчения. Официальные данные, опубликованное сегодня, свидетельствовали о том, что третья по величине экономика мира неожиданно вновь вступила в рецессию. Тем не менее, Банк Японии сохранил мнение о том, что тренд умеренного восстановления закрепляется, указывая на то, что спад, вызванный повышением налога с продаж ранее в этом году, будет кратковременным. Курс иены по отношение к доллару продолжил падение.

Китайские акции снижаются пятый день подряд после того, как поутих энтузиазм после запуска механизма перекрестных торгов между фондовыми биржами Гонконга и Шанхая.

На текущий момент:

Nikkei 225 17,404.6 +60.54 +0.35%

Hang Seng 23,462.1 -67.07 -0.29%

S&P/ASX 200 5,373.6 -26.09 -0.48%

Shanghai Composite 2,451.23 -5.13 -0.21%

Фондовые индексы США выросли, а индекс S&P 500 обновил исторический максимум, чему помогло подорожание акций компаний здравоохранения и компаний с малой капитализацией.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.