- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 20-04-2018

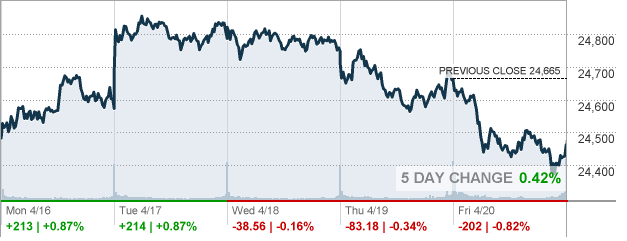

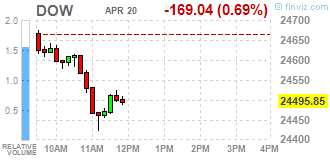

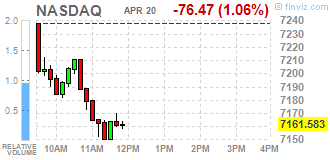

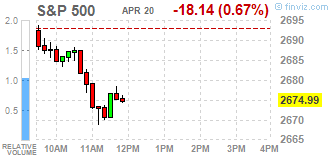

Основные фондовые индексы США завершили сегодняшние торги ниже нуля

По итогам торговой недели: DOW +0.42%, S&P +0.52%, Nasdaq +0.56%

В понедельник фондовые рынки США завершили торги в плюсе, чему способствовала благоприятная корпоративная отчетность, рост сектора услуг и ослабление опасений того, что воздушные удары по Сирии перерастут в более широкий конфликт. Инвесторы надеются, что новый сезон отчетности, который, как ожидается, станет одним из лучших за годы, поможет стабилизировать фондовый рынок. Кроме того, инвесторы отыгрывали данные по США. Министерство торговли сообщило, что продажи в розничных магазинах выросли на 0,6% в марте, и прекратили череду трех последовательных снижений, подчеркнув улучшенную финансовую картину американских домохозяйств и устойчивость экономической экспансии. Экономисты ожидали увеличение на 0,4%. Помимо этого, Национальная ассоциация домостроителей (NAHB) заявила, что уверенность строителей на рынке вновь построенных домов для одной семьи в апреле упала на 1 пункт до 69. Суб-индекс HMI, измеряющий покупательский трафик, оставался на уровне 51, а индикатор, измеряющий ожидания продаж в течение следующих 6 месяцев, упал на 1 пункт до 77, а компонент, измеряющий текущие условия продаж, снизился на 2 пункта до 75.

Во вторник основные фондовые рынки США умеренно выросли на фоне подорожания акций технологических компаний, а также высоких доходов Netflix (NFLX) и UnitedHealth (UNH), которые повысили оптимизм по поводу того, что нынешний сезон отчетов станет самым сильным за 7 лет. Поддержку рынку также оказывали позитивные данные по США. Министерство торговли сообщило, что закладки новых домов в США в сезонно скорректированном годовом темпе составили 1,32 млн в марте, что на 2% больше, чем в феврале. Разрешения составили сезонно скорректированную годовую ставку 1,35 млн единиц. Закладки новых домов превысили прогнозы экономистов, ожидавших 1,323 млн единиц. Закладки были на 10,9% выше, чем за тот же период год назад. Кроме того, ФРС заявила, что промышленное производство поднялось на 0,5% в марте после роста на 1,0% в феврале. Экономисты ожидали прирост на 0,4%. Между тем, производство в обрабатывающей промышленности выросло на 0,1% после 1,5-процентного падения в феврале.

В среду основные фондовые рынки США завершили торги разнонаправлено, но с небольшим изменением, так как рост акций сектора базовых материалов компенсировался негативной динамикой сектора конгломератов и потребительских товаров. Инвесторы также анализировали корпоративные новости и экономической обзор ФРС по регионам "Бежевая Книга". В обзоре сообщалось, что во всех 12 зонах ответственности ФРБ США в марте-апреле наблюдалось ускорение экономической активности и рост занятости, однако темпы роста зарплат по большей части оставались скромными. Между тем, компании во многих регионах сообщили о высоком спросе на рабочую силу, что затрудняет поиск квалифицированных работников.

В четверг основные фондовые рынки США закрылись в минусе, причиной чему было падение акций технологический компаний, от Apple до чипмейкеров, а также компонентов сектора потребительских товаров, таких как Philip Morris и P&G. Инвесторы также анализировали данные по США. Как показал отчет Министерства труда, число американцев, претендующих на новые пособия по безработице, упало на прошлой неделе в третий раз за четыре недели, сигнализируя о сохранении здоровья рынка труда. Согласно отчету, первичные обращения за пособиями по безработице снизились на 1000 до 232 000 за неделю по 14 апреля. Экономисты ожидали 230 000 новых заявок. Кроме того, к отчет от ФРБ Филадельфии показал, что индекс деловой активности в секторе производства неожиданно вырос в апреле, достигнув уровня 23,2 пункта по сравнению с 22,3 пункта в марте. Экономисты ожидали снижения данного показателя до 20,1 пункта. Вместе с тем, в марте индекс ведущих индикаторов от Conference Board для США вырос на 0,3% до 109,0, после увеличения на 0,7% в феврале и на 0,8% в январе.

В пятницу основные фондовые индексы США заметно снизились на фоне падения акции производителей потребительских товаров, и поскольку энергетические компании пострадали от снижения цен на нефть после того, как президент Трамп подверг критике ОПЕК за искусственно высокие цены. Трамп написал в своем Твиттере: "Кажется, ОПЕК снова взялся за свое. Несмотря на рекордные запасы нефти по всему миру, включая морские танкеры, до краев забитые черным золотом, цены на нефть НЕВЕРОЯТНО высокие! Это неправильно и неприемлемо!". Твиты Трампа опубликованы после того, как представители ведущих нефтедобывающих стран на совещании в Саудовской Аравии подтвердили свою решимость сохранить ограничения добычи.

В отраслевом разрезе почти все сектора индекса S&P за период 16 - 20 апреля включительно показали повышение. Максимальный прирост продемонстрировал сектор базовых ресурсов (+2,6%). Наибольшее снижение зафиксировал сектор потребительских товаров (-3,5%).

Что касается компонентов индекса DOW, за прошедшую неделю повышение показали 20 из 30 акций, входящих в состав индекса. Лидером роста были акции American Express Company (AXP, +9.66%). Наибольший отрицательный результат за неделю продемонстрировали акции International Business Machines Corporation (IBM, -6.56%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые биржи завершили сессию разнонаправлено, поскольку инвесторы отыгрывали новую порцию корпоративной отчетности, и при этом следили за движением рынков за рубежом.

Основные фондовые индексы США упали в пятницу на фоне слабости технологических акций и, поскольку энергетические компании пострадали от снижения цен на нефть после того, как президент Дональд Трамп подверг критике ОПЕК за искусственно высокие цены.

Напомним, Трамп написал в своем Твиттере: "Кажется, ОПЕК снова взялся за свое. Несмотря на рекордные запасы нефти по всему миру, включая морские танкеры, до краев забитые черным золотом, цены на нефть НЕВЕРОЯТНО высокие! Это неправильно и неприемлемо!". Твиты Трампа опубликованы после того, как представители ведущих нефтедобывающих стран на совещании в Саудовской Аравии подтвердили свою решимость сохранить ограничения добычи.

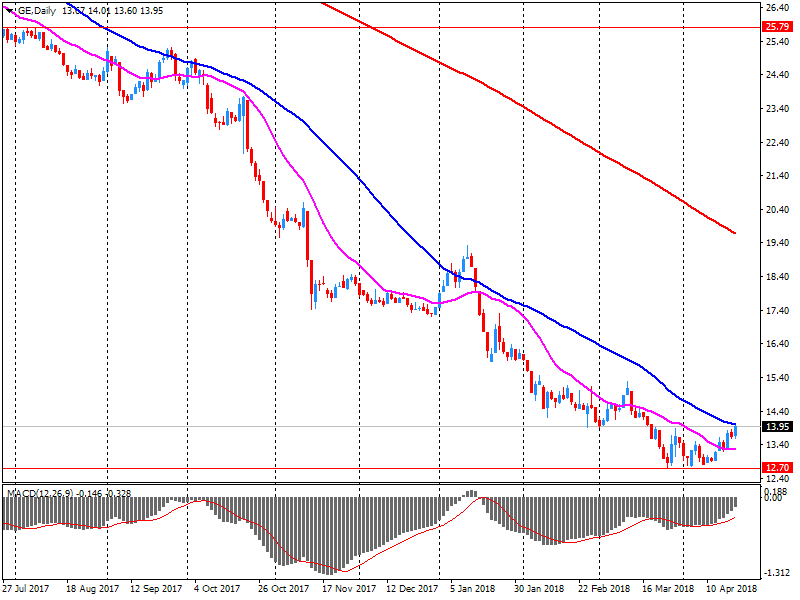

Большинство компонентов индекса DOW в минусе (22 из 30). Лидер роста - General Electric Company (GE, +3.82%). Аутсайдер - Apple Inc. (AAPL, -3.36%).

Большинство секторов S&P в минусе. Больше всего вырос сектор конгломератов (+0.3%), а наибольшее снижение демонстрирует сектор потребительских товаров (-1.3%).

На текущий момент фьючерсы демонстрируют следующую динамику:

Dow 24470.00 -167.00 -0.68%

S&P 500 2677.00 -16.00 -0.59%

Nasdaq 100 6694.50 -85.50 -1.26%

Oil 68.16 -0.17 -0.25%

Gold 1339.60 -9.20 -0.68%

10-Year Treasury 2,93 +0,02

Информационно-аналитический отдел Телетрейд

Квартальные результаты General Electric (GE) превысили ожидания аналитиков в пятницу, так как доходы от авиационного направления, здравоохранения и транспорта компенсировали слабую энергетическую и нефтегазовую прибыль, резко увеличив стоимость акций компании.

GE подтвердил свой прогноз по доходам и денежным потокам на 2018 год и заявил, что ожидает, что в этом году заработает до $10 млрд в виде выручки от продажи промышленных активов. Эти комментарии ослабили обеспокоенность тем, что GE опубликует плохие результаты.

На прибыли GE отразился 7-процентный рост доходов и резкое сокращение затрат. Выручка выросла в авиации, нефтегазовой отрасли и здравоохранении, что компенсировало снижение энергетического сектора, транспорта, освещения и возобновляемых источников энергии. GE сократил расходы на $1 млрд, в том числе $800 млн - на промышленные структурные издержки.

Акции GE потеряли более половины своей стоимости в прошлом году.

GE также принял на себя комиссию в размере $1,5 млрд за потенциальные издержки, связанные с прекращенным бизнесом по ипотечному кредитованию WMC, ранее принадлежавшему GE Capital.

Министерство юстиции США расследует деятельность бывшего ипотечного подразделения GE во время кризиса субстандартного ипотечного кредитования с 2015 года. GE заявил об урегулировании споров с регулятором в марте, а анализ резервов других банков побудил взять на себя ответственность, но компания видит ограниченное воздействие на результаты.

"Мы не ожидаем, что это изменит наш взгляд на GE Capital в отношении наличности и ликвидности", - сказал главный финансовый директор GE Джейми Миллер на телефонной конференции с аналитиками.

Исключая единоразовые статьи, GE заработал $369 млн, или $0,04 на акцию, при доходе в $28,7 млрд по сравнению с $0,01 на акцию годом ранее.

В то время как некоторые аналитики полагали, что GE с легкостью превзойдет прогнозы, другие указали, что нескорректированные доходы являются более значимыми.

"Я смотрю на это как на то, что ожидалось", - сказал аналитик Джефф Виндау из Edward Jones о результатах и корректировках. "И ожидания были низкими", - добавил он.

На скорректированной основе GE заработала $0,16 на акцию, по сравнению с пересчитанными $0,14 на акцию годом ранее. По данным Thomson Reuters I/B/E/S, аналитики в среднем ожидали $0,11 на акцию. GE недавно пересмотрел результаты 2017 года, чтобы отразить изменения в стандартах бухгалтерского учета.

Аналитики прогнозировали, что прибыль GE снизится в первом квартале, а некоторые считают, что результаты могли не совпадать даже с ослабленными ожиданиями.

Прибыль в энергетическом бизнесе GE упала на 38% при 9-процентном снижении продаж; заказы упали на 29%.

Прибыль в нефтегазовом подразделении GE упала на 30%, исключая реструктуризацию и другие расходы.

На текущий момент акции General Electric (GE) котируются по $14,56 (+4,04%)

Информационно-аналитический отдел Телетрейд

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.93% (+2 б.п.).

Нефть (WTI) $67.71 (-0.85%)

Золото $1,340.60 (-0.61%)

Перед открытием рынка фьючерс S&P находится на уровне 2,694.25 (+0.05%), фьючерс NASDAQ снизился на 0.22% до уровня 6,765.25. Внешний фон нейтральный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент преимущественно повышаются.

| Индекс/сырье | Текущее значение | Изменение, пункты | Изменение в % |

| Nikkei | 22,162.24 | -28.94 | -0.13% |

| Hang Seng | 30,418.33 | -290.11 | -0.94% |

| Shanghai | 3,071.47 | -45.90 | -1.47% |

| S&P/ASX | 5,868.80 | -12.20 | -0.21% |

| FTSE | 7,352.09 | +23.17 | +0.32% |

| CAC | 5,401.71 | +10.07 | +0.19% |

| DAX | 12,530.35 | -37.07 | -0.29% |

| Майские нефтяные фьючерсы Nymex WTI | $67.85 | | -0.70% |

| Золото | $1,343.60 | | -0.39% |

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные и разнонаправленные изменения, так как инвесторы пытаются определить направление дальнейшего движения.

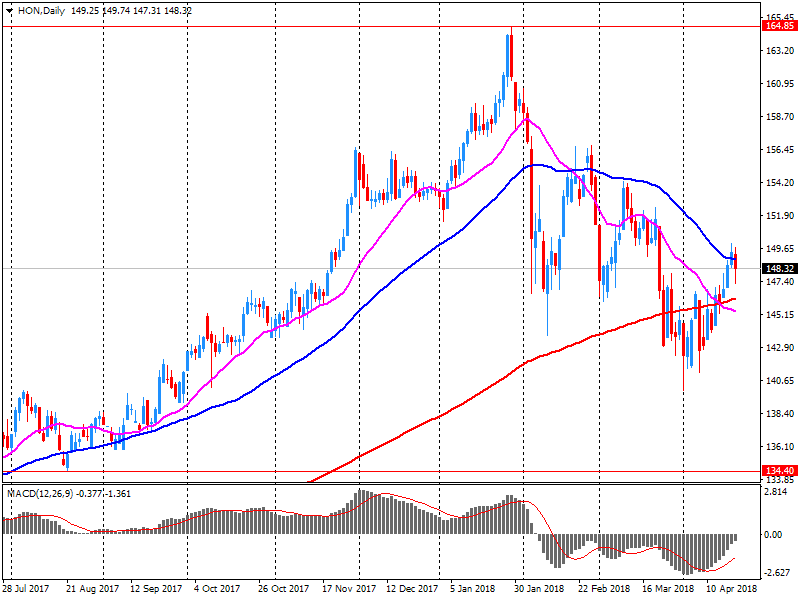

В фокусе внимания находятся акции компаний General Electric (GE) и Honeywell (HON). Обе компании представили превысившие ожидания квартальные результаты. На премаркете акции GE полскочили на 5.8%, тогда как акции HON подорожали на 2.3%.

Покупатели преобладали также в акциях Twitter (TWTR) на фоне сообщения, что аналитики Citigroup подняли акции компании на 8 место с 15 в рейтинге акций интернет-компаний США, которые обращаются на рынке, в то время как MKM Partners повысили рейтинг акций до уровня уровня "Buy" ("Покупать"). Акции TWTR на премаркете выросли на 3.2%.

Напротив, давление на рынок оказывает негативная динамика рынка нефти. Стоимость черного золото упала после того, как президент США Трамп раскритиковал OPEC в Twitter за неестественно высокие цены.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

После начала торгов влияние на их ход могут оказать выступления членов Комитета по открытым рынкам ФРС - Эванса (13:40 GMT) и Уильямса (15:15 GMT).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 219.26 | -0.26(-0.12%) | 1166 |

| ALCOA INC. | AA | 61.47 | 2.07(3.48%) | 91523 |

| ALTRIA GROUP INC. | MO | 61 | -0.50(-0.81%) | 4904 |

| Amazon.com Inc., NASDAQ | AMZN | 1,557.62 | 29.78(1.95%) | 146299 |

| American Express Co | AXP | 98.33 | 3.18(3.34%) | 22091 |

| Apple Inc. | AAPL | 174.73 | -3.11(-1.75%) | 467644 |

| AT&T Inc | T | 35.2 | -0.01(-0.03%) | 4800 |

| Barrick Gold Corporation, NYSE | ABX | 13.3 | 0.04(0.30%) | 4370 |

| Boeing Co | BA | 340 | -1.00(-0.29%) | 2311 |

| Caterpillar Inc | CAT | 156.03 | 0.08(0.05%) | 2826 |

| Chevron Corp | CVX | 124.68 | 0.86(0.69%) | 1057 |

| Cisco Systems Inc | CSCO | 44.49 | -0.14(-0.31%) | 3688 |

| Citigroup Inc., NYSE | C | 68.9 | -0.08(-0.12%) | 3314 |

| Exxon Mobil Corp | XOM | 79.74 | 0.52(0.66%) | 5167 |

| Facebook, Inc. | FB | 166.1 | -0.26(-0.16%) | 47522 |

| FedEx Corporation, NYSE | FDX | 253.1 | -2.43(-0.95%) | 202 |

| Ford Motor Co. | F | 11.2 | 0.02(0.18%) | 55556 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 19.29 | 0.11(0.57%) | 9723 |

| General Electric Co | GE | 13.7 | 0.04(0.29%) | 52196 |

| General Motors Company, NYSE | GM | 38.8 | -0.13(-0.33%) | 602 |

| Goldman Sachs | GS | 253.2 | -0.80(-0.32%) | 2809 |

| Google Inc. | GOOG | 1,072.39 | 0.31(0.03%) | 6487 |

| Home Depot Inc | HD | 179.8 | -0.05(-0.03%) | 1768 |

| HONEYWELL INTERNATIONAL INC. | HON | 150 | 0.63(0.42%) | 658 |

| Intel Corp | INTC | 52.83 | -0.78(-1.45%) | 167937 |

| International Business Machines Co... | IBM | 149.1 | 0.31(0.21%) | 40569 |

| Johnson & Johnson | JNJ | 127.64 | -0.08(-0.06%) | 1612 |

| JPMorgan Chase and Co | JPM | 109.45 | 0.13(0.12%) | 2667 |

| McDonald's Corp | MCD | 161.7 | -0.11(-0.07%) | 412 |

| Microsoft Corp | MSFT | 96.45 | 0.01(0.01%) | 52249 |

| Pfizer Inc | PFE | 36.43 | -0.06(-0.16%) | 7460 |

| Procter & Gamble Co | PG | 75.75 | -1.73(-2.24%) | 84531 |

| Starbucks Corporation, NASDAQ | SBUX | 59.4 | -0.10(-0.17%) | 2850 |

| Tesla Motors, Inc., NASDAQ | TSLA | 292.28 | -1.07(-0.36%) | 24075 |

| Twitter, Inc., NYSE | TWTR | 31.4 | -0.14(-0.44%) | 114957 |

| Visa | V | 124.5 | 0.02(0.02%) | 1400 |

| Wal-Mart Stores Inc | WMT | 88.02 | 0.45(0.51%) | 11310 |

| Walt Disney Co | DIS | 101.4 | 0.19(0.19%) | 429 |

| Yandex N.V., NASDAQ | YNDX | 35.7 | 0.72(2.06%) | 172493 |

Аналитики BofA/Merrill снизили рейтинг акций Procter & Gamble (PG) до уровня Neutral с Buy

Аналитики Deutsche Bank снизили рейтинг акций Procter & Gamble (PG) до уровня Hold с Buy

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики MKM Partners повысили рейтинг акций Twitter (TWTR) до уровня Buy с Neutral; целевая стоимость $40

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Согласно обнародованному отчету, прибыль компании Honeywell (HON) по итогам первого квартала 2018 финансового года (ФГ) достигла $1.95 в расчете на одну акцию (против $1.66 в первом квартале 2017 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.90.

Квартальная выручка компании составила $10.028 млрд. (+9.5% г/г), тогда как средний прогноз аналитиков предполагал $10.028 млрд.

Компания повысила прогноз прибыли на 2018 ФГ до $7.85-8.05 с ранее прогнозируемых $7.75-8.00 (против среднего прогноза аналитиков $7.95) и выручки - до $42.7-43.5 млрд. с $41.8-42.5 млрд. (против среднего прогноза аналитиков $42.23 млрд.).

По итогам второго квартала она рассчитывает заработать $1.97-2.03 (против среднего прогноза аналитиков $2.00) при выручке $10.7-10.8 млрд. (против среднего прогноза аналитиков $10.6 млрд.).

Акции HON на премаркете выросли до уровня $150.50 (+1.60%).

Информационно-аналитический отдел TeleTrade

Согласно обнародованному отчету, прибыль компании General Electric (GE) по итогам первого квартала 2018 финансового года (ФГ) достигла $0.16 в расчете на одну акцию (против $0.21 в первом квартале 2017 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.11.

Квартальная выручка компании составила $28.660 млрд. (+6.6% г/г), тогда как средний прогноз аналитиков предполагал $27.260 млрд.

В компании также подтвердили, что по итогам всего 2018 ФГ рассчитывают заработать прибыль на уровне $1.00-1.07 на акцию против среднего прогноза аналитиков $0.95.

Акции GE на премаркете выросли до уровня $14.77 (+5.58%).

Информационно-аналитический отдел TeleTrade

Европейские рынки выросли в пятницу утром, в то время как инвесторы оценивали новую порцию корпоративных отчетов о доходах и экономических данных.

Общеевропейский индекс Stoxx 600 прибавил около 0,1 процента во время утренних сделок, причем большинство секторов и крупных бирж торговались на положительной территории. Европейские акции находятся на пути к демонстрации прибыли четвертую неделю подряд, поскольку мировые рынки восстановились от бурного начала года.

Повышенные опасения по поводу перспективы торговой войны, более высокие темпы повышения ставок в США и нормативные меры по борьбе с крупными технологическими компаниями привели к тому, что STOXX снизился до 14-месячного минимума в прошлом месяце.

В пятницу техническая компания Ericsson сообщила о меньших, чем ожидалось, убытках в течение первых трех месяцев года. Акции выросли на 16 процентов на новостях.

Telia была еще одним топ-исполнителем, нарастив более 8 процентов после того, как группа телекоммуникационных компаний Nordics объявила о планах выкупа акций, поскольку доходы за первый квартал превзошли ожидания.

Акции Reckitt Benckiser снизились на 6 процентов в середине утренних сделок после того, как рост продаж за первый квартал уступил оценкам.

В Азии акции упали после того, как крупнейший в мире производитель микропроцессоров опубликовал разочаровывающий прогноз в конце четверга. Тaiwan Semiconductor Manufacturing сократил свою цель по прибыли до нижней границы прогноза, сославшись на более слабую, чем ожидалось, потребность в смартфонах. Крупнейший индекс MSCI в Азиатско-Тихоокеанском регионе, за исключением Японии, в пятницу упал почти на 1 процент.

Между тем, цены на нефть колебались рядом с многолетними максимумами после роста до самого высокого уровня с конца 2014 года в четверг. Нефть марки Brent торговалась на уровне почти 74 долл. США в начале утренних сделок, чему способствовало сокращение объема поставок в мире, поскольку лидер ОПЕК Саудовская Аравия проявила готовность увеличить экспортные доходы.

На текущий момент:

| Индекс | Цена | Изменение, пункты | Изменения в % |

| FTSE | 7368.02 | 39.10 | 0.53% |

| DAX | 12578.52 | 11.10 | 0.09% |

| CAC | 5413.77 | 22.13 | 0.41% |

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона снизились в пятницу, что было вызвано снижение стоимости акций технологических компаний в связи с падением спроса на смартфоны и пересмотром прогноза доходов от крупнейшего в мире контрактного чипмейкера Taiwan Semiconductor Manufacturing Co.

На австралийском рынке акции телекоммуникационных и коммунальных компаний подешевели сегодня.

«G8 Education» показала крупнейший проигрыш в контрольном индексе S & P / ASX 200, снизив капитализацию на -7,2%. Акции Evolution Mining, Independence Group, Eclipx Group, NB Holdings, JB Hi-Fi и TPG Telecom подешевели к концу торгов на -2-5%.

Среди крупных четырех банков Австралии, акции ANZ Bank и Westpac закрылись без особых изменений, в то время как рыночная стоимость Commonwealth Bank of Australia и Bank of Queensland снизились на -0,5% и -1,5% соответственно.

Розничная продовольственная группа; Seven West Media, Galaxy Resources, Iress, Pilbara Minerals, Beach Energy, Challenger, Aristocrat Leisure, Qantas Airways, Ardent Leisure и Woodside Petroleum торговались с плюсом в диапазоне от 1% до 4%.

Японский рынок также несколько снизился, и его базовый показатель Nikkei 225 упал примерно на -0,13% до 22 162,24.

Акции Advantest Corp., Tokyo Electron и TDK снизились на -1,4-2,2%.

Mitsubishi Electric, Fanuc, Showa Denko KK , Sumitomo Chemical, Shin-Etsu Chemical, Takeda Pharmaceuticals, Sumco Corp., Japan Tobacco и Chiyoda Corp. также торговались со снижением в диапазоне от -2% до -5%.

Между тем, Mitsui OSK Lines, Shiseido, Pacific Metals, Oji Holdings, Nisshin Steel, T & D Holdings, Nichirei Corp., Nikon Corp. и Dentsu получили от 2% до 4,3% стоимости акций.

В экономических новостях: по данным Министерства внутренних дел и связей Японии, общие потребительские цены в марте выросли на 1,1%, что соответствовало ожиданиям, но оказалось ниже роста в феврале на 1,5%. Индекс потребительских цен, который исключает изменчивые цены на продовольствие, вырос на 0,9% в годовом исчислении, что опять же соответствовало прогнозам и оказалось меньше роста, зафиксированного в предыдущем месяце (+1,0%).

| Индекс | Изменение, пункты | Цена закрытия | Изменения в % |

| NIKKEI | -28.94 | 22162.24 | -0.13% |

| SHANGHAI | -45.90 | 3071.47 | -1.47% |

| HSI | -290.11 | 30418.33 | -0.94% |

| ASX 200 | -12.20 | 5868.80 | -0.21% |

| KOSPI | -9.77 | 2476.33 | -0.39% |

| NZ50 | -49.81 | 8323.22 | -0.60% |

Информационно-аналитический отдел Teletrade

| Индекс | Изменение, пункты | Цена открытия | Изменения в % |

| FTSE | +20.19 | 7349.11 | +0.28% |

| DAX | -11.23 | 12556.19 | -0.09% |

| CAC 40 | +3.92 | 5395.56 | +0.07% |

Информационно-аналитический отдел Teletrade

Фондовые индексы Азиатско-Тихоокеанского региона снижаются, что отражает слабость акций технологических компаний. Кроме того, более низкие цены на сырьевые товары привели к падению акций сырьевых компаний.

Австралийский рынок снижается, реагируя на негативные сигналы с Уолл-стрит и падение цен на сырьевые товары.

Акции BHP Billiton подешевели на -0,6%, Rio Tinto - на -0,3%, Fortescue Metals - на -0,4%, что отражает падение цен на никель и алюминий.

Среди золотоискателей, рыночная стоимость Evolution Mining сократилась более чем на -7%, а Newcrest Mining - на -0,4% после снижения цен на золото.

Между тем, акции Oil Search и Woodside Petroleum подорожали почти на 1%, а Santos - на 0,4%, несмотря на падение цен на сырую нефть в течении ночи.

Японский рынок также торгуется в красной зоне, хотя и с незначительным снижением.

Акции технологических компаний снижаются после того, как тайваньский производитель полупроводников спрогнозировал более слабые, чем ожидалось, доходы за второй квартал.

Среди основных экспортеров, акции Mitsubishi Electric подешевели более чем на -1%, а Sony - на -0,3%, а Panasonic - на -0,2%, а Canon - менее чем на -0,1%.

Takeda Pharmaceutical теряет почти -3% стоимости бумаг после того, как Shire plc отклонил заявку на поглощение компании за $60 миллиардов, сославшись на низкую оценку.

Среди технических акций, Advantest теряет почти -4%, а Tokyo Electron - более чем -3% после того, как тайваньский производитель полупроводниковых технологий в своем отчете указал на тенденцию к снижению прибыли.

| Индекс | Изменение, пункты | Цена | Изменения в % |

| NIKKEI | -26.98 | 22164.20 | -0.12% |

| SHANGHAI | -37.37 | 3080.01 | -1.20% |

| HSI | -141.50 | 30566.94 | -0.46% |

| ASX 200 | -14.40 | 5866.60 | -0.24% |

| KOSPI | -8.62 | 2477.48 | -0.35% |

| NZ50 | -33.78 | 8339.25 | -0.40% |

Информационно-аналитический отдел TeleTrade

| Индекс | Изменение, пункты | Цена | Изменения в % |

| NIKKEI | -5.12 | 22186.06 | -0.02% |

| SHANGHAI | -12.16 | 3105.21 | -0.39% |

| ASX 200 | -11.20 | 5869.80 | -0.19% |

| KOSPI | -5.53 | 2480.57 | -0.22% |

Информационно-аналитический отдел TeleTrade

| Индекс | Цена закрытия | Изменение, пункты | Изменения в % |

| Nikkei | +32.98 | 22191.18 | +0.15% |

| TOPIX | +0.51 | 1750.18 | +0.03% |

| Hang Seng | +424.19 | 30708.44 | +1.40% |

| CSI 300 | +45.56 | 3811.84 | +1.21% |

| Euro Stoxx 50 | -4.29 | 3486.60 | -0.12% |

| FTSE 100 | +11.58 | 7328.92 | +0.16% |

| DAX | -23.41 | 12567.42 | -0.19% |

| CAC 40 | +11.47 | 5391.64 | +0.21% |

| DJIA | -83.18 | 24664.89 | -0.34% |

| S&P 500 | -15.51 | 2693.13 | -0.57% |

| NASDAQ | -57.18 | 7238.06 | -0.78% |

| S&P/TSX | -75.55 | 15454.42 | -0.49% |

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.