- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 20-07-2017

Основные фондовые индексы США завершили сессию почти без изменений, что было связано с падением сектора промышленных товаров и разочаровывающими доходами некоторых крупных компаний.

Большинство компонентов индекса DOW в плюсе (18 из 30). Лидер роста - Verizon Communications Inc. (VZ, +1.95%). Аутсайдер - The Home Depot, Inc. (HD, -3.95%).

Большинство секторов S&P в плюсе. Больше всего вырос сектор здравоохранения (+0.8%). Наибольшее снижение показывает сектор промышленных товаров (-0.4%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые биржи завершили сегодняшние торги разнонаправленно, поскольку инвесторы отыгрывали результаты июльского заседания ЕЦБ и последующие заявления президента ЕЦБ Драги.

Основные фондовые индексы США в четверг демонстрируют нейтральную динамику, что связано с падением сектора потребительских товаров и разочаровывающими доходами некоторых крупных компаний.

Как показал отчет, представленный ФРБ Филадельфии, индекс деловой активности в секторе производства упал в июне, достигнув уровня 19,5 пункта по сравнению с 27,6 пункта в июне. Экономисты ожидали снижения данного показателя до отметки 24 пункта. Индекс представляет собой результаты опроса производителей в Филадельфии на предмет их отношения к текущей экономической ситуации. Показатель публикуется чуть раньше индекса менеджеров по закупкам ISM и может давать представление о том, каким выйдет индикатор деловой активности на национальном уровне. Значения индекса выше нуля говорят о расширении в отрасли, ниже нуля - о сокращении.

Кроме того, число американцев, подавших заявки на пособие по безработице, снизилось в середине июля и колебалось почти на 44-летнем минимуме, что отражает наиболее здоровый рынок труда за последние десять лет. Первоначальные заявки на пособие по безработице в период с 9 июля по 15 июля упали на 15 000 до 233 000 с учетом сезонных колебаний, говорится в четверг в отчете Министерства труда. Это соответствует второму уровню с момента рецессии 2007-09 годов.

Цены на нефть демонстрируют умеренное снижение, но остаются вблизи максимальных отметок за полтора месяца. Поддержку нефти оказывают благоприятные данные по запасам нефтепродуктов в США, в то время как опасения относительно высоких запасов и роста нефтедобычи "давят" на цены.

Большинство компонентов индекса DOW в плюсе (17 из 30). Лидер роста - NIKE, Inc. (NKE, +2.13%). Аутсайдер - The Home Depot, Inc. (HD, -4.35%).

Большинство секторов S&P в плюсе. Больше всего вырос сектор здравоохранения (+0.9%). Наибольшее снижение показывает сектор промышленных товаров (-0.4%).

На текущий момент:

Dow 21573.00 -23.00 -0.11%

S&P 500 2473.25 +1.75 +0.07%

Nasdaq 100 5929.00 +10.75 +0.18%

Oil 47.14 -0.18 -0.38%

Gold 1245.80 +3.80 +0.31%

U.S. 10yr 2.24 -0.02

Информационно-аналитический отдел TeleTrade

General Electric Co. (GE) намерена представить отчет о прибыли за второй квартал до открытия рынка в пятницу. Вот что нужно знать перед публикацией отчета:

Аналитики, опрошенные Thomson Reuters, ожидают прибыль на акцию в размере $0.25 по сравнению со скорректированной прибылью на акцию $0.51 за тот же период прошлого года.

Доходы: аналитики прогнозируют доход в размере $29,02 млрд по сравнению с $33,49 млрд годом ранее.

Конференц-звонок в пятницу будет последним для Джеффри Иммельта после того, как он 16 лет подряд возглавлял промышленного гиганта. Критики указывают на неудовлетворительный рост акций за это время, в то время как поклонники CEO говорят, что он преодолел кризисы и вышел из множества слабых предприятий, включая средства массовой информации, страхование, финансовые услуги и практически все потребительские товары. Г-н Иммельт останется председателем до конца года, но 1 августа вручит ключи от кабинета генерального директора Джону Фланнери.

Уолл-стрит в апреле была ослеплена отрицательным денежным потоком в размере $1,6 млрд от промышленной операционной деятельности, что на $1 млрд ниже собственной цели GE. Компания обосновала дефицит сроками инвентаризации и заказов и с тех пор еще раз подтвердила свою цель в отношении положительного промышленного денежного потока в размере от $12 до $14 млрд по сравнению с $11,6 млрд в 2016 году. GE обычно показывает более сильный результат во второй половине года, но инвесторы ищут уверенности в том, что прогноз является правдоподобным.

Инвесторы также ждут, когда GE достигнет своей долгосрочной цели в 2018 году в размере $2 на акцию. По оценкам Thomson Reuters, средний прогноз аналитиков упал до $1,81, а GE заявила, что $2 - это очень высокий уровень, который потребует большей экономии средств.

Компания также планирует сократить $1 млрд в своем промышленном бизнесе за каждый год в течении двух лет. После работы с Trian Fund Management, GE увеличила запланированные сокращения и более тесно связала исполнительные бонусы с основными показателями бизнеса. Уолл-стрит ожидает, что г-н Фланнери продолжит сокращение и, возможно, реструктурирует растущий конгломерат.

В начале этого месяца GE закрыла сделку по объединению своего нефтегазового бизнеса вместе с Baker Hughes Inc. для создания новой публичной компании, контролируемой GE, которая предоставляет оборудование и услуги основным производителям нефти. Этот сегмент сильно пострадал от падения цен на черное золото, и новая компания позволит сократить расходы до $1,2 млрд к 2020 году. В пятницу инвесторы будут слушать информацию о любых изменениях в бизнесе, которые наблюдаются во втором квартале.

На текущий момент акции General Electric (GE) котируются по $26.73 (-0,80%)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.25% (-2 б.п.).

Нефть (WTI) $47.47 (+0.74%)

Золото $1,247.10 (-0.14%)

Перед открытием рынка фьючерс S&P находится на уровне 2,472.50 (+0.04%), фьючерс NASDAQ повысился на 0.16% до уровня 5,927.50. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию в плюсе. Основные фондовые индексы Европы на текущий момент демонстрируют рост.

Nikkei 20,144.59 +123.73 +0.62%

Hang Seng 26,740.21 +68.05 +0.26%

Shanghai 26,740.21 +68.05 +0.26%

S&P/ASX 5,761.45 +29.33 +0.51%

FTSE 7,482.56 +51.65 +0.70%

CAC 5,220.64 +4.57 +0.09%

DAX 12,509.52 +57.47 +0.46%

Августовские нефтяные фьючерсы Nymex WTI в данный момент котируются по $47.63 за баррель (+0.66%)

Золото торгуется по $1,237.80 за унцию (-0.34%)

Фьючерсы на основные фондовые индексы США на премаркете незначительно повышаются на фоне публикации квартальной отчетности американскими компаниями и последних данных с рынка труда. Кроме того, в фокусе инвесторов находятся решения Европейского центрального банка и Банка Японии сохранить текущие параметры их денежно-кредитных политик, что в принципе было ожидаемым.

Отчет Министерства труда показал, что число американцев, подавших заявки на пособие по безработице, снизилось в середине июля и колебалось почти на 44-летнем минимуме, что отражает максимально сильный рынок труда за последние десять лет. Согласно отчету, первичные заявки на пособие по безработице в период с 9 июля по 15 июля упали на 15 000 до 233 000 с учетом сезонных колебаний. Этот показатель находится ниже отметки в 300 000 уже 124 недель подряд самый продолжительный период с начала 1970-х годов.

В числе компаний, которые обнародовали свои отчеты, быль American Express (AXP), Alcoa (AA) и Travelers (TRV).

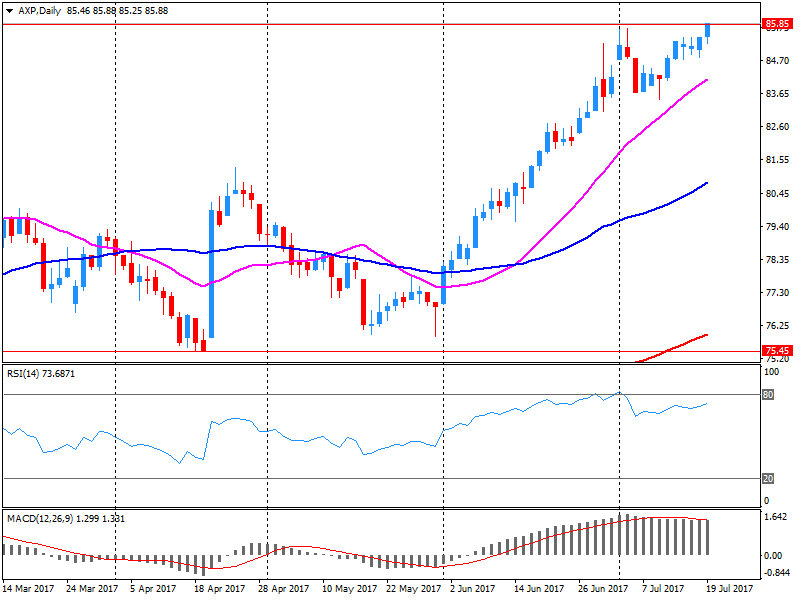

American Express (AXP) показала прибыль на уровне $1.47 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $1.44. Ее квартальная выручка также превзошла ожидания: $8.307 млрд. (+0.9% г/г) против среднего прогноза аналитиков $8.205 млрд. Компания также подтвердила прогноз на 2017 ФГ показателя прибыль на акцию на уровне $5.60-5.80. Средний прогноз аналитиков предполагает $5.70. Несмотря на хорошие финансовые результаты, акции AXP на премаркете снизились на 1.1%.

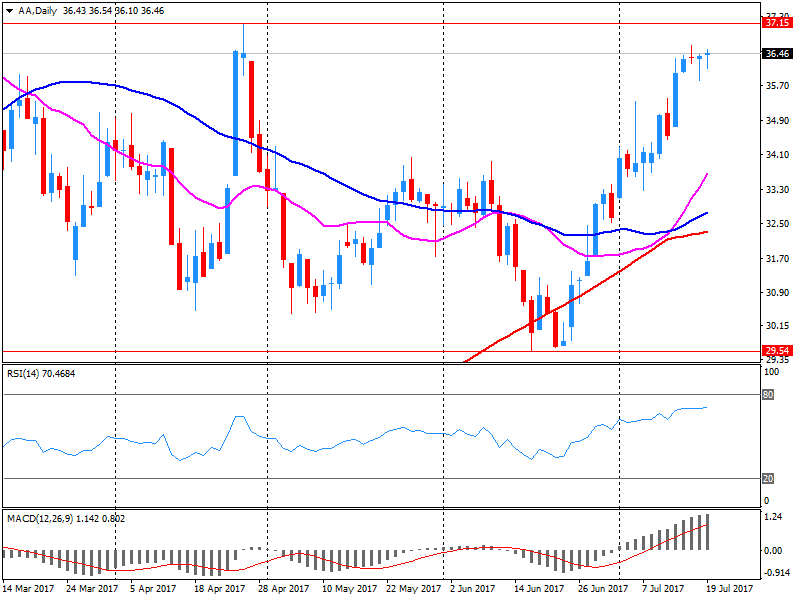

Отчетность компании Alcoa (AA) оказалась смешанной: прибыль компании достигла $0.62 в расчете на одну акцию, что оказалось выше среднего прогноза аналитиков на уровне $0.58; ее выручка составила $2.859 млрд. (+23.1% г/г), что оказалось незначительно незначительно (на 0.7%) ниже среднего прогноза аналитиков. Кроме того, компания незначительно ухудшила прогнозы показателя EBITDA на 2017 ФГ - до $2.1-2.2 млрд. с ранее прогнозируемых $2.1-2.3 млрд. Акции AA на премаркете подешевели на 2.7%.

Квартальные результаты Travelers (TRV) разочаровали инвесторов: прибыль компании составила $1.92 в расчете на одну акцию, что оказалось на $0.22 ниже среднего прогноза аналитиков, тогда как выручка достигла $6.351 млрд. (+4.7% г/г), что почти совпало со средним прогнозом аналитиков. Акции TRV на премаркете снизились на 2.7%.

После закрытия торговой сессии ожидается публикация квартальной отчетности Microsoft (MSFT) и Visa (V).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 35.65 | -0.85(-2.33%) | 17410 |

| ALTRIA GROUP INC. | MO | 73.15 | -0.40(-0.54%) | 2720 |

| American Express Co | AXP | 84.3 | -1.63(-1.90%) | 14991 |

| Apple Inc. | AAPL | 151.29 | 0.27(0.18%) | 55953 |

| AT&T Inc | T | 36.25 | 0.12(0.33%) | 18564 |

| Barrick Gold Corporation, NYSE | ABX | 16.12 | -0.01(-0.06%) | 16107 |

| Boeing Co | BA | 211.25 | 0.37(0.18%) | 430 |

| Cisco Systems Inc | CSCO | 32 | 0.10(0.31%) | 1269 |

| Citigroup Inc., NYSE | C | 66.55 | -0.15(-0.22%) | 867 |

| E. I. du Pont de Nemours and Co | DD | 85.58 | 0.23(0.27%) | 1455 |

| Exxon Mobil Corp | XOM | 81 | 0.15(0.19%) | 4670 |

| Ford Motor Co. | F | 11.75 | 0.07(0.60%) | 62153 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 13.15 | 0.04(0.31%) | 3318 |

| General Electric Co | GE | 27 | 0.06(0.22%) | 46449 |

| Google Inc. | GOOG | 973 | 2.11(0.22%) | 1484 |

| Hewlett-Packard Co. | HPQ | 18.95 | 0.25(1.34%) | 15411 |

| Home Depot Inc | HD | 153 | -0.30(-0.20%) | 4056 |

| International Business Machines Co... | IBM | 147.6 | 0.07(0.05%) | 2290 |

| Johnson & Johnson | JNJ | 135.5 | 0.29(0.21%) | 425 |

| McDonald's Corp | MCD | 154.3 | 0.41(0.27%) | 603 |

| Microsoft Corp | MSFT | 74.15 | 0.29(0.39%) | 101380 |

| Nike | NKE | 59.15 | 1.38(2.39%) | 31701 |

| Pfizer Inc | PFE | 33.33 | -0.29(-0.86%) | 3955 |

| Starbucks Corporation, NASDAQ | SBUX | 57.98 | -0.13(-0.22%) | 7898 |

| Tesla Motors, Inc., NASDAQ | TSLA | 326.75 | 1.49(0.46%) | 40150 |

| The Coca-Cola Co | KO | 44.85 | 0.02(0.04%) | 850 |

| Travelers Companies Inc | TRV | 124.5 | -1.96(-1.55%) | 401 |

| Twitter, Inc., NYSE | TWTR | 20.18 | 0.06(0.30%) | 4893 |

| Visa | V | 98.8 | 0.55(0.56%) | 18976 |

| Wal-Mart Stores Inc | WMT | 75.64 | -0.23(-0.30%) | 815 |

| Walt Disney Co | DIS | 106.85 | 0.03(0.03%) | 394 |

| Yandex N.V., NASDAQ | YNDX | 31.01 | -0.09(-0.29%) | 1050 |

Аналитики Citigroup присвоили акциям Tesla (TSLA) рейтинг Neutral; целевая стоимость $357

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики Credit Suisse возобновили рейтинг акций Johnson & Johnson (JNJ) на уровне Outperform; целевая стоимость $148

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики Credit Suisse снизили рейтинг акций Pfizer (PFE) до уровня Neutral с Outperform

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Аналитики Morgan Stanley повысили рейтинг акций NIKE (NKE) до уровня Overweight с Equal-Weight; целевая стоимость $68

Аналитики RBC Capital Mkts повысили рейтинг акций HP (HPQ) до уровня Outperform; целевая стоимость повышена до $22 с $21

-------------------------------------------------------------

Воспользоваться сервисом "Рейтинги акций" TeleTrade можно, заполнив форму на одноименной странице нашего сайта или в Личном кабинете трейдера в разделе "Аналитика" (для подключения услуги необходимо связаться со своим менеджером).

Согласно обнародованному отчету, прибыль компании Travelers (TRV) по итогам второго квартала 2017 финансового года (ФГ) достигла $1.92 в расчете на одну акцию (против $2.20 во втором квартале 2016 ФГ), что оказалось ниже среднего прогноза аналитиков на уровне $2.14.

Квартальная выручка компании составила $6.351 млрд. (+4.7% г/г), тогда как средний прогноз аналитиков предполагал $6.314 млрд.

Акции TRV на премаркете снизились до уровня $124.50 (-1.55%).

Согласно обнародованному отчету, прибыль компании American Express (AXP) по итогам второго квартала 2017 финансового года (ФГ) достигла $1.47 в расчете на одну акцию (против $2.10 во втором квартале 2016 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $1.44.

Квартальная выручка компании составила $8.307 млрд. (+0.9% г/г), тогда как средний прогноз аналитиков предполагал $8.205 млрд.

Компания также подтвердила прогноз на 2017 ФГ показателя прибыль на акцию на уровне $5.60-5.80. Средний прогноз аналитиков предполагает $5.70.

Акции AXP на премаркете снизились до уровня $84.90 (-1.2%).

Согласно обнародованному отчету, прибыль компании Alcoa (AA) по итогам второго квартала 2017 финансового года (ФГ) достигла $0.62 в расчете на одну акцию (против $0.15 во втором квартале 2016 ФГ), что оказалось выше среднего прогноза аналитиков на уровне $0.58.

Квартальная выручка компании составила $2.859 млрд. (+23.1% г/г), тогда как средний прогноз аналитиков предполагал $2.879 млрд.

Акции AA на премаркете снизились до уровня $35.70 (-2.19%).

Европейские биржи выросли в четверг утром, чему способствовал рост мировых фондовых рынков, в то время как инвесторы ожидали решения Европейского центрального банка (ЕЦБ).

Сводный европейский индекс Stoxx 600 вырос на 0,33 процента в начале утренних сделок. Все крупные биржи на положительной территории.

Почти все сектора торгуются над нейтральной линией вскоре после открытия, а несколько компаний сообщили о доходах за второй квартал года. Финский разработчик корабельных технологий и производитель энергетических установок Wartsila поднялся до вершины индекса в утренней торговле после лучших, чем ожидалось, доходов. Фирма заявила, что она превзошла прогнозы аналитиков по улучшению рыночного спроса на морской бизнес. Ее акции выросли на 7 процента на новостях.

Между тем швейцарская инжиниринговая компания ABB сообщила о более слабом, чем ожидалось, увеличении квартальной чистой прибыли в четверг на фоне проблем с избыточными мощностями и более высоких цен на сырье. Ее акции упали более чем на 2,5 процента.

Unilever сообщила о менее значительном, чем ожидалось, ежеквартальном выпуске в четверг, так как фирма рассчитывает восстановиться после падения из-за аннулированной заявки на поглощение в 143 миллиарда долларов в начале этого года. Ее акции выросли почти на 1 процент.

Платформа сравнения цен Moneysupermarket упала до нижней точки индекса в четверг после того, как она сообщила о доходах в первой половине 2017 года. В то время как группа опубликовала 3-процентный рост скорректированной операционной прибыли, Moneysupermarket предупредила инвесторов, что она, вероятно, будет в нижней части консенсуса рынка к концу года из-за текущих тенденций в торговле энергией. Ее акции упали на 10 процентов.

Ожидается, что ЕЦБ не будет корректировать процентные ставки в четверг, но, по прогнозам, он будет сигнализировать о планах замедлить некоторые из своих покупок активов в течение следующих нескольких месяцев.

Ранее в торговый день Банк Японии сохранил свою денежно-кредитную политику без изменений после своего двухдневного заседания. Тем не менее, центральный банк сократил свои прогнозы инфляции на финансовые годы 2017/2018 и 2018/2019.

На текущий момент

FTSE 7474.43 43.52 0.59%

DAX 12509.08 57.03 0.46%

CAC 5232.87 16.80 0.32%

Информационно-аналитический отдел TeleTrade

Фондовые индексы Азиатско-Тихоокеанского региона закрылись в зеленой зоне, после того, как цены на нефть достигли шестинедельного максимума, а Банк Японии сохранил денежно-кредитную политику без изменений, как и ожидалось. Читать далее...

Фондовые индексы Азиатско-Тихоокеанского региона торгуются в основном в зеленой зоне, вслед за ростом котировок на Уолл-стрит. Тем не менее, прирост остается слабыми, так как инвесторы анализируют результаты заседания Банка Японии и ожидают принятия решений по процентной ставке от Европейского центрального банка позднее сегодня.

Банк Японии оставил процентную ставку на уровне -0,1% и сохранил обязательство приобретать гособлигации темпами Y80 трлн в год. Также центробанк отодвинул прогноз достичь целевого уровня инфляции 2% в шестой раз при нынешнем руководстве. Согласно заявлению банка, инфляция достигнет 2% около 2019 финансового года. Ранее Банк Японии заявлял, что инфляция достигнет целевого уровня около 2018 финансового года.

Австралийский рынок увеличивает прибыль от предыдущей сессии, а инвесторы анализируют местные корпоративные доходы и производственные результаты, а также данные по рынку труда Австралии.

Согласно данным Австралийского бюро статистики, уровень безработицы в Австралии в июне с учетом сезонных колебаний увеличился до 5,6%, как и ожидалось, по сравнению с 5,5% в мае. Также стало известно, что экономика Австралии добавила 14 000 рабочих мест в июне, в результате чего их общее число составило 12 196 900. Это было немного ниже ожидаемого роста на 15 000 рабочих мест. Между тем. показатель за предыдущий месяц был пересмотрен с 42 000 до 38 000.

Акции Commonwealth Bank, National Australia Bank, ANZ Banking и Westpac торгуются в более высоком диапазоне от 0,9% до 2,7%. Рыночная стоимость BHP Billion увеличилась почти на 1%, а Rio Tinto и Fortescue Metals - на 0,1%.

Японский рынок растет вслед за ростом котировок на Уолл-стрит. Инвесторы анализируют результаты двухдневного заседания Банка Японии и данные по Японии. Как стало известно, в июне положительное сальдо торгового баланса Японии составило Y 440 млрд, после зафиксированного в мае дефицита Y -204,2 млрд. экономисты ожидали профицит торгового баланса в размере Y 484,7 млрд. Экспорт товаров из Японии увеличился на 9,7% по сравнению с предыдущим годом и составил Y6,607 трлн., превысив ожидания роста на 9,5% после +14,9% в предыдущем месяце. Импорт в Японию вырос на 15,5% до 6,177 трлн иен против прогнозов роста на 14,4%. Отметим, что в мае импорт увеличился на 17,8%.

Крупные экспортеры торгуются с незначительным ростом, несмотря на более сильную иену. Акции Canon выросли в цене на 0,3%, Panasonic - на 0,5%, а Sony - почти на 1%. Среди автопроизводителей, рыночная стоимость Toyota выросла на 0,4%, а Honda - на 0,1%.

NIKKEI 20148.47 +127.61 +0.64%

SHANGHAI 3236.58 +5.61 +0.17%

HSI 26753.87 +81.71 +0.31%

ASX 200 5767.20 +35.07 +0.61%

KOSPI 2432.01 +2.07 +0.09%

NZ50 7685.88 -46.87 -0.61%

Информационно-аналитический отдел TeleTrade

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei +20.95 20020.86 +0.10%

TOPIX +1.39 1621.87 +0.09%

Hang Seng +147.22 26672.16 +0.56%

CSI 300 +62.57 3729.75 +1.71%

Euro Stoxx 50 +21.60 3500.28 +0.62%

FTSE 100 +40.69 7430.91 +0.55%

DAX +21.66 12452.05 +0.17%

CAC 40 +42.80 5216.07 +0.83%

DJIA +66.02 21640.75 +0.31%

S&P 500 +13.22 2473.83 +0.54%

NASDAQ +40.74 6385.04 +0.64%

S&P/TSX +95.14 15244.71 +0.63%

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.