- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 23-09-2016

Основные фондовые индексы США снизились, завершив торги в области сессионных минимумов. По итогам торговой недели: DOW +0,76%, S&P +1,19%, Nasdaq +1,17%.

Основные фондовые индексы Уолл-стрит закрылись около нуля в понедельник, за день до обсуждения процентных ставок ФРС. Как показали данные, представленные Национальной ассоциации строителей жилья и Wells Fargo, показатель доверия строителей на рынке вновь построенных домов для одной семьи увеличился в сентябре на 6 пунктов, до 65 пунктов (самое высокое значение с октября 2015 года). Показатель за август был пересмотрен в сторону понижения - до 59 пунктов с 60 пунктов. Эксперты ожидали, что индекс составит до 60 пунктов. Напомним, значение выше 50 пунктов означает, что большинство строителей считают текущие условия на рынке как позитивные. Цены на нефть отмечают подъем после того, как в воскресенье президент Венесуэлы Николас Мадуро заявил, что ОПЕК и не входящие в нее экспортеры «близки» к достижению соглашению по стабилизации нефтяного рынка и что он нацелен на то, чтобы о соглашении было объявлено уже в этом месяце.

Основные фондовые индексы Уолл-стрит незначительно прибавили во вторник, в то время как инвесторы ожидали решения по денежно-кредитной политике от ФРС США и Банка Японии. Как сообщило Министерство торговли, по итогам августа число разрешений, выданных на строительство жилья, неожиданно снизилось. Кроме того, было зафиксировано значительное падение объемов строительства нового жилья, что сигнализирует об осторожности строителей относительно будущего спроса. Согласно данным, с учетом сезонных колебаний число разрешений на строительство уменьшилось на 0,4%, достигнув уровня 1,139 млн. единиц (в перерасчете на годовые темпы). Аналитики ожидали, что количество разрешений вырастет до 1170 тыс. с 1144 тыс. (показатель не пересматривался).

Основные фондовые индексы Уолл-стрит выросли в среду после заявления Федеральной резервной системы и комментариев главы ФРС Джанет Йеллен. Федеральная резервная система США в среду оставила краткосрочные процентные ставки без изменений, но просигнализировала о возможности их повышения до конца года, несмотря на некоторые противоречия среди руководителей центрального банка. Таким образом, можно говорить о том, что ФРС не торопится повышать ставки, при этом инфляция по-прежнему не дотягивает до целевого уровня 2%, а уровень безработицы остается стабильным и составляет чуть ниже 5%. Кроме того, стали очевидны трудности, с которыми сталкивается председатель ФРС Джанет Йеллен, пытаясь преодолеть расхождение мнений среди руководителей центрального банка касаемо дальнейших действий. Одна группа руководителей выступает за немедленное повышение ставок, тогда как другая не видит необходимости в ужесточении денежно-кредитной политики до конца текущего года. "В ФРС отмечают появление более сильных доводов в пользу повышения ставок, однако пока решили подождать новых свидетельств дальнейшего прогресса в плане достижения поставленных целей", - говорилось в официальном заявлении центрального банка. Цены на нефть выросли после того, как Управление энергетической информации Минэнерго сообщило о неожиданном падении запасов нефти на прошлой неделе. Коммерческие запасы нефти в США на прошлой неделе упали на 6200 тыс. баррелей - до 504,598 млн баррелей, свидетельствуют данные еженедельного доклада министерства энергетики США.

Основные фондовые индексы США выросли в четверг, а Nasdaq обновил рекордный внутридневной максимум, на следующий день после того, как ФРС дала комментарии по процентным ставкам. Данные, представленные Федеральным резервным банком Чикаго, показали, что индекс экономической активности обвалился в августе до -0,55 пункта по сравнению с +0,24 пункта в июле (пересмотрено с +0,27 пункта). Эксперты ожидали, что индекс составит +0,14 пунктов. Напомним, в августе 2015 года индекс был на уровне -0,41 пункта. Четыре из четырех широких категорий, которые составляют этот показатель, снизились с июля. Кроме того, данные, опубликованные Федеральным агентством по финансированию жилищного строительства, показали: с учетом сезонных колебаний цены на жилье в США выросли в июле на 0,5%, что оказалось быстрее, чем повышение на 0,3% в предыдущем месяце (пересмотрено с +0,2%). Кроме того, последний темп роста превысил прогнозы (+0,3%). По сравнению с июлем 2015 года жилье подорожало на 5,8%. Вместе с тем, индекс ведущих экономических индикаторов от Conference Board (LEI) для США опустился на 0,2% в августе, до 124,1 (2010 = 100), после роста на 0,5% в июле, а также повышения на 0,2% в июне. Аналитики прогнозировали, что показатель увеличится на 0,1%.

Основные фондовые индексы Уолл-стрит умеренно снизились в пятницу. Как показали предварительные данные, опубликованные Markit Economics, показали, что индекс деловой активности в производственном секторе снизился в сентябре до 51,4 пункта по сравнению с 52,0 пункта в августе. Последнее значение было самым низким с июня. Эксперты ожидали, что индекс опустится лишь до 51,9 пункта. Стоит подчеркнуть, индекс остается выше отметки 50 пункта, что указывает на расширение, с октября 2009 года. Стоимость нефти упала в ходе торгов. Участники рынка получают неоднозначные сигналы относительно того, согласятся ли ведущие экспортеры нефти совместно работать над тем, чтобы устранить избыток предложения, наблюдающийся уже два года. Скептицизм в отношении встречи ОПЕК на следующей неделе все же сохраняется. Как полагают на рынке, крупнейшие члены ОПЕК, в частности, Саудовская Аравия, Иран и Ирак, не смогут прийти к соглашению по поводу сокращения или ограничения добычи. Геополитическое соперничество королевства и исламской республики также усугубляет ситуацию. Кроме того, эти страны борются за рыночную долю.

В отраслевом разрезе все сектора индекса S&P за период 19-23 сентября включительно показали рост. Наибольший рост показал коммунальный сектор (+3,5%). Что касается компонентов индекса DOW, то за прошедшую неделю прирост показали 22 из 30 акций, входящих в состав индекса. Наибольший отрицательный результат за неделю продемонстрировали акции Apple Inc. (AAPL, -1.92%). Лидером были акции The Boeing Company (BA, +4.01%).

Европейские фондовые индексы снизились после 4-дневного ралли, сократив свой самый большой еженедельный прирост за два месяца, что было вызвано лихорадочной продажей инвесторами пакета акций компаний. Читать далее

Основные фондовые индексы Уолл-стрит немного снизились в пятницу. Инвесторы оценивают ралли, вызванное решением Федеральной резервной системы (ФРС) оставить процентные ставки без изменений.

Как показали предварительные данные, опубликованные Markit Economics, показали, что индекс деловой активности в производственном секторе снизился в сентябре до 51,4 пункта по сравнению с 52,0 пункта в августе. Последнее значение было самым низким с июня. Эксперты ожидали, что индекс опустится лишь до 51,9 пункта. Стоит подчеркнуть, индекс остается выше отметки 50 пункта, что указывает на расширение, с октября 2009 года.

Стоимость нефти упала в ходе сегодняшних торгов. Участники рынка получают неоднозначные сигналы относительно того, согласятся ли ведущие экспортеры нефти совместно работать над тем, чтобы устранить избыток предложения, наблюдающийся уже два года. Скептицизм в отношении встречи ОПЕК на следующей неделе все же сохраняется. Как полагают на рынке, крупнейшие члены ОПЕК, в частности, Саудовская Аравия, Иран и Ирак, не смогут прийти к соглашению по поводу сокращения или ограничения добычи. Геополитическое соперничество королевства и исламской республики также усугубляет ситуацию. Кроме того, эти страны борются за рыночную долю.

Почти все компоненты индекса DOW в плюсе (20 из 30). Больше остальных выросли акции NIKE, Inc. (NKE, +0.47%). Аутсайдером являются акции The Procter & Gamble Company (PG, -1.22%).

Все индексы S&P также в минусе. Больше всего упал сектор основных материалов (-0.8%).

На текущий момент:

Dow 18235.00 -64.00 -0.35%

S&P 500 2161.75 -6.50 -0.30%

Nasdaq 100 4872.75 -13.50 -0.28%

Oil 44.96 -1.36 -2.94%

Gold 1341.30 -3.40 -0.25%

U.S. 10yr 1.62 -0.01

Вчера американская компания, владеющая второй по популярности в мире одноименной поисковой системой Yahoo раскрыла информацию о том, что более 500 миллионов учетных записей пользователей были взломаны в 2014 году. В руки злоумышленникам попала такая личная информация, как номера телефонов, имена и пароли.

"Спонсируемый государством актер" украл имена пользователей, номера телефонов, адреса электронной почты, даты рождения, пароли и, в некоторых случаях, вопросы и ответы безопасности, говорится в сообщении компании.

Yahoo узнала о нарушении после расследования претензий в июле, в центре которого были учетные данные 280 миллионов пользователей, выставленные на продажу на черном рынке, сообщил Bloomberg со ссылкой на источники.

В Yahoo заявили, что работают в тесном контакте с властями, чтобы решить эту проблему.

Стоит отметить, что в конце июля Yahoo принял решение продать свой основной бизнес компании Verizon Communications (VZ) за $4,83 млрд. Сделка еще не закрыта.

В Verizon отметили, что были уведомлены о нарушении ранее на этой неделе, добавил Bloomberg.

"Мы будем оценивать, как движется следствие сквозь призму общих интересов Verizon", - цитирует Bloomberg телекоммуникационную компанию.

Ранее команда TheStreet Ratings оценила акции Yahoo в соответствии с "поправкой на риск" в течение 12-месячного инвестиционного горизонта, присвоив рейтинг "вместе с рынком".

Сильные стороны компании можно увидеть в различных областях, таких как ее твердые котировки акций, рост доходов и в значительной степени прочное финансовое положение с разумными уровнями долга по большинству показателей. Тем не менее, в противовес этим сильным сторонам, TheStreet нашли и недостатки, включая ухудшение чистой прибыли, разочаровывающую рентабельность собственного капитала и слабый рост прибыли компании на акцию.

На текущий момент акции Yahoo! Inc. (YHOO) котируются по $43,24 (-2,07%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.62% (0 б.п.).

Нефть (WTI) $45.94 (-0.82%)

Золото $1341.00 (-0.28%)

Перед открытием рынка фьючерс S&P находится на уровне 2166.75 (-0.07%), фьючерс NASDAQ снизился на 0.09% до уровня 4882.00.

Внешний фон негативный. Основные фондовые индексы Азии завершили сессию в минусе. Основные фондовые индексы Европы на текущий момент демонстрируют негативную динамику.

Nikkei 16,754.02 -53.60 -0.32%

Hang Seng 23,686.48 -73.32 -0.31%

Shanghai 3,033.79 -8.52 -0.28%

FTSE 6,903.96 -7.44 -0.11%

CAC 4,484.10 -25.72 -0.57%

DAX 10,633.26 -40.92 -0.38%

Ноябрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $46.22 за баррель (-0.22%)

Золото торгуется по $1343.70 за унцию (-0.07%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительные изменения. Инвесторы оценивают ралли, вызванное решением Федеральной резервной системы (ФРС) оставить процентные ставки без изменений. Отметим, отмеченный недельный рост может стать максимальным за 3 месяца.

Важных статистических данных, которые смогли бы оказать влияние на настроения участников рынка, перед открытием не публиковалось.

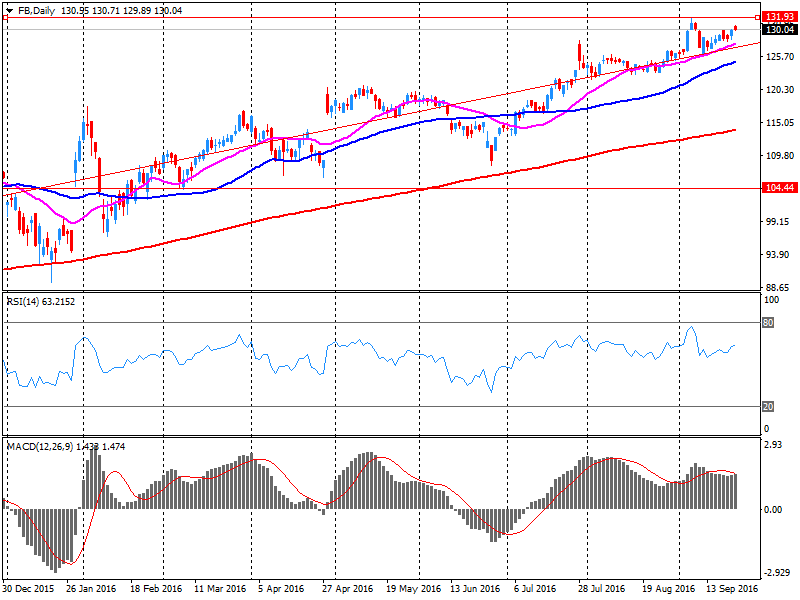

Среди сообщений корпоративного характера стоит отметить новость WSJ о том, что компания Facebook (FB) завышала показатели средней продолжительности просмотра видеорекламы на своей платформе в течение двух лет. Как сообщает WSJ, несколько недель назад компания на странице своего Центра поддержки рекламодателей (Advertiser Help Center) сообщила, что показатель просмотра видео был искусственно завышен, так как он учитывал лишь те видео, которые были просмотрены свыше трёх секунд. Компания также сообщила, что она внедряет новые критерии расчёта, чтобы решить данную проблему. Рекламное агентство Publicis Media сообщило WSJ, что предыдущий метод расчета завышал показатели просмотров на 60-80%. Акции Акции FB на премаркете упали на 1.8%.

После начала торгов влияние на их ход могут оказать предварительные данные по индексу деловой активности в производственном секторе, которые выйдут в 13:45 GMT.

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| ALCOA INC. | AA | 9.72 | -0.06(-0.6135%) | 4500 |

| Amazon.com Inc., NASDAQ | AMZN | 804 | -0.70(-0.087%) | 9958 |

| Apple Inc. | AAPL | 114.5 | -0.12(-0.1047%) | 77984 |

| Barrick Gold Corporation, NYSE | ABX | 18.7 | 0.17(0.9174%) | 55450 |

| Boeing Co | BA | 131.8 | -0.07(-0.0531%) | 642 |

| Citigroup Inc., NYSE | C | 47.05 | -0.06(-0.1274%) | 3327 |

| Exxon Mobil Corp | XOM | 83.6 | 0.06(0.0718%) | 6802 |

| Facebook, Inc. | FB | 127.55 | -2.53(-1.945%) | 2147387 |

| Ford Motor Co. | F | 12.16 | -0.02(-0.1642%) | 12528 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 11 | 0.02(0.1821%) | 61740 |

| Google Inc. | GOOG | 785 | -2.21(-0.2807%) | 1047 |

| Johnson & Johnson | JNJ | 119.5 | 0.04(0.0335%) | 1415 |

| JPMorgan Chase and Co | JPM | 67.1 | -0.29(-0.4303%) | 1792 |

| Microsoft Corp | MSFT | 57.8 | -0.02(-0.0346%) | 2888 |

| Nike | NKE | 55.3 | -0.11(-0.1985%) | 1049 |

| Tesla Motors, Inc., NASDAQ | TSLA | 205.51 | -0.92(-0.4457%) | 2476 |

| Twitter, Inc., NYSE | TWTR | 17.95 | -0.68(-3.65%) | 549292 |

| Wal-Mart Stores Inc | WMT | 72.88 | 0.61(0.8441%) | 6305 |

| Yahoo! Inc., NASDAQ | YHOO | 43.41 | -0.74(-1.6761%) | 58889 |

| Yandex N.V., NASDAQ | YNDX | 21.97 | -0.10(-0.4531%) | 1400 |

Повышение рейтингов:

Аналитики Barclays повысили рейтинг акций Wal-Mart (WMT) до уровня Overweight с Equal Weight

Снижение рейтингов:

Аналитики RBC Capital Mkts понизили рейтинг акций Twitter (TWTR) до уровня Underperform; целевая стоимость понижена до $14 с $17

Прочее:

Аналитики Loop Capital присвоили акциям Twitter (TWTR) рейтинг Hold; целевая стоимость $18

Аналитики Loop Capital присвоили акциям Facebook (FB) рейтинг Buy; целевая стоимость $165

Аналитики Evercore ISI присвоили акциям UnitedHealth (UNH) рейтинг Buy

Аналитики Mizuho повысили целевую стоимость акций Amazon (AMZN) до $950 с $855

Как сообщает WSJ, ссылаясь на знакомые с ситуацией источники, крупные рекламодатели и продавцы рекламных площадей очень сильно разочаровались в Facebook Inc., узнав о том, что тех гигант значительно завышал показатели средней продолжительности просмотра видеорекламы на своей платформе в течение двух лет.

Несколько недель назад компания на странице своего Центра поддержки рекламодателей (Advertiser Help Center) сообщила, что показатель продолжительности просмотра видео был искусственно завышен, так как он учитывал лишь те видео, которые были просмотрены свыше трех секунд. Компания также сообщила, что она внедряет новые критерии расчёта, чтобы решить данную проблему.

Директора некоторых компаний, которых Facebook уведомил об изменениях, запросили у компании более детальную информацию о подсчетах, сообщают источники.

Рекламное агентство Publicis Media сообщило WSJ, что в Facebook им сказали, что предыдущий метод расчета завышал показатели просмотров на 60-80%.

Новость является негативной для компании Facebook, которая "расхваливала" стремительный рост "потребления" видео через свою платформу в последние годы.

Акции FB на премаркете снизились до уровня $126.92 (-2.43%).

Европейский фондовый рынок возобновил снижение после 4-дневного ралли, сократив свой самый большой еженедельный прирост за два месяцев, что было вызвано лихорадочной продажей инвесторами пакета акций компаний.

Определенное давление на индексы оказали статданные по еврозоне. В предварительном отчете Markit Economics сообщалось, что деловая активность в частном секторе еврозоны расширилась в сентябре самыми медленными темпами за 20 месяцев. Композитный индекс PMI снизился до 52,6 пункта в сентябре с 52,9 пункта в августе. Однако, значение показателя выше 50 пунктов указывает, что расширение продолжается. Экономисты ожидали, что индекс ухудшится лишь до 52.8 пункта. Среднее значение показателя за третий квартал составило 52,9 пункта, что оказалось ниже, чем во втором квартале (53,1 пункта). Кроме того, отчет показал, что индекс деловой активность в секторе производства улучшился до 52,6 пункта с 51,7 пункта в августе. Ожидалось, что показатель снизится до 51,5 пункта. В то же время, индекс PMI для сферы услуг снизился до 52,1 пункта с 52,8 пункта в прошлом месяце. Это было самое низкое значение за 21 месяц. Аналитики прогнозировали, что индекс останется на уровне 52,8 пункта. "В то время как основная картина указывает на продолжение слабого роста (примерно на 0,3 процента за квартал), по-прежнему ясно, что экономический подъем все еще хрупок и не стоит ждать какого-либо реального ускорения", - сказал Роб Добсон, старший экономист HS Markit.

Сводный индекс крупнейших предприятий региона Stoxx Europe 600 снизился на 0,6 процента. Стоит подчеркнуть, за предыдущие 4 сессии индекс прибавил около 3 процентов. Однако, несмотря на значительный рост европейских акций на этой неделе, участники рынка по-прежнему скептически оценивают эффективность мер стимулирования ЕЦБ, учитывая снижение темпов роста прибыли и последние экономические данные, которые не дотягивают до прогнозов. Ранее на этой неделе инвесторы игнорировали данные опасения, и фокусировались на политике других Центробанков. Напомним, ФРС решила сохранить ставку без изменений, в то время как ЦБ Японии заявил, что будет корректировать покупку активов для контроля доходности облигаций.

Капитализация Polymetal International Plc уменьшилась на 8,6 процента, спровоцировав снижение датчика акций горнодобывающих компаний. Причиной этому были заявления двух инвесторов о том, что они планируют продать 13 млн. акций компании.

Стоимость Moncler SpA, итальянского производителя элитной горнолыжной экипировки, упала на 2,6 процента, в то время как цена Scout24 AG, немецкого оператора онлайн объявлений, снизилась на 4,1 процента, что было связано с продажей акционерами бумаг компаний.

Котировки CaixaBank SA опустились на 3,7 процента. В банке заявили, что продали часть акций, чтобы финансировать своей поглощение с португальским Banco BPI SA..

Цена бумаг фармкомпании H. Lundbeck A/S снизилась на 14 процентов, что является максимумом с декабря 2012 года. Компания заявила, что первые их трех основных исследований по лечению болезни Альцгеймера не принесли результатов.

Стоимость строительных фирм Persimmon Plc и Barratt Developments Plc поднялась более чем на 2,2 процента после того, как эксперты Liberum повысили оценки по стоимости акций сектора.

Акции Sports Direct International Plc подорожали на 7 процентов после сообщений, что основатель компании Майк Эшли займет пост главного исполнительного директора.

Капитализация Moleskin SpA подскочила на 13 процентов после того, как бельгийская D'Ieteren SA заявила, что сделает предложение о покупке итальянской компании.

На текущий момент

FTSE 100 -10.14 6901.26 -0.15%

DAX -12.59 10661.59 -0.12%

CAC 40 -15.57 4494.25 -0.35%

По итогам сегодняшних торгов основные фондовые индексы Азиатско-Тихоокеанского региона торговались разнонаправленно, с небольшим перевесом тренда в минус, на фоне того как трейдеры фиксируют прибыль после бурного ралли.Читать далее..

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонапрваленно, после роста до 14-месячного максимума.На рынок продолжает влиять решение Федеральная резервная система США оставить процентные ставки без изменений.

Котировки на крупнейшей в Азии Токийской фондовой бирже снижаются на фоне укрепления курса иены к доллару после решения Федеральной резервной системы США

Акции Mitsubishi UFJ Financial Group упали на 1,2%, Mizuho Financial Group упали на 1,6%, и Dai-Ichi Life Insurance Co на 4,1%.

Также на фоне роста курса иены подешевели бумаги ведущих экспортеров Японии. Рыночная стоимость Toyota Motor Corp снизилась на 2,8%, а Honda Motor Co на 2,2%.

Nikkei 225 16,786.89 -20.73 -0.12%

Shanghai Composite 3,037.16 -5.15 -0.17%

S&P/ASX 200 5,409.90 +35.44 +0.66%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 16,807.62 +315.47 +1.91%

Shanghai Composite 3,042.69 +16.81 +0.56%

S&P/ASX 200 5,374.46 +34.90 +0.65%

FTSE 100 6,911.40 +76.63 +1.12%

CAC 40 4,509.82 +100.27 +2.27%

Xetra DAX 10,674.18 +237.69 +2.28%

S&P 500 2,177.18 +14.06 +0.65%

Dow Jones Industrial Average 18,392.46 +98.76 +0.54%

S&P/TSX Composite 14,797.18 +86.36 +0.59%

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.