- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 27-04-2017

Основные фондовые индексы США немного выросли, поскольку сильное повышение в секторе конгломератов нивелировало обвал в сегменте основных материалов.

Большинство компонентов индекса DOW в минусе (16 из 30). Больше остальных упали акции Caterpillar Inc. (CAT, -1.82%). Лидером роста являются акции Cisco Systems, Inc. (CSCO, +1.18%).

Сектора индекса S&P преимущественно в плюсе. Лидер роста - сектор конгломератов (+0.6%). Больше всего упал сектор основных материалов (-1.2%).

Информационно-аналитический отдел TeleTrade

Европейские фондовые рынки завершили сегодняшние торги с понижением, отреагировав на итоги апрельского заседания Европейского Центробанка, и свежую корпоративную отчетность.

Основные фондовые индексы США около нуля. Nasdaq незначительно прибавил в четверг благодаря сильной прибыли технологических компаний, в то время как S&P 500 и Dow чуть ниже нуля.

Инвесторы сместили фокус с отчетностей компаний, на следующий день после того, как администрация Трампа обнародовала план налоговой реформы.

Как стало сегодня известно, число американцев, которые недавно потеряли работу и обратились за пособиями по безработице, выросло на прошлой неделе до месячного максимума, хотя этот рост, по-видимому, в основном сосредоточился в штате Нью-Йорк. Первичные обращения за пособием по безработице выросли на 14 000 до 257 000 человек, сообщило Министерство труда в четверг. Экономисты ожидали, что первичные обращения составят 245 000 с учетом сезонных колебаний в течение семи дней с 16 апреля по 22 апреля.

Вместе с тем, новые заказы на произведенные в США капитальные товары выросли меньше, чем ожидалось в марте, но второй ежемесячный рост поставок показал ускорение инвестиций в бизнес в первом квартале на фоне восстановления энергетического сектора. Министерство торговли заявило, что необоронные заказы на товары, за исключением самолетов, которые внимательно отслеживаются в качестве планируемых бизнес-расходов, выросли на 0,2% в прошлом месяце после повышения на 0,1% в феврале.

Незавершенные сделки по продаже жилья снизились в марте, так как запасы продолжили сокращаться. Индекс незавершенных сделок по продаже жилья от Национальной ассоциации риэлторов упал на 0,8% до уровня 111,4, сообщила в четверг NAR. Экономисты прогнозировали снижение на 1,0%.

Цены на нефть упали более чем на 2%, отреагировав на новости о том, что два ключевых нефтяных месторождения в Ливии возобновили работу, и экспортируют нефть на уже перенасыщенный рынок. Ливийское нефтяное месторождение Sharara, с производственной мощностью почти 300 000 баррелей в день, вернулось к работе после окончания протестов, которые блокировали трубопроводы, сказал источник в нефтяной отрасли Ливии и местный чиновник. Между тем, источник заявил, что нефтяное месторождение El Feel, с мощностью около 90 000 баррелей в сутки, также возобновило свою деятельность.

Большинство компонентов индекса DOW в минусе (17 из 30). Больше остальных упали акции Caterpillar Inc. (CAT, -1.72%). Лидером роста являются акции Cisco Systems, Inc. (CSCO, +1.03%).

Сектора индекса S&P двигаются разнонаправленно. Больше всего упал сектор основных материалов (-1.7%). Лидер роста - сектор здравоохранения (+0.5%).

На текущий момент:

Dow 20886.00 -19.00 -0.09%

S&P 500 2380.75 -1.50 -0.06%

Nasdaq 100 5558.25 +22.00 +0.40%

Oil 48.62 -1.00 -2.02%

Gold 1267.10 +2.90 +0.23%

U.S. 10yr 2.30 -0.02

Информационно-аналитический отдел TeleTrade

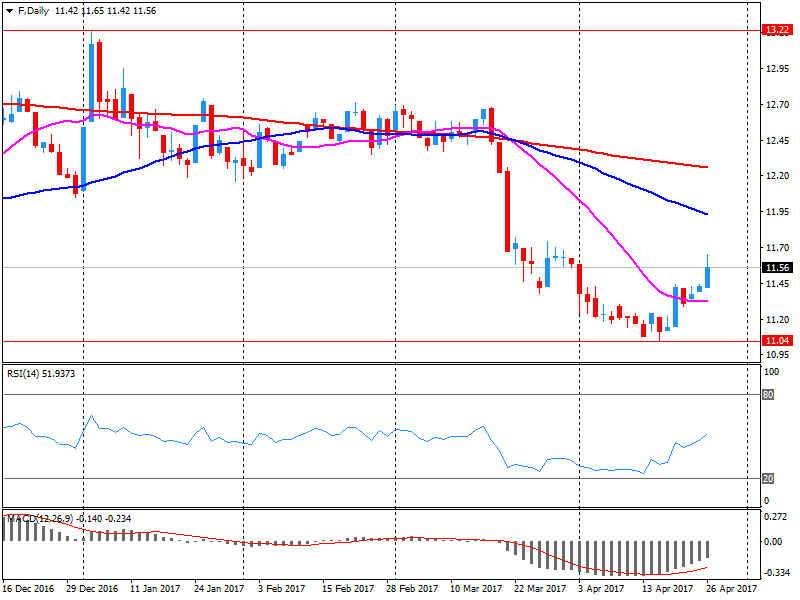

Чистая прибыль Ford Motor Co. (F) в первом квартале снизилась на 35% по сравнению с аналогичным периодом прошлого года на фоне более высоких издержек и более слабых продаж в США, однако результаты превзошли ожидания Уолл-стрит.

Американский автопроизводитель № 2 в четверг сообщил о чистой прибыли в размере $1,6 млрд за три месяца, по сравнению с $2,5 млрд в первом квартале 2016 года, когда сильный спрос на недавно переоборудованный пикап F-150 помог Ford достичь лучшей квартальной операционной прибыли в истории.

Скорректированная прибыль на акцию составила $0,39 в первом квартале, превысив прогноз аналитиков в $0,36 на акцию. Аналитики связывают это с более сильным, чем ожидалось, доходом в Северной Америке и Ford Credit, который является финансовым подразделением компании.

В течении квартала автопроизводитель столкнулся с встречным ветром в стране и за рубежом: более низкими продажами в Китае, неблагоприятным влиянием обменного курса в Европе из-за Brexit и более сложным рынком в США, где спрос на новые автомобили снижается после семи лет непрерывного роста.

Выручка за первый квартал выросла на 4% и составила $39,1 млрд, чему способствовало благоприятное сочетание продаж более прибыльных грузовиков и внедорожников.

В прошлом году, Ford заработал исторически высокие $10,4 млрд операционной прибыли, но результаты немного снизились по сравнению с показателем 2015 года в $10,8 млрд.

Руководители компаний прогнозируют более скромную прибыль в этом году, подтверждая годовой операционный план в размере $9 млрд в 2017 году.

В этом году Ford планирует сократить расходы на $3 млрд и ожидает, что прибыль восстановится в 2018 году благодаря постоянному укреплению рынка пикапов в США, выходу двух новых полноразмерных внедорожников и улучшению результатов подразделения Ford Credit.

Прибыль Ford в первом квартале 2011 года снизилась на 42% и составила $2,2 млрд, что обусловлено расходами в размере $295 млн в связи с отзывом почти полумиллиона автомобилей из-за пожарных рисков и неисправных дверных защелок.

Операционная прибыль для североамериканских операций Ford составила $2 млрд в первом квартале, что на 35% меньше, чем за аналогичный период прошлого года.

Более высокие процентные ставки и неуклонное снижение стоимости подержанных автомобилей также наносят ущерб продажам новых авто Ford в США, и автопроизводителям становится все труднее продолжать предлагать выгодные предложения, которые способствовали недавнему буму продаж в США.

На текущий момент акции Ford Motor Co. (F) котируются по $11,39 (-1,81%)

Информационно-аналитический отдел TeleTrade

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.31% (0 б.п.).

Нефть (WTI) $48.54 (-2.18%)

Золото $1,266.90 (+0.21%)

Перед открытием рынка фьючерс S&P находится на уровне 2,385.75 (+0.15%), фьючерс NASDAQ повысился на 0.21% до уровня 5,547.75. Внешний фон позитивный. Основные фондовые индексы Азии завершили сессию разнонаправленно. Основные фондовые индексы Европы на текущий момент демонстрируют негативную динамику.

Nikkei 19,251.87 -37.56 -0.19%

Hang Seng 24,698.48 +120.05 +0.49%

Shanghai 3,152.55 +11.70 +0.37%

FTSE 7,255.70 -33.02 -0.45%

CAC 5,275.54 -12.34 -0.23%

DAX 12,467.51 -5.29 -0.04%

Июньские нефтяные фьючерсы Nymex WTI в данный момент котируются по $48.73 за баррель (-1.79%)

Золото торгуется по $1,265.10 за унцию (+0.07%)

Фьючерсы на основные фондовые индексы США на премаркете демонстрируют незначительное повышение на фоне новой волны публикаций корпоративных отчетов, данных по первичным обращениям за пособием по безработице и заказам на товары длительного пользования, а также представленного накануне одностраничного плана налоговой реформы администрации Дональда Трампа, который предлагает существенное сокращение налогов на прибыль компаний, а также значительные изменения налогообложения физических лиц, однако не содержит информации о мерах для сокращения дефицита бюджета результате снижения налогов.

Министерство труда сообщило, что число американцев, которые недавно потеряли работу и обратились за пособиями по безработице, выросло на прошлой неделе до месячного максимума, хотя этот рост, по-видимому, в основном сосредоточился в штате Нью-Йорк. Согласно отчету министерства, первичные обращения за пособием по безработице выросли на 14 000 до 257 000 человек. Экономисты ожидали, что первичные обращения составят 245 000 с учетом сезонных колебаний в течение семи дней с 16 апреля по 22 апреля. Таким образом, заявки на пособие по безработице остаются ниже 300 000 уже 112 недель подряд. Это самый продолжительный период с начала 1970-х годов.

Также стало известно, что заказы на товары длительного пользования выросли в марте 0.7%, что ниже прогноза аналитиков на уровне +1.2%.

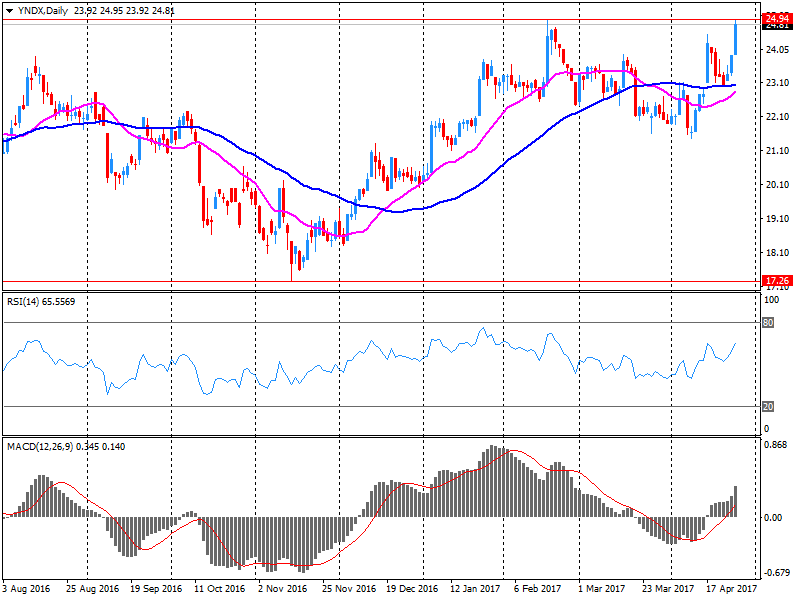

Инвесторы оценивают квартальные отчеты таких компаний как Ford Motor (F), Intl Paper (IP) и Yandex N.V. (YNDX). Все три компании отчитались лучше, чем предполагали средние прогнозы аналитиков. На этом фоне на премаркете акции F выросли на 0.9%, акции YNDX взлетели на 4%, тогда как сделок с акциями IP не было.

После начала торгов влияние на их ход могут оказать данные по незавершенным сделкам по продаже жилья, которые выйдут в 14:00 GMT.

После закрытия торговой сессии ожидается публикация квартальной отчетности Alphabet (GOOG), Amazon (AMZN), Intel (INTC), Microsoft (MSFT) и Starbucks (SBUX).

(компания / тикер / цена / изменение ($/%) / проторгованый объем)

| 3M Co | MMM | 195.5 | 0.50(0.26%) | 578 |

| ALCOA INC. | AA | 35.8 | -0.65(-1.78%) | 284640 |

| ALTRIA GROUP INC. | MO | 71.79 | 0.28(0.39%) | 1136 |

| Amazon.com Inc., NASDAQ | AMZN | 912.2 | 2.91(0.32%) | 13899 |

| American Express Co | AXP | 80.88 | 0.36(0.45%) | 15277 |

| Apple Inc. | AAPL | 143.94 | 0.26(0.18%) | 51003 |

| AT&T Inc | T | 40.47 | 0.03(0.07%) | 765 |

| Boeing Co | BA | 182.7 | 0.99(0.54%) | 584 |

| Caterpillar Inc | CAT | 104.32 | -0.34(-0.32%) | 19969 |

| Cisco Systems Inc | CSCO | 34.25 | 0.85(2.54%) | 250967 |

| Citigroup Inc., NYSE | C | 60.13 | 0.19(0.32%) | 18042 |

| E. I. du Pont de Nemours and Co | DD | 82.32 | 0.71(0.87%) | 150 |

| Exxon Mobil Corp | XOM | 81.3 | -0.10(-0.12%) | 9136 |

| Facebook, Inc. | FB | 146.83 | 0.27(0.18%) | 34018 |

| Ford Motor Co. | F | 11.7 | 0.10(0.86%) | 387308 |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 13.37 | -0.13(-0.96%) | 42710 |

| General Electric Co | GE | 29.33 | 0.07(0.24%) | 15888 |

| General Motors Company, NYSE | GM | 34.65 | 0.27(0.79%) | 15554 |

| Goldman Sachs | GS | 226.65 | 0.45(0.20%) | 5220 |

| Google Inc. | GOOG | 872 | 0.27(0.03%) | 3257 |

| Intel Corp | INTC | 37.02 | 0.09(0.24%) | 14169 |

| International Business Machines Co... | IBM | 160.4 | 0.34(0.21%) | 2026 |

| JPMorgan Chase and Co | JPM | 88.59 | 0.16(0.18%) | 9756 |

| McDonald's Corp | MCD | 141 | 0.16(0.11%) | 4058 |

| Microsoft Corp | MSFT | 68.3 | 0.47(0.69%) | 101740 |

| Nike | NKE | 55.2 | 0.04(0.07%) | 4747 |

| Procter & Gamble Co | PG | 87.87 | 0.13(0.15%) | 6001 |

| Starbucks Corporation, NASDAQ | SBUX | 61.68 | 0.12(0.19%) | 2660 |

| Tesla Motors, Inc., NASDAQ | TSLA | 312.1 | 1.93(0.62%) | 16043 |

| Twitter, Inc., NYSE | TWTR | 15.75 | -0.07(-0.44%) | 106819 |

| Wal-Mart Stores Inc | WMT | 75.25 | -0.18(-0.24%) | 255 |

| Walt Disney Co | DIS | 115.35 | -0.23(-0.20%) | 2084 |

| Yahoo! Inc., NASDAQ | YHOO | 48.05 | -0.21(-0.44%) | 12177 |

| Yandex N.V., NASDAQ | YNDX | 26.18 | 1.32(5.31%) | 85709 |

Повышение рейтингов:

Аналитики Argus повысили рейтинг акций McDonald's (MCD) до уровня Buy с Hold

Аналитики Credit Suisse повысили рейтинг акций Cisco Systems (CSCO) до уровня Outperform с Underperform

Аналитики Instinet повысили рейтинг акций American Express (AXP) до уровня Neutral с Reduce

Снижение рейтингов:

Прочее:

Аналитики Wedbush повысили целевую стоимость акций Twitter (TWTR) до $14 с $13

Аналитики Credit Suisse присвоили акциям Microsoft (MSFT) рейтинг Outperform; целевая стоимость $80

Аналитики RBC Capital Mkts повысили целевую стоимость акций United Tech (UTX) до $125 с $118

Аналитики RBC Capital Mkts повысили целевую стоимость акций Boeing (BA) до $146 с $138

Согласно обнародованному отчету, прибыль компании Ford Motor (F) по итогам первого квартала 2017 финансового года достигла $0.39 в расчете на одну акцию (против $0.68 в первом квартале 2016 года), что оказалось выше среднего прогноза аналитиков на уровне $0.34.

Квартальная выручка компании составила $36.475 млрд. (+3.5% г/г), тогда как средний прогноз аналитиков предполагал $34.619 млрд.

Акции F на премаркете выросли до уровня $11.85 (+2.16%).

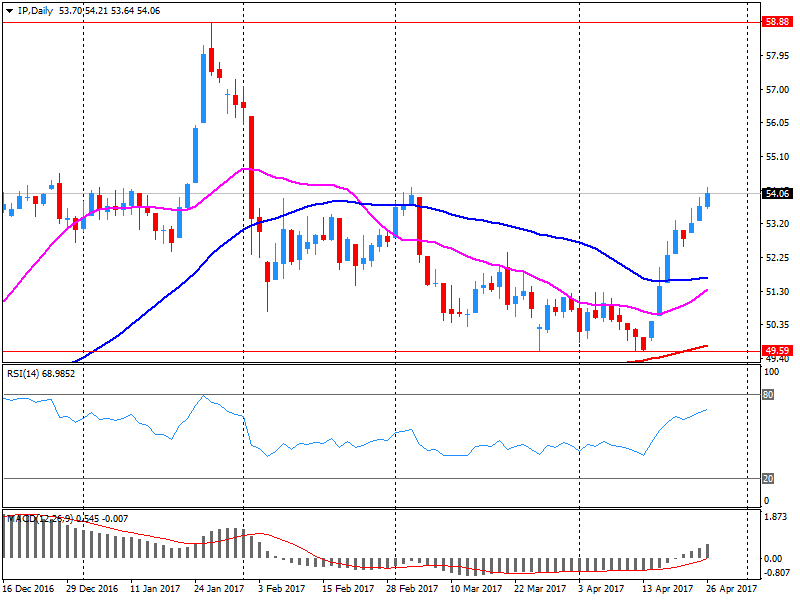

Согласно обнародованному отчету, прибыль компании Intl Paper (IP) по итогам первого квартала 2017 финансового года достигла $0.60 в расчете на одну акцию (против $0.80 в первом квартале 2016 года), что оказалось выше среднего прогноза аналитиков на уровне $0.56.

Квартальная выручка компании составила $5.511 млрд. (+7.8% г/г), тогда как средний прогноз аналитиков предполагал $5.443 млрд.

Акции IP по итогам торгов среды закрылись на уровне $54.07 (+0.71%).

Согласно обнародованному отчету, прибыль компании Yandex N.V. (YNDX) по итогам первого квартала 2017 финансового года достигла RUB11.41 в расчете на одну акцию (против RUB9.81 в первом квартале 2016 года), что оказалось выше среднего прогноза аналитиков на уровне RUB9.23.

Квартальная выручка компании составила RUB20.652 млрд. (+25.4% г/г), тогда как средний прогноз аналитиков предполагал RUB20.279 млрд.

Акции YNDX на премаркете выросли до уровня $25.65 (+3.18%).

Фондовые рынки в Европе снижаются, в то время как инвесторы ожидают выступления президента Европейского центрального банка Марио Драги и оценивают свежие корпоративные отчеты.

Общеевропейский индекс Stoxx 600 снизился на 0,35 процента, причем большинство секторов торгуются на отрицательной территории.

В среднесрочной торговле самыми слабыми оказались акции основных ресурсов и медиа. На первые повлияли более низкие цены на сырьевые товары, при этом фьючерсы на китайскую железную руду падают третью сессию из четырех.

Между тем крупнейшая в мире рекламная компания WPP сообщила в четверг, что продажи были сдержанными в Северной Америке, где фирма потеряла ключевые контракты. Тем не менее, рекламная группа сообщила о росте чистых продаж в первом квартале на 0,8%. Ее акции немного снизились в ранних сделках.

Страховые акции также снижаются в середине утренней торговли на фоне отчетов о доходах и рейтингах. Scor сообщил о более низком чистом доходе в 140 миллионов евро (152 миллиона долларов). Credit Suisse присвоил страховщику Legal & General недооцененный рейтинг. Акции компании упали на 5 процентов, став одним из худших исполнителей в середине утренней торговли. Агентство Moody's также предупредило в среду, что низкие процентные ставки создают риск для глобальных страховых компаний.

Финская нефтеперерабатывающая фирма Neste оказалась на дне европейского индекс, упав почти на 6 процентов. Это произошло после того, как компания сообщила о слабой рентабельности в сфере возобновляемых и розничных продуктов.

С другой стороны, международная частная больничная группа Mediclinic поднялась на вершину индекса, ее акции выросли на 18 процентов. Лондонская группа ожидает прибыль, поскольку органы здравоохранения Абу-Даби списывают 20-процентное требование сооплаты в частных больницах.

Кроме того, акции норвежской инжиниринговой фирмы Subsea, работающей на морском дне, выросли почти на 8 процентов после сообщения об увеличении выручки за первый квартал.

Ожидается, что Драги объявит о последнем решении ЕЦБ по денежно-кредитной политике позже в четверг. Аналитики не предвидят никаких изменений в политике, но говорят, что может произойти изменение тона. Тем временем в Японии центральный банк повысил свои экономические прогнозы, но сохранил свою политику без изменений.

Корпоративные отчеты также остаются в фокусе в четверг. Deutsche Bank сообщил о более низких, чем ожидалось, доходах за первый квартал, в основном за счет негативного влияния кредитных спрэдов, но удвоил свою чистую прибыль до 575 млн евро (626 млн долларов). Акции кредитора упали на 3,2 процента в середине утренних торгов.

С другой стороны, испанский кредитор BBVA превзошел ожидания в четверг, объявив о повышении чистой прибыли на 1,2 млрд евро ($ 1,31 млрд) по сравнению с 709 млн годом ранее. Тем не менее, акции банка упали на 1,9 процента в середине утренней торговли.

Банк Nordea сообщил о прибыли в первом квартале в размере 1,1 млрд. евро (1,2 млрд. долларов) в соответствии с ожиданиями рынка. Он добавил, что изучает вопрос о переносе своей штаб-квартиры из Швеции. Его акции выросли на 1 процент.

Lloyds удивил аналитиков в четверг, сообщив стабильные показатели прибыли в 2,1 млрд фунтов (2,7 млрд долларов). Наблюдатели рынка опасались, что банк пострадает от решения Великобритании покинуть Европейский Союз. Его акции подскочили на 3,3 процента.

Немецкая авиакомпания Lufthansa объявила о прибыли до уплаты процентов и налогов в размере 25 миллионов евро (27 миллионов долларов США) по сравнению с убытком в 53 миллиона в прошлом году. Это был первый случай, когда авиакомпания сообщила о прибыли с первого квартала 2008 года. Ее акции упали на 2,7 процента.

Домостроитель из Великобритании Taylor Wimpey заявил в четверг, что он хорошо начал 2017 год благодаря положительному потребительскому спросу и хорошей доступности ипотечных кредитов. Его общая балансовая стоимость заказов выросла на 2 процента и составила около 2,210 млн. фунтов стерлингов. Акции компании слегка выросли на утренних торгах.

Экономические настроения достигли почти 10-летнего максимума в апреле, так как уверенность улучшилась во всех секторах, а инфляционные ожидания снизились, показал ежемесячный обзор Европейской комиссии. Индекс вырос до 109,6 с 108,0 в марте, что является самым высоким показателем с августа 2011 года.

Позже ожидаются данные о первичных обращениях за пособием по безработице в США.

На текущий момент

FTSE 7243.60 -45.12 -0.62%

DAX 12436.62 -36.18 -0.29%

CAC 5262.70 -25.18 -0.48%

Информационно-аналитический отдел TeleTrade

Основные фондовые индексы Азиатско-Тихоокеанского региона закрылись в основном в зеленой зоне, после того, как высокопоставленные чиновники Белого дома, наконец, представили долгожданный план налоговой реформы президента Дональда Трампа, который включает в себя значительное сокращение как индивидуальной, так и корпоративной ставки подоходного налога. Предложение приведет к снижению ставки корпоративного налога до 15% с нынешних 35%, а также устранит так называемый «налог на наследство». Аналитики первоначально приветствовали налоговый план президента Трампа в качестве отправной точки для упрощения налогового кодекса США, но опасаются, что впереди могут возникать значительные препятствия.Читать далее...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно, после слабой динамики котировок на Уолл - стрит на фоне неопределенности по поводу целесообразности принятия долгожданного плана налоговой реформы администрации Трампа. План не предложил никакой конкретики в том, не повлияет ли снижение налогов на увеличения дефицита бюджета страны.

Австралийский рынок растет незначительно на позитивных данных по индексу цен на импорт, который в первом квартале увеличился на 1,2% после роста на 0,2% ранее.

Акции BHP Billiton и Rio Tinto теряют почти 1% стоимости акций, в то время как бумаги Fortescue Metals дешевеют более чем на 1%.

Золотоискатели торгуются смешано, акции Newcrest Mining снижаются более чем на 1%, в то время как рыночная стоимость Evolution Mining растет более чем на 3%.

Бумаги крупных банков ANZ Banking, Westpac, National Australia Bank и Commonwealth Bank торгуются в диапазоне от 0,3% до 0,6%.

Котировки на токийской фондовой бирже незначительно снижаются. Инвесторы с начала сессии сохраняли осторожность перед оглашением результатов двухдневного заседания Банка Японии.

Как стало известно Банк Японии оставил ключевую процентную ставку на уровне -0,1% и целевой уровень доходности 10-летних гособлигаций вблизи 0%.

Основные экспортеры торгуются неоднозначно. Акции Panasonic подешевели менее чем на -0,1%, а вот рыночная стоимость Toshiba упала почти на -3%

В тоже время Canon увеличила капитализацию более чем на 3%.

Автомобилестроители Toyota и Honda теряют -0,5% и -0,3% стоимости акций.

NIKKEI 19240.73 -48.70 -0.25%

SHANGHAI 3128.42 -12.43 -0.40%

HSI 24563.54 -14.89 -0.06%

ASX 200 5914.20 +2.16 +0.04%

KOSPI 2203.07 -4.77 -0.22%

NZ50 7357.96 +22.83 +0.31%

Информационно-аналитический отдел TeleTrade

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei +210.10 19289.43 +1.10%

TOPIX +18.20 1537.41 +1.20%

Hang Seng +122.49 24578.43 +0.50%

CSI 300 +4.35 3445.78 +0.13%

Euro Stoxx 50 -4.45 3578.71 -0.12%

FTSE 100 +13.08 7288.72 +0.18%

DAX +5.76 12472.80 +0.05%

CAC 40 +10.00 5287.88 +0.19%

DJIA -21.03 20975.09 -0.10%

S&P 500 -1.16 2387.45 -0.05%

NASDAQ -0.26 6025.23 +0.00%

S&P/TSX -95.65 15649.54 -0.61%

Информационно-аналитический отдел TeleTrade

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.