- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 28-04-2015

Фондовые индексы США провели волатильные торги во вторник, частично восстановив раннее снижение, на фоне сильных квартальных результатов от Merck (MRK), лучших, чем ожидалось, данных по рынку жилья и увеличению дивидендов IBM (IBM).

Большинство компонентов индекса DOW торгуются в плюсе (19 из 30). Аутсайдером являются акции Nike, Inc. (NKE, -1.44%). Больше остальных выросли акции Merck & Co. Inc. (MRK, +5.48%).

Большинство секторов индекса S&P в положительной зоне. Больше всего вырос сектор коммунальных услуг (+0.5%). Аутсайдером является сектор потребительских товаров (-0.4%).

Торговая сессия вторника на польском рынке акций ознаменовалась некоторой коррекцией после существенного роста днем ранее. По итогам дня индекс широкого рынка WIG снизился на 0.12%, а индекс наиболее ликвидных бумаг WIG30 - на 0.11%.

Наибольшее падание среди ликвидных бумаг отмечено у оператора рынка одежды LPP (WSE: LPP) - 4.43%. Также заметно подешевели акции химпредприятия GRUPA AZOTY (WSE: ATT) и угольной компании JSW (WSE: JSW) - на 2.81% и 2.28% соответственно. В тоже время бумаги IT-компании ASSECO POLAND (WSE: ACP) зафиксировали наибольший рост - 3.18%. За ними следуют акции девелоперской компании GTC (WSE: GTC) и производителя меди KGHM (WSE: KGH), котировки которых повысились соответственно на 2.64% и1.87%.

Отраслевые индикаторы демонстрировали смешанную динамику. Максимальное отраслевое падение зафиксировал индекс компаний химической отрасли WIG-CHEMIA - 1.78%. Кроме того, заметно (-1.56%) потерял в весе индикатор компаний телекоммуникационного сектора WIG-TELKOM. В тоже время лучшую динамику показал индекс IT-компаний WIG-INFO - «+2.30%». На более высокие уровни по сравнению с предыдущим днем также поднялись индекс сырьевых компаний WIG-SUROWC (+1.67%), индекс энергетических компаний WIG-ENERG (+1.18%), индекс компаний топливной промышленности WIG-PALIWA (+0.71%) и индекс девелоперских компаний WIG-DEWEL (+0.11%).

Европейские рынки акций снизились: неоднозначная финансовая отчетность вынудила некоторых инвесторов сократить свои позиции после мощного ралли с начала года. Читать далее

Фондовые индексы США повысились на в волатильных торгах во вторник, восстановив раннее снижение, на фоне сильных квартальных результатов от Merck (MRK), лучших, чем ожидалось, данных по рынку жилья и увеличению дивидендов IBM (IBM).

Как показали данные от Федерального резервного банка Ричмонда, производственная активность в данном регионе улучшился в апреле - соответствующий индекс вырос до -3 пункта против -8 пунктов в марте. Эксперты ожидали роста показателя до -2 пункта. Коэффициент использования производственных мощностей также улучшился в апреле - на 3 пункта, до -4 пункта. Индекс запасов готовой продукции снизился до 18 с 25 в марте. Индекс запасов сырья и материалов опустился на 6 пунктов, до 19 пунктов. Между тем, показатель средней продолжительности рабочей недели вырос на 8 пунктов, до 4 пунктов. Индекс доходов в розничной торговле в апреле составил 17 против 12 в марте, а индекс доходов в сфере услуг упал до 2 против 12 в марте.

Вместе с тем, отчет, представленный Conference Board, показал, что индекс потребительского доверия США обвалился в апреле до уровня 95,2 пункта против 101,4 пункта в марте (пересмотрено с 101,3 пункта). Экономисты ожидали, что индекс составит 102,6 пункта. В докладе говорилось, что индекс ожиданий снизился до 87,5 в апреле с 96,0 в марте, в то время как индекс текущей ситуации упал до 106,8 пункта с 109,5 пункта. Доля потребителей, полагающих, что условия для бизнеса "хорошие", уменьшилась до 26,5 процента с 26,7 процента, в то время число сообщивших об обратном снизилось до 18,2% с 19,4%.

Большинство компонентов индекса DOW торгуются в плюсе (19 из 30). Аутсайдером являются акции Nike, Inc. (NKE, -1.00%). Больше остальных выросли акции Merck & Co. Inc. (MRK, +5.18%).

Большинство секторов индекса S&P в положительной зоне. Больше всего вырос сектор коммунальных услуг (+0,7%). Аутсайдером является сектор потребительских товаров (-0.2%).

На текущий момент:

Dow 18037.00 +47.00 +0.26%

S&P 500 2108.75 +4.00 +0.19%

Nasdaq 100 4527.75 +3.00 +0.07%

10-year yield 1.97% +0.05

Oil 57.20 +0.21 +0.37%

Gold 1212.90 +9.70 +0.81%

Ford Motor Co. (F) сообщил о снижении чистой прибыли на 7% в первом квартале. Автопроизводитель заработал $924 млн, или $0,23 чистой прибыли на акцию за первый квартал, по сравнению с $989 млн, или $0.24 на акцию за аналогичный период прошлого года. Операционная прибыль компании до вычета налогов составила $1,4 млрд, или $0,23 на акцию, что ниже средних ожиданий Уолл-стрит на $0,03.

Такие результаты представляют собой приглушенный старт для нового исполнительного директора Марка Филдса в 2015 году. Продажи компании составили $33.9 млрд за квартал, что на 6% ниже чем годом ранее. Доходы снизились в каждом из пяти регионов компании, преимущественно из-за сильного доллара, переналадки оборудования и сложных условий в Южной Америке.

Валютный рынок стал проблемой для многих крупнейших мировых автопроизводителей. General Motors Co. (GM) на прошлой неделе заявил, что слабый евро, бразильский реал, британский фунт и российский рубль сильно ухудшил операционную прибыль компании. Японская Honda Motor Co., сообщила, что сильный доллар снизил в четвертом финансовом квартале чистую прибыль компании на 43%.

"Мы довольны последовательностью наших результатов", - сказал Боб Шанкс, главный финансовый директор компании Ford, на встрече с журналистами во вторник утром. В то время как Североамериканский автопроизводитель показал улучшение ценообразования, структурные, гарантийные и материальные затраты уничтожили эту выгоду.

Г-н Шанкс ожидает, что самый выгодный и самый продаваемый автомобиль компании, грузовик F-150, кузов которого будут делать из алюминия, и под который сейчас настраивают оборудование, внесет большой вклад в улучшение результатов компании во втором полугодии. По его словам, отсутствие поставок F-150 в первом квартале привело к снижению операционной прибыли примерно на $1 млрд. Если бы поставки грузовика оставались стабильными, маржа операционной прибыли в Северной Америке составила бы 10%, против 6,7% по факту, 7,3% за аналогичный период прошлого года и 7,3% в первом квартале у ближайшего конкурента - GM.

Ford также выпустит в этом году новую модель внедорожника Edge и обновленную версию своего популярного внедорожника Explorer, что должно помочь компании заработать на буме спроса на грузовые автомобили и внедорожники в США.

Вместе с тем, компания повысила свой прогноз для Северной Америки, ожидая роста операционной прибыли на половину процентного пункта до 8,5-9,5%. Ford заработал $1,3 млрд прибыли до уплаты налогов в Северной Америке в прошлом квартале, что на 11% ниже по сравнению прошлогодним результатом, но лучше ожиданий Уолл-стрит.

В целом, глобальные продажи Ford практически не изменились квартал к кварталу, хотя ее доля на рынке выросла немного меньше, чем на процентный пункт, до 7% по всему миру.

Южноамериканское и Европейское подразделения продолжают показывать слабые результаты. Потери компании в Южной Америке снизились до $189 млн с $510 млн за последний квартал. Падение спроса на автомобили в регионе, наряду с колебаниями валютного курса тяжело ударили по Ford, убыток составил $1,2 млрд в Южной Америке в прошлом году.

Россия также показала убыток $185 в течение квартала, по сравнению с убытком $194 млн годом ранее. Продолжение потерь в Европе происходит на фоне того, что западноевропейская автомобильная промышленность показывает стабильный рост после десятилетнего недомогания.

Ранее в этом месяце Ford приобрел контрольный пакет акций в предприятии Sollers и объявил о планах инвестировать больше средств в Россию. GM, напротив, начал строить планы по уходу с рынка из-за законодательного давления и экономических потрясений.

Форд сделал деньги в Азиатско-Тихоокеанском регионе на фоне роста продаж автомобилей в Китае. Ранее в этом месяце, Ford объявил о планах потратить около $1 млрд, чтобы купить завод в Китае.

На текущий момент акции Ford Motor Co. (F) торгуются по $15,80 (-0.63%).

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 1.96% (+4 б.п.).

Золото $1201.70 (-0.12%)

Нефть (WTI) $57.00 (+0.02%)

Перед открытием рынка фьючерс S&P находится на уровне 2101.25 (-0.17%), фьючерс NASDAQ упал на 0.06% до уровня 4522.25.

Внешний фон негативный. Основные фондовые индексы Азии завершили сессию преимущественно в плюсе. Основные фондовые индексы Европы на текущий момент несут потери.

Nikkei 20,058.95 +75.63 +0.38%

Hang Seng 28,442.75 +9.16 +0.03%

Shanghai Composite 4,476.21 -51.18 -1.13%

FTSE 7,029 -74.98 -1.06%

CAC 5,186.34 -82.57 -1.57%

DAX 11,883.18 -155.98 -1.30%

Июньские нефтяные фьючерсы Nymex WTI в данный момент котируются по $57.08 за баррель (+0.16%)

Золото торгуется по $1203.50 за унцию (+0.01%).

Фьючерсы на основные фондовые индексы США на премаркете несут потери, что связано с негативным внешним фоном. Так, давление на фьючерсы оказывает снижение основных европейских фондовых индексов на фоне более слабых, чем ожидалось, данных по ВВП Великобритании.

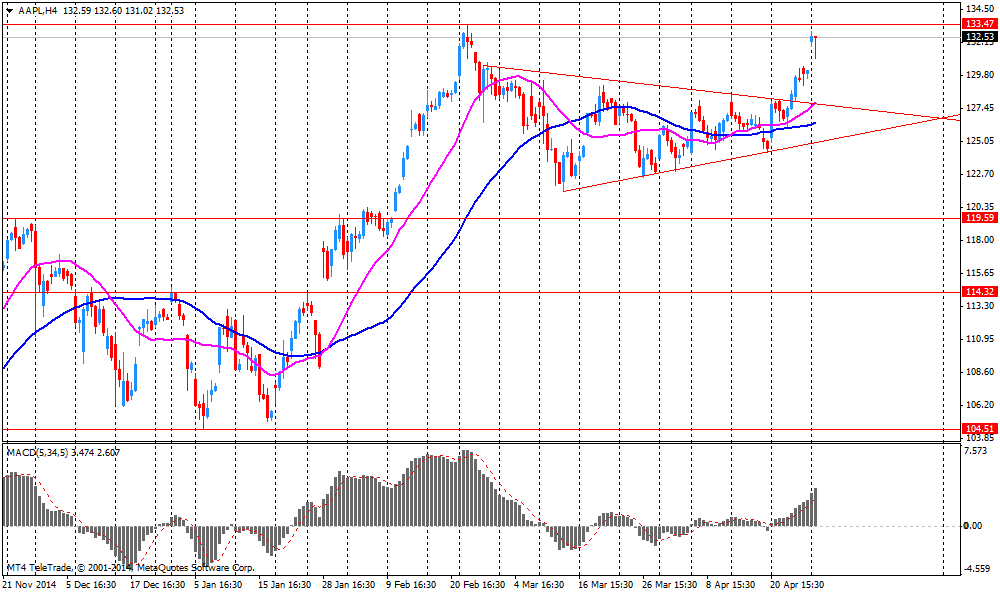

В центре внимания находятся акции компании Apple (AAPL), опубликовавшей накануне сильный квартальный отчет. Акции AAPl на премаркете выросли в цене более чем на 1%.

Также инвесторы оценивают квартальные отчеты от Ford Motor (F), Pfizer (PFE) и Merck (MRK).

После начала торгов влияние на их ход могут оказать данные по индексу уверенности потребителей, который будет опубликован в 14:00 GMT.

(компания / тикер / цена / изменение, % / проторгованый объем)

| AT&T Inc | T | 34.10 | +0.03% | 8.2K |

| General Motors Company, NYSE | GM | 35.80 | +0.06% | 5.5K |

| The Coca-Cola Co | KO | 40.86 | +0.07% | 2.6K |

| Exxon Mobil Corp | XOM | 87.08 | +0.08% | 6.0K |

| Walt Disney Co | DIS | 110.26 | +0.09% | 0.5K |

| American Express Co | AXP | 77.57 | +0.10% | 1.1K |

| Chevron Corp | CVX | 109.85 | +0.14% | 0.2K |

| Procter & Gamble Co | PG | 80.71 | +0.14% | 3.1K |

| Amazon.com Inc., NASDAQ | AMZN | 439.22 | +0.15% | 7.3K |

| ALCOA INC. | AA | 13.48 | +0.22% | 18.0K |

| Yahoo! Inc., NASDAQ | YHOO | 44.48 | +0.27% | 10.3K |

| UnitedHealth Group Inc | UNH | 116.61 | +0.32% | 1.8K |

| Pfizer Inc | PFE | 34.71 | +0.35% | 81.5K |

| Ford Motor Co. | F | 15.96 | +0.38% | 859.1K |

| ALTRIA GROUP INC. | MO | 51.60 | +0.39% | 1.3K |

| Visa | V | 67.50 | +0.60% | 6.1K |

| Tesla Motors, Inc., NASDAQ | TSLA | 233.90 | +1.01% | 40.6K |

| Twitter, Inc., NYSE | TWTR | 52.20 | +1.05% | 100.1K |

| Apple Inc. | AAPL | 134.33 | +1.27% | 2.4M |

| Freeport-McMoRan Copper & Gold Inc., NYSE | FCX | 22.37 | +2.52% | 63.9K |

| Merck & Co Inc | MRK | 60.16 | +5.36% | 549.6K |

| Boeing Co | BA | 147.75 | -0.03% | 1.8K |

| E. I. du Pont de Nemours and Co | DD | 74.77 | -0.05% | 1.5K |

| Johnson & Johnson | JNJ | 100.53 | -0.05% | 1.2K |

| Facebook, Inc. | FB | 81.87 | -0.05% | 51.3K |

| General Electric Co | GE | 26.86 | -0.07% | 6.0K |

| Verizon Communications Inc | VZ | 50.03 | -0.10% | 1K |

| Citigroup Inc., NYSE | C | 52.72 | -0.15% | 9.2K |

| Google Inc. | GOOG | 554.55 | -0.15% | 0.2K |

| AMERICAN INTERNATIONAL GROUP | AIG | 56.90 | -0.18% | 0.1K |

| Caterpillar Inc | CAT | 85.16 | -0.20% | 7.3K |

| JPMorgan Chase and Co | JPM | 62.21 | -0.21% | 1.9K |

| International Business Machines Co... | IBM | 170.25 | -0.28% | 2.1K |

| McDonald's Corp | MCD | 96.16 | -0.29% | 4.5K |

| Cisco Systems Inc | CSCO | 28.80 | -0.31% | 0.7K |

| Home Depot Inc | HD | 111.05 | -0.31% | 3.0K |

| Starbucks Corporation, NASDAQ | SBUX | 50.71 | -0.31% | 1.4K |

| 3M Co | MMM | 157.31 | -0.42% | 0.7K |

| Intel Corp | INTC | 32.36 | -0.43% | 2.8K |

| Nike | NKE | 100.50 | -0.44% | 0.7K |

| Travelers Companies Inc | TRV | 102.88 | -0.44% | 0.2K |

| Microsoft Corp | MSFT | 47.78 | -0.52% | 43.9K |

| United Technologies Corp | UTX | 115.07 | -0.58% | 1.3K |

| Barrick Gold Corporation, NYSE | ABX | 12.67 | -1.02% | 108.0K |

| Yandex N.V., NASDAQ | YNDX | 19.24 | -5.08% | 17.3K |

Повышение рейтингов:

Аналитики Credit Agricole повысили рейтинг акций DuPont (DD) с "ниже рынка" до "лучше рынка"

Аналитики Morgan Stanley повысили рейтинг акций Freeport-McMoRan (FCX) с "на уровне рынка" до "лучше рынка"

Снижение рейтингов:

Прочее:

Целевая стоимость акций Apple (AAPL) повышена с $150 до $155 аналитиками Canaccord Genuity, с $134 до $155 аналитиками Robert W. Baird, с $180 до $195 аналитиками Cantor Fitzgerald, с $142 до $150 аналитиками RBC Capital Mkts, с $150 до $155 аналитиками Susquehanna

Аналитики Argus подтвердили рейтинг акций Starbucks (SBUX) на уровне "покупать", целевая стоимость повышена с$54 до $59

Согласно обнародованным данным, прибыль компании по итогам 1-го квартала финансового года составила $0.85 в расчете на одну акцию против среднего прогноза $0.75. Выручка за отчетный период составила $9.43 млрд (-8.2% г/г) против среднего прогноза $9.06 млрд.

В компании ожидают получить по итогам 2015 финансового года прибыль на уровне $3.35-$3.48 в расчете на одну акцию против среднего прогноза аналитиков $3.37. Выручка за данный период ожидается на уровне $38.3-$39.8 млрд. против средних прогнозов аналитиков $39.23 млрд.

Акции MRK на премаркете выросли до уровня $59.66 (+4.48%).

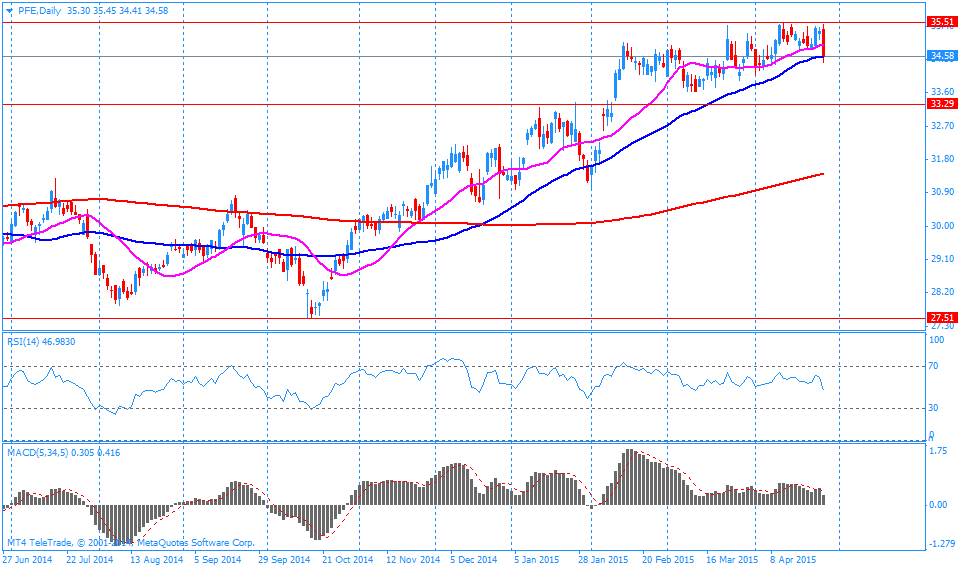

Согласно обнародованным данным, прибыль компании по итогам 1-го квартала финансового года составила $0.51 в расчете на одну акцию против среднего прогноза $0.49. Выручка за отчетный период составила $10.90 млрд (-4.0% г/г) против среднего прогноза $10.73 млрд.

Акции PFE на премаркете выросли до уровня $34.67 (+0.23%).

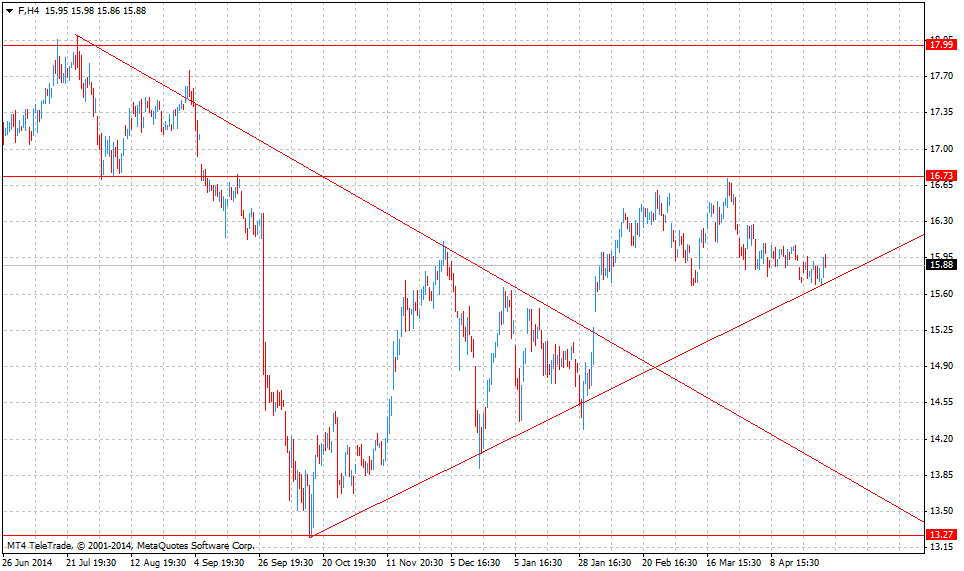

Согласно обнародованным данным, прибыль компании по итогам 1-го квартала финансового года составила $0.25 в расчете на одну акцию против среднего прогноза $0.23. Выручка за отчетный период составила $31.80 млрд (-6.0% г/г) против среднего прогноза $33.90 млрд.

Компания подтвердила ожидания по прибыли за 2015 год в диапазоне $8.5-$9.5 млрд.

Акции F на премаркете упали до уровня $15.81 (-0.56%).

Согласно обнародованным данным, прибыль компании по итогам 1-го квартала финансового года составила $0.05 в расчете на одну акцию против среднего прогноза $0.09. Выручка за отчетный период составила $2.25 млрд (-15.2% г/г) против среднего прогноза $2.35 млрд.

Акции ABX на премаркете упали до уровня $12.63 (-1.33%).

Европейские фондовые индексы снижаются после роста в течение предыдущих двух сессии, что связано с публикацией слабой корпоративной отчетности, а также данных по Великобритании.

Предварительные данные от Управления национальной статистики показали: в период с января по март валовой внутренний продукт вырос на 0,3 процента по сравнению с повышением на 0,6 процента за последние три месяца 2014 года. Последний темп прироста оказался самым медленным с четвертого квартала 2012 года. Эксперты ожидали, что ВВП увеличился на 0,7 процента. Однако, стоит подчеркнуть, что предварительное чтение по ВВП состоит лишь из тех данных, которые доступны на текущее время, по этому цифры часто пересматриваются с учетом новой статистики. Между тем, в отчете сообщалось, что в годовом выражении британская экономика выросла на 2,4 процента в первом квартале против +3,0 процента за предыдущие три месяца. Аналитики прогнозировали расширение на 2,82 процента.

Датчик компаний здравоохранения демонстрирует наибольшее снижение среди 19 отраслевых групп после того, как Mylan NV's отвергла Teva Pharmaceutical Industries Ltd. Акций производителей лекарств Shire Plc, Novo Nordisk A/S, Sanofi и AstraZeneca Plc, опустились не менее чем на 1,7%.

Котировки UPM-Kymmene - производителя бумаги - снизились на 8,1 процента, так как его квартальная прибыль была ниже прогноза аналитиков.

Акции производителя сантехники Geberit подешевели на 6,1 процента из-за 15-процентного спада чистой прибыли в первом квартале, до 120,6 миллиона швейцарских франков (126 миллионов долларов). Компания связала слабые показатели с ростом нацвалюты и крупными расходами.

"Сегодня мы видели разнообразные отчеты, но разочаровывающие результаты таких компаний как UPM-Kymmene перевешивают ряд хороших отчетов. Тенденция рынка к повышению сохраняется, но для ее продолжения в ближайшие недели необходимо улучшение финансовых показателей компаний", - сказал эксперт UniCredit Кристиан Штокер.

Рыночная стоимость Commerzbank AG упала на 4,6 процента, так как банк начал продажу дополнительных акций инвестиционным компаниям, чтобы пополнить капитал на 1,4 миллиарда евро

Бумаги Orange SA подешевели на 3 процента после того, как отчет указал на падение квартальных продаж и доходов на фоне усиление конкуренции.

Котировки BP Plc выросли на 1,1 процента, поскольку прибыль британской нефтяной компании в январе-марте более чем вдвое превзошла ожидания аналитиков.

Стоимость Daimler AG поднялась на 1,7 процента после того, как операционная прибыль в первом квартале увеличилась на 41 процентов на фоне роста спроса.

На текущий момент:

FTSE 100 7,044.31 -59.67 -0.84%

CAC 40 5,212.01 -56.90 -1.08%

DAX 11,931.33 -107.83 -0.90%

По итогам сегодняшних торгов большинство основных фондовых индексов Азиатско-Тихоокеанского региона закрылись разнонаправленно. Акций Японии демонстрировали повышение, в то время как китайский рынок снижался. Позитивное влияние на японский рынок оказала сильная корпоративная отчетность.Читать далее...

После закрытия сессии понедельника компания опубликовала сильный квартальный отчет. Согласно обнародованным данным, прибыль компании по итогам 2-го квартала финансового года составила $2.33 в расчете на одну акцию против среднего прогноза аналитиков $2.16, выручка выросла на 24.4% г/г до уровня $58.01 млрд. против среднего прогноза аналитиков $56.1 млрд. Валовая маржа во втором квартале составила 40.8% против ожиданий на уровне 38.5-39.5% и значения за прошлый год на уровне 39.3%.

Компания во 2-м квартале достигла следующих объемов продаж по основным продуктам:

-

iPhone-ов было продано 61.2 млн. против ожиданий 57 млн. и 43.7 млн. в прошлом году;

-

iPad-ов было продано 12.6 млн. против ожиданий 14 млн. и 16.4 млн. в прошлом году;

-

Mac-ов было продано 4.6 млн. против ожиданий 4.6 млн. и 4.1 млн. в прошлом году.

Также в компании озвучили ожидания на третий квартал. Ожидается, что выручка в следующем отчетном квартале будет на уровне $46-48 млрд. против среднего прогноза аналитиков на уровне $47.09 млрд. Валовая маржа за этот период ожидается на уровне 38.5-39.5% против среднего прогноза аналитиков 39.2% и значения за предыдущий год 39.4%.

Кроме того, были озвучены планы увеличения объема программы обратного выкупа собственных акций до $140 млрд. с запланированных ранее $90 млрд. и повышения квартальных дивидендов до $0.52 на одну акцию с $0.47.

По итогам сессии понедельника акции AAPL выросли до уровня $132.53 (+1.82%), приблизившись к своему историческому максимум, который сегодня наверняка будет обновлен.

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются разнонаправленно. Региональный базовый индекс немного снизился с семилетнего максимума. Информация о том что компания Apple получила доход в размере $58,01 млрд за первые три месяца текущего года, сместила на второй план ожидание результатов заседаний ФРС и Банка Японии на этой неделе. Рост доходов Apple является рекордом в истории компании, созданной известным изобретателем и предпринимателем Стивом Джобсом, и превышает на 27% показатели за аналогичный период 2014 года. Соответствующие данные об итогах работы за второй финансовый квартал, который завершился 28 марта, представлены в распространенном в понедельник отчете.

На торгах в Токио, цена на акции пошла вверх после снижения в понедельник, когда индекс Nikkei упал ниже отметки в 20 тыс пунктов. Инвесторы с оптимизмом восприняли снижение курса японской валюты, что выгодно японским компаниям, ориентированным на экспорт. На настроение участников рынка также повлиял рост на фондовых биржах ЕС, несмотря на ситуацию в Греции. В начале торгов растут акции страховых и промышленных компаний.

В ходе торгов начала подать цена на акции за пределами Японии, на фоне снижения цен на нефть и золото.

Акции крупнейшей компании в Азии по рыночной стоимости PetroChina Co, подешевели на 4,3%, после публикации самого слабого отчета квартальной прибыли.

Рыночная стоимость China Petroleum & Chemical Corp. снизилась на 3,7% после того как Ван Тяньпу, чиновник второй по величине крупнейшей нефтеперерабатывающей компании Азии, был улечен в коррупции.

На текущий момент:

Nikkei 225 20,082.33 +99.01 +0.50 %

Hang Seng 28,409.77 -23.82 -0.08 %

S&P/ASX 200 5,962 -20.69 -0.35 %

Shanghai Composite 4,516.88 -10.51 -0.23 %

Topix 1,626.18 +7.11 +0.44 %

(индекс/цена закрытия/изменение, пункты/изменение, %)

HANG SENG 28,572.9 +511.92 +1.82%

TOPIX 1,619.07 +0.23 +0.01%

SHANGHAI COMP 4,523.69 +130.00 +2.96%

FTSE 100 7,103.98 +33.28 +0.47 %

CAC 40 5,268.91 +67.46 +1.30 %

Xetra DAX 12,039.16 +228.31 +1.93 %

S&P 500 2,108.92 -8.77 -0.41 %

NASDAQ Composite 5,060.25 -31.84 -0.63 %

Dow Jones 18,037.97 -42.17 -0.23 %

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.