- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par EUR/JPY ha alcanzado una importante zona de resistencia en 144.00.

- El gráfico diario muestra una formación de triángulo alcista.

El EUR se aprecia el jueves por tercer día consecutivo, para retroceder la reversión de la semana pasada y volver a una zona de resistencia clave en 144.00, que se está poniendo a prueba en el momento de escribir este artículo.

El par se encuentra ahora mismo en el punto en el que los alcistas fueron limitados a principios de octubre, el 20 de septiembre, y también el 20, 22, 23 y 28 de junio. Esa línea de resistencia y el soporte de la línea de tendencia alcista de los mínimos de principios de agosto están formando un patrón de triángulo ascendente.

Además, las medias móviles de 50 y 10 días presentan un cruce alcista, mientras que el RSI muestra cierto margen antes de alcanzar niveles de sobrecompra.

Esto podría animar a los alcistas a romper por encima de los mencionados 144.00, con el objetivo de alcanzar el máximo del 12 de septiembre en 145.65 por delante del máximo de 2014 en 149.65.

A la baja, el soporte inmediato se encuentra en 140.85 (mínimo del 10 de octubre) antes del soporte de la línea de tendencia en 140.35. Una vez por debajo de aquí, los osos podrían tomar el control, empujando al par hacia los mínimos de septiembre en 137.30.

Gráfico diario del EUR/JPY

Niveles técnicos a vigilar

- El GBP/JPY avanza con fuerza, más de un 2.20%, alcanzando un nuevo máximo de un mes, aunque la recuperación se estanca.

- El GBP/JPY tiene un sesgo alcista, pero podría caer hasta 164.80, ya que el par está sobrecomprado, como muestra el gráfico horario del RSI.

El GBP/JPY repunta con fuerza en la sesión norteamericana, ya que un impulso de riesgo hace que las acciones de EE.UU. extiendan sus ganancias después de caer tras un informe de alta inflación de EE.UU.. Además, los rumores de un posible giro de 180 grados en el presupuesto de reducción de impuestos del Reino Unido presentado en septiembre mantienen la libra esterlina al alza. En el momento de escribir estas líneas, el par GBP/JPY cotiza a 166.56.

Pronóstico de precios del GBP/JPY

El GBP/JPY alcanzó un nuevo máximo de octubre en 167.27, después de que el par superara la EMA de 100 días de 163.17, al tiempo que superaba los 165.71, el máximo de la semana pasada, lo que exacerbó una recuperación por encima de 167.00. Sin embargo, la tendencia alcista perdió fuerza cuando los operadores europeos se retiraron de sus mesas. A pesar de la fuerte recuperación de 300 puntos, el Índice de Fuerza Relativa (RSI) se encuentra en territorio positivo, lo que sugiere que los compradores están recibiendo un respiro antes de desafiar los 167.94, el máximo de septiembre.

El gráfico de una hora del GBP/JPY muestra que el precio está sobreextendido, ya que el Índice de Fuerza Relativa (RSI) está sobrecomprado. Por lo tanto, el retroceso desde los máximos diarios abre la puerta a un movimiento de reversión a la media extendido antes de reanudar la tendencia alcista.

Por lo tanto, el primer soporte del GBP/JPY sería la confluencia de un retroceso Fibonacci del 38.2% y el pivote R2 en torno a 165,38/61, seguido del 50% del nivel Fibonacci en 164.79. Una ruptura por debajo expondrá la intersección de la EMA de 20 y el pivote diario R1 en torno a 164.21/31, desde donde el cruce de divisas podría recuperarse para desafiar 167.94.

Niveles técnicos clave del GBP/JPY

- El aussie rebota desde los mínimos de seis meses en 0.6170 y vuelve a 0.6300.

- El dólar estadounidense pierde terreno a medida que disminuye el efecto de los datos del IPC estadounidense.

- El AUD/USD podría depreciarse por debajo de 0.6000 - ING.

El AUD está experimentando una fuerte recuperación durante la sesión americana del jueves, borrando las pérdidas del día anterior. El par AUD/USD ha rebotado desde los mínimos de seis meses en 0.6170, volviendo a niveles justo por debajo de 0.6300 y girando a positivo en el día.

El dólar estadounidense retrocede desde sus máximos

El dólar estadounidense pierde terreno y el aussie se recupera a medida que el efecto del informe sobre la inflación en EE.UU. comienza a asentarse. Los inversores podrían estar haciéndose a la idea de que una subida de tasas de 100 BP en noviembre es bastante improbable, especialmente después del tono moderadamente dovado de las actas del FOMC de septiembre.

Según los datos del IPC estadounidense, los precios se aceleraron a un ritmo del 0.4% en septiembre, muy por encima de las expectativas de un aumento del 0.2%, y la inflación anual se disparó un 8.2%. Estas cifras dispararon las esperanzas de que la Reserva Federal pudiera aumentar los costes de los préstamos a un ritmo más agresivo en noviembre.

Los Futuros del Fondo Federal han descontado un 13% de posibilidades de una subida de tipos de 100 puntos básicos inmediatamente después de la publicación de los datos y el dólar estadounidense ha subido en todos los ámbitos. El Índice del dólar (DXY) se revalorizó hasta alcanzar un nuevo máximo de 20 años en 114.70, para bajar hasta la zona de 112.00 en el momento de escribir este artículo.

El AUD/USD podría extender sus pérdidas por debajo de 0.6000 - ING

En una perspectiva a más largo plazo, los analistas de divisas de ING, observan que es probable que el Aussie extienda su caída a niveles por debajo de 0.6000: "Seguimos siendo bajistas en el AUD/USD hasta finales de año, ya que la fragilidad del sentimiento de riesgo, los problemas económicos (y de divisas) de China y la fortaleza del USD (...). Una ruptura por debajo de 0.60 este año es totalmente posible".

Niveles técnicos a vigilar

- La libra alcanza la resistencia de 1.1400 tras una recuperación de 300 puntos.

- Las noticias de un giro en el plan fiscal del Reino Unido impulsan el cable.

- El GBP/USD se sitúa entre 1. 00 y 1.10 en los próximos meses - UBS.

La GBP parece tomarse un respiro, ya que la impresionante recuperación de 300 puntos desde la zona de 1.1060 ha encontrado vendedores en 1.1380 antes de retroceder a la zona inferior de 1.1300. La libra sigue en positivo en los gráficos diarios tras haberse apreciado más de un 3% en los dos últimos días.

Las esperanzas de un giro en el plan fiscal del Reino Unido han impulsado a la libra.

Las noticias que informan de que el Gobierno del Reino Unido podría estar debatiendo el aumento del impuesto sobre sociedades el año que viene, revirtiendo así el mini-presupuesto que conmocionó a los mercados el mes pasado, han sido bien recibidas por los inversores.

Además, el Financial Times informó el miércoles de que el Banco de Inglaterra podría haber acordado en privado con los prestamistas la posibilidad de ampliar las compras de bonos más allá del viernes, día anunciado como fecha límite para el plan de emergencia. Esto ha contribuido a aliviar la presión negativa sobre el cable.

En este trasfondo, el mercado ha pasado por alto los sombríos datos macroeconómicos publicados el miércoles. Los datos estadísticos nacionales revelaron que la economía del Reino Unido se contrajo un 0.3% en septiembre, frente a las expectativas de un rendimiento plano, debido a una caída del 1.6% en la producción de manufactura.

El GBP/USD se sitúa entre 1.00 y 1.10 en los próximos meses - UBS

Desde una perspectiva más amplia, los analistas de divisas de UBS ven el par limitado por debajo de 1.10 durante los próximos meses: "Con los mercados todavía preocupados por la viabilidad de los planes fiscales del gobierno, creemos que la libra seguirá siendo volátil, cotizando en un rango de 1.00-1.10 frente al dólar estadounidense durante los próximos meses (...) La preocupación por la estabilidad financiera del Reino Unido también está alimentando la aversión al riesgo del mercado en general, lo que también es positivo para el dólar estadounidense".

Niveles técnicos a vigilar

- El EUR/USD cayó a un mínimo diario de 0,9631 como reacción a la inflación de EE.UU., pero hay fases de recuperación.

- El IPC subyacente de EE.UU. alcanzó su nivel más alto de los últimos 40 años, con un 6.6% interanual, mientras aumentan las probabilidades de que la Fed siga endureciendo su política monetaria.

- Las solicitudes de subsidio de desempleo en EE.UU. fueron más altas de lo estimado, lo que da señales de que el mercado laboral se está relajando.

El EUR/USD se está recuperando de las pérdidas anteriores, ya que la inflación en Estados Unidos subió por encima de las estimaciones, lo que sigue poniendo a prueba la paciencia de los miembros de la Fed. El IPC subyacente en los Estados Unidos se disparó hasta un máximo de cuatro décadas, superando las previsiones, lo que refuerza los argumentos a favor de un mayor endurecimiento de la Fed en la reunión de noviembre. Por lo tanto, el EUR/USD cotiza en 0.9775, después de haber caído a 0.9631 en el día, ya que los operadores reaccionaron a los datos estadounidenses.

Las acciones estadounidenses cotizan en verde, ya que el sentimiento ha cambiado positivamente. El Departamento de Trabajo de EE.UU. informó de que la inflación en EE.UU., principalmente el IPC subyacente, aumentó más de lo estimado en un 6.6% interanual, superando el 6.3% de agosto. Por el contrario, la inflación general bajó del 8,3% del mes anterior al 8.2%, casi un 1% menos que el máximo de junio de 2022.

La reacción instintiva hizo que el EUR/USD cayera a su mínimo diario y al pivote diario S1, pero últimamente, al cambiar el estado de ánimo de los inversores, la divisa compartida está cotizando con sólidas ganancias del 0.81%.

Al mismo tiempo, se publicaron los datos sobre el empleo en Estados Unidos. Las solicitudes de subsidio de desempleo de la semana pasada, que finalizó el 8 de octubre, aumentaron en 228.000, por encima de las 225.000 previstas por los analistas de la calle, aunque las cifras de inflación de EE.UU. eclipsaron los datos.

Por otra parte, los futuros del mercado monetario están revalorizando las probabilidades de la próxima medida de la Fed. La herramienta FedWatch de CME presenta un 99% de posibilidades de que la Fed suba los tipos 75 puntos básicos en noviembre y un 62.3% de posibilidades de un movimiento de ¾ de punto para la última reunión del año.

Por parte de la UE, los jefes de los bancos centrales de Bélgica y del Bundesbank, Joachim Nagel y Piere Wunsch, pidieron al BCE más subidas de los tipos de interés debido a los altos niveles de inflación en la eurozona. Durante la sesión europea, las cifras de la inflación alemana subieron como se esperaba, pero se mantuvieron en niveles elevados, como muestra el IPC en el 10.9%, mientras que el IPC alemán se mantuvo en el 10%.

Qué hay que vigilar

La agenda económica de la Eurozona incluirá las cifras de inflación de Francia y España, además de la Balanza comercial de la UE. En Estados Unidos, las Ventas Minoristas, el sentimiento de los consumidores de la UoM, y los nuevos discursos de la Fed ofrecerán un nuevo impulso a los operadores del EUR/USD.

Previsión de precios del EUR/USD

El gráfico diario del EUR/USD muestra que el par se mantiene con sesgo bajista, comerciando por debajo de las DMA. En el momento de escribir esto, la tasa de cambio está probando la EMA de 20 días, que, si se supera, podría enviar al EUR/USD hacia la EMA de 50 días en 0.9956. Sin embargo, hay que tener en cuenta que, a menos que los compradores rompan por encima del máximo diario del 4 de octubre en 0.9997, la tendencia bajista está intacta; de lo contrario, cambiaría el sesgo a neutral a la baja, abriendo la puerta a una prueba de la EMA de 100 días en 1.0170.

- Los alcistas del USD/CHF registran nuevos máximos históricos, pero la volatilidad de los mercados sacude a las manos débiles.

- Se ha producido una toma de beneficios tras la publicación del IPC estadounidense.

El USD/CHF se ha recuperado gracias al índice de precios al consumo de EE.UU., que ha hecho que el dólar, según el índice DXY, se acerque a la zona de 114.776 y al ciclo alcista. Sin embargo, los Mercados son volátiles y el dólar está volviendo a caer bajo presión en los primeros 30 minutos de la apertura al contado en Wall Street, potencialmente afectado por alguna actividad sospechosa en el USD/JPY.

Mar de rojo tras el IPC estadounidense

El dato es un golpe para la Reserva Federal, ya que sus esfuerzos por frenar la inflación aún no han dado señales significativas de que estén moviendo la aguja. Unas cifras de inflación en EE.UU. más elevadas de lo esperado, tanto en el índice subyacente como en el general, han animado a los operadores de tipos de interés a corto plazo de EE.UU. a valorar la posibilidad de una subida de los tipos de interés de la Fed de 100 puntos básicos en noviembre, desde el cero anterior al informe del IPC. En consecuencia, los índices de referencia de EE.UU. se desplomaron y el Dow tocó un mínimo de 28.660 en una fuerte brecha de apertura bajista desde 28.983, alrededor de un 1.8% menos. Sin embargo, el Nasdaq Composite fue el índice principal más débil, con una caída del 3%, mientras que el S&P 500 cayó un 2.6%.

Sin pivote de la Fed a la vista

Olvídese de un pivote de la Fed, ya que los futuros de los fondos de la Fed valoran ahora las probabilidades de un movimiento de 75 puntos básicos en diciembre, al igual que en noviembre. "Los operadores valoran ahora una subida de tipos de 64 puntos básicos en diciembre, frente a los 57 puntos básicos anteriores a los datos, lo que implica esencialmente una mayor probabilidad de una subida mayor. La posibilidad de una subida de 100 puntos básicos en noviembre también ha aparecido, aunque actualmente se considera poco probable, con sólo un 9% de probabilidad", informó Reuters.

- El dólar sube fuertemente tras dato de inflación de EE.UU.

- Inflación no cede como se espera, manteniendo expectativas de una Fed agresiva.

- USD/MXN se mantiene en rango, entre 19.95 y por debajo de 20.20.

El USD/MXN saltó desde 19.96 hasta 20.16, tras conocerse las cifras de inflación de septiembre de Estados Unidos. Pese a subir a máximos en una semana, el par se mantiene en el rango de las últimas jornadas, aunque con riesgos alcistas al alza ante la fortaleza del dólar.

El Índice de Precios al Consumidor en EE.UU. subió 0.2% en septiembre, por encima del 0.1% esperado; la tasa anual bajó solo a 8.2%. El índice subyacente trepó con respecto a doce meses atrás al 6.6%, el máximo en décadas. Estas cifras hicieron subir al dólar en el mercado, y tiraron abajo el precio de las acciones, además de los metales.

Las monedas de mercados emergentes también tuvieron grandes retrocesos frente al dólar luego de las cifras de inflación. El peso mexicano está lejos de las de peor rendimiento.

El USD/MXN se mantiene en un rango lateral operando con soporte en 19.95 y sin poder superar 20.20. El sesgo lateral por el momento tiene los riesgos por un quiebre al alza, con el dólar fuerte en el mercado y la aversión al riesgo. Pero recién una confirmación sobre 20.20, dejaría al dólar posicionado para una extensión alcista.

Niveles técnicos

- El GBP/USD se recupera por segundo día consecutivo y alcanza un máximo de una semana el jueves.

- Las conversaciones sobre un minipresupuesto por parte del gobierno británico impulsan la libra esterlina y ofrecen soporte.

- La recuperación del IPC de EE.UU. limita el par cerca de 1.1300.

El par GBP/USD gana una fuerte tracción positiva por segundo día consecutivo el jueves y se basa en el buen rebote del día anterior desde un mínimo de casi dos semanas. El par alcanza un máximo de una semana, aunque se tambalean cerca de la señal de 1.1300 tras la publicación de las cifras de la inflación al consumo en Estados Unidos.

La libra esterlina recibe un fuerte impulso en medio de las conversaciones sobre la posibilidad de que el nuevo gobierno del Reino Unido dé marcha atrás en sus amplios recortes de impuestos anunciados en el minipresupuesto de septiembre. Sin embargo, el movimiento positivo intradía se agota en medio de un fuerte repunte de la demanda del dólar estadounidense, reforzado por un informe más fuerte sobre el IPC de EE.UU. y las expectativas de la Fed.

Desde un punto de vista técnico, el par GBP/USD encontró un soporte decente el miércoles cerca del nivel de retroceso de fibonacci del 50% de la reciente y fuerte recuperación desde un mínimo histórico. Un movimiento posterior más allá de la SMA de 100 periodos en el gráfico de 4 horas provocó algunas ventas técnicas y contribuyó al fuerte movimiento intradía al alza.

Sin embargo, los alcistas se enfrentan a un rechazo cerca de la SMA de 200 horas, que actualmente está fijada cerca de la cifra redonda de 1.1300 y que debería actuar como punto pivote. Mientras tanto, los indicadores técnicos en el gráfico diario -aunque se han recuperado del territorio negativo- todavía no han ganado ninguna tracción significativa y justifican la precaución de los alcistas.

Por lo tanto, será prudente esperar a que la fuerza se mantenga más allá de 1.1300 antes de que los operadores comiencen a posicionarse para cualquier movimiento de apreciación adicional. El par GBP/USD podría entonces acelerar el impulso hacia el siguiente obstáculo relevante cerca de la zona de 1.1370 antes de intentar recuperar la señal de 1.1400.

Por otro lado, la zona horizontal de 1.1120-1.1115 parece proteger la baja inmediata por delante del nivel de 1.1100. Cualquier descenso adicional podría encontrar un buen soporte cerca de la zona de 1.1085 (SMA de 100 períodos en el gráfico de 4 horas), seguida de cerca por el 38.2% del nivel Fibonacci, en torno a la zona de 1.1065-1.1060.

Una ruptura convincente por debajo de este último sugiere que la tendencia alcista de dos días ha perdido fuerza y el sesgo está a favor de los bajistas.

Gráfico de 4 horas del GBP/USD

-638012654860732247.png)

Niveles clave a vigilar

- El AUD/USD se encuentra con una oferta agresiva y se hunde a su nivel más bajo desde abril de 2020.

- El dólar se fortalece de forma generalizada tras el informe del IPC de EE.UU. y ejerce presión.

- El estado de aversión al riesgo también contribuye a alejar los flujos del aussie, sensible al riesgo.

El par AUD/USD se ve sometido a una intensa presión de venta durante el inicio de la sesión norteamericana y se hunde hasta su nivel más bajo desde abril de 2020 en reacción a unas cifras más sólidas de la inflación al consumo en Estados Unidos.

De hecho, la Oficina de Estadísticas Laborales de EE.UU. informó de que el IPC general subió un 0.4% intermensual (0.2% previsto) y la tasa anual se redujo al 8.2% desde el 8.3% de agosto, aunque siguió siendo superior al 8.1% estimado. Además, la inflación subyacente, que excluye los precios de los alimentos y la energía, se mantuvo en el 0.6% durante el mes informado y se aceleró del 6.3% al 6.6% interanual, el más alto desde agosto de 1982.

Esto se debe a que las Minutas del Comité Federal de Mercado Abierto (FOMC) publicadas el miércoles son más restrictivas y aumentan las apuestas por un ajuste más agresivo de la política monetaria de la Fed. De hecho, los Mercados han empezado a valorar la posibilidad de una subida de tipos de interés de la Fed de 100 puntos básicos en noviembre. Esto, a su vez, impulsa el rendimiento de la nota de referencia del Tesoro de EE.UU. más allá del umbral del 4 % e impulsa al dólar.

Aparte de esto, una nueva oleada de sentimiento de riesgo global -como se desprende de otra ronda de ventas en los mercados de acciones- apuntala al dólar como refugio seguro y pesa sobre el aussie, sensible al riesgo. Aparte de esto, la venta técnica por debajo del anterior mínimo del año, en torno a la región de 0.6235, agravó aún más la presión bajista que rodea al par AUD/USD y contribuye a la fuerte caída.

Dicho esto, las condiciones de ligera sobreventa en los gráficos intradía impiden a los bajistas realizar nuevas apuestas y limitan la caída del par AUD/USD, al menos por el momento. Sin embargo, el trasfondo fundamental sugiere que cualquier intento de recuperación podría ser visto como una oportunidad de venta y corre el riesgo de desvanecerse rápidamente en medio de los riesgos de recesión que se avecinan.

Niveles técnicos a vigilar

Esto es lo que necesita saber para operar hoy jueves 13 de octubre:

Otra sacudida del IPC, ¡y aquí vamos de nuevo! Estamos atrapados en un entorno inflacionista. Hasta ahora ese entorno parece bueno para las empresas que pueden repercutir las subidas de precios. Pepsi (PEP), Delta (DAL) y otras están superando los beneficios. Bank of America (BAC) ha dicho que el consumidor sigue pareciendo fuerte, por lo que la Fed tiene que seguir subiendo los tipos y durante más tiempo.

Ahora empezaremos a escuchar peticiones de una subida de 100 puntos básicos en noviembre. Puede que esa sea la decisión correcta. La inflación no bajará. El empleo es fuerte. Delta dijo que ve una fuerte demanda de los consumidores. Dominos (DPZ) también ha observado una fuerte demanda de los consumidores. Pepsi y Dominos se encuentran en el extremo inferior del gasto de los consumidores, por lo que pueden reaccionar bien y ver inicialmente un descenso limitado. El extremo superior será más interesante. ¿Seguirán los consumidores derrochando en artículos de gran valor?

Este movimiento hará que la renta variable se desplome de nuevo, que los rendimientos alcancen máximos no vistos desde 2008 y que el dólar avance. El USD/JPY parece volver a tentar al Banco de Japón. El oro vuelve a bajar, ya que no ofrece ninguna rentabilidad, por lo que la comparación se amplía a medida que suben los tipos. El oro en 1.650$ y el índice del dólar en 113.60. La rentabilidad de los bonos estadounidenses a 2 años se sitúa ahora en el 4.5%, y la de los bonos a 10 años ha superado el 4%. Esto hará que las valoraciones de la renta variable sean más bajas. El Bitcoin ha bajado un 4%, hasta los 18.300$. El petróleo también baja a 85.90$.

Los mercados europeos bajan:

- Eurostoxx: -1.5%

- FTSE: -1.5%

- DAX: -1%

Los futuros estadounidenses bajan:

- S&P 500: -2%

- Dow Jones: -2%

- Nasdaq: -3%

Noticias de Wall Street (SPY) (QQQ)

El IPC de EE.UU. alcanza el máximo de 40 años en el IPC subyacente, más alto de lo esperado.

Hay rumores de que el Reino Unido está dando marcha atrás en algunos planes de recorte de impuestos.

Delta (DAL) da fuertes ganancias y fuertes directrices para el cuarto trimestre.

DWAC: Truth Social aceptada en la Play Store.

Victoria's Secret (VSCO) dice que las ventas estarán en el extremo superior de las previsiones.

Dominos Pizza (DPZ) tiene fuertes ganancias, subiendo un 7% antes de apertura del mercado.

BlackRock (BLK) ve un declive en sus activos mientras el BPA es mejor.

Los beneficios de Walgreens Boots Alliance (WBA) superan las estimaciones.

Applied Materials (AMAT) dice que las restricciones a la exportación a China supondrán una pérdida de entre 250 y 550 millones de dólares en ventas netas en el trimestre que finaliza en octubre.

Taiwan Semiconductor (TSM) recorta su presupuesto anual de inversiones.

Bank of America (BAC): El consejero delegado dice que los consumidores estadounidenses siguen en buena forma.

La empresa conjunta de Honda y Sony pretende tener el primer vehículo eléctrico en 2026.

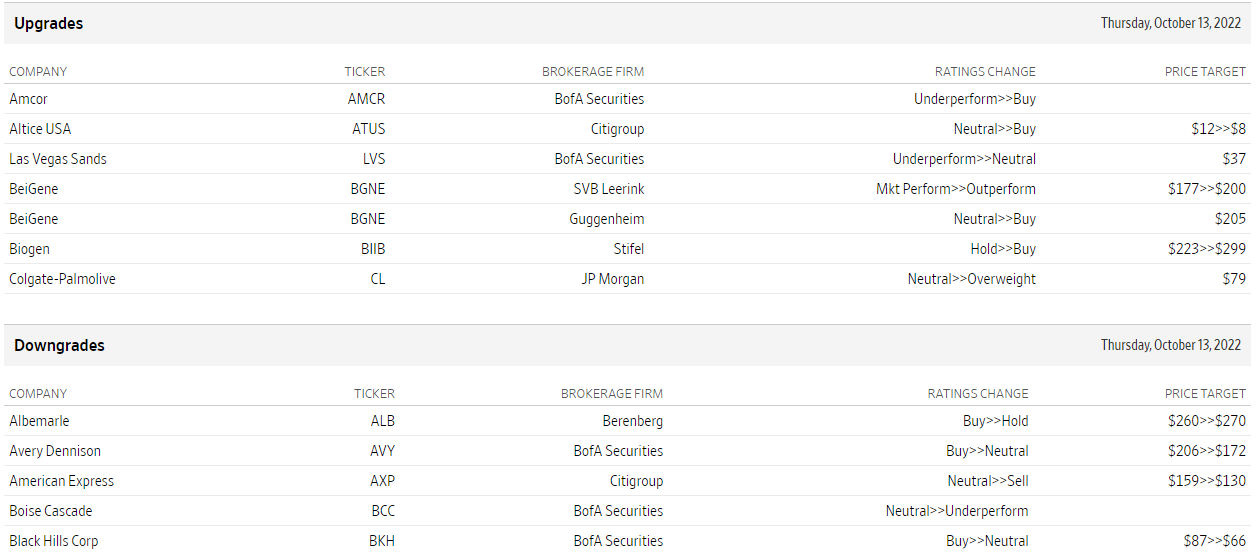

Mejoras y rebajas

Fuente: WSJ.com

Datos económicos

- El índice sigue ganando ritmo y se acerca a 114.00.

- El IPC general de EE.UU. sorprendió al alza en septiembre.

- Las solicitudes iniciales de subsidio de desempleo en EE.UU. aumentaron más de lo previsto la semana pasada.

El índice del dólar estadounidense (DXY), que mide el dólar frente a un conjunto de sus principales divisas rivales, avanzó rápidamente hasta acercarse a 114.00 tras la publicación de los resultados del IPC estadounidense.

DXY en máximos de varios días tras los datos de inflación

El índice prolonga el impulso alcista en curso y se acerca a la barrera de los 114.00 después de que las cifras de la inflación estadounidense, reflejadas en el IPC, hayan superado las estimaciones en septiembre.

De hecho, el IPC general subió un 8.2% anualizado durante el mes pasado y un 0.4% intermensual. El IPC subyacente hizo lo propio y aumentó un 6.6% con respecto al año anterior y un 0,6% con respecto al mes anterior.

Los datos adicionales mostraron que las solicitudes iniciales de subsidio de desempleo aumentaron más de lo esperado, 228.000, en la semana hasta el 8 de octubre.

Tras la publicación del IPC de EE.UU., la herramienta FedWatch de CME Group ve ahora la probabilidad de una subida de tipos de 75 puntos básicos en casi el 97%, desde el 50% de hace un mes.

Qué hay que tener en cuenta en torno al dólar

La recuperación del dólar vuelve a cobrar fuerza y ahora se centra en la barrera de los 114.00 tras la publicación de unos resultados de inflación en EE.UU. superiores a los previstos.

Mientras tanto, la firme convicción de la Reserva Federal de seguir subiendo los tipos hasta que la inflación parezca bien controlada, a pesar de una probable ralentización de la actividad económica y de cierta pérdida de impulso en el mercado laboral, sigue apuntalando el tono positivo subyacente en el índice.

Desde un punto de vista más macro, el dólar también parece reforzado por la divergencia de la Fed frente a la mayoría de sus homólogos del G10, en combinación con episodios de efervescencia geopolítica y el resurgimiento ocasional de la aversión al riesgo.

Niveles técnicos

Ahora, el índice está ganando un 0.46% en 113.78 y se enfrenta a la siguiente barrera alcista en 113.88 (máximo mensual del 13 de octubre), seguido de 114.76 (máximo de 2022 del 28 de septiembre) y luego 115.32 (máximo de mayo de 2002). Por otro lado, la quiebre de 110.05 (mínimo semanal del 4 de octubre) abriría la puerta a 109.35 (mínimo semanal del 20 de septiembre) y finalmente a 107.68 (mínimo mensual del 13 de septiembre).

- Cifras de inflación de EE.UU. por encima de lo esperado impulsan al dólar.

- EUR/USD pierde más de 100 pips en minutos.

- Bolsas y metales se desploman.

El EUR/USD se desplomó tras la publicación de los datos de inflación minorista de EE.UU., que fueron más altos que lo esperado, activando una suba brusca del dólar en el mercado. El par perdió más de 100 pips en minutos y tocó fondo en 0.9630, el nivel más bajo en dos semanas.

El dólar se disparó en todos los frentes tras las cifras, que al ser mayores a las esperadas reforzaron las expectativas de una Reserva Federal más agresiva por delante. El índice de Precios al Consumidor en septiembre en EE.UU. subió 0.4%, lo que estuvo por encima del consenso del mercado de un avance del 0.2%. Un dato a destacar fue el avance a un nuevo máximo en décadas de la tasa anual del IPC subyacente desde 6.5% a 6.6%. En el mismo momento se conoció una suba en los pedidos de subsidio de desempleo de EE.UU.

El EUR/UD recortó pérdidas en los últimos minutos, pero sigue vulnerable ante un rally del billete verde, apoyado en el salto en los rendimientos de los bonos del Tesoro. El rendimientos del bono a 10 años saltó desde 3.84% a 4.02%, un nuevo máximo. El DXY alcanzó máximos desde fines de septiembre en 113.92, antes de devolver algunas ganancias.

En caso de confirmarse por debajo de 0.9650, el EUR/USD quedaría debilitado, apuntando a la zona de 0.9600. De recuperar 0.9700, el panorama podría pasar a favorecer algún tipo de rebote del euro. La próxima resistencia de relevancia por encima se ve en el área de 0.9750 y luego en 0.9805/10.

Niveles técnicos

El S&P 500 está bajo una intensa presión bajista. Los analistas de Credit Suisse siguen buscando un cierre sostenido por debajo de la media de 200 semanas para una eventual caída a la región de 3235/3195.

Un movimiento por encima de 3641 puede ofrecer cierto alivio a corto plazo

"El S&P 500 sigue bajo una importante presión a la baja, manteniéndose por debajo de su media clave de 200 semanas en 3599. Mientras que los datos de hoy se consideran críticos en cuanto al próximo movimiento direccional inmediato para el mercado, nuestra perspectiva principal se mantiene firmemente negativa, tanto si rebota hoy como si no."

"La resistencia en 3641 puede mantener una perspectiva bajista inmediata, con un soporte en 3554/44 y luego el máximo pre-pandémico del primer trimestre de 2020 y el retroceso del 50% de la tendencia alcista de 2020/2021 en 3505/3494. Sin embargo, nuestro objetivo principal sigue siendo el grupo de soporte de 3235/3195, que incluye el retroceso del 38,2% de toda la tendencia alcista desde el mínimo de la CFG de 2009."

"Por encima de 3641 puede ofrecer cierto alivio a corto plazo para la fuerza de vuelta a la media exponencial de 13 días en 3682, potencialmente el gap de precios del viernes en 3707/3745, pero con un nuevo tope esperado aquí."

- El AUD/USD gana tracción por segundo día consecutivo en medio de un modesto descenso del USD.

- El impulso del apetito de riesgo socava el dólar y beneficia al aussie, sensible al riesgo.

- La confluencia de 0.6300 limita las subidas a la espera del crucial informe del IPC estadounidense.

El par AUD/USD atrae algunas compras por segundo día consecutivo el jueves y ahora podría estar buscando aprovechar el rebote del día anterior desde su nivel más bajo desde abril de 2020. Situado actualmente en torno a la cifra redonda de 0.6300, una modesta debilidad del dólar estadounidense resulta ser un factor clave que ofrece soporte al par.

Una recuperación del sentimiento de riesgo global -como se desprende de un tono generalmente positivo en torno a los mercados de acciones- socava el dólar como refugio y beneficia al aussie, sensible al riesgo. Dicho esto, las expectativas de la Fed deberían actuar como un viento de cola para el dólar y limitar las ganancias del par AUD/USD antes del crucial informe sobre el IPC de EE.UU., que se publicará más tarde durante los inicios de la sesión americana.

Desde el punto de vista técnico, la subida podría atribuirse a un movimiento de posiciones cortas en medio de condiciones de sobreventa y antes de los datos clave. La confluencia de 0.6300, que comprende la SMA de 100 horas y el nivel de retroceso de Fibonacci del 23.6% de la reciente caída desde la zona de oferta de 0.6540-0.6550, sigue limitando las subidas. Esto debería servir de punto de referencia para los operadores intradía.

Una fuerza sostenida más allá tiene el potencial de elevar el par AUD/USD a la siguiente resistencia relevante cerca de la región de 0.6330 en camino al 38.2% del nivel Fibonacci, alrededor de la zona de 0.6355. Unas compras de seguimiento deberían allanar el camino a nuevas ganancias y permitir a los alcistas recuperar 0.6400. Este último representa otra confluencia que comprende la SMA de 200 horas y el 50% del nivel Fibonacci.

Por otro lado, es probable que la zona horizontal de 0.6250 proteja la baja inmediata antes de que se produzca el mínimo en la región de 0.6235. A esta zona le sigue 0.6200, que si se rompe con decisión se considerará un nuevo desencadenante para los bajistas. Esto, a su vez, sentará las bases para una extensión de una tendencia bajista bien establecida que se ha visto en los últimos seis meses aproximadamente.

Gráfico de 1 hora del AUD/USD

Niveles clave a vigilar

- El EUR/USD avanza hasta los máximos de dos días cerca de 0,9750.

- La barrera alcista inmediata se encuentra en el máximo de octubre, cerca de la paridad.

El EUR/USD sube y coquetea con la zona de 0.9750 antes del dato de inflación minorista de EE.UU.

Se espera que las ganancias adicionales se encuentren con el siguiente obstáculo en el máximo de octubre en 0.9999, un área también reforzada por la proximidad con la media móvil simple de 55 días y la línea de resistencia de varios meses. Al par se le ve vacilando en torno a esta zona de resistencia clave, en medio de las perspectivas de nuevas ganancias del dólar en los próximos meses.

A largo plazo, la visión bajista del par debería permanecer inalterada mientras esté por debajo de la media móvil móvil simple de 200 días en 1.0584.

EUR/USD gráfico de día

- El DXY se encuentra ahora bajo cierta presión por debajo de 113.00.

- La reanudación de las subas podrían llegar hasta los máximos de 2022.

El Índice del Dólar de EE.UU. (DXY) extiende el retroceso del miércoles y rompe por debajo de 113.00 a la espera de las cifras clave de inflación minorista estadounidense.

En caso de que los alcistas recuperen la iniciativa y el índice supere 114.00, el siguiente objetivo a tener en cuenta debería aparecer en el máximo de 2002 en 114.78 (28 de septiembre) antes del nivel redondo de 115.00.

Las perspectivas de ganancias adicionales para el dólar no deberían cambiar mientras el índice cotice por encima de la línea de soporte de siete meses cerca de 107.80.

A más largo plazo, se espera que el DXY mantenga su postura constructiva mientras esté por encima de la media móvil simple de 200 días en 103.18.

DXY gráfico de día

- Los mercados suben el jueves antes de dato clave.

- Expectativa puesta sobre las cifras de inflación de EE.UU. de septiembre.

- El dólar y los rendimientos de bonos retroceden.

Los mercados globales de renta variable están subiendo el jueves en la previa de la publicación de datos importantes de inflación de EE.UU. El dólar retrocedió en las últimas horas a un ritmo moderado, mientras que los rendimientos de los bonos del Tesoro también bajan. El petróleo y los metales con modestas subas.

Wall Street se recupera, pero…

El miércoles los principales índices de Wall Street cerraron con leves pérdidas y los futuros el jueves apuntan a una apertura en positivo, aunque antes de que ello ocurra se conocerán los datos de inflación de septiembre de EE.UU. Las cifras pueden tener una amplia repercusión en los mercados y generar cambios de colores.

En Londres el FTSE 100 sube 0.04%, en Frankfurt el DAX sube 0.89% y en París el CAC 40 avanza 0.33%. Los futuros del S&P 500 registran suba de 0.65%, y los del Dow Jones de 0.64%. La mejora en el mercado de bonos del Reino Unido ayuda a las bolsas.

Las minutas de la última reunión de la Fed publicadas el miércoles no arrojaron mucha información nueva. En el documento se ve una coincidencia entre los miembros en mantener las condiciones financieras restrictivas por el momento. Se resalta que los funcionarios siguen viendo menos riesgo en ajustar demasiado que en dejar que las altas presiones inflacionarias se afiancen.

El jueves se conocerá un dato clave que puede tener una amplio impacto en el mercado: el de inflación de septiembre de EE.UU. Se espera una suba mensual del 0.2% y un incremento del 0.4% en la tasa subyacente. Además saldrá el reporte semanal de pedidos de subsidio de desempleo y los datos fiscales de septiembre. El viernes en China se publicarán también cifras de inflación de septiembre, que se espera muestren una suba en la tasa anual desde 2.5% a 2.8%.

En Alemania la lectura final de inflación de septiembre no mostró sorpresas al registrar un incremento del 1.9% y una suba de 10% con respecto a un año atrás. El Banco Central Europeo se espera que siga subiendo la tasa de interés de referencia para hacer frente a estos altos niveles de inflación.

La libra está entre las de mejor desempeño el jueves, apoyada por una mejora en el mercado de bonos del Reino Unido. El gobierno negó cambios en el programa económico, mientras que el Banco de Inglaterra se encamina a terminar el programa de compras de emergencia el viernes. El GBP/USD está en máximos semanales sobre 1.1200, mientras que el EUR/GBP se desploma por debajo de 0.8700.

El USD/JPY opera sin grandes cambios en zona de máximos en más de dos décadas sobre 146.50. En Japón se conoció una suba en la tasa de inflación doméstica del 0.7% en septiembre, por encima del 0.2% esperado, llevando la tasa anual a 9.7%

El miércoles el Banco Central de Chile subió, como se esperaba la tasa de interés de referencia al 11.25%. La novedad fue que indicó que la dejará en ese nivel, “por el tiempo que sea necesario”, marcando el fin del ciclo de subas.

Los precios del petróleo se muestran sin cambios significativos el jueves, amagando con una recuperación tras la nueva caída del miércoles, que llevó al previo del WTI a mínimos en una semana. Arabia Saudita se defendió de las críticas de EE.UU. y justificó la decisión de la Organización de Países Exportadores de Petróleo y sus aliados de recortar la producción en dos millones de barriles.

Los metales están subiendo en la previa del IPC de EE.UU., aunque aún no luce sustentable el rebote. El XAG/USD opera en 19.20$, y el XAU/USD sobre 1675$.

Las criptomonedas no se ven favorecidas por la suba en las bolsas, ni por la debilidad del dólar y caen. El Bitcoin pierde 2.30%, y está en 18.700$, mientras que Ethereum lo hace debajo de 1.250$.

Entre las empresas que presentarán resultados corporativos el jueves están Delta Airlines, Walgreens Boost Alliance y BlackRock.

Niveles técnicos

- El EUR/JPY prolonga la recuperación por tercera sesión consecutiva.

- Las ganancias adicionales podrían hacer que se revise el máximo de octubre en torno a 144.00.

El EUR/JPY cobra más fuerza y alcanza nuevos máximos en varios días en torno a la zona de 143.00 el jueves.

Hasta el momento, la recuperación parece estar respaldada por la zona de 141.00, que se presenta como un soporte bastante decente por el momento. Si sigue subiendo, podría volver a probar la zona de 144.00 en el horizonte a corto plazo, antes del máximo de 2022 en 145.63 (12 de septiembre).

Mientras tanto, de seguir por encima de la media móvil simple clave de 200 días en 136.37, la perspectiva constructiva para el cruce debería permanecer sin cambios.

EUR/JPY gráfico de día

- Dato de inflación de EE.UU. con posibilidad de tener gran impacto en el mercado.

- La libra sigue recuperando terreno en todos los frentes.

- GBP/USD sube por segundo día en forma consecutiva.

El GBP/USD vuelve a subir el jueves, antes de datos clave de EE.UU., impulsado mayormente por la debilidad del dólar, pero también por un buen momento de la libra. El mercado de bonos británicos da un respiro que favorece a la moneda.

Foco en la inflación estadounidense, ¿calma con los gilts?

El mercado de bonos del Reino Unido parece estar dando señales positivas por estas horas. El rendimiento del bono a 10 años retrocede y está en mínimos en dos días en 4.26%. El viernes el Banco de Inglaterra culminaría su programa de compra de emergencia. Esto implica que las jornadas de volatilidad podrían continuar, lo que agregaría ruido a los cruces de la libra.

En EE.UU. el foco está en lo que será a las 12:30 GMT el dato de inflación minorista de septiembre. Se espera que el Índice de Precios al Consumidor muestre una suba del 0.2% y que la tasa anual retroceda desde 8.3% a 8.1%. También saldrá el reporte semanal de pedidos de subsidio de desempleo.

Las cifras de inflación son claves ya que moldearán las expectativas de la política monetaria de la Reserva Federal. Las minutas publicadas el miércoles mostraron señales de que seguirán las subas, con los miembros del FOMC apuntando a la necesidad de una política restrictiva por un tiempo y advirtiendo que es más riesgoso no actuar, que ajustar demasiado.

Un dato bien por debajo de lo esperado de inflación podría presionar sobre el dólar, mientras que uno alto, podría ser combustible para el rally del dólar al alentar las expectativas de una Fed más agresiva.

El GBP/USD espera los datos de inflación operando en los máximos del día en 1.1165, cerca del pico del martes que está en 1.1178. En caso de extender las subas la próxima barrera de consideración asoma en 1.1225, seguido de 1.1300. En la dirección contraria el primer soporte emerge en 1.1105, y luego sigue 1.1055 y 1.1015.

Niveles técnicos

- Inflación en Alemania se confirma en 10% en septiembre.

- Ese viene el dato de inflación de septiembre de EE.UU.

- EUR/USD no consigue aún afirmarse cerca de 0.9750.

El EUR/USD trepó hasta 0.9743, recientemente aprovechando una debilidad del dólar y alcanzó el nivel más alto en dos días. Luego de unos minutos, sin embargo, estaba retrocediendo hacia 0.9700. El mercado espera con alta expectativa el dato de inflación de septiembre de EE.UU.

El dólar está operando a la baja en la previa del Índice de Precios al Consumidor de EE.UU. que se espera muestre una suba mensual del 0.2%. Estas cifras tendrán un impacto en el mercado y generarán volatilidad.

En la previa de los números clave, el dólar se muestra con algo de debilidad ante una baja modesta en los rendimientos de los bonos del Tesoro. El Índice del Dólar de EE.UU. (DXY) cae 0.14%, sosteniéndose en el rango reciente.

Varios pares de divisas, incluyendo al EUR/USD se están moviendo en sentido lateral, convalidando la suba del dólar de la semana pasada. Los números del IPC de septiembre pueden llevar a poner fin a dicha consolidación. En el caso del EUR/USD el soporte asoma sobre 0.9670/75, que de ceder expondría la zona de 0.9600. Al alza, una primera resistencia emerge en 0.9750 y por encima 0.9805/10.

En lo que respecta a datos de Europa, se confirmó la lectura de inflación de Alemania de septiembre con una suba del IPC del 1.9% mensual y un 10% con respecto a un año atrás.

Niveles técnicos

El USD/JPY alcanzó un nuevo máximo de varias décadas en 147.00 antes de entrar en una fase de consolidación. Los economistas de Société Générale esperan que el par alcance la zona de 148.00-150.00.

El soporte inmediato se alinea en 145.00

"El par USD/JPY se acerca gradualmente a las próximas resistencias potenciales de 148.00-150.00, que representan el máximo de 1998, una banda de canal de varios meses y proyecciones para el movimiento. No se descarta un retroceso tras la consecución de esta zona".

"El extremo superior del rango reciente en 145 y 143.50 son niveles de soporte inmediatos".

En septiembre, la Reserva Federal subió los tipos de interés oficiales en 75 puntos básicos por tercera vez consecutiva. El límite superior de la banda objetivo se sitúa ahora en el 3.25%. Según los economistas de Commerzbank, se espera que la Fed lo eleve hasta el 5.0% a finales del primer trimestre del próximo año.

La Fed pisa el freno con fuerza

"Esperamos otra gran subida de tasas de 75 puntos básicos en la reunión de principios de noviembre. A finales de año, la tasa de interés clave debería situarse en el 4.50% y alcanzar un máximo del 5.00% en el primer trimestre de 2023. Por tanto, hemos elevado nuestras previsiones sobre la tasa terminal de los fondos federales".

"A pesar de la recesión que se espera en EE.UU. en el primer semestre de 2023, es probable que la Fed se muestre reacia a volver a recortar los tipos clave rápidamente debido a la obstinación de la inflación. No esperamos que esto ocurra hasta finales de 2023".

En su reunión del 8 de septiembre, el Banco Central Europeo (BCE) decidió subir sus tres tipos de interés principales en 75 puntos básicos (el tipo de depósito es ahora del 0.75%). Los economistas de Commerzbank siguen esperando que suba la tasa de depósito hasta el 3% en marzo del año que viene.

El BCE detendrá el proceso de subida de tasas en primavera

"Esperamos que el BCE suba su tasa de depósito al 3% para el primer trimestre del próximo año. Las señales del BCE de que quiere alcanzar el tipo de interés neutro a finales de año (que ahora probablemente ve en el 2%) y de que está dispuesto a ir más allá hablan a favor de subidas de tipos notables en un futuro próximo. Es probable que esta disposición aumente en los próximos meses, ya que el banco central podría elevar notablemente su proyección de inflación."

"A partir de la próxima primavera, es probable que el BCE suspenda el proceso de subida de tipos de interés durante aproximadamente un año, ya que, por un lado, la recesión esperada por muchos debería ser entonces claramente visible en los datos del PIB y, por otro, la tasa de depósito al 3% debería estar notablemente por encima del nivel neutral desde el punto de vista del BCE."

El EUR/USD apunta a la baja a corto plazo. El euro sólo debería empezar a recuperarse cuando los inversores apuesten cada vez más por el fin de la crisis el próximo año, según informan los economistas de Commerzbank.

Las subidas de tasas del BCE siguen por detrás de las de la Fed

"El decidido endurecimiento de la política monetaria y la asombrosa solidez de la economía estadounidense hacen del dólar la moneda favorita de los inversores internacionales".

"Para el euro, los riesgos a la baja siguen dominando por el momento: Las subidas de tasas del BCE siguen siendo inferiores a las de la Fed. El BCE se percibe como menos decidido en la lucha contra la inflación. Esto tiende a pesar sobre la moneda única. Además, la crisis energética seguirá siendo un factor de peso para el euro en los próximos meses."

"Para 2023, esperamos que el EUR/USD se recupere a medida que la crisis de la energía se vaya amortizando y las perspectivas de crecimiento de la zona del euro se vayan aclarando. Además, es probable que la Fed vuelva a recortar ligeramente sus tasas de interés debido a la recesión en EE.UU., lo que reduciría aún más la brecha entre las políticas monetarias."

La atención se centra en la publicación del Índice de Precios al Consumidor (IPC) de septiembre en Estados Unidos. Los economistas de Credit Suisse esperan que el par EUR/USD ponga a prueba el nivel de 0.95 si las cifras de inflación son sólidas.

El EUR/USD podría poner a prueba la paridad si los datos no son concluyentes

"Podemos ver que la inflación subyacente está en línea con lo que nuestros economistas esperan, acercando esta fijación de precios a otra subida de 75 puntos básicos, lo que deja abierta la posibilidad de una mayor fortaleza del dólar. Por otra parte, una cifra de inflación subyacente "blanda", como un 0.2% intermensual o inferior, podría dar lugar a una nueva reducción del riesgo y a una venta masiva del dólar, ya que el mercado podría responder a esta situación con un cambio a favor de una subida de tipos de 50 puntos básicos en noviembre".

"En términos del EUR/USD, vemos que los sólidos datos de inflación de EE.UU. abren la puerta a un movimiento para probar 0.9500 en el camino hacia nuestra expectativa de un mínimo del rango del cuarto trimestre de 0.9200, mientras que los datos blandos corren el riesgo de otro movimiento para probar la paridad y nuestra "zona de venta" estratégica en el rango de 1.0000-1.0200."

Está claro que los próximos datos de inflación de septiembre son el plato fuerte absoluto. Los economistas del Commerzbank esperan que el dólar estadounidense siga ganando terreno.

¿Un dólar estadounidense aún más fuerte?

"Sigo viendo los riesgos del lado de una moneda estadounidense fuerte. Esto se debe a que los niveles actuales de inflación (recientemente 8.3% y 6.3% para la inflación subyacente) están tan alejados del objetivo de la Fed que un descenso tendría que ser dramático para que los funcionarios de la Fed aflojen su ritmo agresivo".

"Una cifra sólo ligeramente inferior a la esperada debería hacer poco daño al dólar. Por el contrario, una cifra significativamente más alta probablemente dará un nuevo impulso a la divisa, ya que aumenta el riesgo de que la inflación se afiance en niveles elevados - precisamente lo que la Fed está tratando de evitar, lo que haría más probable una subida de tasas más pronunciada que la prevista anteriormente."

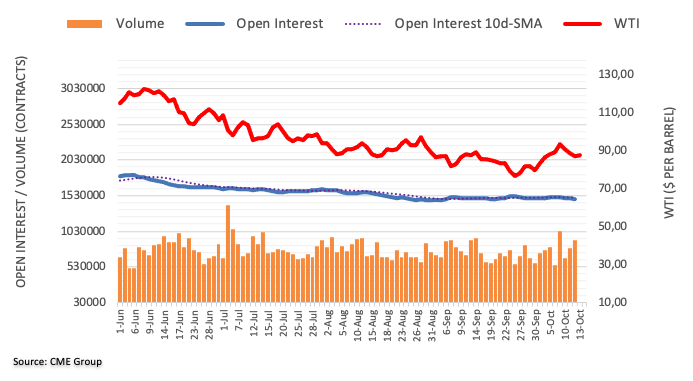

Según los datos preliminares del CME Group para los mercados de futuros del petróleo crudo, los operadores redujeron sus posiciones de interés abierto en unos 17.700 contratos el miércoles. Por otro lado, el volumen aumentó por segunda sesión consecutiva, esta vez en casi 111.000 contratos.

WTI: Siguiente resistencia en 93.00$ y más

Los precios del WTI cayeron por tercera sesión consecutiva el miércoles. Sin embargo, el retroceso se debió a la reducción del interés abierto, lo que hace pensar que, por el momento, no se favorece un retroceso más profundo. Mientras tanto, los brotes de fuerza deberían apuntar al máximo de octubre en 93.62$ (10 de octubre).

En opinión del estratega de mercados del Grupo UOB, Quek Ser Leang, y del estratega senior de divisas, Peter Chia, el GBP/USD corre el riesgo de seguir bajando, aunque se enfrenta a un duro soporte en 1.0840.

Comentarios destacados

Vista de 24 horas: "El GBP/USD se disparó hasta un máximo de 1.1131 antes de cerrar con fuerza en 1.1099 (+1.25%). Aunque parece que la rápida subida se está adelantando, el GBP/USD podría probar primero 1.1175 antes de que aumente el riesgo de un retroceso. Para hoy, es improbable que 1.1260 esté a la vista. El soporte está en 1.1060, seguido de 1.0990".

Próximas 1-3 semanas: "El retroceso desde el máximo de la semana pasada en 1.1493 parece ser de naturaleza correctiva. Aunque no descartamos que la libra siga bajando, el impulso bajista está empezando a ceder y es poco probable que se rompa el soporte de 1.10870. Al alza, la superación de 1.1280 (nivel de "fuerte resistencia") indicaría que es improbable que el GBP/USD se debilite más."

El Índice de Precios al Consumo alemán se ha confirmardo en el 10% anual durante el mes de septiembre, tal como se esperaba, por encima del 7.9% de agosto. Este es el nivel más alto alcanzado por el indicador en las últimas décadas.

La lectura mensual ha mostrado un crecimiento del 1.9% en la inflación, cumpliendo expectativas y superando el 0.3% del mes anterior. Esta es la cifra más elevada registrada en los últimos seis meses, concretamente desde marzo.

El IPC armonizado interanual ha cumplido previsiones y se ha elevado del 8.8% de agosto al 10.9% en septiembre. A nivel mensual la subida ha sido del 2.2%.

EUR/USD reacción

El EUR/USD apenas ha subido 10 pips tras los datos, elevándose a 0.9706. Al momento de escribir, el par cotiza sobre 0.9705, ganando un 0.03% diario.

Los analistas de Goldman Sachs ofrecen sus expectativas para la publicación del jueves del Índice de Precios al Consumo (IPC) de Estados Unidos correspondiente al mes de septiembre.

Comentarios destacados

"Esperamos un aumento del 0.41% en el IPC subyacente de septiembre, en línea con las expectativas del consenso de un aumento del 0.4% y que corresponde a un aumento de 0.2 puntos porcentuales en la tasa interanual hasta el 6.50%".

"Prevemos un aumento del 0.26% en el IPC general de septiembre, un poco por encima de las expectativas del consenso de un aumento del 0.2% y correspondiente a un descenso de 0.2 puntos porcentualesen la tasa interanual hasta el 8.10%."

El estratega de mercados del UOB Group, Quek Ser Leang, y el estratega senior de divisas, Peter Chia, señalan que es probable que el EUR/USD siga bajando si se rompe el nivel de 0.9630.

Comentarios destacados

Vista de 24 horas: "El EUR/USD cotizó de forma relativamente tranquila entre 0.9666 y 0.9734 antes de cerrar prácticamente sin cambios en 0.9704 (+0.01%). La acción del precio es probablemente parte de una fase de consolidación y es probable que el EUR/USD cotice dentro de un rango de 0.9660/0.9770 hoy".

Próximas 1-3 semanas: "A pesar del retroceso relativamente brusco desde el máximo de la semana pasada en 0.9999, el descenso del EUR/USD carece de impulso. Dicho esto, el sesgo parece inclinarse a la baja, pero el par tiene que romper claramente por debajo de 0.9630 antes de que pueda esperarse un descenso sostenido. Al alza, la superación de 0.9820 (nivel de "resistencia fuerte") indicaría que la actual presión bajista leve ha cedido."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.