- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El S&P 500, el Nasdaq 100 y el Dow Jones siguen en positivo.

- Los datos del IPC estadounidense, más suaves de lo esperado, aumentaron las especulaciones de que la Fed será menos agresiva.

- Los operadores esperan que la Reserva Federal suba tipos de interés hasta el 5% y recorte las tasas antes del cuarto trimestre de 2023.

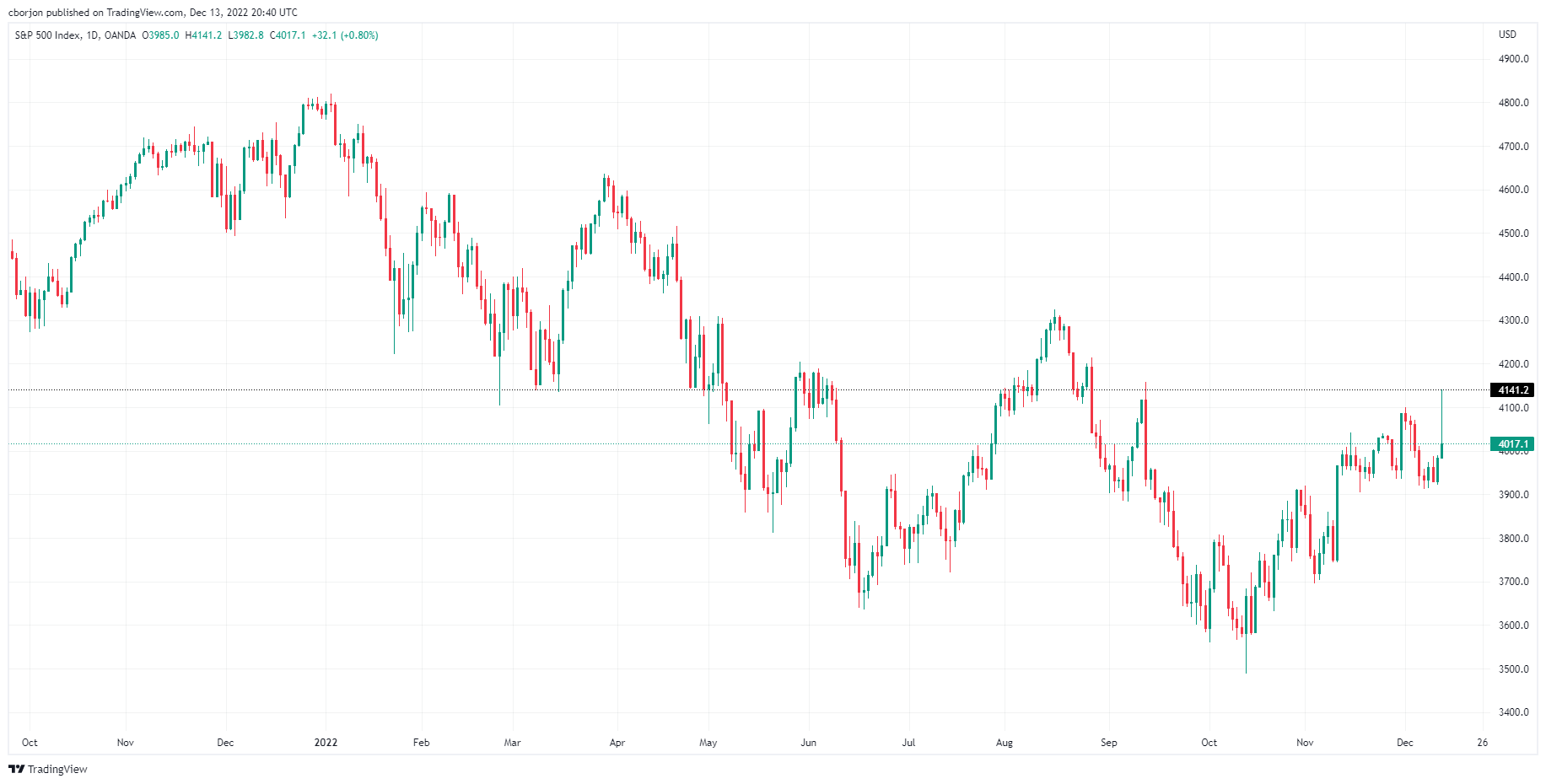

Las acciones estadounidenses mantuvieron la volatilidad tras la publicación de los datos de inflación en Estados Unidos y siguen en positivo aunque alejadas de los máximos del día, con el S&P 500, el Nasdaq 100 y el Dow Joines Industrial Average ganando un 0.98%, un 1.33% y un 0.47% cada uno. En el momento de escribir estas líneas, el S&P 500 se sitúa en torno a los 4.026,90 puntos.

Hay que decir que los índices, aunque siguen siendo positivos, cotizan muy por debajo de los máximos del día, como muestra la acción de los precios del martes, formando un amplio gráfico de velas en forma de "martillo invertido". Algunos operadores especulan que es el reflejo de la recogida de beneficios antes de la reunión de política monetaria de la Reserva Federal del miércoles.

Antes de la apertura de Wall Street, EE.UU. reveló que el Índice de Precios al Consumo (IPC) de noviembre subió menos del 7.3% interanual previsto, hasta el 7.1%. El llamado IPC subyacente del mismo periodo, que excluye elementos volátiles como los alimentos y energía, se situó en el 6.0% frente al 6.1% estimado. La reacción a estos datos hizo subir al S&P 500 hasta máximos históricos en tres meses.

Los futuros del mercado monetario parecen indicar una próxima subida de la tasa de los Fondos Federales, que alcanzaría un máximo del 5%. Los futuros del eurodólar mostraron a los operadores especulando con la posibilidad de que la Reserva Federal realice su primer recorte de tasas de alrededor de 20 puntos básicos en septiembre de 2023. Mientras tanto, el Índice del dólar se mostró volátil al caer a mínimos de seis meses cerca de 103.586, aunque se recuperó poco después y ahora descansa cómodamente en 103.987.

Por otra parte, los rendimientos de los bonos del Tesoro de EE.UU., en concreto la tasa de los bonos de referencia a 10 años, cayeron 15 puntos básicos, de alrededor del 3,630% al 3,459%, aunque últimamente han recuperado algo de terreno, situándose en torno al 3,514%.

Los analistas de TD Securities informaron de que "el informe del IPC de noviembre no afecta a las expectativas de una subida de tipos de 50 puntos básicos en la reunión de mañana del FOMC". Además, dada la fortaleza de la inflación subyacente de los servicios, está claro que la Fed tendrá que seguir endureciendo los tipos más allá de la reunión de diciembre. Estaremos atentos a cualquier comunicado de la Fed de mañana sobre una nueva reducción del ritmo de subida para la reunión de febrero."

¿Qué hay que tener en cuenta?

En la agenda económica de EE.UU. destaca la reunión del Comité de Mercado Abierto de la Reserva Federal (FOMC), en la que se espera que la Fed suba las tasas en 50 puntos básicos el tipo de los fondos federales (FFR). Además, se publicará el Resumen de Proyecciones Económicas (SEP), y el gráfico de puntos reflejará las expectativas de los funcionarios de la Fed en materia de tasas de interés.

Gráfico diario del S&P 500

- Los osos del NZD/USD se mueven a la espera de beneficios.

- Los mercados estarán atentos a la actualización económica y fiscal semestral de Nueva Zelanda y a la Fed.

El par NZD/USD subió un 1.29% en el día, ya que los mercados tomaron beneficios tras un periodo de volatilidad en Wall Street y los datos de EE.UU. que mostraron menores presiones inflacionistas en el mes de noviembre.

Tanto el dólar australiano como el neozelandés siguieron al alza a las acciones estadounidenses y subieron con fuerza cuando los datos apuntaron hacia un pivote de la Reserva Federal.

IPC estadounidense por debajo de lo esperado

El Índice de Precios al Consumo ha hecho que los mercados valoren la tasa terminal de la Fed a la baja hasta el 4.86% frente al 4.98% anterior al informe. En consecuencia, los valores estadounidenses de Wall Street abrieron con subidas en el mercado , con el Nasdaq saltando más de 400 puntos y recuperándose más de un 3.3%. Sin embargo, se ha producido un brusco giro en los mercados que ha provocado una reversión también en el Kiwi.

''Es probable que esto sea sólo el primer tramo de volatilidad que cabe esperar esta semana, con la decisión de la Fed'', argumentaron los analistas del banco ANZ Bank. Los mercados están ahora, obviamente, entrando en ella con una mentalidad muy moderada - que va a estar bien si la Fed es moderada, pero que no se alinean en absoluto bien con los últimos comunicados, especialmente con la inflación de los servicios de EE.UU. aún aumentando, y el mercado laboral tan ajustado, y podemos estar en un viaje lleno de baches ".

Hoy conoceremos el informe semestral sobre la situación económica y fiscal. No suele ser algo que los mercados de divisas observen, pero si tenemos una oferta adicional de bonos, podría hacer subir aún más las tasas de interés de Nueva Zelanda, y eso podría verse en algunos sectores como algo positivo para el NZD.''

- El euro alcanzó máximos de varias semanas, pero retrocedió y superó las EMA de 20 y 50 días.

- EUR/JPY: Una ruptura decisiva por debajo de 143.00 podría allanar el camino hacia las EMA de 100 y 200 días, en torno a 142.55 y 139.88.

El par EUR/JPY pierde parte de sus ganancias anteriores tras alcanzar un máximo diario en 145.34 y cae más de 140 puntos en la sesión norteamericana de mediados de martes, un 1.02%. En el momento de escribir estas líneas, el par EUR/JPY cotiza en 143.58.

Análisis del precio del EUR/JPY: Perspectiva técnica

El par EUR/JPY mantiene una tendencia neutral. Tras superar la línea de tendencia superior de un canal descendente el lunes, el par empareja esas ganancias y vuelve a situarse dentro de los límites del primero. Además, en su camino hacia el sur, el EUR/JPY conquistó las medias móviles exponenciales (EMA) de 20 y 50 días en torno a 143.89/144.04, con la vista puesta en una prueba de los mínimos de la semana pasada en torno a 143.09.

Osciladores como el Índice de Fuerza Relativa (RSI) cruzando por debajo de 50, en territorio bajista y la Tasa de Cambio (RoC) por debajo de 0, sugieren que los vendedores están cobrando impulso, lo que pondría en juego la EMA de 100 días y también la parte inferior del canal descendente por delante de la EMA de 200 días en 139.88.

Por lo tanto, el primer soporte del EUR/JPY sería 143.09. Una ruptura por debajo expondrá la EMA de 100 días en 142.55, seguido por el máximo del 2 de diciembre en 142.54, y la EMA de 200 días en 139.88.

EUR/JPY Niveles Técnicos

Los datos publicados el martes mostraron que el Índice de Precios al Consumo de EE.UU. se ralentizó hasta el 7.1% interanual desde el 7.%. Los analistas de RBC Capital Markets ven a la Reserva Federal subiendo el tipo de los Fondos Federales en 50 puntos básicos el miércoles y las señales de inflación más alentadoras hacen más probable una pausa a principios de 2023.

Declaraciones destacadas:

"El informe de inflación estadounidense de noviembre trajo más brotes verdes de que las presiones inflacionistas más amplias se están relajando. La tasa general del IPC se ralentizó hasta el 7.1% desde el 7.7% interanual de octubre, al disminuir la presión sobre los precios de todas las categorías principales."

"Ni que decir tiene que, a pesar de los brotes verdes a corto plazo, el crecimiento de los precios aún tiene que caer más antes de alcanzar el objetivo del 2% de la Fed. Y la demanda de los consumidores se ha mostrado más resistente, añadiendo algunos vientos de cola a las tendencias de la inflación. Con todo, la subida de los tipos de interés mermará el poder adquisitivo de los hogares durante el próximo año y esperamos que la inflación siga bajando en general. En general, se espera una subida menor de 50 puntos básicos en la reunión de la Fed de mañana, a la que seguirán otros 50 puntos básicos en el primer trimestre del año próximo, antes de que la Fed se sienta cómoda para hacer una pausa en el ciclo actual y reevaluarlo."

- La inflación estadounidense se ralentiza más de lo previsto en noviembre.

- El yen japonés se dispara tras conocerse el informe.

- El USD/JPY cae por debajo de 135.00 y alcanza mínimos de una semana.

El par USD/JPY se desplomó tras la publicación de los datos de la inflación estadounidense. El par cayó desde 137.60 hasta 134.60, alcanzando el nivel más bajo en una semana y acercándose al mínimo multimensual de 133.58.

La inflación se ralentiza, foco en la reunión del FOMC

El Índice de Precios al Consumo IPC de Estados Unidos subió en noviembre un 0.1%, por debajo del 0.3% del consenso del mercado. La tasa anual cayó del 7.7% al 7.1%, alcanzando el nivel más bajo en casi un año. Las cifras de inflación aliviaron las expectativas sobre la futura senda de subidas de tipos de la Fed.

Tras las cifras, el dólar estadounidense se desplomó en general y el yen japonés se disparó, impulsado por una recuperación de los bonos del Tesoro. El rendimiento de los bonos estadounidenses se desplomó, y el bono a 10 años cayó del 3.60% al 3.43%. El índice del dólar DXY cae un 1.15%, cotizando por debajo de 104.00.

El miércoles, la Reserva Federal anunciará su decisión sobre política monetaria. Se espera una subida de tasas de 50 puntos básicos. Se publicarán nuevas previsiones macroeconómicas. Powell dará una rueda de prensa.

USD/JPY buscando el mínimo reciente

La fuerte caída del USD/JPY dañó significativamente las perspectivas para el dólar. El precio ha vuelto a situarse por debajo de la media móvil simple de 200 días. Actualmente está probando la zona de 135.00 y una ruptura por debajo de 134.60 expondría el siguiente soporte en torno a 134.10. Por debajo, la atención se centraría en el mínimo mensual de 133.60.

USD/JPY niveles técnicos

- El Índice de Precios al Consumo IPC subyacente de EE.UU. alcanza el umbral del 6%, lo que debilita al dólar.

- El GBP/USD alcanza un nuevo máximo de seis meses en torno a 1.2442 tras la publicación de la inflación estadounidense.

- Una ruptura por encima de 1.2450 podría allanar el camino hacia 1.2500; de lo contrario, podría caer a 1.2350.

El par GBP/USD se disparó con fuerza tras la publicación el martes de un informe sobre la inflación en Estados Unidos (EE.UU.) más suave de lo esperado, elaborado por la Oficina de Estadísticas Laborales (BLS). Tras la publicación, el dólar estadounidense (USD) continúa debilitándose, ya que los operadores especulan con la posibilidad de que la Reserva Federal (Fed) se muestre menos "dura" de lo esperado en la reunión del miércoles del Comité Federal de Mercado Abierto (FOMC). En el momento de escribir, el par GBP/USD cotiza en 1.2420.

Tras la publicación, el GBP/USD rompió a niveles vistos por última vez en junio de 2022, alcanzando un nuevo máximo de seis meses en torno a 1.2442, aunque sigue siendo volátil tras la publicación del Índice de Precios al Consumo (IPC).

El BLS reveló que el IPC general aumentó un 0.1% intermensual con respecto al mes anterior y, en términos anuales, descendió hasta el 7.1% frente a las estimaciones del 7.3%. Aunque la inflación general mantuvo su tendencia a la baja desde el máximo alcanzado en junio (9.1%), el llamado IPC subyacente es el que está en el punto de mira, ya que giró repentinamente hacia el norte en septiembre. Sin embargo, los datos de noviembre mostraron que la inflación está remitiendo, con un IPC subyacente del 6%, por debajo del consenso del 6.3%.

Dicho esto, los futuros del mercado monetario han descontado que la tasa de los Fondos Federales (FFR) probablemente alcance su nivel máximo en torno al 5%, y los operadores esperan la primera rebaja de tipos de 20 puntos básicos en torno a septiembre de 2023, como muestran los futuros del eurodólar. Mientras tanto, el Índice del Dólar DXY cayó bruscamente a mínimos de seis meses en torno a 103.586 antes de recortar parte de sus pérdidas, acercándose ahora al nivel de 103.900.

GBP/USD: Reacción al informe del IPC de EE.UU.

El gráfico de una hora del par GBP/USD sugiere que el par sigue sesgado al alza, tal y como muestra el Índice de Fuerza Relativa (RSI) que apunta al alza, mientras que la Tasa de Cambio (RoC) de momento no ha conseguido seguir la estela del primero. Desde entonces, el GBP/USD ha alcanzado la R4 del pivote diario y está rondando ahora el R3 del pivote diario en 1.2400. Por lo tanto, la ruptura de la R4 del pivote 4 podría allanar el camino hacia 1.2500. De lo contrario, una caída por debajo de 1.2400 podría abrir la puerta hacia la R2 del pivote en 1.2350, seguido de 1.2310.

- El EUR/USD se dispara ante el sentimiento de un "giro" de la Fed tras la debilidad del Índice de Precios al Consumo (IPC) estadounidense.

- El IPC de EE.UU. se situó por debajo de las expectativas y provocó una subida de los activos de riesgo y una bajada del dólar.

El EUR/USD ha repuntado con fuerza, ya que el Índice de Precios al Consumo IPC de EE.UU. se ha situado por debajo de las expectativas, dejando la puerta abierta a un cambio de la Reserva Federal, que se reúne esta semana para decidir sobre la senda de su política monetaria. En el momento de escribir, el par EUR/USD ha alcanzado un máximo intradiario en 1.0673, y la mayor parte de sus ganancias se han producido como reacción instintiva a los datos de inflación de EE.UU., como se ilustra a continuación.

El euro alcanzó un máximo inicial en 1.0648 desde 1.0555 frente al dólar estadounidense cuando el IPC de EE.UU. se publicó de la siguiente manera:

- IPC intermensual noviembre: 0.1% (esperado 0.3%, previo 0.4%).

- IPC subyacente intermensual noviembre: 0.2% (esperado 0.3%, previo 0.3%).

- IPC interanual noviembre: 7.1% (esperado 7.3%, previo 7.7%).

- IPC subyacente interanual noviembre: 6.0% (esperado 6.1%, previo 6.3%).

Como consecuencia de estos datos, la tasa terminal de la Fed ha bajado hasta el 4.86%, frente al 4.98% anterior al informe, lo que está pesando sobre el dólar y los rendimientos del Tesoro estadounidense. El DXY, un índice que mide el dólar estadounidense frente a una cesta de divisas, cayó a un mínimo de 103.923, tras haber alcanzado un máximo de 105.095 en el día, mientras los inversores daban un suspiro de alivio con la recuperación de los índices de referencia estadounidenses: el Nasdaq sube más de 500 puntos.

Análisis técnico del EUR/USD

EUR/USD gráfico de 30 min (arriba)

En el gráfico diario anterior, el mercado se encuentra en una tendencia alcista y hay muchas posibilidades de que el precio siga subiendo hacia 1.0800/50 en los próximos días o semanas.

- IPC de EE.UU. sube 7.1% en noviembre con respecto a un año atrás.

- Cifras de inflación estuvieron por debajo de las expectativas debilitando al dólar.

- Se realiza la reunión del FOMC.

El dólar se desplomó a lo largo del mercado cayendo a mínimos en meses frente a varias monedas luego de conocerse las cifras de inflación de Estados Unidos de noviembre, que mostraron una desaceleración mayor a la esperada.

El Índice de Precios al Consumidor (IPC) subió 0.1% en noviembre, menos que el 0.3% esperado y menor al 0.4% de octubre. La tasa anual pasó de 7.7% en octubre a 7.1% en noviembre, debajo del 7.3% esperado. Es la tasa más baja desde diciembre del 2021, aunque sigue estando muy por encima del objetivo de la Reserva Federal. Los datos de la inflación subyacente también fueron menores a lo esperado.

El FOMC está reunido y el miércoles anunciará la decisión de política monetaria. Se espera que sea una suba de 50 puntos básicos. Tras los datos de hoy, el tono del banco central podría suavizarse. Esto está haciendo caer fuertemente a los rendimientos de los bonos del Tesoro y al dólar. El bono a 10 años pasó de 3.60% a 3.41%.

El índice del dólar está en mínimos desde junio por debajo de 104.00, cayendo más del 1%. El EUR/USD 1.0540 a 1.0660 y el GBP/USD de 1.2275 a 1.2440, ambos llegando a máximos en meses. El USD/JPY perdió más de 250 pips en minutos y se está acercando a 135.00. El yen fue de las monedas más favorecidas luego de los datos. Las acciones en Wall Street se dispararon, al igual que el precio del oro y la plata.

Niveles técnicos

- IPC anual pasa de 7.7% a 7.1%, el ritmo más bajo desde diciembre del 2021.

- En noviembre, la suba del índice fue del 0.1%.

- El dólar se desploma luego de los datos.

El Índice de Precios al Consumidor (IPC) subió 0.1% en noviembre, menos que el 0.3% esperado y menor al 0.4% de octubre. La tasa anual pasó de 7.7% en octubre a 7.1% en noviembre, debajo del 7.3% esperado. Es la tasa más baja desde diciembre del 2021.

El IPC subyacente también mostró cifras por debajo de lo esperado al subir 0.2%, debajo del 0.3% esperado. La tasa anual descendió desde 6.3% a 6.0%, siendo que el consenso del mercado era de 6.1%.

La Reserva Federal anunciará el miércoles su decisión de política monetaria. Se espera una suba de 50 puntos básicos en la tasa de interés. Los datos recientemente publicados de inflación posiblemente sean bienvenidos por los funcionarios de la Fed, ya que muestran una continuidad en el descenso de la inflación, aunque aún se mantiene muy por encima del objetivo.

El dólar se desplomó en todos los frentes luego del dato de inflación. El DXY pierde casi 1% y opera en 104.00, en el nivel más bajo desde junio.

- El peso mexicano se va favorecido por contexto de mercados antes de datos de EE.UU.

- Se viene el IPC estadounidense y arranca la reunión de la Fed.

- USD/MXN prueba la media de 100 días y niveles sobre 19.80.

El USD/MXN completó dos jornadas con subas el lunes y tuvo el cierre diario más alto desde fines de octubre apenas por encima de 19.80, un nivel técnico clave. El peso mexicano está recuperando terreno levemente el martes, antes de datos claves de EE.UU. apoyado por la suba en las bolsas.

El mercado está enfocado en lo que serán los datos de inflación de EE.UU. de noviembre. El consenso del mercado es que la tasa anual del Índice de Precios al Consumidor (IPC) pase de 7.7% a 7.3%. Esta sería la más baja en 11 meses, aunque muy por encima del objetivo de la Reserva Federal.

Luego de esto el foco pasará a la Fed que el miércoles anunciará la decisión de política monetaria. El jueves será el turno del Banco de México. En ambos casos se esperan subas de 50 puntos básicos.

Tanto el dato de inflación de EE.UU. en minutos, con las decisiones del miércoles tienen un gran potencial de afectar al mercado, incluyendo a USD/MXN.

El par viene rebotando desde mínimos en meses y se está empezando a consolidar sobre 19.80, lo que deja las puertas abiertas a más subas. El pico del lunes fue en 19.92, el máximo intradiario desde el 31 de octubre. La media móvil de 100 días está pasando por 19.91. Un cierre por encima podría llevar al USD/MXN a un rango anterior, de 19.80 y 20.15/20.

En caso de ser rechazado sobre 19.80, el peso mexicano podría recuperar fuerzas, para llevar al USD/MXN a probar el soporte en la zona de 19.55.

Niveles técnicos

- El AUD/USD recupera cierta tracción positiva el martes en medio de una modesta debilidad del USD.

- El tono positivo del riesgo y el menor rendimiento de los bonos estadounidenses mantienen a los alcistas del USD a la defensiva.

- El IPC de EE.UU. será el indicador clave de cara a la reunión del FOMC.

El par AUD/USD atrae nuevas compras cerca de la zona de 0.6740-0.6735 el martes y revierte gran parte de la caída del día anterior. El par mantiene su tono de compras de cara a la sesión americana y actualmente se sitúa en máximos diarios, en torno a la zona de 0.6780.

Una combinación de factores provoca algunas ventas en torno al dólar estadounidense, lo que a su vez ofrece soporte al par AUD/USD. En el trasfondo de la incertidumbre sobre el camino de subida de tasas de la Fed, un tono más suave en torno a los rendimientos de los bonos del Tesoro de EE.UU. mantiene a los alcistas del USD a la defensiva. Además, la relajación de las restricciones del COVID-19 en China sigue apoyando un sentimiento de riesgo positivo, lo que debilita aún más al dólar estadounidense de refugio seguro, y beneficia al Aussie, sensible al riesgo.

Dicho esto, la creciente preocupación por una recesión económica mundial más profunda debería frenar el apetito de riesgo en los mercados. Los operadores también podrían abstenerse de abrir posiciones direccionales agresivas antes de las cifras cruciales de la inflación al consumidor IPC de EE.UU., que se publicarán dentro de un rato. Los datos influirán en la dinámica de precios del dólar antes de la esperada decisión política del FOMC del miércoles. Esto, a su vez, determinará el siguiente movimiento direccional para el par AUD/USD.

Antes de los datos/acontecimientos clave, el trasfondo fundamental justifica cierta cautela por parte de los alcistas y antes de posicionarse para cualquier nuevo movimiento de apreciación intradía para el par AUD/USD. Por lo tanto, es probable que cualquier movimiento alcista posterior se enfrente a una fuerte resistencia cerca del nivel de 0.6800. Dicho esto, algunas compras de continuación tienen el potencial de elevar al par nuevamente hacia el máximo mensual, alrededor de la región de 0.6850 tocada la semana pasada.

AUD/USD niveles técnicos

- La expectativa se centra en el dato de inflación de EE.UU. de noviembre.

- Comienza la reunión de la Reserva Federal, luego será el turno del BCE y el BoE, entre otros.

- Mercados de renta variable suben antes de dato clave.

- Rendimientos de bonos del Tesoro operan estables.

Los mercados avanzan a lo largo del mundo, con el foco por estas horas puestos en los datos que se vienen de inflación de EE.UU. y en las decisiones de los bancos centrales. El dólar se mueve en sentido lateral, mientras el petróleo se va alejando del piso reciente.

El foco en los próximos datos y luego en los bancos centrales

En Asia, el Hang Seng cerró con una suba del 0.68% y el Nikkei 225 ganó 0.40%. En Europa las principales plazas suben en promedio el 0.80%, con varias en máximos semanales. El S&P 500 trepó 1.42% el lunes y en la previa del martes sigue con el rally y trepa 0.47%, en niveles máximos en varios días.

En la previa, las acciones de Oracle suben más del 2% tras la presentación de resultados. Entre las empresas que presentarán resultados el martes están Microsoft, Westpac, Pepco y Orica.

A las 13:30 GMT se publicará el dato de inflación minorista de EE.UU. Se espera que la tasa anual del Índice de Precios al Consumidor (IPC) pase de 7.7% a 7.3%, y que el índice subyacente suba 0.3% en el mes y 6.1% con respecto a un año atrás. El dato es de esperar que tenga un alto impacto en los mercados en general.

Tras las cifras, el centro de atención pasará a la reunión de dos días de la Reserva Federal que hoy comienza. El banco central estadounidense se estima que subirá la tasa de interés en 50 puntos básicos, lo que sería una suavización con respecto a las subas anteriores. El jueves será el turno del Banco Central Europeo y del Banco de Inglaterra.

El martes se conoció que la tasa de desempleo subió en el Reino Unido por segundo mes en forma consecutiva a 3.7%. En Alemania, la encuesta ZEW mostró una mejora por segundo mes consecutivo en diciembre, con el índice de expectativas subiendo a -23.3 y el de situación actual a -61.4. La lectura final del IPC de Alemania quedó confirmara en 10%. El miércoles en Japón se publicará la importante encuesta Tankan y se conocerá la lectura de inflación de noviembre del Reino Unido.

Señales de que a inflación sigue bajando en EE.UU. podrían pesar sobre el dólar e impulsar a los bonos del Tesoro. En la previa del IPC de EE.UU., el mercado de divisas no registra variaciones significativas. El DXY opera alrededor de 105.00, por tercera jornada en forma consecutiva, cerca de mínimos en meses. El EUR/USD lo hace en torno a 1.0540, y el GBP/USD debajo de 1.2300. El USD/JPY frenó las subas debajo de 138.00, mientras que AUD/USD y NZD/USD se mueven en sentido lateral.

Las cripotomonedas se suman al optimismo en las bolsas. Bitcoin sube 1.65% y opera en torno a 17.450$, mientras que Ethereum avanza 1.09%, acercándose a 1.300$. El co-fundador del exchange FTX, Sam Bankman-Fried fue arrestado en Bahamas tras una acusación del gobierno estadounidense.

Los precios del petróleo están operando sin cambios con respecto al cierre del lunes, tras borrar ganancias intradiarias. El barril de WTI llegó a máximos en cuatro días cerca de 74.50$, antes de regresar a 73.30$. Cierta cautela en los pronósticos de oferta, las menores restricciones por el COVID en China, junto con la suba en las bolsas y el retroceso del dólar, están dando impulso finalmente al precio del crudo. Los metales suben en forma modesta. El oro opera debajo de 1790$, mientras que la plata lo hace en el área de 23.40$.

Niveles técnicos

El par EUR/USD mantiene el tono de compras en torno a 1.05. Un BCE de línea dura y un plan para QT podrían desencadenar compras hasta 1.06, según informan los economistas de Société Générale.

La SMA de 200 días en 1.0350 es el soporte a corto plazo.

"El optimismo ante una menor recesión en la zona euro y un mensaje de línea dura del BCE el jueves podrían llevar al EUR/USD por encima de 1.06. El siguiente obstáculo potencial está en el mínimo de marzo de 2020 de 1.0630/1.0690".

"Técnicamente, el retorno por encima de la media móvil de 200 días en 1.0350 a mediados de noviembre apoya la opinión de que la marea ha cambiado."

"Un Euro más fuerte aligeraría la carga del BCE en su batalla contra la inflación a través de los precios de las materias primas y los bienes no energéticos/industriales cotizados en dólares."

La libra esterlina se mantiene a un paso de 1.23 frente al dólar. El par GBP/USD podría probar resistencia en 1.2345, en opinión de los analistas de Société Générale.

50 puntos básicos para el jueves

"El máximo de 1.2345 de la semana pasada es la primera resistencia si el par supera indemne el IPC estadounidense, la Fed, el BCE y el BoE. La correlación a 30 días con el S&P es de 0.6".

"Una división moderada en el Comité de Política Monetaria en la reunión del jueves también podría ser contraproducente para la libra esterlina a través de una subida del EUR/GBP. Algunos miembros podrían preferir 75 pb, otros 50 pb, otros 25 pb y algunos ningún cambio. Estamos en línea con el consenso de 50 puntos básicos al 3.50%".

- El GBP/USD se mueve al alza el martes y obtiene soporte de una combinación de factores.

- Los sólidos datos de crecimiento salarial en el Reino Unido apuntalan a la libra esterlina.

- La moderación de la demanda del dólar estadounidense ofrece soporte adicional, aunque la subida sigue limitada.

- Los inversores esperan ahora los informes clave del IPC de EE.UU. y el Reino Unido antes del FOMC.

El GBP/USD no logra capitalizar su modesto repunte intradía y retrocede unos pocos pips desde el máximo diario, en torno al nivel de 1.2300 alcanzado durante la sesión europea. Actualmente, el par se sitúa justo por encima de la zona de 1.2250 y se mantiene dentro de un rango familiar desde hace aproximadamente una semana.

La libra esterlina experimentó un leve repunte después de que los datos sobre el crecimiento de los salarios en el Reino Unido reavivaran las expectativas a favor de una subida de tasas de 75 puntos básicos por parte del Banco de Inglaterra. De hecho, la Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó de que las ganancias semanales medias, excluidas las bonificaciones, aumentaron un +6.1% durante los tres meses hasta octubre, frente al +5.8% del mes anterior. Por otra parte, el indicador que incluye las primas subió hasta el 6.1% en octubre, frente al 6.0% de septiembre, lo que sugiere que la presión al alza sobre la inflación procedente del aumento de los salarios podría seguir creciendo.

Esto, en gran medida, ayuda a compensar un repunte de la tasa de desempleo y un aumento inesperado del número de personas que solicitan prestaciones por desempleo. Aparte de esto, la moderada demanda del dólar estadounidense resulta ser otro factor que ofrece soporte adicional al par GBP/USD. Un sentimiento generalmente positivo en torno a los mercados bursátiles, reforzado por el optimismo sobre la relajación de las restricciones del COVID-19 en China, mantiene a los alcistas del USD a la defensiva. Dicho esto, la incertidumbre sobre la senda de subida de tasas de la Fed frena a los operadores a la hora de abrir posiciones agresivas.

Los participantes del mercado parecen convencidos de que la Fed ralentizará el ritmo de endurecimiento de su política monetaria y han estado valorando una subida relativamente menor de 50 puntos básicos en diciembre. Sin embargo, los datos económicos positivos de EE.UU. han alimentado las especulaciones de que la Fed podría subir las tasas más de lo previsto. Por lo tanto, la atención seguirá centrada en el resultado de la reunión de política monetaria de dos días del FOMC, que se anunciará el miércoles. Mientras tanto, los operadores seguirán las últimas cifras de la inflación al consumo en EE.UU., que se publicarán el martes a primera hora de la sesión americana.

GBP/USD niveles técnicos

En su último Informe de Estabilidad Financiera, el Banco de Inglaterra (BoE) informó que espera que las presiones financieras sobre las empresas británicas, especialmente para las compañías más pequeñas, aumenten en 2023.

Otras conclusiones:

"Ha aumentado el riesgo de que cristalicen las vulnerabilidades de la deuda mundial".

"Se vigilarán las condiciones de crédito del Reino Unido en busca de signos de ajuste injustificado".

"La presión financiera sobre los hogares aumentará en 2023, más resiliente que antes de la crisis financiera mundial".

"Hay un bajo riesgo actual de una caída grande o rápida de la demanda de activos británicos por parte de inversores extranjeros".

"Aún no han aparecido signos generalizados de dificultades financieras entre los hogares británicos".

"Se mantendrá el requisito de colchón de capital anticíclico de los bancos británicos en el 2%".

"Las instituciones financieras y los inversores deben adoptar un enfoque especialmente cauteloso y prudente con respecto a los criptoactivos debido a la falta de regulación."

"Se necesita una mayor regulación y aplicación de la ley para los mercados cripto."

El GBP/USD está operando en torno a 1.2270/80, y no se vio afectado por el reporte. El mercado está a la espera de los datos de inflación de EE.UU.

El par EUR/USD no logró avanzar de forma decisiva en ninguna dirección y cerró la jornada plano el lunes. Los economistas de ING destacan dos niveles técnicos clave a tener en cuenta.

La media móvil de 200 días está ahora en 1.0350.

"Si tuviéramos que elegir dos niveles, diríamos que la zona de 1.0600/1.0610 es una resistencia clave. Un cierre por encima de esa zona con una publicación del IPC estadounidense débil advertiría de mucho más dolor a finales de año y de que el EUR/USD podría subir a 1.0800 e incluso a 1.0950/1.1000".

"A la baja, la media móvil de 200 días se sitúa ahora en 1.0350 y sería un nivel que cualquier inversor atrapado en dólares a niveles superiores podría elegir para deshacerse de algunas posiciones".

- El USD/CAD se encuentra con ciertas ventas el martes y se ve presionado por una combinación de factores.

- Una nueva recuperación de los precios del petróleo beneficia al CAD y ejerce presión sobre el par en medio de un USD más débil.

- La caída parece limitada, mientras los inversores esperan un nuevo impulso del IPC estadounidense antes del FOMC.

El USD/CAD sufre cierta presión vendedora durante la primera mitad de la sesión europea del martes y cae a un nuevo mínimo diario, en torno al nivel de 1.3600 en la última hora.

Los precios del petróleo crudo extienden el rebote del día anterior desde las proximidades del mínimo anual y suben por segunda sesión consecutiva el martes. Esto, a su vez, beneficia al CAD, divisa vinculada a las materias primas, que, junto con un modesto retroceso del dólar estadounidense, ejerce cierta presión a la baja sobre el par USD/CAD.

El optimismo en torno a la relajación de las restricciones del COVID-19 en China sigue siendo un soporte para la reciente recuperación del apetito por el riesgo y continúa pesando sobre el USD como refugio seguro. Además, la incertidumbre sobre el camino de subida de tasas de la Fed actúa como viento en contra para los rendimientos de los bonos del Tesoro de EE.UU. y mantiene a los alcistas del USD a la defensiva.

Los operadores, sin embargo, podrían abstenerse de abrir posiciones agresivas antes de la publicación de las cifras de inflación al consumidor de EE.UU., que se publicarán más tarde durante la sesión norteamericana. El informe sobre el IPC de EE.UU. influirá en la política monetaria de la Fed y ayudará a determinar la trayectoria a corto plazo del dólar.

La atención se centrará entonces en el resultado de la reunión de política monetaria de dos días del FOMC, que se anunciará el miércoles en medio de la incertidumbre sobre el camino de subida de tasas del banco central estadounidense. Por lo tanto, sería prudente esperar a que se produzcan nuevas ventas antes de posicionarse a favor de un nuevo movimiento de depreciación del par USD/CAD.

USD/CAD niveles técnicos

- La tasa de desempleo en el Reino Unido se situó en el 3.7% en octubre.

- La variación del número de solicitantes de empleo fue de 30.500 en noviembre.

- Los salarios en el Reino Unido, excluidas las bonificaciones, aumentaron un 6.1% interanual en octubre frente al 5.9% previsto.

Según los últimos datos publicados por la Oficina Nacional de Estadística (ONS) el martes, la tasa de desempleo del Reino Unido subió del 3.6% al 3.7% en octubre, frente al 3.7% esperado, mientras que el recuento de solicitantes de empleo mostró un salto inesperado en el mes informado.

El número de personas que solicitaron prestaciones por desempleo saltó en 30.500 en noviembre frente a los -6.400 contabilizados anteriormente y los -13.300 esperados.

Las ganancias semanales medias, excluidas las bonificaciones, llegaron al +6.1% interanual en octubre frente al +5.8% anterior y el +5.9% esperado, mientras que el indicador que incluye las bonificaciones llegó al +6.1% ineranual en octubre frente al +6.0% anterior y el +6.2% esperado.

Puntos clave (vía ONS)

"El empleo asalariado aumentó en 107.000 empleados (0.4%) en noviembre de 2022 en comparación con octubre de 2022, aunque esto debe tratarse como una estimación provisional y es probable que se revise cuando se reciban más datos el próximo mes."

Sobre el empleo en el Reino Unido

Los ingresos promedio incluyendo bonos publicados por National Statistics son un indicador clave a corto plazo. Este dato analiza cómo cambian los niveles de pago en la economía del Reino Unido. También se puede ver como una medida de crecimiento de pago básico. Una lectura superior a las expectativas es alcista para la libra, mientras que una lectura inferior al consenso del mercado es bajista.

Citando los últimos datos de la Asociación de Bancos Japoneses, Bloomberg ha informado el martes que los bancos del país podrían sufrir pérdidas en sus bonos del Estado por valor de 1.1 billones de dólares si el Banco de Japón (BoJ) aflojara su control sobre el rendimiento de los bonos a 10 años.

"El regulador financiero de Japón está examinando la vulnerabilidad de los prestamistas ante una caída repentina de los bonos del Estado en caso de que el banco central del país abandone su política monetaria ultra-flexible en el futuro", según Bloomberg.

A principios de este mes, el vicegobernador del BoJ, Masayoshi Amamiya, afirmó que el banco central podría incurrir en una pérdida no realizada de 28.6 billones de yenes (211.000 millones de dólares) en sus valores de deuda pública japonesa si el rendimiento aumenta un 1%,

Las expectativas de inflación de EE.UU. según las tasas de inflación implícitas a 10 y 5 años medidos por la Reserva Federal de St. Louis (FRED) desafían el reciente sesgo moderado de la Reserva Federal de EE.UU. (Fed), así como las previsiones bajistas para el Índice de Precios al Consumo (IPC) de EE.UU. Los precursores de la inflación podrían haber tomado pistas de los datos mixtos del viernes para desafiar los movimientos del Índice del Dólar antes de las lecturas clave de la inflación de EE.UU. Dicho esto, las últimas cifras de las expectativas de inflación a 5 años y 10 años retratan un rebote al 2.28% y al 2.35%, respectivamente.

Cabe señalar que la Encuesta de Expectativas de Inflación de los Consumidores de la Reserva Federal de Nueva York señaló que las expectativas de inflación a 1 año vista cayeron a su nivel más bajo desde 2021 y marcaron la mayor caída intermensual registrada en noviembre.

El viernes, el Índice de Precios de Producción (IPP) de Estados Unidos también dejó entrever una menor inflación en el país. Sin embargo, el Índice de Sentimiento del Consumidor de la Universidad de Michigan, el PMI de servicios ISM de EE.UU. y las expectativas de inflación de la Encuesta de la Universidad de Michigan sugirieron cifras más firmes del IPC de EE.UU.

En este contexto, los mercados prevén que el IPC estadounidense de noviembre se sitúe en el 7.3% interanual, frente al 7.7% anterior. Además, es probable que el IPC mensual se reduzca al 0.3%, frente al 0.4% de las lecturas anteriores. Cabe señalar que el IPC subyacente, descontando los precios colátiles de los alimentos y la energía, parece ser la clave y se espera que se mantenga sin cambios en el 0.3% intermensual.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.