- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Statistics Canada publicará los datos del Índice de Precios al Consumo (IPC) de octubre el martes 21 de noviembre a las 13:30 y, a medida que nos acercamos a la hora de su publicación, he aquí las previsiones de los economistas e investigadores de seis bancos principales sobre los próximos datos de la inflación canadiense.

Se espera que la inflación general se sitúe en el 3.2% interanual, frente al 3.8% de septiembre. De ser así, sería la más baja desde junio. Se espera que el recorte subyacente caiga un punto, hasta el 3.6% interanual, mientras que la mediana subyacente descendería dos puntos, hasta el 3.6% interanual.

TDS

Esperamos que el IPC caiga 0.7%, hasta el 3.1% interanual, debido a una brusca variación de la contribución de los productos energéticos, ya que los precios se mantendrán sin cambios intermensuales. Los precios de la gasolina supondrán un fuerte lastre para el mes, pero el tibio rebote de los bienes básicos y la continua fortaleza de la vivienda deberían ayudar a compensarlo. También deberíamos ver un mayor progreso en las medidas básicas, con un IPC medio y reducido al 3,6% interanual.

RBC Economics

Se espera que el crecimiento interanual del IPC se ralentice significativamente hasta el 3.1% en octubre (justo por encima del límite superior del rango objetivo de inflación del BOC del 1% al 3%) desde el 3.8% de septiembre. La caída de los precios de la gasolina hizo bajar los costes de la energía, y el efecto retardado de la relajación de las cadenas de suministro y la bajada de los precios de las materias primas alimentarias siguen frenando el crecimiento de los precios en los supermercados. No hay mucho que el BOC pueda hacer para influir en los precios mundiales de las materias primas, y se espera que el crecimiento de los precios, excluidos los alimentos y los productos energéticos, sea "más firme", subiendo al 3.3% interanual desde el 3.2% de septiembre.

NBF

La caída de los precios de la gasolina puede haber limitado el aumento del índice general al 0.2% durante el mes antes del ajuste estacional. Si estamos en lo cierto, la tasa de inflación a 12 meses debería bajar del 3.7% al 3.2%. Al igual que el índice general, las medidas básicas preferidas por el Banco de Canadá deberían haber disminuido, con un IPC medio que probablemente pasaría del 3.8% al 3.6% y un IPC ajustado del 3.7% al 3.6%.

CIBC

La bajada de los precios de la gasolina, tanto intermensual como interanual, será el principal motor de la caída de los precios al consumo en octubre. El descenso del 0.1% de los precios no ajustados en octubre (-0.2% desestacionalizado) ralentizaría la tasa anual de inflación hasta el 3.0%, que sería la lectura más baja desde junio. La inflación de los precios de la alimentación también debería seguir moderándose, aunque se espera que los precios sigan subiendo ligeramente este mes. Por el contrario, los precios ex alimentos/energía podrían mostrarse algo más firmes que el mes anterior, esperándose un aumento desestacionalizado del 0.3%. Dicho esto, se prevé que este aumento sea más limitado que la inflación registrada en la primera mitad del año, y que los costes de los intereses hipotecarios y los precios de los alquileres sean los principales responsables. Se espera que el recorte preferido por el Banco de Canadá y la mediana de las medidas de inflación sigan desacelerándose tanto en términos interanuales como anualizados a tres meses.

Citi

El IPC general de Canadá debería seguir disminuyendo en octubre, manteniéndose estable en el mes y cayendo hasta el 3.1% interanual. El debilitamiento de los precios de la Energía debería ser uno de los principales factores del descenso del IPC en octubre. Sin embargo, muchos componentes de la inflación de la vivienda deberían seguir siendo fuertes, incluido otro sólido aumento de los alquileres. Pero un nuevo descenso de los precios de la vivienda nueva en septiembre y la debilidad de los precios de la vivienda existente en octubre sugieren que los componentes de la vivienda más estrechamente relacionados con los precios de la vivienda podrían ser algo más débiles este mes. El elemento más importante de cualquier informe sobre el IPC, como lo ha sido durante muchos meses, será la trayectoria de la inflación subyacente, con datos anecdóticos que sugieren que la moderación de la inflación subyacente anual debería ser más evidente en algún momento del primer semestre del próximo año. La caída más conservadora del CFIB podría sugerir que el ritmo trimestral de la inflación subyacente caiga por debajo del 3.5% en algún momento de los próximos meses.

Wells Fargo

Un resultado favorable del IPC de octubre apoyaría la continuación de la pausa de los tipos de interés y un probable máximo de las tasas. La combinación de unos precios de la energía más bajos durante el mes de octubre y unos efectos de base favorables deberían provocar una fuerte desaceleración de la inflación general hasta el 3.2% interanual en octubre, frente al 3.8% de septiembre. Igualmente importante es que las autoridades de los bancos centrales y los participantes del mercado esperen que también disminuya el ritmo de la inflación subyacente. La media de los indicadores de inflación subyacente del banco central se redujo a un ritmo anualizado de tres meses del 3.67% en septiembre. En caso de que este indicador se sitúe entre el 3.0% y el 3.5% en octubre, creemos que reforzaría la idea de que ya se ha alcanzado el nivel máximo de la tasa de interés oficial. En nuestra opinión, una desaceleración moderada de la inflación en este sentido también mantendría al Banco de Inglaterra en la senda adecuada para empezar a bajar sus tipos de interés oficiales a partir de mediados del próximo año.

Durante la sesión asiática, Nueva Zelanda publicará datos sobre comercio y el Banco de la Reserva de Australia las actas de su última reunión. Más tarde, se publicarán los datos de inflación de Canadá y las actas del FOMC de la Reserva Federal.

Esto es lo que debe saber el martes 21 de noviembre:

El Índice del Dólar estadounidense (DXY) siguió cayendo y se situó en 103.45, alcanzando su nivel más bajo desde finales de agosto. El apetito de riesgo y los menores rendimientos del Tesoro pesaron sobre el Dólar. A corto plazo, el Dólar sigue siendo vulnerable a pesar de que la economía estadounidense está creciendo, mientras que la Eurozona y otras economías se acercan a la recesión.

En cuanto a los datos económicos, el martes se publicarán en Estados Unidos las ventas de viviendas existentes y el índice de actividad nacional de la Fed de Chicago. La Reserva Federal (Fed) publicará las Minutas de su última reunión.

El EUR/USD extendió sus ganancias por encima de 1.0900 hasta la zona de 1.0950. El sesgo es alcista, pero los indicadores técnicos muestran condiciones de sobrecompra que podrían apuntar a una consolidación antes de otro tramo al alza.

El par GBP/USD superó la zona de 1.2500, sobrepasando la media móvil simple (SMA) de 100 días. El par mantiene un sesgo alcista debido a la debilidad del dólar estadounidense. El martes, el gobernador del Banco de Inglaterra, Bailey, y los miembros del Comité de Política Monetaria se enfrentarán a los legisladores para discutir el Informe de Política Monetaria.

Asimismo, el par USD/JPY continuó con su tendencia bajista por tercer día consecutivo, acumulando un retroceso de más de 300 pips. El par cayó hacia 148.00 y sigue bajo presión.

El par AUD/USD dio un salto y rompió por encima de 0.6550, alcanzando nuevos máximos históricos mensuales. La próxima resistencia significativa se sitúa en 0.6600. La gobernadora del Banco de la Reserva de Australia (RBA), Michele Bullock, pronunciará un discurso el martes. El RBA también publicará las actas de sus últimas reuniones.

El par USD/CAD registró modestas ganancias, y el dólar canadiense fue uno de los que peores resultados obtuvo, incluso a pesar de la recuperación del petróleo crudo. El par se enfrenta a una resistencia en 1.3770 y cuenta con el soporte de la SMA de 55 días en 1.3660. Los datos canadienses que se publicarán el martes mostrarán si la inflación sigue acercándose al objetivo del 2% o si surgen nuevas presiones. El Gobierno Federal publicará una Declaración Económica.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

- El NZD/JPY se sitúa en 89.50, registrando pérdidas menores mientras el sentimiento del mercado se inclina un tanto bajista

- El RSI muestra una pendiente negativa y el histograma MACD muestra barras verdes decrecientes.

- En un contexto más amplio, el ascenso del par por encima de las SMA de 20, 100 y 200 días sugiere un control alcista.

En la sesión del lunes, el par NZD/JPY cotizó en torno a 89.50, sufriendo leves pérdidas. Los indicadores reflejan que el impulso comprador está disminuyendo después de que el par alcanzara un máximo de varios años en torno a 2015 la semana pasada, ya que los inversores siguen tomando beneficios.

En el gráfico diario, la pendiente negativa del índice de fuerza relativa (RSI), aunque dentro del territorio positivo, junto con la disminución de las barras verdes de la divergencia de la media móvil (MACD), insinúan una desaceleración del impulso comprador. Sin embargo, la posición del par por encima de sus medias móviles simples (SMA) de 20, 100 y 200 días sugiere que los alcistas tienen un firme control sobre las perspectivas más amplias, lo que indica una posible resistencia en la presión compradora.

Si echamos un vistazo al gráfico de cuatro horas, observaremos una perspectiva diferente. La pendiente plana del índice de fuerza relativa (RSI) por debajo de su punto medio junto al rojo verdoso decreciente de la divergencia de convergencia de la media móvil (MACD) de cuatro horas frena el impulso vendedor, lo que indica que a corto plazo los compradores podrían intervenir.

Niveles de soporte: 89.10, 88.84 (SMA de 20 días), 88.50.

Niveles de Resistencia: 89.70, 90.00, 90.30.

NZD/JPY gráfico diario

-638361092400459902.png)

- El par EUR/USD continúa su trayectoria alcista, aprovechando el debilitamiento del Dólar estadounidense, y cotiza en torno a 1.0942.

- La caída de los rendimientos de los bonos del Tesoro de EE.UU. actúa como un factor significativo que socava el Dólar de EE.UU., ayudando a la fortaleza del Euro.

- Los posibles recortes de tasas de la Reserva Federal, apuntalan el EUR/USD.

- Los principales miembros del Consejo de Gobierno del BCE se oponen a los recortes de tasas.

La divisa común sigue ganando terreno frente al Dólar el lunes, que sigue lastrado por el descenso de los rendimientos de los bonos del Tesoro estadounidense, lo que supone un viento en contra para el Dólar. A pesar de que las perspectivas económicas en la Eurozona (UE) son pesimistas, la recuperación del EUR/USD continúa, auspiciada por un dólar estadounidense débil. En el momento de escribir estas líneas, el EUR/USD cotiza en 1.0942, con los compradores apuntando a la cifra de 1.1000, a finales de semana.

El Euro avanza frente al Dólar mientras los participantes del mercado esperan publicaciones económicas cruciales

El Dólar estadounidense se mantiene débil por segundo día consecutivo de comercio. El Índice del Dólar (DXY), que mide el valor del Dólar frente a seis divisas, cayó un 0.34%, se sitúa en 103.46 y sigue siendo la principal razón de la fortaleza del Euro (EUR). Según el mercado de futuros, el último informe sobre la inflación en Estados Unidos (EE.UU.) ha aumentado las probabilidades de que la Reserva Federal (Fed) recorte los tipos el año que viene.

El martes se publicarán las actas de la última reunión del Comité de Mercado Abierto de la Reserva Federal (FOMC). El miércoles se publicarán las solicitudes de subsidio de desempleo, seguidas del índice de actividad nacional de la Fed de Chicago y las cifras preliminares del PMI de noviembre.

Al otro lado del charco, en la agenda de la UE se publicarán los PMI de noviembre, la encuesta IFO de Alemania y las actas de la última reunión del Banco Central Europeo (BCE).

En cuanto a los bancos centrales, Hernández de Cos, miembro del BCE, afirmó que el nivel actual de las tasas debería ser suficiente, mientras que Wunsch subrayó que las apuestas por una reducción de los tipos podrían desencadenar otra subida por parte del banco central de la UE. El presidente del Bundesbank y miembro del Consejo de Gobierno del BCE, Joachim Nagel, se mostró en contra de los recortes de tasas, mientras que Holtzmann afirmó que el BCE está preparado para un endurecimiento adicional, "si fuera necesario".

Niveles técnicos del EUR/USD

- La Libra esterlina se encuentra en números rojos frente al Yen, que está repuntando, pero busca frenar las caídas.

- El par GBP/JPY se encamina a su tercera jornada consecutiva a la baja.

- Las audiencias del Banco de Inglaterra y el feriado japonés afectan el panorama de mitad de semana.

El par GBP/JPY cae durante la jornada del lunes, mientras que el Yen japonés se recupera de la presión vendedora. El par cayó inicialmente a un mínimo intradía de 184.63 al inicio de las operaciones y ahora está tratando de recortar las pérdidas, el comercio de nuevo en el nivel de 185.50.

La Libra esterlina (GBP) ha tenido un comportamiento mixto en la nueva semana de comercio, con un rendimiento desigual frente a las demás divisas principales, pero cediendo la mayor parte del terreno al yen, que ha rebotado, con una caída de alrededor del 0.65% para el lunes.

El gobernador delBanco de Inglaterra, Andrew Bailey, pronunció un discurso a última hora del lunes en el que se refirió a la inflación de los precios de los alimentos que azota a la economía del Reino Unido, y los operadores de la libra esterlina estarán atentos a las audiencias del último informe de política monetaria del Banco de Inglaterra, que se celebrarán el miércoles.

Mercados japoneses estarán cerrados el miércoles en observancia del Día de Acción de Gracias del Trabajo el miércoles, dejando volúmenes Yen más delgado de lo habitual.

Cotización de la Libra esterlina hoy

A continuación se muestra la variación porcentual de la Libra esterlina (GBP) contra las divisas listadas hoy. La Libra esterlina se apreció contra el Dólar canadiense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.30% | -0.39% | 0.08% | -0.63% | -1.07% | -0.55% | -0.12% | |

| EUR | 0.30% | -0.10% | 0.38% | -0.32% | -0.76% | -0.24% | 0.19% | |

| GBP | 0.40% | 0.11% | 0.49% | -0.21% | -0.65% | -0.13% | 0.30% | |

| CAD | -0.08% | -0.38% | -0.49% | -0.71% | -1.14% | -0.63% | -0.20% | |

| AUD | 0.62% | 0.33% | 0.24% | 0.71% | -0.43% | 0.09% | 0.51% | |

| JPY | 1.06% | 0.74% | 0.41% | 1.12% | 0.41% | 0.51% | 0.93% | |

| NZD | 0.55% | 0.26% | 0.15% | 0.63% | -0.08% | -0.54% | 0.43% | |

| CHF | 0.12% | -0.18% | -0.27% | 0.21% | -0.50% | -0.95% | -0.42% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR(base)/JPY(cotización).

GBP/JPY Perspectivas técnicas

El par GBP/JPY está retrocediendo desde máximos de ocho años cerca de 188.00, retrocediendo desde el máximo de la semana pasada por tercer día consecutivo. El par está retrocediendo hacia la media móvil simple (SMA) de 50 días cerca de 183.20.

La tendencia a largo plazo para el GBP/JPY se mantiene firmemente alcista en los gráficos, con la acción del precio cotizando muy por encima de la SMA de 200 días en la zona de 176.00.

Si continúa la caída, los vendedores pondrán a prueba el mínimo de la última oscilación en la zona de 180.00, mientras que los postores tendrán que trabajar duro para intentar recuperar 188.00.

GBP/JPY Gráfico Diario

El Gobernador delBanco de Inglaterra (BoE), Andrew Bailey, en su intervención en la Henry Plumb Memorial Lecture, señaló que, aunque la inflación ha superado con creces los principales objetivos del BoE, están apareciendo indicios de que los precios desbocados, concretamente en el sector alimentario, están empezando a remontar.

El Gobernador del BoE, Bailey, señaló que la inflación general rebasó con creces el objetivo principal del 2% del banco central británico, alcanzando un máximo del 11.1% en octubre de 2022. A pesar de que la inflación británica retrocedió hasta el 4.6% en la última lectura de datos, aún queda mucho camino por recorrer antes de alcanzar de nuevo el objetivo del 2%, y el Gobernador Bailey advierte de que, sin duda, es demasiado pronto para "declarar la victoria" sobre la inflación.

La inflación de alimentos y bebidas subió al 19.1% en marzo de 2023, contribuyendo con 2 puntos porcentuales enteros a la inflación general. Bailey señaló que la inflación de los alimentos sigue por encima del 10% desde octubre, y el BOE espera que el crecimiento de los precios de los alimentos se ralentice hasta el 3% al final del ciclo de previsiones a corto plazo, en marzo de 2024.

Reacción de los mercados

El discurso del gobernador del Banco de Inglaterra, Bailey, no sirvió para impulsar a los mercados de la Libra esterlina (GBP), y el par GBP/USD sigue cotizando cerca de la zona de 1.2500 el lunes.

- El par USD/CHF ronda actualmente el nivel de 0.8840, experimentando ligeras pérdidas.

- Los inversores se están retrayendo después de que el par cayera más de un 1% la semana pasada.

- Las Minutas del FOMC de noviembre serán el plato fuerte de la semana.

Durante la sesión del lunes, el par USD/CHF experimentó cierta suavización, cotizando en torno a la zona de 0.8840, reflejando leves pérdidas. Si bien no se produjeron oscilaciones significativas en el mercado, el par cotizó en un rango limitado, y los inversores evalúan los datos de la semana pasada de los EE.UU. en un lunes tranquilo.

El último informe de la Oficina de Estadísticas Laborales de EE.UU. reveló que el Índice de Precios al Consumo (IPC) subyacente de EE.UU. decepcionó las expectativas en octubre. Registró un crecimiento interanual del 4%, ligeramente por debajo del 4.1% previsto y una desaceleración respecto a la cifra anterior del 4.1%. Por su parte, la cifra global mostró un crecimiento interanual del 3.2%, inferior al consenso del 3.3% y por debajo de la lectura anterior del 3.7%.

En este sentido, la publicación de cifras de inflación débiles en EE.UU. tuvo un impacto significativo en el Dólar, ya que los inversores empezaron a descontar que la Reserva Federal (Fed) no subiría más los tipos y que los recortaría más pronto. Para el resto de la semana, no se publicará ningún informe relevante, y la atención del mercado se desplazó hacia las actas de noviembre del Comité Federal de Mercado Abierto (FOMC) del martes, en busca de pistas sobre las próximas decisiones de política monetaria. Además, los inversores esperan nuevas orientaciones sobre la postura de la Fed con respecto a la inflación y si un mes de datos positivos es suficiente para que la Fed ponga fin al endurecimiento.

Niveles del USD/CHF a vigilar

A pesar de un Índice de Fuerza Relativa (RSI) plano que actualmente se encuentra en territorio negativo, el impulso de venta es poderoso. Esta valoración se deriva de los posicionamientos observados tanto de la Convergencia de Medias Móviles (MACD) como de las Medias Móviles Simples (SMA).

El MACD que muestra barras rojas señala fuertemente la presencia de presión de venta, mientras que el par que cotiza por debajo de la SMA de 20, 100, y 200 afirma el control bajista prevalente en la escala más amplia. Además, el hecho de que los indicadores se vuelvan algo planos podría indicar que los osos se están tomando una pausa, lo que podría provocar una ralentización temporal de la actividad vendedora tras una semana con pérdidas del 1.8%.

Niveles de soporte: 0.8820, 0.8800, 0.8780.

Niveles de resistencia: 0.8860, 0.8890 (SMA de 100 días), 0.8900.

Gráfico diario del USD/CHF

-638361046056440759.png)

- El Índice del Dólar estadounidense (DXY) se sitúa en 103.45 el lunes, con una caída del 0.35% en la sesión.

- En Estados Unidos no se publicarán informes económicos de gran relevancia esta semana, y las actas del FOMC de noviembre serán lo más destacado de la semana.

- Los rendimientos estadounidenses se recuperaron ligeramente desde los mínimos de septiembre.

Al comienzo de la semana, el Dólar estadounidense, medido por el Índice del Dólar estadounidense (DXY), retrocedió hacia 103.45 y registró una pérdida del 0.35%. El viernes, el Dólar cerró su peor semana desde julio, registrando una pérdida semanal del 1.80%, impulsado por las expectativas de una postura menos agresiva por parte de la Reserva Federal (Fed) tras la publicación de las cifras de inflación de la semana pasada.

En esa línea, el Índice de Precios al Consumo (IPC) de Estados Unidos se desaceleró en octubre al 3.2% interanual, y el IPC subyacente cayó al 4% interanual. En este sentido, los mercados se alegraron de que la suavización de la inflación pudiera influir en una Fed menos agresiva, y los inversores descartan ahora una subida en la reunión de diciembre y prevén recortes de tipos antes de 2024.

Resumen diario de los movimientos en los mercados: EE.UU. sigue debilitándose tras la suave inflación

- El Índice del Dólar comenzó la semana con debilidad, con una caída del 0.35% hasta 104.35 puntos.

- Los inversores todavía están digiriendo los datos de inflación de octubre de la semana pasada en Estados Unidos.

- La Oficina de Estadísticas Laborales estadounidense informó de que el Índice de Precios al Consumo (IPC) subyacente de octubre no alcanzó el consenso. Se situó en el 4% interanual, frente al 4.1% previsto, y se desaceleró con respecto al 4.1% anterior.

- El dato principal se situó en el 3.2% interanual, por debajo del consenso del 3.3% y en relación con su última lectura del 3.7%.

- Además, el Índice de Precios de Producción (IPP) subyacente de octubre no cumplió las expectativas. Se situó en el 2.4% interanual, frente al 2.7% esperado, y descendió con respecto a su anterior lectura del 2.7%.

- Por otro lado, las ventas minoristas de octubre fueron mejores de lo esperado, con un descenso del 0.1% intermensual frente al 0.3% previsto.

- Durante la semana que finalizó el 11 de noviembre, el número de solicitudes iniciales de subsidio de desempleo en Estados Unidos aumentó a 231.000, superando las 220.000 previstas.

- La Producción Industrial de Estados Unidos no cumplió las expectativas y registró una caída intermensual del 0,6%, superior al -0.3% previsto. También registró un descenso interanual del 0.7%.

- La combinación de un descenso de la inflación, una desaceleración de la creación de empleo y signos de debilitamiento de la actividad económica hizo que los Mercados confiaran en que la Fed no se arriesgará a subir de nuevo los tipos.

- Como reacción, los rendimientos a 2, 5 y 10 años cayeron a sus niveles más bajos desde principios de noviembre y mediados de septiembre, añadiendo presión vendedora al Dólar estadounidense. El lunes, esas tasas subieron al 4.91%, 4.46% y 4.45%, respectivamente, lo que podría limitar la caída del Dólar.

- Mientras tanto, según la herramienta FedWatch de CME, los inversores ya han descontado que no habrá subida en diciembre y apuestan por recortes de tasas antes de lo previsto, en mayo de 2024. Una minoría considerable apuesta incluso por un recorte de tasas en marzo.

- Entre las publicaciones más destacadas de la semana se encuentran las actas de noviembre del Comité Federal de Mercado Abierto (FOMC), los pedidos de bienes duraderos de octubre el miércoles y los PMI de S&P de noviembre el viernes.

Análisis Técnico: Los osos del Dólar estadounidense intervienen con el RSI acercándose a condiciones de sobreventa

Según el gráfico diario, el Índice del Dólar estadounidense DXY muestra un sesgo bajista con una creciente presión de venta, lo que indica un cambio a favor de los osos. El índice de fuerza relativa (RSI) se está acercando a las condiciones de sobreventa, señal de que una corrección alcista podría estar próxima, mientras que el histograma de convergencia de la media móvil (MACD) exhibe barras rojas más grandes.

A escala más amplia, el índice está por debajo de las medias móviles simples (SMA) de 20, 100 y 200 días, lo que sugiere que los compradores tienen dificultades para superar la tendencia bajista general y que los osos siguen al mando.

Niveles de soporte: 103.30, 103.15, 103.00.

Niveles de resistencia: 103.60 (SMA de 200 días), 104.20 (SMA de 100 días),104.50.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el Dólar estadounidense estuvo respaldado por el Oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del Dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

- El Dólar australiano está experimentando una leve recuperación durante la jornada del lunes.

- El AUD/USD está probando un territorio al norte de 0.6550.

- El discurso del gobernador del RBA, Bullock, y las Minutas de la reunión del RBA se publicarán a primera hora del martes.

El par AUD/USD ha ganado más de un 0.5% en las operaciones del lunes, superando la zona de 0.6550, mientras que el Dólar estadounidense (USD) ha retrocedido en el mercado, dando un respiro al Dólar australiano (AUD). La divisa de las Antípodas prolonga su reciente tendencia alcista y alcanza su nivel de ofertas más alto desde agosto.

Los mercados más amplios se inclinan con cautela hacia el sentimiento de riesgo, empujando al Dólar a la baja mientras los inversores celebran lo que se percibe ampliamente como el final del ciclo de subidas de tipos de la Reserva Federal (Fed).

La gobernadora del Banco de la Reserva de Australia (RBA), Michelle Bullock, pronunciará un discurso a primera hora de la sesión del martes, seguido de las últimas actas de la reunión del RBA. La gobernadora del RBA, Bullock, intervendrá en el Foro anual de la Comisión Australiana de Valores Bursátiles, titulado "State of the Economy".

A mediados de semana se publicarán las cifras del índice de gerentes de compras (PMI) australiano, junto con los datos de solicitudes de subsidio por desempleo en Estados Unidos.

Precios del Dólar australiano esta semana

La siguiente tabla muestra la variación porcentual del Dólar Australiano (AUD) frente a las principales divisas cotizadas esta semana. El Dólar australiano fue la divisa más fuerte frente al dólar canadiense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.28% | -0.37% | 0.09% | -0.57% | -1.09% | -0.47% | -0.12% | |

| EUR | 0.29% | -0.08% | 0.38% | -0.26% | -0.80% | -0.17% | 0.18% | |

| GBP | 0.37% | 0.08% | 0.47% | -0.18% | -0.71% | -0.09% | 0.26% | |

| CAD | -0.09% | -0.37% | -0.47% | -0.66% | -1.17% | -0.54% | -0.19% | |

| AUD | 0.56% | 0.28% | 0.19% | 0.64% | -0.54% | 0.09% | 0.44% | |

| JPY | 1.08% | 0.80% | 0.48% | 1.16% | 0.54% | 0.62% | 0.97% | |

| NZD | 0.45% | 0.20% | 0.09% | 0.54% | -0.11% | -0.63% | 0.33% | |

| CHF | 0.10% | -0.18% | -0.25% | 0.20% | -0.44% | -0.98% | -0.35% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR(base)/JPY(cotización).

Perspectiva técnica del AUD/USD

La extensión alcista del AUD/USD lleva al par a probar la zona de 0.6550, subiendo hacia la media móvil simple (SMA) de 200 días cerca de la zona de 0.6600.

El AUD/USD ha rebotado casi un 4.5% desde los mínimos de octubre cerca de 0.6270, un mínimo de un año para el par.

Los mínimos de corto plazo continúan afectando al par, y el Dólar australiano tendrá dificultades para continuar recuperando territorio superior en el gráfico, ya que las ofertas se acercan a la zona de 0.6700.

AUD/USD Gráfico Diario

- El par GBP/USD alcanza un máximo de nueve semanas en 1.2517, cotizando actualmente por encima del nivel de 1.2500, lo que supone una ganancia de más del 0.30% en la media sesión norteamericana.

- Se especula con la posibilidad de que el Banco de Inglaterra haya dado por concluido el endurecimiento de su política monetaria, ya que las probabilidades en los mercados indican una probabilidad inferior al 10% de que se produzca una subida de tipos y se anticipa un recorte de las tasas para junio de 2024.

- GBP/USD Perspectivas técnicas: Podría probar 1.2700 si registra un cierre diario por encima de 1.2700; de lo contrario, se espera un retroceso hacia 1.2400.

El par GBP/USD actualiza máximos de nueve semanas en 1.2517 y gana más de un 0.30% en la media sesión norteamericana, tras tocar un mínimo diario en 1.2446. En el momento de escribir estas líneas, el par GBP/USD opera por encima de 1.2500, manteniendo intacto el sesgo alcista.

La Libra avanza mientras los participantes del mercado esperan el discurso de Bailey del BoE

Un escaso calendario económico a ambos lados del Atlántico dejaría a los operadores de la GBP/USD a la espera del discurso del gobernador del Banco de Inglaterra (BoE), Andrew Bailey, que no se espera que mueva la aguja, ya que se especula que el BoE ha terminado de endurecer su política monetaria. Las probabilidades de una subida de tipos son inferiores al 10%, mientras que la primera bajada de tipos está prevista para junio de 2024.

En el frente fiscal, el Primer Ministro británico, Rishi Sunak, declaró que el Gobierno reduciría los impuestos tras la caída de la inflación, en vísperas de la publicación del presupuesto de otoño del Reino Unido. Se espera que el Ministro de Hacienda británico, Jeremy Hunt, anuncie cómo acelerará una economía estancada. Hunt añadió: "Planeamos una serie de medidas para impulsar la inversión empresarial".

En el frente estadounidense, el Conference Board (CB) reveló que el índice adelantado cayó un -0.8% frente a un -0.7%, más de lo esperado. Informar de que la economía se está desacelerando, ya que el deterioro de las condiciones de los consumidores y las empresas, junto con el descenso del índice ISM de nuevos pedidos, dibujan un panorama económico sombrío.

En la agenda económica de la semana destaca el discurso del Gobernador del BOE, Andrew Bailey. El martes, el índice de actividad nacional de la Fed de Chicago, junto con las ventas de viviendas existentes, arrojarán algo de luz sobre la situación de la economía estadounidense.

Análisis del precio del GBP/USD: Perspectiva técnica

El gráfico diario muestra al par con sesgo alcista, y se espera que los compradores de GBP/USD pongan a prueba el máximo del 11 de septiembre en 1.2548, antes de 1.2600. Una vez superado, la siguiente parada sería el máximo del 30 de agosto en 1.2746. Por otro lado, el par podría sufrir un retroceso si el GBP/USD no logra superar la señal de 1.2500. Por lo tanto, el par podría apuntar a la baja y probar la media móvil de 200 días (DMA) en 1.2446 antes de sumergirse en 1.2400. Una vez superada, la siguiente parada sería el mínimo del 17 de noviembre en 1.2374.

- El Dólar canadiense cotiza estable mientras los mercados digieren un lunes tranquilo.

- El martes se publicará la inflación medida por el IPC en Canadá, y a finales de semana las ventas minoristas.

- Por otro lado, el petróleo crudo continúa en alza, lo que beneficia al CAD.

El Dólar Canadiense (CAD) se inclina a la baja en las tranquilas operaciones del lunes, mientras que los mercados se agitan con las Apuestas al Dólar (USD), pero las pérdidas del CAD parecen limitadas por el aumento de las ofertas de petróleo crudo.

El martes se publicará el Índice de Precios al Consumo (IPC) de Canadá y el viernes se publicarán las ventas minoristas canadienses. El martes también se publicarán las Minutas de la última reunión del Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal (Fed).

Resumen diario de los movimientos en los mercados: El Dólar canadiense sube suavemente tras un lunes tranquilo pero ligeramente optimista

- Las cifras del IPC canadiense del martes centrarán la atención de los operadores del Loonie.

- Los mercados esperan un ligero repunte en la cifra intermensual, 0.1% para octubre en comparación con -0.1% de septiembre.

- Se espera que la inflación anualizada del IPC canadiense se enfríe ligeramente y se sitúe en el 3.6% frente al 3.8% anterior.

- Con los mercados centrados en el Dólar, la publicación de las Minutas de la reunión de la Fed del martes podría ser el centro de atención.

- Los mercados están apostando a que la Fed ha terminado con las subidas de tasas, los inversores se centrarán en las cifras de inflación en previsión de futuros recortes de tasas.

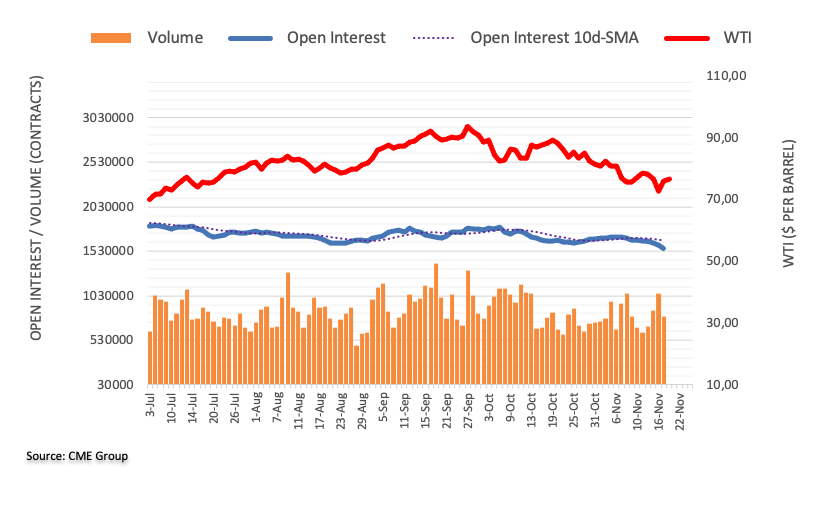

- Los mercados de petróleo crudo a la deriva al alza el lunes, pero el interés abierto está disminuyendo, lo que podría ver la disminución de soporte para el CAD.

Análisis Técnico: El Dólar canadiense busca un punto de soporte en el comercio suave del lunes

El Dólar canadiense (CAD) está siendo empujado a la baja para la sesión del lunes, inclinándose hacia 1.3750 mientras que el par USD/CAD se recupera en la media móvil simple (SMA) de 50 horas. El par registró un mínimo intradiario cerca de 1.3690 en los primeros compases de la sesión, pero el USD/CAD está recortando las caídas del viernes desde la SMA de 200 horas en 1.3760.

En las velas diarias, el USD/CAD continúa viendo ofertas que presionan el soporte técnico dinámico en la línea de tendencia ascendente desde los mínimos de julio en 1.3100. Las ofertas siguen encontrando soporte en la SMA de 50 días, y la tendencia a largo plazo parece apoyar la continuación de la fortaleza del USD.

En el lado bajista, el USD/CAD está luchando para establecer ganancias significativas, y los riesgos a la baja están aumentando a medida que el par se negocia en los máximos del año.

Cotización actual del Dólar canadiense

A continuación se muestra la variación porcentual del Dólar canadiense (CAD) contra las divisas listadas hoy. El Dólar canadiense fue la moneda más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.33% | -0.34% | 0.11% | -0.54% | -1.04% | -0.39% | -0.21% | |

| EUR | 0.33% | -0.02% | 0.44% | -0.20% | -0.70% | -0.05% | 0.14% | |

| GBP | 0.34% | 0.02% | 0.46% | -0.19% | -0.69% | -0.04% | 0.15% | |

| CAD | -0.12% | -0.44% | -0.47% | -0.66% | -1.16% | -0.50% | -0.32% | |

| AUD | 0.53% | 0.21% | 0.19% | 0.65% | -0.50% | 0.15% | 0.33% | |

| JPY | 1.03% | 0.71% | 0.45% | 1.14% | 0.50% | 0.65% | 0.82% | |

| NZD | 0.39% | 0.06% | 0.05% | 0.50% | -0.15% | -0.65% | 0.18% | |

| CHF | 0.20% | -0.12% | -0.14% | 0.32% | -0.34% | -0.84% | -0.19% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza a lo largo de la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR(base)/JPY (cotización).

Gráfico horario USD/CAD

Gráfico Diario USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que impulsan el Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, la mayor exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones de Canadá frente a sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una Balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El par USD/JPY registra mínimos de siete semanas, mientras que la recuperación del yen se prolonga.

- Las cifras de la Inflación de Tokio, que se publicarán a finales de semana, podrían poner freno a la recuperación del Yen.

- El par USD/JPY se prepara para su tercera jornada consecutiva a la baja, ya que los mercados venden Dólar y ofrecen Yen.

El par USD/JPY continúa en baja durante la jornada del lunes, y el Yen japonés (JPY) avanza más de 1% frente al Dólar estadounidense (USD). El par ha retrocedido desde la zona de 150.00 y actualmente apunta a la zona por debajo de los 148.00.

La caída generalizada de la posición especulativa del Dólar estadounidense está exacerbando la recuperación del Yen desde mínimos de varios años, y el truco para los alcistas del Yen será mantener el rumbo del yen a través de las cifras de inflación japonesas que se publicarán a finales de esta semana, previstas para las primeras horas del viernes.

Se espera que el Índice de Precios al Consumo (IPC) de Japón del viernes muestre una ligera mejora en el IPC subyacente (IPC menos volátil de los precios de los alimentos frescos), con la previsión de que la cifra anualizada suba del 2.8% al 3.0%.

El Banco de Japón (BOJ) se ha mantenido últimamente en una postura increíblemente moderada, lo que ha contribuido a que el Yen alcance algunas de sus ofertas más bajas en quince años frente a algunas de las otras divisas principales. Una cifra de inflación alentadora sería la salvación para el BOJ, que espera que algunas de sus medidas políticas extraordinarias ayuden a evitar que la economía japonesa vuelva a caer en una deflación a largo plazo.

Cotización actual del Yen japonés

A continuación, se muestra la evolución porcentual del Yen japonés (JPY) contra las divisas listadas hoy. El Yen japonés se apreció contra el dólar canadiense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.33% | -0.34% | 0.11% | -0.55% | -1.06% | -0.41% | -0.19% | |

| EUR | 0.33% | -0.03% | 0.44% | -0.22% | -0.73% | -0.08% | 0.13% | |

| GBP | 0.34% | 0.03% | 0.47% | -0.19% | -0.70% | -0.06% | 0.16% | |

| CAD | -0.12% | -0.44% | -0.46% | -0.66% | -1.18% | -0.53% | -0.31% | |

| AUD | 0.54% | 0.22% | 0.21% | 0.66% | -0.51% | 0.13% | 0.35% | |

| JPY | 1.06% | 0.72% | 0.48% | 1.18% | 0.51% | 0.65% | 0.87% | |

| NZD | 0.42% | 0.09% | 0.07% | 0.53% | -0.13% | -0.65% | 0.24% | |

| CHF | 0.20% | -0.13% | -0.14% | 0.31% | -0.35% | -0.87% | -0.21% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el Euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, el cambio porcentual que aparece en el recuadro representará EUR(base)/JPY (cotización).

Perspectivas técnicas del USD/JPY

El par USD/JPY se prepara para su tercer día consecutivo de pérdidas, acelerando las caídas a medida que el par cae por debajo de la media móvil simple (SMA) de 50 días por primera vez desde finales de julio, cuando el par cotizaba cerca de 141.00.

Con un cierre a la baja para el lunes, el par USD/JPY habrá cerrado en baja durante cuatro de las últimas cinco jornadas, y el par ha retrocedido más de un 2.5% desde el máximo alcanzado a comienzos de la semana pasada en 151.91.

A pesar de la caída a corto plazo, el USD/JPY se mantiene firmemente bien negociado, y sigue cotizando muy por encima de la SMA de 200 días, que está a millas de distancia de la acción del precio actual, empujando hacia arriba en 142.00.

USD/JPY Gráfico Diario

- El Peso mexicano (MXN) avanza frente al Dólar estadounidense (USD), impulsado por el apetito de riesgo en los mercados.

- En México se publicarán los datos de inflación de mediados de noviembre, que se espera muestren un ligero aumento del IPC general y un ligero descenso del IPC subyacente.

- El Banco de México (Banxico) publicará las actas de su última reunión, en la que decidió mantener sin cambios las tasas de interés, modificando su lenguaje respecto a declaraciones anteriores.

El Peso mexicano (MXN) amplía sus ganancias a pesar de estar de vacaciones en observancia de la Revolución Mexicana, subiendo más de un 0.30% frente al Dólar estadounidense (USD) en medio de un impulso de apetito de riesgo. En general, persiste la debilidad del Dólar, a pesar de que los rendimientos de los bonos del Tesoro avanzan ligeramente. El par USD/MXN cotiza en 17.13 tras alcanzar un máximo diario de 17.25.

La agenda económica de México de esta semana incluirá la publicación de la inflación de mediados de noviembre, que se espera que muestre un ligero repunte en el Índice de Precios al Consumo (IPC) general y una minúscula reducción en el IPC subyacente. Además, el Banco de México (Banxico) publicará las actas de su última reunión tras decidir mantener las tasas "por algún tiempo" en los niveles actuales, cambiando el lenguaje de las cinco reuniones anteriores de "por un periodo prolongado." En cuanto a las bajadas de tasas, el mercado de swaps prevé recortes de 50 puntos básicos para el primer semestre de 2024.

Resumen diario de movimientos: La recuperación del peso mexicano se extiende a siete días consecutivos, el USD/MXN alcanza mínimos de dos meses en 17.11

- El USD/MXN cotiza muy por debajo de las medias móviles simples (SMA) de 20, 50, 100 y 200 días, lo que muestra un sesgo bajista.

- El Índice del Dólar estadounidense (DXY), que mide el valor del Dólar frente a una cesta de divisas, registra pérdidas superiores al 0.20%, cotizando en 103.57, a pesar de que los rendimientos de los bonos del Tesoro estadounidense suben.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años sube dos puntos básicos (pb), hasta el 4.46%.

- El viernes se conocerán las cifras del Producto Interior Bruto (PIB) de México, junto con la cuenta corriente del tercer trimestre.

- Los datos económicos del jueves en Estados Unidos sugieren que la economía se está desacelerando, tal y como esperaba la Reserva Federal, después de que la Producción Industrial se desplomara en octubre y las solicitudes de subsidio de desempleo registraran el mayor aumento desde agosto.

- Los datos publicados la semana pasada mostraron una caída de los precios pagados por consumidores y productores en EE.UU., lo que aumentó las especulaciones de los inversores de que el ciclo de endurecimiento de la Fed ha llegado a su fin.

- El mercado de swaps sugiere que los operadores esperan 100 puntos básicos de recorte de tasas por parte de la Fed en 2024.

- El último informe sobre la inflación en México, publicado el 9 de noviembre, mostró que los precios crecieron un 4.26% interanual en octubre, por debajo de las previsiones del 4.28% y de la tasa anterior del 4.45%. En términos mensuales, la inflación se situó en el 0.39%, ligeramente por encima del consenso del 0.38% y del 0.44% de septiembre.

- Banxico revisó sus previsiones de inflación del 3.50% al 3.87% para 2024, lo que se mantiene por encima del objetivo del banco central del 3.00% (más o menos un 1%).

Análisis Técnico: El Peso mexicano mantiene la ventaja, con el USD/MXN apuntando a 17.00

El sesgo bajista del USD/MXN se mantiene intacto, con los vendedores atentos a una prueba de 17.00, lo que abriría la puerta a nuevas pérdidas por debajo de la figura. La próxima parada será el mínimo del 28 de agosto en 16.69, antes del mínimo del año hasta la fecha en 16.62.

Por otra parte, si el USD/MXN rompe por encima de la media móvil simple (SMA) de 100 días en 17.34, podría allanar el camino hacia 17.50. Sin embargo, la pérdida de 17.28, el mínimo del 3 de noviembre, ha expuesto la siguiente zona de demanda en 17.00.

Preguntas frecuentes sobre el Peso mexicano

¿Qué factores clave impulsan al Peso mexicano?

El peso mexicano (MXN) es la divisa más negociada entre sus pares latinoamericanos. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de reubicar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país es considerado un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del Petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el peso mexicano (MXN), ya que se traducen en mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del Peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo afecta el sentimiento de riesgo general al Peso mexicano?

Como divisa de mercados emergentes, el Peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversionistas perciben que los riesgos de mercados más amplios son bajos y por lo tanto están deseosos de comprometerse con inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

- El Dólar neozelandés sube gracias al optimismo respecto a su principal socio comercial, China.

- El Kiwi gana tracción después de que el PBOC decida mantener las tasas sin cambios y bombee más liquidez a la economía.

- El par NZD/USD continúa rebotando, retomando la tendencia alcista de corto plazo de la semana pasada.

El Dólar neozelandés (NZD) cotiza al alza frente al Dólar estadounidense (USD) al comienzo de la nueva semana, ya que el optimismo en torno a las perspectivas de China, principal socio comercial de Nueva Zelanda, da soporte al NZD, y el USD sufre más pérdidas.

Resumen diario de los mercados: El Dólar neozelandés se beneficia de la mejora del sentimiento en torno a China

- El Dólar neozelandés sube, beneficiado por el mayor optimismo sobre las perspectivas de China, su principal socio comercial.

- El lunes, los funcionarios chinos reiteraron su promesa de desplegar más políticas de apoyo al atribulado sector inmobiliario del país.

- Durante la sesión asiática, el Banco Popular de China (PBOC) celebró su reunión de política monetaria y decidió mantener su tasa preferencial para préstamos (tasa preferencial para préstamos) cerca de mínimos del 3.45%. También inyectó unos 80.000 millones de yuanes de liquidez en la economía.

- El PBOC también fijó un punto medio diario más alto de lo esperado para la paridad USD/CNY.

- El Dólar, por su parte, se vio lastrado por la expectativa de que la Reserva Federal (Fed) haya concluido la subida de los tipos de interés.

- Dado que unos tipos de interés más altos tienden a aumentar la demanda de una divisa porque atraen las entradas de capital extranjero, esto ha lastrado al Dólar.

- De hecho, los mercados están valorando la posibilidad de que la Fed recorte los tipos casi 100 puntos básicos hasta diciembre de 2024, lo que ha provocado una fuerte caída de los rendimientos de los Bonos del Tesoro de EE.UU., que están estrechamente correlacionados con el USD. El rendimiento de la deuda pública estadounidense a 10 años cayó el viernes a mínimos de dos meses y sigue debilitando al Dólar.

- La próxima publicación de relevancia para el Dólar neozelandés es la balanza comercial de Nueva Zelanda para octubre, que se publicará a las 21:45 GMT.

Análisis Técnico del Dólar neozelandés: El NZD/USD podría estar formando un posible suelo

El NZD/USD - el número de dólares estadounidenses que puede comprar un Dólar neozelandés - continúa su rebote el lunes, alcanzando un máximo cerca de los máximos clave de octubre en (0.6050 - 0.6055).

-638360905232034437.png)

Dólar neozelandés frente al dólar estadounidense: Gráfico Diario

El par se mantiene en una tendencia alcista a corto plazo, con sesgo largo; esto se mantiene mientras los mínimos del 14 de noviembre en 0.5863 permanezcan intactos.

La zona que rodea los máximos de octubre se ha tocado varias veces este año, lo que la convierte en un importante nivel de soporte y resistencia. Debido a su importancia, es probable que se produzca un rendimiento volátil cuando se rompa.

Una ruptura decisiva por encima de 0.6055 cambiaría las perspectivas a alcistas a medio plazo, indicando la posibilidad del nacimiento de una nueva tendencia alcista. Este movimiento tendría como objetivo inicial la media móvil simple (SMA) de 200 días en torno a 0.6100.

Es posible que se haya formado un patrón alcista inverso de cabeza y hombros en los mínimos. El patrón se identifica por las etiquetas aplicadas al gráfico anterior. L y R representan los hombros izquierdo y derecho, mientras que H representa la cabeza. Si la línea del cuello en los máximos de octubre se rompe con decisión, indicará un movimiento sustancial al alza, con un objetivo en 0.6215.

Una ruptura decisiva iría acompañada de una vela verde larga o de tres velas verdes seguidas.

Sin embargo, las tendencias a medio y largo plazo siguen siendo bajistas, por lo que el potencial bajista sigue siendo elevado.

Preguntas frecuentes sobre el Dólar neozelandés

¿Qué factores determinan la cotización del Dólar neozelandés?

El Dólar neozelandés (NZD), también conocido como kiwi, es una divisa de comercio muy conocida entre los inversores. Su valor viene determinado en líneas generales por la salud de la economía neozelandesa y la política del banco central del país. Sin embargo, existen algunas particularidades que también pueden hacer que el NZD se mueva. La evolución de la economía china tiende a mover el Kiwi porque China es el mayor socio comercial de Nueva Zelanda. Las malas noticias para la economía china probablemente se traduzcan en menos exportaciones neozelandesas al país, lo que afectará a la economía y, por tanto, a su divisa. Otro factor que mueve el NZD son los precios de los productos lácteos, ya que la industria láctea es la principal exportación de Nueva Zelanda. Los altos precios de los productos lácteos impulsan los ingresos de exportación, contribuyendo positivamente a la economía y, por tanto, al NZD.

¿Cómo afectan al Dólar neozelandés las decisiones del RBNZ?

El objetivo del Banco de la Reserva de Nueva Zelanda (RBNZ) es alcanzar y mantener una tasa de inflación de entre el 1% y el 3% a medio plazo, con el objetivo de mantenerla cerca del punto medio del 2%. Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, el RBNZ sube los tipos de interés para enfriar la economía, pero la medida también hará subir el rendimiento de los bonos, aumentando el atractivo de los inversores para invertir en el país e impulsando así el dólar neozelandés. Por el contrario, unas tasas de interés más bajas tienden a debilitar el NZD. El llamado diferencial de tasas, o cómo son o se espera que sean las tasas en Nueva Zelanda en comparación con las establecidas por la Reserva Federal de EE.UU., también puede desempeñar un papel clave en el movimiento del par NZD/USD.

¿Cómo influyen los datos económicos en el valor del Dólar neozelandés?

La publicación de datos macroeconómicos en Nueva Zelanda es clave para evaluar el estado de la economía y puede influir en la valoración del dólar neozelandés (NZD). Una economía fuerte, basada en un alto crecimiento económico, un bajo desempleo y una elevada confianza es bien para el NZD. Un alto crecimiento económico atrae la inversión extranjera y puede animar a la Reserva del Banco de Nueva Zelanda a subir las tasas de interés, si esta fortaleza económica viene acompañada de una inflación elevada. Por el contrario, si los datos económicos son débiles, es probable que el NZD se deprecie.

¿Cómo influye el sentimiento de riesgo general en el Dólar neozelandés?

El Dólar neozelandés (NZD) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversores perciben que los riesgos generales de los mercados son bajos y se muestran optimistas sobre el crecimiento. Esto suele traducirse en unas perspectivas más favorables para las materias primas y las denominadas "divisas de materias primas", como el Kiwi. Por el contrario, el NZD tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

El par EUR/USD avanza hasta 1.09. Los economistas de Scotiabank analizan las perspectivas del par.

El tono sigue siendo alcista

El par EURU/USD ha alcanzado nuevos máximos de ciclo, que ponen a prueba los máximos de finales de agosto, y el tono y la tendencia del Euro siguen siendo alcistas.

Las señales de fortaleza de la tendencia son alcistas para el Euro, lo que mantiene al par en camino de alcanzar 1.0961 (61.8% de retroceso de la caída del Euro en el segundo semestre).

Es probable que las caídas menores (hacia la zona media/superior de 1.08) se mantengan soportadas en medio de un sólido impulso de la tendencia alcista.

Los economistas de Citigroup esperan que el Franco suizo (CHF) se debilite, ya que el Banco Nacional Suizo (SNB) podría haber puesto fin a su ciclo de endurecimiento.

El CHF se inclina hacia un periodo prolongado de bajo rendimiento

La pausa del SNB en su reunión de septiembre, con una tasa terminal del 1.75%, probablemente señale el final de su ciclo de endurecimiento, lo que deja al CHF inclinado hacia un periodo prolongado de rendimiento inferior, dado el rendimiento significativamente inferior del CHF en comparación con casi todos sus homólogos del G10 (excluido el Yen).

Sin embargo, al poner fin a su ciclo de subidas de tipos, el SNB se ha mostrado dispuesto a reforzar el CHF en caso de que la inflación suiza vuelva a superar su objetivo del 2%. Sin embargo, dado que Suiza tiene un coeficiente exportaciones/PIB del 75% y está mucho más orientada a la exportación que sus homólogos, es probable que el SNB sea más prudente esta vez a la hora de apoyar un CHF más fuerte, especialmente cuando sus perspectivas de crecimiento se debiliten significativamente.

Se espera que el CHF se debilite frente a la mayoría de sus homólogos del G-10 a medio plazo, ya que los inversores utilizan la divisa como vehículo de financiación de bajo coste para comprar activos de riesgo y divisas.

El USD/JPY cae por debajo del nivel de 149.00. Los economistas de Société Générale analizan las perspectivas del par.

Sólo una ruptura por encima de 152.00 sería señal de una tendencia alcista mayor

El USD/JPY ha vuelto a tener dificultades para recuperar el máximo de 2022 cerca de 152.00, formando un patrón de doble techo.

El MACD diario presenta divergencias negativas y ha caído por debajo de su línea de activación, lo que denota la falta de un impulso alcista estable.

El par está intentando romper por debajo de la SMA de 50 días por primera vez desde agosto y está desafiando el mínimo reciente. No se puede descartar un retroceso a corto plazo hacia el límite inferior del canal de varios meses cerca de 146.30/146 y 145.10.

Sólo una ruptura por encima de 152.00 señalaría una tendencia alcista más amplia.

El par AUD/USD alcanza máximos de tres meses. Los economistas de Société Générale analizan las perspectivas del par.

Estableciéndose por encima de 0.65

El par AUD/USD no renuncia a recuperar el nivel de 0.65 tras otro intento decente de terminar la semana por encima del nivel del viernes pasado, a pesar de la persistente preocupación por el sector inmobiliario en China.

El descenso de los rendimientos en EE.UU. hace que la moneda no haya tenido mejor oportunidad para salir del rango de tres meses y desafiar la media móvil de 200 días en 0.6595.

El sesgo estacional aumenta los riesgos al alza a corto plazo para el EUR/USD, según informan los economistas de MUFG Bank.

El EUR/USD gana de media un 1.8% en las últimas cinco semanas del año

A lo largo de todo el periodo de comercio del Euro desde 1999, el par EUR/USD gana de media un 1.8% en las cinco últimas semanas del año. No existe un consenso claro sobre el porqué de este sesgo, y los participantes del mercado ofrecen diferentes razonamientos.

Ciertamente, parece bastante probable que se produzca algún tipo de cuadratura de posiciones a finales de año. Si observamos el historial del posicionamiento de los Fondos de Apalancamiento en EUR, por ejemplo, vemos que la mayor parte del tiempo el posicionamiento es bajista en EUR. Aproximadamente dos tercios del tiempo desde que comenzaron los datos de Fondos Apalancados del IMM en 2006, el posicionamiento ha sido bajista.

Por lo tanto, merece la pena mencionar dos advertencias con respecto a este año. En primer lugar, el fuerte rebote del EUR/USD en noviembre podría restar algo de margen al alza del EUR en diciembre, y el posicionamiento en estos momentos muestra un EUR alcista modesto.

El Dólar mantiene un tono suave tras cerrar el viernes a la baja después de una mala semana. Los economistas de Scotiabank analizan las perspectivas del Dólar.

La ralentización del crecimiento en EE.UU. y la bajada de los rendimientos debilitarán el atractivo del USD

El sentimiento hacia al Dólar está cambiando claramente a medida que crece la convicción de los mercados de que el ciclo de endurecimiento de la Fed ha llegado a su fin y los inversores empiezan a centrarse en cuándo empezará la Fed a relajar su política monetaria.

La ralentización del crecimiento y el descenso de los rendimientos en EE.UU. debilitarán el atractivo del Dólar en los próximos meses.

- El USD/MXN cae por debajo del nivel de 17.15 por primera vez desde el 22 de septiembre.

- El índice del Dólar DXY está extendiendo la fuerte caída iniciada tras la publicación de los datos de inflación de EE.UU. de la semana pasada, más débiles de lo esperado.

- El martes se publicarán las minutas de la última reunión de política monetaria de la Reserva Federal de EE.UU.

El precio del Dólar estadounidense (USD) cae a mínimos de casi dos meses frente al Peso mexicano (MXN), llevando al par USD/MXN por debajo del nivel de 17.15 por primera vez desde el 22 de septiembre. En el momento de escribir, el par cotiza en la zona de mínimos diarios, alrededor de 17.1250 y perdiendo cerca del 0.55%, en el día en media de una amplia debilidad del Dólar estadounidense.

El Peso se está fortaleciendo sin parar frente al Dólar desde el pasado 10 de noviembre, en que el par USD/MXN alcanzó un máximo en 17.94. La debilidad general del Dólar se debe a las expectativas moderadas en torno a la Reserva Federal (Fed) de Estados Unidos. Se espera que la Fed haya terminado su ciclo de subidas de tasas y los mercados están empezando a valorar nuevos recortes en los tipos de interés en el primer semestre de 2024, lo que está pesando ampliamente en el Dólar.

El precio del Dólar extiende la caída

El índice del Dólar estadounidense (DXY) está extendiendo la fuerte caída de la semana pasada iniciada tras la publicación de los datos del Índice de Precios al Consumidor (IPC) de EE.UU., más débiles de lo esperado.

Vale la pena mencionar que el IPC de Estados Unidos se situó en el 3.2% interanual en octubre, cinco décimas por debajo del 3.7% de septiembre, según informó el martes la Oficina de Estadísticas Laborales. La inflación subyacente, que excluye los precios volátiles de los alimentos y la energía, cayó al 4% desde el 4.1% anterior. Este es el nivel más bajo registrado por el indicador en 25 meses, concretamente desde septiembre de 2021.

El Índice de Precios de Producción (IPP) estadounidense registró su mayor caída desde abril de 2020 y bajó un 0.5% en octubre. Además, los datos de septiembre también se revisaron a la baja para mostrar un aumento del IPP del 0.4% en lugar del 0.5%.

Tras la publicación de estos datos, los participantes del mercado parecen convencidos de que la Fed no volverá a subir los tipos de interés y han estado valorando la posibilidad de recortes de tipos durante la primera mitad de 2024.

El viernes pasado, el índice DXY cerró por debajo del nivel de los 104.00 puntos por primera vez desde principios de septiembre. En el momento de escribir, el índice extiende el movimiento a la baja y cae hacia la región de 103.50, perdiendo un 0.30% en el día.

En lo referente al calendario macroeconómico de esta semana, los bancos permanecerán cerrados en Mexico por la conmemoración del Día de la revolución el lunes. El martes, la atención se centrará en la publicación de las minutas de la última reunión del Comité Federal de Marcado Abierto (FOMC) de la Fed. El miércoles, desde México se informará de los datos de las ventas minoristas de septiembre, mientras que EE.UU. publicará los datos de pedidos de bienes duraderos de octubre y las solicitudes iniciales de subsidio de desempleo para la semana que finalizó el 17 de noviembre. El jueves, los mercados de EE.UU. permanecerán cerrados por el festivo del Día de Acción de Gracias, mientras que en México se informará de los datos de inflación de la primera mitad de noviembre. Finalmente el viernes, desde EE.UU. se informará de los PMI preliminares de manufactura y de servicios de S&P Global para noviembre y desde México se publicará el dato del Producto Interior Bruto (PIB) del tercer trimestre.

USD/MXN niveles técnicos

Con el Dólar estadounidense debilitándose frente al Peso mexicano alrededor del nivel de 17.12, el próximo soporte a la baja estará en la zona 17.00/16.99, zona psicológica y mínimo del 20 de septiembre, respectivamente. Más abajo de este nivel, el objetivo estará en 16.70, mínimo del pasado 31 de agosto.

Al alza, hay una resistencia iniciada en torno a 17.40, máximo del 14 de noviembre. Más arriba, el techo de la semana anterior alrededor de 17.70/17.72 será la siguiente resistencia antes de atacar el nivel de 17.94 (máximo del 10 de noviembre e inicio del movimiento bajista actual en el gráfico diario). En caso de superar ese nivel, el USD/MXN podría subir a la zona psicológica de 18.00 y a la barrera alrededor de 18.15.

- El EUR/USD se suma a la recuperación mensual y vuelve a acercarse a 1.0940.

- El siguiente objetivo al alza es el umbral de 1.1000.

El EUR/USD se suma al optimismo actual y alcanza un nuevo máximo de tres meses en torno a 1.0940 a principios de semana.

La continuación del sesgo alcista podría llevar a revisar el máximo semanal de 1.0945 (30 de agosto) más pronto que tarde. Una vez superado, el contado podría desafiar el umbral psicológico de 1.1000.

De momento, mientras se mantenga por encima de la importante SMA de 200 días, hoy en 1.0805, las perspectivas del par deberían seguir siendo constructivas.

Gráfico diario del EUR/USD

El Dólar estadounidense se debilitó un 1.8% (base DXY) la semana pasada. Los economistas del MUFG Bank analizan las perspectivas del Dólar.

Parece abocado a nuevos descensos

Ahora creemos que la ventana para una renovada fortaleza del Dólar estadounidense a la que nos hemos estado refiriendo podría haberse cerrado.

Los datos de EE.UU. y las condiciones de crecimiento mundial seguirán siendo clave para el alcance de una mayor debilidad del Dólar en el futuro.

El Dólar sigue siendo vulnerable a nuevas ventas, sin duda en la primera parte de esta semana, tanto desde una perspectiva fundamental como técnica.

En una entrevista concedida el lunes a CNBC News, la Secretaria del Tesoro de EE.UU., Janet Yellen, ha afirmado que "EE.UU. y China reconocen que tienen la oportunidad de trabajar juntos".

Comentarios adicionales

El Presidente Biden dejó claro a XI Jinping que la política respecto a Taiwán no ha cambiado.

Se trataron cuestiones relativas a las inversiones de China en EE.UU.

Los estadounidenses siguen viendo subidas en algunos precios importantes, incluidos los de los alimentos.

Nos preocupan los problemas relacionados con la privacidad y las redes sociales.

Este asunto no se ha resuelto.

Creo que estamos haciendo progresos considerables y reduciendo la inflación.

La administración Biden está realizando inversiones que mejorarán las condiciones en muchas partes del país.

No podemos permitir que Ucrania pierda la batalla en el frente interno.

Ucrania depende totalmente de la ayuda estadounidense.

Israel también necesita ayuda urgentemente.

La ayuda es importante para la seguridad nacional de Estados Unidos.

Necesitamos una senda fiscalmente responsable y sostenible en materia de gasto e impuestos.

La subida de las tasas de interés plantea retos adicionales para la reducción de la deuda.

- El DXY sufre una presión adicional y desafía la SMA de 200 días.

- El DXY corre el riesgo de sufrir pérdidas sostenidas si se superan los 103.60 de forma convincente.

El Índice del Dólar estadounidense (DXY) se suma al descenso del viernes y cae el lunes a niveles vistos por última vez a principios de septiembre en torno a 103.50.

En caso de que los osos presionen con más fuerza, la quiebre del mínimo de noviembre de la SMA de 200 días en 103.61 debería dejar la puerta abierta a nuevos retrocesos en el horizonte a corto plazo. Dicho esto, el siguiente soporte surge en el mínimo semanal de 102.93 (30 de agosto) antes del umbral psicológico de 100.00.

Mientras tanto, por debajo de la SMA clave de 200 días, se espera que las perspectivas del DXY cambien a bajistas.

Gráfico diario del DXY

El Yen es la divisa con mejor desempeño en el día. Los economistas de Scotiabank analizan las perspectivas del yen.

En el gráfico diario se observa una pequeña reversión

Valores japoneses alcanzaron un nuevo máximo de 33 años brevemente antes de retroceder, pero las ganancias del JPY son más un reflejo de las perspectivas de menor rendimiento de EE.UU., así como el posicionamiento.

Los datos de la CFTC del viernes mostraron un gran aumento de las posiciones cortas netas especulativas en JPY hasta el martes de la semana pasada (en medio de una mejora general de las compras netas de USD); las posiciones cortas netas en JPY mantenidas por operadores especulativos, de fondos de cobertura y de dinero real aumentaron hasta la mayor cifra en casi un año, justo cuando el JPY empezaba a mostrar algunos signos de estabilización cerca de los mínimos recientes.

Los patrones gráficos diarios sugieren que se ha formado una reversión menor (patrón de doble techo) en el gráfico diario, con el objetivo de una caída a alrededor de 146.25 en las próximas 1-2 semanas. Esto podría presionar aún más a algunos de los cortos más débiles en JPY.

- El EUR/JPY cae a mínimos de varios días en la zona por debajo de 162.00.

- Más al sur se encuentra la SMA de 55 días cerca de 158.90.

El EUR/JPY extiende su caída por debajo del soporte de 162.00 a principios de semana.

En el horizonte a corto plazo, el cruce podría seguir cayendo. Dicho esto, las pérdidas podrían acelerarse hacia la SMA provisional de 55 días en 158.87 antes de la SMA provisional de 100 días en 158.02.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 152.79.

Gráfico diario del EUR/JPY

- El Euro amplía sus ganancias frente al Dólar estadounidense.

- Las acciones cotizan mayoritariamente con pérdidas el lunes.

- Las Minutas del FOMC serán el evento destacado de esta semana.

El Euro (EUR) mantiene inalterado el sesgo alcista frente al Dólar estadounidense (USD), lo que ha llevado al par EUR/USD a rondar la zona de 1.0930, o máximos de tres meses, en lo que va de lunes.

Mientras tanto, la evolución del Dólar, reflejada en el Índice del USD (DXY), sigue siendo negativa y pone a prueba el SMA clave de 200 días en la región de 103.60 durante la mañana europea.

La persistente tendencia bajista del Dólar se produce en medio de movimientos marginales en los rendimientos estadounidenses a lo largo de la curva, con el trasfondo de la creciente especulación sobre posibles recortes de las tasas de interés por parte de la Reserva Federal (Fed) en la primavera de 2024. Esta especulación se ha visto alimentada por unos indicadores de inflación (IPC e IPP) más débiles de lo previsto publicados la semana pasada.

En la agenda nacional, los precios de producción en Alemania se contrajeron un 0.1% intermensual en octubre y un 11.0% en los últimos doce meses.

En Estados Unidos, la única publicación destacada será el índice adelantado elaborado por The Conference Board.

Resumen diario de los mercados: El Euro parece dispuesto a prolongar su tendencia alcista

- El lunes, el Euro parece bien posicionado frente al Dólar.

- Los rendimientos en EE.UU. y Alemania avanzan modestamente hasta el momento.

- Los mercados ven que la Fed bajará las tasas de interés en el primer trimestre de 2024.

- Los inversores esperan que el BCE posponga la subida de tasas.

- En el mercado USD/JPY se especula con una intervención en el mercado de divisas.

Análisis Técnico: Las perspectivas del Euro siguen siendo constructivas por encima de la SMA de 200 días

El EUR/USD mantiene el optimismo y suena bien al norte de 1.0900 a principios de semana.

Inmediatamente al alza para el EUR/USD se encuentra el máximo semanal de 1.0945 del 30 de agosto, por delante del nivel psicológico de 1.1000. Al alza, el par podría entrar en contacto con el máximo de agosto de 1.1064 (10 de agosto) y otro máximo semanal de 1.1149 (27 de julio), todo ello precediendo al máximo de 2023 de 1.1275 (18 de julio).

Los movimientos bajistas ocasionales, por su parte, deberían encontrar un soporte inicial en la crítica media móvil simple (SMA) de 200 días en 1.0805, secundada por la SMA temporal de 55 días en 1.0644. Al sur de aquí surge el mínimo semanal de 1.0495 (13 de octubre) antes del mínimo de 2023 de 1.0448 (3 de octubre).

A grandes rasgos, las perspectivas del par deberían seguir siendo positivas mientras cotice por encima de la SMA de 200 días.

Preguntas frecuentes sobre la economía alemana

¿Cuál es el efecto de la economía alemana en el Euro?

La economía alemana tiene un impacto significativo en el euro debido a su condición de mayor economía de la Eurozona. Los resultados económicos de Alemania, su PIB, el empleo y la inflación pueden influir en gran medida en la estabilidad general y la confianza en el Euro. Si la economía alemana se fortalece, puede reforzar el valor del Euro, mientras que si se debilita ocurre lo contrario. En general, la economía alemana desempeña un papel crucial en la fortaleza del Euro y su percepción en los mercados mundiales.

¿Cuál es el papel político de Alemania en la Eurozona?