- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par NZD/USD ha vuelto a caer por debajo de 0.6000 a medida que los mercados vuelven a apostar por el Dólar estadounidense.

- El patrón de recuperación del Kiwi está empezando a consolidarse.

- El IPP de Nueva Zelanda cerrará la semana para el Kiwi, y el viernes se publicarán las viviendas iniciadas en Estados Unidos.

El par NZD/USD retrocede el jueves y se prepara para su peor jornada de comercio en un mes, con una caída de más del 1.2% desde el máximo del día de 0.6037.

La falta de datos económicos en EE.UU. redujo el apetito por el riesgo en los mercados, empujando al Dólar estadounidense (USD) al alza frente a activos de mayor riesgo como el Kiwi (NZD). Las solicitudes iniciales de subsidio de desempleo en EE.UU. para la semana del 10 de noviembre aumentaron a 231.000, por encima de las expectativas de 220.000 y superando las 218.000 de la semana anterior (revisadas al alza desde 217.000).

La producción industrial de EE.UU. tampoco estuvo a la altura de las expectativas, ya que la producción de octubre cayó un 0.6%, retrocediendo desde el escaso crecimiento del 0.1% de septiembre (revisado a la baja desde el 0.3%) y superando las previsiones del mercado del -0.3%.

El Índice de Precios de Producción (IPP) de Nueva Zelanda se conocerá en la sesión del viernes, cuando los Mercados neozelandeses abran al alza. El IPP neozelandés del tercer trimestre se situó en el -0.2% para los insumos y en el 0.2% para la producción.

NZD/USD Perspectivas técnicas

El retroceso del Kiwi por debajo de la zona de 0.6000 deja al NZD/USD expuesto a nuevas caídas, con el par en riesgo de retroceder a través de la media móvil simple (SMA) de 50 días y hacia la zona de 0.5900, con el último mínimo oscilante cerca de 0.5860.

En la parte alta, el máximo de esta semana en 0.6050 representa un nivel de resistencia técnica debido a los repetidos rechazos de la región desde la caída en la zona por debajo de 0.6100 en agosto. La resistencia técnica a largo plazo limitará cualquier subida en la SMA de 200 días cerca de 0.6100.

NZD/USD Gráfico Diario

Niveles técnicos del NZD/USD

- El GBP/JPY retrocede desde el máximo semanal de 188.24 y cotiza en torno a 187.00 en medio de patrones gráficos bajistas emergentes.

- La formación de un patrón de "estrella vespertina" cerca de los máximos anuales indica la posibilidad de nuevas caídas, con soportes clave en 186.41 y 186.04 en el punto de mira.

- Un rebote por encima de 188.00 podría invalidar la perspectiva bajista, preparando el escenario para una prueba del máximo del año hasta la fecha en 188.24 y posiblemente el nivel de 190.00.

El par GBP/JPY retrocede desde los máximos semanales alcanzados el miércoles en torno a 188.24 y ronda la zona de 187.00 a última hora de la sesión neoyorquina, mientras aparece un patrón gráfico de tres velas que podría justificar una mayor presión bajista sobre el par.

A corto plazo, el par GBP/JPY se está consolidando cerca de los máximos del año, aunque está formando un patrón gráfico de "estrella vespertina". Sin embargo, los vendedores deben recuperar el Tenkan-Sen en 186.41, junto con el mínimo del 14 de noviembre en 186.04 para exacerbar un retroceso más profundo por debajo del Senkou Span A visto en 185.47, antes del Kijun-Sen en 184.52.

Por otro lado, si los compradores recuperan 188.00, esto podría abrir la puerta a una mayor subida, con los compradores apuntando al máximo del año hasta la fecha en 188.24, seguido de 190.00.

GBP/JPY Análisis del precio - Gráfico diario

GBP/JPY Niveles técnicos

- El par USD/CHF ronda los 0.8880, con el franco congelado tras las recientes ganancias.

- En la semana, el CHF ha subido casi un 2.2% frente al USD.

- El apetito por refugiarse en activos seguros sigue siendo un tema clave que apuntala los flujos de los mercados, en beneficio del franco.

El par USD/CHF se mueve en torno al nivel de 0.8880 a medida que el apetito de riesgo de los mercados se deteriora, pero los vuelos de riesgo no llegan a mover sus apuestas sobre el Franco suizo (CHF).

El Franco suizo (CHF) se ha apreciado frente al Dólar estadounidense (USD) recientemente, con la popularidad de refugio seguro del CHF en el bloque de la UE evidente y el Banco Nacional Suizo (SNB) decidido a defender el CHF utilizando las compras directas en el mercado tanto como sea necesario.

A pesar de la acumulación de apuestas cortas sobre el CHF, el respaldo del SNB ha impedido cualquier depreciación significativa del Franco, y a pesar de una inflación cercana al 1.7% en la economía suiza, Suiza disfruta de un posicionamiento envidiable.

El constante tono de línea agresiva del SNB y el gran superávit neto de Suiza mantienen al USD/CHF inmovilizado a pesar de los cambios de sentimiento en los mercados.

Perspectivas técnicas del USD/CHF

El USD/CHF cayó con fuerza esta semana hasta la zona de 0.8850 desde la media móvil simple (SMA) de 200 días en la zona de 0.9000, y el par está probando mínimos de varios meses, con las ofertas mínimas de septiembre cerca de 0.8800 al alcance de la mano.

El par sigue un patrón de máximos más bajos desde que alcanzara un máximo cerca de 0.9250 a principios de octubre. El último máximo oscilante se sitúa en 0.9050, cerca de la zona de congestión de las SMA de 200 y 50 días.

USD/CHF Gráfico Diario

Nivel técnico del USD/CHF

Reuters informó de que los tres nuevos gobernadores de la Reserva Federal, el vicepresidente Philip Jefferson, Lisa Cook y Adriana Kugler, dijeron al senador estadounidense Rick Scott en una carta que no está claro cuánto tiempo más durará el proceso de reducción del balance financiero de la Fed. Explicaron que el proceso no tiene un final inminente.

"El tamaño de nuestro balance dependerá en última instancia de la demanda pública de nuestros pasivos, en particular divisas y reservas, y no podemos especificar de antemano cuál será esa demanda, de ahí que no tengamos como objetivo ningún valor en dólares concreto para nuestro balance", decía la carta según Reuters.

Los gobernadores consideran que "bajo supuestos plausibles, el tamaño del balance podría disminuir considerablemente más antes de que las reservas alcancen el nivel consistente con el marco operativo de reservas amplias".

Reacción de los mercados

El Dólar estadounidense registra resultados mixtos el jueves, manteniéndose firme con pérdidas semanales, ya que los participantes del mercado consideran que la Reserva Federal ha terminado de subir las tasas de interés. El DXY pierde un 0.10% y se sitúa en 104.30.

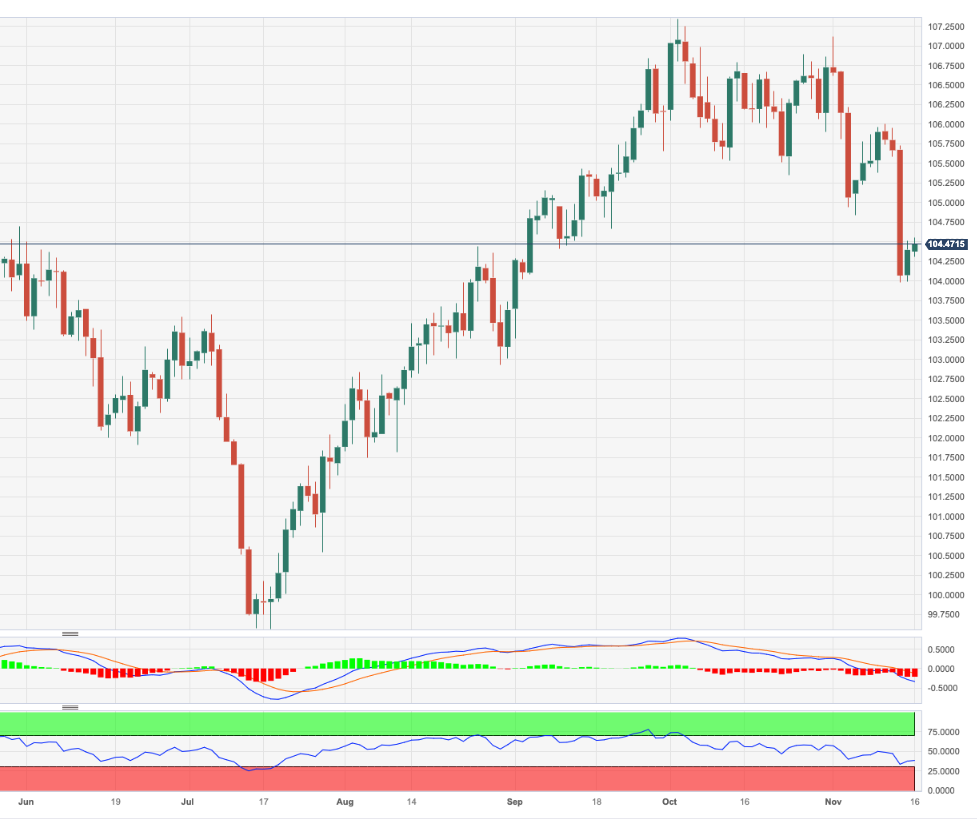

- El Índice del Dólar estadounidense (DXY) bajó primero a 104.00 y luego volvió a subir a 104.30.

- Las solicitudes de subsidio de desempleo se aceleraron en la primera semana de noviembre, mientras que la Producción Industrial de octubre decepcionó.

- La combinación del enfriamiento del mercado laboral y el retroceso de la inflación está haciendo creer a los inversores que el ciclo de subidas de tipos de la Fed ha llegado a su fin.

El Dólar estadounidense (USD) cotizó plano el jueves y giró dentro del rango de 104.00 a 104.30. El Dólar sigue bajo presión, ya que los mercados apuestan a que la Reserva Federal (Fed) será menos agresiva de lo esperado, luego de las débiles cifras de solicitudes por desempleo y producción industrial de los Estados Unidos.

La economía estadounidense muestra signos de enfriamiento, con un mercado laboral debilitado y una inflación en retroceso, lo que hace muy improbable que la Reserva Federal (Fed) suba los tipos de interés en la próxima reunión de diciembre. Dicho esto, el banco recibirá informes adicionales sobre el IPC y las nóminas no agrícolas antes de sus últimas decisiones de 2023, lo que podría afectar si finalmente deciden subir o no.

Resumen diario de los movimientos en los mercados: El Dólar estadounidense lucha por cobrar impulso tras unos datos débiles

- El Índice del Dólar se recuperó a 104.30 desde un mínimo en torno a 103.98 y se sitúa en su punto más bajo desde septiembre.

- Durante la semana que finalizó el 11 de noviembre, el número de solicitudes iniciales de subsidio por desempleo en los Estados Unidos aumentó a 231.000, superando las 220.000 previstas.

- El índice manufacturero de la Fed de Filadelfia mejoró ligeramente, situándose en -5.9 puntos en lugar de los -9 previstos.

- La Producción Industrial en Estados Unidos decepcionó las expectativas, experimentando una caída intermensual del 0.6%, superior al -0.3% previsto. También registró un descenso interanual del 0.7%.

- Los rendimientos del Tesoro estadounidense prolongaron su caída, con el rendimiento de los bonos del Tesoro a 2 años aumentando hasta el 4.86%, mientras que las tasas a 5 y 10 años subieron hasta el 4.43% y el 4.43%, respectivamente.

- Según la herramienta FedWatch de CME, las probabilidades de una subida de 25 puntos básicos en diciembre son nulas. Los mercados apuestan por un recorte de tasas antes de lo previsto, en mayo de 2024, si no en marzo.

Análisis Técnico: Los alcistas del Dólar dan batalla y defienden la SMA de 100 días

El gráfico diario sugiere que el DXY tiene una perspectiva técnica de neutral a bajista, con los alcistas habiendo perdido terreno significativo esta semana y luchando por tomar impulso. El índice de fuerza relativa (RSI) apunta al sur por debajo de 50, mientras que el histograma de divergencia de media móvil (MACD) exhibe barras rojas más grandes.

Si ampliamos la imagen, a pesar de que los osos ganan terreno y empujan al índice por debajo de la media móvil simple (SMA) de 20 días, los alcistas defienden la media de 100 días, lo que indica que si los vendedores no logran conquistarla, las perspectivas seguirán siendo positivas en un contexto más amplio.

Niveles de soporte: 104.15 (SMA de 100 días),103.60 (SMA de 200 días), 101.30.

Niveles de resistencia: 104.50, 105.00,105.30.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la Tasa de Desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

- El AUD/USD está retrocediendo hacia 0.6450 el jueves.

- El sentimiento de los mercados está girando a la baja tras la publicación de los datos estadounidenses.

- Los datos inmobiliarios de EE.UU. cerrarán la semana de comercio.

El AUD/USD registró algunas ganancias iniciales el jueves tras conocerse datos mejores de lo esperado en Australia, pero la publicación de cifras económicas erróneas en EE.UU. está provocando un descenso generalizado del sentimiento del mercado.

Los datos alentadores del mercado laboral y del empleo hicieron subir al Dólar australiano (AUD) hasta 0.6508 frente al Dólar estadounidense (USD), antes de que un fallo generalizado en las solicitudes de subsidio por desempleo y en la capacidad industrial de EE.UU. redujera el apetito por el riesgo durante la jornada del jueves. El par AUD/USD se encuentra ahora en una fase de tanteo hacia 0.6450 en la segunda mitad de las operaciones del jueves.

Australia añadió 55.000 puestos de trabajo en octubre, superando las previsiones de 20.000 y superando ampliamente la cifra de septiembre de 7,8.000, que fue revisada al alza desde 6,7.000. Por lo que respecta a EE.UU., las peticiones iniciales de subsidio de desempleo de EE.UU. y la capacidad industrial cerraron el apetito de riesgo el jueves.

En Estados Unidos, las peticiones iniciales de subsidio de desempleo de la semana del 10 de noviembre se situaron en 231.000, la cifra más alta de los últimos dos años. Los mercados preveían 220.000, un punto por encima de los 218.000 de la semana anterior (revisado desde 217.000).

La Producción Industrial de EE.UU. descendió en octubre un 0.6%, peor que la contracción del 0.1% prevista, lo que merma el escaso 0.1% del mes anterior (revisado a la baja desde el 0.3%).

El viernes se publicarán en Estados Unidos las viviendas iniciadas y los permisos de construcción de octubre. La mediana de las previsiones de los mercados espera ligeras caídas en ambas cifras: las viviendas iniciadas bajarán de 1.358 millones a 1.35 millones; los permisos de construcción descenderán de 1.471 millones a 1.45 millones.

AUD/USD Perspectivas técnicas

Con el Dólar australiano retrocediendo hacia la zona de 0.6450, una caída sostenida del AUD llevaría al par de nuevo hacia la zona de 0.6400, donde actualmente aguarda la media móvil simple (SMA) de 50 días.

El techo se sitúa justo por debajo de 0.6550, con una SMA descendente de 200 días que ejerce presión bajista desde 0.660.

Gráfico Diario AUD/USD

Niveles técnicos del AUD/USD

- El par EUR/USD se mantiene estable, cotizando en torno a 1.0850, a pesar de una caída a 1.0895 al principio de la sesión.

- Los indicadores económicos estadounidenses muestran signos de tensión por la subida de los tipos de interés, con un aumento de las solicitudes de subsidio de desempleo y una caída de la producción industrial.

- La resistencia del Euro se ve reforzada por la debilidad del Dólar y la mejora del sentimiento de riesgo, a pesar de los temores de estanflación en la Eurozona.

El par EUR/USD se mantiene firme durante la sesión norteamericana, casi sin cambios, con ganancias del 0.06%, y se intercambia en torno a 1.0850 tras tocar un mínimo diario de 1.0895, lejos de desafiar la cifra de 1.0900.

El Euro mantiene las ganancias frente a un Dólar debilitado, el mercado pendiente de la inflación de la UE y el discurso de Lagarde

Los datos económicos de Estados Unidos (EE.UU.) siguen acusando el efecto retardado de la subida de los tipos de interés fijada por la Reserva Federal. La Oficina de Estadísticas Laborales de EE.UU. (BLS) reveló que las solicitudes de subsidio por desempleo de la última semana registraron el mayor aumento de los últimos tres meses, mientras que la Producción Industrial se desplomó. Los precios de exportación e importación estadounidenses se enfriaron, señales de que la batalla de la inflación sigue ganada por el banco central estadounidense.

No obstante, los funcionarios de la Fed se opusieron a las estimaciones de más de 88 puntos básicos de recortes de tasas para el año próximo. La presidenta de la Fed de Cleveland, Loretta Mester, añadió que la necesidad de un mayor endurecimiento dependería de los datos. Últimamente, la gobernadora de la Fed, Lisa Cook, afirmó que "es posible un aterrizaje suave", aunque añadió que la demanda continuada podría ralentizar el ritmo de desinflación.

Mientras tanto, el Dólar se resiente y sigue depreciándose frente a la mayoría de las divisas del G8, incluido el Euro (EUR). El Índice del Dólar (DXY), que mide el comportamiento de seis divisas frente al Dólar, favorece a la primera, ya que el DXY cae un 0.06%, hasta 104.32.

En cuanto a la Eurozona (UE), la presidenta del Banco Central Europeo (BCE), Christine Lagarde, hizo declaraciones pero no hizo comentarios sobre la política monetaria. La subida del Euro podría atribuirse a la debilidad general del Dólar estadounidense y a la mejora del apetito por el riesgo. Los últimos datos de la UE, con unos PMI débiles, la contracción del PIB en el tercer trimestre y el hundimiento de la Producción Industrial, dibujan un escenario de estanflación en el bloque. Esto podría afectar a la moneda única.

La agenda económica de la UE incluye el Índice Armonizado de Precios al Consumo (IAPC) y el discurso de Lagarde, presidenta del BCE. En los EE.UU., los datos de la vivienda, los permisos de construcción, y los oradores de la Fed se espera que ofrezcan un nuevo impulso a los operadores del EUR/USD.

Niveles técnicos del EUR/USD

- El USD/JPY ha vuelto a caer hasta la zona de 150.50.

- El par no pudo mantener las ganancias por encima de la zona de 151.00.

- Los datos estadounidenses deterioraron el sentimiento de los mercados el jueves.

El par USD/JPY cayó a mínimos del jueves en la zona de los 150.30, luego de que los malos datos de los Estados Unidos deterioraran el apetito por el riesgo. El par cayó desde la zona de 151.40, mientras que el USD/JPY se tambalea a lo largo de la semana de comercio.

Las peticiones iniciales de subsidio por desempleo de EE.UU. para la semana del 10 de noviembre no alcanzaron la señal, mostrando un máximo de casi dos años de 231 mil nuevos solicitantes de prestaciones por desempleo frente a los 220 mil esperados. La semana anterior se registraron 218.000 nuevas solicitudes de subsidio por desempleo, y los inversores han cambiado su perspectiva y ahora se muestran preocupados por el estado de la economía estadounidense.

La Producción Industrial estadounidense de octubre también cayó por encima de las expectativas, con un -0.6% frente al -0.1% previsto. La capacidad de producción de EE.UU. cayó desde el 0.1% de septiembre, que se revisó a la baja desde el 0.3%.

La semana se completará con la publicación el viernes de las cifras de permisos de construcción y viviendas iniciadas en EE.UU., donde los inversores tratarán de tomar el pulso a la economía estadounidense.

Perspectivas técnicas para el USD/JPY

El par USD/JPY se está moviendo cerca del extremo superior del comercio a largo plazo, en el nivel de 151.00. El par se mantiene muy bien negociado, y el par parece estar listo para otra nueva carrera hacia máximos históricos por encima de 152.00.

El soporte a medio plazo viene de la media móvil alcista de 50 días (SMA) que se eleva a 149.50, y la carrera alcista a largo plazo del USD/JPY ha visto como la acción del precio se alejaba de la SMA de 200 días cerca de 141.25.

USD/JPY Gráfico Diario

Niveles técnicos del USD/JPY

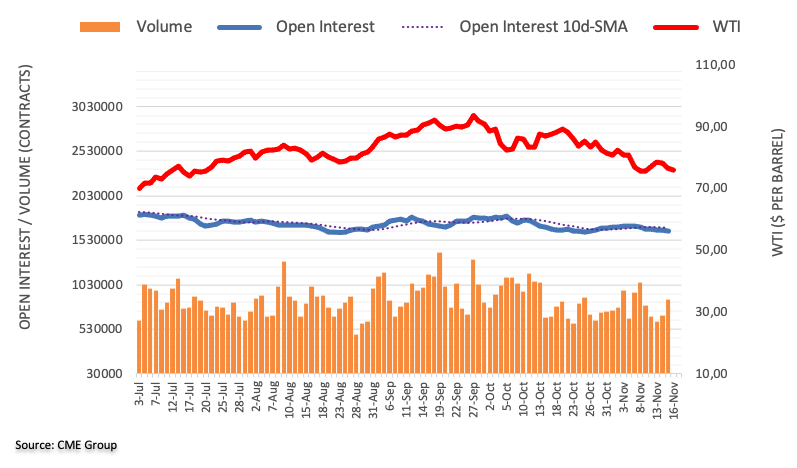

- El Dólar canadiense se ve arrastrado por la caída de las ofertas de petróleo crudo.

- Los inicios de construcción de viviendas en Canadá avanzan, eclipsados por las cifras de desempleo en Estados Unidos.

- El petróleo crudo WTI cae por debajo de 74$ por barril.

El Dólar Canadiense (CAD) está retrocediendo a mínimos recientes contra el Dólar Estadounidense (USD), ya que la caída del petróleo crudo y la disminución del apetito de riesgo pesaron sobre el CAD.

Canadá registró un aumento positivo en el número anualizado de viviendas iniciadas en octubre, pero la cifra se vio totalmente eclipsada por un fallo en las solicitudes iniciales de subsidio de desempleo de EE.UU., que está arrastrando el sentimiento del mercado.

Resumen diario de los movimientos en los mercados: El Dólar canadiense retrocede sin el soporte del petróleo crudo

- Las peticiones iniciales de subsidio por desempleo de EE.UU. alcanzan su nivel más alto en casi dos años, la narrativa del mercado se inclina de nuevo hacia los temores de un aterrizaje más duro que suave.

- Se informan 231.000 nuevas solicitudes de subsidio de desempleo en EE.UU. para la semana del 10 de noviembre, frente a las 213.000 previstas; la semana anterior se revisó de 217.000 a 218.000.

- La producción industrial estadounidense también cayó por encima de las previsiones, con un -0.6% en octubre, frente al -0.3% previsto. La producción Industrial de septiembre fue de tan sólo el 0.1%, tras una revisión a la baja del 0.3%.

- Los inicios de la construcción de viviendas en Canadá para el año hasta octubre subieron, 274.700 nuevas viviendas iniciadas, muy por encima de las 252.900 esperadas, superando la lectura de septiembre de 270.700.

- A pesar de limitar las cuotas de producción, los países miembros de la OPEP continúan exportando más petróleo de lo esperado, lo que provocó una caída del petróleo crudo el jueves.

- El petróleo crudo WTI (West Texas Intermediate) está regresando por debajo de los 74$ por barril, lo que le quita soporte al CAD en los mercados.

- CAD: Margen limitado para ganancias a corto plazo - Scotiabank

Análisis Técnico: El Dólar canadiense rebota en la SMA de 50 días, el USD/CAD ve el rechazo de la línea de tendencia alcista

El USD/CAD recuperó la zona de 1.3700 durante las operaciones del jueves, lo que preparó al par para un nuevo avance hacia 1.3800.

A principios de la semana, el USD/CAD registró mínimos de corto plazo en 1.3654, antes de rebotar en la media móvil simple (SMA) de 50 días y en una línea de tendencia ascendente trazada desde los mínimos de julio, cerca de 1.3100.

El soporte técnico a largo plazo se encuentra en la SMA de 200 días, cerca de la zona de 1.3500. Una extensión alcista del USD/CAD hará que los postores intenten alcanzar de nuevo la zona de 1.3900 máximos de noviembre.

Gráfico Diario USD/CAD

Cotización actual del Dólar canadiense

A continuación se muestra el cambio porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar canadiense fue la moneda más débil frente al Yen japonés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.04% | -0.03% | 0.64% | 0.71% | -0.39% | 0.82% | 0.13% | |

| EUR | -0.04% | -0.06% | 0.60% | 0.66% | -0.44% | 0.77% | 0.07% | |

| GBP | 0.03% | 0.07% | 0.68% | 0.73% | -0.36% | 0.85% | 0.15% | |

| CAD | -0.65% | -0.57% | -0.68% | 0.04% | -1.03% | 0.17% | -0.51% | |

| AUD | -0.70% | -0.66% | -0.74% | -0.05% | -1.10% | 0.11% | -0.59% | |

| JPY | 0.39% | 0.44% | 0.35% | 1.04% | 1.09% | 1.20% | 0.51% | |

| NZD | -0.81% | -0.76% | -0.85% | -0.15% | -0.11% | -1.21% | -0.69% | |

| CHF | -0.13% | -0.07% | -0.14% | 0.53% | 0.58% | -0.51% | 0.69% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del Petróleo, el mayor producto de exportación de Canadá, la salud de su economía, la inflación y la Balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El GBP/USD sube más de un 0.20% debido al deterioro de las perspectivas económicas en Estados Unidos.

- Las solicitudes de subsidio de desempleo superaron las previsiones, lo que indica que el mercado laboral se está relajando.

- Los funcionarios de la Reserva Federal se mostraron contrarios a recortar los tipos de interés el año que viene, y los inversores valoran en 88 puntos básicos los recortes de la Fed.

La Libra esterlina (GBP) se aferra a sus ganancias anteriores frente al Dólar de EE.UU. (USD) el jueves como la economía en los Estados Unidos (EE.UU.) se deteriora aún más, lo que justifica ningún endurecimiento adicional por parte de la Reserva Federal. En términos de precios, el par GBP/USD saltó desde mínimos diarios en 1,2370 y cotiza en 1.2447, subiendo un 0.26% en el día.

La libra esterlina avanza mientras los datos de EE.UU. debilitan al Dólar, los operadores del GBP/USD se fijan en las ventas minoristas del Reino Unido

El sentimiento de los inversores se deterioró después de que los datos económicos estadounidenses mostraran que la economía está perdiendo fuelle más rápido de lo esperado. El Departamento de Trabajo de EE.UU. reveló que las solicitudes iniciales de subsidio de desempleo de la semana pasada aumentaron en 231.000, por encima de las 220.000 esperadas. Otros datos revelados por la Reserva Federal de EE.UU. señalaron que la Producción Industrial en octubre se contrajo, perjudicada por la huelga de automóviles.

Mientras tanto, los portavoces de la Reserva Federal cruzaron las noticias, están tratando de hacer frente a las expectativas de recorte de tipos, encabezados por la presidenta de la Fed de Cleveland, Loretta Mester, quien dijo que el banco central de EE.UU. depende de los datos sobre si subir más las tasas. Mientras tanto, los operadores de tipos de interés han descontado 88 puntos básicos de recorte de tipos para 2024.

La subida del GBP/USD también se debe a la debilidad generalizada del Dólar. El Índice del Dólar (DXY) cayó un 0.01%, hasta 104.38, perjudicado por la caída de los rendimientos de los bonos del Tesoro estadounidense.

Aparte de esto, el último informe de inflación del Reino Unido reveló que la inflación al consumidor cayó al 4,6%, por debajo del 6.7%, la más baja desde octubre de 2021. A pesar de que el Banco de Inglaterra (BoE) ha insistido en que los tipos deben subir durante más tiempo, los futuros del mercado monetario no esperan más subidas de tasas.

Por delante en el calendario, se espera que las ventas minoristas del Reino Unido muestren una recuperación tras caer un -0.9% en los datos mensuales de septiembre. Anualmente, las estimaciones apuntan a una contracción del -1.5%, peor que los datos de septiembre. En los EE.UU., se espera que los datos de la vivienda, los permisos de construcción, y los oradores de la Fed, ofrezcan un nuevo impulso a los operadores del GBP/USD.

Análisis del precio del GBP/USD: Perspectiva técnica

El gráfico diario muestra al par con un sesgo neutral a alcista, aunque la GBP/USD no logró mantenerse por encima de la media móvil de 200 días (DMA) en 1,2440, lo que podría agravar una caída por debajo de la cifra de 1.2400. La ruptura de esta última señal expondría a la GBP/USD a 1.2300, antes de poner a prueba la DMA de 50 en 1.2256, y el siguiente soporte se situaría en el mínimo del 13 de noviembre en 1.2209. Al alza, si los compradores recuperan la DMA de 200, la prueba de 1.2500 es posible.

- El Peso mexicano continúa su recuperación de cinco días mientras el USD/MXN cae por debajo del soporte clave de la SMA de 100 días.

- Los comentarios de los funcionarios de Banxico sugieren que el banco central adoptaría una postura ligeramente moderada en 2024.

- Continúa la senda bajista de la inflación en EE.UU. a medida que caen los precios de las exportaciones y las importaciones.

- La Producción Industrial en Estados Unidos sugiere que la economía podría desacelerarse más rápido de lo esperado.

El Peso Mexicano (MXN) extendió sus ganancias por quinto día consecutivo frente al Dólar estadounidense (USD), luego de que una serie de datos económicos de los Estados Unidos (EE.UU.) continúan cimentando un escenario de no más subidas de tasas por parte de la Reserva Federal de los Estados Unidos (Fed). El par USD/MXN alcanzó un máximo diario en torno a 17.33, por debajo de la media móvil simple (SMA) de 100 días de 17.34, antes de reanudar su tendencia bajista, lo que fue positivo para el Peso.

La agenda económica de México sigue siendo escasa, y los operadores se inclinan por los últimos comentarios de los funcionarios del Banco de México (Banxico), su gobernadora Victoria Rodríguez Ceja, y el subgobernador Jonathan Heath. Ambos destacaron que los recortes de tasas podrían comenzar en 2024, pero subrayaron que la política monetaria seguiría siendo restrictiva a pesar de ello.

En Estados Unidos, la inflación prolongó su tendencia a la baja después de que los precios pagados por los productores siguieran la senda de la bajada de los precios al consumo, aunque estos últimos se mantuvieron por encima del objetivo del 2% fijado por la Fed. En la agenda económica estadounidense del jueves destacaron los precios de exportación e importación, ambas cifras más moderadas de lo esperado, mientras que la producción industrial (IP) se contrajo en octubre, según los datos revelados por la Fed.

Movimientos diarios: El Peso mexicano se encamina a probar la cifra psicológica de 17.00

- En octubre, la Producción Industrial de Estados Unidos incumplió las estimaciones de un desplome del 0.3% y cayó un 0.6% intermensual, tras la expansión del 0.1% de septiembre. En términos anuales, cayó un 0.7%.

- El índice manufacturero de la Fed de Filadelfia mejoró ligeramente hasta -5.9 frente a las expectativas de -9 puntos.

- Las peticiones iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 11 de noviembre subieron 231.000, superando las previsiones de 220.000, el mayor salto en casi tres meses.

- Los informes del Índice de Precios al Consumo y del Índice de Precios de Producción de Estados Unidos de octubre sugieren que los precios se están enfriando, lo que ha aumentado las probabilidades de que finalice el ciclo de endurecimiento de la Reserva Federal estadounidense.

- Los operadores de swaps de tasas de interés, esperan 100 puntos base de recorte de tasas por parte de la Fed en 2024.

- El subgobernador de Banxico, Jonathan Heath, dijo que la Junta de Gobierno sigue vigilando las tasas reales, que actualmente se sitúan en torno al 7%.

- Heath dijo que Banxico no dependería de otros países -por lo general, Banxico reacciona a las decisiones de la Reserva Federal de EE.UU.- y dijo que dependerían de los datos entrantes y de cómo evolucionen las expectativas de inflación.

- El lunes, la gobernadora de Banxico, Victoria Rodríguez Ceja, comentó que la relajación de las perspectivas inflacionistas podría allanar el camino para discutir posibles recortes de tasas. Afirmó que la relajación de la política monetaria podría ser gradual, pero no necesariamente implicaría recortes continuos de las tasas, y añadió que la junta consideraría las condiciones macroeconómicas, adoptando un enfoque dependiente de los datos.

- El último informe sobre la inflación en México, publicado el 9 de noviembre, mostró que los precios crecieron un 4.26% interanual en octubre, por debajo de las previsiones del 4.28% y de la tasa anterior del 4.45%. En términos mensuales, la inflación se situó en el 0.39%, ligeramente por encima del consenso del 0.38% y del 0.44% de septiembre.

- La economía de México sigue resistiendo después de que el PMI manufacturero S&P Global de octubre mejorara hasta 52.1 desde 49.8, y de que el Producto Interior Bruto (PIB) se expandiera un 3.3% interanual en el tercer trimestre.

- Banxico revisó sus previsiones de inflación del 3.50% al 3.87% para 2024, lo que se mantiene por encima del objetivo del banco central del 3.00% (más o menos un 1%).

Análisis Técnico: El Peso mexicano extiende su recuperación, con el USD/MXN descendiendo por debajo de la SMA de 100 días

El sesgo del par USD/MXN ha cambiado a la baja en el corto plazo, ya que el par rompió por debajo de la media móvil simple (SMA) de 100 días en 17.34. El próximo nivel de soporte sería la figura psicológica de 17.00. El par se ha desplazado a la baja, con la SMA de 20 días acercándose a la zona de 17.70-17.65, donde convergen las SMA de 50 y 200 días. Si el cruce bajista se completa, podría allanar el camino para una prueba de la cifra psicológica de 17.00, antes de desafiar el mínimo del año hasta la fecha de 16.62, impreso en julio.

Por otra parte, si los compradores del USD/MXN recuperan la SMA de 100 días en 17.34, podría ponerse a prueba el nivel 17.50 a corto plazo. La superación de esta última marca dejaría al descubierto niveles de resistencia clave, como la SMA de 200 días en 17.64, antes de la SMA de 50 días en 17.69. Una vez superado, la siguiente resistencia se situaría en la SMA de 20 días en 17.87, antes de que los compradores pudieran elevar el precio hacia la zona de 18.00.

Preguntas frecuentes sobre el Peso mexicano

¿Qué factores determinan la cotización del Peso mexicano?

El Peso mexicano (MXN) es la divisa más negociada entre sus pares latinoamericanos. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de reubicar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al Peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el peso mexicano (MXN), ya que se traducen en mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del Peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso Mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo afecta el sentimiento de riesgo general al Peso mexicano?

Como divisa de mercados emergentes, el peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversores perciben que los riesgos de los mercados en general son bajos y, por lo tanto, están deseosos de participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

Según informan los economistas de ING, 2024 debería ser el año en que se acabe el excepcionalismo de EE.UU. y se permita reflotar las divisas de fuera del país.

El fin del excepcionalismo estadounidense

Nuestra sencilla tesis es que el endurecimiento de los tipos de interés por fin alcanzará a la economía estadounidense el año que viene, el crecimiento registrará un mísero 0.5% y la Fed, en línea con su doble mandato de centrarse en la inflación y el máximo empleo, volverá a recortar los tipos hacia un territorio menos restrictivo. Prevemos 150 puntos básicos de relajación de la Fed el próximo año a partir del segundo trimestre.

Según nuestra visión de referencia para 2024, la tendencia bajista del Dólar repuntará a lo largo del año.

En comparación con los contratos a plazo a finales de 2024, las divisas podrían subir entre un 2% (renminbi chino) y un 13% (divisas escandinavas) frente al Dólar.

- El Dólar vuelve a caer tras las cifras semanales de solicitudes de subsidio por desempleo.

- Los operadores están preocupados por el posicionamiento de cara al futuro.

- El Índice del Dólar estadounidense flirtea con una ruptura por debajo de 104.

El Dólar estadounidense (USD) sale de su rango estrecho de este jueves y flirtea con el mínimo inicial del martes. Los operadores buscan nuevas pistas y la confirmación de si la Fed ha terminado realmente de subir los tipos, y aumentan las apuestas sobre cuándo recortará primero. Mientras tanto, los rendimientos bajan y las acciones suben, lo que significa que la historia del diferencial de tasas entre el Dólar y otras divisas pierde importancia.

El calendario de este jueves está muy cargado, con todas las miradas puestas en los oradores de la Reserva Federal de EE.UU.: se espera que hablen no menos de cinco miembros del Consejo de Gobernadores. Si a esto le añadimos unos pocos datos que podrían confirmar y tranquilizar a los operadores en el sentido de que la Fed ya ha terminado con las subidas de tipos de interés, es posible que se produzca una nueva devaluación del Dólar. De fondo, el reloj sigue avanzando en relación con el techo de deuda estadounidense, sin que se vislumbre una solución concreta.

Resumen diario: El Dólar retrocede tras el aumento de las solicitudes de subsidio de desempleo

- El senado estadounidense ha aprobado un proyecto de ley de fondos temporales para evitar el cierre del gobierno.

- El presidente estadounidense, Joe Biden, se reunió el miércoles con el presidente chino, Xi Jinping, en la histórica finca de Filoli, al sur de San Francisco: Los informes parecen ser bastante positivos: las dos superpotencias han acordado reabrir las líneas de comunicación y China regulará las exportaciones de productos químicos utilizados en la manufactura del opiáceo fentanilo. Sin embargo, las diferencias sobre Taiwán siguen siendo un punto delicado.

- Nada menos que cinco miembros de la Reserva Federal de Estados Unidos intervendrán este jueves:

- Lisa D. Cook, miembro de la Junta de Gobernadores de la Reserva Federal, hablará a las 11:00 GMT. No hay titulares que informar de este discurso.

- La presidenta de la Fed de Cleveland, Loretta Mester, declaró que la Fed se siente cómoda con la situación actual de las tasas y que sigue dependiendo de los datos.

- A las 14:25, el presidente de la Fed de Nueva York, John Williams, tenía previsto hablar, aunque sin comentarios sobre las perspectivas políticas.

- El gobernador de la Reserva Federal, Christopher Waller, subirá al estrado cerca de las 15:30..

- Loretta Mester hablará por segunda vez este jueves cerca de las 17:00, junto con Lisa Cook.

- Hacia las 13:30 GMT se publicará el informe semanal sobre las peticiones semanales de subsidio de desempleo:

- Las solicitudes iniciales de subsidio por Desempleo han subido de 218.000 revisadas a 231.000.

- Las solicitudes de continuación han subido de 1.833.000 revisadas a 1.865.000.

- Al mismo tiempo, se publicó el índice de precios de importación y exportación:

- El Índice mensual de Precios a la Exportación de octubre pasó de un 0,5% revisado a un -0.59%.

- El índice anual de precios de exportación se situó en el -4.1% y se dirigió hacia el -4.9%.

- El índice mensual de precios a la importación de octubre pasó del 0,4% revisado al -0.8%.

- El índice anual de precios de importación se situó en el -1.7% y pasó al -2%.

- La última información a las 13:30 GMT fue la encuesta de manufactura de la Fed de Filadelfia para noviembre, que pasó de -9 a -5,9.

- La Producción Industrial del mes de octubre pasó de un 0,1% revisado a un -0,6%.

- A las 15:00 GMT se publicará el Índice del Mercado de la vivienda de la Asociación Nacional de Constructores de viviendas (NAHB) de noviembre: Se espera una cifra estable de 40.

- La última cifra importante de este jueves será el índice de actividad manufacturera de la Fed de Kansas correspondiente a noviembre. La cifra anterior se situó en -8, por lo que no se prevé ninguna previsión.

- Las acciones tuvieron una toma de beneficios tras dos días de recuperación. El Hang Seng cede más de un 1%, mientras que Japón logra contener las pérdidas a menos de un 1%. Las acciones europeas abren ligeramente a la baja, mientras que los futuros sobre acciones estadounidenses sitúan al Nasdaq a la cabeza de los descensos.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 100%, frente al 85.7% del martes por la mañana, la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de diciembre.

- El rendimiento del Tesoro estadounidense a 10 años se negocia en el 4.46% y empieza a subir poco a poco.

Análisis técnico del Índice del Dólar: disminuyen las esperanzas de una rápida recuperación

El Dólar intenta continuar su recuperación tras el desplome del martes. Sin embargo, la recuperación no está siendo tan rápida como se esperaba, ya que en el Índice del Dólar (DXY) sólo se aprecian pasos de bebé. Parece que los operadores han ido deshaciendo sus posiciones largas en dólares y sólo un catalizador sustancial a favor del Dólar ayudará a que el DXY vuelva a 105 y suba.

El DXY logró rebotar en la media móvil simple (SMA) de 100 días cerca de 104.20. Se espera un rebote a partir de ahí, con 105.29, el mínimo del 6 de noviembre, como nivel de mercado en el que el DXY debería intentar cerrar por encima esta semana. A partir de ahí, el SMA de 55 días en 105,71 es el siguiente punto de precio en la parte superior que debe ser recuperado por los alcistas del Dólar de EE.UU. antes de empezar a pensar en una mayor fortaleza del Dólar de EE.UU. a entrar en juego.

Se advirtió a los operadores que cuando el Índice del Dólar cayera por debajo de la SMA de 55 días, se abriría una gran bolsa de aire que podría provocar una caída sustancial del DXY. Esto se materializó el martes. Por ahora, la SMA de 100 días intenta mantenerse, en 103.62, aunque la SMA de 200 días es un candidato mucho mejor como soporte. Si este nivel se rompiera de forma sustancial, podría iniciarse una venta masiva a largo plazo con el DXY cayendo entre 101.00 y 100.00.

Bancos centrales: Preguntas frecuentes

¿Qué hace un banco central?

Los bancos centrales tienen el mandato fundamental de garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando fluctúan los precios de determinados bienes y servicios. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

¿Qué hace un banco central cuando la inflación se sitúa por debajo o por encima del objetivo previsto?

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

¿Quién decide la política monetaria y las tasas de interés?

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

¿Hay un presidente o jefe de un banco central?

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones o las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central tratará de impulsar su política monetaria sin desencadenar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de bloqueo.

- Nasdaq 100 retrocede levemente desde los nuevos máximos anuales alcanzados el día anterior justo por debajo de los 16.000 puntos.

- Nasdaq 100 se mantiene cerca de los niveles más altos desde enero de 2022 ante las expectativas de que la Reserva Federal ha terminado con su ciclo de subidas de tasas.

- Los mercados están convencidos de que la Reserva Federal ha dejado de subir las tasas, y ya está valorando nuevos recortes de los tipos de interés para el primer semestre de 2024.

El índice Nasdaq 100 se mueve ligeramente a la baja al inicio de la sesión americana del jueves después de haber alcanzado los niveles más altos desde enero de 2022 el día anterior. En el momento de escribir, el Nasdaq cotiza en los 15.810 puntos, perdiendo un 0.06% en el día.

Mirando el gráfico diario del Nasdaq se puede ver un fuerte impulso alcista en las últimas tres semanas, desde que cayó a un mínimo de 14.057 el 26 de octubre. Desde ese momento, el índice se ha movido al alza hasta alcanzar un máximo en el nivel de 15.974 puntos el miércoles, marcando un nuevo máximo anual para 2023 y alcanzando niveles no vistos desde el 13 de enero de 2022.

-638357451230876097.png)

Nasdaq 100 gráfico diario

La recuperación desde el mínimo mencionado empezó después de la que la Reserva Federal (Fed) de EE.UU. decidiera dejar sin cambios su tasa de interés en el rango del 5.25%-5.50%.

El impulso continuó cuando el informe de nóminas no agrícolas de EE.UU. (NFP) mostró que se añadieron 150.000 nuevos empleos en octubre, por debajo de los 180.000 previstos.

Estos datos más débiles de lo esperado fueron buenas noticias para los mercados, ya que disminuyeron las expectativas de una subida de tasas en diciembre y desataron la euforia en el mercado de renta variable.

De hecho, las especulaciones sobre posibles recortes de los tipos de interés de la Fed se acentuaron tras la publicación a principios de semana de unas cifras de inflación inferiores a las estimadas, lo que reforzó las expectativas de que la Reserva Federal haya terminado de subir las tasas de interés.

El Índice de Precios al Consumo (IPC) de Estados Unidos se situó en el 3.2% interanual en octubre, cinco décimas por debajo del 3.7% de septiembre, según informa la Oficina de Estadísticas Laborales. La inflación subyacente, que excluye los precios volátiles de los alimentos y la energía, cayó al 4% desde el 4.1% anterior. Este es el nivel más bajo registrado por el indicador en 25 meses, concretamente desde septiembre de 2021.

El Índice de Precios de Producción (IPP) estadounidense registró su mayor caída desde abril de 2020 y bajó un 0.5% en octubre. Además, los datos de septiembre también se revisaron a la baja para mostrar un aumento del IPP del 0.4% en lugar del 0.5%.

Tras la publicación de estos datos, los participantes del mercado parecen convencidos de que la Fed no volverá a subir los tipos de interés y han estado valorando la posibilidad de recortes de tipos durante la primera mitad de 2024.

En el momento de escribir, hay un 99.7% de probabilidades de que la Fed deje las tasas sin cambios en su reunión de diciembre, según la herramienta FedWatch del CME Group:

-638357449032994960.png)

Probabilidades tasas de la Fed para la reunión de diciembre de 2023

Además, las probabilidades de un recorte de tasas son del 35% para la reunión de marzo de 2024 y de más del 65% para la reunión de mayo:

-638357449175583429.png)

Probabilidades tasas de la Fed para la reunión de mayo de 2024

En lo referente a los datos estadounidenses de hoy, las peticiones semanales de subsidio por desempleo subieron en 13.000 en la semana del 10 de noviembre, elevándose a 231.000 frente a las 218.000 previas. Esta es la lectura más alta en las solicitudes de desempleo en tres meses, concretamente desde la semana del 11 de agosto. Por su parte, el índice manufacturero de la Fed de Philadelphia mejoró a -5.9 en noviembre desde los -9 previos y previstos. A pesar de la mejora, este es el tercer mes consecutivo en negativo para el indicador. Finalmente, la producción industrial cayó un 0.6% en octubre, empeorando el descenso del 0.3% pronosticado por el consenso.

El Nasdaq se encuentra actualmente en la zona de máximos de julio (máximos anuales) justo por debajo de los 16.000 puntos y ha recuperado todas sus pérdidas realizadas durante el movimiento a la baja que inició a mediados de julio.

Nasdaq niveles técnicos

El Dólar australiano es una de las divisas favoritas de ING para el próximo año.

AUD en un posicionamiento muy ventajoso

Nuestra divisa favorita en 2024 es el Dólar Australiano. Las altas tasas estadounidenses y el débil crecimiento chino lo han reprimido y lo han convertido en la divisa más infravalorada del G10.

La publicación de tasas estadounidenses más bajas debería permitir al australiano liderar la recuperación de la divisa frente al Dólar. Un Banco de la Reserva de Australia de línea dura tampoco debería perjudicarle.

AUD/USD - cuarto trimestre de 2023 en 0.64/ primer trimestre de 2024 en 0.65/ segundo trimestre de 2024 en 0.67/ tercer trimestre de 2024 en 0.69/ cuarto trimestre de 2024 en 0.71.

- El USD/MXN cae a mínimos de siete semanas y media cerca de 17.20.

- El Dólar retrocede a un suelo diario en 104.25 tras los datos medios de EE.UU.

- Las peticiones semanales de subsidio por desempleo estadounidenses empeoran expectativas.

El USD/MXN se debilita por cuarto día consecutivo este jueves. El par ha alcanzado un máximo diario de 17.33 en la sesión asiática, pero poco a poco ha ido perdiendo terreno, deslizándose a un mínimo de casi ocho semanas en 17.21 tras la publicación de los datos mixtos estadounidenses de peticiones semanales de subsidio por desempleo y del índice manufacturero de la Fed de Philadelphia.

El precio del Dólar cae a mínimos del día tras los datos mixtos de Estados Unidos

El Índice del Dólar (DXY) recobró impulso en la primera parte del jueves, llegando a un máximo de dos días en 104.55. Los datos mixtos estadoundienses provocaron un giro a la baja en las últimas horas que han llevado al billete verde a 104.13, nuevo suelo diario, aunque ahora cotiza sobre 104.30, perdiendo un 0.09% en el día.

Las peticiones semanales de subsidio por desempleo subieron en 13.000 en la semana del 10 de noviembre, elevándose a 231.000 frente a las 218.000 previas. La cifra empeoró las 220.000 estimadas. Esta es la lectura más alta en las solicitudes de desempleo en tres meses, concretamente desde la semana del 11 de agosto.

Por su parte, el índice manufacturero de la Fed de Philadelphia mejoró a -5.9 en noviembre desde los -9 previos y previstos. A pesar de la mejora, este es el tercer mes consecutivo en negativo para el indicador.

Finalmente, la producción industrial cayó un 0.6% en octubre, empeorando el descenso del 0.3% pronosticado por el consenso, mientras la capacidad de utilización se reducía al 78.9% frente al 79.5% anterior y el 79.4% esperado.

Los operadores del mercado estarán ahora pendientes de los discursos de varios miembros de la Fed, como Christopher Waller, Loretta Mester y Lisa D. Cook. Mñana viernes solo se publicarán los permisos de construcciones e inicios de viviendas de octubre en Estados Unidos.

USD/MXN Niveles de precio

El Dólar cotiza ahora alrededor de 17.27 frente al Peso mexicano, perdiendo un 0.22% en el día. En caso de nuevas caídas, el par encontrará soporte inicial en el mínimo de hoy, 17.21. Por debajo espera una importante zona de contención alrededor de 17.00/16.99, zona psicológica y suelo del 20 de septiembre, respectivamente.

Al alza, el techo de esta semana alrededor de 17.70/17.72 será la primera resistencia antes de atacar la zona psicológica de 18.00. Por encima, el par encontrará una barrera alrededor de 18.15, zona de máximos de dos semanas (30 de octubre).

La producción industrial (intermensual) de Estados Unidos bajó un 0.6% en octubre, por debajo de la caída del 0.3% prevista por los mercados. En septiembre, la producción industrial (intermensual) de Estados Unidos había avanzado un 0.1% revisado, frente a la subida del 0.3% estimada anteriormente.

En el mismo periodo, la utilización de la capacidad se redujo del 79.5% al 78.9%.

¿Qué es la producción industrial (intermensual) de Estados Unidos?

La Producción Industrial publicada por la Junta de Gobernadores de la Reserva Federal muestra el volumen de producción de industrias estadounidenses como fábricas y manufacturas. Una tendencia al alza se considera inflacionista, lo que puede anticipar una subida de las tasas de interés. Si el crecimiento de la producción industrial es elevado, esto puede generar un sentimiento positivo (o alcista) para el Dólar.

¿Cuándo se informará sobre la producción industrial de Estados Unidos?

El próximo dato de producción industrial (intermensual) de Estados Unidos se publicará el 15 de diciembre a las 14:15 GMT. Para más información, consulte la entrada producción industrial de Estados Unidos (intermensual) en el calendario de FXStreet.

Precio del Dólar estadounidense hoy

A continuación se muestra la variación porcentual del Dólar estadounidense (USD) contra las divisas listadas hoy. El Dólar estadounidense fue la moneda más débil frente al Yen japonés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.12% | -0.01% | 0.42% | 0.37% | -0.24% | 0.50% | 0.06% | |

| EUR | 0.12% | 0.10% | 0.54% | 0.48% | -0.13% | 0.61% | 0.16% | |

| GBP | 0.01% | -0.10% | 0.44% | 0.38% | -0.27% | 0.53% | 0.06% | |

| CAD | -0.42% | -0.51% | -0.44% | -0.08% | -0.68% | 0.09% | -0.37% | |

| AUD | -0.36% | -0.50% | -0.38% | 0.06% | -0.63% | 0.14% | -0.33% | |

| JPY | 0.25% | 0.13% | 0.23% | 0.68% | 0.61% | 0.74% | 0.30% | |

| NZD | -0.51% | -0.62% | -0.52% | -0.07% | -0.15% | -0.76% | -0.46% | |

| CHF | -0.08% | -0.16% | -0.05% | 0.39% | 0.32% | -0.29% | 0.47% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

El Dólar canadiense retrocede un poco en el día de hoy. Los economistas de Scotiabank analizan las perspectivas del par USD/CAD.

La reducción de los diferenciales favorece al CAD.

Las acciones débiles y el crudo son limitaciones menores para el CAD en el corto plazo, pero cierta mejora en los diferenciales de rendimiento a corto plazo a favor del CAD esta semana sugiere más bien un margen para un poco más de fuerza.

Las modestas ganancias de la sesión hasta el momento están alejando al USD del soporte clave (tendencia y posible desencadenante del patrón bajista hombro-cabeza-hombro) en 1.3655.

Las ganancias del USD a través de 1.3705/1.3710 podrían extenderse modestamente hasta 1.3750, aunque los osciladores de tendencia a corto plazo están empezando a alinearse a la baja para el USD, lo que realmente debería limitar el alcance de las ganancias a corto plazo.

- Las solicitudes iniciales de subsidio de desempleo en Estados Unidos aumentaron en 13.000 en la semana que finalizó el 11 de noviembre.

- El Índice del Dólar cae a mínimos del día en 104.15.

La semana que finalizó el 11 de noviembre se registraron 231.000 solicitudes iniciales de subsidio por desempleo, según los datos semanales publicados el jueves por el Departamento de Trabajo estadounidense. Esta cifra empeora la de la semana anterior, que fue de 218.000 (revisada desde 217.000), y está por debajo de las expectativas del mercado, que esperaba 220.000 solicitudes.

Otros detalles de la publicación revelaron que la tasa de desempleo asegurado ajustada estacionalmente por adelantado fue del 1.3% y la media móvil de 4 semanas se situó en 220.250, lo que supone un aumento de 7.750 respecto a la media revisada de la semana anterior.

"La cifra adelantada de desempleo asegurado desestacionalizado durante la semana que finalizó el 4 de noviembre fue de 1.865.000, lo que supone un aumento de 32.000 respecto al nivel revisado de la semana anterior".

Reacción de los mercados

El Índice del Dólar ha caído a un mínimo diario en 104.15 tras estos datos.

El índice manufacturero de la Fed de Philadelphia ha mejorado 3.1 puntos en noviembre, moderándose a -5.9 desde los -9 de octubre. El resultado mejora las expectativas del mercado, ya que se preveía que la cifra no variara de -9.

A pesar de la mejora, el indicador publicado por la Reserva Federal de Philadelphia se mantiene en negativo por tercer mes consecutivo. Esta es la decimosexta lectura negativa del índice en los últimos 18 meses.

Casi el 18% de las empresas informaron disminuciones en la actividad general este mes (frente al 35% el mes pasado), mientras que el 12% informó aumentos (frente al 26% anterior); El 70% no informó ningún cambio (frente al 38% el mes pasado). El índice de nuevos pedidos disminuyó 3 puntos a 1.3, mientras que el índice de envíos actuales compensó con creces su aumento el mes pasado, cayendo bruscamente desde 10.8 a -17.9.

Dólar reacción

El Índice del Dólar (DXY) ha reaccionado a la baja tras los datos, cayendo de los alrededores de 104.40 a 104.15, su nivel más bajo en el día. El USD cotiza ahora sobre 104.17, perdiendo un 0.21% diario.

La consolidación del Dólar se extiende un poco más. Los economistas de Scotiabank analizan las perspectivas del Dólar.

La fortaleza en las acciones significa vientos en contra más fuertes para el USD

Se avecina una sesión ajetreada para el Dólar. Los datos clave que se publiquen podrían ser moderados: las solicitudes semanales de reembolso han estado subiendo y podrían verse afectadas por factores estacionales, mientras que la producción industrial podría verse lastrada por las huelgas del sector automovilístico. El Dólar podría verse sometido a una ligera presión, al menos como consecuencia de la debilidad de los datos.

El S&P ha subido más de un 10% desde el mínimo de finales de octubre, y las tendencias estacionales sugieren que ese tintineo que se oye podría ser la "recuperación de Santa claus", que suele cobrar impulso en esta época después de que se estabilice el apetito por el riesgo a mediados de año. Acciones fortalecidas significan vientos en contra más fuertes para el USD.

El GBP/USD retrocede. Los economistas de Scotiabank analizan las perspectivas del par.

La dinámica de la tendencia subyacente sigue siendo de soporte

La caída del GBP/USD desde el máximo de 1.25 alcanzado a principios de esta semana se está estabilizando, pero por el momento hay pocas señales de impulsos positivos en el gráfico a corto plazo.

Los osciladores de Impulso alcista se mantienen al alza para la GBP en los estudios intradía y diario y se acercan a valores positivos en el DMI semanal, lo que debería ayudar a limitar las pérdidas de la GBP al menos a corto plazo.

Recuperar 1.2430 sería modestamente positivo para la Libra.

El soporte es visto en 1.2375.

- El EUR/JPY alcanza nuevos máximos por encima de 164.00.

- Se prevé un movimiento correctivo a corto plazo.

El EUR/JPY avanza más al norte del nivel de 164.00 y toca nuevos máximos anuales el jueves.

En el horizonte a corto plazo, el cruce podría seguir avanzando. Por el contrario, se espera que la superación del máximo de 2023 en 164.30 (16 de noviembre) se enfrente al siguiente nivel de resistencia significativo no antes del máximo de 2008 en 169.96 (23 de julio).

Mientras tanto, el RSI diario se mantiene dentro de la zona de sobrecompra, cerca de 75, lo que abre la puerta a un posible movimiento correctivo a corto plazo.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 152.58.

EUR/JPY gráfico diario

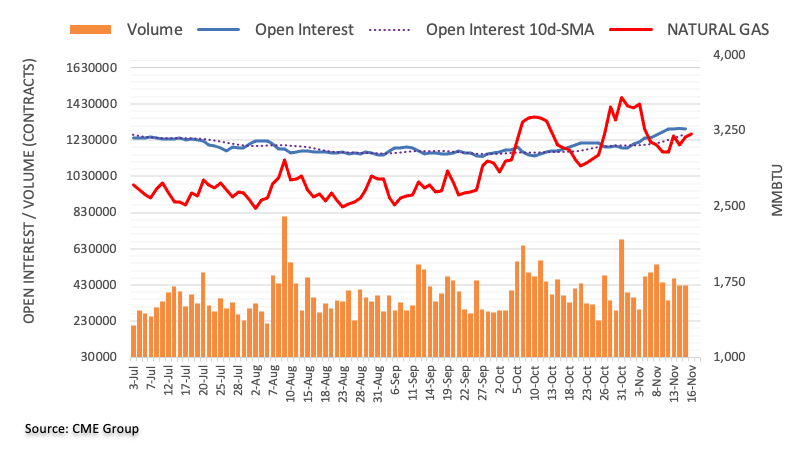

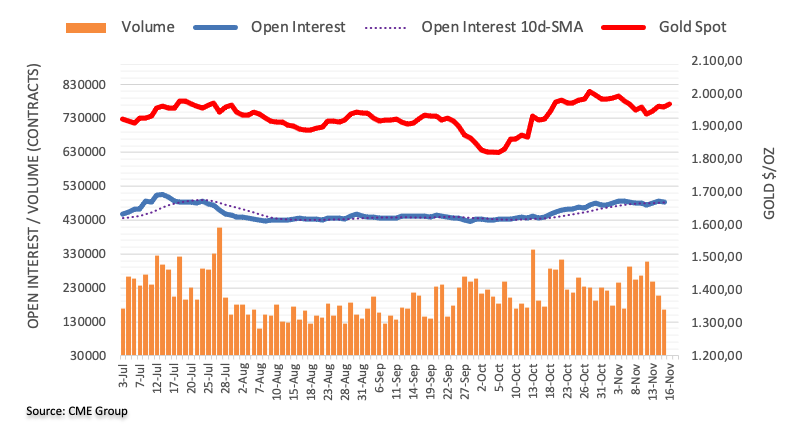

- Los precios del Gas Natural se mantienen estables en un rango entre 3.20$ y 3.70$ en noviembre.

- El Dólar estadounidense intenta recuperar las pérdidas del martes.

- Se espera que los precios del Gas Natural se mantengan estables ya que tanto la demanda como la oferta son estables.

El Gas Natural (XNG/USD) está subiendo un 2% este jueves debido a unas perspectivas meteorológicas más frías para el norte de Europa, mientras que, en términos más generales, los precios del Gas están empezando a formar un rango técnico puro en los gráficos, ya que tanto la oferta como la demanda están mostrando signos de relajación. Por el lado de la demanda, los datos positivos de China podrían apuntar a una recuperación más rápida y, por tanto, a un repunte de la demanda del mayor consumidor de gas de Asia. Desde el punto de vista de la oferta, no hay problemas de producción ni cuellos de botella que puedan distorsionar los flujos a corto plazo.

Mientras tanto, el Dólar estadounidense sigue débil tras la fuerte caída del martes, cuando los datos de inflación de EE.UU. revelaron una mayor disminución de las presiones sobre los precios. Ante la posibilidad de que la Reserva Federal de EE.UU. haya terminado con las subidas de tasas, aumentan las apuestas sobre cuándo se materializará el primer recorte, borrando el soporte positivo del diferencial de tasas para el Dólar frente a la mayoría de los pares principales. Los operadores seguirán buscando pistas, mientras el Índice del Dólar DXY corre el riesgo de seguir bajando.

El Gas Natural cotiza a 3.38$ por MMBtu en el momento de escribir estas líneas.

Resumen diario del mercado del Gas Natural: Frente frío europeo

- Los últimos modelos meteorológicos muestran que un frente frío se aproxima al norte de Europa y que las temperaturas en las capitales escandinavas coquetearán con los 0° Celsius.

- Los precios del Gas Natural en Europa cayeron más temprano por tercer día consecutivo, ya que las sólidas entregas al bloque están evitando sacar el gas de los almacenamientos, que todavía están llenos al 99%.

- El suave comienzo de la temporada de otoño e invierno en Europa ha dado al bloque una mayor ventaja para superar el periodo más frío.

- La UE ha publicado nuevas normas sobre las restricciones del metano, por lo que el Gas Natural Licuado (GNL) podría registrar una mayor demanda, ya que el GNL es una alternativa más ecológica al uso del metano y está exento de cualquier norma de reducción de emisiones.

- Alrededor de las 15:30 GMT, la Agencia de Información de Energía (EIA) publicará las cifras semanales de almacenamiento de gas en Estados Unidos correspondientes a la semana pasada. Se espera un aumento de 40.000 millones de pies cúbicos, inferior a los 79.000 millones de pies cúbicos de la semana anterior. Las estimaciones oscilan entre 33.000 y 49.000 millones.

Análisis Técnico del Gas Natural: Los modelos meteorológicos provocan volatilidad a corto plazo

El Gas Natural se ha estabilizado tras un mes de octubre bastante volátil, en el que las tensiones entre Israel y Gaza hicieron tambalearse a los operadores de gas a diestro y siniestro. Con las noticias empezando a desvanecerse en la región, y la UE no enfrentándose a una escasez sustancial para este invierno, parece que los precios del Gas podrían cotizar en este rango durante algún tiempo. A menos que se produzca un catalizador que desencadene una escasez sustancial o un exceso de oferta, no se espera una ruptura en los próximos días.

Si se desencadenara una guerra en Oriente Próximo, los precios se dispararían a un nivel de 3.64$. Si Irán, Arabia Saudí y otros países de la región comenzaran a movilizar sus fuerzas, se aplicaría una prima de riesgo. En tal caso, cabría esperar incluso un rápido movimiento hacia los 4.33$, el máximo de 2023.

A la baja, la media móvil simple (SMA) de 55 días está haciendo su trabajo cerca de 3.20$, basándose en el máximo observado el 4 de octubre. En caso de que este nivel no pueda aguantar la presión vendedora, cabe esperar que los precios bajen hacia la línea naranja, desde el doble techo de agosto cerca de 3.06$. Este nivel debería ser la última línea de defensa antes de que los precios del Gas caigan por debajo de los 3$.

-638357275866430725.png)

XNG/USD gráfico diario

Preguntas frecuentes sobre el Gas Natural

¿Qué factores fundamentales determinan el precio del Gas Natural?

La dinámica de la oferta y la demanda es un factor clave que influye en los precios del Gas Natural, y a su vez está influida por el crecimiento económico mundial, la actividad industrial, el crecimiento de la población, los niveles de producción y las existencias. El clima influye en los precios del Gas Natural porque se utiliza más Gas durante los inviernos fríos y los veranos calurosos para calefacción y refrigeración. La competencia de otras fuentes de energía influye en los precios, ya que los consumidores pueden optar por fuentes más baratas. También influyen los acontecimientos geopolíticos, como la guerra de Ucrania. Las políticas gubernamentales relacionadas con la extracción, el transporte y las cuestiones medioambientales también influyen en los precios.

¿Cuáles son las principales publicaciones macroeconómicas que influyen en los Precios del Gas Natural?

La principal publicación económica que influye en los precios del Gas Natural es el boletín semanal de inventarios de la Administración de Información Energética (EIA), una agencia gubernamental estadounidense que elabora datos sobre el mercado del gas en Estados Unidos. El boletín de Gas de la EIA suele salir el jueves a las 14:30 GMT, un día después de que la EIA publique su boletín semanal de Petróleo. Los datos económicos de los grandes consumidores de Gas Natural pueden influir en la oferta y la demanda, entre los que destacan China, Alemania y Japón. El gas natural se cotiza y comercia principalmente en dólares estadounidenses, por lo que las publicaciones económicas que afectan al dólar estadounidense también son factores.

¿Cómo influye el dólar en los precios del Gas Natural?

El dólar estadounidense es la moneda de reserva mundial y la mayoría de las materias primas, incluido el Gas Natural, se cotizan y comercian en los mercados internacionales en dólares estadounidenses. Por ello, el valor del Dólar influye en el precio del Gas Natural, ya que si el Dólar se fortalece, se necesitan menos dólares para comprar el mismo volumen de gas (el precio cae), y viceversa si el dólar se fortalece.

- El DXY se suma a la recuperación del miércoles y vuelve a visitar la zona de 104.50.

- La reanudación de la presión vendedora apunta inicialmente a 103.98.

El Índice del Dólar estadounidense (DXY) consigue retomar el ritmo y amplía aún más el rebote desde los mínimos en torno a 104.00 el jueves.

En caso de que los osos recuperen el control, un quiebre del mínimo de noviembre de 103.98 (14-15 de noviembre) debería allanar el camino para una rápida prueba de la crítica SMA de 200 días en 103.61 antes del mínimo semanal de 102.96 (30 de agosto).

Mientras tanto, mientras se mantenga por encima de la SMA clave de 200 días, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

- El Dólar neozelandés retrocede tras las grandes ganancias registradas a mediados de semana.

- El NZD retrocede mientras persisten los problemas de la burbuja inmobiliaria china a pesar de los datos económicos positivos y la promesa de un rescate gubernamental.

- El NZD/USD casi toca los máximos clave de octubre en 0.6055 antes de retroceder, aunque la tendencia alcista sigue vigente.

El Dólar neozelandés (NZD) recorta las fuertes ganancias registradas a mediados de semana durante la sesión europea del jueves. El NZD retrocede por el sentimiento negativo: el índice Hang Seng cerró con una caída del 1.41% al final de la sesión asiática, debido a la persistente preocupación por el vulnerable sector inmobiliario chino.

Como principal socio comercial de Nueva Zelanda, las malas noticias para China suelen ser malas también para Nueva Zelanda, y el NZD/USD cayó desde 0.6050 para volver a cotizar en 0.5990 en el momento de escribir.

Resumen diario de los mercados: Los problemas inmobiliarios de China arruinan la alegría de los mercados

- El Dólar neozelandés se debilita el jueves, ya que las preocupaciones sobre el estado del sector inmobiliario chino estropean los datos positivos de las ventas minoristas y la producción industrial publicados el miércoles, según una noticia de Reuters.

- Esto se produce después de que los datos mostraran una ralentización de la Inversión en Activos Fijos en China, un término general que engloba el sector inmobiliario.

- La Inversión en Activos Fijos registró un aumento del 2.9% en octubre, por debajo del 3.1% previsto por los expertos (interanual en octubre) y del 3.1% anterior, según mostraron el miércoles los datos de la Oficina Nacional de Estadísticas de China.

- A pesar de las preocupaciones, el Gobierno chino ha prometido supuestamente 1 billón de yuanes en financiación a bajo coste para el sector inmobiliario, según informa Bloomberg News.

- Nueva Zelanda es un importante exportador de productos lácteos a China, por lo que el flujo de noticias sobre China influye en la demanda prevista del NZD.

- En general, los datos de inflación más bajos de EE.UU., Reino Unido y Europa disminuyeron los temores de crecimiento mundial, ayudando a la recuperación del NZD a mediados de semana.

- El Dólar estadounidense cayó con fuerza después de que los datos de inflación sugirieran una mayor probabilidad de que la Reserva Federal no subiera los tipos de interés. La bajada de las tasas de interés hace que EE.UU. sea un lugar menos atractivo para los inversores mundiales a la hora de aparcar su capital, lo que reduce la demanda del Dólar.

Análisis técnico del Dólar neozelandés: El NZD/USD encuentra resistencia y retrocede

El par NZD/USD -el número de Dólares estadounidenses que puede comprar un Dólar neozelandés- retrocede tras quedarse cerca de tocar el máximo de octubre en 0.6055.

-638357322422964875.png)

Dólar neozelandés frente al Dólar estadounidense – Gráfico diario

La ruptura por encima de 0.6001 confirma la tendencia al alza a corto plazo, lo que favorece a los alcistas.

La zona en torno al máximo de octubre (0.6050-0.6055) se ha tocado varias veces este año, lo que la convierte en un importante nivel de soporte y resistencia. Como resultado de su mayor importancia, si finalmente se rompe, se producirá un impulso alcista más volátil.

Una ruptura decisiva por encima del máximo de octubre en 0.6055 cambiaría las perspectivas a alcistas también a medio plazo, indicando la posibilidad del nacimiento de una nueva tendencia alcista. En ese caso, el objetivo sería la media móvil simple (SMA) de 200 días en torno a 0.6100.

En cualquier caso, las tendencias a medio y largo plazo siguen siendo bajistas, lo que sugiere que el potencial bajista sigue siendo elevado.

-638357322955884523.png)

Dólar neozelandés frente al Dólar estadounidense – Gráfico de 4 horas

Hay señales de que el retroceso actual podría extenderse un poco más. En el gráfico de 4 horas, la línea MACD cruza por debajo de la línea de señal (marcada con un círculo), mientras que ambas se encuentran muy por encima de la línea cero, una señal bajista.

Esto podría indicar una corrección más profunda, quizás hasta 0.5950. A pesar de ello, la tendencia a corto plazo sigue siendo alcista en general, por lo que la tendencia alcista debería reanudarse con el tiempo. Esto es cierto mientras se mantengan los mínimos del 14 de noviembre en 0.5863.