- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Nos espera otro día ajetreado. Durante la sesión asiática, se informará del PIB del tercer trimestre de Japón, del índice de precios salariales de Australia y de las cifras de ventas minoristas y producción industrial de China. Más tarde, se publicarán datos sobre la inflación en el Reino Unido, seguidos de la Producción Industrial de la Eurozona. Los operadores recibirán más cifras sobre la inflación en Estados Unidos con el Índice de Precios de Producción e información sobre el consumo con las Ventas Minoristas.

Esto es lo que hay que saber el miércoles 15 de noviembre:

En octubre, la inflación estadounidense se ralentizó más de lo previsto, según mostraron los datos publicados el martes, lo que provocó una fuerte caída del Dólar en general. El Índice del Dólar (DXY) perdió un 1.50% y cayó hasta la zona de 104.00, alcanzando su nivel más bajo desde principios de septiembre. El apetito por el riesgo y la recuperación de los bonos del Tesoro pesaron aún más sobre el Dólar, que parecía vulnerable a más pérdidas antes de la sesión asiática.

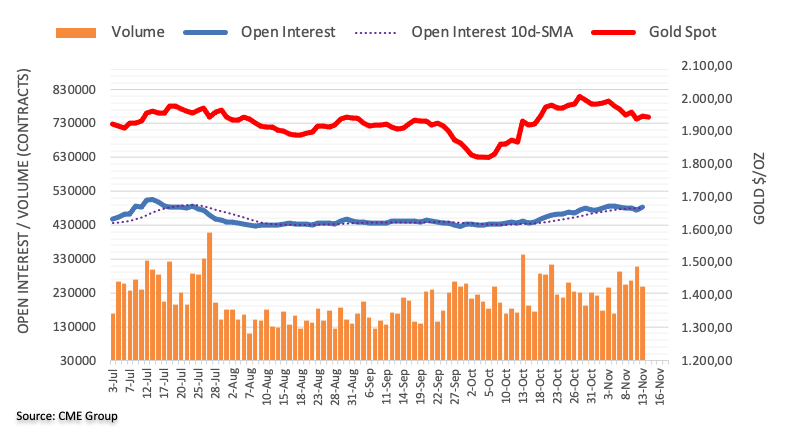

El rendimiento a 10 años de EE.UU. experimentó una caída significativa del 4.60% al 4,48%, marcando su nivel más bajo desde el 26 de septiembre. El Oro se benefició de esta evolución y experimentó una recuperación desde los 1.940$ hasta los 1.970$. La plata se unió a la recuperación y superó la señal de los 23 dólares.

El Índice de Precios al Consumo (IPC) de EE.UU. para octubre fue inferior a lo esperado, con una tasa anual que bajó del 3.7% al 3.2%, por debajo de la previsión de consenso del 3.3%. El IPC subyacente aumentó un 0.2% en octubre, y la tasa anual descendió al 4%. Estas cifras reforzaron aún más la idea predominante de que es improbable que la Reserva Federal suba más los tipos de interés.

Analistas de TD Securities:

El informe de hoy sobre el IPC debería ser un alivio para los responsables de la Fed: la producción ha avanzado a un ritmo firme, pero las presiones sobre los precios han seguido disminuyendo. Esto debería permitir a la Fed ser más paciente a la espera de que la economía se asiente en un ritmo de crecimiento menor. Los datos de hoy también apoyan nuestra opinión de hace tiempo de que es probable que la Fed haya terminado con las subidas de tasas, y seguimos esperando un primer recorte de tasas en junio de 2024.

El miércoles se publicarán más cifras de inflación en Estados Unidos, con el Índice de Precios de Producción (IPP). Además, será relevante el informe de ventas minoristas de octubre, cuyas expectativas apuntan a una contracción del 0.3%.

El EUR/USD avanzó hacia el nivel de 1.0900, superando las medias móviles simples (SMA) clave de 100 y 200 días. Los datos económicos de la Eurozona fueron los esperados, con una contracción del 0.1% en el tercer trimestre y una variación positiva del empleo del 0.3%. La encuesta ZEW arrojó cifras mixtas. Alemania informará el miércoles sobre la inflación al por mayor y Eurostat publicará los datos de Producción Industrial.

El GBP/USD experimentó una importante subida de más de 200 puntos, alcanzando la zona de 1,2500 y superando la media móvil simple (SMA) de 200 días. Este cambio de impulso ha convertido las perspectivas en alcistas para el par. El miércoles se publicarán los datos de inflación del Reino Unido y las cifras de Ventas Minoristas. Estas cifras se seguirán de cerca, y si la inflación sigue bajando como se espera, es probable que el Banco de inglaterra se mantenga a la espera en cuanto a las decisiones de política monetaria.

El USD/CHF cayó a su nivel más bajo desde principios de septiembre, situándose por debajo de 0.8900. Sorprendentemente, el franco suizo se quedó rezagado a pesar de los comentarios del presidente del Banco Nacional Suizo (SNB), Thomas Jordan, que no descartaba la posibilidad de más subidas de las tasas de interés en el futuro.

El par USD/JPY cayó significativamente de 151.80 a 150.30 y parecía vulnerable a nuevas pérdidas. El Yen japonés se benefició de los menores rendimientos del Tesoro, pero perdió fuerza frente a otras divisas del G10 debido al apetito por el riesgo. Japón publicará el miércoles los datos preliminares del PIB del tercer trimestre, con expectativas de una contracción del 0.1%. Más tarde también se publicarán los datos de Producción Industrial.

El par AUD/USD rompió por encima de 0.6450 y superó 0.6500, acercándose a la barrera clave de 0.6520. Se espera que la Oficina Australiana de Estadística publique el Índice de Precios Salariales, que se prevé que aumente un 1.3%. Estas cifras serán significativas para las expectativas con respecto al Banco de la Reserva de Australia (RBA). El jueves se publicarán los datos de empleo, que proporcionarán más información.

El par NZD/USD repuntó desde 0.5880 a por encima de 0.6000 y parece preparado para ampliar sus ganancias. En octubre se publicarán las cifras de ventas minoristas de tarjetas electrónicas.

¿Le ha gustado este artículo? Ayúdanos respondiendo a esta encuesta:

- El USD/NOK bajó a 10.887, con pérdidas del 1.70%.

- Las débiles cifras de inflación de EE.UU. alimentaron el apetito de riesgo sobre los flujos.

- Los mercados apuestan por una Reserva Federal más moderada.

- El miércoles se informará sobre las ventas minoristas y el IPP en Estados Unidos.

El martes, el USD/NOK se enfrentó a una fuerte presión vendedora, alcanzando los 10.880 y registrando pérdidas del 1.70%. La debilidad del Dólar estadounidense impulsó al par tras la publicación de las cifras de inflación de octubre en Estados Unidos, que fueron más débiles de lo esperado.

Según el informe oficial de la Oficina de Estadísticas Laborales de EE.UU., el Índice de Precios al Consumo (IPC) mensual se mantuvo sin cambios, mientras que experimentó un aumento interanual del 3.2%. El índice subyacente se situó en el 4% interanual, ligeramente por debajo del 4.1% anterior. Tras informar a principios de noviembre de unas óminas no agrícolas débiles, estas cifras redujeron la probabilidad de una nueva subida de los tipos de interés por parte de la Reserva Federal (Fed), lo que provocó de inmediato un sentimiento de apetito de riesgo en los mercados financieros.

La cuestión ahora es cuánto tiempo mantendrá la Fed los tipos en niveles restrictivos y, mientras tanto, los mercados apuestan por recortes de tasas en mayo de 2024. El miércoles, EE.UU. informará sobre el Índice de Precios de Producción (IPP) y las ventas minoristas de octubre, que probablemente darán más pistas sobre los planes de la Fed.

Niveles USD/NOK a vigilar

En el gráfico diario, el par USD/NOK presenta un panorama técnico bajista, ya que los indicadores muestran señales de que los vendedores están ganando terreno, luego de que el par cayera más de un 3% desde el viernes pasado. El Índice de Fuerza Relativa (RSI) muestra una pendiente negativa en la zona bajista, mientras que el histograma de convergencia de medias móviles (MACD) muestra barras rojas ascendentes.

Evaluando el panorama técnico a mayor escala, el par también se encuentra por debajo de las medias móviles simples (SMA) de 20 y 200 días, pero por encima de la SMA de 100 días, lo que indica que los alcistas aún mantienen cierto dominio sobre los bajistas en el horizonte temporal más amplio, a pesar de que los vendedores están al mando en el corto plazo.

Soportes: 10.881, 10.850, 10.775.

Resistencias: 11,000, 11,030, 11,119 (SMA de 20 días).

USD/NOK gráfico diario

-638355868651946834.png)

- El par EUR/JPY está operando en sus ofertas más altas desde 2008, cerca del nivel 164.00.

- Un rebote en el sentimiento general de los mercados hace que los valores refugio caigan con fuerza este martes.

- A continuación: El PIB de Japón a primera hora de la sesión del miércoles.

El par EUR/JPY ha alcanzado sus precios más altos desde 2008, un máximo de quince años para el par, ya que el Yen japonés (JPY), refugio seguro, retrocede frente al Euro (EUR). Una amplia recuperación del apetito por el riesgo en los mercados, alimentada por la publicación de un Índice de Precios al Consumo (IPC) estadounidense peor de lo esperado, está dando a los inversores renovadas esperanzas de que la inflación podría estar retrocediendo más rápido de lo que espera la Reserva Federal (Fed), lo que significa que el banco central estadounidense podría verse empujado a recortar los tipos antes de lo previsto.

A primera hora del martes, el Producto Interior Bruto (PIB) de la UE se situó exactamente en el nivel esperado, con una tasa intertrimestral del -0.1%. La cifra anualizada se mantuvo en el 0.1%.

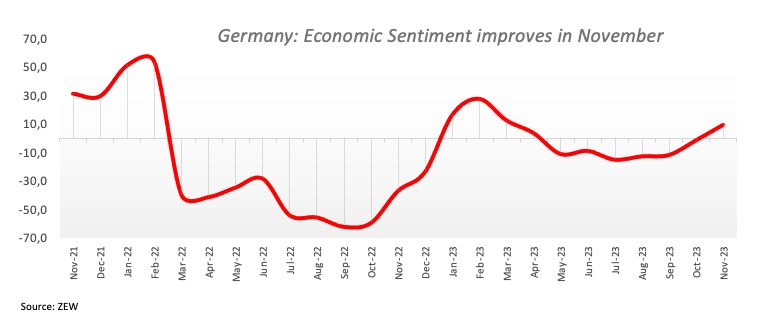

La encuesta ZEW sobre el sentimiento económico de noviembre mejoró sensiblemente, situándose en 13.8 puntos frente a los 2.3 de octubre.

A primera hora de la sesión del miércoles se publicarán las cifras del PIB japonés, y se espera que la cifra intertrimestral disminuya del 1.2% a una contracción del -0.1%.

Cotización actual del Yen japonés

A continuación, se muestra la variación porcentual del Yen japonés (JPY) contra las divisas listadas hoy. El en japonés fue la moneda más débil frente al Dólar neozelandés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -1.57% | -1.68% | -0.68% | -1.86% | -0.74% | -1.96% | -1.32% | |

| EUR | 1.55% | -0.11% | 0.88% | -0.28% | 0.82% | -0.38% | 0.25% | |

| GBP | 1.65% | 0.10% | 0.98% | -0.18% | 0.92% | -0.29% | 0.36% | |

| CAD | 0.66% | -0.90% | -1.01% | -1.18% | -0.09% | -1.29% | -0.63% | |

| AUD | 1.83% | 0.27% | 0.17% | 1.16% | 1.09% | -0.11% | 0.53% | |

| JPY | 0.74% | -0.82% | -0.92% | 0.07% | -1.11% | -1.19% | -0.57% | |

| NZD | 1.93% | 0.38% | 0.28% | 1.29% | 0.12% | 1.18% | 0.62% | |

| CHF | 1.30% | -0.25% | -0.36% | 0.65% | -0.52% | 0.57% | -0.64% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Perspectiva técnica del par EUR/JPY

El Euro ha extendido su recuperación contra el Yen, cerrando en verde durante nueve de los últimos once días consecutivos de comercio. El par EUR/JPY se prepara para desafiar la zona de los 164.00.

La última racha alcista del euro ha llevado al par a alejarse de la Media móvil alcista de 50 días (SMA) que actualmente se encuentra en la zona de 158.00, mientras que el soporte a largo plazo se encuentra en la SMA de 200 días cerca de 152.00, muy por debajo de la acción del precio actual.

EUR/JPY Gráfico Diario

Nivel técnico del EUR/JPY

Nivel técnico del EUR/JPY

- El par NZD/JPY está subiendo a máximos de varios años mientras los mercados más amplios encienden el interruptor del riesgo.

- A principios de la semana se publicarán pocos datos para ambas divisas, y el sentimiento de los mercados será el principal impulsor.

- A continuación: Las cifras del PIB de Japón, que se publicarán a primera hora del miércoles.

El par NZD/JPY está marcando máximos de varios años, mientras que el sentimiento de los mercados aumenta y hace que el Yen (JPY), moneda refugio, caiga frente al Kiwi (NZD). Con la recuperación del martes, el kiwi alcanzó sus mayores ofertas frente al yen en ocho años.

Los datos de Nueva Zelanda siguen siendo limitados en el calendario económico de esta semana, aunque a primera hora del martes se publicó el índice de precios de los alimentos de Nueva Zelanda para octubre, que se situó en el -0.9% en comparación con la lectura de septiembre del -0.4%.

En la sesión del miércoles se publicarán las cifras del Producto Interior Bruto (PIB) de Japón correspondientes al tercer trimestre. Se prevé que el PIB intertrimestral disminuya del 1.2% al -0.1%, mientras que se espera que la lectura anualizada acentúe el descenso del 4.8% al -0.6%.

Perspectivas técnicas para el NZD/JPY

Con la suba del Kiwi a 90.20, el NZD ha repuntado un 1.5% contra el yen en apenas cuatro horas, y el par se prepara para una continuación hacia 90.50 si los postores logran mantener el impulso.

Soporte técnico intradía se encuentra en la parte superior de la última oscilación de alta cerca de 89.50, con el soporte dinámico de la SMA de 200 horas sentadas justo al sur de 89.30.

El anterior máximo a largo plazo del NZD/JPY se estableció en 90.20 en septiembre, y un segundo intento de alcanzar la señal más alta está permitiendo al kiwi ceder un poco frente al Yen.

NZD/USD Gráfico Diario

- El par GBP/USD experimenta una importante recuperación, subiendo más de un 1.70% hasta cotizar en torno a 1.2490, impulsado por los últimos datos de inflación de EE.UU.

- La inflación anual de octubre en EE.UU. registró la mayor caída de los últimos tres meses, situándose en el 3.2%.

- Las cifras del IPC y del IPC subyacente de EE.UU., inferiores a lo esperado, justifican un enfoque menos de línea agresiva por parte de la Reserva Federal de EE.UU..

El GBP/USD repuntó con fuerza el martes, después de que un informe sobre la inflación en Estados Unidos (EE.UU.) aumentara las posibilidades de que la Reserva Federal (Fed) termine de subir los tipos de interés, mientras que los datos del Reino Unido fueron mixtos. Los pares principales cotizan en torno a 1.2480 y suben más de un 1.70%, con los compradores atentos a la cifra de 1.2500.

El par se acerca al nivel clave de 1.2500, ya que los datos más débiles del IPC de EE.UU. provocan una fuerte caída del Dólar

La Oficina de Estadísticas Laborales de EE.UU. (BLS) informó que la inflación en octubre se enfrió más de lo esperado, con el Índice de Precios al Consumo (IPC) alcanzando el 3.2% en un ritmo de 12 meses desde el 3.7%, con las cifras mensuales enfriándose al 0% por debajo del 0.1% esperado por la mayoría de los economistas. El mismo informe reveló que el IPC subyacente, que excluye los elementos volátiles y se considera un indicador de inflación más estable, cayó una décima y se situó por debajo de las estimaciones y de la lectura del mes anterior del 4.1% al 4%, por debajo de las estimaciones del 4.1%.

Estos datos han provocado una caída en picado del Dólar, ya que el Índice del Dólar estadounidense (DXY) se desploma más de un 1.40%, hasta 104.13, tras alcanzar un máximo diario de 105.73, lastrado por los rendimientos de los bonos del Tesoro estadounidense. La tasa de la nota de referencia estadounidense a 10 años se hunde más de 18 puntos básicos, hasta el 4,45%, un nivel visto por última vez el 22 de septiembre de 2023.

En consecuencia, el GBP/USD se encogió de hombros ante un informe de empleo mixto del Reino Unido, que fue testigo de una desaceleración de los salarios, mientras que la economía añadió más puestos de trabajo que la contracción de -198.000 esperada por los analistas, con cifras de 54.000.

El par GBP/USD está a punto de recuperar el nivel de 1.2500, a pesar de los comentarios del economista jefe del Banco de Inglaterra, Huw Pill, en los que afirmaba que el Banco de Inglaterra tendría que seguir subiendo las tasas.

La atención se centra en los datos del miércoles, en los que se espera que la inflación del Reino Unido caiga por debajo del 5%, desde el 6.7% de septiembre. Excluyendo los elementos volátiles, se prevé un 5.8% desde el 6.1%. En Estados Unidos, se publicarán el Índice de Precios de Producción (IPP), las ventas minoristas, el Índice Empire State de manufactura de la Fed de Nueva York y los datos de la Reserva Federal.

GBP/USD Niveles técnicos

El Presidente de la Reserva Federal de Chicago, Austan Goolsbee, declaró el martes que continúan los avances en la reducción de la inflación, mientras que el crecimiento económico sigue siendo fuerte. Según él, el mercado laboral sigue vibrante, y se mostró más preocupado por posibles perturbaciones externas que por el recalentamiento de la economía. Añadió que aún queda camino por recorrer antes de que la inflación alcance el objetivo del 2% fijado por la Fed.

En su intervención en el Club Económico de Detroit, Goolsbee explicó que EE.UU. podría asistir este año al descenso más rápido de la inflación en un año sin guerras en un siglo, manteniendo al mismo tiempo la tasa de desempleo por debajo del 4% sin que aumente.

Reacción de los mercados

El Dólar estadounidense mantiene importantes pérdidas diarias tras la publicación del informe sobre el Índice de Precios al Consumo en EE.UU., que, según Goolsbee, parece "bastante bueno". El Índice del Dólar retrocede un 1.40% y cotiza en 104.15, el nivel más bajo registrado desde principios de septiembre.

- El Índice del Dólar estadounidense (DXY) cayó a 104.25, su nivel más bajo desde principios de septiembre.

- El IPC general y el IPC subyacente de octubre fueron inferiores a lo esperado.

- Los inversores esperan una bajada de las tasas antes de lo previsto, y apuestan por que la Fed no suba más los tipos en 2023.

El Dólar estadounidense (USD) experimentó un importante movimiento a la baja en la sesión del martes, y el Índice (DXY), que mide el valor del Dólar estadounidense frente a una cesta de divisas mundiales, se hundió hasta 104.25 impulsado por un IPC por debajo de lo esperado y por las apuestas moderadas de la Fed. La atención se centra ahora en el Índice de Precios de Producción (IPP) y las ventas minoristas de octubre, que se publicarán el miércoles.

Como la economía estadounidense acaba de publicar cifras de creación de empleo e inflación inferiores a las previstas, los mercados descartan una subida de tipos en la próxima reunión de la Reserva Federal (Fed) en diciembre. Además, los inversores están viendo recortes de tasas antes, en mayo de 2024. Esto ha hecho que los rendimientos del Tesoro estadounidense disminuyan, dando así al mercado una razón para perder interés en el Dólar.

Resumen diario de los movimientos en los mercados: La debilidad del IPC alimenta las apuestas moderadas sobre la Fed

- El Índice del Dólar cayó hasta 104.25, más de un 1%, y se situó cerca de mínimos no vistos desde septiembre, tras informarse de unas cifras de inflación más bajas.

- La Oficina de Estadísticas Laborales de EE.UU. informó de que el Índice de Precios al Consumo (IPC) subyacente de octubre no alcanzó el consenso. Se situó en el 4% interanual, frente al 4.1% esperado, y se desaceleró con respecto a la cifra anterior del 4.1%.

- El dato principal se situó en el 3.2% interanual, por debajo del consenso del 3.3% y en relación con su última lectura del 3.7%.

- Los rendimientos del Tesoro estadounidense cayeron verticalmente, con la tasa a 2 años bajando al 4.86%, mientras que el rendimiento a 5 y 10 años descendieron al 4.45% y al 4.46%, respectivamente..

- Según la herramienta FedWatch de CME, las probabilidades de una subida de 25 puntos básicos en diciembre son extremadamente bajas, por debajo del 10%. Además, los mercados están valorando ahora una rebaja de las tasas en mayo de 2024.

- El miércoles, EE.UU. informará de las ventas minoristas de octubre, que se espera que se hayan contraído un 0.3%, mientras que se espera que el Índice de Precios de Producción (IPP) del mismo mes se desacelere al 1.9% interanual.

Análisis Técnico: Los osos del Dólar ganan terreno y amenazan la SMA de 100 días

En el gráfico diario, el índice DXY muestra una tendencia bajista, ya que los indicadores muestran señales preliminares de que los osos están tomando el control. El índice de fuerza relativa (RSI) muestra una tendencia por debajo de su línea media, mientras que el histograma de convergencia de la media móvil (MACD) muestra barras rojas ascendentes.

A pesar de que los osos ganan terreno y empujan al par por debajo de la media móvil simple (SMA) de 20 días a corto plazo, el DXY sigue por encima de las SMA de 100 y 200 días. Esto sugiere que los alcistas tienen el control en un contexto más amplio.

Niveles de soporte: 104.15 (SMA de 100 días),103.60 (SMA de 200 días), 103.30.

Niveles de resistencia: 104.50, 105.00,105.30.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971, cuando desapareció el patrón oro.

¿Cómo afectan al dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la Tasa de Desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

- La tendencia alcista del GBP/JPY parece estar sobreextendida, con el próximo objetivo principal fijado en el nivel psicológico de 190.00, un máximo no visto desde septiembre de 2008.

- Una ruptura con éxito de 190.00 podría abrir el camino hacia el máximo de septiembre de 2008 en 198.34, y potencialmente incluso hacia el nivel 200.00.

- A la baja, el soporte inicial es el mínimo de hoy en 186.04, seguido del Tenkan-Sen en 185.50, el Kijun-Sen en 184.52 y el Senkou-Span A en 185.01.

A mediados de la sesión norteamericana, el GBP/JPY repuntó y recuperó máximos de ocho años en torno a 188.28 el martes, después de que los datos económicos de EE.UU. desataran especulaciones de que la Reserva Federal no endurecería más su política monetaria. Los inversores ven en ello una luz verde para comprar activos de mayor riesgo, en detrimento del estatus de refugio seguro del Yen japonés (JPY). El par GBP/JPY cotiza en 188.08, con una subida superior al 2%.

Dada la mencionada introducción fundamental, desde una perspectiva técnica, la tendencia alcista de la GBP/JPY parece sobreextendida, con los compradores apuntando a 190.00, un nivel que no se ha alcanzado desde septiembre de 2008. Una ruptura de este último expondría inmediatamente el máximo de septiembre de 2008 en 198.34 antes de probar 200.00.

Por otro lado, el primer soporte del GBP/JPY se encuentra en el mínimo de hoy en 186.04, y una vez superado, el par podría caer hasta el nivel Tenkan-Sen en 185.50, seguido por el Kijun-Sen en 184.52. Una vez superado, el siguiente soporte sería el Senkou-Span A en 185.01.

GBP/JPY Análisis del precio - Gráfico Diario

GBP/JPY Niveles Técnicos

- El par AUD/USD sube en un contexto de apetito de riesgo en los mercados.

- El Dólar australiano ha subido más de un 2% desde las bajas ofertas del martes frente al Dólar estadounidense.

- Los datos del IPC de EE.UU., que no se publicaron, han disparado el sentimiento de los mercados.

El par AUD/USD está en alza este martes, con una recuperación de más del 2%, ya que el sentimiento del mercado es firmemente de riesgo tras la publicación del Índice de Precios al Consumo (IPC) de EE.UU., que sugiere que la inflación en la economía de EE.UU. está retrocediendo más rápido de lo esperado.

La inflación medida por el IPC estadounidense no dio la señal el martes, situándose por debajo de las previsiones, lo que hace albergar esperanzas al mercado de que la inflación estadounidense esté retrocediendo más rápidamente de lo previsto por los responsables políticos. Si la inflación cae más deprisa y durante más tiempo de lo previsto inicialmente, se abriría la puerta a un ciclo de recortes de tipos por parte de la Reserva Federal (Fed) antes de lo esperado.

A pesar de la recuperación del martes, el dólar australiano podría tener dificultades para mantenerse en los niveles más altos durante el resto de la semana. A primera hora del martes, la Confianza del consumidor australiano Westpac de noviembre se situó en el -2.6%, frente al aumento del 2.9% de octubre.

El miércoles se publicará el índice de precios salariales australiano del tercer trimestre, que se prevé que aumente del 0.8% al 1.3%. Más tarde, ese mismo día, aterrizarán en Estados Unidos el Índice de Precios de Producción (IPP) y las ventas minoristas.

Se espera que la inflación interanual se mantenga en el 2,7%, mientras que el crecimiento intermensual de las Ventas Minoristas retrocederá del 0,7% al -0,3%.

Cotización del Dólar australiano hoy

A continuación se muestra la variación porcentual del Dólar Australiano (AUD) contra las divisas listadas hoy. El Dólar australiano fue la divisa más fuerte frente al Dólar Estadounidense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -1.61% | -1.71% | -0.66% | -1.84% | -0.70% | -1.83% | -1.25% | |

| EUR | 1.58% | -0.10% | 0.93% | -0.21% | 0.91% | -0.22% | 0.36% | |

| GBP | 1.68% | 0.10% | 1.05% | -0.11% | 1.00% | -0.12% | 0.47% | |

| CAD | 0.63% | -0.97% | -1.05% | -1.16% | -0.07% | -1.19% | -0.56% | |

| AUD | 1.80% | 0.21% | 0.12% | 1.17% | 1.11% | 0.00% | 0.58% | |

| JPY | 0.68% | -0.91% | -1.00% | 0.02% | -1.11% | -1.10% | -0.55% | |

| NZD | 1.80% | 0.21% | 0.12% | 1.16% | 0.00% | 1.11% | 0.58% | |

| CHF | 1.23% | -0.37% | -0.46% | 0.58% | -0.58% | 0.55% | -0.58% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Perspectivas técnicas del AUD/USD

La recuperación intradía del AUD/USD ve como el par recorta los descensos de la semana pasada, repuntando hacia la zona de 0.6500 tras la reacción generalizada de los mercados a los datos del IPC estadounidense.

El par ha subido más de un 2% desde las ofertas mínimas del martes cerca de 0.6355, con una firme subida desde la media móvil simple (SMA) de 50 horas para navegar limpiamente a través de la SMA de 200 horas, actualmente agitándose justo al norte de 0.6420.

En las velas diarias, el Dólar australiano está experimentando uno de sus mejores días de comercio frente al Dólar estadounidense desde julio, y ha recuperado la mitad del rango entre las SMA de 50 y 200 días. Las dos medias móviles se han extendido notablemente bajistas, con la de 50 días recortando desde justo debajo de la zona de 0.6400, mientras que la SMA de 200 días gira a la baja en 0.660.

El AUD/USD, a pesar de las ganancias del martes extendiendo un ascensor de la zona de consolidación cerca de 0.6300, sigue siendo a la baja para el año, y se negocia con un descuento de casi el 6% contra el Dólar de las ofertas máximas de junio cerca de 0.6900.

AUD/USD Gráfico horario

Gráfico Diario AUD/USD

Niveles técnicos del AUD/USD

- El PIB de la Eurozona se contrajo un 0.1% intertrimestral en el tercer trimestre, lo que indica una ralentización de la economía a pesar del agresivo endurecimiento del BCE.

- En el Reino Unido, las cifras de empleo cumplieron las expectativas, pero las ganancias medias, incluidas las bonificaciones, aumentaron más de lo previsto, lo que señala una posible inflación salarial.

- Los analistas de RaboBank prevén una posible caída del EUR/GBP por debajo de 0.8700, citando los débiles datos económicos alemanes y una posible recesión técnica en la Eurozona.

El EUR/GBP invirtió su curso tras alcanzar un máximo diario de 0.8730, retrocediendo hacia la cifra de 0.8700 a mediados de la sesión norteamericana, después de que los datos económicos de la Eurozona (UE) y del Reino Unido (RU) favorecieran a este último. En el momento de redactar este informe, el cruce cotizaba en torno a los 0,8700, con una pérdida del 0.14%.

El cruce acerca a 0.8700 en medio de la contracción del PIB de la UE y el fuerte empleo en el Reino Unido antes del IPC británico

El Producto Interior Bruto (PIB) de la UE se contrajo un 0.1% intertrimestral según lo previsto en el tercer trimestre en la segunda estimación, y en cifras anuales se situó en el 0.1%, en línea con las estimaciones, señal de que la economía se está desacelerando en medio de más de 400 puntos básicos de endurecimiento por parte del Banco Central Europeo (BCE). No obstante, los datos de empleo del bloque sugirieron que el mercado laboral se está endureciendo, lo que podría justificar que el BCE mantuviera la puerta abierta a un endurecimiento adicional.

En el Reino Unido, la Oficina Nacional de Estadística (ONS) dio a conocer las cifras de empleo, que fueron las esperadas, aunque las Ganancias Medias, incluidas las bonificaciones, de tres meses a la fecha sobre una base anual aumentaron un 7.9%, superando las previsiones del 7.4%, pero por debajo del 8.2% de agosto. Esto podría justificar nuevas medidas por parte del Banco de Inglaterra (BoE), aunque los últimos comentarios de su economista jefe, Huw Pill, sugieren que no será necesario subir más las tasas.

Los analistas de Rabo Bank esperan que el par EUR/GBP caiga por debajo de 0.8700, "debido a la debilidad de los datos económicos alemanes y a nuestra opinión de que la Eurozona podría estar ya en recesión técnica".

Mientras tanto, la atención de los operadores se centró en el informe de inflación del Reino Unido del miércoles, con el IPC en octubre sobre una base anual se espera que caiga al 4.8% desde el 6.7%, y el subyacente se ve en el 5.8% desde el 6.1%. El IPC mensual se situará en el 0.1%, por debajo del 0.5% de septiembre.

Análisis del precio del EUR/GBP: Perspectivas técnicas

El euro está ampliando sus pérdidas frente a la libra esterlina, ya que el crecimiento económico se tambalea en el bloque. Por lo tanto, el par está probando una línea de tendencia de soporte de tres meses de antigüedad que se rompió brevemente el 3 de noviembre, cuando el par cayó a un mínimo de tres semanas de 0.8649 antes de que los compradores recuperaran la zona de 0.8680, de nuevo por encima de la línea de tendencia antes mencionada. Sin embargo, en el momento de escribir estas líneas, el EUR/GBP está probando esta última, ann una ruptura sostenida podría abrir la puerta a probar la media móvil de 200 días (DMA) en 0.8684, seguida de la DMA de 50 en 0.8663.

- El par USD/CHF cayó más de un 1%, situándose en torno a 0.8915.

- El Dólar se debilitó porque los mercados confían en que la Fed no subirá los tipos de interés en diciembre.

- El miércoles, la atención de los mercados se centrará en el IPP y las ventas minoristas.

El martes el par USD/CHF registró una impresionante caída y se ubicó cerca de los 0.8915, registrando una pérdida de más del 1%, impulsado principalmente por la debilidad generalizada en los Estados Unidos, luego de que se informaran las cifras de la inflación de octubre en dicho país.

Según la Oficina de Estadísticas Laborales de EE.UU. (BLS), el Índice de Precios al Consumo (IPC) de octubre aumentó un 3.2% interanual, por debajo tanto de las previsiones anteriores como de la tasa del mes anterior. Además, la inflación subyacente del IPC, que excluye los precios volátiles de los alimentos y la Energía, cayó al 4% interanual, por debajo tanto de la tasa de septiembre como de la estimación del 4.1%. En términos mensuales, se desaceleró hasta el 0.2%, por debajo de la lectura del mes pasado y del 0.3% previsto.

Las cifras de inflación tuvieron un impacto directo en los rendimientos de la deuda pública estadounidense, ya que la tasa del bono a 2 años cayó al 4.84%, y los rendimientos a 5 y 10 años se observaron a la baja hasta el 4.44% y el 4.45%. En consecuencia, estos movimientos de los rendimientos pueden significar que los mercados se alegran de que una posible subida de tipos por parte de la Reserva Federal (Fed) en diciembre ya no esté sobre la mesa con el enfriamiento de la inflación y del mercado laboral. Ahora, la atención se centra en la siguiente serie de datos, que proporcionará información sobre cuánto tiempo mantendrá el banco central los tipos de interés restrictivos para empezar a dar forma a las expectativas de recortes de tipos.

El miércoles, se espera que el Índice de Precios de Producción (IPP) se haya desacelerado hasta el 1.9% interanual, mientras que las ventas minoristas caerán un 0.3% en octubre.

Niveles del USD/CHF a vigilar

Analizando el gráfico diario, el USD/CHF presenta un sesgo bajista, con indicadores que reflejan que los vendedores se están fortaleciendo. Mostrando una tendencia bajista por debajo de su línea media, el índice de ruerza relativa (RSI) apoya esta opinión, así como la convergencia de medias móviles (MACD), ya que establece barras rojas más grandes. En el contexto más amplio, el par también está por debajo de las medias móviles simples (SMA) de 20 y 200 días, pero por encima de la SMA de 100 días, lo que indica que los alcistas siguen mostrando fuerza en los marcos de tiempo más grandes a pesar del sentimiento bajista visto en el corto plazo.

Soportes: 0.8900 (SMA de 100 días), 0.8870, 0.8850.

Resistencias: 0.8930, 0.8950, 0.9000 (convergencia de las SMA de 20 y 200 días).

Gráfico diario del USD/CHF

-638355763078238363.png)

- El Dólar canadiense avanza mientras que los mercados se decantan por el Dólar.

- Esta semana no se publicarán muchos datos en Canadá.

- El IPP y las ventas minoristas estadounidenses se publicarán mañana.

El Dólar canadiense (CAD) está recibiendo una oferta gracias a un pronóstico fallido en las cifras de inflación del Índice de Precios al Consumo (IPC) de EE.UU.. La falta de datos está enviando a los mercados más amplios al modo de apetito de riesgo a medida que mejora el sentimiento del mercado.

El IPC estadounidense de octubre se situó por debajo de las previsiones iniciales de los mercados, y el dato de inflación a la baja está dando a los Mercados motivos para esperar que el discurso de la Reserva Federal (Fed) sobre los tipos de interés "más altos durante más tiempo" no sea tan prolongado como se pensaba.

Resumen diario de los movimientos en los mercados: El Dólar canadiense repunta impulsado por el IPC

- El Dólar canadiense alcanza máximos de cinco días y sus mayores ofertas en una semana gracias a la caída del IPC estadounidense.

- El IPC intermensual de octubre se situó en el 0.0%, frente al 0.1% previsto y el 0.4% anterior.

- El IPC anualizado se situó en el 3.2%, por debajo del 3.7% anterior y por debajo de la previsión del 3.3%.

- Las expectativas del IPC son una de las previsiones que los mercados están ansiosos por no haber cumplido, a medida que aumenta el apetito por el riesgo.

- El enfriamiento de la inflación más rápido de lo previsto está ayudando a los inversores a volver a los activos de mayor riesgo, incluido el Loonie.

- Esta semana se publicarán importantes datos estadounidenses, como el Índice de Precios de Producción (IPP) y las ventas minoristas de octubre, que llegarán el miércoles.

Análisis Técnico: El Dólar canadiense avanza hacia 1.37 frente al Dólar estadounidense mientras los mercados se decantan por el apetito de riesgo

El Dólar canadiense (CAD) se dirige de nuevo hacia la zona de 1.3700 frente al Dólar estadounidense (USD), con lo que el par USD/CAD retrocede desde el nivel de 1.3850 del viernes.

Las posiciones cortas en el USD/CAD buscarán arrastrar al par nuevamente hacia la media móvil simple (SMA) de 50 días cerca de 1.3650. El soporte a largo plazo se encuentra en la SMA de 200 días, que actualmente se encuentra en la parte alta de 1.3500.

La recesión del martes en el gráfico del USD/CAD está ayudando a consolidar un posible patrón gráfico de máximos más bajos, con una zona de resistencia técnica que se extiende desde 1.3750 hasta 1.3800. Mientras tanto, los alcistas del USD esperan un rebote de la línea de tendencia ascendente trazada desde el mínimo de julio en 1.3100.

Gráfico Diario USD/CAD

Cotización actual del Dólar canadiense

A continuación, se muestra la variación porcentual del Dólar canadiense (CAD) contra las divisas listadas hoy. El dólar canadiense fue la moneda más fuerte frente al dólar estadounidense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -1.50% | -1.68% | -0.63% | -1.78% | -0.57% | -1.77% | -1.21% | |

| EUR | 1.48% | -0.17% | 0.86% | -0.27% | 0.93% | -0.26% | 0.30% | |

| GBP | 1.65% | 0.17% | 1.01% | -0.11% | 1.06% | -0.10% | 0.46% | |

| CAD | 0.63% | -0.85% | -1.00% | -1.13% | 0.05% | -1.12% | -0.54% | |

| AUD | 1.75% | 0.28% | 0.10% | 1.12% | 1.17% | 0.01% | 0.57% | |

| JPY | 0.59% | -0.91% | -1.07% | -0.05% | -1.19% | -1.16% | -0.62% | |

| NZD | 1.74% | 0.26% | 0.10% | 1.13% | 0.00% | 1.19% | 0.56% | |

| CHF | 1.19% | -0.29% | -0.45% | 0.56% | -0.57% | 0.62% | -0.56% |

El mapa muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el Yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el mayor producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el Dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores de todo el mundo que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El Peso mexicano se fortalece frente al Dólar estadounidense, y el par USD/MXN cae por debajo de 17.40 tras alcanzar un máximo de 17.62.

- La caída del USD/MXN se apoya en la especulación de que la Reserva Federal podría detener su endurecimiento monetario.

- Los rendimientos de los bonos del Tesoro de EE.UU. se desplomaron tras el informe del IPC de EE.UU.; los operadores apuntan a un recorte de las tasas de la Fed en junio de 2024.

- La gobernadora de Banxico, Victoria Rodríguez Ceja, insinuó la posibilidad de recortes de tasas en México, señalando que cualquier flexibilización de la política monetaria sería gradual y dependería de los datos.

El Peso mexicano (MXN) se recupera frente al Dólar estadounidense (USD), ya que los inversores especulan que la Reserva Federal (Fed) ha terminado de endurecer su política monetaria tras un informe de inflación más suave de lo esperado en los Estados Unidos (EE.UU.). El par USD/MXN cayó por debajo de 17.40 tras alcanzar un máximo diario de 17.62, y está a punto de desafiar la media móvil simple (SMA) de 100 días en 17.33 en el momento de escribir estas líneas.

La escasa agenda económica de México mantuvo a los operadores a la deriva hasta la publicación del Índice de Precios al Consumo (IPC) de octubre en EE.UU., con cifras por debajo de las estimaciones y de las lecturas anteriores, tanto anuales como mensuales. El IPC subyacente también se ralentizó, lo que llevó a los inversores a comprar activos de mayor riesgo en detrimento de la condición de valor refugio del dólar estadounidense. En consecuencia, los rendimientos de los bonos del Tesoro estadounidense están cayendo en picado, mientras que los operadores esperan que la tasa de los fondos federales alcance el 5% en junio de 2024.

Movimientos diarios: El peso mexicano sube mientras la inflación estadounidense se ralentiza, a pesar de los comentarios moderados de Rodríguez de Banxico.

- El IPC de octubre en EE.UU. subió un 3.2% interanual, por debajo de las previsiones y de la tasa del mes anterior, situadas respectivamente en el 3.3% y el 3.7%. Sobre una base mensual, la inflación del IPC fue del 0%, muy por debajo de las expectativas del consenso y la tasa de septiembre, cada uno en el 0.1% y 0.4%.

- La inflación subyacente del IPC se situó por encima del 4% interanual, por debajo de la de septiembre y del 4,1% estimado. En términos intermensuales, la inflación se redujo al 0.2%, por debajo del mes pasado y de la previsión del 0.3%.

- El Presidente de la Fed de Richmond, Thomas Barkin, declaró que no está convencido de que la inflación esté en una senda suave hacia el 2%. Teme que haya que hacer más para frenar la inflación.

- El lunes, la gobernadora de Banxico, Victoria Rodríguez Ceja, comentó que la relajación de las perspectivas inflacionistas podría allanar el camino para discutir posibles recortes de tasas. Afirmó que la relajación de la política monetaria podría ser gradual, pero no implicaría necesariamente una continuación de los recortes de tasas, y añadió que la junta consideraría las condiciones macroeconómicas, adoptando un enfoque dependiente de los datos.

- El último informe sobre la inflación en México, publicado el 9 de noviembre, mostró que los precios crecieron un 4.26% interanual en octubre, por debajo de las previsiones del 4.28% y de la tasa anterior del 4.45%. En términos mensuales, la inflación se situó en el 0.39%, ligeramente por encima del consenso del 0.38% y del 0.44% de septiembre.

- Los comentarios de línea agresiva del jueves pasado del presidente de la Reserva Federal de EE.UU., Jerome Powell, impulsaron al USD/MXN hacia 17.93, antes de reducir algunas pérdidas.

- La economía de México sigue resistiendo después de que el PMI Manufactura de S&P Global de octubre mejorara hasta 52.1 desde 49.8, y de que el Producto Interior Bruto (PIB) se expandiera un 3.3% interanual en el tercer trimestre.

- Banxico revisó sus previsiones de inflación del 3.50% al 3.87% para 2024, lo que se mantiene por encima del objetivo del banco central del 3.00% (más o menos un 1%).

Análisis Técnico: El peso mexicano repunta con los vendedores del USD/MXN atentos a una ruptura por debajo de la SMA de 100 días

El sesgo del par USD/MXN ha cambiado a neutral a la baja en el corto plazo, y el par está a punto de romper niveles de soporte cruciales como la media móvil simple (SMA) de 100 días en 17.33, seguido por la figura psicológica de 17.00. La ruptura de estas zonas de demanda podría abrir la puerta a la prueba del mínimo del año hasta la fecha de 16.62, tocado en julio.

Por otro lado, si los compradores mantienen el par exótico por encima de 17.33 y recuperan 17.50 a corto plazo, podrían mantener la esperanza de probar niveles de resistencia clave, como la SMA de 200 días en 17.65, antes de la SMA de 50 días en 17.70. Una vez superado, la siguiente resistencia se sitúa en la SMA de 20 días en 17.87, antes de que los compradores puedan elevar el precio al contado hacia 18.00.

Preguntas frecuentes sobre el Peso mexicano

¿Qué factores determinan la cotización del Peso mexicano?

El Peso mexicano (MXN) es la divisa más negociada entre sus pares latinoamericanos. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de trasladar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al Peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el Peso mexicano (MXN), ya que se traducen en mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del Peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso Mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo influye el sentimiento de riesgo general en el Peso mexicano?

Como divisa de mercados emergentes, el Peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversionistas perciben que los riesgos más amplios del mercado son bajos y por lo tanto están deseosos de participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

- El Euro flirtea con máximos de tres meses frente al Dólar.

- Las acciones europeas navegan en un "mar de verde" el martes.

- Las cifras de la inflación estadounidense sorprendieron a la baja en octubre.

El Euro (EUR) recibe un impulso alcista adicional frente al Dólar estadounidense (USD), lo que anima al par EUR/USD a avanzar hasta máximos de 3 meses en torno a 1.0830 el martes.

Por otro lado, el USD se hunde muy por debajo del soporte de 105.00 medido por el Índice del USD (DXY), o mínimos de ocho semanas, en medio de la continuación del descenso desde el máximo de la semana pasada en torno a 106.00 y la creciente especulación de recortes de tipos por parte de la Fed tan pronto como en el verano de 2024.

La pronunciada reacción en cadena del Dólar se produce en medio de una mayor debilidad de los rendimientos de EE.UU. en diferentes plazos, y es particularmente exacerbada después de que las cifras de inflación de EE.UU. cayeran más de lo esperado en octubre. De hecho, según el IPC, los precios al consumo en EE.UU. subieron un 4.0% anualizado y un 3.2% interanual cuando se trata de la lectura subyacente (excluidos los costes de los alimentos y la energía).

En cuanto al Banco Central Europeo (BCE), las últimas opiniones de los miembros del Consejo siguen apuntando a una pausa prolongada de la actual postura restrictiva, ya que la inflación sigue al alza y muy por encima del objetivo.

La fortaleza de la moneda única también se vio reforzada por la mejora del sentimiento económico tanto en Alemania como en la Eurozona, que se situó en 9.8 y 13.8 respectivamente para el mes en curso. Por lo que respecta al bloque del Euro, otra revisión de la tasa de crecimiento del PIB, que se contrajo un 0.1% intertrimestral en el tercer trimestre y creció un 0.1% en los últimos doce meses.

Resumen diario de los movimientos del mercado: El euro recupera el equilibrio mientras el Dólar se desploma

El Euro traspasa la barrera clave de 1.0800 frente al Dólar.

Las rentabilidades estadounidenses y alemanas aceleran su retroceso diario.

Los inversores anticipan que la Fed podría empezar a recortar los tipos en junio-julio de 2024.

El BCE parece haber llegado a un punto muerto en su ciclo de endurecimiento.

El temor a una intervención en el mercado de divisas sigue rondando el USD/JPY.

La tasa de inflación estadounidense se situó por debajo de las estimaciones en octubre.

El informe del mercado laboral británico sorprendió al alza.

Análisis técnico: El Euro busca ahora 1.0945

El EUR/USD mantiene la postura constructiva y cotiza a una distancia considerable de la barrera clave de 1.0800 el martes.

El EUR/USD podría desafiar el máximo semanal de 1.0945 (30 de agosto) si continúa la recuperación. Al umbral psicológico de 1.1000 le siguen el máximo de agosto de 1.1064 (10 de agosto) y otro máximo semanal de 1.1149 (27 de julio), que preceden al máximo de 2023 de 1.1275 (18 de julio).

Si los vendedores retoman el control, el par podría encontrar apoyo temporal en la SMA de 55 días en 1.0637, antes del mínimo semanal de 1.0495 (13 de octubre) y el mínimo de 2023 de 1.0448. (15 de octubre).

Se espera una caída adicional del par mientras siga cotizando por debajo de la SMA de 200 días.

(Esta noticia fue corregida el 14 de noviembre a las 15:13 GMT para indicar que la SMA temporal de 55 días es un soporte, no una resistencia y que el EUR/USD avanza a máximos de 11 semanas, no de 11 meses).

PREGUNTAS FRECUENTES SOBRE EL EURO

¿Qué es el Euro?

El euro es la moneda de los 20 países de la Unión Europea que pertenecen a la Eurozona. Es la segunda moneda más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria. El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IAPC), son un dato econométrico importante para el Euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir los tipos de interés para volver a controlarla. Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Los datos publicados miden la salud de la economía y pueden influir en el euro. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas sobre la confianza de los consumidores pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la Eurozona (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la Eurozona.

¿Cómo afecta la balanza comercial al Euro?

Otro dato importante para el euro es la Balanza Comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su moneda se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

- El EUR/USD supera la barrera de 1.0800, o máximos de varias semanas.

- Se prevén ganancias adicionales por encima de 1.0800.

El EUR/USD repunta y supera la barrera de 1.0800 por primera vez desde principios de septiembre.

Una clara ruptura de la SMA de 200 días, hoy en 1.0801, debería cambiar la perspectiva del par a una más constructiva y abrir la puerta a un posible desafío del máximo semanal de 1.0945 (30 de agosto).

Gráfico diario del EUR/USD

- El Dólar se desploma a medida que descienden las cifras de inflación en todos los frentes.

- Los inversores descartan cualquier subida de tipos de interés y observan un descenso de los rendimientos.

- El Índice del Dólar cae sustancialmente, mientras que las divisas principales avanzan contra el Dólar.

El Dólar estadounidense (USD) cae en picado el martes tras los datos cruciales de la inflación estadounidense de octubre. El comercio se apresura a vender el Dólar ahora que se supone que los rendimientos han tocado techo. En cuanto a los próximos pasos de la Reserva Federal de EE.UU., los operadores prevén un recorte de 50 puntos básicos en las tasas para junio del próximo año.

En cuanto al calendario, el acontecimiento principal ya ha pasado. Los mercados están descartando muy rápidamente cualquier posibilidad de subida de tasas que aún persistiera, lo que significa una devaluación sustancial para el Índice del Dólar (DXY). En consecuencia, el DXY está cotizando casi un 1% por debajo en su rendimiento de este martes.

Resumen diario: El Dólar estadounidense rompe niveles importantes

- El vicepresidente de la Fed, Philip N. Jefferson, sin titulares que retener.

- A las 11:00 GMT se publicó el National Federation of Independent Business (NFIB) que pasó de 90.8 a 90.7.

- En Estados Unidos se publicó el Índice de Precios al Consumo de octubre:

- La inflación general mensual pasó del 0.4% al 0.0%.

- La Inflación subyacente mensual bajó al 0.2% frente al 0.3% esperado.

- La tasa de inflación general anual pasó del 3.7% al 3.2%.

- La tasa de inflación subyacente anual pasó del 4.1% al 4%.

- Tras conocerse las cifras, el Dólar se devaluó sustancialmente, un 1% o más, frente al Euro, el Yuan chino y la Libra esterlina.

- El presidente de la Fed de Chicago, Austan Goolsbee, hablará a las 17:45 GMT.

- Las acciones saltaron al alza con más de 1% de beneficio para los tres principales índices de EE.UU., en el supuesto de que las condiciones del mercado deben comenzar a aliviarse con el final del ciclo de subida de la Fed en mente.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 94.8% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de diciembre. Al comienzo de este martes, las expectativas eran casi un 10% más bajas, en torno al 85%.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años cotiza al 4.44%, y acelera su caída a medida que los inversores se muestran reacios a comprar bonos estadounidenses.

Análisis técnico del Índice del Dólar: El Dólar se resquebraja

El dólar estadounidense está cayendo como una piedra después de que los recientes datos del IPC de EE.UU. contradijeran las advertencias del presidente de la Reserva Federal de EE.UU., Powell, y el repunte de las expectativas de inflación de la Universidad de Michigan del viernes de la semana pasada. Ya este martes por la mañana el Índice del dólar (DXY) estaba dando señales de una posible venta, ya que la acción del precio cerró el lunes por debajo de la media móvil simple de 55 días. El DXY está cotizando ahora en una bolsa de aire que sólo ve soporte cerca de 104.18.

El DXY estaba buscando soporte cerca de 105.00, y fue capaz de rebotar por encima de él a principios de la semana pasada. Cualquier acontecimiento inesperado en los mercados mundiales podría desencadenar un giro repentino y favorecer los flujos de refugio hacia el dólar estadounidense. Tendría sentido un rebote primero hasta 105.85, un nivel fundamental desde marzo de 2023. Una ruptura por encima podría significar una nueva visita a las inmediaciones de 107.00 y a los recientes máximos registrados allí.

A la baja, se han superado los 105.10 y se está abriendo mucho espacio a la baja. Se está abriendo una gran bolsa de aire con 104.18 como primer gran nivel, donde la SMA de 100 días puede aportar cierto soporte. Justo debajo, cerca de 103.58, la SMA de 200 días debería proporcionar un soporte similar.

Preguntas frecuentes sobre la inflación

¿Qué es la Inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse en porcentaje de variación intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumo (IPC)?

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital global de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla.

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El USD/MXN cae a mínimos de once días alrededor de 17.35.

- El Dólar se hunde a mínimos de dos meses cerca de 104.60.

- La inflación de EE.UU. se modera al 3.2% anual frente al 3.3% previsto.

El USD/MXN ha caído con fuerza después de conocerse que el IPC de Estados Unidos para el mes de octubre ha crecido menos de lo esperado. El par ha retrocedido inmediatamente desde 17.57 a 17.36, nuevo mínimo de once días.

El Dólar se hunde por la reducción de posibilidades de una nueva subida de tasas de la Fed

El Índice del Dólar (DXY) se ha desplomado cerca de 90 puntos con el dato de inflación estadounidense. El USD ha caído desde los alrededores de 105.50 a 104.59, nuevo mínimo de dos meses. Al momento de escribir, el billete verde cotiza alrededor de 104.58, perdiendo un 1.02% en el día.

La bajada de la inflación puede disuadir a la Reserva Federal de EE.UU. respecto a una nueva subida de tasas de interés. La posibilidad de que no se produzca este aumento pesa sobre el Dólar como refugio seguro y da impulso a los valores de riesgo.

El Índice de Precios al Consumo (IPC) de Estados Unidos se ha situado en el 3.2% anual durante el mes de octubre, cinco décimas por debajo del 3.7% de septiembre, según informa la Oficina de Estadísticas Laborales. El resultado mejora el 3.3% previsto por el mercado.

La inflación subyacente, que excluye alimentos y energía, ha caído al 4% desde el 4.1% anterior, mejorando las previsiones del consenso, que esperaba que se mantuviera sin cambios. Este es el nivel más bajo registrado por el indicador en 25 meses.

A la espera de digerir los datos, los operadores del Dólar contra el Peso mexicano ponen el foco ahora en el otro dato importante de la semana, las ventas minoristas de Estados Unidos. El mercado prevé que caigan un 0.3% en octubre frente a la subida del 0.7% de septiembre.

USD/MXN Niveles de precio

El USD/MXN cotiza en estos instantes alrededor de 17.40, perdiendo un 1.05% diario. Un quiebre por debajo del soporte 17.40 encontraría un obstáculo en 17.28, mínimo de siete semanas probado el 3 de noviembre tras el NFP. Más abajo espera la región de 17.00/16.99, zona psicológica y mínimo del 20 de septiembre, respectivamente.

Al alza, el nivel psicológico de 18.00 es la resistencia principal. Por encima, el par encontrará una barrera alrededor de 18.15, zona de máximos de dos semanas (30 de octubre). Más arriba espera un área importante de contención entre 18.42/18.49, niveles más altos de octubre.

- El Dólar neozelandés se recupera el martes tras caer durante más de 10 días consecutivos.

- El Kiwi rebota después de que los datos del IPC de EE.UU. muestren una desaceleración inesperada en octubre, lo que pesa sobre el Dólar y eleva el sentimiento.

- El NZD/USD invierte su trayectoria bajista de corto plazo y apunta a los máximos de noviembre.

El Dólar neozelandés (NZD) cotiza al alza frente a la mayoría de divisas, después de que la publicación de los datos de inflación de EE.UU., más suaves de lo esperado, animara a Wall Street con la perspectiva de un abaratamiento de los costes de los préstamos, elevando el apetito por el riesgo y dando soporte a divisas de materias primas como el Kiwi.

En el caso del NZD/USD, la situación técnica a corto plazo se invierte drásticamente tras coquetear temporalmente con pérdidas más profundas. Una ruptura anterior por debajo del soporte clave de 0.5874 había sugerido una posible continuación a la baja, pero el par se revirtió en un nivel clave de Fibonacci y ahora comercia de nuevo por encima de 0.5900 al inicio de la sesión estadounidense.

Resumen diario de los movimientos en los mercados: IPC estadounidense impulsa al Kiwi

- El Dólar neozelandés cotiza al alza tras la publicación de los datos del Índice de Precios al Consumo (IPC) estadounidense, que muestran una ralentización de la inflación en octubre y provocan una mejora del apetito por el riesgo.

- Como divisa de materias primas, el NZD tiende a comportarse bien cuando el sentimiento del mercado es favorable al riesgo.

- Los datos del Índice de Precios al Consumo (IPC) de EE.UU. no mostraron cambios en la inflación general en octubre (0.0%), cuando los economistas habían previsto una subida del 0.1% intermensual. En términos interanuales, se registró un aumento del 3.2%, cuando se esperaba un 3.3%.

- En cuanto al IPC subyacente, los datos mostraron un aumento del 0.2% intermensual, frente al 0.3% previsto, y del 4.0% interanual, frente al 4.1% previsto.

- Los datos sugieren aún menos probabilidades de que la Reserva Federal (Fed) suba las tasas de interés en su reunión de diciembre o a principios de 2024. Las probabilidades ya eran bajas, en torno al 15%, pero han caído aún más tras la publicación.

- El Dólar estadounidense ha caído tras conocerse los datos, ya que la perspectiva de que no se produzcan nuevas subidas de las tasas de interés hace que Estados Unidos resulte un lugar menos atractivo para que los inversores mundiales aparquen su capital, lo que reduce la demanda de dólares.

- Los datos chinos de Producción Industrial y Ventas Minoristas que se publicarán el miércoles a las 02:00 GMT también podrían afectar al Kiwi, ya que China es su mayor vecino comercial.

- Los recientes datos de la inflación china, poco alentadores, han empañado las perspectivas de crecimiento mundial, lo que pesó sobre el dólar neozelandés la semana pasada.

- Un informe de inflación del RBNZ mostró que tanto las expectativas de inflación a un año como a dos años para Nueva Zelanda cayeron en el tercer trimestre en comparación con el trimestre anterior.

- Las menores expectativas de inflación implican que es menos probable que el RBNZ suba las tasas de interés.

- Los datos del IPC del martes, inferiores a las estimaciones, habrán eclipsado tanto los datos de expectativas de inflación de la Universidad de Michigan, más elevados, publicados el 10 de noviembre, como el reciente tono de línea dura de muchos funcionarios de la Fed.

Análisis técnico del Dólar neozelandés: El NZD/USD sube al 61.8% del nivel Fibonacci

El NZD/USD (el número de dólares estadounidenses que puede comprar un Dólar neozelandés) encuentra un suelo en torno a 0.5862, el retroceso de Fibonacci clave del 61.8% de la recuperación desde los mínimos del año hasta la fecha, ¡y despega! Sube al inicio de la sesión del martes en EE.UU. después de la publicación de los datos del IPC de EE.UU. que debilitan al Dólar.

-638355684277082061.png)

Dólar neozelandés frente al Dólar estadounidense: Gráfico Diario

El par está revirtiendo en gran medida la caída constante desde el 3 de noviembre, sin embargo, necesita hacer un máximo por encima de 0.6001 para reafirmar la creencia en la tendencia alcista a corto plazo.

Romper por encima de 0.6001 confirmaría de nuevo la tendencia alcista a corto plazo. El objetivo probable sería el máximo de octubre en 0.6055.

En caso de que no pueda romper por encima de 0.6001, sigue existiendo el riesgo de una capitulación. Sería necesaria una ruptura por debajo de los mínimos del día en 0.5862 para señalar una reanudación de la tendencia bajista a corto plazo. Los principales objetivos a la baja serían entonces 0.5790, seguido de 0.5773.

Las tendencias a medio y largo plazo siguen siendo bajistas, por lo que el potencial bajista es elevado.

Los alcistas tendrían que superar el máximo de octubre de 0.6055 para cambiar las perspectivas a medio plazo e indicar la posibilidad del nacimiento de una nueva tendencia alcista. En ese caso, el objetivo sería la media móvil simple (SMA) de 200 días, en torno a 0.6100.

Preguntas frecuentes sobre el Dólar neozelandés

¿Qué factores determinan la evolución del Dólar neozelandés?

El Dólar neozelandés (NZD), también conocido como Kiwi, es una divisa de comercio muy conocida entre los inversores. Su valor viene determinado en líneas generales por la salud de la economía neozelandesa y la política del banco central del país. Sin embargo, existen algunas particularidades que también pueden hacer que el NZD se mueva. La evolución de la economía china tiende a mover el Kiwi porque China es el mayor socio comercial de Nueva Zelanda. Las malas noticias para la economía china probablemente se traduzcan en menos exportaciones neozelandesas al país, lo que afectará a la economía y, por tanto, a su divisa. Otro factor que mueve el NZD son los precios de los productos lácteos, ya que la industria láctea es la principal exportación de Nueva Zelanda. Los altos precios de los productos lácteos impulsan los ingresos de exportación, contribuyendo positivamente a la economía y, por tanto, al NZD.

¿Cómo afectan al Dólar neozelandés las decisiones del RBNZ?

El objetivo del Banco de la Reserva de Nueva Zelanda (RBNZ) es alcanzar y mantener una tasa de inflación de entre el 1% y el 3% a medio plazo, con el objetivo de mantenerla cerca del punto medio del 2%. Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, el RBNZ sube los tipos de interés para enfriar la economía, pero la medida también hará subir el rendimiento de los bonos, aumentando el atractivo de los inversores para invertir en el país e impulsando así el Dólar neozelandés. Por el contrario, unas tasas de interés más bajas tienden a debilitar el NZD. El llamado diferencial de tasas, o cómo son o se espera que sean las tasas en Nueva Zelanda en comparación con las establecidas por la Reserva Federal de EE.UU., también puede desempeñar un papel clave en el movimiento del par NZD/USD.

¿Cómo influyen los datos económicos en el valor del Dólar neozelandés?

La publicación de datos macroeconómicos en Nueva Zelanda es clave para evaluar el estado de la economía y puede influir en la valoración del Dólar neozelandés (NZD). Una economía fuerte, basada en un alto crecimiento económico, un bajo desempleo y una elevada confianza es bien para el NZD. Un alto crecimiento económico atrae la inversión extranjera y puede animar a la Reserva del Banco de Nueva Zelanda a subir las tasas de interés, si esta fortaleza económica viene acompañada de una inflación elevada. Por el contrario, si los datos económicos son débiles, es probable que el NZD se deprecie.

¿Cómo influye el sentimiento de riesgo general en el Dólar neozelandés?

El dólar neozelandés (NZD) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversores perciben que los riesgos generales de los mercados son bajos y se muestran optimistas sobre el crecimiento. Esto suele traducirse en unas perspectivas más favorables para las materias primas y las denominadas "divisas de materias primas", como el Kiwi. Por el contrario, el NZD tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

- El Dólar estadounidense cae con fuerza tras la publicación de los datos de inflación de Estados Unidos.

- La inflación estadounidense se enfrió hasta el 3.2% en octubre; el IPC subyacente disminuye al 4.1%.

- El USD/CAD sube con fuerza, perdiendo cerca de 100 pips en pocos minutos.

El USD/CAD ha pasado de cotizar justo por debajo del nivel de 1.3850 a caer por debajo de 1.3750 en pocos minutos tras la publicación de las cifras del índice de precios al consumo (IPC) estadounidense de octubre, que ha llegado por debajo de las expectativas. El índice del Dólar ha bajado bruscamente y ha caído por debajo de 104.80, alcanzando su nivel más bajo desde el 20 de septiembre.

La inflación estadounidense se enfría, al igual que las expectativas de subida de tasas de la Fed

La Oficina de Estadísticas Laborales de EE.UU. (BLS) ha revelado que la inflación en EE.UU. disminuyó al 3.2% interanual en octubre, según las variaciones del Índice de Precios al Consumo (IPC). El IPC subyacente, que excluye los precios volátiles de los alimentos y la energía, registró un aumento del 4% durante el mismo periodo, incumpliendo las previsiones de los analistas de una subida del 4.1%. En términos mensuales, el IPC general se mantuvo estable, mientras que el IPC subyacente registró un crecimiento del 0.2%.

Tras la publicación de los datos, la probabilidad de una subida de tasas en diciembre cayó prácticamente al 0% desde el 14% anterior, según la herramienta FedWatch del CME.

Los rendimientos del Tesoro estadounidense experimentaron un importante descenso tras el informe, con caídas de más del 3%. El rendimiento a 10 años cayó del 4.62% al 4.50%.

La atención se centra ahora en las cifras del Índice de Precios de Producción (IPP) y las ventas minoristas de octubre del miércoles para seguir haciendo apuestas de cara a las próximas reuniones de la Fed.

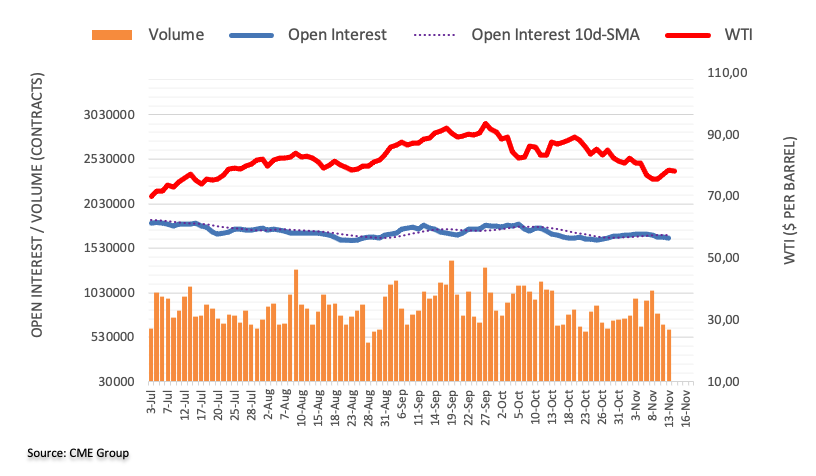

Mientras tanto, los precios del petróleo WTI suben más del 0.65% en el día, cotizando en los 78.97$ en el momento de escribir. El aumento de los precios del petróleo beneficia además al CAD, divisa vinculada con los precios de las materias primas, lo que podría incremnetar la presión bajista sobre el USD/CAD a corto plazo.

La combinación de un Dólar estadounidense más débil, unos rendimientos del Tesoro más bajos, la subida de los precios del petróleo y la mejora del apetito por el riesgo han llevado al al par USD/CAD por debajo de 1.3750. En el momento de escribir, el par está en mínimos diarios cerca de 1.3740.

USD/CAD gráfico diario

USD/CAD niveles técnicos a vigilar

En un acto celebrado el martes en Carolina del Sur, el Presidente de la Reserva Federal de Richmond, Thomas Barkin, afirmó que no está convencido de que la inflación esté en una "senda suave" hacia el objetivo del 2%.

"Me temo que hay que hacer más para frenar la demanda y la inflación", añadió Barkin, y señaló que el impacto de la subida de los tipos de interés puede ser retardado.