- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Lo más destacado de la sesión asiática será la reunión del Banco de Japón. El viernes se publicarán el IPC nacional de Japón y los datos de comercio de Nueva Zelanda. El primer vistazo a la actividad económica de septiembre lo ofrecerán los PMI mundiales, empezando por las cifras preliminares de Australia y Japón. Más tarde, el Reino Unido y Canadá informarán de sus ventas minoristas.

Esto es lo que hay que saber el viernes 22 de septiembre:

El Índice del Dólar terminó ligeramente a la baja el jueves tras alcanzar 105.73, el nivel más alto desde marzo. El DXY retrocedió durante la sesión americana en medio de una corrección del Dólar y un retroceso de los rendimientos del Tesoro estadounidense.

En Estados Unidos se publicaron datos mixtos, con un descenso de las peticiones iniciales de subsidio de desempleo hasta 201.000, el nivel más bajo desde enero. La Fed de Filadelfia cayó a -13.5 en septiembre, y las Ventas de Viendas Existentes cayeron en agosto a una tasa anual de 4.04 millones. El Dólar alcanzó un máximo tras los datos de las solicitudes de subsidio por desempleo, que apuntaban a un mercado laboral aún robusto, y luego comenzó a corregirse. El viernes se publicarán los PMIs estadounidenses S&P Global.

Las acciones en Wall Street cayeron por segundo día consecutivo el jueves, pero esta vez el sentimiento negativo del mercado no ayudó al Dólar. El Dow Jones perdió un 1.08% y el Nasdaq cayó un 1.82%.

El par EUR/USD marcó nuevos mínimos mensuales en 1.0616 y luego se recuperó para terminar en torno a 1.0660. El viernes se publicarán los PMIs preliminares de septiembre.

El USD/JPY alcanzó máximos de varios meses cerca de 148.50 antes de girar a la baja y caer más de cien puntos. El par registró su peor resultado diario en semanas. El viernes, el Banco de Japón anunciará su decisión sobre política monetaria. No se esperan cambios.

El Franco suizo cayó el jueves después de que el Banco Nacional Suizo (SNB) sorprendiera al mercado manteniendo los valores en interés en el 1.75%, frente a las expectativas de una subida al 2%. El USD/CHF finalmente rompió por encima de 0.9000, alcanzando máximos de tres meses, mientras que el EUR/CHF subió de 0.9580 a 0.9680.

La Libra esterlina fue una de las monedas con peor comportamiento después de que el Banco de Inglaterra decidiera mantener sin cambios su tasa de referencia. Fue una decisión muy reñida, con una votación de 5-4 en el Comité de Política Monetaria. El par GBP/USD hizo suelo en 1.2234 y luego rebotó hasta la zona de 1.2300, impulsado por la caída del Dólar estadounidense. El viernes se informará sobre las ventas minoristas en el Reino Unido.

El AUD/USD volvió a perder terreno, pero logró remontar por encima de 0.6400, incluso en medio de un deterioro del sentimiento de los mercados. El viernes también se publicarán los datos del PMI de Australia.

El USD/CAD subió por segundo día consecutivo, pero retrocedió por debajo de 1.3500 durante la sesión americana. Canadá informará el viernes de las ventas minoristas.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par AUD/USD se recupera en la parte final de las operaciones del jueves, a medida que se recupera el apetito por el riesgo.

- El Dólar australiano tocó 0.6385, mientras que los flujos del Dólar estadounidense llevaron al AUD de nuevo a territorio conocido.

- Limitaremos la semana con las cifras de los índices PMI de Australia y Estados Unidos.

El par AUD/USD se recupera en la última parte de la sesión del jueves y se sitúa en 0.6425 tras alcanzar un mínimo a corto plazo en 0.6385.

El Dólar de EE.UU. (USD) subió en los gráficos de todo el tablero después de la Reserva Federal (Fed) de ayer, que vio al banco central de EE.UU. mantener las tasas estables por el momento, pero un aumento en las perspectivas de la tasa de la Fed ve a los mercados hornear en al menos una subida de tipos más para el año.

El Comité Federal de Mercado Abierto (FOMC) considera que la tasa de interés estadounidense se situará en el 5.1% a finales de 2024, medio punto porcentual por encima de lo previsto inicialmente. La posibilidad de que los tipos de la Fed suban durante más tiempo hizo que el Dólar ganara terreno frente a todos sus competidores mundiales, y los Mercados siguen esforzándose por corregir la caída.

El viernes se publicarán los índices de gerentes de compras de Australia y Estados Unidos para cerrar la semana

El viernes los mercados conocerán las cifras del Índice de Gerentes de Compras (PMI) tanto para el AUD como para el USD.

El último PMI compuesto australiano fue de 48, mientras que el estadounidense se situó en 50.2 puntos. Los directores de compras de ambas economías observan una discrepancia en la actividad económica. Los directores de compras estadounidenses ven un aumento de la actividad y de los precios en septiembre, mientras que sus homólogos australianos siguen enfrentándose a un aumento de los factores de restricción para la economía de las Antípodas.

Perspectivas técnicas del AUD/USD

El jueves, el Dólar australiano se desplomó desde un máximo a corto plazo de 0.6510 después de que la Fed arrojara gas sobre el Dólar, y el par AUD/USD cayó casi un 2% antes de recuperarse desde un nuevo suelo en 0.6385.

El par ha descendido por debajo de la media móvil simple (SMA) de 200 horas cerca de 0.6440, y ha caído al lado bajista de una línea de tendencia alcista en velas horarias desde el mínimo de la semana pasada cerca de 0.6370.

En las velas diarias, el par AUD/USD sigue cayendo en territorio de consolidación. El miércoles, el par rechazó la media móvil exponencial (EMA) de 34 días, y el soporte técnico proviene de los recientes mínimos por debajo de 0.6375.

Gráfico horario del AUD/USD

Niveles técnicos del AUD/USD

- El USD/SEK subió a 11.247, con una subida del 1%, y luego retrocedió a 11.152.

- El Riksbank subió hasta el 4%, dejando la puerta abierta a nuevas subidas.

- Los rendimientos estadounidenses siguen subiendo, lo que beneficia al USD.

En la sesión del jueves, el USD/SEK subió a su nivel más alto desde octubre de 2022, hacia 11.247, con ganancias diarias del 1%, pero no logró mantener su impulso y se estableció en 11.152. Por el lado de la corona sueca, el Riksbank sueco subió las tasas en 25 puntos básicos y se mostró agresivo, mientras que por el lado del Dóla, bajó durante la sesión estadounidense y parece estar consolidando las ganancias.

Los inversores valoran las decisiones del Riksbank y la Fed

El Riksbank sueco anunció el jueves una subida de tasas del 3.75% al 4%, tal y como se esperaba. En el comunicado, el banco comentó que se estaban haciendo progresos, pero que la inflación seguía siendo demasiado alta, y señaló que podrían ser necesarias nuevas subidas. Entretanto, los mercados descuentan que el Riksbank aplicará una última subida en noviembre para poner fin al ciclo de endurecimiento, debido sobre todo a la preocupación por la salud de la economía sueca, una de las peores de Europa.

En Estados Unidos, la Reserva Federal (Fed) mantuvo estables las tasas el miércoles. Aun así, su Resumen de Proyecciones Económicas (SEP) mostró que la mediana de las previsiones de tasas de los miembros del Comité Federal de Mercado Abierto (FOMC) se situaba en el 5.6% para 2023, lo que significa que está sobre la mesa una subida más. Además, las previsiones de tipos para 2024 se revisaron al 5.1% y prácticamente retrasaron los recortes de tasas. Estas previsiones de línea dura impulsaron los rendimientos estadounidenses, que cotizan en máximos de varios años, ya que los inversores se preparan para una nueva subida de la Fed y para que los tipos suban durante más tiempo. El rendimiento de los bonos a 10 años alcanzó el 4.47%, mientras que el rendimiento a 2 y 5 años subió al 5.14% y al 4.61%, respectivamente. Dicho esto, el DXY encontró soporte en un máximo cercano a 105.70 y bajó hasta 105.30, pero las expectativas de una Fed más agresiva probablemente limitarán sus pérdidas.

USD/SEK Niveles a vigilar

El gráfico diario del USD/SEK señala un sentimiento alcista a corto plazo. El índice de fuerza relativa (RSI) se posiciona favorablemente en territorio positivo por encima de su línea media, reflejando un movimiento alcista. Asimismo, la divergencia de convergencia de media móvil (MACD) muestra barras verdes, afirmando el impulso alcista. Además, el par se encuentra por encima de la media móvil simple (SMA) de 20,100,200 días, lo que implica que los alcistas mantienen el control a mayor escala.

Niveles de soporte: 11.150, 11.070 (SMA de 20 días), 11.000.

Niveles de resistencia: 11.289, 11.300, 11.406.

USD/SEK Gráfico Diario

-638309194362788292.png)

- El USD/CHF sube hasta 0.9038 después de que el SNB sorprendiera a los mercados manteniendo las tasas en el 1.75%, con el mercado valorando una subida hasta el 2%.

- La línea agresiva de la Fed y la revisión al alza de las tasas de los fondos federales para 2024 apuntalan la fortaleza del USD.

- Con el diferencial de tasas de interés a favor del USD, una ruptura sostenida por encima de la DMA de 200 podría ver al USD/CHF probando el máximo del año por encima de 0.9400.

El Franco suizo (CHF) perdió terreno frente al Dólar estadounidense (USD) el jueves, después de que el Banco Nacional Suizo (SNB) decidiera por sorpresa mantener los tipos sin cambios, sorprendiendo a los mercados, que preveían una subida de tasas hasta el 2%. De este modo, el par USD/CHF subió un 0.59% y opera en 0.9038.

El Franco suizo se debilita tras la inesperada decisión del Banco Nacional Suizo

A primera hora de la sesión europea, el SNB mantuvo inesperadamente los tipos en el 1.75%, ya que los futuros del mercado monetario estimaban una subida de tasas de 25 puntos básicos. Aunque fue una sorpresa moderada, el Banco Nacional Suizo comentó que podría ser necesario un mayor endurecimiento para garantizar la estabilidad de los precios a medio plazo.

El banco central actualizó sus previsiones de inflación para 2023 y 2024, situando el Índice de Precios al Consumo (IPC) en el 2.2%. Aunque se encuentra justo dentro del rango de estabilidad de precios, el SNB prevé que la inflación suba al 1.9% en 2025.

Aparte de esto, las consecuencias de la postura de la Reserva Federal de EE.UU. también pesaron sobre el franco suizo (CHF). Los mercados se vieron sorprendidos por la revisión al alza de la Tasa de los Fondos Federales (FFR) por parte de la Fed por encima del 5% en 2024, frente a la proyección del 4.6% de junio. Este ha sido el principal motor de la evolución de los precios en los mercados financieros, que ha provocado la caída de las acciones estadounidenses, el aumento del Rendimiento de los bonos de EE.UU. y la resistencia del Dólar frente a la mayoría de las divisas del G8.

Los rendimientos de los bonos del Tesoro estadounidense habían ampliado sus ganancias, con el rendimiento de los bonos estadounidenses a 2 años, el más sensible a los ajustes de los tipos de interés a corto plazo, en el 5.146%, tras alcanzar un máximo de varios años del 5.202%.

Dicho esto, el USD/CHF dependería de un diferencial de tasas de interés entre EE.UU. y Suiza, favoreciendo así al Dólar. Por lo tanto, el USD/CHF podría continuar con la tendencia alcista, y una ruptura clara por encima de la DMA de 200 podría patrocinar una prueba del máximo del año hasta la fecha por encima de 0.9400.

Análisis del precio del USD/CHF: Perspectiva técnica

El USD/CHF reanudó su tendencia alcista, conquistando el umbral de 0.9000 tras la decisión del SNB. En su camino hacia el norte, el par alcanzó un máximo diario de 0.9078, pero retrocedió hacia la media móvil de 200 días (DMA) en 0.9033. Un cierre diario por encima de esta media permitiría avanzar hacia el máximo del 31 de mayo en 0.9147. De lo contrario, se espera una consolidación en la zona de 0.9000/0.9040 a menos que los osos arrastren los precios por debajo de 0.9000.

- El par GBP/JPY se desplomó hasta la zona de 181.00 después de que el Banco de Inglaterra diera marcha atrás en la subida de tipos prevista.

- La inflación podría estar cayendo más rápido de lo que se pensaba en el Reino Unido, enfriando rápidamente las expectativas de tipos.

- Las ventas minoristas y el PMI del Reino Unido se publixaeanel viernes.

El par GBP/JPY cayó fuera de su reciente rango operativo, chocando con el nivel 181.00 antes de que los alcistas de la GBP fueran capaces de conseguir una leve recuperación intradía para mantener al Guppy cotizando en 181.30 en las últimas horas del jueves.

El Banco de Inglaterra se muestra moderado ante el descenso de la inflación

El Índice de Precios al Consumo (IPC) del Reino Unido se situó el martes por debajo de las expectativas, en el 0.3%, frente al 0.7% previsto. El descenso de la inflación general fue suficiente para que el Banco Central del Reino Unido desistiera de subir los tipos, ya que la inflación parece retroceder más deprisa de lo previsto.

El Banco de Inglaterra (BoE) se apartó del ciclo de subidas de tipos, manteniendo su tasa de interés de referencia en el 5.25%, frente a la subida de 25 puntos básicos prevista hasta el 5.5%.

También se espera que el Banco de Japón mantenga los tipos de interés en el -0,1% en su reunión del viernes.

El viernes también se publicarán las ventas minoristas y el Índice de Gerentes de Compras (PMI) del Reino Unido. Se espera que las ventas minoristas de agosto repunten del -1.2% al 0.5%, y que el índice PMI compuesto suba ligeramente hasta 48.7 desde 48.6.

La reciente caída del IPC podría hacer que los datos económicos del Reino Unido se sitúen por debajo de las expectativas, lo que empujaría al Banco de Inglaterra a retroceder en sus expectativas de tasas de cara al futuro.

Perspectivas técnicas del GBP/JPY

El par GBP/JPY cayó un punto porcentual tras la decisidel Banco de Inglaterra con respecto a las tasas, lo que llevó al par GBP/JPY a la zona de 181.00 puntos. Los alcistas de la Libra esterlina lograron recuperar el par hasta 181.30 pero la caída continúa si los compradores no logran impulsar el par de nuevo hacia la media móvil simple (SMA) de 200 horas cerca de 183.25.

Mientras tanto, el patrón de máximos más bajos sigue intacto desde los máximos de finales de agosto cerca de 186.70.

En las velas diarias, el Guppy está listo para desafiar la SMA de 100 días actualmente estacionada cerca de 180.00, y un rebote en el impulso alcista tendrá que volver a montar el nivel de 186.00 antes de extenderse aún más.

GBP/JPY gráfico diario

Niveles técnicos del GBP/JPY

- El USD/MXN sube hasta 17.1637, ganando un 0.43% en el día, impulsado por la línea agresiva de la Fed y las revisiones al alza de las futuras tasas de interés.

- Los datos económicos mixtos de EE.UU. contrastan con el fuerte gasto del consumidor en México, pero el Dólar mantiene su impulso alcista.

- La trayectoria del par se ve influida por los máximos de varios años de los rendimientos de los bonos del Tesoro de EE.UU. y las sólidas condiciones del mercado laboral en EE.UU..

El Dólar se recuperó frente al Peso mexicano el jueves, impulsado por la línea agresiva de la Reserva Federal de los Estados Unidos. A pesar de que los datos económicos de México mostraron que el gasto del consumidor se mantiene fuerte a pesar del aumento de las tasas de interés, el par avanza. El par USD/MXN cotiza en 17.1637, subiendo un 0.43% más, tras registrar un mínimo de 17.0363.

USD/MXN sube un 0.43% mientras la Fed se muestra muy agresiva y prevé tasas superiores al 5% en 2024

El miércoles, el banco central estadounidense decidió mantener las tasas en su nivel actual, al tiempo que actualizó sus previsiones económicas. El comunicado de política monetaria reconocía la fortaleza del mercado laboral, el endurecimiento de las condiciones de crédito y la expansión de la economía. Subrayaron que "la Inflación sigue siendo elevada" debido a que las dos últimas lecturas de inflación registraron un repunte.

Sin embargo, la mayoría de los participantes del mercado estaban pendientes del resto del año y de las proyecciones futuras, ya que la Fed reveló su Resumen de Proyecciones Económicas (SEP). Los responsables de la política monetaria prevén una subida adicional de los tipos en 2023, al tiempo que revisan la tasa de los fondos federales (FFR) para 2024, con la mediana de las tasas vistas en el 5.1%, frente al 4.6%.

Este ha sido el principal motor de la evolución de los precios desde ayer. El USD/MXN amplió sus ganancias, mientras que los rendimientos de los bonos del Tesoro de EE.UU. a lo largo del extremo corto y medio de la curva alcanzaron máximos de varios años, un viento de cola para el Dólar estadounidense (USD). El Índice del Dólar estadounidense (DXY), indicador del valor del Dólar frente a una cesta de pares, se mantiene en 105.39, casi lateralizado, tras la reacción de la Fed.

En la agenda económica estadounidense se publicaron recientemente las solicitudes iniciales de subsidio de desempleo de la semana pasada, que se situaron en 201.000, superando las estimaciones de 225.000, lo que refleja la solidez del mercado laboral. Sin embargo, el índice manufacturero de la Fed de Filadelfia de septiembre cayó significativamente hasta -13.5, muy por debajo del -0.5 esperado. Las ventas de viviendas existentes en EE.UU. tampoco cumplieron las expectativas, con una caída intermensual del -0.7%, mientras que se preveía una expansión del 1.5%.

Al otro lado de la frontera, el Instituto Nacional de Estadística, Geografía e Informática (INEGI) reveló que las ventas minoristas mexicanas se situaron en el 0.2% intermensual en junio, en línea con las estimaciones, y en el 5.1% interanual, superando las previsiones del 4.9%.

Análisis del precio del USD/MXN: Perspectivas técnicas

Tras la decisión de la Fed, el USD/MXN perforó la zona de 17.00 antes de repuntar con fuerza hacia la zona de 17.10. Desde entonces, el par osciló en torno a 17.0500/17.1000 y se recuperó, recuperando la media móvil de 20 días (DMA) en 17.1402, con la vista puesta en la DMA de 100 en 17.1941. En caso de lograr un cierre diario por encima de ese nivel, el par exótico podría probar el máximo diario del 7 de septiembre en 17.7074 antes de desafiar 18.0000. A la baja, una caída por debajo de la DMA de 20 podría exacerbar una caída hacia el nivel psicológico de 17.0000.

- El USD/CAD sufre un rechazo al alza a mediados del jueves, mientras que el Dólar se detiene.

- El CAD, basado en el petróleo, se ve reforzado por el rebote de los precios del petróleo.

- Lo próximo a tener en cuenta: Los índices PMI de EE.UU. y las ventas minoristas del CAD.

El par USD/CAD subió en las primeras operaciones del jueves, llegando a 1.3520 antes de sufrir un rechazo, y ahora está cotizando a la baja en 1.3475 ya que el USD se toma una pausa y el CAD encuentra soporte en el rebote de los precios del petróleo crudo.

El CAD, está encontrando un leve soporte en los precios del crudo de cara al final de la semana, rebotando después de que el USD obtuviera una firme oferta en todo el tablero tras el anuncio de la Reserva Federal de ayer. La Fed se mantuvo firme en lo que respecta a los tipos de interés, pero las perspectivas de subidas de tipos aumentaron las posibilidades de una nueva subida de tipos antes de fin de año.

En el calendario económico, el viernes se publicarán las ventas minoristas de Canadá y el índice de directores de compras (PMI) de Estados Unidos.

Mejora de las ventas minoristas en Canadá y de los índices de gestores de compras en EE.UU.

Se prevé que las ventas minoristas canadienses de julio registren un crecimiento intermensual confirmado del 0.4%, lo que supone un repunte respecto al 0.1% del periodo anterior.

Por el lado estadounidense, se espera que los PMI mejoren modestamente, con una previsión de que el componente de manufactura suba de 47.9 a 48.0, y el de servicios pase de 50.5 a 50.6.

Perspectivas técnicas del USD/CAD

El USD/CAD ha estado captando ofertas desde la publicación de la Fed de ayer, lo que ha llevado al par a subir casi un porcentaje completo de abajo a arriba, antes de encallar en la media móvil simple (SMA) de 200 horas cerca de 1.3520.

Ahora el par está a punto de seguir cayendo, superando la SMA de 100 horas y buscando la parte superior de la línea de tendencia descendente intradía, marcada en 1.3580.

En las velas diarias, el USD/CAD está buscando un rebote de la media móvil exponencial (EMA) de 34 días cerca de 1.3400, y se está atascando en la SMA de 200 días cerca de la acción del precio actual.

Gráfico diario del USD/CAD

Niveles técnicos del USD/CAD

- El par GBP/USD registra pérdidas y cotiza en 1.2285, tras la decisión del Banco de Inglaterra de mantener los tipos sin cambios en un contexto de ralentización de la inflación en el Reino Unido.

- Los datos económicos de EE.UU. muestran un panorama mixto, con unas solicitudes iniciales de subsidio de desempleo por debajo de lo esperado y un desplome del índice de manufacturas de la Fed de Filadelfia.

- Dada la solidez de la economía estadounidense y las diferencias de tasas, es probable que el par GBP/USD continúe pronto su trayectoria bajista.

La Libra esterlina (GBP) registra sólidas pérdidas frente al Dólar estadounidense (USD) tras la decisión del Banco de Inglaterra (BoE) de mantener las tasas sin cambios en una votación dividida 5-4, con el voto decisivo del gobernador del BoE, Bailey. La desaceleración de la inflación en el Reino Unido, informada el miércoles, fue el principal motivo de la decisión del BoE. El par GBP/USD cotiza en 1.2295 tras alcanzar un máximo diario de 1.2331.

GBP/USD cae a 1.2300 mientras el BoE mantiene las tasas y los datos económicos de EE.UU. presentan un panorama mixto

Anteriormente, el BoE había decidido mantener los tipos sin cambios en el 5.25% debido a la desaceleración de la inflación, la relajación del mercado laboral y el deterioro del sentimiento empresarial. El BOE añadió que las tasas se mantendrían altas durante un periodo prolongado y que "sería necesario un mayor endurecimiento si hubiera pruebas de presiones inflacionistas más persistentes."

Bailey y compañía actualizaron sus previsiones del PIB, y para el tercer trimestre se espera que la economía crezca un 0.1%, por debajo de la estimación del 0.4% de agosto, lo que subraya que el crecimiento en la segunda mitad del año sería más débil. El BoE también modificaría su programa de ajuste cuantitativo de 80.000 a 100.000 millones de libras.

La decisión del BoE perjudicó las perspectivas alcistas de la GBP/USD, ya que el par ya estaba presionado a la baja después de que la Reserva Federal decidiera mantener los tipos sin cambios, pero revisara al alza las tasas de interés para 2024. En el Resumen de Proyecciones Económicas (SEP), Powell y sus colegas actualizaron los gráficos de puntos, con la mayoría de los funcionarios de la Fed esperando mantener las tasas por encima del umbral del 5% en el próximo año.

En cuanto a los datos, la agenda económica de EE.UU. incluyó las peticiones iniciales de subsidio por desempleo de la semana pasada, que aumentaron en 201.000, por debajo de las estimaciones de 225.000, y sugieren un mercado laboral sólido. Otros datos revelaron que el índice de manufactura de la Fed de Filadelfia de septiembre cayó -13.5, muy por debajo de las previsiones de una contracción de -0.5. Los datos de ventas de viviendas existentes en EE.UU. fueron peores de lo esperado, con un -0.7% intermensual, por debajo de las previsiones de una expansión del 1.5%.

En este trasfondo, es probable que el GBP/USD mantenga su tendencia bajista, ya que la economía estadounidense sigue siendo sólida. Además, la diferencia de tasas entre EE.UU. y el Reino Unido sugiere que se esperan nuevas caídas.

Análisis del precio del GBP/USD: Perspectiva técnica

En el gráfico diario, el par se prepara para extender sus pérdidas. Aún así, la GBP/USD debe lograr un cierre diario por debajo del mínimo diario del 3 de abril en 1.2274 para exacerbar la prueba del mínimo diario del 15 de marzo en 1.2010 antes de probar los mínimos anuales en 1.1802. A corto plazo, el gráfico horario del GBP/USD muestra al par recuperándose de los mínimos diarios alcanzados en 1.2237, con los operadores atentos a una nueva prueba de 1.2300. Dado que el diferencial de tasas de interés entre el Reino Unido y los EE.UU. favorece a este último, se espera cierta presión de venta en la cifra. Un cierre diario por encima de 1.2300 podría allanar el camino hacia 1.2400.

- El EUR/USD se mueve lateralmente el jueves, cerca de donde comenzó el día.

- Las solicitudes de subsidio por desempleo en EE.UU. superan las expectativas, la confianza del consumidor en la UE falla, lo que mantiene al Euro contenido.

- Los índices PMI de la UE y EE.UU. cerrarán la semana de comercio.

El EUR/USD se mueve en territorio conocido el jueves, buscando una ruptura al alza, pero hasta ahora incapaz de encontrarla.

El Euro comenzó el jueves cotizando cerca de 1.0660 antes de continuar con la caída del miércoles inspirada por la Fed y alcanzar el mínimo del día cerca de 1.0620. El EUR/USD sigue atrapado entre esos dos puntos, cotizando al alza, a la baja y de nuevo al alza, mientras los alcistas intentan romper el techo.

La lectura preliminar de septiembre de la confianza del consumidor se situó por debajo de las expectativas en -17.8 frente al -16 anterior y acentuando el descenso desde el -16.5 previsto.

Las peticiones iniciales de subsidio de desempleo de EE.UU. para la semana del 15 de septiembre fueron notablemente mejores de lo esperado, situándose en 201.000 frente a las 221.000 anteriores, y borrando el aumento de 225.000 previsto.

Euro plano para el jueves con el viernes PMI en el barril

El viernes se publicará el Índice de Gerentes de Compras (PMI), tanto para el Euro como para el Dólar.

Se prevé que el PMI compuesto preliminar de la UE para septiembre baje de 46.7 a 46.5, mientras que en EE.UU. los PMI subirán ligeramente.

Se prevé que el PMI de servicios estadounidense pase de 50.5 a 50.6, mientras que el componente de manufactura se situaría en 48, frente a los 47.9 anteriores.

Perspectivas técnicas del EUR/USD

Las velas horarias siguen mostrando al EUR/USD a la baja, después de no poder superar la media móvil simple (SMA) de 200 horas cerca de 1.0700. La SMA de 100 horas se encuentra actualmente en 1.0675, proporcionando una resistencia adicional, ya que el par permanece pegado a la media móvil exponencial (EMA) de 34 horas cerca de los niveles de precios actuales justo por encima de 1.0660.

En las velas diarias, una línea de tendencia descendente desde el máximo de julio en 1.1250 permanece intacta, y la SMA de 200 días se sitúa por encima de la acción del precio justo por debajo de 1.0850, actuando como un techo para cualquier intento alcista.

Niveles técnicos del EUR/USD

- El USD/JPY recibió un golpe y cayó cerca de 147.50.

- En EE.UU. se informaron datos económicos mixtos. Los rendimientos de los bonos del Tesoro se disparan.

- Los inversores aguardan la decisión del BOJ y las cifras de la inflación japonesa durante la sesión asiática.

El jueves, el USD/JPY se enfrentó a la presión bajista, retrocediendo cerca de 147.50 y registrando pérdidas del 0.60%. Por un lado, las esperanzas de un cambio de política del Banco de Japón (BoJ) (o una señal) mantienen al Yen a flote, mientras que el dólar se mantiene firme, impulsado por el repunte de los rendimientos del Tesoro estadounidense tras la decisión de la Reserva Federal (Fed) del miércoles.

A pesar de la fortaleza del Yen frente a la mayoría de sus rivales, el BOJ podría decepcionar a los mercados el viernes y mantener su postura moderada. Como se ha señalado, las tendencias salariales y de inflación locales son factores clave en el proceso de toma de decisiones en torno a los cambios de política monetaria, por lo que hasta que esas cifras no se alineen con las previsiones del banco, no considerarán abandonar su política de tipos de interés negativos. Sin embargo, cualquier pista adicional que dé el BoJ en su comunicado ayudará a los inversores a modelar sus expectativas de cara a las próximas reuniones y afectará a la dinámica de precios del Yen.

Por otro lado, la Reserva Federal (Fed) se mostró más dura de lo esperado en su reunión de septiembre con sus previsiones de tasas, ya que insinuó una subida más en 2023 y prácticamente retrasó los recortes de tasas en 2024. La combinación de tipos de interés más altos y durante más tiempo impulsó al Dólar a través de la subida de los rendimientos del Tesoro, que se sitúan en máximos de varios años. La tasa a 2 años es del 5.16%, mientras que los rendimientos a 5 y 10 años se dispararon hasta el 4.60% y el 4.47%, respectivamente.

Por otra parte, en EE.UU. se publicaron datos mixtos durante la sesión, ya que las solicitudes de subsidio por desempleo de la segunda semana de septiembre fueron inferiores a lo esperado, mientras que la encuesta de la Fed de Filadelfia sobre la manufactura descendió a 13.5,decepcionando por amplio margen las expectativas. Vale la pena mencionar que a pesar de que la Fed es de línea dura en términos de tasas de interés, el presidente Powell señaló que las próximas decisiones dependerán únicamente de los datos entrantes, por lo que la dinámica de los precios de EE.UU. verá volatilidad en la publicación de cifras económicas de alto nivel. El viernes, los mercados esperan las cifras del PMI S&P Global de septiembre.

USD/JPY Niveles a vigilar

A pesar de las caídas diarias, el USD/JPY sugiere que las perspectivas para el par en el gráfico diario siguen siendo alcistas. El índice de fuerza relativa (RSI) se posiciona favorablemente en territorio positivo por encima de su línea media, pero refleja un movimiento bajista. Asimismo, la divergencia de media móvil (MACD) muestra barras rojas, afirmando que los osos están ganando terreno pero aún no han llegado. En consonancia, el par se encuentra por encima de la media móvil simple (SMA) de 20.100.200 días, lo que sugiere que los alcistas controlan firmemente el panorama general.

Niveles de soporte: 147.10 (SMA de 20 días), 146.00, 145.00

Niveles de resistencia: 148.00, 149.00, 150.00.

USD/JPY Gráfico Diario

La propuesta de carry para el MXN sigue intacta, aunque los vientos en contra se han fortalecido, informan los economistas de Société Générale.

Valoraciones del MXN en el contexto de los mercados emergentes

Los buenos resultados del crecimiento y los avances en la contención de la inflación han ayudado al MXN a eclipsar al complejo de divisas de los mercados emergentes este año. Sin embargo, se están acumulando vientos en contra debido a las valoraciones actuales, al cambio de paradigma en las tasas de los mercados desarrollados y a los cambios en las políticas nacionales relativas a la intervención en divisas.

Destacamos las principales características de las perspectivas del peso mexicano para los próximos trimestres, en un contexto comparativo: Se prevén rendimientos sólidos durante los próximos 12 meses, especialmente en términos de rendimientos totales. Es probable que las tasas reales de política monetaria se mantengan elevadas durante el próximo año. El perfil de carry de las divisas es favorable en comparación con la mayoría de las divisas emergentes. El carry-to-vol sigue siendo atractivo. Limitada repercusión en el MXN de los problemas de China en los mercados financieros. Es posible que los flujos de cartera no impulsen mucho las valoraciones del MXN hasta que se estabilice el panorama de los tipos en EE.UU. El mercado de opciones de divisas refleja un posicionamiento MXN ya muy bajista. El modelo REER señala que las valoraciones del MXN son ricas, pero para esta divisa en particular, la relación con los tipos de cambio al contado es modesta.

En una entrevista concedida a la emisora holandesa Radio 1, Klaas Knot, miembro del Consejo de Gobierno del Banco Central Europeo (BCE), declaró que no espera una subida de tasas en la próxima reunión de política monetaria, según Reuters.

"Creo que las tasas de interés están actualmente en el nivel adecuado para nosotros y no creo que necesitemos cambiarlas a muy corto plazo", explicó Knot y dijo que el BCE se mantendrá alerta a las señales que indiquen que la inflación sigue siendo demasiado alta.

Reacción de los mercados

El par EUR/USD bajó tras estos comentarios y perdió un 0.16% en el día, situándose en 1.0642.

El gobernador del Banco de Inglaterra (BoE), Andrew Bailey, dijo el jueves que su trabajo aún no ha terminado y añadió que no está prediciendo cuál será el próximo movimiento de las tasas de interés, según Reuters.

"No hay ninguna celebración prematura sobre la caída de la inflación", señaló Bailey, y dijo que el Comité de Política Monetaria no ha tenido ninguna discusión sobre la bajada de la tasa de interés.

A primera hora del día, el Banco de Inglaterra anunció que mantenía la tasa de interés sin cambios en el 5.25%, en contra de las expectativas del mercado de una subida de tipos de 25 puntos básicos.

Reacción de los mercados

Estos comentarios no ayudaron a la Libra esterlina a encontrar demanda y el par GBP/USD perdió un 0.6% en el día, situándose en 1.2270.

EUR/USD reacción

En su intervención del jueves en el Foro Global de Mercados de Reuters, Pierre Wunsch, miembro del Consejo de Gobierno del Banco Central Europeo (BCE), afirmó que aún no puede concluir que hayan alcanzado la tasa terminal.

"Si necesitamos hacer más o no es una cuestión muy difícil", señaló Wunsch y añadió que tienen más confianza en que las proyecciones puedan servir de ancla.

Reacción de los mercados

El par EUR/USD subió ligeramente tras estos comentarios y cotizó prácticamente sin cambios en 1.0660.

- El USD/MXN ha subido a máximos de ocho días en 17.25.

- El Dólar se dispara a 105.73, nuevo máximo de seis meses y medio

- Los datos de empleo y manufacturas de EE.UU. ofrecieron resultados mixtos, mientras que las ventas minoristas de México mejoran expectativas.

El USD/MXN cayó en la apertura europea a un míimo diario de 17.06 para comenzar a ganar terreno unas horas después. Tras la publicación de los datos de EE.UU. y México el par se disparó a máximos de ocho días en 17.25.

El Dólar vuelve a imponerse apuntando a 106.00

El Índice del Dólar (DXY) ha subido con fuerza este jueves tras digerir las conclusiones de la reunión de la Fed. El USD medido por su índice DXY ha avanzado hacia 105.73, su nivel más alto desde el pasado 8 de marzo.

La reunión de la Fed dejó los tipos sin cambios el rango del 5.5%, pero las proyecciones apuntaron que se espera una nueva subida de tasas de 25 puntos básicos antes de que finalice el año. Para 2024 se esperan recortes de tipos por un total de 50 puntos básicos.

Hoy jueves, Estados Unidos ha publicado sus peticiones semanales de subsidio por desempleo, que se situaron en 201.000 en la semana del 15 de septiembre, mejorando las 225.000 esperadas y las 221.000 de la semana anterior. El índice manufacturero de la Fed de Philadelphia, por su parte, cayó a -13.5 puntos en septiembre, empeorando los +12 de agosto y los -0.7 estimados. Finalmente, las ventas de viviendas existentes cayeron un 0.7% en agosto frente al -2.2% de julio.

En México, las ventas minoristas interanuales crecieron un 5.1% en julio, por encima del 4.9% esperado aunque por debajo del 5.9% de junio. El foco estará mañana en la inflación de la primera quincena de septiembre.

USD/MXN Niveles de precio

Con el par cotizando al momento de escribir sobre 17.21, ganando un 0.72% en el día, la primera resistencia aparece en 17.25, techo del día, seguida de 17.40, antigua barrera al alza. Más arriba, el Dólar puede dispararse contra el Peso mexicano hasta 17.70, techo del 7 de septiembre y de los últimos tres meses y medio.

A la baja, el primer soporte a la baja aparece en la zona psicológica de 17.00$. Un quiebre de esta zona podría originar un fuerte movimiento a la baja en dirección a 16.62, mínimo de casi ocho años registrado el pasado 28 de julio.

"Creo que hemos alcanzado el techo de los tipos de interés", declaró el jueves a Boersen-Zeitung Yannis Stournaras, miembro del Consejo de Gobierno del Banco Central Europeo (BCE), quien añadió: "Tal y como están las cosas, supongo que nuestro próximo paso será un recorte de los tipos de interés".

Stournaras añadió además que aún era pronto para discutir el calendario de recortes de tipos y dijo que podrían alcanzar el objetivo de inflación a finales de 2025, quizá un poco antes.

Reacción de los mercados

Estos comentarios no provocaron una reacción notable en el EUR/USD y el par perdió un 0.1% en el día, situándose en 1.0648.

- El DXY extiende la tendencia alcista hasta la zona de 105.70.

- Si sigue subiendo, podría volver a visitar la zona de 2023 cerca de 105.90.

El DXY logra alcanzar nuevos máximos de varios meses en la zona de 105.70/75 el jueves.

Se espera que la continuación del impulso alcista en el índice ponga a prueba el máximo de 2023 en 105.88 (8 de marzo) más pronto que tarde. La superación de este nivel podría volver a poner rápidamente en el radar un movimiento hacia el nivel redondo de 106.00.

Mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.04, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

- El EUR/USD retrocede hasta la zona de 1.0615, alcanzando nuevos mínimos de seis meses.

- Las pérdidas adicionales deberían encontrar el mínimo de marzo en torno a 1.0516.

El EUR/USD retrocede por tercera sesión consecutiva e imprime nuevos mínimos en torno a 1.0615 el jueves.

Si el par supera este nivel en el horizonte a corto plazo, podría abrir la puerta a un posible retroceso hasta el mínimo de marzo en 1.0516 (8 de marzo), que es la última defensa antes de un movimiento al mínimo de 2023 en 1.0481 (6 de enero).

Mientras se encuentre por debajo de la SMA de 200 días en 1.0828, es probable que el par se enfrente a una mayor debilidad.

Gráfico diario del EUR/USD

El Norges Bank sube y promete una más en diciembre. A pesar de la sorpresa de línea agresiva, el EUR/NOK se ha mantenido pegado a la línea de gravedad de 11.50. Los economistas de ING analizan las perspectivas del par.

La Corona sigue esperando señales externas para recuperarse

El Norges Bank ha anunciado hoy una subida de 25 puntos básicos, pero ha sorprendido a los mercados al señalar que es probable que las tasas vuelvan a subir hasta el 4.50% en diciembre y se mantengan en ese nivel a lo largo de 2024.

Una vez que las acciones de EE.UU. y el Dólar bajen, la corona noruega debería estar a la cabeza de la recuperación de las divisas procíclicas, y la subida de línea dura de hoy del Norges Bank respalda esta opinión.

Por ahora, sin embargo, 11.50 es la línea de gravedad, y sólo un cambio en las condiciones externas parece probable que saque a la NOK de su letargo de baja volatilidad.

Kit Juckes, estratega jefe global de divisas de Société Générale, analiza las perspectivas del mercado de divisas en un contexto de soporte real para el Dólar.

USD/JPY romperá los 150 a menos que las autoridades japonesas "hagan algo"

Si el legendario aterrizaje suave se materializa, la Fed recorta las tasas y los mercados asisten a interminables discusiones políticas sobre el aumento de los niveles de deuda en EE.UU., entonces el Dólar se debilitará, pero eso será otro día. Por ahora, el Dólar se regodea en el excepcionalismo económico estadounidense.

El Tesoro está vendiendo bonos, los rendimientos están subiendo, y el dinero está siendo absorbido por el USD, financiando cómodamente el déficit por cuenta corriente - una mezcla de política fiscal/monetaria que está diseñada para ayudar al Dólar a sobrepasar al alza y aún hay más por recorrer.

El par EUR/USD se encamina hacia la paridad, y el par USD/JPY superará los 150 a menos que las autoridades japonesas "hagan algo". A menos que "algo" vaya más allá de una intervención simbólica y palabras duras, seguiremos probando ese nivel.

- El EUR/JPY interrumpe una racha positiva de cuatro sesiones y vuelve a 157.20.

- Los intentos alcistas siguen apuntando al máximo de septiembre en torno a 158.65.

El EUR/JPY está sometido a una fuerte presión vendedora, vuelve a visitar la zona de 157.00 y revierte cuatro avances diarios consecutivos el jueves.

Mientras tanto, el cruce sigue atascado dentro del rango de consolidación y la ruptura del mismo expone una visita al máximo mensual hasta ahora alcanzado en 158.65 (13 de septiembre) antes del máximo de 2023 en 159.76 (30 de agosto), que precede al nivel redondo clave en 160.00.

La superación de este último no debería dar lugar a ningún nivel de resistencia digno de mención hasta el máximo de 2008 en 169.96 (23 de julio).

De momento, las perspectivas positivas a largo plazo para el cruce parecen favorecidas mientras se mantenga por encima de la SMA de 200 días, hoy en 148.96.

Gráfico diario del EUR/JPY

El Dólar estadounidense ha seguido fortaleciéndose tras la reunión del FOMC. Los economistas del MUFG Bank analizan las perspectivas del Dólar.

La Fed planea mantener las tasas más altas por más tiempo

Si bien la Fed mantuvo sin cambios la tasa de política monetaria, la actualización de la orientación proporcionó una señal más fuerte de que la Fed planea mantener las tasas más altas por más tiempo. Esto ha llevado al mercado de tipos estadounidense a reducir las expectativas de recortes de tasas por parte de la Fed el año que viene. En lo que va de mes se han retirado casi 50 puntos básicos de recortes de la curva estadounidense, lo que está contribuyendo a proporcionar más soporte al Dólar.

Existe un mayor riesgo de que se produzca una última subida en noviembre o diciembre, aunque la debilidad de la actividad económica y de los datos de inflación subyacente en el cuarto trimestre deberían disuadir a la Fed de cumplir estos planes. Del mismo modo, esperamos ver un mayor impacto negativo en la economía de EE.UU. en el próximo año, debido al efecto retardado del agresivo endurecimiento hasta la fecha, que animará a la Fed a recortar las tasas más de los 50 puntos básicos previstos para finales de 2024.

El EUR/CHF repuntó tras el firme anuncio de política monetaria del SNB. Los economistas de Rabobank analizan las perspectivas del par.

El CHF puede ser objeto de entradas de capital refugio cuando aumenten los riesgos en la Eurozona

La declaración de hoy del SNB deja muy claro por qué sorprendió al mercado al mantener las tasas en espera esta mañana. Aunque el banco central dejó la puerta abierta a otra subida de tipos, las perspectivas de crecimiento e inflación en Suiza sugieren que probablemente ya ha hecho bastante.

Sin embargo, una preocupación obvia es el impacto en la divisa de una decisión inesperada de dejar las tasas sin cambios en un mes en el que el BCE optó por subirlas. Para contrarrestar una caída inflacionista del valor del CHF frente al EUR, el SNB incluyó en el primer párrafo del comunicado de hoy la advertencia de que está "dispuesto a ser activo en el mercado de divisas según sea necesario". En el entorno actual, la atención se centra en la venta de divisas".

De cara al futuro, esperamos que el empeoramiento de las perspectivas de crecimiento en la Eurozona permita al EUR/CHF regresar por debajo del nivel de 0.95 en el cuarto trimestre por los flujos de refugio.

El Banco de Inglaterra votó 5-4 a favor de mantener la tasa básica sin cambios. El sorpresivo mantenimiento ha pillado desprevenida a la Libra esterlina. Los economistas de TD Securities analizan las perspectivas de la Libra esterlina.

El movimiento del BOE y el enfriamiento de la inflación dan luz verde a la GBP en los cruces

En una votación muy ajustada, el Comité de Política Monetaria optó por 5-4 a favor de un "mantenimiento de la línea agresiva", amenazando con más subidas si la inflación sigue sorprendiendo al alza. Sin embargo, pensamos que la dinámica constructiva de los precios dejará al BoE a la espera, con la tasa bancaria en el 5.25% hasta mayo de 2024.

El GBP/USD se abre a un movimiento hacia 1.21, pero también pensamos que la GBP desciende en todos sus frentes.

Los economistas del OCBC Bank analizan las perspectivas del USD después de que la Fed mantuviera la opcionalidad con respecto a otra subida más adelante.

El sentimiento de riesgo está bajo presión

El punto de inflexión del USD requiere un pivote moderado y eso aún no está a la vista. Una tendencia a la desinflación más arraigada y un mayor debilitamiento del mercado laboral son requisitos previos para que se produzca un máximo y quizás un pivote.

Por el momento, la revalorización de los tipos puede hacer que los rendimientos de los bonos estadounidenses suban junto con el Dólar, mientras que el sentimiento de riesgo se ve presionado.

Paralelamente, la presión alcista sobre la inflación y los rendimientos puede persistir. Esto puede dar lugar a un deterioro de la combinación crecimiento/inflación mundial y puede provocar un viento en contra del apetito por el riesgo y socavar las divisas asiáticas, especialmente las que son importadoras netas de petróleo, como THB, PHP, KRW, JPY.

- El Dólar estadounidense cotiza firmemente en verde tras alcanzar nuevos máximos.

- Este jueves informan varios bancos centrales de los países del G20.

- El Índice del Dólar marca un nuevo máximo de seis meses, pero se aleja de su máximo anual.

El Dólar estadounidense (USD) ganó fuerza después de que el presidente de la Reserva Federal de EE.UU. (Fed), Jerome Powell, ofreciera lo que se esperaba: una pausa de línea agresiva. La clave está en los detalles del gráfico de puntos, que mostró que la Fed se mantendría por encima del 5% durante la mayor parte de 2024. En la previsión anterior, el gráfico de puntos mostraba tasas entre el 4.5% y el 5%. Esta sorpresa disparó el rendimiento del Tesoro estadounidense a 2 años, que alcanzó su máximo en 16 años, con un 5.1973%. Esta noticia impulsó la recuperación del Dólar.

Repuntará la volatilidad este jueves, con una agenda repleta de acontecimientos en Estados Unidos. El jueves, cinco bancos centrales del G-20 publicarán sus decisiones sobre las tasas de interés. Se esperan movimientos interesantes en los mercados, especialmente en los cruces de divisas, donde las decisiones sobre los tipos de interés tendrán que ser digeridas y reevaluadas.

Resumen diario: El dólar se enfrenta a fuerzas externas

- El Riksbank sueco subió los tipos de interés 25 puntos básicos hasta el 4%, tal y como se esperaba, y la fortaleza de la Corona sueca se dejó sentir en el USD/SEK y el EUR/SEK.

- El Banco Nacional Suizo (SNB) mantuvo su política sin cambios en el 1.75% frente a las probabilidades de subida al 2%. El franco suizo se depreció frente al Dólar (USD/CHF) y el euro (EUR/CHF).

- El banco central noruego, Norges Bank, subió como estaba previsto del 4% al 4.25%. La corona noruega se fortalece en USD/NOK y EUR/NOK.

- El banco central británico mantuvo sin cambios su tasa de referencia en el 5.25%, cuando se esperaba un aumento hasta el 5.50%. Incluso el sorprendente repunte de las últimas cifras de inflación dividió al BoE a la hora de decidir si subir o no los tipos. El resultado de la votación fue de 5-4 a favor de una pausa en lugar de una subida. La decisión dividida junto con la postura sin cambios hace que la Libra esterlina caiga cerca del 0.70% frente al dólar estadounidense (GBP/USD).

- Hacia las 14:00 GMT, llegarán las ventas de viviendas existentes con el índice anterior en -2.2%. No hay previsiones disponibles para esta publicación.

- Las acciones operan a la baja en una huida hacia la seguridad. Tiene sentido que las acciones estén en retroceso, ya que unos tipos más altos significan menos dinero que fluye hacia las acciones, con los costes de financiación aumentando de nuevo tras la decisión de la Fed de EE.UU. sobre las tasas.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 68,5% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de noviembre. La última subida de tasas está prevista para diciembre o enero de 2024.

- El rendimiento de referencia del Tesoro estadounidense a 10 años cotiza al 4.4192%, el nivel más alto en 15 años. Toda la curva de rendimiento de EE.UU. se vio impulsada al alza después de que el gráfico de puntos de EE.UU. revelara que los funcionarios de la Fed ven las tasas más altas durante más tiempo en 2024.

Análisis técnico del Índice del Dólar: ¿Llegará?

El Índice del Dólar estadounidense (DXY) rompe al alza e imprime otro máximo de seis meses. Sin embargo, aún no se ha alcanzado el máximo anual, ya que 105,88 sigue sin estar amenazado por ahora. Con todos los demás Bancos centrales realizando subidas de tipos de interés este jueves, el Dólar podría verse afectado por la revalorización de varios cruces de divisas.

El Índice del dólar (DXY) ha subido hasta 105.68 puntos. Si el DXY cierra por encima del máximo anual, es de esperar que el Dólar siga con movimientos alcistas a medio plazo.

A la baja, el nivel de 104.44 alcanzado el 25 de agosto mantuvo soportado al DXY el lunes, impidiendo que siguiera vendiéndose. Si la subida iniciada el 12 de septiembre se invirtiera y 104.44 cediera, podría producirse una importante recesión hasta 103.04, donde la media móvil simple (SMA) de 200 días entraría en juego como soporte.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El índice manufacturero de la Fed de Filadelfia cayó a -13.5 en septiembre.

- El Índice del Dólar DXY se mantiene en territorio positivo por encima de 105.50.

El índice de difusión de la actividad general actual de la encuesta de manufactura del Banco de la Reserva Federal de Filadelfia cayó bruscamente a -13.5 en septiembre desde 12 en agosto. Esta lectura fue mucho peor de lo que esperaba el mercado, -0.7.

El índice de precios pagados subió a 25.7 desde 20.8, el empleo mejoró ligeramente a -5.7 desde -6 y el Índice de condiciones empresariales a seis meses subió a 11.1 desde 3.9.

Reacción de los mercados

Estas cifras no parecen tener un impacto notable en el rendimiento del Dólar estadounidense (USD) frente a sus principales rivales. En el momento de escribir, el Índice del Dólar DXY sube un 0.25% en el día en 105.70.

- Las solicitudes iniciales de subsidio de desempleo en Estados Unidos disminuyeron en 20.000 en la semana finalizada el 16 de septiembre.

- Las solicitudes continuadas disminuyeron en 21.000 en la semana que finalizó el 9 de septiembre.

- El Índice del Dólar DXY sigue subiendo por encima de 105.50, marca nuevos máximos de varios meses.

Las solicitudes iniciales de subsidio de desempleo ascendieron a 201.000 en la semana que finalizó el 16 de septiembre, según los datos semanales publicados el jueves por el Departamento de Trabajo estadounidense. Se trata de la cifra más baja desde el primer trimestre. La cifra es inferior a la de la semana anterior, que fue de 221.000 (revisada desde 220.000) y se situó por debajo de las expectativas del mercado, que esperaban 225.000. "La media móvil de 4 semanas fue de 217.000, lo que supone un descenso de 7.750 respecto a la media revisada de la semana anterior", reveló el Departamento de Trabajo.

Las solicitudes de subsidios de desempleo continuados disminuyeron en 21.000 en la semana que finalizó el 9 de septiembre, hasta 1.662.000, por debajo de las expectativas del mercado de 1.695.000. Es la cifra más baja desde enero.

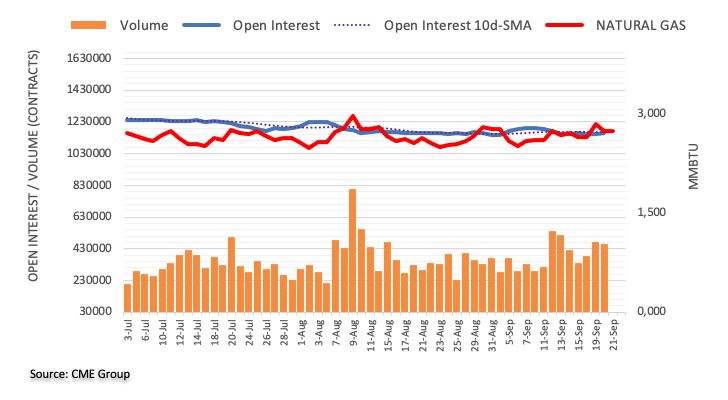

- El Gas Natural pasa a terreno negativo este jueves antes del inicio de la sesión de comercio en EEUU.

- El Dólar se mantiene fuerte, aunque se enfrenta a vientos en contra de otras decisiones de los bancos centrales el jueves.

- El precio del Gas Natural en EE.UU. se encuentran en una formación de línea de tendencia ascendente y podría romper por encima de 3$.

El precio del Gas Natural da un giro de 180 grados antes de la sesión de comercio de EE.UU. ya que el precio del Gas europeo arrastra los precios del Gas en general a la baja. El titular anterior del jueves sobre Pakistán golpeando los mercados de Gas en busca de GNL, ya que su poducción nacional de Gas disminuye y da paso a un sentimiento mucho más relajado.

El Dólar estadounidense (USD) ganó fuerza, ya que la Reserva Federal de EE.UU. (Fed) dio lo que se esperaba: una pausa de línea agresiva. El gráfico de puntos anticipó que la Fed mantendrá las tasas por encima del 5% durante la mayor parte de 2024. En las previsiones anteriores, las tasas se situaban entre el 4.5% y el 5%. Esta sorpresa disparó el rendimiento del Tesoro estadounidense a 2 años, que alcanzó su máximo en 16 años, con un 5.1973%. La noticia impulsó la recuperación del Dólar.

En el momento de redactar este informe, el Gas Natural cotiza en 2.90$ por MMBtu.

Noticias sobre el Gas Natural y movimientos en los mercados

- La administración de Información de Energía (EIA) publicará los cambios semanales en el almacenamiento de gas a las 14:30 GMT. Se espera un nuevo aumento de 57.000 millones a 67.000 millones.

- China tiene previsto lanzar nuevos contratos Futuros de GNL a finales de este año. El tamaño propuesto por contrato será de 20 toneladas y se han establecido límites con un máximo del 8% de fluctuaciones respecto a la liquidación del día anterior. China busca más influencia en el mercado del gas fijando los precios del Gas asiático.

- Por el lado de la demanda podría producirse una gran novedad en el mercado, ya que Pakistán ve ralentizarse su producción local de gas de 6.000 millones de pies cúbicos diarios a 3.800 millones de pies cúbicos. Se prevé que la demanda local no cambie, por lo que Pakistán tendrá que comprar su gas en el extranjero. Esto significa que Pakistán podría triplicar su demanda en el mercado en los próximos cinco años.

- El suministro noruego de Troll Fields vuelve a funcionar tras repetidos y prolongados retrasos.

- Alemania tiene previsto realizar pruebas el jueves para ver si podría pasar el invierno en caso de escasez de gas.

- Los titulares sugieren que Chevron y los sindicatos están cerca de llegar a un acuerdo para poner fin a los paros locales en Australia. . Se espera que los trabajadores del sindicato Chevron sigan las recomendaciones de la Fair Work Commission, el tribunal de relaciones laborales del país.

Análisis Técnico del Gas Natural: línea de tendencia alcista

Eñ Gas Natural parece estar en un triángulo alcista con un triple techo en 3.06$ en el gráfico diario. Mientras tanto, se están formando mínimos más altos con la línea de tendencia ascendente verde mostrando soporte desde principios de septiembre. Se espera una ruptura por encima de 3.06$, lo que significa que los precios del Gas Natural están a punto de subir.

A la espera de la ruptura del triángulo, 3$ sigue siendo un nivel clave que debe romperse. Viendo el equilibrio actual, se necesita un catalizador para mover la aguja hacia arriba. Los precios del gas podrían repuntar hasta 3.25$ en la ruptura del triángulo alcista, poniendo a prueba la banda superior del canal de tendencia ascendente.

A la baja, la línea de tendencia ascendente en 2.90$ debería servir de soporte para cualquier intento de ruptura a la baja. La media móvil simple (SMA) de 200 días en 2.80$ podría actuar como cortacircuitos en caso de que se produzca una caída en picado. En caso de que ceda en un movimiento bajista, se cruzará alguna zona antes de que aparezca el siguiente soporte en 2.75$. Este nivel se alinea con la SMA de 55 días, que es probable que intervenga para evitar cualquier caída en picado de la materia prima.

-638308928986243198.png)

XNG/USD (Gráfico Diario)

Preguntas frecuentes sobre el Gas Natural

¿Qué factores fundamentales determinan el precio del Gas Natural?

La dinámica de la oferta y la demanda es un factor clave que influye en los precios del Gas Natural, y a su vez está influida por el crecimiento económico mundial, la actividad industrial, el crecimiento de la población, los niveles de producción y las existencias. El clima influye en los precios del Gas Natural porque se utiliza más Gas durante los inviernos fríos y los veranos calurosos para calefacción y refrigeración. La competencia de otras fuentes de energía influye en los precios, ya que los consumidores pueden optar por fuentes más baratas. También influyen los acontecimientos geopolíticos, como la guerra de Ucrania. Las políticas gubernamentales relacionadas con la extracción, el transporte y las cuestiones medioambientales también influyen en los precios.

¿Cuáles son las principales publicaciones macroeconómicas que influyen en los Precios del Gas Natural?

La principal publicación económica que influye en los precios del Gas Natural es el boletín semanal de inventarios de la Administración de Información Energética (EIA), una agencia gubernamental estadounidense que elabora datos sobre el mercado del gas en Estados Unidos. El boletín de Gas de la EIA suele salir el jueves a las 14:30 GMT, un día después de que la EIA publique su boletín semanal de Petróleo. Los datos económicos de los grandes consumidores de Gas Natural pueden influir en la oferta y la demanda, entre los que destacan China, Alemania y Japón. El gas natural se cotiza y comercia principalmente en dólares estadounidenses, por lo que las publicaciones económicas que afectan al dólar estadounidense también son factores.

¿Cómo influye el dólar en los precios del Gas Natural?

El dólar estadounidense es la moneda de reserva mundial y la mayoría de las materias primas, incluido el Gas Natural, se cotizan y comercian en los mercados internacionales en dólares estadounidenses. Por ello, el valor del Dólar influye en el precio del Gas Natural, ya que si el Dólar se fortalece, se necesitan menos dólares para comprar el mismo volumen de gas (el precio cae), y viceversa si el dólar se fortalece.

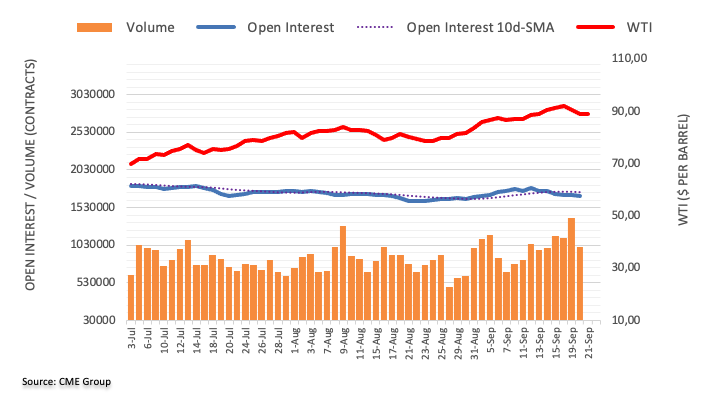

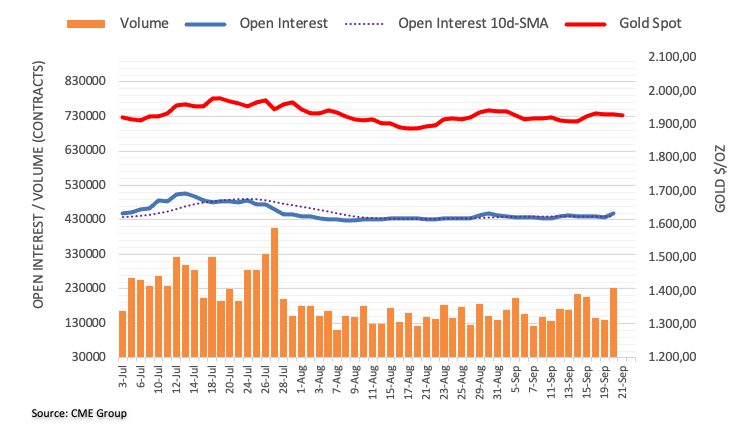

- El precio del Oro cae el jueves por debajo de los 1.920$.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años alcanzó nuevos máximos de varios años por encima del 4.5%.

El precio del Oro (XAU/USD) se desploma en la segunda mitad de la jornada y registra un nuevo mínimo de seis días por debajo de los 1.920$. En el momento de escribir, el XAU/USD pierde un 0.6% en el día y se cotiza en 1.918,50$.

El miércoles, el XAU/USD subió hacia los 1.950$ antes de dar un brusco giro de 180º a última hora de la sesión americana. Aunque la Reserva Federal mantuvo la tasa de política monetaria sin cambios en el 5.25%-5.5%, como se esperaba, tras la reunión de política monetaria de septiembre, las revisiones de línea dura del Resumen de Proyecciones Económicas desencadenaron una recuperación de los rendimientos estadounidenses y pesaron sobre el precio del Oro.

El gráfico de puntos confirmó que el banco central de EE.UU. tiene la intención de elevar la tasa de política en otros 25 puntos básicos en 2023 y mostró que los responsables políticos esperan un total de 50 puntos básicos de recorte de tasas en 2024, en comparación con 100 puntos básicos en el gráfico de puntos de junio.

Tras una sesión europea tranquila, el rendimiento de los bonos del Tesoro de EE.UU. a 10 años ha recuperado su tracción y ha subido por encima del 4.5% por primera vez desde noviembre de 2007, lo que obliga al XAU/USD a mantenerse a la baja.

Mientras tanto, el Banco de Inglaterra fue en contra de las expectativas del mercado de una subida de tasas de 25 puntos básicos y mantuvo su tasa de política monetaria estable en el 5.25%. La brusca caída del GBP/USD tras esta decisión puso de manifiesto que el USD logró captar las salidas de capital de la Libra esterlina. A su vez, el USD gana fuerza adicional y provoca una nueva caída del XAU/USD.

Oro niveles técnicos a tener en cuenta

"Estaremos muy atentos para ver si son necesarias nuevas subidas de los tipos de interés", ha declarado el Gobernador del Banco de Inglaterra (BoE), Andrew Bailey, tras la sorprendente decisión de no modificar los tipos en la reunión de septiembre.

Este comentario procede de la carta sobre la inflación enviada por el Gobernador Bailey al Ministro de Hacienda del Reino Unido, Jeremy Hunt. La carta sobre la inflación se publicó junto con la declaración de política monetaria de septiembre.

"Según los cálculos de Reuters, los mercados valoran en un 64% la posibilidad de que el Banco de Inglaterra aumente la tasa de política monetaria en 25 puntos básicos en noviembre, frente al 81% anterior al anuncio de la tasa. Además, los inversores ven ahora un 55% de probabilidad de que el BoE baje la tasa de política al 5% en septiembre de 2024", señaló el analista de FXStreet, Eren Sengezer.

- El GBP/JPY se ve sometido a una fuerte presión bajista y cae a mínimos de varias semanas el jueves.

- El Banco de Inglaterra mantuvo su tasa de interés en el 5.25% en una votación dividida.

- El Banco de Japón anunciará su decisión de política monetaria a primera hora del viernes.

El GBP/JPY perdió terreno durante la sesión europea del jueves y cayó hasta su nivel más bajo desde principios de agosto, en 180.83, antes de recuperarse hasta la zona de 181.50. En el momento de escribir estas líneas, el par perdía un 0.9% en el día, situándose en 181.54.

Tras la reunión de política monetaria de septiembre, el Banco de Inglaterra (BoE) decidió mantener la tasa de interés sin cambios en el 5.25%. Aunque los inversores esperaban que el BoE subiera el tipo de interés en 25 puntos básicos, los débiles datos de inflación del Reino Unido reavivaron las expectativas de que no se produjera ningún cambio. "La inflación ha caído mucho en los últimos meses, creemos que seguirá haciéndolo", declaró el BoE en su comunicado de política monetaria.

Sin embargo, la reacción inmediata hizo que la Libra esterlina sufriera grandes pérdidas frente a sus principales rivales. El par GBP/USD pierde ahora un 0.6% en el día y el EUR/GBP sube un 0.4% a 0.8670, lo que pone de manifiesto el impacto negativo de la decisión política del BoE sobre la Libra.

Según Reuters, la probabilidad de que el BoE suba los tipos en 25 puntos básicos en noviembre descendió al 64% desde el 81% anterior a la decisión sobre las tasas.

Cotización de la Libra esterlina hoy

En la siguiente tabla se muestra la variación porcentual de la Libra esterlina (GBP) contra las principales divisas hoy.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.06% | 0.53% | 0.22% | 0.47% | -0.27% | 0.13% | 0.65% | |

| EUR | -0.08% | 0.45% | 0.14% | 0.38% | -0.35% | 0.06% | 0.57% | |

| GBP | -0.48% | -0.45% | -0.30% | -0.06% | -0.79% | -0.35% | 0.12% | |

| CAD | -0.22% | -0.16% | 0.31% | 0.24% | -0.50% | -0.09% | 0.42% | |

| AUD | -0.45% | -0.40% | 0.08% | -0.23% | -0.72% | -0.32% | 0.19% | |

| JPY | 0.25% | 0.34% | 0.81% | 0.48% | 0.73% | 0.41% | 0.91% | |

| NZD | -0.12% | -0.05% | 0.42% | 0.09% | 0.36% | -0.38% | 0.52% | |

| CHF | -0.66% | -0.57% | -0.12% | -0.44% | -0.20% | -0.92% | -0.52% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Durante la sesión asiática del viernes, el Banco de Japón anunciará su decisión de política monetaria. Los inversores esperan que el BoJ mantenga sin cambios su política monetaria, incluida la estrategia de control de la curva de rendimientos.

GBP/JPY niveles técnicos a tener en cuenta

- El EUR/GBP extiende las ganancias del jueves y se acerca a 0.8700.

- El Banco de Inglaterra ha mantenido sin cambios su tasa de interés en el 5.25% el jueves.

- El siguiente objetivo alcista para el par es la SMA de 200 días en 0.8709.

La Libra esterlina cede terreno y eleva al EUR/GBP a nuevos máximos de dos meses justo por debajo del nivel redondo de 0.8700 el jueves.

El EUR/GBP se mueve al alza tras la sorpresa del BoE

El cruce gana impulso alcista por la fuerte presión vendedora en torno a la Libra esterlina, todo ello después de que el Banco de Inglaterra pillara desprevenidos a los mercados y mantuviera sin cambios su tasa de política monetaria en el 5.25%, frente a las expectativas de una subida de tipos de 25 puntos básicos.

Según el comunicado del banco central, podría ser necesario un mayor endurecimiento en caso de que persista la inflación. Además, el banco revisa a la baja sus previsiones sobre el PIB y ve una expansión de la economía del 0.1% en el tercer trimestre, desde el 0.4% anterior.

Por otra parte, la decisión de mantener el tipo de interés oficial en el 5.25% contó con el apoyo de los miembros del Comité de Política Monetaria Bailey, Broadbent, Dhingra, Pill y Ramsden, mientras que sus colegas Cunliffe, Haskel y Mann se mostraron partidarios de una subida de tasas de 25 puntos básicos.

Niveles clave del EUR/GBP

En el momento de escribir, el cruce EUR/GBP está ganando un 0.54% en el día, cotizando en 0.8682. Se enfrenta al próximo obstáculo en 0.8700 (máximo del 19 de julio) seguido por 0.8709 (SMA de 200 días) y 0.8875 (máximo del 25 de abril). Por otro lado, una ruptura de 0.8586 (SMA de 55 días) expondría a 0.8523 (mínimo del 5 de septiembre) y finalmente a 0.8492 (mínimo del 23 de agosto).

- El GBP/USD amplía su venta masiva y marca un nuevo mínimo de seis meses, acercándose al nivel de 1.2200.

- El Banco de Inglaterra sorprende al mantener la tasa de interés en el 5.25% en la reunión de septiembre.

- La atención se centra en los datos económicos de EE.UU. para impulsar aún más al par GBP/USD.

El par GBP/USD sufre una nueva oleada de ventas y alcanza su nivel más bajo desde marzo de este año, ya que la Libra esterlina se ve afectada por la decisión moderada del Banco de Inglaterra sobre los tipos de interés.

La pausa del BoE afecta a la Libra esterlina

Tras la reunión de septiembre, el BoE decidió mantener el tipo de interés de referencia en el 5.25%, frente a las expectativas del mercado de una subida de 25 puntos básicos (pb) hasta el 5.50%. Sin embargo, los expertos y analistas del sector habían empezado a valorar las posibilidades de un statu quo tras la inesperada caída de los datos de inflación británicos de agosto.

La Oficina Nacional de Estadística (ONS) comunicó el miércoles que el Índice de Precios al Consumo (IPC) anual del Reino Unido subió un 6.7% en agosto, lo que supone un enfriamiento con respecto a la subida del 6.8% registrada en julio. El IPC de servicios subió un 6.8% interanual, frente al 7.4% de julio. Según la ONS, "las mayores contribuiciones a la baja de las tasas del IPC procedieron de los servicios de alimentación y alojamiento".

En los últimos minutos, el GBP/USD está revirtiendo la caída a mínimos de varios meses, recuperando la barrera de 1.2250, aún con una caída del 0.60% en el día.

La atención se centra ahora en la publicación de los datos económicos de EE.UU., incluidas las solicitudes semanales de subsidio de desempleo y las ventas de viendas existentes para obtener nuevas valoraciones del Dólar, especialmente después de que la Reserva Federal (Fed) de EE.UU. mantuviera los tipos sin cambios el miércoles, pero proyectara una subida de tipos de 25 puntos básicos más este año y 50 puntos básicos de recortes de tipos en 2024, frente a los 100 puntos básicos de recortes de 2024 en las proyecciones de junio.

GBP/USD niveles técnicos a vigilar

El Banco de Inglaterra (BoE) ha anunciado que mantiene el tipo de interés oficial sin cambios en el 5.25% tras la reunión de política monetaria de septiembre. Los mercados esperaban que el Banco de Inglaterra subiera el tipo de interés en 25 puntos básicos, hasta el 5.5%.

El Comité de Política Monetaria del Banco de Inglaterra votó 5-4 a favor de mantener el tipo de interés oficial. El Gobernador Bailey y los responsables Broadbent, Dhingra, Pill y Ramsden votaron a favor de mantenerlo, mientras que Cunliffe, Greene, Haskel y Mann querían elevar el tipo de interés oficial al 5.5%. El Comité de Política Monetaria también votó a favor de reducir el stock de Gilts en 100.000 millones de GBP en 12 meses a partir de octubre.

Principales conclusiones del comunicado

"La inflación ha bajado mucho en los últimos meses y creemos que seguirá haciéndolo".

"No hay lugar para la complacencia, tomaremos las decisiones necesarias para llevar la inflación al objetivo".

"La política será suficientemente restrictiva durante el tiempo suficiente para llevar la inflación al objetivo".

"Sería necesario un mayor endurecimiento si hubiera pruebas de presiones inflacionistas más persistentes".

"La mayoría del Comité de Política Monetaria cita la relajación del mercado laboral, las lecturas del IPC de agosto, la caída de la confianza empresarial."

"La minoría ve presiones inflacionistas persistentes, la caída del IPC de servicios de agosto probablemente refleje factores puntuales".

"Un miembro ve un riesgo creciente de que la caída de la producción requiera recortes de tipos más bruscos".

"Ahora se espera que el PIB del tercer trimestre aumente un 0.1% (agosto: +0.4%), el crecimiento subyacente en el segundo semestre de 2023 probablemente sea más débil de lo previsto en agosto."

"Se espera que la inflación caiga significativamente a corto plazo, a pesar del aumento de los precios del petróleo, la inflación de los servicios se mantendrá elevada."

"El BoE planea celebrar en el cuarto trimestre 4 subastas de Gilts en cada sector con un tamaño previsto de 670 millones de GBP cada una."

"Seguirá vendiendo Gilts de manera uniforme en los tramos corto, medio y largo".

Reacción del mercado a la decisión sobre los tipos de interés del BoE

La Libra esterlina se vio sometida a una fuerte presión vendedora como reacción inmediata al anuncio de los tipos de interés del Banco de Inglaterra. En el momento de escribir estas líneas, el par GBP/USD cotizaba en su nivel más bajo desde finales de marzo, en 1.2255, con una pérdida diaria del 0.7%.

- El Euro recupera el equilibrio tras las pérdidas iniciales frente al Dólar estadounidense.

- Los mercados bursátiles en Europa permanecen a la defensiva en lo que va de jueves.

- El EUR/USD logra repuntar tras tocar fondo cerca de 1.0615.

- El índice del Dólar DXY se ve presionado poco después de alcanzar nuevos máximos.

- La Fed deja la puerta abierta a otra subida de tasas de 25 puntos básicos antes de fin de año.

- Las solicitudes iniciales de subsidio de desempleo semanales y el índice manufacturero de la Fed de Filadelfia ocuparán un lugar destacado en el calendario económico estadounidense de hoy.

- La presidenta del BCE, Christine Lagarde, hablará más tarde en el día.

Tras caer inicialmente a nuevos mínimos de varios meses, el Euro (EUR) logra recortar la mayor parte de las pérdidas frente al Dólar estadounidense (USD), lo que lleva al par EUR/USD a recuperar la zona de 1.0660 durante el mediodía en el viejo continente.

El Dólar extendió su movimiento al alza y marcó nuevos máximos de seis meses cerca de 105.70 (medido por el índice DXY) a principios de la sesión europea, mientras los inversores seguían digiriendo la decisión de la Reserva Federal (Fed).

El repunte del Dólar, sin embargo, se desvaneció y provocó un movimiento correctivo en el índice DXY hasta 105.50, con el trasfondo de un retroceso en la parte corta de la curva de rendimientos de EE.UU. frente a la continuación del movimiento al alza en el vientre y la parte larga. Mientras tanto, el rendimiento del Bund a 10 años recupera la zona de máximos recientes cerca del 2.75%.

Tras la postura de línea dura mantenida por la Fed en su reunión del miércoles, el presidente Jerome Powell subrayó que aún queda un largo camino por recorrer para alcanzar la tasa de inflación objetivo del 2%. Además, declaró que el FOMC había decidido mantener los tipos de interés actuales a la luz de los progresos realizados hasta la fecha, pero que sigue dispuesto a subir los tipos cuando lo considere oportuno.

En la agenda económica de la eurozona, se publicará la lectura preliminar de la confianza del consumidor que elabora la Comisión Europea, así como un discurso de la presidenta del BCE, Christine Lagarde.

En Estados Unidos, se publicarán las solicitudes iniciales de subsidio de desempleo, seguidas del índice manufacturero de la Fed de Filadelfia y las ventas de viendas existentes.

Resumen diario de los motores de los mercados: El Euro encuentra soporte inicial cerca de 1.0600

- El Euro rebota desde nuevos mínimos frente al Dólar.

- Los rendimientos en EE.UU. y Alemania avanzan ligeramente el jueves.

- La Fed dejó la puerta abierta a otra subida de tipos de 25 puntos básicos en los próximos meses.

- Se espera que el BoE suba las tasas en 25 puntos básicos.

- Los mercados estiman probables recortes de tasas por parte de la Fed en el tercer trimestre de 2024.

- El estancamiento del ciclo de subidas del BCE parece estar cobrando fuerza.

- Joaquim Nagel, del BCE, afirma que no está claro si la entidad ha alcanzado ya la tasa máxima.

- Martin Kazaks, del BCE, es partidario de mantener la postura restrictiva durante más tiempo.

- El SNB mantuvo inesperadamente las tasas en el 1.75% (frente a una subida prevista de 25 puntos básicos).

- Los temores de intervención rodean la acción del precio en torno al USD/JPY.

Análisis Técnico: El Euro corre el riesgo de sufrir un retroceso más profundo a corto plazo

El EUR/USD revierte la caída del jueves a mínimos de varios meses cerca de 1.0615, aunque las perspectivas del par siguen siendo bajistas por el momento.

Si el EUR/USD supera el mínimo del 14 de septiembre de 1.0616, existe la posibilidad de que vuelva a visitar el mínimo del 15 de marzo de 1.0516 antes de alcanzar el mínimo de 2023 de 1.0481 del 6 de enero.

En el lado alcista, hay un nivel de resistencia menor en el máximo de 1.0767 del 12 de septiembre, seguido de la media móvil simple (SMA) de 200 días en 1.0828. Si el par logra romper por encima de este nivel, podría allanar el camino para una recuperación continuada hacia la SMA de 55 días en 1.0911, con la posibilidad de alcanzar el máximo del 30 de agosto en 1.0945. La superación de este último nivel podría apuntar al nivel psicológico de 1.1000, seguido del máximo del 10 de agosto en 1.1064. Más allá, el par podría volver a probar el máximo del 27 de julio en 1.1149 y, potencialmente, alcanzar el máximo de 2023 en 1.1275 del 18 de julio.

Mientras el EUR/USD se mantenga por debajo de la SMA de 200 días, existe la posibilidad de que el par siga sufriendo presiones bajistas.

Preguntas frecuentes sobre el BCE

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la zona euro. El BCE fija los tipos de interés y gestiona la política monetaria de la región.

El principal mandato del BCE es mantener la estabilidad de los precios, lo que significa mantener la inflación en torno al 2%. Su principal herramienta para lograrlo es subir o bajar los tipos de interés. Unos tipos de interés relativamente altos suelen traducirse en un Euro más fuerte, y viceversa.