- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

A pesar de la caída de 2022, los analistas de Barclays creen que los mercados de acciones mundiales tienen margen para seguir bajando.

El efectivo debería ser el verdadero ganador de 2023

"Observamos que los valores estadounidenses tienden a tocar fondo un 30-35% por debajo de su máximo en medio de una recesión. Eso sugiere un valor razonable de 3.200 en el S&P 500 en algún momento del primer semestre de 2023. Las valoraciones europeas parecen más razonables, pero esto se ve compensado por unas perspectivas macroeconómicas considerablemente peores que en EE.UU.".

"Los bonos han tenido un rendimiento masivamente inferior al de las acciones en 2022, y nuestros analistas ven ahora un recorrido a la baja limitado en la renta fija estadounidense a más largo plazo. Si nos viéramos obligados a elegir entre valores y bonos, sobreponderaríamos la renta fija básica frente a la renta variable."

"Pero el efectivo debería ser el verdadero ganador de 2023, ya que es probable que los rendimientos iniciales de EE.UU. suban al 4.5% o más y se mantengan allí durante varios trimestres. La capacidad de obtener ganancias superiores al 4% sin asumir prácticamente ningún riesgo es un factor que debería lastrar tanto a los mercados de valores como a los de bonos el próximo año."

- La confianza del consumidor estadounidense siguió aumentando a principios de enero.

- El Índice del Dólar se mantiene en rango diario por encima de 102.00 tras conocerse los datos.

El sentimiento del consumidor estadounidense mejoró a principios de enero, con un Índice de Confianza del Consumidor de la Universidad de Michigan (UM) que subió hasta 64.6 desde 59.7 en diciembre, alcanzando su mejor resultado en nueve meses, concretamente desde abril de 2022. Este dato superó las expectativas del mercado, que lo situaban en 60.5 puntos.

"Las expectativas de inflación a un año vista retrocedieron por cuarto mes consecutivo, cayendo al 4.0% en enero desde el 4.4% de diciembre", señaló la Universidad de Michigan en su publicación. "La lectura actual es la más baja desde abril de 2021, pero sigue estando muy por encima del rango del 2.3-3.0% observado en los dos años anteriores a la pandemia".

Por último, las expectativas de inflación a largo plazo apenas variaron con respecto a diciembre, situándose en el 3.0%, manteniéndose de nuevo dentro del estrecho intervalo del 2.9-3.1% durante 17 de los últimos 18 meses.

Reacción de los mercados

El Índice del Dólar no reaccionó de forma inmediata a este informe y cotiza con pocos cambios en 102.28 puntos, plano en el día.

Esto es lo que debe saber para operar hoy viernes 13 de enero:

El mercado de acciones se recuperó finalmente el jueves después de que el IPC causara una notable confusión. La cifra se ajustó a las expectativas y provocó una falta total de dirección inmediatamente después. La inflación está bajando, sí, pero el mercado ya había valorado bastante esa teoría. Las cifras acorde a lo estimado no ayudaron realmente ni a alcistas ni a bajistas en ese caso.

Finalmente, los rendimientos se mantuvieron bajos, lo que permitió que los activos de riesgo subieran. Sin embargo, los movimientos fueron limitados y el Nasdaq, sensible a las tasas, obtuvo unos resultados inferiores a los del Dow, más defensivo, por lo que no fue una buena perspectiva de cara a la temporada de ganancias. Esta temporada de ganancias comienza la semana que viene y es probable que limite la asunción de riesgos.

Durante la noche, el yen japonés volvió a afectar al dólar, ya que el rendimiento del JGB superó la nueva banda del 0.5%. El Oro sigue estable en los 1.895$, mientras que el Índice del dólar se recupera hasta los 102.50$. El Petróleo mantiene valores en cartera de 78.63$.

Mercados europeos: FTSE plano, Eurostoxx -0.1% y DAX -0.1%.

Futuros estadounidenses: Nasdaq -1%, Dow -0.7% y S&P -0.9%.

Noticias destacadas de Wall Street

Los datos de Bank of America muestran salidas de fondos de la renta variable estadounidense y entradas en la renta variable de la UE y Japón.

Asimismo, los datos de BoA muestran grandes entradas en bonos con grado de inversión.

JPMorgan (JPM) obtiene mejores ganancias.

BlackRock (BLK) obtiene mejores ganancias.

Delta (DAL) supera sus previsiones, pero sus previsiones son débiles.

Wells Fargo (WFC) no logra resultados ni por arriba ni por abajo.

Bank of America (BAC) obtiene mejores ganancias.

Citigroup (C) más o menos en línea, ganancias ligeramente superiores.

Titulares de Reuters

UnitedHealth Group Inc (UNH): La compañía informó de un beneficio trimestral que superó las estimaciones de Wall Street

Wells Fargo & Co (WFC): El banco informó de un descenso del 50% en los beneficios del cuarto trimestre, ya que pagó sanciones regulatorias y acumuló dinero para prepararse para los préstamos vencidos en el trasfondo de una economía más débil.

Bank of America Corp (BAC): El banco informó de un beneficio mejor de lo esperado en el cuarto trimestre, ya que la subida de los tipos le ayudó a cobrar más intereses por los préstamos a los clientes.

JPMorgan Chase & Co (JPM): El banco informó de un aumento del 6% en los beneficios del cuarto trimestre, ya que los resultados mejores de lo esperado de los operadores del banco compensaron con creces la caída de la negociación.

Boeing Co (BA): Un Boeing 737 MAX realizó el viernes su primer vuelo de pasajeros en China en casi cuatro años.

LendingClub Corp (LC): Compañía que ha despedido al 14% de su plantilla.

Southwest Airlines Co (LUV): La compañía está estudiando todas las opciones para garantizar que no se repita el colapso operativo que sufrió el mes pasado, dijo el jueves el presidente ejecutivo Bob Jordan.

Tesla Inc (TSLA): La compañía ha rebajado los precios de sus vehículos eléctricos en Estados Unidos y Europa hasta un 20%, ampliando una estrategia de descuentos agresivos tras incumplir las estimaciones de Wall Street para las entregas de 2022.

Subidas y bajadas

Mejoras

Viernes, 13 de enero de 2023

| COMPAÑÍA | COTIZACIÓN | EMPRESA DE CORRETAJE | CAMBIO DE TASAS | OBJETIVO DE PRECIOS |

|---|---|---|---|---|

| Carrier Global | CARR | Mizuho | Neutral>>Comprar | $38>>$53 |

| Caterpillar | CAT | BofA Valores Bursátiles | Neutral>>Comprar | $217>>$295 |

| Community Healthcare Trust | CHCT | Janney | Neutral>>Comprar | $44 |

| Copa Conglomerados | CPA | JP Morgan | Neutral>>Sobreponderar | $105>>$132 |

| Farmland Partners | FPI | Janney | Neutral>>Comprar |

Bajadas

viernes, 13 de enero de 2023

| COMPAÑÍA | COTIZACIÓN | EMPRESA DE CORRETAJE | CAMBIO DE TASAS | OBJETIVO DE PRECIOS |

|---|---|---|---|---|

| AutoNation | AN | Wells Fargo | Sobreponderar>>Igualar | $126 |

| Costamare | CMRE | Stifel | Comprar>>Mantener | $12.5>>$11 |

| Corebridge Financial | CRBG | Crédito Suisse | Outperform>>Neutral | $26>>$23 |

| Casella Waste | CWST | Valores Bursátiles BofA | Neutral>>Inferior | $87>>$81 |

| Dream Finders Homes | DFH | RBC Capital Mkts | Sector Perform>>Underperform | $8 |

| Masonite Internacional | DOOR | RBC Capital Mkts | Sobrevaloración>>Desempeño sectorial | $91>>$89 |

| Fortinet | FTNT | BTIG Research | Comprar>>Neutral | |

| Gladstone Commercial | BIEN | Janney | Comprar>>Neutral | $17.5 |

| Jacobs Ingeniería | J | Valores Bursátiles BofA | Comprar>>Neutral | $137 |

| KB Home | KBH | RBC Capital Mkts | Outperform>>Sector Perform | $34 |

| Lithia Motors | LAD | Wells Fargo | Sobreponderar>>Igualar | $212>>$233 |

Fuente: WSJ.com

El asesor económico de la Casa Blanca, Brian Deese, declaró el viernes en una entrevista con CNBC, que el entorno de inversión para los próximos dos a cinco años en EE.UU. parece prometedor, según informó Reuters.

"Hemos visto un progreso real en las bajas de precios para los hogares en los últimos seis meses, incluyendo la moderación del precio del gas", señaló Deese. Añadió que el Congreso tendrá que abordar el tema del límite legal de endeudamiento de EE.UU. sin condiciones ni dramas.

- El EUR/USD ve frenado momentáneamente su fuerte avance reciente.

- La reanudación del sesgo alcista debería tener como objetivo el nivel de 1.0900.

El EUR/USD se encuentra bajo presión tras alcanzar el viernes nuevos máximos en nueve meses en torno a 1.0870.

A pesar de las tensiones, los alcistas siguen controlando el estado de ánimo en torno al par por el momento. Por el contrario, más arriba está el máximo en lo que va de año en 1.0867 (13 de enero) y luego debería aparecer el nivel redondo de 1.0900 en el horizonte a corto plazo.

Además, mientras se mantenga por encima de la línea de soporte a corto plazo cerca de 1.0550, el par debería mantener su perspectiva alcista.

A más largo plazo, la visión constructiva se mantiene mientras esté por encima de la media móvil simple (SMA) de 200 días en 1.0308.

EUR/USD gráfico de día

La Secretaria del Tesoro de EE.UU., Janet Yellen, declaró el viernes a NPR que la inflación ha sido bastante moderada en los últimos seis meses, pero señaló que los índices de alquiler seguían subiendo. Espera que estos últimos bajen sustancialmente en los próximos seis meses.

Sobre la economía estadounidense, la ex presidente de la Reserva Federal, dijo que ve un camino hacia el aterrizaje suave.

- El dólar gana momento en el mercado el viernes y recorta pérdidas.

- USD/CAD borra las pérdidas del jueves y recupera 1.3400.

El USD/CAD está subiendo el viernes, recuperándose luego de haber caído a mínimos en un mes y medio. El par está operando en zona de máximos diarios en 1.3415, tras haber tocado fondo en 1.3320.

La suba diaria supera los 100 pips, y marca un rebote, pero todavía insuficiente para modificar el sesgo bajista de corto plazo. El precio está de regreso en el rango anterior entre 1.3450 y 1.3350. De superar 1.3500, confirmando con un cierre diario sería una señal alcista para el par.

El rebote del USD/CAD se da ante un fortalecimiento del dólar en el mercado. El billete verde estuvo bajo presión el jueves tras el dato de inflación de EE.UU. En las últimas horas comenzó un movimiento alcista, acompañando una baja en los mercados de renta variable.

Al mismo tiempo, están rebotando los rendimientos de los bonos del Tesoro, aunque siguen más cerca del piso reciente que de los máximos. Esto refleja las expectativas de que la Reserva Federal suavizará el ritmo de subas en las tasas de interés.

Niveles técnicos

- El DXY logra recuperar cierto aplomo cerca de 102.00.

- Se prevén nuevas pérdidas por debajo de 102.00.

Al final, llegó un respiro para el dólar que hace que el Índice del Dólar (DXY) recobre algo de tracción al alza y abandone la zona de mínimos recientes cerca de 102.00 el viernes.

En caso de que los osos recuperen el control, la pérdida del mínimo de enero en 101.98 (13 de enero) debería volver a poner en el radar de los inversores una posible caída más profunda hasta el mínimo de mayo de 2022 en torno a 101.30 (30 de mayo) antes del nivel psicológico de 100.00.

Mientras tanto, de seguir por debajo de la media móvil simple (SMA) de 200 días en 106.39, las perspectivas para el DXY deberían seguir siendo negativas.

DXY gráfico de día

- El EUR/JPY extiende el fuerte retroceso del jueves y rompe 140.00.

- La pérdida del promedio de 200 días abre la puerta a más bajas.

El EUR/JPY extiende la baja semanal y cae a mínimos en varias sesiones justo por debajo de 139.00 el viernes.

La aguda corrección llevó al cruce a romper por debajo de la media móvil simple (SMA) clave de 200 días (140.67), allanando el camino para un retroceso más profundo a corto plazo. En este sentido, el EUR/JPY podría volver a visitar el mínimo del presente año en 137.38 (3 de enero), que también coincide con el mínimo de septiembre de 2022.

Las perspectivas para el EUR/JPY deberían seguir siendo negativas mientras se encuentre por debajo de la SMA de 200 días.

EUR/JPY gráfico de día

- El GBP/USD no logra capitalizar sus modestas ganancias intradía hasta un máximo de casi un mes.

- La modesta recuperación del dólar atrae a nuevos vendedores en medio de unas perspectivas poco optimistas para la economía británica.

- Las expectativas a menores subidas de tasas de la Fed podrían limitar al dólar y dar soporte al par.

El par GBP/USD retrocede desde máximos de casi un mes, en torno a la región de 1.2250 este viernes, y marca un nuevo mínimo diario a mediados de la sesión europea. El par cae hasta la zona de 1.2170 en la última hora, revirtiendo parte del movimiento positivo del día anterior.

Una combinación de factores ayuda al dólar estadounidense a recuperarse desde su nivel más bajo desde junio, lo que a su vez atrae a nuevos vendedores en torno al par GBP/USD. Un repunte en los rendimientos de los bonos del Tesoro de EE.UU., junto con un tono de riesgo más suave, ayuda a reactivar la demanda de refugio seguro para el dólar. El peor brote de COVID-19 en China, que ensombrece el optimismo suscitado por el alejamiento del país de su política de cero-covid. Aparte de esto, la prolongada guerra entre Rusia y Ucrania ha estado alimentando las preocupaciones sobre una recesión económica mundial más profunda y pesando en el sentimiento de los inversores.

Los alcistas de la libra, por su parte, no parecen muy impresionados por el dato del PIB mensual del Reino Unido, mejor de lo esperado, que mostró que la economía nacional registró un modesto crecimiento del 0.1% en noviembre. Sin embargo, esta cifra se vio contrarrestada en gran medida por la publicación de las decepcionantes cifras de manufactura y producción industrial del Reino Unido. Estos datos se suman a las sombrías perspectivas de la economía nacional y alimentan las especulaciones de que el Banco de Inglaterra (BoE) se acerca al final del actual ciclo de subida de tasas. Esto ejerce una presión bajista adicional sobre el par GBP/USD, aunque la caída parece limitada, al menos por ahora.

Las cifras de la inflación al consumo en EE.UU. publicadas el jueves reforzaron las expectativas de los mercados de que la Fed suavizará su postura de línea dura. Además, varios miembros del FOMC se mostraron partidarios de una subida de tipos de 25 puntos básicos en febrero. Esto podría frenar cualquier subida significativa de los rendimientos de los bonos estadounidenses y actuar como viento en contra para el dólar, lo que justifica cierta cautela antes de abrir posiciones bajistas agresivas en torno al par GBP/USD. Los participantes del mercado esperan con interés la agenda económica de EE.UU., con la publicación del índice preliminar de sentimiento del consumidor de Michigan pudiendo generar un nuevo impulso direccional.

GBP/USD niveles técnicos

- Futuro en rojo, borrando casi por completo la suba del jueves.

- Importante día de presentación de resultados del cuatro trimestre con los bancos.

- El dólar recupera una pequeña parte del terreno perdido.

Los mercados de renta variable apuntan a cerrar la semana en positivo, aunque el viernes se muestran menos optimistas. El dólar intenta recupera parte del terreno perdido mientras que el petróleo sigue al alza. Los metales corrigen a la baja.

Cambio de humor en la última hora

Los mercados en Asia cerraron mayormente en positivo el viernes, mientras que en Europa están en verde. El FTSE 100 trepa 0.51% (muy cerca de los máximos récord), el DAX gana 0.23% y el CAC 40 asciende 0.29%. El S&P 500 subió 0.34% el jueves y en la previa cae 0.44%. Los futuros del Dow Jones ceden 0.31% y los del Nasdaq 0.55%.

Los futuros se deterioraron en la última hora. Varios de los principales índices a lo largo del mundo van camino a terminar la semana con las ganancias más grandes desde noviembre.

Goldman Sachs informó de pérdidas por 3.000 millones de dólares en su negocio de préstamos a consumidores; en la previa las acciones caen 1%. Tesla cae 4% en el premarket tras un recorte en los precios de vente de autos en EE.UU. General Motors y Ford también caen. Será una jornada vital para la presentación de resultados el viernes con el foco en los bancos. Entre otros reportarán JPMorgan Chase, Citigroup, Wells Fargo, BlackRock, BNY Mellon, Bank of America y Delta Airlines. El volumen de operaciones se puede ver reducido de cara al día de Martin Luther King Jr. el lunes.

El jueves se conoció que la inflación en EE.UU. continúa retrocediendo en diciembre, con una baja en la tasa anual desde el 7.1% a 6.5%, el mínimo desde octubre e e2021. El dato contribuyó a las expectativas de que la Reserva Federal suavizará el ritmo de subas en las tasas de interés y que el pico del ciclo de subas se está acercando.

El euro perdió momento en las últimas horas en el mercado. El EUR/USD está corrigiendo desde el máximo de abril, alcanzado en 1.0870, y se acerca a 1.0810. El descenso se da además ante una recuperación generalizada del dólar.

La libra recibió algo de apoyo de los datos económicos. El PIB del Reino Unido se expandió 0.1% en noviembre con respecto al mes anterior, informó la Oficina de Estadísticas Nacionales el viernes, apoyado en el sector de servicios. El EUR/GBP marcó máximos en meses a pips de 0.8900 y luego emprendió un retroceso, que por el momento se extendió hasta 0.8860.

Las monedas de mercados emergentes continúan firmes contra el dólar, siendo las que más suben el rublo ruso y los pesos chilenos y colombianos. El USD/MXN está en mínimos desde febrero de 2020.

El viernes en EE.UU. se publicará la lectura preliminar del índice de confianza del consumidor de la Universidad de Michagan de enero, que se espera muestre una recuperación desde 59.7 a 60.7. En lo que respecta a los funcionarios de la Fed, expondrán en público Neel Kashkari, y Patrick Harker.

Los bonos del Tesoro siguen al alza, aunque más modestamente el viernes, lo que parece estar evitando una recuperación más importante del dólar. El rendimiento del bono a 10 años rinde 3.46%, tras tocar 3.41% el jueves (mínimo en un mes).

El yen se mantiene entre las monedas más firmes en la semana apoyada en las crecientes expectativa de que el Banco de Japón modificará su política monetaria.

En la Eurozona, la producción industrial en noviembre registró una expansión del 1%, mayor superando al 0.5% esperado y que representa una recuperación con respecto a la contracción del 1.9% de octubre. Otro reporte mostró que la economía alemana tuvo un crecimiento del 1.9% en el 2022, con el PIB estancándose en el cuatro trimestre producto de la guerra en Ucrania y la suba en los precios de energía, informó la agencia de estadísticas.

El oro marcó nuevos máximos en meses sobre 1900$ la onza, pero regresó por debajo y opera en 1895$. La plata sigue con un desempeño muy por debajo del oro y opera en 23.60$, moviéndose en el rango de los últimos días.

Las criptomonedas se aferran al reciente rally. Bitcoin está apenas por debajo de 18.900$ y Ethereum subió sobre 1.400$ por primera vez desde noviembre.

Los precios del petróleo suben por tercer día en forma consecutiva, aunque moderando el ascenso. El barril de WTI está en 78.80$, con un avance del 0.50% en el día.

Niveles técnicos

El dólar estadounidense está más débil, pero el comercio ha sido agitado tras los datos de inflación de diciembre en Estados Unidos. Los economistas de Scotiabank esperan que la debilidad del dólar persista en 2023.

El soporte de los rendimientos del USD ha tocado techo

"Un pico de inflación en EE.UU. significa un pico de rendimientos en EE.UU., lo que a su vez significa un pico del USD".

"La fricción entre los mensajes de la Fed y los precios de mercado puede mantener la tendencia del USD agitada a corto plazo".

"El posicionamiento y el sentimiento han cambiado en contra del USD en el último mes o dos, pero hay un amplio margen para que esta tendencia se desarrolle."

El USD/JPY sigue siendo el par de mayor interés. Los economistas de ING esperan que el par caiga en picado hacia el nivel de 126.50.

Mucha caída en el USD/JPY

"El BoJ podría estar a punto de realizar su mayor cambio de política monetaria en décadas. Incluso los swaps de tipos de interés a corto plazo del yen han comenzado a moverse y se encuentran en los niveles más altos (cerca de 30 puntos básicos) desde 2008".

"Claramente, el USD/JPY ha recorrido un largo camino muy rápido, pero algunos de los sesgos a más largo plazo en el mercado de opciones de divisas apuntan a un cambio estructural en la visión del mercado en el USD/JPY."

"Sospechamos que pocos querrán interponerse en el camino bajista del USD/JPY".

"126.50 parece el objetivo claro a corto plazo para el USD/JPY".

- El peso mexicano sigue firme contra el dólar, en máximos desde 2020.

- USD/MXN se confirma por debajo de 19.00 y pone a prueba 18.80.

- Expectativa de una Fed más suave y mejor humor en los mercados ayuda al MXN.

El USD/MXN está operando estable el viernes apenas por debajo de 18.85, en zona de mínimos desde febrero de 2020, con el tono bajista intacto y apuntando al soporte de 18.80.

El peso mexicano tuvo la tercera ganancia diaria consecutiva el jueves y llegó hasta 18.80. Dicho nivel es ahora el soporte clave que de ceder habilitaría más bajas. De continuar por encima, se podría esperar una consolidación entre dicho nivel y 19.00/05.

Las bajas el jueves se vieron impulsadas por la debilidad del dólar, tras datos de inflación de EE.UU. que confirmó una desaceleración en diciembre. La tasa anual pasó de 7.1% a 6.5%.

Peso mexicano quiebra y toma ritmo

El peso mexicano va camino a tener la segunda ganancia semanal significativa contra el dólar. Esta vez apoyado en una debilidad generalizada del dólar y ante un mejor humor en los mercados de renta variable globales. El ranking semanal lo encabeza el rublo ruso, seguida por el peso colombiano y el peso chileno.

El USD/MXN tiene por delante como próxima barrera de soporte fuerte de mediano plazo la zona de 18.50, en donde están los mínimos del 2020. En caso de caer por debajo, el par alcanzaría el nivel más bajo desde el julio de 2018.

La apreciación del tipo de cambio en México es un factor que contribuye para la baja en la inflación, al abaratar los productos y servicios importados.

USD/MXN gráfico de semana

-638092069211812134.png)

USD/MXN Niveles Técnicos

- Producción industrial se expanda más que lo esperado en noviembre.

- Actividad se recupera tras el traspié de octubre.

- Balanza comercial registró un déficit menor al esperado en noviembre.

En la Eurozona, la producción industrial en noviembre registró una expansión del 1%, superando al 0.5% esperado y que representa una recuperación con respecto a la contracción del 1.9% de octubre. Con respecto a un año atrás fue un 2% mayor.

En otro reporte se conoció que la balanza comercial tuvo un déficit de 15.200 millones de euros en noviembre, menor a los 34.000 millones esperados y a los 28.000 millones de octubre.

En Alemania, la oficina de estadísticas informó que la economía tuvo un crecimiento del 1.9% en el 2022, con el PIB estancándose en el cuatro trimestre producto de la guerra en Ucrania y la suba en los precios de energía, informó la agencia de estadísticas.

- El euro mantiene la tendencia a favor contra la libra pero choca con fuerte barrera.

- El EUR/GBP no puede superar 0.8900 en el primer intento.

El EUR/GBP está cayendo el viernes tras haber subido durante cuatro días consecutivos. El cruce llegó hasta 0.8897, el nivel más alto desde fines de septiembre y luego cambio de dirección. Está operando en los mínimos del día, en la zona de 0.8860.

El retroceso implica que el euro encuentra dificultades en extender el recorrido alcista sobre 0.8900. La tendencia sigue siendo alcista. En caso de extender el retroceso, los soportes se pueden ver en 0.8815 (media móvil de 20 días) y luego aparece 0.8780/0.8800, que de ser quebrada con un cierre por debajo, dejaría a libra preparada para una suba mayor.

El euro sigue recibiendo apoyo de los comentarios de los funcionarios del Banco Central Europeo a favor de más subas en las tasas de interés. En el Reino Unido las preocupaciones por la situación económica generan un debate en el Banco de Inglaterra.

En lo que respecta a datos, el viernes se conoció que en la Eurozona, la producción industrial en noviembre registró una expansión del 1%, mayor a la del 0.5% esperada y que representa una recuperación con respecto a la contracción del 1.9% del mes anterior. Con respecto a un año atrás fue un 2% mayor. La balanza comercial tuvo un déficit de 15.200 millones de euros, menor a los 34.000 millones esperados y a los 28.000 millones de octubre.

La economía alemana tuvo un crecimiento del 1.9% en el 2022, con el PIB estancándose en el cuatro trimestre producto de la guerra en Ucrania y la suba en los precios de energía, informó la agencia de estadísticas.

En el Reino Unido, el reporte de actividad en las fábricas mostró una baja en la actividad en noviembre, lo que no generó sorpresa. La producción industrial se contrajo un 0.2% en noviembre, y la manufacturera un 0.5%.

Niveles técnicos

Es probable que el dólar australiano siga siendo la divisa favorita del G10 por sus implicaciones alcistas para las divisas sensibles a China. Así, el par AUD/USD podría alcanzar el nivel de 0.74 antes de lo previsto, según sugieren los economistas de Société Générale.

Asia debería beneficiarse de la recuperación de China, elevando al Aussie

"Dado que Australia es un importante exportador de materias primas, incluida la energía, los metales y la agricultura, hay claros beneficios directos de una rápida reapertura china, pero pueden ser menos importantes que el impacto de la mejora de las perspectivas económicas asiáticas más amplias, que ayudarían a la economía australiana."

"El Aussie se ha visto frenado por el hecho de que el RBA ha sido menos agresivo en el endurecimiento de la política monetaria que otros bancos centrales, pero un impulso a las exportaciones en los próximos meses, cuando la Reserva Federal se acerca al final de su ciclo de endurecimiento, podría ver un movimiento del AUD/USD hacia nuestro objetivo de final de año (0.74) antes de lo esperado."

- El EUR/USD retrocede parte del reciente avance.

- La acción del precio del dólar no parece concluyente cerca del nivel de 102.00.

- El crecimiento del PIB en Alemania sorprendió al alza.

Los inversores parecen ceder parte del fuerte avance reciente del EUR/USD y obligan al par a retroceder hasta la zona de 1.0830 durante la sesión europea del viernes.

EUR/USD: La subida parece limitada en torno a 1.0870

Tras un movimiento anterior hacia nuevos máximos cerca de 1.0870, el par EUR/USD se ve sometido a una modesta presión de venta y cede parte de esas ganancias, con el trasfondo de la vacilante acción del precio del dólar y la alternancia de las tendencias de apetito por el riesgo el viernes.

De hecho, el dólar sigue bajo presión tras las cifras de inflación de EE.UU. más suaves para el mes de diciembre (publicadas el jueves), mientras que cierto ánimo de toma de beneficios parece estar afectando al euro.

En el calendario de la eurozona, el IPC general final de Francia se contrajo un 0.1% intermensual en diciembre y aumentó un 5.9% en los últimos doce meses. En Alemania, el crecimiento interanual del PIB aumentó un 1.9% en noviembre, mientras que la producción industrial en Italia se contrajo un 0.3% intermensual también en noviembre y un 3.7% respecto al año anterior.

Por otro lado, la producción industrial de noviembre en la eurozona aumentó un 2%, por encima del 0.5% esperado.

Al otro lado del Atlántico, las lecturas preliminares del sentimiento del consumidor de Michigan para el mes de enero serán el acontecimiento más destacado durante la sesión americana.

¿Qué podemos esperar en torno al EUR?

El EUR/USD amplía el sólido rebote el viernes hasta niveles vistos por última vez a finales de abril de 2022 en torno a 1.0870.

La acción del precio en torno a la moneda europea debería seguir de cerca la dinámica del dólar, así como el impacto de la crisis energética en la eurozona y la divergencia de políticas monetarias entre la Fed y el BCE.

Volviendo a la zona euro, la creciente especulación sobre una posible recesión en el bloque emerge como un importante viento en contra interno al que se enfrenta el Euro en el horizonte a corto plazo.

Niveles técnicos del EUR/USD

En el momento de escribir, el par EUR/USD retrocede un 0.15% en el día, cotizando en 1.0835. Una ruptura de 1.0481 (mínimo del 6 de enero) tendría como objetivo 1.0443 (mínimo del 7 de diciembre) en camino hacia 1.0442 (SMA de 55 días). Al alza, la siguiente barrera se sitúa en 1.0867 (máximo del 13 de enero), seguido de 1.0900 (nivel redondo) y 1.0936 (máximo del 21 de abril de 2022).

- El precio del oro sigue escalando al alza el viernes y toca un nuevo máximo de varios meses.

- Las expectativas a menores subidas de tasas de la Fed siguen pesando sobre el dólar y mantienen el soporte.

- Si se mantiene por encima de los 1.900$, el precio del oro podría seguir apreciándose.

El precio del oro (XAU/USD) se mueve al alza durante la sesión europea del viernes y sigue apreciándose por encima del nivel de los 1.900$. El XAU/USD ahora se mueve con ganancias de más del 0.35% en el día y actualmente se coloca justo debajo del nivel de 1.910$, o su nivel más alto desde mayo de 2022.

La debilidad del dólar estadounidense sigue beneficiando al precio del oro

El dólar estadounidense (USD) sigue bajo presión cerca de un mínimo de siete meses en medio de una creciente aceptación de que la Reserva Federal (Fed) suavizará su postura agresiva en medio de señales de alivio de las presiones sobre los precios. Un Dólar más débil resulta ser un factor clave que beneficia al precio del oro, denominado en dólares estadounidenses. De hecho, la inflación en Estados Unidos, medida por el Índice de Precios al Consumo (IPC), bajó un 0.1% en diciembre, lo que supone la primera caída desde mayo de 2020. Además, la tasa anual se desaceleró del 7.1% de noviembre al 6.5%, es decir, el nivel más bajo desde octubre de 2021. Además, la inflación subyacente, que excluye los precios de los alimentos y la energía, subió un 0.3% en el mes y se ralentizó hasta una tasa interanual del 5.7% desde el 6.0% de noviembre.

Expectativas por menores subidas de tasas por parte de la Reserva Federal prestan más soporte

Los mercados comenzaron a valorar una menor subida de tipos de interés de la Fed de 25 puntos básicos en febrero. Las expectativas se vieron reforzadas por los comentarios del presidente de la Fed de Filadelfia, Patrick Harker, según los cuales las subidas de 25 puntos básicos serán adecuadas en el futuro. Por su parte, el presidente de la Fed de Richmond, Thomas Barkin, sugirió que tenía sentido actuar con más cautela mientras el banco central trabaja para reducir la inflación. Esto eclipsa los comentarios más de línea dura del presidente de la Fed de San Luis, James Bullard, que reafirmó que las tasas se situarían por encima del 5% a finales de 2023. No obstante, las perspectivas de un endurecimiento menos agresivo de la política monetaria por parte de la Fed mantienen los rendimientos de los bonos del Tesoro de EE.UU. cerca de mínimos de varias semanas y prestan mayor soporte al precio del oro, que no genera rendimientos.

Las compras técnicas contribuyen a la tendencia positiva actual.

Aparte de esto, la cautela imperante en los mercados, en medio de la preocupación por una recesión económica mundial más profunda, respalda el precio del oro, que es un refugio seguro. Esto, junto con algunas compras técnicas por encima del nivel de 1.900$, contribuye al último movimiento alcista de la última hora. Sin embargo, la situación fundamental y técnica apoya las perspectivas de ganancias adicionales a corto plazo para el XAU/USD. Los participantes del mercado ahora esperan con interés la agenda económica de EE.UU., con l publicación del Índice Preliminar de Sentimiento del Consumidor de Michigan más tarde durante la sesión americana. Los operadores seguirán atentos a los rendimientos de los bonos estadounidenses y al sentimiento de riesgo del mercado en general para aprovechar algunas oportunidades a corto plazo.

Perspectiva técnica del precio del oro

Desde un punto de vista técnico, algunas compras de continuación más allá de la zona de los 1.910$ validarán una nueva ruptura alcista y elevarán el precio del oro hasta la zona horizontal de los 1.920$. El impulso podría extenderse aún más hacia el siguiente obstáculo relevante cerca de la zona de 1.935$-1.936$. Por otro lado, cualquier retroceso significativo por debajo del nivel de 1.900$ podría atraer a nuevos compradores cerca de la zona de 1.885$-1.880$. Esto, a su vez, ayudaría a limitar la caída cerca del nivel de 1.865$ o el mínimo semanal. Una ruptura convincente por debajo de este último nivel podría cambiar el sesgo a corto plazo a favor de los bajistas y provocar ventas agresivas en torno al XAU/USD.

Oro niveles clave

El Producto Interior Bruto (PIB) preliminar de Alemania creció un 1.9% anualizado en 2022, frente al +1.8% esperado por el mercado y el +2.6% anterior, según informa el viernes Statistisches Bundesamt Deutschland.

Comentarios destacados

La economía alemana probablemente se estancó en el cuarto trimestre de 2022.

Medido en porcentaje del PIB nominal, el déficit de las Administraciones Públicas para 2022 se situó en el 2.6%.

El presupuesto de las administraciones públicas alemanas registró un déficit financiero de 117.600 millones de euros a finales de 2022.

Un claro 0.0% para el cuarto trimestre, aunque aún no se dispone de todos los datos.

- El precio de la plata se consolida en un rango estrecho por debajo del nivel de 24.00$ el viernes.

- Los recientes movimientos del precio en las dos direcciones justifican cierta cautela antes de abrir posiciones direccionales.

- Una ruptura convincente por debajo de la SMA de 200 periodos en el gráfico de 4 horas debería allanar el camino para pérdidas más profundas.

El precio de la plata (XAG/USD) lucha por ganar tracción significativa el viernes y oscila en un rango estrecho al inicio de la sesión europea. El metal blanco se sitúa actualmente en torno a la zona de 23.75$, casi sin cambios en el día, y se mantiene dentro de un rango más amplio mantenido durante las últimas tres semanas aproximadamente.

Desde un punto de vista técnico, los repetidos fracasos de esta semana para encontrar aceptación por encima del nivel redondo de 24.00$ justifican cierta cautela por parte de los alcistas. Sin embargo, el XAG/USD ha logrado mantenerse por encima de la SMA de 200 periodos en el gráfico de 4 horas. Este último se encuentra actualmente cerca de la zona de 23.20$ y coincide con el extremo inferior del rango de comercio, que a su vez ahora debería actuar como un punto clave para los operadores a corto plazo.

Una ruptura convincente por debajo de ese nivel marcará una ruptura bajista, aunque será prudente esperar a que se produzcan ventas por debajo del nivel redondo de 23.00$ antes de posicionarse para un nuevo movimiento de depreciación. En ese caso, el XAG/USD podría ampliar el reciente retroceso desde un máximo de varios meses y acelerar la caída hacia la zona de 22.60$-22.55$. Más abajo, la caída podría arrastrar al precio hasta el siguiente soporte relevante cerca de la zona de 22.10$-22.00$.

Por otro lado, cualquier movimiento positivo intradía por encima del nivel de 24.00$ podría enfrentarse a cierta resistencia cerca del máximo del día anterior, en torno a la región de 24.20$. A esto le sigue el máximo de varios meses, en torno a la zona de 24.50$- 24.55$ tocado la semana pasada, que si se supera con decisión será visto como un nuevo desencadenante para los alcistas. Más arriba, el XAG/USD podría intentar recuperar el nivel psicológico de los 25.00$ por primera vez desde abril de 2022.

Plata gráfico de 4 horas

Plata niveles técnicos adicionales

- El USD/JPY cae por segundo día consecutivo y registra un nuevo mínimo de varios meses.

- Las expectativas a menores subidas de tasas de la Fed siguen pesando sobre el dólar y ejercen cierta presión sobre el par.

- Las especulaciones sobre un nuevo ajuste de la política monetaria del BoJ impulsan al yen y contribuyen a la caída.

El par USD/JPY rompe su rango de consolidación intradía durante los primeros compases de la sesión europea y cae hasta el nivel más bajo desde finales de mayo. Actualmente el par cotiza justo por encima del nivel de 128.00 y parece vulnerable a extender su movimiento a la baja.

El dólar estadounidense no logra capitalizar su modesta recuperación y se debilita cerca de mínimos de siete meses, lo que a su vez arrastra al par USD/JPY a la baja por segundo día consecutivo. Las cifras de la inflación al consumidor en EE.UU. publicadas el jueves reforzaron las expectativas de que la Fed suavizará su postura de línea dura. Además, varios miembros del Comité Federal de Mercado Abierto (FOMC) apoyaron la idea de una subida menor de 25 puntos básicos en febrero, lo que sigue pesando sobre el dólar.

Por otra parte, el yen japonés se apoya en las especulaciones de que el Banco de Japón podría relajar su política monetaria en 2023. Además, el jueves se informó de que el BoJ revisará los efectos secundarios de su política monetaria ultra-flexible y podría tomar medidas para corregir las distorsiones de la curva de rendimientos. Esto, a su vez, empuja al bono del gobierno japonés a 10 años a su nivel más alto desde mediados de 2015 y proporciona un impulso adicional al yen.

La liquidación de la deuda pública japonesa ha obligado al BoJ a anunciar dos rondas de compras de emergencia. Esto, junto con las condiciones de sobreventa extrema en los gráficos intradía, podría ayudar a limitar cualquier pérdida adicional para el par USD/JPY, al menos por el momento. Los participantes del mercado ahora esperan con interés la agenda económica de EE.UU., con el índice preliminar de sentimiento del consumidor de Michigan para un nuevo impulso más tarde al inicio de la sesión americana.

Niveles técnicos a vigilar

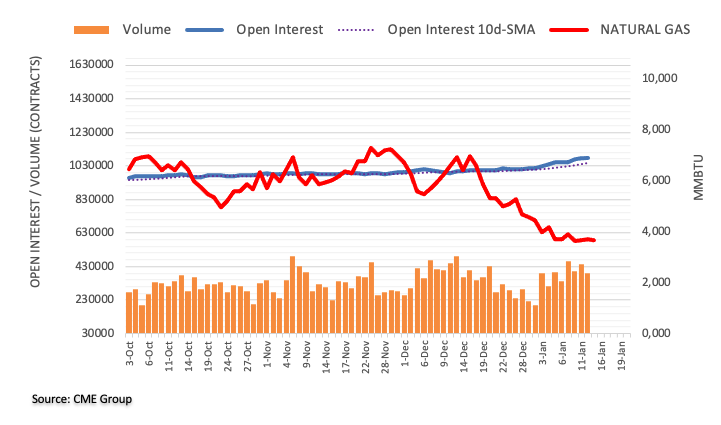

Teniendo en cuenta las cifras avanzadas del CME Group para los mercados de futuros de gas natural, los operadores añadieron el jueves sólo 754 contratos a sus posiciones de interés abierto, prolongando aún más la tendencia alcista en curso. El volumen, en cambio, se mantuvo agitado y cayó en casi 57.000 contratos.

El Gas Natural parece tener soporte en torno a los 3.50$

Los precios del gas natural tuvieron una sesión poco concluyente el jueves, con un pequeño repunte del interés abierto y un volumen decreciente. Por el momento, la consolidación parece el escenario más probable para la materia prima, con un soporte decente en torno al nivel de 3.50$ por MMBtu.

El Banco de Japón ha anunciado el viernes que el lunes llevará a cabo nuevas compras de bonos del Estado japoneses a largo plazo.

"La cantidad a comprar se basará en las condiciones imperantes en los mercados", ha añadido el BOJ.

Reacción de los mercados

El par USD/JPY sigue presionando a la baja, mientras que el dólar estadounidense retoma su tendencia bajista en lo que va de viernes. El par retrocede un 0.77% en el día y cotiza en 128.22 en el momento de escribir estas líneas.

La economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang de UOB Group comentan que una mayor caída podría forzar al USD/JPY a volver a visitar la zona de 128.00 a corto plazo.

Comentarios destacados

Vista a 24 horas: "Aunque esperábamos que el USD/JPY bajara ayer, opinábamos que "un descenso sostenido por debajo de 131.30 parece improbable". Subestimamos el impulso bajista, ya que el USD/JPY cayó en picado hasta un mínimo de 128.86 antes de cerrar con debilidad en 129.22 (-2.45%). Aunque la caída parece exagerada, la debilidad del USD/JPY no muestra signos de estabilización. En otras palabras, el USD/JPY podría seguir debilitándose, aunque aún está por ver si tiene suficiente impulso para bajar hasta el siguiente soporte en 128.00. La resistencia está en 129.70, pero sólo una ruptura de 130.50 indicaría que la debilidad del USD/JPY se ha estabilizado."

Próximas 1-3 semanas: "Nuestro análisis más reciente fue del lunes (9 de enero, USD/JPY en 132.10), donde destacamos que es probable que el USD/JPY cotice dentro de un amplio rango de 130.50 y 134.50. La fuerte venta masiva de ayer, que le hizo caer por debajo de 130.50 (mínimo de 128.86), fue una sorpresa. Aunque la evolución de los precios sugiere que el riesgo para el USD/JPY se ha desplazado a la baja, es probable que el ritmo de cualquier nuevo descenso sea más lento. El soporte está en 128.00, seguido de 126.35. Al alza, la superación de 131.30 indicaría que el actual aumento del impulso bajista ha remitido."

El Índice de Precios al Consumo (IPC) de España ha caído 1.1 puntos en diciembre, situándose en el 5.7% interanual frente al 6.8% de noviembre, por debajo del 5.8% estimado por el consenso del mercado.

La inflación continúa moderándose por quinto mes consecutivo desde el pico alcanzado en julio (10.8%) y se sitúa en diciembre en su nivel más bajo en trece meses, concretamente desde noviembre de 2021, cuando fue del 5.5%.

Según el Instituto Nacional de Estadísticas (INE), el IPC mensual ha aumentado un 0.2% desde el -0.1% previo, situándose una décima por debajo del +0.3% esperado.

La tasa de variación anual de la inflación subyacente (índice general sin alimentos no elaborados ni productos energéticos) aumenta siete décimas, hasta el 7.0%. Es la más alta desde noviembre de 1992 y sitúa su diferencia con el IPC general en más de un punto.

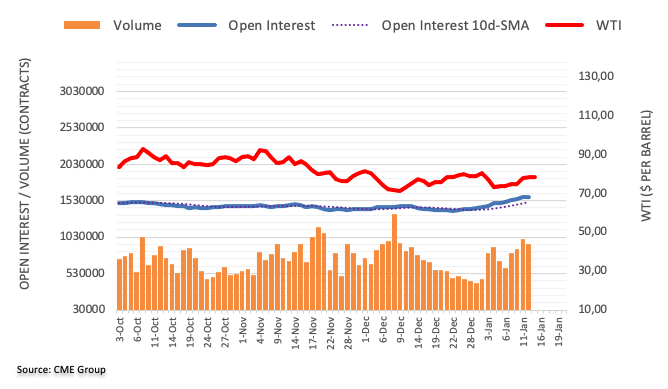

El interés abierto en los mercados de futuros del petróleo crudo se redujo en casi 1.100 contratos el jueves, registrando la primera caída desde el 22 de diciembre según las lecturas preliminares del CME Group. En la misma línea, el volumen dejó atrás tres aumentos diarios consecutivos y bajó en torno a 77.300 contratos.

WTI: No se descarta una nueva visita a los 72.50$

El repunte del jueves de los precios del WTI se debió a la contracción del interés abierto y del volumen y pesó sobre la continuación del rebote en curso. Dicho esto, una nueva debilidad de la materia prima podría arrastrar los precios a la reciente zona de soporte en torno a los 72.50$ (5 de enero).

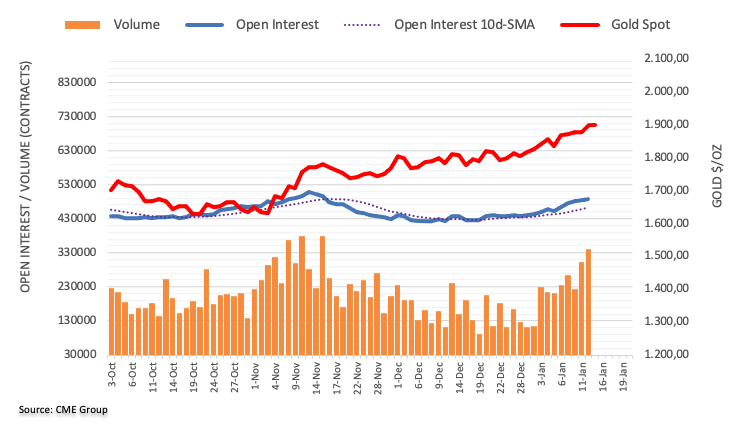

Los datos preliminares del CME Group para los mercados de futuros del oro indican que el interés abierto aumentó el jueves por quinta sesión consecutiva, esta vez en unos 3.200 contratos. El volumen hizo lo propio y subió por segunda sesión consecutiva, ahora en unos 38.400 contratos.

El oro sigue apuntando a los 2000$

El precio del ooOro extendió la tendencia alcista el jueves en medio de un aumento del interés abierto y el volumen, lo que indica que las ganancias adicionales parecen probables en el corto plazo. Dicho esto, el metal amarillo sigue apuntando al nivel clave de los 2.000$ por onza troy por el momento.

El GBP/USD necesita romper por encima del nivel de 1.2270 para permitir ganancias adicionales a corto plazo, según la economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang de UOB Group.

Comentarios destacados

Vista a 24 horas: "Ayer destacamos que el GBP/USD "podría seguir cotizando lateralmente, pero una ruptura de la resistencia de 1.2200 podría dar lugar a una fuerte subida hasta 1.2270". Aunque el GBP/USD superó 1.2200, la fuerte subida prevista no se materializó, ya que el par cotizó de forma irregular durante la sesión americana (el máximo ha sido 1.2248). El impulso alcista ha mejorado un poco, pero aunque es probable que el GBP/USD cotice con un sesgo alcista, es poco probable que rompa 1.2270 hoy. El soporte está en 1.2175, seguido de 1.2140".

Próximas 1-3 semanas: "El martes (10 de enero, GBP/USD en 1.2180), destacamos que las probabilidades de que el GBP/USD rompa la resistencia principal han aumentado. Aunque el GBP/USD no ha podido avanzar mucho al alza, seguimos manteniendo la misma opinión por ahora. Sin embargo, para mantener el impulso, el par debe romper 1.2270 en estos 1-2 días o la perspectiva de una mayor fortaleza del GBP/USD disminuiría rápidamente. Por el contrario, una ruptura de 1.2100 (el nivel de "soporte fuerte" era 1.2050 ayer) indicaría que el GBP/USD no sigue avanzando. De cara al futuro, por encima de 1.2270, hay un importante nivel de resistencia en 1.2305".

Los medios de comunicación estatales chinos, la agencia de noticias Xinhua, han informado el viernes de que China tiene previsto publicar nuevas políticas de apoyo al mercado de alquiler de viviendas, incluido un plan de préstamos de 100.000 millones de yuanes (15.000 millones de dólares) para el alquiler de viviendas.

Otras medidas

China aumentará la financiación a promotores de calidad mediante préstamos y emisión de bonos.

El plan de China para mejorar los balances financieros de los promotores se dirige principalmente a empresas inmobiliarias de alta calidad con un tamaño relativamente grande, y con importancia sistémica.

China animará a las instituciones financieras a negociar con los promotores de calidad la ampliación de la deuda sobre una base razonable.

China apoyará la amortización de la deuda extraterritorial de los promotores mediante políticas de apoyo, como una mejor gestión de las divisas.

En yuanes chinos, la balanza comercial de China se situó en 550.100 millones de CNY en diciembre frente a los 494.300 millones del mes anaterior.

Las exportaciones cayeron un -0.5% el mes pasado frente al 0.9% anterior, mientras que las importaciones repuntaron un 2.2% frente al -1.1% anterior.

En dólares

En una base en dólares estadounidenses, China ha informado de una ampliación del superávit comercial, mientras las exportaciones y las importaciones registraron una caída menor de lo previsto.

La balanza comercial se situó en +78.000 millones de dólares, frente a los +76.200 millones previstos y los +69.840 millones del mes anterior.

- Exportaciones (interanual): -9.9% frente a -10.0% previsto y -8.7% anterior.

- Importaciones (interanual): -7.5% frente al -9.8% previsto y el -10.6% anterior.

Mientras tanto, el superávit comercial de China con Estados Unidos fue de 29.500 millones de dólares en diciembre, frente al superávit de 24.330 millones de dólares de noviembre.

Un portavoz de Aduanas de China ha declarado el viernes que "el comercio exterior sigue afrontando muchos retos y dificultades este año".

"Los fundamentos de la mejora a largo plazo permanecen inalterados, y se espera que la economía rebote en su conjunto este año", ha añadido el portavoz.

El portavoz de Aduanas de China ha señalado: "En 2022, el comercio de China con Rusia alcanzó los 1.28 billones de yuanes, un nuevo máximo".

Los comentarios se producen después de que las Aduanas de China informaran los datos de la balanza comercial de 2022, mostrando que las exportaciones del país aumentaron un 10.5% en términos de yuanes en 2022 en comparación con el año anterior, mientras que las importaciones crecieron un 4.3% en el mismo período.

Mientras tanto, la balanza comercial de China de enero a diciembre se expandió en +5.87 billones de yuanes. Por primera vez, el volumen de comercio de China en 2022 superó los 40 billones de yuanes.

Esto es lo que debe saber para operar hoy viernes 13 de enero:

Tras haber sufrido fuertes pérdidas frente a sus principales rivales el jueves, al dólar estadounidense le está costando encontrar demanda a primera hora del viernes, con el Índice del Dólar cotizando plano ligeramente por encima de 102.00. Mientras que los inversores evalúan cómo los datos de inflación de diciembre de los EE.UU. darán forma a las perspectivas de tipos de la Reserva Federal, el rendimiento del bono del Tesoro estadounidense a 10 años se mantiene por debajo del 3.5% y los futuros de los índices de Estados Unidos cotizan ligeramente a la baja en el día. La agenda económica europea se centrará en la producción industrial y la balanza comercial de noviembre. En la segunda mitad de la jornada, se publicará el sentimiento del consumidor de la Universidad de Michigan de enero y el índice de expectativas de inflación de la Fed para el tercer trimestre.

La Oficina de Estadísticas Laborales de EE.UU. anunció el jueves que el Índice de Precios al Consumo anual bajó al 6.5% en diciembre desde el 7.1% de noviembre. El IPC subyacente, que excluye la volatilidad de los precios de los alimentos y la energía, bajó al 5.7% desde el 6% del mismo periodo. Tras la publicación de estos datos, la probabilidad de una subida de tipos de la Fed de 25 puntos básicos superó el 90%, según la herramienta FedWatch de CME Group, desde el 75% registrado a principios del jueves. Además, varios responsables políticos de la Fed se mostraron partidarios de una subida de tasas de 25 puntos básicos en la próxima reunión.

Durante la jornada asiática del viernes, los datos de China revelaron que el superávit comercial aumentó hasta los 78.000 millones de dólares, frente a los 69.800 millones de noviembre. Con este dato, que superó las expectativas del mercado de un superávit comercial de 76.200 millones de dólares, el índice compuesto de Shanghái cobró impulso y llegó a ganar más de un 1% en la jornada.

Tras la impresionante recuperación del jueves, el EUR/USD tocó su nivel más alto desde abril en 1.0868 a primera hora del viernes, antes de retroceder por debajo de 1.0850.

El GBP/USD ganó más de 50 puntos el jueves, pero parece haber entrado en una fase de consolidación en torno a 1.2200 a primera hora del viernes. La Oficina de Estadísticas Nacionales del Reino Unido informó de que el Producto Interior Bruto (PIB) creció un 0.1% en noviembre, tras el crecimiento del 0.5% de octubre. Aunque este dato superó las expectativas del mercado, que esperaban una contracción del 0.2%, no ayudó a la libra esterlina a recuperar su impulso alcista.

El USD/JPY cayó con fuerza el jueves y continuó a la baja durante las horas de comercio asiático del viernes. El par cotiza en torno a los 128.70, con una caída del 0.4%.

Impulsado por la caída de los rendimientos de los bonos del Tesoro estadounidense, el precio del Oro superó los 1900$ por primera vez en casi 8 meses. A primera hora de la mañana europea, el par XAU/USD se mueve lateralmente ligeramente por encima de los 1.890$.

Bitcoin aprovechó la mejora de los mercados y superó los 19.000$ el jueves, ganando más de un 5% diario. BTC/USD se mantiene en una fase de consolidación en torno a los 18.800$ a primera hora del viernes. Ethereum extendió su racha ganadora a un quinto día consecutivo el jueves y subió por encima de los 1.400$ antes de protagonizar una corrección técnica el viernes.

El presidente de la Reserva Federal de Atlanta, Raphael Bostic, que el lunes dijo que es "justo decir que la Fed está dispuesta a sobrepasar los límites", afirma ahora que se sentiría cómodo moviéndose a 25 puntos básicos si las conversaciones con los líderes empresariales son coherentes con la ralentización de la inflación. En su opinión, las señales de ralentización de los aumentos salariales "también son positivas".

Los datos que muestran que la inflación se ralentizó en diciembre "fueron una noticia realmente positiva" que podría permitir a la Reserva Federal de EE.UU. reducir a un cuarto de punto la subida de tipos en su próxima reunión, dijo el jueves el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic.

"Realmente sugiere que la inflación se está moderando y eso me da cierta tranquilidad de que podríamos movernos más lentamente", dijo Bostic en una entrevista en el programa Prime Time with John Dickerson de CBS News.

Comentarios destsacados

El informe de hoy sobre la inflación ha sido una buena noticia y podría permitir a la Fed actuar con mayor lentitud.

Nos sentiríamos cómodos moviéndonos a 25 puntos básicos si las conversaciones con los líderes empresariales son consistentes con la ralentización de la inflación.

Los signos de ralentización de los aumentos salariales "también son positivos".

La economía sigue produciendo más de 200.000 puestos de trabajo al mes, lo que supone un gran impulso para la economía.

Los líderes empresariales consideran casi unánimemente que el negocio es fuerte y no esperan despidos.

A la luz de la reciente evolución de los precios, el EUR/USD podría disputar la barrera de 1.0900 en las próximas semanas, sugieren la economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang de UOB Group.

Perspectiva 24 horas: "Ayer destacamos que el EUR probablemente cotizara con un sesgo alcista, pero quedaba por ver si puede mantenerse por encima de la resistencia principal en 1.0785. La fortaleza prevista del euro superó nuestras expectativas, ya que subió hasta 1.0866 antes de cerrar con fuerza en 1.0846 (+0.85%). A pesar de las ganancias relativamente importantes, el impulso no ha mejorado mucho. Dicho esto, el riesgo para el euro sigue siendo alcista, aunque se espera que 1.0900 ofrezca una sólida resistencia. Por encima de 1.0900, hay otro nivel de resistencia importante en 1.0930. El soporte está en 1.0825; una ruptura de 1.0800 indicaría que la presión alcista actual ha cedido".

Próximas 1 a 3 semanas: "El martes (10 de enero, par en 1.0730), destacamos que era probable que el euro intentara superar otro nivel de resistencia importante en 1.0785. Nuestra opinión no se equivocó, ya que el euro superó ayer 1.0785 y se disparó hasta 1.0866. La mejora del impulso alcista sugiere una mayor fortaleza del euro. La próxima resistencia está en 1.0900, seguida de un nivel clave en 1.0930. El riesgo al alza está intacto mientras el euro se mantenga por encima de 1.0760 (el nivel de 'fuerte soporte' estaba ayer en 1.0665)."

- El PIB británico se situó en el 0.1% intermensual en noviembre, frente al -0.2% esperado.

- El GBP/USD mantiene su rango por encima de 1.2200 tras la sorpresa positiva del PIB británico.

La publicación mensual del Producto Interior Bruto (PIB) del Reino Unido mostró el viernes que la economía se expandió inesperadamente en noviembre, situándose en el +0.1% frente a -0.2% esperado. Este es el segundo mes consecutivo de expansión económica, ya que en octubre la economía británica se expandió un 0.5%..

Por su parte, el índice de servicios (noviembre) se situó en el -0.1% en los tres meses que van de septiembre a noviembre, frente al -0.4% estimado y el -0.1% anterior.

El PIB del Reino Unido de noviembre se situó un 0.3% por debajo del nivel de febrero de 2020, previo al COVID 19.

Reacción de los mercados

La libra se mantiene alrededor de 1.2200 tras las cifras de crecimiento del Reino Unido, aunque sin generar impulso debido a los débiles datos de producción manufacturera e industrial. El par cotiza al momento de escribir sobre 1.2194, perdiendo un 0.17% diario.

Acerca del PIB británico

El Producto Interior Bruto publicado por el Instituto Nacional de Estadística es una medida del valor total de todos los bienes y servicios producidos por el Reino Unido. El PIB se considera una medida amplia de la actividad económica del Reino Unido. En términos generales, una tendencia al alza tiene un efecto positivo sobre la libra, mientras que una tendencia a la baja se considera negativa (o bajista).

El sector industrial perdió impulso de recuperación en noviembre, según mostraron el viernes los últimos datos de producción industrial y manufacturera del Reino Unido publicados por la Oficina Nacional de Estadística (ONS).

La producción manufacturera cayó un 0.5% intermensual en noviembre, frente al -0.2% previsto y el +0,7% registrado en octubre. Esta es la primera caída registrada en tres meses. Mientras, la producción industrial descendió un 0.2% frente al -0.3% previsto y el -0.1% anterior (revisado desde el 0%)..

En términos anualizados, la producción manufacturera del Reino Unido se situó en el -5.9% en noviembre, por debajo de las expectativas del -4.8%. La producción industrial total cayó un 5.1% en el undécimo mes del año, frente al -3.0% previsto y el -4.7% anterior.

Por otra parte, se publicaron las cifras de la balanza comercial de bienes del Reino Unido, que se situó en 15.623 millones de libras esterlinas en noviembre, frente a los 14.902 millones previstos y los 12.258 millones anteriores. La balanza comercial total (no comunitaria) se situó en noviembre en 4.666 millones de libras, frente a los 2.999 millones anteriores.

El viernes, el Banco de Japón (BoJ) ha recurrido a una segunda operación no planificada de compra de bonos del estado japoneses (JGB) este viernes.

Información destacada

El BoJ ofrece comprar 100.000 millones de yenes en JGB a 3-5 años.

El BoJ ofrece comprar 200.000 millones de yenes en JGB a 5-10 años.

El BoJ ofrece comprar 100.000 millones de yenes en JGB a 10-25 años.

El BoJ ofrece préstamos sin intereses a los bancos para limitar los rendimientos.

Reacción del mercado

El par USD/JPY cotiza al momento de escribir sobre 129.22, ligeramente plano en el día.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.