- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los datos alentadores de China y la supresión de las estrictas medidas Covid-19 impulsarán la demanda de petróleo.

- El debilitamiento del dólar estadounidense favoreció al WTI.

- Análisis del precio del WTI: Podría dirigirse hacia la DMA de 100 en torno a 83.00$.

El petróleo crudo WTI (Western Texas Intermediate) gana terreno y alcanza máximos de dos semanas por encima de 80$ por barril el martes, luego de que los datos chinos superaran las estimaciones y pintaran un panorama optimista en medio de la reapertura de sus fronteras. Así, el WTI cotiza a 81.11$ BP, con una subida de más del 2.50%.

Los datos chinos revelados durante la sesión asiática mejoraron las perspectivas del petróleo para 2023. La Oficina Nacional de Estadística mostró que el Producto Interior Bruto (PIB) del cuarto trimestre mejoró hasta el 2.9%, por encima de las estimaciones del 1.6%, mientras que para el conjunto del año, el PIB se situó en el 3% y quedó por detrás del de 2021, que fue del 8.1%. Aunque la de 2022 es la segunda peor lectura desde 1970, la relajación de las medidas Covid-19 por parte de China repercutiría positivamente en su economía nacional.

Mientras tanto, un dólar más débil abarata el petróleo denominado en divisas para los tenedores de otras divisas.

Por otra parte, la Organización de Países Exportadores de Petróleo (OPEP) informó en un informe mensual que la demanda china de petróleo crecería 510.000 barriles por día este año, mientras que mantuvo sin cambios su previsión de crecimiento de la demanda mundial para 2023 en 2.22 millones de BPD.

Análisis Técnico del WTI

Tras hacer suelo en torno a los mínimos de 2022 de 70.10$ BP durante diciembre, el WTI reanudó una tendencia alcista de casi un mes que alcanzó un máximo en torno a los 81.44$ BP. El viernes pasado, el WTI rompió al alza una línea de tendencia bajista de hace dos meses, lo que impidió que los precios del WTI cayeran por debajo de los 78.00$. Además, el Índice de Fuerza Relativa (RSI) apuntó al alza, mientras que la Tasa de Cambio (RoC) sugiere que los compradores están cobrando impulso.

Por lo tanto, el primer nivel de resistencia del WTI sería 81.00$, el cual, una vez superado, expondría a 82.00$, seguido por la EMA de 100 días en 82.95$.

Reuters informó de que el dirigente del Banco de la Reserva Federal de Nueva York, John Williams, declaró el martes que la economía funciona mejor cuando todos tienen la oportunidad de participar.

"Una economía inclusiva no sólo ayuda a los que necesitan más o diferentes oportunidades, sino que impulsa la economía en general", dijo Williams en el discurso de apertura de una conferencia en su banco.

En su breve intervención, Williams no hizo comentarios sobre las perspectivas de la política monetaria.

Actualización del dólar estadounidense

El martes, el dólar estadounidense retrocedió en un comercio agitado. Todo gira en torno al Banco de Japón esta semana, ya que los inversores esperan el posible cambio de política del banco central que podría poner fin a su llamado "control de la curva de rendimiento", en lo que sería un precursor de la adopción de una política monetaria más estricta.

En el momento de escribir estas líneas, el índice DXY cotiza a 102.38, con una caída del 0.17%, pero lejos de los mínimos del día en 101.937.

- Los datos de la Tasa de Desempleo del Reino Unido dieron lugar a una recuperación de la libra esterlina, con el Banco de Inglaterra en el punto de mira.

- El GBP/USD está en manos de los alcistas en la parte delantera de una línea de tendencia horaria antes de los datos clave de inflación del Índice de Precios al Consumo del miércoles.

- Los osos del GBP/USD están atentos a una ruptura del sólido soporte de la línea de tendencia y de la estructura de 1.2170, lo que podría provocar la activación de una cascada de stops.

El par GBP/USD ha subido un 0.6% en el momento de escribir estas líneas. La libra esterlina pasó de un mínimo de 1.2168 a un máximo de 1.2300 el martes, después de que los datos de la Tasa de Desempleo británica mostraran un mercado laboral ajustado y una aceleración del crecimiento salarial. El Banco de Inglaterra, BoE, está en el punto de mira en este sentido, ya que lucha contra una inflación en máximos de varias décadas.

La Tasa de Desempleo británica se mantuvo en el 3.7%, cerca de su nivel más bajo en casi 50 años. Esta cifra coincide con el consenso y señala la continuación de la rigidez del mercado laboral. Según la Oficina Nacional de Estadística (ONS), los salarios, excluidas las primas, aumentaron un 6.4% anual entre septiembre y noviembre. En general, los buenos datos de hoy deberían reducir las probabilidades de una subida de 25 puntos básicos por parte del Banco de Inglaterra (BoE) en su reunión de febrero, y apoyar nuestra petición de una subida de 50 puntos básicos", señalaron los analistas de TD Securities.

El Índice de Precios al Consumo del Reino Unido será clave para el sentimiento del Banco de Inglaterra

La libra esterlina es la divisa del G10 que mejor se comporta a un día vista tras conocerse los datos, debido a la implicación de que esto podría significar tipos de interés más altos durante más tiempo por parte del Banco de Inglaterra. Además, la fortaleza de los datos de ganancias del Reino Unido de hoy podría, junto con los comentarios de línea dura del gobernador del Banco de Inglaterra, Andrew Bailey, significar que los datos de inflación del Índice de Precios al Consumo de diciembre del Reino Unido de mañana serán lo más destacado de la semana en el espacio de divisas.

El gobernador del Banco de Inglaterra, Andrew Bailey, declaró el lunes que la inflación parece que caerá notablemente este año, a medida que bajen los precios de la Energía. Sin embargo, afirmó que la escasez de trabajadores en el mercado laboral supone un "riesgo importante" para este escenario.

"Creo que, de cara al futuro, el principal riesgo para que baje la inflación (...) es el lado de la oferta, y en este país en particular, la cuestión de la reducción de la mano de obra", declaró Bailey a los legisladores de la Comisión del Tesoro del Parlamento.

Se espera que los datos de inflación de la ONS del miércoles sean el próximo desencadenante importante para la libra antes de la reunión del BOE del próximo mes. Se espera que el índice de precios al consumo haya bajado al 10.5% anual el mes pasado desde el 10.7% de noviembre, según una encuesta de economistas encuestados por Reuters.

Esperamos que la inflación del Reino Unido (Índice de Precios al Consumo) siga suavizándose, con una caída del índice general hasta el 10.5% interanual (mercado: 10.5%, Banco de Inglaterra: 10.9%) y un descenso del índice subyacente hasta un mínimo de cinco meses del 6.2% interanual (mercado: 6.2%, previsión implícita del Banco de Inglaterra del 6.3%)", afirmaron los analistas de TD Securities.

Los analistas añadieron que "nuestra previsión se basa principalmente en una caída de los precios de la gasolina cercana al 5% intermensual; sin embargo, también esperamos una notable moderación en el componente de bienes básicos, ya que los minoristas aplicaron importantes descuentos en un intento de deshacerse de los elevados niveles de existencias antes de Navidad".

Aunque nuestra previsión de inflación general es bastante inferior a la del Banco de Inglaterra, una parte considerable de esa diferencia se debe a la bajada de los precios de la gasolina, que el Banco tendrá en cuenta. Por lo tanto, creemos que los datos en línea con nuestras previsiones siguen apoyando otra subida de 50 puntos básicos en febrero", concluyeron los analistas de TD Securities.

Todas las miradas puestas en el Banco de Inglaterra

Mientras tanto, de cara a la reunión del próximo mes, se espera una décima subida consecutiva y los mercados monetarios valoran en un 65% la posibilidad de una subida de 50 puntos básicos (pb) y en un 35% la de un aumento de 25 pb.

Aunque el Banco de Inglaterra tiene buenas razones para endurecer su tono, el año pasado hubo varios casos en los que esto no impulsó a la libra esterlina, dado el trasfondo de débil crecimiento de la inversión, baja productividad e incertidumbre sobre la relación del Reino Unido con la UE tras el Brexit", señalan los analistas de Rabobank.Según los datos de Refinitiv, los mercados monetarios prevén una subida de tasas de 25 puntos básicos (pb) en esa reunión, con un 75% de probabilidades de un aumento mayor de 50 pb.

Análisis técnico del GBP/USD

La GBP/USD se encuentra en la parte trasera de la tendencia bajista y de la tendencia alcista correctiva, lo que hace que las perspectivas a largo plazo sean mixtas, pero potencialmente bajistas a corto plazo.

Los alcistas de la libra esterlina están avanzando tras la ruptura de la estructura de 1.2128 desde los mínimos de 1.1841. Sin embargo, los alcistas tendrán que superar la resistencia de 1.2294 GBP/USD y luego los máximos oscilantes de 1.2446 si quieren dejar algún obstáculo significativo. En su lugar, esto podría ser un típico esquema de distribución que ofrece a los osos un descuento, lo que resulta en una morderación en las recuperaciones de juego para los próximos días:

GBP/USD Gráfico H1

En el gráfico horario, los osos del GBP/USD necesitan romper el sólido soporte de la línea de tendencia y la estructura de 1.2170, lo que podría dar lugar a una cascada de stops que se activaría en una venta masiva por debajo de 1.2080 para probar 1.1900 y por debajo de las zonas objetivo.

Lo que debe tener en cuenta el miércoles 18 de enero:

El dólar estadounidense mantuvo su debilidad intrínseca el martes y terminó la jornada con pérdidas frente a sus principales rivales. El euro fue la divisa con peor desempeño, mientras que la libra esterlina fue el mejor desempeño frente al USD.

Por un lado, el par EUR/USD cayó a 1.0771 en medio de las conversaciones en el mercado que sugieren que los funcionarios del Banco Central Europeo (BCE) están considerando ralentizar el ritmo de endurecimiento. Los rumores sugieren que la presidenta Christine Lagarde y compañía optarán por una subida de tasas de 50 puntos básicos (pb) en febrero, reduciendo las subidas a 25 pb a partir de marzo.

Por otra parte, el par GBP/USD flirteó con el nivel de 1.2300 después de que las cifras del Reino Unido relacionadas con el empleo dieran a entender que el mercado laboral está relativamente tenso. De este modo, el Banco de Inglaterra tendría margen para subir la tasa de referencia y mantenerla durante más tiempo. El Reino Unido publicará las cifras de inflación de diciembre el miércoles.

El Índice de Precios al Consumo (IPC) canadiense, subió a un ritmo anual del 6.3% en diciembre, mientras que el IPC mensual cayó un 0.6%. El par USD/CAD cotiza en torno a 1.3376.

El par AUD/USD terminó el martes cerca del nivel de 0.7000, conservando su impulso positivo a pesar del mal tono de las acciones mundiales.

El par USD/JPY cotiza en torno a los 128.40 a la espera de la publicación del informe del Banco de Japónde Japón.

El oro cotiza con pocos cambios en torno a los 1.907$, mientras que los precios del petróleo crudo subieron, con el WTI rondando los 81$ por barril.

El miércoles se conocerá la inflación de la UE, el Índice de Precios de Producción de Estados Unidos y el IPC del Reino Unido.

¿Le ha gustado este artículo? Ayúdenos con sus comentarios respondiendo a esta encuesta:

- El oro apunta hacia 1.900$.

- El Índice Empire State de Manufactura de Nueva York se desplomó, aumentando las expectativas de un giro de la Fed.

- Previsión del precio del Oro: Un patrón de velas en forma de estrella vespertina sugiere que se esperan nuevas caídas.

El precio del oro retrocede desde los máximos diarios cercanos a los 1.920$ y cae por debajo de la señal de los 1.910$, apuntando hacia los 1.900$ en medio de un impulso de aversión al riesgo. A pesar de que el dólar estadounidense (USD) sigue cotizando con pérdidas y de que los rendimientos de los bonos del Tesoro de EE.UU. se están aplanando, los metales sin rendimiento pierden tracción. En el momento de escribir estas líneas, el XAU/USD cotiza a 1.906,69$.

Oro se mantiene a la defensiva, a pesar de un USD ofrecido

La aversion al riesgo es el nombre del juego, ya que las acciones de EE.UU. cayeron. Las ganancias corporativas en EE.UU. son una de las razones de un estado de ánimo apagado. Los datos económicos de EE.UU. publicados por la Reserva Federal de Nueva York (Fed) mostraron un empeoramiento de la actividad manufacturera y de las condiciones empresariales. Mejoraron las especulaciones sobre un posible giro de la Fed, y los operadores esperan una subida de tasas de 25 puntos básicos en la decisión del 1 de febrero.

Sobre esto último, fuentes citadas por Bloomberg comentaron: "La Fed habrá alcanzado su tasa terminal de fondos federales en el primer trimestre, y los inversores pueden empezar a reaccionar a los datos entrantes sin la lente de lo que significarán las mejores noticias para la Política Monetaria. Las buenas noticias para la economía pueden convertirse en buenas noticias para los mercados".

Aparte de esto, el índice del dólar, que mide el valor del dólar frente a una cesta de seis divisas, perdió un 0.12%, operando en 102.440. El rendimiento de los bonos del Tesoro a 10 años se sitúa en el 3.533%, casi sin cambios y a la par de las pérdidas anteriores.

Publicación en EE.UU. de que la actividad manufacturera en Nueva York se desplomó a su nivel más bajo de enero, con una fuerte contracción de la actividad empresarial, y el índice cayó 22 puntos hasta -32.9. El Informar mostró que los nuevos pedidos y los envíos disminuyeron sustancialmente, mientras que los plazos de entrega se mantuvieron sin cambios y los inventarios subieron.

¿Qué hay que tener en cuenta?

El martes, la agenda económica estadounidense estará protagonizada por el Presidente de la Fed de Nueva York, John Williams, que cruzará las noticias. El miércoles, el calendario incluirá las Ventas Minoristas, los precios pagados por los productores (IPP) y nuevas declaraciones de la Fed.

Previsión del precio del Oro: Perspectiva técnica

Desde una perspectiva técnica, el gráfico diario del XAU/USD muestra la formación de un patrón gráfico de tres velas conocido como la estrella de la tarde. La acción del precio del lunes formó un doji, seguido de la caída de 12$ del martes. Sin embargo, un cierre diario de alrededor de 1.905$ o por debajo es necesario para confirmar la validez del patrón, lo que sugiere que el metal amarillo podría presionar para una ruptura por debajo de 1.900$.

Si se cumple este escenario, el primer soporte del XAU/USD se situaría en los 1.900$. Una ruptura de este último expondría el mínimo del viernes pasado de 1.892,40$, seguido por el máximo del 11 de enero de 1.886,63$ y 1.870$.

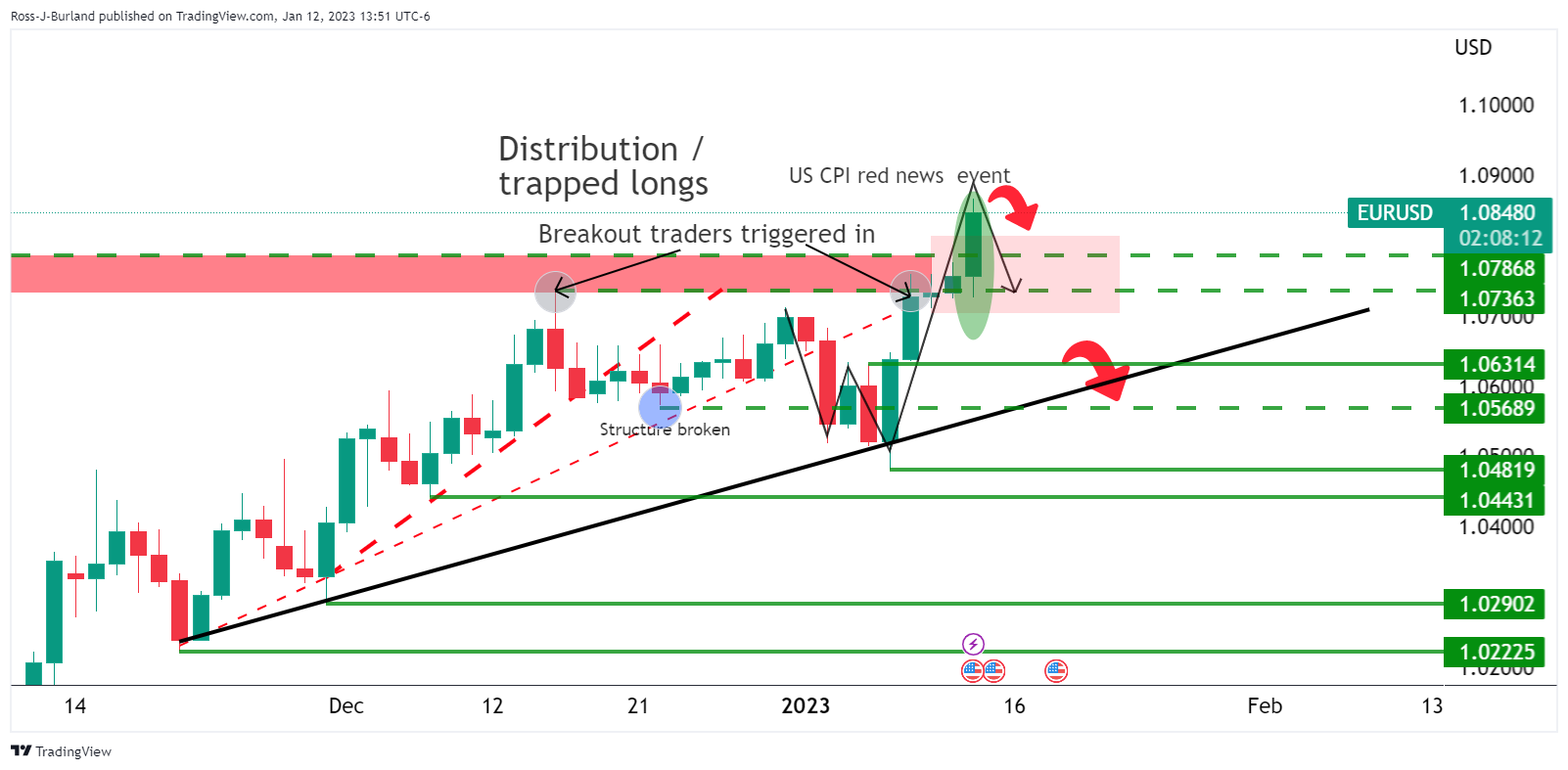

- Los osos del EUR/USD tienen el control y vigilan el retroceso de fibonacci del 38.2% que se alinea con la resistencia anterior cerca de 1.0720.

- Los osos del EUR/USD necesitan primero situarse por debajo de 1.0770.

Los alcistas se han visto limitados y las miradas están puestas en 1.0720, las caídas se suceden a lo largo de la semana, con el precio repuntando en la oferta del martes, ayudado por los responsables políticos del BCE que empiezan a considerar un ritmo más lento en las subidas de las tasas de interés.

Análisis del EUR/USD al inicio de la semana

La tesis bajista estaba en juego, ya que los alcistas cayeron en una trampa con operadores de rupturas entusiasmados por el Índice de Precios al Consumo de EE.UU. y un movimiento a través de 1.0800 hacia 1.0850. Sin embargo, no ha habido seguimiento:

Desde entonces, el precio se ha estancado y va camino de volver a probar los 1.0780 y bajar hacia los 1.0700. Sin embargo, los osos necesitaron romper el soporte de la línea de tendencia en los marcos de tiempo más bajos, como el gráfico de 4 horas que se muestra a continuación:

Actualización del EUR/USD

Finalmente lo conseguimos y el impulso bajista de hoy probablemente sella el acuerdo para una corrección bajista más profunda con una cabeza y hombros bajistas en juego:

Tenemos una estructura rota en 1.0801, pero los osos necesitan llegar por debajo de 1.0780/70 para clavar realmente el ataúd.

Sin embargo, los osos están en el camino de los objetivos bajistas diarios de la siguiente manera:

El retroceso de Fibonacci del 38.2% que se alinea con las estructuras de resistencia anteriores podría ser un objetivo cerca de 1.0720. Esta estructura protege un movimiento más profundo en la escala de Fibo y no se puede descartar una reversión media del 50% dentro de la escala cerca de 1.0680.

Sin embargo, los osos deben situarse primero por debajo de 1.0770.

Los responsables de la política monetariadel BCE están empezando a considerar un ritmo más lento de subidas de los tipos de interés tras la probable subida de 50 puntos básicos en febrero, según informan fuentes del BCE a Bloomberg.

"El rápido descenso de la inflación general, impulsado por la energía, está dando un respiro al BCE, pero los responsables políticos seguirán centrados por ahora en las persistentes presiones subyacentes. Si, como esperamos, la inflación subyacente comienza a disminuir a partir del final del primer trimestre, esto podría ser suficiente para que el BCE redujera el ritmo de subidas a 25 puntos básicos en marzo, posiblemente extendiendo el ciclo hasta el segundo trimestre", informó Bloomberg.

Sin embargo, la Presidenta Christine Lagarde indicó en diciembre un ritmo de endurecimiento superior al indicado, sentando las bases para un paso a 50 puntos básicos en febrero. Sin embargo, la perspectiva de un aumento menor de 25 puntos en la siguiente reunión de marzo tiene ahora tracción en los mercados, a pesar de que los funcionarios han dicho hoy que no se ha tomado ninguna decisión, y que los responsables políticos todavía pueden dar el paso de medio punto para la reunión de marzo que Lagarde apuntó el 15 de diciembre.

El portavoz del BCE declinó hacer comentarios sobre futuras medidas del Consejo de Gobierno.

Actualización del EUR/USD

Mientras tanto, el euro está bajo presión el martes, cayendo desde un máximo de 1.0869 a un nuevo mínimo de 1.0786 en un movimiento significado en el análisis previo de la siguiente manera:

El patrón W fue considerado como una formación de reversión y se esperaba que el precio cayera en el impulso alcista para un restest de la estructura anterior, si no todo el camino en la línea del cuello:

El euro está presionado y en busca de los objetivos bajistas, mientras que los Mercados monetarios relajan las apuestas de ajuste a más largo plazo, situando las probabilidades de un aumento de 25 puntos básicos de tamaño similar en marzo en torno al 70%.

Una inflación más débil de lo esperado en la zona euro, una caída de los precios del gas natural y la perspectiva de un ajuste más suave por parte de la Reserva Federal de EE.UU. han tranquilizado a los responsables de la política monetaria del BCE.

- El dólar australiano se vio impulsado por el optimismo del PIB chino y la mejora del sentimiento de los consumidores australianos.

- El Índice Empire State de Manufactura de la Fed de Nueva York se desplomó debido al deterioro de las condiciones comerciales, lo que aumentó las especulaciones sobre un giro de la Fed.

- Los operadores del AUD/USD están atentos a la Fed, al IPP estadounidense, a las Ventas Minoristas y a los datos de empleo de Australia.

El dólar australiano (AUD) está recortando algunas de sus pérdidas del lunes y subiendo debido a un dólar estadounidense (USD) ofrecido en todos los ámbitos, a pesar de un estado de ánimo apagado en torno a Wall Street. Es probable que las ganancias corporativas estadounidenses continúen impulsando el sentimiento del mercado en medio de la falta de datos de primer nivel. En el momento de escribir estas líneas, el par AUD/USD cotiza a 0.6974.

AUD/USD sube pero no logra superar los 0.7000

Wall Street sigue perdiendo tracción a medida que se agrava el sentimiento. Los datos estadounidenses publicados antes de la apertura de los mercados de acciones mostraron que la actividad manufacturera en Nueva York cayó a su nivel más bajo en enero, según informó la Reserva Federal de Nueva York (Fed). Al profundizar en el informe, la actividad empresarial se contrajo bruscamente, con una caída del índice de 22 puntos hasta -32.9. El Informar mostró que los nuevos pedidos y los envíos disminuyeron sustancialmente, mientras que los plazos de entrega se mantuvieron sin cambios y los inventarios apuntaron al alza.

Los datos, más suaves de lo esperado, impulsaron al par AUD/USD, que alcanzó un nuevo máximo diario de 0.6993, antes de retroceder parte de sus ganancias. Por su parte, el Índice del Dólar, que sigue la cotización del dólar frente a una cesta de seis divisas, retrocedió un 0.11%, hasta 102.448, lastrado por la caída de los rendimientos de los bonos del Tesoro estadounidense.

En el lado australiano, los datos alentadores de China, principalmente el Producto Interior Bruto (PIB), que superó las expectativas del 1.6% y se situó en el 2.9% en el cuarto trimestre, impulsaron al dólar australiano (AUD). En cuanto a los datos anuales, el PIB chino se situó en el 3%, muy por debajo de la previsión del 5% del Partido Comunista, y fue un 8.1% inferior al de 2021.

Aunque los datos de China para todo el año decepcionaron, su reapertura está siendo aplaudida por los inversores de los mercados, ya que el Hang Seng ha subido casi un 14% desde principios de 2023. Además, la publicación del sentimiento de los consumidores australianos mejoró por segundo mes consecutivo, situándose en el 5.0%, frente al 3.0% de diciembre.

De cara a la semana, la agenda económica estadounidense contará con la presencia del presidente de la Fed de Nueva York, John Williams, que cruzará las noticias el martes. El miércoles, el calendario contará con las Ventas Minoristas, los precios pagados por los productores (IPP), y más declaraciones de la Fed.

Niveles técnicos clave del AUD/USD

- La libra se sitúa entre los valores más alcistas del día tras los datos del PIB británico, a la espera de las cifras del IPC.

- La fuerte reversión del EUR/GBP envía al precio por debajo de 0.0800 y por debajo de la SMA de 20 días.

El EUR/GBP está perdiendo más de 50 puntos, teniendo el peor día en al menos dos meses. Recientemente ha alcanzado niveles por debajo de 0.8800 por primera vez en una semana.

El cruce rompió por debajo de 0,8830 y aceleró la caída. Tocó fondo en 0,8792 y sigue cerca de los mínimos, presionado por la caída del euro.

¿El BCE contempla una senda a la baja?

Bloomberg informó de que "los responsables políticos del Banco Central Europeo están empezando a considerar un ritmo más lento de subidas de tipos de interés" después de una subida de 50 puntos básicos en febrero, "según funcionarios con conocimiento de sus discusiones".

Informar provocó una caída generalizada del euro, con el par EUR/USD cayendo desde cerca de 1.0870 hasta niveles inferiores a 1.0800. La moneda común es la que peor se comporta en la sesión americana.

Lalibra ya cotizaba al alza frente al euro, con el soporte de unos datos económicos británicos mejores de lo esperado. La tasa de desempleo se mantiene sin cambios en el 3.7% en noviembre, mientras que las ganancias semanales medias, excluidas las bonificaciones, llegaron al 6.4% en noviembre, frente al 6.1% del mes anterior y el 6.3% esperado. El miércoles, el Reino Unido informará del Índice de Precios al Consumo. Se espera que el índice general se sitúe en el 10.6% (anual) en diciembre, frente al 10.7% de noviembre.

Perspectivas técnicas

El EUR/GBP está cayendo tras enfrentarse a una resistencia en el nivel de 0.8900 y, con la actual aceleración bajista, podría poner a prueba el siguiente soporte crucial en torno a 0.8770/75, que es la parte inferior del rango reciente.

Los indicadores técnicos están girando a la baja y podrían apuntar a nuevas pérdidas si se confirman los niveles actuales. El cruce ha regresado por debajo de la Media móvil simple de 20 días que se sitúa en 0.8820. Una recuperación por encima de 0.8830 aliviaría la presión bajista. Un cierre diario por encima de 0.8900 abriría las puertas a mayores ganancias.

Niveles técnicos

- El USD/CHF se mantiene por debajo de la EMA de 20 días, incapaz de recuperar 0.9300.

- Aunque el par es bajista, el sólido soporte del USD/CHF se encuentra en torno a 0.9150.

- Si el USD/CHF supera la EMA de 20 días, quedará expuesto el nivel 0.93, seguida de la EMA de 50 días.

Tras no poder superar 0.9360 durante la semana pasada, el USD/CHF está extendiendo su tendencia bajista a cuatro días consecutivos, manteniéndose justo por debajo de la Media Móvil Exponencial (EMA) de 20 días, que se sitúa en torno a 0.9282, actuando como una sólida resistencia. Por lo tanto, el USD/CHF cotiza en 0.9213, perdiendo un 0.44% desde su precio de apertura.

Análisis del precio del USD/CHF: Perspectiva técnica

El USD/CHF tiene un sesgo neutro a bajista y continúa comerciándose por debajo de la confluencia de una línea de tendencia bajista de tres meses de antigüedad y la EMA de 20 días. Aunque el sesgo sugiere más caídas, desde diciembre de 2022, el USD/CHF tocó fondo en torno al mínimo de febrero de 2022 en 0.9150 y sigue sin poder superarlo. Por lo tanto, los osos necesitan superar este último, para abrir la puerta hacia 0.9100 primero y luego de 0.9000.

Como escenario alternativo, si el par USD/CHF recupera la EMA de 20 días, el par podría subir a 0.9300, seguido por el máximo del 12 de enero en 0.9360, antes de 0.9400.

Niveles técnicos clave para el USD/CHF

- El impulso de aversión al riesgo y las especulaciones de que el Banco de Japón abandone su YCC son vientos en contra para el USD/JPY.

- El informe Empire State Manufactura de la Fed de Nueva York informó de un mayor deterioro en la región, desatando temores de recesión,

- Análisis del precio del USD/JPY: El fracaso a la hora de superar los 129.40 agravó la caída por debajo de 129.00.

El USD/JPY se aferra a sus ganancias anteriores al comienzo de la sesión norteamericana, aunque retrocede tras alcanzar máximos diarios de 129.16 antes de la apertura de Wall Street. El dólar estadounidense (USD) está cediendo las ganancias anteriores, mientras que el sentimiento continúa deteriorándose. En el momento de escribir estas líneas, el par USD/JPY cotiza a 128.46, con una subida del 0.11%.

Un dólar ofrecido, un viento en contra para el USD/JPY

Wall Street abrirá a la baja, ya que los futuros de los valores estadounidenses se mantienen en terreno negativo. El billete verde está en caída libre, como muestra el Índice del dólar, con un descenso del 0.57% hasta 101.984. El rendimiento de los bonos del Tesoro estadounidense a 10 años, que suele estar estrechamente correlacionado con el par USD/JPY, recorta sus ganancias y se sitúa en el 3.535%, sin cambios.

El informe sobre el Empire State de Manufactura de EE.UU. publicado por la Reserva Federal de Nueva York informó de una fuerte contracción de la actividad empresarial, con una caída del índice de 22 puntos hasta -32.9 puntos. El Informar mostró que los nuevos pedidos y los envíos disminuyeron sustancialmente, mientras que los plazos de entrega se mantuvieron sin cambios y los inventarios apuntaron al alza.

A pesar de que los datos fueron peores de lo esperado, la reacción del USD/JPY fue moderada, ya que los operadores se prepararon para la decisión de política monetaria de dos días del Banco de Japón.

Las expectativas de una subida de tasas son muy escasas, aunque en la reunión de marzo se dispararon un 45%. Los analistas del mercado creen que el BOJ podría abandonar su Control de la Curva de Rendimiento (YCC) para preparar a los mercados para su primera subida de tasas en la reunión de marzo o abril.

En la agenda económica de EE.UU., el presidente de la Fed de Nueva York, John Williams, se cruza con los medios de comunicación. En el frente japonés, el índice Reuters Tankan, los pedidos de maquinaria y la tan esperada decisión de política monetaria del Banco de Japón entretendrán a los operadores del USD/JPY.

Análisis del precio del USD/JPY: Perspectivas técnicas

Durante la sesión europea, el USD/JPY alcanzó un máximo diario en 129.16 antes de emparejar esas ganancias. La recuperación se estancó por debajo del máximo del viernes pasado de 129.42, lo que exacerbó la caída hacia 128.50. Por lo tanto, la acción de los precios a la baja, osciladores como el Índice de Fuerza Relativa (RSI) que se mantiene en territorio bajista, y la Tasa de Cambio (RoC) empujando más a la baja allanó el camino para nuevas pérdidas.

Por lo tanto, el primer soporte del USD/JPY sería 128.00, seguida por el mínimo diario del 16 de enero en 127.21 y el mínimo del pivote del 24 de mayo en 126.36.

- Canadá: la inflación sigue desacelerándose en diciembre.

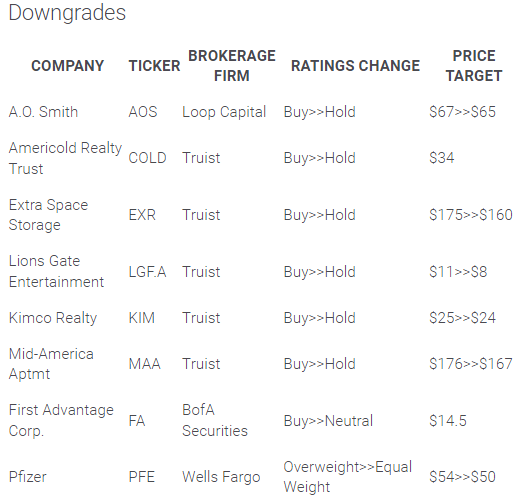

- EE.UU.: El índice Empire de manufactura se desploma inesperadamente en diciembre.

- USD/CAD se mantiene lateral, incapaz de aguantar por encima de 1.3400.

El USD/CAD rompió por debajo de 1.3400 tras la publicación de los datos manufactureros estadounidenses y canadienses. Registró un nuevo mínimo diario en 1.3383. Se mantiene cerca de los mínimos, con un sesgo bajista, ya que el Loonie obtiene mejores resultados y el dólar estadounidense cae en general.

Los datos pesan sobre el USD/CAD

El Índice Empire de Manufactura de Estados Unidos cayó inesperadamente al nivel más bajo desde mayo de 2020. El índice cayó de -11.2 a -32.9, contra las expectativas de una recuperación a -4.5. Precios de los indicadores de los informes mostraron una desaceleración. El USD cayó después del informe.

En Canadá, las cifras de inflación se situaron por debajo de las expectativas. El Índice de Precios al Consumo cayó un 0.6% en diciembre y la tasa anual se ralentizó del 6.8% al 6.3%. El Índice Príncipe Core del Banco de Canadá cayó un 0.3% y la tasa anual bajó del 5.8% al 5.4%, frente al 6.1% del consenso de los mercados.

"A grandes rasgos, esto probablemente no cambie mucho las cosas para el Banco de Canadá. La encuesta de perspectivas empresariales de ayer sugería que el ajuste está empezando a tener efecto, pero los datos de hoy, junto con los datos de actividad del cuarto trimestre, más fuertes de lo esperado, refuerzan la idea de que la economía tiene un exceso de demanda. Lo más prudente es que el BOC suba las tasas 25 puntos básicos la semana próxima. Después del año pasado, el BOC no puede permitirse el riesgo de volver a caer detrás de la curva. Seguimos buscando el 4,50% como tasa terminal", afirmaron los analistas de TD Valores Bursátiles.

Lateralizado, dentro de una tendencia bajista

La semana pasada, el rebote desde mínimos mensuales del USD/CAD se vio limitado por la zona de 1.3450. Durante la semana actual, el par está mostrando dificultades para mantenerse por encima de 1.3400. La reciente evolución de los precios confirma que prevalecen los riesgos bajistas.

En el lado opuesto, un soporte inicial surge en 1.3345 y luego la atención se dirigiría hacia el mínimo de enero en 1.3320.

Niveles técnicos

- El EUR/USD repunta y flirtea con 1.0870.

- El apetito por el riesgo sigue apoyando el ánimo alcista.

- El Sentimiento Económico en Alemania sorprendió al alza en enero.

Los alcistas presionan con más fuerza y elevan al EUR/USD a nuevos máximos diarios cerca de 1.0870 el martes, a sólo unos pips del máximo anual del lunes.

EUR/USD: Son necesarias más ganancias para superar 1.0874

El dólar sigue perdiendo fuerza y permite que el EUR/USD cobre impulso adicional y se acerque a los máximos anuales del lunes cerca de 1.0880.

De hecho, los inversores siguen inclinándose por el complejo de riesgo el martes, apoyados por los resultados positivos de la agenda china durante los primeros compases del comercio, así como por las firmes impresiones del Sentimiento Económico tanto en Alemania (16.9) como en la zona euro en general (16.7) para el mes de enero.

Sin embargo, contrasta con el débil tono de los rendimientos a ambos lados del Atlántico.

En cuanto a los datos estadounidenses, el índice Empire State de manufacturas de Nueva York empeoró hasta -32,9 para el mes en curso (desde -11.2).

Qué esperar del EUR

De momento, el EUR/USD parece bien apuntalado en la zona de 1.0800 y parece que el martes volverá a probar la zona de 1.0880 en medio de tendencias favorables al apetito de riesgo.

La evolución de los precios de la divisa europea debería seguir de cerca la dinámica del dólar, así como el impacto de la crisis energética en el bloque del euro y la divergencia entre la Fed y el BCE.

Volviendo a la zona euro, la creciente especulación sobre una posible recesión en el bloque emerge como un importante viento en contra interno al que se enfrenta el euro en el horizonte a corto plazo.

Niveles técnicos

De momento, el par ganó un 0.40% en 1.0864 y se enfrenta a la siguiente barrera alcista en 1.0874 (máximo mensual del 16 de enero), seguido de 1.0900 (nivel redondo) y, por último, 1.0936 (máximo semanal del 21 de abril de 2022). En el lado opuesto, la quiebre de 1.0481 (mínimo mensual del 6 de enero) tendría como objetivo 1.0476 (SMA de 55 días) en camino a 1.0443 (mínimo semanal del 7 de diciembre).

Ho Woei Chen, economista del Grupo UOB, evalúa la última reunión de política monetaria del Banco de Corea (BoK).

Declaraciones destacadas

"Como se esperaba, el Banco de Corea (BOK) elevó su tasa repo de referencia a 7 días en 25 puntos básicos hasta el 3.50% (el 13 de enero), el nivel más alto desde diciembre de 2008".

Sin embargo, la decisión sobre el tipo de interés no fue unánime, ya que 2 miembros del Consejo de Política monetaria votaron a favor de que el tipo de interés se mantuviera sin cambios en enero. Los miembros del Consejo también expresaron opiniones diferentes sobre las perspectivas del tipo de interés, ya que 3 de 6 (excluido el gobernador Rhee) indicaron la posibilidad de una "tasa terminal" del 3.75%. Esto supone un cambio con respecto a la reunión anterior de noviembre, en la que el mismo número indicó que veían la 'tasa terminal' en el 3.50%".

"Salvo que se produzca un cambio en la trayectoria de la inflación mundial, donde se espera que el aumento de los precios se ralentice este año, mantenemos nuestra opinión de que la última subida de tasas ha señalado el final del ciclo de ajuste del BOK."

"Indicando lo rápido que se han deteriorado las perspectivas económicas, el BOK sugirió que podría rebajar aún más su previsión del PIB en la revisión de febrero, desde el 1.7% actual para 2023. Las perspectivas de inflación se mantienen prácticamente intactas según la evaluación del BOK."

La suerte del yen se está invirtiendo. Los economistas del Deutsche Bank prevén que el par USD/JPY baje a 120 a finales de 2023.

La remontada del yen tiene aún más recorrido

"El yen fue una de las divisas con peor comportamiento en 2021 y 2022, ya que un BOJ moderado eludió el aumento de los rendimientos mundiales y el repunte de los precios de la energía llevó el déficit comercial de Japón a territorio negativo. Todo esto está cambiando ahora".

"La política del BOJ ya ha empezado a cambiar y es probable que lo haga más en 2023 bajo el nuevo liderazgo, en particular con la rápida aceleración del pulso de la inflación. La balanza de pagos debería mejorar, con la reducción a la mitad de los precios al contado del GNL y la reanudación de los reactores nucleares para reducir la dependencia de los combustibles fósiles. También hay margen para flujos de repatriación, dados los grandes valores en cartera en USD de las instituciones japonesas."

"Los puntos a plazo están bastante deprimidos, dada la gran brecha entre las tasas de la Fed y del BoJ. Pero las coberturas a la baja siguen mereciendo la pena y darán sus frutos siempre que el USD/JPY se sitúe por debajo de 125 durante el próximo año. Vemos un movimiento hacia 120 a finales de 2023".

El EUR/USD se está acercando a 1.0940, que es el próximo obstáculo potencial. Una ruptura por encima de este nivel abriría las próximas proyecciones en 1.1040/1.1080, según informan los economistas de Société Générale.

El reciente mínimo cerca de 1.0480 podría servir de soporte

"El par se ha restablecido más allá de la DMA de 200 de diciembre y se acerca a 1.0940, el 50% de retroceso desde 2021. Se trata de una resistencia provisional. No se descarta un retroceso inicial, sin embargo, el reciente mínimo cerca de 1.0480 podría proporcionar soporte."

"El nivel gráfico en 1.0220/1.0200 debería ser ahora un nivel importante en caso de que se materialice un retroceso más profundo."

"Si el EUR/USD supera la resistencia cerca de 1.0940, el rebote podría persistir hacia las próximas proyecciones en 1.1040/1.1080."

En opinión de Quek Ser Leang, Estratega de Mercados de UOB Group, se espera que el USD/IDR siga bajando y encuentre un soporte decente en 14.850 antes de 14.700.

Declaraciones destacadas

"Nuestra opinión de que el USD/IDR 'consolidaría y comerciaría entre 15.450 y 15.800' la semana pasada fue errónea, ya que se precipitó a la baja y se desplomó hasta un mínimo de 15.130 antes de extender su caída hoy."

"La rápida y fuerte acumulación de impulsos sugiere que es probable que el USD/IDR siga debilitándose. Los niveles de soporte se sitúan en 14.850 y 14.700. Al alza, 15.280 es una sólida resistencia, pero el nivel clave está en 15.350."

- Inflación desacelera en diciembre más de lo esperado.

- El loonie sin grandes cambios luego del reporte.

Los datos de inflación de diciembre en Canadá mostraron cifras, en general, inferiores al consenso del mercado. El Índice de Precios al Consumidor (IPC) tuvo una baja del 0.6% en diciembre, mayor al descenso esperado del 0.5%. La tasa anual pasó de 6.8% a 6.3%, el nivel más bajo desde el primer trimestre.

El IPC subyacente del Banco de Canadá tuvo una caída del 0.3% en diciembre, siendo que se esperaba un incremento del 0.1%. La tasa anual pasó de 5.8% a 5.4%, en contra de una suba esperada al 6.1%.

El USD/CAD cayó hacia la zona de 1.3400 luego de los datos, sin mostrar grandes cambios. En el mismo momento se conoció el desplome del Índice Empire Manufacturero sobre actividad de diciembre en la región de Nueva York.

- El GBP/USD recupera la tracción positiva el martes tras la publicación del informe de empleo del Reino Unido.

- Unos datos más sólidos sobre el crecimiento de los salarios podrían obligar al Banco de Inglaterra a realizar nuevas subidas e impulsan a la libra esterlina.

- Una combinación de factores sigue apuntalando al dólar y mantien limitado cualquier avance adicional.

El par GBP/USD atrae nuevas compras cerca de la zona de 1.2170-1.2165 el martes y vuelve a acercarse a los máximos de un mes de 1.2289 alcanzados el día anterior llegando a un techo intradía en 1.2272. Sin embargo, el par recorta parte de sus ganancias intradía y retrocede por debajo de la zona de 1.2250 durante las primeras horas de la sesión norteamericana.

La libra esterlina se fortalece un poco tras la publicación de los datos mensuales de empleo del Reino Unido, que a su vez impulsan al par GBP/USD. La Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó que las ganancias medias, incluyendo y excluyendo las bonificaciones, aumentaron un 6.4% en el período de septiembre a noviembre. Además, el número de personas que solicitaron prestaciones por desempleo cayó a 19.700 en diciembre, frente a los 30.500 anteriores, y la tasa de paro se mantuvo en el 3.7%, cerca de su nivel más bajo en casi 50 años. Esto podría aumentar la presión sobre el Banco de Inglaterra para que suba los tipos de interés otros 50 puntos básicos en la próxima reunión de política monetaria, lo que supondría un ligero impulso para la divisa nacional.

Por otra parte, el dólar estadounidense lucha por conservar sus modestas ganancias intradía y ofrece un soporte adicional al par GBP/USD. Dicho esto, una combinación de factores sigue actuando como viento de cola para el dólar y mantiene a raya cualquier avance adicional para el dólar, al menos por el momento. Un buen repunte intradía de los Rendimientos de los bonos del Tesoro de EE.UU., junto con un tono generalmente más débil en torno a los mercados de acciones, debería limitar la caída del dólar, refugio seguro. Esto, a su vez, hace que sea prudente esperar a una fuerte compra de seguimiento más allá de 1.2300 antes de que los operadores comiencen a posicionarse para una extensión del reciente movimiento de apreciación del par observado durante la última semana y media más o menos.

Niveles técnicos a seguir

- Índice Empire cae a -32.9 contra el -4.5 esperado.

- El dólar se debilita modestamente luego de los datos.

El índice Empire manufacturero sobre actividad en la región de Nueva York se desplomó en diciembre pasando desde -11.2 a -32.9, por debajo del -4.5 del consenso del mercado. Es la quinta peor lectura desde que existe el índice y la más baja desde mayo de 2020.

El índice de nuevas órdenes pasó de -3.6 a -31.1, el de envíos de 5.3 a -22.4, el de empleo de 14.0 a 2.8. El lado positivo del reporte es que los índices de precios del reporte también tuvieron una abrupta caída. El de precios pagados pasó de 50.5 a 33.0, y el de precios recibidos de 25.2 a 18.8.

El dólar perdió terreno en forma modesta luego de los datos. El DXY cae 0.35% el martes. El miércoles se publicará el reporte de producción industrial y de venta minoristas.

- USD/MXN corrige modestamente al alza, panorama bajista intacto.

- Jornada de tranquilidad, por el momento, en los mercados financieros tras el feriado.

El USD/MXN está subiendo el martes y opera en máximos diarios en 18.82, antes del comienzo de la sesión americana. Es la segunda suba diaria consecutiva, que se da luego de que el par tuviera el cierre diario más bajo en casi tres años.

La tendencia dominante sigue siendo bajista para el USD/MXN y las subas por el momento son vistas como correcciones normales. En caso de extender, las resistencias se ven en 18.90 y luego en 19.00/05. En la dirección contraria, el par necesita afirmarse por debajo de 18.70 para habilitar un nuevo descenso. El próximo soporte fuerte se ve en 18.50.

El dólar está operando sin grandes cambios el martes, convalidando las recientes caídas bruscas. Wall Street apunta a una apertura en negativo tras el feriado del lunes, lo que no ayuda a las monedas de mercados emergentes. Parte del apoyo al billete verde viene por la suba en los rendimientos de los bonos del Tesoro, luego del rally de los bonos de la semana pasada.

En EE.UU. se publicará el índice Empire manfucturero. El miércoles será el día del reporte de producción industrial y de ventas minoristas.

Niveles técnicos

El par EUR/USD se mantiene en torno a 1.08. Los economistas de Scotiabank esperan que el par siga subiendo.

Política de línea agresiva del BCE

"Los responsables políticos persisten en sus mensajes firmes sobre las perspectivas políticas".

"Las caídas menores del euro en la zona de 1,08 siguen estando bien soportadas y la acción del precio parece estar forjando una consolidación a corto plazo antes de otro impulso al alza (patrón alcista de bandera/cuña en el gráfico intradiario)."

"El impulso sigue siendo alcista, limitando las pérdidas del euro y apuntando a nuevas subidas."

"El soporte es visto en 1.0775/00. Resistencia (disparador alcista) en 1.0870/75".

Esto es lo que necesita saber para operar hoy martes 17 de enero:

Los operadores regresan hoy después de un largo fin de semana en los EE.UU., y las señales iniciales apuntan a un comienzo apagado de la semana. Durante la noche, los datos de China fueron positivos, pero las materias primas no lograron dar un impulso positivo. Europa se sumó al sentimiento alcista con un fuerte ZEW de Alemania, pero de nuevo el mercado se encogió de hombros y lo ignoró. Con una temporada de grandes beneficios a la vuelta de la esquina, quizá no nos sorprenda. Esta semana tenemos el final de los bancos de inversión con Morgan Stanley (MS) y Goldman (GS). A continuación, los bancos regionales y comerciales. Netflix (NFLX) abre la temporada tecnológica el jueves.

El dólar se debilita ligeramente en 102.16 para el índice del dólar DXY a la espera del Banco de Japón. El oro también baja a 1.912$, y el petróleo ha superado los 80$, situándose en 80.47$, quizás como reacción tardía a los buenos datos del ZEW y de China.

Los mercados europeos son mixtos, con el FTSE, el CAC, el DAX y el Eurostoxx más o menos planos.

Los futuros estadounidenses todos bajan un -0.2%.

Noticias de Wall Street

El ZEW alemán es mucho mejor de lo esperado.

El PIB, las ventas minoristas y el desempleo de China mejoran las previsiones.

Morgan Stanley (MS): BPA en línea, bate en ingresos.

Goldman Sachs (GS): grandes pérdidas en beneficios e ingresos.

Noticias de Reuters

Activision Blizzard Inc (ATVI) y Microsoft Corp (MSFT): Microsoft probablemente reciba una advertencia antimonopolio de la UE sobre su oferta de 69.000 millones de dólares por el fabricante de "Call of Duty" Activision Blizzard, dijeron personas familiarizadas con el asunto, lo que podría plantear otro desafío para completar el acuerdo.

AbbVie Inc y Eli Lilly and Co (ABBV): Las compañías farmacéuticas se han retirado del acuerdo voluntario de precios de medicamentos de Gran Bretaña, dijo un organismo de la industria el lunes.

Alibaba Group Holding Ltd (BABA): El inversor multimillonario Ryan Cohen ha construido una participación en el grupo chino Alibaba por valor de cientos de millones de dólares y está presionando al gigante del comercio electrónico para que aumente y acelere la recompra de acciones, dijeron el lunes personas familiarizadas con el asunto.

Credit Suisse Group AG (CS) & UBS Group AG: UBS no tiene ningún interés en comprar su colega suizo Credit Suisse, dijo el presidente del banco Colm Kelleher en una entrevista publicada el sábado.

Manchester United PLC (MANU): La empresa presentó esta semana un deslumbrante escaparate en Davos, pero insistió en que su salón era para entretener a clientes y socios más que para atraer compradores para el club de fútbol inglés.

Pfizer Inc (PFE): Las autoridades chinas han reconocido que los suministros de Paxlovid siguen siendo insuficientes para satisfacer la demanda, incluso cuando el CEO de Pfizer, Albert Bourla, dijo la semana pasada que miles de cursos del tratamiento fueron enviados al país el año pasado y en el último par de semanas se enviaron millones más.

Rio Tinto PLC (RIO): La minera dijo que la reapertura de China de las restricciones del COVID-19 va a aumentar los riesgos a corto plazo de la mano de obra y la escasez de la cadena de suministro, mientras que también señaló un fuerte comienzo de los envíos de mineral de hierro para 2023.

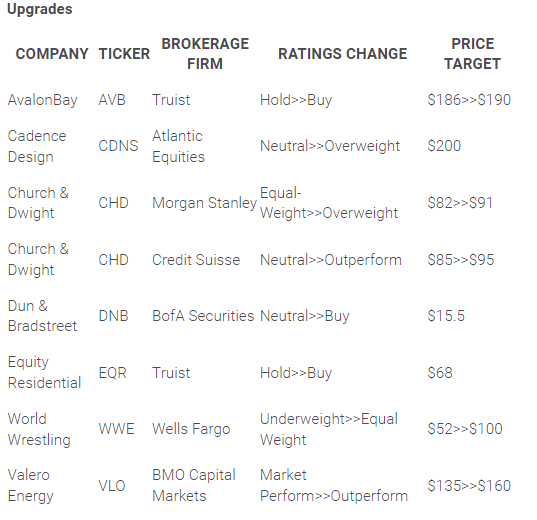

Mejoras y rebajas

Fuente: WSJ.com

Datos económicos

La libra esterlina se mantiene firme. Los economistas de Scotiabank señalan que las perspectivas para la libra esterlina son positivas.

Las señales de impulso a corto plazo son alcistas

"El sólido rebote de la lib ra desde niveles inferiores a 1.19 la semana pasada ha dado un aspecto positivo a los gráficos y sugiere que la corrección de las pérdidas desde la zona media de 1.24 ha concluido. Al contado, sin embargo, le hace falta recuperar y mantener 1.2290/00 para despertar más interés comprador".

"Las señales de impulso a corto plazo son alcistas, lo que apoya las perspectivas positivas para la libra y debería ayudar a limitar las pérdidas."

El USD/CAD lucha por encontrar una dirección firme y luce estancado en un rango en torno a 1.34, según la visión de los economistas de Société Générale. Ven que el rango podría mantenerse de cara a las próximas sesiones.

Los niveles de 1.3000/1.2950 deberían ser una zona de soporte significativo

"Falta una dirección clara, como ponen de manifiesto los movimientos cruzados en torno a la media móvil de 50 días. La acción del precio podría permanecer dentro de los límites de 1.3230 y 1.3660/1.3700. Recuperar el extremo superior de esta consolidación puede conducir a la reanudación de la tendencia alcista."

"En caso de que se materialice un descenso más profundo, los niveles de 1.3000/1.2950 deberían ser una zona de soporte significativa".

- El EUR/USD repunta tras la reciente caída.

- Los intentos alcistas necesitan superar 1.0874.

El EUR/USD parece ahora algo en modo de consolidación e intenta dejar atrás las sesiones recientes en terreno negativo.

Parece que el par está entrando en una fase de consolidación antes de la posible reanudación de la tendencia alcista. Más arriba del máximo del año en 1.0874 (16 de enero) debería aparecer el nivel redondo de 1.0900 en el horizonte a relativamente corto plazo.

Además, mientras se mantenga por encima de la línea de soporte a corto plazo cerca de 1.0580, deberían seguir habiendo más subas dentro de las posibilidades.

A más largo plazo, la visión constructiva se mantiene mientras esté por encima de la media móvil simple de 200 días en 1.0308.

EUR/USD gráfico de día

- Futuros de Wall Street apuntan a la baja tras el feriado.

- Inversores se preparan para resultados corporativos.

- Crecimiento en China en 2022 es el más bajo en décadas, pero dato superas las expectativas.

- Mercado de divisas se mueven en sentido lateral, en pequeños rangos.

Los futuros de Wall Street están cayendo el martes tras el feriado del lunes. Los mercados se mueven con relativa calma con los inversores a la espera de más resultados corporativos. El dólar suba modestamente mientras que los metales extienden la lenta corrección bajista.

Regreso en calma tras el feriado

En Asia, las bolsas cerraron con resultados mixtos. El Hang Seng perdió 0.78% y el Nikkei 225 subió 1.23%. En Europa, el FTSE 100 cae 0.29%, el DAX cede 0.11% y el CAC 40 pierde 0.21%. Los futuros de la bolsa estadounidense operan en rojo. En la previa el S&P 500 cae 0.20%, el Nasdaq 0.33% y el Dow Jones 0.16%.

En el premarket, Pfizer cae 1.40%, y Wells Fargo 1.25%, mientras que Tesla sube 2%. El martes tomará ritmo la presentación de resultados corporativos y será, entre otras, el turno de Morgan Stanley, Goldman Sachs, Citizens Financial Group Inc, Interactive Brokers y United Airlines.

Se conocieron datos económicos de China que fueron mejores a los esperado, pese a mostrar que el crecimiento para el 2022 fue del 3%, debajo del objetivo del 5.5% y la segunda más baja desde fines de la década de 1970. La producción industrial en diciembre se expandió 1.3% (mayor al incremento esperado del 0.1%), las ventas minoristas cayeron 1.8% (-9%), y el PIB se estancó en el cuatro trimestre (-1.1%).

En el Reino Unido se anunciaron nuevos paros ferroviarios para febrero. Se conocieron datos del mercado laboral mejores a los esperados. La tasa de desempleo se mantuvo en 3.7% en diciembre, mientras que los ingresos subieron 6.4% en los tres meses a noviembre con respecto a un año atrás. Los datos apoyan la posibilidad de subas significativas en la tasa de interés por parte del Banco de Inglaterra. Esto impulsó a la libra esterlina. El GBP/USD opera sobre 1.2250 y el EUR/GBP retrocede debajo de 0.8840 tras acercarse a 0.8900. El miércoles se publicarán cifras de inflación. Se espera que el Índice de Precios al Consumidor (ICP) baje desde 10.7% a 10.6%.

Gran parte de la atención de los mercados se va centrando en la reunión del Banco de Japón de dos días. La decisión se conocerá el miércoles. Es el penúltimo encuentro presidido por el gobernador Haruhiko Kuroda. En la previa de la reunión el yen llegó a máximos en meses, ante la posibilidad de un cambio. Se espera una volatilidad extrema para la sesión asiática del miércoles. También para los bonos japoneses. El rendimiento del bono a 10 años sigue presionando contra el nuevo límite del 0.5%. El USD/JPY sube el martes y alcanzó niveles sobre 129.00, pero la tendencia sigue firmemente a la baja.

En Canadá, el martes se publicarán las cifras de inflación de diciembre. Se espera una baja en el IPC anual desde 6.8% a 6.3%. El USD/CAD operan sin cambios relevantes con respecto al cierre del lunes.

En EE.UU. el martes se destaca la publicación del índice Empire manufacturero y el miércoles será el turno de los reportes de producción industrial y de ventas minoristas. En lo que respecta a la Reserva Federal, expondrán en público el martes John Williams de la Fed de Nueva York. El dólar el martes opera sin grandes cambios y mantiene el tono de debilidad. Se está desarrollando el foro mundial de Davos en Suiza.

Las criptomonedas convalidan los avances recientes. Bitcoin opera en 21.250$ y Ethereum en 1.570$. Los metales están retrocediendo levemente, con el oro en 1.910$ y la plata en 24.10$. Los precios del petróleo suben el martes. El barril de WTI está próximo a los máximos recientes sobre 80.00$.

Niveles técnicos

- El DXY cede parte del buen avance del lunes.

- Más recorridos en rangos en torno a los niveles actuales luce probable.

El auspicioso comienzo de semana para el dólar duró poco, ya que el Índice del Dólar de EE.UU. (DXY) deshizo el martes de parte de las recientes ganancias.

De momento, la continuación de la tendencia lateral parece ser dominante para el dólar, al menos a corto plazo.

En caso de que los osos recuperen el control, la pérdida del mínimo de enero en 101.98 (13 de enero) debería volver a poner en el radar de los inversores una posible caída más profunda hasta el mínimo de mayo de 2022 en torno a 101.30 (30 de mayo) antes del nivel psicológico de 100.00. Al alza, no hay obstáculos importantes hasta el máximo de enero en 105.63 (6 de enero).

Mientras tanto, por debajo de la media móvil simple (SMA) de 200 días en 106.41, las perspectivas para el índice deberían seguir siendo negativas.

DXY gráfico de día

- El EUR/JPY se suma a las ganancias del lunes, más allá de la barrera de 139.00.

- Inmediatamente al alza se encuentra ahora la media móvil simple de 200 días.

El EUR/JPY avanza por segunda sesión consecutiva y amplía la ruptura del área de 138.00 el martes.

El retroceso pronunciado de la semana pasada parece haber encontrado un soporte bastante sólido en la zona de 138.00 por el momento. El rebote posterior parece saludable y se dirige inicialmente a la media móvil simple (SMA) clave de 200 días, hoy en 140.70.

Las perspectivas para el EUR/JPY deberían seguir siendo negativas mientras se mantenga por debajo de la SMA de 200 días.

EUR/JPY gráfico de día

- El yen pierde momento antes de la decisión del Banco de Japón.

- Crece la expectativa en torno a lo que decidirá el banco central.

- USD/JPY corrige al alza, desde mínimos desde mayo.

El USD/JPY está subiendo por segunda jornada en forma consecutiva, recuperándose luego de haber caído a mínimos desde mayo en 127.21. El par llegó el martes hasta 129.16, pero aún no consigue afirmarse sobre 129.00. El miércoles se conocerá la decisión del Banco de Japón.

La reunión del banco central japonés (BoJ) genera una gran expectativa ya que hay especulaciones sobre los posibles anuncios, que si bien podrán no implicar cambios inmediatos, sí implicarían una modificación en la estrategia y el rumbo. Se especula con un posible “pivot” que sería el inicio del fin de la política ultra-expansiva. Esto está generando gran atención y llevará a una gran volatilidad en la sesión asiática del miércoles.

En la previa a dicha reunión, el yen ha estado subiendo en el mercado. La suba del USD/JPY de las últimas horas refleja una corrección a dicho movimiento. La tendencia del par sigue claramente bajista y un cambio en el BoJ podría empujarlo más a la baja.

El martes el dólar intenta recuperar terreno en el mercado, en una jornada de gran calma. El calendario económico se muestra liviano destacándose el reporte Empire manfuacturero.

Wall Street volverá a operar con normalidad luego del feriado del lunes. Los rendimientos de los bonos del Tesoro están subiendo lo que da cierto apoyo a los avances del USD/JPY.

Niveles técnicos

En una entrevista concedida el martes a WELT TV, el Ministro de Economía de Alemania, Robert Habeck, declaró que "si se produce una recesión, posiblemente sería sólo muy breve y no muy profunda".

El ministro agregó que buscan que la inflación está por debajo del 5% a finales de año. Estima que posiblemente puedan evitar la recesión.

- Encuesta ZEW de Alemania muestra mejora en sentimiento económico.

- El dólar sube modestamente en el mercado el martes.

- EUR/USD con sesgo intradiario levemente bajista, y soporte en la zona de 1.0800.

El EUR/USD se está moviendo en sentido lateral el lunes, en un pequeño rango por encima de 1.0800. El par opera próximo a los mínimos intradiarios en 1.0810, con un sesgo levemente bajista, en una jornada de tranquilidad en los mercados financieros.

Horas atrás, el EUR/USD subió a un máximo en 1.0837, antes de cambiar de dirección. Los recorridos están siendo limitados, en sintonía con lo que ocurre con la mayoría de los pares de divisas.

El retroceso del EUR/USD tiene por detrás una modesta suba del dólar, que intenta recuperarse desde mínimos en meses. Tras el feriado del lunes en Wall Street, los rendimientos de los bonos confirman el rebote del viernes, dando apoyo al billete verde. Los principales índices bursátiles europeos y los futuros de los estadounidenses están cayendo.

El índice ZEW de sentimiento económico de Alemania en enero tuvo una gran recuperación al pasar desde -23.3 a 16.9, superando el -15.5 esperado. El índice de situación actual mejoró desde -61.4 a -58.6, debajo del -57 del consenso del mercado.

En EE.UU. se publicará el Empire Manufacturero y el Tesoro colocará deuda a 3 y 6 meses. El miércoles, se conocerá la lectura final de la inflación en la Eurozona en diciembre y saldrán varios reportes de EE.UU., incluyendo producción industrial y ventas minoristas. Además, para tener en cuenta mañana, el Banco de Japón anunciará su decisión de política monetaria.

Panorama

La tendencia dominante sigue siendo alcista y está sólida. El retroceso actual del EUR/USD es limitado, aunque en el gráfico de cuatro horas empiezan a tomar fuerza las señales a la baja. El quiebre de 1.0800 expondría el siguiente soporte que se localiza en torno a 1.0770.

Al alza, de confirmarse sobre 1.0835, el euro podría ganar momento para ir a buscar el área de 1.0865 y luego ya el foco pasará al máximo en meses alcanzado en el inicio de la semana en 1.0873 y la zona de 1.0900.

Niveles técnicos

El índice ZEW de sentimiento económico de la zona euro ha saltado en enero a 16.7 puntos después de marcar -23.6 en diciembre. Esta es la primera cifra positiva tras diez meses consecutivos en negativo. El resultado mejora notablemente los -61.5 puntos esperados por el consenso del mercado, siendo la mejor puntuación vista desde febrero de 2022.

El ZEW de sentimiento económico de Alemania ha trazado un dibujo simular, mejorando a +16.9 desde los -23.3 previos, superando los -15.5 estimados por el mercado.

El ZEW de situación actual germano se ha moderado en enero a -58.6 desde -61.4, aunque empeora los -57 previstos por los expertos. Este es el décimo cuarto mes consecutivo en negativo para el indicador, que no obstante muestra su mejor nivel en cinco meses, desde agosto de 2022.

EUR/USD reacción

El EUR/USD ha rebotado tras la publicación, subiendo primero a 1.0827 para luego caer a 1.0810, aproximándose al mínimo diario de 1.0806. Al momento de escribir, el par cotiza alrededor de 1.0814, perdiendo un 0.06% en el día.

- El precio del oro baja por segundo día consecutivo en medio de un ligero repunte del dólar estadounidense.

- Una combinación de factores debería contribuir a limitar cualquier retroceso significativo desde un máximo de varios meses.

- Las expectativas por menores subidas de tasas de la Fed podrían dar soporte en medio del riesgo de una posible recesión global.

El precio del oro (XAU/USD) se mueve a la baja el martes por segundo día consecutivo y se aleja de su nivel más alto desde abril, en torno a los 1.929$ alcanzados el día anterior. El XAU/USD se mantiene bajo presión durante la sesión europea, aunque logra mantenerse por encima del nivel de los 1.900$.

La modesta fortaleza del dólar estadounidense pesa sobre el precio del oro

El dólar estadounidense (USD) extiende el rebote del día anterior desde un mínimo de siete meses y gana tracción en medio de un modesto repunte en los rendimientos de los bonos del Tesoro de EE.UU.. Esto resulta ser un factor clave que pesa sobre los precios de las materias primas denominadas en dólares estadounidenses, incluido el oro. Dicho esto, las expectativas de un endurecimiento menos agresivo de la política monetaria por parte de la Reserva Federal (Fed) actúa como un viento en contra para el dólar.

Las expectativas por menores subidas de tasas por parte de la Reserva Federal para limitar las pérdidas

Los inversores parecen convencidos de que la Fed suavizará su postura de línea dura ante los signos de relajación de las presiones inflacionistas y el riesgo de una posible recesión. Además, varios miembros del Comité Federal de Mercado Abierto (FOMC) se mostraron partidarios de menores subidas de tasas y elevaron las expectativas por una subida de 25 puntos básicos en febrero. Esto, a su vez, debería seguir prestando cierto soporte al precio del oro sin rendimientos.

El temor a una recesión podría seguir dando soporte al precio del oro

Por otra parte, un tono de riesgo más suave podría contribuir a limitar cualquier caída significativa para el refugio seguro del XAU/USD, al menos por el momento. El sentimiento de los mercados sigue siendo frágil en medio de las preocupaciones sobre los vientos en contra derivados del peor brote de COVID-19 en China. Además, la prolongada guerra entre Rusia y Ucrania ha avivado la preocupación por una recesión económica mundial más profunda.

Los datos macroeconómicos chinos, ligeramente mejores, no logran dar impulso

Esto, en gran medida, eclipsa un dato del Producto Interior Bruto (PIB) chino mejor de lo esperado, que mostró que la economía creció a una tasa anualizada del 2.9% en el cuarto trimestre. Además, la mejora de las tendencias de las ventas minoristas y la producción industrial chinas alimentó el optimismo sobre la recuperación de la segunda economía mundial. Esto, sin embargo, no consigue impulsar la confianza de los inversores.

La corrección de la caída podría considerarse una oportunidad de compra

El trasfondo fundamental mencionado sugiere que el camino de menor resistencia para el precio del oro es al alza. Por lo tanto, cualquier retroceso correctivo podría verse como una oportunidad de compra y es más probable que siga siendo limitado. Los participantes del mercado ahora esperan la publicación del índice manufacturero Empire State de los Estados Unidos para obtener algún impulso más tarde al inicio de la sesión americana.

Perspectiva técnica del precio del oro

Desde un punto de vista técnico, el oro se encuentra en una tendencia alcista a medio plazo, lo que favorece que se produzcan más subidas. Sin embargo, la última recuperación acelerada de finales de diciembre y enero perforó el límite superior de su canal alcista, lo que sugiere un posible agotamiento y el riesgo de una corrección, aunque no de reversión.

Existe el riesgo de un retroceso hacia la línea inferior del canal en la región de 1.895$-1.900$ que actuará como soporte y decidirá el próximo movimiento direccional para el oro. El Índice de Fuerza Relativa (RSI) de 14 días actualmente está saliendo de la sobrecompra, lo que refuerza aún más la idea de que podría surgir un deslizamiento correctivo, y hoy será crítico al respecto, ya que una fijación por debajo del nivel 70 del RSI proporcionará una clara señal técnica para vender, añadiendo más impulso al retroceso. Si se da el caso, una ruptura y un cierre por debajo de la línea del canal en los 1.895$ probablemente atraiga nuevas ventas y se produzca una fuerte caída hasta un objetivo inicial en los 1.845$ y después en los 1.825$.

Oro niveles clave

El dólar busca estabilizarse en medio de la cautela de los mercados. Según informan los economistas de ING, el DXY cotizará hoy dentro de un rango de 102.00-102.50.

Hoy no hay declaraciones de la Fed en horario europeo

"El dólar se mantiene estable. El calendario de datos de EE.UU. sólo comienza realmente con lo que puede ser una publicación suave de las ventas minoristas de diciembre de EE.UU. mañana. Además, la Fed no se pronunciará hoy en horario europeo".

"Es probable que el DXY siga consolidándose en un rango de 102.00-102.50 hoy. Mañana podría producirse una ruptura a la baja en Asia, si el Banco de Japón modificara de nuevo su objetivo de rendimiento del JGB a 10 años".

Siegfried Russwurm, Presidente de la asociación alemana de industrias BDI, declaró el martes que se espera una ligera contracción de la economía este año.

Declaraciones destacadas

"Se prevé que la economía alemana se contraiga un 0.3% este año".

"Predominarán las tendencias ligeramente recesivas a principios de año, veremos una tendencia al alza a partir de primavera".

"Vemos un aumento real del 1% en las exportaciones alemanas de bienes y servicios en 2023, por detrás del comercio mundial, que se espera que crezca en torno al 1.5%".

Reacción de los mercados

El par EUR/USD sigue moviéndose de un lado a otro en un rango definido entre 1.0810 y 1.0840 en lo que va de martes, a la espera de la encuesta ZEW de Alemania que se espera pueda dar un nuevo impulso.

Haitham Al Ghais, Secretario General de la Organización de Países Exportadores de Petróleo (OPEP), declaró el martes que el cártel "espera un aumento de la demanda de petróleo en China de 500.000 barriles por día este año".

Declaraciones destacadas

"La OPEP es cautelosamente optimista sobre la economía mundial".

"La OPEP espera a ver qué ocurre tras las vacaciones de Año Nuevo en China".

"Las mayores cuotas de importación de petróleo de China son una buena señal".

"La OPEP también está atenta a una posible desaceleración en Europa y EE.UU.".

"La OPEP tiene que equilibrar el crecimiento de Asia con la desaceleración de Occidente".

"La OPEP+ hará lo necesario para mantener estable el mercado del petróleo".

"La OPEP tiene ahora una mayor capacidad de producción excedentaria".

Reacción de los mercados

En medio de los comentarios del jefe de la OPEP, el precio del WTI está revirtiendo por debajo de la zona de 80$, cotizando actualmente a 79.76$. El petróleo estadounidense gana al momento de escribir un 0.80% en el día.

En respuesta a la "Ley de Reducción de la Inflación" (IRA) estadounidense, el Comisario europeo de Economía, Paolo Gentiloni, declaró el martes que "tenemos que reforzar nuestra competitividad simplificando las normas sobre ayudas estatales".

Declaraciones destacadas

"Tenemos una muy buena asociación EE.UU.-UE".

"Tenemos que apoyar nuestra competitividad, no iniciar una guerra de subvenciones con EE.UU.".

Una mayor caída podría forzar al USD/JPY a volver a probar el nivel de 126.35 a corto plazo, según comentan la economista Lee Sue Ann y el estratega de Mercados Quek Ser Leang del UOB Group.

Comentarios destacados

Vista a 24 horas: "Ayer destacamos que "el impulso bajista parece estar frenándose y esto, unido a unas condiciones de sobreventa profundas, sugiere que es improbable que el USD/JPYse debilite mucho más" y esperábamos que el USD/JPY"cotice entre 127.40 y 129.25". Posteriormente, el USD/JPYcayó hasta 127.21 y rebotó hasta un máximo de 128.86 antes de cerrar en 128.54 (+0.52%). Consideramos que la evolución del precio forma parte de una consolidación y esperamos que el USD/JPYcotice hoy dentro de un rango de 127.85/129.05".

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización de ayer (16 de enero, USD/JPY en 128.00). Tal y como destacamos, "el riesgo para el USD/JPYsigue siendo a la baja, y el siguiente nivel a vigilar es 126.35". Al alza, la superación de 130.05 (sin cambios en el nivel de "resistencia fuerte") indicaría que el USD/JPYno se debilitará más."

Comentando las estadísticas del mercado laboral del Reino Unido del martes, el ministro británico de Finanzas, Jeremy Hunt, ha dicho que "no debemos hacer nada que corra el riesgo de incrustar permanentemente los altos precios en nuestra economía, lo que sólo prolongará el dolor para todos".

El par GBP/USD vuelve a subir por encima de 1.2200, respaldado por el repunte del crecimiento de las ganancias salariales en el Reino Unido, que elevó la probabilidad de una subida de tasas del Banco de Inglaterra (BoE) de 50 puntos básicos (pb) al 74%. Las ganancias medias por hora en el Reino Unido subió al 6.4% en noviembre, frente al 6.3% previsto.

La atención se centra ahora en los datos del índice de precios al consumidor IPC del Reino Unido del miércoles para obtener nuevas pistas sobre la senda política del Banco de Inglaterra para 2023.

Mario Centeno, miembro del Consejo del Banco Central Europeo (BCE) y Gobernador del Banco de Portugal, ha declarado el martes que "lo más probable es que el crecimiento del cuarto trimestre en Europa siga siendo positivo".

Comentarios adicionales

"La economía nos viene sorprendiendo trimestre tras trimestre".

"Quizá también nos sorprenda en el primer semestre de este año".

"No hay señales de efectos de segunda ronda en Europa".

- El precio de la plata se mueve a la baja el martes, aunque no hay ventas de continuación por el momento.

- La configuración sigue favoreciendo a los alcistas y apoya las perspectivas de ganancias adicionales.

- Una ruptura por debajo de la confluencia de 23.40-35$ podría anular la tendencia positiva.

El precio de la plata (XAG/USD) se mueve a la baja durante la sesión europea del martes, aunque no ha tenido continuación y se mantiene dentro del rango operativo más amplio del día anterior. El metal blanco logra mantenerse por encima del nivel de los 24.00$ y parece dispuesto a seguir revalorizándose.

La reciente evolución del precio en el último mes constituye la formación de un canal ascendente. El extremo inferior de dicho canal de tendencia, actualmente en torno a la zona de 23.40$-23.35$, coincide con la SMA de 200 periodos en el gráfico de 4 horas y debería actuar como punto fundamental para el XAG/USD.

Los osciladores en el gráfico de 4 horas/diario, aunque han ido perdiendo tracción, se mantienen en territorio positivo y favorecen a los alcistas. Dicho esto, será prudente esperar a que se produzcan algunas compras de continuación por encima del máximo de varios meses, en torno a la zona de 24.50$, antes de posicionarse para nuevas ganancias.

El posterior movimiento al alza podría elevar al XAG/USD hacia el nivel psicológico de 25.00$ por primera vez desde abril de 2022. Algunas compras de continuación deberían allanar el camino para una extensión del movimiento alcista hacia el siguiente obstáculo relevante cerca de la zona de resistencia de 25.35$-25.40$.

Por otro lado, cualquier caída significativa por debajo del nivel de 24.00$ probablemente atraiga a nuevos compradores y permanezca limitada cerca del soporte de confluencia antes mencionado, en torno a la zona de 23.40$-23.35$. Una ruptura convincente por debajo de esta región anulará la perspectiva positiva y cambiará el sesgo a favor de los bajistas.

El XAG/USD podría debilitarse por debajo del nivel de 23.00$ y acelerar la caída hacia la zona de 22.60$-22.55$. La trayectoria bajista podría extenderse aún más hacia el siguiente soporte relevante cerca de la zona de 22.10$-22.00$.

Plata gráfico de 4 horas

Plata niveles técnicos adicionales

El par EUR/USD cotiza lateralmente en torno a 1.0830. Sin embargo, las tendencias macroeconómicas a corto plazo siguen siendo soporte para el par, señalan los economistas de ING.

Continúa la caída de los precios del gas en Europa

"Las tendencias de la demanda de China son un soporte para divisas procíclicas como el Euro. Esa mejor perspectiva para la Eurozona podría aparecer en la encuesta ZEW de inversores alemanes de enero de hoy, donde se espera que el componente de expectativas haya mejorado de -23 a -15."

"La continuación de la caída del gas natural europeo sigue siendo positiva para la balanza comercial de la Eurozona y supone un soporte para el Euro."

"El EUR/USD podría consolidarse hoy en un rango de 1.0780-1.0870, pero las tendencias macroeconómicas a corto plazo siguen siendo soporte para el par."

- El NZD/USD sube el martes, aunque no logra superar la zona de 0.6400 con decisión.

- Los datos macroeconómicos alentadores de China sirven de soporte, aunque una combinación de factores limita las ganancias del par.

- Los temores de recesión y una modesta fortaleza del USD impiden una subida significativa del par.

El par NZD/USD gana algo de tracción positiva al inicio de la sesión europea del martes, aunque tiene dificultades para capitalizar el movimiento por encima del nivel de 0.6400. El par permanece atrapado en un rango familiar mantenido durante la última semana y media.

Los datos económicos chinos, mejores de lo esperado, alimentaron el optimismo sobre la recuperación de la segunda economía mundial y prestaron cierto soporte al par NZD/USD. De hecho, China registró un crecimiento del 2.9% durante el cuarto trimestre y la producción industrial superó las estimaciones. Además, las ventas minoristas se contrajeron menos de lo previsto y apuntaron a una tendencia positiva entre los consumidores.

Dicho esto, el brote de COVID-19 en China sigue pesando en el sentimiento de los inversores. Esto se pone de manifiesto en un tono más suave en torno a los mercados bursátiles, lo que beneficia al USD de refugio seguro y actúa como viento en contra para el NZD, sensible al riesgo. Esto, a su vez, justifica cierta cautela por parte de los alcistas agresivos antes de posicionarse para cualquier movimiento alcista significativo para el par NZD/USD.

Mientras tanto, es más probable que el repunte del USD se mantenga limitado en medio de la creciente aceptación de que la Fed suavizará su postura de línea dura en medio de señales de alivio de las presiones inflacionistas. Además, varios funcionarios de la Fed se mostraron partidarios de menores subidas de las tasas y reafirmaron sus expectativas a una subida de 25 puntos básicos en febrero. Todo ello debería frenar el dólar y limitar la caída del par NZD/USD, al menos por ahora.

El trasfondo fundamental mixto podría frenar a los operadores a la hora de abrir posiciones direccionales en torno al par NZD/USD y apoya las perspectivas de una extensión de la acción del precio limitada en un rango. En la agenda del martes se publicará el índice manufacturero Empire State. Esto, junto con el sentimiento de riesgo más amplio, podría influir en el USD y proporcionar cierto impulso al par.

NZD/USD niveles técnicos

- El USD/CAD oscila en un rango estrecho y está influido por una combinación de factores divergentes.

- Un modesto repunte de los precios del petróleo crudo beneficia al CAD y actúa como viento en contra para el par.

- Un tono de riesgo más suave beneficia al USD de refugio seguro y ayuda a limitar cualquier caída significativa en el par.

- Los operadores esperan ahora un nuevo impulso de la inflación al consumidor canadiense y de los datos macroeconómicos de EE.UU.

El par USD/CAD no logra avanzar con fuerza durante la jornada del martes y se mueve dentro de un rango estrecho al inicio de la sesión europea. El par se encuentra actualmente en torno al nivel de 1.3400, prácticamente sin cambios en el día, y está influenciado por una combinación de factores divergentes.

Un modesto repunte de los precios del petróleo crudo beneficia al CAD, divisa vinculada con los precios de las materias primas, y actúa como viento en contra para el par USD/CAD. El factor negativo, en gran medida, se ve compensado por algunas compras en torno al dólar estadounidense que, a su vez, prestan cierto soporte al par y ayudan a limitar la caída, al menos por el momento.

Los datos publicados este martes mostraron que la economía china creció a un ritmo mejor de lo esperado en el cuarto trimestre. Además, la mejora de las tendencias en las ventas minoristas y la producción industrial chinas alimentó el optimismo sobre una recuperación económica en el mayor importador de petróleo del mundo y actúa como viento de cola para los precios del petróleo.

Sin embargo, la preocupación por una posible recesión mundial impide que el oro líquido suba de forma significativa. Los operadores también se muestran reticentes y prefieren mantenerse al margen a la espera del informe mensual de la OPEP, que se publicará este martes y en el que se tendrá en cuenta cualquier cambio en las previsiones de demanda para el año en curso.

El dólar estadounidense, por su parte, atrae algunos flujos monetarios de refugio seguro en medio de la cautela predominante en los mercados, aunque carece de convicción alcista en medio de las esperanzas de un endurecimiento menos agresivo de la política monetaria por parte de la Fed. El trasfondo fundamental mixto justifica cierta cautela antes de posicionarse para una dirección intradía firme para el par USD/CAD.

En el futuro, la atención se centrará en las cifras de inflación al consumidor de Canadá, que se publicarán más tarde durante la sesión americana. Esto, junto con la dinámica de los precios del petróleo, podría influir en el dólar canadiense. Por otro lado, en los Estados Unidos se publicará el Índice Empire State de Manufactura, que podría dar un nuevo impulso al par USD/CAD.

USD/CAD niveles técnicos

Un movimiento convincente por encima del nivel de 1.2330 en el GBP/USD parece poco probable por el momento, según sugieren el Economista Lee Sue Ann y el Estratega de Mercados Quek Ser Leang en UOB Group.

Comentarios destacados