- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Los datos publicados el viernes mostraron que las ventas minoristas en Canadá cayeron un 0.1% en noviembre, lo que supone una mejora respecto a la estimación preliminar de una caída del 0.5%. Los analistas de CIBC señalan que algunos de los detalles no fueron tan alentadores, y que la tendencia subyacente sigue mostrando que las ventas minoristas se mueven a grandes rasgos lateralmente en términos de volumen. Esperan que el Banco de Canadá suba las tasas de interés en 25 puntos básicos la semana próxima.

Declaraciones destacadas:

"En un tono más positivo, la estimación adelantada para diciembre mostró un aumento de las ventas globales del 0.5%, que debería ser aún mejor en términos de volumen, dada la fuerte caída de los precios de la gasolina que se observó durante el mes. Así pues, en conjunto, los dos meses sugieren que las ventas minoristas canadienses siguen atravesando un bache, pero al menos se trata de un bache que va más hacia los lados que hacia abajo".

"Las ventas minoristas en términos de volumen no aumentan, pero tampoco caen, lo que sugiere que el ahorro acumulado durante la pandemia puede estar protegiendo en cierta medida el consumo del impacto de la subida de las tasas de interés. Sin embargo, dado que el ahorro ya no está tan inflado como antes, sobre todo en términos ajustados a la inflación, y que los tipos han subido aún más, el consumo de los hogares aún podría registrar algunos descensos modestos en el primer semestre de 2023. Seguimos viendo una última subida de 25 puntos básicos por parte del Banco de Canadá la próxima semana".

- El EUR/JPY rebotó desde los mínimos del día en 139,03 y alcanzó un máximo diario en 141,19 antes de perder fuerza.

- La recuperación del EUR/JPY y la consecución de un cierre diario por encima de la EMA de 200 días mantiene a los alcistas esperanzados en una subida de los precios.

El euro (EUR) repunta con fuerza el viernes, de cara al fin de semana, mientras que el yen japonés (JPY) se debilita tras la reunión de política monetaria del Banco de Japón ( BOJ ), que mantiene su postura moderada, y el Control de la Curva de Rendimiento (YCC). Por lo tanto, el EUR/JPY gana tracción y opera en 140,63, por encima de su precio de apertura en más de un 1%.

Análisis del precio del EUR/JPY: Perspectivas técnicas

El gráfico diario del EUR/JPY muestra al par recuperando las medias móviles exponenciales (EMA) de 20 y 200 días, cada una en 140.45 y 140.15, respectivamente, lo que mantiene a los alcistas esperanzados en precios más altos. Además, el Índice de Fuerza Relativa (RSI) apunta al norte y está a punto de volverse alcista, consolidando aún más el sesgo neutral-alcista, mientras que la Tasa de Cambio (RoC) retrata un fuerte sentimiento alcista en el par.

Por lo tanto, el camino de menor resistencia para el EUR/JPY es alcista. Por lo tanto, la primera resistencia del EUR/JPY sería el máximo del 20 de enero en 141.19, seguido por el máximo diario del 18 de enero en 141.68, y por la figura en 142.00. Como escenario alternativo, si el EUR/JPY no supera los 141.00 podría allanar el camino a la baja. Los niveles clave de soporte para el EUR/JPY serían el nivel psicológico de 140.00, seguido por el mínimo diario del 20 de enero en 139.03, y luego el mínimo del 19 de enero en 137.91.

Niveles técnicos clave para el EUR/JPY

La próxima semana, el Banco de Canadá celebrará su reunión de política monetaria. Los analistas de TD Securities esperan una subida de tasas de 25 puntos básicos, en línea con el consenso del mercado. Señalan que el dólar canadiense (CAD) puede no recibir mucho sesgo de dirección de la reunión.

Declaraciones destacadas:

"Esperamos que el BOC suba 25 pb en enero, y prevemos que esta será la última subida de este ciclo (aunque el componente prospectivo no excluirá futuras subidas)."

"Aunque se espera que esta sea la última subida, es posible que el CAD no reciba mucho sesgo direccional de esta reunión, ya que la curva puede seguir sesgada a mirar hacia el otro lado de este ciclo de tasas de interés. Dicho esto, el CAD puede ser más sensible a cualquier elemento moderado si el BOC hace hincapié en los elementos de la BOS. Vemos una dinámica diferenciada en los cruces dadas las correlaciones de riesgo".

- El GBP/USD está casi plano debido a que el dólar estadounidense ha borrado sus ganancias anteriores y a un impulso de apetito de riesgo.

- Los datos de EE.UU. mostraron que el mercado inmobiliario sigue debilitado, lo que supone un viento en contra para el dólar.

- Waller, de la Fed: Soporta subidas de tasas de 25 puntos básicos, aunque no espera recortes de tasas para finales de año.

El GBP/USD se tambaleó durante la sesión norteamericana, en torno a la zona de 1.2360-1.2390, en torno al Fix de Londres, incapaz de obtener una dirección clara. Aumentó el apetito por el riesgo, lo que suele favorecer a la libra esterlina (GBP), pero los débiles datos económicos del Reino Unido pesaron sobre la GBP/USD. En el momento de escribir estas líneas, el par GBP/USD opera en 1.2391.

GBP/USD fluctúa entre ganancias y pérdidas mientras el dólar retrocede

Sentimiento optimista. El dólar estadounidense retrocedió desde los máximos alcanzados anteriormente, como muestra el Índice del dólar, en 102.552, y se aferra a unas minúsculas ganancias del 0.05% en torno a 102.103. Por lo tanto, el par GBP/USD subió desde mínimos diarios en torno a 1.2330, con el objetivo de recortar sus pérdidas anteriores.

En cuanto a los datos, el calendario económico estadounidense reveló que las Ventas de Viendas Existentes cayeron un 1.5% y alcanzaron su nivel más bajo desde 2010, según informó la Asociación Nacional de Agentes Inmobiliarios. El ciclo de endurecimiento de la Reserva Federal (Fed) empujó al mercado inmobiliario a la recesión. Pero últimamente, algunos funcionarios de la Fed han revelado sus intenciones de ralentizar el ritmo de subidas de tipos, haciendo hincapié en la necesidad de mantener las tasas más altas durante más tiempo.

El presidente de la Fed de Filadelfia, Patrick Harker, apoya la idea de subir los tipos a un ritmo más lento y declaró: "Unas subidas de 25 puntos básicos serán apropiadas en el futuro" Harker espera que la economía estadounidense crezca un 1% y que la tasa de desempleo salte del 3.5% al 4.5%. Más tarde, la Presidenta de la Fed de KansasCiti, Esther George, afirmó que la Reserva Federal debe ser "paciente" para ver si la inflación en el sector servicios disminuye.

A última hora, Christopher Waller, miembro del Consejo de la Fed, afirmó que la percepción del mercado sobre la tasa terminal no dista mucho de la situación de la tasa de los Fondos Federales (FFR) y añade que el Banco Central de EE.UU. tendría que mantener las tasas altas, "no recortar las tasas para finales de año".

Mientras tanto, las Ventas Minoristas del Reino Unido para noviembre cayeron bruscamente e hicieron caer al GBP/USD. Las cifras mostraron que las ventas cayeron un 1% intermensual, señal de que la inflación y las subidas de tipos del Banco de Inglaterra (BoE) están afectando a los británicos. Informamos también de que la confianza del consumidor británico cayó por primera vez en tres meses, volviendo a mínimos históricos.

¿Qué hay que tener en cuenta?

La semana que viene en el Reino Unido se publicarán los índices PMI preliminares de manufacturas y servicios, así como el Índice de Precios de Producción (IPP). En EE.UU. se publicarán los índices preliminares de manufacturas y servicios, el Producto Interior Bruto (PIB) avanzado del cuarto trimestre, los pedidos de bienes duraderos y el indicador de inflación preferido por la Fed, el IPC subyacente.

GBP/USD Niveles técnicos clave

- Un impulso de apetito de riesgo favoreció a divisas como el dólar australiano.

- El mercado inmobiliario estadounidense sigue deteriorándose, como demuestra el desplome de las Ventas de Viendas Existentes.

- Los funcionarios de la Fed están a favor de una desaceleración de las subidas de tasas, aunque se mantiene la postura de "más alto por más tiempo".

El AUD/USD subió el viernes a mediados de la sesión norteamericana, tras un informe de empleo poco alentador de Australia que provocó una caída por debajo de 0,6900. El viernes, la historia es diferente, con el AUD/USD recuperando algo de terreno, mientras que el dólar estadounidense (USD) está emparejando sus ganancias anteriores. En el momento de escribir estas líneas, el AUD/USD cotiza en 0.69600, subiendo un 0.74% en el día.

AUD/USD subió, respaldado por el optimismo de los inversores y la debilidad del USD

Wall Street sigue retratando el ánimo positivo de los inversores. Los datos de Estados Unidos (EE.UU.) muestran un deterioro preliminar, ya que las Ventas de Viendas Existentes de diciembre cayeron un 1.5%, su nivel más bajo desde noviembre de 2010, según la Asociación Nacional de Agentes Inmobiliarios.

"Diciembre fue otro mes difícil para los compradores, que siguen enfrentándose a un inventario limitado y a las altas tasas hipotecarias", dijo el economista jefe de la NAR, Lawrence Yun. "Sin embargo, se espera que las ventas repunten pronto, ya que las tasas hipotecarias han disminuido notablemente después de alcanzar su punto máximo a finales del año pasado."

Mientras tanto, un retroceso en el Índice del dólar, que sigue el comportamiento del dólar frente a sus pares, imprime ganancias mínimas del 0,06%, a 102,123, tras alcanzar un máximo diario de 102.552. Por el contrario, los rendimientos del Tesoro estadounidense avanzan, con el rendimiento de los bonos del Tesoro a 10 años subiendo nueve puntos básicos, hasta el 3.488%.

Mientras tanto, un par de funcionarios de la Fed cruzaron las noticias. El presidente de la Fed de Filadelfia, Patrick Harker, abrió la puerta a una reducción de las subidas de los tipos de interés, afirmando que "las subidas de 25 puntos básicos serán apropiadas en el futuro", y espera que la economía estadounidense crezca un 1% y que la tasa de desempleo salte al 4.5% desde el 3.5%. Más tarde, la presidenta de la Fed de KansasCiti, Esther George, dijo que la Reserva Federal debe ser "paciente" para ver si la inflación en el sector servicios está disminuyendo.

Niveles técnicos clave del AUD/USD

El precio del oro registró su quinta subida semanal consecutiva. El XAU/USD podría extender su tendencia alcista hasta los 1.950$, como señala Dhwani Mehta de FXStreet.

La configuración técnica diaria favorece a los alcistas del Oro

"El rebote del precio del oro desde el soporte de la línea de tendencia horizontal en torno a los niveles de 1.897$ ha reavivado la tendencia alcista, con los compradores posicionados para una prueba del nivel psicológico de 1.950$. La próxima parada se sitúa en los máximos del 20 y 22 de abril, en torno a 1.958$. Una ruptura sostenida por encima de estos últimos desencadenará una nueva recuperación hacia el umbral crítico de los 2.000$."

"Los vendedores de oro volverán a desafiar el soporte situado justo por debajo de los 1.900$, en caso de que los inversores recurran a la recogida de beneficios en sus posiciones largas en oro, ante el reciente repunte. Un cierre diario por debajo de dicho límite bajista limitará la corrección hacia la zona de los 1.865$, donde confluyen el máximo del 11 de enero y la media móvil diaria ascendente de 21".

- El franco suizo, entre los que peor se comportaron el viernes.

- El USD/CHF se encamina hacia la pérdida semanal, pero lejos de mínimos.

- El EUR/CHF amplía su rebote y se acerca a la paridad.

El USD/CHF subió el viernes, pero sigue bajando en la semana. El par subió a 0.9234, alcanzando el nivel más alto en dos días y luego retrocedió hacia 0.9200, en medio de un dólar estadounidense más débil.

En términos semanales, el par retrocedió menos de 50 puntos, tras recuperarse desde 0.9080. El cierre semanal lejos del mínimo muestra algunas dificultades para que el franco suizo extienda la recuperación.

El dólar desciende

El dólar perdió impulso tras el cierre de sesión de Londres y los datos económicos estadounidenses. Las Ventas de Viendas Existentes cayeron en diciembre de 4.08 millones a 4.02 millones en diciembre, por encima de los 3.96 millones del consenso de los mercados.

La presidenta de la Reserva Federal de Kansas City, Esther George, declaró el viernes que la economía estadounidense está respondiendo a las medidas de la Fed. Añadió que es alentador ver que la inflación desciende, pero advirtió de que tienen que ser más pacientes a la hora de evaluar si la inflación se encuentra en una senda sostenible a la baja.

El presidente del Banco Nacional Suizo (SNB), Thomas Jordan, declaró el viernes que "la prioridad absoluta debe ser reducir la inflación hasta el nivel de estabilidad de precios". Añadió que no dudará en restablecer tasas de interés negativas para hacer frente a la inflación negativa.

Los analistas del Commerzbank, prevén que el USD/CHF suba en los próximos meses, alcanzando los 0.95 en junio y lo ven terminando el año en 0.94 y retomando la senda alcista en 2024.

El EUR/CHF subió con fuerza el viernes, acercándose de nuevo a la zona de paridad. "La inflación en Suiza se ha vuelto últimamente más benigna, lo que significa que el SNB podría haber llegado pronto al final de su ciclo de subidas de tipos. En cambio, es probable que el BCE frene su política monetaria durante un poco más de tiempo. Por ello, hemos ajustado ligeramente al alza nuestras previsiones sobre el EUR/CHF", señalan los analistas de Commerzbank. Ven el cruce en 1.01 en junio y en 1.02 en septiembre.

Niveles técnicos

- El yen japonés, entre los países del G10 con peor comportamiento tras el statu quo del BOJ.

- El dólar estadounidense se debate entre el aumento de los rendimientos y el sentimiento de riesgo.

- El USD/JPY intenta recuperarse, aún limitado por debajo de la SMA de 20 días.

El USD/JPY se alejó de los máximos diarios durante la sesión americana del viernes, retrocediendo por debajo de 130.00. El par alcanzó los 130,60, el nivel más alto en dos días. El USD se debilitó a última hora del viernes en medio de una mejora del apetito por el riesgo.

En cuanto a los datos económicos, el viernes la Asociación Nacional de Agentes Inmobiliarios dijo que las Ventas de Viendas Existentes en EE.UU. cayeron a 4.02 millones (tasa anual) en diciembre, por encima del consenso del mercado de 3.95 millones. Anteriormente, Japón informó de que el Índice de Precios al Consumo subyacente en diciembre aumentó un 4.0% respecto al año anterior, el nivel más alto en 41 años.

La Tendencia del USD/JPY sigue siendo bajista, aunque se ha movido lateralmente durante los últimos cinco días, en un amplio rango entre la zona de 127.50 y la Media móvil simple de 20 días cerca de 131.00. La línea mencionada se ha convertido en una resistencia dinámica crítica. Si el dólar logra romper por encima, parece probable una profunda recuperación.

Una semana de volatilidad para el yen, más por venir

A pesar de terminar lejos de los máximos, el dólar estadounidense va camino de registrar la mayor ganancia semanal en meses frente al yen japonés. El hecho de que el Banco de Japón no haya "pivotado" desde su actual política monetaria ultraacomodaticia pesó sobre el yen. Aun así, los participantes del mercado esperan un cambio durante el segundo trimestre, cuando expire el mandato de Kuroda en abril. Las últimas cifras del IPC subyacente de Japón favorecen ese cambio.

Asimismo, los bruscos movimientos en el rendimiento de los bonos del Estado favorecieron la volatilidad en los cruces del yen. Los temores sobre las perspectivas económicas impulsaron la demanda de seguridad, pero además, los banqueros centrales siguieron hablando de la necesidad de subir las tasas de interés durante algún tiempo, lo que limitó la caída de los rendimientos.

La semana que viene, la atención pasará del BOJ a la Fed. El FOMC anunciará su decisión el 1 de febrero. Se espera una subida de tasas de 25 puntos básicos. Sin embargo, los participantes del mercado buscarán pistas sobre hasta dónde está dispuesta a llegar la Fed en el endurecimiento de la política monetaria y cómo ve las perspectivas económicas.

Niveles técnicos

- Las Ventas de Viendas Existentes en EE.UU. siguen deteriorándose y pesan sobre el USD.

- Las Ventas Minoristas en Canadá cayeron, aunque mejoraron en noviembre, en comparación con octubre.

- Patrick Harker de la Fed apoya una subida de tipos de 25 puntos básicos a la tasa de los Fondos Federales.

El par USD/CAD registra pérdidas moderadas durante la sesión norteamericana, cayendo desde máximos diarios cercanos a 1.3500 tras la publicación de datos estadounidenses y canadienses, lo que refuerza al Loonie (CAD), que recorta parte de sus pérdidas semanales. En el momento de escribir estas líneas, el par USD/CAD se sitúa en 1.3418, por debajo de su precio de apertura.

Las Ventas de Viendas Existentes de EE.UU. se deterioraron, mientras que las Ventas Minoristas de Canadá mejoraron

Wall Street muestra un sentimiento optimista. El calendario económico de Estados Unidos (EE.UU.) informó de que las Ventas de Viendas Existentes de diciembre retrocedieron por undécimo mes consecutivo. Las ventas retrocedieron un 1.5% respecto a noviembre.

"Diciembre fue otro mes difícil para los compradores, que siguen enfrentándose a un inventario limitado y a unas tasas hipotecarias elevadas", declaró Lawrence Yun, economista jefe de la NAR. "Sin embargo, se espera que las ventas repunten pronto, ya que las tasas hipotecarias han bajado notablemente tras alcanzar su máximo a finales del año pasado".

Al otro lado de la frontera, en la agenda de Canadá se informaba de las ventas minoristas, que cayeron un -0.1% intermensual en noviembre, pero mejoraron, ya que los datos de octubre mostraban un desplome de las ventas del -0.5%, según Statistics Canada.

Además de la publicación de datos económicos, el USD/CAD también se vio respaldado por un sentimiento optimista de los mercados. El par cayó por debajo de la Media móvil exponencial (EMA) de 20 días en 1.3470 y también cayó por debajo de la EMA de 100 días en 1.3426. Por lo tanto, la tendencia del USD/CAD está cambiando de neutral a bajista.

Por otra parte, una serie de funcionarios de la Fed, en concreto el presidente de la Fed de Filadelfia, Patrick Harker, abrió la puerta a una reducción de las subidas de tipos de interés, afirmando que "las subidas de 25 puntos básicos serán apropiadas en el futuro". Harker espera que la economía estadounidense crezca un 1% y que la tasa de desempleo pase del 3.5% al 4.5%. Más tarde, la presidenta de la Fed de Kansas City, Esther George, afirmó que la Reserva Federal debe ser "paciente" para ver si la inflación en el sector servicios disminuye.

Niveles técnicos clave del USD/CAD

Las perspectivas a corto plazo de la política monetaria del BCE han sido el motor de la volatilidad del euro esta semana. Una política monetaria divergente entre la Fed y el BCE impulsaría al euro, según los economistas del MUFG Bank.

La tasa de interés oficial del BCE alcanzará el 3.00% a finales de este trimestre

"Mantenemos nuestra previsión de que la tasa de interés oficial alcance el 3.00% a finales de este trimestre. Un escenario que no está totalmente descontado en el mercado de tipos de la zona euro, que actualmente espera un total de 93 puntos básicos de subidas en las reuniones de política monetaria de febrero y marzo."

"Esperamos que las políticas del BCE y de la Fed sean divergentes a principios de este año, ya que la Fed reducirá el ritmo de subidas a 25 puntos básicos en febrero, en respuesta a los nuevos indicios de moderación de la inflación estadounidense. Esto sigue favoreciendo la fortaleza del euro, junto con la mejora de las perspectivas cíclicas de la zona euro, que actualmente se está reflejando en los mercados a medida que se reducen los riesgos de recesión."

Los economistas de HSBC creen que el par USD/JPY caerá a finales de 2023 por una serie de factores que van desde futuros anuncios de política del BOJ hasta mejoras en la balanza de pagos de Japón y una reactivación del estatus de "refugio seguro" del yen.

La recuperación del yen como moneda refugio podría afectar al par USD/JPY

"Hay muchos acontecimientos próximos que podrían provocar un cambio en la política del BOJ más adelante. El Primer Ministro Kishida probablemente nombrará al próximo gobernador del BOJ en algún momento de febrero. El gobernador Kuroda presidirá su última reunión de política monetaria el 10 de marzo. La primera tabulación de resultados del Shunto (negociaciones salariales anuales) se anunciará probablemente hacia mediados de marzo. El nuevo gobernador presidirá su primera reunión de política monetaria el 28 de abril".

"Aparte del BOJ, hay otros acontecimientos plausibles que podrían hacer bajar el USD/JPY en 2023: los inversores residentes que cubren sus inversiones en el extranjero contra el riesgo de tipo de cambio; una mejora de la balanza de pagos básica de Japón debido a la infravaloración del JPY y a la reanudación del turismo; y un resurgimiento de la naturaleza anticíclica del JPY y de su estatus de "refugio seguro" durante los episodios de aversión al riesgo (a medida que caen los rendimientos de EE.UU.)."

- El precio del oro terminará la semana en torno a 1.920$, tras alcanzar un máximo de varios meses cercano a los 1.938$.

- Los datos económicos de EE.UU. del jueves fueron mixtos, mostrando que el mercado laboral está lejos de retratar una próxima recesión.

- Análisis del precio del Oro: La DMA de 100 cruzó por encima de la DMA de 200, consolidando aún más el sesgo alcista.

El precio del oro retrocede desde los máximos de varios meses antes del fin de semana debido a la recuperación del dólar estadounidense (USD) y a los elevados rendimientos de los bonos del Tesoro de EE.UU., a pesar de los temores de recesión en torno a la economía de EE.UU.. Por lo tanto, el par XAU/USD retrocede desde los máximos diarios de 1.937,91 $ y opera en 1.926,42$, bajando un 0.28%.

El oro sigue siendo débil debido al aumento de los rendimientos de los bonos estadounidenses y a la fortaleza del USD

Los Mercados de acciones de EE.UU. abrieron en verde, reflejando el optimismo de los inversores. Las grandes compañías tecnológicas estadounidenses informan de sus ganancias, lo que mantiene el optimismo de los inversores. Los despidos comunicados por Microsoft, Amazon y Google Alphabet acaparan los titulares antes de la publicación de los datos del sector inmobiliario estadounidense. Se prevé que las Ventas de Viendas Existentes caigan hasta los 3.96 millones, frente a los 4.09 millones del mes pasado, mientras que se estima que la lectura intermensual mejore hasta el -5.4%, desde la caída del -7.7% de noviembre.

Mientras tanto, en la agenda económica del jueves se publicaron las solicitudes iniciales de subsidio de desempleo de la semana pasada, que se situaron en 190.000, por debajo de los 214.000 previstos, y alcanzaron su nivel más bajo desde septiembre. En otros datos, las viviendas iniciadas en EE.UU. bajaron a 1.382 millones interanuales frente a los 1.358 millones estimados, y los permisos de construcción cayeron a 1.333 millones frente a los 1.365 millones previstos.

El Índice del Dólar (DXY), que mide el valor del dólar estadounidense (USD) frente a una cesta de divisas, avanzó un 0.38% y se sitúa en 102.447, lo que le quita brillo al Oro de cara al fin de semana. Además, el rendimiento de los bonos del Tesoro a 10 años de EE.UU. está rindiendo un 3.459%, ganando seis puntos y medio, un viento en contra para el XAU/USD.

Aparte de esto, los oradores de la Fed continuaron con su retórica de línea dura que retrató a los presidentes de la Fed de St. Louis y Cleveland, Bullard y Mester, el miércoles, cada uno diciendo que las tasas deben estar "ligeramente por encima" del 5%. El vicepresidente de la Reserva Federal, Lael Brainard, dijo: "Incluso con la reciente moderación, la inflación sigue siendo alta, y la política tendrá que ser lo suficientemente restrictiva durante algún tiempo para asegurarse de que la inflación vuelva al 2%" Dicho esto, con Brainard de la Fed siendo una de las palomas de la Junta de la Reserva Federal, reitera la postura del banco central de EE.UU. de mantener durante más tiempo.

Análisis del precio del Oro: Perspectivas técnicas

Desde el punto de vista técnico, la tendencia alcista del XAU/USD está intacta, cimentada además por el cruce de la media móvil exponencial (EMA) de 100 días en 1.786,83$, por encima de la EMA de 200 días en 1.782,90$. Sin embargo, podría sufrir un retroceso más profundo a medida que el Índice de Fuerza Relativa (RSI) retroceda desde el territorio de sobrecompra y la Tasa de Cambio (RoC) supere su lectura más alta de la semana. Los niveles clave de resistencia del XAU/USD se sitúan en los 1.937,51$, seguidos de los 1.950$, antes de 2.000$. Por otro lado, las zonas de demanda del Oro serían los 1.920,77$, seguidos por 1.900$.

- El índice mantiene intacta la tendencia de rango límite por encima de 102.00.

- El dólar parece estar soportado por el mínimo de varios años cercano a 101.80.

El índice del dólar estadounidense (DXY) avanza a máximos de 2 días y vuelve a probar la zona de 102.50 a finales de semana.

De momento, la continuación de la tendencia lateral parece el escenario más probable para el dólar a corto plazo. En caso de que los osos recuperen el control, la pérdida del mínimo de enero en 101.77 (16 de enero) debería volver a poner en el radar de los inversores una posible caída más profunda hasta el mínimo de mayo de 2022 en torno a 101.30 (30 de mayo) antes del nivel psicológico de 100.00.

Mientras tanto, por debajo de la SMA de 200 días en 106.44, las perspectivas para el DXY deberían seguir siendo negativas.

Gráfico diario del DXY

- El EUR/USD está bajo presión, pero se mantiene en 1.0800.

- A continuación en el lado alcista emerge la barrera clave en 1.0900.

El EUR/USD moderó la prueba inicial de la zona de 1.0860 y vuelve al territorio negativo el viernes.

Por el momento, parece probable que se mantenga dentro de un rango límite, mientras que la superación del máximo de lo que va de año en 1.0887 (18 de enero) debería permitir rápidamente un movimiento hacia el nivel redondo de 1.0900.

Mientras se mantenga por encima de la línea de soporte a corto plazo cerca de 1.0620, el par debería seguir ganando terreno.

A largo plazo, la visión constructiva se mantiene mientras se mantenga por encima de la SMA de 200 días en 1.0307.

Gráfico diario EUR/USD

Desde el punto de vista de los bancos centrales, en vista de la elevada inflación y el bajísimo desempleo, actualmente la atención se centra exclusivamente en el objetivo de inflación. Los economistas de Commerzbank analizan cómo afectará la bajada de tasas de la Fed a los mercados de bonos y divisas.

El rendimiento del bono del Tesoro estadounidense a 10 años subirá al 4% en el primer trimestre

"Si las presiones sobre los precios ceden, la Fed debería ver margen a finales de 2023 para reducir, al menos en cierta medida, los elevados tipos de interés oficiales. Sin embargo, si la recesión no se materializa, probablemente no habría relajación".

"En el mercado de bonos, la actual mejora de la economía estadounidense sugiere que el mercado cuestionará en los próximos meses los recortes de tasas previstos para este año. Por tanto, esperamos que el rendimiento del Tesoro estadounidense a 10 años aumente hasta el 4% en el primer trimestre. Con señales más claras de una recesión, la continuación de la fuerte caída de las tasas de inflación y los recortes de tipos de la Fed que esperamos, vemos entonces potencial para un descenso hasta el 3% a finales de año."

"Si los recortes de tasas de la Fed se hacen más probables, es probable que el dólar vuelva a sufrir presiones en el mercado de divisas. Sin embargo, ya no cabe esperar demasiada debilidad adicional del dólar, puesto que el mercado ya ha tenido en cuenta los recortes de tasas de la Fed."

La Comunidad económica de Europa Central y Oriental sigue estando fuertemente soportada. Sin embargo, los economistas de ING señalan que la corona checa y el florín húngaro podrían sufrir hoy una ligera corrección.

La Corona Checa volvería a 24.00 y el Florín a 396 frente al euro

"Hoy podríamos ver un ligero retroceso de las ganancias en la región como resultado de la corrección de ayer en los mercados de acciones y el deterioro del sentimiento tras la recuperación de año nuevo en Europa".

"Esperamos que la corona retorne a 24.00 EUR/CZK y el Florín vuelva a 396 EUR/HUF".

El precio del oro subió el jueves hasta un máximo de nueve meses de 1.935$. Los economistas del Commerzbank señalan que la demanda de Oro en China disminuyó, lo que podría arrastrar al metal amarillo a la baja.

Los inversores a corto plazo son cada vez más optimistas respecto al Oro

"La onza troy de Oro vuelve a costar más de 1.900$, más que en ningún otro momento en casi nueve meses. La demanda física en China, el mayor mercado consumidor, no ha sido el motor hasta ahora, como probablemente confirmarán las bajas importaciones netas chinas procedentes de Hong Kong y Suiza.

"Son sobre todo los inversores financieros especulativos los que han estado ampliando sus posiciones largas netas. Podría avecinarse un retroceso si se vieran obligados a ajustar sus expectativas con respecto a la política de la Fed".

Esto es lo que debe saber para operar hoy viernes 20 de enero:

Los mercados de acciones en EE.UU. parecen listos para una apertura mixta con futuros planos para el S&P 500 y el Dow Jones, pero al alza para el Nasdaq Composite. Esto es algo sorprendente, dado que los rendimientos se dispararon el jueves a medida que los datos de empleo parecían sólidos. Las ganancias de Netflix (NFLX ) han impulsado las esperanzas de los inversores de que esta temporada de ganancias no sea tan mala como se temía para las grandes tecnológicas. Alphabet (GOOG) también ayudó al anunciar 12.000 recortes en su plantilla.

En los mercados internacionales, el dólar se sitúa en 102.38 y recupera terreno frente al yen japonés, pero se mantiene prácticamente plano frente al euro. El Petróleo se mantiene por encima de los 81$, pero se muestra tenua. El Oro cotiza a 1.927$.

En Europa, el Dax sube un +0.4%, el CAC y el Eurostoxx se mantienen planos y el FTSE baja un -0.2%.

Los futuros estadounidenses siguen planos, salvo el Nasdaq: +0.4%.

Noticias destacadas de Wall Street

Netflix (NFLX) supera las estimaciones de crecimiento de suscriptores. Ganancias en línea, gran decepción de EPS.

Ganancias de State Street (STT) previstas para hoy.

Fiesta del Año Nuevo Lunar chino.

Principales noticias de Reuters

Nordstrom Inc:(JWN) La compañía redujo drásticamente su previsión anual de beneficios después de que los grandes descuentos no consiguieran convencer a los clientes de sus tiendas de descuento Rack, lo que se tradujo en unas débiles ventas navideñas.

SLB: La compañía superó las estimaciones de Wall Street para el beneficio del cuarto trimestre,

Texas Instruments Inc:(TXN) La compañía dijo el jueves que el presidente Rich Templeton dejará el cargo en abril.

Alphabet Inc:(GOOGL) La matriz de Google elimina unos 12.000 puestos de trabajo.

Amazon.com Inc:(AMZN) El gigante del comercio electrónico dijo el jueves que aumentará los precios de algunos de sus planes de suscripción de música a partir de febrero.

Subidas y bajadas

Subidas

Viernes, 20 de enero de 2023

| COMPAÑÍA | VALOR | EMPRESA DE CORRETAJE | CAMBIO DE TASAS | PRECIO OBJETIVO |

|---|---|---|---|---|

| PVH | PVH | Barclays | Igual Ponderación>>Sobreponderación | $72>>$106 |

| Restaurant Brands Int'l | QSR | BMO Capital Mercados | Rendimiento del mercado>>Experimentar | $63>>$72 |

| Regeneron Pharma | REGN | JP Morgan | Neutral>>Sobreponderar | $850 |

| Ralph Lauren | RL | Barclays | Igual Ponderación>>Sobreponderar | $101>>$134 |

| Par Pacific | PARR | Piper Sandler | Neutral>>Sobreponderar | $27>>$33 |

| PagerDuty | PD | Morgan Stanley | Igual-peso>>Sobreponderar | $32>>$36 |

Bajadas

| COMPAÑÍA | COTIZACIÓN | EMPRESA DE CORRETAJE | CAMBIO DE TASAS | OBJETIVO DE PRECIOS |

|---|---|---|---|---|

| BigCommerce | BIGC | KeyBanc Capital Mercados | Sobreponderar>>Ponderación sectorial | |

| Salesforce | CRM | Cowen | Supervisar>>Realizar mercado | |

| | PINS | MKM Partners | Comprar>>Neutral | $27 |

| Domo | DOMO | Morgan Stanley | Sobreponderar>>Igualdad de peso | $24>>$16 |

| Squarespace | SQSP | KeyBanc Capital Mercados | Sobreponderar>>Ponderación sectorial | |

| Riskified | RSKD | KeyBanc Capital Mercados | Sobreponderar>>Ponderación sectorial | |

| Valores en cartera Delek US | DK | Piper Sandler | Sobreponderar>>Neutral | $49>>$32 |

| Michelin | MGDDY | RBC Capital Mkts | Outperform>>Sector Perform | |

| Propiedades Industriales Innovadoras | IIPR | JMP Valores Bursátiles | Mkt Outperform>>Mkt Perform | |

| Industrias LCI | LCII | Jefferies | Comprar>>Mantener | $120>>$95 |

El par EUR/USD se ha mantenido en un rango de consolidación lateral durante gran parte de la semana. Los economistas de Scotiabank esperan que el par pruebe niveles por encima de 1.10.

De línea agresiva, las perspectivas de política monetaria apuntalarán al euro

"Esperamos que el BCE suba los tipos 50 puntos básicos al menos en febrero y marzo, y no descartamos una tercera subida de 50 puntos básicos en mayo. De línea agresiva, las perspectivas de política monetaria apuntalarán al euro".

"El precio se ha encontrado con una mayor presión vendedora por encima de 1.08, pero el patrón de comercio más sólidamente alcista señales de fuerza de tendencia realmente sugieren que nuevos máximos y un empuje a 1.10 + son una cuestión de tiempo."

"El soporte es visto en 1.0775. La resistencia en 1.0890/00".

- El EUR/JPY rebota con fuerza y supera la barrera de 141.00.

- Una ruptura convincente de la media de 200 días (140.74) habilitaría más subas.

El EUR/JPY repunta con fuerza e invierte la tendencia semanal de consolidación, rompiendo por encima de la crítica media móvil simple (SMA) de 200 días al mismo tiempo.

Una ruptura sostenible de la SMA de 200 días, hoy en 140.74, debería cambiar la perspectiva a una más constructiva y abrir la puerta a una probable visita a la zona de resistencia clave cerca de 143.00 (máximos del 28 de diciembre y del 11 de enero).

A la baja, la contención inicial se mantiene en torno a la zona de 138.00 por el momento.

EUR/JPY gráfico de día

- Ventas minoristas en noviembre caen 0.1%, mejorando la estimación previa de -0.5%.

- Estimación preliminar de diciembre es de una suba del 0.5%.

- El USD/CAD opera con modesta suba sobre 1.3470.

Las ventas minoristas en noviembre en Canadá cayeron 0.1%, cifra mejor que el descenso esperado del 0.5%. En octubre se había registrado una suba del 1.3%, que fue corregido desde 1.4%. Sin tener en cuenta vehículos, las ventas minoristas retrocedieron 0.6% en noviembre. La estimación preliminar de diciembre apunta a una suba del 0.5%.

El USD/CAD no se vio afectado por los datos y permanece en terreno positivo para el día, operando por encima de 1.3470. Más adelante el viernes saldrán datos de ventas de viviendas existentes de EE.UU.

El par USD/CAD registra pocos cambios en la sesión. Los economistas de Scotiabank señalan que, por el momento, no parece que haya muchas ganas de mover el par en ninguno de los dos sentidos.

Soporte bastante sólido en la zona de 1.3450

"Los gráficos intradía indican en general una mayor presión vendedora del USD, pero también destacan un soporte bastante sólido del USD en la modesta debilidad hasta la zona de 1.3450 hasta el momento."

"Las ganancias del USD ayer pusieron a prueba la media móvil de 40 días (1.3509), que se mantuvo y ahora debería imponer cierta presión a la baja sobre los fondos en general. Pero parece que hay poco apetito real para mover el USD/CAD en cualquier dirección por el momento, lo que se refleja en señales de tendencia planas a corto plazo."

"Resistencia en 1.3475/00. Soporte en 1.3440/50".

- Recorridos limitados en el mercado de divisas el viernes.

- GBP/USD no consigue volver sobre 1.2400.

- Pese a caída el viernes, el par aún está en positivo para la semana.

El GBP/USD está cayendo el viernes y opera en la zona de mínimo diarios por debajo de 1.2350. Tras intentar sin éxito durante la sesión asiática superar 1.2400, la libra perdió momento y retrocedió.

El viernes está siendo una jornada de recorridos limitados en el mercado de divisas. El dólar presente resultados mixtos, mientras que el yen y el franco suizo y el yen están entre las peores ante una suba generalizada en los rendimientos de los bonos soberanos.

En el Reino Unido se conoció una baja en las ventas minoristas en diciembre del 1%, lo que sorprendió ya que se esperaba una suba del 0.5%. En EE.UU. se publicará el viernes el reporte de venta de viviendas existentes. Los datos estadounidenses no están siendo claros, ya que el miércoles las ventas minoristas y la producción industrial mostraron caídas mayores a las esperadas y el jueves, los pedidos de subsidio de desempleo y el Philly Fed dieron señales positivas.

El GBP/USD no pudo está semana aún confirmarse sobre 1.2400, ni quebrar el máximo de diciembre de 1.2450. De todas formas, de terminar la semana en los niveles actuales sería el cierre más alto en esta temporalidad desde mayo del año pasado. El sesgo sigue alcista, pero la libra necesita consolidarse sobre 1.2400 para habilitar más subas.

Niveles técnicos

El GBP/USD está en retroceso, tras enfrentarse al rechazo en 1.2400. Los economistas de Scotiabank esperan que el par suba y vuelva a probar la resistencia clave de 1.2450/60.

Consolidación del banderín alcista

"Al final de la semana, el precio de la libra se ha movido lateralmente dentro de un rango cada vez más estrecho: una consolidación alcista".

"El soporte es visto en 1.2335".

"Los estudios de fortaleza de la tendencia alcista favorecen una ruptura al alza y un impulso para volver a probar la resistencia clave en 1.2450/60 y más allá".

El par EUR/GBP vuelve a subir. Kit Juckes, estratega jefe de divisas de Société Générale, señala que la balanza de pagos europea es ahora más favorable al euro.

El gasto del consumidor británico se desvincula temporalmente del PIB

"El superávit por cuenta corriente alcanzó su punto máximo en 2018, antes de deslizarse hacia el déficit en el año hasta agosto de 2022. Las salidas de capital a largo plazo, impulsadas por los flujos de bonos, se dispararon en 2020-2021. El panorama de la cuenta de capital mejoró hasta 2022, pero la cuenta corriente fue en sentido contrario. Ahora, las cosas van a mejorar: La bajada de los precios de la energía dará la vuelta a la cuenta corriente, mientras que la subida de los tipos y los rendimientos, y el paso de la QE a la QT, ofrecerán a los inversores una gran cantidad de bonos denominados en euros. Hay problemas de deuda de los que preocuparse, pero el euro se beneficiará".

"El gasto real superó espectacularmente al PIB en 2020-2022 en el Reino Unido, pero el aumento de la inflación ha puesto fin a esa situación. La serie nominal es mucho menos volátil, pero parece que, hasta que no caiga la inflación, 2023 será el momento de amortizar el exceso de gasto de los últimos tres años."

- Franco suizo y yen entre las de peor rendimiento el viernes, ante suba en rendimientos de bonos soberanos.

- USD/CHF extiende la recuperación desde mínimos en un año.

El USD/CHF está subiendo el viernes y extiende la recuperación luego de haber caído a mínimos intradiarios en un año el miércoles en 0.9186. El par está operando por encima de 0.9200.

El par subió hasta 0.9213, marcando máximo en dos días y luego moderó el avance. Las subas están impulsadas por la debilidad del franco suizo. El dólar el viernes presenta resultados mixtos, con los mercados moviéndose en su mayoría con recorridos limitados, siendo la excepción las bajas del franco y el yen.

Un franco débil

El presidente del Banco Nacional Suizo, Thomas Jordan, afirmó el viernes en un discurso que la prioridad absoluta debería ser hacer que la inflación baje a un nivel de estabilidad de precios. También expresó que no dudaría en regresar a tasas de interés negativas nuevamente para luchar contra la deflación.

Los funcionarios del Banco Central Europeo continuaron hablando a favor de la continuidad de subas significativas en las tasas de interés. Esto ocurre luego de que surgieran reportes días atrás apuntando a que el banco central, luego de la reunión de febrero, suavizaría el ritmo de subas en las tasas.

Al mismo tiempo, en EE.UU., los funcionarios de la Reserva Federal siguen ratificando el camino de continuar subiendo las tasas de interés y la necesidad de una política restrictiva por un tiempo.

El mensaje del BCE y de la Fed, apuntala a los rendimientos de los bonos soberanos, lo que el viernes contribuye a la debilidad del franco suizo y el yen. El EUR/CHF está subiendo, recortando pérdidas semanales y opera sobre 0.9950 tras tocar fondo el jueves en 0.9867. El GBP/CHF está sobre 1.1370, en máximo desde mediados de diciembre.

Niveles técnicos

Los economistas de Nordea son bastante optimistas con respecto al yen y prevén que el par USD/JPY podría caer por debajo de 120 a finales de año.

La convergencia de la política monetaria debería servir de soporte al JPY

"Con la inflación en su punto más alto de las últimas décadas y unas perspectivas de mayor crecimiento salarial, habrá llegado el momento de normalizar la política monetaria del Banco de Japón, que es muy acomodaticia. Esto soportará un mayor fortalecimiento del yen, con movimientos por debajo de 120 hacia finales de año".

"La plena reapertura de Japón para los turistas extranjeros, en particular de China, también debería favorecer un JPY más fuerte".

"Por último, la condición de refugio seguro del yen debería resultar útil si se materializan las perspectivas negativas de riesgo para la economía mundial y los mercados bursátiles, y otros bancos centrales del G10 se ven obligados a recortar los tipos, como esperan actualmente los mercados."

El Gobernador del Banco de Japón, Haruhiko Kuroda, ha intervenido en una mesa redonda titulada "Perspectivas de la economía mundial: ¿Es este el fin de una era?" en el Foro Económico Mundial (FEM), que se celebra este viernes en Davos.

Declaraciones destacadas

La decisión tomada por el Consejo el mes pasado no fue un error, continuaremos con la política monetaria acomodaticia.

Esperamos que los salarios aceleren su crecimiento, lo que a la larga nos ayudará a alcanzar el objetivo del 2% de inflación de forma estable.

La economía japonesa puede crecer entre un 1% y un 2% en los próximos dos años.

Dos años de crecimiento del 2% significan que la brecha del PIB se está cerrando.

Se espera que las tasas de inflación empiecen a descender a partir de febrero, en general en 2023 veremos una inflación inferior al 2%.

Se espera que la transformación digital aumente el potencial de crecimiento en los próximos años.

- Bolsas europeas avanzan mientras que los futuros de Wall Street no registran grandes variaciones.

- Calma en los mercados en la primera mitad del viernes.

- Recorridos limitados en las monedas, salvo por la caída del yen.

Wall Street volvió a caer el jueves y el viernes los futuros muestran una pequeña suba. En Europa las acciones avancen con más firmeza. El dólar presenta resultados mixtos, mientras que el yen vuelve a estar bajo presión. Las materias primas siguen avanzando pese a la cautela en los mercados de renta variable. Los bonos soberanos caen entre comentarios de funcionarios de bancos centrales.

Inversores entre los datos mixtos y las tasas altas

Los mercados europeos están subiendo, con el IBEX 35 liderando con un avance del 1.12%, le siguen el CAC 40 con ganancias del 0.62% y el FTSE 100 trepa 0.16%. El S&P 500 perdió 0.76% el jueves (tercera caída diaria consecutiva) y en la previa del viernes, los futuros apuntan a una suba del 0.11%. Los futuros del Dow Jones bajan 0.10% y los del Nasdaq suben 0.45%.

Alphabet, la empresa matriz de Google, anunció que planea recortar aproximadamente 12.000 puestos de trabajo (6% de su staff); las acciones en la previa suben 3.40%. Netflix sube 6% tras presentar resultados. El co-fundador de la empresa de streaming, Reed Hastings dejará el cargo de CEO y será reemplazado por sus dos socios, Ted Sarandos y Greg Peters. Entre las empresas que presentarán resultados el viernes están State Street, y Northern Technologies.

Los diferentes mercados se mueven sin una sintonía clara. Mientras que el jueves Wall Street cayó, las materias primas subieron y las monedas emergentes retrocedieron. Esto refleja el momento del mercado, con gran incertidumbre sobre el panorama económico futuro, que se disputa entre quienes ven una recesión por delante y otros un aterrizaje suave. Se suman también lo que estiman que los bancos centrales terminarán por dejar de subir las tasas para dar apoyo a la economía. Los últimos datos económicos contribuyen a dicha confusión, siendo los de EE.UU. un claro ejemplo: señales negativas el miércoles con baja en ventas minoristas y la producción industrial; y el jueves, positivos con los pedidos de subsidio de desempleo bajando a mínimos en meses y el Philly Fed rebotando más de lo esperado. Hay diversas perspectivas, que se reflejan en la falta de una dirección general.

Yen para abajo, dólar mixto

Entre las monedas, la mayoría de los pares de divisas registran cambios moderados el viernes con respecto a los cierres del jueves. El dólar presenta resultaos mixtos. La de peor rendimiento es el yen, que sigue volátil tras la decisión del Banco de Japón de días atrás. El USD/JPY sube más de 150 pips y se acerca a 130.00, el EUR/USD se mantiene sobre 1.0800 y el GBP/USD retrocede debajo de 1.2350. El Índice del Dólar (DXY) sube 0.20% el viernes y permanece dentro del rango de las últimas sesiones, próximo al mínimo desde principios de junio de 2022.

En Japón se conoció que la inflación subyacente alcanzó en diciembre el 4%, el nivel más alto en 41 años. El gobernador del Banco de Japón, expuso en un panel en el foro de Davos y mencionó que no fue un error la decisión de mantener el rumbo sin cambios, reafirmando la política ultra-acomodaticia.

En el mismo panel también participaron, la directora gerente del Fondo Monetario Internacional, Kristalina Georgieva, y la presidenta del Banco Central Europeo, Christine Lagarde. Está última afirmó que su “mantra” sobre la política monetaria actual es “mantener el curso”. El euro está subiendo contra sus principales rivales, apoyado en los comentarios recientes de varios funcionarios del BCE, que van en contra de un reporte de días atrás que indicó que el banco central, luego de subir la tasa de interés en febrero en 50 puntos básicos, suavizará el ritmo de las subas. A su vez, las minutas de la última reunión publicadas el jueves mostraron que varios miembros quisieron inicialmente buscar una suba de 75 puntos básicos en diciembre.

Los funcionarios de la Reserva Federal continúan afirmando que hacen falta más subas y una política restrictiva por un tiempo. Esto más lo anterior del BCE, está empujando al alza a los rendimientos de los bonos soberanos en Europa y en EE.UU.

En el Reino Unido se conoció una baja en las ventas minorías en diciembre del 1%, lo que sorprendió ya que se esperaba una suba del 0.5%. En Alemania, el Índice de Precios al Productor bajó 0.4% en diciembre, menos que el descenso esperado el 1.2%. La tasa anual pasó de 28.2% a 21.6%. En Canadá se publicará el reporte de ventas minoristas de noviembre y en EE.UU. el de venta de viviendas existentes de diciembre, que se esperaba que baje desde 4.09 millones en noviembre a 3.95 millones en diciembre.

Bitcoin se aferra a las ganancias recientes y opera en rangos, próximo a 21.000$ y Ethereum hace lo mismo en el área de 1.550$. El bróker de criptomonedas Genesis pidió la bancarrota, siendo una víctima más de la caída de FTX.

Los precios del petróleo suben casi 1%, con el barril de WTI operando en la zona de 81.00$. El oro y la plata se muestran sin cambios, tras importantes subas el jueves. El XAU/USD se ubica en la zona de 1930$ y XAG/USD intenta otra vez más superar 24.00$.

Niveles técnicos

- El dólar cae modestamente a lo largo del mercado el viernes.

- EUR/USD se mantiene en rango reciente, sin alejarse del máximo en meses.

El EUR/USD está subiendo en forma modesta por segunda jornada en forma consecutiva, con recorridos limitados. El par trepó hasta 1.0858, alcanzando máximos en dos días, y luego retrocedió, frenando la baja por encima de 1.0820.

El sesgo intradiario luce alcista en el EUR/USD, en línea con la tendencia actual. Al alza, la zona de 1.0870 es la resistencia a tener en cuenta, que de ser superada habilitaría una prueba al máximo en meses alcanzado el 1.0887, el miércoles. En la dirección contraria, en 1.0820 asoma el primer soporte en donde están los mínimos del día y luego sigue 1.0780. Una confirmación claramente por debajo de este último nivel advertiría por una corrección más profunda.

Lagarde quiere mantener el curso

El avance del EUR/USD se da ante una debilidad generalizada del dólar el viernes, aunque la peor del G10 está siendo el yen. El descenso del billete verde luce limitado por el momento, ya que recibe apoyo de una suba en los rendimientos de los bonos del Tesoro. Los de los bonos europeos también avanzan.

La presidenta del Banco Central Europeo, Christine Lagarde, afirmó el viernes que su “mantra” sobre la política monetaria actual es “mantener el curso”. Lo hizo al exponer en el foro mundial de Davos, en un panel que comparte con Kristalina Georgieva (Fondo Monetario Internacional) y Haruhiko Kuroda (Banco de Japón). Los comentarios de Lagarde no representaron nada nuevo y por ende, el euro se mantuvo en calma.

La inflación mayorista en Alemania desaceleró en diciembre pero no tanto como se esperaba. El Índice de Precios al Productor retrocedió 0.4% en el mes, menos que la baja esperada del 1.2%. La tasa anual descendió desde 28.2% a 21.6%.

El calendario económico muestra por delante el reporte de venta de viviendas existentes de EE.UU. como dato relevante. Los operadores seguirán de cerca lo que pase con el mercado de bonos y también en Wall Street.

Niveles técnicos

- El USD/JPY gana fuerza y se acerca al nivel de 130.00.

- Los rendimientos en EE.UU. y Japón avanzan junto con el rebote del dólar.

- La tasa de Inflación en Japón extendió la tendencia alcista en diciembre.

Una mayor presión vendedora en torno al yen japonés eleva al USD/JPY a nuevos máximos diarios cerca de la barrera clave de 130.00 durante la sesión europea del viernes.

El USD/JPY se centra en el dólar y los rendimientos

El USD/JPY mantiene la acción del precio agitada el viernes, dejando atrás el retroceso diario anterior y recuperando la compostura cerca del nivel de 130.00 en un contexto en el que el dólar consigue protagonizar un rebote decente y los rendimientos se mueven al alza.

En este sentido, los rendimientos a 10 años en EE.UU. se acercan a la zona del 3.45%, mientras que sus homólogos japoneses dejan atrás dos retrocesos diarios y recuperan el 0.40% hasta ahora, a medida que los efectos pesimistas del mantenimiento de la política monetaria del BoJ (18 de enero) siguen desapareciendo.

En cuanto a los datos de Japón, la tasa de inflación general y la tasa de inflación subyacente subieron un 4% en diciembre, mientras que la tasa de inflación excluyendo los alimentos y la energía aumentó un 3% respecto al año anterior.

¿Qué podemos esperar en torno al JPY?

La racha negativa de 3 meses en el USD/JPY ha encontrado cierto soporte inicial en la región de 127.20 hasta ahora (16 de enero).

Mientras tanto, el par sigue atento a la evolución del proceso de normalización de la Fed y a las opiniones contrapuestas de los mercados (que siguen favoreciendo un pivote a corto plazo) y la narrativa agresiva de los gobernadores del FOMC, que defienden un rápido movimiento al alza de las tasas (5%-5.25%).

Se espera que los participantes del mercado sigan de cerca cualquier indicio del BoJ que indique una posible estrategia de salida de la actual política ultra-flexible y/o otro ajuste del Control de la Curva de Rendimientos (YCC).

Niveles del USD/JPY a tener en cuenta

En el momento de escribir, el par USD/JPY está ganando un 0.88% en el día, cotizando en 129.53. Lasiguiente barrera alcista está en 131.57 (máximo del 18 de enero), seguida por 134.77 (máximo del 6 de enero) y 136.69 (SMA de 200 días). A la baja, una ruptura por debajo de 127.21 (mínimo del 16 de enero) apuntaría a 126.36 (mínimo del 24 de mayo de 2022) y 121.27 (mínimo del 31 de marzo de 2022).

La presidenta del Banco Central Europeo (BCE), Christine Lagarde, interviene en una mesa redonda titulada "Perspectivas de la economía mundial: ¿Es este el fin de una era?" en el Foro Económico Mundial (FEM), que se celebra este viernes en Davos.

Comentarios destacados

"Mantener el rumbo" es mi mantra sobre política monetaria.

La reapertura de China tendrá presiones inflacionistas.

Lo fiscal no debería obligar a la política monetaria a hacer más.

El BCE no tiene como objetivo una tasa de cambio.

En su intervención sobre el tema "Perspectivas económicas mundiales: ¿Es el fin de una era?" en el Foro Económico Mundial (FEM), celebrado este viernes en Davos, la Directora Gerente del Fondo Monetario Internacional (FMI), Kristalina Georgieva, ha afirmado que las "perspectivas mundiales son menos malas de lo que temíamos hace un par de meses".

Comentarios adicionales

Lo que ha mejorado es el potencial de China para impulsar el crecimiento.

Para China proyectamos un crecimiento del 4.4% en 2023.

La guerra de Ucrania sigue siendo un "riesgo tremendo" para la confianza, especialmente en Europa.

No obstante, el FMI no ve una "mejora drástica" en la actual previsión de crecimiento mundial del 2.7% para 2023.

- El precio del oro volvió a marcar máximos de nueve meses por encima de los 1.935$ durante la sersión europea.

- El repunte de los rendimientos del Tesoro de EE.UU. está limitando la subida del oro en medio de la debilidad del dólar.

- La tendencia alcista se mantiene intacta para el precio del oro en medio de una configuración técnica diaria alcista.

El precio del oro (XAU/USD) está retrocediendo desde el nivel más alto visto en nueve meses en 1.938$ durante la sesión europea, mientras el renovado repunte en los rendimientos de los bonos del Tesoro de EE.UU. está ayudando a la recuperación del dólar estadounidense. Mientras tanto, el dólar también parece beneficiarse de un optimismo cauteloso, en medio de las expectativas moderadas de la Reserva Federal, los informes mixtos de ganancias corporativas de EE.UU. y los débiles datos económicos nacionales.

Los inversores también están recurriendo al reposicionamiento antes del "periodo de silencio" de la Fed y a las vacaciones del Año Nuevo Lunar en China, que comienzan la semana que viene. Mientras tanto, los discursos de Patrick Harker y Christopher Waller, responsables de la política monetaria de la Fed, seguirán siendo el centro de atención para el próximo movimiento direccional en el precio del oro, ya que serán las últimas palabras del banco central de EE.UU. antes de su anuncio de política monetaria del 2 de febrero.

Perspectiva técnica del precio del oro

Precio del Oro: Gráfico diario

Al alza, los compradores de oro reunirán fuerzas para probar el nivel psicológico de los 1.950$, por encima del cual entrará en juego la confluencia de los máximos del 20 de abril y del 22 de abril en torno a los 1.958$.

El Índice de Fuerza Relativa (RSI) de 14 días se asoma a la zona de sobrecompra, en torno a 71, lo que sugiere que hay más margen al alza.

Por otro lado, los vendedores de oro volverán a desafiar la línea de soporte horizontal justo por debajo de los 1.900$.

Más abajo, la corrección podría reanudarse hacia la zona de los 1.865$, punto de encuentro entre el máximo del 11 de enero y la media móvil de 21 días con pendiente ascendente.

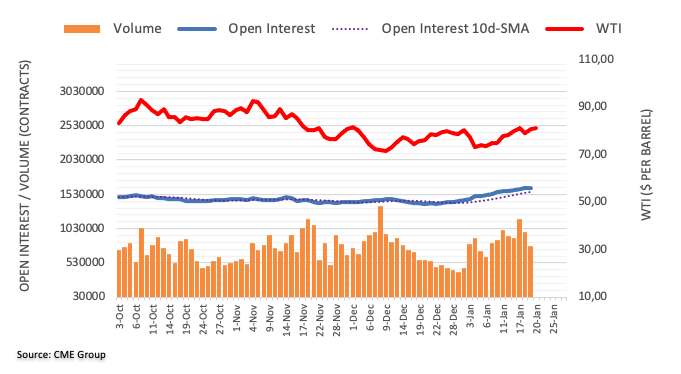

El interés abierto en los mercados de futuros del petróleo crudo dejó atrás tres aumentos diarios consecutivos y se redujo en alrededor de 5.500 contratos el jueves, teniendo en cuenta las cifras avanzadas del CME Group. En la misma línea, el volumen cayó por segunda sesión consecutiva, esta vez en unos 215.100 contratos.

WTI: No hay que descartar otra prueba de los 72.50$

Los precios del barril de WTI reanudaron la tendencia alcista el jueves y lograron cerrar la sesión justo por encima del nivel clave de 80.00$. El movimiento, sin embargo, se produjo en medio de una reducción del interés abierto y del volumen, lo que apunta a la idea de que las subidas podrían estar agotándose.

¿Reducirá el BCE la velocidad de las subidas de tasas en marzo tras una subida de 50 puntos básicos de febrero? Según informan los economistas de Commerzbank, el BCE tiene la intención de mantener el rumbo y el mercado de divisas lo considera positivo.

Un BCE creíble

"La presidenta del BCE, Christine Lagarde, dijo que el BCE estaba decidido a volver al objetivo de inflación del 2% en el momento oportuno. En cuanto a las subidas de tasas, el BCE mantendría su rumbo. En la última reunión del BCE en diciembre, Lagarde había señalado una serie de subidas de tasas de 50 puntos básicos para las próximas reuniones."

"Al contrario de lo que ocurre con la Fed, el mercado parece estar creyendo las afirmaciones del BCE, ya que las expectativas de tasas apenas han variado en los últimos días. En lo que respecta a la política monetaria, es probable que el Euro vaya un paso por delante. Sin embargo, a menos que se alimenten aún más las expectativas de tasas, podría resultar cada vez más difícil que el EUR se aprecie más frente al USD."

"Es posible que los indicadores de sentimiento que se publicarán la próxima semana proporcionen un impulso adicional. Si el sentimiento siguiera mejorando, los temores a una recesión podrían pasar a un segundo plano, lo que permitiría al Euro beneficiarse."

El Presidente del Banco Nacional Suizo (SNB), Thomas Jordan, ha declarado en un discurso programado para el viernes que "la prioridad absoluta debe ser reducir la inflación al nivel de estabilidad de precios".

Comentarios adicionales

"No debemos subestimar los efectos secundarios de la inflación".

"Las empresas no dudan en subir los precios, no es fácil volver a situar la inflación en el 2%".

"Una vez que la inflación es alta, llega la presión de los salarios".

"Las tasas negativas eran absolutamente imprescindibles, me alegro de que hayamos salido de esta época".

"No dudaría en volver a tipos de interés negativos para hacer frente a una inflación negativa".

"El balance financiero es resultado de la política monetaria, hubo que ampliarlo porque la tasa de cambio era demasiado fuerte".

"Ahora podemos volver a vender parte de las reservas de divisas ".

"La composición del balance financiero tenía mucho sentido, seguiremos con nuestra estrategia de inversión".

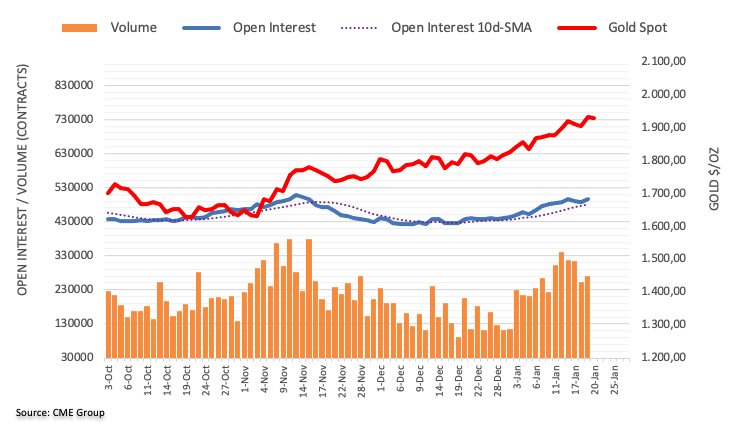

Los datos preliminares del CME Group para los mercados de futuros del oro indican que los operadores aumentaron sus posiciones de interés abierto en unos 8.700 contratos el jueves, revirtiendo al mismo tiempo dos retrocesos diarios consecutivos. El volumen hizo lo propio y subió en torno a 17.300 contratos después de tres caídas diarias consecutivas.

Oro: Puerta abierta a ganancias adicionales a corto plazo

Los precios del oro subieron notablemente a nuevos máximos por encima del nivel de 1.930$ por onza troy el jueves. El fuerte repunte se debió al aumento del interés abierto y del volumen, lo que da soporte a la continuación de la tendencia alcista a muy corto plazo. Mientras tanto, el próximo objetivo sigue siendo el nivel clave de los 2.000$.

Los economistas de ING esperan que el par EUR/USD ponga a prueba la zona de 1.0900/1.0950, ya que el BCE aplastó las expectativas del mercado de menores incrementos de las tasas.

Las especulaciones moderadas del BCE no duraron mucho

"El BCE respondió de forma muy razonable a las noticias de principios de semana que sugerían que se estaba considerando una subida de 25 puntos básicos. Christine Lagarde reiteró ayer su reciente retórica de línea dura y las minutas de la reunión de diciembre no hicieron sino confirmar la creciente presión de los halcones del consejo de gobierno."

"Esta es una buena noticia para el Euro, y mientras los datos de EE.UU. se mantengan en el lado blando, el EUR/USD debería beneficiarse de un diferencial de tasas más bien de soporte."

"Una prueba de 1.0900/1.0950 la próxima semana parece estar sobre la mesa, pero las cosas pueden estar bastante tranquilas hoy ya que el calendario de la zona euro está bastante vacío y Christine Lagarde no debería sorprender con nada nuevo mientras habla de nuevo en Davos."

Desde el otoño de 2022, los mercados del petróleo y el gas natural en Europa se caracterizan por una fuerte caída de los precios. Estos descensos de los precios del petróleo y del gas son, por supuesto, una buena noticia, pero no hay que entusiasmarse demasiado con ellos, en opinión de los analistas de Natixis.

La situación durante el invierno de 2023-2024 será probablemente más difícil

"Estos bajos precios están relacionados con el comienzo excepcionalmente suave del invierno en Europa y la débil demanda de energía en China; los principales proveedores de gas natural y electricidad están cobrando muy por encima del precio de mercado a corto plazo."

"Incluso con el bajo nivel actual de los precios del gas natural en Europa, el gas natural sigue siendo 6 veces más caro en Europa que en Estados Unidos; y 4 veces más caro que en 2018."

"Es probable que los altos precios de la energía vuelvan en el invierno de 2023-2024, ya que las reservas de gas natural no podrán reponerse en el verano de 2023."

El oro ha empezado el año con fuerza. Los economistas mantienen una visión constructiva para el oro en los próximos 12 meses, pero una corrección a corto plazo parece probable si una Fed de línea dura sorprende al mercado.

Varios factores favorecen al oro en 2023

"Esperamos que el oro se mantenga favorecido a medida que la inflación retrocede y las tasas de interés se acercan a su máximo. Vemos los siguientes factores que apoyan al metal precioso: Una posible pausa en el ciclo de tipos de interés de la Fed en el segundo trimestre, el aumento de los riesgos de recesión, la posible caída del USD, los riesgos geopolíticos que siguen siendo elevados y la fuerte demanda física."

"No obstante, la reciente recuperación parece vulnerable a una corrección de los precios, ya que estuvo impulsada en gran medida por las expectativas de que la Fed se vuelva moderada. Cualquier decepción en el frente de la política monetaria podría hacer que los precios se corrigieran a corto plazo."

"Mantenemos sin cambios nuestro objetivo de precios a 12 meses en 1.900$".

Los economistas de Commerzbank prevén que el yuan se aprecie ligeramente a lo largo de este año debido a la reapertura tras el Covid antes de lo esperado y a la expectativa de políticas económicas más favorables al mercado.

El yuan gana atractivo

"El giro de la política de covid-cero ha mejorado las perspectivas de crecimiento para este año. Una vez pasadas las oleadas de infección, la actividad económica podría volver a la normalidad en el segundo trimestre o incluso ya en marzo."

"El giro en la política económica del gobierno está contribuyendo a mejorar las perspectivas para este año y el próximo. El Gobierno está deseando restablecer la confianza".

"El PBoC optimizará la gestión de las expectativas para mantener las tasas de cambio del CNY en un 'nivel de equilibrio razonable'".

"Debido a la reapertura tras el Covid antes de lo previsto y a un pico esperado en la fortaleza del dólar, ahora prevemos que el CNY seguirá apreciándose ligeramente a lo largo de este año."

- El precio de la plata sube el viernes, aunque carece de continuación por encima de 24.00$.

- La configuración técnica favorece a los alcistas y respalda las perspectivas de nuevas subidas.

- Una ruptura convincente por debajo del soporte del canal de tendencia anulará las perspectivas positivas.

El precio de la plata (XAG/USD) extiende el buen rebote del día anterior desde la zona de 23.15$, o mínimos de dos semanas, y se mueve al alza durante la sesión europea del viernes. Sin embargo, al metal blanco le cuesta encontrar aceptación o extender el impulso por encima del nivel de 24.00$.

Desde el punto de vista técnico, el XAG/USD logró defender el jueves el soporte marcado por el extremo inferior de un canal ascendente de más de un mes de antigüedad. El posterior movimiento al alza sugiere que el retroceso de esta semana desde la zona de resistencia de 24.50$ ha terminado. Además, los osciladores en el gráfico diario se mantienen alcistas y han vuelto a ganar terreno en los gráficos horarios.

La configuración técnica antes mencionada apoya las perspectivas de un movimiento alcista adicional, aunque la falta de compras de continuación justifica cierta cautela para los alcistas agresivos. No obstante, el XAG/USD parece estar preparado para volver a probar el máximo de varios meses, en torno a la zona de 24.50$, antes de intentar finalmente desafiar la resistencia del canal de tendencia. Esta última se encuentra actualmente justo por delante del nivel psicológico de 25.00$.

Por otro lado, la SMA de 200 periodos en el gráfico de 4 horas, en torno a 23.55$, parece defender la caída inmediata. Le siguen de cerca el soporte del canal de tendencia, cerca de la zona de 23.40$-23.35$, y el mínimo del día anterior en torno a 23.15$. Una ruptura convincente por debajo de los niveles de soporte mencionados se considerará como un nuevo desencadenante para los bajistas y hará que el XAG/USD sea vulnerable a debilitarse por debajo del nivel de 23.00$.

El siguiente soporte relevante se sitúa cerca de la zona de 22.60$-22.55$ antes de que el XAG/USD caiga finalmente a la zona de 22.10$-22.00$. Este último representa un punto de ruptura de resistencia estática y podría ayudar a limitar cualquier pérdida adicional, al menos por el momento.

Plata gráfico de 4 horas

Plata niveles técnicos adicionales

"La Reserva Federal de Estados Unidos (Fed) pondrá fin a su ciclo de endurecimiento tras una subida de 25 puntos básicos en cada una de sus dos próximas reuniones de política monetaria y, a continuación, probablemente mantendrá estables las tasas de interés durante al menos el resto del año", según la mayoría de los economistas encuestados en el último sondeo de Reuters.

Comentarios destacados

Más del 80% de los participantes en la última encuesta de Reuters, 68 de 83, pronosticaron que la Fed bajaría a una subida de 25 puntos básicos en su reunión del 31 de enero al 1 de febrero.

Los 15 restantes ven una subida de 50 puntos básicos en dos semanas, pero sólo uno de ellos era de un banco estadounidense que negocia directamente con la Fed.

La opinión sobre los tipos de interés en la encuesta se situó ligeramente por detrás de las recientes previsiones de la Fed, pero las medianas de las encuestas sobre crecimiento, inflación y desempleo coincidieron en gran medida.

En respuesta a una pregunta adicional, más del 60% de los encuestados, 55 de 89, dijeron que era más probable que la Fed mantuviera las tasas estables durante al menos el resto del año en lugar de recortarlas. Esta opinión coincide con la proyección media de la encuesta de que el primer recorte se producirá a principios de 2024.

Sin embargo, una minoría significativa, 34, dijo que los recortes de tasas este año eran más probables que no, con 16 citando una caída de la inflación como la razón principal. Doce apuntaron a una recesión económica más profunda y cuatro a un fuerte aumento del desempleo.

- El USD/MXN oscila en un rango estrecho por debajo de la resistencia crítica de 19.00.

- El estado de ánimo de los mercados es bastante confuso, ya que los futuros del S&P500 y los rendimientos del Tesoro estadounidense muestran una recuperación.

- La Fed podría anunciar dos subidas más de tipos de interés de 25 puntos básicos antes de hacer una pausa en el programa de endurecimiento de la política monetaria.

El par USD/MXN está mostrando una subasta equilibrada por debajo de la resistencia de nivel redondo de 19.00 en los inicios de la sesión europea. Se espera que el activo supere esta resistencia inmediata ya que los responsables políticos de la Reserva Federal (Fed) transmiten continuamente comentarios agresivos sobre la tasa terminal y el mantenimiento de los tipos de interés más altos para domar la obstinada inflación.

El estado de ánimo de los mercados es bastante confuso ya que los futuros del S&P 500 están mostrando un movimiento de recuperación después de una racha de tres días de pérdidas y también los rendimientos del Tesoro de EE.UU. a 10 años han ampliado su recuperación por encima del 3.41%. El Índice del Dólar (DXY) ha subido hasta cerca de 101.80 tras un rebote hasta cerca de 101.60 gracias a los comentarios de línea dura de los responsables políticos de la Fed, que están actuando como colchón para el dólar estadounidense.

El presidente de la Fed de Nueva York, John Williams, afirmó que "con una inflación todavía elevada e indicios de desequilibrios continuos entre la oferta y la demanda, está claro que la política monetaria todavía tiene que trabajar más para reducir la inflación hasta nuestro objetivo del 2% de forma sostenida", tal y como informa Reuters.

Aunque hay indicios de que la inflación se está suavizando, sigue siendo necesario un mayor endurecimiento de la política monetaria para contener una inflación galopante. Mientras tanto, Reuters afirma que el presidente de la Fed , Jerome Powell, hará una pausa en el programa de endurecimiento de la política para el resto de 2023 después de subir las tasas de interés en 25 puntos básicos (pb) en las próximas dos reuniones de política monetaria.

Por su parte, los inversores en pesos mexicanos estarán atentos a la decisión del Banco de México (Banxico) sobre las tasas de interés, prevista para febrero. Los analistas de Rabobank esperan que la tasa terminal se sitúe en el 10.75% tras una última subida de 25 puntos básicos (pb) en febrero.

Esto es lo que debe saber para operar el viernes 20 de enero:

El dólar se está lamiendo las heridas, apuntando a otra semana a la baja, ya que las expectativas moderadas sobre la Reserva Federal de EE.UU. continúan. Reuters informó que la mayoría de los economistas esperan una subida de tasas de 25 puntos básicos (pb) en el primer trimestre de este año, seguida de una pausa en su ciclo de ajuste. El sentimiento de riesgo se encuentra en una mejor situación en lo que va de viernes, con las acciones asiáticas recuperando terreno, mientras que los futuros del S&P 500 estadounidense ganan un 0.20% en el día. Los mercados se encogen de hombros tras el cierre negativo de Wall Street durante la noche, con los inversores ajustando sus posiciones antes de las vacaciones del Año Nuevo Lunar en China. Además, el aumento del número de suscriptores de Netflix, el gigante estadounidense de streaming, contribuyó al optimismo de los mercados. Netflix cerró el año pasado con más de 230 millones de abonados en todo el mundo, superando las expectativas del mercado.

El optimismo de los mercados está afectando a la deuda pública estadounidense, lo que ha motivado que los rendimientos de los bonos del Tesoro intenten rebotar desde mínimos de varios meses. El par USD/JPY avanza por encima de 129.00 en medio de unos rendimientos más firmes y una pausa en la tendencia bajista del dólar estadounidense, aunque mantiene el rango de la decisión del Banco de Japón.

Mientras tanto, los inversores evalúan los últimos comentarios de los responsables políticos de la Reserva Federal de cara al "periodo de desconexión" de la Fed a partir del sábado. La vicepresidenta de la Fed, Lael Brainard, declaró: "Incluso con la reciente moderación, la inflación sigue siendo alta, y la política tendrá que ser lo suficientemente restrictiva durante algún tiempo para asegurarse de que la inflación vuelve al 2% de forma sostenida", mientras que el presidente de la Fed de Nueva York, John Williams, dijo que "el destino, no la velocidad, es la cuestión clave para la subida de tasas".

El viernes pronunciarán sendos discursos el presidente de la Fed de Filadelfia, el moderado Patrick Harker, y el gobernador Christopher Waller, última oportunidad para los responsables políticos antes de los anuncios de política monetaria del 2 de febrero.

El AUD/USD y el NZD/USD mantienen sus recientes ganancias, mientras que el USD/CAD cotiza estable en torno a 1.3450, en medio de un leve rebote del dólar estadounidense y la caída de los precios del WTI. El Petróleo de EE.UU. cede terreno ante los riesgos de recesión y el aumento de las reservas de crudo de la EIA.

El par EUR/USD amplía su rango por encima de 1.0800, a la espera del discurso de la presidenta del Banco Central Europeo (BCE), Christine Lagarde. El jueves, Lagarde afirmó que "la inflación es demasiado alta" y que, por lo tanto, el banco central "mantendrá el rumbo con las subidas de tasas", aplastando las expectativas del mercado de menores incrementos de tipos del BCE.

El par GBP/USD ha tocado mínimos del día en 1.2353 tras las decepcionantes ventas minoristas de Reino Unido, que descendieron un 1% en diciembre frente al aumento del 0.5% esperado.

El precio del Oro se está relajando desde los máximos de nueve meses de 1.935$ en medio de un repunte en los rendimientos de los bonos del Tesoro de Estados Unidos. El foco permanece en el discurso de la Fed que se publicará más tarde en el día.

Bitcoin se mantiene en un rango estrecho justo por debajo del nivel de 21.000$, ligeramente a la baja en el día, mientras que Ethereum está luchando por encima de la barrera de los 1.500$ en medio de las noticias de que el prestamista de criptomonedas Genesis se declara en quiebra.

El presidente de la Reserva Federal de Nueva York, John Williams, ha hablado a final del jueves sobre las perspectivas de inflación y política monetaria.

Los datos determinarán el momento en que la Reserva Federal deje de subir las tasas.

El destino, no la velocidad, es la cuestión clave para la subida de tasas.

La Reserva Federal aún tiene mucho margen para reducir el balance financiero.

La próxima fase de descenso de la inflación será todo un reto.

- Las ventas minoristas del Reino Unido se situaron en el -1.0% intermensual en diciembre, decepcionando expectativas.

- Excluyendo combustible, el indicador descendió un 1.1% mensual.

- El precio de la libra ha tocado mínimos cerca de 1.2350 tras los datos negativos del Reino Unido.

Las ventas minoristas del Reino Unido cayeron un 1% mensual en diciembre, acentuando el descenso del 0.5% de noviembre y decepcionando las expectativas de una subida del 0.5%. Esta es la mayor caída vista desde septiembre.

A nivel anual, el indicador se desplomó un 5.8% tras la caída del 5.7% del mes anterior, decepcionando también el consenso del mercado, que apuntaba a un descenso del 4.1%.

Excluyendo combustible, las ventas minoristas bajaron un 1.1% tras caer un 0.3% en noviembre, empeorando el pronóstico de los expertos, que esperan una subida del 0.4%. El indicador anual cayó un 6.1% después de caer un 5.6% el mes anterior, acentuando la caída estimada del 4.4%.

GBP/USD Reacción

El GBP/USD ha reaccionado a la baja ante los datos, perdiendo alrededor de 15 pips hasta tocar nuevos mínimos del día en 1.2353. Al momento de escribir, el par cotiza sobre 1.2356, perdiendo un 0.25% diario.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.