- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Esther George, de la Reserva Federal, explicó que la Fed debe restablecer la estabilidad de precios, "lo que significa volver al 2% de inflación".

También dijo que los mercados pueden tener una visión diferente de lo que la Fed debe hacer, pero que el compromiso del banco central es el 2%.

Sus comentarios se producen tras los datos económicos de hoy, concretamente el Índice de Precios de Producción y las Ventas Minoristas. Los datos mostraron tendencias desinflacionistas y reforzaron las expectativas de que la Fed seguirá reduciendo su ritmo de endurecimiento en las próximas reuniones.

Actualización del dólar estadounidense

Próximamente se publicará el Libro Beige de la Fed, y Patrick Harker también hablará sobre economía; ambos datos podrían ser un catalizador para el dólar, que hoy se ha visto sacudido por sentimientos encontrados en torno a la Fed. Los datos han evitado una venta masiva del dólar, pero los movimientos en el mercado de divisas se han desvanecido debido a los comentarios de línea dura de los funcionarios de la Fed.

Loretta Mester, presidenta del Banco de la Reserva Federal de Cleveland, hizo declaraciones recientemente y dijo que están empezando a ver el tipo de acciones que necesitan ver.

Sus declaraciones a Associated Press se producen tras la serie de datos económicos publicados hoy, en concreto el Índice de Precios de Producción y las Ventas minoristas, que mostraron tendencias desinflacionistas en los datos y reforzaron las expectativas de que la Fed seguirá reduciendo su ritmo de ajuste en las próximas reuniones.

"Bien, señales de que las cosas van en la buena dirección... Es una aportación importante a la hora de pensar hacia dónde debe dirigirse la política monetaria".

El dólar al día

La volatilidad se ha apoderado del mercado de divisas y el dólar se ha visto sacudido por las deliberaciones del Banco de Japón y los anuncios posteriores, combinados con la debilidad de los datos estadounidenses.

Estamos viendo a los alcistas moverse hacia el dólar de la siguiente manera:

La formación de la W horaria es un patrón de reversión y la resistencia podría ser un hueso duro de roer para el resto del día.

Lo que debe tener en cuenta el jueves 19 de enero:

El dólar estadounidense terminó el miércoles con ganancias frente a la mayoría de sus principales rivales, revirtiendo las pérdidas iniciales que lo llevaron a cotizar en mínimos de varios meses frente a la mayoría de sus principales rivales. El Banco de Japón anunció su política monetaria al comienzo de la jornada, provocando una reacción bastante volátil. El banco central decidió mantener su tasa de referencia en el -0.10%, y el objetivo de rendimiento del JGB sin cambios en el 0.00%, con un límite superior del 0.50%. El gobernador del BOJ, Haruhiko Kuroda, señaló entonces que mantendrán su política monetaria ultra laxa hasta lograr una inflación sostenible y estable, al tiempo que añadió que no había "necesidad de seguir ampliando las bandas objetivo de los bonos".

Los rendimientos mundiales cayeron, pesando inicialmente sobre el Dólar estadounidense, reflejando más tarde la aversión al riesgo y subiendo junto con el Dólar. Los datos estadounidenses, más débiles de lo esperado, reavivaron los temores de recesión. El Índice de Precios de Producción (IPP) estadounidense aumentó a un ritmo anual del 6.2%, frente al 7.3% de noviembre. Por otra parte, las Ventas Minoristas de diciembre se contrajeron un 1.1% intermensual, mientras que la Producción Industrial descendió un 0.7% en el mismo mes, incumpliendo en ambos casos las expectativas del mercado. Como dato positivo, las aprobaciones de hipotecas de la MBA para la semana que finalizó el 13 de enero aumentaron nada menos que un 27.9%, ya que las tasas de interés cayeron a su punto más bajo en meses.

Wall Street comenzó la jornada con modestas ganancias, pero acabó desplomándose, con el Dow Jones de Industrias perdiendo unos 500 puntos en el día.

El par EUR/USD alcanzó un máximo de varios meses en 1,0886, pero se estabilizó en torno a 1,.0790. Por otro lado, el par GBP/USD saltó a 1.2435 tras la publicación de las cifras de inflación del Reino Unido. El Índice de Precios al Consumo (IPC) subió a un ritmo anualizado del 10.5% en diciembre, por debajo del 10.7% registrado en noviembre. Posteriormente, el par retrocedió por la demanda de seguridad hacia la zona de precios de 1,2330.

El responsable de política monetaria del Banco Central Europeo , Francois Villeroy de Galhau, declaró el miércoles que es "demasiado pronto para especular sobre lo que haremos en marzo", palabras que contrarrestaron en parte las especulaciones de que el BCE subiría las tasas 25 puntos básicos en marzo.

El presidente de la Reserva Federal de St Louise, James Bullard, afirmó que los tipos de interés estadounidenses tienen que subir más para garantizar que las presiones inflacionistas retrocedan. Asimismo, Loretta Mester, presidenta del Banco de la Reserva Federal de Cleveland, acogió con satisfacción las medidas adoptadas para controlar la inflación, mientras que Esther George, de la Fed, afirmó que el banco central debe restaurar la estabilidad de precios, "lo que significa volver a una inflación del 2%". En general, los oradores de la Fed mantuvieron su postura de línea dura e insinuaron más subidas de tipos en el futuro.

El par AUD/USD alcanzó un máximo de 0.7063, pero se situó en 0.9640. El par USD/CAD se acerca al nivel de 1.3500. Por último, el par USD/JPY subió hasta 131.57 pero recortó la mayor parte de sus ganancias intradía para terminar en torno a 128.80.

El Oro opera en 1.903$ la onza troy, mientras que el impulso negativo de las acciones estadounidenses pesó sobre los precios del petróleo. El barril de WTI cotiza en 70.50$.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El EUR/USD borró sus ganancias anteriores, a pesar de registrar un máximo de 9 meses en torno a 1.0887.

- La reducción de 28.000 puestos de trabajo en las grandes compañías tecnológicas y la debilidad de los datos económicos de EE.UU. desataron el temor a una recesión.

- Los funcionarios de la Fed apoyan subidas de tasas de interés hasta el 5% o ligeramente por encima.

El par EUR/USD revirtió su curso tras alcanzar un máximo de nueve meses en torno a 1.0887 el miércoles, después de que los datos económicos de EE.UU. pudieran cimentar aún más la idea de que los funcionarios de la Reserva Federal de EE.UU. (Fed) ralenticen el ritmo de endurecimiento. Además, el dólar estadounidense (USD) encontró una oferta y borró todas sus pérdidas en el momento de escribir este artículo. El par EUR/USD opera en 1.0793, todavía por encima de su precio de apertura.

Los recortes de empleo en las grandes compañías tecnológicas estadounidenses y los malos datos económicos del país lastraron al euro

Wall Street retrocedió al conocerse que Microsoft y Amazon recortarán 28.000 puestos de trabajo. Por lo tanto, el ánimo de los inversores se desvaneció, ya que los datos económicos de EE.UU. mostraron signos de deterioro de la economía estadounidense. Los datos publicados mostraron que la inflación continuó moderándose, con el Índice de Precios de Producción (IPP) estadounidense de diciembre cayendo hasta el 6,2% interanual, por debajo de las estimaciones del 6.8%, mientras que el IPP subyacente avanza un 5.5% interanual, por debajo de las previsiones del 5.7%.

Mientras tanto, las Ventas Minoristas de EE.UU. cayeron un 1,1% intermensual en diciembre, por debajo de las cifras revisadas a la baja de noviembre, que se contrajeron un 1%. Sin embargo, la base anual se mantuvo sin cambios en el 6%. Más tarde, la Producción Industrial disminuyó un 0.7% intermensual y un 1.7% en el cuarto trimestre, según informó la Reserva Federal.

Más tarde, dos funcionarios de la Fed, a saber, Bullard, Presidente de la Fed de St Louise, y Loretta Mester, Presidenta de la Fed de Cleveland, declararon que la tasa de los fondos federales (FFR) debe situarse en torno al 5%, como mínimo. Bullard comentó que el banco central tiene que llegar "tan rápido como podamos", mientras que Mester añadió que las tasas tienen que estar por encima del 5%, según sus previsiones.

¿Qué hay que tener en cuenta?

El calendario económico del jueves en la Eurozona incluirá la Cuenta corriente de la UE, las cuentas de la reunión de Política Monetaria del BCE y el discurso de Lagarde del BCE. En Estados Unidos se publicarán los datos de vivienda, el índice de la Fed de Filadelfia, las solicitudes iniciales de subsidio de desempleo y el discurso de la Fed.

Niveles técnicos clave del EUR/USD

- Tras los malos datos de EE.UU., el AUD/USD invirtió su rumbo y se hundió por debajo de 0.7000.

- Los funcionarios de la Reserva Federal se opusieron a que las tasas de interés se situaran por debajo del 5%.

- Análisis del precio del AUD/USD: FAilres en 0.7000, exacerbaron la caída hacia 0.6965.

El AUD/USD borra sus ganancias anteriores tras alcanzar un máximo de varios meses en 0.7063, se desploma por debajo de 0.7000 y retrocede en el día un 0.27%. El apetito por el riesgo deteriorado en medio de la falta de catalizador, aunque los datos de EE.UU. mostró que la economía se está desacelerando, lo que podría haber sido la razón para el cambio de sentimiento amargo. El par AUD/USD cotiza en 0.6961.

Los indicadores económicos estadounidenses fueron peores de lo esperado, pero apuntalaron al USD

Wall Street registra pérdidas de entre el 0.77% y el 1.21%. El Departamento de Comercio informó de las Ventas Minoristas de diciembre en Estados Unidos, con una contracción del 1.1% intermensual, por encima de la contracción del 0.8% estimada y peor que la revisión a la baja de noviembre al 1%. En términos anuales, las ventas se mantuvieron sin cambios en el 6%.

Al mismo tiempo, el Departamento de Trabajo reveló que el Índice de Precios de Producción (IPP) de diciembre se desplomó hasta el -0.5% intermensual, pulverizando las estimaciones del 0.1%. Las cifras interanuales subieron un 6.2%, por debajo de las previsiones del 6.8%, mientras que el IPP subyacente avanzó un 5.5%, frente a las estimaciones del 5.7%.

Por otra parte, la Reserva Federal informó de que la Producción Industrial en Estados Unidos disminuyó un -0.7% en diciembre y un -1.7% en el cuarto trimestre. Además, la producción manufacturera estadounidense cayó un -1.3% el mes pasado, aunque los datos de noviembre se revisaron a la baja un -1.3%.

Por otra parte, varios funcionarios de la Reserva Federal, encabezados por el presidente de la Fed de San Luis, James Bullard, cruzaron cables. Bullard afirmó que los responsables políticos deberían situar "lo antes posible" la tasa por encima del 5%. Haciéndose eco de algunos de sus comentarios, la presidenta de la Fed de Cleveland, Loretta Mester, dijo que las tasas deben subir "un poco" por encima del 5%, haciendo hincapié en que sería necesario según sus proyecciones.

Tras estos comentarios, el par AUD/USD invirtió su curso tras cotizar por encima del nivel 0.7000. Ningún catalizador estimuló la reacción del mercado, sólo los comentarios de línea agresiva de los funcionarios de la Fed, que se venían repitiendo desde principios de año.

Análisis del precio del AUD/USD: Perspectiva técnica

Desde una perspectiva técnica, el gráfico diario del AUD/USD está formando un martillo invertido que, si cierra por debajo de la apertura del martes en 0,697, agravaría un retroceso más profundo, con la Media Móvil Exponencial (EMA) de 20 días en 0.6863 como primer soporte. Los precios del AUD/USD alcanzaron una serie sucesiva de máximos, mientras que el Índice de Fuerza Relativa (RSI) no logró superar su máximo anterior. Por lo tanto, una divergencia negativa entre las cotizaciones y el RSI podría allanar el camino a la baja.

Los niveles de soporte clave del AUD/USD serían el mínimo del 17 de enero en 0.6929, seguido del mínimo diario del 12 de enero en 0.6869, antes de la EMA de 20 días mencionada en 0.6863.

- El USD/MXN rebota con fuerza desde su nivel más bajo en casi tres años.

- Una fuerte zona de soporte por encima de 18.50 y la Aversión al riesgo desencadenan el rebote.

El USD/MXN sube el miércoles tras tocar los 18.55, el nivel más bajo desde febrero de 2020. El rebote representa una corrección tras caer constantemente desde principios de año.

La carrera en curso se enfrenta a una resistencia en 18.75. Una ruptura al alza tendría como objetivo 18.85. La siguiente resistencia vital se sitúa en 19.00/05, que debería limitar la subida. Por encima se sitúa 19.20 que, de romperse, debilitaría al peso mexicano.

Un deterioro en el sentimiento del mercado favoreció la corrección en USD/MXN que continuaría recibiendo soporte mientras los valores en Wall Street siguen cayendo.

El peso mexicano necesita mantenerse por debajo de 18.70 para mantener las puertas abiertas a otra prueba de la zona de 18.55 y el mínimo de 2020 en 18.50. Una ruptura a la baja tendría como objetivo 18.30.

Gráfico diario del USD/MXN

-638096589618823355.png)

- Las Ventas Minoristas estadounidenses se desplomaron, mientras que el IPP mostró preliminarmente que la inflación sigue remitiendo.

- La Producción Industrial de Estados Unidos se contrae durante dos meses consecutivos.

- Análisis del precio del Oro: Se necesita un cierre diario por encima de 1.900$ para exacerbar una recuperación a 2.000$.

El precio del Oro rompe dos días de pérdidas consecutivas, ganando tracción el miércoles, mientras que el dólar (USD) cae a mínimos de ocho meses, como muestra el Índice del Dólar (DXY). Estados Unidos (EE.UU.) mostró una mejora en la inflación, mientras que las ventas minoristas se desaceleraron, consolidando aún más el caso de la Reserva Federal de EE.UU. (Fed) para frenar su política de ajuste. En el momento de redactar este informe, el par XAU/USD opera en 1.914,91$.

Las Ventas minoristas en Estados Unidos se desplomaron

Wall Street abrió en verde, impulsado por los datos estadounidenses. El Departamento de Comercio estadounidense informó de que las Ventas Minoristas de diciembre se desplomaron un -1.1% intermensual, por debajo de las estimaciones de una contracción del -0.8%, con lo que encadenan dos meses consecutivos de caídas. Las cifras de noviembre se revisaron a la baja del -0.6% al -1.0%. Las Ventas Minoristas subieron un 6% anual, sin cambios respecto a los datos de noviembre.

El IPP se suaviza

En lo que respecta a la inflación, el Índice de Precios de Producción (IPP) de EE.UU. de diciembre baja del -0.1% al -0.5% intermensual, dato que podría animar a la Reserva Federal a subir los tipos de forma significativa. Excluyendo elementos volátiles como los alimentos y la Energía, el llamado IPP subyacente aumentó un 0.1% intermensual, sin cambios respecto al consenso y por debajo del 0.2% de noviembre. Las cifras anuales mostraron un aumento del IPP del 6.2%, por debajo de las estimaciones del 6.8%, mientras que el IPP subyacente subió un 5,5%, por debajo del 5.7% esperado.

La Producción Industrial de EE.UU. se contrae dos meses seguidos

Por otra parte, la Reserva Federal informó de que la Producción Industrial en EE.UU. disminuyó un -0.7% en diciembre y un -1.7% en el cuarto trimestre. Además, la producción manufacturera estadounidense cayó un -1.3% el mes pasado, aunque el dato de noviembre se revisó a la baja un -1.3%.

Bullard, de la Fed, insiste en subir las tasas por encima del 5

En otros lugares, los funcionarios de la Fed empezaron a cruzar cruces, encabezados por el presidente de la Fed de San Luis, James Bullard. Louis. Bullard afirmó que la Fed debería subir los tipos por encima del 5% "tan rápido como podamos" antes de hacer una pausa en las subidas de tipos, ya que el banco central estadounidense intenta frenar la inflación estancada. Bullard añadió que la inflación "probablemente retrocederá en 2023, pero no tan rápido como esperan los mercados financieros".

Mientras tanto, el Índice del Dólar (DXY), que sigue el valor del dólar frente a una cesta de seis divisas, cayó a mínimos de ocho meses en torno a 101.528, pero últimamente ha recuperado algo de terreno y se intercambia en torno a 101.871. Otra razón que mantiene al XAU/USD apuntalado es la caída de los rendimientos de los bonos del Tesoro de EE.UU., con el rendimiento de los bonos del Tesoro a 10 años cayendo por debajo del 3.40%, en 3.390%, ya que perdió 16 puntos básicos.

Análisis del precio del Oro: Perspectivas técnicas

Desde el punto de vista técnico, el XAU/USD extendió sus ganancias, aunque retrocedió un poco desde sus máximos diarios de 1.925,88$, probablemente influenciado por una leve recuperación del billete verde y el Índice de Fuerza Relativa (RSI) entrando en condiciones de sobrecompra. La Tasa de Cambio (RoC) sugiere que la presión compradora comienza a disminuir. Si el XAU/USD no logra un cierre diario por encima de 1.900$, se reanudará la tendencia bajista hacia la media móvil exponencial de 20 días en 1.862,60$. De lo contrario, y el camino de menor resistencia, el XAU/USD podría probar el máximo anual en 1.928,95$, seguido por el máximo del 21 de abril de 1.957,72$, antes de 2.000$.

- El USD/JPY recorta parte de sus ganancias de la sesión asiática por cortesía de la decisión del banco de japón.

- Análisis del precio del USD/JPY: La incapacidad de conquistar la EMA de 20 días agravó una caída de más de 200 puntos por debajo de 128.50.

El USD/JPY se aferra a las ganancias después de alcanzar un máximo diario de 131.57 tras la publicación de la decisión de política monetaria del Banco de Japón, que provocó una recuperación de 400 puntos. Sin embargo, a lo largo de la sesión norteamericana, el yen japonés (JPY) escenifica una remontada frente a su homólogo, el dólar estadounidense (USD), y de momento retrocede un 0.24%. En el momento de escribir estas líneas, el par USD/JPY cotiza a 128.56.

Análisis del precio del USD/JPY: Perspectiva técnica

En el gráfico diario del USD/JPY, las principales divisas pusieron a prueba la confluencia de la media móvil exponencial (EMA) de 20 días y el máximo del día en 131.37, y no lograron sostener la tendencia alcista. Además, en su camino a la baja, el USD/JPY retrocedió por debajo de una línea de tendencia de resistencia bajista de cuatro meses que pasó alrededor de 130.30 y extendió su tendencia bajista por debajo de 129.00 hacia el precio al contado actual.

Sin embargo, osciladores como el Índice de Fuerza Relativa (RSI aunque en territorio bajista, su pendiente apunta al alza, lo que podría significar que podría producirse una reversión. Pero la Tasa de Cambio sugiere que los compradores están perdiendo impulso ya que retrocede al nivel cero.

El camino de menor resistencia en el USD/JPY está sesgado a la baja, aunque si el USD/JPY hace un cierre diario por encima de 128.46, que podría abrir la puerta a nuevas alzas y podría probar 129.00. De lo contrario, el primer soporte del USD/JPY sería 128.00. De lo contrario, el primer soporte del USD/JPY sería 128.00. Si se supera este último nivel, el mínimo del 24 de mayo se situaría en 126.36, seguido del mínimo diario del 31 de marzo en 121.27.

Niveles técnicos clave para el USD/JPY

- El franco suizo sube con fuerza frente al dólar y el euro.

- Las expectativas sobre un BCE menos duro dan soporte al franco suizo.

- El USD/CHF cae por quinto día consecutivo el miércoles.

El USD/CHF cae casi cien puntos el miércoles tras recortar algunas pérdidas durante la última hora. El par hizo suelo en 0.9084, el nivel más bajo desde noviembre de 2021 y luego rebotó superando nuevamente los 0.9100.

La caída de los rendimientos de los bonos públicos europeos y estadounidenses debilitó al dólar y favoreció al franco suizo. El rendimiento del bono suizo a 10 años cayó al 1.05%, el nivel más bajo desde principios de diciembre, y el rendimiento del bono estadounidense a 10 años cayó al 3.38%, el nivel más bajo desde septiembre.

La demanda de bonos europeos se fortaleció después de que los datos mostraran una ralentización de la inflación y algunas cifras de actividad "no tan malas"; y en particular tras un informe de los medios de comunicación del martes que mencionaba que los responsables políticos del Banco Central Europeo están empezando a considerar un ritmo más lento de subidas de tipos de interés después de la reunión de febrero.

Las expectativas de un BCE menos agresivo hicieron caer al euro, que sigue siendo un lastre. El par EUR/CHF ha sufrido una fuerte caída, con una brusca reversión desde máximos de seis meses cerca de 1.0100 hasta niveles por debajo de 0.9900.

Los datos económicos publicados el miércoles pesaron aún más sobre el USD/CHF. Las cifras de Inflación se situaron por debajo de las expectativas, mientras que las Ventas Minoristas y la Producción Industrial cayeron más de lo esperado.

USD/CHF rompe 0.9200

El USD/CHF se está consolidando por debajo de 0.9200, lo que refuerza la tendencia bajista. Por otro lado, el próximo soporte crítico es la zona de 0.9100. Un cierre diario por debajo abriría las puertas a más pérdidas. Una recuperación por encima de 0.9220 aliviaría el tono negativo.

Niveles técnicos

- El dólar se debilita en general tras los datos estadounidenses.

- El Loonie entre las divisas más despiertas tras las cifras de inflación canadienses.

- El USD/CAD modestamente por debajo de 1.3400, sin dirección clara.

El par USD/CAD se acerca a 1.3400, mientras que el dólar recorta parte de sus recientes pérdidas que siguieron a la publicación de datos económicos estadounidenses. El par se mantiene en torno a los máximos diarios a pesar de la caída del dólar apoyada por los datos canadienses.

El Loonie se debilita tras los datos canadienses

Las cifras de inflación de Canadá se situaron el miércoles por debajo de las expectativas. El Índice de Precios de Productos Industriales (IPPI) descendió un 1.1% intermensual, por debajo de la caída del 0.3% del consenso del mercado. En comparación con hace un año, subió un 7.6%. El Índice de Precios de las Materias Primas (IPMP) cayó un 3.1% en diciembre, frente a las expectativas de una caída del 1.3%.

"Estos descensos se vieron parcialmente influidos por la bajada de los precios del petróleo crudo, que cayeron en parte por las preocupaciones macroeconómicas, así como por una producción mundial ligeramente superior a la demanda. Los precios del gasóleo se mantuvieron relativamente más altos que los de la gasolina, debido en parte a los efectos de la invasión rusa de Ucrania. Rusia fue un importante proveedor de gasóleo para Europa, que aumentó sus importaciones de otras fuentes", señaló Statistics Canada en su informe.

El Loonie se debilitó tras las cifras. El USD/CAD se mantuvo en torno a 1,3375 tras las cifras, incluso en medio de una caída del dólar tras los datos estadounidenses. En los EE.UU., el Índice de Precios de Producción disminuyó un 0.5% en diciembre, frente al consenso del mercado de una caída del 0.1%; y la tasa anual cayó al 6,2%, la más baja desde marzo de 2021. Otro informe mostró que las Ventas Minoristas cayeron un 1.1% en diciembre, más que el descenso del 0.8% esperado. La Producción Industrial se contrajo un 0.7% en diciembre.

Los rendimientos de los bonos estadounidenses cayeron después de las cifras, alcanzando nuevos mínimos de varios días en toda la curva. El DXY cayó por debajo de 101.80, su nivel más bajo desde mayo.

A pesar de la debilidad del dólar, el par USD/CAD se mantiene cerca de 1.3400, sin una dirección clara. Al alza, el par se enfrenta a una resistencia inicial en 1.3410 y luego a 1.3445/50. Una consolidación por encima de 1.3450 abriría las puertas a mayores ganancias. En el lado opuesto, el soporte se sitúa en 1.3365 seguido de 1.3350 (mínimo diario).

Desde una perspectiva más amplia, los riesgos se inclinan a la baja en el USD/CAD. Las pérdidas parecen limitadas mientras se mantenga por encima de 1.3350 al cierre.

Niveles técnicos

Los economistas de Danske Bank prevén que 2023 será un buen año para la corona noruega. Prevén un EUR/NOK a 10.40 y 10.10 a tres y doce meses, respectivamente.

EUR/NOK a 10.40 en 3 meses y 10.10 en 12 meses

"Si estamos en lo cierto en nuestra hipótesis de base de que la recesión mundial no resulta demasiado grave o profunda y/o la energía resultará ser un sector de acciones de alto rendimiento en los próximos años, esto deja un trasfondo mucho mejor para la NOK en 2023".

"Prevemos un EUR/NOK de 10.40 en 3 meses y de 10.10 en 12 meses".

"Una grave recesión mundial y una fuerte venta masiva del riesgo podrían hacer que el EUR/NOK se situara sustancialmente por encima de nuestra proyección. Por otra parte, una subida persistente de los precios del petróleo y del gas natural, combinada con una mejora de las perspectivas de crecimiento, podría situar el EUR/NOK incluso por debajo de nuestras previsiones."

- El EUR/USD avanza notablemente y marca nuevos máximos cerca de 1.0890.

- El dólar se hunde a nuevos mínimos multimensuales cerca de 101.50.

- Las Ventas Minoristas y los Precios de Producción de EE.UU. decepcionaron las expectativas.

El EUR/USD gana fuerza y alcanza nuevos máximos anuales cerca de 1.0890 el miércoles.

EUR/USD se fortalece ante las fuertes ventas del USD

El sentimiento alcista sigue creciendo en torno al complejo de riesgo tras la pronunciada venta masiva del dólar, que alcanzó nuevos mínimos de 8 meses cerca de 101.50 según el índice del USD (DXY).

En este trasfondo, el EUR/USD revirtió la reciente debilidad de 3 días y subió hasta los límites del nivel de 1.0890, registrando al mismo tiempo nuevos máximos en una zona visitada por última vez a finales de abril de 2022.

Colaborando con el mejor tono de la moneda única surgen los comentarios de O.Rehn, miembro del Consejo del BCE, quien sugirió que parece justificado un aumento significativo de las tasas a corto plazo para mantener contenidas las expectativas de inflación.

En el calendario nacional, los resultados del mes de diciembre en el bloque del euro registraron un aumento de las matriculaciones de automóviles del 12.8% interanual, mientras que el IPC final subió un 9.2% interanual y un 5.2% interanual en lo que respecta al IPC subyacente.

En EE.UU., las Ventas Minoristas se contrajeron un 1.1% intermensual en diciembre y los Precios de Producción cayeron un 0.5% mensual en el mismo periodo. Además, las solicitudes de hipotecas MBA aumentaron un 27.9% en la semana hasta el 13 de enero y la Producción Industrial se contrajo un 0.7% en diciembre frente al mes anterior.

Más adelante en la sesión se publicarán el índice NAHB, los inventarios empresariales, los flujos TIC y el Libro Beige de la Fed.

Además, Bostic, Bullard, Harker y Logan del FOMC también darán declaraciones.

Qué esperar del EUR

El par EUR/USD volvió a cobrar impulso y ahora comercia más cerca del nivel redondo clave de 1.0900, siempre en respuesta a la perseverante tendencia vendedora que rodea al dólar.

La acción de los precios en torno a la divisa europea debería continuar siguiendo de cerca la dinámica del dólar, así como el impacto de la crisis energética en el bloque del euro y la divergencia Fed-BCE.

Volviendo a la zona euro, la creciente especulación sobre una posible recesión en el bloque emerge como un importante viento en contra interno al que se enfrenta el euro en el horizonte a corto plazo.

Niveles técnicos

De momento, el par gana un 0.68% en 1.0860 y se enfrenta a la siguiente barrera alcista en 1.0887 (máximo mensual del 18 de enero), seguido de 1.0900 (nivel redondo) y, por último, 1.0936 (máximo semanal del 21 de abril de 2022). En el lado opuesto, la quiebre de 1.0776 (mínimo semanal del 17 de enero) tendría como objetivo 1.0481 (mínimo mensual del 6 de enero) en camino a 1.0443 (mínimo semanal del 7 de diciembre).

El peso mexicano (MXN) fue una de las divisas con mejor comportamiento en 2022. Es probable que el MXN se mantenga firme a corto plazo, pero los economistas de Rabobank esperan que el USD/MXN alcance los 20.50 a finales de año.

Es probable que el soporte de 18.50 se mantenga

"No estamos de acuerdo con la opinión de que la Fed recortará las tasas este año, pero a corto plazo, es poco probable que el mercado cambie su perspectiva. Esto está proporcionando soporte a los activos de riesgo en general. Como resultado, vemos probable que el MXN se mantenga firme en una visión de 1 a 3 meses, con el par probablemente manteniéndose por debajo de 19.80. Dicho esto, vemos probable que el soporte de 18.50 se mantenga".

"A medida que avanzamos hacia la mitad del año y se ha alcanzado el máximo para los fondos de la Fed, esperamos que la Fed continúe ensalzando la opinión de que no recortará las tasas este año."

"Esperamos una verdadera recesión en EE.UU. impulsada por el consumo este año, pero es probable que esta recesión vaya acompañada de un mercado laboral más robusto que en ciclos anteriores. En nuestra opinión, esto crea un escenario en el que la Fed aguanta durante la recesión. Es probable que los activos de riesgo reciban un golpe cuando esto se haga evidente para el mercado."

"El MXN estará algo aislado dado que esperamos una tasa terminal del 10,75% en México (una última subida de 25 pb el 9 de febrero), pero un movimiento hacia el 20,50 es altamente probable."

Tras alcanzar un máximo en torno a 131.50 desde cerca de 128.50 justo después de la decisión del Banco de Japón, el USD/JPY retrocedió rápidamente por debajo de 129.00. Los economistas de Credit Suisse siguen creyendo que el par podría caer hasta 120.00.

El BOJ se mantuvo firme esta vez

"La decisión de mantener intacto el YCC, así como los objetivos actuales del JGB a 10 años y las bandas de negociación sin cambios, fue una decepción para muchos en el mercado. Pero la acción del precio del JPY desde la reunión está en línea con nuestra inclinación a anticipar otra oleada de especulación de que el YCC finalizará en la reunión de marzo."

"Nuestra opinión sobre el USD/JPY en nuestras perspectivas del primer trimestre era vender en recuperaciones, con un objetivo inicial en 125.00 y una posible extensión hasta 120,00 en entornos de alto volumen. No vemos motivos para cambiarla, a pesar de que el BOJ se mantuvo firme esta vez."

La libra se está mostrando bastante sólida en la sesión. Los economistas de Scotiabank esperan que el par GBP/USD vuelva a tocar el máximo de mediados de diciembre en 1.2445/50.

La GBP está desarrollando una fuerte tendencia alcista

"La GBP está desarrollando una fuerte tendencia alcista en los gráficos de corto plazo y se ha visto en relativamente buena forma técnica, al menos, desde su rebote desde niveles inferiores a 1.19 en la primera semana de enero".

"La tendencia es alcista en el gráfico intradía y los nuevos máximos del ciclo a corto plazo por encima de 1.23 apuntan a un nuevo intento de alcanzar el máximo de mediados de diciembre en 1.2445/50 como mínimo."

- El USD/JPY retrocede más de 350 puntos desde el mínimo diario en medio de una agresiva venta intradía del USD.

- El USD aumenta sus pérdidas tras la publicación de datos macroeconómicos estadounidenses más débiles de lo esperado.

- El tono positivo del riesgo podría debilitar el refugio seguro del JPY y ayudar a limitar las pérdidas del par.

El par USD/JPY recorta sus ganancias intradía que siguieron a la decisión política del Banco de Japón y retrocede a la parte inferior del rango diario durante las primeras horas de la sesión norteamericana. El par se sitúa actualmente en torno a 128.00 y se ha movido a una distancia prudencial de su nivel más bajo desde mayo de 2022 tocado a principios de esta semana.

Mientras los inversores digieren la postura moderada del BOJ, la aparición de ventas agresivas del dólar resulta ser un factor clave que lleva a la fuerte caída intradía del par USD/JPY de más de 350 puntos. El dólar se suma a sus fuertes pérdidas y cae a mínimos de siete meses tras la publicación de datos macroeconómicos estadounidenses más suaves de lo esperado, que impulsaron las apuestas a menores subidas de tasas por parte de la Reserva Federal.

Los datos publicados por la Oficina de Estadísticas Laborales de EE.UU. mostraron que el Índice de Precios de Producción (IPP) descendió a una tasa interanual del 6.2% en diciembre. Esta cifra se situó muy por debajo de las estimaciones de consenso, que preveían una caída hasta el 6.8% desde el 7.3% revisado a la baja de noviembre. Los datos apuntan además a una relajación de la presión inflacionista, lo que podría permitir a la Fed ralentizar el ritmo de endurecimiento de su política monetaria.

Las Ventas Minoristas mensuales de EE.UU. tampoco cumplieron las expectativas del mercado y cayeron un 1.1% intermensual en diciembre, por debajo de las estimaciones de una caída del 0.8%. Excluyendo los automóviles, las ventas minoristas subyacentes también se contrajeron un 1.1% durante el mes informado, frente a la caída del 0.4% prevista, lo que sugiere una ralentización de la demanda de los consumidores y reafirma las expectativas de que la Fed suavizará su postura de línea agresiva.

Esto, a su vez, provoca un nuevo descenso de los rendimientos de los bonos del Tesoro estadounidense, que sigue pesando sobre el dólar. Dicho esto, el tono generalmente positivo en torno a los mercados de acciones parece debilitar al yen japonés, refugio seguro. Esto podría frenar a los operadores a la hora de realizar nuevas apuestas bajistas en torno al par USD/JPY y ayudar a limitar las caídas, al menos por el momento.

Niveles técnicos a vigilar

El CAD registra una ganancia marginal frente al USD en la sesión. Los economistas de Scotiabank esperan que el par USD/CAD pruebe el soporte en 1.3325 y luego en 1.3275.

Los riesgos técnicos se inclinan a la baja

"El techo del rango de comercio en 1.3450 ha sido bastante sólido durante la semana pasada y seguimos pensando que los riesgos técnicos se inclinan a la baja tras la ruptura a principios de diciembre del rango de 1.35/1.37 del USD a finales de 2022; estos factores (más el desarrollo de un impulso bajista en el gráfico intradía) cargan los dados contra el USD en cierta medida a corto plazo".

"Busque una prueba del soporte del USD en 1.3325, seguido de 1.3275".

- El Índice de Precios de Producción (IPP) cae más de lo esperado en diciembre.

- El Índice de Precios de Materias Primas también registra un retroceso más significativo que el del consenso del mercado.

- USD/CAD se mantiene estable pese a debilidad del dólar.

El Índice de Precios de Producción Industrial en Canadá tuvo una baja del 1.1% en diciembre, más que el descenso del 0.3% esperado. La tasa anual pasó de 9.7% a 7.6%.

El Índice de Precios de Materias Primas retrocedió 3.1% en diciembre, mucho más que la baja esperada del 1.3%. Con respecto a doce meses atrás, pasó de 8.0% a 7.5% en diciembre.

En el mismo momento se conocieron reportes de EE.UU. de ventas minoristas e inflación mayorista, que hicieron caer al dólar. El USD/CAD tuvo una reacción mixta a los datos y está operando en torno a la zona de 1.3375, en donde estaba antes de los datos.

- Índice de Precios al Productor cae 0.5% en diciembre y retrocede a 6.2% (anual).

- Índice subyacente sube 0.1% en diciembre, tasa anual baja a 5.5%.

- El dólar retrocede luego del IPP y de ventas minoristas.

El Índice de Precios al Productor (IPP) registró una baja del 0.5% en diciembre, siendo que el consenso del mercado era por un descenso del 0.1%. En noviembre se había registrado una suba del 0.2% (revisado desde 0.3%).

La tasa anual del IPP pasó de 7.3% (revisado desde 7.4%) a 6.2%, por debajo del 6.8% esperado. Es la lectura más baja desde marzo de 2021.

El IPP subyacente tuvo un avance del 0.1% en diciembre y la tasa anual bajó desde 6.2% a 5.5%, inferior al 5.9% esperado. La suba de noviembre fue revisada desde 0.4% a 0.2%.

En el mismo momento se publicaron cifras de ventas minoristas, que estuvieron por debajo de las expectativas. El dólar retrocedió en el mercado luego de los datos, marcando nuevos mínimos frente al yen, la libra y las monedas ligadas a commodities.

La ronda de datos continuará con el reporte de producción industrial, luego datos de inventarios mayoristas y el índice inmobiliario de NAHB. En la segunda mitad de la sesión americana, la Reserva Federal publicará el Libro Beige sobre el estado de la economía.

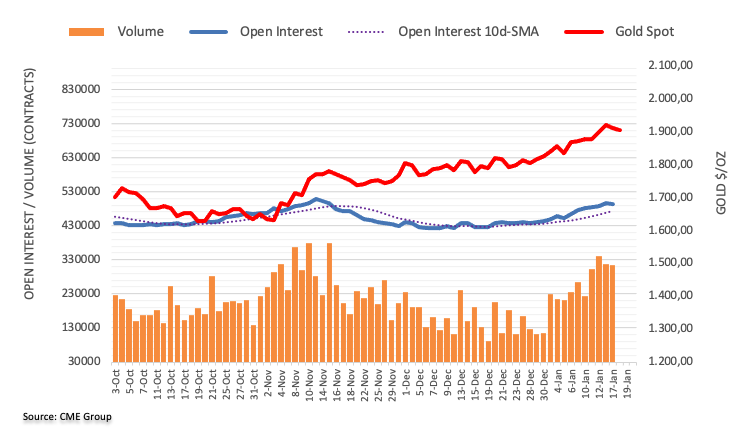

Los estrategas de Credit Suisse esperan que el oro extienda su carrera alcista hacia la zona de resistencia de 1.973/98$.

Soporte inicial en 1.867$

"Se espera que el Oro extienda su recuperación a la próxima resistencia en el 78.6% de retroceso de la caída de 2022 y el máximo de abril de 2022 en 1.973/98$, con un nuevo tope esperado aquí. Sólo por encima de los máximos históricos de 2.070$/75$ de 2020 y 2022 sugeriría que estamos viendo una ruptura al alza significativa y significativa a largo plazo."

"El próximo soporte se ve en 1.867$ inicialmente, luego 1.825$".

- Ventas minoristas descienden 1.1% en diciembre, tras caída de 0.6% en noviembre.

- Ventas sin incluir vehículos bajan 1.1%.

- El dólar se debilita tras el reporte y el de inflación mayorista.

Las ventas minoristas en diciembre cayeron, tal como se esperaba, pero a un ritmo más fuerte. La baja fue del 1.1%, y el consenso del mercado era una caída del 0.8%. En noviembre habían retrocedido 0.6%.

Sin tener en cuenta vehículos, las ventas bajaron 1.1%, caída más significativa que la esperada del 0.8%. Las ventas del grupo de control del sector minorista bajaron 0.7%, más que el 0.2% esperado.

Más adelante el miércoles, se publicará el reporte de producción industrial, luego datos de inventarios mayoristas y el índice inmobiliario de NAHB. En la tarde americana, la Reserva Federal publicará el Libro Beige sobre el estado de la economía.

El dólar retrocedió en el mercado luego del reporte, que se publicó en el mismo momento que el dato de inflación mayorista, que mostró una desaceleración más significativa que la esperada.

- El AUD/USD sube por segundo día consecutivo y alcanza un nuevo máximo multimensual.

- La aparición de fuertes ventas en torno al dólar se ve como un viento de cola para los pares principales.

- El aumento de las apuestas a una subida de tipos adicional por parte del RBA sigue siendo un soporte para el movimiento positivo.

- Los operadores esperan con interés el IPP estadounidense y los datos mensuales de Ventas Minoristas para obtener un nuevo impulso.

Por segundo día consecutivo, el par AUD/USD gana terreno y continúa subiendo a mediados de la sesión europea. El impulso positivo eleva al par hasta la zona de 0.7035, o el nivel más alto desde el 16 de agosto y está auspiciado por el tono fuertemente ofrecido que rodea al dólar estadounidense.

De hecho, el índice del dólar, que sigue la evolución del dólar frente a una cesta de divisas, se acerca al mínimo de siete meses tocado a principios de esta semana y se ve presionado por una combinación de factores. Las perspectivas de menores subidas de los tipos de interés por parte de la Fed provocan una nueva caída de los rendimientos de los bonos del Tesoro estadounidense. Aparte de esto, el tono generalmente positivo en torno a los mercados de acciones debilita aún más al dólar, refugio seguro, y beneficia al dólar australiano, sensible al riesgo.

Los inversores se volvieron optimistas ante la esperanza de que las nuevas medidas de estímulo anunciadas por el Gobierno chino conduzcan a una fuerte recuperación de la segunda economía mundial. Aparte de esto, el aumento de las probabilidades de una subida adicional de los tipos de interés por parte del Banco de la Reserva de Australia (RBA) en febrero presta cierto soporte a la moneda nacional y actúa como un viento de cola para el par AUD/USD. El movimiento positivo del miércoles también podría atribuirse a la compra técnica por encima del nivel psicológico clave de 0.7000.

El trasfondo fundamental antes mencionado favorece a los operadores alcistas y respalda las perspectivas de un nuevo movimiento de apreciación a corto plazo para el par AUD/USD. Por lo tanto, cualquier retroceso correctivo significativo podría verse como una oportunidad de compra y es más probable que siga siendo limitado. Los Participantes del mercado ahora esperan la agenda económica de EE.UU., destacando la publicación del Índice de Precios de Producción y los datos mensuales de Ventas Minoristas para oportunidades de trading de corto plazo.

Niveles técnicos a vigilar

- El EUR/USD rebota desde los mínimos alcanzados el miércoles cerca de 1.0770.

- La siguiente barrera alcista a tener en cuenta sigue siendo el máximo anual en 1.0874.

El EUR/USD sube tras retrocesos diarios consecutivos y recupera la barrera de 1.0800 y más allá el miércoles.

Parece que el par se mueve dentro de un rango de consolidación, limitado antes de la posible reanudación de la tendencia alcista. El nivel de resistencia inmediato se sitúa en el máximo de lo que va de año en 1.0874 (16 de enero), que una vez superado podría conducir a una probable visita al nivel redondo de 1.0900 en un horizonte relativamente a corto plazo.

Además, mientras se mantenga por encima de la línea de soporte a corto plazo cerca de 1.0600, deberían seguir con un sesgo al alza.

A más largo plazo, la visión constructiva se mantiene mientras esté por encima de la media móvil simple de 200 días en 1.0307.

EUR/USD gráfico de día

- El DXY extiene la caída del martes y vuelve a situarse por debajo de 102.00.

- Un movimiento por debajo del mínimo de enero en 101.77 expone al índice a más bajas.

El Índice del Dólar de EE.UU. (DXY) cotiza a la defensiva y vuelve a visitar la zona por debajo de 102.00 en medio de la intensa presión vendedora del miércoles.

De momento, la continuación de la tendencia lateral parece el nombre del juego para el dólar, al menos a corto plazo. En caso de que los osos recuperen el control, la pérdida del mínimo de enero en 101.77 (16 de enero) debería volver a poner en el radar de los inversores una posible caída más profunda hasta el mínimo de mayo de 2022 en torno a 101.30 (30 de mayo) antes del nivel psicológico de 100.00.

Mientras tanto, por debajo de la media móvil simple (SMA) de 200 días en 106.42, las perspectivas para el índice deberían seguir siendo negativas.

DXY gráfico de día

- Mercados de renta variable se mantiene en zona de máximos recientes.

- Futuros de Wall Street en terreno positivo antes de importantes datos y más resultados.

- El dólar se debilita nuevamente, DXY se acerca al piso reciente.

Los mercados de renta variable se mantienen en torno a los máximos en varios días, sin mostrar nuevas subas pero con bajas limitadas. El dólar se acerca a los mínimos recientes y los metales a los máximos. Se vienen datos importantes de EE.UU.

El rally en pausa, corrección limitada

En Asia, los mercados cerraron con subas generalizadas luego de que el Banco de Japón no hiciera nada. El Nikkei 225 ganó 2.50%. En Europa, el FTSE 100 opera sin cambios, el DAX sube 0.15% y el CAC 40 cae 0.28%. El S&P 500 perdió 0.20% el martes y en la previa del miércoles sube 0.22%. Los futuros del Dow Jones avanzan 0.10% y los del Nasdaq 0.25%.

En el premarket, IBM cae 1.85%, Morgan Stanley 0.63% (ayer subió 5.90%) y Visa 0.22%. Tesla sube 3.65% y American Express 0.75%. Microsoft sube 0.10% en la previa, luego de conocerse que planea recortar puesto de trabajo entre los ingenieros. Entre las empresas que presentarán resultados el miércoles están Charles Schwab, PNC, Prologis y Alcoa.

El dólar está cayendo el miércoles y se acerca a los mínimos en meses que alcanzó a principios de esta semana. El DXY opera en torno a 102.00, con una baja del 0.35%. Entre los factores de debilidad está la baja en los rendimientos de los bonos del Tesoro. El bono a 10 años rinde 3.48%, lejos del pico de 3.58% del martes; mientras que el tramo a 2 años está en 4.18%.

El miércoles se publicarán varios reportes económicos de EE.UU. que puede ser claves para las bolsas y el dólar. En un primer turno saldrá el Índice de Precios al Productor (IPP) y las ventas minoristas de diciembre. Se espera que el IPP muestre una baja del 0.1% en diciembre y que la tasa anual pase de 7.4% en noviembre a 6.8%. Mientras que el consenso es por una baja del 0.8% en las ventas minoristas. Luego será el turno del reporte de producción industrial, del que se espera presenta una baja del 0.1% en diciembre. Además, expondrán varios funcionarios de la Reserva Federal. En la tarde americana se publicará el Libro Beige del banco central.

Las monedas de mercados emergentes siguen con un tono positivo contra el dólar, favorecidas por el contexto de mejor humor y baja en los rendimientos de bonos del Tesoro. En este grupo lidera por estas horas el peso mexicano que trepó a nuevos máximos desde febrero de 2020 frente al dólar, con el impulso extra del diferencial de tasas entre México y EE.UU.

El euro continúa entre las monedas más débiles, con importantes caídas en todos los frentes. Las especulaciones de que el Banco Central Europeo suavizará la suba de tasas de interés luego de la reunión de febrero están pesando sobre el euro. Hoy habrá declaraciones públicas de más funcionarios del BCE, que podrán reforzar esas expectativas o debilitarlas. El EUR/GBP pasó en poco más de 24 horas, de probar 0.8900 a caer hasta 0.8736.

En el Reino Unido se conoció que el Índice de Precios al Consumidor subió en diciembre 10.5% (anual) en línea con lo esperado y la subyacente se mantuvo en 6.3%. En la Eurozona, la lectura final del IPC confirmó un descenso a 9.2% en diciembre.

El Banco de Japón mantuvo su política monetaria sin cambios y los niveles de la curva de control de rendimiento. Habían surgido especulaciones sobre un posible cambio que no se materializó. Esto hizo que el yen reaccionara con una gran caída en el mercado en la sesión asiática. Con el correr de las horas la moneda japonesa fue recuperando parte del terreno perdido. El USD/JPY pasó desde 128.60 hasta 131.50, y en la previa de la sesión americana opera en la zona de 129.00. La volatilidad en los cruces del yen se mantiene elevada.

Los metales están retomando las subas tras la corrección de dos días, apoyadas por la debilidad del dólar y la suba en los bonos. El oro está en 1916$ y la plata en 24.20$. Las criptomonedas se mantienen firmes en zona de máximos desde principios de noviembre, convalidando la reciente recuperación. Bitcoin está en torno a 21.250$ y Ethereum en 1.575$.

Los precios del petróleo marcaron nuevos máximos en semanas. El barril de WTI trepa 1.75% y se ubica sobre los 81.50$. La Agencia Internacional de Energía afirmó que la demanda de petróleo alcanzará un récord este año tras la reapertura de China.

Niveles técnicos

- Índice de Precios al Consumidor cae 0.4% en diciembre.

- Inflación subyacente registra avance del 0.6%.

- El euro se mantiene entre las más débiles el miércoles.

La lectura final mostró que el Índice de Precios al Consumidor retrocedió 0.4% en diciembre, y que la tasa anual se ubicó en 9.2%, igualando la lectura preliminar y confirmando la más baja desde octubre. El índice subyacente avanzó 0.6% y la tasa anual fue del 5.2%.

Los datos de inflación de diciembre no mostraron una revisión significativa con las cifras preliminares. La conclusión por ende es que la inflación general sigue bajando, pero la subyacente se mantiene, lo que representa un desafío.

El euro está el miércoles entre las monedas más débiles y sigue afectada por las especulaciones de que le Banco Central Europeo podría aminorar el ritmo de subas en las tasas de interés luego de la reunión de febrero. Esto se daría ante las señales de una menor inflación y por los temores con respecto al panorama económico.

- El EUR/JPY sube con fuerza y perfora 141.00 el miércoles.

- La ruptura de la media móvil de 200 días debería restaurar las perspectivas alcistas.

El EUR/JPY repunta con un marcado interés comprador y traspasa la barrera de los 141.00 para marcar nuevos máximos en varios días el miércoles.

El cruce necesita superar la media móvil simple (SMA) de 200 días de manera convincente para cambiar la perspectiva a una más constructiva, idealmente a muy corto plazo. Subas adicionales a partir de aquí deberían volver a visitar la zona de resistencia clave cerca de 143.00 (máximo del 28 de diciembre y del 11 de enero).

Esta barrera alcista clave también parece apuntalada por la SMA de 55 días (142.92) y la SMA de 100 días (143.10).

EUR/JPY gráfico de día

- Peso mexicano continúa avanzando contra el dólar.

- USD/MXN se acerca al mínimo del 2020 ubicado en la zona de 18.50.

- El miércoles se publicarán datos importantes de EE.UU.

El USD/MXN extendió el recorrido bajista y cayó hasta 18.56, el nivel más bajo desde febrero de 2020. El par está operando en torno a 18.60, con una firme tendencia bajista y mirando de cerca la zona de soporte de 18.50.

El dólar está retomando las bajas generales el miércoles, antes de la publicación de datos económicos importantes. La baja en los rendimientos de los bonos del Tesoro junto con el avance en los precios de las materias primas está siendo un factor que favorece las bajas en el USD/MXN. El Índice del Dólar de EE.UU. (DXY) está cayendo 0.35% y opera en torno a 102.00, apenas por encima del mínimo en meses alcanzado el lunes.

MXN sigue firme en el podio

La designación de Omar Mejía Castelazo para la Junta de Gobierno del Banco de México avanza en el Congreso y llegaría para la próxima reunión de polícia monetaria. Dicho encuentro será el jueves 9 de febrero, una semana después de la decisión de la Reserva Federal.

Lo que haga la Fed será importante para Banxico. La especulación sobre una desaceleración en el ritmo de subas por parte del banco central estadounidense ha sido un factor importante para las bajas del USD/MXN. A lo anterior se suma el mejor humor en los mercados de renta variable.

El miércoles se publicarán datos importantes en EE.UU. que puede afectar las expectativas sobre la política monetaria de la Fed. Entre estos se destacan el de inflación mayorista y ventas minoristas de diciembre. Además, expondrán en público varios funcionarios del banco central.

Entre las monedas emergentes, el peso mexicano es la de mejor desempeño en los últimos cinco días y con respecto a un año atrás. El USD/MXN opera un casi un 10% por debajo de donde estaba en enero de 2022, siendo el diferencial de tasas entre EE.UU. y México un factor clave.

Niveles técnicos

Los estrategas de divisas de Citigroup prevén que el par EUR/USD cotice en un rango entre 1.12 y 1.15, y explican los motivos de sus perspectivas alcistas.

Comentarios destacados

"La reapertura de China coincide con el máximo de inflación en EE.UU. y la bajada del precio del gas natural".

"Representa un cambio material en la narrativa del mercado, abriendo un nuevo régimen en las divisas".

"El riesgo para esta perspectiva es una renovada debilidad de las acciones que daría soporte al dólar".

"Los datos técnicos favorecen las ganancias del EUR/USD hacia el nivel de Fibonacci en 1.0938".

"Sin embargo, los operadores deben tener cuidado con los vientos en contra relacionados con las opciones a partir de entonces".

El yen se ha debilitado bruscamente tras la decisión del Banco de Japón (BoJ) de mantener sin cambios la configuración de la política monetaria y la política de control de la curva de rendimientos. No obstante, la actualización del BoJ no altera las perspectivas alcistas de MUFG Bank.

Decepcionan las expectativas de un cambio inminente en los ajustes de la política monetaria y de control de la curva de rendimientos

"La decisión del Banco de Japón de mantener sin cambios la política monetaria ha provocado un debilitamiento del yen de alrededor del 2% frente a otras divisas importantes. La magnitud de la venta masiva inicial coincide en líneas generales con nuestras expectativas de una caída del 2-3% para el yen japonés si el Banco de Japón no modificaba la política monetaria".

"Sin embargo, existe el riesgo de que la venta masiva del yen siga extendiéndose a corto plazo. Es poco probable que la decisión elimine por completo la especulación de que se producirá otro cambio de política en las próximas reuniones de política monetaria, lo que contribuirá a amortiguar cuánto más y por cuánto se debilita el yen. Sin embargo, la próxima reunión de política monetaria del BoJ no es hasta el 10 de marzo, por lo que la especulación sobre un inminente cambio de política podría seguir siendo menor en el próximo mes."

"Esperamos que los participantes del mercado sigan siendo escépticos sobre la sostenibilidad de los ajustes de política del BoJ. Además, el próximo fin del mandato del gobernador Kuroda a finales de abril seguirá fomentando la especulación sobre un cambio de política bajo un nuevo liderazgo. En estas circunstancias, la venta masiva del yen debería ser temporal y mantenemos una perspectiva alcista para el yen durante el resto del año".

En su último informe sobre el mercado del petróleo, publicado el miércoles, la Agencia Internacional de la Energía (AIE) señala que China representará la mitad del crecimiento de la demanda de petróleo en 2023 por la reapertura tras el COVID-19.

Comentarios adicionales

La actividad mundial de las refinerías se mantuvo estable en diciembre, mientras que en EE.UU. se redujo debido a las interrupciones relacionadas con las condiciones meteorológicas.

Los stocks mundiales de petróleo aumentaron en 79.1 millones de barriles intermensuales en noviembre, alcanzando el nivel más alto desde octubre de 2021.

Se prevé que el crecimiento del suministro mundial de petróleo en 2023 se ralentice hasta 1 millón de barriles diarios, debido al descenso de las exportaciones rusas.

Las exportaciones rusas de gasóleo se dispararon a un máximo de varios años de 1.2 millones de bpd antes de las sanciones de febrero sobre ellos.

Las exportaciones rusas de petróleo cayeron en 200.000 bpd intermensuales en diciembre, hasta los 7.8 millones de bpd, debido a las nuevas sanciones que limitan los precios.

La demanda de petróleo de la OCDE cayó en 900.000 bpd en el cuarto trimestre de 2022 por la debilidad de la actividad industrial y el clima templado.

La demanda mundial de petróleo aumentará en 1.9 millones de bpd en 2023, hasta la cifra récord de 101.7 millones de bpd.

Al comienzo de la reunión con el viceprimer ministro chino, Liu He, celebrada el miércoles en Zúrich, la secretaria del Tesoro de EE.UU., Janet Yellen, dijo que tenía previsto abordar los temas de interés en su primer encuentro personal, pero afirmó que ambos países debían gestionar las diferencias y evitar que la competencia se convierta en algo cercano al conflicto.

"Aunque tenemos áreas de desacuerdo, y las transmitiremos directamente, no debemos permitir que los malentendidos, en particular los derivados de la falta de comunicación, empeoren innecesariamente nuestra relación económica y financiera bilateral", añadió Yellen.

- El oro sube tras una corrección de dos días.

- Baja del dólar y los rendimientos de bonos del Tesoro favorece al XAU/USD.

- Se vienen datos importantes de EE.UU.

El oro retoma las subas el miércoles tras dos retrocesos consecutivos. Antes de datos económicos importantes de EE.UU., el XAU/USD opera cerca de la zona de los máximos diarios en torno a 1915$. Horas atrás, el precio estaba por debajo de 1900$.

En horas de la sesión asiática el oro tocó fondo el miércoles en 1895$, el nivel más bajo desde el viernes. Tras lo cual comenzó un ascenso, que frenó en 1916$. El tono intradiario se mantiene alcista, apuntando a la siguiente resistencia que se puede ver en 1920$.

El avance del metal amarillo se da ante una baja generalizada del dólar y de los rendimientos de los bonos del Tesoro. El DXY está de regreso debajo de 102.00, muy próximo a los mínimos en meses. El foco del mercado se va centrando en lo que serán los próximos datos económicos.

El calendario está cargado en EE.UU. el miércoles en donde se destacan los reportes de ventas minoristas, de producción industrial y de inflación mayorista. Estas cifras tienen un potencial de impactar en el mercado.

Además, el miércoles hablarán varios funcionarios de la Reserva Federal. Raphael Bostic de la Fed de Atlanta, James Bullard de St. Louis y Esther George de Kansas.

Niveles técnicos

- El NZD/USD recupera una fuerte tracción positiva y salta a máximos de más de un mes el miércoles.

- El optimismo en torno a la recuperación de la economía china impulsa con fuerza al NZD, sensible al riesgo.

- Los alcistas parecen no verse afectados por el fortalecimiento del dólar y ahora podrían tratar de recuperar el nivel de 0.6500.

El par NZD/USD atrae nuevas compras tras una caída inicial a la zona de 0.6375 y salta a nuevos máximos de más de un mes durante la sesión europea del miércoles. El par se sitúa actualmente en torno a la zona de 0.6460, subiendo más del 0.45% en el día, y ahora se ha acercado al máximo de varios meses tocado en diciembre.

Los datos macroeconómicos chinos, en su mayoría optimistas, publicados el lunes, junto con las nuevas medidas de estímulo anunciadas por el Gobierno chino, alimentaron el optimismo sobre una fuerte recuperación de la segunda economía mundial. Esto, a su vez, impulsa la confianza de los inversores, lo que beneficia al NZD, sensible al riesgo, y proporciona un buen impulso al par NZD/USD. El impulso no parece verse afectado por el resurgimiento de la demanda del dólar estadounidense, impulsada por la venta masiva del yen japonés tras la decisión de política monetaria del Banco de Japón.

Mientras tanto, la fortaleza del dólar sigue siendo limitada en un contexto de expectativas cada vez más firmes de un endurecimiento menos agresivo de la política monetaria por parte de la Fed. De hecho, los mercados parecen ahora convencidos de que el banco central de EE.UU. suavizará su postura de línea dura ante los signos de relajación de la presión inflacionista y han estado valorando una subida de tasas menor, de 25 puntos básicos, en febrero. Esto lleva a una nueva caída de los rendimientos de los bonos del Tesoro de EE.UU., que debería actuar como un viento en contra para el USD y favorece a los alcistas del NZD/USD.

Incluso desde una perspectiva técnica, la fortaleza sostenida por encima del extremo superior de un rango de una semana y media apoya las perspectivas de un nuevo movimiento alcista a corto plazo para el par NZD/USD. Por lo tanto, un movimiento de continuación al alza, hacia la recuperación del nivel psicológico de 0.6500, parece ahora una posibilidad clara. La agenda económica de EE.UU., con el Índice de Precios de Producción y las Ventas Minoristas mensuales como principales indicadores, centrará la atención de los inversores al inicio de la sesión americana.

NZD/USD niveles técnicos

- El USD/JPY retrocede más de 200 puntos desde un máximo de varios días alcanzado tras la decisión del BOJ.

- Las Apuestas por menores subidas de tasas de la Fed, la caída de los rendimientos de los bonos de EE.UU. pesan fuertemente sobre el USD y ejercen presión.

- El IPP y las Ventas Minoristas de EE.UU. son los datos que esperan a los inversores.

El par USD/JPY devuelve una parte importante de las ganancias inspiradas por el Banco de Japón (BoJ) a un máximo de varios días y regresa por debajo de 129.50 durante la primera mitad de la sesión europea del miércoles.

El dólar estadounidense se ve sometido a una fuerte presión de ventas tras una fuerte recuperación intradía y resulta ser un factor clave que atrae a algunos vendedores en torno al par USD/JPY en niveles más altos. La firmeza de las expectativas de un endurecimiento menos agresivo de la política monetaria por parte de la Fed desencadena una nueva caída de los rendimientos de los bonos del Tesoro estadounidense y pesa sobre el dólar. De hecho, los mercados parecen ahora convencidos de que el banco central de EE.UU. suavizará su postura de línea dura en medio de signos de relajación de la presión inflacionista y han estado valorando en el precio una menor subida de tasas de 25 puntos básicos en febrero.

A pesar del fuerte retroceso intradía de más de 175 pips desde la zona de 131.55-131.60, el par USD/JPY sigue subiendo casi un 1% en el día tras la decisión moderada del Banco de Japón. El banco central japonés mantuvo las tasas de interés ultrabajas y dejó sin cambios sus medidas de control de la curva de rendimientos, desafiando las expectativas de señales más agresivas. El anuncio desencadenó una brusca caída del rendimiento de los bonos japoneses, registrando el mayor descenso desde septiembre de 2003. Esto, a su vez, podría seguir pesando sobre el yen y dar soporte al par USD/JPY.

Los participantes del mercado ahora esperan la agenda económica de EE.UU., con la publicación del Índice de Precios de Producción (IPP) y las cifras mensuales de las Ventas Minoristas más tarde al inicio de la sesión americana. Además, los discursos de los miembros del FOMC y los rendimientos de los bonos estadounidenses podrían influir en la dinámica de los precios del dólar. Además, los operadores se guiarán por el sentimiento de riesgo de los mercados en general, que tiende a impulsar la demanda del yen como refugio seguro. Esto, a su vez, debería impulsar al par USD/JPY y permitir a los operadores aprovechar algunas oportunidades a corto plazo.

USD/JPY niveles técnicos

El yen japonés se desplomó hasta el nivel de 131 tras la decisión del Banco de Japón de mantener sin cambios sus instrumentos de política monetaria. Los economistas de ING esperan que la recuperación del USD/JPY se detenga en 132.50/133.00 y ven al par con posibilidades de comerciar en 120 a finales de año.

Una tendencia bajista volátil

"El USD/JPY sigue siendo una de las divisas más volátiles del G10 y cumple con creces las expectativas de volatilidad. La volatilidad a una semana se sitúa en el 20%, frente al 19% valorado en los precios. Esperamos que la volatilidad continúe, especialmente en el periodo marzo/abril, cuando el gobernador Kuroda ceda las riendas del Consejo de Gobierno del Banco de Japón".

"Esperamos una mayor debilidad generalizada del dólar este año a medida que aumenten las expectativas de relajación de la Reserva Federal en el segundo trimestre. Esto probablemente signifique que la actual corrección del USD/JPY se detenga en la zona de 132.50/133.00, con riesgo superior hasta 135.00."

"Tenemos un objetivo para finales del primer trimestre de este año en 128.00 y nuestro objetivo actual para finales de año de 125.00 probablemente debería estar más cerca de 120.00."

Jane Fraser, Directora General de Citigroup, ha dicho en su discurso de Davos que "es probable que continúe el endurecimiento de los bancos centrales".

Comentarios adicionales

"Las oportunidades en Arabia Saudí para empezar a construir PYMES y compañías de mercado medio son importantes".

"Esperamos ver una serie continua de recesiones en países de todo el mundo".

"Hemos visto buenas noticias de una apertura económica y medidas favorables al mercado en China".

"La apertura de China es importante para el mundo".

"Es un momento bastante agitado en el mundo".

El Ministro de Comercio japonés, Yasutoshi Nishimura, ha declarado el miércoles que "no es realista desvincularse completamente de China, pero tenemos que gestionar los riesgos desde el punto de vista de la seguridad económica."

Comentarios adicionales

Quiere pedir a las empresas japonesas que suban los salarios un 5% "más algo extra" este año.

Espera que esto conduzca a una inflación moderada impulsada por la demanda en lugar de una inflación impulsada por los costes.

Japón puede contribuir enormemente al mercado mundial del gas reduciendo las importaciones de GNL mediante la reactivación de las centrales nucleares.

El Viceprimer Ministro chino, Liu He, ha declarado el miércoles en una reunión con la Secretaria del Tesoro estadounidense, Janet Yellen, que "la relación entre Estados Unidos y China es muy importante" y ha añadido que "espera que puedan trabajar juntos".

Comentarios adicionales

"Los dos países necesitan una "comunicación seria" y coordinación sobre cambio climático, asuntos macroeconómicos y otros".

"Importante mantener el diálogo y los intercambios, buscar puntos en común".

"Listos para llevar a cabo el intercambio pragmático, profesional y en profundidad".

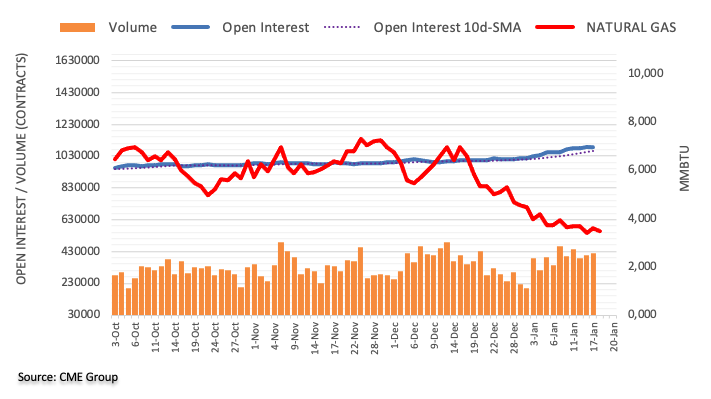

Los datos preliminares del CME Group para los mercados de futuros del gas natural indican que el interés abierto cayó el martes por primera vez desde el 27 de diciembre, esta vez en unos 5.200 contratos. Por otro lado, el volumen se sumó a la acumulación diaria anterior y subió en unos 10.500 contratos.

Gas natural: Pérdidas adicionales probables por debajo de los 3.00$

La tendencia bajista de varias semanas en los precios del gas natural se mantiene sin cambios hasta el momento. El pequeño avance del martes se debió a la reducción del interés abierto y reduce la probabilidad de intentos alcistas ocasionales. En este sentido, una ruptura de la clave de 3.00$ por MMBtu debería exponer un retroceso más profundo en los precios de la materia prima en el corto plazo.

La perspectiva para el USD/JPY sigue señalando una probable caída hacia el nivel de 126.35 en las próximas semanas, según señalan Lee Sue Ann, Economista de UOB Group, y Quek Ser Leang, Estratega de Mercados.

Comentarios destacados

Vista a 24 horas: "Esperábamos que el USD/JPY "cotizara dentro de un rango de 127.85/129.05" ayer. Posteriormente, el USD/JPY cotizó entre 127.98 y 129.13 antes de cerrar en 128.13 (-0.32%). Los precios parecen seguir consolidándose y esperamos que el USD/JPY cotice hoy entre 127.40 y 129.40".

Próximas 1-3 semanas: "No hay mucho que añadir a nuestra actualización del lunes (16 de enero, USD/JPY en 128.00). Como hemos destacado, el riesgo para el USD/JPY sigue siendo a la baja, y el siguiente nivel a vigilar es 126.35". Al alza, la superación de 130.05 (sin cambios en el nivel de "resistencia fuerte") indicaría que el USD/JPY no se debilita más."

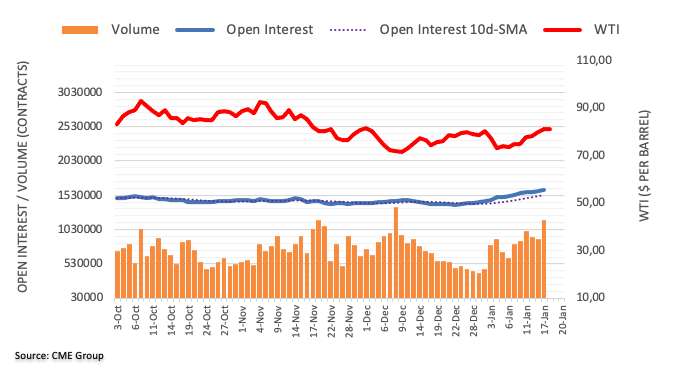

Teniendo en cuenta las cifras avanzadas del CME Group para los mercados de futuros del petróleo crudo, los operadores aumentaron sus posiciones de interés abierto por segunda sesión consecutiva el martes, ahora en alrededor de 19.300 contratos. En la misma línea, el volumen subió en unos 272.600 contratos tras dos caídas diarias consecutivas.

WTI: Próximo objetivo al alza en 83.32$

El decente repunte del martes en los precios del barril del WTI fue en conjunto con el aumento del interés abierto y el volumen, exponiendo la continuación del rebote en curso a muy corto plazo. Dicho esto, el próximo obstáculo a tener en cuenta se espera ahora en el máximo de diciembre de 2022 en 83.32$ (1 de diciembre).

El Banco de Japón decidió mantener sin cambios su política monetaria. La inacción del BoJ disparó al par USD/JPY. Sin embargo, los economistas de TD Securities esperan que la zona de 132/133 limite la subida del par.

El BoJ no cambia su política, toda la atención está en el nuevo gobernador

"El BoJ mantuvo sin cambios su política monetaria en una votación unánime que acalló las especulaciones sobre una ampliación o incluso el desmantelamiento de la banda del control de la curva de rendimientos (YCC). El BoJ revisó al alza sus previsiones de inflación y a la baja las de crecimiento. El BoJ continuará con la compra de bonos a gran escala y la aumentará de forma flexible si es necesario. Esto sugiere que el Banco defenderá el objetivo del YCC por ahora".

"Esperamos un cambio de política en cuanto a las bandas e incluso el objetivo de JGB a 10 años una vez que haya un nuevo gobernador del BoJ en abril, pero parece que por ahora han ganado tiempo con ajustes de las operaciones del YCC."

"Short squeeze en el USD/JPY tras el anuncio del BoJ. Sin embargo, esperamos que este movimiento tenga algunas limitaciones, ya que todavía es probable que el BoJ cambie de política monetaria este año. Eso implica mejores niveles para volver a ponerse bajistas en el USD/JPY".

"Por ahora, creemos que se requiere algo de paciencia y esperamos que 132/133 sea un pivote técnico importante a corto plazo (ya que coincide con la resistencia bajista)."

"Seguimos pensando que el sesgo comercial del yen japonés sigue siendo asimétrico (al alza) a medio plazo."

Un mayor impulso alcista podría elevar el GBP/USD hasta la zona de 1.2390 a corto plazo, según comentan Lee Sue Ann, Economista de UOB Group, y Quek Ser Leang, Estratega de Mercados.

Comentarios destacados

Vista a 24 horas: "No esperábamos el fuerte avance del GBP/USD hasta 1.2300 (esperábamos que el GBP/USD operara dentro de un rango). El impulso alcista ha mejorado, aunque no mucho. Aunque es probable que el GBP/USD siga fortaleciéndose, es poco probable que se mantenga por encima de 1.2330 (la próxima resistencia está en 1.2390). El soporte está en 1.2260. Una ruptura de 1.2230 indicaría que el GBP/USD no avanzaría más".

Próximas 1-3 semanas: "Mantenemos una visión positiva del GBP/USD desde hace más de una semana. Ayer (17 de enero, GBP/USD en 1.2205), indicamos que, aunque hay margen para que el GBP/USD siga avanzando, aunque la probabilidad de una subida sostenida por encima de 1.2330 no es alta. El GBP/USD alcanzó un máximo de 1.2300 en la sesión americana antes de cerrar con un tono firme en 1.2287 (+0.75%). El impulso alcista ha mejorado, aunque no mucho. A partir de aquí, esperamos que el GBP/USD suba hasta 1.2390. A la baja, una ruptura de 1.2170 (nivel de "fuerte soporte" estaba anteriormente en 1.2125) indicaría que la presión alcista actual ha cedido".

El Gobernador del Banco de Japón, Haruhiko Kuroda, interviene el miércoles en la conferencia posterior a la reunión de política monetaria y afirma que "no hay necesidad de seguir ampliando la banda objetivo de los bonos".

Comentarios adicionales

Se realizará ajustes flexibles en las operaciones de mercado recurriendo a operaciones de suministro de fondos contra garantías mancomunadas.

Se espera que el funcionamiento de los mercados mejore en el futuro.

Aún es pronto desde el ajuste de las bandas de rendimientos realizado en diciembre, se necesita más tiempo para evaluar el impacto en el funcionamiento de los mercados.

Se espera que la escasez de mano de obra haga subir los salarios a partir de ahora.

La economía japonesa sigue recuperándose de la pandemia.

El BoJ pretende alcanzar el objetivo de inflación del 2% de forma sostenible y estable, en paralelo al crecimiento de los salarios.

No esperamos que los JGB a 10 años sigan cotizando con rendimientos superiores al 0.5%.

Esperamos que mejore el funcionamiento de los mercados mediante operaciones ágiles.

Esperamos que la brecha de producción se cierre pronto y pase a ser positiva.

La formación de la curva de rendimientos del mercado en el marco de la nueva política monetaria tardará algún tiempo en asentarse.

Modificación de las normas aplicables a las operaciones de suministro de fondos para fomentar la formación de la curva de rendimientos en consonancia con la directriz sobre operaciones de mercado.

Las autoridades financieras y los mercados no tienen por qué coincidir.

Creemos que el ritmo de crecimiento de los salarios se acelerará.

Pero aún no se sabe cuánto crecerán realmente los salarios.

La mejora de las operaciones de provisión de fondos contra garantías mancomunadas no implica un límite al control de la curva de rendimientos.

Me esforzaré por alcanzar el objetivo de inflación del 2% hasta el final de mi mandato.

El responsable de política monetaria del Banco Central Europeo (BCE), Francois Villeroy de Galhau, ha declarado el miércoles que es "demasiado pronto para especular sobre lo que haremos en marzo".

Comentarios adicionales

Debemos mantener el rumbo en la batalla contra la inflación.

No podemos decir dónde estará la tasa terminal, pero debería estar para el verano.

El BCE es pragmático en cuanto a tasas y política.

El ritmo de subidas de tasas es probablemente menos importante este año.

La anterior orientación de Lagarde de 50 puntos básicos sigue siendo válida.

El interés abierto en los mercados de futuros del oro invirtió la reciente tendencia alcista y se redujo en unos 3.500 contratos el martes, según las lecturas preliminares del CME Group. El volumen siguió el mismo camino y cayó por segunda sesión consecutiva, ahora en casi 2.000 contratos.

Oro: Inmediatamente resistencia en 1.930$

La caída de los precios del oro del martes se produjo en medio de una contracción del interés abierto y del volumen, lo que indica que un retroceso más profundo parece fuera de lugar a muy corto plazo. Dicho esto, la reanudación del sesgo alcista podría hacer que se volviera a visitar el máximo reciente en torno a los 1.930$ por onza troy.

El Gobernador del Banco de Japón (BoJ), Haruhiko Kuroda, interviene en la conferencia posterior a la reunión de política monetaria del miércoles, señalando que "continuará la relajación monetaria para lograr una inflación sostenible y estable que se afiance".

Comentarios adicionales

No dudará en relajar más la política monetaria si es necesario.

El IPC subyacente ronda ahora el 3%, pero esperamos que caiga por debajo del 2% el próximo año fiscal.

No podemos decir que hayamos alcanzado una fase en la que se espere que los precios crezcan de forma sostenible y estable.

La economía japonesa sigue en vías de recuperación tras la pandemia.

Se llevarán a cabo operaciones de mercado flexibles.

Ahora es importante dar soporte a la economía y animar a las compañías a subir los salarios.

Lee Sue Ann, Economista de UOB Group, y Quek Ser Leang, Estratega de Mercados, sugieren que el EUR/USD se encuentra ahora dentro del rango de 1.0680-1.0880.

Comentarios destacados

Vista a 24 horas: "Esperábamos que el EUR/USD "comerciara lateralmente entre 1.0790 y 1.0860" ayer. Sin embargo, el EUR/USD subió brevemente hasta 1.0869, cayó bruscamente hasta 1.0773 y cerró en 1.0788 (-0.26%). La rápida caída del EUR/USD tiene margen para extenderse, pero es poco probable que rompa 1.0730 (hay otro soporte en 1.0760). La resistencia está en 1.0815, seguida de 1.0840".

Próximas 1-3 semanas: "Hace dos días (16 de enero, EUR/USD en 1.0825), destacamos que el impulso alcista se está relajando y una ruptura de nuestro "fuerte soporte" en 1.0760 indicaría que el EUR/USD podría consolidarse primero antes de intentar avanzar hacia la resistencia de 1.0900 más adelante. El EUR/USD cayó a mínimos de 1.0773 en la sesión americana y, aunque nuestro nivel de "fuerte soporte" no se rompió, el impulso alcista más o menos se ha desvanecido. En otras palabras, la fortaleza del EUR/USD de hace una semana ha llegado a su fin y es probable que el par se consolide entre 1.0680 y 1.0880 por el momento."

La Comisión Nacional de Desarrollo y Reforma de la República Popular China (CNDR), "planificadora estatal" del país, ha declarado el miércoles que "la situación del desarrollo económico en 2023 sigue siendo complicada".

Comentarios adicionales

"El entorno exterior es turbulento".

"La presión sobre la economía china sigue siendo grande".

"Confiado y capaz de promover la recuperación continua y la mejora general de la economía de China".

- El IPC británico se suaviza hasta el 10.5% interanual en diciembre, frente al 10.6% esperado.

- El IPC mensual del Reino Unido se sitúa en el 0.4% en diciembre, frente al 0.4% esperado.

El Índice de Precios al Consumidor (IPC) anualizado del Reino Unido se situó en el 10.5% en diciembre, frente al 10.7% registrado en noviembre, y no alcanzó las estimaciones del 10.6%, según ha informado el miércoles la Oficina de Estadísticas Nacionales del Reino Unido (ONS). El índice sigue retrocediendo desde su nivel más alto desde diciembre de 1981.

Por su parte, la inflación subyacente (que excluye la volatilidad de los alimentos y la energía) subió un 6.3% interanual el mes pasado, frente al 6.3% de noviembre y por debajo de las previsiones del 6.6%.

Las cifras mensuales mostraron que los precios al consumo en el Reino Unido subieron un 0.4% en diciembre, frente al 0.4% previsto y el 0.4% anterior.

El índice de precios al consumo minorista del Reino Unido de diciembre fue del 0.6% intermensual y del 13.4% interanual, por debajo de las expectativas en todo el horizonte temporal.

Otros datos (vía ONS)

"Las mayores contribuciones al alza a la tasa de inflación anual del IPCH en diciembre de 2022 procedieron de la vivienda y los servicios domésticos (principalmente de la electricidad, el gas y otros combustibles), y de los alimentos y bebidas no alcohólicas."

"La mayor contribución a la baja al cambio en las tasas de inflación anual tanto del IPCH como del IPC entre noviembre y diciembre de 2022 provino del transporte (en particular, los combustibles de automoción), el vestido y el calzado, y la recreación y la cultura, con el aumento de los precios en restaurantes y hoteles, y alimentos y bebidas no alcohólicas haciendo las mayores contribuciones al alza parcialmente compensadas."

¿Por qué la inflación británica es importante para los operadores?

El Banco de Inglaterra tiene la tarea de mantener la inflación, medida por el Índice de Precios al Consumidor (IPC) principal, en alrededor del 2%, lo que le da a la publicación mensual su importancia. Un aumento de la inflación implica un aumento cada vez más rápido de las tasas de interés o la reducción de la compra de bonos por parte del BOE, lo que significa exprimir la oferta de libras. Por el contrario, una caída en el ritmo de las subidas de precios indica una política monetaria más flexible. Un resultado más alto de lo esperado tiende a ser alcista para el GBP.

Esto es lo que necesita saber para operar hoy miércoles 18 de enero: