- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El USD/JPY está presionado por el soporte diario cerca de 132.90.

- Todas las miradas están puestas en el IPC de EE.UU. para el día de hoy.

El USD/JPY ha perdido un 1.3% en el día y ha caído desde un máximo de 135.05 a un mínimo de 132.28 antes de lo que será un dato crítico en el Índice de Precios al Consumo de EE.UU. el martes. El dólar de EE.UU. se vio presionado al comienzo de la semana y en una continuación a la caída de las Nóminas No Agrícolas.

Si bien las Nóminas No Agrícolas mostraron un sólido crecimiento del empleo, el aumento de la Tasa de Desempleo y las señales de enfriamiento de la inflación salarial hicieron bajar al dólar, ya que los inversores comenzaron a recortar las apuestas a que la Reserva Federal elevará las tasas de interés de manera tan pronunciada. Estados Unidos añadió 311.000 puestos de trabajo en febrero y la tasa de desempleo subió al 3.6%. Sin embargo, una encuesta de economistas realizada por Reuters esperaba que Estados Unidos hubiera creado 205.000 puestos de trabajo el mes pasado y que la tasa de desempleo se mantuviera en el 3.4%. Las ganancias medias por hora aumentaron un 0.2% el mes pasado, tras haber subido un 0.3% en enero, por debajo de las expectativas del 0.3%.

El lunes, se echó más leña al fuego cuando los mercados descontaron que la Reserva Federal ralentizaría, si no detendría, su subida de los tipos de interés, después de que las autoridades estadounidenses actuaran para limitar las consecuencias de la repentina quiebra del Silicon Valley Bank. Un nuevo Programa de Financiación Bancaria a Plazo ofrecerá préstamos de la Reserva Federal de hasta un año a las instituciones de depósito, respaldados por los rendimientos de los bonos del Tesoro de Estados Unidos y otros activos que posean estas instituciones.

Como consecuencia de todo lo anterior, el Índice del Dólar, o DXY, que mide la cotización del billete verde frente a una cesta de divisas principales, ha caído con fuerza beneficiando al Yen. El DXY ha marcado un nuevo mínimo de 103.484, siguiendo la caída de los rendimientos del Tesoro a corto plazo. El rendimiento de los bonos del Tesoro a dos años llegó a pagarse a 3.997% en un momento dado en el comercio de Nueva York a primera hora del día. De hecho, el rendimiento cayó con fuerza desde los máximos de la semana del 4.534% en la mayor caída de un día desde la crisis financiera de 2008, en camino de su mayor caída de tres días desde el desplome del Lunes Negro de 1987.

El hecho de que los futuros de los fondos de la Fed se hayan revalorizado, ya que los operadores esperan que la tasa final de la Fed sea más baja, también respalda las ofertas en el yen. Los inversores esperan ahora que se sitúe en el 4.14% para diciembre, mientras que el viernes se situaba por encima del 5%. Además, los futuros muestran una probabilidad del 21% de que el Comité Federal de Mercado Abierto no suba los tipos de interés el 22 de marzo. Hace una semana, los futuros valoraban con la misma probabilidad una subida de tipos de 50 puntos básicos por parte de los responsables políticos.

El IPC estadounidense en el punto de mira

Los analistas de TD Securities explicaron que los precios subyacentes de EE.UU. probablemente ganaron impulso en febrero con un fuerte aumento del índice del 0.5% intermensual, mientras esperamos que el reciente gran alivio de la deflación de los bienes comience a normalizarse. ''La inflación de los refugios probablemente siguió siendo el comodín clave, mientras que la desaceleración de los precios de la gasolina y los alimentos probablemente hará mella en la inflación del IPC no subyacente. Nuestras previsiones a m/m implican un 6.1%/5.5% interanual para los precios totales/núcleos.''

Análisis técnico del USD/JPY

En el día a día, el USD/JPY se está moviendo hacia una zona de soporte que podría dar lugar a una corrección antes de los datos del IPC de EE.UU. con los 134.50-70 a la vista según la escala diaria de Fibonacci como se ilustra arriba. Sin embargo, en un marco temporal inferior:

Hay mucha resistencia entre 133.70 y 134.00 que los alcistas tendrán que voltear primero.

Esto es lo que debe saber el martes 14 de marzo:

La quiebra de Silicon Valley Bank (SVB) y Signature Bank golpeó inesperadamente a los mercados, creando una crisis de confianza que continúa extendiéndose. La Reserva Federal anunció que pondrá a disposición fondos adicionales para ayudar a garantizar que los bancos tengan la capacidad de satisfacer las necesidades de todos sus depositantes. El presidente de EE.UU., Biden, habló el lunes y dijo que no se utilizaría el dinero de los contribuyentes para rescatar a los bancos. El impacto ha sido lo suficientemente grande como para que una subida de 50 puntos básicos por parte de la Reserva Federal en la reunión del 21 y 22 de marzo parezca ahora improbable.

El desplome del SVB llevó a los mercados bursátiles estadounidenses a mínimos mensuales. El Nasdaq logró recuperarse y ganó un 0,45%, mientras que el Dow Jones perdió un 0.28% y el S&P 500 cayó un 0.15%. El VIX subió un 6% tras retroceder durante la segunda mitad de la sesión estadounidense.

El dólar cayó con fuerza al comienzo de la semana, afectado por el descenso de los rendimientos estadounidenses, mientras los Mercados consideran la posibilidad de que la Fed no suba las tasas de interés en la reunión de marzo. Como consecuencia, los rendimientos estadounidenses sufrieron la mayor caída de tres días en tres décadas.

El martes, el Índice de Precios al Consumo (IPC) de Estados Unidos se publicará a las 12:30 GMT (el domingo comenzó el horario de verano, por lo que la hora de las principales publicaciones estadounidenses ha cambiado). Las cifras se seguirán de cerca para ver cómo va la lucha contra la inflación. Antes de la crisis del SVB, el IPC estadounidense se consideraba un informe crítico para la próxima decisión de política monetaria de la Fed. En estos momentos, los mercados ven a una Fed más moderada, ya que su atención se centra en el impacto de la crisis bancaria.

El USD/JPY cayó por tercer día consecutivo, recortando pérdidas durante la sesión americana tras recuperarse por encima de 133,00. El EUR/USD rompió por encima de 1,0700, alcanzando el nivel más fuerte en un mes. Informan de que el Banco Central Europeo subirá las tasas 50 puntos básicos el jueves, a pesar de las turbulencias del SVB. El par EUR/GBP retrocedió hasta 0,8800. El GBP/USD subió con fuerza desde cerca de 1.2050 hacia 1.2200.

ElAUD/USD y el NZD/USD aprovecharon la debilidad del dólar y subieron hasta 0.6700 y 0.6250, respectivamente. De momento, el entorno de aversión al riesgo no está afectando a las divisas de materias primas. Las divisas latinoamericanas volvieron a caer, y el USD/MXN alcanzó niveles superiores a 19.00.

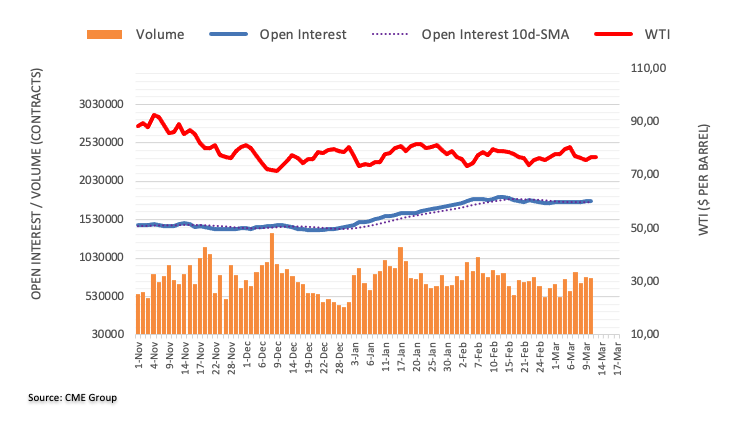

Los precios del Petróleo crudo cayeron más de un 2%. El WTI terminó en torno a los 74.50$, evitando un cierre diario por debajo de los mínimos de enero o febrero que habría aumentado la presión bajista. El bitcoin subió más de un 10% y superó los 24.000$.

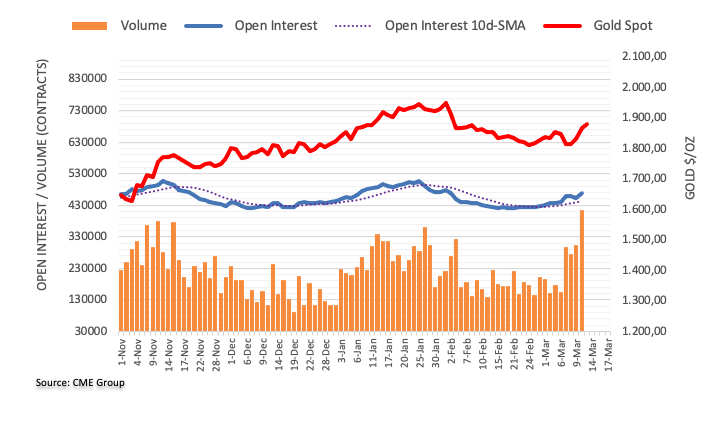

El Oro superó los 1.900$, su nivel más alto desde principios de febrero, impulsado por la recuperación del mercado de bonos. La plata se disparó más de un 6%, acercándose a los 22.00$.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- Los alcistas del GBP/USD podrían estar cansándose en este momento.

- Los osos necesitan romper la estructura de 1.2140 para consolidar la tendencia bajista para el día de hoy.

El GBP/USD se ha acercado a una zona de resistencia potencial en el gráfico diario, como se muestra a continuación. Esto da lugar a la perspectiva de una corrección significativa durante la próxima semana:

Dibujando el Fibonacci desde un presunto nivel donde podría haber resistencia si el precio continuara al alza durante el próximo día más o menos, un nivel de retroceso de fibonacci del 38.2% aparece cerca de los 1.2080 como soporte potencial.

En este punto, sin embargo, el retrocesdo Fibonacci desde los máximos actuales, el 38.2% se sitúa en 1.2050.

GBP/USD Gráfico de 4 horas

En el gráfico de 4 horas, podría producirse un repunte para probar 1.2200-1.2250, pero un fallo posterior y la ruptura del soporte microdinámico sentarán posiblemente las bases de la corrección prevista.

GBP/USD Gráfico de 1 hora

Mientras tanto, el precio sigue muy al frente de la tendencia. Sin embargo, la micro línea de tendencia horaria está ahora bajo cierta presión añadiendo sustancia a la tendencia correctiva en este momento. Se necesita una ruptura de la estructura de 1.2140 para consolidar la tendencia bajista para el día de mañana.

- El Western Texas Intermediate cae casi un 3% por los posibles riesgos de crisis financiera en EE.UU.

- La debilidad del dólar estadounidense frenó la cotización del WTI.

- Análisis del precio del WTI: Puede poner a prueba los mínimos de marzo en torno a los 72.30$.

El Western Texas Intermediate (WTI), a referencia del Petróleo crudo estadounidense, cayó más de un 2% por el apetito de riesgo, ya que la crisis bancaria en Estados Unidos hace temer un posible contagio. Sin embargo, la recuperación de la demanda china frenó la caída del WTI. En el momento de escribir estas líneas, el WTI cotiza a 74.54$, tras haber alcanzado un máximo de 77.42$.

Los activos estadounidenses perdieron valor la semana pasada debido a la preocupación por el impacto de la quiebra del Silicon Valley Bank, y los reguladores cerraron otro banco en Nueva York el domingo.

El lunes, los valores estadounidenses subieron en su mayoría, pero con volatilidad, ya que los inversores se preguntaban si la Fed dejaría de subir las tasas de interés en marzo. El Gobierno tomó medidas urgentes el domingo para impulsar la confianza en los bancos. [.N]

El repentino cierre de SVB Financial suscitó dudas sobre cómo afectaron a otros bancos las rápidas subidas de tasas de la Fed el año pasado. También hizo pensar a los inversores que el banco central podría ralentizar su política monetaria.

Los precios del petróleo fluctuaron el lunes mientras los inversores evaluaban cómo afectaría la noticia al mercado. El precio del WTI suele subir con la debilidad del dólar porque el petróleo resulta más asequible para quienes utilizan otras divisas.

Las elevadas reservas estadounidenses de petróleo también han presionado los precios del crudo, lo que indica una débil demanda.

El descenso del petróleo se produjo tras una jornada positiva el viernes, cuando los datos de empleo en EE.UU. fueron mejores de lo esperado. El número de puestos de trabajo añadidos en febrero fue de 311.000, muy por encima de los 205.000 previstos por los participantes del mercado.

Análisis Técnico del WTI

Cuando el sentimiento se agrió, el petróleo crudo de referencia estadounidense cayó hacia su mínimo diario de 72.36$. Los compradores intervinieron y arrastraron los precios al alza, pero no lograron recuperar la EMA de 20 días en 77.01$. La tendencia del WTI sigue siendo bajista, y podría volver a tocar los mínimos de marzo, pero necesitaría superar zonas de soporte. El primer soporte sería $74.00. Una ruptura por debajo dejaría al descubierto el mínimo del 22 de febrero en 73,83 $, seguido de los 73.00$ y, a continuación, los mínimos interanuales.

- El NZD/USD se aleja ligeramente de los máximos, pero se ve favorecido por la debilidad del dólar estadounidense.

- El IPC estadounidense es el próximo dato clave, con la vista puesta en la Fed la semana que viene.

El par NZD/USD ha comenzado la semana al alza, con una subida del 1.65% en el momento de escribir estas líneas, tras subir desde un mínimo de 0.6134 y alcanzar un máximo de 0.6264 en lo que llevamos de día. Las divisas de riesgo que tienen un alto coeficiente beta respecto a las acciones, como las de las antípodas, han rebotado con fuerza desde sus mínimos de cuatro meses, ya que la quiebra del Silicon Valley Bank ha sido respondida con determinación por los reguladores estadounidenses y la Reserva Federal para salvaguardar a los depositantes.

En consecuencia, el dólar ha sufrido ante el descenso del rendimiento de los bonos como consecuencia de la quiebra del SVB. El rendimiento de los bonos del Tesoro a dos años llegó a pagarse 3.997% en la sesión americana y cayó desde los máximos del 4.534%, la caída más significativa en un solo día desde la crisis financiera de 2008.

Además, los futuros de los fondos de la Fed se han revalorizado, ya que los operadores esperan que la tasa terminal de la Fed sea más baja. Los mercados están fijando precios tan bajos como el 4.14% para diciembre, que originalmente se fijó por encima del 5% el viernes. Además, los futuros muestran una probabilidad del 21% de que el Comité de Mercado Abierto de la Reserva Federal no suba las tasas el 22 de marzo.

Los temores de contagio son elevados y los mercados de bonos consideran que la Fed subirá los tipos una vez más y empezará a recortarlos en septiembre, presumiblemente porque la confianza y el gasto se toparán con un muro", explican los analistas del banco ANZ.

Es posible, pero, por supuesto, el punto de partida de la inflación es problemático. La cuestión es que hay muchos peros, y parece probable que esta noche haya más volatilidad en los datos del Índice de Precios al Consumo''. Las consideraciones sobre Nueva Zelanda han quedado relegadas a un segundo plano, y este es el espectáculo del USD. Posicionamiento, y la necesidad de ser ágiles, es probable que dominen la economía por ahora''.

Cabe señalar que la Reserva del Banco de Nueva Zelanda subió las tasas de interés en 50 puntos básicos en una medida ampliamente esperada en su reunión de febrero. El RBNZ ha subido el OCR un total de 450 puntos básicos en diez reuniones consecutivas y la tasa se sitúa ahora en el 4.75%, un récord de 41 años.

- El XAG/USD avanza mientras los rendimientos de los bonos del Tesoro de EE.UU. debilitan al dólar.

- El XAG/USD está probando la confluencia de las EMA de 50/100/200 días.

- Análisis del precio del XAG/USD: Seguir al alza a corto plazo, aunque el tamaño de la recuperación sugiere una corrección de reversión a la media.

El XAG/USD subió con fuerza en la sesión del lunes, más de un 6%, debido a que los inversores se refugiaron en lugares seguros. Los rendimientos de los bonos del Tesoro de EE.UU. se desplomaron debido a la quiebra de bancos regionales en Estados Unidos (EE.UU.) achacada a la subida de las tasas. Por tanto, el desplome de los rendimientos de los bonos estadounidenses es un viento de cola para los precios de los metales blancos. En el momento de escribir estas líneas, el XAG/USD cotiza a 21.76$.

Acción del precio del XAG/USD

El metal blanco está probando una sólida resistencia en la confluencia de los promedios móviles exponenciales (EMA) de 200, 50 y 100 días, cada uno en 21.79$, 21.85$ y 21.87$, respectivamente. Además, el Índice de Fuerza Relativa (RSI) rompió por encima de las líneas neutrales de 50, retratando la fuerza de la presión compradora. La Tasa de Cambio (TCC) sugiere que los compradores se movieron agresivamente, lo que podría abrir la puerta a un movimiento de reversión a la media. Por lo tanto, los operadores deben tener cuidado.

La ruptura del XAG/USD por encima de la EMA de 200 días allanaría el camino hacia los 22.00$ la onza troy. Una vez hecho esto, la siguiente resistencia del XAG/USD sería 23.00$ antes de probar el máximo del 23 de febrero en 23.59$.

En un escenario alternativo, el primer soporte del XAG/USD sería la EMA de 20 días en 21.16$. Una ruptura de este último expondría la figura de 21.00$, seguido por el mínimo del 13 de marzo de 20.50$, antes de caer a mínimos de este año en 19.92$.

XAG/USD Gráfico Diario

XAG/USD Niveles técnicos

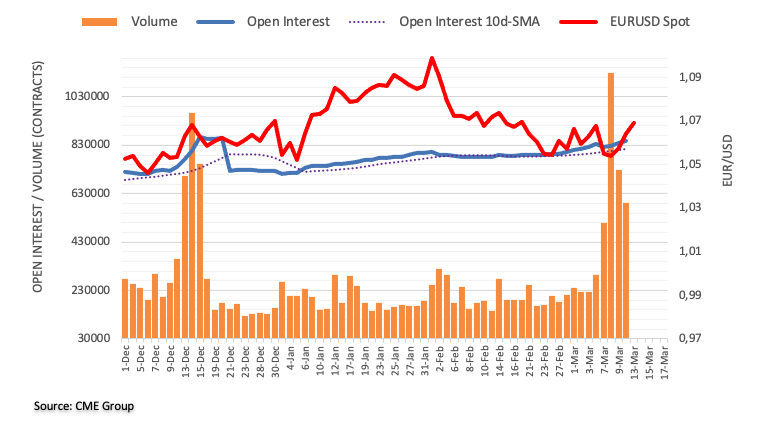

- Los alcistas del EUR/USD se están topando con una posible resistencia.

- Todas las miradas están puestas en la Reserva Federal, el Banco Central Europeo y el Índice de Precios al Consumo, IPC, de EE.UU. del martes.

El par EUR/USD ha subido más de un 0.9% a mediodía en Wall Street, gracias a la debilidad del dólar y a la reunión de política monetaria del Banco Central Europeo del jueves. Las expectativas apuntan a una subida de 50 puntos básicos por parte del BCE, con un discurso de línea agresiva, lo que está impulsando a la moneda única, que ha pasado de un mínimo de 1.0650 a un máximo de 1.0748.

Mientras tanto, el dólar estadounidense continuó sangrando con fuerza el lunes, ya que los mercados apuestan a que la Reserva Federal será menos agresiva a la hora de subir las tasas de interés para frenar la inflación. Las autoridades estadounidenses han tomado medidas para intentar paliar los daños causados por la reciente quiebra del Silicon Valley Bank.

Un nuevo Programa de Financiación Bancaria a Plazo ofrecerá préstamos de la Reserva Federal de hasta un año a las instituciones de depósito, respaldados por bonos del Tesoro de Estados Unidos y otros activos que posean estas instituciones.

En consecuencia, el índice del dólar estadounidense, o DXY, que mide al USD frente a una cesta de divisas principales, ha caído a un nuevo mínimo de 103.484, siguiendo la caída de los rendimientos de los bonos del Tesoro de EE.UU. a corto plazo. El rendimiento a dos años llegó a pagarse a un mínimo de 3.997% en un momento dado en la sesión americana y se desplomó desde el inicio de la semana de máximos del 4.534% en la mayor caída de un día desde la crisis financiera de 2008, en camino de su mayor caída de tres días desde el desplome del Lunes Negro de 1987. Mientras tanto, los futuros de los fondos de la Fed se han revalorizado, ya que los operadores esperan que la tasa terminal de la Fed sea más baja. Los mercados están fijando precios tan bajos como el 4.14% para diciembre, que originalmente se fijó por encima del 5% el viernes. Por otra parte, los futuros muestran una probabilidad del 21% de que el Comité Federal de Mercado Abierto no suba las tasas cuando se hagan los anuncios el 22 de marzo.

El Índice de Precios al Consumo de EE.UU. será clave.

Los datos del Índice de Precios al Consumo de EE.UU. serán clave esta semana. Se publicará el martes por la mañana en la sesión estadounidense y los operadores utilizarán los datos para especular sobre cómo reaccionará la Reserva Federal a finales de este mes, cuando el banco central se reúna para decidir sobre la fijación de los tipos de interés.

Según los analistas de Rabobank, "se espera que la publicación de los datos de inflación del IPC de EE.UU. mañana muestre que las presiones sobre los precios siguen siendo elevadas, del 6% interanual, muy por encima de la previsión de inflación de la Fed del 2%", y "si la Fed diera marcha atrás en su ciclo de ajuste, podría tener un problema de credibilidad entre manos". Además, durante algunos años los funcionarios de la Fed han sostenido que la política monetaria no es la herramienta adecuada para abordar la estabilidad financiera'', señalaron los analistas.

''Dado el anuncio que la Fed ha hecho durante el fin de semana junto con el Tesoro para frenar los riesgos de contagio de la crisis de SVB, el FOMC podría favorecer la continuación de la subida de tipos la próxima semana centrándose en los riesgos de inflación'', argumentaron los analistas de Rabobank.

Mantenemos nuestras previsiones a 1 y 3 meses de 1.06 y 1.06 EUR/USD respectivamente, aunque es evidente que seguiremos de cerca la orientación futura de las reuniones de política monetaria de la Reserva Federal (y del BCE) de este mes", explicaron los analistas.

Análisis técnico del EUR/USD

Parece que el euro tiene más gas en el depósito, pero le queda poco. El EUR/USD se acerca a una zona de resistencia clave y ha dejado atrás precipitadamente un territorio que podría requerir una corrección para mitigar los suelos desiguales en las ofertas y demandas del EUR/USD entre 1.0600-1.0650 en el gráfico diario:

En el gráfico horario del EUR/USD, una reversión a la media del 50% del impulso alcista anterior se encuentra con el soporte de la línea de tendencia cerca de 1.07:

Una ruptura de la línea de tendencia del EUR/USD podría ser la base para la continuación de la distribución que parece estar teniendo lugar en el gráfico diario con el precio atrás de la tendencia alcista dominante anterior.

- El USD/CAD cae en medio de la debilidad generalizada del dólar estadounidense.

- La crisis del SVB en los Estados Unidos provocó alboroto en los mercados financieros, con los rendimientos desplomándose.

- Análisis del precio del USD/CAD: A corto plazo, sesgo neutral a bajista.

El USD/CAD retrocede desde los máximos diarios de 1.3815 y cae un 0.90% debido a la debilidad general del dólar estadounidense, alentada por la actual crisis de los bancos regionales en Estados Unidos. Por lo tanto, el rendimiento de los bonos del Tesoro de EE.UU. se desploma; en consecuencia, el dólar baja. En el momento de escribir estas líneas, el USD/CAD cotiza a 1.3692.

Acción del precio del USD/CAD

Tras repuntar hasta el máximo del año de 1.3862, el dólar canadiense (CAD) está recuperando algo de terreno, con la vista puesta en un cierre diario por debajo del máximo del 12 de diciembre en 1.3705. Aunque los mercados financieros están castigando al dólar estadounidense (USD), los flujos de refugio seguro aumentarían la volatilidad en los pares de divisas denominados en USD. Si la crisis bancaria cede, los operadores deberían esperar una revalorización de la Fed, por lo que se esperan nuevas subidas del USD/CAD.

A corto plazo, el USD/CAD podría caer hacia 1.3600, pero se enfrentaría a sólidas zonas de soporte. El primer soporte sería el máximo diario del 20 de febrero en 1.3665, seguido de 1.3600. Una ruptura de este último expondría la media móvil exponencial (EMA) de 20 días en 1.3496 antes de poner a prueba la EMA de 50 días en 1.3280.

En un escenario alternativo, la primera resistencia del USD/CAD sería 1.3700. Una vez superada, el par podría recuperarse hacia la zona de 1.3800, antes de probar el máximo anual en 1.3862.

Osciladores como el Índice de Fuerza Relativa (RSI) en 58.22 apuntando a la baja sugieren que los vendedores están cobrando impulso. La Tasa de Cambio (TCC), se desplazó hacia territorio neutral, mostrando que la presión compradora está disminuyendo.

Tendencia: A corto plazo, neutral a la baja.

Gráfico Diario USD/CAD

Niveles técnicos del USD/CAD

- El par de divisas AUD/USD comienza la semana en positivo, cotizando a 0.6716 al cierre de esta edición, con una subida del 2.11% en el día.

- Los indicadores técnicos, como la SMA de 20 y la SMA de 50 diarias, sugieren una posible perspectiva alcista para el AUD/USD.

- Los efectos de la catástrofe bancaria del SVB y las consecuencias de la decisión de la Fed sobre la subida de tasas dan soporte al par.

Evolución diaria del precio:

El par AUD/USD abre el primer día de una nueva semana en 0.6575, con un máximo intradía de 0.6718 y un mínimo de 0.6577. El par cotiza a 0.6716 al cierre de esta edición, con una subida del 2.11% en el día.

Los recientes problemas de Silicon Valley Bank (SVB) y Signature Bank han puesto de manifiesto la vulnerabilidad de la banca estadounidense, lo que ha frenado las expectativas de nuevas subidas de los tipos de interés por parte de la Reserva Federal (Fed). Como consecuencia, Goldman Sachs prevé ahora un retraso en las subidas de tipos en marzo, y los futuros del Fondo de la Fed han reducido la probabilidad de una subida del 0.50% de la tasa de la Fed.

En consecuencia, el Índice del Dólar (DXY ) ha caído a su nivel más bajo en un mes, cotizando cerca de 103.60 al cierre de esta edición.

Los Futuros del Fondo de la Fed reflejan directamente la opinión colectiva del mercado sobre el curso futuro de la política monetaria de la Reserva Federal. (Fuente: página web de CME Group)

Acontecimientos económicos clave:

Los inversores seguirán de cerca los datos del Índice de Precios al Consumo (IPC) de febrero en Estados Unidos (excluidos alimentos y energía), que se publicarán el martes, para conocer mejor las posibles medidas de la Reserva Federal (Fed) sobre el ritmo de subidas de los tipos de interés, que podrían repercutir en la fortaleza del dólar.

Además, el jueves, la Oficina de Estadística de Australia publicará la variación del empleo (febrero) y la tasa de desempleo (febrero), que serán los datos económicos clave para el dólar australiano esta semana.

Perspectiva técnica:

Los indicadores técnicos sugieren una posible perspectiva alcista para el AUD/USD a corto plazo. La SMA de 20 días y la SMA de 50 días se encuentran en 0.6777 y 0.6885, respectivamente, lo que indica una posible tendencia alcista. El nivel diario del 382% de Fibonacci está en 0.6593, y el nivel del 61.8% de Fibonacci en 0.6611. El RSI (14 ) se encuentra en 44.516, lo que indica un posible impulso alcista. Los niveles de resistencia para el AUD/USD se encuentran en 0.6623, 0.6670 y 0.6699, mientras que los niveles de soporte se sitúan en 0.6547, 0.6517 y 0.6471. El punto pivote diario se sitúa en 0.6594.

- El par USD/MXN pierde cerca de un 2%, provocado por la crisis del SVB.

- Alcanzó un máximo semanal de 19.1789$, un nivel que no se veía desde febrero.

- Análisis del precio del USD/MXN:: Un cierre de la semana por encima de 19.00$ podría generar un avance hacia 19.50$.

El peso mexicano (MXN) es el que peor desempeño tiene frente al dólar estadounidense (USD) por el temor a un posible contagio tras la quiebra del Silicon Valley Bank (SVB). Durante el fin de semana, el Estado embargó el Signature Bank de Nueva York en medio de la necesidad de estabilizar el sistema financiero. En el momento de escribir estas líneas, el USD/MXN cotiza en 18.8246, ganando un 1.85% desde su precio de apertura.

La crisis de los bancos regionales en EE.UU. debilita el peso mexicano

La crisis interna del sector bancario en Estados Unidos (USD) provocó un cambio en el sentimiento de los mercados. El ganador es el segmento de los metales preciosos, con el Oro rompiendo la barrera de los 1.900$. Wall Street se tornó positivo, a excepción de los valores financieros, que pierden a medida que se desploman los rendimientos de los bonos del Tesoro estadounidense. Las expectativas de tipos de interés de la Reserva Federal (Fed) de EE.UU. se sitúan en una subida de 25 puntos básicos en marzo, con una variación del 64.2%, y en ninguna variación, con un 35.8%. Los operadores especulan con la posibilidad de que la actual crisis en el segmento de la banca regional impida a la Fed endurecer las condiciones monetarias.

El rendimiento de los Bonos del Tesoro estadounidenses a 2 años ha bajado 50 puntos básicos, la mayor caída desde la crisis financiera mundial (CFG) de 2008, apenas por encima del umbral del 4%. El rendimiento de los bonos del Tesoro a 10 años se sitúa en el 3.466%, 23 puntos básicos menos.

La herramienta FedWatch de CME sitúa la tasa de los fondos federales (FFR) entre el 4.75% y el 5.00%, y los operadores esperan recortes de las tasas en junio, septiembre y diciembre.

En consecuencia, el USD/MXN se aprecia en escenarios inciertos. Los grandes operadores, temerosos de una crisis, mueven sus activos fuera de los mercados emergentes y vuelven al Dólar o al Oro.

Recordemos que Jerome Powell, el presidente de la Reserva Federal, testificó ante el comité de finanzas del Senado y la Cámara de Representantes. Powell dijo que las tasas de interés podrían subir a niveles más altos de lo previsto. Añadió que el aumento de las tasas podría ser más rápido, dependiendo de los datos económicos.

Ante este escenario, el USD/MXN rompió importantes techos técnicos, como la media móvil de 50 y 100 días, en 18.6546 y 19.010, respectivamente. Sin embargo, ha caído por debajo de 19.00$, teniendo esa barrera como primer techo.

USD/MXN Análisis Técnico

Desde el punto de vista técnico, el USD/MXN podría consolidarse entre la SMA de 50 y 100 días, en 18.6549 y 19.00, respectivamente. La tendencia actual es neutral. Sin embargo, una ruptura por encima de 19.00$ abriría el camino hacia el máximo del 6 de febrero en 19.2905$. Con una ruptura de esta zona, el par USD/MXN podría alcanzar la media móvil de 200 días (MM), en 19.4187.

Indicadores de impulso como el Índice de Fuerza Relativa (RSI) se han tornado alcistas por encima de 50, mientras que la Tasa de Cambio (Tasa) muestra una mayor demanda de dólares.

Por otro lado, una caída por debajo de la MA de 50 días en 18.6555 podría provocar un retroceso hacia la MA de 20 días en 18.3821 antes de poner a prueba la barrera de los 18.00$.

- Los rendimientos estadounidenses caen drásticamente, empujando al DXY a la baja.

- Lo mercados intentan estabilizarse en medio del nerviosismo de los mercados.

- GBP/USD sube por cuarto día consecutivo, con la vista puesta en 1.2200.

El par GBP/USD rompió por encima de 1.2150, alcanzando el nivel más alto desde mediados de febrero, impulsada por una fuerte caída del Índice del Dólar (DXY). La fuerte caída de los rendimientos en EE.UU. se produce cuando los inversores cambian sus apuestas por una Reserva Federal más moderada, en medio de la preocupación de los mercados por la banca.

DXY se desploma ante un nuevo escenario

La quiebra de Silicon Valley Bank y sus efectos impulsan los mercados. Los principales índices estadounidenses cotizan mixtos el lunes, con fuertes caídas en el sector bancario. El Dow Jones se encuentra en niveles mínimos de cuatro meses.

La situación actual ha disminuido las probabilidades de una subida de tasas de 50 puntos básicos por parte de la Reserva Federal la próxima semana y ha enviado los rendimientos estadounidenses bruscamente a la baja. El martes se publicará en EE.UU. el Índice de Precios al Consumo de febrero, un dato clave, ahora contrarrestado por los últimos acontecimientos. Antes del desplome del SVB, unas cifras de inflación superiores a las previstas habrían consolidado las excepciones a una subida de tipos de 50 puntos básicos, pero ahora la situación es más compleja, ya que los participantes del mercado prevén una Fed más blanda.

Los rendimientos estadounidenses están cayendo bruscamente a una velocidad no vista en años. El rendimiento de los bonos estadounidenses a 10 años superó el 4% la semana pasada y el lunes hizo suelo en 3.42%. La caída de los rendimientos ha debilitado al dólar frente a sus principales competidores europeos. El DXY ha caído casi un 1%, alcanzando su nivel más bajo en cuatro semanas.

Las ramificaciones de la crisis bancaria en EE.UU. cruzaron el Atlántico. En el Reino Unido, el Gobierno y el Banco de Inglaterra facilitaron un acuerdo para que HSBC comprara Silicon Valley Bank UK por 1 libra. El martes, antes del IPC estadounidense, el Reino Unido publicará las cifras de empleo.

El par GBP/USD cotiza en máximos mensuales en 1.2176, con un fuerte impulso alcista. Al alza, la próxima zona de resistencia se sitúa en 1.2200. El par está recuperando la media móvil simple (SMA) de 20 días. La zona de 1.2100 y 1.2060 se han convertido en niveles de soporte relevantes.

GBP/USD gráfico diario

El dólar estadounidense ha seguido debilitándose con fuerza. Según informan los economistas del MUFG Bank, para que el dólar suba será necesaria una gran sorpresa en el Índice de Precios al Consumo (IPC) de EE.UU. que se publicará mañana.

Subida de tipos de interés de 25 puntos básicos la semana que viene

"En conjunto, creemos que la evolución más reciente del mercado laboral favorece otra subida de 25 puntos básicos en lugar de una subida mayor de 50 puntos básicos".

"La atención de los mercados se centrará ahora en la publicación mañana del último informe sobre el IPC estadounidense. Sería necesaria una sorpresa inflacionista significativa para revitalizar la especulación sobre una subida de 50 puntos básicos en la reunión del FOMC de la próxima semana y provocar un rebote del dólar".

La encuesta mensual de expectativas de los consumidores del Banco de la Reserva Federal de Nueva York mostró el lunes que las expectativas de inflación a un año de los consumidores estadounidenses cayeron al nivel más bajo desde mayo de 2021, situándose en el 4.2% en febrero, frente al 5% de enero.

Otros detalles de la publicación mostraron que la inflación esperada a tres años se mantuvo sin cambios en el 2.7% y la inflación esperada a cinco años subió al 2.6% desde el 2.5%.

Por último, el crecimiento previsto de las ganancias a un año se mantuvo en el 3%.

Reacción del mercado

El Índice del Dólar está a la defensiva tras este informe, perdiendo un 1% en el día y situándose en 103.60.

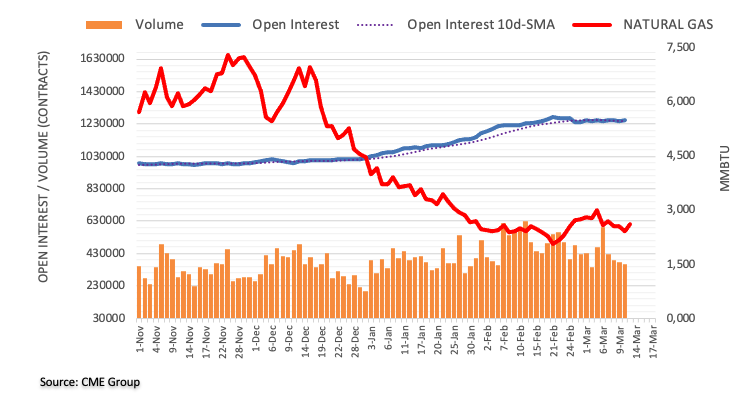

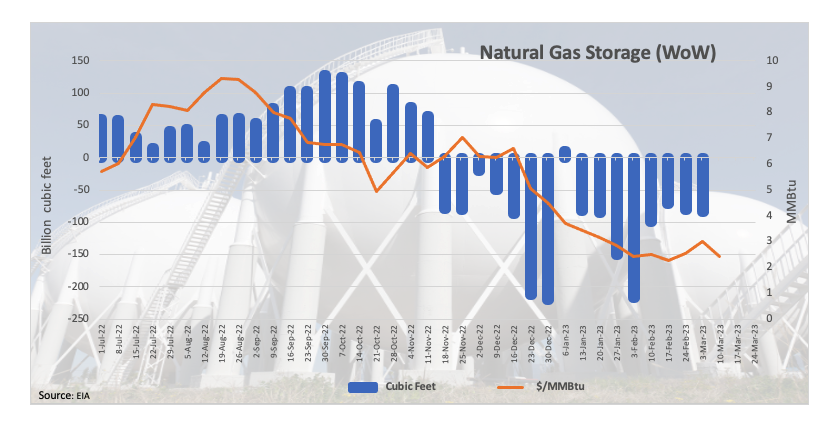

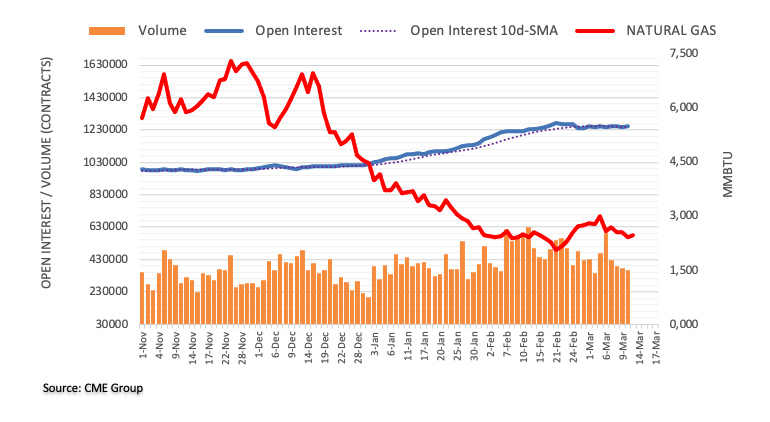

El precio del Gas Natural parece haber encontrado un soporte decente en la región de 2.40$ por MMBtu y logran dejar atrás tres retrocesos diarios consecutivos a principios de semana.

La materia prima gana algo de tracción gracias a los días más fríos que se avecinan en EE.UU., aunque las perspectivas generales siguen inclinándose hacia el lado negativo ante la ausencia de un motor fuerte por el momento. En este sentido, las cifras del viernes en los mercados de futuros del Gas Natural parecen apoyar las perspectivas negativas subyacentes para la materia prima al menos a muy corto plazo.

Por el contrario, no debería descartarse otra prueba del mínimo de 2023 en la zona por debajo de los 2.00$, mientras que 3.00$ sigue limitando los intentos alcistas ocasionales por el momento. Por encima de esta zona, el gas natural debería encontrar resistencia temporal en la SMA de 55 días en 3.145$, justo antes del retroceso Fibo de la caída de diciembre-febrero en 3.182$.

A finales de semana, la EIA informará sobre el almacenamiento de gas natural.

Niveles de Gas Natural a vigilar

Por el momento, los precios del Gas Natural avanzan un 6.87% a 2.594$ y se enfrentan a la siguiente barrera alcista en 3.009$ (máximo mensual del 3 de marzo), seguido de 3.145$ (SMA de 55 días) y, por último, 3.182$ (retroceso del nivel Fibonacci). A la baja, una ruptura por debajo de 1.967$ (mínimo de 2023 del 22 de febrero) expondría a 1.795$ (mínimo mensual del 21 de septiembre de 2020) y luego a 1.605$ (mínimo mensual del 20 de julio de 2020).

El GBP/USD está limitado en torno a los máximos recientes. Los economistas de Scotiabank señalan que la acción del precio intradía parece débil para la libra esterlina.

La libra esterlina se moverá en línea con el tono general de los mercados durante los próximos días

"Es probable que la libra esterlina se mueva en línea con el tono más amplio del mercado durante los próximos días".

"Las ganancias de la GBP/USD desde finales de la semana pasada lograron volver a probar los picos recientes en la parte baja/media de 1.21 (media móvil de 55 días en 1.2121 hoy). La acción del precio intradía parece débil para la GBP, lo que sugiere otro fracaso/rechazo en torno a los máximos del rango reciente."

"Soporte de la GBP en 1.2020 antes de volver a la zona baja/media de 1.19".

El precio dela plata se ha desplomado un 16% en lo que va de año. Los economistas del banco ANZ esperan que el metal precioso registre un mejor comportamiento a finales de año.

La evolución de la plata diverge de los fundamentales

"Normalmente, la Plata supera al Oro en un entorno de precios al alza, lo que sugiere que la Plata debería comportarse bien en la última parte del año".

"Desde la perspectiva de la oferta y la demanda, se espera que el mercado siga estando infraabastecido este año".

- El impulso alcista del EUR/USD repunta el lunes.

- El siguiente objetivo al alza es 1.0800.

El EUR/USD amplía el interés comprador hasta nuevos máximos de varias semanas por encima de 1.0700, la cifra de principios de semana.

La continuación de la tendencia alcista parece favorecida por el momento. Por el contrario, un movimiento convincente por encima del máximo del lunes en 1.0737 abriría la puerta al máximo semanal en 1.0804 (14 de febrero). Más arriba, no hay niveles de resistencia importantes hasta el máximo de 2023 en 1.1032 (2 de febrero).

A más largo plazo, la visión constructiva se mantiene por encima de la SMA de 200 días, hoy en 1.0324.

Gráfico diario del EUR/USD

El par EUR/USD retrocede por debajo de la zona de 1.07. Los economistas de Scotiabank esperan que el par de divisas más popular del mundo sufra más pérdidas si se produce una ruptura por debajo de 1.0635.

La reversión del euro desde los máximos ha sido bastante significativa

"La reversión del EUR desde los máximos ha sido bastante significativa y sugiere un fallo/rechazo en la media móvil de 55 días (1.0716)".

"Las pérdidas del EUR/USD podrían extenderse un poco más con una ruptura por debajo de 1.0635 intradía".

- El DXY intensifica el descenso y rompe 104.00 el lunes.

- La SMA de 55 días cerca de 103.50 debería ofrecer un soporte inicial.

El índice del dólar estadounidense (DXY) extiende el fuerte impulso bajista y rompe por debajo del soporte de 104.00 para registrar nuevos mínimos de varias semanas.

En caso de que los vendedores presionen con más fuerza, entonces el índice debería enfrentarse a un soporte temporal en la SMA de 55 días en 103.51 antes del mínimo semanal en 102.58 (14 de febrero).

Mientras tanto, por debajo de la SMA de 200 días en 106.62, las perspectivas para el dólar seguirán siendo negativas.

Gráfico diario del DXY

- El EUR/JPY cae del precipicio y vuelve a probar el SMA de 200 días cerca de 141.80.

- El siguiente nivel de soporte surge en el mínimo de febrero en 139.50.

El EUR/JPY se debilita aún más y rompe por debajo de 142.00 para tocar nuevos mínimos de 4 semanas cerca de 141.80 a principios de semana.

El EUR/JPY rompe por debajo del rango de consolidación y desafía el SMA clave de 200 días, hoy en 141.77. Una ruptura sostenible de esta última abriría la puerta a una mayor debilidad hasta, inicialmente, el mínimo de febrero en 139.54 (10 de febrero).

Por debajo de la SMA de 200 días, se espera que las perspectivas del cruce cambien a negativas.

Gráfico diario del EUR/JPY

- El par USD/JPY comienza la semana con una tendencia bajista, con el par operando alrededor de 132.30.

- A pesar de haber alcanzado un máximo intradía de 134.99, el USD/JPY no logra avanzar, ya que prevalece el sentimiento bajista en los mercados.

- El IPC de EE.UU. y las Minutas de la reunión monetaria del BOJ son eventos críticos a seguir el martes.

Movimientos del precio intradía:

El USD/JPY abrió sesión en 134.97, cayendo a un mínimo intradía de 132.96 antes de alcanzar un máximo intradía de 134.99. El par sigue luchando por ganar terreno en medio del sentimiento bajista del mercado, operando en mínimos alrededor de 132.30 al cierre de esta edición.

No hay eventos económicos de importancia en el día que puedan afectar la cotización del USD/JPY el lunes, primer día de la semana y relativamente silencioso.

Los mercados seguirán de cerca el Índice de Precios al Consumidor excluyendo alimentos energía de febrero publicado por el Departamento de Estadísticas Laborales de EE.UU. y las Minutas de la Reunión Monetaria del Banco de Japón (BoJ).

Además, la quiebra del Silicon Valley Bank (SVB) y su posible impacto en el sistema bancario estadounidense en general sigue siendo el principal foco de atención del mercado. Los economistas de Commerzbank predicen que el dólar estadounidense se enfrentará a consecuencias negativas debido a este acontecimiento. La estrategia de la Fed de implementar subidas de tasas de interés extremadamente rápidas parece no haber tenido éxito.

Visión Técnica:

Los indicadores técnicos para el par USD/JPY muestran una tendencia bajista en el corto plazo. El gráfico diario indica que el nivel diario de Fibonacci del 38.2% en 135.22 sigue siendo un soporte crítico, mientras que el nivel diario de Fibonacci del 61.8% en 135.89 actúa como resistencia crítica. El RSI (14), actualmente en 42.121, confirma el sentimiento bajista para el par de divisas. Los niveles de soporte diarios para el USD/JPY son 133.65, 132.44, y 130.77, mientras que los niveles de resistencia son 136.53, 138.20, y 139.41.

- Continúa la recuperación del precio del oro y prueba el nivel de los 1.900$.

- El metal amarillo sube un 5% en tres días de comercio.

- Los rendimientos de EE.UU. alcanzan su nivel más bajo en meses en medio de la aversión al riesgo.

El precio del oro (XAU/USD) sube más de un 2% el lunes, extendiendo las ganancias del viernes pasado impulsadas por una recuperación de los bonos del Tesoro de EE.UU. mientras los inversores vuelan hacia el refugio seguro y recortan las expectativas de subidas de tipos de interés por parte de la Reserva Federal.

El XAU/USD ha alcanzado los 1.900$ por primera vez desde el 3 de febrero. Después ha retrocedido ligeramente hasta los 1.895$. La recuperación del oro ha sido espectacular, con una subida de más de 90$ desde el jueves. Por encima de los 1.900$, la siguiente zona de resistencia se sitúa en torno a los 1.920$.

El principal motor de la recuperación del metal amarillo es el fuerte descenso de los rendimientos estadounidenses. El bono estadounidense a 10 años ha caído desde más del 4.0% hasta el 3.41%, acercándose a mínimos anuales. Por otro lado, el bono a 2 años superó el 5.0% el miércoles (máximo desde 2008) y hace unos momentos ha alcanzado el nivel intradía más bajo desde octubre, en el 4.0%.

La quiebra del Silicon Valley Bank disparó las preocupaciones sobre el sector bancario, lastrando las expectativas de subida de tasas de la Fed. Los inversores están pendientes del impacto de la crisis, que está contrarrestando los datos económicos entrantes. El martes se publica en EE.UU. el Índice de Precios al Consumidor IPC de febrero, que se suponía crítico para las expectativas monetarias. Tras el desplome del SVB, los mercados están valorando una Fed más blanda.

Oro niveles técnicos

El Presidente de Estados Unidos, Joe Biden, ha afirmado el lunes que los contribuyentes estadounidenses no sufrirán pérdidas tras la quiebra de Silicon Valley Bank y del Signature Bank.

Biden ha señalado además que los inversores en esos bancos no estarán protegidos y recordó que "nadie está por encima de la ley".

Biden también ha explicado que la rápida actuación de la Administración debería dar a los estadounidenses la confianza de que el sistema bancario de EE.UU. es seguro y ha añadido que pedirá al Congreso y a los reguladores que refuercen la normativa bancaria.

El Euro ha recuperado el impulso alcista en las últimas semanas. Los economistas del MUFG Bank esperan que la subida de las tasas en la Eurozona, la disminución del riesgo de recesión y la reapertura de China proporcionen más soporte a la moneda común.

Riesgos a la baja para el Euro limitados por la actualización de la política monetaria del BCE

"El Euro debería seguir cotizando en niveles más altos a corto plazo, apoyado por: 1) las expectativas de un mayor endurecimiento de la política monetaria del BCE, 2) el menor riesgo de desaceleración de las economías de la Eurozona, ya que los precios del gas natural siguen cayendo, y 3) el optimismo ante la reapertura de China".

"Vemos un riesgo limitado de que el BCE sorprenda con una política moderada durante la próxima semana, lo que podría desencadenar una importante venta masiva del Euro, dada la reciente racha de mejora de la actividad y de los datos de inflación subyacente de la zona euro."

El Presidente de Estados Unidos, Joe Biden, hablará sobre el sistema bancario, en el punto de mira tras la quiebra del Silicon Valley Bank y del Signature Bank. Biden hablará a las 13:00 GMT sobre cómo "mantener un sistema bancario resistente".

La crisis del SVB desató el miedo y el pánico en los mercados financieros. El Dow Jones se encuentra en su nivel más bajo en meses, mientras que el oro y la plata suben con fuerza, ya que los participantes del mercado prevén una Fed más flexible.

El USD/MXN continúa con el fuerte rebote iniciado en las últimas horas del jueves, extendiendo su avance por tercer día consecutivo. El par ha subido más de 60 pips en lo que llevamos de lunes, impulsándose desde el mínimo de dos días de la sesión asiática en 18.23 a un nuevo máximo de cuatro semanas y media en 18.87 al mediodía europeo.

El alza del par, contrario al movimiento del dólar frente al resto de divisas en los últimos días, está intentando oponer resistencia a la fuerte tendencia bajista que experimenta el USD/MXN en los últimos meses. Recordamos que el Índice del Dólar (DXY) ha caído hoy a 103.68, su nivel más bajo desde el 16 de febrero.

Los operadores del peso mexicano estarán muy pendientes hoy de los precios del petróleo. El WTI se ha desplomado en la última hora a mínimos de cinco semanas en 72.92. El peso mexicano es susceptible a las fluctuaciones del oro negro, entre otras cosas.

El foco más importante de la semana estará en el anuncio de la inflación de EE.UU. del mes de febrero que se publicará mañana. De su resultado dependerá en parte la decisión de la Fed el próximo 22 de marzo, algo que repercutirá también en el peso, debido a la influencia que tienen en el par los diferenciales de tasas de interés entre México y Estados Unidos.

USD/MXN Niveles

Con el par operando al momento de escribir sobre 18.71, ganando un 1.18% en el día, la primera resistencia aparece en el techo diario 18.87. Por encima, el objetivo está en 18.99/19.00, donde está el máximo del 9 de febrero y la barrera psicológica. Más arriba espera 19.29, máximo del 6 de febrero y de los últimos dos meses.

A la baja, el primer soporte se encuentra en la zona psicológica de 18.00$. Más abajo, 17.89, mínimo del 9 de marzo y de los últimos cinco años, es el nivel a quebrar. Si se rompe, el par puede deslizarse a 17.60, mínimo del mes de septiembre de 2017.

Los economistas de ING informan de que la drástica revalorización de la curva de la Fed y la desinversión alcista de la curva estadounidense perjudican al dólar.

El franco suizo y el yen japonés seguirán en alza

"La primera gran crisis financiera de EE.UU. desde 2008 ha visto una significativa desinversión alcista de la curva de rendimiento estadounidense. - que es bajista para el dólar."

"Hemos estado argumentando durante algún tiempo que la desinversión alcista sería necesaria para enviar el dólar a la baja - pero habíamos considerado que sería la desinflación de EE.UU. o los datos de actividad débiles - no una crisis financiera - lo que sería el detonante."

"Es de esperar que los inversores mantengan la cautela esta semana y sigan prefiriendo el CHF y el JPY al dólar. En cierto modo, estamos volviendo a antiguos periodos de aversión al riesgo, cuando vender el dólar y comprar bonos del Tesoro estadounidense a dos años era la estrategia clave en una crisis."

Los economistas de ING evalúan las consecuencias de la caída del Silicon Valley Bank. Hasta ahora el sistema parece estar bien, pero hay que tratarlo con cautela, por si acaso.

El sistema está bajo escrutinio, pero de momento va bien

"Tenemos que aceptar que algunos bancos sufrirán presiones en esta fase del ciclo de las tasas de interés. La Fed ha subido de cero a cerca del 5%. Además, partir de tipos cero implica una mayor sensibilidad de las tasas a las subidas (piénsese en la duración)."

"Si algunos balances se ven erosionados por una reducción de las valoraciones de los mercados y se convierten en un monstruo, antes de que nos demos cuenta habrá que hacer frente a problemas de confianza. Los grandes bancos se ven menos afectados; para empezar, tienen que superar obstáculos más difíciles. Pero el sector de los bancos pequeños podría sufrir más tensiones".

"Todo esto podría y, de hecho, probablemente debería pasar. Pero también tenemos que dejar pasar un poco de tiempo antes de poder estar seguros".

Ulrich Leuchtmann, Jefe de Análisis de Divisas y Materias Primas, destaca lo rápido que el dólar estadounidense podría perder su condición de refugio seguro. Mientras que las expectativas del BCE se están revisando a la baja, pero en mucha menor medida que las de la Fed, el Euro está llamado a beneficiarse.

La política del BCE parece mucho más inteligente

"Esta mañana es mucho menos probable que la Fed añada otros 50 puntos básicos, dado que la política aplicada hasta ahora ya ha provocado un estrés considerable".

"Hasta ahora, no he encontrado a nadie que proyecte un recorte de tasas, pero espero las primeras proyecciones de esta naturaleza durante el día si el nerviosismo no cede inmediatamente."

"Y no sólo porque ahora las expectativas de la Fed tengan que revisarse masivamente a la baja. De repente, la política mucho más prudente del BCE parece mucho más inteligente. Porque deja más tiempo a los participantes del mercado para ajustarse".

"¡Así de rápido puede perder el Dólar su condición de valor refugio, de la que gozaba frente al Euro últimamente!".

- El XAU/USD se acerca a la señal de los 1.900$, en medio de la caída de los rendimientos del Tesoro estadounidense a 2 años.

- Los alcistas del oro llevan tres días de movimiento al alza.

- Los mercados se preparan con cautela para la publicación del IPC estadounidense.

El precio del oro (XAU/USD) se ha movido al alza en los últimos cuatro días y sube alrededor de un 0.80% en el día en 1.884$. La caída de los rendimientos del Tesoro de EE.UU. ha impulsado al alza el precio del oro, mientras el mercado reduce cualquier posibilidad de una subida de tasas de 50 puntos básicos para la reunión de marzo del FOMC.

El XAU/USD se ha beneficiado del debilitamiento del dólar estadounidense a principios de la sesión asiática debido a la intervención de la Reserva Federal (Fed) y del Tesoro estadounidense en el sistema bancario para rescatar al Silicon Valley Bank (SVB) y al Signature Bank.

Dado que el aumento del coste de los préstamos en Estados Unidos está afectando a la salud financiera, el mercado se ha encontrado con las consecuencias de la intervención del SVB.

El XAU/USD está mostrando un fuerte impulso alcista a raíz de la caída de los rendimientos, ya que el precio del oro está inversamente correlacionado con los rendimientos del Tesoro de EE.UU. - ya que el oro es sensible al extremo más corto de la curva de rendimientos.

El viernes pasado se produjo una fuerte caída en el extremo más corto de la curva de rendimientos tras la publicación de las nóminas no agrícolas (NFP). La cifra de empleo fue superior a la esperada, mientras que la Tasa de Desempleo subió al 3.6%. La interpretación que hace el mercado del NFP del viernes es de cautela y alboroto. El hecho de que los rendimientos estén bajando en general, especialmente en el extremo más corto de la curva de rendimientos del Tesoro de EE.UU., está ejerciendo una fuerte presión sobre el dólar estadounidense, así como sobre los mercados de acciones de todo el mundo.

En la agenda económica de Estados Unidos, el martes se publicará el Índice de Precios al Consumidor (IPC), pero parece que el mercado afronta la cita con cautela. Ya estamos en el "periodo de silencio" de la Fed, por lo que la dinámica del mercado probablemente seguirá siendo frágil hasta la reunión del FOMC del 22 de marzo.

Niveles clave del precio del oro a vigilar

El precio del oro está buscando romper por encima del máximo de marzo en el nivel de 1.894$. Si rompe por encima, el precio se dirigirá hacia el nivel psicológico clave de 1.900$. Cualquier caída se limitará en torno al mínimo del lunes en 1.866$.

Oro niveles técnicos

La libra esterlina conserva su impulso alcista. Sin embargo, los economistas de ING no perseguirían al GBP/USD por encima de 1.22.

El EUR/GBP podría retroceder fácilmente hasta 0.8900

"Al igual que en EE.UU., los depositantes en el Reino Unido están siendo resarcidos y el gobierno está tratando de hacer frente a las necesidades de capital de trabajo de los expuestos".

"El mercado sigue esperando que el Banco de Inglaterra siga adelante con una subida de 25 puntos básicos el 23 de marzo. Esto todavía puede estar en riesgo de ser valorado en el precio, dado que el BoE no estaba lejos de una pausa de todos modos."

"Podríamos ver fácilmente que el EUR/GBP retrocede hasta 0.8900, mientras que no perseguiríamos al GBP/USD por encima de 1.22".

- El EUR/USD supera la zona de 1.0700, alcanzando máximos de casi 4 semanas.

- El dólar se mantiene a la defensiva tras la publicación del NFP.

- El próximo evento de riesgo será el IPC estadounidense que se publicará el martes.

El EUR/USD ha comenzado el lunes con un fuerte impulso que le ha llevado a subir 95 pips en la sesión asiática, desde el mínimo diario 1.0642 hasta 1.0737, nuevo máximo de los últimos 26 días. Posteriormente, el avance ha perdido fuerza y el par ha retrocedido por debajo de 1.0700.

EUR/USD atento al IPC de EE.UU. y al BCE

El EUR/USD avanza por tercera sesión consecutiva a pesar del retroceso de las últimas horas y se mueve en torno a 1.0685, ganando un 0.45% en el día.

El rebote del par responde a la persistente venta masiva del dólar, que se vio especialmente exacerbada tras los resultados mixtos de las nóminas de febrero publicados el pasado viernes.

Por su parte, el índice del dólar (DXY) comienza la semana en terreno negativo después de caer a mínimos desde el 16 de febrero en 103.68, al compás de las expectativas de los inversores de una subida de tipos de 25 puntos básicos por parte de la Fed en su reunión del 22 de marzo, mientras que también parecen haberse desatado algunas especulaciones en torno a la posibilidad de que no haya subida de tipos en esta reunión.

Repaldando la opinión de un EUR/USD más fuerte, el interés abierto aumentó en las últimas tres sesiones, mientras que el volumen retrocedió a niveles más "normales" tras el repunte posterior a Powell del 7 de marzo.

La ausencia de publicaciones de datos en la zona euro debería dejar la publicación el martes del IPC estadounidense para el mes de febrero como el acontecimiento más destacado de la primera mitad de la semana. Más adelante, en la reunión del BCE del 16 de marzo, el banco central debería subir la tasa de interés en 50 puntos básicos.

EUR/USD Niveles

La ruptura de 1.0737 (máximo mensual del 13 de marzo) tendría como objetivo la resistencia 1.0804 (máximo semanal del 14 de febrero) en ruta hacia 1.1032 (máximo de 2023 registrado el 2 de febrero).

A la baja, el soporte inicial se sitúa en 1.0524 (mínimo mensual del 8 de marzo), seguido de 1.0481 (mínimo de 2023 del 6 de enero) y, por último, 1.0323 (SMA de 200 días).

La atención de los mercados sigue centrada en la quiebra del Silicon Valley Bank (SVB) y sus repercusiones en el sistema bancario estadounidense en general. Los economistas de Commerzbank prevén que el dólar se resienta.

¿Ha fracasado la política monetaria de la Fed?

"A finales de la semana pasada, un banco californiano de tamaño medio tuvo que cerrar después de que las pérdidas que al final se debieron, al menos en cierta medida, a la subida de las tasas de interés y los rendimientos, provocaran una quiebra bancaria. El domingo también quebró un banco más pequeño de Nueva York".

"La FDIC emitió ayer un comunicado en el que confirma que todos los clientes de los dos bancos afectados recuperarán sus depósitos. ¡Sic! La Fed también reaccionó de inmediato: activó el "Programa de Financiación Bancaria a Plazo" y la ventanilla de descuento que se ha abierto de par en par. Por supuesto, es demasiado pronto para juzgar si todo eso es suficiente, si la calma volverá hoy o si los efectos de contagio se extenderán por todo el sistema financiero."

"Gracias a las líneas swap de la Fed, el suministro de dólares puede garantizarse a través de los bancos centrales nacionales en caso de necesidad. En medio de una situación así, todas las proyecciones deben tratarse con cierta cautela, pero supongo que hay pocos participantes del mercado que quieran llenarse de dólares ahora por miedo a una nueva escasez . Eso deja efectos negativos para el USD".

"Se puede ver de esta manera: el hecho de que estos bancos quebraran es el resultado del rápido aumento de las tasas de interés y los rendimientos, es decir, de la política monetaria de la Fed. Por supuesto, muchos le contarán una historia diferente. Que se debió de nuevo a banqueros despiadados".

En un comunicado conjunto del Tesoro británico y el Banco de Inglaterra (BoE), el ministro de Finanzas del Reino Unido, Jeremy Hunt, afirmó el lunes que los "depósitos estarán protegidos, sin ningún apoyo por parte de los contribuyentes".

Las autoridades británicas confirmaron que el banco HSBC aceptó rescatar la rama británica del Silicon Valley Bank (SVB).

"El anuncio sustituye a la declaración que pretendía señalar a SVB UK como insolvente".

"Ningún otro banco del Reino Unido se ve directamente afectado por estas acciones".

Teniendo en cuenta los datos avanzados de CME Group para los mercados de futuros del gas natural, el interés abierto aumentó en unos 2.800 contratos tras dos retrocesos diarios consecutivos el viernes. Por otro lado, el volumen se redujo por cuarta sesión consecutiva, esta vez en alrededor de 11.200 contratos.

Gas natural: No hay que descartar otra visita a los 2.00 dólares

La tercera caída consecutiva de los precios del gas natural se vio acompañada el viernes por un aumento del interés abierto, lo que indica que podría producirse una mayor debilidad de la materia prima a muy corto plazo. Por ello, no hay que descartar una posible vuelta a la zona de los 2.00 dólares por MMBtu a corto plazo.

El EUR/USD alcanzó su nivel más alto en un mes por encima de 1.0700. En opinión de los economistas de ING, el par se inclina hacia la zona de 1.0780/1.0800.

Los diferenciales se estrechan notablemente a favor del EUR/USD

"La drástica revisión de precios de la curva de la política de la Fed ha hecho que los diferenciales de la tasa de intercambio EUR:USD de dos años se reduzcan dentro de 100 punos básicos, el más estrecho desde octubre de 2021. Esto es positivo para el EUR/USD".

“A menos que haya un repunte masivo en las acciones bancarias de EE. UU. hoy que sugiera que las autoridades de EE. UU. han tenido un éxito increíble al volver a poner el genio del riesgo del sector bancario de EE. UU. en la botella, diríamos que el EUR/USD está sesgado hacia el área de 1.0780/1.0800. ”

Si el USD/JPY sigue bajando, debería encontrar un soporte decente en torno a la zona de 133.00, señalan el estratega de Mercados Quek Ser Leang y el estratega sénior de Divisas Peter Chia.

Comentarios destacados

Vista a 24 horas: "El viernes pasado destacamos que, si bien hay margen para que el USD/JPY se debilite, cualquier descenso se ve como un rango operativo más bajo de 135.50/137.00". Sin embargo, el USD/JPY se vendió bruscamente antes de extender su caída durante la sesión asiática de hoy. La fuerte caída parece ser exagerada, pero sin signos de estabilización todavía, y el USD/JPY podría debilitarse aún más. Dicho esto, es probable que el soporte principal de 133.00 esté fuera de alcance hoy. Al alza, la superación de 135.50 (la resistencia menor está en 135.00) indicaría que la debilidad del USD/JPY se ha estabilizado."

Próximas 1-3 semanas: "El viernes pasado (10 de marzo, USD/JPY en 136.40), mantuvimos la opinión de que el USD/JPY "parece haber entrado en una fase de consolidación" y esperábamos que cotizara dentro de un rango de 135.00/138.00". No previmos la fuerte caída hasta 134.10. La fuerte caída parece estar adelantándose a sí misma, pero hay margen para que el USD/JPY se debilite aún más. En estos momentos, prevemos que cualquier descenso podría limitarse a 133.00. En general, sólo una ruptura del nivel de "fuerte resistencia" en 136.40 indicaría que el USD/JPY no se debilitará aún más."

Esto es lo que necesita saber para operar hoy lunes 13 de marzo:

El dólar estadounidense ha comenzado la semana bajo una fuerte presión vendedora, con los mercados reevaluando la próxima acción de política monetaria de la Reserva Federal tras el colapso del Silicon Valley Bank (SVB). El rendimiento de los bonos del Tesoro de EE.UU. a 10 años cae un 0.7% por debajo del 3.7% tras el descenso del 6% del viernes y el Índice del Dólar DXY se mantiene en territorio negativo en torno a 104.00 a primera de la sesión europea. El lunes no se publicarán datos macroeconómicos de relevancia.

A medida que la Fed subía los tipos de interés, el valor de los bonos a largo plazo captados por el SVB durante el régimen de tipos de interés ultrabajos de la Fed seguía bajando. Con las nuevas empresas empezando a retirar los fondos en poder del SVB debido al aumento de los costes de los préstamos, el banco se enfrentó a una crisis de capital y anunció el miércoles pasado que vendería nuevas participaciones por valor de más de 2.000 millones de dólares para solucionar la falta de liquidez. Esta decisión hizo que compañías y depositantes se apresuraran a retirar su dinero del banco, lo que provocó el colapso del SVB el viernes.

Durante el fin de semana, la Corporación Federal de Seguros de Depósitos (FDIC) tomó el control del Signature Bank, con sede en Nueva York. Mientras tanto, las autoridades estadounidenses lanzaron el domingo medidas de emergencia para evitar daños colaterales en el sistema bancario. Los reguladores aseguraron a los clientes que tendrán acceso a todos sus depósitos a partir del lunes. Además, la Fed introdujo una nueva facilidad que proporcionará préstamos de hasta un año a las instituciones que se vieron afectadas por la quiebra del SVB.

Según la herramienta FedWatch del CME Group, los mercados valoran actualmente en un 96% la probabilidad de una subida de tasas de 25 puntos básicos en la próxima reunión del FOMC. A primera hora del día, "a la luz de las recientes tensiones en el sistema bancario, ya no esperamos que el FOMC lleve a cabo una subida de tasas en su reunión del 22 de marzo, con una considerable incertidumbre sobre el camino a seguir después de marzo", dijo Goldman Sachs.

El EUR/USD amplía su recuperación a primera hora del lunes y alcanza su nivel más alto en un mes por encima de 1.0700. En el momento de escribir, el par sube un 0.75% en el día en 1.0720.

El GBP/USD mantiene su impulso alcista y cotiza en territorio positivo en torno a 1.2100. HSBC UK Bank plc ha anunciado recientemente que ha adquirido la unidad británica del SVB, el Silicon Valley Bank UK Limited.

Presionado por la debilidad generalizada del dólar estadounidense, el par USD/JPY cayó con fuerza durante la sesión asiática antes de protagonizar una corrección técnica. En el momento de escribir, el par pierde un 0.4% en el día en 134.45.

El precio del oro se ha beneficiado de la aversión al riesgo de los mercados y de la caída de los rendimientos de los bonos del Tesoro estadounidense. El XAU/USD ha abierto la semana con un hueco alcista y ha alcanzado su nivel más alto desde principios de febrero, en 1.894$, antes de retroceder por debajo de 1.880$.

Tras la fuerte caída registrada durante la semana pasada, el Bitcoin se recuperó con fuerza durante el fin de semana, ganando casi un 8% el domingo. El BTC/USD sube más de un 1% en el día, hasta los 22.550$. El Ethereum subió casi un 10% durante el fin de semana y terminó cerrando la semana en territorio positivo. El ETH/USD sigue al alza y sube un 1.7% hasta los 1.620$.

Este lunes, el dólar estadounidense se ha visto sometido a una nueva presión de venta durante la sesión asiática, después de que Goldman Sachs revisara a la baja sus expectativas sobre la subida de tasas de la Reserva Federal de los Estados Unidos (Fed), ante las repercusiones del Silicon Valley Bank (SBV).

Comentarios destacados

"A la luz de las recientes tensiones en el sistema bancario, ya no esperamos que el FOMC lleve a cabo una subida de tasas en su reunión del 22 de marzo, con una considerable incertidumbre sobre el camino a seguir más allá de marzo."

"Esperamos que las medidas de los reguladores estadounidenses proporcionen una liquidez significativa a los bancos que se enfrentan a salidas de depósitos e impulsen la confianza de los depositantes."

"Goldman Sachs predice ahora:

- Marzo sin cambios

- Mayo +25 puntos básicos

- Junio +25 puntos básicos

- Julio +25 puntos básicos

- Tasa terminal prevista en 5.25% - 5.50%".

"Vemos mucha incertidumbre sobre la senda de subidas de tasas después de marzo".

El GBP/USD mantiene sus perspectivas mixtas y se espera que cotice entre 1.1950 y 1.2240 en las próximas semanas, setgún sugieren Quek Ser Leang, Estratega de Mercados, y Peter Chia, Estratega Senior de Divisas.

Comentarios destacados

Vista a 24 horas: "No anticipamos la fuerte subida del GBP/USD hasta 1.2112 el viernes pasado (esperábamos que el GBP/USD cotizara en un rango). La rápida subida tiene margen para poner a prueba 1.2145. La resistencia principal en 1.2240 no se espera que aparezca hoy. El soporte está en 1.2040, seguido de 1.2000".

Próximas 1-3 semanas: "El viernes pasado (10 de marzo, GBP/USD en 1.1915), indicamos que "el impulso bajista está empezando a desvanecerse y una ruptura de 1.1950 indicaría que es poco probable que el par siga debilitándose". Sin embargo, no preveíamos que el GBP/USD alcanzara un máximo de 1.2112. Tras las recientes oscilaciones bruscas pero efímeras, las perspectivas para el GBP/USD son mixtas. Por el momento, esperamos que el GBP/USD cotice en un amplio rango de 1.1950/1.2240".

El Presidente de China, Xi Jinping, ha declarado el lunes que "debemos oponernos decisivamente a la injerencia de fuerzas externas y a la "división" de Taiwán".

Comentarios adicionales

China debe aplicar la estrategia de rejuvenecer el país mediante la ciencia y la educación.

China debe trabajar para lograr una mayor autosuficiencia y fortaleza en ciencia y tecnología, promover la transformación y modernización industrial.

Hay que esforzarse por modernizar, expandir adecuadamente la economía y aumentar continuamente la fuerza económica y las capacidades científicas y tecnológicas de China.

Debemos coordinar mejor el desarrollo y la seguridad, aplicar el concepto global de seguridad nacional.

Es necesario promover la modernización de la defensa nacional y militar.

Convertir el ejército en salvaguardia efectiva de la soberanía del Estado.

Debemos promover "un país, dos sistemas" y "la reunificación de la patria".

China debe oponerse a las fuerzas independentistas pro-Taiwán.

Tenemos que promover activamente el desarrollo pacífico de las relaciones a través del estrecho.

El Secretario Jefe del Gabinete japonés, Hirokazu Matsuno, ha declarado el lunes que no ven un gran impacto en las compañías financieras de Japón por las consecuencias del SVB.

Declaraciones destacadas

"Las instituciones financieras de Japón tienen suficiente liquidez y base de capital en general".

"No es probable que la quiebra del Silicon Valley Bank tenga un gran impacto en la estabilidad financiera japonesa".

"El acuerdo entre Irán y Arabia Saudí para la normalización diplomática es un paso adelante para la paz y la estabilidad en Oriente Medio".

Al comentar el plan de rescate de los depositantes del Silicon Valley Bank (SVB), el Presidente de EE.UU., Joe Biden, ha declarado a primera hora del lunes que la solución evita poner en riesgo el dinero de los contribuyentes.

Comentarios adicionales

"El secretario del Tesoro y el director del Consejo Económico Nacional alcanzaron una solución con los reguladores de la banca".

"Los ciudadanos y las empresas estadounidenses pueden confiar en que sus depósitos bancarios estarán ahí cuando los necesiten".

"Estamos comprometidos a 'hacer que los responsables de este desastre rindan cuentas'".

"El lunes por la mañana pronunciará un discurso sobre cómo mantendremos un sistema bancario resistente para proteger nuestra histórica recuperación económica".

"Planea continuar los esfuerzos para reforzar la supervisión de los bancos más grandes".

- Mejora el sentimiento de los mercados, ya que los reguladores estadounidenses logran aplacar los temores que suscitan Silicon Valley Bank y Signature Bank.

- Los Futuros del S&P 500 rebotan desde los niveles más bajos en nueve semanas.

- Los rendimientos de los bonos del Tesoro estadounidense a 2 años registran la mayor pérdida diaria en nueve meses, en torno al 4.52%.

- La inflación y los datos del consumidor de EE.UU. centrará la atención de los inversores esta semana, durante el "periodo de silencio" de la Fed.

Los mercados bursátiles son testigos de un sentimiento de apetito de riesgo al inicio de la sesión europea del lunes, después del gran pesimismo el día anterior, ya que los responsables políticos de EE.UU. tomarán medidas para controlar los riesgos financieros que emanan del Silicon Valley Bank (SVB) y el Signature Bank.

Los futuros del S&P 500 rebotaron desde su mínimo de dos meses y medio y suben más de un 1.50% en torno al nivel de 3.957 en el momento de escribir, mientras que los rendimientos de los bonos del Tesoro estadounidense se recuperaban de su mínimo mensual. Dicho esto, los cupones de los bonos del Tesoro a 10 años subieron casi cinco puntos básicos (pb) hasta el 3.74%, lo que supone su mayor pérdida diaria en cuatro meses. Más interesante aún, los rendimientos de los bonos del Tesoro a 2 años consolidan la mayor caída diaria desde junio de 2022 en torno al 4.52% en el momento de escribir. Cabe señalar, no obstante, que las acciones de la región Asia-Pacífico siguen en números rojos, a pesar de recuperarse en la última hora, ya que les quedaba por reaccionar a la caída del mercado del viernes.

El Departamento del Tesoro de EE.UU., la Reserva Federal y la Corporación Federal de Seguros de Depósitos (FDIC) tomaron medidas conjuntas para atajar los riesgos derivados del SVB y Signature Bank durante el fin de semana. "Todos los depositantes de Silicon Valley Bank y Signature Bank estarán plenamente protegidos", afirmaron las autoridades en una publicación conjunta publicada hace unas horas.

Como reacción a las medidas de los reguladores estadounidenses, el Presidente de EE.UU., Joe Biden, declaró: "Los ciudadanos y las empresas estadounidenses pueden confiar en que sus depósitos bancarios estarán ahí cuando los necesiten."

Aunque los responsables de la política monetaria de EE.UU. lograron renovar el ánimo de riesgo, los temores que emanan de las mayores subidas de tasas por parte de la Reserva Federal (Fed), especialmente después de los datos mayormente optimistas del viernes y el testimonio de línea dura de la semana anterior del presidente de la Fed, pesan sobre el sentimiento. Dicho esto, las nóminas no agrícolas (NFP) de EE.UU. crecieron más de las 205.000 esperadas, hasta las 311.000 en febrero, mientras que la tasa de desempleo subió hasta el 3.6% en dicho mes, frente al 3.4% esperado y anterior. Además, las Ganancias Promedio por Hora aumentaron en términos interanuales, pero disminuyeron mensualmente en febrero, mientras que la Participación de la Fuerza laboral aumentó durante el mes en cuestión.

De cara al futuro, el discurso del Presidente de EE.UU. del lunes precederá al Índice de Precios al Consumidor (IPC) de EE.UU. para febrero del martes, que dirigirá los movimientos inmediatos del mercado. A continuación, las Ventas Minoristas y las lecturas preliminares del Índice de Sentimiento del Consumidor de Michigan para marzo, que se publicarán el miércoles y el viernes, serán cruciales para obtener nuevas pistas direccionales para los mercados.

En una entrevista concedida el domingo al programa "Face the Nation" de la cadena CBS, la Secretaria del Tesoro estadounidense, Janet Yellen, ofreció algunos detalles sobre los próximos pasos del Gobierno.

Declaraciones destacadas

"No vamos a volver a hacerlo, no habrá rescate para SVB".

"Pero nos preocupan los depositantes, y estamos centrados en tratar de satisfacer sus necesidades".

"El sistema bancario estadounidense es realmente seguro y está bien capitalizado. Es resistente".

"La subida de las tasas de interés, que han sido incrementadas por la Reserva Federal para combatir la inflación, ha sido el principal problema de Silicon Valley Bank".

"Los problemas con el sector tecnológico no son el núcleo de los problemas de este banco".

"Esperamos que los reguladores consideren una amplia gama de opciones disponibles, incluida la adquisición de Silicon Valley Bank por otra institución".

El interés abierto en los mercados de futuros del Oro revirtió la contracción anterior y aumentó en unos 15.500 contratos el viernes, según las lecturas preliminares de CME Group. El volumen hizo lo propio y subió por segunda sesión consecutiva, esta vez en unos 108.800 contratos.

Oro: Objetivo inmediato en 1.900$

El fuerte repunte del viernes en los precios del Oro se debió al aumento del interés abierto y del volumen, y es indicativo de que al metal amarillo le esperan ganancias adicionales en las próximas semanas. Dicho esto, la próxima barrera alcista se sitúa en torno a la zona de los 1.900$ por onza troy.

El estratega de mercados de UOB, Quek Ser Leang, y el estratega sénior de divisas Peter Chia ven al EUR/USD navegando dentro del rango 1.0560-1.0800 por el momento.

Perspectiva 24 horas: "Esperábamos que el EUR siguiera subiendo el viernes pasado, pero opinábamos que era improbable que rompiera la fuerte resistencia de 1.0630. Sin embargo, el euro se fortaleció más de lo esperado y alcanzó un máximo de 1.0700. El impulso alcista ha mejorado, aunque no significativamente. Hoy, el euro podría seguir avanzando hasta 1.0740. No se espera que la resistencia principal de 1.0800 se vea amenazada. A la baja, una ruptura de 1.0620 (el soporte menor está en 1.0660) indicaría que la presión alcista actual ha cedido."

Próximas 1-3 semanas: "Nuestro último análisis se remonta al miércoles pasado (08 de marzo, par en 1.0550), cuando la ligera mejora del impulso bajista probablemente hubiera llevado al EUR a gravitar a la baja hasta 1.0485. El viernes pasado, el euro saltó por encima de nuestra fuerte resistencia de 1.0630. La ruptura de esta resistencia indica que la presión bajista ha disminuido. Consideramos que la evolución actual de los precios forma parte de un rango de consolidación y esperamos que el euro cotice entre 1.0560 y 1.0800 por el momento."

Los datos preliminares de CME Group para los mercados de futuros del petróleo crudo indican que los operadores aumentaron sus posiciones de interés abierto por cuarta sesión consecutiva el viernes, esta vez en unos 1.500 contratos. El volumen, en cambio, se mantuvo errático y bajó en casi 19.000 contratos.

WTI: El próximo objetivo al alza está en 80.00 dólares e incluso más arriba

Los precios del WTI recuperaron la sonrisa el viernes después de tres retrocesos diarios consecutivos. El rebote se produjo en medio de un creciente interés abierto y deja el margen abierto a la continuación de esta tendencia al menos a muy corto plazo. La resistencia inmediata para las materias primas se sitúa en la zona clave de 80.00 dólares por barril.

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.