- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Esto es lo que hay que saber para el viernes 16 de septiembre:

El dólar estadounidense mantiene su dominio, ya que el caso de las continuas subidas agresivas por parte de la Reserva Federal domina los mercados. El DXY, que mide el USD frente a una cesta de grandes rivales, terminó la sesión norteamericana sin cambios, pero alcanzó un máximo de 109.21 dentro del extremo superior del canal alcista de esta semana, tras haber subido desde un mínimo de 109.42.

Las ventas al por menor subieron un 0.3% el mes pasado y el dólar estadounidense se ha mantenido cerca de sus recientes máximos, apoyado por la opinión de que la Reserva Federal seguirá endureciendo su política de forma agresiva. Los datos de los últimos tiempos, incluido el sorprendente aumento de los precios al consumo en agosto, han reforzado los argumentos alcistas para el dólar, ya que los inversores prevén una tercera subida consecutiva de los tipos de interés en 75 puntos básicos el próximo miércoles.

Mientras tanto, el rendimiento de los bonos del Tesoro a 10 años en EE.UU. subió 5 puntos porcentuales, hasta el 3.45%, y las principales divisas, como el yen, volvieron a estar bajo presión, a pesar de que las autoridades intervinieron verbalmente, poniendo freno a la divisa tras las fuertes caídas.El USD/JPY cayó hasta 143.33.

Los toros del GBP/USD intentaron una corrección desde una importante zona de soporte cerca del punto medio de la zona de 1.1400, con el precio recuperándose desde un mínimo de 1.1462 y probando ahora los compromisos de los osos en 1.1500.

El EUR/USD se mantuvo atrapado entre un canal clave de 4 horas y se consolidó ante los niveles de ruptura de 1.0025 y 0.995. A nivel horario, el par se movió de forma lateral, preparándose para un movimiento en cualquier dirección.

En cuanto al dólar australiano, cotizó entre un máximo diario en torno a 0.6770 y los osos se movieron en el nivel clave de 0.67, perforándolo hasta un mínimo de 0.6899. La cotización se estabilizó después de que el informe de empleo de ayer fuera sólido, añadiendo 33.5 mil empleos en agosto, en línea con las previsiones, mientras que la tasa de desempleo subió al 3.5% desde el 3.4%. Los analistas del banco ANZ esperan que el Banco de la Reserva de Australia (RBA) suba los tipos de interés en 50 puntos básicos: "El sólido informe sobre el mercado laboral se suma a los argumentos presentados por la sólida encuesta empresarial del NAB y los datos del IPC de EE.UU. a principios de esta semana para que el RBA suba el tipo de interés en octubre en 50 puntos básicos", dijeron los analistas de ANZ. De este modo, el mercado entra en una fase de consolidación de cara al fin de semana.

En el frente de las materias primas, el WTI cayó a 84.9 $/bbl, ya que el Departamento de Energía de EE.UU. dijo que su reabastecimiento de reservas de petróleo probablemente implicaría entregas después del año fiscal 2023. El oro cayó un 1.4%, hasta los 1.662$.

- Los osos del oro toman la delantera pero los toros hacen su jugada.

- El dólar estadounidense toma la delantera ante la Fed, provocando una capitulación en el metal amarillo.

Los precios del oro se han asentado en la última sesión del comercio de la sesión americana, pero pide más a los osos en esta coyuntura, ya que el precio del oro descansa en un soporte clave. En el día de hoy, el metal amarillo cayó fuertemente desde un máximo de 1.698,32$ hasta un mínimo de 1.660,43$. Los toros necesitan comprometerse aquí, en los mínimos desde mayo de 2020.

Las presiones llegan mientras los rendimientos de los bonos estadounidenses del USD siguen subiendo antes de la reunión del comité de política de la Reserva Federal de la próxima semana. Los analistas de TD Securities explicaron que el metal precioso ha roto el soporte de los 1.700$/oz a medida que las expectativas agresivas de la Fed están siendo descontadas''.

''Esperamos que las continuas salidas de los gestores de dinero y de las tenencias de ETFs pesen sobre los precios, lo que en última instancia eleva la probabilidad de una capitulación pendiente por parte del pequeño número de family offices y tiendas de trading por cuenta propia que mantienen una longitud complaciente en el oro''. La persistencia de la inflación sigue apoyando un esfuerzo agresivo de la Fed''.

Los operadores opinan que la Reserva Federal seguirá endureciendo su política de forma agresiva. Los datos de los últimos tiempos, incluido el sorprendente aumento de los precios al consumo en agosto de esta semana, han reforzado los argumentos alcistas para el dólar, ya que los inversores prevén una tercera subida consecutiva de los tipos de interés en 75 puntos básicos el próximo miércoles.

Los analistas de TD Securities señalan que "de hecho, los precios del oro y la plata han tendido a mostrar un rendimiento inferior sistemático cuando los mercados esperan que el nivel real del tipo de interés de los fondos de la Reserva Federal aumente por encima del tipo neutral, según la estimación de Laubach-Williams".

Análisis técnico del oro

De acuerdo con el análisis anterior, el precio del oro se ha dirigido a la baja:

Los osos han hecho su jugada.

Y desde aquí...

La formación de la M diaria es ahora convincente para un retroceso hacia los mínimos anteriores que se encuentra en la zona de retroceso del 38.2% de Fibonacci.

Desde la reciente escalada de los precios de la energía en Europa, el euro ha vuelto a debilitarse ligeramente frente al franco. Los analistas de Erste Group Research esperan que el par EUR/CHF continúe su movimiento a la baja.

El Banco Nacional Suizo subirá los tipos de interés otros 25 puntos básicos

"Actualmente esperamos que la situación de los mercados energéticos en Europa se suavice a partir de finales de octubre. En este entorno, el euro debería poder fortalecerse un poco frente al franco suizo".

"A corto plazo, las próximas elecciones parlamentarias en Italia (25 de septiembre) también suponen un nuevo riesgo de debilitamiento del euro."

"La evolución a corto plazo del tipo de cambio también dependerá en gran medida de la próxima decisión del BNS sobre los tipos de interés en su reunión del 22 de septiembre. Actualmente, esperamos que el BNS suba los tipos de interés en otros 25 puntos básicos."

"En caso de escalada de las crisis geopolíticas, el franco suizo podría fortalecerse aún más frente al euro en cualquier momento".

Los datos publicados el jueves mostraron un aumento de las ventas minoristas en agosto por encima de las expectativas en Estados Unidos. Según los analistas de Wells Fargo, el aumento del 0.3% fue una sorpresa, pero también lo fue una revisión que redujo las ventas del mes pasado en un 0.4% aún mayor.

Declaraciones clave:

"Las ventas minoristas subieron un 0.3% en agosto, pero las ventas de julio se revisaron a la baja en un 0.4%. Excluyendo los automóviles, el nivel real de las ventas al por menor es inferior en agosto al de junio. El poder de permanencia del gasto en bienes de consumo está perdiendo por fin impulso".

"Prevemos que la economía entrará en una leve recesión a principios del año que viene y, aunque anticipamos esta retracción del gasto de los consumidores, todavía no es el comienzo de la recesión. La demanda de servicios y el gasto orientado a la experiencia de los consumidores sigue intacta, por ahora. Esto se puso de manifiesto en el aumento del 1.1% del gasto en bares y restaurantes".

"La evolución del gasto en bienes es especialmente importante para las perspectivas. Las ventas reales al por menor se sitúan en torno a un 8% por encima de los niveles prepandémicos. Si bien esto palidece en comparación con el aumento de las ventas nominales en un 30%, sigue poniendo de relieve el alto nivel de gasto en bienes. Un consumo elevado con unos niveles de inventario aún no totalmente reabastecidos puede seguir ejerciendo una presión al alza sobre los precios y, por tanto, mantener la inflación a un ritmo elevado. Esto haría que el trabajo de la Fed fuera aún más difícil".

- Los alcistas del GBP/USD intentan mantener las zonas de soporte clave en los gráficos

- Sin embargo, el dólar sigue en manos de los osos antes de las reuniones clave de los bancos centrales.

Los toros del GBP/USD están intentando una corrección desde una importante zona de soporte cerca del punto medio de la zona de 1.1400, con el precio recuperándose desde un mínimo de 1.1462 y ahora probando el nivel 1.1500. La libra, sin embargo, sigue perdiendo un 0.03% en el día, ya que el dólar estadounidense sube tras los datos que muestran que las ventas minoristas de Estados Unidos repuntaron inesperadamente en agosto.

Las ventas minoristas aumentaron un 0.3% el mes pasado y el dólar estadounidense se ha mantenido cerca de sus recientes máximos, apoyado por la opinión de que la Reserva Federal seguirá ajustando su política de forma agresiva. Los datos de los últimos tiempos, incluido el sorprendente aumento de los precios al consumo en agosto, han reforzado los argumentos alcistas para el dólar, ya que los inversores prevén una tercera subida consecutiva de los tipos de interés en 75 puntos básicos el próximo miércoles.

Mientras tanto, se espera que el Banco de Inglaterra suba otros 50 puntos básicos el jueves 22 de septiembre, pero sigue siendo una decisión muy reñida entre 50 y 75 puntos básicos debido al creciente riesgo de recesión. Los analistas de Danske Bank sostienen que el Banco de Inglaterra ha tenido una tendencia a sorprender hacia el lado dovish en las últimas reuniones. Además, el Banco de Inglaterra fue el primer banco central del G10 en pronosticar una recesión para el cuarto trimestre de 2022 en su última reunión, mientras que utilizó un precio de mercado mucho más moderado como entrada de política que lo que se cotiza actualmente".

Los analistas esperan subidas de 50 puntos básicos en septiembre, noviembre y diciembre, seguidas de una última subida de 25 puntos básicos en febrero de 2023. El punto final se eleva al 3.25% (desde el 2.50%). Vemos la posibilidad de nuevas subidas en 2023, si vemos que las presiones inflacionistas subyacentes son persistentes''.

Desde el punto de vista político, los analistas citan a la recién elegida Primera Ministra, Liz Truss, que planea aumentar la inflación en el futuro si ésta resulta ser más persistente. Esto podría poner de manifiesto la necesidad de nuevas subidas en 2023, aunque en medio de la incertidumbre sobre la financiación del déficit seguimos inclinándonos por los 50 puntos básicos la próxima semana".

Niveles técnicos

- El USD/JPY se mantiene en niveles bajos tras una intervención verbal de las autoridades japonesas.

- La divergencia negativa en el gráfico diario podría llevar al USD/JPY hacia 142.00.

- A corto plazo, el USD/JPY podría probar la zona de 141.00.

El USD/JPY recupera algo de terreno tras los rumores de una posible intervención verbal de las autoridades japonesas para impulsar al yen, pero se mantiene por debajo de 144.00, por encima de su precio de apertura en un 0.21%. En el momento de redactar este artículo, el USD/JPY cotiza a 143.43.

Análisis del precio del USD/JPY: Perspectiva técnica

Desde el punto de vista del gráfico diario, el USD/JPY sigue teniendo un sesgo alcista, pero la acción del precio está sobreextendida, y los compradores muestran signos de agotamiento. A pesar de que el USD/JPY volvió a probar el máximo del año el 14 de septiembre, el Índice de Fuerza Relativa (RSI) mostró signos de divergencia negativa, lo que sugiere que la mayor podría caer pronto. Si el USD/JPY supera el nivel 145.00, se podría probar el máximo de agosto de 1998 en 147.67. Por el contrario, una ruptura por debajo de 143.00 podría hacer caer al USD/JPY hacia la cifra de 142.00.

A corto plazo, el gráfico de 4 horas muestra la prueba del pivote diario durante las últimas cinco velas. Si no lo hace, la demanda del dólar es débil y el par se expone a nuevas pérdidas. Una vez que los vendedores superen la EMA de 50 en 143.09, se allanaría el camino hacia la figura de 143.00. La ruptura por debajo expondrá el punto de pivote S1 en 142.13, por delante de la marca de 142,00, seguido del pivote diario S2 en 141.13.

Niveles técnicos clave del USD/JPY

- El precio del oro cae a nuevos mínimos de dos años por debajo de 1.670$.

- Las expectativas de que la Fed siga endureciendo su política monetaria pesaron sobre el metal amarillo.

- Las ventas minoristas de Estados Unidos siguen mostrando la fortaleza de la economía estadounidense.

El precio del oro cae por debajo del nivel psicológico de los 1.700$, hasta alcanzar nuevos mínimos de dos años en los 1.665,30$, debido a las expectativas de que la Reserva Federal de EE.UU. siga endureciendo las condiciones monetarias, lo que provocó un aumento de los rendimientos del Tesoro estadounidense. Por lo tanto, el USD siguió su camino, pero recortó las ganancias anteriores. En el momento de redactar este informe, el XAU/USD cotiza en torno a los 1666 dólares la onza troy.

El precio del oro cae por el aumento de los rendimientos de los bonos del Tesoro de EE.UU.

Los rendimientos de los bonos del Tesoro de EE.UU. aumentaron debido a las expectativas de que la Fed podría subir los tipos entre 75 y 100 puntos básicos. La rentabilidad del bono estadounidense a 2 años, el más sensible a las subidas de tipos, alcanzó un máximo del 3.84%, mientras que el rendimiento de los bonos del Tesoro a 10 años se mantuvo en el 3.437%, ganando tres puntos básicos. Cabe destacar que la curva de rendimientos se invirtió aún más, y el diferencial entre los bonos a 2 y 10 años se profundizó hasta el -0.403%.

Las ventas minoristas estadounidenses de agosto, publicadas por el Departamento de Comercio de EE.UU., subieron sorprendentemente, después de haber caído un mes antes, con lecturas que aumentaron un 0,3%, superando las estimaciones del -0,1%.

Mientras tanto, los datos económicos de EE.UU. revelados por el Departamento de Trabajo mostraron que las solicitudes iniciales de desempleo para la semana que finalizó el 10 de septiembre fueron de 213.000, lo que supone una disminución con respecto a la lectura de la semana anterior y es inferior a las estimaciones de 227.000.

Los índices manufactureros de la Fed de Nueva York y Filadelfia mostraron resultados mixtos. El sector manufacturero del Empire State de Nueva York mejoró pero se mantuvo en la parte de contracción, mientras que el índice de la Fed de Filadelfia cayó a la parte de contracción después de repuntar en el informe de agosto.

Oro (XAU/USD) Niveles técnicos clave

- El precio del oro cae a mínimos de dos años por debajo de los 1.670$

- Las expectativas de que la Reserva Federal siga ajustando su política monetaria pesaron sobre el metal amarillo.

- Las ventas minoristas de EE.UU. siguen mostrando la fortaleza de la economía estadounidense.

El precio del oro cae por debajo del nivel psicológico de los 1.700$, hasta alcanzar nuevos mínimos de dos años en los 1.665,30$, debido a las expectativas de que la Reserva Federal de EE.UU. siga endureciendo las condiciones monetarias, lo que provocó un aumento de los rendimientos del Tesoro estadounidense. Por lo tanto, el dólar hizo lo mismo, pero recortó las ganancias anteriores. En el momento de redactar este informe, el XAU/USD cotiza en torno a los 1.666$ la onza troy.

El precio del oro cae por el aumento de los rendimientos de los bonos del Tesoro de EE.UU.

Los rendimientos de los bonos del Tesoro de EE.UU. aumentaron debido a las expectativas de que la Fed podría subir los tipos entre 75 y 100 puntos básicos. Los rendimientos de los bonos del Tesoro estadounidense a 2 años, el más sensible a las subidas de tipos, alcanzó un máximo del 3.84%, mientras que el rendimientos de los bonos del Tesoro a 10 años se mantuvo en el 3.437%, ganando tres puntos básicos. Cabe destacar que la curva de rendimientos se invirtió aún más, y el diferencial entre los rendimientos a 2 y 10 años se profundizó hasta el -0.403%, ya que los participantes en el mercado esperaban que una Fed agresiva pudiera hacer descarrilar la economía estadounidense, sumiéndola en una recesión.

Las ventas minoristas estadounidenses de agosto, publicadas por el Departamento de Comercio de EE.UU., subieron sorprendentemente, después de haber caído un mes antes, con lecturas que aumentaron un 0.3%, superando las estimaciones del -0.1%.

Mientras tanto, los datos económicos de EE.UU. revelados por el Departamento de Trabajo mostraron que las solicitudes iniciales de desempleo para la semana que finalizó el 10 de septiembre fueron de 213.000, lo que supone una disminución con respecto a la lectura de la semana anterior y es inferior a las estimaciones de 227.000.

Los índices manufactureros de la Fed de Nueva York y Filadelfia mostraron resultados mixtos. El sector manufacturero del Empire State de Nueva York mejoró pero se mantuvo en la parte de contracción, mientras que el índice de la Fed de Filadelfia cayó a la parte de contracción después de repuntar en el informe de agosto.

Niveles técnicos

- El USD/CAD gana algo de tracción positiva y alcanza un máximo de dos meses el jueves.

- Una nueva subida de los precios del petróleo debilita al loonie y ofrece soporte al par.

- La escasa demanda de dólares no impresiona a los toros ni proporciona un impulso significativo.

El par USD/CAD alcanza un máximo de dos meses durante los inicios de la sesión americana y busca aprovechar el impulso más allá de 1.3200.

Una nueva bajada de los precios del petróleo socava el loonie vinculado a las materias primas y resulta ser un factor clave que empuja al par USD/CAD al alza. La preocupación de que una desaceleración económica mundial más profunda afecte a la demanda de combustible eclipsa la preocupación por la escasa oferta y pesa sobre el líquido negro.

Por otro lado, el dólar estadounidense tiene dificultades para ganar tracción y se mueve poco en reacción a los datos macroeconómicos mixtos de EE.UU., aunque sigue bien respaldado por las expectativas de la Fed. Esto se considera otro factor que actúa como viento de cola para el par USD/CAD y favorece a los operadores alcistas.

Dicho esto, los repetidos fracasos para aprovechar el impulso más allá de 1.3200 constituyen la formación de múltiples topes en los gráficos de corto plazo. Esto hace que sea prudente esperar a que se produzca un fuerte seguimiento en la compra de nuevas apuestas alcistas en torno al par USD/CAD y posicionarse para nuevas ganancias.

No obstante, el telón de fondo fundamental sugiere que el camino de menor resistencia es al alza. Los operadores, sin embargo, podrían preferir mantenerse al margen antes de la reunión del FOMC de la próxima semana, que influirá en la dinámica de precios del USD y proporcionará un nuevo impulso direccional al par USD/CAD.

Niveles técnicos

Los economistas de Scotiabank analizan la correlación entre el índice del dólar, el VIX y el índice S&P 500. Llegan a la conclusión de que el soporte clave en 3.915 para el S&P 500 está preparado para determinar la tendencia del USD.

Correlación negativa entre el USD y el S&P 500

"Nuestra pantalla de correlaciones refleja un aumento de las correlaciones positivas entre el DXY y el VIX (+55% en un estudio móvil de 1 mes de los rendimientos diarios), por un lado, y una correlación más fuerte y negativa entre el USD y el S&P 500 (-64%), por otro".

"En el gráfico diario, las acciones apenas mantienen la tendencia alcista desde el mínimo de junio. Vemos un soporte (línea de tendencia ascendente) en torno a 3.915 para el S&P 500 en la actualidad, y el hecho de que este nivel se mantenga o no determinará en gran medida las tendencias del USD hasta el FOMC y más allá."

- Ventas minoristas suben 0.3% en agosto contra 0% esperado.

- El dólar cae levemente tras datos económicos.

Las ventas minoristas en Estados Unidos registraron una avance del 0.3% en agosto, mejor que las expectativas que eran porque se mantuvieran estables. Las cifras de julio se revisaron a la baja desde 0% a -0.4%.

Las ventas del grupo de control minorista se mantuvieron sin cambios contra la expectativa de un incremento del 0.5%. El dato de julio se revistó desde 0.8% a 0.4%. Las ventas sin tener en cuenta autos, tuvieron una caída del 0.3%, en contra del consenso del mercado que era por una suba del 0.1%.

El dólar tuvo una leve caída tras el dato, pero sin salir de los rangos previos. En el mismo momento se conoció el reporte semanal de pedidos de subsidio de desempleo, que mostró cifras mejores a las esperadas.

Más adelante el jueves se publicará el reporte de producción industrial de agosto y datos de inventarios mayoristas. La próxima reunión de la Reserva Federal será el 20 y 21 de septiembre. Se espera una suba de 75 puntos básicos.

Los precios del petróleo están cayendo el jueves más del 1%, borrando las ganancias del miércoles, cuando llegaron a nuevos máximos en varios días. La estabilidad con cierta cautela en los mercados financieros tiene su réplica en el mercado petrolero.

El barril de WTI (plataformas de trading) llegó el miércoles hasta 89.60$, el máximo desde el 5 de septiembre. Recientemente marcó un nuevo mínimo intradiario en 86.46$ y se mantiene cerca del piso con un tono negativo para el día.

La recuperación de los precios del crudo perdió fuerte ante una suba del dólar y cierto clima de calma y cautela en los mercados de valores, con la expectativa puesta en las nuevas subas de tasas de interés que se esperan la próxima semana, entre otros bancos centrales, de la Reserva Federal y el Banco de Inglaterra.

Los futuros de Wall Street operan en terreno neutral, a la esperada de datos económicos de EE.UU. que incluyen ventas minoristas, producción industrial y pedidos de subsidio de desempleo.

El panorama económico sigue complejo, ante señales de desaceleración, fuertes caídas en la confianza del consumidor en ambos lados del Atlántico y con un ajuste monetario camino a profundizarse para hacer frente a la suba de la inflación. Esto tiene un reflejo en los precios del petróleo, que está cayendo por cuarto mes consecutivo, aunque alejándose de los mínimos recientes.

Niveles técnicos

El miembro del Consejo de Gobierno del Banco Central Europeo (BCE), Mario Centeno, dijo el jueves que no ve ningún signo de desanclaje de las expectativas de inflación, según reportó Reuters.

"La política monetaria debe actuar en el margen con pasos tan pequeños como sea posible", añadió Centeno y señaló además que espera que los efectos de los shocks de oferta sin precedentes se suavicen.

Estos comentarios no parecen tener un impacto significativo en el comportamiento del euro en el mercado. El EUR/USD se mantiene moviéndose entre 0.9950 y 1.0000, con recorridos laterales desde hace horas.

- Futuros de Wall Street con modestas pérdidas.

- Se viene la última ronda de datos fuertes antes del FOMC de la próxima semana.

- USD/CNH (yuan chino) supera los 7.000 por primera vez desde julio de 2020.

- El dólar con resultados mixtos, el franco suizo avanza.

Los mercados operan sin grandes movimientos el jueves, antes de datos de EE.UU. y mirando a la reunión del FOMC de la próxima semana. Esto se traduce en recorridos moderados en la mayoría de los pares de divisas. El yuan chino cae a mínimos en años.

Los índices de volatilidad siguen cuesta abajo tras el salto del martes. La calma de estas horas, tiene por detrás un componente de cautela, reflejado en la imposibilidad de un rebote en el precio de las acciones.

Una espera cautelosa

En Europa las bolsas no muestran una dirección clara. Los futuros del S&P 500 caen 0.19%, y los del Dow Jones pierden 0.14%. Con esto están convalidando la fuerte caída del martes que le siguió a los datos de inflación minorista de EE.UU. El miércoles el dato de la mayorista no tuvo un gran impacto.

El jueves en EE.UU. se conocerá el dato de ventas minoristas de agosto, el reporte semanal de pedidos de subsidio de desempleo y el de producción industrial de agosto. Estas cifras son de las últimas que recibirá la Reserva Federal antes de la reunión del FOMC de la próxima semana, que es hacia donde apuntan todas las miradas. Una suba de 75 puntos básicos está descontada.

Además de los datos económicos, un tema relevante en EE.UU. por estas horas es el paro de los empleados ferroviarios previsto para el viernes. Las últimas noticias hablan de que se consiguió un acuerdo tentativo que evitaría el paro.

Los rendimientos de los bonos del Tesoro no muestran mayores cambios el jueves antes de datos económicos estadounidenses. La curva de rendimientos ya muestra un nivel de reversión no visto desde 2000, con la tasa a 2 años en 3.82%, más de 30 puntos básicos por encima de la de 30 años que está en 3.51%.

El yuan chino aceleró la caída en las últimas horas y pese a la calma en los mercados, llevando al USD/CNH a superar 7.0000 por primera vez desde julio de 2020. Esto ocurre días después de recortes en tasas de interés del banco central de China y ante cierta debilidad económica en el gigante asiático por el contexto global y las restricciones por COVID en el país. El presidente chino, Xi Jinping está reunido con su par ruso, Vladimir Putin.

El dólar muestra resultados mixtos, con el DXY en 109.65, una suba de 0.05%. Entre las de mejor rendimiento está el franco suizo, que contra el euro opera en máximos desde 2015. El EUR/USD se mantiene en rangos debajo de la paridad y el USD/JPY sube levemente, recuperando 143.00.

En Australia se conoció el reporte de empleo que mostró una leve mejora en agosto tras el mal desempeño de julio. El aussie no se vio afectado en forma significativa. El AUD/USD no pudo quebrar 0.6770, mientras que el AUD/NZD probó 1.1255/60, el máximo de la semana y el pico en varios años pero no pudo quebrar.

Las criptomonedas no escapan de la tónica general de consolidación. El Bitcoin se mantiene en la zona de 20.000$ y Ethereum cae 1.50% en 1.580$, en el día de “The Merge”, que se completó horas atrás, que se estima llevaría a una reducción del 99% del consumo de energía en la red.

Los precios del petróleo caen más del 1%, borrando la suba del miércoles. El barril de WTI (plataformas de trading) cotiza debajo de 87.00$. El oro y la plata operan con pérdidas, con el XAU/USD por debajo de 1700$ y mirando de nuevo al piso de los últimos; y el XAG/USD por debajo de 19.50$.

Entre las empresas que presentarán resultados el jueves están Adobe y Ryanair.

Niveles técnicos

- El USD/JPY se mueve al alza el jueves y recupera parte de las pérdidas del día anterior.

- Un tono de riesgo positivo pesa sobre el JPY de refugio seguro en medio de la divergencia de políticas monetarias entre la Fed y el Banco de Japón.

- Los elevados rendimientos de los bonos estadounidenses reavivan la demanda del dólar y siguen soportando la subida del par.

- Los operadores esperan ahora las publicaciones macroeconómicas de EE.UU. para obtener un impulso significativo.

El par USD/JPY se mueve al alza el jueves y revierte parte del retroceso del día anterior desde las proximidades del máximo de 24 años. Sin embargo, el par devuelve una parte de sus ganancias intradía y retrocede por debajo de 143.50 durante la sesión europea. En el momento de escribir, el par sube un 0.34% en el día, cotizando en 143.48.

La fortaleza del yen japonés del día anterior, motivada por los temores de intervención del BoJ en los mercados, se desvanece con bastante rapidez en medio de lagran divergencia en la orientación de la política monetaria adoptada por el Banco de Japón y otros bancos centrales importantes. De hecho, el Banco de Japón ha ido por detrás de otros grandes bancos centrales en el proceso de normalización de su política monetaria y sigue comprometido con la continuación de su flexibilización. Aparte de esto, un tono generalmente positivo en torno a los mercados bursátiles pesa sobre el yen japonés de refugio seguro y actúa como viento de cola para el par USD/JPY.

Por otra parte, el dólar estadounidense recibe nuevas compras y sigue recibiendo el apoyo de las expectativas de un endurecimiento más agresivo de la política monetaria de la Fed. Los mercados empezaron a valorar la posibilidad de una subida de tasas del 1% en la reunión de septiembre del FOMC tras la publicación del informe del IPC estadounidense, más fuerte, del martes. Esto sigue apoyando los elevados rendimientos de los bonos del Tesoro de EE.UU., lo que se considera otro factor que apuntala al dólar y ofrece un soporte adicional al par USD/JPY.

A pesar de que el trasfondo fundamental favorece a los alcistas, la aparición de algunas ventas en niveles más altos justifica cierta precaución antes de posicionarse para cualquier movimiento de apreciación adicional. Además, los repetidos fracasos cerca del nivel psicológico de 145.00 constituyen la formación de un patrón gráfico de doble techo bajista en los gráficos de corto plazo. Por lo tanto, se necesita una fuerza sostenida por encima de dicha barrera para confirmar la reanudación de la reciente y fuerte trayectoria alcista observada desde marzo de este año.

Los participantes del mercado esperan ahora el calendario económico de EE.UU., con las cifras de las ventas minoristas, las solicitudes semanales de subsidio por desempleo, los índices regionales de manufactura y los datos de producción industrial. Esto, junto con los rendimientos de los bonos estadounidenses, influirá en la dinámica de los precios del dólar y proporcionará cierto impulso al par USD/JPY. Además de esto, los operadores tomarán las señales del sentimiento de riesgo más amplio para aprovechar algunas oportunidades a corto plazo antes de la publicación de los datos chinos durante la sesión asiática del viernes.

USD/JPY niveles técnicos

El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, interviene este jueves en la Conferencia Internacional Anual 2022 del CIRSF (Centro de Investigación sobre Regulación y Supervisión del Sector Financiero). Su discurso se titula "El futuro del sistema financiero de la UE en un nuevo contexto geoeconómico".

De Guindos ha vicho que "la zona euro se enfrenta ahora a un panorama difícil".

Comentarios adicionales

Una inflación muy elevada está frenando el gasto y la producción.

El periodo de mayor incertidumbre "ha llegado para quedarse".

Las presiones sobre los precios han seguido fortaleciéndose y ampliándose.

La política monetaria tiene que caminar por una línea muy fina para acertar.

La depreciación del euro también se suma a estas presiones inflacionistas.

Hay que protegerse de los efectos secundarios.

Se prevé que la inflación sea inaceptablemente alta este año y el próximo.

El crecimiento se ralentizará "sustancialmente".

También hemos decidido seguir aplicando la flexibilidad en la reinversión de los reembolsos que vencen en el PEPP.

La política monetaria sigue siendo acomodaticia.

El miembro del Consejo de Gobierno del Banco Central Europeo (BCE), Gabriel Makhlouf, ha afirmado el jueves que "subir las tasas de interés es absolutamente necesario".

"La reducción de la deuda pública debe seguir siendo una prioridad clave", ha añadido Makhlouf.

Makhlouf también ha advertido que "la inflación persistente es perjudicial para la estabilidad económica".

- El USD/CHF sube a un máximo de varios días antes de tocar la SMA de 50 días, apoyado por multitud de factores

- Un tono de riesgo positivo pesa sobre el CHF de refugio seguo y actúa como viento de cola para el par.

- Las expectativas por subidas de tasas agresivas de la Fed reavivan la demanda del USD y contribuyen a la subida del par.

El par USD/CHF recupera algo de tracción positiva el jueves y toca un máximo de cuatro días, aunque la subida se detiene justo antes de 0.9650 tras encontrarse con la SMA clave de 50 días. No obstante, el par se mantiene durante la sesión europea y se sitúa actualmente en torno a la zona de 0.9625.

Los signos de estabilidad en los mercados bursátiles pesan sobre el franco suizo de refugio seguro y actúan como viento de cola para el par USD/CHF. Por otra parte, el dólar estadounidense atrae nuevas compras en medio de la firmeza de las expectativas de un endurecimiento más rápido de la política monetaria de la Fed. Este es otro de los factores que han dado soporte al par.

El informe del martes sobre el IPC estadounidense, más fuerte de lo esperado, alimentó las especulaciones de que la Fed subirá los tipos de interés a un ritmo más rápido para controlar la inflación. De hecho, las probabilidades implícitas de una subida del 1% en la reunión del FOMC de septiembre se sitúan actualmente en el 30%. Esto sigue siendo un soporte para los elevados rendimientos de los bonos del Tesoro de EE.UU. y continúa beneficiando al dólar.

Dicho esto, la falta de compras de continuación y la presencia de la SMA 50 en los máximos del día, justifica la precaución antes de posicionarse para una extensión de la recuperación actual inspirada por la inflación de los consumidores estadounidenses. No obstante, el trasfondo fundamental sugiere que el camino de menor resistencia es al alza y parece inclinarse a favor de los alcistas. Un cierre diario o una apertura por encima de la SMA 50 en 0.9640 sellaría la ruptura alcista y daría la señal de seguir subiendo.

Los participantes del mercado esperan ahora el calendario económico de EE.UU., con las cifras de las ventas minoristas, las solicitudes semanales de subsidio de desempleo, los índices regionales de manufactura y los datos de producción industrial. Esto, junto con los rendimientos de los bonos estadounidenses, influirá en el dólar. Aparte de esto, el sentimiento de riesgo más amplio debería dar cierto impulso al par USD/CHF.

USD/CHF niveles técnicos

La encuesta trimestral realizada por el Banco de Inglaterra (BoE) mostró que las expectativas de la población británica sobre la inflación en los próximos años aumentaron.

Datos destacados

Las expectativas de inflación de la población británica para el próximo año son del 4.9%.

Las expectativas de inflación para los 12 meses siguientes son del 3.2%.

Las expectativas de inflación para dentro de 5 años son del 3.1%.

La confianza de la población en el BoE es del 7%, frente al -3% de mayo.

Las expectativas de inflación a un año vista son las más altas desde que comenzó la encuesta en 1999.

- El NZD/USD tiene dificultades para ganar una tracción significativa y oscila en un rango el jueves.

- Las expectativas de subida de tasas agresiva de la Fed reavivan la demanda del dólar y actúan como viento en contra del par.

- Un tono de riesgo positivo parece ser el único factor que presta soporte al par.

El par NZD/USD tiene dificultades para aprovechar el modesto rebote del día anterior desde la zona de 0.5975 y oscila en un rango al inicio de la sesión europea del jueves. El par está actualmente rondando el nivel psicológico de 0.6000 y se mantiene cerca de su nivel más bajo desde mayo de 2020 tocado el día anterior.

Los signos de estabilidad en los mercados busátiles resultan ser un factor clave que ofrece cierto soporte al NZD, sensible al riesgo. Dicho esto, la aparición de nuevas compras en torno al dólar estadounidense actúa como un viento en contra para el par NZD/USD. El informe del martes sobre el IPC en EE.UU. aumentó las expectativas por un endurecimiento más agresivo de la política monetaria de la Fed, lo que a su vez sigue apuntalando al dólar.

Las probabilidades implícitas de un aumento del 1% en la próxima reunión del FOMC del 20-21 de septiembre se sitúan actualmente en el 30%. Además, los mercados esperan que la Fed lleve a cabo otra subida de tasas de 75 puntos básicos en noviembre. Esto sigue siendo un soporte para los elevados rendimientos de los bonos del Tesoro de EE.UU. y favorece a los alcistas del USD, apoyando las perspectivas de una mayor caída del par NZD/USD.

Dicho esto, el tono positivo del riesgo limita las ganancias del dólar estadounidense de refugio seguro, y justifica cierta cautela por parte de los operadores agresivos. Los participantes del mercado esperan ahora la agenda económica de EE.UU., con las cifras de las ventas minoristas, las solicitudes semanales de subsidio por desempleo, los índices regionales de manufactura y los datos de producción industrial durante la sesión americana.

Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo más amplio, podría influir en la dinámica de los precios del dólar y proporcionar cierto impulso al par NZD/USD. Sin embargo, la atención sigue centrada en la reunión de política monetaria del FOMC de la próxima semana.

NZD/USD niveles técnicos

Esto es lo que hay que saber para operar hoy jueves 15 de septiembre:

Tras la agitada acción del miércoles, los mercados permanecen relativamente tranquilos el jueves. El Índice del Dólar se mantiene en territorio positivo pero por debajo de 110.00, los futuros de los índices bursátiles estadounidenses cotizan planos y el rendimiento de los bonos del Tesoro estadounidense a 10 años se mueve lateralmente por encima del 3.4%. En la segunda mitad del día, los datos de las ventas minoristas de agosto figurarán en la agenda económica de EE.UU. junto con las solicitudes iniciales de subsidio de desempleo semanales, la encuesta manufacturera del Empire State de Nueva York y la encuesta manufacturera de la Fed de Filadelfia. Por último, la Fed publicará las cifras de producción industrial y de utilización de la capacidad de producción de agosto.

Ventas minoristas en EE.UU.: ¿Pueden los consumidores seguir el ritmo de la inflación? Un respiro podría pesar sobre el dólar

Durante la jornada asiática, el Consejo de Estado de China anunció que el Banco Popular de China (PBoC) proporcionará más de 200.000 millones de yuanes (28.700 millones de dólares) en fondos especiales de préstamo a los bancos comerciales para impulsar los préstamos a las compañías. Además, Reuters informó de que los cuatro mayores bancos estatales de China recortaron las tasas de depósito, con efecto a partir del jueves. A pesar de estos avances, el índice compuesto de Shanghai terminó cerrando la jornada en territorio negativo.

A primera hora del día, los datos de Australia revelaron que la tasa de desempleo subió al 3.5% en agosto, desde el 3.4%. La tasa de participación mejoró hasta el 66.6% desde el 66.4% y el cambio de empleo llegó a +33.500, ligeramente por debajo de las expectativas del mercado de 35.000. Tras una reacción inmediata mixta, el AUD/USD comenzó a subir y se vio por última vez creciendo un 0.15% en el día, en torno a 0,6750.

Las estadísticas de Nueva Zelanda informaron de que el Producto Interior Bruto (PIB) se expandió a una tasa anualizada del 0.4% en el segundo trimestre, superando la previsión de los analistas de un crecimiento del 0.2%. A pesar de los datos alentadores del PIB, el NZD/USD no logra cobrar impulso y cotiza en un rango relativamente estrecho cerca de 0.6000.

El EUR/USD sigue cotizando por debajo de la paridad el jueves. Se espera que el déficit comercial de la zona euro aumente hasta los 35.500 millones de euros en julio, frente a los 30.800 millones de junio.

El GBP/USD logró registrar modestas ganancias el miércoles y parece haberse estabilizado por encima de 1.1500 a primera hora del jueves.

El USD/JPY cayó bruscamente el miércoles en medio de especulaciones de que el Banco de Japón podría estar preparándose para intervenir en los mercados de divisas. El par ganó tracción durante las horas de comercio asiático y se vio por última vez un modesto aumento en el día en torno a 143,50.

El oro rompió por debajo de los 1.700 dólares durante las horas de comercio asiático y no logró recuperar ese nivel. Con los operadores europeos entrando en los mercados, el XAU/USD extendió su caída hacia los 1.680$.

El Bitcoin sigue moviéndose de forma lateral ligeramente por encima de los 20.000$. El Ethereum se mantiene estable cerca de los 1.600$ después de haber ganado más de un 4% el miércoles.

El par USD/JPY se acerca al punto (147.66) que marcó el máximo durante la última e intensa operación de soporte para el yen que el Banco de Japón desencadenó en 1998. La verdadera cuestión es si la intervención sería eficaz para frenar la caída del yen. La respuesta es que es improbable que una intervención unilateral consiga una subida sostenida del yen, en opinión de los economistas de Scotiabank.

La configuración de la política monetaria de EE.UU. y Japón va en direcciones opuestas

"Una intervención oficial podría provocar un fuerte rebote del yen a corto plazo, tal vez de hasta un 3-5% si se sincroniza bien".

"Más allá de un periodo inviable y sostenido de compras oficiales de yenes, un rebote más sostenido del yen necesitará el soporte de un cambio en los fundamentos subyacentes (dinámica de la política monetaria) y una reversión de la tendencia alcista más amplia del dólar."

El Ministro de Economía alemán, Robert Habeck, ha dicho el jueves que "ahora pueden ver la posibilidad de la victoria de la democracia".

Comentarios adicionales

"La reconstrucción de Ucrania requiere más de lo que puede ofrecer el dinero público".

"Debemos crear un fondo global con dinero de inversores privados, fondos de cobertura, etc.".

"Planea utilizar el comercio para estabilizar de nuevo a Ucrania".

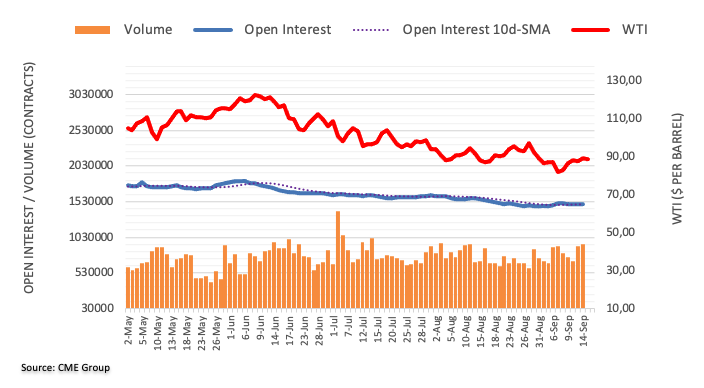

Teniendo en cuenta las cifras preliminares del CME Group para los mercados de futuros del petróleo crudo, los operadores añadieron sólo 189 contratos a su interés abierto, alcanzando la tercera acumulación diaria consecutiva. En la misma línea, el volumen subió por segunda sesión consecutiva, esta vez en unos 25.200 contratos.

El WTI sigue limitado por la SMA de 200 días

Las ganancias del miércoles en los precios del WTI fueron acompañadas por un aumento del interés abierto y del volumen, lo que soporta una subida adicional a muy corto plazo. Mientras tanto, la SMA de 200 días, hoy en 97.02$, sigue limitando los intentos alcistas ocasionales.

Con los éxitos del ejército ucraniano, el sentimiento en los mercados mejoró un poco al comienzo de la semana. Sin embargo, Antje Praefcke, analista de divisas y mercados emergentes de Commerzbank, se muestra escéptica. Lo peor puede estar aún por llegar.

Cuanto más haga el BCE de forma anticipada, menos podría hacer en una etapa posterior

"Soy cauto con respecto al BCE y a las reacciones positivas del euro como respuesta a los comentarios de los halcones. Cuanto más se adelante el BCE, es decir, subiendo la tasa clave a corto plazo, menos podría hacer en una etapa posterior. Sobre todo, si la economía se deteriora significativamente en invierno como consecuencia de una crisis energética. Además, el BCE tendrá que cumplir primero lo que el mercado está valorando".

"Lo peor (en forma de un duro invierno con escasez de energía y una recesión que hará que el BCE vuelva a ser más cauto) puede estar aún por llegar. Aunque, por supuesto, me sentiría aliviado si pudiéramos evitarlo".

Según la última encuesta realizada por Bloomberg, es probable que la economía china crezca un 3.5% este año, muy por debajo del objetivo oficial de alrededor del 5.5%.

Puntos clave

"No es sólo la estricta política china de bloqueos y pruebas masivas de Covid Zero lo que está afectando a la economía. El colapso del mercado inmobiliario, la sequía y la debilidad de la demanda, tanto en el país como en el extranjero, han mermado el crecimiento."

"La recuperación de China se estancó probablemente en agosto, afectada por olas de calor, escasez de energía y brotes de Covid-19, además de un desplome inmobiliario. Los indicadores adelantados señalan el debilitamiento del impulso de la producción al consumo".

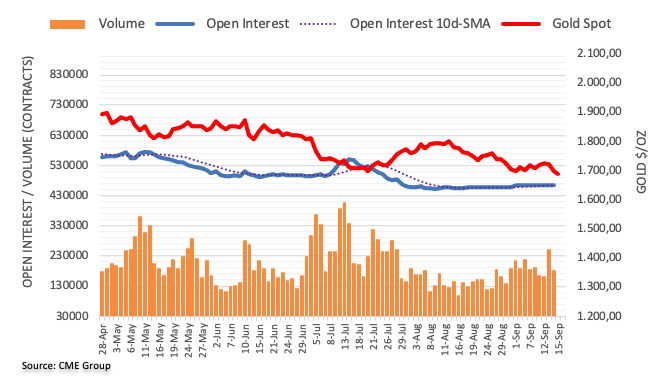

El interés abierto en los mercados de futuros del oro se mantuvo agitado y subió en alrededor de 1.700 contratos el miércoles, según las cifras avanzadas del CME Group. El volumen, en cambio, retomó la tendencia a la baja y se redujo en unos 71.200 contratos.

El oro corre el riesgo de romper por debajo de los 1.680$

El precio del oro extendió el movimiento semanal a la baja el miércoles en medio de un creciente interés abierto, abriendo la puerta al mismo tiempo a la continuación de la tendencia a la baja y a una nueva visita al mínimo de 2022 en 1.680$ por onza troy (21 de julio).

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.