- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Las acciones de Wall Street se recuperaron desde el principio y se mantuvieron fuertes durante todo el día.

- La política del Reino Unido, la suavidad del dólar y los rendimientos mundiales contribuyeron a impulsar el apetito por el riesgo en medio de los buenos resultados de las empresas financieras.

Ha sido un día mucho mejor para Wall Street el lunes, con los toros cargando desde el principio, con los precios previos al mercado apuntando al alza en la apertura y el mercado al contado funcionando con un sentimiento de riesgo. En el Reino Unido, la política se encontraba en un mejor momento, lo que calmó los nervios en los mercados financieros globales, y las expectativas de ganancias corporativas se inclinaban hacia lo alcista.

A mediodía, el Dow Jones Industrial Average avanzóun 1.8%, hasta los 30.311,95, desde los 29.997,62, y subió más de un 2%. El S&P 500 subió un 2.77%, hasta los 3.681, y el Nasdaq Composite un 3,58%, hasta los 11.073,19. A su vez, las divisas de riesgo, como el dólar neozelandés, se mostraron más firmes a la espera de la Reserva del Banco de Nueva Zelanda. El dólar estadounidense se deslizó hacia el soporte en el gráfico diario, como se ilustra a continuación, mientras que el rendimiento a 10 años cayó por debajo del 4% y tocó su estructura de soporte diario también.

Dólar estadounidense, DXY, gráfico diario

En cuanto a los resultados, el sector financiero subió con las acciones de Bank of America, que subieron un 5.3% intradía. El prestamista, que se beneficia de la subida de los tipos de interés, informó de unos resultados del tercer trimestre mejores de lo esperado. Los ingresos netos por intereses aumentaron un 24%, hasta 13.770 millones de dólares, gracias a la subida de los tipos de interés, la menor amortización de primas y el crecimiento de los préstamos.

Además, el director ejecutivo del Bank of New York Mellon, Robin Vince, declaró en un comunicado tras registrar unos resultados mejores de lo previsto,

"nuestros resultados se beneficiaron de la subida de las tasas de interés y de la continua fortaleza de los volúmenes y saldos de clientes en nuestros segmentos de servicios de valores bursátiles y de mercados y servicios patrimoniales" El gigante elevó sus perspectivas de ingresos netos por intereses para todo el año.

En cuanto a los tipos de interés, los mercados están valorando la probabilidad de la cuarta subida consecutiva de 75 puntos básicos a más del 99% el lunes, desde casi el 77% de hace una semana, según la herramienta FedWatchTool de CME Group.

Los datos de Estados Unidos han sido variados, pero los oradores de la Reserva Federal han seguido mostrando una perspectiva de línea dura para las últimas reuniones del año. Los analistas de Brown Brothers Harriman señalaron que "Bostic y Kashkari hablarán mañana, mientras que Kashkari, Evans y Bullard lo harán el miércoles, y Harker, Jefferson, Cook y Bowman el jueves".A medianoche del viernes, entra en vigor el embargo de los medios de comunicación y no habrá oradores de la Fed hasta la conferencia de prensa del presidente Powell el 2 de noviembre''.

El Libro Beige de la Fed será uno de los temas más destacados de esta semana en el calendario. Los analistas de BBH dijeron que ''el último informe se basó en las respuestas de la encuesta el 29 de agosto o antes. Desde entonces, hemos obtenido dos series de datos sobre empleo e inflación que muestran que el mercado laboral sigue siendo firme y que las presiones sobre los precios siguen aumentando y ampliándose''.

Sin embargo", dijeron, "las lecturas recientes de los PMI sugieren que las cadenas de suministro siguen sanando". Cuando todo esté dicho y hecho, creemos que el informe apoyará una subida de 75 puntos básicos en la reunión del FOMC del 1 y 2 de noviembre. Cabe destacar que una subida de 50 puntos básicos en la reunión del FOMC del 13 y 14 de diciembre está totalmente descontada, con más del 65% de probabilidades de un movimiento mayor de 75 puntos básicos entonces.El mercado de swaps sigue valorando una tasa máxima de los fondos de la Fed cercana al 5.0%, pero ésta podría subir aún más". A su vez, los valores estadounidenses en su conjunto estarán a merced de cualquier cosa más agresiva que la valoración actual.

La política del Reino Unido en el punto de mira

Mientras tanto, sin embargo, han disfrutado de un mejor sentimiento fuera de la escena política del Reino Unido. El nuevo ministro de finanzas británico, Jeremy Hunt, anunció un plan para revertir casi todos los recortes de impuestos sin financiación de su predecesor, anunciados a principios de este mes en un mini-presupuesto. Esto hizo que los gilts subieran, las tasas bajaran y la libra esterlina se recuperara hasta la zona de 1.14, llegando a alcanzar 1.1439 en un momento dado. El trasfondo político contribuyó a impulsar la confianza de los mercados, lo que se reflejó en la recuperación de hoy en Wall Street.

- La recuperación del dólar se estanca justo por debajo de 149.00.

- Los temores a una intervención del BOJ y el apetito por el riesgo han minado la fortaleza del USD.

- USD/JPY: Máximo importante en 149.31/150.00 - Credit Suisse.

El dólar se ha mantenido en el rango superior de 148.00 el lunes, consolidando las ganancias en un máximo de 32 años, tras una recuperación de 8 días desde la zona de 144.00.

El apetito por el riesgo y los temores de intervención frenan la recuperación del dólar

El estado de ánimo de los inversores mejoró el lunes, ya que el mercado acogió con satisfacción la noticia de que el ministro de finanzas del Reino Unido tiene previsto revertir la mayoría de los aspectos del minipresupuesto de su predecesor.

Admás, las ventas minoristas en EE.UU. mostraron cierta resistencia en el comportamiento de los consumidores y Bank of America ha informado de unos informes trimestrales mejores de lo esperado, lo que ha socavado la demanda del dólar refugio seguro.

Por otra parte, el par se ha apreciado muy por encima del nivel que provocó la intervención del Banco de Japón el mes pasado. Las autoridades japonesas han reiterado sus advertencias de una respuesta firme para evitar una rápida caída del yen, lo que ha puesto en guardia a los inversores.

USD/JPY: Máximo significativo en 149.31/150.00 - Credit Suisse

Según los analistas de divisas de Crédito Suisse, el par ha alcanzado un techo potencial: "Nuestra hoja de ruta 'ideal' sería una prueba del canal de tendencia, el hueco y la resistencia psicológica en 149.31/150.00, pero nuestro caso base sigue siendo buscar un techo potencialmente significativo aquí". "Una ruptura y un cierre sostenido por encima de 153.00 sugeriría que es demasiado pronto para buscar un techo, exponiendo entonces la resistencia siguiente en el máximo de 160.33 de 1990".

Niveles técnicos a vigilar

Lo que hay que tener en cuenta el martes 18 de octubre:

El dólar estadounidense bajó al comienzo de la semana, ya que las noticias procedentes del Reino Unido pesaron sobre los bonos del Estado y la demanda del dólar. El GBP/USD subió hasta 1.1439, para terminar la jornada en torno a 1.1350

El nuevo Ministro de Hacienda, Jeremy Hunt, anunció que el gobierno abandonaría la mayoría de las medidas relacionadas con los impuestos anunciadas el 23 de septiembre, destinadas a estabilizar el sistema financiero. La Primera Ministra, Liz Truss, anticipó la reducción de impuestos y la limitación de los precios de la Energía antes de ser elegida, pero la libra esterlina se desplomó tras revelar su plan. El minipresupuesto destinado a proporcionar paz generó el caos en medio de los agujeros negros de la financiación y acabó con la destitución de Kwasi Kwarteng, el anterior Ministro de Hacienda, tras sólo un par de semanas en el cargo. Los Mercados redujeron sus apuestas sobre futuras subidas de tasas, y ahora esperan que sumen 175 puntos básicos a finales de año.

El par AUD/USD se negocia en torno a 0.6280 tras no poder mantener las ganancias por encima de 0.6300, mientras que el USD/CAD baja a 1.3720, a pesar de los desalentadores datos canadienses. La encuesta del Banco de Canadá sobre el sentimiento empresarial mostró su peor caída desde 2022.

El USD/JPY extendió su recuperación, ahora rondando los 149.00 a pesar de que el Ministro de Finanzas japonés, Suzuki, anunció que responderían a los movimientos especulativos, al tiempo que advirtió que están observando los "movimientos" de las divisas.

El oro flirteó con los 1.670$ la onza troy, pero terminó la jornada en torno a los 1.647$, relajándose antes del cierre de Wall Street. Los precios del petróleo crudo estuvieron bajo una leve presión, con el WTI cotizando ahora en torno a los 84.85$ el barril.

El rendimiento de los bonos del Estado de EE.UU. se recuperó antes del cierre, terminando el día prácticamente sin cambios, a pesar de las importantes ganancias entre los índices estadounidenses.

- El WTI rebota en la EMA de 20 días y mantiene unas pérdidas mínimas del 0.11%.

- El PBoC decidió seguir estimulando la economía china, lo que supone un viento de cola para el precio del WTI.

- El recorte de la OPEP se ha visto superado por la reciente fortaleza del dólar estadounidense debido a las futuras subidas de la Fed.

El índice de referencia del petróleo crudo estadounidense, también conocido como Western Texas Intermediate (WTI), recortó sus pérdidas anteriores y obtuvo ganancias de casi un 0.40% el lunes, ya que la continuación de la política monetaria perdedora de China, probablemente compensaría cualquier disminución de la demanda en medio de una alta inflación y una desaceleración económica, desató los temores de una recesión mundial. No obstante, en el momento de redactar este informe, el WTI cotiza a 85.35$ por barril, perdiendo un 0.32%.

El WTI cae a pesar de los esfuerzos de China por estimular su economía, mientras el dólar amplía sus pérdidas

El Banco Popular de China (PBoC), el banco central del país, anunció que seguiría estimulando la economía, y que el lunes mantendría sin cambios su tasa de interés clave por segundo mes consecutivo. Esto frenó la recuperación del petróleo, impulsada por la debilidad del dólar.

Cabe destacar que, durante el Congreso del Partido Comunista Chino, el presidente de este país, Xi Jinping, hizo hincapié en que su gobierno extendería una política de cero córdobas, lo que probablemente repercutiría en la demanda de petróleo.

En la última semana, los funcionarios de la Fed reiteraron que el banco central estadounidense seguiría endureciendo su política monetaria. La mayoría de los analistas de la calle esperan que la tasa de los fondos federales (FFR) alcance un máximo en torno al 4.765-5%. Por lo tanto, se prevé una mayor fortaleza del dólar estadounidense, un viento en contra para el oro negro.

Por otra parte, la decisión de la OPEP de recortar la producción en más de unos 2 millones de barriles ha aumentado los flujos hacia el mercado del petróleo. Según Reuters, "los fondos de cobertura y otros gestores de dinero compraron el equivalente a 47 millones de barriles de futuros y opciones relacionados con el petróleo en la semana hasta el 11 de octubre".

Niveles técnicos clave del WTI

- A pesar de un sentimiento optimista, el USD/JPY está casi lateralizado, ya que se avecinan rumores de intervención japonesa en el mercado de divisas.

- El gráfico diario del USD/JPY muestra al par como sobrecomprado, ya que el RSI por encima de 70 da un respiro a los alcistas del USD/JPY.

- A corto plazo, un triángulo ascendente en el gráfico horario apunta a que el USD/JPY subirá a 149,36-50.

El USD/JPY extiende sus ganancias, por noveno día consecutivo, reforzado por los renovados comentarios moderados del Banco de Japón (BoJ) durante la última semana, a pesar de los esfuerzos del Ministro de Finanzas Suzuki y del Primer Ministro de Japón Kishida para impulsar el yen japonés. En el momento de redactar este informe, el USD/JPY cotiza a 148.75, por encima de su precio de apertura en un 0.01%.

Previsión de precios del USD/JPY

El USD/JPY registró un nuevo máximo de 32 años en 148.89, mientras el par se acerca a 150.00, pero el temor a una nueva intervención en el mercado de divisas por parte de las autoridades japonesas impide que los operadores abran nuevas posiciones largas en el USD/JPY. Cabe destacar que en el gráfico diario se observan osciladores en condiciones de sobrecompra, concretamente el Índice de Fuerza Relativa (RSI), que en 76.74, se encuentra casi plano, lo que da un respiro a los cortos del USD/JPY.

El gráfico de una hora del USD/JPY delinea al par en consolidación, rondando la EMA de 20, que al estar por debajo de las tasas de cambio, sugiere que el par es alcista. Sin embargo, la acción del precio imprimiendo máximos más bajos y mínimos más altos señalan que podría estar formando un triángulo ascendente, lo que allanaría el camino para nuevas ganancias.

Una ruptura por encima de 148.89 expondrá 149.00. Una vez superada, la siguiente resistencia sería el pivote diario R1 y también el objetivo de medida del triángulo ascendente en 149.36, seguido inmediatamente por 149.50 y 150.00.

Niveles técnicos clave del USD/JPY

- El USD/CAD cae por debajo de 1.3750 debido a un estado de ánimo optimista y a la debilidad del dólar estadounidense.

- El cambio de rumbo del mini-presupuesto del Reino Unido provocó una recuperación de las acciones mundiales.

- Las expectativas de inflación de Canadá siguieron aumentando, lo que justifica que el Banco de Canadá siga subiendo los tipos.

El USD/CAD se desplomó desde la zona de 1.3800 debido al impulso de apetito de riesgo, como lo muestra el hecho de que las acciones mundiales registraran ganancias, espoleadas por el giro del mini-presupuesto del Reino Unido, que hasta ahora había estabilizado los mercados. En el momento de redactar este informe, el USD/CAD cotizaba a 1.3729, perdiendo un 1% desde la apertura de sesión.

El dólar canadiense se vio reforzado por el aumento de las expectativas de inflación, según la encuesta empresarial del BOC.

La ausencia de datos económicos en EE.UU. que se publicarán el lunes hace que los operadores se apoyen en las cifras de inflación de la semana pasada, que, aunque fueron más altas de lo esperado, provocaron una recuperación de las acciones estadounidenses. Sin embargo, los inversores retrocedieron el viernes, y la mayoría de los índices cerraron a la baja.

El presidente de la Fed de San Luis, James Bullard, afirmó que la aceleración de las subidas de los tipos de interés contribuyó el sábado a una mayor fortaleza del dólar frente a otras divisas. Bullar añadió que una vez que la tasa de los fondos federales (FFR) llegue a un nivel "en el que el comité piense que estamos ejerciendo una presión significativa a la baja sobre la inflación", no será necesario que los tipos sigan aumentando.

Mientras tanto, la encuesta de sentimiento empresarial del Banco de Canadá mostró que las empresas esperan un crecimiento más lento en medio del ciclo de ajuste del Banco de Canadá (BoC), que enfría la demanda, y la mayoría de los encuestados prevén una probable recesión en los próximos 12 meses.

La encuesta del BOC destacó que las expectativas de inflación de las empresas aumentaron hasta el 7.11% desde el 6.82% del segundo trimestre, mientras que para dos años se espera que el IPC se sitúe en el 5.22%. Esto justifica que el Banco de Canadá (BOC) siga actuando, ya que su gobernador, Tiff Macklem, dijo que el Banco necesita "más trabajo" en lo que respecta a las tasas de interés, lo que supone una señal de nuevas subidas.

Por lo tanto, el USD/CAD se desplomó, ya que los inversores que buscaban rentabilidad se decantaron por activos de riesgo. Además, el dólar está presionado, con el índice del dólar estadounidense, que ha bajado casi un 1% hasta 112.23, mientras que los precios del petróleo crudo están subiendo, con el WTI recortando parte de las pérdidas del viernes pasado, y se aferra a los 85.50$ por barril.

Qué vigilar

En la agenda económica canadiense se publicarán las cifras de viviendas iniciadas anualmente, mientras que en el calendario estadounidense se conocerá la Producción Industrial, junto con la Utilización de la Capacidad y el Índice del Mercado de la Vivienda NAHB.

Niveles técnicos clave del USD/CAD

- El Banco de Canadá publica la encuesta sobre las perspectivas empresariales del tercer trimestre.

- La confianza empresarial se ha suavizado, pero sigue siendo positiva.

- Las expectativas de inflación a corto plazo han disminuido, pero siguen siendo elevadas.

El Banco de Canadá (BOC) publicó el lunes la Encuesta de Perspectivas Empresariales correspondiente al tercer trimestre de 2022. El informe dice que "la confianza empresarial se ha suavizado", "muchas empresas esperan un crecimiento más lento de las ventas a medida que los tipos de interés aumentan y el crecimiento de la demanda se acerca a los niveles prepandémicos" y, en cuanto a la inflación, afirma que hay indicios tempranos "de que las presiones sobre los precios y los salarios han comenzado a ceder, pero las expectativas de inflación de las empresas siguen siendo elevadas".

Principales declaraciones:

- "Las empresas esperan que sus aumentos de precios se moderen debido a la presión a la baja sobre los precios de las materias primas y otros bienes de entrada. También esperan que sus aumentos salariales se suavicen respecto a los niveles elevados. Las expectativas de inflación a corto plazo de las empresas se mantienen por encima del objetivo de inflación del Banco de Canadá".

- "Las expectativas de inflación a largo plazo de las empresas están mucho más cerca del objetivo y se han mantenido estables durante los últimos trimestres. La mayoría de las empresas que esperan que la inflación se sitúe sustancialmente por encima del 2% prevén que volverá al objetivo dentro de tres años."

- "Las perspectivas de ventas de las empresas se han suavizado. Las empresas con ventas vinculadas a la actividad inmobiliaria y al consumo de los hogares prevén un menor crecimiento de las ventas debido al aumento de los tipos de interés. Otras empresas prevén que el crecimiento de sus ventas será saludable, pero más lento que al principio de la recuperación económica tras la pandemia de COVID 19. En medio de los signos emergentes de moderación del crecimiento de la demanda, los planes de las empresas de invertir más y contratar se redujeron ligeramente respecto a los niveles anteriores."

- "La mayoría de los encuestados por BLP creen que la probabilidad de una recesión en Canadá en los próximos 12 meses es de al menos el 50%. Aunque muchas empresas prevén una recesión, las que no están vinculadas a la actividad inmobiliaria ni al consumo de los hogares no esperan que tenga un gran impacto en la demanda de sus productos o servicios. Cuando se les preguntó qué desencadenaría una recesión, los líderes empresariales indicaron que los factores más probables serían las grandes subidas de las tasas de interés y los precios elevados que reducirían el consumo."

Reacción de los mercados

El USD/CAD se mantuvo cerca de los mínimos diarios tras la publicación, rondando los 1.3740, debilitado por una caída generalizada del dólar estadounidense.

- El USD/TRY se mantiene dentro de un rango límite de varias semanas.

- La zona de 18.6000 todavía limita el sesgo alcista del par.

- Se espera que el CBTR recorte la tasa de interés a lo largo de la semana.

La lira turca se deprecia modestamente frente al dólar, y el USD/TRY navega por el habitual rango de consolidación justo por debajo de la señal de 18.6000 el lunes.

USD/TRY se centra en el CBTR

No hay cambios en la pauta lateral en torno al par, que sigue bien limitado por la zona de 18.60 por el momento.

El próximo evento clave en el calendario turco será la decisión sobre la tasa de interés del banco central turco (CBTR) el 20 de octubre. Entretanto, el consenso parece haber descontado ya una nueva bajada de los tipos (probablemente de 100 puntos básicos), sobre todo a raíz de los últimos comentarios del presidente Erdogan, que sugirió que la tasa de recompra a una semana debería situarse en torno a un solo dígito a finales de año (desde el 12.00% actual).

El lunes, el Tesoro turco anunció un déficit de 38.630 millones de liras en el balance presupuestario de septiembre.

Qué hay que tener en cuenta en torno a la TRY

El USD/TRY sigue navegando por la zona de máximos históricos, cerca de 18.60, en medio de la combinación de la omnipresente debilidad de la lira y las rachas de fortaleza del dólar.

Hasta ahora, se espera que la acción de los precios en torno a la lira turca siga girando en torno a la evolución de los precios de la energía y las materias primas -que están directamente correlacionados con la evolución de la guerra en Ucrania-, las amplias tendencias de apetito por el riesgo y la trayectoria de las tasas de la Fed en los próximos meses.

Los riesgos adicionales a los que se enfrenta la divisa turca también proceden del patio interior, ya que la inflación no da señales de remitir (a pesar de haber subido menos de lo previsto en los últimos tres meses), los tipos de interés reales siguen bien arraigados en territorio negativo y la omnipresente presión política para que el CBTR se incline por una política de tipos de interés bajos.

Además, la lira va a seguir sufriendo en el trasfondo de los planes de Ankara de priorizar el crecimiento y pasar el déficit por cuenta corriente a un superávit siguiendo una receta de tipos de interés más bajos.

Niveles técnicos

Hasta ahora, el par está ganando un 0.28% en 18.5760 y se enfrenta al siguiente obstáculo en 18.5980 (máximo histórico del 11 de octubre), seguido de 19.00 (nivel redondo). A la baja, una ruptura por debajo de 18.2200 (SMA de 55 días) expondría a 17.8590 (mínimo semanal del 17 de agosto) y finalmente a 17.7586 (mínimo mensual).

- El GBP/USD recibe nuevas ofertas el lunes y se ve apoyado por una combinación de factores.

- La reversión del controvertido paquete fiscal del gobierno del Reino Unido impulsa a la libra esterlina.

- El retroceso de los rendimientos de los bonos estadounidenses, el estado de ánimo de apetito de riesgo pesa sobre el dólar y sigue siendo un soporte.

El par GBP/USD recupera la tracción positiva en el primer día de una nueva semana y se apoya en su constante ascenso intradía durante los inicios de la sesión americana. El par alcanza un nuevo máximo diario, en torno a la zona de 1.1365-1.1370, auspiciado por una combinación de factores.

La libra esterlina recibe soporte del último optimismo sobre la reversión del controvertido paquete fiscal del nuevo gobierno británico. Por otro lado, el dólar estadounidense se ve presionado por una combinación de factores y proporciona un impulso adicional al par GBP/USD. El retroceso de los rendimientos de los bonos del Tesoro de EE.UU., junto con el impulso de apetito de riesgo, resultan ser factores clave que socavan el refugio del dólar.

Desde el punto de vista técnico, el par GBP/USD parece haber encontrado aceptación por encima de la SMA de 200 períodos en el gráfico de 4 horas. Esto, a su vez, apoya las perspectivas de una extensión del rebote de la semana pasada desde el nivel de retroceso del 50% del nivel Fibonacci de la reciente recuperación desde un mínimo histórico. Las perspectivas positivas se ven reforzadas por los osciladores alcistas, que aún están lejos de la zona de sobrecompra.

Unas compras de seguimiento por encima del máximo del viernes, en torno a la zona de 1.1380, reafirmarán la tendencia alcista y elevarán al par por encima de 1.1400. La trayectoria alcista podría extenderse aún más y permitir que el par GBP/USD vuelva a desafiar el máximo mensual, justo antes del nivel psicológico clave 1.1500.

Por otro lado, el nivel redondo 1.1300 parece proteger la baja inmediata. Es probable que cualquier descenso posterior atraiga a nuevos compradores cerca del 23.6% del nivel Fibonacci, en torno a la zona de 1.1215-1.1210. A esta zona le sigue de cerca de 1.1200, que si se rompe con decisión sugerirá que el impulso se ha agotado y cambiará el sesgo a favor de los bajistas.

El parGBP/USD podría entonces debilitarse aún más por debajo de 1.1150, el mínimo del viernes, y caer hasta 1.1100. El siguiente soporte relevante se sitúa cerca del 38.2% del nivel Fibonacci, en torno a la región de 1.1055-1.1050. Este último debería actuar como una fuerte base para el par y un punto clave para los operadores a corto plazo.

Gráfico de 4 horas del GBP/USD

-638016117062928971.png)

Niveles clave a vigilar

Esto es lo que necesita saber para operar hoy lunes 17 de octubre:

Esta mañana, el Reino Unido ha dado un nuevo giro, ya que el nuevo canciller se ha echado atrás en casi todos los planes de reducción de impuestos anunciados por su predecesor. De momento, la libra esterlina se ha tomado bien la noticia, y el GBP/USD ha subido un 1% en el día. Naturalmente, esto se transmitirá al mercado de renta variable, ya que todos somos protagonistas de la bajada del dólar y la subida del riesgo en estos días. Los últimos augurios en Europa son buenos, ya que la mayoría de los mercados han subido con fuerza.

Sin embargo, la temporada de resultados se pone en marcha esta semana con Bank of America (BAC) y Bank of New York Mellon (BK), ambos con fuertes subidas en el mercado. Los ojos se centrarán con precisión en Tesla (TSLA) a finales de esta semana. ¿Se han quitado de encima las malas noticias con las débiles cifras de entregas de principios de mes?

Esta mañana parece haber un poco de apetito por el riesgo, con el oro, el petróleo y la renta variable al alza, mientras que los rendimientos de los bonos son más bajos. El oro está en 1.665$. El petróleo está a 86$, y el Bitcoin también sube a 19.500$. Por su parte, el índice del dólar vuelve a situarse en 112.75.

Los mercados europeos suben:

- Eurostoxx: +2%

- FTSE: +1.3%

- Dax: +1.2%

Los futuros estadounidenses también suben:

- S&P 500: +1.2%

- Nasdaq: +1.6%

- Dow Jones: +1.3%

Noticias de Wall Street (SPY) (QQQ)

El canciller del Reino Unido, Jeremy Hunt, anula casi todos los planes de reducción de impuestos anunciados anteriormente.

Bank of America (BAC) supera los resultados esperados, las acciones suben antes de la apertura del mercado.

Bank of New York Mellon (BK) supera los resultados esperados, las acciones suben.

Continental Resources (CLR) sube porque el presidente Hamm y su familia van a adquirir las acciones en circulación.

Goldman Sachs (GS) planea la reestructuración de las unidades de trading y banca de inversión.

Splunk (SPLK) sube tras las noticia del WSJ sobre la participación de un inversor activista.

Archea Energy (LFG) acuerda ser adquirida por BP por 26$/acción. Las acciones suben más de un 50% en el pre-mercado.

Credit Suisse (CS) sube tras la información del FT de que planea vender partes del banco suizo.

Las ofertas de empleo de Tesla (TSLA) sugieren que la contratación se está acelerando.

Alphabet (GOOGL): 40 empresas instan a los reguladores antimonopolio de la UE para que permita más competencia en la página de búsquedas y así cumplir con la orden de la UE de 2017.

Apple (AAPL) deja en suspenso sus planes de utilizar chips de Yangtze Memro Technologies.

Honeywell (HON) eleva las perspectivas de entregas de aviones comerciales.

Moderna (MRNA) acuerda proporcionar su nueva vacuna adaptada a la Alianza GAVI para que los más pobres tengan acceso a la vacuna contra el coronavirus.

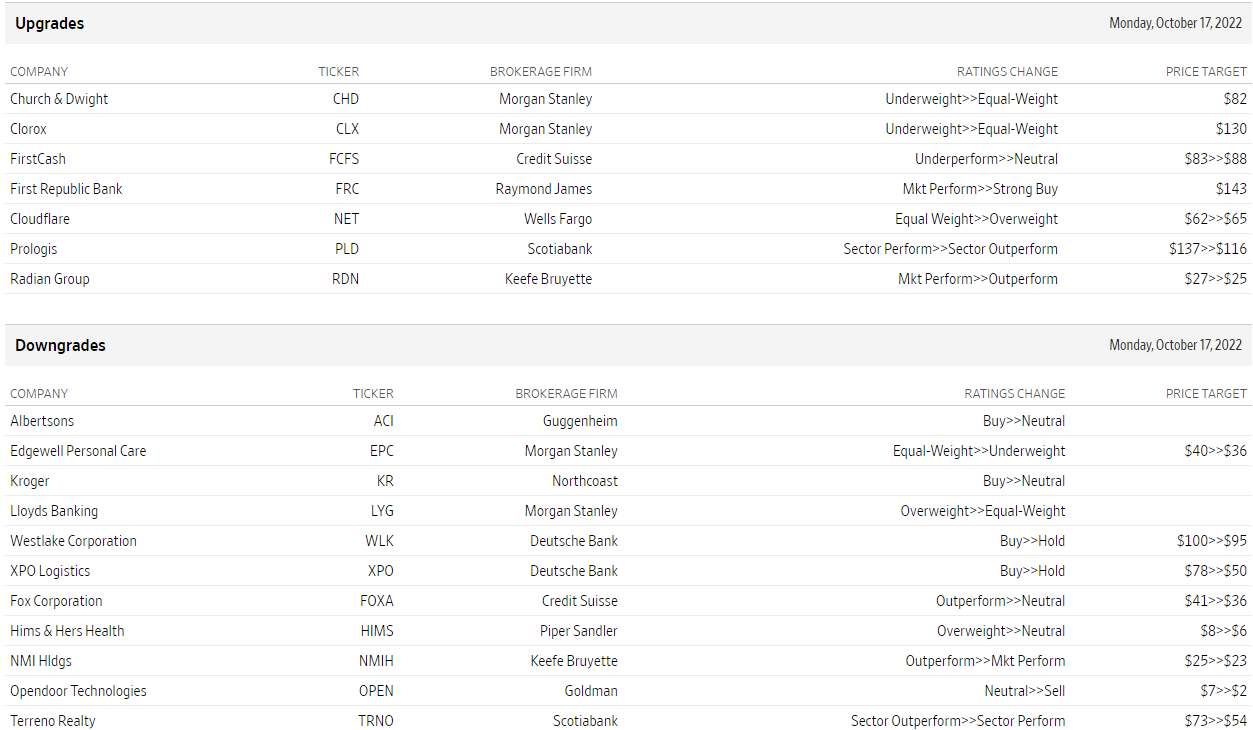

Mejoras y rebajas

Fuente: WSJ.com

Datos económicos

- El dólar retrocede y las bolsas suben apoyando al petróleo.

- WTI rebotó tras marcar mínimos en semanas.

Los precios del petróleo están subiendo el lunes tras un rebote en las últimas horas luego de haber caído a mínimo en semanas. El impulso vino por la debilidad del dólar y una suba en los mercados de renta variable.

El barril de WTI (plataformas de trading) cayó recientemente hasta 83.69$, el mínimo en una semana y media pero luego rebotó y está probando los máximo del día apenas por debajo de 86.00$.

En horas asiáticas, la inesperada postergación de las cifras económicas de China de crecimiento, producción industrial y ventas minoristas le había pegado al petróleo. Luego consiguió estabilizarse para tornarse más volátil en las últimas dos horas.

La suba reciente tiene por detrás una suba en los mercados de renta variable tras el desplome del viernes. En la previa del Nasdaq sube más del 2% y los futuros suben 1.57%. Los metales también rebotan en forma significativa.

La semana pasada el WTI cayó 7.15%, borrando gran parte de la suba anterior, que había sido impulsada por el recorte en la producción anunciada por la Organización de Países Exportadores de Petróleo y sus aliados. El débil panorama económico sigue siendo el principal factor de debilidad para los precios de crudo.

Niveles técnicos

¿Qué probabilidad hay de que el GBP/USD rompa por debajo de la paridad? Los economistas de Standard Chartered esperan que el cable baje, pero que se mantenga por encima de la zona de 1.0500-1.0700.

El GBP/USD podría volver a probar los 1.14 e incluso los 1.16 a corto plazo

"Aunque el impulso alcista podría volver a probar los 1.14 e incluso los 1.16 en los próximos días, esperamos que el cable baje en las próximas semanas, con los 1.0700 y los 1.0500 como soportes clave a corto plazo".

"La decepción por un posible retroceso o por las propuestas presupuestarias podría aumentar el riesgo de una prueba de la paridad, pero creemos que la GBP/USD podría tener dificultades para romper por debajo de la zona de 1.0500-1.0700, donde debería estabilizarse."

- El USD/JPY oscila en un rango ajustado de negociación por debajo de los máximos históricos alcanzados este lunes.

- El retroceso de los rendimientos de los bonos de EE.UU. provoca algunas ventas de dólares y actúa como viento en contra para el par.

- La divergencia entre las políticas de la Fed y el Banco de Japón, el impulso de apetito de riesgo socava el JPY y ofrece soporte.

El par USD/JPY consolida sus recientes y fuertes ganancias hasta el nivel más alto desde 1990 y oscila en un rango por debajo de 149.00 durante los inicios de la sesión americana.

El dólar estadounidense se esfuerza por aprovechar la fuerte subida del viernes y se encuentra con una nueva oferta en el primer día de una nueva semana, lo que, a su vez, se ve como un viento en contra para el par USD/JPY. El retroceso del dólar podría atribuirse a un modesto retroceso en los rendimientos de los bonos del Tesoro de los Estados Unidos. Esto se traduce en el estrechamiento del diferencial de tasas entre EE.UU. y Japón, lo que extiende cierto soporte al yen japonés y contribuye a limitar aún más las tasas mayores.

Sin embargo, la tendencia a la baja sigue amortiguada por el impulso del riesgo, que está socavando el refugio del yen. El sentimiento de los mercados se ve impulsado por el giro del nuevo gobierno del Reino Unido en cuanto a los recortes de impuestos previstos. Aparte de esto, las perspectivas de un endurecimiento más agresivo de la política de la Fed deberían ayudar a limitar la caída de los rendimientos de los bonos estadounidenses y del dólar. Esto, a su vez, debería seguir dando cierto soporte al par USD/JPY.

De hecho, los Mercados han descontado una probabilidad de casi el 100% para otra subida de tipos de interés de la Fed de 75 puntos básicos para la cuarta reunión consecutiva en noviembre. Las apuestas se vieron reafirmadas por el informe del IPC estadounidense, más fuerte, que se publicó la semana pasada, y por los recientes comentarios de línea dura de varios funcionarios de la Fed. Por el contrario, el Banco de Japón sigue apostando por la continuación de su flexibilización monetaria, lo que marca una gran divergencia con respecto a una Fed más agresiva.

Esto, a su vez, añade credibilidad a las perspectivas positivas a corto plazo para el par USD/JPY y sugiere que el camino de menor resistencia para los precios del par es al alza. Dicho esto, las especulaciones de que las autoridades japonesas podrían intervenir en los mercados para frenar una mayor debilidad de la divisa nacional justifican la precaución de los operadores alcistas.

Niveles técnicos a vigilar

- El dólar cae a lo largo del mercado en el inicio de la semana.

- Rendimientos de bonos del Tesoro bajan modestamente y suben las acciones.

- EUR/USD se mantiene en rango reciente, entre 0.9700 y 0.9800.

Desde hace horas el EUR/USD está operando en torno a 0.9750. Tuvo un pico en 0.9770 que fue seguido luego de un retroceso. El par se mantiene operando en rangos, con un sesgo levemente alcista el lunes, apoyado en la debilidad del dólar.

Limitado, con soporte

El Índice del Dólar de EE.UU (DXY) está cayendo 0.30% el lunes, lo que da apoyo para las subas del EUR/USD. También los rendimientos de los bonos del Tesoro están descendiendo. El tramo a 10 años rinde 3.94%, y a dos años 4.44%.

Los futuros de Wall Street apuntan a una apertura en positivo con ganancias en torno al 1%. El mejor humor en los mercados es otro factor que contribuye con la debilidad del dólar.

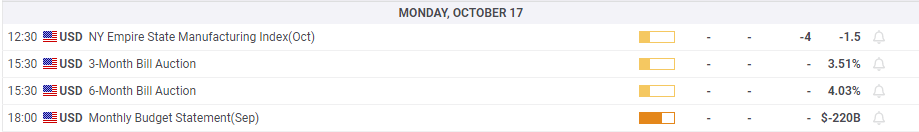

El lunes no hubo datos de impacto y el calendario económico muestra por delante el Índice Empire Manufacturero de octubre. La novedad fue la vuelta atrás con las medidas fiscales en el Reino Unido.

Técnicamente la tendencia dominante del EUR/USD sigue siendo bajista. Y desde hace más de una semana viene moviéndose en rangos, ahora en uno más alto, al pasar de 0.9660/0.9715 a 0.9710/0.9800.

Una suba firme sobre 0.9800 podría habilitar una extensión alcista, mientras que en el corto plazo debajo de 0.9700 la debilidad podría regresar para probar 0.9670 y el mínimo de la semana pasada en 0.9628.

Niveles técnicos

El portavoz de la primera ministra del Reino Unido, Liz Truss, dijo el lunes en un comunicado que "el Gobierno está comprometido con una agenda de crecimiento". Informó además que hubo una reunión del gabinete político en la mañana de hoy.

Manifestó que el Ministro de Finanzas le comunicó al gabinete que, debido al empeoramiento de la situación económica mundial, el Gobierno está ajustando su programa, aunque sigue comprometido con las reformas a largo plazo para mejorar el crecimiento. Explicó que el ministro se reunirá con todos los secretarios de Estado esta semana para decidir los futuros planes de gasto que luego se presentarán a la oficina de responsabilidad presupuestaria el viernes.

- Oro sube el lunes desde mínimos en dos semanas y media.

- Debilidad del dólar y descenso en rendimientos dan soporte al XAU/USD.

El oro extendió la suba hasta 1660$, marcando un nuevo máximo y prologando la recuperación tras haber caído el viernes hasta 1640$, el nivel más bajo desde el 28 de septiembre.

El metal amarillo sube poco más de 10$ en el inicio de la semana, teniendo por ahora el mejor día en dos semanas. Las subas pueden darse ante una toma de ganancias por la caída y también acompaño de una debilidad del dólar y una baja en los rendimientos de los bonos del Tesoro.

El DXY está cayendo 0.31% el lunes y está debajo de 113.00. Por su parte, el rendimiento del bono a 10 años está en 3.94%, lejos del pico cerco al 4.10% de la semana pasada. De darse más movimientos en esta dirección, el oro podría ver extender su recuperación.

Por encima de 1660$, en 1665$ asoma una resistencia que de superarse, dejaría la puerta abierta para una prueba a la siguiente barrera más fuerte de 1680$, que es una zona clave, que de quedar atrás podría ser una base para una prueba a 1700$.

Por el momento, el XAU/USD se mantiene entre 1665$ y 1640$. El quiebre por debajo de este último nivel, sugeriría mayor debilidad por delante, con los soportes vistos en 1635$ y luego en 1620$.

Niveles técnicos

El nuevo canciller Jeremy Hunt hará hoy una declaración sobre política fiscal. El objetivo es transmitir un mensaje claro que estabilice el mercado de los Gilts y, con suerte, restablezca la confianza. En opinión de Kit Juckes, estratega global de divisas de Société Générale, los rendimientos de los Gilts deberían caer y la volatilidad de la libra esterlina debería desaparecer.

La volatilidad de la libra esterlina debería volver a caer desde los niveles de la crisis

"El Partido Conservador sigue desorganizado, pero si el Sr. Hunt consigue que su partido respalde las políticas para hacer frente a la crisis, la confianza de los mercados se recuperará. Eso es bueno para los Gilts, pero no veo que envíe a la libra esterlina mucho más arriba".

"El EUR/GBP ha vuelto al punto en el que se encontraba a finales de agosto y las perspectivas económicas son demasiado sombrías como para sugerir que caiga más".

"En general, se espera que la volatilidad del EUR/GBP y del GBP/USD tienda a la baja, pero ni el euro ni la libra esterlina podrán repuntar frente al dólar".

El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, ha dicho el lunes que veía al dólar estadounidense estabilizándose en los próximos meses.

Comentarios adicionales

"El BCE no tiene como objetivo la tasa de cambio de las divisas, pero la considera".

"Espero que la tasa de las divisas se estabilice en los próximos meses".

"No podemos descartar una recesión técnica en la zona euro, aunque cualquier recesión no será excesivamente intensa".

"La inflación de la zona euro empezará a relajarse en 2023".

En el Reino Unido, el nuevo Canciller hará hoy un anuncio clave para arreglar el reciente desastre fiscal. Los economistas de ING esperan una buena dosis de volatilidad en torno al anuncio.

El discurso de Hunt es un acontecimiento decisivo para la libra esterlina

"Seguimos viendo una elevada volatilidad en la libra y sobre todo riesgos a la baja más allá de cualquier posible recuperación tras el anuncio de hoy del nuevo Canciller. Sospechamos, de todos modos, que el Gobierno tendrá que parecer muy convincente en su giro fiscal para que el GBP/USD vuelva de forma sostenible a 1.15-1.20".

"Los niveles inferiores a 1.10, teniendo en cuenta también nuestro llamamiento a un dólar más fuerte, sigue siendo nuestro escenario base en los próximos meses".

El Ministro de Economía alemán, Robert Habeck, ha afirmado el lunes que "con la política fiscal en marcha, se puede evitar una profunda recesión en Europa sin alimentar la inflación".

Comentarios adicionales

Si Putin tiene éxito en Ucrania, esta región sería la siguiente en verse afectada.

Tiene sentido comerciar con China, pero debe asegurarse de no perder el control de los elementos clave de la economía.

Después de este invierno se espera un descenso de los precios del gas en el mercado mundial.

El miembro del Consejo de Gobierno del Banco Central Europeo (BCE), Olli Rehn, ha afirmado el lunes que "el riesgo de estanflación ha aumentado".

"Los riesgos para la estabilidad financiera mundial están aumentando", ha añadido.

Reacción de los mercados

La moneda común no muestra apenas reacción a los comentarios anteriores y actualmente cotiza en 0.9747, con una subida del 0.31% en el día.

La Reserva Federal ha subido su tasa de interés de referencia en tres puntos porcentuales en lo que va de año. Según informan los economistas de Charles Schwab, el aumento de las tasas de interés se traduce en un fortalecimiento del dólar estadounidense, lo que probablemente se sumará a la presión económica mundial y pesará sobre los beneficios corporativos.

Las compañías podrían enfrentarse a un difícil comienzo del próximo año

"Un dólar excesivamente fuerte puede provocar una recesión de las ganancias, especialmente cuando el trasfondo macroeconómico se ve ensombrecido por la agresiva política de endurecimiento de la Fed, el pesimismo de los consumidores y las empresas y una importante desaceleración de los principales indicadores económicos."

"Es probable que la fortaleza del dólar acabe afectando a las ganancias. Las dificultades de cambio de divisas suelen tardar en traducirse plenamente en un debilitamiento de los beneficios. Eso significa que las compañías podrían tener un comienzo difícil para el próximo año".

¿Tiene sentido la "coordinación política internacional"? La coordinación no siempre es buena, según los economistas del Commerzbank.

Cuanto más agresiva sea la Fed, más débil será el euro

"Si Lagarde quiere niveles más altos del EUR/USD, tiene que endurecer más su propia política monetaria (lo que conlleva un verdadero dolor económico) o tiene que convencer al gobernador de la Fed, Jerome Powell, para que suavice su propia lucha contra la inflación."

"Si Lagarde apoya la idea de coordinar las políticas monetarias no exige otra cosa que la Fed abandone su objetivo de inflación para que ella misma se enfrente a una tarea más fácil."

"La coordinación de la política monetaria internacional no es, obviamente, un buen negocio para la Fed. El hecho de que a mediados de los años 80 el Banco de Japón aceptara un acuerdo de este tipo fue el pecado original que al final provocó todos los problemas a los que se ha enfrentado Japón en los últimos 40 años. Y por último, pero no por ello menos importante: un alejamiento de la política monetaria restrictiva de la Fed no encaja fácilmente en el panorama político de Estados Unidos en estos días. El llamamiento de Lagarde tiene pocas perspectivas de éxito".

Esto es lo que necesita saber para operar hoy lunes 15 de octubre:

El dólar estadounidense comienza la semana en negativo, perjudicado principalmente por la prolongada recuperación del par GBP/USD debido a la incertidumbre política en el Reino Unido. El dólar de refugio seguro ignora las preocupaciones de los inversores por el hecho de que China redoble su política de cero covid, las expectativas de subidas de tasas agresivas de la Fed y los riesgos de una recesión que se avecina. Ante estas preocupaciones, los futuros del Eurostoxx bajan un -0.10% al inicio de la sesión europea, mientras los operadores cuestionan la subida del 0.85% de los futuros del S&P 500 estadounidense. Los mercados bursátiles asiáticos cayeron y los rendimientos del Tesoro de EE.UU. se mantienen bajo presión tras la subida del viernes.

Básicamente, los operadores se mantienen en vilo ya que el canciller británico hará una declaración sobre un plan fiscal a medio plazo el lunes por la tarde, mientras que partidarios del Partido Conservador conspiraron para derribar el gobierno de la primera ministra británica, Liz Truss, durante el fin de semana. Un grupo de altos cargos Tories que apoyan a Rishi Sunak tienen previsto reunirse el lunes por la noche en una cena ofrecida por el ex ministro del Tesoro Mel Stride, en medio de las especulaciones de que se han presentado hasta 100 cartas de censura a Sir Graham Brady, presidente del Comité 1922, según The Guardian.

Por su parte, el líder del Partido Laborista, Keir Starmer, pidió a la primera ministra Truss que hiciera una declaración urgente en la Cámara de los Comunes el lunes. El nuevo canciller, Jeremy Hunt, nombrado tras la destitución de Kwasi Kwarteng el viernes, pasó el fin de semana tratando de ofrecer garantías de que el gobierno tenía el control de la economía. Además, la reunión del gobernador del Banco de Inglaterra (BoE), Andrew Bailey, con Hunt, y los consiguientes comentarios alentadores del jefe del banco central, contribuyeron a que la libra esterlina abriera la semana con un hueco alcista.

De cara al futuro, la atención se centrará en el mercado de Gilts del Reino Unido tras la venta masiva del viernes, a raíz del fin del programa de compra de bonos de emergencia por parte del BoE. Además, los operadores se mantienen cautelosos ante la recuperación del par USD/JPY, que exige una inminente intervención de las autoridades japonesas. Muchos altos funcionarios japoneses, incluido el Primer Ministro, han hablado durante la sesión asiática, reiterando su postura de que están dispuestos a tomar las medidas necesarias para evitar movimientos de divisas indeseables y rápidos.

Dentro de la cesta de divisas del G10, el EUR/USD se está beneficiando de la amplia debilidad del dólar estadounidense junto con los bajos rendimientos, mientras que el USD/JPY se está consolidando en el nivel más alto en 32 años, cerca de 148.80. El aumento de las expectativas de subidas de tipos de interés por parte de la Fed, debido a la inflación, sigue poniendo de manifiesto la divergencia de la política monetaria entre la Fed y el BCE, así como con el BoJ.

El GBP/USD está conservando una parte importante de la recuperación intradía hasta ahora, manteniéndose por encima de 1.1250 tras un breve intento por encima de 1.1300. El par abrió 50 pips al alza, digiriendo los acontecimientos políticos del Reino Unido del fin de semana.

El oro está teniendo dificultades por extender su recuperación desde los mínimos de dos semanas de 1.640$, a pesar de un dólar estadounidense más débil, ya que los alcistas siguen siendo cautelosos mientras están por debajo del obstáculo crítico de 1.670$.

El precio del Bitcoin está atrapado en un rango estrecho en torno a los 19.300$, sin una clara tendencia direccional en medio de un entorno de mercado cauteloso y un dólar apagado. El Ethereum está desafiando al alza por encima del nivel de 1.300$.

¿Elegirá el Banco Central Europeo (BCE) la peor solución? No se trata de aplicar una verdadera política antiinflacionista ni de renunciar a la lucha contra la inflación. Es elegir una solución intermedia, informan los analistas de Natixis.

Es probable que el BCE elija una solución intermedia

"El BCE no puede subir los tipos de interés hasta el nivel necesario para devolver la inflación al 2% en un plazo decente, ya que este nivel de tipos de interés sería muy elevado (más del 5%), y pondría en peligro la sostenibilidad de la deuda pública, sobre todo en los países de bajo crecimiento con tipos de interés elevados (Italia, Grecia); No puede abstenerse de luchar contra la inflación debido a su objetivo de inflación del 2%."

"El BCE elegirá probablemente una política monetaria intermedia. Pero esta solución de compromiso es la peor de todas: la tasa de interés no sería lo suficientemente alta como para reducir significativamente la inflación, sino que sería lo suficientemente alta como para dar lugar a un problema de solvencia para los países con crecimiento potencial cero, Italia en particular."

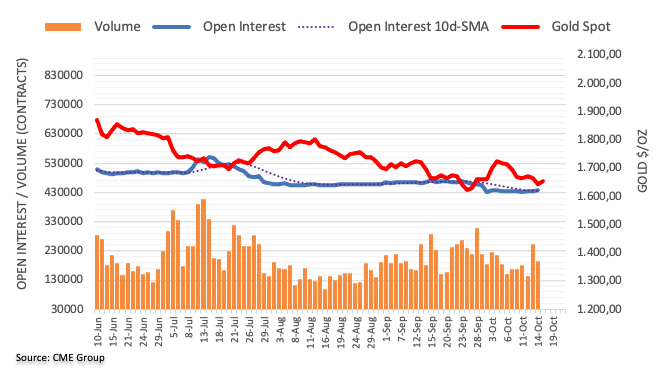

El interés abierto en los mercados de futuros del oro subió por tercera sesión consecutiva el viernes, esta vez en alrededor de 1.400 contratos según las lecturas preliminares del CME Group. El volumen, en cambio, mantuvo el rendimiento errático y se redujo en más de 56.00 contratos.

El oro podría volver a visitar el mínimo de 2022 cerca de los 1.615$

El precios de la onza troy de oro retrocedió por segunda sesión consecutiva el viernes en medio de un aumento del interés abierto. Dicho esto, no se descartan nuevos descensos a muy corto plazo y el metal precioso podría volver a visitar el mínimo de 2022 cerca de los 1.615$ por onza troy (28 de septiembre).

Goldman Sachs (GS) se muestra cautelosamente optimista sobre el próximo movimiento del Banco Central Europeo (BCE), mientras que se vuelve más pesimista sobre la transición económica del Reino Unido, según los últimos análisis del banco estadounidense.

GS mantiene sus previsiones sobre las tasas del BCE, al tiempo que sugiere que la tasa terminal del 2.75% se alcanzará en marzo. "Los comentarios del BCE sugieren que el consejo querría reducir el ritmo", añade Goldman.

Por otra parte, el banco declaró: "Al incorporar un impulso de crecimiento más débil, unas condiciones financieras significativamente más estrictas y el aumento del impuesto de sociedades a partir del próximo mes de abril, rebajamos aún más nuestras perspectivas de crecimiento en el Reino Unido y ahora esperamos una recesión más significativa."

GS espera ahora una contracción del 1% del Producto Interior Bruto (PIB) del Reino Unido para 2023, frente a la previsión anterior del -0.4%.

El estratega de mercados del Grupo UOB, Quek Ser Leang, y el estratega senior de divisas, Peter Chia, esperan que el EUR/USD cotice dentro del rango 0.9630-0.9900 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "Nuestras expectativas de que "el rebote del EUR/USD se extendiera hasta 0.9835" no se materializaron, ya que cotizó de forma agitada entre 0.9706 y 0.9808 antes de cerrar en 0.9719 (-0.55%). Es probable que los movimientos de los precios formen parte de un amplio rango de consolidación y esperamos que el EUR/USD cotice dentro de un rango de 0.9700/0.9800".

Próximas 1-3 semanas: "Seguimos manteniendo la misma opinión que el viernes pasado (14 de octubre, EUR/USD en 0.9775). Como hemos destacado, consideramos que la acción del precio actuals forman parte de un amplio rango de consolidación y esperamos que el EUR/USD cotice entre 0.9630 y 0.9900 por el momento."

El Tesoro británico ha anunciado que el recién nombrado canciller Jeremy Hunt anunciará el lunes las medidas de impuestos y gastos, dos semanas antes de lo previsto, según informa Reuters.

Comentarios destacados

"El Canciller hará una declaración más tarde hoy, adelantando las medidas del Plan Fiscal a Medio Plazo que apoyarán la sostenibilidad fiscal".

"El Canciller del Reino Unido presentará un plan fiscal a medio plazo completo que se publicará con una previsión de la oficina independiente de responsabilidad presupuestaria el 31 de octubre".

"El Canciller del Reino Unido se reunió el domingo por la noche con el gobernador del BoE y el director de la Oficina de Gestión de Deuda para informarles de estos planes."

"También hará una declaración en la Cámara de los Comunes esta tarde".

El economista jefe del Fondo Monetario Internacional (FMI), Gita Gopinath, ha hecho algunos comentarios sobre las perspectivas de la política del Banco Central Europeo (BCE) y de la Fed, en una entrevista concedida el lunes a Handelsblatt.

Comentarios destacados

"Lo correcto es que el BCE normalice su política monetaria a finales de año y luego endurezca el próximo".

Sobre la Fed, dice que "deberían mantener el rumbo a la vista de los datos económicos".

Sobre EE.UU., dice a Handelsblatt que "la inflación sigue siendo muy obstinada".

"Si la Fed señalara en ese entorno que ya no va a apretar, perdería credibilidad".

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.