- Аналитика

- Новости и инструменты

- Новости рынков

Новости и прогнозы: фондовый рынок от 24-10-2014

Европейские фондовые индексы снизились по итогам сессии, что было связано с новыми слухами о результатах стресс-тестов банков еврозоны, а также выходом данных по рынку жилья США.

Фондовые индексы США незначительно выросли, а индекс S&P 500 демонстрирует лучшую неделю с 2013 года. Катализатором роста стали квартальные отчеты компаний Procter & Gamble (PG) и корпорации Microsoft (MSFT), акции которых выросли после публикации отчетности.

Как стало известно сегодня после открытия рынка, продажи новостроек выросли незначительно в сентябре после роста в августе, несмотря на пересмотр с понижением продаж в летние месяцы. Продажи вновь построенных домов для одной семьи в США выросли на 0,2% в сентябре по сравнению с предыдущим месяцем с учетом сезонных колебаний до годового уровня 467 000, заявило в пятницу Министерство торговли. Продажи выросли на 15,3% в августе до 466 000 единиц, которые были пересмотрены в сторону понижения от первоначальной оценки 504 000. Продажи в июле и июне также были пересмотрены в сторону понижения.

Цены на нефть заметно снизились, компенсировав ранее повышение, поскольку рынки получили некоторую определенность в вопросе нефтяной политики Саудовской Аравии. На ход торгов влияют предположения инвесторов о том, что снижение экспорта нефти из Саудовской Аравии не является сигналом уменьшения добычи нефти в стране. Некоторые аналитики полагают, что снижение поставок нефти из Саудовской Аравии связано с увеличением объемов нефти, остающихся в стране, из-за увеличения внутреннего спроса. Напомним, вчера стало известно о сокращении поставок нефти из страны в сентябре на 328 тысяч баррелей в день - до 9,36 миллиона баррелей в сутки.

Компоненты индекса DOW торгуются преимущественно в плюсе (25 из 30). Аутсайдером являются акции Visa Inc. (V, -0.40%). Больше остальных выросли акции The Procter & Gamble Company (PG, +2.84%).

Почти все секторы индекса S&P в плюсе. Лидирует сектор конгломератов (+1,1%). Больше остальных снизился сектор коммунальных услуг (-0.1%).

На текущий момент:

Dow 16,766.50 +88.60 +0.53%

Nasdaq 4,468.78 +15.99 +0.36%

S&P 500 1,959.83 +9.01 +0.46%

10 Year Yield 2.26% -0.01 --

Gold $1,230.60 +1.50 +0.12%

Oil $81.12 -0.97 -1.18%

На текущий момент за неделю основные индексы продемонстрировали следующую динамику:

Dow +2.42%

Nasdaq +5.76%

S&P 500 +3.97%

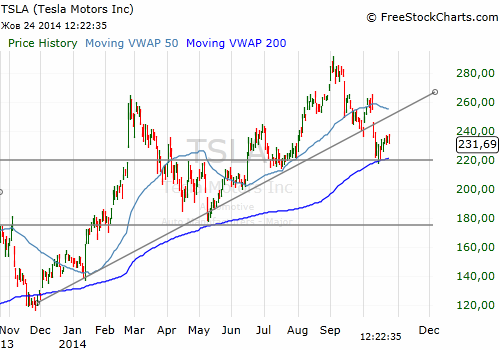

Недавно американская компания-производитель электромобилей Tesla Motors (TSLA) начала принимать онлайн-заказы на свой электрический автомобиль Model S через партнерство с Alibaba Group (ВАВА). Покупателям нужно разместить депозит в размере $8200 за приобретение электромобиля через сервис Alibaba - Tmall.com. Это поможет компании сократить время, необходимое для увеличения своих продаж в стране без создания дилерской сети. Tesla Motors смягчила свою политику на патенты, которые могут увеличить конкуренцию для компании в Китае.

Tesla имеет 400 патентов, связанных с системами для заряда батарей, электрическим управлением автомобильного аккумулятора, а также развитием новых типов аккумуляторов. Компания позволит ее конкурентам в Китае использовать запатентованную технологию бесплатно.

Внутренние электрические производители автомобилей в Китае пользуются налоговыми льготами, в отличие от Tеsla. Недавнее решение компании является выгодным для новых и существующих игроков на китайском рынке электрических автомобилей. В прошлом месяце Foxconn Technology (FXCOF) объявила об инвестировании $811 млн в разработку электрических автомобилей, которые будут продаваться по $15 тыс. Крупнейший китайский производитель автозапчастей Wanxiang Group также планирует выйти на рынок электрических легковых автомобилей. Электрический автомобиль Fisker Karma имеет около 250 дефектов и недоработок. Wanxiang Group запустит новую модель Fisker Karma в 2015 году, и патенты Tesla можгут быть полезными для них.

Kandi Technologies (KNDI) является лидером в сегменте бюджетные электрических машин в Китае. Kandi произвела 15 764 электрических транспортных средств до третьего квартала текущего года. Компания планирует поставить 20 000 электромобилей к концу этого года. Kandi в партнерстве с Geely Automobile разрабатывает новый чисто электрический автомобиль "KD17 Cyclone", выпуск которого планируется к концу 2014 года.

В последнее время Ян Юшенг из Китайской академии наук сделал несколько замечаний компании Tesla на китайском саммите, посвященном электромобилям.

По его словам, на 100 километров для автомобилей Tesla понадобится электроэнергии, эквивалентной при сгорании 5,5-6,5 кг угля. Количество CO2, генерируемого автомобилем Tesla за 100 километров пробега, эквивалентно количеству СО2 при сгорании 7,5-9 литров бензина, используемых не обычных автомобилях.

Семь автомобилей Tesla загорелись в последний год, что делает их безопасность ключевым вопросом.

Литиевая батарея, используемая в автомобиле, является дорогостоящей и нуждается в замене раз в три года. Стоимость аккумулятора мини-электрических машин сравнительно ниже. Мини-электромобили дешевы и компактны, что делает их пригодными для удовлетворения потребностей потребителей в небольших городах Китая, в отличие от автомобилей Tesla.

В итоге, можно сделать вывод, что Tesla столкнется с большой конкуренцией в Китае, позволяя ее конкурентам использовать свои патенты бесплатно, а недавний отрицательный отзыв об автомобилях Tesla может помешать продажам компании в Поднебесной.

На текущий момент акции Visa (V) котируются по $232.87 (-1.03%)

Доходность 10-и летних облигаций в начале сегодняшней торговой сессии находится на уровне 2.26% (-1 б.п.).

Золото $1,232.60 (+0.28%)

Нефть (WTI) $80.85 (-1.51%)

Перед открытием рынка фьючерс S&P находится на уровне 1943.00 (-0.15%), фьючерс NASDAQ упал на 0.20% до уровня 3997.25.

Внешний фон негативный. Основные фондовые индексы Азии завершили сессию смешанной динамикой, основные фондовые индексы Европы на текущий момент несут потери.

Nikkei 15,291.64 +152.68 +1.01%

Hang Seng 23,302.2 -30.98 -0.13%

Shanghai Composite 2,302.28 -0.14 -0.01%

FTSE 6,383.27 -35.88 -0.56%

CAC 4,122.53 -35.15 -0.85%

DAX 8,998.27 -49.04 -0.54%

Декабрьские нефтяные фьючерсы Nymex WTI в данный момент котируются по $81.22 за баррель (-1.06%)

Цены на золото торгуются по $1233.60 за унцию (+0.38%).

Фьючерсы на основные фондовые индексы США на премаркете снижаются, давление оказывают опасения относительно распространения лихорадки Эбола в Нью-Йорке. Накануне в мегаполисе был зарегистрирован первый случай заражения вирусом, от которого в мире погибло почти 5 тыс. человек. Заражение диагностировали у врача, который недавно вернулся из Гвинеи, где лечил больных вирусом. Власти Нью-Йорка предпринимают меры, направленные на недопущение дальнейшего распространения вируса, однако обстановка в городе накаляется.

Инвесторы оценивают квартальные отчеты компаний. Сегодня в фокусе будут акции от Microsoft Corp (MSFT), Amazon.com, Inc. (AMZN), Ford Motor (F) и Procter & Gamble Co (PG). Первые две отчитались после закрытия вчерашней сессии, вторые - перед началом сегодняшней. Акции на премаркете демонстрирую следующую динамику: MSFT +4.58%, AMZN -9.32%, F +0.97%, PG +2.48%.

Новостной фон сегодня достаточно ограничен. Поле начала торгов внимание участников рынка привлекут данные по продажам жилья на первичном рынке США, которые будут опубликованы в 14:00 GMT. Согласно средним прогнозам, ожидается снижение показателя в сентябре до уровня 473 тыс. с 504 тыс. в августе.

(компания / тикер / цена / изменение, % / проторгованый объем)

| AT&T Inc | T | 33.67 | +0.03% | 12.1K |

| Caterpillar Inc | CAT | 99.31 | +0.04% | 2.2K |

| United Technologies Corp | UTX | 103.30 | +0.12% | 0.1K |

| McDonald's Corp | MCD | 91.16 | +0.15% | 0.1K |

| Johnson & Johnson | JNJ | 102.80 | +0.17% | 5.1K |

| JPMorgan Chase and Co | JPM | 58.20 | +0.24% | 7.0K |

| Pfizer Inc | PFE | 29.02 | +1.47% | 27.7K |

| Procter & Gamble Co | PG | 85.00 | +2.13% | 135.1K |

| Microsoft Corp | MSFT | 47.12 | +4.66% | 259.9K |

| General Electric Co | GE | 25.44 | 0.00% | 9.8K |

| UnitedHealth Group Inc | UNH | 90.66 | 0.00% | 0.2K |

| The Coca-Cola Co | KO | 40.86 | 0.00% | 0.6K |

| Boeing Co | BA | 122.00 | -0.02% | 1.6K |

| Goldman Sachs | GS | 180.00 | -0.03% | 0.1K |

| Travelers Companies Inc | TRV | 96.67 | -0.10% | 0.1K |

| Chevron Corp | CVX | 116.05 | -0.12% | 8.0K |

| Exxon Mobil Corp | XOM | 94.00 | -0.12% | 1.7K |

| American Express Co | AXP | 85.50 | -0.13% | 2.1K |

| E. I. du Pont de Nemours and Co | DD | 68.50 | -0.13% | 0.9K |

| Walt Disney Co | DIS | 87.88 | -0.13% | 0.7K |

| Verizon Communications Inc | VZ | 48.14 | -0.17% | 2.8K |

| Cisco Systems Inc | CSCO | 23.52 | -0.19% | 0.6K |

| Wal-Mart Stores Inc | WMT | 76.10 | -0.20% | 1.5K |

| 3M Co | MMM | 144.75 | -0.21% | 0.1K |

| Merck & Co Inc | MRK | 56.50 | -0.23% | 0.1K |

| Intel Corp | INTC | 32.61 | -0.24% | 3.0K |

| Visa | V | 213.49 | -0.37% | 0.7K |

| Nike | NKE | 90.03 | -0.38% | 0.2K |

| International Business Machines Co... | IBM | 161.40 | -0.48% | 1.8K |

Повышение рейтингов:

Снижение рейтингов:

Прочее:

Целевая стоимость акций Microsoft (MSFT) была повышена до $55 с $50 аналитиками Credit Suisse, до $53 с $51 аналитиками FBR Capital

Целевая стоимость акций Visa (V) была понижена до $250 с $270 аналитиками Oppenheimer

Целевая стоимость акций Amazon.com (AMZN) была понижена до $372 с $415 аналитиками Oppenheimer, до $420 с $435 аналитиками RBC Capital Mkts, до $350 с $395 аналитиками Topeka Capital Markets

Согласно обнародованным данным, прибыль компании по итогам 1-го квартала финансового года составила $1.07 в расчете на одну акцию против среднего прогноза аналитиков $1.08. Выручка упала на 0,2% г/г до уровня $20.79 млрд., совпав со средними прогнозами.

Акции PG на премаркете выросли до уровня $84.83 (+1.92%).

Согласно обнародованным данным, прибыль компании по итогам 3-го квартала финансового года составила $0.21 в расчете на одну акцию против среднего прогноза аналитиков $0.19. Выручка упали на 3,2% г/г до уровня $32.80 млрд против среднего прогноза $33.21 млрд.

Акции F на премаркете выросли до уровня $14.47 (+0.49%).

Европейские фондовые индексы снижаются, сокращая подъем с начала этой недели. Падению европейского рынка, а также фьючерсов на фондовые индексы США способствовали новости о первом случае заражения вирусом Эбола в Нью-Йорке, являющемся самым густонаселенным городом США. Медики диагностировали вирус Эбола у 33-летнего американского врача Крейга Аллана Спенсера, вернувшегося в Нью-Йорк из Гвинеи.

Помимо этого, об обнаружении случаев Эболы сообщила Мали - это уже шестая африканская страна, где отмечена эта болезнь.

"Рынки реагируют на страх распространения Эболы, люди проводят параллель с эпидемией атипичной пневмонии (SARA), отмечавшейся 10 лет назад, - заявил аналитик AMP Capital Investors Ltd. в Сиднее Надер Нуэйми. - Опасения в отношении перспектив глобального экономического подъема начинают ослабевать, Европа, вероятно, сможет избежать рецессии".

Инвесторы также обратили внимание на данные по ВВП Британии. Экономика Великобритании выросла более медленными темпами в третьем квартале, согласно предварительным оценкам от Управления национальной статистики, опубликованным в пятницу. Валовой внутренний продукт поднялся на 0,7 процента по сравнению со вторым кварталом, когда он вырос на 0,9 процента. Квартальные темпы роста соответствовали ожиданиям экономистов. Как и ожидалось, ВВП был на 3 процента выше в третьем квартале по сравнению с тем же кварталом прошлого года.

Акции туроператора TUI Travel подешевели на 1,4%.

Стоимость бумаг C&C Group Plc упала на 8,2% на информации о том, что ирландский производитель алкогольных напитков сделал предварительное предложение о покупке компании Spirit Pub Co. Spirit Pub, которая ранее на этой неделе рекомендовала акционерам принять предложение Green King Plc о покупке за 723 млн фунтов стерлингов ($1,2 млрд) и отвергла заявку C&C.

Цена акций германского химического концерна BASF SE опустилась на 2,6%. BASF сообщил, что, вероятно, не сможет достичь финансовых целей, поставленных на 2015 год. EBITDA, согласно прогнозу BASF, в следующем году составит 10-12 млрд евро против ожидавшихся ранее 14 млрд евро.

Курс акций Volvo AB подскочил на 11% после того, как шведский производитель грузовиков объявил о планах расширения программы сокращения расходов.

На текущий момент:

FTSE 100 6,405.26 -13.89 -0.22%

CAC 40 4,142.04 -15.64 -0.38%

DAX 9,032.49 -14.82 -0.16%

По итогам сегодняшних торгов большинство основных фондовых индексов Азиатско-Тихоокеанского региона закрылись в зеленой зоне вслед за подъемом американского рынка акций. Читать далее ...

Основные фондовые индексы Азиатско-Тихоокеанского региона торгуются в плюсе. Основные индексы на крупнейшей в Азии Токийской фондовой бирже сильно выросли с начала торгов. Положительная динамика была обусловлена снижением курса иены, что выгодно для японских экспортеров, и хорошими результатами американских бирж. Росту котировок способствовали также данные о прибыли крупнейших автопроизводителей Японии, которые в первое полугодие текущего финансового года, начинающегося в апреле, показали очень хорошие результаты. В частности, чистая прибыль Toyota Motor Corp. за этот период составила рекордные $9,5 млрд.

В ходе торгов наблюдается незначительное снижение котировок на фоне укрепления курса иены после сообщения, что пациент в Нью-Йорке дал положительный результат на вирус Ebola. Заболевание выявлено у сотрудника «Врачей без границ», вернувшегося из Западной Африки.

На текущий момент:

Nikkei 225 15,277.43 +138.47 +0.91%

Hang Seng 23,298.31 -34.87 -0.15%

S&P/ASX 200 5,419.4 +36.27 +0.67%

Shanghai Composite 2,310.93 +8.51 +0.37%

(индекс/цена закрытия/изменение, пункты/изменение, %)

Nikkei 225 15,138.96 -56.81 -0.37%

Hang Seng 23,333.18 -70.79 -0.30%

S&P/ASX 200 5,383.14 -2.73 -0.05%

Shanghai Composite 2,302.42 -24.14 -1.04%

FTSE 100 6,419.15 +19.42 +0.30%

CAC 40 4,157.68 +52.59 +1.28%

Xetra DAX 9,047.31 +107.17 +1.20%

S&P 500 1,950.82 +23.71 +1.23%

NASDAQ Composit 4,452.79 +69.95 +1.60%

Dow Jones 16,677.9 +216.58 +1.32%

Выручка за отчетный период составила $23,2 млрд (+25.2% г/г, прогноз $21.99 млрд).

По итогам сессии четверга акции MSFT выросли до уровня $45.70 (+2.97%).

Пресс-конференция, посвященная квартальным результатам деятельности, начнется в 00:30 GMT.

Выручка за отчетный период составила $20.58 млрд (+20.4% г/г, прогноз $20.85 млрд).

По итогам сессии четверга акции AMZN упали до уровня $296.00 (-6.29%).

Пресс-конференция, посвященная квартальным результатам деятельности, начнется в 00:00 GMT.

Фондовые индексы США подскочили, оправившись от вчерашней отрицательной динамики, так как доходы компании Caterpillar Inc (САТ) и 3М Со (МММ) превысили ожидания аналитиков, а также из-за данных по росту европейской экономики.

© 2000-2026. Все права защищены.

Сайт находится под управлением TeleTrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

Информация, представленная на сайте, не является основанием для принятия инвестиционных решений и дана исключительно в ознакомительных целях.

Компания не обслуживает и не предоставляет сервис клиентам, которые являются резидентами US, Канады, Ирана, Йемена и стран внесенных в черный список FATF.

Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами открывает широкие возможности и позволяет инвесторам, готовым пойти на риск, получать высокую прибыль. Но при этом несет в себе потенциально высокий уровень риска получения убытков. Поэтому перед началом торговли следует ответственно подойти к решению вопроса о выборе соответствующей инвестиционной стратегии с учетом имеющихся ресурсов.

Использование информации: при полном или частичном использовании материалов сайта ссылка на TeleTrade как источник информации обязательна. Использование материалов в интернете должно сопровождаться гиперссылкой на сайт teletrade.org. Автоматический импорт материалов и информации с сайта запрещен.

По всем вопросам обращайтесь по адресу pr@teletrade.global.