- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- La aversión al riesgo no fue excusa para que el AUD/USD subiera, pero sigue siendo negativo en la semana.

- La inflación en EE.UU. supera el 9%, por primera vez desde 1981; las probabilidades de que la Fed suba 100 puntos básicos se sitúan en el 84%.

- La curva de rendimiento de los 2 años -10 años de EE.UU. se invirtió al máximo desde 2001; ¿está la recesión a la vuelta de la esquina?

- Las encuestas sobre la confianza de los consumidores y las empresas de Australia muestran que el pesimismo está aumentando entre los australianos.

El AUD encontró ofertas durante la sesión americana y está subiendo un 0.33% el miércoles después de que un informe del Departamento de Trabajo de EE.UU. mostrara que la inflación de EE.UU. actualiza nuevos máximos de 40 años en medio de un sentimiento de mercado mixto, como muestran las fluctuaciones de las acciones de EE.UU., pero al borde de volverse negativas.

El sentimiento de los inversores es mixto; la curva de rendimiento de los 2 años -10 años de EE.UU. señala una recesión

El AUD/USD cotiza en 0.6776, tras una sesión volátil en la que el par cayó hacia el mínimo diario de 0.6725, seguido de un breve repunte por encima de 0.6800, hasta establecerse en torno al nivel actual.

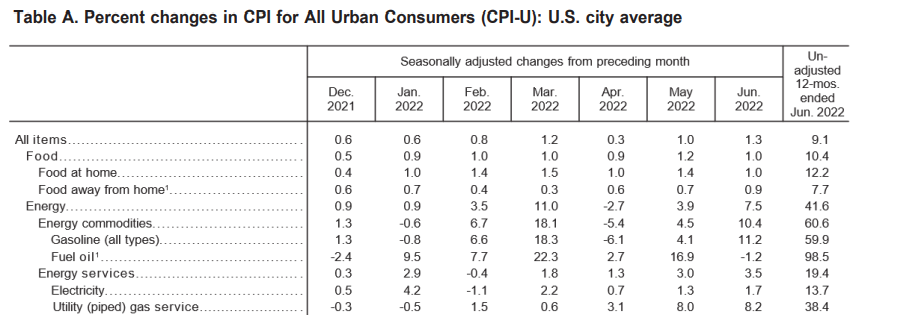

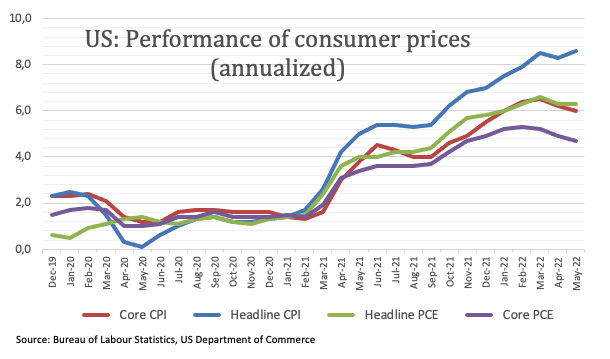

Durante la sesión americana, la Oficina de Estadísticas Laborales de EE.UU. (BLS) informó que la inflación de junio en EE.UU. alcanzó el 9.1% interanual, la lectura más alta desde 1981, superando la lectura anterior del 8.6%. Al mismo tiempo, la inflación que excluye los elementos volátiles como los alimentos y la energía, el llamado IPC básico, subió un 5.9% interanual, menos que el 6% de mayo, pero por encima de las expectativas del 5.7%, lo que refuerza aún más los argumentos a favor de la subida de tipos de la Fed n 75 puntos básicos.

Mientras tanto, los futuros del mercado monetario STIRs han empezado a valorar un 84% de posibilidades de que la Reserva Federal suba 100 puntos básicos, mientras que valoran totalmente una subida de 75 puntos básicos.

Durante la sesión, cabe destacar que la curva de rendimiento de los 2 años -10 años de EE.UU. ha tocado niveles vistos por última vez a finales de 2001, situándose actualmente en el -0.225%, mientras que la curva de los 3 meses -10 años de EE.UU. se desploma más de 30 puntos básicos, hasta el 0.528%, lo que indica que los temores de recesión de los inversores están aumentando.

En cuanto a la economía australiana, la confianza empresarial del pasado lunes mostró que las empresas son cada vez más pesimistas, cayendo a su nivel más bajo en seis meses. A pesar de la mala lectura, el informe reveló algunos aspectos positivos en relación con la utilización de la capacidad y los pedidos futuros. En cuanto a la confianza de los consumidores australianos, la semana pasada cayó un 2.5%.

Qué hay que vigilar

La agenda económica australiana incluirá informes sobre el empleo y las expectativas de inflación de los consumidores. Se espera que el cambio de empleo en Australia para junio sea de 30.000, menos que los 60.000 de mayo, mientras que las expectativas de inflación de los consumidores se prevén en un 6.8%, más que la lectura anterior. Por otro lado, en el calendario económico de EE.UU. se publicarán las solicitudes iniciales de subsidio de desempleo, la inflación de los productores, y los portavoces de la Fed actualizarán el estado de la maltrecha economía estadounidense, con una inflación superior al 9%.

Niveles técnicos clave del AUD/USD

- El yen japonés cae de forma generalizada a pesar de la caída de las acciones.

- La cifra de inflación de EE.UU., por encima de las expectativas, impulsa los rendimientos de EE.UU.

- El USD/JPY alcanza un máximo de 137.86 y luego desciende por debajo de 137.50.

El USD/JPY saltó tras la publicación del IPC de junio en EE.UU. hasta 137.86, alcanzando un nuevo máximo de 24 años. Tras el inicio de la sesión americana retrocedió hasta 137.10. En el momento de escribir este artículo, está volviendo a la zona de 137.50.

La inflación sigue subiendo, y el dólar también

La inflación en junio subió en Estados Unidos hasta el 9.1% (interanual), la más alta desde 1981. La cifra superó el 8.8% del consenso del mercado. Inmediatamente después del informe, el dólar subió a nuevos máximos en todos los ámbitos y luego retrocedió.

La lectura mantiene a la Fed en su camino de subidas agresivas de los tipos de interés. "Harán falta al menos varias lecturas mensuales consecutivas de desaceleración del crecimiento de los precios para que la Reserva Federal crea que tiene la inflación bajo control", dijeron los analistas de Well Fargo.

Los rendimientos estadounidenses alcanzaron máximos semanales tras las cifras y luego retrocedieron, incluso por debajo del nivel que tenían antes de las cifras de inflación. Aunque a corto plazo los participantes en el mercado ven a la Fed subiendo los tipos, las probabilidades de que los recorte en 2023 son cada vez mayores.

En Wall Street, el Dow Jones cae un 0.75% y el Nasdaq un 0.45%. A pesar de la aversión al riesgo, el yen japonés es uno de los que peor se comporta.

El soporte inicial del USD/JPY se sitúa en 137.00/10, seguido de 136.45 (mínimo del 12 de julio). Al alza, 137.60 se está convirtiendo en una resistencia crítica y una consolidación por encima debería abrir las puertas a un nuevo récord y a 138.00.

Niveles técnicos

- El EURUSD rompe dos días de pérdidas, recuperando algo de terreno ante la debilidad del dólar estadounidense.

- El índice de precios al consumo de EE.UU. creció un 1.3% en mayo, el nivel más alto desde 2005.

- Los diferenciales de los tipos de interés entre la Fed y el BCE darán ventaja al USD.

El EUR/USD rebota tras una caída intradía por debajo de la paridad en torno a 0.9997, por primera vez en 20 años, y está protagonizando una recuperación durante la sesión norteamericana del miércoles, impulsada por un informe de inflación estadounidense revelado por el Departamento de Trabajo de EE.UU., que elevó al par hacia el máximo diario en torno a 1.0122, antes de volver a caer por debajo de 1.0100. En el momento de redactar este informe, el EUR/USD cotiza en torno a la zona de 1.0080, con una subida del 0.50%.

EUR/USD rebota de la paridad por la debilidad del dólar estadounidense

Mientras tanto, el índice del dólar estadounidense, que mide el valor del USD frente a una cesta de seis divisas, cae un 0.30%, apoyado por la caída de los rendimientos del Tesoro estadounidense, y se sitúa en 107.827. Además, los temores de recesión se ciernen sobre la curva de rendimiento de los 2 años -10 años de EE.UU., que se mantiene invertida por séptimo día consecutivo, en el -0.161%.

La inflación en EE.UU. supera el 9%

El miércoles, la Oficina de Estadísticas Laborales de EE.UU. informó de que el Índice de Precios al Consumo (IPC) de junio superó las estimaciones del 8,8% interanual y subió un 9,1% interanual en mayo. En cuanto al llamado IPC subyacente, que excluye los artículos volátiles como los alimentos y la energía, se situó en el 5,9%, menos que en mayo pero más de lo estimado. Los principales contribuyentes al aumento de la inflación fueron la gasolina, la vivienda y los alimentos, como muestra el informe del IPC estadounidense.

¿La Reserva Federal subirá 100 puntos básicos?

Mientras tanto, el informe sobre la inflación en EE.UU. ha alimentado la posibilidad de una gran subida de tipos por parte de la Reserva Federal. Los futuros del mercado monetario sobre los tipos de interés a corto plazo (STIRs) muestran que los operadores han descontado totalmente una subida de tipos de 75 puntos básicos para la reunión del 26-27 de julio. Sin embargo, las probabilidades de una subida de tipos de 100 puntos básicos se sitúan en el 82%, lo que deja la puerta abierta a una gran subida debido a la rigidez y a la persistente alta inflación.

El informe sobre la inflación en Alemania no disuade al BCE

A primera hora de la sesión europea, la inflación alemana, medida por el Índice de Precios de Consumo Armonizado (IPCA), subió un 8.2% interanual, en consonancia con la estimación y la publicación anterior. Aunque los temores a una subida de los tipos de interés han disminuido, las probabilidades de que el Banco Central Europeo (BCE) suba los tipos de interés siguen siendo de 25 puntos básicos, pero las probabilidades de 50 puntos básicos han aumentado últimamente hasta el 58%, como muestra STIRs.

Los diferenciales de los tipos de interés del BCE frente a la Fed, un viento en contra para el EURUSD

En julio, ambos bancos, el BCE y la Reserva Federal, celebrarán sus reuniones de política monetaria. Actualmente, el tipo de depósito del BCE se sitúa en menos 0.50%, mientras que el tipo de los fondos federales (FFR) de la Reserva Federal de EE.UU. está en el 1.75%, lo que refuerza el apetito por el dólar. Con la expectativa de que el BCE suba 25 puntos básicos y la Fed se mueva al menos 75 puntos básicos, los diferenciales se ampliarían aún más, hasta el -0,25% (BCE) frente al 2,50% (Fed), lo que significa que el USD mantendría la ventaja, abriendo la puerta a una mayor presión vendedora sobre el EURUSD.

Precio del EURUSD Perspectiva técnica

El EURUSD sigue pesando, como muestra el gráfico diario, con las medias móviles diarias (DMA) situadas muy por encima del tipo de cambio. Sin embargo, debido a que la acción del precio del par se ha extendido demasiado a la baja y el Índice de Fuerza Relativa (RSI) en condiciones de sobreventa, indica que el EUR/USD podría subir brevemente antes de lanzar otro asalto por debajo de la paridad.

Por lo tanto, la primera resistencia del EURUSD sería 1.0100. Un freno por encima expondrá el máximo del 11 de julio en 1.0183, seguido de una prueba de la figura de 1.0200. Por otro lado, el primer soporte del EURUSD sería la paridad. Una ruptura de este último expondría los mínimos de diciembre de 2002 en torno a 0.9859.

- El USD/CAD cotiza dentro de un rango de 120 pips, por cortesía de los datos de nivel 1 de ambos países.

- El Banco de Canadá (BoC) subió los tipos en 100 puntos básicos y seguirá endureciéndolos.

- El índice de precios al consumo (IPC) de junio en EE.UU. subió un 9.1% interanual, el nivel más alto en 40 años.

- La probabilidad de que la Reserva Federal suba los tipos 100 puntos básicos en los futuros del mercado monetario aumentó al 82%.

El USD/CAD se desploma después de que el Banco de Canadá (BoC) llevara a cabo una inesperada subida de tipos de 100 puntos básicos en la reunión de julio, elevando los tipos al 2.50% frente al 2.25% estimado por los participantes en el mercado, y tras una lectura de la inflación en EE.UU. que superó el 9%.

El USD/CAD cotiza en 1.2958 en el momento de escribir este artículo, con el par oscilando en una sesión volátil, alcanzando un mínimo/alto diario en torno al rango de 1.2945-1.3060, una zona en la que el par se mantendrá a menos que un nuevo catalizador rompa el rango.

El USD/CAD está cotizando con volatilidad debido a la sorpresiva subida de tipos del 1% por parte del Banco de Canadá y a una inflación en EE.UU. superior al 9

En su declaración de política monetaria, el Banco de Canadá dijo que el Consejo de Gobierno (GC) decidió adelantar los tipos de interés y subrayó que los tipos tendrán que subir más. El BoC declaró que se espera que la inflación se mantenga en torno al 8% en los próximos meses y que se ha ampliado aún más, con más de la mitad de los componentes del IPC, que han subido más del 5%. Aunque la guerra en Ucrania y las interrupciones de la cadena de suministro son las causantes, las presiones de los precios internos por el exceso de demanda son cada vez más prominentes. El BoC también reconoció que el mercado laboral está tenso y que las crecientes presiones salariales mantendrán la inflación alta.

En cuanto al crecimiento económico, el Banco espera que la economía crezca un 3.5% en 2022, mientras que para el segundo trimestre estima un crecimiento del 4% y un retroceso en el tercer trimestre hasta el 2%.

Mientras tanto, a primera hora del día, la inflación de EE.UU. encabezó las listas con un aumento del 9.1% interanual, lo que supone un nuevo máximo de 4 décadas, según el Departamento de Trabajo de EE.UU., que también reveló que el llamado IPC básico, que excluye los elementos volátiles como los alimentos y la energía, se situó en el 5.9%, por debajo de mayo, pero por encima de lo estimado. Con respecto a la lectura de la inflación más alta, los futuros del mercado monetario STIRs han descontado completamente una subida de tipos de 75 puntos básicos por parte de la Fed. Sin embargo, las probabilidades de una subida de tipos de 100 puntos básicos son del 82%, lo que deja la puerta abierta a un gran movimiento debido a la rigidez y a la persistencia de la alta inflación.

Mientras tanto, el índice del dólar retrocedió desde los máximos diarios, bajando un 0.51%, hasta los 107.628, mientras que los rendimientos del Tesoro estadounidense, liderados por el rendimiento a 10 años, que bajó 4 puntos básicos, situándose por debajo del umbral del 3%.

Qué hay que vigilar

El jueves, la agenda canadiense incluirá las ventas manufactureras intermensuales de mayo. En Estados Unidos, las solicitudes iniciales de subsidio de desempleo, la inflación de los productores y los portavoces de la Fed actualizarán el estado de la maltrecha economía estadounidense, con una inflación superior al 9%.

Niveles técnicos

- El AUD/USD cedió sus ganancias intradía en reacción al IPC estadounidense más alto de lo esperado.

- La formación de un canal de tendencia descendente apunta a una tendencia bajista bien establecida.

- Los intentos de recuperación podrían atraer a nuevos vendedores y permanecerían limitados cerca de 0.6850.

El par AUD/USD experimentó un cambio drástico el miércoles y fue testigo de una venta agresiva cerca de 0.6200 durante los inicios de la sesión americana. El par ha cedido sus ganancias intradía y la última vez que se le vio operar fue en torno a la zona de 0.6750, casi sin cambios en el día.

El dólar estadounidense recuperó la tracción positiva y se disparó a un nuevo máximo de 20 años en reacción a las cifras de inflación de los consumidores estadounidenses, que reafirmaron las expectativas de la Fed. Además, una nueva oleada de ventas en los mercados de renta variable reforzó el dólar como refugio y alejó los flujos del aussie, sensible al riesgo.

Desde el punto de vista técnico, el par AUD/USD ha tendido a la baja durante las últimas cuatro semanas, siguiendo un canal descendente. Esto apunta a una tendencia bajista bien establecida y apoya las perspectivas de pérdidas adicionales a corto plazo. La aparición de nuevas ventas en los niveles más altos valida aún más las perspectivas negativas.

Por lo tanto, un posterior retroceso hacia la zona de 0.6710, o por encima del mínimo de dos años tocado el martes, sigue siendo una clara posibilidad. Un seguimiento de la venta por debajo de la marca de 0,6700 se consideraría un nuevo desencadenante para los operadores bajistas y haría que el par AUD/USD fuera vulnerable a la prueba del soporte del canal descendente, en torno a la zona de 0.6660.

Este último debería actuar como una fuerte base para el par, que si se rompe con decisión debería allanar el camino para una extensión de la trayectoria bajista a corto plazo. El par AUD/USD podría entonces acelerar la caída al nivel redondo 0.6600 antes de caer finalmente a la zona de soporte horizontal de 0.6570.

Por otro lado, el máximo diario, en torno al nivel 0.6200, parece actuar ahora como resistencia inmediata. Cualquier movimiento posterior al alza podría considerarse como una oportunidad de venta y permanecerá limitado cerca del obstáculo de confluencia 0.6850-0.6860, que comprende la SMA de 100 periodos en el gráfico de 4 horas y el extremo superior del canal descendente mencionado anteriormente.

Gráfico de 4 horas del AUD/USD

-637933168239989029.png)

Niveles técnicos

- Banco de Canadá sorprende con suba mayor a la esperada en la tasa.

- El CAD se aprecia en todo el mercado.

El Banco de Canadá (BoC) subió su tasa de interés de referencia en 100 puntos básicos a 2.5%, generando una sorpresa ya que se esperaba un incremento de 75 puntos. El dólar canadiense subió en el mercado luego de conocerse la decisión.

El banco central canadiense apuntó que subestimó la inflación desde el año pasado, debido a factores internacionales. Entre los factores que contribuyeron a fallar con la inflación citan la suba en las commodities, y los problemas de suministro y precios más altos de transporte. Un cuarto de la falla en el pronóstico se debió a factores domésticos, principalmente la suba en los costos del sector inmobiliario.

“La inflación está siendo más alta y más persistente que lo esperado en las proyecciones de abril, y posiblemente se mantenga sobre el 8% en los próximos meses”, explicó el BoC.

Sobre las tasas de interés indicaron que necesitarán subir más y que el ritmo dependerá de la percepción del banco en la economía y la inflación.

El USD/CAD cayó desde 1.3020 hasta 1.2945, aunque luego moderó el retroceso. El dólar está subiendo en el mercado impulsado por los datos de inflación estadounidense.

- El índice revirtió por completo el retroceso inicial y recupera las subidas.

- El dólar opera en máximos de casi 20 años en torno a 108.60.

- La inflación de EE.UU., reflejada en el IPC, subió más de lo esperado en junio.

El dólar, en términos del índice del dólar estadounidense (DXY), consigue dejar atrás el pesimismo inicial y salta a nuevos máximos de ciclo cerca de 108.60 el miércoles.

El índice del dólar estadounidense se mantiene en alza tras el IPC de EE.UU.

El índice avanza hasta la zona de 108.60, un área que se vio por última vez en octubre de 2002, después de que las cifras de inflación de EE.UU. mostraran que los precios al consumo subieron un 9.1% anualizado en junio, superando las estimaciones iniciales. El IPC subyacente, que excluye los costes de los alimentos y la energía, también subió por encima de las expectativas, en un 5.9%, con respecto al año anterior.

Los datos del IPC, más elevados de lo previsto, siguen reforzando la idea de que la Reserva Federal debe endurecer su política monetaria en los próximos meses. De hecho, y según la herramienta FedWatch de CME Group, la probabilidad de una subida de tipos de 75 puntos básicos se redujo a alrededor del 57%, mientras que la posibilidad de un aumento de un punto completo es de casi el 43%.

Lo que hay que tener en cuenta en torno al dólar

El índice subió y alcanzó nuevos máximos del ciclo por encima de 108.00 el miércoles. Sin embargo, el reciente movimiento brusco del dólar podría considerarse en gran medida una respuesta a la aceleración de la caída de la moneda europea.

Se espera que la divergencia de la Reserva Federal frente a la mayoría de sus homólogos del G10 (especialmente el BCE), junto con la efervescencia geopolítica y el resurgimiento de la aversión al riesgo entre los inversores, supongan un soporte adicional para el dólar. Por otro lado, los rumores del mercado sobre una posible recesión en EE.UU. podrían socavar temporalmente la trayectoria ascendente del dólar.

Niveles técnicos

Ahora, el índice sube un 0.22% a 108.40 y una ruptura por encima de 108.58 (máximo del 13 de julio) expondría a 108,74 (máximo mensual de octubre de 2002) y luego a 109.00 (nivel redondo). Por otro lado, el siguiente soporte se sitúa en 103.67 (mínimo semanal del 27 de junio), seguido de 103.41 (mínimo semanal del 16 de junio) y, por último, 101.29 (mínimo mensual del 30 de mayo).

- El dólar se dispara luego del dato de inflación de EE.UU. de junio.

- Expectativa de ajuste monetario agresivo de la Fed impulsa rendimientos de bonos del Tesoro.

- Monedas emergentes se desploman, varias en mínimos históricos contra el dólar.

- USD/MXN sube hasta la zona de 21.00, avanza por tercer día en forma consecutiva.

El USD/MXN está subiendo por tercer día en forma consecutiva y trepó hasta 20.99, tras el dato de inflación de EE.UU. El par llegó hasta el nivel más elevado desde mediados de marzo y luego retrocedió por debajo de 20.90.

El dato clave de inflación de junio mostró una suba del 9.1% (anual), siendo mayor a las expectativas y el dato más alto desde 1981. Esto hizo subir al dólar en todos los frentes, presionó a la baja las acciones y a los metales. Hasta las criptomonedas cayeron.

Varias monedas emergentes cayeron a mínimos récord contra el dólar, como el peso chileno, antes de recuperar algo de terreno. La combinación de una caída en los mercados de renta variable junto con tasas de interés más altas en EE.UU. es un combustible para el dólar frente a las emergentes.

El USD/MXN tiene una resistencia en 20.90 y de afirmarse por encima quedará listo para ir de nuevo a probar 21.00. El quiebre por encima lo dejará habilitado para una extensión alcista. Un retroceso debajo de 20.70 por el contrario, aliviaría la presión y podría llevar a una corrección mayor a 20.45.

Niveles técnicos

- El DXY marca máximos en décadas, los rendimientos de bonos del Tesoro saltan.

- El EUR/USD en mínimos en años debajo de la paridad.

- Monedas emergentes también caen fuerte.

El dato de inflación de EE.UU. resultó mayor al esperado en junio lo que reforzó las expectativas de subas agresivas en la tasa de interés por parte de la Reserva Federal, activando un rally del dólar y tirando abajo a las acciones.

El DXY está en máximos en décadas sobre 108.50, mientras que al mismo tiempo los rendimientos de los bonos al Tesoro se dispararon. El bono a 10 años pasó desde 2.95% a 3.06%, mientras que el tramo a 30 años desde 3.15% a 3.22%. Esto reflejó las expectativas de más ajuste por parte de la Fed.

Los futuros de Wall Street pasaron de terreno positivo a presentar fuertes caídas en cuestión de minutos. Los futuros del Nasdaq caen 2.10% y los del S&P 500 pierden 1.50%.

La aversión al riesgo junto con la suba en rendimientos de bonos del Tesoro implicó una inyección de combustible al dólar y un factor de presión negativo para las monedas de mercados emergentes. El USD/MXN trepó hacia 21.00, alcanzando máximos en meses, mientras que el USD/CLP saltó a máximo récord.

El EUR/USD cayó hasta 0.9998, antes que de rebotar levemente. El GBP/USD pasó de 1.1930 a estar por debajo de 1.1850. El USD/JPY superó 137.50 y el AUD/USD cayó debajo de 0.6750.

El oro perdió más de 20$ y descendió hacia 1700$, el nivel más bajo desde agosto de 2021. Incluso el Bitcoin se vio afectado y perdió 1000$ cayendo hasta 18800$.

- El EUR/JPY moderó dos caídas diarias consecutivas el miércoles.

- La línea de resistencia en torno a 140.00 limita las subidas hasta el momento.

El EUR/JPY consigue reunir algo de tracción al alza en torno a 138.00 el miércoles.

Mientras tanto, el cruce sigue bajo presión en medio del rebote en curso desde los mínimos de julio en la región de 136.80 (8 de julio). Mientras el cruce siga operando por debajo de la línea de resistencia de 4 meses en torno a 140.00, las pérdidas adicionales deberían permanecer en el pipelie.

Dicho esto, la continuación de la tendencia a la baja podría volver a visitar la SMA de 100 días en 136,24 por delante del soporte menor en 133.92 (mínimo del 19 de mayo).

A largo plazo, la postura constructiva en el cruce sigue estando bien apuntalada por la SMA de 200 días en 133.21.

Gráfico diario del EUR/JPY

Niveles técnicos

- Precios aceleran la suba en junio en EE.UU.

- IPC trepa al 9.1% en un año, el nivel más alto desde noviembre de 1981.

- El dólar sube fuertemente en el mercado ante expectativas de más subas de tasas de la Fed.

El Índice de Precios al Consumidor subió 1.3% en junio, por encima del incremento esperado del 1.1% y mayor al del 1% de mayo. La tasa anual pasó de 8.6% a 9.1%, superando al 8.8% del consenso del mercado y la cifra más elevada desde noviembre de 1981.

El ICP subyacente tuvo una suba del 0.7% en junio, que también fue superior al 0.6% esperado. La tasa anual de este indicador descendió desde 6% a 5.9%, contra la lectura esperada del 5.8%.

El dólar se disparó luego del dato y contribuyó a reafirmar las expectativas de una continuidad en el ajuste agresivo por parte de la Reserva Federal. Los rendimientos de los bonos del Tesoro se dispararon con la tasa a 10 años saltando desde 2.95% a 3.05%. El DXY regresó a la zona de máximos en décadas sobre 108.50.

Más adelante el miércoles se publicará el Libro Beige de la Fed y las cuentas fiscales federales. El Banco de Canadá anunciará su decisión de política monetaria.

- GBP/USD rebota en 1.1870 y vuelve a la zona de máximos diarios.

- Reino Unido: datos de crecimiento de mayo superan las expectativas.

- EE.UU. reporta inflación de junio a las 12:30 GMT.

El GBP/USD está subiendo el miércoles y extiende la recuperación desde el mínimo en dos años que alcanzó el martes cerca de 1.1800. El par llegó hasta 1.1936, el máximo en dos días, tras datos del Reino Unido e impulsado por un dólar más estable.

El billete verde está cayendo en forma modesta, en la previa de datos importantes de EE.UU. A las 12:30 GMT se publicará el dato de inflación de junio que se espera muestre una suba desde 8.6% a 8.8%, con lo que alcanzará un nuevo máximo de ciclo.

En el Reino Unido se conoció la lectura de PIB de mayo que mostró una sorpresa positiva con un crecimiento del 0.5%, con dato de actividad mayores a los esperados tanto en el sector manufacturero como en el de servicios. Además se revisaron al alza las cifras de marzo y de abril.

En términos semanales el GBP/USD aún va camino a la tercera caída semanal consecutiva y la sexta de las últimas siete semanas. Lo positivo es que por el momento ha conseguido alejarse del mínimo lo que puede ser una señal positiva.

La tendencia dominante sigue siendo bajista. En el corto plazo, la zona de 1.1925/30 es la primera resistencia por delante luego seguirá 1.1970 seguido de 1.2000. En la dirección contraria, en 1.1870 hay un soporte clave que de ceder dejará expuesto el siguiente nivel en 1.1830/35, la última protección para el mínimo de 1.1805.

Niveles técnicos

- Corrección del dólar y mercados estables favorecen nueva suba del AUD/USD.

- Foco del mercado pasa a centrarse en el dato de inflación de EE.UU.

- El jueves en Australia se publicará el reporte de empleo.

El AUD/USD está subiendo por segundo día en forma consecutiva, extendiendo el rebote desde la zona de 0.6700 y se acerca a 0.6800. El par alcanzó un máximo de dos días en 0.6796.

El par consiguió regresar sobre 0.6760, ganado apoyo para más subas. En caso de extender el avance la resistencia próxima es 0.6820, seguido de 0.6850. En la dirección contraria, en 0.6745 el primer soporte que de ser quebrado dejaría expuesto el mínimo de la semana en 0.6709 (mínimo de la semana y en dos años).

Mercado en calma a la espera del dato de inflación

El dólar opera con modestas bajas, y con cierta estabilidad en un contexto de calma en los mercados financieros el miércoles, por lo menos en la previa de la apertura de Wall Street.

El calendario económico muestra por delante el dato de inflación de EE.UU. de junio que se espera aumente desde 8.6% a 8.8%, lo que sería un nuevo máximo en 40 años. Más tarde se publicarán cifras fiscales de junio y el Reserva Federal publicará el Libro Beige sobre el estado de la economía. El jueves será el turno del reporte de empleo de Australia de junio. Los datos podrían tener un fuerte impacto en el mercado a través de las expectativas de política monetaria.

Se espera una suba de 50 o 75 puntos básicos para la próxima reunión de la Fed. En lo que respecta al Banco de la Reserva de Australia analistas ven posible otra suba de 50 puntos básicos en agosto. Un dato clave para eso será el dato de inflación del segundo trimestre a conocerse el 27 de julio.

Niveles técnicos

- El EURUSD sigue bajo presión cerca del nivel de la paridad.

- El dólar se muestra cauteloso antes de las publicaciones clave.

- La atención de los mercados se centrará en las cifras de inflación IPC de Estados Unidos.

El precio del EURUSD sigue navegando por el extremo inferior de su rango reciente, cerca de la zona de la paridad, siempre en medio de la debilidad generalizada que existe desde finales de junio. Por lo tanto, el par ha entrado en la tercera semana consecutiva con pérdidas, incluyendo una caída a 0.9999 (12 de julio) por primera vez desde octubre de 2002.

La persistencia de los rumores sobre una recesión en Estados Unidos y en la Unión Europea ha pesado en el sentimiento de los inversores en las últimas semanas y ha provocado el resurgimiento de la aversión al riesgo, lo que a su vez se ha traducido en una fortaleza adicional en el dólar. La mayor demanda del dólar llevó al índice del dólar DXY a la zona de 108.00, niveles que se alcanzaron por última vez en diciembre de 2002.

De la mano de los rumores del mercado en torno a la desaceleración de la economía mundial, llegan las perspectivas de un mayor endurecimiento por parte de la Reserva Federal, que se espera que aumente el rango objetivo de los fondos federales (FFTR) en 75 puntos básicos en la reunión del 27 de julio. En este sentido, y según la herramienta FedWatch del CME Group, la probabilidad de dicha subida supera ahora el 90%, desde poco más del 9% de hace un mes.

Será clave para lo anterior la publicación de la tasa de Inflación de EE.UU. más tarde el miércoles, donde el consenso espera que los precios al consumidor IPC hayan subido un 8.8% anualizado en junio y un 5.7% en lo que respecta al IPC subyacente, desde el 8.6% y el 6.0% de mayo, respectivamente.

Un papel clave en la fuerte depreciación de la moneda común en las últimas semanas ha sido la inacción del B CE a la hora de desvelar sus planes para diseñar una herramienta anti-fragmentación, especialmente a medida que los mercados se acercan a la cita de julio, en la que se prevé que el banco central inicie el ciclo de subidas en 25 puntos básicos. Los responsables de la fijación de tasas del BCE también se han manifestado a favor de una subida mayor en septiembre (¿75 puntos básicos?), aunque el impacto en el espacio de las divisas, y particularmente en el euro, ha sido inexistente.

EURUSD Perspectiva técnica a corto plazo

El par EURUSD sigue bajo presión y no se debe descartar todavía una ruptura del nivel de la paridad. Sin embargo, una caída sostenida por debajo de esta región parece difícil de prever.

Una ruptura por debajo de 1.0000 debería exponer una posible prueba del mínimo de diciembre de 2002 en 0.9859 antes del mínimo de octubre de 2002 en 0.9685. No hay mucho que decir al respecto por el momento, donde los alcistas deberían encontrar el obstáculo inicial en la SMA temporal de 55 días, hoy en 1.0506. Más allá de este nivel surge la línea de resistencia de 5 meses en torno a 1.0560, que si se supera debería mitigar un poco la presión bajista y ayudar al pa a desafiar el máximo de 1.0617 (27 de junio).

Además, las actuales condiciones de sobreventa, según el RSI diario en torno a 27, podrían desencadenar una corrección al alza, aunque se espera que sea de corta duración y también podría considerarse como una oportunidad de venta.

La producción industrial de la Eurozona aumentó más de lo previsto en mayo, según los datos oficiales publicados por Eurostat el miércoles, lo que sugiere un repunte gradual de la actividad del sector manufacturero del bloque.

La producción industrial del viejo continente subió un 0.8% intermensual, frente a la subida del 0.3% prevista y el 0.5% anterior.

En términos anuales, la producción industrial aumentó un 1.6% en mayo, frente al crecimiento del 0.3% previsto y el -2.5% de abril.

Acerca de la producción industrial de la Eurozona

La producción industrial que publica la oficina de estadísticas de la Comisión Europea, Eurostat, mide la producción de las fábricas y minas de la Eurozona. Los cambios en la tendencia de la producción industrial se siguen con mucha atención como un indicador de la fortaleza del sector manufacturero. Una lectura superior a lo anticipado es alcista para el euro, mientras que una lectura inferior es bajista.

El EUR/USD probó fuertemente el nivel de paridad el martes. En opinión de los analistas de ING, los riesgos de una ruptura por debajo de la paridad siguen siendo altos.

La incertidumbre en torno a la reducción del suministro de gas por parte de Rusia impedirá una recuperación

"El dólar debería seguir firme hoy en torno a la publicación del IPC de EE.UU.. Un gran salto en la inflación (no es nuestro caso base, pero es posible) podría ser el detonante de otra ronda de apreciación del dólar y potencialmente de una ruptura por debajo de la paridad en el EUR/USD."

"En el frente europeo, la persistente incertidumbre en torno a una posible reducción del suministro de gas por parte de Rusia puede seguir impidiendo una recuperación del euro por ahora."

"Seguimos pensando que las posibilidades de una ruptura por debajo de la paridad son mayores que un rebote importante en el EUR/USD. Si vemos una ruptura a la baja, sospechamos que es posible una nueva caída técnica hasta la zona de 0.9800-0.9900."

- El EUR/GBP rompe por debajo de la SMA de 200 días y cae a un mínimo de dos meses el miércoles.

- Los temores a una recesión pesan sobre la moneda común y actúan como viento en contra para el cruce.

- Las grandes expectativas sobre la subida de tasas del BoE y los datos optimistas del Reino Unido contribuyen a la mejora de la libra esterlina.

El cruce EUR/GBP ha sido testigo de algunas ventas el miércoles y ha roto por debajo del importante soporte de la SMA de 200 días. El par ha caído a mínimos en torno a 0.8410-0.8405 durante la primera parte de la sesión europea.

A los inversores les sigue preocupando que la crisis energética en Europa pueda arrastrar la economía de la región a una recesión más rápida y profunda. La eurozona también se enfrenta al riesgo de una mayor fragmentación en medio de la reciente y fuerte subida de los costes de los préstamos de los países más endeudados debido al plan de endurecimiento del Banco Central Europeo. Este hecho se considera un factor clave en el bajo rendimiento relativo de la moneda común y ha ejercido cierta presión a la baja sobre el cruce EUR/GBP.

Por otro lado, la libra esterlina se vio respaldada por el aumento de las probabilidades de una subida de tasas de 50 puntos básicos por parte del Banco de Inglaterra en agosto, que obtuvo un soporte adicional de las publicaciones macroeconómicas del Reino Unido del miércoles. La Oficina de Estadísticas Nacionales del Reino Unido informó de que la economía registró un crecimiento del 0.5% en mayo, frente a la previsión de una lectura plana. Esta cifra también supuso un fuerte rebote respecto a la contracción del 0.3% registrada en abril y estuvo acompañada de datos más sólidos del sector industrial británico.

De hecho, la producción manufacturera británica aumentó un 1.4% intermensual en mayo, frente al 0.1% previsto y la caída del 0.6% registrada en abril. Además, la producción industrial total también superó las estimaciones y aumentó un 0.9% en mayo, frente al descenso del 0.1% del mes anterior. Aparte de esto, se consideró que la tenue acción de los precios del dólar estadounidense fue otro factor que benefició a la libra esterlina, lo que a su vez contribuyó al tono de ventas que rodea al cruce EUR/GBP.

Con el último movimiento a la baja, parece haberse confirmado una ruptura bajista a corto plazo por debajo de una media móvil técnicamente significativa. Dicho esto, la caída parece limitada en medio de la preocupación de que el controvertido proyecto de ley sobre el protocolo de Irlanda del Norte del gobierno británico pueda desencadenar una guerra comercial con la Unión Europea. Por ello, es prudente esperar a una ruptura por debajo de 0.8400 antes de posicionarse para una nueva caída del cruce EUR/GBP.

EUR/GBP niveles técnicos

El responsable de políticas del Banco Central Europeo (BCE), François Villeroy de Galhau, ha declarado el miércoles que la inflación se mantendrá alta hasta el año que viene, y luego debería bajar en 2023.

No se ha informado de nada más al respecto.

Parece cada vez más probable que el USD/JPY siga subiendo hasta la zona de 138.00/138.50 en las próximas semanas, según comentan los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que 'es poco probable que el USD/JPY avance mucho más' y esperamos que el USD/JPY 'se moviera lateralmente entre 136.60 y 137.80'. Posteriormente, el USD/JPY cotizó lateralmente dentro de un rango de 136.60/137.80. La acción del precio parecen formar parte de una consolidación y es probable que el USD/JPY cotice entre 136.50 y 137.50 hoy."

Próximas 1-3 semanas: "Ayer (12 de julio, USD/JPY en 137,20), indicamos que el riesgo para el USD/JPY se ha desplazado al alza y el USD/JPY podría avanzar más hacia 138.00 y hasta 138.50. Por el momento no hay cambios en nuestra opinión. Sin embargo, una ruptura de 136.00 (sin cambios en el nivel de 'fuerte soporte' de ayer) invalidaría nuestra opinión de un USD/JPY más alto."

En opinión de los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang, sigue siendo probable una caída por debajo de 1.1800 en el GBP/USD a corto plazo.

Comentarios destacados

Vista de 24 horas: "Esperábamos que el GBP/USD bajara ayer, pero opinamos que 'cualquier debilidad podría limitarse a una prueba de 1.1850'. Indicamos que 'es poco probable que el soporte principal en 1.1800 se vea amenazado'. La debilidad prevista superó nuestras expectativas, ya que el GBP/USD se desplomó hasta un mínimo de 1.1808 antes de rebotar para terminar el día con pocos cambios en 1.1885 (-0.08%). El rebote en medio de condiciones de sobreventa sugiere que es poco probable que el GBP/USD se debilite más. Para hoy, es más probable que el GBP/USD cotice entre 1.1825 y 1.1925".

Próximas 1 a 3 semanas: "Ayer (12 de julio, GBP/USD en 1.1910) nos volvimos negativos en el GBP/USD e indicamos que podría cotizar con un sesgo bajista hacia 1.1800. Nuestra visión de un GBP/USD más débil no era errónea, pero no esperábamos que se acercara tan rápidamente a 1.1800 (el GBP/USD cayó a 1.1808 durante las horas de Londres). Aunque el impulso bajista no ha mejorado mucho, la posibilidad de que el GBP/USD rompa 1,1800 ha aumentado. Una ruptura de 1.1800 cambiaría el enfoque hacia 1.1750. El riesgo a la baja está intacto mientras eñ GBP/USD no se mueva por encima de 1.1980 (el nivel de 'fuerte resistencia' estaba ayer en 1.2010)."

La recuperación del sector industrial británico cobró fuerza en mayo, según los últimos datos de producción industrial y de manufactura del Reino Unido publicados por la Oficina de Estadísticas Nacionales (ONS) el miércoles.

La producción manufacturera fue del 1.4% intermensual en mayo, frente al 0.1% previsto y el -0.6% registrado en abril, mientras que la producción industrial total fue del 0.9%, frente al 0% previsto y el -0.1% anterior.

En términos anuales, la producción manufacturera del Reino Unido se situó en el 2.3% en mayo, superando las expectativas del 0.3%. La producción industrial total aumentó un 1.4% en el quinto mes del año, frente al -0.5% previsto y el 1.6% anterior.

Por otra parte, se publicaron las cifras de la balanza comercial de bienes del Reino Unido, que llegó a 21.445 millones de libras en mayo, frente a los 20.401 millones de libras previstos y los 21.552 millones de libras anteriores. La balanza comercial total (no comunitaria) se situó en 10.367 millones de libras en mayo, frente a los 11.408 millones anteriores.

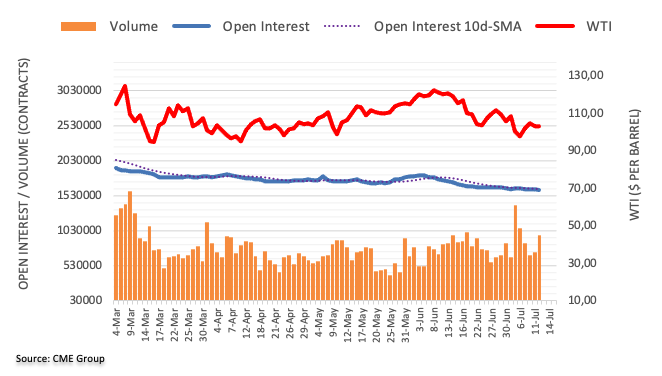

Teniendo en cuenta los datos avanzados del CME Group para los mercados de futuros del petróleo crudo, el interés abierto se redujo por segunda sesión consecutiva el martes, ahora en sólo 781 contratos. El volumen, en cambio, subió por segunda sesión consecutiva, esta vez en unos 240.300 contratos.

El WTI parece tener soporte en torno a la SMA de 200 días

El fuerte retroceso del martes en los precios del WTI se produjo en medio de un pequeño repunte del interés abierto, lo que podría ser indicativo de que un retroceso más profundo no podría ser favorecido a muy corto plazo. Mientras tanto, la SMA de 200 días, en 93.98$, sigue soportando la caída por el momento.

Los estrategas de divisas del UOB Group Lee Sue Ann y Quek Ser Leang señalan que el EUR/USD podría caer hasta 0.9960 y 0.9920 en las próximas semanas.

Comentarios destacados

Vista de 24 horas: "Ayer destacamos que el EUR/USD 'podría romper el soporte crítico de 1.0000, pero podría no ser capaz de mantenerse por debajo de este nivel'. Posteriormente, el EUR/USD cayó hasta 0.9998 antes de rebotar y cerrar con pocos cambios en 1.0036 (-0.03%). La presión a la baja parece haber cedido y es probable que el EUR/USD cotice de forma lateral durante el día de hoy, esperándose que se sitúe dentro de un rango de 1.0000/1.0070".

Próximas 1-3 semanas: "Ayer (12 de julio, EUR/USD en 1,0045) destacamos que el sólido impulso bajista sugiere que no sería sorprendente una ruptura de 1.0000. Indicamos que los próximos niveles en los que centrarse son 0.9960 y 0.9920. Posteriormente, el EUR/USD cayó hasta 0.9998 antes de rebotar. A pesar del rebote, el EUR/USD sigue siendo débil y los próximos niveles a vigilar están en 0.9960 y 0.9920. En general, sólo una ruptura de 1.0150 (el nivel de 'resistencia fuerte' estaba ayer en 1.0180) indicaría que la debilidad del EUR/USD iniciada hace unas dos semanas se ha estabilizado."

©2000-2026. Todos los derechos reservados.

El sitio es administrado por Teletrade D.J. LLC 2351 LLC 2022 (Euro House, Richmond Hill Road, Kingstown, VC0100, St. Vincent and the Grenadines).

La información presentada en el sitio, no es una base para tomar decisiones de inversión y es proporcionada sólo con fines informativos.

La empresa no atiende ni presta servicio a clientes residentes en Estados Unidos, Canadá y los países incluidos en la lista negra del FATF.

La realización de operaciones comerciales en los mercados financieros con instrumentos financieros de margen, abre grandes oportunidades y permite a los inversores que estén dispuestos a correr riesgos a obtener altos rendimientos, pero al mismo tiempo conlleva un nivel de riesgo de pérdidas potencialmente alto. Por lo tanto, antes de comenzar a comercializar, se debe tomar de manera responsable a la cuestión de elegir la estrategia de inversión correspondiente, teniendo en cuenta los recursos disponibles.

Uso de información: al usar completamente o parcialmente los materiales del sitio, el enlace a TeleTrade como fuente de información es obligatorio. El uso de materiales en Internet debe ir acompañado de un hipervínculo al sitio teletrade.org. Importación automática de materiales e información del sitio está prohibida.

Para cualquier duda o pregunta, póngase en contacto con pr@teletrade.global.