- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

El par EUR/USD podría situarse cerca de 1.1500 a finales de 2024, informan los economistas de ING.

Se requiere una dosis de paciencia

Mantenemos una previsión de 1.1500 para el EUR/USD a finales de año, pero prevemos un rango de fluctuación a corto plazo.

Aunque una reevaluación del agresivo ciclo de relajación del Banco Central Europeo podría ser en teoría positiva para el euro, el deterioro del entorno de inversión podría frenar cualquier avance considerable a corto plazo del EUR/USD y de otras divisas sensibles al riesgo.

EUR/USD - 1 mes en 1.0800 -3 meses en 1.0800 6 meses en 1.1000 - 12 meses en 1.1500

La recuperación del AUD/USD de finales de 2023 se ha moderado modestamente a principios de 2024. Los economistas de Danske Bank analizan las perspectivas del par.

AUD/USD sigue firmemente en manos del sentimiento de riesgo global

Con los indicadores australianos apuntando firmemente a la baja, y los datos económicos de EE.UU. aún sólidos, esperamos que las tasas relativas y el crecimiento pesen sobre el AUD/USD en el futuro.

El AUD/USD sigue firmemente en manos del sentimiento de riesgo global, donde las perspectivas de inflación y recortes de tasas siguen siendo un factor clave.

En general, pensamos que la Fed optará por un ritmo más gradual para los recortes de tasas, lo que será un factor de soporte para el USD amplio. Mantenemos sin cambios nuestro perfil de previsión a la baja.

Previsión del AUD/USD: 0.6600 (1 mes), 0.6400 (3 meses), 0.6300 (6 meses), 0.6200 (12 meses)

La presidenta de la Reserva Federal (Fed) de San Francisco, Mary C. Daly, ha sido noticia por segunda vez este viernes, ampliando las declaraciones que hizo durante una entrevista con Fox Business a primera hora del día.

Declaraciones destacadas:

- La política de la Fed sigue en un buen lugar, al igual que la economía estadounidense.

- Hay que ser pacientes, aún queda mucho trabajo por hacer.

- La Fed no quiere relajar su política demasiado pronto ni tratar de reducir la inflación con demasiada rapidez.

- 2024 se centrará en la calibración de la política.

- Una relajación demasiado rápida o antes de alcanzar el objetivo del 2% sería demasiado perjudicial.

- El GBP/JPY fluctúa, afectado por el IPC japonés y las débiles ventas minoristas del Reino Unido; actualmente en 188.11.

- La tendencia alcista persiste, pero un cierre por debajo de 188.22 podría desencadenar un retroceso hacia 187.00 y posibles niveles de soporte.

- Romper por encima de 188.00 prepara el terreno para nuevas subidas, con el objetivo de alcanzar el máximo del año en 188.92 y, potencialmente, llegar a 190.00.

El GBP/JPY se tambalea a última hora de la sesión norteamericana, pero de momento ha perdido un 0.05% tras cotizar dentro de un rango de 150 puntos, gracias a los datos del IPC de Japón y a unas ventas minoristas más débiles en el Reino Unido. Por lo tanto, el par viajó dentro de su máximo y mínimo diario de ocho años de 188.92/187.40 antes de establecerse en las tasas de cambio actuales. En el momento de escribir estas líneas, el cruce cotiza en 188.11.

Desde un punto de vista técnico, el par sigue siendo alcista, pero un cierre diario por debajo del 18 de enero, en 188.22, podría abrir inicialmente la puerta a un retroceso hacia 187.00. Un mayor sentimiento bajista podría arrastrar a la tasa de GBP/JPY hacia el Tenkan-Sen en 185.84 antes de desafiar el Senkou Span A en 184.74.

Por el contrario, un cierre diario por encima de 188.00 podría allanar el camino para nuevas subidas, con el máximo del año hasta la fecha en 188.92, antes de 189.00. Se prevé que el tipo de cambio siga subiendo una vez que se alcancen esos niveles. Una vez superados estos niveles, el yen podría seguir subiendo hasta 190.00.

Acción del precio GBP/JPY - Gráfico Diario

GBP/JPY Niveles técnicos

La presidenta de la Reserva Federal (Fed) de San Francisco, Mary C. Daly, habló sobre las perspectivas políticas de la Fed durante una entrevista en Fox Business el viernes.

Presidenta de la Fed de San Francisco desde 2018, Mary C. Daly pasará de ser miembro suplente con derecho a voto a miembro de pleno derecho para la rotación de la presidencia de la Fed de 2024 cuando la Fed se reúna el próximo 31 de enero, y votará directamente sobre las operaciones de tasas a lo largo del año fiscal.

Lo más destacado

- Mary Daly dice que los primeros indicios de debilitamiento del mercado laboral podrían desencadenar ajustes de la política monetaria.

- También es importante vigilar cualquier aumento de las tasas de morosidad como indicador temprano de debilidad económica.

- La Fed necesita que la inflación siga una trayectoria constante hacia el 2%, necesita más pruebas para confiar en los ajustes de las tasas.

- Los mercados son prematuros al pensar que los recortes de tasas están a la vuelta de la esquina.

- Es demasiado pronto para declarar la victoria sobre la inflación.

- El AUD/JPY sube al final de la sesión, con el soporte de un sentimiento de apetito de riesgo alimentado por el avance de Wall Street.

- Los compradores tienen el control mientras el par supera 97.00, con el objetivo de un cierre diario por encima de 98.00 para seguir ganando.

- A pesar de la subida, persisten los riesgos de retroceso; los vendedores podrían apuntar a niveles inferiores a 97.00 por el impulso bajista.

El AUD/JPY sube a última hora de la sesión norteamericana del viernes, auspiciado por un impulso de apetito de riesgo, ya que el avance de Wall Street podría apreciarlo. Por lo tanto, los pares de refugio seguro se ven presionados mientras que los rendimientos del Tesoro de EE.UU. retroceden, un viento de cola para los activos de mayor riesgo. En el momento de escribir estas líneas, el par AUD/JPY opera en 97.79, marcando un nuevo máximo de seis días.

El par comenzó la semana en torno a los mínimos de la semana, por debajo del Tenkan-Sen, pero la tasa de cambio AUD/JPY ya estaba por encima de la Nube de Ichimoku (Kumo), lo que sugiere que los compradores estaban al mando. En consecuencia, recuperaron 97.00 y, el viernes, ampliaron sus ganancias. Aún así, sigue habiendo riesgos de retroceso, ya que los compradores necesitan un cierre diario por encima de 98.00 para poder mantener la esperanza de probar el máximo del año pasado de 98.58. Una vez superados estos niveles, la siguiente parada sería 99.00.

Para los bajistas, los vendedores necesitan llevar los precios por debajo de 97.00, a través del Tenkan Sen en 96.97, hacia el mínimo del 16 de enero en 96.58. Una ruptura de este último nivel expondría a los vendedores a una caída. Una ruptura de este último expondrá el Kijun-Sen en 96.18, antes del Senkou Span B y A, cada uno en 96.14 y 96.01.

Acción del precio del AUD/JPY - Gráfico Diario

Niveles técnicos clave del AUD/JPY

- El par USD/JPY registra ligeras ganancias y se sitúa en 148.25.

- No se esperan cambios en la política monetaria en la reunión del BOJ de la semana que viene; habrá que estar atentos a las orientaciones.

- A pesar de los matices bajistas en el gráfico de cuatro horas, el posicionamiento del par por encima de las SMA de 20,100,200 días indica un control alcista más amplio.

En la sesión del viernes, se observó al USD/JPY levemente en alza, actualmente se comercia en 148.25, y cerrará una semana ganadora del 2%. En el gráfico diario predominan los sentimientos alcistas, y los alcistas mantienen firmemente su postura, aunque parecen tomarse una pausa. La semana que viene, los alcistas podrían recibir un nuevo impulso si el Banco de Japón no da pistas adicionales sobre sus planes de política monetaria.

En cuanto al Dólar, sigue resistiendo gracias a la recuperación de los rendimientos estadounidenses y a los datos positivos de la Universidad de Michigan sobre el sentimiento de los consumidores, que dieron un impulso adicional al Dólar. La semana que viene, los mercados estarán atentos a las cifras del Gasto en Consumo Personal (PCE) de diciembre, el indicador de inflación preferido de la Reserva Federal (Fed), para seguir haciendo apuestas sobre la próxima decisión. Las expectativas moderadas se han suavizado un poco esta semana, pero siguen siendo altas y, según la herramienta FedWatch de CME, las probabilidades de recortes en marzo y mayo se sitúan en torno al 50% y el 45%, respectivamente.

Análisis Técnico del USD/JPY

Desde el punto de vista diario, los indicadores técnicos reflejan fortaleza alcista, manteniendo un posicionamiento alcista, pero los compradores están perdiendo fuelle. El índice de fuerza relativa (RSI) demuestra una leve inclinación positiva dentro de la región positiva, mientras que las barras verdes planas de la divergencia de convergencia de media móvil (MACD) confirman aún más una perspectiva positiva, pero con una leve desaceleración. Además, el par se sitúa claramente por encima de las medias móviles simples (SMA) de 20, 100 y 200 días, lo que indica que el impulso comprador supera cualquier matiz bajista, dando a los alcistas el mando general.

USD/JPY gráfico diario

-638412895432125121.png)

- El CHF retrocede en la semana y el USD/CHF alcanza máximos de 6 semanas.

- Los precios de producción e importación en Suiza: nuevos descensos en diciembre.

- Jordan de SNB: la apreciación del CHF amenaza la estabilidad de la inflación suiza.

El Franco suizo (CHF) volvió a caer el viernes, ampliando sus recientes pérdidas, mientras el mercado retrocede ante la masiva acumulación de inversiones en la divisa helvética. El USD/CHF ha subido alrededor de un 4.5% desde el mínimo de finales de diciembre de 0.8332, mínimo de 12 años para el par.

Suiza goza de un entorno económico muy diferente al de sus vecinos europeos inmediatos, con una inflación que ya se sitúa dentro del objetivo máximo del 2% fijado por el Banco Nacional Suizo (SNB) y una economía nacional obstinadamente saneada.

El CHF ganó un valor significativo hasta 2023, subiendo casi un 18% de abajo a arriba frente al Dólar estadounidense (USD) desde el máximo de 1.1047 USD/CHF en el tercer trimestre de 2022. Con el popular CHF superando las valoraciones y obstaculizando la capacidad del SNB para afinar la política utilizando las reservas de divisas, el SNB lanzó recientemente una advertencia a los mercados más amplios de que si el CHF continúa apreciándose, comenzará a transferir la presión desinflacionaria directamente a la economía suiza.

Tras haber luchado contra un ciclo de desinflación en el pasado, el SNB no tiene prisa por verse inmerso de nuevo en el mismo escenario. Por el momento, parece que los mercados han hecho caso al presidente del SNB, Thomas Jordan, y el USD/CHF se encamina hacia su mejor rendimiento semanal desde finales de 2022.

Perspectivas técnicas del USD/CHF

Esta semana, el Dólar estadounidense ha subido alrededor de un 1.85% frente al Franco suizo, desde las primeras ofertas del lunes cerca de 0.8525, tocando la zona de 0.8700 el viernes de cara al cierre de la semana.

El USD/CHF se prepara para su primer desafío técnico desde que encontró el suelo a finales de diciembre, con el par empujando directamente a la resistencia técnica de la media móvil simple (SMA) de 50 días en la segunda mitad de la semana de comercio.

Otro techo técnico se sitúa en la SMA de 200 días cerca de 0.8850, con barreras técnicas a corto plazo en la zona de 0.880, donde el par alcanzó su último máximo.

USD/CHF Gráfico horario

USD/CHF Gráfico Diario

- Caída de las ventas minoristas: La Libra esterlina cae frente al Dólar estadounidense, ya que las ventas minoristas del Reino Unido registran un sorprendente descenso intermensual del -3.2%.

- Preocupación por la política del BOE: Los sombríos datos de ventas minoristas suscitan dudas sobre el endurecimiento de la política del Banco de Inglaterra en medio de los temores de recesión.

- Influencia de los datos mixtos de EE.UU: El par GBP/USD se ve afectado por los datos mixtos de EE.UU., con una mejora del sentimiento de los consumidores pero una caída de las ventas de viviendas.

La Libra esterlina (GBP) cayó frente al Dólar estadounidense (USD) después de que la Oficina Nacional de Estadísticas (ONS) publicara las ventas minoristas que se desplomaron bruscamente, lo que podría disuadir al Banco de Inglaterra (BoE) de mantener una política restrictiva sin que la economía entre en recesión. Los datos mixtos de los Estados Unidos (EE.UU.) auspiciaron un retroceso en las principales divisas, ya que el par GBP/USD opera en 1.2687 tras alcanzar un máximo diario de 1.2714.

La Libra se enfrenta a vientos en contra, ya que los malos datos de la venta minorista suscitan preocupación, mientras que los indicadores mixtos de EE.UU. contribuyen a la volatilidad de los mercados

Además, el presidente de la Reserva Federal (Fed) de Chicago, Austan Goolsbee, declaró que necesitan más datos antes de empezar a relajar la política monetaria para determinar un nivel adecuado de restricción. En cuanto a los datos, el sentimiento del consumidor en EE.UU. mejoró notablemente, según un sondeo de la Universidad de Michigan (UoM), mientras que las expectativas de inflación se recortaron a uno y cinco años vista.

El sentimiento del consumidor subió a 78.8, superando tanto las previsiones como el aumento del mes anterior, de 69.7. Además, los estadounidenses esperan un descenso de la inflación, ya que las expectativas a un año bajaron del 3.1% al 2.9%, y para los próximos cinco años se enfriaron del 2.9% al 2.8%.

Las ventas de viviendas existentes en EE.UU. cayeron en diciembre a su nivel más bajo en más de 13 años. Las ventas se desplomaron un -1% intermensual, cayendo de 3.82 millones a 3.78 millones, cifra inferior tanto a la del mes anterior como a las previsiones.

Al otro lado del charco, las ventas minoristas en el Reino Unido se desplomaron un sorprendente -3.2% intermensual, tras un aumento del 1.4% en noviembre, y por debajo de las previsiones de una contracción del 0.5%. La publicación echó un jarro de agua fría a la recuperación de la Libra esterlina, que se benefició de un informe de inflación al rojo vivo. Según fuentes citadas por Reuters, "la sorpresa del IPC de diciembre fue un bache".

Se espera que la presidenta de la Fed de San Franciso, Mary Daly, cruce los cables antes del periodo de apagón, previo a la primera reunión de política monetaria de 2024.

Análisis del precio del GBP/USD: Perspectiva técnica

Desde un punto de vista técnico, el GBP/USD cotiza lateral pero inclinado a la baja tras alcanzar un máximo en torno a 1.2785 el 12 de enero, pero los vendedores no habían logrado romper la media móvil de 50 días (DMA) en 1.2616. Si los compradores quieren que la recuperación continúe, deben arrastrar los precios por encima de 1.2700, seguido de 1.2785, antes de la marca registrada de 1.2800. Por el contrario, si los vendedores logran un cierre diario por debajo de la apertura del 18 de enero en 1.2676, se formaría un "techo de pinzas", que abriría la puerta a nuevas pérdidas. El primer soporte se encuentra en la DMA de 50 en 1.2616, seguido de 1.2600 y la DMA de 200 en 1.2547.

- El DXY cotiza justo por debajo de la SMA de 200 días, mientras los alcistas luchan por mantenerse.

- Las ventas de viviendas existentes de diciembre fueron débiles, mientras que el sentimiento del consumidor de la Universidad de Michigan llegó mejor de lo esperado.

- Las apuestas moderadas sobre la Fed siguen siendo altas.

Se estima que el Dólar estadounidense (USD) sufrirá leves pérdidas al final de la semana y actualmente registra una ganancia semanal del 0.90%. Los sólidos datos de la Universidad de Michigan (UM) mantienen al Dólar a flote, pero las apuestas moderadas sobre la Reserva Federal (Fed) limitan el potencial alcista.

La economía estadounidense parece sobrecalentada, lo que modera las expectativas del mercado, aunque las probabilidades de recortes de las tasas de interés en marzo y mayo se mantienen en torno al 50%. Así pues, el Dólar estadounidense se mantiene en corrientes fluctuantes, afectado tanto por la resistencia de los resultados económicos como por las apuestas moderadas sobre los probables movimientos de la Fed.

Resumen diario de los movimientos en los mercados: El Dólar se mantiene neutral mientras los mercados evalúan los datos de la UoM y de la vivienda

- Las expectativas de los consumidores de Michigan para el mes de enero, publicadas por la Universidad de Michigan (UM), se situaron en 75.9 puntos, lo que supone un aumento con respecto al dato de diciembre (67,4).

- Las expectativas de inflación a cinco años registraron un ligero descenso del 2.8% frente al 2.9% del mes anterior.

- Del mismo modo, las expectativas de inflación de la UM para enero bajaron al 2.9% desde el 3..1% anterior.

- Las condiciones actuales de enero aumentaron hasta 83.3 frente a 73.3 en diciembre.

- Las ventas de viviendas existentes de diciembre de la Asociación Nacional de Agentes Inmobiliarios (NAR) resultaron inferiores a lo esperado al situarse en 3.78 millones frente a los 3.82 millones previstos.

- Los rendimientos de los bonos estadounidenses siguen avanzando, con el rendimiento a 2 años en el 4.41%, el rendimiento a 5 años en el 4.09% y el rendimiento a 10 años en el 4.17%. Los tres están en su nivel más alto desde mediados de diciembre.

- Según la herramienta FedWatch de la CME, las probabilidades de recortes para marzo y mayo se redujeron, pero siguen siendo altas, del 55% y el 45%, respectivamente.

Análisis Técnico: Los alcistas del DXY muestran resistencia, deben recuperar la SMA de 200 días

El índice de fuerza relativa (RSI) muestra una pendiente ascendente, situándose en territorio positivo, lo que generalmente denota fuerza alcista. Esto coincide con la divergencia de convergencia de media móvil (MACD), que, impulsada por las barras verdes ascendentes, indica un fuerte impulso comprador. Sin embargo, estos indicadores están empezando a aplanarse, ya que el índice acumula una racha de cinco días de ganancias.

Según las medias móviles simples (SMA), el índice mantiene un posicionamiento por encima de la media de 20 días, lo que denota un dominio alcista en el corto plazo inmediato. Sin embargo, si los alcistas no logran recuperar la SMA de 200 días, podrían producirse más caídas.

Niveles de soporte: 103.20, 103.00, 102.80.

Niveles de resistencia: 103.40 (SMA de 200 días), 103.60, 103.80.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El presidente de la Reserva Federal (Fed) de Atlanta, Raphael Bostic, reafirma este viernes su postura sobre las expectativas de recorte de tipos antes de que la Fed entre en el periodo de "apagón" previo a la próxima reunión de tipos del banco central estadounidense, prevista para el 31 de enero.

Declaraciones destacadas

- Bostic, presidente de la Fed de Atlanta: "Estoy abierto a cambiar mi perspectiva sobre el calendario de recortes de tasas".

- La Fed sigue dependiendo de los datos, Bostic sólo cambiará de posicionamiento si cambian las cifras de inflación.

- Bostic necesita ver que la inflación se acerca al 2% antes de abogar activamente por recortes de tipos.

- El Euro registró ganancias moderadas el viernes antes del bloqueo del BCE.

- Esta semana, Europa se ha librado de los datos económicos de gran repercusión.

- La semana que viene se publicarán los últimos PMIs del HCOB de la Eurozona, así como la próxima convocatoria de tipos del BCE.

El Euro (EUR) subió el viernes, ya que el sentimiento de los mercados se recuperó en el último día de comercio de la semana.

La semana pasada, Europa se tomó un respiro del calendario económico, ya que la mayoría de los mercados se centraron en los titulares del Foro Económico Mundial (FEM) de Davos (Suiza). Los responsables de la política monetaria del Banco Central Europeo (BCE) han estado trabajando con los medios de comunicación para disipar las expectativas del mercado de recortes de tasas por parte del BCE, y la presidenta del BCE, Christine Lagarde, hizo un gran esfuerzo para no abordar específicamente la política monetaria durante una serie de apariciones programadas en el FEM.

Resumen diario de los mercados: El Euro logra un leve rebote el viernes

- La presidenta del BCE, Lagarde, concluyó la última de sus tres comparecencias programadas en Davos sin abordar específicamente la política monetaria.

- Los responsables del BCE no han dejado de aparecer en las noticias esta semana, advirtiendo de que las expectativas del mercado de recortes de tasas han ido mucho más allá de lo que el BCE está dispuesto a ejecutar.

- Lagarde, presidenta del BCE, advirtió de que unos mercados demasiado optimistas obstaculizarán la lucha contra la inflación en lugar de ayudarla.

- El BCE podría recortar antes del verano, pero sólo si no aparecen nuevas presiones inflacionistas.

- La falta de datos económicos de la zona euro esta semana ha dado un respiro a los operadores.

- El BCE ha entrado en el periodo de "apagón" antes de la reunión de política monetaria y la convocatoria de tipos del próximo jueves.

- En cuanto al Índice de Gerentes de Compras de la zona euro, que se publicará el próximo miércoles, los Mercados prevén un ligero repunte del PMI compuesto de enero, que pasará de 47,6 a 48,1 puntos.

- Semana próxima: es la hora de los bancos centrales

La cotización del Euro hoy

La siguiente tabla muestra la variación porcentual del euro (EUR) frente a las principales divisas cotizadas hoy. El euro fue la divisa más fuerte frente a la libra esterlina.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.11% | 0.23% | -0.18% | -0.12% | -0.05% | 0.17% | 0.13% | |

| EUR | 0.11% | 0.33% | -0.07% | -0.02% | 0.06% | 0.27% | 0.24% | |

| GBP | -0.23% | -0.33% | -0.40% | -0.37% | -0.28% | -0.06% | -0.07% | |

| CAD | 0.18% | 0.05% | 0.39% | 0.02% | 0.11% | 0.33% | 0.32% | |

| AUD | 0.14% | 0.06% | 0.40% | -0.04% | 0.09% | 0.30% | 0.27% | |

| JPY | 0.05% | -0.05% | 0.29% | -0.11% | -0.08% | 0.23% | 0.20% | |

| NZD | -0.16% | -0.27% | 0.06% | -0.33% | -0.30% | -0.21% | -0.01% | |

| CHF | -0.16% | -0.23% | 0.06% | -0.33% | -0.29% | -0.18% | 0.00% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El Euro repunta el viernes pero con poco impulso frente al Dólar

El Euro (EUR) rebota suavemente el viernes y se encuentra al alza frente a las principales divisas, excepto por el escaso avance contra el Dólar estadounidense (USD) y el Dólar canadiense (CAD). Contra la Libra esterlina (GBP) y el Dólar australiano (AUD), el Euro avanzó alrededor de un tercio, mientras que contra el Franco suizo (CHF) subió alrededor de un cuarto.

El par EUR/USD se encuentra en una congestión a corto plazo entre las medias móviles principales. La acción intradía del viernes ha sido mayormente plana, ya que el par experimenta un leve rebote desde los descensos de mediados de semana hasta 1.0850, y el techo de precios a corto plazo se dibuja en 1.0900.

Las velas diarias se encuentran atrapadas entre las medias móviles simples (SMA) de 50 y 200 días en 1.0920 y 1.0850, respectivamente. El par se mantiene en territorio técnicamente alcista con un patrón de mínimos más altos desde los mínimos de septiembre cerca de 1.0450. La acción del precio ve un techo técnico en la barrera blanda de enero en la zona de 1.1000.

EUR/USD Gráfico horario

Gráfico Diario EUR/USD

Preguntas frecuentes sobre el Euro

¿Qué es el Euro?

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día.

El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria

El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla.

Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única.

Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga.

Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

¿Cómo afecta la balanza comercial al Euro?

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

Aunque los responsables de la Fed y el BCE retrasaron las expectativas de recortes de los tipos de interés más de lo previsto, en medio de unos datos sólidos y el rebote de la inflación, también se espera que la próxima semana mantenga el centro del debate en torno a los bancos centrales. Además, se esperan datos clave en EE.UU., así como los PMI preliminares a ambos lados del océano.

En el calendario estadounidense, el 24 de enero se publicarán los PMI preliminares de manufactura y servicios del mes de enero, antes de una serie de datos que se publicarán el 25 de enero: los pedidos de bienes duraderos, otra revisión de la tasa de crecimiento del PIB del cuarto trimestre, las solicitudes iniciales semanales, el índice de actividad nacional de la Fed de Chicago y las ventas de viviendas nuevas. Para cerrar la semana, se publicará otra versión de la inflación, esta vez a través del PCE, junto con los ingresos personales, el gasto personal y las ventas pendientes de viviendas. Los resultados más alcistas de las principales variables fundamentales y su impacto en las apuestas de recorte de tasas de la Fed fueron los principales impulsores del Índice del Dólar estadounidense (DXY) durante la semana pasada. A la luz de estas publicaciones, el máximo alcanzado en 2024, en torno a 103.70, podría verse amenazado.

En la agenda del Euro, la Comisión Europea publicará el 23 de enero sus datos preliminares sobre la Confianza del consumidor para el mes en curso. El 25 de enero también se publicarán los PMI avanzados de enero de Alemania y de la zona euro en general. El 26 de enero, el instituto IFO publicará su indicador del clima empresarial en Alemania, mientras que GfK medirá la Confianza del consumidor para el mes de febrero. Mientras tanto, el EUR/USD parece haber encontrado cierta contención en torno a 1.0840, una zona reforzada también por la SMA de 200 días.

En Japón, se publicarán las cifras de la balanza comercial de diciembre junto con los PMI preliminares (24 de enero) y las actas del Banco de Japón el 26 de enero. El USD/JPY mantuvo intacta la visión alcista esta semana, avanzando hasta máximos de siete semanas en niveles inferiores a la barrera de 149.00.

Al otro lado del Canal de la Mancha, las finanzas del sector público serán el centro de atención el 23 de enero, seguidas de los PMI preliminares (24 de enero) y la Confianza del consumidor de Gfk el 26 de enero. El GBP/USD cerró la semana con ligeras pérdidas, aunque mantuvo la consolidación anual entre 1.2600 y 1.2800.

Los índices PMI preliminares serán los protagonistas en Australia (23 de enero), antes del índice adelantado Westpac (24 de enero). Los ,ercados australianos permanecerán cerrados el 26 de enero con motivo de la festividad del Día de Australia. El AUD/USD prolongó una semana más su pesimista comienzo de año, aunque el decente rebote de la última parte de la semana permite cierta recuperación a corto plazo.

Con respecto a los bancos centrales, se prevé que el PBoC recorte sus tipos a 1 y 5 años en 10 puntos básicos, hasta el 3.35% y el 4.10%, respectivamente (21 de enero). No se esperan sorpresas del BoJ en su reunión del 23 de enero, ni del BOC y el BNM cuando se reúnan el 24 de enero. El 25 de enero, el Norges Bank no descarta una subida de tipos de 25 puntos básicos, mientras que se prevé que el BCE mantenga los tipos sin cambios y persiste la incertidumbre en torno a la decisión del CBTR sobre las tasas de interés.

- El par EUR/GBP se negocia en 0.8584, registrando una ganancia del 0.30%, mostrando una pausa en el impulso bajista.

- Las débiles cifras de ventas minoristas del Reino Unido de diciembre dan motivos para que la inflación se relaje.

- La tendencia general del cruce sigue siendo bajista.

En la sesión del viernes, el par EUR/GBP se situó en 0.8584, con una apreciación del 0.30%. Tras dos días consecutivos de pérdidas, en el gráfico diario persiste una perspectiva entre neutral y bajista, ya que los osos se toman una pausa. Sin embargo, en el gráfico de cuatro horas, hay un cambio de escenario con los alcistas estableciendo su impulso.

Por el lado de los fundamentales, la Libra esterlina está experimentando una venta significativa después de que la Oficina Nacional de Estadísticas (ONS) informara de una fuerte caída en las ventas minoristas de diciembre. Las ventas, excluido el combustible, cayeron un 3.3%, muy por debajo del descenso previsto del 0.6%. Además, la medida que excluye el combustible disminuyó un 2.1%, frente a una subida prevista del 1.3%. Este inesperado descenso de las ventas minoristas, que incluye una caída mensual del 3.2% de las ventas en tiendas, probablemente repercuta en las perspectivas de inflación persistentemente elevada, lo que podría empujar al Banco de Inglaterra a considerar antes recortes de tipos. En este sentido, si las apuestas de línea dura comienzan a relajarse, la Libra podría encontrar más recorrido a la baja.

Desde el punto de vista técnico, la posición actual del par, por debajo de las medias móviles simples (SMA) de 20, 100 y 200 días, envía una clara señal de que los vendedores tienen la sartén por el mango en el panorama general de los mercados. La pendiente negativa del índice de fuerza relativa (RSI), aunque en territorio negativo, indica un indicio de impulso alcista, pero puede que no sea suficiente para anular el sentimiento bajista. Además, las barras rojas planas de la divergencia de convergencia de la media móvil (MACD) implican un estancamiento entre compradores y vendedores, consolidando el control de los osos sobre la dirección del par. Además, los osos parecen estar haciendo una pausa tras dos días de marcadas pérdidas, lo que subraya la visión bajista a corto plazo.

Si nos centramos en el impulso a corto plazo, el gráfico de cuatro horas presenta un escenario algo diferente. Aquí, aunque el RSI sigue inclinándose al alza dentro del territorio negativo, el impulso acumulado por los alcistas podría desencadenar una oleada de presión compradora, mientras que las barras rojas planas del MACD también sugieren que los osos se están tomando un respiro.

Niveles técnicos del EUR/GBP

Gráfico diario del EUR/GBP

-638412777364196234.png)

- El Peso mexicano sube más de un 0.15%, superando los débiles datos de ventas minoristas y las escasas previsiones de crecimiento económico.

- Elizondo, ex subgobernador de Banxico, sugiere una continuación de la política monetaria restrictiva en México.

- La mejora del sentimiento de los consumidores estadounidenses y la revisión de las expectativas de inflación probablemente limitaron el avance del Peso.

El Peso mexicano (MXN) registró sólidas ganancias frente al Dólar estadounidense (USD), pero se mantiene a la espera de registrar pérdidas de más de 1.45% en la semana, luego de que las ventas minoristas en el país resultaran por debajo de las estimaciones, creciendo menos de lo esperado. Además, el Instituto Nacional de Estadística (INEGI) mostró que la economía de México probablemente crecería por debajo del 3% esperado por los analistas en diciembre, en una lectura preliminar del Indicador Oportuno de la Actividad Económica (IOAE). No obstante, el par USD/MXN opera en 17.11, bajando un 0.29% en el día lo que favorece a la divisa de los mercados emergentes.

Mientras tanto, el ex subgobernador del Banco de México (Banxico), Everardo Elizondo, comentó que es demasiado pronto para relajar la política monetaria en México, y agregó: "Hay suficientes razones para seguir preocupados." Elizondo añadió, "si [la política] se relaja, las expectativas inflacionarias se deteriorarán."

Al otro lado de la frontera, el sentimiento del consumidor mejoró, según una encuesta de la Universidad de Michigan, y los hogares revisaron a la baja las expectativas de inflación a uno y cinco años vista.

Resumen diario de los mercados: El Peso mexicano recupera el control en medio de datos mixtos en México

- Las ventas minoristas de México subieron un mínimo del 0.1% intermensual, por debajo de las previsiones del 0.5% y por detrás del 0.7% de octubre. Anualmente, el indicador se desaceleró del 3.4% al 2.7%, por debajo de las estimaciones del 3.2%.

- El INEGI de México reveló que el Indicador Oportuno de la Actividad Económica (IOAE) anticipa un crecimiento económico del 2.6% en diciembre.

- La lectura preliminar del Índice de Sentimiento del Consumidor de Michigan alcanzó su nivel más alto desde el verano de 2021 y se situó en 78.8, superando las previsiones de 70 y la lectura anterior de 69.7. Joanne Hsu, Directora de Encuestas al Consumidor, dijo: "Las opiniones de los consumidores se vieron respaldadas por la confianza en que la inflación ha dado un giro y el fortalecimiento de las expectativas de ingresos."

- Las expectativas de inflación de los hogares estadounidenses a un año bajaron del 3.1% al 2.9% y del 2.9% al 2.8% a cinco años.

- Las ventas de viviendas existentes cayeron en diciembre al mostrar la oferta signos de mejora, según la Asociación Nacional de Agentes Inmobiliarios. Las ventas aumentaron en 3.78 millones, por debajo de las estimaciones de 3.82 millones y por debajo del aumento del 0.8% de noviembre.

- La economía estadounidense sigue siendo sólida, ya que la mayoría de los datos sugieren que la economía continúa expandiéndose a un ritmo constante. El modelo GDPNow de Atlanta sugiere que el cuarto trimestre del año pasado se expandiría probablemente un 2,4%, impulsado por las fuertes ventas minoristas, la firme producción industrial, un mercado laboral tenso y la mejora del sentimiento de los consumidores.

- Tras la publicación de la encuesta de Michigan sobre el sentimiento de los consumidores, los inversores siguieron recortando las apuestas a la bajada de tasas por parte de la Reserva Federal. A principios de semana, el mercado de swaps preveía una bajada de tipos de 175 puntos básicos en 2024. Pero tras los sólidos datos estadounidenses de esta semana, se recortaron a 150 puntos básicos.

- El mayor catalizador de la semana ha sido el discurso del Gobernador de la Reserva Federal, Christopher Waller: "No hay razón para moverse tan rápido o recortar tan rápido como en el pasado". Esto mantuvo a raya a los inversores, a pesar de que apoyaban los recortes de tipos si la inflación bajaba de verdad.

- México fue testigo de un repunte de la inflación general, pero los datos subyacentes sugieren que el Banco de México (Banxico) ha hecho un buen trabajo, frenando la subida de precios tras subir los tipos hasta el 11,25%.

- A pesar de que las actas de la reunión de diciembre de Banxico (el Banco Central de México) indican que el banco podría plantearse relajar su política monetaria, el informe de inflación de diciembre supone un posible obstáculo para cualquier relajación de dicha política.

- Los analistas de Standard Chartered señalaron: "Esperamos que la tasa de política se reduzca al 9,25% a finales de 2024, aunque una revisión oficial a la baja de la brecha de producción podría abrir la puerta a recortes de tasas más agresivos".

- El 5 de enero, un sondeo de Reuters sugería que el peso mexicano podría debilitarse un 5.4% hasta 18.00 por dólar en los 12 meses siguientes a diciembre.

Análisis Técnico: El Peso mexicano se mantiene firme, mientras que el USD/MXN oscila en torno a la SMA de 100 días

El USD/MXN se mantuvo operando lateralmente el viernes, aunque con una inclinación al alza ya que los compradores recuperaron la barrera psicológica de 17.00. Si empujan al tipo de cambio hacia la media móvil simple (Kagi) de 200 días en 17.36, eso podría allanar el camino para probar la SMA de 100 días en 17.42. Ese nivel se sitúa por delante del máximo del 5 de diciembre en 17.56 y del máximo del 23 de mayo en 17.99.

Por otro lado, el retroceso que se está produciendo por debajo de 17.20 podría allanar el camino para una caída hacia 17.00. Una vez superado, se espera un nuevo retroceso hasta el mínimo del 8 de enero en 16.78. Una vez superado, el siguiente soporte sería el mínimo del ciclo del 28 de agosto en 16.69, por delante del mínimo del año pasado en 16.62.

USD/MXN Acción del precio - Gráfico Diario

Preguntas frecuentes sobre el Peso mexicano

¿Qué es el MXN?

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

¿Qué es Banxico y cómo influye en el MXN?

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

¿Cómo impacta la inflación en el MXN?

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

¿Cómo influye el Dólar en el Peso Mexicano (MXN)?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

¿Cómo afecta a México la política monetaria de la Fed?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- El Dólar canadiense subió modestamente el viernes en medio del repunte del petróleo.

- Las ventas minoristas de Canadá caen más de lo esperado, lo que dificulta la subida.

- El Dólar canadiense avanza en la semana, pero sigue perdiendo terreno frente al dólar estadounidense.

El Dólar canadiense (CAD) subió el viernes, impulsado por un aumento en las ofertas de petróleo crudo a finales de semana, mientras que los operadores del CAD ignoraron los vientos en contra por el momento.

Canadá registró una caída de las ventas minoristas en noviembre más rápida de lo esperado, y el Banco de Canadá (BOC) se sumó a la creciente lista de bancos centrales mundiales que se espera que apliquen recortes de tasas a un ritmo más lento y superficial de lo que los inversores esperaban inicialmente.

Resumen diario de los mercados: El Dólar canadiense se desprende de los titulares y rebota el viernes

- Las ventas minoristas canadienses descendieron un 0.2% en noviembre, por debajo de las previsiones que las mantenían en el 0.0% y con un nuevo retroceso respecto al 0.7% de octubre.

- Las ventas minoristas subyacente aceleraron el descenso y se situaron en el -0.5% frente al -0.1% previsto y el 0.4% anterior (revisado a la baja desde el 0.6%).

- La variación de los beneficiarios del seguro de empleo en Canadá subió al 1.7% en noviembre, frente al 0.7% anterior.

- Las expectativas de inflación de los consumidores estadounidenses bajaron en enero del 2.9% al 2.8%, según la encuesta a los consumidores de la Universidad de Michigan (UM).

- El índice de sentimiento de los consumidores de la UoM también mejoró en enero, pasando de 69.7 a 78.8, frente a la previsión de 70.0.

- Las ventas de viviendas existentes en EE.UU. cayeron un 1% en diciembre, anulando la subida del 0.8% de noviembre.

- Según los economistas encuestados, se espera que el Banco de Canadá empiece a recortar las tasas de interés mucho más tarde de lo previsto, y la mayoría no ve cambios en las tasas hasta junio como muy pronto.

- En general, los recortes de las tasas serán mucho menos profundos de lo que esperaban los inversores.

- La demanda de petróleo crudo por parte de las refinerías de EE.UU., así como la ola de frío que reduce las tasas de producción, hacen que las reservas de EE.UU. disminuyan, aumentando las ofertas de petróleo crudo de cara al fin de semana.

Precio del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El Dólar canadiense se apreció contra el Dólar neozelandés.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | -0.07% | 0.27% | -0.14% | -0.01% | 0.02% | 0.29% | 0.10% | |

| EUR | 0.06% | 0.32% | -0.08% | 0.04% | 0.08% | 0.35% | 0.16% | |

| GBP | -0.27% | -0.36% | -0.44% | -0.30% | -0.26% | 0.02% | -0.17% | |

| CAD | 0.14% | 0.08% | 0.43% | 0.13% | 0.17% | 0.45% | 0.26% | |

| AUD | 0.00% | -0.05% | 0.29% | -0.14% | 0.01% | 0.28% | 0.09% | |

| JPY | -0.01% | -0.11% | 0.26% | -0.18% | -0.04% | 0.27% | 0.09% | |

| NZD | -0.28% | -0.38% | -0.01% | -0.46% | -0.32% | -0.28% | -0.19% | |

| CHF | -0.11% | -0.16% | 0.17% | -0.26% | -0.14% | -0.06% | 0.19% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

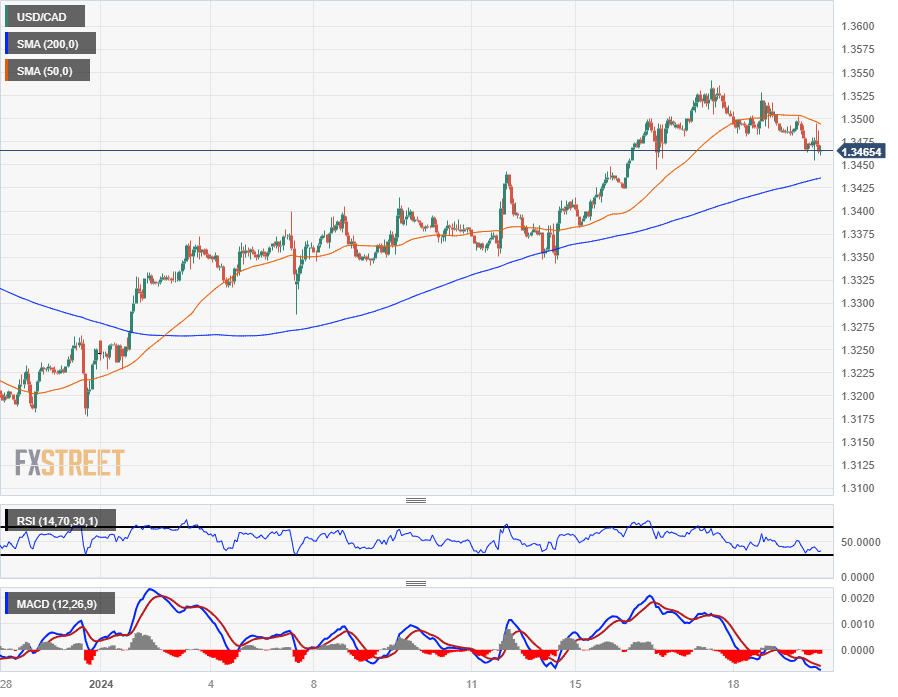

Análisis Técnico: El Dólar canadiense de manera generalizada el viernes, USD/CAD pierde el nivel 1.3500

El Dólar canadiense (CAD) se encuentra al alza frente a todas las divisas principales el viernes, ganando alrededor de cuatro décimas contra la Libra esterlina (GBP) y el Kiwi neozelandés (NZD), con las ganancias más pequeñas de alrededor de una décima contra el Euro (EUR) y el Dólar australiano (AUD).

El Dólar estadounidense bajó alrededor de una quinta parte frente al Dólar canadiense el viernes, tras un rechazo intradía del nivel de 1.3500 antes de probar la zona de 1.3450. A corto plazo, el USD/CAD está retrocediendo hacia la media móvil simple (SMA) de 200 días cerca de 1.3430.

Las velas diarias se están fijando en la SMA de 200 días justo por debajo del nivel de 1.3500, y el USD/CAD podría ver un rechazo técnico que se extienda en un retroceso bajista con un piso de precios marcado cerca de 1.3200.

Incluso si los compradores encuentran el impulso necesario para llevar al USD/CAD por encima de la consolidación de las SMA de 50 y 200 días cerca de 1.3500, todavía hay mucho terreno que cubrir antes de que las ofertas puedan recuperar el último máximo establecido a principios de noviembre cerca de 1.3900.

USD/CAD Gráfico horario

Gráfico Diario USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

El Yen japonés (JPY) ha experimentado notables oscilaciones en función de la evolución del Dólar estadounidense (USD) y de los comentarios de los bancos centrales. Los economistas del Banco Nacional de Canadá analizan las perspectivas del USD/JPY.

El tan comentado abandono de la política monetaria anómala (léase: tasas negativas) aún no se ha materializado a pesar de las presiones inflacionistas.

El Banco de Japón se muestra reticente a abandonar la política monetaria flexible hasta que la inflación se sitúe de forma sostenible en el 2%. Dicho esto, se enfrenta a una aceleración de los salarios que debería presionar para normalizar la política

La primera subida de tasas podría producirse en primavera (quizá en abril). De este modo, una subida de las tasas en un momento en el que la mayor parte del mundo se dispone a relajar la política monetaria podría favorecer la apreciación de la moneda de la nación insular.

Vemos al Yen ganando terreno hasta 2024.

Los economistas de Scotiabank informan de que el rango lateral del par GBP/USD se mantiene intacto desde hace aproximadamente un mes.

Ninguno de los gráficos técnicos ofrece una visión sólida de los riesgos direccionales

La Libra esterlina se ha debilitado en el día de hoy, pero el par GBP/USD se ha alejado del mínimo anterior y se mantiene justo por debajo del punto medio del rango operativo de 1.2600-1.2825 vigente desde mediados de diciembre.

Por el momento, lo más probable es que se mantenga dentro de la banda de fluctuación.

Ni el gráfico diario ni el semanal ofrecen una visión clara de los riesgos direccionales.

Los estrategas de Commerzbank analizan el escaso sentimiento en los mercados de metales.

Sin impulso positivo para los precios de los metales

Las cifras de balance de mercado del Grupo Internacional de Estudios del Cobre confirmarán probablemente que la situación de la oferta en el mercado del cobre mejoró el año pasado. Por tanto, no auguran un impulso para los mercados de metales, que atraviesan dificultades.

El mercado del petróleo también está suficientemente abastecido. Sin embargo, los precios del petróleo siguen bien soportados por las tensiones en Oriente Medio.

Tampoco es probable que el precio del Oro caiga mucho más, ya que los tipos de interés oficiales estadounidenses se reducirán más tarde de lo que algunos esperaban, pero bajarán.

Según informan los economistas de Scotiabank, el Dólar canadiense (CAD) avanza ligeramente, pero el margen de ganancias parece limitado.

La tendencia alcista desde principios de año se mantiene intacta

El USD/CAD se ha alejado de los máximos en torno a 1.3540 registrados a principios de semana, pero las pérdidas son relativamente leves y la tendencia alcista general del USD desde principios de año se mantiene intacta.

Los osciladores de tendencia a corto plazo siguen siendo alcistas para el Dólar.

Puede que el par baje un poco a corto plazo, ya que la acción del precio se corrige desde la prueba de la resistencia del 50% de Fibonacci de la caída del USD en el cuarto trimestre (1.3538), pero el USD debería encontrar soporte en las caídas a la zona por debajo de 1.3400 o a la zona de 1.3450, a falta de cualquier señal de cambio de tendencia alcista del USD en este momento.

El Dólar estadounidense (USD) se prepara para anotar una sólida ganancia en la semana. Los economistas de Scotiabank analizan las perspectivas del Dólar.

La tendencia subyacente sigue siendo positiva para el USD en general

La tendencia subyacente sigue siendo positiva para el USD en general y parece más probable que el USD se fortalezca en las próximas semanas.

La revalorización de la Fed, las tendencias alcistas estacionales del USD y los indicadores técnicos de apoyo a medio plazo sugieren que es probable que el Dólar estadounidense se fortalezca o al menos se mantenga mejor soportado por ahora.

- El Euro pierde fuerza, ya que los Precios de Producción alemanes caen por encima de lo esperado.

- En Japón, los débiles datos de inflación lastran la recuperación del Yen.

- El par EUR/JPY se enfrenta a una importante resistencia en 161.80.

El Euro retrocedió frente al Yen japonés antes de la apertura de la sesión europea del viernes. Los débiles datos del IPP alemán pesaron sobre la moneda común, que encontró compradores por encima de 160.00.

Los Precios de Producción alemanes bajaron un 1.2% en noviembre y un 8.6% interanual, muy por encima del descenso del 0.5% mensual y del 8% anual previstos por el mercado.

Estos datos confirman la tendencia deflacionista observada por los responsables del BCE en las actas de la última reunión de política monetaria y contribuyen a mantener limitados los intentos alcistas del euro, a pesar del mejor sentimiento de los mercados.

En Japón, el IPC nacional corroboró las suaves cifras de inflación de la semana pasada en Tokio. La inflación subyacente se redujo a un ritmo anual del 2.3%, su nivel más bajo en un año y medio, lo que sugiere que la reunión de política monetaria del BOJ de la próxima semana no será un acontecimiento.

Análisis Técnico del EUR/JPY

La tendencia general sigue siendo alcista, aunque el par se enfrenta a una fuerte resistencia en la zona de 161.85. Este es el 78.6% de retroceso de Fibonacci de la venta masiva de finales de 2023, a menudo un objetivo para los movimientos correctivos.

Los niveles de soporte en 160.65 y 160.00 mantienen limitados a los osos por el momento. Una ruptura por debajo de 158.45 anularía la visión positiva.

Al alza, por encima de 161.85, los siguientes objetivos son 162.30 y 162.95.

Niveles técnicos a vigilar

- El par GBP/JPY cae bruscamente desde 189.00 a medida que la Libra esterlina se ve afectada por unos datos más débiles de las ventas minoristas.

- Los débiles datos del gasto del consumidor en el Reino Unido han acentuado los temores de recesión.

- Los participantes del mercado se centran en la reunión de política monetaria del BOJ.

El par GBP/JPY cae desde máximos de ocho años en 189.00 en los primeros compases de la sesión neoyorquina. El cruce se ve presionado por la fuerte contracción de las ventas minoristas del Reino Unido en diciembre, a pesar de la temporada festiva.

La Oficina de Estadísticas Nacionales (ONS) ha informado de que la importante caída de las ventas en las tiendas de alimentación y las compras navideñas anticipadas provocaron un descenso más acusado del gasto del consumidor en general. Entretanto, el aumento del gasto del consumidor también se vio mermado por la profunda crisis del coste de la vida debida a la subida de las tasas de interés y a la persistente presión sobre los precios.

Las ventas minoristas anuales sufrieron una fuerte contracción del 2.4%, mientras que los participantes del mercado preveían un fuerte crecimiento del 1.1%. La vulnerabilidad del gasto del consumidor ha renovado los temores a una recesión técnica de la economía británica.

Los inversores deben tener en cuenta que la economía británica se contrajo un 0.1% en el tercer trimestre de 2023, según las estimaciones revisadas de la ONS del Reino Unido. Las últimas previsiones del Banco de Inglaterra (BoE) indican que no se espera que la economía registre crecimiento alguno en el último trimestre de 2023. Si el Producto Interior Bruto (PIB) del cuarto trimestre se contrae, sería correcto afirmar que la economía británica se encuentra en una recesión técnica.

De cara al futuro, sería difícil para los responsables políticos del Banco de Inglaterra (BoE) mantener una política monetaria restrictiva para garantizar la estabilidad de precios o tomar una decisión moderada debido a las sombrías perspectivas económicas.

En cuanto al Yen japonés, los participantes del mercado esperan la primera reunión de política monetaria del Banco de Japón, prevista para el martes. Es poco probable que el BOJ haga hincapié en abandonar la política monetaria ultralaxa aplicada durante una década, debido a las tensiones desfavorables en Oriente Medio, la moderación de la inflación de los precios al consumo y la ralentización del crecimiento salarial.

- La Libra esterlina cae con fuerza tras la contracción significativa de las ventas minoristas en el Reino Unido en diciembre.

- El agravamiento de la crisis del coste de la vida obligó a los hogares a recortar el gasto a pesar de la temporada festiva.

- El Banco de Inglaterra podría seguir reiterando la necesidad de subir las tasas de interés durante más tiempo.

La Libra esterlina (GBP) cae con fuerza mientras la Oficina Nacional de Estadística del Reino Unido (ONS) informa de unos datos de ventas minoristas de diciembre poco alentadores. El gasto de los hogares británicos se contrajo significativamente, ya que los particulares tuvieron que hacer frente a la pesada carga de la subida de las tasas de interés y la inflación de los precios al consumo, que agravaron la crisis del coste de la vida. Se habría esperado que un fuerte descenso de las ventas en las calles aliviara la presión sobre las perspectivas de inflación, obstinadamente elevadas, pero al final fue insuficiente para mover la aguja.

Una contracción significativa de las ventas minoristas podría haber aumentado las probabilidades de un recorte anticipado de las tasas por parte del Banco de Inglaterra (BoE). Sin embargo, a pesar de la importante caída del gasto del consumidor británico, se espera que los responsables políticos del BoE mantengan una política monetaria restrictiva hasta que estén convencidos de que la inflación subyacente volverá al objetivo del 2% de forma oportuna y sostenible.

De cara al futuro, los participantes del mercado centrarán su atención en los datos preliminares del PMI S&P Global correspondientes a enero, que se publicarán la próxima semana. El PMI manufacturero del Reino Unido lleva más de un año contrayéndose y se espera que continúe en retroceso.

Resumen diario de los movimientos en los mercados: La Libra esterlina sigue cayendo mientras el Dólar se recupera

- La Libra esterlina se enfrenta a una intensa oleada de ventas a medida que la ONS informa de un fuerte descenso en los datos de ventas minoristas de diciembre.

- Las ventas minoristas, excluidos los precios de los carburantes, sufrieron una fuerte caída del 3.3%, frente a las expectativas de una caída del 0.6%. El dato económico subió un 1.5% en noviembre. En términos interanuales, el gasto del consumidor (sin carburantes) se contrajo sorprendentemente un 2.1%, frente al consenso de un aumento del 1.3%.

- Las ventas mensuales en comercios minoristas se contrajeron bruscamente un 3.2%, tras aumentar un 1.4% en noviembre. Los inversores preveían un descenso más lento, del 0.5%. En términos anuales, el gasto del consumidor se contrajo sorprendentemente un 2.4%, mientras que los inversores preveían un crecimiento del 1.1%. En noviembre, los datos económicos aumentaron ligeramente un 0.2%.

- Se espera que los datos bajistas de las ventas minoristas alivien las difíciles perspectivas de inflación.

- Se espera que esto proporcione un alivio temporal a los responsables políticos del Banco de Inglaterra (BoE), que se preocuparon por los riesgos al alza de las presiones sobre los precios tras la publicación de los datos de inflación obstinadamente más altos de diciembre.

- Sin embargo, la agudización de los temores de recesión debido a la vulnerabilidad de las perspectivas económicas mantendrá alerta a los responsables del BoE.

- Los responsables políticos del BOE tendrán que decidir si se vuelven moderados para proteger a la economía de la recesión o mantienen una política monetaria restrictiva para reducir la inflación al 2%.

- Mientras tanto, la empresa de banca de inversión Goldman Sachs prevé que el Banco de Inglaterra empiece a reducir las tasas de interés a partir de agosto de este año. La casa de corretaje espera ahora que las tasas de interés se reduzcan en 75 puntos básicos (pb) para finales de 2024.

- El ambiente en los mercados es tranquilo ante la ausencia de indicadores económicos estadounidenses de primera línea. Mientras tanto, los participantes del mercado se centrarán en el discurso de la Mary Daly de San Francisco.

- Se espera que la Fed Daly ofrezca una orientación de línea dura sobre las tasas de interés hasta que los responsables políticos se convenzan de que la inflación volverá al 2% en el momento oportuno.

- El jueves, el Presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, declaró que los recortes de tipos sólo deberían llevarse a cabo si el banco central obtiene pruebas que indiquen que la inflación volverá al objetivo del 2% de forma sostenible.

- Bostic advirtió que un recorte prematuro de los tipos podría impulsar las presiones sobre los precios y perjudicar los esfuerzos realizados hasta la fecha para frenar el aumento de la inflación.

Análisis Técnico: La Libra esterlina cae desde 1.2700

La Libra esterlina cae con fuerza tras enfrentarse a la presión vendedora cerca de la resistencia del nivel redondo de 1.2700. El atractivo a corto plazo para el par GBP/USD ya no es alcista, ya que no logra superar la media móvil exponencial (EMA) de 20 días, que cotiza en torno a 1.2690. Mientras que la EMA de 50 días continúa brindando soporte a los alcistas de la Libra esterlina.

El índice de fuerza relativa (RSI) de 14 periodos cotiza dentro del rango de 40.00-60.00, lo que indica que se avecina una consolidación ante la ausencia de un posible desencadenante económico.

Preguntas frecuentes sobre la Libra esterlina

¿Qué es la Libra esterlina?

La Libra esterlina (GBP) es la moneda más antigua del mundo (886 d.C.) y la moneda oficial del Reino Unido. Es la cuarta unidad de divisas más negociada del mundo, con un 12% de todas las transacciones y una media de 630.000 millones de dólares al día, según datos de 2022.

Sus pares de divisas clave son el GBP/USD, también conocido como "Cable", que representa el 11% del mercado de divisas, el GBP/JPY, o el "Dragón", como lo conocen los operadores (3%), y el EUR/GBP (2%). La libra esterlina es emitida por el Banco de Inglaterra (BoE).

¿Cómo influyen las decisiones del Banco de Inglaterra en la Libra esterlina?

El factor más importante que influye en el valor de la Libra esterlina es la política monetaria que decide el Banco de Inglaterra. El Banco de Inglaterra basa sus decisiones en la consecución de su objetivo principal de "estabilidad de precios", es decir, una tasa de inflación estable en torno al 2%. Su principal herramienta para lograrlo es el ajuste de los tipos de interés.

Cuando la inflación es demasiado alta, el Banco de Inglaterra intenta contenerla subiendo los tipos de interés, lo que encarece el acceso al crédito para particulares y empresas. Esto suele ser positivo para el GBP, ya que unos tipos de interés más altos hacen del Reino Unido un lugar más atractivo para que los inversores mundiales aparquen su dinero.

Cuando la inflación es demasiado baja, es señal de que el crecimiento económico se está ralentizando. En este escenario, el BoE considerará bajar los tipos de interés para abaratar el crédito, de modo que las empresas pidan más prestado para invertir en proyectos que generen crecimiento.

¿Cómo influyen los datos económicos en el valor de la Libra?

Los datos publicados calibran la salud de la economía y pueden influir en el valor de la Libra esterlina. Indicadores como el PIB, los PMI manufactureros y de servicios, y el empleo pueden influir en la dirección de la Libra esterlina.

Una economía fuerte es buena para la Libra esterlina. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Inglaterra a subir los tipos de interés, lo que fortalecerá directamente a la Libra esterlina. De lo contrario, si los datos económicos son débiles, es probable que la libra esterlina caiga.

¿Cómo afecta la balanza comercial a la Libra?

Otro dato significativo para la libra esterlina es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce exportaciones muy solicitadas, su divisa se beneficiará exclusivamente de la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa para una balanza negativa.

Según ha publicado hoy Statistics Canada, las ventas minoristas del país cayeron un 0.2% en noviembre, disminuyendo desde el aumento del 0.7% visto el mes anterior y llegando por debajo de las estimaciones del mercado de un 0%.

Las cifras de las ventas minoristas exlulyendo los vehículos descendieron un 0.5% en noviemrbe, cayendo desde el aumento del 0.4% anterior y llegando por debajo del -0.1% previsto por el mercado.

- El USD/JPY encuentra soporte cerca de 148.00 a medida que se desvanecen las apuestas a favor de una decisión de recorte de tasas por parte de la Fed.

- Se espera que el presidente de la Fed, Daly, apoye la tesis de los "tipos de interés restrictivos" en un contexto de inflación persistente.

- Unos datos de inflación débiles podrían obligar al BOJ a retrasar los planes de salida de la política expansiva.

El par USD/JPY intenta recuperarse tras descubrir un soporte provisional cerca de 148.00. El par apunta a un rebote, ya que el Índice del Dólar estadounidense (DXY) está ganando tracción debido a las apuestas moderadas que apoyan un recorte de la tasa de interés por parte de la Reserva Federal (Fed) en marzo.

Según la herramienta Fedwatch de CME, los operadores ven un 53% de posibilidades de un recorte de los tipos de interés de 25 puntos básicos en marzo, que la semana pasada superaban el 70%.

Los futuros del S&P 500 han sumado importantes ganancias en la sesión europea, lo que refleja una mejora significativa del apetito por el riesgo de la clase de activos de renta variable. El Índice del USD muestra una fuerte contracción de la volatilidad ante la ausencia de publicación de los indicadores económicos de primera línea. Los rendimientos del Tesoro estadounidense a 10 años han bajado hasta cerca del 4.13%.

De cara al futuro, los participantes del mercado se centrarán en los comentarios de la presidenta de la Fed de San Francisco, Mary Daly, de quien se espera que apoye el discurso de "tipos de interés más altos" más allá de marzo. El argumento a favor de mantener los tipos de interés en niveles restringidos estaría respaldado por las persistentes presiones sobre los precios, la firme demanda de mano de obra y la solidez del gasto del consumidor.

En el frente de Tokio, los inversores esperan que el Banco de Japón (BOJ) pueda retrasar sus planes de abandonar la política monetaria ultralaxa debido a la ralentización del crecimiento salarial. Entretanto, los productores tienen dificultades para subir los precios de los bienes y servicios debido a la escasa demanda.

Por otra parte, el Índice de Precios al Consumo (IPC) nacional de diciembre se desaceleró hasta el 3.7%, frente al 3.6% anterior. Los datos de inflación excluyendo alimentos frescos también se suavizaron a 2.3% como se esperaba contra la lectura anterior de 2.5%.

- El Dólar neozelandés ha encontrado soporte en 0.6690, aunque los intentos alcistas siguen limitados por debajo de 0.6135.

- El sentimiento alcista de los mercados está lastrando al Dólar estadounidense.

El impulso bajista del NZD ha perdido fuerza, aunque la acción del precio está luchando por encontrar aceptación por encima de la zona de resistencia de 0.6125/35 hasta el momento.

La mejora del sentimiento de los mercados está proporcionando cierto soporte al Kiwi el viernes. La mayoría de los mercados europeos están experimentando avances moderados y los futuros de Wall Street apuntan a una apertura positiva, lo que está pesando sobre el refugio del USD.

Los datos neozelandeses publicados hoy revelaron que la actividad empresarial siguió deteriorándose en diciembre, mientras que la llegada de visitantes experimentó un descenso significativo en comparación con la misma época del año pasado. Estas fueron malas noticias para el Kiwi.

En la agenda estadounidense, lo más destacado de la jornada será el índice de sentimiento del consumidor de la Universidad de Michigan, que se espera que haya mejorado moderadamente. Posteriormente, la presidenta de la Fed de San Francisco, Mary Daly, cerrará la semana.

Análisis Técnico del NZD/USD

El panorama técnico sigue siendo bajista, aunque las velas doji en el gráfico diario y la fuerte zona de soporte por encima de 0.6070 sugieren la posibilidad de una corrección al alza.

La resistencia inmediata está en 0.6135 y por encima de aquí, 0.6180. Los soportes se sitúan en los mencionados 0.6070/90 y 0.6000.

Niveles técnicos a vigilar

- El Dólar canadiense pierde terreno tras la decepción de las ventas minoristas canadienses.

- El consumo minorista descendió un 0.2% en noviembre, frente a las expectativas de los mercados de una lectura lateralizada.

- A largo plazo, el Dólar mantiene intacta su tendencia positiva desde los mínimos de finales de diciembre.

El Dólar subió el viernes, tras la inesperada caída de las ventas minoristas canadienses. El USD/CAD rebotó desde mínimos intradiarios cerca de 1.3450, aunque sigue en terreno negativo en el gráfico diario.

El consumo minorista canadiense descendió un 0.2% en noviembre, frente a las expectativas de una lectura plana, tras el aumento del 0.5% revisado a la baja del mes anterior. Excluidos los automóviles, las ventas de todos los demás productos cayeron un 0.5%, por encima de la contracción del 0.1% prevista.

Por otra parte, Statistics Canada informó de que el número de beneficiarios del seguro de empleo aumentó un 1.7% en noviembre. Se trata del mayor aumento desde agosto y se suma a la evidencia de que la economía canadiense está perdiendo impulso.

Hoy se espera que el Índice de sentimiento del consumidor de la Universidad de Michigan muestre una mejora moderada, antes del discurso de la presidenta de la Fed de San Francisco, Mary Daly, que cerrará la semana.

Análisis Técnico USD/CAD

El Dólar estadounidense está corrigiendo a la baja tras una fuerte recuperación en las tres semanas anteriores. La tendencia general, sin embargo, sigue siendo positiva, con el cruce alcista de las SMA de 4 horas añadiendo credibilidad para los alcistas.

Los niveles de soporte son el mencionado 1.3450 y el 38.2% de retroceso de Fibonacci de la recuperación de enero, en 1.3410. Las resistencias se sitúan en 1.3500 y 1.3545.

Niveles técnicos a vigilar

- El Dólar estadounidense cotiza con pequeñas ganancias en un mercado disperso.

- Los operadores se mantienen a la expectativa de la reunión de la Fed de la semana que viene.

- El Índice del Dólar cerró por encima de la resistencia importante, aunque regresó por debajo de los niveles de apertura del viernes.

El Dólar estadounidense se consolida con máximos más bajos y mínimos más altos tras el repunte de la volatilidad de principios de semana. Los operadores se muestran indecisos ante la primera reunión de la Reserva Federal estadounidense que se realizará la semana que viene. Aunque está claro que no habrá recorte de tasas, los operadores han retrasado sus expectativas de recorte de tasas hasta mayo (desde marzo), lo que dificulta una recuperación sustancial del Dólar.

En el frente económico, sólo hay un elemento que podría empujar al Dólar en cualquier dirección, que es el índice de sentimiento del consumidor de la Universidad de Michigan para enero, junto con las expectativas de inflación. Se publicaron cifras de indicadores débiles, como el índice de manufactura de la Fed de Nueva york y el índice de manufactura de la Fed de Filadelfia, y una contracción en las cifras del sentimiento al consumidor de la universidad de Michigan podría hacer que los operadores vuelvan a creer que en marzo puede haber un recorte de tasas de la Fed.

Resumen diario de los mercados: La universidad de Michigan en el punto de mira

- El jueves por la noche se produjeron nuevos ataques aéreos estadounidenses contra los rebeldes Houthi.

- El proyecto de ley de financiación provisional del Senado cuenta con los votos suficientes para ser aprobado y ahora se dirige a la Cámara de Representantes.

- Cerca de las 15:00 GMT se publicarán las cifras de la universidad de Michigan:

- Se espera que el índice de sentimiento del Consumidor de enero pase de 69.7 a 70 puntos. Los analistas sitúan la estimación más baja en 66 y la más alta en 72.5.

- Si la cifra supera los 72.5, el Dólar se fortalecerá, mientras que si se sitúa por debajo de los 66, el Dólar se debilitará.

- Se espera que las expectativas de inflación aumenten del 2.9% al 3%.

- Los mercados de acciones han mostrado resistencia y han rebotado bastante. Las acciones europeas están casi borrando todas las pérdidas incurridas esta semana y podría dirigirse a un cierre plano para el rendimiento de esta semana si las ganancias actuales se extienden hasta el cierre europeo del viernes. En las acciones estadounidenses, el Dow Jones está a punto de recortar las pérdidas de principios de semana, mientras que el Nasdaq ya se ha adelantado a esta opción y está firmemente en verde para el cierre de esta semana.

- La herramienta FedWatch de CME Group muestra que los mercados valoran en un 97.4% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión del 31 de enero. Alrededor del 2.6% espera que se produzca ya el primer recorte.

- Los rendimientos de los bonos del Tesoro estadounidense a 10 años se mantienen estables en el 4.13%, lo que supone una racha de cinco días de ganancias.