- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los rendimientos mixtos del Tesoro estadounidense: El bono a 10 años sube al 4.136%, los rendimientos a corto plazo caen ligeramente.

- Indiferencia de los inversores ante los datos de la Fed de Richmond; las próximas decisiones del BCE y la Fed influyen en las previsiones de recortes de tasas.

- Se esperan menos recortes de tipos de la Fed en 2024; esta semana, la atención se centra en el PIB estadounidense, las solicitudes de subsidio de desempleo y el índice PCE subyacente.

Los rendimientos en EE.UU. avanzaron el martes, principalmente el vientre y el extremo largo de la curva de rendimiento, mientras que las letras a tres meses y el rendimiento a 2 años bajaron un punto básico, cada una en el 5.21% y el 4.383%. Al mismo tiempo, el rendimiento de los bonos del Tesoro de referencia estadounidense a 10 años se sitúa en el 4.136%, casi tres puntos básicos más, mientras que los cupones de los bonos a 20 y 30 años experimentan una subida de cuatro y cuatro puntos básicos y medio, al 4.48% y el 4.37%, respectivamente.

Los inversores, atentos a las decisiones de los bancos centrales en un contexto de evolución de los indicadores económicos

En Estados Unidos, los datos económicos mostraron que el índice compuesto y el índice de manufactura de la Fed de Richmond experimentaron un descenso, pasando de -11 a -15 en enero. Por el contrario, el índice de servicios experimentó una mejora, pasando de 0 a 4.

Aunque los datos fueron ignorados en su mayor parte por los inversores, éstos habían descontado la rebaja de tasas de la Reserva Federal para marzo de 2024, retrasándola hasta mayo. Los inversores deben tener en cuenta que el Banco Central Europeo (BCE) revisará su decisión de política monetaria el jueves, antes de la decisión de la Reserva Federal de la próxima semana.

Si el BCE mantiene las tasas al alza durante más tiempo, podría provocar un aumento de los rendimientos del Tesoro estadounidense. De lo contrario, un sutil cambio de tono en los estados de cuenta de política monetaria de los principales bancos centrales podría desatar la volatilidad en los mercados.

Hace una semana, los inversores preveían que la Reserva Federal aplicaría recortes de tasas por un total de 175 puntos básicos en 2024. Sin embargo, en el momento de escribir estas líneas, han modificado sus expectativas a 141 puntos básicos de relajación monetaria, reduciendo así su previsión en un recorte de tasas.

En la agenda económica de EE.UU. se publicará el Producto Interior Bruto (PIB) del cuarto trimestre del año pasado, junto con las peticiones iniciales de subsidio por desempleo y el indicador de inflación preferido por la Fed, el índice de precios del Gasto en Consumo Personal subyacente (PCE).

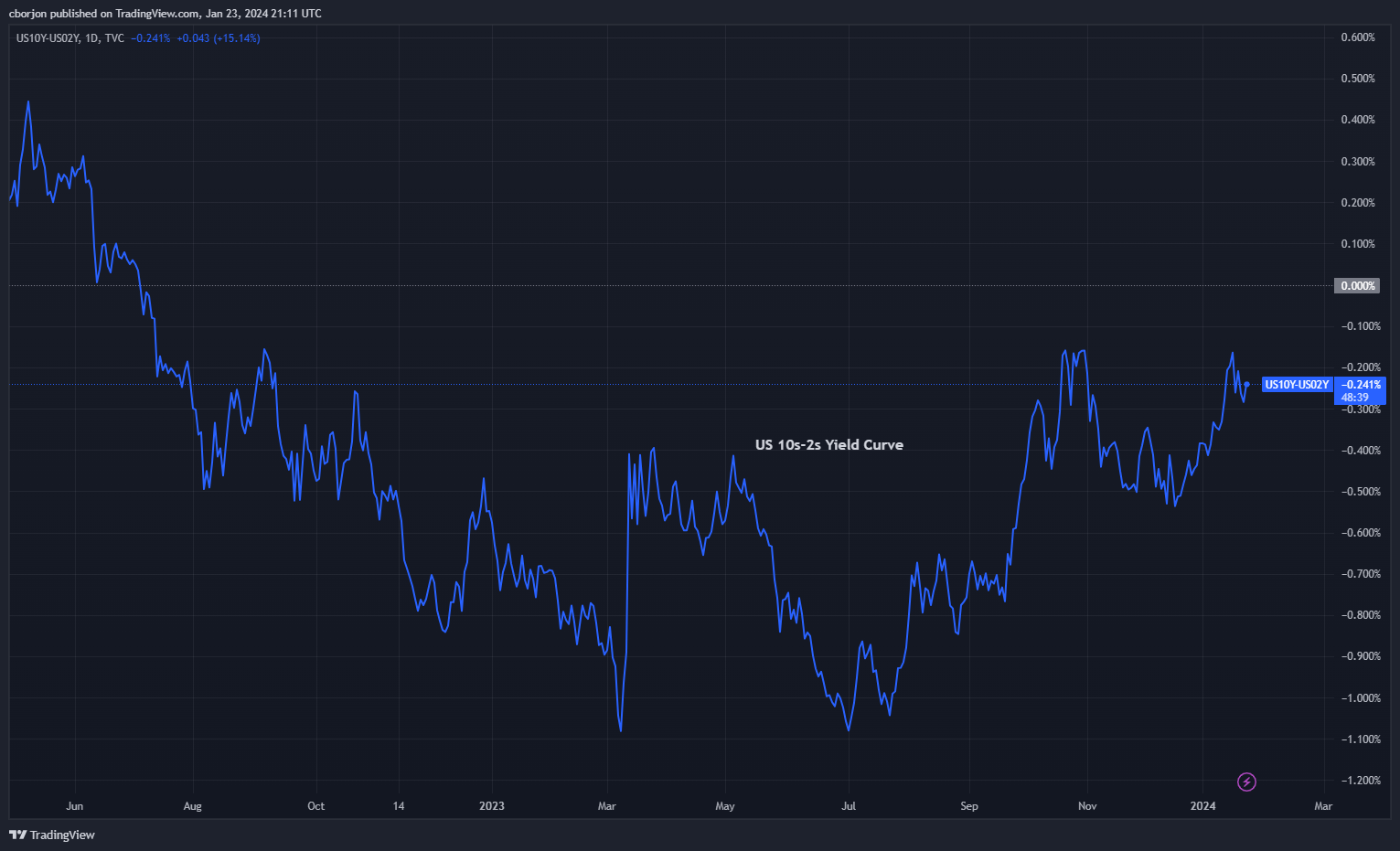

Gráfico del diferencial 10 años -2 años en EE.UU.

- El Peso mexicano se desploma mientras el USD/MXN prueba un nivel de resistencia clave, lo que podría volver alcista al par.

- El apetito por el riesgo es mixto, aunque la suba de los rendimientos del Tesoro estadounidense apuntalan al Dólar.

- Los próximos datos económicos de México, incluyendo el informe de actividad económica y las cifras de inflación de mediados de mes, son seguidos de cerca por los operadores.

El Peso mexicano (MXN) cae con fuerza frente al Dólar estadounidense (USD) el martes, debido a la aversión al riesgo en el mercado de divisas. Esto beneficia a las divisas refugio en detrimento de la moneda de los mercados emergentes. Esto, junto con un repunte de los rendimientos del Tesoro en Estados Unidos, apuntala el USD/MXN, que cotiza en 17.31, subiendo un 0.80%.

Wall Street cotiza mixto, lastrado por la repentina subida de los rendimientos de los bonos del Tesoro estadounidense. El aumento de los rendimientos está liderado por el vientre y el extremo largo de la curva de rendimiento, subiendo entre cuatro y siete puntos básicos. El Índice del Dólar (DXY), que sigue la evolución del Dólar frente a una cesta de otras seis divisas, gana un 0.37% y se sitúa en 103.74. El Dólar se ha visto reforzado por las expectativas de los operadores de que la Reserva Federal (Fed) recorte los tipos de marzo hasta mayo, según los datos de la herramienta FedWatch de la CME.

Al otro lado de la frontera, en México se publicará el informe de actividad económica y los datos de inflación de mediados de enero.

Resumen diario de los movimientos en los mercados: El Peso mexicano registra su mayor caída desde el 16 de enero, a la espera de datos cruciales

- El ex gobernador del Banco de México (Banxico) y actual director general del Banco de Pagos Internacionales, Agustín Carstens, dijo que el banco central no debe bajar las tasas de interés prematuramente, y agregó que "los acontecimientos recientes nos permiten (a los banqueros centrales) mirar el futuro con un optimismo cauteloso". Carstens dijo que, aunque se avanza en el proceso de desinflación, "la inflación sigue por encima de los objetivos de los bancos centrales en la mayoría de los países y tiene que caer más."

- La postura de Agustín Carstens y la del ex subgobernador de Banxico Everardo Elizondo sugieren que la política debería seguir siendo restrictiva, lo que podría disuadir al banco central mexicano de recortar los tipos, que actualmente se sitúan en el 11,25%, mientras los operadores esperan el informe de inflación de mediados de enero.

- Se espera que la inflación intermensual en México se acerque al 4,78%, mientras que la subyacente caería aún más por debajo del umbral del 5%.

- Las recientes cifras económicas de México indican una desaceleración de la economía, evidenciada por unas ventas minoristas que no alcanzaron las expectativas y fueron inferiores a las de octubre. Al mismo tiempo, las previsiones de crecimiento económico se sitúan en el 2.6%, por debajo del 3% previsto.

- En el frente estadounidense, los datos económicos de la semana pasada dibujan un panorama de aterrizaje suave. Aunque los datos de la vivienda fueron dispares, la mejora del sentimiento de los hogares estadounidenses y las menores expectativas de inflación apuntalaron el USD/MXN.

- El modelo GDPNow de Atlanta sugiere que el cuarto trimestre del año pasado se expandió probablemente un 2.4%, impulsado por las fuertes ventas minoristas, la firme producción industrial, un mercado laboral tenso y la mejora del sentimiento de los consumidores.

- Los operadores recortaron sus apuestas por una Reserva Federal moderada en 2024. Se sitúan en 139 puntos básicos (pb) de recortes, frente a los 175 pb de la semana pasada.

- México fue testigo de un repunte de la inflación general, pero los datos subyacentes sugieren que el Banco de México (Banxico) ha hecho un buen trabajo, frenando la subida de precios tras subir los tipos hasta el 11.25%.

- A pesar de que las actas de la reunión de diciembre de Banxico (el Banco Central de México) indican que podría considerar la posibilidad de relajar su política monetaria, el informe sobre la inflación de enero supone un posible obstáculo para dicha relajación.

- Los analistas de Standard Chartered estiman que el Banco de México (Banxico) bajará las tasas al 9.25% en 2024.

- El 5 de enero, una encuesta de Reuters sugirió que el Peso mexicano podría debilitarse un 5.4% hasta 18.00 frente al Dólar en los 12 meses siguientes a diciembre.

Análisis Técnico: El Peso mexicano cae a mínimos de cuatro días mientras que el USD/MXN serpentea en torno a la SMA de 200 días

El gráfico diario del USD/MXN muestra a los compradores cobrando impulso, ya que arrastraron a la tasa de cambio al borde de superar la media móvil simple (SMA) de 200 días en 17.36. Una vez superada, esto podría abrir la puerta para probar la SMA de 100 días en 17.42. La barrera psicológica de 17.50 podría seguir subiendo, antes de dirigirse hacia el máximo del 23 de mayo en los 17.99.

Si no se rompe con decisión la SMA de 200 días, podría abrirse la puerta a un tramo al alza, con el primer soporte en la SMA de 50 días en 17.14, seguido del mínimo oscilante de 17.05 alcanzado el 22 de enero, antes de 17.00.

Acción del precio USD/MXN - Gráfico Diario

Preguntas frecuentes sobre el Peso mexicano

¿Qué es el MXN?

El Peso mexicano es la moneda de curso legal de México. El MXN es la moneda más operada en América Latina y la tercera más negociada del continente americano. El Peso mexicano es la primera moneda del mundo que utilizó el signo $, previo a la utilización posterior del Dólar. El Peso mexicano o MXN se divide en 100 centavos.

¿Qué es Banxico y cómo influye en el MXN?

Banxico es el Banco de México, el banco central del país. Creado en 1925, provee la moneda nacional, el MXN, y tiene como objetivo prioritario preservar su valor a lo largo del tiempo. Además, el Banco de México administra las reservas internacionales del país, actúa como prestamista de última instancia a la banca y asesora económica y financieramente al gobierno. Banxico utiliza las herramientas y técnicas de la política monetaria para cumplir con su objetivo.

¿Cómo impacta la inflación en el MXN?

Cuando la inflación es elevada, el valor del Peso mexicano (MXN) tiene a disminuir. Esto implica un aumento en el coste de vida de los mexicanos que afecta su capacidad de inversión y ahorro. A nivel general, la inflación afecta a la economía mexicana porque México importa una cantidad importante de productos de consumo final, como gas, combustible, alimentos, ropa, etc, y una gran cantidad de insumos de producción. Por otra parte, a mayor inflación y deuda menos atractivo es el país para los inversores.

¿Cómo influye el Dólar en el Peso Mexicano (MXN)?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

¿Cómo afecta a México la política monetaria de la Fed?

La tasa de cambio entre el USD y el MXN afecta a las importaciones y exportaciones entre Estados Unidos y México, pudiendo afectar a la demanda y los flujos comerciales. El precio del Dólar frente al Peso mexicano se ve afectado por factores como la política monetaria, los tipos de interés, el índice de precios al consumo, el crecimiento económico y algunas decisiones geopolíticas.

- EUR/JPY cerca de 161.00, desciende un 0.13% mientras el Euro se enfrenta a la presión antes de la decisión del BCE en mercados mixtos.

- A pesar de la ruptura de la nube de Ichimoku, los alcistas luchan en la resistencia de 161,24; la vista puesta en 162.00, y luego en 163,00 si se supera.

- Por debajo de 161.00, el riesgo del EUR/JPY se extiende; próximos soportes en Tenkan-Sen (160,21), 160.00, 159.25, 158.71.

El EUR/JPY oscila en torno a 161.00 a mediados de la sesión norteamericana, aunque cotiza por debajo de su precio de apertura en un 0.13% y, en el momento de escribir estas líneas, opera en 160.95.

El ánimo del mercado es mixto, con dos de los tres índices bursátiles estadounidenses en verde, siendo el Dow Jones el más destacado, con un descenso del 0.32%. No obstante, la debilidad del Euro mantiene la presión sobre la divisa compartida antes de la decisión de política monetaria del Banco Central Europeo (BCE) del jueves.

El par EUR/JPY se consolida en torno a los máximos de la semana actual, después de que los compradores elevaran el par por encima de la nube de Ichimoku (Kumo), que suele ser una señal de que los alcistas están cobrando impulso. Sin embargo, no han logrado superar el mínimo del 21 de noviembre que se convirtió en resistencia en 161.24, por lo que podrían desafiar 162.00. Una vez superados estos dos niveles, la siguiente parada sería la figura de 163.00, seguida del máximo del 27 de noviembre en 163.72.

Por otro lado, un cierre diario por debajo de 161.00 abriría la puerta a nuevas pérdidas. El primer soporte sería el Tenkan-Sen en 160.21, seguido del nivel de 160.00. La ruptura de este último nivel supondría una pérdida de valor. Si se supera este último, el par extenderá sus pérdidas hasta el Senkou Span A en 159.25, seguido por el Senkou Span B en 158.71.

Acción del precio del EUR/JPY - Gráfico Diario

Niveles técnicos del EUR/JPY

La fuerte presencia del sentimiento de aversión al riesgo prestó alas adicionales al Dólar estadounidense y provocó una marcada corrección en el espacio vinculado al riesgo el martes, ya que los participantes del mercado digirieron rápidamente el evento del Banco de Japón y se prepararon para la publicación de los PMI avanzados el jueves, así como para la decisión sobre la tasa de interés del Banco de Canadá.

Esto es lo que hay que saber el miércoles 24 de enero:

La mayor fortaleza del Dólar, junto con el aumento de los rendimientos en toda la curva y la intensa aversión al riesgo, llevaron al Índice del Dólar (DXY) a nuevos máximos anuales muy por encima de 103.00 puntos. En la agenda estadounidense se publicarán los PMI preliminares de manufacturas y servicios del mes de enero.

Continuó lloviendo en torno al EUR/USD, que esta vez amplió su sesgo bajista hasta la zona de 1.0820, o mínimos de seis semanas. De cara al futuro, los datos preliminares de los PMIs de manufactura y servicios en Alemania y la Eurozona acapararán todas las miradas el miércoles.

La presión vendedora hizo que el par GBP/USD coqueteara con mínimos de cuatro días en torno a 1.2650 debido a la fuerte recuperación del Dólar. Al otro lado del Canal de la Mancha, se espera que toda la atención se centre en la publicación de los PMI avanzados de manufactura y servicios de enero.

El USD/JPY revirtió rápidamente un repentino retroceso a la zona de 147.00 y logró volver a niveles más allá de la barrera de 148.00, ya que los mercados parecen haber ignorado una inclinación de línea dura por parte de Ueda del Banco de Japón. El miércoles, las cifras de la Balanza comercial de diciembre ocuparán un lugar central en el calendario japonés.

El par AUD/USD navegó por una sesión volátil, terminando en torno a los niveles de cierre del lunes a pesar del tono más firme del dólar y el sesgo mixto en el complejo de materias primas. En Oz, Westpac publicará su índice adelantado para el mes de diciembre.

Una sesión poco concluyente dejó al USD/CAD rondando la zona de 1.3470 a la espera de la decisión clave sobre las tasas de interés que tomará el BoC el miércoles. El consenso espera que el banco central mantenga la mano firme por cuarta reunión consecutiva.

Los precios del WTI mantuvieron su gradual subida anual, aunque el martes la materia prima retrocedió ligeramente desde los máximos del lunes por encima de 75.00$ por barril.

A pesar de las ganancias adicionales del Dólar y del aumento de los rendimientos en EE.UU., tanto el Oro como la Plata subieron el martes.

- El par NZD/JPY se mantiene fuerte en 90.15, con ganancias del 0.30%.

- El BOJ mantuvo su tasa de interés sin cambios, tal y como se esperaba.

- A pesar del panorama mixto a corto plazo, los alcistas mantienen el control, con el par en tendencia por encima de las SMA clave.

- Los indicadores en el gráfico de cuatro horas señalan una ligera inclinación hacia el impulso vendedor, con el RSI y el MACD en territorio negativo.

En la sesión del martes, el par NZD/JPY avanzó hasta los 90.15, debido a una suba del 0.30%. Aunque el gráfico diario sigue siendo neutral a bajista, los alcistas parecen mantener una postura firme. Sin embargo, la situación del par en el gráfico de cuatro horas se inclina ligeramente a la baja.

En el lado fundamental, el Gobernador Ueda del Banco de Japón (BOJ) dio señales sobre cuándo el banco dejará las tasas de interés negativas afirmando que la probabilidad de alcanzar el objetivo de inflación del 2% está aumentando gradualmente. Esto reafirma que el BoJ abandonará finalmente la política monetaria ultra laxa, lo que podría proporcionar cierto soporte al Yen.

Desde el punto de vista técnico, desde la perspectiva del gráfico diario, los indicadores presentan un panorama mixto. El índice de fuerza relativa (RSI) muestra una tendencia alcista, pero se mantiene en la zona bajista, lo que sugiere una falta de impulso comprador. Además, las barras rojas planas de la divergencia de convergencia de medias móviles (MACD) apoyan esta tendencia, lo que indica la presencia de tracción vendedora. Sin embargo, la posición del cruce por encima de las medias móviles simples (SMA) de 20, 100 y 200 días cuenta una historia diferente, demostrando que los alcistas mantienen un sólido control a largo plazo.

En el gráfico de cuatro horas, el RSI también se encuentra en territorio bajista con una inclinación negativa, lo que sugiere una posible continuación de la presión vendedora a corto plazo. El MACD presenta un panorama similar con barras rojas planas, lo que pone de relieve una pausa en la actividad alcista. Teniendo en cuenta estos factores, el impulso inmediato en el gráfico de cuatro horas se inclina ligeramente a favor de los osos. Sin embargo, con los alcistas demostrando resistencia, los operadores deberían estar atentos a cualquier cambio potencial en el impulso que pueda insinuar una reversión de la tendencia bajista a corto plazo, ya que los alcistas están presentando batalla.

Niveles técnicos del NZD/JPY

NZD/JPY gráfico diario

-638416346186941809.png)

- las acciones europeas operan a la baja: el rebote del riesgo limita las compras.

- El BCE se reunirá el jueves y los PMI europeos, el miércoles.

- Se espera que los índices PMI de la Eurozona muestren un ligero crecimiento.

Las acciones europeas subieron inicialmente el martes, alcanzando máximos a corto plazo antes de revisar de nuevo la dirección y probar la parte baja de la actividad reciente.

Las acciones europeas no fueron capaces de seguir al alza a las acciones de EE.UU., al carecer del mismo impulso de los valores tecnológicos de IA que el lunes llevaron al sector de renta variable estadounidense de nuevo a nuevos máximos.

Esta semana, el Banco Central Europeo (BCE) volverá a mostrarse firme en lo que respecta a los tipos de interés, a pesar de las esperanzas y expectativas de los mercados de que los recortes sean más rápidos.

En la última semana, los responsables de la política monetaria del BCE se han esforzado al máximo por disipar las esperanzas del mercado de que los recortes de tasas comiencen pronto, y algunos inversores especialmente decididos esperan que los recortes de tasas comiencen ya en marzo. Los responsables del BCE se han opuesto con firmeza a la exageración de los mercados, fijando un plazo más razonable para los meses de verano.

La confianza del consumidor Europeo descendió en enero de -15.0 a -16.1 frente a la previsión de -14.3, y la encuesta sobre préstamos bancarios del BCE inició las pérdidas generales del día tras revelarse que los préstamos bancarios tanto a consumidores como a empresas han seguido disminuyendo hasta el tercer trimestre, y se esperan nuevos descensos en el acceso a las facilidades de crédito hasta el primer trimestre de 2024.

El DAX alemán y el CAC 40 francés cerraron el martes con una caída de algo más de un tercio de punto porcentual. El DAX perdió 56.27 puntos y terminó la jornada en 16.627,09 euros, mientras que el CAC 40 cedió 25.21 puntos para cerrar en 7.388,04 euros, perdiendo un 0.34% en el día.

El índice paneuropeo STOXX600 cedió 1.33 puntos y cerró con un descenso del 0.28%, en 471.53 euros, y el FTSO londinense se mantuvo prácticamente plano en la jornada, cerrando con un escaso descenso del 0.3% y una pérdida de 1.98 puntos, en 7.485,73 libras.

Perspectivas técnicas del DAX

El Índice alemán DAX retrocedió tras una subida temprana el martes, tocando un máximo intradía por encima de los 16.700 euros antes de retroceder una vez más. El principal índice de acciones está cayendo en una zona de congestión entre la media móvil simple (SMA) de 50 y 200 horas cerca de 16.600,00 euros.

El DAX sigue recuperándose en su mayor parte, subiendo un 1.7% desde los mínimos de la semana pasada cerca de 16.328,00 euros, pero el impulso bajista es cada vez más difícil de ignorar, ya que el índice de acciones ve caídas frecuentes en medio de movimientos constantes al alza.

Los precios a corto plazo ven soporte en la SMA de 50 días en 16.400,00 euros, y una extensión bajista necesitaría cruzar la barrera de 15.800 dólares antes de extenderse en una tendencia bajista significativa.

DAX Gráfico horario

DAX Gráfico diario

- El Índice del Dólar estadounidense (DXY) obtiene ganancias y vuelve a superar la SMA de 200 días cerca de 103.70.

- El martes no se publicó ningún informe relevante, y la atención se centra en los datos del PCE y el PIB que se publicarán a finales de esta semana.

- El aumento de los rendimientos y el aplazamiento de las apuestas moderadas de los mercados sobre la Fed impulsan al Dólar.

El Índice del Dólar (USD) ha experimentado una tendencia alcista, con el índice cotizando actualmente al nivel de 103.70. Esto se produce en previsión de los próximos datos clave de inflación y el impacto del aumento de los rendimientos, ya que los mercados redujeron sus apuestas moderadas sobre la Reserva Federal (Fed).

La economía estadounidense mantiene su solidez, mientras los operadores esperan los datos clave y las reuniones de los bancos centrales de esta semana. A pesar de la falta de datos importantes o de algún portavoz de la Fed, el mercado redujo sus expectativas de flexibilización a unos 125 puntos básicos en 2024, frente a los casi 175 puntos básicos de principios de mes, lo que ha ayudado a la recuperación del Dólar.

Resumen diario de los mercados: El Dólar estadounidense gana impulso, mientras que el aumento de los rendimientos impulsa la tendencia alcista en medio de la falta de informes de alto nivel

- El jueves se publicarán en Estados Unidos los datos del Gasto en Consumo Personal (PCE) de diciembre, que se espera que muestren un estancamiento de la inflación. Ese día también se publicarán las cifras del Producto Interior Bruto (PIB) del cuarto trimestre y los mercados esperan que la actividad económica se haya enfriado.

- Los rendimientos de los bonos estadounidenses están subiendo: el rendimiento a 2 años se sitúa en el 4.40%, el rendimiento a 5 años en el 4.06% y el rendimiento a 10 años en el 4.15%. Las tres tasas se acercan a su nivel más alto de enero, a medida que los inversores ajustan sus expectativas sobre la próxima decisión de la Fed.

- Las proyecciones de la herramienta FedWatch de la CME muestran que las expectativas del mercado sobre el inicio del ciclo de relajación se han desplazado a mayo.

Análisis Técnico: El DXY recupera la SMA de 200 días mientras los alcistas encuentran un impulso

Los indicadores del gráfico diario reflejan una mezcla de sentimientos alcistas y bajistas. El índice de fuerza relativa (RSI) se encuentra en territorio positivo, lo que indica una presión compradora sostenida en el mercado que se ve subrayada por la apreciación de la pendiente del gráfico del RSI.

Simultáneamente, la divergencia de convergencia de medias móviles (MACD) dibuja un panorama opuesto. El histograma MACD muestra barras verdes planas, que denotan una falta de convicción alcista. Este estancamiento del MACD apunta a un equilibrio en las presiones compradoras y vendedoras por el momento.

En cuanto a las medias móviles simples (SMA), el DXY cotiza por encima de la SMA de 20 días, lo que indica que los alcistas mantienen el control a corto plazo. No obstante, la corriente bajista es evidente, ya que el índice cotiza por debajo de la SMA de 100 días. Con todo, se mantiene el optimismo a medio y largo plazo, ya que el índice ha recuperado la crucial SMA de 200 días.

Niveles de soporte: 103.50 (SMA de 200 días), 103.30, 103.00.

Niveles de resistencia: 103.80, 104.00, 104.10.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- El par GBP/USD cae más de un 0.40% hasta 1.2657, con la fortaleza del Dólar y la suba de los rendimientos del Tesoro eclipsando a la Libra en medio de la volatilidad de las acciones.

- La reducción del déficit en el Reino Unido estimula las especulaciones sobre una bajada de impuestos; el Banco de Inglaterra podría mantener las tasas en febrero, con posibles recortes a partir de mayo.

- Los operadores están atentos a los índices PMI preliminares de S&P Global en el Reino Unido y EE.UU.; el PIB del cuarto trimestre de EE.UU. y el índice de precios PCE subyacente como acontecimientos clave.

El par GBP/USD se desplomó más de un 0.40% a mediados de la sesión norteamericana en medio de la fortaleza del Dólar estadounidense (USD) y lla subida de los rendimientos de los bonos del Tesoro, que apuntalaron al Dólar en detrimento de la libra esterlina (GBP). En el momento de redactar esta nota, el par opera en 1.2657 tras alcanzar un máximo diario de 1.2747.

La Libra se enfrenta a las presiones de los mercados ante las cifras del PIB de EE.UU.

Las acciones de EE.UU. cotizan mixtas mientras las compañías publican los resultados del cuarto trimestre del año pasado. En cuanto a los datos, el índice compuesto y de manufacturas de la Fed de Richmond siguió deteriorándose en enero, pasando de -11 a -15, mientras que el de servicios subió de 0 a 4.

Durante la sesión europea, la Oficina de Estadísticas Nacionales (ONS) del Reino Unido reveló que el déficit presupuestario fue más estrecho que las cifras del año pasado, con una cifra de 7.770 millones de libras en diciembre, inferior a los 13.710 millones del año pasado. Esto podría abrir la puerta a un recorte de impuestos, tal y como han expresado el Canciller Hunt y el Primer Ministro británico, Rishu Sunak, en el presupuesto de primavera que se presentará el 6 de marzo.

Pasando a los bancos centrales, no se espera que el Banco de Inglaterra (BoE) mueva la aguja en febrero, según una encuesta de Reuters. Sin embargo, los inversores ven al Gobernador Bailey y compañía bajando los tipos ya en mayo, con tres recortes adicionales, lo que arrastraría la tasa bancaria del 5.25% al 4.25%.

En Estados Unidos, se espera que la Reserva Federal suavice su política en junio, según un sondeo de Reuters. Los analistas de TD Securities señalaron: "Seguimos esperando que el Comité mantenga una postura cautelosa a corto plazo, incluso en medio de un perfil cada vez mejor de los precios al consumo, ya que a la Fed le gustaría asegurarse de que el reciente avance de la inflación es sostenible". El sondeo sugiere que la mayoría de los analistas estiman que la tasa de los fondos federales (FFR) se ajustaría del 5.25%-5.50% al 4.25%-4.50%.

La agenda económica del Reino Unido incluirá el miércoles, al igual que en Estados Unidos, los índices PMI preliminares de S&P Global. El jueves, en Estados Unidos, se publicarán las cifras preliminares del PIB del cuarto trimestre del año pasado y el indicador de inflación preferido de la Fed, el índice de precios del consumo personal básico (PCE).

GBP/USD Niveles técnicos

- El EUR/USD cae a mínimos de cinco semanas, mientras los flujos de refugio seguro repuntan en el Dólar.

- El miércoles se publicarán los índices PMI de la UE y EE.UU..

- El jueves se conocerán los tipos de interés del BCE y el viernes la inflación del IPC estadounidense.

El par EUR/USD volvió a marcar mínimos de 2024, alcanzando los niveles más bajos en casi seis semanas, después de que el Euro siguiera cayendo en los mercados debido al deterioro del sentimiento de los consumidores y al descenso de los préstamos bancarios, confirmado por la última encuesta sobre préstamos bancarios del Banco Central Europeo (BCE).

El Euro siguió cayendo en Europa después de que el BCE confirmara que la actividad empresarial y crediticia de la Eurozona seguía disminuyendo. Los elevados tipos de interés agravaron el descenso general de la actividad de préstamo bancario en todo el continente, y los bancos europeos volvieron a endurecer las condiciones de préstamo hasta el cuarto trimestre de 2023.

Resumen diario de los mercados: El EUR/USD retrocede mientras se acumulan las publicaciones de datos negativos

- El Índice de Sentimiento del Consumidor europeo descendió a -16.1 en enero, frente al rebote previsto desde el -15.0 de diciembre hasta el 14.3.

- El índice manufacturero de la Fed de Richmond también descendió en enero a su nivel más bajo en casi cuatro años, situándose en -15 frente al -11 de diciembre y sin alcanzar el nivel de -7 previsto por el mercado.

- La última Encuesta sobre Préstamos Bancarios del BCE mostró que la actividad crediticia de los bancos siguió disminuyendo en el cuarto trimestre, con los elevados tipos de interés y el deterioro del sentimiento de los consumidores como principales factores desencadenantes.

- El BCE señaló que los bancos europeos han endurecido en general las condiciones de concesión de préstamos, limitando el acceso al crédito, que ya había registrado una caída de la demanda.

- Se espera que la demanda global de préstamos, tanto por parte de las empresas como de los hogares, siga disminuyendo en el primer trimestre de 2024.

- El descenso de la actividad crediticia se ralentizó en el cuarto trimestre, pero sigue desacelerándose, lo que agrava la caída de la actividad económica.

- El miércoles se publicarán las cifras del Índice de Gerentes de Compras (PMI) tanto de la zona euro como de Estados Unidos.

- Los mercados esperan que el PMI compuesto paneuropeo de HCOB experimente una ligera subida de 47.6 a 48.0.

- El PMI compuesto de la zona euro lleva desde julio por debajo de 50.0 puntos de contracción.

- Se espera que el PMI de servicios estadounidense descienda ligeramente de 51.4 a 51.0.

- El BCE desciende a los mercados con su última convocatoria de tipos el jueves.

- Las expectativas del mercado de que el BCE reduzca drásticamente los tipos se han visto frenadas por las constantes advertencias de los responsables de los bancos centrales de que las esperanzas del mercado de que se produzcan recortes de tasas han ido demasiado lejos de lo que los responsables políticos pueden ofrecer.

Precio del euro hoy

La siguiente tabla muestra la variación porcentual del Euro (EUR) frente a las principales divisas. El Euro fue la divisa más débil frente al dólar estadounidense.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.39% | 0.40% | 0.06% | 0.16% | 0.28% | 0.12% | 0.24% | |

| EUR | -0.40% | 0.01% | -0.34% | -0.23% | -0.12% | -0.27% | -0.15% | |

| GBP | -0.40% | -0.01% | -0.35% | -0.21% | -0.14% | -0.27% | -0.17% | |

| CAD | -0.08% | 0.32% | 0.33% | 0.09% | 0.19% | 0.04% | 0.16% | |

| AUD | -0.21% | 0.19% | 0.19% | -0.16% | 0.06% | -0.06% | 0.04% | |

| JPY | -0.28% | 0.11% | 0.12% | -0.21% | -0.07% | -0.13% | -0.03% | |

| NZD | -0.11% | 0.29% | 0.27% | -0.08% | 0.06% | 0.17% | 0.10% | |

| CHF | -0.26% | 0.14% | 0.16% | -0.19% | -0.04% | 0.03% | -0.11% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El EUR/USD vuelve a retroceder bruscamente desde 1.0900

El par EUR/USD cayó por debajo de la zona de 1.0900 el martes por tercera vez en menos de una semana, después de que el par sufriera un fuerte rechazo de la media móvil simple (SMA) de 200 horas cerca de 1.0915, cediendo más de ocho décimas de arriba a abajo.

Con la caída del martes, el par EUR /USD se dirige a la SMA de 200 días, tras alejarse de la SMA de 50 días cerca de 1.0920. La volatilidad intradía del EUR/USD hace que el par se consolide entre las SMA de 50 y 200 días, y si la caída se prolonga, el par se dirigirá al último mínimo oscilante cerca de 1.0750.

EUR/USD Gráfico horario

Gráfico Diario EUR/USD

Preguntas frecuentes sobre el Euro

¿Qué es el Euro?

El Euro es la moneda de los 20 países de la Unión Europea que pertenecen a la zona euro. Es la segunda divisa más negociada del mundo, por detrás del Dólar estadounidense. En 2022, representó el 31% de todas las transacciones de cambio de divisas, con un volumen medio diario de más de 2.2 billones de dólares al día.

El EUR/USD es el par de divisas más negociado del mundo, con un 30% estimado de todas las transacciones, seguido del EUR/JPY (4%), el EUR/GBP (3%) y el EUR/AUD (2%).

¿Qué es el BCE y cómo influye en el Euro?

El Banco Central Europeo (BCE), con sede en Fráncfort (Alemania), es el banco de reserva de la zona euro. El BCE fija las tasas de interés y gestiona la política monetaria

El principal mandato del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal instrumento es subir o bajar las tasas de interés. Unos tipos de interés relativamente altos -o la expectativa de unos tipos más altos- suelen beneficiar al Euro y viceversa.

El Consejo de Gobierno del BCE adopta las decisiones de política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

¿Cómo influyen los datos de inflación en el valor del Euro?

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios de Consumo (IPCA), son un dato econométrico importante para el euro. Si la inflación aumenta más de lo previsto, especialmente si supera el objetivo del 2% fijado por el BCE, éste se ve obligado a subir las tasas de interés para volver a controlarla.

Unos tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al Euro, ya que hace que la región resulte más atractiva como lugar para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los datos económicos en el valor del Euro?

Las publicaciones de datos miden la salud de la economía y pueden influir en el Euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección de la moneda única.

Una economía fuerte es bien para el Euro. No sólo atrae más inversión extranjera, sino que puede animar al BCE a subir los tipos de interés, lo que reforzará directamente al Euro. Por el contrario, si los datos económicos son débiles, es probable que el Euro caiga.

Los datos económicos de las cuatro mayores economías de la zona euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la eurozona.

¿Cómo afecta la balanza comercial al Euro?

Otra publicación importante para el euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un periodo determinado.

Si un país produce productos de exportación muy solicitados, su divisa se revalorizará debido a la demanda adicional creada por los compradores extranjeros que desean adquirir estos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una divisa y viceversa para una balanza negativa.

El informe del Índice de Precios al Consumo (IPC) de Nueva Zelanda para el cuarto trimestre (cuarto trimestre) se publicará el martes 23 de enero a las 21:45 GMT y, a medida que nos acercamos a la hora de la publicación, aquí están las previsiones de los economistas e investigadores de cuatro bancos principales con respecto a los próximos datos de inflación de NZ.

Se espera que el IPC general aumente un 0.5% intertrimestral frente al 1.8% del tercer trimestre, mientras que la tasa interanual se situaría en el 4.7% frente a la publicación anterior del 5.6%. De ser así, sería la más baja desde el segundo trimestre de 2021. La proyección del IPC del RBNZ para el cuarto trimestre es más alta, del 0.8% intertrimestral y del 5,0% interanual.

ANZ

Esperamos que la inflación anual del IPC se desacelere bruscamente hasta el 4.7% interanual en el cuarto trimestre, por debajo de la previsión del MPS de noviembre del RBNZ del 5.0% interanual. Sin embargo, la sorpresa a la baja esperada frente a la previsión de noviembre del RBNZ se debe enteramente al componente de bienes comercializables, que esperamos que caiga del 4.7% al 3.4% interanual. Esperamos una inflación de los bienes no comercializables del 5.7% interanual, en línea con las previsiones de noviembre del RBNZ. Dado que el RBNZ se centra en este componente, las sorpresas en este ámbito serán importantes para las perspectivas de la OCR, especialmente en el contexto de la impaciencia del RBNZ expresada en la Declaración de Política Monetaria de noviembre. Vemos los riesgos equilibrados en torno al 5.7%. Esperamos que el conjunto de medidas de inflación subyacente se mueva materialmente a la baja. Esto es absolutamente lo que el RBNZ necesita ver, pero somos conscientes de que estas medidas también están influenciadas por una inflación comercial más débil, mientras que el objetivo principal del RBNZ son los riesgos de inflación interna.

Westpac

La inflación volverá a caer por debajo de las previsiones del RBNZ. Esperamos que los precios al consumo hayan subido un 0.5% en el trimestre de diciembre, con lo que aumentarían un 4.7% en los últimos 12 meses. En cambio, las últimas previsiones publicadas por el RBNZ suponían una subida del 0.8% en el trimestre (+5.0% en el año hasta diciembre). Nuestra previsión de inflación más baja refleja la suavidad de los precios de artículos volátiles como las tarifas aéreas internacionales y los alimentos en el último trimestre, como señala el conjunto ampliado de indicadores de precios mensuales de Stats NZ. La cuestión más importante es qué está ocurriendo con la tendencia subyacente de los precios. Esperamos que la mayoría de las medidas de inflación subyacente -incluidas las medidas de presión sobre los precios internos- se moderen, pero se mantengan en niveles muy por encima del rango objetivo del RBNZ.

TDS

Esperamos que la inflación del IPC del cuarto trimestre se sitúe, según el consenso, en el 0.5% intertrimestral (RBNZ: 0.8%), lo que supone una fuerte desaceleración con respecto al 1.8% intertrimestral del tercer trimestre. Esto eleva el índice general anual al 4.7% interanual, también muy por debajo del 5.6% interanual del último trimestre. Es probable que los precios de los alimentos sean un gran lastre este trimestre, con un descenso intertrimestral del 1,1%, mientras que los precios de la gasolina siguen en retroceso. Sin embargo, los precios de los alquileres parecen más rígidos y podrían ser motivo de preocupación para el RBNZ, especialmente tras haber señalado que el fuerte crecimiento de la población plantea riesgos al alza para la inflación. Si la inflación medida por el IPC se sitúa por debajo de las previsiones del RBNZ, éste podría reducir su retórica de línea dura en la reunión de febrero, dados los decepcionantes datos económicos (por ejemplo, PIB, mercado laboral) del cuarto trimestre.

ING

Recientemente hemos actualizado nuestras estimaciones para el IPC del cuarto trimestre en Nueva Zelanda, y esperamos un 0.4% intertrimestral, lo que se traduce en un 4.6% interanual. El consenso se centra en el 4.7%, señal de que las expectativas son muy inferiores a las últimas proyecciones del RBNZ para el IPC del cuarto trimestre, que se sitúan en el 5.0%.

El par USD/MXN revirtió tras probar brevemente la media móvil de 200 días (DMA). Los economistas de Société Générale analizan las perspectivas del par.

17.42/17.55 limitan las subidas

El USD/MXN ha reanudado su caída tras poner a prueba la línea de tendencia trazada desde 2021 en 18.48 (ahora cerca de 18.10). El reciente intento de rebote ha fracasado cerca de la DMA de 200 en (17.42/17.55).

El MACD diario ha comenzado a mostrar una divergencia positiva, sin embargo, las señales de rebote aún no son visibles en la acción del precio; la media móvil cerca de 17.42/17.55 debe ser superada para denotar un movimiento alcista significativo.

Manteniéndose por debajo de la media móvil, el par podría dirigirse a la baja hacia el mínimo del año pasado de 16.60 y las proyecciones de 16.40/16.10.

- Los flujos del Dólar canadiense siguen al mercado en general.

- El miércoles, el Banco de Canadá anunciará las tasas de interés.

- Los precios altos del petróleo soportan al CAD.

El Dólar canadiense (CAD) se mantiene estable el martes, ya que el sentimiento del mercado dicta el flujo de los pares CAD, mientras que los operadores del Dólar canadiense se preparan para la última convocatoria de tasas del Banco de Canadá (BOC) y la posterior conferencia de prensa. Los mercados de petróleo crudo se inclinan en el extremo superior de cara a la mitad de la semana, manteniendo el Dólar canadiense apuntalado y la prevención de retrocesos pre-BoC en el corto plazo.

En Canadá, los precios de la vivienda nueva se estabilizaron en diciembre y disminuyeron en términos anualizados, pero la burbuja inmobiliaria canadiense sigue siendo una de las peores del G20 de economías desarrolladas, con una asequibilidad de la vivienda en su peor momento en más de cuatro décadas. Se prevé que los desbocados precios de la vivienda frenen el crecimiento económico y lleven a la economía nacional canadiense a una recesión en el primer semestre de 2024.

Resumen diario de los movimientos en los mercados: El Dólar canadiense opera lateralizado a la espera del BoC

- El miércoles se publicará el comunicado del BoC sobre las tasas de interés y la política monetaria, y el Dólar canadiense se moverá a la baja antes de la publicación del comunicado del banco central.

- Las ganancias del CAD en los pares del Loonie se deben a la debilidad de las divisas comparables.

- El Índice de precios de vivienda nueva de Canadá se estancó en el 0.0% en diciembre, frente al -0.2% del mes anterior.

- Los precios de la vivienda nueva en Canadá bajaron un 0.9% en diciembre, en línea con la cifra anterior.

- A pesar de una relajación a corto plazo del crecimiento de los precios de la vivienda en Canadá, este país registra uno de los peores índices de asequibilidad de la vivienda del G20.

El Economista Jefe del Banco de Montreal (BMO), Doug Porter, señaló que Canadá ha entrado en recesión poco después de los tres últimos repuntes de la inasequibilidad de la vivienda.

- Los precios del petróleo crudo operan al alza el martes, apuntalando al Dólar canadiense con el West Texas Intermediate (WTI) de petróleo crudo de EE.UU. manteniéndose entre 75.00$ y 73.00$ por barril.

Precios del Dólar canadiense hoy

A continuación se muestra la variación porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El dólar canadiense se apreció contra el euro.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.36% | 0.25% | 0.00% | 0.02% | 0.16% | -0.04% | 0.20% | |

| EUR | -0.36% | -0.11% | -0.36% | -0.34% | -0.20% | -0.40% | -0.16% | |

| GBP | -0.25% | 0.11% | -0.26% | -0.24% | -0.10% | -0.30% | -0.06% | |

| CAD | 0.00% | 0.37% | 0.27% | 0.04% | 0.16% | -0.03% | 0.21% | |

| AUD | -0.02% | 0.34% | 0.23% | -0.03% | 0.14% | -0.06% | 0.18% | |

| JPY | -0.15% | 0.19% | 0.08% | -0.17% | -0.13% | -0.19% | 0.03% | |

| NZD | 0.02% | 0.38% | 0.29% | 0.03% | 0.05% | 0.18% | 0.23% | |

| CHF | -0.22% | 0.16% | 0.05% | -0.21% | -0.19% | -0.04% | -0.25% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, el cambio porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Análisis Técnico: El CAD gana terreno mientras las divisas homólogas pierden peso

El Dólar canadiense (CAD) se está apoyando contra el mercado de divisas más amplio el martes, ya que las principales divisas del CAD vacilan de cara a la mitad de la semana. El Dólar canadiense avanza cuatro décimas contra el euro (EUR), mientras que gana más de un cuarto contra la Libra esterlina (GBP) y el Franco suizo (CHF), ya que las divisas del bloque europeo se marchitan por el sentimiento de los mercados.

El Dólar estadounidense mantuvo sus ganancias frente al Dólar canadiense, mientras que el par USD/CAD registró mínimos intradía. El par alcanzó un mínimo intradía de 1.3453 antes de rebotar dentro del rango de las ofertas de apertura del martes en 1.3478.

El lunes, el par GBP/USD rebotó en la media móvil simple (SMA) de 200 horas, cerca de 1.3415, y el par se mantiene en alza a la espera de los titulares de la sesión del miércoles a mediados de semana.

El par USD/CAD continúa atrapado en una congestión técnica entre las SMA de 50 y 200 días, con la acción del precio consolidándose cerca de la zona de 1.3450 a 1.3500. El par actualmente cotiza con un alza del 2.3% desde el mínimo oscilante de diciembre en 1.3177.

USD/CAD Gráfico horario

Gráfico Diario USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que determinan la cotización del Dólar canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, el principal producto de exportación de Canadá, la salud de su economía, la inflación y la balanza comercial, que es la diferencia entre el valor de las exportaciones canadienses y el de sus importaciones. Otros factores son la confianza de los mercados, es decir, si los inversores apuestan por activos más arriesgados (risk-on) o buscan activos seguros (risk-off), siendo el risk-on positivo para el CAD. Como su mayor socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo afectan al Dólar canadiense las decisiones del Banco de Canadá?

El Banco de Canadá (BoC) ejerce una influencia significativa sobre el Dólar canadiense al fijar el nivel de los tipos de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de los tipos de interés para todo el mundo. El principal objetivo del BoC es mantener la inflación entre el 1% y el 3% ajustando los tipos de interés al alza o a la baja. Unos tipos de interés relativamente altos suelen ser positivos para el CAD. El Banco de Canadá también puede utilizar la relajación cuantitativa y el endurecimiento para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo afecta el precio del petróleo al Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo baja. Los precios más altos del petróleo también tienden a dar lugar a una mayor probabilidad de una balanza comercial positiva, lo que también apoya al CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una moneda, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. Una inflación más alta suele llevar a los bancos centrales a subir los tipos de interés, lo que atrae más entradas de capital de inversores mundiales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Los datos macroeconómicos publicados miden la salud de la economía y pueden tener un impacto en el Dólar canadiense. Indicadores como el PIB, los PMI manufactureros y de servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección del CAD. Una economía fuerte es buena para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

La confianza del consumidor preliminar de la Eurozona ha caído 1.1 puntos en enero, deslizándose a -16.1 frente a los -15 de diciembre, según publica la Oficina de Estadísticas de la Comisión Europea.

El indicador empeora las expectativas del mercado, ya que se esperaba una mejora a -14.3 puntos.

Euro reacción

La debilidad del dato unida a la fortaleza del Dólar por la reducción de posibilidades de un recorte de tasas de la Fed en marzo ha llevado al Euro a nuevos mínimos de seis semanas frente al Dólar. El EUR/USD ha caído a 1.0821, su nivel más bajo desde el 13 de diciembre. Al momento de escribir, el par cotiza sobre 1.0835, cediendo un 0.45% diario.

- El USD/MXN ha subido este martes a 17.36, su nivel más alto desde el 17 de enero.

- El precio del Dólar se fortalece ante la reducción de las posibilidades de un recorte de tasas de la Reserva Federal en marzo.

- El índice manufacturero de la Fed de Richmond cae a su nivel más bajo desde mayo de 2020.

El USD/MXN ha protagonizado un espectacular rally en las últimas horas, pasando de la zona 17.15 con que abría la mañana europa a 17.36, nuevo máximo de seis días alcanzado en las primeras horas de la sesión americana.

El precio del Dólar se dispara con la reducción de apuestas a favor de un recorte de tasas de la Fed en marzo

Tras la apertura de Wall Street, la herramienta FedWatch ha rebajado la posibilidad de una rebaja en los tipos de interés de la Reserva Federal en la reunión de marzo al 40.5% desde el 42.4% proyectado ayer. La posibilidad de una rebaja de los préstamos en el tercer mes del año cada día se aleja más del 70% estimado a inicios de la pasada semana.

El Índice del Dólar (DXY) ha respondido a esta noticia disparándose a 103.79, su nivel más alto desde el 13 de diciembre. Al momento de escribir, el billete verde cotiza alrededor de 103.71, ganando un 0.36% diario. Previamente, en la sesión asiática, un episodio de apetito de riesgo impulsado por comentarios referentes a que China se dispone a lanzar un plan de rescate para impulsar su economía llevó al USD a 102.98, mínimo de una semana.

El índice manufacturero de la Fed de Richmond ha sorprendido negativamente a los mercados, cayendo a -15 en enero desde los -11 puntos registrados en diciembre. La cifra empeora las expectativas de mejora a -7. Esta es la peor puntuación vista por el indicador desde mayo de 2020.

Por su parte, México publicó las cifras de defunciones por homicidio, un dato relevante teniendo en cuenta que la seguridad es una de las principales preocupaciones de los mexicanos. De enero a junio de 2023, se registraron 15.082 homicidios en México. La tasa fue de 12 homicidios por cada 100 mil habitantes a nivel nacional, según informa el Instituto Nacional de Geografía y Estadística (INEGI). Esta tasa es menor a la registrada en el mismo período del año anterior, cuando la media fue de 13 homicidios por cada 100.000 habitantes.

USD/MXN Niveles de precio

El USD/MXN se sitúa ahora en 17.33, ganando un 0.94% diaro. De continuar el impulso alcista de las últimas horas, el USD/MXN encontrará una resistencia inicial en 17.38, máximo mensual de enero alcanzado el pasado día 17. Por encima de este nivel espera el techo de diciembre en 17.56. Más arriba, la subida del USD/MXN puede extenderse hacia la zona psicológica de 18.00.

En caso de virar a la baja, hay un soporte intermedio en 17.15, mínimo diario por donde pasa la media móvil simple de 21 días. Más abajo, el soporte principal aguarda en la región clave de 17.00. Un quiebre de este nivel podría llevar al par hacia 16.78, suelo de casi cinco meses registrado el pasado 8 de enero.

- El par EUR/USD cae más de un 0.55% en la sesión americana influido por las perspectivas de la política monetaria de la Fed.

- El sentimiento positivo de Wall Street frente a la caída de la confianza en la Eurozona y el endurecimiento del crédito del BCE afectan al EUR/USD.

- La próxima decisión política del BCE y la estimación del PIB de EE.UU. influirán en el EUR/USD.

El EUR/USD pierde más de un 0.55% diario en las primeras horas de la sesión americana. Los operadores redujeron sus especulaciones sobre el recorte de tasas por parte de la Fed. El par ha caído a mínimos de seis semanas en 1.0821 tras alcanzar un máximo diario de 1.0915 en la sesión europea.

EUR/USD a la espera del BCE del jueves

El sentimiento de Wall Street refleja el optimismo de los inversores, que parecen confiar en que la economía estadounidense evitará una recesión. Mientras tanto, las probabilidades de que la Fed recorte los tipos en marzo cayeron del 63.1% de hace una semana al 38.6%, después de que la semana pasada los funcionarios de la Fed declararan que es demasiado pronto para relajar la política monetaria.

Aparte de esto, la encuesta sobre préstamos bancarios del Banco Central Europeo (BCE) reveló que el crédito se ha endurecido, mientras que la demanda de préstamos ha disminuido, viéndose afectada por la subida de las tasas de interés fijadas por el BCE. Según la encuesta del BCE, los bancos prevén un ligero aumento de la demanda de préstamos a compañías e hipotecarios.

En cuanto a los datos, la Confianza del consumidor de la Eurozona (UE) bajó de 15.0 en diciembre a -16.0 en enero, según revela la Comisión de la UE, decepcionando las estimaciones de una subida hasta -14.3. Se esperan nuevos catalizadores, ya que el BCE anunciará su decisión de política monetaria el jueves. Al otro lado del charco, la agenda económica de EE.UU. anunciará la estimación preliminar del Producto Interior Bruto (PIB) del cuarto trimestre de 2023, junto con el indicador de inflación preferido de la Fed, el Gasto en Consumo Personal (PCE).

Análisis del precio del EUR/USD: Perspectivas técnicas

El EUR/USD está reanudando su tendencia bajista, buscando soporte en la zona de 1.0800, seguida de la media móvil de 100 días en 1.0771. Por otra parte, si los compradores elevan la cotización de las principales divisas hasta la zona de 1.0900, se espera un desafío a la media móvil de 50 días en 1.0920, antes de que los compradores extiendan la recuperación hacia el máximo del 16 de enero en 1.0951.

EUR/USD Niveles Técnicos

Según los analistas de TD Securities, la relación riesgo-recompensa vuelve a inclinarse hacia la desaparición de la reciente fortaleza del Dólar estadounidense.

Última parada en la gira de premios del USD

Creemos que nos estamos acercando a niveles bien para empezar a vender el USD de nuevo.

Aunque los datos estadounidenses siguen siendo sólidos, la Fed puede utilizar las tendencias del PCE básico para justificar el inicio de los recortes de tasas. La Fed quiere diseñar un aterrizaje suave, lo que le permite hacer hincapié ahora en la desinflación frente al crecimiento. El análisis de los textos y comentarios de la Fed también sigue siendo moderado.

Tras la reciente corrección al alza del USD, no parece tan barato ni sobrevendido. Ahora parece más equilibrado no sólo frente a los factores macroeconómicos, sino también frente a nuestros indicadores de posicionamiento. Esto significa que el movimiento alcista del USD debería empezar a encontrar una mayor resistencia y que la recompensa del riesgo se inclina hacia la desaparición de la fortaleza del USD.

El par EUR/USD sigue rastreando los rendimientos a más corto plazo. Kit Juckes, estratega jefe de divisas de Société Générale, analiza las perspectivas del par.

El BCE flexibilizará su política monetaria más despacio que la Fed y la Reserva Federal

El EUR/USD ha estado siguiendo los diferenciales de rendimiento a 2 años en este mercado dominado por las tasas. Esperamos que ese diferencial se reduzca de los 170 puntos básicos actuales a menos de 100 puntos básicos en el segundo semestre del año. Si tomáramos al pie de la letra la correlación entre el EUR/USD y el diferencial de rendimiento, el Euro alcanzaría un máximo cercano a 1.2000, pero nos parece poco probable; es probable que las tendencias de crecimiento relativo sirvan de ancla.

Sin embargo, seguimos confiando lo suficiente en que a) el BCE relajará su política monetaria más lentamente que la Fed y b) los diferenciales de tasas importarán tanto como los diferenciales de crecimiento percibidos, como para que el EUR/USD continúe su recuperación a cámara lenta y alcance un nuevo máximo cíclico inferior en algún momento de este año (pero mucho antes de las elecciones estadounidenses).

El cruce EUR/GBP opera por debajo de 0.8600. Los economistas de Rabobank analizan las perspectivas de la Libra esterlina.

Los altos niveles de deuda limitarán el margen de gasto

Crecimiento relativamente lento y elevada deuda en el Reino Unido no son una buena combinación para un nuevo gobierno. Las lecciones aprendidas de la debacle de Truss han puesto de relieve que los mercados no toleran los compromisos de gasto sin financiación y han subrayado la importancia de la prudencia presupuestaria. Esto debería reducir el margen para hacer regalos después de las elecciones y potencialmente reducir la probabilidad de que la GBP se vea socavada por la agitación política.

Seguimos esperando que la GBP recupere algo de terreno frente al EUR este año y mantenemos nuestra previsión de 0.8400 para el EUR/GBP para finales de año.

El Índice del Dólar estadounidense (DXY) avanza hacia 103.50. Los economistas de Scotiabank analizan las perspectivas del Dólar.

El trasfondo de riesgo más suave para los mercados podría estar extendiendo al USD cierto soporte en el día

El trasfondo de un riesgo más suave para los mercados puede estar extendiendo al USD cierto soporte en el día - y sugiere un alcance limitado para las ganancias en las divisas en general.

Se espera otra sesión tranquila para el mercado de divisas, con pocos datos o eventos de riesgo. Sin embargo, las ganancias del DXY a través de 103.50 deberían proporcionar al USD un poco más de impulso desde un punto de vista técnico y reavivar la recuperación de enero tras la reciente consolidación.

- Tras la reunión del Banco de Japón, el Dólar estadounidense se mantiene lateralizado y modestamente más débil.

- Los operadores intentan mantener la pólvora seca de cara a los principales acontecimientos del jueves y el viernes.

- El DXY se ve presionado para romper por debajo de 103.

El Dólar estadounidense (USD) vuelve a estar lateralizado, aunque sigue flirteanddo con una ruptura por debajo del importante nivel de 103 en el Índice del Dólar estadounidense (DXY). Los mercados están teniendo dificultades con la decisión de la tasa del Banco de Japón (BoJ) este martes. El gobernador del BOJ, Kazuo Ueda, ha puesto a prueba la paciencia de los mercados al no subir los tipos y aplazar la tan esperada salida de las tasas negativas. Los mercados están empezando a recuperarse cerca de la campana de apertura de EE.UU. después de la reacción inicial fue bastante negativa en reacción al juego de nervios que el BOJ está jugando, con los rendimientos de EE.UU. saltando más alto y las acciones planas a ligeramente negativo.

En el plano económico, el jueves y el viernes se publicarán unos datos muy ligeros. En vísperas del Producto Interior Bruto (PIB) de EE.UU. y de la decisión del Banco Central Europeo (BCE) sobre los tipos de interés, junto con los comentarios de la presidenta del BCE, Christine Lagarde, el jueves, los operadores buscan algunas pistas en el índice Redbook y en el índice manufacturero de la Fed de Richmond para enero. Ciertamente, este último podría iniciar algunos movimientos en el Dólar, viendo el reciente mal desempeño de varias cifras del índice de manufactura en las últimas semanas.

Resumen diario de los movimientos en los mercados: El polvo del BOJ se asienta

- El Banco de Japón ha mantenido sin cambios sus tasas de interés. El gobernador Kazuo Ueda afirmó que la relajación seguirá teniendo lugar incluso cuando finalicen las tasas de interés negativas. No se comprometió a cuándo se produciría la subida. Los mercados están empezando a recuperarse después de no haber reaccionado bien a la incertidumbre sobre la fecha de la primera subida de tasas.

- Los tenedores de bonos bielorrusos de la UE han enviado una notificación de impago a Minsk, según RBC.

- Alrededor de las 13:55 GMT se publicará el índice Redbook. El anterior se situaba en el 5%.

- Cerca de las 15:00 horas se publicará el índice de manufactura de la Fed de Richmond correspondiente al mes de enero. La cifra anterior fue de -11 y se espera -7. Se esperan movimientos en los mercados a raíz de esta cifra, ya que varios índices manufactureros han caído en contracción y podrían ser la primera señal de una posible recesión o recesión de la economía estadounidense.

- Hacia las 16:30 el Tesoro estadounidense distribuirá un billete a 52 semanas.

- Hacia las 18:00, el rendimiento de los bonos del Tesoro estadounidense colocará en los mercados un pagaré a 2 años.

- Los mercados de acciones vuelven a estar al alza después de haber tenido una mala reacción inicial al BoJ. Las acciones europeas y estadounidenses comienzan a subir.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 97.4% la posibilidad de una decisión de tasas sin cambios, con un escaso 2.6% de posibilidades de un recorte.

- El rendimiento de los bonos del Tesoro estadounidense a 10 años vuelve a subir hasta el 4.13% tras su caída del lunes por debajo del 4.10%.

Análisis Técnico del Índice del Dólar: Los mercados se despiertan

El Índice del Dólar estadounidense (DXY) no se da por vencido tan fácilmente en su oportunidad de volver a subir por encima de la resistencia importante en la media móvil de 200 días (SMA) cerca de 103.48. A pesar de la presión bajista con máximos y mínimos más bajos, el DXY por ahora no se está vendiendo como cabría esperar en este tipo de condiciones. Se espera que el ensayo principal llegue el jueves con la decisión sobre las tasas del BCE, antes de la reunión de la Reserva Federal de EE.UU. de la semana que viene.

Hay algunos datos económicos que todavía podrían servir de argumento para que el DXY vuelva a atravesar esas dos medias móviles y se escape. Busque 104.44 como primer nivel de resistencia al alza, en la forma de la SMA de 100 días. Si eso también se dispersa, nada impedirá que el DXY se dirija a 105.88 o 107.20, el máximo de septiembre.

Una trampa alcista parece estar en marcha, donde los alcistas del Dólar fueron sorprendidos comprando en el Dólar cuando rompió por encima de la SMA de 55 días y la de 200 días en el comercio de la semana pasada. Los precios podrían caer sustancialmente y obligar a los alcistas a vender sus posiciones con pérdidas. De este modo, el DXY caería primero hasta 102.60, en la línea de tendencia ascendente desde septiembre. Una vez por debajo, la recesión se abriría hacia 102.00.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Las cifras de inflación del cuarto trimestre de Nueva Zelanda se publicarán el martes 23 de enero a las 21:45 GMT. Los economistas de ING analizan las perspectivas del NZD/USD antes del informe del Índice de Precios al Consumo (IPC).

El IPC de Nueva Zelanda será suave

Esperamos un 0.4% intertrimestral, lo que se traduce en un 4.6% interanual. El consenso se centra en el 4.7%, lo que indica que las expectativas son muy inferiores a las últimas proyecciones del RBNZ para el IPC del cuarto trimestre, que se sitúan en el 5.0%.

Los mercados ya están valorando entre 95 y 100 puntos básicos de flexibilización para finales de año en Nueva Zelanda, lo que significa que es probable que el dólar neozelandés se vea más afectado por unos datos más sólidos y unas sorpresas favorables al RBNZ que por una combinación de datos desfavorables y sorpresas desfavorables. Por este motivo, creemos que el par NZD/USD no se verá muy afectado cuando el RBNZ adopte una postura más moderada y seguimos favoreciendo que el par cotice al alza a partir del segundo trimestre gracias a la debilidad del USD y a la mejora del entorno de riesgo.

Hoy, el repunte de la confianza en China puede ayudar a absorber el impacto de una inflación más débil para el NZD.

El par USD/CAD se alejó de los máximos del lunes. Los economistas de Scotiabank analizan las perspectivas del par.

Queda por ver si existe un trampolín para que se desarrolle un impulso alcista renovado

Las ganancias desde el mínimo intradía del lunes, que equivalen a una prueba (fallida) de la DMA de 40 (1.3417 hoy), son lo suficientemente fuertes en el gráfico como para sugerir que la reciente deriva a la baja del USD se ha detenido. Sin embargo, aún está por ver si existe un trampolín para que se desarrolle un nuevo impulso alcista.

Las ganancias intradía a través de la resistencia menor de 1.3480 deberían hacer que el USD repuntara un poco más para volver a probar la zona de 1.3500/50.

El Banco de Japón (BOJ) mantuvo la política monetaria tal y como se esperaba. Kit Juckes, estratega jefe de divisas de Société Générale, analiza las perspectivas del USD/JPY.

El BOJ avanza de puntillas hacia un cambio de política

El Banco de Japón vino y no hizo más que sonar lo suficientemente esperanzador sobre las perspectivas de los salarios y la inflación, y lo suficientemente negativo sobre los efectos secundarios de los tipos negativos y el control de la curva de rendimiento, como para sugerir que se producirá un cambio de política después del final del primer trimestre, y a mediados de año.

El mercado ha leído con suficiente frecuencia la historia del niño que gritó lobo como para mostrarse un poco escéptico, pero el yen se ve favorecido por un mercado de bonos estadounidense más tranquilo y por los rumores de un plan chino de apoyo al mercado de acciones, por un total inferior al 1% del PIB, financiado mediante el uso de las acciones en manos de extranjeros de las compañías estatales. En otras palabras, se están repatriando reservas de divisas de facto.

Seguiremos pensando (cruzando los dedos) que el USD/JPY ha tocado techo y que volveremos a niveles inferiores a 140 en el segundo trimestre.

El par GBP/USD cotiza en un rango más suave. Los economistas de Scotiabank analizan las perspectivas del par.

Señales bajistas en los precios.

Las pérdidas diarias hasta el momento parecen relativamente leves y la GBP se mantiene dentro de los rangos operativos recientes. Pero las señales de los precios son bajistas.

El comercio intradía ha desarrollado un patrón bajista de "estrella vespertina" durante las últimas 24 horas y la GBP está operando a través de tendencias menores que soportan el mínimo de la semana pasada en 1.2600.

El comercio diario se perfila negativo, aunque todavía queda mucho camino por recorrer a lo largo de la sesión. Es posible que se esté desarrollando otra prueba del fuerte soporte de la GBP en torno a 1.2600.

El EUR/USD se acerca al soporte de 1.0845/1.0850. Los economistas de Scotiabank analizan las perspectivas técnicas del par.

Las señales de los precios intradía y diarios se muestran bajistas

Las fuertes pérdidas intradía hacen que el Euro se muestre débil y propenso a una mayor debilidad.

Las señales de los precios intradía y diarios (al menos por ahora) parecen bajistas y dejan al par justo por encima de los mínimos en torno a 1.0850 (DMA de 200 en 1.0846 hoy).

El par parece haber reaccionado negativamente a otra prueba fallida por recuperarse más allá de 1.09 en el día - fuerte resistencia en 1.0910/1.0920.

La debilidad por debajo de 1.0845/1.0850 debería traducirse en pérdidas del Euro hacia 1.0700/1.0800.

Los datos del Índice de Precios al Consumo (IPC) de Nueva Zelanda correspondientes al cuarto trimestre se publicarán el martes 23 de enero a las 21:45 GMT. Los economistas de Commerzbank analizan las perspectivas del Kiwi antes del informe sobre la inflación.

El problema de la inflación de Nueva Zelanda aún no se ha resuelto

Dudo que el problema de inflación de Nueva Zelanda se haya resuelto. Es probable que el RBNZ adopte una postura similar, a menos que las cifras de hoy sorprendan mucho más a la baja. Después de todo, en los últimos meses ha sido uno de los bancos centrales del G-10 que se ha mostrado más crítico. El argumento más obvio es que ha subido las tasas de interés al nivel más alto (junto con EE.UU.).

Como resultado, es poco probable que el RBNZ se desvíe de su enfoque en su reunión de finales de febrero, a pesar de la caída de la inflación, y seguirá enviando señales de línea dura. Esto debería servir de soporte al Kiwi en un futuro próximo.

El EUR/USD mantuvo las recientes ganancias en un comercio moderado, mientras los mercados están a la espera de los principales eventos/datos de riesgo de esta semana: las estimaciones preliminares de los Índices de Gerentes de Compras (PMI) de enero, el miércoles, y la reunión del Banco Central Europeo (BCE), el jueves. Los economistas del OCBC Bank analizan las perspectivas del par.

Una respuesta más contundente del BCE puede frenar aún más las expectativas de los mercados de un recorte agresivo de las tasas

Para la próxima reunión del Banco Central Europeo, estaremos atentos a cómo la presidenta Christine Lagarde puede reunir al Consejo de Gobierno, algo dividido, para llegar a un acuerdo sobre el calendario de verano relativo a un recorte. Una respuesta más contundente por parte del BCE podría frenar las expectativas del mercado de un recorte agresivo de las tasas, lo que podría proporcionar cierto soporte al Euro.

Pero antes de eso, los PMI preliminares (miércoles) también serán de interés. Una mejora en los datos podría impulsar al Euro.

- El USD/MXN ha subido al mediodía europeo del martes a 17.30, su nivel más alto desde el 17 de enero.

- La aversión al riesgo regresa a los mercados e impulsa el precio del Dólar.

- Las posiblidades de una subida de tasas de la Fed en marzo se reducen al 42.4%, según la herramienta FedWatch.

El USD/MXN ha protagonizado un fuerte giro en la sesión europea del martes. En la apertura, el par ha caído a un mínimo diario de 17.15, disparándose posteriormente al alza en una ruta ascendente que acaba de llevarle a 17.30, su precio más alto en seis días.

El apetito de riesgo dura poco, la cautela devuelve la estabilidad al precio del Dólar

En las últimas horas se ha producido un cambio de tendencia en el sentimiento de riesgo. Durante la sesión asiática, el apetito de riesgo tomaba impulso después de que China anunciara un plan de rescate de dos billones de yuanes para respaldar la recuperación económico y recobrar la confianza del mercado. En ese momento, el Dólar cedió frente a las principales divisas, con el Índice del USD (DXY) cayendo a 102.98, su cotización más baja en siete días. Durante la mañana europea, sin embargo, la cautela regresaba a los mercados, devolviendo al Dólar al alza en dirección a 103.47, nuevo techo de dos días. Al momento de escribir, el DXY cotiza sobre 103.45, ganando un 0.10% en el día.

El Dólar también se ve respaldado por el aumento de las esperanzas en que la Reserva Federal estadounidense mantenga altos los tipos de interés por más tiempo. Hoy han vuelto a reducirse las apuestas por un primer recorte de tasas en marzo. La herramienta FedWatch sitúa en el 42.4% la posibilidad de una rebaja de los préstamos en el tercer mes del año, una cifra que dista mucho del 70% estimado a inicios de la pasada semana.

Los operadores del USD/MXN estarán atentos en las próximas horas al sentimiento del mercado y al dato del índice manufacturero de la Fed de Richmond, que se prevé se haya moderado a -7 puntos en enero desde los -11 de diciembre. Por su parte, México publicará las cifras de defunciones por homicidio, un dato relevante teniendo en cuenta que la seguridad es una de las principales preocupaciones de los mexicanos, según confirman periódicamente las encuestas llevadas a cabo por el gobierno.

USD/MXN Niveles de precio

El precio del Dólar se sitúa ahora en 17.28 frente al Peso mexicano, ganando un 0.63% diaro. De continuar el impulso alcista de las últimas horas, el USD/MXN encontrará una resistencia inicial en 17.38, máximo mensual de enero alcanzado el pasado día 17. Por encima de este nivel espera el techo de diciembre en 17.56. Más arriba, la subida del cruce puede extenderse hacia la zona psicológica de 18.00.