- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El West Texas Intermediate se mantiene en terreno alcista por encima de las brechas.

- El cartel de la OPEP+ sorprendió al mercado con un recorte de la producción de 1.1 millones de barriles diarios para dar soporte a los precios.

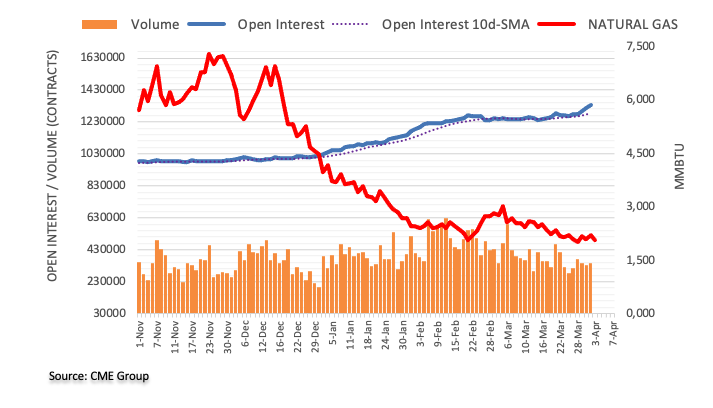

El petróleo WTI (West Texas Intermediate) subió un 6.3% el lunes y cotizaba a 80.44$ en el momento de redactar este informe. El máximo del día fue de 81.51$, mientras que el mínimo del día se situó en 79.05$. La recuperación del precio del petróleo se produjo después de que el cártel de la OPEP+ sorprendiera al mercado con un recorte de la producción de 1.1 millones de barriles diarios para dar soporte a los precios, ya que el cártel afirmó que reducirá la producción antes de la reunión ministerial del grupo prevista para el lunes.

Se ha dicho que Arabia Saudí hará la mayor parte de los recortes, reduciendo la producción en 0.5 millones de barriles diarios, y que Rusia y otros miembros también acordarán reducir las exportaciones. Aunque los recortes de producción de la OPEP+ han provocado un repunte de los precios del crudo, parece poco probable que induzcan a los CTA a presentar nuevas ofertas, ya que las señales de impulso exigen que los precios suban por encima de 85$ y 88$ por barril para el WTI y el Brent, respectivamente", afirman los analistas de TD Securities.

Según la Agencia Internacional de la Energía, los recortes se producen en un momento en que los inventarios mundiales aumentan y la producción supera a la demanda en la primera mitad del año. Mientras tanto, la agencia espera que la demanda aumente por encima de la producción en la segunda mitad del año.

No obstante, los analistas de TD Securities explicaron que el posicionamiento de los CTA sigue siendo corto, lo que sugiere que hay mucho polvo seco para compras adicionales, ya que ahora es probable que los mercados físicos se estrechen más rápido de lo previsto.

De hecho", añadieron los analistas, "los diferenciales de tiempo han señalado unos mercados más ajustados tras los recortes de producción y, en un horizonte a más largo plazo, las expectativas de demanda siguen siendo optimistas a medida que se afianza la reapertura de la demanda china".

Los analistas concluyen que "esto podría volver a generar una exposición especulativa a largo plazo a medida que avance el año, lo que a su vez podría ser el catalizador de una mayor cobertura de posiciones cortas por parte de los CTA".

La OPEP+ conmocionó a los mercados el lunes, disparando los precios del petróleo crudo, pero Wall Street siguió recuperándose. El martes, la atención volverá a centrarse en los sospechosos habituales. El Banco de la Reserva de Australia (RBA) celebrará su reunión de política monetaria, y en la zona euro se publicará el Índice de Precios de Producción de febrero. Los mercados comienzan a prepararse para las cifras de empleo de EE.UU.

Esto es lo que debe saber el martes 4 de abril:

Un recorte voluntario por sorpresa (un millón de barriles diarios menos a partir de mayo) de la Organización de Países Exportadores de Petróleo y sus aliados (OPEP+) impulsó con fuerza los precios del petróleo crudo a principios de semana. El precio del barril de WTI subió más de un 5%, alcanzando el nivel más alto desde mediados de enero, por encima de 80.00$.

Tras la decisión de la OPEC+, los índices de Wall Street alcanzaron nuevos máximos mensuales. El Dow Jones ganó casi un 1%, el S&P 500 subió un 0.37%, pero el Nasdaq bajó un 0.25%. Si los precios del petróleo crudo siguen subiendo, se reavivará la preocupación por la inflación y aumentará la presión sobre los bancos centrales.

El dólar perdió terreno el lunes, afectado por el apetito por el riesgo y el descenso de los rendimientos en EE.UU. tras unos datos económicos estadounidenses más suaves de lo esperado. El PMI manufacturero del ISM se situó en 46.3 en marzo, frente a los 47.5 esperados. El miércoles se publicarán el PMI de servicios del ISM y el informe de empleo de ADP.

Los rendimientos estadounidenses cayeron, y el rendimiento a 10 años se situó en el 3.41%, registrando el cierre más bajo en una semana. El Índice del Dólar ronda los 102.00 puntos, a la espera de los mínimos de marzo. El yen japonés se benefició del descenso de los rendimientos. El USD/JPY revirtió desde máximos semanales, cayendo hasta 132.40.

Elpar AUD/USD subió, acercándose a 0.6800, ya que el dólar australiano obtuvo mejores resultados. El Banco de la Reserva de Australia anunciará su decisión sobre política monetaria. El consenso ha cambiado de una no subida a una subida de tasas de 25 puntos básicos. La decisión y la orientación serán relevantes para el dólar australiano.

El EUR/USD rebotó con fuerza desde debajo de 1.0800, alcanzando niveles superiores a 1.0900. La zona en torno a 1.0930 sigue siendo la resistencia crítica. El martes, la Eurozona publicará el Índice de Precios de Producción de febrero. El GBP/USD reanudó la senda alcista y se acerca al máximo del año por encima de 1.2400.

El USD/CHF cayó a 0.9120, mientras que el EUR/CHF registró ganancias el lunes y se situó en 0.9950. Suiza informó de la inflación con el Índice de Precios al Consumo en el 2.9% interanual, por debajo del 3.2% del consenso del mercado.

El Oro subió más de 30$ desde los mínimos diarios, encontrando resistencia en los 1.990$. La plata se mueve lateralmente en torno a los 24.00$. Criptomonedas perdieron terreno; Bitcoin fue incapaz de mantenerse por encima de los 28.000$. Dogecoin subió más de un 35% y luego retrocedió después de que Twitter cambiara el logotipo por el meme Doge.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- Alcista impulso se desvaneció después de que el USD/JPY no pudo romper la resistencia en la DMA de 200.

- El camino de menor resistencia del USD/JPY es a la baja, con el primer soporte en 132.00.

- Una caída más allá de 132.00, y el USD/JPY podría probar 131.00.

El USD/JPY retrocede desde los máximos de dos semanas en torno a 133.75 y extiende sus pérdidas por debajo de la media móvil exponencial (EMA) de 50 días en 133.25 tras no poder perforar la EMA de 200 días en 133.79. En el momento de escribir estas líneas, el par USD/JPY cotiza a 132.28, perdiendo un 0.33%.

USD/JPY: Acción del precio

Desde la perspectiva del gráfico diario, el impulso alcista del USD/JPY se desvaneció después de que el par cayera lejos de romper la EMA de 200 días. Esto habría dejado al descubierto la figura de 134.00 al alza, seguida de la EMA de 100 días en 134.25.

Por lo tanto, el USD/JPY reanudó su tendencia bajista, exacerbada por rupturas consecutivas de niveles de soporte esenciales, como las EMA de 50 y 20 días, en 133.25 y 132.72. Además, el Índice de Fuerza Relativa (RSI) no logró superar la línea media de 50 y se dirigió a la baja, mientras que la Tasa de Cambio (RoC) comenzó a mostrar que los vendedores estaban cobrando impulso.

Por lo tanto, el camino de menor resistencia para el USD/JPY es a la baja. Dicho esto, el primer soporte del USD/JPY sería 132.00. Una ruptura de este último expondría el máximo del 27 de marzo en 131.76, seguido de una línea de tendencia de soporte ascendente trazada desde los mínimos de enero que pasa alrededor de 131.10-20. Una vez superada, el siguiente nivel sería 131.00.

USD/JPY Gráfico diario.

USD/JPY Niveles técnicos

En su encuesta trimestral sobre perspectivas empresariales publicada el lunes, el Banco de Canadá afirma que cerca de la mitad de las empresas encuestadas esperan que Canadá entre en una leve recesión durante el próximo año, frente a los aproximadamente dos tercios de la encuesta anterior, según Reuters.

Otras conclusiones

"El 79% de las empresas espera que la inflación se mantenga por encima del 3% durante los próximos dos años, frente al 84% del cuarto trimestre".

"El 59% de las empresas espera que la inflación se mantenga muy por encima del 2% al menos hasta 2025".

"Por quinto trimestre consecutivo, las empresas prevén una ralentización del crecimiento de las ventas; la desaceleración se produce tras un periodo de excepcional fortaleza durante el año pasado."

"Las empresas vinculan las expectativas de un menor crecimiento de las ventas a las subidas de tasas, la elevada inflación y la preocupación por una recesión."

"Aunque las encuestas se realizaron antes de que surgieran las tensiones en la banca mundial a principios de marzo, los datos sugieren que el sentimiento empresarial no ha cambiado mucho desde entonces."

"Las empresas siguen considerando que el mercado laboral está tenso, aunque la escasez de mano de obra y la presión sobre el crecimiento salarial se han suavizado".

"Las empresas esperan que el tamaño y el ritmo de los precios de producción se moderen; esto sugiere que las empresas se están acercando gradualmente a las prácticas normales de fijación de precios."

"La encuesta separada del BOC sobre las expectativas de los consumidores en el primer trimestre muestra que el 20.3% de los canadienses espera un declive económico significativo en los próximos 12 meses, el 37.7% espera un pequeño declive."

"Las expectativas de inflación a 1 año vista caen al 6.03% desde el 7.18% del cuarto trimestre; las expectativas de inflación a 2 años vista caen al 4.27% desde el 5.14%."

"Las expectativas de inflación a 5 años vista han bajado al 2.92% desde el 3.10%".

Reacción de los mercados

El USD/CAD sigue bajo presión bajista y la última vez que se le vio perdió un 0.6% en el día, situándose en 1.3437.

- Los PMI manufactureros de S&P Global e ISm entraron en territorio recesivo al ajustarse las condiciones económicas en Estados Unidos.

- Los rendimientos de los bonos del Tesoro de EE.UU. y el USD se desploman tras los malos datos de la manufactura estadounidense.

- Análisis del precio del USD/CHF: Un triángulo simétrico en tendencia bajista garantiza precios más bajos.

El USD/CHF cae un 0.17% tras alcanzar un máximo diario de 0.9196 debido a una inflación más débil de lo esperado en Suiza. Sin embargo, un informe más débil de la actividad de manufactura de los EE.UU. revirtió el curso del par USD/CHF, ya que los inversores estimaron que la Reserva Federal de los EE.UU. (Fed) haría una pausa en el aumento de las tasas. En el momento de escribir estas líneas, el par USD/CHF cotiza a 0.9137.

El franco suizo se beneficia de unos datos manufactureros estadounidenses inferiores a los estimados

El franco suizo (CHF) se apreció tras los datos económicos estadounidenses, en concreto los PMI manufactureros del S&P Global y del ISM, que resultaron peores de lo estimado. El PMI manufacturero global del S&P para marzo fue de 49.2, por debajo de las estimaciones de 49.3. Más tarde, el Institute for Supply Management (ISM) dio a conocer su PMI de Manufactura, que se desplomó hasta el 46,3, por debajo del 47.5 previsto y por debajo de los datos de febrero.

En consecuencia, los rendimientos de los bonos del Tesoro y el dólar estadounidense (USD) se desplomaron. El par USD/CHF amplió sus pérdidas más allá de la zona de 0.9150, alcanzando un mínimo de 0.9115.

El Índice del Dólar estadounidense (DXY), que sigue la evolución de seis divisas frente al dólar, cae un 0.39%, hasta 102.196. Los rendimientos de los Bonos del Tesoro a 2 y 10 años bajan dos y cuatro puntos básicos cada uno, hasta el 4.005% y el 3.430%, respectivamente.

La inflación en Suiza fue más suave de lo esperado, con un dato general del 2.9% interanual frente al 3.2% estimado. La inflación subyacente aumentó un 2.2% interanual, por debajo del 2.5% previsto en febrero. En marzo, el Banco Nacional Suizo (SNB) subió los tipos 50 puntos básicos, hasta el 1.50%, y su Gobernador, Thomas Jordan, declaró: "No puede descartarse que sean necesarias subidas adicionales de la tasa de interés oficial del SNB para garantizar la estabilidad de los precios a medio plazo".

USD/CHF Análisis técnico

Desde la perspectiva del gráfico diario, el USD/CHF está extendiendo su tendencia bajista. Después de formar un triángulo descendente en una tendencia bajista, el USD/CHF rompió por debajo de su línea de tendencia inferior, lo que sugiere que se espera una mayor caída. Por lo tanto, el primer soporte del USD/CHF sería 0.9115. La ruptura de este último expondría a la figura en 0.9100, seguido inmediatamente por 0.9059.

- Los alcistas del GBP/USD aprovechan la debilidad del dólar en el comercio estadounidense del lunes.

- La atención se centrará en el informe NFP de EE.UU. del Good Friday.

El par GBP/USD subió un 0.54% durante la media mañana del lunes en el comercio estadounidense, pasando de un mínimo de 1.2274 a un máximo de 1.2420, luego de que el dólar cayera con fuerza durante la apertura de Wall Street.

El Dólar se vio fuertemente afectado por los informes económicos del lunes que mostraron que la actividad de manufactura de EE.UU. en marzo cayó a su nivel más bajo en casi tres años, mientras que los nuevos pedidos continuaron en contracción. El Instituto de Gestión de Suministros (ISM) informó de que su PMI de manufactura cayó a 46,3 el mes pasado. Fue el peor desde mayo de 2020, frente al 47.7 de febrero.

Mientras tanto, los datos del PCE de la semana pasada, la medida de inflación preferida de la Reserva Federal, fueron mixtos. Mientras que tanto el índice general como el subyacente se situaron un punto por debajo de lo esperado, el super subyacente se aceleró por segundo mes consecutivo hasta el 4.5% interanual.Esta no es la dirección que desea la Fed, por lo que esperamos que continúe la tendencia de línea dura en los comentarios de la Fed", explicaron los analistas de Brown Brothers Harriman.

No obstante, los futuros de los fondos federales dan ahora un 60% de probabilidades a una nueva subida de tipos de 25 puntos básicos (pb) por parte de la Fed en mayo, alrededor de un 5% menos, tras los datos de manufactura de hoy. Además, los operadores de futuros también prevén una pausa en junio y recortes de tasas en diciembre. Esperamos que el índice ISM de servicios retroceda tras mostrar signos de estabilización en un nivel aún firme de ~55 en enero-febrero", señalaron los analistas de TD Securities.

BOE en el punto de mira

A nivel nacional, en lo que respecta al Banco de Inglaterra, es probable que la decisión del Comité de Política Monetaria de mayo esté ''finamente equilibrada'', sostienen los analistas de TD Securities.

Será importante saber cómo se posicionan los miembros del Comité de Política Monetaria, especialmente los centristas y los de línea dura", señalaron los analistas.

El lunes, el economista jefe del Banco de Inglaterra, Pill, insistió en que la política monetaria sigue dependiendo de los datos. Afirmó que la inflación sigue siendo demasiado alta, pero mantuvo la previsión del banco de que caerá bruscamente este año.

"Subimos las tasas 400 puntos básicos. Estas medidas tardan hasta dieciocho meses en surtir efecto. ¿Hay que hacer más? Habrá que ver cómo evoluciona la inflación".

Añadió que "el sistema bancario británico está bien capitalizado y que los bancos bien capitalizados ayudan a combatir la inflación, aunque la inflación sigue siendo demasiado alta".

"Para que la inflación vuelva a su objetivo, también será decisiva la evolución del mercado laboral, que sigue siendo tenso", dijo.

Los analistas de Brown Brothers Harriman afirmaron que las expectativas de endurecimiento del BOE siguen siendo moderadas: "La próxima reunión de política monetaria es el 11 de mayo y el WIRP sugiere que las probabilidades de una subida de 25 puntos básicos se sitúan en torno al 75%, con un máximo de 25 puntos básicos en el tercer trimestre". Como resultado, la tasa máxima de política monetaria se sitúa ahora entre el 4.50 y el 4.75%, frente al 4.25% durante el punto álgido del pánico bancario", explicaron los analistas.

Las NFP, clave de la semana

Esta semana, la atención se centrará en el informe de empleo del viernes, aunque muchos mercados permanecerán cerrados por Semana Santa.

Los analistas de TD Securities explicaron que "las nóminas de EE.UU. probablemente se mantuvieron firmes a un ritmo superior a la tendencia en marzo, aunque ralentizándose con respecto a los datos de enero-febrero".

También esperamos que la Tasa de Desempleo se mantenga sin cambios en el 3.6% y que el crecimiento salarial se mantenga firme en el 0.3% intermensual''.

- El precio de la plata cae, pero se mantiene cerca de sus máximos históricos ante la debilidad del dólar.

- El XAG/USD se ve apuntalado por el desplome de los rendimientos de los bonos del Tesoro de EE.UU., al valorar los inversores una Fed menos agresiva.

- Bullard, presidente de la Fed de San Luis, prevé tasas superiores al 5% y afirma que el recorte de la producción de petróleo de la OPEP "dificultará" la labor de la Fed.

La plata cotiza por debajo de su precio de apertura en torno a un 0.37%, aunque se mantiene por encima del umbral de los 24$. La caída de los rendimientos de los bonos del Tesoro de EE.UU. y la debilidad del dólar estadounidense (USD) son dos de las razones de la subida del XAG/USD. En el momento de escribir estas líneas, el XAG/USD opera en 24.01$.

El sentimiento se deteriora. Las acciones de EE.UU. fluctuaron después de que el S&P y el ISM PMI de Manufactura, mostrando que la actividad empresarial en los EE.UU. se está contrayendo. Aumentan los temores de recesión, y el endurecimiento de las condiciones de préstamo pesa sobre las empresas.

Por ello, los flujos de refugio seguro se dirigen hacia el segmento de los metales preciosos, manteniendo los precios de la Plata cerca de máximos anuales. Los rendimientos de los bonos del Tesoro de EE.UU. se están desplomando, ya que los inversores han empezado a valorar una Reserva Federal (Fed) estadounidense menos agresiva, a pesar de que un funcionario estima unas tasas superiores al 5%.

El presidente de la Fed de San Luis, James Bullard, afirmó que la Fed necesita subir las tasas por encima del 5% y subrayó que su previsión está por encima de la mediana. Bullard comentó que el recorte de la producción de petróleo por parte de la OPEC haría "difícil" el trabajo de la Fed.

El Índice del dólar, que mide la evolución del dólar frente a seis divisas, cae un 0.41% y se sitúa en 102.168.

Otro motivo que mantiene al alza los precios de las materias primas es la decisión de la Organización de Países Exportadores de Petróleo y sus aliados (OPEP+) de reducir la producción de petróleo en 1 millón de barriles, lo que impulsó los precios del petróleo.

XAG/USD Análisis técnico

La tendencia alcista de la plata sigue intacta, aunque está poniendo a prueba una línea de tendencia de resistencia de hace cuatro meses que pasa en torno a los 24.20-30$. Aunque abrió la puerta a un retroceso, los osciladores sugieren que el sesgo sigue siendo alcista. El Índice de fuerza relativa (RSI) está saliendo de las condiciones de sobrecompra, dando un respiro a los compradores. Al mismo tiempo, la tasa de cambio (RoC), retrata que los compradores mantienen el control pero se toman una pausa.

Si el XAG/USD rompe los 24.20$, se exacerbará una prueba del máximo anual en 24.63$, seguido por la figura de 25.00$. Por otro lado, un cierre diario por debajo de 24.00$ podría abrir la puerta a un retroceso hacia el máximo del 24 de marzo en 23.52$.

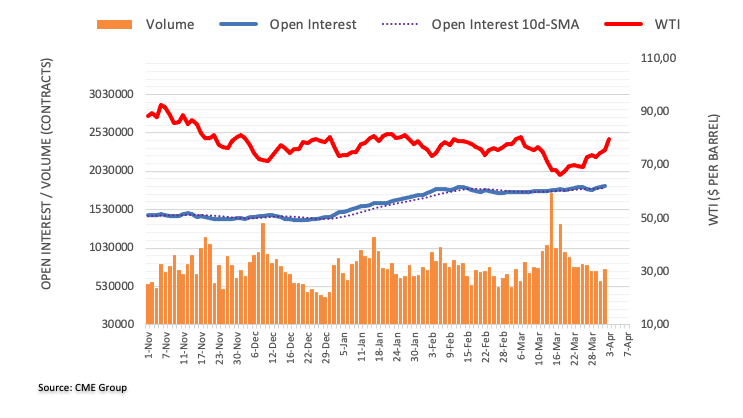

- La debilidad del dólar y los menores rendimientos del Tesoro impulsan al metal amarillo.

- El XAU/USD sube 40$ desde el mínimo del lunes y se acerca a los 2.000$.

El precio del oro subió casi un 1% el lunes, tras subir más de 40$ desde el mínimo diario. El XAU/USD hizo suelo en horas asiáticas en 1.949$ y luego revirtió su curso. Recientemente alcanzó los 1.990$, el nivel más alto en una semana. Se mantiene cerca del máximo, con un tono positivo ante la caída del dólar estadounidense.

Tras una apertura de mercado semanal negativa por el shock del inesperado recorte de producción de la OPEC+, el oro se estabilizó y en horario europeo comenzó a subir. Aceleró tras el inicio de la sesión americana. Está rondando los 1.990$, con la vista puesta en la zona de los 2.000$.

El metal amarillo cobró impulso en medio de una caída de los rendimientos en EE.UU., la debilidad del dólar y el apetito por el riesgo. El rendimiento a 10 años cayó al 3.40% tras la publicación del PMI manufacturero del ISM estadounidense. El Índice del Dólar ha bajado un 0.45%, situándose en torno a 102.15, tras alcanzar niveles inferiores a 102.00. En Wall Street, el Dow Jones ganó un 0.68% y el S&P 500 se mantiene lateralizado.

El tono positivo en el XAU/USD podría desencadenar más ganancias y una prueba de la zona de los 2.000$. Un cierre diario por encima apuntaría a mayores ganancias. Otro fallo en los niveles actuales podría desencadenar una corrección bajista. La oscilación de los precios podría continuar, teniendo en cuenta lo que se avecina en el calendario económico. Tras la publicación del PMI manufacturero del ISM, la atención se centra en el empleo privado ADP del miércoles y el PMI de servicios del ISM; el viernes se publicará el informe oficial de empleo.

Niveles técnicos

- La actividad fabril estadounidense muestra signos de retroceso en marzo.

- El dólar canadiense se apreció debido al anuncio de la OPEP de recortar la producción de petróleo.

- Análisis del precio del USD/CAD: Seguir sesgado a la baja por debajo de 1.3500; de lo contrario, esperar una recuperación hasta 1.3600.

El USD/CAD cotiza por debajo de la media móvil (EMA) de 100 días, ya que el dólar canadiense (CAD) apreció por la escasez de suministro de petróleo y la debilidad del dólar estadounidense (USD). El USD/CAD cotiza a 1.3450 tras alcanzar un máximo diario de 1.3536.

El debilitamiento de la actividad empresarial en EE.UU. aviva los temores de recesión

Wall Street muestra un sentimiento optimista. Dos medidas de la actividad fabril en Estados Unidos (EE.UU.), se deterioraron, lo que significa que una desaceleración económica más profunda está a la vuelta de la esquina. El PMI manufacturero mundial de S&P de marzo fue de 49.2, por debajo de las estimaciones de 49.3. Más tarde, el Institute for Supply Management (ISM) dio a conocer su PMI de Manufactura, que cayó a 46.3, por debajo de los 47.5 previstos y de los datos de febrero.

En consecuencia, el dólar borró parte de sus ganancias anteriores, reforzado por la subida de los precios del petróleo. El Índice del Dólar (DXY), que sigue la cotización del dólar frente a una cesta de seis divisas, bajó de 103.05 a 102.20, bajando un 0.38%.

Por su parte, el par USD/CAD cayó desde 1,3500 y registró un mínimo diario de 1,3424, ya que los operadores empezaron a valorar una Reserva Federal (Fed) estadounidense menos agresiva.

La Organización de Países Exportadores de Petróleo y sus aliados (OPEP+) anunciaron el fin de semana el recorte de un millón de barriles de petróleo, lo que dio alas a los precios del petróleo. El WTI subió más de 6$ desde su cierre del viernes a 75.68$ hasta los 81$ por barril.

Louis, James Bullard, afirmó que la decisión de la OPEP dificultaría la labor de la Fed. Bullard reiteró que la Fed necesita subir las tasas por encima del 5% y subrayó que su previsión está por encima de la mediana.

En el frente canadiense, el PMI manufacturero mundial de S&P se desplomó hasta 48.6 desde la cifra anterior de 52.4, pintando un panorama económico sombrío para la economía de Canadá. Últimamente, la Encuesta sobre Perspectivas Empresariales (BOS ) del Banco de Canadá mostró que alrededor de la mitad de las empresas encuestadas esperan que el país se encuentre en una leve recesión. Además, el 59% de las empresas espera una inflación superior al 2% al menos hasta 2025.

USD/CAD Análisis técnico

El par USD/CAD cayó por debajo de 1.3519, la EMA de 100 días, lo que agravó una ruptura por debajo de 1.3500. Aunque el par USD/CAD alcanzó un mínimo semanal de 1.3424, el par ha recuperado algo de terreno, ya que el sentimiento sigue deteriorándose en medio de escenarios recesivos. La tendencia neutral a la baja del USD/CAD continuará si el par se mantiene por debajo de la EMA de 100 días. Una ruptura de la cifra de 1.3400 expondrá a la EMA de 200 días en 1.3371. Por otro lado, los compradores que recuperen 1.3500 allanarían el camino para recuperar la EMA de 100 días y más allá.

En un comunicado publicado el lunes, la Agencia Internacional de la Energía (EIA) dijo que la decisión de la OPEP+ de recortar la producción de petróleo corre el riesgo de exacerbar un mercado tenso al hacer subir los precios del petróleo en medio de presiones inflacionarias, según Reuters.

Los mercados mundiales del petróleo ya estaban listos para tensarse en la segunda mitad de 2023, con un potencial de déficit sustancial de la oferta, señaló además la EIA.

Reacción del mercado

Este titular no parece tener un impacto notable en los precios del crudo. En el momento de escribir estas líneas, el barril de West Texas Intermediate (WTI) cotiza en 80.30$, con una subida del 6.1% en el día.

- Datos estadounidenses: El PMI manufacturero del ISM de marzo y el gasto en construcción de febrero por debajo de las expectativas.

- El Índice del Dólar cae, mientras que los rendimientos estadounidenses se hunden.

- El EUR/USD busca probar los máximos de marzo en 1.0925/30.

El par EUR/USD siguió subiendo tras la publicación de los datos económicos de EE.UU. y registró un nuevo máximo diario en 1.0916. Después retrocedió hasta 1.0885. El dólar estadounidense se encuentra bajo presión debido a la caída de los rendimientos y el apetito por el riesgo.

El Índice del Dólar está cayendo un 0.50% y está a punto de probar los mínimos de la semana pasada cerca de 102.00. El rendimiento de los bonos del Tesoro estadounidense a 10 años cayó hasta el 3.41%, el nivel más bajo en una semana. La caída cobró impulso tras la publicación del informe del ISM manufacturero estadounidense.

Los datos mostraron que la actividad económica en el sector manufacturero estadounidense continuó contrayéndose, con el PMI manufacturero ISM cayendo hasta 46.3 desde 47.7 en febrero, por debajo del consenso del mercado de 47.5. Antes del ADP y las NFP, el índice de Empleo cayó a 46.9 desde 49.1. Otro informe mostró que el gasto en construcción descendió un 0.1% en febrero.

Robert Holzmann, del Banco CentralEuropeo, afirmó que sigue en pie la posibilidad de una subida de medio punto en mayo. En su opinión, si el banco central frena la subida de tasas a 25 puntos básicos, sería difícil volver atrás.

La zona de 1.0930 de nuevo en el radar

El EUR/USD se acercó a la zona de resistencia clave de 1.0925/30. Esta zona limitó las subidas durante las dos últimas semanas. Una ruptura al alza reforzaría las perspectivas para el euro. De lo contrario, podría producirse una corrección bajista. Los niveles de soporte podrían situarse en 1.0855 y 1.0815.

Niveles técnicos

- Durante la sesión americana del lunes, el dólar estadounidense estuvo bajo renovada presión vendedora.

- La tendencia alcista del EUR/USD se mantiene intacta, ya que el par se mantiene por encima de la zona de soporte clave.

- El PMI manufacturero del ISM mostró que la actividad empresarial del sector continuó contrayéndose en marzo.

Tras el rebote observado el viernes, el dólar estadounidense (USD) comenzó la nueva semana al alza y el índice del dólar estadounidense (DXY) se recuperó hacia 103.00 durante la sesión asiática. Sin embargo, en la segunda mitad de la jornada, el decepcionante PMI manufacturero del ISM de marzo provocó un debilitamiento del dólar frente a sus rivales. Mientras los participantes en el mercado reevalúan las perspectivas de los tipos de interés de la Reserva Federal estadounidense (Fed) en medio de la renovada preocupación por una inflación energética incómodamente alta, el DXY se mantiene a la baja. Mientras tanto, los principales índices de Wall Street abrieron al alza liderados por las impresionantes ganancias registradas en las acciones del sector energético tras la decisión de la OPEP+ de recortar la producción de petróleo.

Análisis técnico: El dólar no muestra signos de recuperación frente al euro

A pesar del modesto retroceso registrado a principios de semana, el par EUR/USD mantiene su tendencia alcista tras el último rebote. En el gráfico diario, el RSI se mantiene cerca de 60 y el par se mantiene cómodamente por encima de las SMA de 20 y 50 días, que están a punto de realizar un cruce alcista.

Al alza, el EUR/USD se encuentra con la primera resistencia en 1.0900 (nivel psicológico, nivel estático). Si el par logra realizar un cierre diario por encima de dicho nivel y lo confirma como soporte, podría extender su tendencia alcista hacia 1.1000 (punto final de la última tendencia alcista) y 1.1035 (máximo de varios meses establecido a principios de febrero).

El último retroceso del EUR/USD confirmó el soporte de 1.0800 (nivel psicológico, nivel estático). Un cierre diario por debajo de ese nivel podría abrir la puerta a nuevas pérdidas hacia 1.0730 (SMA de 20 días, SMA de 50 días) y la zona de 1.0650/60, donde se alinean la SMA de 100 días y el retroceso del 23.6% del nivel Fibonacci de la última tendencia alcista.

¿Cuál es la correlación entre el dólar y las bolsas estadounidenses?

Es probable que los mercados bursátiles estadounidenses se vuelvan bajistas si la Reserva Federal entra en un ciclo de endurecimiento para luchar contra el aumento de la inflación. La subida de los tipos de interés incrementará el coste de los préstamos y lastrará la inversión empresarial. En ese escenario, es probable que los inversores se abstengan de tomar posiciones de alto riesgo y alta rentabilidad. Como consecuencia de la aversión al riesgo y de una política monetaria restrictiva, el índice del dólar estadounidense (DXY) debería subir mientras el índice S&P 500 en sentido amplio baja, lo que revela una correlación inversa.

En épocas de relajación monetaria a través de tipos de interés más bajos y expansión cuantitativa para impulsar la actividad económica, es probable que los inversores apuesten por activos de los que se espera una mayor rentabilidad, como las acciones de empresas tecnológicas. El Nasdaq Composite es un índice con un alto componente tecnológico y se espera que supere a otros grandes índices bursátiles en este periodo. Por otra parte, el índice del dólar estadounidense debería volverse bajista debido al aumento de la oferta monetaria y al debilitamiento de la demanda de activos refugio.

El EUR/USD ha subido más de 30 pips tras el decepcionante dato del ISM manufacturero de Estados Unidos, que ha caído por debajo de lo esperado. El par ha superado la zona 1.0900, alcanzando un nuevo máximo del día en 1.0916.

El PMI manufacturero de Estados Unidos publicado por ISM ha caído 1.4 puntos en marzo, deslizándose a 46.3 desde los 47.7 de febrero, descendiendo a su nivel más bajo desde mayo de 2020. El indicador permanece en territorio de contracción por quinto mes consecutivo. La cifra, además, decepciona las expectativas del mercado, ya que se esperaba un retroceso más leve, a 47.5.

El Índice del Dólar (DXY) ha bajado 101.97 tras los débiles datos, llegando así a un nuevo mínimo desde el 23 de marzo. El billete verde cotiza al momento de escribir sobre 102.05, perdiendo un 0.51% diario.

Los operadores se centrarán ahora en digerir las cifras del ISM así como el recorte de producción de petróleo anunciado este lunes por la OPEP+. Más adelante en la semana, el foco estará en los datos de empleo de EE.UU., que publicará las Nóminas no Agrícolas de marzo el próximo viernes 7 de abril.

EUR/USD Niveles

Con el par operando en estos instantes sobre 1.0907, ganando un 0.63% en el día, la primera resistencia aparece en 1.0929, techo del 23 de marzo. De superarse este nivel, el objetivo estará en 1.1033, máximo de lo que llevamos de 2023 registrado el pasado 2 de febrero.

A la baja, el soporte inicial está en la zona 1.0800. Más abajo espera 1.0713, suelo del 24 de marzo.

- El USD/JPY retrocede desde máximos de dos semanas alcanzados este lunes.

- La aparición de nuevas ventas en torno al USD ejerce presión bajista.

- La SMA de 100 días y la confluencia del 50% del nivel Fibonacci. son la clave para los alcistas.

El par USD/JPY atrae a algunos vendedores tras tocar máximos de dos semanas el lunes y cotiza justo por debajo de 133.00 durante la sesión norteamericana.

El dólar estadounidense (USD) lucha por capitalizar sus ganancias intradía en medio de la incertidumbre sobre la trayectoria de la Fed en cuanto a la subida de tasas, que resulta ser un factor clave que ejerce cierta presión a la baja sobre el par USD/JPY. Sin embargo, la caída parece limitada, al menos por el momento, en medio de un tono de riesgo generalmente positivo, que tiende a socavar el tradicional refugio del yen japonés (JPY).

Desde un punto de vista técnico, el par USD/JPY se enfrenta a un rechazo cerca del obstáculo de confluencia de 133.75, que comprende el nivel de retroceso Fibonacci del 50% de la caída de marzo y la media móvil simple (SMA) de 100 días. Dicha zona debería actuar ahora como punto de giro, que si se supera sentará las bases para una extensión del reciente movimiento alcista de la semana pasada.

Dicho esto, los osciladores en el gráfico diario aún no confirman una perspectiva alcista, por lo que es prudente esperar a un movimiento más allá de la mencionada barrera antes de posicionarse para nuevas ganancias. El par USD/JPY podría entonces intentar superar 134.00 y acelerar el impulso hacia la prueba de la resistencia del 61.8% del nivel Fibonacci, en torno a la zona de 134.75-134.80.

Por el contrario, si el par sigue cayendo por debajo de la zona de 132.80, o el 38.2% del nivel Fibonacci, es probable que encuentre un buen soporte cerca de la zona de 132.25, antes del 132.00 y el 23.6% del nivel Fibonacci, en torno a la zona de 131.60-131.55. Una ruptura convincente por debajo de este último podría arrastrar al par USD/JPY por debajo de 131.00, hacia el siguiente soporte relevante cerca de la región de 130.55-130.50.

USD/JPY gráfico diario

Niveles clave a vigilar

El PMI manufacturero de Estados Unidos publicado por ISM ha caído 1.4 puntos en marzo, deslizándose a 46.3 desde los 47.7 de febrero, descendiendo a su nivel más bajo desde mayo de 2020. El indicador permanece en territorio de contracción por quinto mes consecutivo. La cifra, además, decepciona las expectativas del mercado, ya que se esperaba un retroceso más leve, a 47.5.

El componente de empleo ha bajado a 46.9 desde 49.1, su peor nivel desde julio de 2020, empeorando los 49.8 puntos esperados por el consenso.

El componente de nuevos pedidos ha retrocedido a 44.3 desde 47, acentuando el descenso a 44.6 estimado.

Finalmente, el indicador de precios pagados ha caído a 49.2 desde 51.3, cuando se esperaba un aumento a 53.8.

"La lectura del índice compuesto de marzo refleja que las empresas continúan disminuyendo la producción para satisfacer mejor la demanda para la primera mitad de 2023 y prepararse para el crecimiento a fines del 2023", señaló Timothy R. Fiore, presidente del Instituto de Gestión de Suministros (ISM).

USD reacción

El Índice del Dólar (DXY) ha bajado 102.28 tras los datos, llegando así a un nuevo mínimo diario. El billete verde cotiza al momento de escribir sobre 102.11, perdiendo un 0.46% diario.

- El EUR/USD deja atrás la caída anterior por debajo de 1.0800.

- Las ganancias adicionales siguen apuntando a máximos mensuales en la zona de 1.0930.

El EUR/USD rebota desde mínimos tocados inicialmente cerca de 1.0790 y se recupera por encima de la zona de 1.0880 en un comienzo volátil de la nueva semana de comercio.

La probabilidad de avances adicionales parece favorecida por el momento. Por el contrario, el par podría poner rumbo al máximo de marzo en 1.0929 (23 de marzo) antes de una posible prueba del máximo de 2023 en 1.1032 (2 de febrero).

A más largo plazo, la visión constructiva se mantiene por encima de la SMA de 200 días, hoy en 1.0341.

Gráfico diario del EUR/USD

Los economistas de TD Securities analizan la decisión sobre la tasa de interés del Banco de la Reserva de Australia (RBA ) y sus implicaciones para el par AUD/USD.

Subida de tipos de interés +25 puntos básicos (40% de probabilidad)

"La motivación para que el RBA suba los tipos sería 1) Es muy improbable que 1 mes sea tiempo suficiente para que el RBA evalúe el impacto de sus subidas desde el 22 de mayo. Por tanto, ¿por qué parar en abril? Entonces, ¿por qué parar en abril?.

2) El RBA podría subir en abril, observando que la inflación sigue siendo alta, pero señalando que se está moviendo en la dirección correcta, dejando margen para hacer una pausa en mayo, tras los datos de inflación mensual de enero y febrero, que sugieren que el IPC del primer trimestre de 2023 se sitúa por debajo de la previsión implícita del RBA del 1.5% intertrimestral.

3) La pausa del RBA en abril y la posterior subida en mayo podría añadir más confusión al mensaje del RBA. Históricamente, cuando el RBA ha hecho una pausa en las subidas de tasas, lo ha hecho durante unos meses. AUD/USD 0.6720".

Caso base: Pausa (60% de probabilidad)

"Los argumentos a favor de la pausa son sólidos:

1) El Banco dijo claramente que se discutiría una pausa en la reunión de abril en las actas de marzo.

2) Discutir una pausa para la reunión de abril sugiere que el apetito por subir tanto en abril como en mayo es bajo, lo que apoya una pausa en abril, pero deja abierta la posibilidad de subir en mayo si el IPC supera las previsiones del RBA.

3) La mención de la serie de inflación mensual se elevó a la parte superior de la declaración de marzo y la impresión de febrero publicada la semana pasada estuvo por debajo de las expectativas después de una impresión de enero suave - ambos resultados proporcionan el RBA con espacio para hacer una pausa.

4) Los cuatro puntos de datos que el Gobernador citó - la inflación , el empleo, las ventas minoristas y la actividad empresarial no apoyan colectivamente una subida. AUD/USD 0.6630".

El PMI manufacturero de S&P Global para Canadá ha caído 3.8 puntos en marzo, descendiendo a 48.6 desde 52.4, por lo que vuelve a territorio de contracción tras dos meses consecutivos en expansión. El indicador ha decepcionado las expectativas del mercado, ya que se esperaba un leve retroceso a 51.7.

La caída se ha debido principalmente por el giro a la baja originado por la caída de la producción y los nuevos pedidos. Los precios más altos siguieron suponiendo un desafío, y los costos volvieron a aumentar considerablemente, aunque se informó que, en general, la escasez del lado de la oferta es menos generalizada, las tendencias de la inflación se mantuvieron a la baja. Las empresas también contrataron trabajadores adicionales a medida que mejoraba la confianza en el futuro.

USD/CAD reacción

El USD/CAD ha caído tras los datos a nuevos mínimos de un mes y medio en 1.3441, impulsadopor la debilidad generalizada del dólar estadounidense en las últimas horas. Al momento de escribir, el par cotiza sobre 1.3446, cayendo un 0.54% diario.

- El dólar estadounidense tiene dificultades para mantenerse firme tras un comienzo de semana alcista.

- La tendencia alcista del EUR/USD se mantiene intacta, ya que el par se mantiene por encima de la zona de soporte clave.

- Se prevé que la encuesta del PMI manufacturero del ISM revele un aumento de la inflación de los insumos.

Tras el rebote registrado el viernes, el dólar estadounidense (USD) comenzó la semana al alza y el índice del dólar estadounidense (DXY) se recuperó hacia 103.00 durante la sesión asiática. Los participantes del mercado reevaluaron las perspectivas de tipos de la Reserva Federal de EE.UU. (Fed) en medio de la renovada preocupación por la inflación de la energía que se está volviendo incómodamente alta. La encuesta del PMI manufacturero del ISM podría afectar a la valoración del dólar en la segunda mitad de la jornada del lunes. A la espera de estos datos, el DXY ha perdido tracción y se ha vuelto negativo en el día por debajo de 102.50.

Resumen diario de los movimientos del mercado: El dólar busca estabilizarse antes del PMI manufacturero del ISM

La herramienta FedWatch de CME Group muestra que los mercados están valorando en casi un 60% la probabilidad de que la Fed suba su tipo de interés oficial en 25 puntos básicos (pb) en mayo, frente al 48% del viernes.

El presidente de la Reserva Federal de San Luis, James Bullard, afirmó el lunes que la Fed necesita elevar el tipo de interés oficial por encima del 5% en un entorno de inflación rígida y mercado laboral fuerte.

El domingo, Arabia Saudí anunció que varios productores de la OPEP+ participarán en recortes voluntarios de la producción desde mayo hasta finales de año. La producción total del grupo se reducirá en más de 1 millón de barriles diarios en ese periodo.

El panel de la OPEP+ confirmó tras la reunión del lunes que el recorte total de la producción será de 1.66 millones de barriles diarios.

El barril de West Texas Intermediate (WTI) abrió con un amplio hueco alcista y tocó su nivel más alto desde finales de enero por encima de los 82$.

Se prevé que la encuesta del PMI manufacturero del ISM muestre una contracción continuada de la actividad empresarial del sector manufacturero de Estados Unidos (EE.UU.) en marzo.

Se espera que el índice de precios pagados de la encuesta PMI se sitúe en 53.8 en marzo, frente al 51.3 de febrero.

Previendo la encuesta ISM, "si la cifra principal supera las estimaciones, el dólar estadounidense subiría y las acciones bajarían, ya que los inversores darían más posibilidades a una subida de tipos en mayo", dijo Yohay Elam, analista de FXStreet. "Sin embargo, este movimiento sería efímero. Incluso si la Fed subiera los costes de endeudamiento el mes que viene, probablemente sería el último."

El presidente de la Fed de Nueva York, John Williams, reiteró el viernes que las decisiones políticas de la Fed se guiarán por los datos entrantes y el progreso hacia los mandatos de empleo y estabilidad de precios.

Más adelante en la semana, la encuesta PMI de servicios ISM, los datos de empleo del sector privado ADP y el informe de empleo de marzo de la Oficina de Estadísticas Laborales de EE.UU. podrían influir en la valoración del dólar.

Análisis técnico: El dólar podría seguir debilitándose frente al euro

A pesar del modesto retroceso registrado a principios de semana, el par EUR/USD sigue siendo alcista a corto plazo. En el gráfico diario, el RSI se mantiene cerca de 60 y el par se mantiene cómodamente por encima de la SMA de 20 y 50 días, que están a punto de formar un cruce alcista.

Al alza, el EUR/USD se enfrenta a la primera resistencia en 1,0900 (nivel psicológico, nivel estático). Si el par logra superar ese nivel y lo confirma como soporte, podría extender su tendencia alcista hacia 1.1000 (punto final de la última tendencia alcista) y 1.1035 (máximo de varios meses establecido a principios de febrero).

El último retroceso del EUR/USD confirmó el soporte de 1.0800 (nivel psicológico, nivel estático). Un cierre diario por debajo de ese nivel podría abrir la puerta a nuevas pérdidas hacia 1.0730 y la zona de 1.0650/60, donde se alinean la SMA de 100 días y el 23.6% del retroceso Fibonacci de la última tendencia alcista.

¿Cómo afecta la política de la Reserva Federal al dólar?

La Reserva Federal de EE.UU. (Fed) tiene dos mandatos: máximo empleo y estabilidad de precios. La Fed utiliza los tipos de interés como herramienta principal para alcanzar sus objetivos, pero tiene que encontrar el equilibrio adecuado. Si le preocupa la inflación, endurece su política subiendo los tipos de interés para aumentar el coste de los préstamos y fomentar el ahorro. En ese escenario, es probable que el dólar estadounidense (USD) gane valor debido a la disminución de la oferta monetaria. Por otro lado, la Fed podría decidir relajar su política mediante recortes de tipos si le preocupa el aumento de la tasa de desempleo debido a una ralentización de la actividad económica. Es probable que unos tipos de interés más bajos provoquen un aumento de la inversión y permitan a las empresas contratar a más personal. En ese caso, se espera que el dólar pierda valor.

La Fed también utiliza el endurecimiento cuantitativo (QT) o la relajación cuantitativa (QE) para ajustar el tamaño de su balance y dirigir la economía en la dirección deseada. La QE se refiere a la compra de activos por parte de la Reserva Federal, como bonos del Estado, en el mercado abierto para estimular el crecimiento, mientras que la QT es exactamente lo contrario. En general, se considera que la QE es una medida política del banco central negativa para el dólar y viceversa.

El S&P 500 defendió finalmente la línea de tendencia multimensual y el mínimo de diciembre cerca de 3.800/3.760 en el reciente retroceso. Los economistas de Société Générale esperan que el índice se dirija a 4.195 y 4.270/4.320.

La DMA de 200 en 3.930 debería ser un soporte a corto plazo

"El S&P 500 se ha restablecido por encima de la DMA de 50 y la DMA de 200 y también ha confirmado una formación de cabeza y hombros inversos que apuntan a la recuperación del impulso alcista".

"Se espera que el índice se dirija al alza hacia 4.195 y objetivo del patrón cerca de 4.270/4.320. La DMA de 200 en 3.930 debería ser un soporte a corto plazo".

Panorama del PMI manufacturero del ISM estadounidense

El Instituto de Gestión de Suministros (ISM) publicará este lunes a las 14:00 GMT los resultados de su última encuesta a empresas manufactureras, también conocida como PMI manufacturero ISM de marzo. Se espera que el índice se mantenga en territorio de contracción por quinto mes consecutivo y se sitúe en 47.5 para marzo. Dado que la Fed se fija más en la inflación que en el crecimiento, los inversores vigilarán de cerca el subcomponente Precios Pagados, que se prevé que suba a 53.8 desde los 51.3 de febrero.

¿Cómo podría afectar al EUR/USD?

A la espera de la publicación de este indicador, el apetito de riesgo pesa sobre el dólar refugio seguro (USD) y ayuda al par EUR/USD a protagonizar un buen rebote desde niveles inferiores a 1.0800, o mínimos de una semana alcanzados a principios de este lunes. Un PMI manufacturero del ISM más débil de lo esperado se considerará otra señal de ralentización de la economía estadounidense y reafirmará las expectativas de que la Reserva Federal (Fed) podría pausar pronto el ciclo de subida de tasas. Esto podría ejercer una presión bajista adicional sobre el Dólar y permitir a las principales monedas aprovechar su recuperación intradía de alrededor de 90 puntos.

Por el contrario, un dato más fuerte no daría tregua al dólar, lo que sugiere que el camino de menor resistencia para el dólar es a la baja y apoya las perspectivas de un nuevo movimiento de apreciación a corto plazo para el par EUR/USD. Dicho esto, es probable que cualquier reacción inmediata del mercado sea limitada, ya que la atención sigue centrada en la publicación esta semana de los datos mensuales de empleo de EE.UU., conocidos popularmente como el informe NFP, el viernes. No obstante, el trasfondo fundamental más amplio y la evolución intradía de los precios apoyan las perspectivas de un nuevo movimiento de apreciación a corto plazo para las principales divisas.

Eren Sengezer, analista jefe de la sesión europea en FXStreet, ofrece un breve resumen técnico y esboza los niveles técnicos importantes para operar con el par EUR/USD: "Con el último rebote, el Índice de Fuerza Relativa (RSI) en el gráfico de cuatro horas subió a 50, lo que sugiere que los vendedores están luchando por mantener el control. A la baja, 1.0820 (23.6% de retroceso Fibonacci de la última tendencia alcista) se alinea como nivel de soporte clave. Si el par cae por debajo de ese nivel y comienza a utilizarlo como resistencia, es probable que se encuentre con un soporte provisional en 1.0790 (nivel estático) antes de probar 1.0760 (media móvil simple (SMA) de 100 periodos, 38.2% Fibonacci)."

"Por otro lado, 1.0860 (nivel estático, SMA de 20 periodos) es la primera resistencia por delante de 1.0900 (nivel psicológico) y 1.0930 (nivel estático, máximo del 23 de marzo)", añade Eren.

Acerca del PMI manufacturero del ISM estadounidense

El índice manufacturero del Instituto de Gestión de Suministros (ISM) muestra la situación empresarial en el sector manufacturero estadounidense. Es un indicador significativo de la situación económica general de Estados Unidos. Un resultado por encima de 50 se considera positivo (o alcista) para el USD, mientras que un resultado por debajo de 50 se considera negativo (o bajista).

- El DXY gira a negativo tras un infructuoso movimiento alcista por encima de 103.00.

- La SMA de 55 días cerca de 103.40 limita las subidas por el momento.

El índice del dólar estadounidense (DXY) se encuentra bajo presión tras perforar la barrera clave del nivel de 103.00 el lunes.

De momento, parece que el índice podría ampliar el rango de consolidación en medio de una postura bajista más amplia. Dicho esto, una caída por debajo del mínimo mensual en 101.91 (23 de marzo) abriría la puerta a una posible visita al mínimo de 2023 en torno a 100.80 (2 de febrero). Al alza, la SMA de 55 días, hoy en 103.36 sigue limitando los intentos alcistas ocasionales.

En un panorama más amplio, mientras se mantenga por debajo de la SMA de 200 días, hoy en 106.54, las perspectivas para el índice seguirán siendo negativas.

Gráfico diario del DXY

- El EUR/JPY comienza la semana con volatilidad y vuelve a acercarse a 145.00.

- La siguiente barrera alcista se sitúa en el máximo de diciembre de 2022.

El EUR/JPY recupera algo de compostura y avanza hasta la zona de 145.00 a principios de semana.

Un cierre diario por encima del máximo de 2023 en 145.67 (31 de marzo) debería motivar al cruce a cambiar su enfoque hacia el máximo de diciembre de 2022 en torno a 146.70 (15 de diciembre) en el horizonte a corto plazo.

Mientras tanto, las ganancias adicionales siguen sobre la mesa, mientras que el comercio por encima de la SMA de 200, hoy en 141.82.

Gráfico diario del EUR/JPY

- El AUD/USD repunta más de 100 puntos intradía y toca máximos de un mes el lunes.

- El apetito de riesgo pesa sobre el dólar, refugio seguro, y beneficia al AUD, sensible al riesgo.

- Los operadores esperan ahora la publicación del PMI del ISM de EE.UU. antes de la reunión del RBA del martes.

El par AUD/USD rebota con fuerza desde un máximo de cuatro días, en torno a la zona de 0.6650 tocada a principios de este lunes, y se apoya en su sólida recuperación intradía hasta mediados de la sesión europea. Al contado, los precios repuntan hasta la zona de 0.6760, o un máximo de un mes en la última hora, con los alcistas haciendo un nuevo intento de aprovechar el impulso más allá de una media móvil simple (SMA) de 200 días técnicamente significativa.

A medida que los inversores asimilan el posible impacto inflacionista de una fuerte subida de los precios del petróleo, el entorno de riesgo predominante atrae a nuevos vendedores en torno al dólar estadounidense (USD), refugio seguro, y resulta ser un factor clave que beneficia al dólar australiano, sensible al riesgo. Aparte de esto, el fuerte repunte intradía del par AUD/USD podría atribuirse a la cobertura de posiciones cortas antes de la reunión de política monetaria del Banco de la Reserva de Australia (RBA) del martes. Sin embargo, es probable que el optimismo del mercado sea efímero en medio de la preocupación por una recesión económica mundial más profunda.

Las preocupaciones resurgieron después de que los datos de Asia del viernes mostraran que la actividad manufacturera en Japón se contrajo durante marzo, mientras que el crecimiento en China se estancó durante el mes reportado. Además, la subida de los precios de la energía podría obligar a la Reserva Federal (Fed) a volver a subir los tipos para combatir la inflación, lo que a su vez favorecería a los alcistas del USD y podría frenar al par AUD/USD. Los mercados están valorando ahora una mayor probabilidad de subida de 25 puntos básicos en mayo, y las apuestas se vieron reforzadas por un recorte sorpresa de la producción por parte de la OPEP+.

Por lo tanto, será prudente esperar a que se produzca un fuerte seguimiento de las compras en torno al par AUD/USD antes de posicionarse para un nuevo movimiento de apreciación a corto plazo. El lunes, ante el riesgo de que se produzcan eventos clave de los bancos centrales, los operadores se fijarán en el ISM manufacturero PMI de EE.UU., que se publicará a primera hora de la sesión norteamericana. En la apretada agenda económica estadounidense de esta semana también figuran el informe ADP sobre el empleo en el sector privado y el PMI de servicios ISM del miércoles, seguidos por el crucial informe mensual de empleo de EE.UU., conocido popularmente como NFP, el viernes.

Niveles técnicos a vigilar

El EUR/USD rebota por debajo de 1.08. Sin embargo, los economistas de Scotiabank informan de que es necesaria una ruptura por encima de 1,0930 para prolongar la subida.

Soporte clave: 1.0700

"Las ganancias del euro han perdido algo de impulso técnico en los gráficos a corto plazo, pero la tendencia alcista subyacente permanece intacta".

"Las firmes ganancias por debajo del nivel de 1.08 sugieren que el trasfondo sigue siendo relativamente constructivo, pero se necesitan nuevos máximos del ciclo (por encima de 1.0930) para dar al euro un poco más de impulso a corto plazo y llevar las ganancias hasta 1.10+".

"El primer soporte es visto en 1.0800/25. Soporte clave en 1.0700".

El Índice del Dólar ha alcanzado recientemente un mínimo más alto en 101.90, frente al mínimo de 100.80 registrado en febrero. Los economistas de Société Générale esperan que el DXY ponga a prueba la zona de 103.50/104.00.

El reciente mínimo de 101.90 es un soporte importante

"El impulso bajista se está deteniendo. El índice está intentando romper por encima del canal que ha englobado el reciente movimiento bajista."

"Se espera una nueva visita a la zona de la DMA de 50 en 103.50/104.00. Su superación podría desencadenar un rebote prolongado hacia el máximo de marzo en 105.90."

"El mínimo reciente de 101.90 es un soporte importante".

El GBP/USD rebota con fuerza desde la zona de 1.2275. Los economistas de Scotiabank esperan que el par presione la resistencia de 1.2445/50.

La tendencia alcista se mantiene

"Los datos CPIS manufactura de marzo se revisaron ligeramente a la baja (47.9, desde 48.0), pero los datos tuvieron poco impacto en la GBP, que ha cotizado al alza desde el mínimo de la sesión justo por debajo de 1.23".

"La libra se mantiene en una sólida tendencia alcista a corto plazo. Las señales técnicas generales siguen siendo positivas y las señales de tendencia subyacentes se alinean positivamente para la libra esterlina. Esto implica una caída limitada para la libra esterlina por el momento y una presión continua para volver a probar, al menos, la resistencia clave a medio plazo en 1,2445/50".

- El GBP/USD invierte la tendencia intradiaria y opera en máximos diarios, en un contexto de ventas del dólar.

- Un tono de riesgo generalmente positivo socava el dólar de refugio seguro y presta cierto soporte al par.

- Las apuestas a más subidas de tasas por parte de la Fed y el BOE justifican la cautela antes de realizar apuestas direccionales.

El par GBP/USD atrae algunas compras en las caídas cerca de la zona de 1.2275, mínimos de una semana tocados a principios de este lunes para luego recuperarse durante las primeras horas de la sesión europea. El par alcanzó un nuevo máximo diario en torno a la zona de 1.2380 en la última hora y, por el momento, parece haber frenado el retroceso desde los máximos de dos meses alcanzados el viernes.

El dólar estadounidense (USD recorta sus ganancias intradía a un máximo de una semana y resulta ser un factor clave que ofrece cierto soporte al par GBP/USD. El apetito de riesgo, reflejado en el tono positivo general de los mercados de acciones, pesa sobre los activos refugio tradicionales, incluido el dólar. Aparte de esto, las perspectivas de subidas adicionales de las tasas de interés por parte del Banco de Inglaterra (BOE) apuntalan a la libra esterlina y contribuyen a la buena recuperación intradía del par de alrededor de 65 pips.

Vale la pena recordar que el Gobernador del BoE, Andrew Bailey, dijo la semana pasada que las tasas de interés podrían tener que subir si había signos de presión inflacionaria persistente. Además, la publicación final del PIB del Reino Unido el viernes mostró que la economía creció un 0.1% en el cuarto trimestre y evitó una recesión técnica, reafirmando las expectativas de línea dura del Banco de Inglaterra. Por su parte, se prevé que la Reserva Federal (Fed) mantenga su política de subidas de tipos para combatir la inflación, ante el temor de que la subida de los precios de la energía provoque un aumento de la inflación.

De hecho, los precios de mercado actuales indican una probabilidad de alrededor del 60% de una subida de 25 puntos básicos en la próxima reunión de política monetaria del FOMC en mayo. Esto se ve reforzado por una nueva subida de los Rendimientos de los bonos del Tesoro de EE.UU., que podría ayudar a limitar la caída del dólar y mantener a raya cualquier subida significativa para el par GBP/USD. Los operadores también podrían abstenerse de hacer apuestas direccionales agresivas antes de los datos macroeconómicos clave de EE.UU. programados para principios de mes, lo que justifica la cautela antes de posicionarse para mayores ganancias.

La agenda económica estadounidense de esta semana, bastante cargada, arranca con la publicación del PMI manufacturero del ISM a primera hora de la sesión norteamericana del lunes. A continuación, el martes, se publicarán las ofertas de empleo JOLTS, el miércoles, el informe ADP sobre el empleo en el sector privado y el PMI de servicios ISM, y el viernes, el crucial informe mensual sobre el empleo en EE.UU., conocido popularmente como NFP. Este último influirá en la dinámica de precios del USD a corto plazo y determinará el siguiente tramo de un movimiento direccional para el par GBP/USD.

Niveles técnicos a vigilar

Tras su reunión del lunes, el Comité Ministerial Conjunto de Supervisión (JMMC) de la Organización de Países Exportadores de Petróleo y sus aliados (OPEP+) ha anunciado en un comunicado que los recortes voluntarios adicionales de la producción de petróleo ascenderán a 1.66 millones de barriles diarios, según informa Reuters.

Reacción de los mercados

Tras la fuerte subida registrada a primera hora del día, los precios del petróleo crudo habían entrado en una fase de consolidación. Esta noticia, sin embargo, parece estar ayudando a que los precios del petróleo recuperen tracción. En el momento de escribir, el barril de West Texas Intermediate (WTI) sube casi un 6% en el día, en 80.10$. Asimismo, el barril de Brent cotiza ahora en 84.40$, con una subida diaria del 5.9%.

Los precios del Petróleo crudo abrieron con un importante hueco alcista. Según informan los economistas de Société Générale, el Petróleo Brent podría poner a prueba el nivel de los 90$.

La tendencia bajista podría reanudarse si no logra sostener el soporte de 79$

"El Brent ha superado la línea de tendencia trazada desde marzo de 2022 y ha extendido el rebote hacia los máximos de febrero/marzo de 87$. El próximo obstáculo potencial se encuentra en la SMA de 200 días con pendiente bajista cerca de 90$. No ha logrado recuperar esta MA desde el pasado septiembre."

"Sería interesante ver si el Brent puede mantenerse por encima de los recientes niveles del hueco alcista en 79$. En caso de que se establezca por debajo de este soporte, la tendencia bajista podría reanudarse."

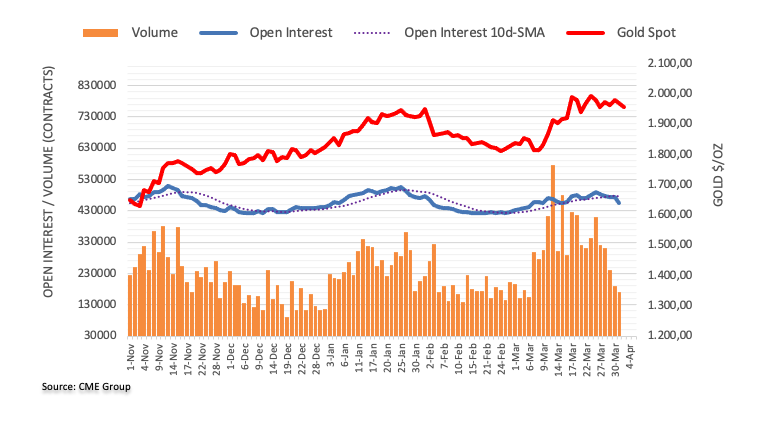

- El precio del oro atrae algunas compras en niveles más bajos y rebota desde el mínimo de una semana alcanzado el lunes.

- El dólar estadounidense cede sus modestas ganancias intradía y presta cierto soporte al XAU/USD.

- Las crecientes expectativas a nuevas subidas de tasas por parte de la Reserva Federal limitan cualquier avance significativo del metal amarillo.

El precio del oro (XAU/USD) revierte una caída intradía a la zona de 1.950$, o un mínimo de cuatro días tocado a principios de este lunes, y consolida su ascenso intradía durante la primera mitad de la sesión europea. El XAU/USD se encuentra actualmente cerca del extremo superior de su rango operativo diario, justo por encima del nivel de 1.970$, aunque la falta de compras de continuación justifica cierta cautela para los alcistas agresivos.

La aparición de nuevas ventas en torno al USD beneficia al precio del oro

El dólar estadounidense (USD) cede sus ganancias intradía a un máximo de una semana en medio de la incertidumbre sobre la trayectoria de subidas de tasas de la Reserva Federal (Fed), lo que resulta ser un factor clave que beneficia al precio del oro, denominado en dólares estadounidenses. Cabe recordar que la Fed había señalado recientemente que pronto podría hacer una pausa en el ciclo de subidas de tasas a raíz de las turbulencias en el sector bancario. Estas expectativas se reafirmaron con la publicación el viernes de los datos del Índice de Precios de Gasto en Consumo Personal (PCE) de Estados Unidos (EE.UU.), que apuntaban a un enfriamiento de la inflación. A los inversores, sin embargo, parece preocuparles que un recorte sorpresa de la producción por parte de los principales productores de petróleo empuje la inflación al alza y obligue a la Fed a volver a sus subidas de tasas para combatir la inflación.

Las expectativas a la subida de tasas de la Reserva Federal limitan las ganancias para el precio del oro

De hecho, la Organización de Países Exportadores de Petróleo y sus aliados -conocidos como OPEP+- sacudieron los mercados al anunciar el domingo nuevos recortes de producción de unos 1.16 millones de barriles diarios (bpd). Esto ha provocado un hueco de apertura alcista en los precios del petróleo, que ha revivido los temores inflacionistas y alimenta las especulaciones sobre un nuevo endurecimiento de la política monetaria de la Fed. Los precios actuales del mercado indican una mayor probabilidad de una subida de 25 puntos básicos en la próxima reunión de política monetaria del Comité Federal de Mercado Abierto (FOMC) en mayo. Esto, a su vez, empuja al alza los rendimientos de los bonos del Tesoro de EE.UU., lo que podría actuar como un viento de cola para el Dólar y podría frenar a los operadores a la hora de abrir posiciones alcistas agresivas en torno al precio del oro sin rendimientos, al menos por ahora.

A la espera de un nuevo impulso de los datos macroeconómicos clave de Estados Unidos

Los participantes del mercado esperan los importantes datos macroeconómicos de Estados Unidos, previstos para principios de mes, en busca de un impulso significativo. La semana comienza con la publicación del PMI manufacturero del ISM estadounidense, que se publicará el lunes a primera hora de la sesión americana y que, junto con los rendimientos de los bonos estadounidenses, podría impulsar la demanda del Dólar y permitir a los operadores aprovechar algunas oportunidades a corto plazo en torno al precio del oro. Los inversores seguirán atentos al informe ADP sobre el empleo en el sector privado y al PMI de servicios del ISM del miércoles, seguidos por el crucial informe mensual de empleo de EE.UU., conocido popularmente como NFP, del viernes. Este último influirá en la dinámica de los precios del USD a corto plazo y ayudará a determinar el siguiente movimiento direccional para el XAU/USD.

Perspectiva técnica del precio del oro

Desde un punto de vista técnico, la acción del precio en rango observada durante la última semana constituye la formación de un rectángulo en el gráfico diario. Con el trasfondo de una fuerte recuperación desde el mínimo de marzo, esto todavía podría clasificarse como una fase de consolidación alcista y apoya las perspectivas de un movimiento de apreciación adicional para el precio del oro. Sin embargo, los alcistas podrían esperar a que se produzcan algunas compras por encima de la zona de resistencia de 1.980$-1.982$ antes de abrir nuevas posiciones. Entonces, el XAU/USD podría intentar superar el nivel psicológico de los 2.000$ y volver a probar el máximo anual, en torno a la zona de 2.009$-2.010$ tocada en marzo.

Por otro lado, la zona de 1.950$-1.945$ parece defender la caída inmediata por delante de la zona de soporte de 1.935$ y la región de 1.920$-1.918$. Una ruptura convincente por debajo de dichos niveles de soporte podría anular la perspectiva positiva a corto plazo y provocar una venta técnica agresiva. El precio del oro podría debilitarse aún más por debajo del nivel de 1.900$, hacia un soporte intermedio cerca del nivel de 1.885$ y la zona de 1.875$-1.870$.

Oro niveles técnicos adicionales

El Yen vuelve a ser el "refugio seguro" preferido, ya que los últimos periodos de 'aversión al riesgo' han estado asociados a la caída de los rendimientos estadounidenses. Si la ansiedad relacionada con la banca no se intensifica, esto apuntaría a un Yen más débil a corto plazo, pero los economistas de HSBC creen que los factores locales deberían proporcionar respaldo para el yen más adelante en el año.

Lateralidad a corto plazo, pero fortaleza a largo plazo

"Si los temores relacionados con la banca no se intensifican, el Yen se debilitaría frente a las divisas de riesgo a corto plazo. Sin embargo, es posible que las noticias locales consigan cierta tracción en el Yen. Si el flujo de noticias sobre los salarios japoneses sigue siendo favorable, entonces esto podría contrarrestar algunos retrocesos del JPY. Por ello, esperamos que el USD/JPY se mueva en gran medida lateralmente en las próximas semanas."

"Más allá de los movimientos a corto plazo, los fundamentos que apoyan la apreciación del Yen a finales de año siguen intactos. Por ejemplo, en comparación con principios de enero, ahora son más los economistas japoneses que piensan que el Banco de Japón modificará este año su política de control de la curva de rendimiento. El déficit comercial de Japón se amplió a un nivel récord en enero de 2023, pero es probable que esto se viera exacerbado por las distorsiones relacionadas con las vacaciones y una repercusión retardada de la bajada de los precios del petróleo. Las cifras posteriores deberían ser mejores".

El informe de empleo de marzo del viernes podría desencadenar la próxima gran acción en el precio del Oro. Los economistas de TD Securities informan de que el par XAU/USD podría probar máximos recientes esta semana.

Inflación PCE por debajo de lo esperado y posible nueva debilidad económica

"Los inversores siguen preocupados por la posibilidad de que la reciente crisis de la industrias bancaria reduzca los préstamos en EE.UU., y los sectores sensibles a las tasas de interés se preparen para experimentar un período difícil, por lo que los inversores decidieron que es poco probable que el Oro caiga más bajo."

"El Oro está listo para probar los recientes máximos cerca de la zona de los 2.000$ en medio de una inflación del PCE menor de la esperada y una posible nueva debilidad económica. Sin embargo, el mercado está pendiente de las Nóminas no Agrícolas de marzo para decidir si la semana que viene es el momento de llevar al Oro a máximos recientes."

- El USD/CAD cae a su nivel más bajo desde febrero y se ve presionado por una combinación de factores.

- Los precios alcistas del petróleo benefician al CAD y ejercen presión en medio de un modesto retroceso intradía del USD.

- Las expectativas por nuevas subidas de tasas por parte de la Fed y el inminente riesgo de recesión podrían limitar las pérdidas del USD.

- Los operadores esperan el PMI manufacturero ISM de EE.UU. para algunas oportunidades a corto plazo.

El par USD/CAD atrae a nuevos vendedores tras un modesto rebote intradía hacia la zona de 1.3535 el lunes y cae a un nuevo mínimo desde el 21 de febrero en 1.3475 durante la primera mitad de la sesión europea. Actualmente, el par se sitúa justo por debajo del nivel psicológico de 1.3500 y parece vulnerable por debajo de la media móvil simple (SMA) de 100 días.

Los precios del petróleo crudo abrieron con un hueco alcista el primer día de una nueva semana como reacción a un sorpresivo recorte de la producción por parte de la OPEP+, lo que a su vez beneficia al CAD, divisa vinculada a los precios de las materias primas y actúa como viento en contra para el par USD/CAD. Cabe recordar que los principales productores de petróleo anunciaron el domingo un nuevo recorte de la producción de unos 1.16 millones de bpd, antes de una reunión virtual del panel ministerial de la OPEP+, lo que provocó una fuerte subida de casi el 6% del oro negro.

El dólar estadounidense (USD), por su parte, cede gran parte de sus ganancias intradía, lo que parece seguir ejerciendo cierta presión bajista sobre el par USD/CAD. Un tono de riesgo generalmente positivo hace mella en la demanda de divisas refugio tradicionales, como el USD. Dicho esto, cualquier optimismo en los mercados es probable que sea de corta duración en medio de la preocupación por una recesión económica mundial más profunda. Las preocupaciones resurgieron después de que los datos de Asia del viernes mostraran que la actividad de manufactura en Japón se contrajo durante marzo, mientras que el crecimiento en China se estancó durante el mes informado.

Por otra parte, las nuevas especulaciones sobre un nuevo endurecimiento de la política monetaria de la Reserva Federal (Fed) deberían servir de aliciente para el Dólar y ayudar a limitar la caída del par USD/CAD, al menos por el momento. Los inversores parecen ahora convencidos de que la subida de los precios de la energía impulsará al alza la inflación y obligará al banco central estadounidense a retomar su política de subidas de tasas para combatir la inflación. Esto se ve reforzado por una nueva subida en los rendimientos de los bonos del Tesoro de EE.UU., lo que a su vez favorece a los alcistas del USD y apoya las perspectivas de que surjan algunas compras en niveles más bajos.

Desde una perspectiva técnica, la aceptación por debajo de la SMA de 100 días podría considerarse como un nuevo desencadenante para los bajistas, lo que sugiere el camino de menor resistencia para el par USD/CAD es a la baja. Esto podría frenar a los operadores a la hora de abrir posiciones direccionales agresivas antes de la publicación del PMI de Manufactura ISM de EE.UU., que se publicará más tarde durante la sesión americana. En la agenda de esta semana se publicarán las ofertas de empleo JOLTS el martes, el informe ADP sobre el empleo en el sector privado y el PMI de servicios ISM el miércoles, seguidos del informe sobre el empleo NFP el viernes.

El jueves se publicarán los datos mensuales sobre el empleo en Canadá. Por otro lado, la dinámica de los precios del petróleo determinará el próximo movimiento direccional del par USD/CAD.

USD/CAD niveles técnicos

- La plata se ve sometida a una fuerte presión vendedora el lunes, aunque carece de continuación.

- La situación técnica sigue apoyando la posibilidad de que se produzcan compras en niveles más bajos.

- Se necesita una ruptura convincente por debajo del nivel de 23.00$ para anular la perspectiva positiva.

El precio de la plata (XAG/USD) comienza la semana con un tono bajista y rompe una racha de cuatro días de subidas hasta alcanzar máximos de casi dos meses, en torno a 24.15$ que tocó el viernes. El metal blanco mantiene su tono de ventas durante los primeros compases de la sesión europea y cotiza en torno a la zona de 23.75$, con un descenso de más del 1.30% en el día.

Desde un punto de vista técnico, el fuerte movimiento alcista desde el mínimo del anual, justo por debajo del nivel psicológico de 20.00$, se detiene ante la resistencia estática de 24.20$- 24.25$, que ahora debería actuar como punto de inflexión. Los alcistas verán un nuevo desencadenante alcista con compras de continuación que lleven a un fortalecimiento posterior por encima del máximo de varios meses, en torno a la zona de 24.60$-24.65$ tocada en febrero.

Dado que los osciladores del gráfico diario han salido de la zona de sobrecompra, el XAG/USD podría intentar recuperar el nivel psicológico de los 25.00$ por primera vez desde abril de 2022. El movimiento alcista podría extenderse aún más hacia el siguiente obstáculo relevante cerca de la región de 25.75$-25.80$ en el camino hacia el nivel de 26.00$ y el máximo de abril de 2022, alrededor de la zona de 26.20$-26.25$.

Por otro lado, el mínimo diario, justo por encima de los 23.00$, parece defender la caída inmediata. Es más probable que cualquier caída posterior atraiga a nuevos compradores cerca del nivel de 23.0 $ y permanezca limitada cerca de la zona de 22.80$-22.75$. Dicho esto, una ruptura convincente por debajo de ese último nivel podría provocar algunas ventas técnicas y arrastrar al XAG/USD hacia el soporte intermedio de 22.25$ en el camino hacia el nivel redondo de 22.00$.

Plata gráfico diario

Plata niveles técnicos adicionales

Los economistas de Goldman Sachs esperan que el Banco de la Reserva de Australia (RBA) aumente la tasa oficial de efectivo (OCR) en 25 puntos básicos (pb) el martes.

Comentarios destacados

"El IPC es demasiado alto y el del sector servicios se está acelerando".

"En definitiva, la inflación australiana es demasiado elevada ".

"Vemos señales más claras de una aceleración de origen persistente en el sector servicios".

Los economistas de ING esperan que el cruce EUR/GBP se estabilice en torno al nivel de 0.88 en los próximos días.

Semana tranquila en el Reino Unido

"La libra debería seguir moviéndose en conjunto con el euro, dados los pocos catalizadores que impulsan una divergencia consistente de la moneda común y los factores externos (dólar) que dominan en las divisas. Así pues, el EUR/GBP podría seguir rondando la región de 0.8800 en una semana en la que los calendarios económicos tanto del Reino Unido como de la Eurozona están prácticamente vacíos."

"Si un movimiento a 1.10 en el EUR/USD se retrasó por la OPEC+, lo mismo podría decirse de un movimiento a 1.25 para el GBP/USD."

"La parte del dólar del GBP/USD seguirá impulsando la mayoría de los movimientos del par esta semana y los datos de EE.UU. serán el centro de atención de los inversores".

Todavía se espera que el USD/JPY siga subiendo para volver a alcanzar la zona de 134.00 en el horizonte a corto plazo, señalan el Estratega de Mercados Quek Ser Leang y el Estratega Senior de Divisas Peter Chia en UOB Group.

Comentarios destacadps

Vista a 24 horas: "El viernes pasado destacamos que "una ruptura de 133.50 no sería sorprendente, pero la resistencia principal en 134.20 podría estar justo fuera de nuestro alcance". Aunque el USD/JPY superó 133.50, cayó rápidamente desde 133.59. El impulso alcista apenas ha mejorado y es poco probable que el USD/JPY avance mucho más. Hoy, es más probable que el USD/JPY cotice entre 132.55 y 133.55".

Próximas 1 a 3 semanas: "El viernes pasado (30 de marzo, USD/JPY en 132.60), destacamos que la reciente debilidad del USD/JPY ha terminado y que el rebote del USD/JPY podría extenderse hasta 134.20. Seguimos manteniendo la misma opinión. La actual presión alcista permanecerá intacta mientras el USD/JPY se mantenga por encima de 131.90 (el nivel de "fuerte soporte" estaba en 131.70 el viernes pasado)."

- El NZD/USD atrae a vendedores agresivos el lunes en medio de una fortaleza generalizada del USD.

- La fuerte subida de los precios del petróleo eleva las expectativas a más subidas de tasas de la Fed e impulsa al Dólar.

- La atención del mercado se centra ahora en los datos macroeconómicos estadounidenses de esta semana y en la reunión del RBNZ.

El par NZD/USD se ve sometido a una fuerte presión vendedora en el primer día de una nueva semana y amplía la caída de rechazo del viernes desde las proximidades del nivel de 0.6300, o su nivel más alto desde el 16 de febrero. Sin embargo, el par logra rebotar unos pocos pips desde el mínimo diario en 0.6207 y cotiza ahora en torno a la zona de 0.6230, aún con una caída cercana al 0.50% en el día.

El dólar estadounidense (USD) se fortalece en todos los ámbitos en medio de nuevas expectativas por un mayor endurecimiento de la política de la Reserva Federal (Fed), lo que resulta ser un factor clave que pesa sobre el par NZD/USD. Los precios del petróleo crudo suben con fuerza tras el sorprendente recorte de la producción por parte de la OPEP+, lo que alimenta los temores inflacionistas y podría obligar a la Reserva Federal a retomar su política de subidas de tipos para combatir la inflación. De hecho, los mercados están valorando ahora una mayor posibilidad de una subida de 25 puntos básicos en la próxima reunión de política monetaria del FOMC en mayo. Esto empuja al alza los rendimientos de los bonos del Tesoro estadounidense y actúa como viento de cola para el Dólar.

Dicho esto, la estabilidad de los mercados bursátiles actúa en contra del USD de refugio seguro y da soporte al NZD, sensible al riesgo, al menos por el momento. Sin embargo, es probable que el optimismo en los mercados sea efímero en medio de la preocupación por una recesión económica mundial más profunda. Las preocupaciones resurgieron después de que los datos de Asia mostraran que la actividad de manufactura en Japón se contrajo durante marzo, mientras que el crecimiento en China se estancó durante el mes informado. Esto podría impedir a los operadores abrir posiciones alcistas en torno al par NZD/USD y posicionarse para cualquier subida significativa.

Incluso desde un punto de vista técnico, los recientes fracasos repetidos para encontrar aceptación por encima de la muy importante media móvil simple (SMA) de 200 días justifican cierta cautela para los operadores alcistas. Los participantes del mercado ahora esperan al PMI de manufactura del ISM de EE.UU. para algún impulso más tarde durante la sesión americana. La agenda económica de esta semana también incluye la reunión de política monetaria del Banco de la Reserva de Nueva Zelanda (RBNZ) del miércoles y los datos mensuales de empleo de EE.UU., o el informe NFP del viernes, que ayudarán a determinar la trayectoria a corto plazo para el par NZD/USD.

NZD/USD niveles técnicos a vigilar