- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El S&P 500 alcanza sus precios más altos en dos semanas gracias a la recuperación de las acciones tras el nerviosismo del fin de semana en Gaza.

- Las acciones de EE.UU. cayeron en el inicio de la semana de comercio después de los ataques con cohetes de Hamas durante el fin de semana, pero los inversores recuperaron su estado de ánimo en el mediodía.

- Los mercados estarán atentos a las cifras de inflación de EE.UU. que se publicarán a mediados de semana.

El índice de acciones Standard & Poor's (S&P) 500 cotiza cerca de 4.330, su nivel más alto en dos semanas, después de que los mercados se recuperaran a primera hora del lunes de la aversión al riesgo provocada por la escalada de las tensiones en la Franja de Gaza durante el fin de semana.

Hamás lanzó un mortífero ataque con cohetes el fin de semana que dejó más de 700 israelíes muertos, con al menos 12 ciudadanos estadounidenses confirmados muertos en el altercado; la represalia de Israel se saldó con casi 700 palestinos muertos tras el ataque con cohetes, y a los mercados en general les preocupa que el mayor intercambio de violencia para la región en más de una década dificulte el comercio y la producción en la región.

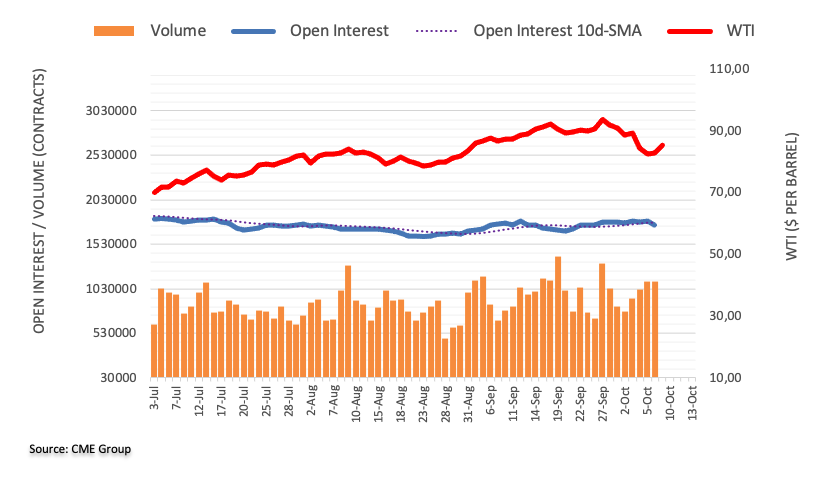

Los mercados del petróleo estuvieron especialmente expuestos a la aversión al riesgo por el conflicto de Gaza, con la preocupación de que Irán y Arabia Saudí se vieran involucrados en el conflicto, lo que podría amenazar la producción de petróleo crudo, que ya está programada para ser drásticamente inferior a la demanda mundial en lo que queda de año.

El S&P 500 alcanzó un mínimo diario de 4.266,90 en las primeras operaciones del lunes, antes de recuperarse por encima de la zona de los 4.300, y se dirige a la sesión del martes probando un territorio al norte de 4.330.

La preocupación por un repunte de la inflación en EE.UU. que aleje a la Reserva Federal (Fed) de cualquier recorte de los tipos de interés en un futuro próximo sigue siendo una preocupación constante para los inversores, y los mercados estarán atentos a los datos de inflación de esta semana y a las cifras del sentimiento de los consumidores estadounidenses.

El martes tendrá lugar una serie de discursos de funcionarios de la Fed, entre ellos Waller, Kashkari y Daly; el miércoles se publicará el último Índice de Precios de Producción, para el que se espera un ligero repunte hasta el 2.3% desde el 2.2% del periodo anualizado de septiembre.

El jueves se conocerán las cifras del Índice de Precios al Consumo (IPC) de EE.UU., para el que se prevé un suave descenso en el mismo periodo hasta el 4.1% desde el 4.3%, con lo que la inflación seguiría muy por encima del objetivo de inflación de la Fed del 2%.

El viernes cerrará la semana de comercio el índice de sentimiento del consumidor de Michigan, que se prevé que retroceda ligeramente de 68.1 a 67.4.

Perspectivas técnicas del S&P 500

El S&P 500 se encuentra en la parte alta, cerca de los 4.333,90, tras rebotar desde el mínimo de la semana pasada de 4.199,80.

Las velas horarias lograron superar la media móvil simple de 200 horas, y ahora los alcistas tratarán de convertir los recientes máximos oscilantes cerca de 4.320,00 en soporte técnico para seguir subiendo.

Velas diarias tienen al SP500 construyendo un rebote técnico desde un rechazo de la SMA de 200 días cerca de 4.200,00, pero los movimientos del mercado pueden encallar en la resistencia técnica de la SMA de 50 días que ve un impulso bajista hacia 4.400,00.

Gráfico Diario S&P 500

Niveles técnicos del SP500

Las miradas siguen puestas en Oriente Próximo. Durante la sesión asiática, se publicarán el índice Westpac de confianza del consumidor australiano y la encuesta NAB sobre las condiciones empresariales. El informe clave de la semana será el IPC estadounidense del jueves.

A continuación, lo que debe saber el martes 10 de octubre:

El Índice del Dólar experimentó un modesto descenso cerca del nivel de 106.00 el lunes, después de haber cotizado principalmente en territorio positivo durante todo el día. Inicialmente, el DXY comenzó la semana con una nota positiva debido a los acontecimientos en Oriente Medio que impactaron en el sentimiento de los mercados. Sin embargo, el Dólar perdió impulso a lo largo del día, a medida que el mercado se estabilizaba y los rendimientos estadounidenses seguían bajando.

El martes no se publicará ningún informe de relevancia en Estados Unidos. Los datos económicos de la semana se centrarán en las cifras de inflación, con el Índice de Precios al Producción (IPP) el miércoles y el Índice de Precios al Consumo (IPC) el jueves.

Los analistas de ANZ opinan sobre el IPC estadounidense:

Las elevadas cifras de nóminas aumentan las posibilidades de que la Fed vuelva a subir los tipos, pero no son definitivas. Los datos del Índice de Precios al Consumo de septiembre que se publicarán esta semana serán más reveladores. Esperamos que la inflación subyacente aumente un 0,2% intermensual, lo que debería ser bien recibido por la Fed.

La situación en Oriente Próximo puede afectar a los mercados, ya que una nueva escalada podría dañar el sentimiento de los mercados y aumentar la demanda de divisas refugio y de precios del petróleo crudo. El desarrollo de los acontecimientos podría convertirse en un "cisne negro" que altere significativamente las perspectivas.

El yen japonés fue una de las divisas con mejor comportamiento, apoyada por el descenso del rendimiento de los bonos mundiales. El rendimiento de la deuda alemana a 10 años cayó casi un 5%, hasta el 2.76%. El USD/JPY bajó de 149.00 a 148.35.

El EUR/USD recortó sus pérdidas durante la sesión americana, superando los 1.0560. El par mantiene una modesta tendencia alcista a corto plazo, pero sigue limitado por debajo de 1.0600. El Euro obtuvo peores resultados el lunes y fue la divisa más débil del G10. La Producción Industrial alemana cayó un 0.2% en agosto, y la confianza del Inversor Sentix de la Eurozona descendió a -21.9, frente a los -24 esperados.

El par GBP/USD terminó plano, consolidándose en torno a la zona de 1.2240, con el soporte de cierta debilidad del Dólar estadounidense. El par se mantiene por debajo pero cerca de la Media móvil simple (SMA) de 20 días en 1.2270.

El AUD/USD ganó impulso a última hora del lunes, superando la SMA de 20 días y sobrepasando 0.6400. El martes se publicarán la Confianza del consumidor Westpac de octubre y la encuesta empresarial del Banco Nacional Australiano.

La recuperación de los precios del petróleo crudo impulsó al Dólar canadiense. El USD/CAD cayó por tercer día consecutivo, alcanzando mínimos de una semana por debajo de 1.3600.

El par NZD/USD registró su cierre diario más alto en casi dos meses, por encima de 0.6000. La debilidad del Dólar estadounidense y la mejora del sentimiento de riesgo apoyaron la fortaleza del par el lunes.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par XAG/USD subió a 21.85$, más de un 1%.

- Las palabras moderadas de Lorie Logan hicieron que los rendimientos estadounidenses cayeran más de un 2%.

- A pesar del descenso de los rendimientos del Tesoro, el Dólar se mantiene firme.

El lunes, la Plata XAG/USD cobró impulso, impulsado principalmente por el fuerte golpe que sufrieron los rendimientos estadounidenses después de que Lorie K. Logan, de la Reserva Federal, diera a entender que "no es tan necesario" subir los tipos este ciclo. Mientras tanto, los inversores siguen evaluando el informe de empleo de EE.UU. del viernes con la vista puesta en las cifras de inflación del jueves. Dado que no se publicarán datos relevantes durante la sesión, la divisa verde podría beneficiarse de la aversión al riesgo.

Tras las palabras de Logan, los rendimientos de los bonos del Tesoro a 2,5 y 10 años sufrieron un duro golpe y cayeron al 4.95%, 4.60% y 4.67%, respectivamente, hasta mínimos de varias semanas. Dicho esto, la postura de la Reserva Federal sigue dependiendo de los datos, y los inventores siguen digiriendo el informe de empleo del viernes en EE.UU. con la vista puesta en las cifras de inflación del jueves para seguir modelando sus expectativas.

El informe de Nóminas no Agrícolas de EE.UU. de septiembre informó de la continuación de la tendencia observada en agosto. La creación de empleo superó las expectativas, con 336.000 puestos de trabajo añadidos en todos los sectores no agrícolas, superando significativamente los 170.000 previstos y los 270.000 del mes anterior. Sin embargo, la inflación salarial, medida por las ganancias horarias medias, fue ligeramente inferior a lo previsto, con un 0.2% intermensual, frente al 0.3% esperado. La tasa de desempleo también aumentó hasta el 3.8% interanual. En cuanto a la inflación, se espera que el Índice de Precios al Consumo (IPC) se desacelere hasta el 3.6% interanual y que el índice subyacente caiga hasta el 4.1% interanual.

XAG/USD Niveles a vigilar

El análisis gráfico diario sugiere una perspectiva neutral a alcista para el XAG/USD, con los alcistas ganando fuerza, aunque persisten los desafíos. Con una pendiente positiva por debajo de su línea media, el índice de fuerza relativa (RSI) señala un fortalecimiento del sentimiento alcista, mientras que la convergencia de media móvil (MACD) muestra barras rojas más bajas. Además, el par se encuentra por debajo de las medias móviles simples (SMA) de 20,100 y 200 días, lo que apunta a la fuerza predominante de los osos en el contexto más amplio y a que los compradores se enfrentan a una situación desafiante.

Niveles de soporte: 20.95$, 20.80$, 20,60$.

Niveles de resistencia: 22.00$, 22.15$, 22.45$ (SMA de 20 días).

XAG/USD Gráfico Diario

-638324757796792179.png)

- El USD/CHF subió inicialmente a 0.9123 y luego se estableció cerca de 0.9070 por debajo de la SMA de 20 días.

- El Dólar estadounidense, medido por el DXY, también se deshizo de las ganancias y retrocedió hasta 106.12.

- La caída de los rendimientos estadounidenses tras las palabras de Lorie Logan de la Fed explican la debilidad del Dólar.

- Todas las miradas están puestas en los datos de inflación de septiembre del jueves en EE.UU., mientras que los inversores aún evalúan las NFP del viernes en EE.UU..

En la sesión del lunes, el par USD/CHF revirtió su curso tras alcanzar un máximo de 0.9123 y establecerse en torno a 0.9055 por debajo de la media móvil simple de 20 días. Por el lado del Dólar, perdió fuelle, impulsado por un descenso significativo de los rendimientos estadounidenses después de que Lorie Logan, de la Reserva Federal (Fed), comentara que podría haber "menos necesidad" de subir las tasas. Además, los operadores estadounidenses permanecerán al margen el lunes, con el feriado por el día de Colón, y no se esperan datos relevantes durante el resto de la sesión.

Tras las palabras de Logan, los inversores parecen apostar por una Fed menos agresiva, ya que los rendimientos de los bonos del Tesoro a 2,5 y 10 años cayeron hasta el 4.95%,4.60% y 4.67%, lo que añadió presión bajista al par.

En cuanto a los datos, las Nóminas no Agrícolas (NFP) estadounidenses de septiembre mostraron una tendencia similar a los resultados de agosto. La creación de empleo aumentó, ya que el número de personas empleadas en EE.UU. en todas las empresas no agrícolas se situó en 336.000, muy por encima de las 170.000 esperadas y de las 270.000 anteriores. La inflación salarial medida por la ganancia media por hora se situó en el 0.2% intermensual, frente al 0.3% previsto, mientras que la tasa de desempleo subió al 3.8% interanual.

El jueves, Estados Unidos publicará los datos de inflación de septiembre, y se espera que la inflación general y la subyacente desciendan hasta el 3.6% y el 4.1% interanual. En consonancia con esto, un dato de inflación débil podría allanar el camino a la baja para el dólar estadounidense a través de menores rendimientos de los bonos y apuestas moderadas de la Reserva Federal.

Además, el conflicto geopolítico entre el grupo terrorista Hamás e Israel podría hacer que los inversores se abstuvieran de realizar movimientos significativos y, en su lugar, buscaran refugio en la divisa verde, lo que limitaría la caída del par.

Niveles a seguir para el USD/CHF

En el gráfico diario, el par USD/CHF muestra una tendencia bajista a corto plazo. El Índice de Fuerza Relativa (RSI) y la Divergencia de Convergencia de la media móvil (MACD) permanecen en territorio negativo. Además, el par se encuentra por encima de la media móvil simple (SMA) de 100 y 200 días, lo que indica que a pesar de que los osos ganan impulso en los plazos más cortos, los compradores comandan la perspectiva más amplia.

Niveles de soporte: 0.9050, 0.9030, 0.9000.

Niveles de resistencia: 0.9073 (SMA de 20 días), 0.9150, 0.9170.

USD/CHF Gráfico Diario

- El NZD/USD intenta mantenerse al norte de 0.6000 mientras el Kiwi recibe una oferta el lunes.

- Es probable que las subidas continúen siendo limitadas, ya que los inversores esperan más información del RBNZ.

- Los flujos del Dólar estadounidense dictarán el impulso direccional con pocos datos económicos significativos en el calendario para el Kiwi.

El par NZD/USD recibió una oferta a primera hora de la mañana del lunes, que lo llevó a la zona de 0.6000, lo que devolvió al par a la parte superior de su reciente consolidación.

El Kiwi (NZD) ha evitado en gran medida los flujos de refugio del mercado amplio para el lunes, con el Dólar de EE.UU. viendo ganancias frente a la mayoría de la junta.

El Banco de la Reserva de Nueva Zelanda (RBNZ) se mantuvo estable en cuanto a las tasas de interés, pero con una narrativa de "más alto por más tiempo" inclinada a los últimos datos del RBNZ, los inversores estarán atentos a más cifras de inflación de Nueva Zelanda, así como a la próxima presentación del banco central del Kiwi en noviembre.

El martes se publicarán las llegadas de visitantes, el miércoles las cifras definitivas del índice de precios de los alimentos y el jueves el índice de gerentes de compras de Business NZ.

El miércoles se publicará el Índice de Precios al Consumo (IPP) junto con las actas de la última reunión de la Reserva Federal (Fed); el jueves se publicará el Índice de Precios al Consumo (IPC) y el viernes se limitará la semana con el Índice de Sentimiento del Consumidor de Michigan para octubre.

Se espera que el IPP estadounidense suba del 2.2% al 2.3%, mientras que el IPC bajará del 3.7% al 3.6%, y el índice de sentimiento de Michigan descenderá de 68.1 a 67.4.

NZD/USD Perspectivas técnicas

El Kiwi está siendo empujado hacia el extremo superior para el lunes, fijándose en el nivel de 0.6020 después de las ofertas de apertura del día cerca de 0.5967.

El impulso alcista del lunes está viendo al Kiwi tocar el techo de la reciente consolidación en las velas diarias, y los postores del NZD/USD estarán buscando una ruptura decisiva del máximo de finales de septiembre en 0.6050.

El NZD/USD sólo puede subir, ya que el par sigue lejos del máximo de julio en 0.6413, con la media móvil simple (SMA) de 200 días muy por encima de la cotización actual cerca de 0.6175.

NZD/USD Gráfico Diario

Niveles técnicos del NZD/USD

- El par EUR/USD comenzó la jornada del lunes con una caída hasta 1.0519 antes de recuperarse.

- El Euro sigue bajando frente al Dólar estadounidense, pero las pérdidas se están moderando.

- El sentimiento de los mercados se está reequilibrando después de la escalada geopolítica en la Franja de Gaza.

El par EUR/USD está probando al alza en 1.0570 tras caer a 1.0520 en el inicio de la semana de comercio. El sentimiento de los mercados se deterioró tras el ataque con cohetes de Hamás en la Franja de Gaza, que mató a más de 700 personas y llevó al gobierno israelí a movilizar 100.000 soldados adicionales en la región.

Hay preocupaciones por la posibilidad de que Irán y Arabia Saudí se vieran implicados en la escalada del conflicto de Gaza, los mercados se mostraron reticentes al riesgo en las primeras operaciones del lunes, pero el sentimiento de los inversores parece haberse recuperado y el Euro vuelve a acercarse a las ofertas de apertura del día.

Los inversores en euros estarán atentos al discurso que pronunciará el martes la presidenta del Banco Central Europeo (BCE) , Christine Lagarde, durante la reunión anual del Fondo Monetario Internacional (FMI) que se está celebrando en Marruecos.

El miércoles se publicarán las cifras del Índice de Precios de Producción (IPP) estadounidense, con una previsión de aumento del 2.2% al 2,% para el periodo anualizado hasta septiembre. El miércoles también se publicarán las actas de la última reunión de la Reserva Federal (Fed) a las 18:00 GMT.

A finales de la semana se publicarán los discursos de los funcionarios del BCE, seguidos de las actas de la reunión del BCE, así como el Índice de Precios al Consumo (IPC) de Estados Unidos, que se espera que descienda ligeramente del 4,3% al 4,1% en el periodo anualizado de septiembre.

Para cerrar la semana comercial se publicará el Índice de Sentimiento del Consumidor de Michigan para octubre, que se prevé que disminuya, aunque ligeramente, de 68.1a 67.4.

EUR/USD Perspectivas técnicas

El euro está experimentando un giro intradía, con velas horarias que recorren la media móvil simple (SMA) de 50 horas, que está subiendo hacia 1.0550, y el EUR/USD está probando actualmente 1.0565, un 0.08% por debajo de los máximos del día establecidos a primera hora en la apertura del mercado.

Las velas diarias del EUR/USD siguen siendo notablemente bajistas, y el precio actual cotiza muy por debajo de la SMA de 50 días, que ha confirmado un cruce bajista de la SMA de 200 días cerca de 1.0825. Una línea de tendencia bajista desde los máximos de julio cerca de 1.1275 sigue firmemente en su lugar, y el rebote de tres días del euro desde 1.0448 todavía ve al EUR/USD cotizando cerca de los mínimos de 2023.

EUR/USD Gráfico horario

Gráfico Diario EUR/USD

Niveles técnicos del EUR/USD

- El par GBP/JPY cae un 0.45% hasta 181.80, mientras el conflicto entre Israel y Hamás aumenta el atractivo del Yen como refugio seguro.

- Las perspectivas técnicas revelan un posible sesgo bajista, con la vista puesta en los niveles críticos de soporte y resistencia.

- La neutralidad a corto plazo puede pivotar a bajista o alcista, en función de las actualizaciones geopolíticas y económicas.

La recuperación de la GBP/JPY se estanca el lunes, tras los acontecimientos del fin de semana, con la escalada del conflicto entre Hamás e Israel. Por lo tanto, el Yen japonés (JPY) se vio favorecido por la condición de refugio seguro, estancando la recuperación de la semana pasada, con el par cotizando en torno a 181.80, perdiendo un 0.45% en el día.

En el gráfico diario, el cruce presenta un sesgo neutro a bajista, rondando la parte inferior de la nube de Ichimoku (Kumo), que, de romperse, confirmaría el sesgo bajista y abriría la puerta a probar el mínimo diario del 3 de octubre en 178.03. Si se rompe ese nivel, podría allanar el camino hacia el mínimo del 28 de julio en 176.30.

A corto plazo, el par GBP/JPY tiene un sesgo neutral, a punto de romper por encima del Kumo, lo que podría allanar el camino para probar el Kijun-Sen en 182.11. Una extensión de sus ganancias más allá de este último expondría 183.00. Por otro lado, si el GBP/JPY rompe por debajo del Kumo, el siguiente soporte surgiría en el mínimo diario de hoy en 181.25. Una vez superado, la siguiente parada sería 181.00, seguido de los 180.84 del viernes pasado.

GBP/JPY Acción del precio - Gráfico horario

GBP/JPY Niveles técnicos

El Vicepresidente de la Reserva Federal (Fed), Philip N. Jefferson, declaró el lunes que tendrá en cuenta el reciente aumento del rendimiento de los bonos a la hora de evaluar la futura orientación de la política monetaria.

En su intervención en la 65ª reunión anual de la National Association for Business Economics en Dallas (Texas), Jefferson reconoció el posible efecto retardado de anteriores subidas de las tasas de interés a la hora de determinar la necesidad de un endurecimiento adicional de la política monetaria. Prevé una mayor moderación de la inflación subyacente al consumo y una mejora gradual de las condiciones del mercado laboral.

Principales conclusiones del discurso:

"Creo que los precios del consumo básico seguirán moderándose a medida que el mercado laboral se equilibre mejor".

"A pesar de los sólidos datos del mercado laboral de septiembre que recibimos la semana pasada, hay pruebas de que el desequilibrio entre la demanda y la oferta de mano de obra sigue reduciéndose, a medida que la demanda de mano de obra se enfría mientras mejora la oferta de mano de obra. Aun así, el mercado laboral sigue tenso".

"La ralentización de la demanda de mano de obra y la mejora de la oferta de mano de obra han aliviado la presión en el mercado laboral, y mi expectativa es una mayor relajación gradual de las condiciones del mercado laboral, ya que la política monetaria restrictiva sigue frenando la demanda de mano de obra sin provocar un aumento brusco de los despidos o de la tasa de desempleo."

"Los rendimientos reales del Tesoro a largo plazo han subido recientemente. En parte, el movimiento al alza de los rendimientos reales puede reflejar la valoración de los inversores de que el impulso subyacente de la economía es más fuerte de lo que se reconocía anteriormente y, en consecuencia, puede ser necesaria una orientación restrictiva de la política monetaria durante más tiempo de lo que se pensaba para que la inflación vuelva al 2%. Pero también soy consciente de que los aumentos de los rendimientos reales pueden deberse a cambios en la actitud de los inversores hacia el riesgo y la incertidumbre."

"De cara al futuro, seguiré siendo consciente del endurecimiento de las condiciones financieras a través del aumento del rendimiento de los bonos y lo tendré presente al evaluar la futura senda de la política monetaria."

"Tendré en cuenta la evolución de los mercados financieros junto con la totalidad de los datos entrantes a la hora de evaluar las perspectivas económicas y los riesgos que las rodean y de juzgar el curso futuro apropiado de la política."

Reacción de los mercados

Durante la sesión americana, el Dólar se debilitó mientras los valores estadounidenses revertían las pérdidas y entraban en territorio positivo. El Índice del Dólar (DXY) se mantiene relativamente estable, en torno a 106.10 puntos, tras haber superado brevemente 106.50 el lunes.

- El WTI comienza la semana al alza.

- La preocupación por la estabilidad en el Medio Oriente amenaza los precios del petróleo, lo que hace subir los barriles.

- Israel ordenó a Chevron congelar la producción en el yacimiento de Gas Natural de Tamar, lo que añade presión alcista a los fósiles.

El petróleo crudo intermedio West Texas (WTI) subió el lunes por el aumento de las tensiones geopolíticas tras el ataque con cohetes de Hamás a Israel en la Franja de Gaza durante el fin de semana. Al menos 700 personas han muerto e Israel ha desplegado unos 100.000 soldados adicionales en la región.

En los mercados del petróleo crudo aumenta la preocupación de que una escalada del conflicto en Gaza pueda desestabilizar el suministro de crudo, lo que eleva el coste del barril en la nueva semana de negociación y frena un prolongado descenso que ha llevado a los precios del petróleo a cerrar en números rojos cinco de las seis últimas jornadas consecutivas y a ceder casi un 15% de punta a punta.

La escalada en la Franja de Gaza aumenta la preocupación por el suministro

El Gobierno israelí ordenó al gigante estadounidense del petróleo Chevron que interrumpiera temporalmente la producción en su yacimiento de gas natural de Tamar, frente a la costa septentrional israelí. Las instalaciones de Tamar se han cerrado con frecuencia en el pasado durante periodos de agitación.

Los precios del petróleo al alza ante la posibilidad de que la escalada en la Franja de Gaza se traduzca en nuevas tensiones geopolíticas en Oriente Próximo y atraiga a los vecinos Irán y Arabia Saudí.

Los analistas siguen esperando que la oferta de petróleo crudo sea inferior a la demanda durante el último trimestre del año, lo que hará que los precios del petróleo crudo se revaloricen aún más de cara al futuro.

Perspectivas técnicas del WTI

El petróleo crudo WTI subió casi un 5.5% desde las ofertas de apertura de la semana, superando por poco el nivel de 86.00$ antes de volver a estabilizarse en un nivel más bajo, al sur de los 85.00$, y actualmente cotiza cerca de los 84.70$.

El petróleo crudo alcanzó un mínimo de 80.63$ en los primeros mercados antes de que los mercados iniciaran su recuperación por la restricción de la oferta, con lo que la caída desde el máximo alcanzado en septiembre de 93.98$ superó el 14%.

Los operadores técnicos observarán que las ofertas del WTI se están atascando en la media móvil simple (SMA) de 50 días, y la caída de la semana pasada a través de la línea de tendencia alcista desde el mínimo de junio en 67.14$ hará que los precios del petróleo crudo se enfrenten a una presión bajista adicional si el impulso alcista no puede ser lo suficientemente alto.

Gráfico diario del WTI

Niveles técnicos del WTI

- El par GBP/USD cae un 0.30% hasta 1.2199, influido por las tensiones geopolíticas y el contraste de los indicadores económicos.

- La presidenta de la Fed de Dallas, Lorie Logan, subraya la política restrictiva y el interés por la inflación, mientras que los datos del Reino Unido señalan una ralentización.

- El GBP/USD carece de dirección, y los próximos datos del PIB británico y de la inflación en EE.UU. no proporcionarán un nuevo impulso.

El GBP/USD rompe con tres días consecutivos de subidas por la aversión al riesgo espoleada por el enfrentamiento entre Israel y Hamás después de que este último perpetrara un atentado durante el fin de semana. En consecuencia, las divisas de riesgo se depreciaron en beneficio de las divisas refugio, entre ellas el Dólar. El par GBP/USD cotiza en torno a 1.2199, perdiendo un 0.30%, tras haber alcanzado un máximo diario de 1.2224.

La aversión al riesgo domina en medio de los disturbios geopolíticos, los datos económicos divergentes pesaron sobre la GBP, mientras que el USD se impulsó por su condición de refugio seguro

Wall Street cotiza con pérdidas, mientras que el Índice de Volatilidad (VIX), también conocido como el índice del miedo, sube un 5.28% hasta 18,41. Recientemente, la presidenta de la Fed de Dallas, Lorie Logan, comentó que está centrada en reducir la inflación y añadió que la política debe ser restrictiva, aunque el aumento de los rendimientos en EE.UU. podría renunciar a otra subida de tipos.

Los datos de la última semana en el frente de EE.UU. y el Reino Unido, favorecen a la baja al GBP/USD. El informe de nóminas no agrícolas de EE.UU. justifica la necesidad de mantener la política monetaria en un nivel restrictivo. Mientras tanto, los datos económicos del Reino Unido garantizan que la economía se está ralentizando, lo que reaviva los temores de recesión entre los analistas. Fuentes citadas por Reuters comentaron que "no se esperan más subidas de tasas por parte del BOE".

Los futuros del mercado monetario opinan lo contrario, con unas probabilidades para diciembre y febrero del 40% y el 50%, respectivamente, de que el Banco de Inglaterra (BoE) suba su tasa bancaria. En EE.UU., la Fed Watch Tool de CME muestra a los inversores escépticos. De hecho, los operadores esperan la primera bajada de tipos de la Reserva Federal (Fed) estadounidense para mayo de 2024, con unas probabilidades del 51.97%.

Aparte de esto, el GBP/USD seguirá los datos económicos, con el Reino Unido revelando sus cifras del PIB para agosto, Producción Industrial, balanza comercial y manufactura. En Estados Unidos, la agenda incluirá las declaraciones de la Fed, el Índice de Precios al Producción (IPP) de septiembre, el Índice de Precios al Consumo (IPC), las últimas actas de la Fed y el sentimiento del consumidor.

GBP/USD Niveles técnicos

- El Dólar canadiense avanza durante el lunes festivo, mientras que el petróleo crudo recibe ofertas por el conflicto entre Israel y Hamás.

- Los mercados de Canadá están tranquilos por el Día de Acción de Gracias canadiense, en conjunción con el feriado de Día de Colón de EE.UU..

- Los inversores se centrarán en las cifras de inflación del IPC estadounidense en la segunda mitad de la semana.

El Dólar canadiense (CAD) está recuperando terreno el lunes, extendiendo el rebote del CAD frente al Dólar estadounidense (USD). El par USD/CAD vuelve a cotizar en territorio conocido, después de haber alcanzado la semana pasada un máximo de siete meses, debido a los flujos de Aversión al riesgo en los mercados, que llevaron a los inversores a refugiarse en el Dólar.

Canadá se toma el lunes libre por la festividad nacional de Acción de Gracias, pero las tensiones geopolíticas en torno a la Franja de Gaza han puesto a los mercados mundiales en estado de alerta. Los precios del petróleo crudo han subido ante la preocupación por la estabilidad en Oriente Medio, lo que ha ayudado a apuntalar al CAD, respaldado por el petróleo.

Resumen diario de los movimientos en los mercados: El Dólar canadiense avanza frente al USD, impulsado por el alza del crudo

- Un ataque con cohetes por parte de Hamás se cobró más de 700 vidas en la Franja de Gaza durante el fin de semana, lo que llevó a Israel a desplegar aproximadamente 100.000 soldados adicionales en la región y encendió la preocupación de los mercados por la desestabilización del suministro de Petróleo crudo en Oriente Medio.

- Los precios del barril de petróleo repuntaron el lunes, con el petróleo crudo intermedio West Texas (WTI) subiendo más de un 4% en el día para comerciarse cerca de 86$ el barril.

- El Dólar canadiense se está viendo arrastrado al alza (USD/CAD a la baja) por el aumento de los costes del barril, lo que amplía el rebote del CAD desde el máximo de siete meses alcanzado la semana pasada por el USD/CAD en 1.3785.

- La divisa estadounidense retrocedió alrededor de un 0.33% frente al CAD durante la jornada del lunes.

- El calendario económico canadiense es muy escaso, por lo que los flujos del mercado se centran principalmente en cuestiones geopolíticas, así como en las cifras de inflación de EE.UU. que se publicarán en la segunda mitad de la semana.

- El Índice de Precios al Producción (IPP) y el Índice de Precios al Consumo (IPC) de EE.UU. se publicarán el miércoles y el jueves, respectivamente.

- Los mercados canadienses están cerrados por las celebraciones de la festividad del Día de Acción de Gracias en Canadá, por lo que podrían esperarse nuevas reacciones cuando los mercados basados en el Loonie reabran el martes.

Análisis Técnico: El Dólar canadiense amplía su rebote frente al Dólar estadounidense y cotiza en 1.3620

El par USD/CAD está retrocediendo hacia el nivel de 1.3600, después de haber alcanzado la semana pasada un máximo de siete meses en 1.3785, y ha caído un 1.2% desde ese nivel.

El par abrió la nueva semana cerca de 1,3660, y sólo logró una leve subida hasta un máximo diario de 1.3676 antes de retroceder en los gráficos para comerciar con la media móvil simple (SMA) de 200 horas cerca de 1.3630.

La SMA de 200 días se mantiene plana justo por encima de 1.3450, y un descenso continuado del USD/CAD hará que las ofertas se dirijan a la SMA de 50 días, que ha confirmado un cruce alcista de la media móvil más larga y está subiendo hacia la zona de 1.3550.

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que impulsan al Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, la mayor exportación de Canadá, la salud de su economía, la inflación y la Balanza comercial, que es la diferencia entre el valor de las exportaciones de Canadá frente a sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una Balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos, con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el CAD. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El USD/JPY cae un 0.36% en medio de la escalada del conflicto entre Israel y Palestina, lo que refuerza el estatus de refugio seguro del Yen.

- La presidenta de la Fed de Dallas, Lorie Logan, hace hincapié en la política monetaria restrictiva y destaca la inflación como principal preocupación.

- Los próximos datos económicos de Japón y EE.UU., incluyendo la cuenta corriente y las cifras de inflación, influirán en la trayectoria del par.

El Yen japonés (JPY) apela a su condición de valor refugio y se aprecia frente al Dólar estadounidense (USD) en la mitad de la sesión norteamericana, mientras crecen las tensiones entre Israel y Palestina. Los enfrentamientos durante el fin de semana aumentaron después de que Hamás reivindicara un ataque contra Israel durante la festividad del Yom Kippur. En el momento de escribir estas líneas, el par USD/JPY cotiza en 148.70, perdiendo un 0.36%.

El atractivo del Yen como refugio seguro se intensifica en medio de los conflictos geopolíticos

Las acciones mundiales seguirán presionadas por el aumento de las tensiones en Oriente Medio. La presidenta de la Fed de Dallas, Lorie Logan, comentó que la política monetaria debe seguir siendo restrictiva, añadiendo que el aumento del rendimiento de los bonos estadounidenses disminuiría la necesidad de subir los tipos de interés y que su objetivo es reducir la inflación. Logan añadió que las condiciones financieras se están endureciendo, pero de forma ordenada.

Aunque los rendimientos de los bonos del Tesoro de EE.UU. siguen siendo altos, habían bajado hasta el lunes. El rendimiento de los bonos del Tesoro estadounidense a diez años baja catorce puntos básicos y oscila en el 4.674%.

Mientras tanto, el informe de Nóminas no Agrícolas de septiembre de EE.UU. de la semana pasada retrata que el mercado laboral sigue caliente y justifica la necesidad de más subidas de tasas, pero la herramienta de vigilancia de la Fed de CME retrata a los inversores que siguen siendo escépticos. De hecho, los operadores esperan que la Reserva Federal (Fed) de EE.UU. recorte los tipos por primera vez en mayo de 2024, con una probabilidad del 51.97%.

El par USD/JPY está atento a los datos de la semana en curso. En el frente japonés, la agenda económica estaría protagonizada por la Cuenta corriente. En Estados Unidos, continúa el desfile de la Fed, junto con las cifras de inflación de productores y consumidores. A continuación, las solicitudes de subsidio por desempleo y el sentimiento de los consumidores actualizarán la situación de la economía estadounidense.

USD/JPY Análisis del precio: Perspectivas técnicas

El USD/JPY mantiene un sesgo neutral al alza, con la acción del precio manteniéndose por encima de la nube de Ichimoku (Kumo). Sin embargo, si el par cae por debajo del último máximo del ciclo en 147.87 y logra un cierre diario por debajo de este último, el par principal podría desafiar la parte superior del Kumo en torno a 145.50. Por otro lado y el camino de menor resistencia, el USD/JPY podría probar la figura de 150.00, pero primero necesita conquistar 149.00

- El Peso mexicano se acerca al máximo de la semana pasada de 18.48; los alcistas del USD/MXN apuntan a 18.50.

- La inflación de México se ralentiza y la tasa del IPC subyacente cae por debajo del 6%, mientras que la inflación general se acerca al objetivo de Banxico.

- El USD/MXN cotiza dentro del rango 18.20-18.40 en un día festivo en EEUU.

El Peso mexicano (MXN) pierde terreno frente al Dólar estadounidense (USD) a medida que la aversión al riesgo pasa factura tras el resurgimiento de un conflicto en Oriente Medio que implica a Israel y Hamás. Por lo tanto, el estatus de refugio seguro del Dólar (USD) estimuló la demanda, aunque los altos precios del petróleo han limitado la subida del par USD/MXN a medida que se intensifica la lucha, operando en torno a 18.30 para una ganancia del 0.86%.

La geopolítica es el principal motor de la sesión del lunes, en la que también es festivo en los Estados Unidos (EE.UU.) en observancia del Día de Colón. La inflación de México continúa su tendencia a la baja, según informó el lunes el Instituto Nacional de Estadística (INEGI), lo que podría influir en las decisiones del Banco de México (Banxico) en las dos últimas reuniones de 2023. Sin embargo, los participantes del mercado estiman que Banxico mantendrá las tasas para lo que resta del año en 1.25%.

Resumen diario de los movimientos en los mercados: Peso mexicano, a la defensiva ante la caída de la inflación en un contexto de aversión al riesgo.

- El Índice de Precios al Consumo (IPC) de México creció un 4.45% interanual en septiembre, por debajo del 4.47% estimado.

- La inflación subyacente del IPC en México se mantuvo en el 5.76% interanual, como se estimaba, pero ha roto el umbral del 6%.

- Según una encuesta de Citi Banamex, los economistas estiman una inflación general del 4.70% y una subyacente del 5.09% para finales de año.

- Los analistas encuestados por Citi Banamex prevén que el USD/MXN termine 2023 en 17.80, frente a 17.60, y para 2024 en 18.86, frente a 18.70 hace dos semanas.

- El 4 de octubre de 2023, el FMI elevó la proyección de crecimiento de México en 2023 del 2.6% al 3.2% y del 1.5% previsto en julio al 2.1% para 2024.

- La encuesta de septiembre de Banxico entre economistas informó de que se espera que las tasas de interés se mantengan en el 11.25%, mientras que la inflación descendería al 4.66%.

- Según la misma encuesta, la tasa de cambio del USD/MXN se situaría en torno a 17.64, frente a 17.75.

- En México, el PMI manufacturero global de S&P de septiembre se situó en 49.8, cayendo a terreno contractivo y por debajo del 51.2 de agosto, a medida que la economía pierde fuelle.

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% en septiembre y revisó sus previsiones de inflación del 3.5% al 3.87% para 2024, por encima del objetivo del banco central del 3% (más o menos un 1%).

- La Junta de Gobierno de Banxico destacó la resistencia económica de México y la fortaleza del mercado laboral como los principales motores para mantener la inflación en el nivel actual de tasas de interés.

Análisis Técnico: El peso mexicano a punto de depreciarse a 19.00

El gráfico diario del USD/MXN muestra al par exótico con sesgo alcista tras alcanzar un nuevo máximo de ciclo en 18.48 el viernes, por encima del máximo del 5 de abril en 18.40. Si los compradores recuperan los 18.50, las pérdidas del peso mexicano se extenderán y el par se dirigirá hacia el máximo de oscilación del 24 de marzo en 18.80, que, de superarse, expondría la figura de los 19.00. Por otro lado, si los vendedores recuperan la media móvil simple (SMA) de 200 días en 17.79, esto allanaría el camino para desafiar el mínimo del 30 de septiembre en 17.34.

Preguntas frecuentes sobre el Peso mexicano

¿Qué factores determinan la cotización del Peso mexicano?

El peso mexicano (MXN) es la divisa más negociada entre sus pares latinoamericanos. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de trasladar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del Petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al Peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el Peso mexicano (MXN), ya que se traducen en mayores rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso Mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo afecta el sentimiento de riesgo general al Peso mexicano?

Como divisa de mercados emergentes, el Peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversionistas perciben que los riesgos más amplios del mercado son bajos y por lo tanto están deseosos de participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

Se espera una mayor consolidación, probablemente entre 7.2950 y 7.3400, en USD/CNH en las próximas semanas, según el Estratega de Mercados Quek Ser Leang y el Estratega Senior de FX Peter Chia en UOB Group.

Declaraciones destacadas

Perspectiva a 24 horas: El viernes pasado, señalamos que "no hay un sesgo direccional claro", y esperábamos que el USD cotizara lateralmente entre 7.2980 y 7.3220. Si bien nuestra visión de un comercio lateral no era errónea, no anticipamos la forma en que el USD osciló bruscamente entre 7.2990 y 7.3215. Todavía no hay un sesgo direccional claro, y seguimos esperando un comercio lateral del USD. Rango previsto para hoy: 7.3000/7.3230.

Próximas 1-3 semanas: Nuestro análisis más reciente fue del martes pasado (3 Septiembre en 7.3215), en el que el USD probablemente cotice en un rango entre 7.2800 y 7.3600. Desde entonces, el USD ha cotizado dentro de ese rango. Seguimos esperando que el USD cotice en un rango, pero en vista de la disminución de la volatilidad, es probable que cotice en un rango más ajustado de 7.2950/7.3400.

- El AUD/USD marca un nuevo máximo intradía en 0.6380 al mejorar el apetito por el riesgo del ánimo de los mercados.

- El perfil de riesgo general sigue siendo cauteloso debido al agravamiento de las tensiones en Oriente Medio.

- El Índice del USD se encuentra bajo presión de venta cerca de 106.60, ya que la atención se centra en los datos de inflación de EE.UU..

El par AUD/USD actualiza máximos intradía en 0.6380, ya que los inversores recortan posiciones cortas en activos de riesgo ejecutados debido a la crisis de Oriente Medio en medio de la belicosidad entre Israel y el grupo militar palestino. El movimiento de recuperación del activo australiano podría ser un retroceso de corta duración, ya que el sentimiento del mercado sigue siendo pesimista.

Los futuros del S&P 500 recuperaron la mayor parte de las pérdidas generadas en la sesión europea, reflejando una recuperación del apetito por el riesgo de los participantes del mercado. El rendimiento de los bonos del Tesoro estadounidense a 10 años cayó bruscamente hasta situarse cerca del 4.70%. Los mercados estadounidenses permanecen cerrados el lunes por el Día de Colón.

El Índice del Dólar estadounidense (DXY) se enfrenta a la presión de venta después de un movimiento de retroceso a cerca de 106.60 como presidente de la Reserva Federal de Dallas (Fed) Bank Lorie Logan dibuja menos énfasis en el aumento de las tasas de interés más Si las tasas de interés a largo plazo siguen siendo elevados debido a las primas de plazo más altos. Sobre las perspectivas de inflación, Fed Logan citó "El progreso en la inflación es alentador, pero es demasiado pronto para confiar en que se dirija al objetivo del 2% de la Fed de manera sostenible y oportuna."

Mientras tanto, los inversores se centran en los datos del Índice de Precios al Consumo (IPC) estadounidense de septiembre, que se publicarán el jueves a las 12:30 GMT. Según el consenso, el IPC subyacente, que no incluye la volatilidad de los precios de los alimentos y el petróleo, crecerá a un ritmo constante del 0.3%. Informar sobre la inflación podría aumentar las esperanzas de una nueva subida de los tipos de interés por parte de la Fed.

En cuanto al Dólar australiano, los inversores prevén una nueva subida de los tipos de interés por parte del Banco de la Reserva de Australia, ya que la inflación repuntó en agosto debido a la subida de los precios del petróleo. El agravamiento de las tensiones entre Israel y Hamás ha mejorado las perspectivas de los precios del petróleo, lo que podría elevar aún más las presiones inflacionistas en la economía australiana. El RBA podría subir las tasas de interés en 25 puntos básicos (pb) hasta el 4.35% a finales de año.

Parece probable que el AUD/USD se mantenga dentro de un rango límite a corto plazo, comentan Quek Ser Leang, estratega de mercados, y Peter Chia, estratega sénior de Divisas, de UOB Group.

Cotizaciones destacadas

Perspectiva a 24 horas: El viernes pasado señalamos que "hay margen para que el AUD ponga a prueba 0.6400, pero una ruptura clara por encima de este nivel es poco probable" En el comercio de Nueva York, el AUD cayó bruscamente a 0.6313 antes de repuntar hasta un máximo de 0.6400. El Dólar australiano cerró en 0.6385 (+0.23%), pero en los primeros compases del comercio asiático cotizó a la baja. Dicho esto, todavía hay margen para que el AUD pruebe hoy 0.6400. Sin embargo, parece poco probable que rompa por encima de este nivel. El soporte es visto en 0.6335, seguido de 0.6315.

Próximas 1-3 semanas: El martes pasado (3 de octubre en 0.6365), sostuvimos la opinión de que "es probable que el AUD se debilite hasta 0.6330, posiblemente 0.6280".El viernes (6 de octubre), el AUD puso a prueba nuestro nivel de "fuerte resistencia" en 0.6400. Aunque el nivel no se ha superado claramente, la presión bajista se ha moderado modestamente. En otras palabras, la debilidad del AUD se ha estabilizado. A partir de aquí, es probable que el AUD cotice dentro de un rango, probablemente entre 0.6280 y 0.6440.

Los analistas de Société Générale señalan que la apertura semanal de los mercados se vio ensombrecida por los titulares en torno al conflicto entre Israel y Hamás.

La dirección de los precios de la energía importa mucho

"La reacción es previsiblemente de aversión al riesgo, con los bonos en Europa abriendo al alza (rendimientos y swaps a la baja), el Dólar y el suizo modestamente en alza en FX, y el crudo Brent subiendo casi un 4%".

"La reacción instintiva de los mercados debería remitir si la historia sirve de guía. La dirección de los precios de la energía es inevitablemente importante a efectos de la inflación y la política monetaria".

"Esto nos lleva al extraordinario informe de nóminas de EE.UU. del pasado viernes. En resumen, la historia aquí es que la economía de EE.UU. no se está desacelerando lo suficiente y por lo tanto baja el listón para la subida adicional (y final) de tasas de la Fed incrustado en el gráfico de puntos. La bajada de los salarios y el pronunciamiento de la curva del Tesoro anulan la posibilidad de una subida de los tipos, pero esta no es la opinión de algunos halcones del FOMC. Veremos qué nos depara el IPC el jueves, pero si el S&P se ajusta al nivel actual de los rendimientos de EE.UU. a 10 años y consigue rebotar antes de la reunión de noviembre, entonces podría ser inevitable otra subida de tasas. En cuanto a las divisas, comprar caídas del Dólar seguiría teniendo sentido en este entorno.

Enrico Tanuwidjaja, economista del Grupo UOB, y Agus Santoso, economista junior, analizan las últimas cifras de reservas de divisas en Indonesia.

Principales declaraciones

Las reservas de divisas de Indonesia cayeron en 2.200 millones de USD, hasta 134.900 millones de USD en septiembre de 2023.

El último nivel de reservas equivalía a financiar 6.1 meses de importaciones o 6 meses de importaciones y servicio de la deuda pública externa, muy por encima de la norma internacional de suficiencia de 3 meses de importaciones.

La cifra reafirma que se espera que las ganancias por exportaciones en Sep sean planas. Algunos indicadores que analizamos en Sep fueron la caída de los precios de las materias primas y la menor demanda de India y China como principales socios comerciales de Indonesia. De cara al futuro, mantenemos nuestra previsión de que las reservas de divisas de Indonesia se mantengan en niveles elevados, en torno a los 135.000 millones USD y los 145.000 millones USD a finales de este año, gracias a las mejores perspectivas, especialmente de la demanda de carbón y las entradas en el mercado de bonos.

- El USD/CAD está expuesto a más caídas, ya que la subida de los precios del petróleo fortalece al Dólar canadiense.

- Bowman, de la Fed, reiteró este fin de semana la conveniencia de un mayor endurecimiento de la política monetaria.

- Los datos alentadores del mercado laboral de Canadá han provocado apuestas de línea dura por parte del BoC.

El par USD/CAD se prepara para un quiebre cerca del soporte del nivel redondo de 1.3600 ya que la profundización de las tensiones en Medio Oriente debido a la belicosidad entre Israel y Hamás ha disparado los precios mundiales del petróleo. El par ha estado expuesto a más caídas ya que la recuperación de los precios del petróleo ha fortalecido al Dólar Canadiense.

Los futuros del S&P 500 han generado pérdidas en los primeros compases de la sesión neoyorquina, ya que las tensiones geopolíticas han mermado el sentimiento de los mercados. El atractivo del Dólar estadounidense mejora notablemente a medida que los inversores se apresuran a buscar activos refugio en medio de un entorno de gran volatilidad.

El Índice del Dólar estadounidense (DXY) se recupera hasta cerca de 106.60, pero tiene dificultades para extender la subida. Las perspectivas generales del DXY son alcistas debido al esfuerzo colectivo del impulso de aversión al riesgo y al aumento de las probabilidades de una nueva subida de los tipos de interés impulsada por la fuerte demanda de mano de obra y un crecimiento salarial decente.

La gobernadora dela Fed, Michelle Bowman, reiteró este fin de semana que es apropiado que el banco central siga endureciendo su política monetaria. Está dispuesta a apoyar una nueva subida de tipos de interés en una futura reunión de política monetaria si los nuevos datos indican que los avances en la reducción de la inflación hasta el 2% se han estancado.

En cuanto al Dólar canadiense, los buenos datos del mercado laboral de septiembre aumentaron las probabilidades de que el Banco de Canadá suba los tipos de interés. Los empleadores canadienses contrataron a 63.800 personas en busca de empleo en septiembre, cifra significativamente superior a las expectativas de 20.000 y a la publicación anterior de 39.900. La Tasa de desempleo se mantuvo estable en el 5.5%, mientras que los inversores preveían una subida nominal del 5.6%. La tasa salarial anual se aceleró hasta el 5.3%, frente al 5.2% publicado anteriormente.

- El EUR/USD se encuentra bajo presión tras los máximos del viernes.

- Una mayor debilidad podría llevar al par a caer hasta 1.0450.

El EUR/USD vuelve a la zona de 1.0520 tras la renovada presión bajista y después de la subida del viernes hasta la zona de 1.0600.

En caso de que los alcistas recuperen la iniciativa, el par debería volver inicialmente a la barrera menor de 1.0617 (29 de septiembre) antes del máximo semanal de 1.0767 (12 de septiembre). Por otro lado, si los osos recuperan la iniciativa, el par podría retroceder a la zona de mínimos en torno a 1.0450 (3 de octubre).

Mientras tanto, las pérdidas siguen sobre la mesa, siempre y cuando el par navegue por debajo de la SMA clave de 200 días, hoy en 1.0823.

Gráfico diario del EUR/USD

La continuación de unas condiciones financieras restrictivas será necesaria para reducir la inflación, ha dihco el lunes la presidenta de la Fed de Dallas, Lorie Logan, según Reuters.

"Si los tipos de interés a largo plazo se mantienen elevados debido al aumento de las primas por plazo, puede haber menos necesidad de elevar el tipo de los fondos federales ", ha añadido Logan, "sin embargo, en la medida en que la fortaleza de la economía esté detrás del aumento de los tipos de interés a largo plazo, el FOMC puede necesitar hacer más".

Declaraciones destacadas

"Estamos atentos a los riesgos a ambos lados del mandato de la Fed, pero la inflación elevada es el riesgo más importante".

"El progreso de la inflación es alentador, pero es demasiado pronto para confiar en que se dirija al objetivo del 2% de la Fed de forma sostenible y oportuna."

"El mercado laboral sigue muy fuerte, los salarios siguen sólidos".

"La producción y el gasto han sido sorprendentemente fuertes; las perspectivas para el consumo son dispares".

- El DXY revierte tres caídas diarias consecutivas el lunes.

- La continuación del rebote desplaza la atención hacia el máximo de 2023.

El DXY recupera la compostura y consigue revertir parcialmente la reciente caída de tres días registrada hasta ahora a principios de semana.

Teniendo en cuenta la acción de los precios en curso, parece probable que el Dólar siga subiendo por el momento. Una vez que el DXY supere el máximo de 2023 de 107.34 (3 de octubre), podría animar a los alcistas a desafiar el máximo semanal de 107.99 (21 de noviembre de 2022) justo antes del nivel redondo de 108.00.

Mientras tanto, mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.17, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

Citando a seis fuentes familiarizadas con el asunto, Reuters ha informado el lunes de que los responsables políticos del Banco Central Europeo (BCE) consideran que el aumento del rendimiento de los bonos italianos está justificado por el deterioro de los fundamentos presupuestarios.

"Creo que los problemas de Italia son totalmente autoinfligidos, por lo que la reacción del mercado está bastante justificada. Pero hay una lección para nosotros en que la flexibilidad del Programa de Compras de Emergencia (PEPP) es valiosa y no deberíamos renunciar a ella sin un análisis exhaustivo", dijo una de las fuentes a Reuters.

- El EUR/JPY cotiza de forma inconclusa en torno a 157.00.

- Rango límite parece probable por el momento.

El EUR/JPY cotiza en un rango de consolidación en torno a la zona de 157.00 tras las fuertes ganancias del viernes.

Mientras tanto, el cruce sigue atascado dentro del rango de consolidación y la ruptura del mismo expone a una visita al máximo mensual hasta el momento de 158.65 (13 de septiembre) antes del máximo de 2023 en 159.76 (30 de agosto), que precede al nivel redondo clave en 160.00.

A la baja, el mínimo mensual de 154.34 (3 de octubre) aparece como la contención inicial en caso de intentos bajistas.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 149.90.

Gráfico diario del EUR/JPY

- El NZD/USD hace malabarismos en torno a 0.5980 tras un movimiento correctivo, impulsado por una oleada de aversión al riesgo.

- El Índice del Dólar se recupera y se acerca a 106.53, mientras los inversores se centran en los datos de inflación de septiembre.

- El par NZD/USD cotiza en un rango de 0.5840-0.6050 desde hace dos meses, lo que indica una fuerte volatilidad.

El par NZD/USD gira lateralmente por debajo de la resistencia psicológica de 0.6000, ya que las tensiones cada vez mayores en Oriente Medio por la crisis entre Israel y Hamás han frenado el sentimiento de los mercados. El Kiwi cae a cerca de 0.5980 mientras los inversores se apresuran a buscar activos de refugio. Cabe señalar que la venta masiva en las divisas asiáticas se ralentiza frente a la presión vendedora en Europa.

El atractivo para el Dólar estadounidense mejora significativamente debido al impulso de aversión al riesgo impulsado por las tensiones entre Israel y Hamás y el aumento de las probabilidades de una nueva subida de los tipos de interés por parte de la Reserva Federal (Fed) impulsada por la fuerte demanda de mano de obra.

El Índice del Dólar (DXY) se recupera hasta cerca de 106.53 y se espera que amplíe su tendencia alcista a medida que los inversores se centran en los datos del Índice de Precios al Consumo (IPC) de septiembre, que se publicarán el jueves. El IPC subyacente, que elimina la volatilidad de los precios de los alimentos y el petróleo, crecerá a un ritmo constante del 0.3%.

El par NZD/USD cotiza en un intervalo de 0.5840-0.6050 desde hace dos meses, lo que indica una fuerte volatilidad. Una consolidación prolongada suele ir seguida de ticks más amplios y un volumen elevado tras una explosión de volatilidad.

El par se mantiene pegado a la media móvil exponencial (EMA) de 20 periodos alrededor de 0.5960, retratando un desempeño lateral.

Mientras tanto, el índice de fuerza relativa (RSI) (14) ronda los 60.00 puntos. Una ruptura por encima del mismo activaría el impulso alcista.

De cara al futuro, una ruptura decisiva por encima de la resistencia psicológica de 0.6000 impulsaría a las principales divisas hacia el máximo del 29 de septiembre en torno a 0.6050. Una ruptura de esta última enviaría a las principales hacia el máximo del 09 de agosto en 0.6096.

Por otro lado, un quiebre por debajo del soporte del nivel redondo de 0.5900 arrastraría a las principales hacia el mínimo del 7 de septiembre en 0.5847. Una caída por debajo de este último expondría al par al soporte de nivel redondo en 0.5800.

NZD/USD Gráfico de 4 horas

- El Dólar comienza la semana al alza tras romper su racha de ganancias semanales.

- El fin de semana, Hamás atacó Israel en su mayor ataque en dos décadas.

- El Índice del Dólar vuelve a romper por encima de 106.00 y parece preparado para subir.

El Dólar estadounidense (USD) no podrá disfrutar del feriado estadounidense del lunes. A pesar del Día de la Raza, el Dólar se dispara tras el gap alcista del domingo por la noche, en medio de los titulares sobre el ataque de Hamás a Israel con una ofensiva nunca vista en décadas. Todas las apuestas están descartadas y los activos refugio están recibiendo entradas masivas.

Con un calendario económico vacío, se espera que los movimientos de este lunes estén impulsados por el conflicto entre Israel y Gaza. Varios titulares de líderes mundiales y organizaciones como la OPEP+ están impulsando al alza los activos refugio. Israel se prepara para tomar represalias, al tiempo que proclama que Irán está detrás de los ataques, sin que los líderes occidentales confirmen o respalden aún estas conclusiones, lo que demuestra lo delicado del asunto y el interés por el suministro de petróleo crudo fuera de la región.

Resumen diario: El Dólar seguirá en alza

- En medio de todos los titulares en torno a Israel y Hamás, dos miembros de la Reserva Federal de EE.UU. hablarán este lunes: Cerca de las 13:00 GMT hablará la presidenta de la Fed de Dallas, Lorie Logan. Cerca de las 16:45 GMT, también hablará el gobernador de la Fed, Philip Jefferson.

- Israel ha emitido un comunicado en el que afirma que Irán está detrás de los atentados coordinados. Hasta el momento, los líderes occidentales se han abstenido de respaldar esta declaración. Mientras tanto, buques de la marina estadounidense se dirigen a la región para prestar apoyo a Israel.

- Las acciones operan a la baja, aunque comienzan a recortar pérdidas a medida que los participantes del mercado se hacen cargo de la situación. Si esta recuperación continúa, posiblemente veamos incluso números verdes hacia el final de este lunes.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 78.9% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de noviembre.

- Los rendimientos de los bonos del Tesoro estadounidense a 10 años está cerrado por vacaciones. Se espera que los rendimientos caigan, ya que las ofertas de bonos estadounidenses seguros se dispararán hasta alcanzar proporciones enormes.

Análisis técnico del Índice del Dólar: Semana 13

El Dólar estadounidense no cesa en su racha alcista, después de que el viernes un recorte rompiera su racha ganadora, que se prolongó durante doce semanas. El día festivo en EE.UU. mantiene cerrados los mercados de bonos, aunque de haber estado abiertos, habría provocado aún más flujos de refugio hacia el Dólar. Es de esperar que el Índice del Dólar mantenga su tendencia alcista y reanude su racha de ganancias semanales.

El Índice del Dólar abrió en torno a 106.29, con el índice de fuerza relativa (RSI) bajando un poco después de que el DXY rompiera su racha de ganancias semanales el viernes. Al alza, 107.19 es importante para ver si el DXY puede conseguir un cierre diario por encima de ese nivel. En ese caso, el siguiente nivel a vigilar será 109.30.

A la baja, la reciente resistencia de 105.88 debería considerarse el primer soporte. Sin embargo, esta barrera acaba de romperse al alza, por lo que no es probable que sea fuerte. En su lugar, busque 105.12 para mantener el DXY por encima de 105.00.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la Tasa de Desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el Dólar estadounidense.

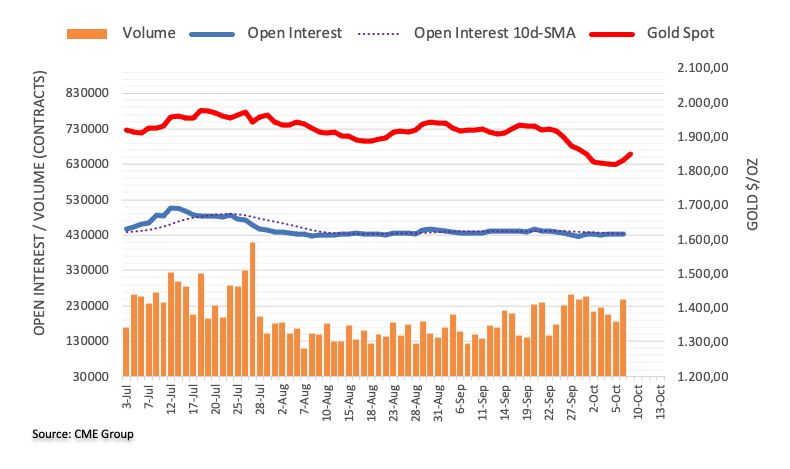

- El Oro descubre el interés de compra mientras las tensiones entre Israel y Hamás apuntalan el impulso de aversión al riesgo.

- El crecimiento del empleo en EE.UU. se mantuvo sorprendentemente al alza en septiembre.

- Los sólidos datos de las NFP estadounidenses aumentan las posibilidades de una nueva subida de los tipos de interés por parte de la Fed.

El precio del Oro (XAU/USD) se recupera rápidamente y se sitúa en torno a 1.850$, ya que el desalentador sentimiento de los mercados, impulsado por la escalada de las tensiones entre Israel y Hamás, aumenta el atractivo de los activos refugio. El metal amarillo rebota, ya que el soporte de la intensificación de las tensiones geopolíticas compensa el golpe de un informe de Nóminas no Agrícolas (NFP) sorprendentemente fuerte para septiembre.

El fuerte crecimiento del empleo en Estados Unidos ha suscitado apuestas a favor de una nueva subida de los tipos de interés por parte de la Reserva Federal (Fed), ya que los avances en el control de la inflación podrían ralentizarse en el futuro. La gobernadora de la Fed, Michelle Bowman, declaró el fin de semana que apoya un mayor endurecimiento de la política del banco central para reducir la inflación al 2% en el momento oportuno. De cara al futuro, los participantes del mercado seguirán de cerca los datos del Índice de Precios al Consumo (IPC) de Estados Unidos.

Resumen diario de los mercados: El precio del oro aprovecha el apetito de riesgo de los mercados

- El precio del Oro se recupera con rapidez tras romper el canal de consolidación formado en el rango de 1.810$-1.830$, ya que el recrudecimiento de los enfrentamientos en Oriente Medio aumenta el atractivo de los activos refugio.

- El FMI dijo que es demasiado pronto para evaluar el impacto económico del conflicto en Israel y la Franja de Gaza.

- El metal precioso encuentra el interés de los compradores incluso cuando el crecimiento del empleo en EE.UU. se mantuvo sorprendentemente sólido en septiembre.

- Según el informe NFP de EE.UU., los empleadores estadounidenses contrataron a 336.000 nuevos solicitantes de empleo en septiembre, cifra significativamente superior a las expectativas de 170.000 y a la publicación anterior de 227.000. La tasa de desempleo se mantuvo estable en el 3.8%, mientras que los inversores preveían un descenso hasta el 3.7%.

- En cuanto a los datos de ganancias, los salarios mensuales crecieron a una tasa más lenta del 0.2%. La tasa salarial anualizada se desaceleró hasta el 4.2%, frente a las estimaciones y la publicación anterior del 4.3%.

- Un informe de NFP sorprendentemente optimista ha acelerado las apuestas de línea dura de la Reserva Federal. Según la herramienta Fedwatch de CME Group, los operadores ven un 22% de probabilidades de que la Fed suba las tasas de interés en 25 puntos básicos (pb) hasta el rango 5.50%-5.75% en la próxima reunión de política monetaria. Estos cambios eran casi insignificantes antes de la publicación de los datos oficiales del mercado laboral. La probabilidad de una subida más de los tipos de interés en cualquiera de las dos reuniones de política monetaria que quedan este 2023 también ha aumentado, hasta el 31%.

- Los datos de empleo de septiembre han confirmado que la demanda de mano de obra estadounidense es resistente, lo que hace que las presiones inflacionistas por encima de la tasa deseada del 2% sean un hueso duro de roer para los responsables de la política monetaria de la Fed.

- La gobernadora de la Fed, Michelle Bowman, reiteró este fin de semana en su discurso ante la Asociación de Banqueros de Connecticut que es apropiado un mayor endurecimiento de la política monetaria. Bowman dijo que está dispuesta a apoyar una nueva subida de tipos de interés en una futura reunión de política monetaria si los nuevos datos indican que los avances en la reducción de la inflación hacia el 2% se han estancado.

- Bowman añadió que los tipos de interés deberían mantenerse altos tras una nueva subida para alcanzar el objetivo de inflación del 2% en el momento oportuno.

- De cara al futuro, se espera que los próximos datos sobre la inflación al consumo desempeñen un papel fundamental en la política monetaria de la Fed para noviembre. Se espera que el Índice de Precios al Consumo (IPC) subyacente mensual, que excluye la volatilidad de los precios de los alimentos y el petróleo, crezca a un ritmo constante del 0.3% en septiembre.

- En el frente de las relaciones entre Estados Unidos y China, el Departamento de Comercio estadounidense añadió 42 compañías chinas a la lista gubernamental de control de exportaciones por prestar soporte a la base industrial militar y de defensa de Moscú, según informó Reuters.

- Para estabilizar las relaciones entre Estados Unidos y China, el presidente estadounidense, Joe Biden, y el líder chino, Xi Jinping, tienen previsto reunirse próximamente en California, según informan varios medios.

- El Índice del dólar estadounidense (DXY) rebota bruscamente tras corregir hasta cerca de 106.00, ya que los inversores se apresuran a buscar activos refugio debido al sombrío estado de ánimo de los mercados provocado por la guerra entre Israel y Hamás, que podría arrastrar a otros actores de Oriente Próximo.

- Además del impulso de aversión al riesgo, las perspectivas de tipos de interés de la Fed han impulsado la demanda de dólares y valores del Tesoro.

- Los mercados estadounidenses permanecerán cerrados el lunes por la festividad del Día de Colón.

Análisis Técnico: El precio del oro oscila los 1.850$

El precio del oro saca provecho del conflicto entre Israel y Hamás a medida que mejora el atractivo de las inversiones refugio. El metal precioso se recupera tras una ruptura de consolidación y se espera que extienda la recuperación hasta cerca de la media móvil exponencial (EMA) de 20 días, que cotiza en torno a los 1.870,00$. El panorama general para el precio del Oro es bajista, ya que las medias móviles exponenciales (EMA) de 50 y 200 días han arrojado un cruce mortal. Los osciladores de impulso se recuperan tras situarse en niveles de sobreventa extrema.

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "apetito" y "aversión al riesgo" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos ampliamente utilizados "apetito de riesgo" y "aversión al riesgo'' se refieren al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "apetito de riesgo", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "sin riesgo", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más probabilidades de reportar beneficios, aunque sean relativamente modestos.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las Criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito de riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el rublo (RUB) y el rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito de riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito de riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el yen japonés (JPY) y el franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

- El USD/CAD se mueve por encima de 1.3650 debido a la tendencia alcista del Dólar estadounidense.

- Los indicadores técnicos sugieren un impulso alcista en el movimiento del precio.

- La EMA de 9 días se perfila como soporte inmediato, seguida del 23.6% de retroceso de Fibonacci.

El USD/CAD rompe una racha de dos días de pérdidas, cotizando al alza en torno a 1.3670 durante la sesión europea del lunes. El par está recibiendo soporte alcista debido a la recuperación del Dólar estadounidense (USD).

Una ruptura firme por encima del nivel redondo de 1.3700 podría abrir las puertas para que el par USD/CAD explore la zona de 1.3750, seguido por el máximo de la semana anterior en 1.3785 y el nivel psicológico de 1.3800.

Sin embargo, el par USD/CAD se enfrentó a presiones bajistas debido al aumento de los precios del petróleo, que podría atribuirse al conflicto militar entre Palestina e Israel.

El deterioro de las tensiones geopolíticas podría afectar al Dólar canadiense (CAD), especialmente porque Canadá es el mayor exportador de petróleo a Estados Unidos (EE.UU.).

A la baja, el nivel psicológico en 1.3650 podría actuar como una barrera inmediata alineada con la media móvil exponencial (EMA) de 9 días en 1.3643, seguida por el 23.6% de retroceso de Fibonacci en el nivel de 1.3622.