- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par EUR/USD se mantiene en terreno negativo, con una caída del 0.06%, ya que los sólidos datos económicos de EE.UU. provocan un aumento de los rendimientos de los bonos del Tesoro y fortalecen al Dólar.

- Los datos de la Eurozona coincidieron en gran medida con las estimaciones, mientras que el Índice ZEW de Sentimiento Económico cayó bruscamente, lo que refleja el aumento de los temores de recesión en el bloque.

- Los próximos discursos de los presidentes regionales de la Fed podrían proporcionar más información sobre la política monetaria de EE.UU., con algunos funcionarios afirmando que es demasiado pronto para hablar de recortes de tasas.

Elpar EUR/USD recorta parte de sus pérdidas anteriores, aunque se mantiene en terreno negativo, auspiciado por los sólidos datos económicos de Estados Unidos (EE.UU.), que provocaron un repunte de los rendimientos de los bonos del Tesoro estadounidense. Por lo tanto, el dólar estadounidense (USD) subió, ayudado por los rendimientos de los bonos estadounidenses, mientras que los datos de la Eurozona (UE) se alinearon con las estimaciones. El par EUR/USD cotiza en 1.0868, con una caída del 0.06%.

El Dólar estadounidense se fortalece mientras los datos de la Eurozona se alinean con las estimaciones, el índice de sentimiento ZEW se desploma

Las acciones estadounidenses ligeramente mixtas, excepto el Nasdaq 100. Las ventas minoristas de EE.UU. de abril mejoraron, con algunas cifras por debajo de las estimaciones, pero en general, las cifras intermensuales (MoM) superaron los datos de marzo, a excepción de las ventas minoristas sobre una base anual. Más tarde, la Reserva Federal de EE.UU. (Fed) informó que la Producción Industrial de abril subió un 0.5% intermensual, por encima de las estimaciones, mientras que la interanual se situó en el 0.2%, por encima del 0.1% de marzo.

Aunque la reacción inicial del par EUR/USD se dirigió hacia 1.0880, la fortaleza general del Dólar estadounidense arrastró a las tasas de cambio hacia los mínimos del día en 1.0855. El Índice del Dólar (DXY), que mide el valor del dólar frente a una cesta de seis divisas, recortó parte de las pérdidas del lunes y subió un 0.17%, hasta 102.597 puntos.

La agenda de la UE reveló que la Balanza Comercial arrojó un superávit de 25.600 millones de euros, por encima de los 4.600 millones del mes anterior. Además, el Producto Interior Bruto (PIB) del primer trimestre se ajustó a las estimaciones, situándose en el 1.3%, mientras que la variación intertrimestral del empleo subió un 0,6% en el primer trimestre. El Índice ZEW de Sentimiento Económico cayó a -9.4 a medida que aumentan los temores de recesión, a pesar del ciclo de endurecimiento en curso por parte del Banco Central Europeo (BCE ).

Aparte de esto, las discusiones sobre el techo de deuda de EE.UU. terminaron en la Casa Blanca, y los primeros informes apuntaron a que los líderes del Congreso de EE.UU. acordaron que un acuerdo es posible para el final de la semana, mientras que hicieron hincapié en que un incumplimiento "es una opción horrible."

Los últimos oradores de la Fed, como Aaron Golsbee y Lorie Logan, Presidentes de los Bancos Regionales de Chicago y Dallas, comentaron que es pronto para hablar de recortes de las tasas de interés. Logan añadió que cuando las condiciones son inciertas, la Fed puede necesitar moverse más lentamente y añadió que necesitamos movernos lentamente.

Niveles técnicos del EUR/USD

- Los bajistas del GBP/USD están probando el soporte diario.

- Los alcistas apuntan hacia los 1.2550.

El par GBP/USD cotiza en torno a 1.2480 y ha oscilado entre un mínimo en torno a 1.2465 y un máximo en 1.2546 en lo que va de día. La Libra esterlina se vio en apuros al inicio de la jornada londinense con el aumento de las cifras de desempleo en Gran Bretaña.

Los mercados han comenzado a revalorizar el Banco de Inglaterra, ya que esperan que el banco central detenga en los próximos meses la senda de subidas de tipos que, de otro modo, sería necesaria para reducir la inflación. La valoración actual de los mercados indica que el Banco de Inglaterra podría volver a subir los tipos en 25 puntos básicos.

La Libra cayó hasta un 0.5% frente al dólar, hasta 1.2465 y los mínimos del día. La tasa de desempleo del Reino Unido subió inesperadamente hasta el 3.9% en los tres meses hasta marzo, a medida que más gente intentaba volver al mercado laboral.

Mientras tanto, no se pierde de vista al Congreso y los retrasos en el aumento del techo de la Deuda de EE.UU. El endurecimiento de las condiciones de crédito provocado por la reciente crisis bancaria en EE.UU. y en otros países ha aumentado la probabilidad de que la economía estadounidense entre en recesión, lo que ha provocado recortes en las tasas de la Reserva Federal y un debilitamiento del Dólar.

El presidente Biden y los líderes del Congreso se reunirán el martes en la Casa Blanca para mantener un cara a cara crucial para evitar un impago que, según los economistas, podría eliminar puestos de trabajo y provocar una recesión", escribió el New York Times.

''La reunión, a las 15.00 horas, se produce un día después de que la Secretaria del Tesoro, Janet L. Yellen, reiterara que Estados Unidos podría quedarse sin dinero para pagar sus facturas el 1 de junio si el Congreso no aumenta o suspende el límite de deuda, el tope legal sobre cuánto puede pedir prestado el gobierno para financiar sus obligaciones''.

Yellen advirtió el martes de que Estados Unidos se enfrentaba a una "catástrofe económica y financiera" en caso de impago y dijo que el estancamiento en torno al límite de deuda ya estaba afectando a los mercados financieros y a los hogares''.

Análisis técnico del GBP/USD

La formación en M se dirige a los 1.2550 en una corrección alcista, aunque los alcistas están en el mercado el martes, pero el soporte está aguantando.

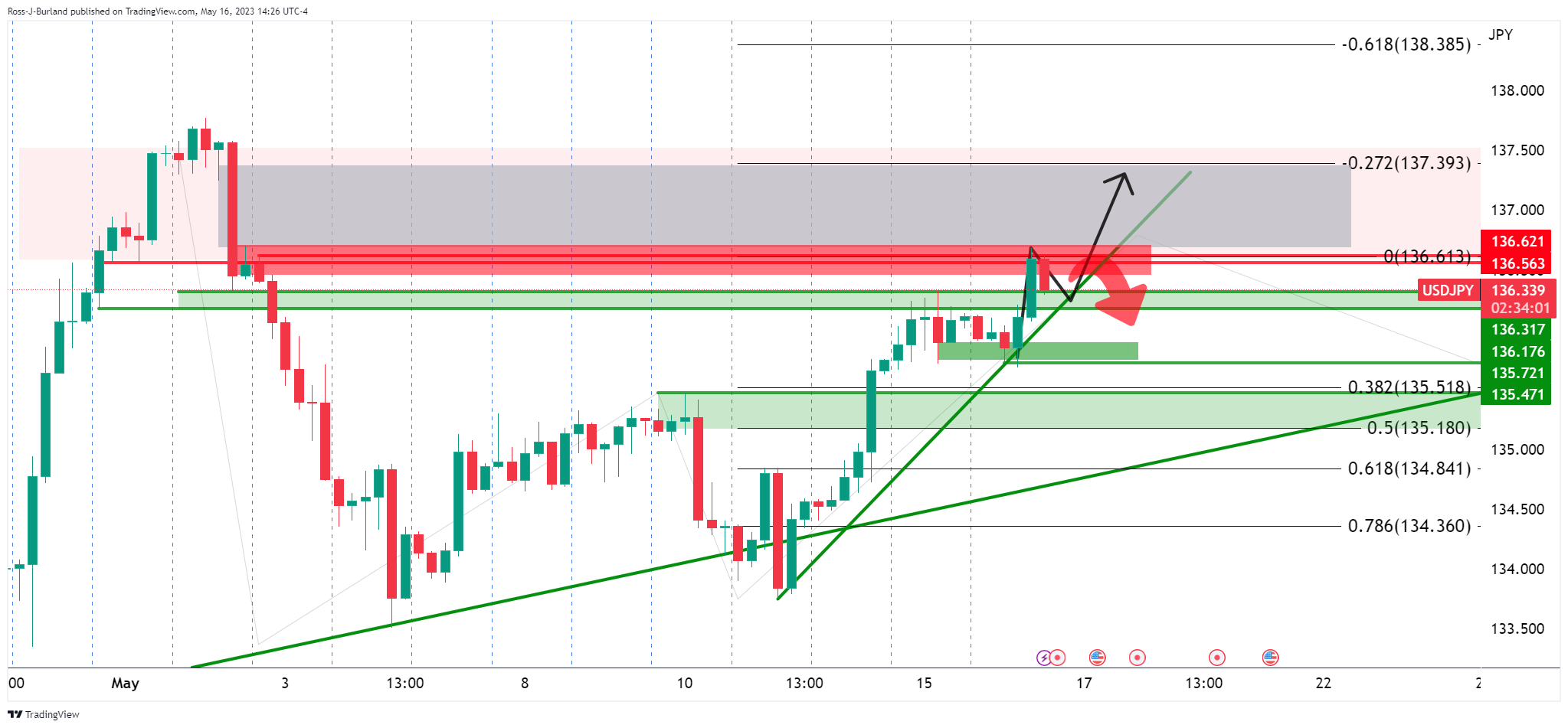

- El USD/JPY está encontrando soporte adelante de la tendencia alcista.

- Si la línea de tendencia se rompe, entonces los osos se animarán a entrar.

El USD/JPY ha estado en manos de los alcistas. Sin embargo, existe la posibilidad de una corrección significativa a la baja si falla el soporte cercano a 136.20. En ese caso, la zona de 135.50 estaría en el punto de mira.

Gráfico diario del USD/JPY

El precio se está topando con una resistencia como se ilustra dentro de la formación en W. Se trata de un patrón de reversión que abre el riesgo hacia el soporte de la línea del cuello y la línea de tendencia.

Gráfico de 4 horas

Hay una firme resistencia como se ve en el gráfico de 4 horas y ahora estamos probando el soporte.

Una ruptura del soporte y de la línea de tendencia abre el riesgo de un movimiento a la baja como se ilustra arriba.

Gráfico de 1 hora

Desde una perspectiva horaria, el precio está encontrando soporte, pero aunque todavía está adelante de la tendencia alcista, habrá perspectivas de una continuación para las próximas sesiones. Sin embargo, si la línea de tendencia se rompe, los osos se verán animados a entrar.

- Los precios de la Plata caen a medida que los datos de ventas minoristas de EE.UU. estimulan un aumento de los rendimientos de los bonos del Tesoro de EE.UU., lo que lleva al XAG/USD a mínimos de seis semanas en torno a 23.64$.

- El panorama técnico muestra un patrón gráfico de doble techo con el XAG/USD entre las EMA de 50 y 100 días, mientras que un RSI bajista sugiere que pueden ser inminentes nuevos descensos.

- El XAG/USD podría apuntar al nivel de 22.90$ si la EMA de 100 días se rompe, mientras que recuperar la cifra de 24.00$ podría allanar el camino para una recuperación hacia la EMA de 50 días y potencialmente 25.00$.

El precio de la Plata sigue validando una formación de doble techo, cae a nuevos mínimos de seis semanas en torno a 23.64$, a punto de poner a prueba la media móvil exponencial (EMA) de 100 días en 23.48$. Factores como la mejora de las ventas minoristas de EE.UU. en abril provocaron un aumento de los rendimientos de los bonos del Tesoro, un viento en contra para el metal blanco. Por lo tanto, el XAG/USD cotiza a 23.73$ después de alcanzar un máximo diario de 24.10$.

Análisis del precio del XAG/USD: Perspectiva técnica

Se mantiene un patrón gráfico de doble techo, ya que el par XAG/USD continúa bajando, y se ubica entre las EMA de 50 y 100 días, cada una en 24.24$ y 23.48$, respectivamente. El indice de fuerza relativa (RSI) en territorio bajista sugiere que la caída de la Plata podría continuar en el corto plazo, pero la tasa de cambio de 3 días (RoC) ha comenzado a mostrar que los vendedores están perdiendo impulso.

Si el XAG/USD rompe la EMA de 100 días, eso agravará la caída hacia la cifra de 23.00$ la onza troy antes de que los vendedores puedan alcanzar el objetivo del doble techo para caer hacia 22.90$, lejos de probar la EMA de 200 días en 22.77$.

Por otro lado, si el XAG/USD recupera la cifra de 24.00$, podría ejercer presión alcista sobre el XAG/USD y abrir la puerta a probar la EMA de 50 días. Una ruptura de esta última expondría el máximo del 2 de febrero en 24.63$ antes de desafiar la figura psicológica de 25.00$.

Acción del precio del XAG/USD - Gráfico diario

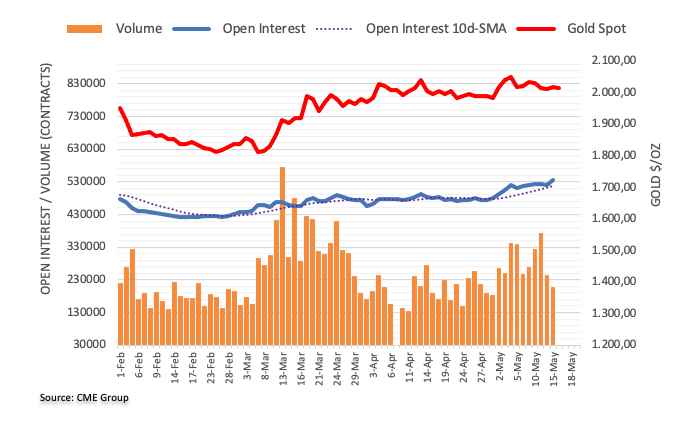

- Los precios del Oro caen un 0.80% ante la fortaleza de los datos económicos de EE.UU., encabezados por las sólidas cifras de ventas minoristas y producción industrial.

- El tono agresivo de los responsables de la Fed Mester y Barkin contribuye al aumento de los rendimientos de los bonos del Tesoro de EE.UU., presionando aún más los precios del oro.

- Los próximos discursos de John Williams, de la Fed de Nueva York, Lorie Logan, de la Fed de Dallas, y Raphael Bostic, de la Fed de Atlanta, podrían arrojar más luz sobre las perspectivas económicas.

El precio del Oro está borrando las ganancias del lunes, cayendo un 0.80%, ya que los datos de los Estados Unidos (EE.UU.) mostraron signos de resistencia en medio de un sólido informe de ventas minoristas. La producción industrial se recuperó en abril, aunque la producción manufacturera se mantuvo en terreno contractivo. Los factores mencionados y el aumento del rendimiento de los bonos estadounidenses fueron un viento en contra para los precios del XAU/USD. En el momento de escribir estas líneas, el XAU/USD cotiza a 2.000,91$, tras alcanzar un máximo diario de 2.018,28$.

Los sólidos datos de ventas minoristas y producción industrial fortalecen al Dólar y el XAU/USD cae

La agenda económica estadounidense reveló que las ventas minoristas subieron un 0.4% intermensual, decepcionando las estimaciones del 0.8%, mientras que excluyendo los automóviles subieron un 0.4% intermensual, en línea con las estimaciones. Hay que decir que ambas cifras superan las lecturas de marzo, que mostraron un desplome de las ventas. Las cifras anuales subieron un 1.6%, por debajo de la subida del 2.4% del mes anterior, lo que sugiere una desaceleración en curso de la economía de Estados Unidos.

En otro orden de cosas, la Reserva Federal de EE.UU. (Fed) informó de que la producción industrial subió en abril un 0.5% intermensual, por encima de las estimaciones del 0%, mientras que las cifras anuales repuntaron hasta el 0.2% desde el 0.1% de marzo. La producción manufacturera creció un 1% intermensual, por encima de las previsiones del 0.1%.

Tras la publicación de los datos, el par XAU/USD amplió sus pérdidas y alcanzó un nuevo mínimo de dos días en 1.998,17$ antes de recortar parte de sus pérdidas. Los rendimientos de los bonos del Tesoro de EE.UU. siguieron subiendo, mientras que los funcionarios de la Reserva Federal, encabezados por la presidenta de la Fed de San Francisco, Loretta Mester, y el presidente de Richmond, Thomas Barkin, se mostraron muy agresivos.

Mester afirmó que la Fed no puede hacer mucho contra la ralentización del crecimiento económico a largo plazo, pero sí puede "poner de su parte" haciendo frente a la inflación. Hizo hincapié en el compromiso de la Fed de situar la inflación en el objetivo del 2%. Mientras tanto, Thomas Barkin dijo que si son necesarios más aumentos para bajar, está "cómodo con eso".

Próximos eventos

Se esperan más intervenciones de la Fed con John Williams, Fed de Nueva York, Lorie Logan, Fed de Dallas, y Raphael Bostic, Fed de Atlanta.

Análisis del precio del Oro: Perspectivas técnicas

El par XAU/USD se mantiene en un sesgo neutral, aunque se intercambia por encima de las medias móviles exponenciales (EMA) de 50, 100 y 200 días, cada una en 1.978,42$. Sin embargo, desde que alcanzó un máximo en lo que va de año de 2.081,82$, el XAU/USD retrocedió bruscamente, por debajo del máximo del 13 de abril de 2.048,79$, lo que abrió la puerta a un retroceso más profundo. Desde entonces, el XAU/USD ha caído más de un 3.5%, con los vendedores intentando extender sus pérdidas más allá de la señal de los 2000 $. Una vez superado, el siguiente soporte para el XAU/USD sería la EMA de 50 días en 1.978,43$ antes de que el Oro ponga a prueba el mínimo del 19 de abril en 1.969,34$.

- El par AUD/USD cae un 0.62%, ya que los datos económicos estadounidenses siguen siendo sólidos, mientras que los datos chinos, más débiles de lo esperado, pesan sobre el AUD.

- De línea agresiva, los comentarios de los funcionarios de la Reserva Federal y la preocupación por una "inflación inaceptablemente alta" mantienen al Dólar estadounidense bien soportado en la sesión norteamericana.

- Las actas del Banco de la Reserva de Australia muestran la posibilidad de futuras subidas de tipos, dependiendo de la evolución económica y de la inflación, mientras que la confianza del consumidor en Australia disminuye.

El par AUD/USD retrocede desde los máximos diarios de 0.6709 y cae un 0.62% después de que una serie de datos económicos de Estados Unidos (EE.UU.) mostraran que la economía sigue resistiendo en medio de los 500 puntos básicos de subidas de tasas aplicadas por la Reserva Federal de EE.UU. (Fed). Además, los datos de China, más débiles de lo previsto, pesaron sobre el Dólar australiano (AUD). En el momento de escribir estas líneas, el AUD/USD cotiza a 0.6653, bajando desde su precio apertura.

AUD/USD cae mientras los datos económicos de EE.UU. superan las expectativas en medio de las decepcionantes cifras chinas

Wall Street se mantiene a flote, salvo el Nasdaq, que sube un 0.21%. En cuanto a los datos, la agenda económica de EE.UU. reveló que las ventas minoristas de abril incumplieron las estimaciones, pero mejoraron en comparación con las cifras de marzo. Mensualmente, las ventas crecieron un 0.4%, en línea con las previsiones, mientras que excluyendo los automóviles, subieron un 0.4%, por encima de la contracción del -0.5% de marzo. En términos anuales, las ventas minoristas se expandieron a un ritmo del 1.6%, por debajo del crecimiento del 2.4% del mes pasado.

Por su parte, la producción Industrial de abril en Estados Unidos mejoró un 0.5% intermensual, por encima de las estimaciones y de la expansión del 0% del mes anterior, y en términos anuales subió un 0.2%, por encima del 0.1% de marzo.

Tras la publicación de los datos estadounidenses, el par AUD/USD repuntó hacia 0.6690 antes de dar un giro de 180 grados y caer hacia los mínimos del día de 0.6651. Además, los comentarios de línea agresiva de los funcionarios de la Reserva Federal (Fed) mantuvieron la puja del dólar estadounidense (USD) en la sesión norteamericana.

Loretta Mester, presidenta de la Fed de Cleveland, reveló que la Fed no podía hacer mucho para frenar la economía, pero sí podía "poner de su parte" para frenar la inflación. Más tarde, el Presidente de la Fed de Richmond, Thomas Barkin, comentó que si son necesarias más subidas de tasas, se siente "cómodo con ello".

En el momento de escribir estas líneas, el presidente de la Fed de Nueva York, John Williams, subrayó que la economía se enfrenta a una "inflación inaceptablemente alta", aunque se mueve gradualmente en la dirección correcta.

Aparte de esto, las discusiones sobre el techo de deuda estadounidense continuarían a lo largo del día. Sin embargo, la Secretaria del Tesoro estadounidense, Janet Yellen, advirtió de que "se acaba el tiempo" para evitar una catástrofe si no se eleva el techo de deuda.

En el frente australiano, la Confianza del consumidor bajó respecto al dato de 85.8 de abril, situándose en 79.0 en mayo. Las actas del Banco de la Reserva de Australia (RBA) mostraron que el banco central debatió la posibilidad de hacer una pausa o subir las tasas en la reunión de mayo. El RBA dejó la puerta abierta a nuevas subidas, pero dependería de "cómo evolucionen la economía y la inflación".

El AUD/USD se vio afectado por la mejora de la producción industrial y las ventas minoristas de China en abril, pero decepcionó las estimaciones, lo que sugiere que el crecimiento se está ralentizando. La producción industrial subió un 5.6%, por debajo de las previsiones del 10.9%, mientras que las ventas minoristas subieron un 18:4%, por debajo de las previsiones del 21%.

Análisis del precio del AUD/USD: Perspectiva técnica

El par AUD/USD muestra tres gráficos de velas, que muestran un rango de 50 puntos dentro de la zona de 0.6650-0.6700, incapaz de superar la EMA de 20 días en 0.6694 al alza. A la baja, una línea de tendencia de soporte de seis meses de antigüedad mantiene a los compradores apoyados en torno a la parte inferior del rango, lo que sugiere que se necesita un catalizador para dar una dirección clara en el par. Al alza, los compradores del AUD/USD deben superar 0.6700 para desafiar la EMA de 100 días en 0.6732 y la EMA de 200 días en 0.6784. Por el contrario, una caída por debajo de 0.6650, el AUD/USD podría plantear un desafío para probar 0.6600, antes del mínimo de abril en 0.6573.

A medida que la Fed se acerca al final de su ciclo de endurecimiento y se reduce la volatilidad de las tasas de interés, el dólar se ha ido debilitando. Sigue habiendo incertidumbre, sobre todo en torno al techo de la deuda de EE.UU., y su resolución debería volver a cambiar la marea en contra del USD, en opinión de los economistas de HSBC.

Las actuales discusiones sobre el techo de deuda de EE.UU. podrían aumentar la volatilidad

"Seguimos esperando que el dólar baje, pero no perdemos de vista los posibles riesgos, siendo el más obvio el techo de deuda estadounidense. De hecho, el techo de deuda estadounidense no es un tema nuevo para el mercado de divisas".

"Para ser claros, no esperamos un impago técnico. Pero la cuestión del techo de deuda puede desencadenar un rápido aumento de la volatilidad de las divisas. El creciente temor a los riesgos de un "aterrizaje forzoso" y el consiguiente aumento de la volatilidad de las divisas podrían hacer que el dólar, "refugio seguro", intentara recuperarse, antes de caer. Dicho esto, creemos que el resultado más probable sigue siendo una resolución. Esto probablemente mantendría la volatilidad de las divisas relativamente contenida mientras mejora el sentimiento de riesgo, lo que permitiría al USD debilitarse de cara al futuro."

- El DXY navega dentro de un ajustado rango el martes.

- Los rendimientos estadounidenses dieron un giro de 180 grados y amplían el rebote semanal.

- La ventas minoristas estadounidenses decepcionaron las expectativas en abril.

El índice Dólar (DXY), que mide el dólar frente a una cesta de sus principales competidores, mantiene la irresoluta acción de los precios en torno a la zona de 102.40/30 el martes.

DXY: Sigue pendiente de los datos y los rendimientos

El índice se mantiene bajo presión en medio de un tibio sesgo hacia el apetito por los activos de mayor riesgo, aunque se espera que la cuestión del techo de la deuda aún sin resolver ponga final a los episodios ocasionales de debilidad en el Dólar.

La actual evolución de los precios del DXY viene acompañada de la reversión de los rendimientos estadounidenses a lo largo de la curva, que cambiaron rápidamente de rumbo a raíz de unas ventas minoristas en EE.UU. inferiores a lo esperado para el mes de abril.

En la agenda estadounidense, la producción industrial creció un 0.5% intermensual en abril y un 0.2% frente al mismo mes de 2022. Además, la producción manufacturera subió un 1.0% intermensual y se contrajo un 0.9% interanual.

Qué esperar en torno al USD

El índice abandona la zona de máximos de 5 semanas en la zona de 102.75/80 en medio de algunas tendencias de apetito por el riesgo poco concluyentes y antes de la publicación de resultados clave en la agenda.

El DXY parece enfrentarse a presiones bajistas ante la reciente indicación de que la Fed probablemente pausará su proceso de normalización en un futuro próximo. Dicho esto, la futura orientación de la política monetaria vendrá determinada por el comportamiento de los principales indicadores fundamentales (empleo y precios, principalmente).

A favor de un estancamiento por parte de la Fed parecen estar la perseverante desinflación -a pesar de que los precios al consumo se mantienen muy por encima del objetivo-, las incipientes grietas en el mercado laboral, la pérdida de impulso de la economía y la creciente incertidumbre que rodea al sector bancario estadounidense.

Niveles técnicos

Ahora, el Índice del Dólar estadounidense pierde un 0.03% en 102.39 y se enfrenta al siguiente soporte en 101.01 (mínimo semanal del 26 de abril) antes de 100.78 (mínimo del 14 de abril) y, por último, 100.00 (nivel psicológico). Por otra parte, la ruptura por encima de 102.75 (máximo mensual del 15 de mayo) abriría la puerta a 102.80 (máximo semanal del 10 de abril) y después a 103.05 (máximo mensual del 3 de abril).

El EUR/USD se ha enfrentado recientemente a nuevos vientos en contra, lo que ha hecho que el cruce regrese por debajo de 1.10. Los economistas de Danske Bank mantienen sus argumentos estratégicos a favor de un Euro Dólar más bajo.

Fortaleza del USD en perspectiva

"En línea con las expectativas del mercado, creemos que la Fed ha realizado su última subida de tasas para este ciclo de subidas. Sin embargo, creemos que las actuales reducciones de tipos de 3.25 puntos básicos previstas para el resto del año parecen demasiado agresivas. Si estamos en lo cierto, esto añadirá cierto soporte al USD en el segundo semestre. En cuanto al BCE, creemos que le quedan tres subidas de tipos de 25 puntos básicos, lo que situaría la tasa de interés oficial en el 4%".

"Mantenemos el argumento estratégico a favor de un EUR/USD más bajo basándonos en la relación de intercambio relativa, las tasas reales y los costes laborales unitarios relativos. A pesar de la inminente pausa de la Fed, vemos la perspectiva de que el USD encuentre más soporte a corto plazo, ya que esperamos que la Fed mantenga las tasas estables hasta 2024. Además, creemos que las perspectivas de la economía estadounidense parecen menos sombrías."

"Seguimos previendo el cruce EUR/USD en 1.03 en 6-12 meses".

En opinión de los economistas de Rabobank, es probable que el Dólar estadounidense se fortalezca.

Dólar, refugio seguro por elección

"En nuestra opinión, el USD sigue siendo el principal refugio seguro y mantendrá esta condición durante muchos años".

"Nuestra opinión es que las tasas de la Fed serán más altas durante más tiempo de lo que el mercado espera actualmente. También vemos riesgo de tasas más altas durante más tiempo por parte de otros bancos centrales del G10. Esto sólo puede servir para aumentar el riesgo de otras crisis relacionadas con las finanzas en los próximos meses, lo que podría desencadenar una mayor demanda de dólares como refugio seguro."

"Mantenemos nuestra previsión a seis meses de 1.06 para el EUR/USD ".

- El EUR/USD se suma al avance del lunes y flirtea con 1.0900.

- Si el rebote repunta, el par debería volver a alcanzar la señal de 1.1000.

El EUR/USD logra tomar un impulso adicional y el martes cotiza más cerca de la barrera clave de 1.0900.

La superación de la zona de 1.0900 de manera convincente debería impulsar al par a embarcarse en una posible visita a la barrera psicológica de 1.1000. En un futuro no muy lejano, el máximo de 2023 en 1.1095 (26 de abril) podría volver a alcanzarse.

A más largo plazo, la visión constructiva se mantiene por encima de la SMA de 200 días, hoy en 1.0457.

Gráfico diario del EUR/USD

La secretaria del Tesoro estadounidense, Janet Yellen, advirtió el martes de que un impago de Estados Unidos provocaría una "tormenta económica y financiera sin precedentes" que podría desencadenar un shock de ingresos y llevar a la recesión, según Reuters.

Yellen explicó además que el impago podría interrumpir operaciones gubernamentales como el control del tráfico aéreo, la aplicación de la ley, la defensa nacional y las telecomunicaciones, y provocar una "ruptura" de los mercados financieros con pánico mundial que desencadenaría peticiones de márgenes, huidas y ventas forzosas.

Reacción de los mercados

Los mercados se mantienen cautelosos: el Dow Jones pierde un 0.55% en la jornada del martes.

- Subida generalizada del Loonie tras los datos de inflación canadienses.

- Las ventas minoristas de EE.UU. suben pero decepcionando las expectativas en abril.

- El USD/CAD cae a mínimos desde el jueves, por debajo de 1.3430.

El par USD/CAD cayó de 1.3455 a la zona de 1.3410 tras la publicación de los datos económicos de Estados Unidos y Canadá. El Loonie se encuentra entre los valores más alcistas del día en el mercado de divisas.

La inflación rebota inesperadamente en Canadá

En Canadá, los datos publicados el jueves mostraron que el IPC subió al 4.4% anual en abril, desde el mínimo de 19 meses del 4.3% registrado en marzo, y frente a las expectativas de un descenso al 4.1%.

"La inflación se sitúa ahora muy por encima de la previsión implícita del Informe de Política Monetaria de abril del 4.0% interanual, y aunque el dato de inflación subyacente puede tranquilizar al BOC, el dato subyacente es una prueba más de que la política monetaria puede no ser lo suficientemente restrictiva como para reducir la inflación hasta su objetivo del 2% en un horizonte razonable. Siguen aumentando los riesgos de una subida del BdC a finales de año, especialmente si las cifras de crecimiento del primer trimestre sorprenden al alza", comentaron los analistas de TD Securities.

El Loonie subió de forma generalizada tras el IPC, alcanzando nuevos máximos históricos diarios. Al mismo tiempo, los datos de EE.UU. provocaron una reacción mixta del Dólar. Las ventas minoristas de EE.UU. subieron un 0.4% en abril, por debajo del consenso del mercado del 0.7%, pero las cifras de marzo se revisaron al alza del -1% al -0.7%.

USD/CAD borra la mayor parte de las ganancias de la semana pasada

El USD/CAD cae con fuerza por segundo día consecutivo y se acerca al nivel de 1.3400. Una ruptura por debajo de este nivel podría dejar al descubierto la siguiente zona de soporte, situada en torno a 1.3360/70. Un cierre diario por debajo de esta zona podría abrir la puerta a una prueba del mínimo mensual en 1.3310/15.

La resistencia inmediata para el par es la zona de 1.3455. Si se produjera una recuperación por encima de este nivel, se aliviaría la presión bajista actual.

Niveles técnicos

- El USD/JPY se recupera de una caída intradía en medio de la aparición de algunas compras del USD el martes.

- Los comentarios de línea dura de Mester aumentan las expectativas de subidas de tasas adicionales e impulsan al Dólar.

- Un tono de riesgo más suave podría beneficiar al JPY de refugio seguro y limitar la subida del par.

El par USD/JPY atrae algunas compras en niveles más bajos el martes y vuelve a subir por encima del nivel de 136.00 durante las primeras horas de la sesión americana, acercándose nuevamente a los máximos de una semana y media alcanzados el día anterior.

El Dólar estadounidense (USD) recupera sus pérdidas intradía como reacción a los comentarios de línea dura de la presidenta de la Reserva Federal de Cleveland, Loretta Mester, y resulta ser un factor clave que presta soporte al par USD/JPY. Mester dijo que las tasas de interés no están en un nivel suficientemente restrictivo y que el banco central no está en el punto de mantener las tasas todavía. Esto, a su vez, desencadena una fuerte subida intradía de los rendimientos de los bonos del Tesoro de EE.UU. y actúa como un viento de cola para el Dólar, eclipsando las cifras mixtas de las ventas minoristas de EE.UU.

La Oficina del Censo de EE.UU. informó de que las ventas minoristas de EE.UU. aumentaron un 0.4% intermensual en abril, frente a las estimaciones de consenso de una lectura del 0.8%. Mientras tanto, las ventas excluyendo los automóviles registraron un modesto crecimiento del 0.4% durante el mes informado, tal y como se había anticipado. La sorpresa positiva vino del Grupo de Control de las ventas minoristas, que registró un sólido rebote tras la caída del 0.4% del mes anterior y aumentó un 0.7% durante el mes informado, superando las expectativas del mercado del 0%.

Esto, junto con una postura más moderada adoptada por el Banco de Japón (BoJ), sigue debilitando al Yen japonés (JPY) y contribuye aún más al rebote intradía del par USD/JPY. Vale la pena recordar que el gobernador del BoJ, Kazuo Ueda, dijo la semana pasada que era demasiado pronto para discutir planes específicos para una salida del programa de estímulo masivo. Dicho esto, el debilitamiento generalizado de los mercados bursátiles podría beneficiar al Yen como moneda refugio y limitar cualquier avance significativo en el par.

Con el trasfondo de la preocupación por el techo de deuda estadounidense, los datos macroeconómicos chinos, más débiles de lo esperado, alimentan los temores de recesión y templan el apetito de los inversores por activos de mayor riesgo. Sin embargo, el trasfondo fundamental parece inclinarse a favor de los alcistas y sugiere que el camino de menor resistencia para el par USD/JPY es al alza. Por lo tanto, un posterior movimiento al alza hacia la prueba de la media Móvil de 200 días (SMA), actualmente en torno al nivel redondo de 137.00, parece una clara posibilidad.

USD/JPY niveles técnicos a vigilar

La presidenta de la Reserva Federal de Cleveland, Loretta Mester, ha dicho el martes que le gustaría que la tasa de interés oficial llegara a un punto en el que pudiera ser igualmente una posible subida o bajada, según informa Reuters.

Comentarios adicionales

"No lo planteo en términos de pausa, sino de espera".

"No creo que estemos aún en esa tasa de espera. Sin embargo, faltan cuatro semanas para la próxima reunión, necesitamos ver más datos."

"Estamos vigilando si las turbulencias de la banca están contribuyendo a la retracción del crédito".

"En este momento, dado lo obstinada que es la inflación, no puedo decir que esté en un nivel en el que sea igual de probable que lo siguiente sea una subida o una bajada".

"Sabemos que parte de la subida total de tasas aún no se ha filtrado a la economía".

"Veo cierta ralentización en las condiciones del mercado laboral, sigo pensando que el mercado laboral está bastante ajustado".

"Necesito ver más pruebas de que la inflación está bajando".

"La inflación sigue siendo alta, tenemos que seguir con lo que estamos haciendo".

- El GBP/USD no logra aprovechar su rebote intradía desde el mínimo registrado tras los datos de empleo del Reino Unido.

- Las ventas minoristas de EE.UU. no impresionaron a los alcistas del USD ni proporcionaron un impulso significativo.

- La configuración fundamental/técnica justifica cierta cautela para los operadores alcistas agresivos.

El par GBP/USD fue testigo de una buena oscilación de precios en ambos sentidos el martes y ahora parece haberse estabilizado en torno al nivel psicológico clave 1.2500, casi sin cambios para el día. El par se mantuvo estable durante los primeros compases de la sesión norteamericana y se movieron poco tras la publicación de los datos macroeconómicos estadounidenses.

La Oficina del Censo de EE.UU. informó de que las ventas minoristas de EE.UU. aumentaron un 0.4% intermensual en abril, frente a las estimaciones de consenso de una lectura del 0.8%. Mientras tanto, las ventas excluyendo los automóviles registraron un modesto crecimiento del 0.4% durante el mes informado. Los datos no impresionaron a los alcistas del Dólar estadounidense ni dieron un impulso significativo al par GBP/USD. En el trasfondo de las preocupaciones sobre el techo de la Deuda de EE.UU., la reactivación de la demanda de refugio seguro conduce a una modesta caída en los rendimientos de los bonos del Tesoro de EE.UU. y socava el Dólar, que, a su vez, presta soporte al par.

Dicho esto, las declaraciones de varios funcionarios de la Reserva Federal (Fed) advirtieron el lunes de que los tipos de interés podrían seguir subiendo en un contexto de inflación relativamente alta y de fortaleza del mercado laboral. Esto podría actuar como un viento de cola para los rendimientos de los bonos estadounidenses y limitar la caída del dólar. Esto, junto con las expectativas de que el Banco de Inglaterra (BoE) necesitará menos subidas de tipos en los próximos meses para reducir la inflación, limita las subidas del par GBP/USD. Las especulaciones se vieron alimentadas por los datos de empleo mensuales del Reino Unido, bastante poco impresionantes, publicados a primera hora de este martes.

De hecho, la Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó de que el número de personas que solicitaron prestaciones por desempleo aumentó en 46.7 mil en abril, más que las 26.5 mil registradas en marzo y muy por encima de las estimaciones de una caída de 10.8 mil. Además, la tasa de desempleo subió hasta el 3.9% desde el 3.8%, lo que sugiere que el estancamiento de la economía ha comenzado a hacer mella en el mercado laboral británico. Informar también de que las ganancias medias en el Reino Unido, excluidas las primas, aumentaron un 6.7% en el trimestre hasta marzo, por debajo del 6.8% previsto, aunque ligeramente por encima del 6.6% de febrero.

El trasfondo fundamental antes mencionado justifica cierta cautela por parte de los alcistas agresivos y antes de posicionarse para una extensión del buen rebote nocturno del par GBP/USD desde la zona de 1.2445-1.2440, o un mínimo de tres semanas. Incluso desde una perspectiva técnica, la ruptura de la semana pasada por debajo de un canal de tendencia ascendente a corto plazo sugiere que el camino de menor resistencia para el par es a la baja.

Niveles técnicos

- El EUR/USD recorta las ganancias iniciales y vuelve a 1.0860.

- UEM, el Sentimiento Económico de Alemania sorprendió a la baja.

- Las Ventas Minoristas en EE.UU. aumentaron menos de lo esperado el mes pasado.

El Euro Dólar abandona rápidamente la zona de máximos diarios en torno a 1.0900 en respuesta a la repentina fortaleza del dólar tras la publicación de las Ventas Minoristas estadounidenses.

EUR/USD: La subida diaria parece limitada justo por encima de 1.0900

El EUR/USD se desinfla hasta la zona de 1.0860 y rebota después tras un rápido repunte del dólar, todo ello en respuesta a unos resultados de la agenda estadounidense por debajo de lo esperado.

De hecho, las Ventas Minoristas de EE .UU. crecieron un 0.4% mensual en abril, decepcionando las expectativas.

Tras la Publicación de las Ventas Minoristas, los rendimientos en EE.UU. dieron un giro de 180 grados y ahora se negocian con marcadas ganancias en toda la curva, mientras que el rendimiento del Bund alemán a 10 años también saltó a la región del 2.30%, recortando las pérdidas iniciales.

Más tarde, en la sesión americana, se publicará la Producción Industrial, antes del índice NAHB y de los Inventarios Empresariales. Además, Mester, Bostic, Williams, Logan y Barr, miembros de la Fed, darán declaraciones.

Más cerca de nosotros, otra revisión de la Tasa de Crecimiento del PIB del primer trimestre mostró una expansión de la economía del 0.1% intertrimestral y del 1.3% interanual. Además, el Sentimiento Económico del ZEW en Alemania y el bloque del euro en general cayó inesperadamente a -9.4 y -10.7 para el mes en curso. Por último, Tuominen y Lagarde del BCE también hablarán más tarde el martes.

Qué hay que tener en cuenta en torno al EUR

El EUR/USD amplía el rebote semanal y se suma a la prometedora acción del precio del lunes, siempre con el objetivo inmediato en la barrera de 1.0900.

Se espera que el movimiento del valor del euro refleje fielmente el comportamiento del dólar estadounidense y probablemente se vea afectado por cualquier diferencia de enfoque entre la Fed y el BCE en lo que respecta a sus planes de ajuste de las tasas de interés.

De cara al futuro, el discurso de línea agresiva del BCE sigue favoreciendo nuevas subidas de tasas, aunque esta opinión parece contrastar con cierta pérdida de impulso en los fundamentos económicos de la región.

Niveles técnicos

De momento, el par está ganando un 0.02% en 1.0877 y la superación de 1.1095 (máximo del 26 de abril) tendría como objetivo 1.1100 (nivel redondo) en camino de 1.1184 (máximo semanal del 21 de marzo de 2022). Por el contrario, el siguiente nivel de contención se sitúa en 1.0844 (mínimo mensual del 15 de mayo), seguido de 1.0831 (mínimo mensual del 10 de abril) y, por último, 1.0802 (SMA de 100 días).

El Índice de Precios al Consumo (IPC) de Canadá interanual ha subido una décima en abril, elevándose al 4.4% desde el 4.3% de marzo. La cifra supera en tres décimas las expectativas del consenso, que preveía una caída de la inflación al 4.1%.

El IPC mensual ha crecido un 0.7%, situándose por encima del 0.5% anterior y del 0.4% previsto. Esta es la mayor subida vista en seis meses.

Finalmente, el IPC subyacente mensual ha crecido a un ritmo del 0.5%, por encima del 0.3% de marzo. Este es su mayor incremento en 10 meses, según publica la oficina de estadísticas de Canadá.

USD/CAD reacción

El USD/CAD ha caído 30 pips tras el dato, desplomándose a 1.3427, su nivel más bajo en tres días. Cabe mencionar que al mismo tiempo que el IPC canadiense se han publicado las ventas minoristas de EE.UU., que han crecido por debajo de lo esperado, decepcionando a los mercados. El par cotiza al momento de escribir sobre 1.3431, perdiendo un 0.26% en el día.

Antje Praefcke, analista de divisas de Commerzbank, espera que la corona sueca se fortalezca frente al euro a finales de año.

EUR/SEK debería haber tocado techo cuando se acercó a 11.40-50 este año

"Mientras el BCE sea percibido como el banco central más restrictivo, y el mercado espere dos nuevas subidas de tasas, la corona tendrá dificultades para registrar ganancias sostenibles frente al euro. No obstante, soy de la opinión de que el EUR/SEK debería haber tocado techo cuando se acercó a 11.40-50 este año".

"En la Eurozona también caerá la inflación, los datos económicos y de inflación se debilitarán como consecuencia de las anteriores subidas de tipos y el mercado podría tener que acostumbrarse a la idea de que el BCE sólo subirá el tipo de interés oficial una vez más y no dos".

"Puede que aún tarde un poco, pero creo que la SEK tiene buenas posibilidades de ganar terreno frente al Euro a lo largo del año".

Las ventas minoristas de Estados Unidos aumentaron un 0.4% mensual en abril, por debajo del 0.7% estimado por el consenso pero mejorando el descenso del 0.7% visto en marzo (cifra revisada desde -1%). A pesar de decepcionar las expectativas del mercado esta es la primera subida tras dos meses consecutivos de descensos.

Las ventas minoristas excluyendo vehículos subieron también un 0.4%, cumpliendo expectativas, después de caer un 0.5% el mes anterior (cifra revisada desde -0.8%).

El componente de control del sector minorista creció un 0.7%, superando el 0% esperado y el -0.4% previo.

USD reacción

El Índice del Dólar (DXY) ha repuntado más de 20 pips tras los datos, elevándose a 102.49, aún a alguna distancia del máximo diario de primera hora de la mañana europea en 102.57. Al momento de escribir, el billete verde cotiza sobre 102.48, ganando un 0.04% diario.

- El DXY está bajo presión tras los recientes máximos cerca de 102.80.

- La superación de 102.80 expone a un movimiento hacia el máximo de abril en 103.05.

El Índice del Dólar Estadounidense (DXY) se ve sometido a nuevas presiones bajistas y vuelve a visitar la zona baja de 102.00 en medio del debate entre las tendencias de apetito por el riesgo y la inquietud por el techo de deuda.

Sin embargo, la continuación del movimiento bajista no parece favorable por el momento. Dicho esto, se espera que la reanudación de la tendencia alcista supere el máximo semanal en 102.80 (10 de abril) para permitir un posible desafío del máximo de abril en 103.05 (3 de abril).

A la baja, por el momento existe un formidable soporte en torno a la zona de 101.00.

En un panorama más amplio, mientras se mantenga por debajo de la SMA de 200 días, hoy en 105.81, se espera que las perspectivas para el DXY sigan siendo negativas.

Gráfico diario del DXY

Los economistas de Société Générale analizan las perspectivas de la GBP/USD y el EUR/GBP.

De línea agresiva, el aumento de 25 puntos básicos por parte del Banco de Inglaterra y las perspectivas de una pausa de la Fed deberían ser un buen augurio para una mayor subida del par GBP/USD

"El rebote del dólar frenó el avance de la GBP/USD la semana pasada, pero el aumento de 25 puntos básicos por parte del Banco de Inglaterra y las perspectivas de una pausa de la Fed en teoría deberían augurar más subidas en las próximas semanas".

"En cuanto al EUR/GBP, la ruptura técnica por debajo de la DMA de 200 y el bajo rendimiento del EUR/USD podrían acercar el cruce hacia 0.86. El cruce está intentando recuperar la subida intradía del 1.6% del 15 de diciembre, que coincidió con el cambio de política monetaria del BCE".

Los mercados financieros siguen atentos a la evolución de la disputa sobre el techo de deuda. You-Na Park-Heger, analista de divisas de Commerzbank, espera que el dólar se debilite a medida que se acerque la fecha límite.

¿Solución a la disputa sobre la deuda?

"Es cuestionable si el USD podrá beneficiarse si se aplaza de nuevo un acuerdo entre las dos partes".

"¿Podrá entonces el USD seguir ganando en su función de refugio seguro o dominará en algún momento la preocupación por un impago inminente por parte de EE.UU., de modo que el USD se verá sometido a la presión de la depreciación? Cuanto más se acerca la presunta fecha límite, más probable me parece esto último."

- La recuperación del EUR/JPY parece haber superado el obstáculo inicial cerca de 148.00.

- La continuación del rebote tiene como objetivo el máximo semanal cerca de 149.30.

El impulso alcista en curso en el EUR/JPY lucha por superar la zona de 148.00 con convicción el martes.

Una vez superada la zona de 148.00, el cruce debería poder desafiar el máximo semanal de 149.26 (8 de mayo). La superación de este nivel podría allanar el camino para una posible prueba del máximo anual en 151.61 (2 de mayo).

De momento, la tendencia alcista parece favorable, ya que el cruce cotiza por encima de la SMA de 200 días, hoy en 143.11.

Gráfico diario del EUR/JPY

- El EUR/GBP gana algo de tracción positiva el martes, aunque no logra capitalizar la fortaleza.

- La reacción inmediata de los mercados a los datos de empleo del Reino Unido se desvanece rápidamente en medio de un USD más débil.

- La encuesta ZEW alemana y el PIB de la Eurozona no lograron impresionar a los alcistas del Euro ni impulsar al cruce.

El cruce EUR/GBP atrae nuevas compras el martes y revierte gran parte de las pérdidas del día anterior, aunque la subida intradía se agota cerca de la zona de 0.8715-0.8720. El par regresa por debajo del nivel de 0.8700 durante la primera parte de la sesión europea y se mantiene a corta distancia del mínimo anual alcanzado el jueves pasado.

La Libra esterlina se debilita un poco tras la publicación de los datos de empleo del Reino Unido y resulta ser un factor clave que presta cierto soporte al cruce EUR/GBP. La Oficina de Estadísticas Nacionales del Reino Unido (ONS) informó que el número de personas que solicitan prestaciones relacionadas con el desempleo aumentó en 46.700 en abril, más que los 26.500 vistos en marzo y muy por encima de las estimaciones de una caída de 10.800. Además, la tasa de desempleo subió del 3.8% al 3.9%, lo que sugiere que el estancamiento de la economía ha empezado a hacer mella en el mercado laboral británico.

Además, las ganancias medias en el Reino Unido, excluidas las primas, aumentaron un 6.7% en el trimestre hasta marzo, por debajo del 6.8% esperado, aunque ligeramente por encima del 6.6% de febrero. Los datos, por su parte, apenas influyen en las expectativas sobre la necesidad de nuevas subidas de tasas por parte del Banco de Inglaterra (BoE) y se ven eclipsados en gran medida por la aparición de nuevas presiones vendedoras en torno al Dólar estadounidense (USD), lo que beneficia a la Libra esterlina. Esto, a su vez, se considera un factor clave que mantiene a raya cualquier subida significativa del cruce EUR/GBP y justifica la cautela de los alcistas.

Por otra parte, el bajo rendimiento relativo de la moneda común podría atribuirse a la decepcionante publicación del Índice de Sentimiento Económico ZEW alemán, que se deterioró bruscamente hasta -10.7 en mayo desde 4.1 en abril, incumpliendo las expectativas de -5.5. Por otra parte, las estimaciones preliminares mostraron que la economía de la Eurozona se expandió un 0.1% en los tres meses anteriores a marzo, igualando el ritmo registrado en el cuarto trimestre de 2022. Sin embargo, los datos no impresionaron a los alcistas del Euro ni impulsaron al cruce EUR/GBP.

EUR/GBP niveles técnicos a vigilar

El Peso mexicano logró ayer su nivel más alto frente al Dólar en siete años cuando el par USD/MXN cayó a 17.42, su precio más bajo desde mayo de 2016.

Este martes, el par ha intentado un leve repunte que le ha llevado a 17.48, máximo del día, pero poco después ha retrocedido a los mínimos alcanzados ayer en la pre-apertura europea, donde ha encontrado soporte.

El Índice del Dólar (DXY), por su parte, continúa alcista frente a las principales divisas, después de alcanzar ayer máximos de cinco semanas en 102.75. En todo caso, aunque el par está perdiendo tracción este martes, cayendo a un mínimo de dos días en 102.19, la tendencia en gráficos de cuatro horas se mantiene claramente al alza.

Los operadores del par estarán muy pendientes hoy del dato de ventas minoristas de Estados Unidos y de la reunión sobre el límite de la deuda que el presidente estadounidense, Joe Biden, mantendrá con el presidente republicano de la Cámara de Representantes, Kevin McCarthy, a las 19.00 GMT. Ambos eventos pueden generar volatilidad en el USD/MXN.

USD/MXN Niveles

Con el par operando al momento de escribir sobre 17.46, ganando un 0.16% diario, un quiebre de 17.42 podría desencadenar un retroceso hacia 17.05, nivel más bajo del 2016 registrado el 29 de abril de ese año. Por debajo de la zona psicológica de 17.00 espera 16.95, suelo del 18 de diciembre de 2015.

Al alza, es necesaria una recuperación por encima del antiguo soporte y ahora resistencia situado alrededor de 17.60. Por encima espera la barrera 17.83/84 (techos del 9 y 8 de mayo) y más allá el nivel psicológico de 18.00.

- S&P 500 extiende su consolidación dentro de un rango cada vez más estrecho, por encima de los 4.100 puntos.

- El foco está en los datos de las ventas minoristas de EE.UU. y en las negociaciones sobre el techo de deuda.

- El Presidente de la Cámara de Representantes Republicana afirmó ayer que las dos partes seguían muy distanciadas.

El índice S&P 500 extiende su movimiento de consolidación dentro de un rango cada vez más estrecho, por encima de los 4.100 puntos, durante la sesión europea del martes. Los mercados mantienen el estado de cautela antes de las negociaciones sobre el techo de deuda estadounidense y la publicación de los datos de las ventas minoristas de abril en EE.UU. En el momento de escribir, el S&P 500 cotiza en torno a los 4.130 puntos, prácticamente sin cambios en el día.

El día anterior, los datos mostraron que el índice manufacturero Empire State de la Fed de Nueva York disminuyó a -31.8 puntos desde los 10.8 del mes anterior. Esta cifra llegó muy por debajo de las expectativas del mercado de -2.5 puntos y permitió que el S&P 500 se recuperara desde su mínimo diario cerca de los 4.110 puntos para cerrar el día en torno a los 4.135, en medio de la disminución de las expectativas de línea dura en torno a la Reserva Federal (Fed). Una serie de datos más suaves en EE.UU. podría descartar nuevas subidas de tasas por parte de la Fed y llevar estabilidad a los mercados financieros.

Dicho esto, Neel Kashkari, presidente del Banco de la Reserva Federal de Minneapolis, reiteró el lunes que la inflación es "demasiado alta" y que queda mucho camino por recorrer antes de alcanzar el objetivo de inflación, según informó Reuters. Kashkari señaló además que el mercado laboral no está tan espumoso como hace nueve meses, pero dijo que sigue siendo fuerte en general: "No debemos dejarnos engañar por unos pocos meses de buenos datos", añadió Kashkari.

Estos comentarios/datos mixtos llevan a un optimismo cauteloso en los mercados, con el índice S&P 500 manteniéndose dentro de un estrecho rango durante la última semana a la espera de nuevos catalizadores.

Estos catalizadores podrían llegar de la mano de los datos de las ventas minoristas de EE.UU. en abril, que se darán a conocer hoy al inicio de la sesión americana. Se espera que las ventas minoristas aumenten un 0.7% en el mes, después del retroceso del -0.6% del mes anterior. Se prevé que las ventas excluyendo los vehículos aumenten un 04%, desde el -0.4% anterior. Unos datos más débiles podrían provocar cierto temor en los mercados y pesar algo sobre el S&P 500.

Además de los datos de ventas minoristas generales de EE.UU., varias empresas de este sector presentan resultados durante la semana, entre ellos y Home Depot (HD) el martes, Target (TGT) el miércoles y Alibaba (BABA) y Walmart (WMT) el jueves. Además, minoristas más pequeños como Ross Stores (ROST), Foot Locker (FL) y TJX Companies (TJX) también presentarán sus resultados esta semana.

Grande sorpresas en los datos de las ventas minoristas, acompañadas por sorpresas en las principales empresas del sector en el país, podría impulsar el sentimiento del mercado.

Por último, pero no por ello menos importante, la atención se centrará realmente en la reunión del Presidente de los Estados Unidos, Joe Biden, con el Presidente de la Cámara de Representantes Republicana, Kevin McCarthy, y otros tres líderes del Congreso a las 19:00 GMT para la próxima ronda de negociaciones sobre el límite de deuda para evitar un impago catastrófico. Mientras Biden se mostraba optimista durante el fin de semana ya que las negociaciones seguían avanzando, McCarthy, afirmó ayer que las dos partes seguían muy distanciadas.

Técnicamente, el S&P 500 se mantiene dentro de un rango cada vez más estrecho de una semana de duración antes de la apertura del mercado del martes. Mirando hacia abajo, el soporte inicial estará en el mínimo del lunes en 4.110, seguido de los mínimos de la semana pasada justo por debajo del nivel de los 4.100 puntos. Una ruptura de ese nivel podría apuntar a la zona de mínimos recientes cerca de los 4.060 puntos.

Mirando hacia arriba, el índice podría encontrar la resistencia inicial en los máximos del viernes en 4.150, antes de apuntar a los máximos semanales de 4.157. Una mejora del sentimiento que lleve a una ruptura de ese nivel podría elevar al índice hacia la zona de máximos recientes en torno al nivel de 4.170-4.175.

S&P 500 gráfico diario

-638198326642621561.png)

S&P 500 niveles técnicos

- El Dólar se mantiene a la baja por segundo día consecutivo.

- El Índice del Dólar logra mantenerse por encima de 102.00 tras la caída del lunes.

- Los datos de ventas minoristas de los Estados Unidos y los titulares en torno a las conversaciones sobre el techo de la deuda podrían afectar la valoración del Dólar.

El Dólar estadounidense (USD) está teniendo dificultades para encontrar demanda al comienzo de la semana, ya que los inversores evalúan las últimas publicaciones de datos macroeconómicos de los Estados Unidos (EE.UU.) y los comentarios de los funcionarios de la Reserva Federal (Fed). El Índice del Dólar, que sigue la evolución del billete verde frente a una cesta de seis divisas principales, registró pequeñas pérdidas el lunes y amplió su caída por debajo de 102.50 a primera hora del martes.

En las primeras horas de la sesión americana del martes, la Oficina del Censo estadounidense dará a conocer los datos de las ventas minoristas de abril, mientras que la Reserva Federal informará sobre la producción industrial. Más importante aún, el presidente estadounidense Joe Biden se reunirá con el presidente republicano de la Cámara de Representantes Kevin McCarthy y otros tres altos líderes del Congreso a las 19:00 GMT para la próxima ronda de negociaciones sobre el límite de la deuda.

Resumen diario de los movimientos en los mercados: El Dólar pierde altura tras la recuperación de la semana anterior

- Los datos de EE.UU. mostraron el lunes que el Índice General de Condiciones Empresariales de la encuesta Empire State manufacturero del Banco de la Reserva Federal de Nueva York se desplomó a -31.8 en mayo desde 1.8 en abril.

- En una entrevista concedida el lunes a la CNBC, el presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee, afirmó que, a la hora de decidir su política monetaria, deben vigilar más datos de lo normal y estar atentos a las condiciones de crédito.

- El Presidente del Banco de la Reserva Federal de Minneapolis, Neel Kashkari, reiteró que la inflación es "demasiado alta" y que queda mucho camino por recorrer antes de alcanzar el objetivo de inflación.

- El presidente de la Reserva Federal de Atlanta, Raphael Bostic, declaró el lunes a Bloomberg que, si tuviera que votar ahora, votaría a favor de mantener las tasas en junio. Sin embargo, advirtió que tiene que mantener sobre la mesa una posible subida de tasas.

- El presidente de la Cámara de Representantes de EE.UU., Kevin McCarthy, dijo a los periodistas que los negociadores del Congreso y de la Casa Blanca seguían muy distanciados en las conversaciones para elevar el techo de la deuda y evitar un impago.

- Se prevé que las ventas minoristas en EE.UU. aumenten un 0.7% en abril, tras el descenso del 0.6% registrado en marzo. Se espera que la producción industrial se mantenga sin cambios mensuales.

- "Si el Congreso no consigue aumentar el límite de deuda, causaría graves dificultades a las familias estadounidenses, perjudicaría nuestra posición de liderazgo mundial y plantearía dudas sobre nuestra capacidad para defender nuestros intereses de seguridad nacional", advirtió la Secretaria del Tesoro estadounidense, Janet Yellen.

- Tras dos días de recuperación, el rendimiento de los bonos del Tesoro estadounidense a 10 años se mantiene en terreno negativo, por debajo del 3.5%.

- Los principales índices de Wall Street registraron pequeñas ganancias el lunes. A primera hora del martes, los futuros de los índices bursátiles estadounidenses cotizan prácticamente sin cambios en el día.

Análisis técnico del Índice del Dólar: El impulso alcista se desvanece

El Índice del Dólar (DXY) cerró el lunes ligeramente por debajo de la media móvil simple (SMA) de 50 días, situada actualmente en torno a 102.50, y se mantiene por debajo de ese nivel el martes. Además, el Índice de Fuerza Relativa (RSI) en el gráfico diario retrocedió a la zona de 50, lo que refleja la pérdida de impulso alcista.

A la baja, 102.00 (nivel psicológico, nivel estático) se alinea como primer soporte técnico por delante de 101.75 (SMA de 20 días). Un cierre diario por debajo de este último podría abrir la puerta a una caída prolongada hacia 101.00 (nivel psicológico, nivel estático).

En caso de que el DXY logre estabilizarse por encima de 102.50, es probable que se enfrente a una fuerte resistencia en 103.00 (nivel psicológico, SMA de 100 días) antes de dirigirse a 103.60 (nivel estático desde febrero).

¿Cómo afecta la política de la Fed al dólar?

La Reserva Federal de EE.UU. (Fed) tiene dos mandatos: máximo empleo y estabilidad de precios. La Fed utiliza las tasas de interés como herramienta principal para alcanzar sus objetivos, pero tiene que encontrar el equilibrio adecuado. Si la Fed está preocupada por la inflación, endurece su política subiendo la tasa de interés para aumentar el coste de los préstamos y fomentar el ahorro. En ese escenario, es probable que el Dólar estadounidense (USD) gane valor debido a la disminución de la masa monetaria. Por otra parte, la Fed podría decidir relajar su política mediante recortes de las tasas si le preocupa el aumento de la tasa de desempleo debido a una ralentización de la actividad económica. Es probable que la bajada de las tasas de interés provoque un crecimiento de la inversión y permita a las compañías contratar más personal. En ese caso, se espera que el dólar pierda valor.

La Fed también utiliza el endurecimiento cuantitativo (QT) o la relajación cuantitativa (QE) para ajustar el tamaño de su balance financiero y dirigir la economía en la dirección deseada. La QE se refiere a la compra por parte de la Fed de activos, como bonos del estado, en el mercado abierto para estimular el crecimiento, mientras que la QT es exactamente lo contrario. En general, se considera que la QE es una medida política de los bancos centrales negativa para el Dólar, y viceversa.

- El NZD/USD gana terreno por segundo día consecutivo, aunque la subida sigue siendo limitada.

- La caída de los rendimientos de los bonos estadounidenses mantiene a los alcistas del USD a la defensiva y ofrece soporte al par.

- Los riesgos de recesión y las expectativas en torno a la Fed limitan las pérdidas del USD y la subida del par.

El NZD/USD atrae algunas compras cerca de la zona de 0.6225 el martes y busca aprovechar el sólido rebote del día anterior desde un mínimo de casi dos semanas. El par cotiza en torno a la zona de 0.6250 durante la sesión europea, en la que los alcistas esperan un movimiento sostenido más allá de la media móvil simple (SMA) de 200 días, técnicamente significativa, antes de abrir nuevas posiciones.

Un tono más suave en torno al Dólar estadounidense (USD) resulta ser un factor clave que presta cierto soporte al par NZD/USD, aunque cualquier movimiento significativo al alza parece difícil de alcanzar. El estancamiento para elevar el límite de endeudamiento del gobierno federal desencadena una nueva caída en los rendimientos de los bonos del Tesoro de EE.UU. y pesa sobre el Dólar. Cabe recordar que el presidente de EE.UU., Joe Biden, expresó su confianza en que se pueda llegar a un acuerdo a tiempo antes de una reunión prevista con los líderes del Congreso más tarde hoy. Sin embargo, el presidente republicano de la Cámara de Representantes, Kevin McCarthy, afirmó que las dos partes seguían muy distanciadas.

Sin embargo, la caída del Dólar parece soportada por las nuevas especulaciones de que la Reserva Federal (Fed) mantendrá su postura de línea dura. Estas expectativas se vieron impulsadas por la encuesta de Michigan, que mostró que los consumidores ven los precios en los próximos cinco años subiendo a una tasa anual del 3.2%, la más alta desde 2011. Además, los comentarios de línea dura de varios funcionarios de la Fed sugieren que el banco central estadounidense mantendrá las tasas de interés más altas durante más tiempo. Aparte de esto, el sentimiento cauteloso que prevalece en los mercados bursátiles debería limitar las pérdidas del USD de refugio seguro, y limitar las subidas del NZD, sensible al riesgo.

Los datos macroeconómicos chinos publicados hoy, más débiles de lo esperado, apuntan a una recuperación tambaleante de la segunda economía mundial tras la crisis y alimentan los temores de recesión. Aparte de esto, la preocupación por el techo de la deuda estadounidense atenúa el apetito de los inversores por activos de mayor riesgo. Esto, junto con la disminución de las probabilidades de nuevas subidas de tipos por parte del Banco de la Reserva de Nueva Zelanda (RBNZ), en medio de una caída de las expectativas de inflación para el primer trimestre, justifica la cautela de los alcistas. Por ello, es prudente esperar a que se produzcan fuertes compras antes de confirmar que el reciente retroceso del par NZD/USD desde un máximo de casi tres meses ha llegado a su fin.

Los participantes del mercado ahora esperan la agenda económica de EE.UU., con la publicación de las cifras mensuales de las ventas minoristas más tarde durante la sesión americana. Esto, junto con los rendimientos de los bonos estadounidenses y el sentimiento de riesgo en general, influirá en la dinámica de los precios del USD y dará un impulso a corto plazo al par NZD/USD. Sin embargo, el trasfondo fundamental antes mencionado sugiere que el camino de menor resistencia para el NZD/USD es a la baja. Por lo tanto, cualquier movimiento alcista posterior podría verse como una oportunidad de venta y corre el riesgo de desvanecerse con bastante rapidez.

NZD/USD niveles técnicos a vigilar

- El USD/TRY extiende la subida en máximos históricos, alrededor del nivel de 19.70.

- Las elecciones turcas no arrojan resultados claros, aunque el presidente Erdogan parece ligeramente por delante.

- El sentimiento es mixto y existe cautela ante la segunda vuelta de las elecciones del 28 de mayo.

- Las actualizaciones sobre el techo de deuda de EE.UU., las ventas minoristas de EE.UU. y el discurso del presidente de la Fed, a la espera de la votación presidencial del 28 de mayo.

El USD/TRY justifica un indicio de estancamiento político en Turquía, ya que las elecciones generales del domingo no arrojaron ningún ganador claro. De este modo, el par está soportando el peso de una probable segunda vuelta de las elecciones presidenciales, prevista para el 28 de mayo. Además, el reciente retroceso del Dólar estadounidense, en medio de un cauto optimismo en torno a la prórroga del techo de deuda de EE.UU., parece impulsar a los compradores del par en la zona de máximos históricos en el nivel de 19.70.

Aunque el presidente actual Tayyip Erdogan obtuvo cerca del 49.44% de los votos en las últimas elecciones, su rival Kemal Kilicdaroglu también obtuvo el 44.86% de los votos según las últimas lecturas, lo que a su vez sugiere que ni Erdogan ni su rival superaron el umbral para ganar directamente el domingo. Lo mismo plantea la posibilidad de una votación presidencial el 28 de mayo. No obstante, cabe destacar que la alianza gobernante cuenta con importantes participaciones en las últimas elecciones parlamentarias, que también se celebraron recientemente, lo que a su vez permite a Erdogan mantener la esperanza: "La Alianza del Pueblo, formada por el AKP de raíz islamista de Erdogan y el MHP nacionalista, entre otros, parece haber obtenido mejores resultados de lo esperado y encaminarse hacia una mayoría", señala Reuters.

Por otra parte, el Índice del Dólar estadounidense DXY retrocede desde máximos de cinco semanas hasta 102.60, tras registrar las mayores ganancias semanales desde finales de 2022. El retroceso del índice DXY podría estar relacionado con el optimismo cauteloso del mercado antes de la reunión del Presidente de los Estados Unidos, Joe Biden, con el Presidente de la Cámara de Representantes Republicana, Kevin McCarthy, y otros tres líderes del Congreso a las 19:00 GMT para la próxima ronda de negociaciones sobre el límite de deuda para evitar un impago catastrófico. También podrían apaciguar el apetito de riesgo los comentarios del Subsecretario del Tesoro de EE.UU., Wally Adeyemo, en una entrevista en la CNN, en la que afirmó: "El personal del Congreso ha sido "constructivo", ya que las dos partes buscan un acuerdo para evitar un posible primer impago de EE.UU. el 1 de junio".

Por otro lado, las conversaciones de línea dura de la Fed y los datos estadounidenses en su mayoría optimistas también mantienen el par USD/TRY hacia máximos históricos. Dicho esto, el gobernador de la Fed, Philip Jefferson, y el presidente de la Fed de St. Louis, James Bullard, defienden la actual política monetaria del banco central estadounidense al tiempo que citan el aumento de la inflación como un reto importante. En la misma línea, la gobernadora de la Fed, Michelle Bowman, dijo el viernes: "La tasa de política tendrá que seguir siendo suficientemente restrictiva durante algún tiempo".

De cara al futuro, los operadores del USD/TRY deberían prestar atención a las conversaciones sobre el techo de deuda de EE.UU., las ventas minoristas de EE.UU. de abril y el discurso del viernes del presidente de la Fed , Jerome Powell, para obtener indicaciones claras. Sobre todo, la votación presidencial del 28 de mayo será clave para la Lira turca. La reelección de Erdogan significa que no habrá subida de tasas y que el par seguirá subiendo.

Análisis Técnico

Una línea de tendencia alcista de finales de junio de 2022, en torno a 19.35 en el momento de escribir, parece el soporte clave a corto plazo para que los vendedores del USD/TRY lo rompan para retomar el control. Hasta entonces, los alcistas del par van camino de alcanzar nuevos máximos históricos.

USD/TRY gráfico diario

- El precio de la Plata cae a mínimos de varias semanas, aunque encuentra cierto soporte cerca del 38.2% de retroceso de Fibonacci.

- La configuración técnica favorece a los bajistas y respalda las perspectivas de pérdidas adicionales.

- Se necesita una fuerza sostenida por encima de la zona de 24.20$-24.30$ para anular el sesgo negativo.

El martes, el precio de la Plata (XAG/USD) se ha visto sometido a una nueva presión vendedora tras la modesta subida del día anterior y ha caído a su nivel más bajo desde el 3 de abril durante la primera mitad del día. El metal blanco, sin embargo, encuentra cierto soporte cerca del 38.2% de retroceso de Fibonacci de la subida de marzo-mayo y cotiza justo por debajo del nivel de 24.00$ durante la sesión europea, con una caída del 0.80% en el día.

Desde un punto de vista técnico, el movimiento del precio en las dos direcciones de los últimos tres días constituye la formación de un rectángulo en los gráficos horarios. Con el trasfondo del fuerte retroceso desde el máximo de más de un año como telón de fondo, esto todavía podría clasificarse como una fase de consolidación bajista. Además, los osciladores en los gráficos horarios/diarios se mantienen en territorio negativo y apoyan las perspectivas de nuevas pérdidas.

Dicho esto, sigue siendo prudente esperar a una ruptura sostenida por debajo de la zona de 23.70$-23.65$ (38.2% de Fibonacci.) antes de posicionarse para una extensión de la tendencia bajista de más de una semana. El XAG/USD podría entonces poner a prueba el fuerte soporte horizontal de 23.40$, que coincide con la media móvil simple (SMA) de 100 días. Este último debería actuar como punto fundamental para determinar la trayectoria a corto plazo.

La subsiguiente caída podría arrastrar al XAG/USD hacia el 50% de Fibonacci, en torno al nivel de 23.00$. El siguiente soporte relevante se sitúa cerca de la zona de 22.65$-22.60$, por delante de la zona de 22.30$-22.25$, o el 61.8% de Fibonacci. Una ruptura convincente por debajo de esta última región se considerará un nuevo desencadenante para los bajistas y allanará el camino para un nuevo movimiento de depreciación.

Por otro lado, el extremo superior de un rango a corto plazo, en torno a la zona de 24.15$-24.20$, podría actuar como obstáculo inmediato. Una fuerza sostenida por encima de esta región podría desencadenar un movimiento de cobertura de cortos y elevar al XAG/USD hacia el 23.6% de Fibonacci, en torno a la zona de 24.60$. Algunas compras de continuación deberían permitir a los alcistas recuperar el nivel psicológico de 25.00$ y tratar de probar la siguiente resistencia cerca de la zona de 25.30$-25.40$.

Plata gráfico diario

Plata niveles técnicos adicionales

Los responsables del BCE están divididos en cuanto a la duración del ciclo de endurecimiento de la política monetaria. Los economistas de Société Générale no esperan que el par EUR/USD alcance nuevos máximos.

La velocidad del recorrido depende más de los acontecimientos en EE.UU.

"La especulación sobre el nivel en el que el BCE hará una pausa se intensificó después de que MNI citara fuentes del BCE (centristas/moderados), diciendo que al menos una o dos subidas más de tasas de 25 puntos básicos son probables durante el verano."

"Los miembros de línea dura advirtieron la semana pasada de que los tipos podrían alcanzar el 4% en septiembre, pero la mayoría del Consejo sigue viéndolo improbable, salvo sorpresa inflacionista al alza. Una o dos subidas más probablemente no bastarán para que el EUR/USD alcance nuevos máximos en torno a 1.11".

"Tácticamente, la velocidad del movimiento depende más de los acontecimientos en EE.UU. Esto incluye las discusiones sobre el techo de la deuda entre el Presidente y los legisladores del Congreso, que al parecer se reanudarán hoy."

El índice ZEW de sentimiento económico de Alemania ha caído más de 15 puntos en mayo, precipitándose a -10.7 frente a los +4.1 de abril, su nivel más bajo desde diciembre de 2022. La cifra empeora las expectativas del mercado, cuyo consenso estimaba un descenso a -5.5.

El ZEW de situación actual germano también ha empeorando, cayendo a -34.8 desde -32.5, mínimo de dos meses. A pesar de la caída, el indicador mejora previsiones, ya que se esperaba un retroceso a -37.5.

El ZEW de sentimiento económico ha caído con fuerza, bajando a -9.4 desde +6.4, situándose muy por debajo del +8.2 esperado por los expertos. Este es su peor registro en cinco meses.

EUR/USD reacción

El EUR/USD ha hecho caso omiso de estos datos y ha subido tras la publicación a 1.0904, su nivel más alto en dos días. El aumento viene respaldado por la reciente corrección del Dólar, cuyo índice DXY ha descendido a un suelo de 102.19 después de llegar a la apertura europea probando un máximo diario en 102.57. Además, el PIB de la Eurozona publicado al mismo tiempo que el ZEW, ha cumplido expectativas y ha subido un 1.3% anual en la lectura preliminar del primer trimestre del año.

Los economistas de Goldman Sachs explican sus tres razones para seguir alcistas con la Libra esterlina.

El objetivo del EUR/GBP es 0.86

"Los vientos en contra que lastraron a la Libra esterlina en 2022, incluidos los altos precios del gas natural y la energía, las complicaciones relacionadas con el Brexit y la postura relativa de la política del BoE, han disminuido, lo que nos lleva a recomendar permanecer bajistas en el EUR/GBP con un objetivo en 0.86."

"Las recientes actualizaciones significativas de las previsiones de crecimiento e inflación del BoE sugieren un riesgo de inflación más persistente que requeriría un mayor endurecimiento de la política monetaria."

"La postura política del BoE ya no aparece como un valor atípico en el G10, convirtiendo la anterior influencia negativa sobre la divisa en positiva."

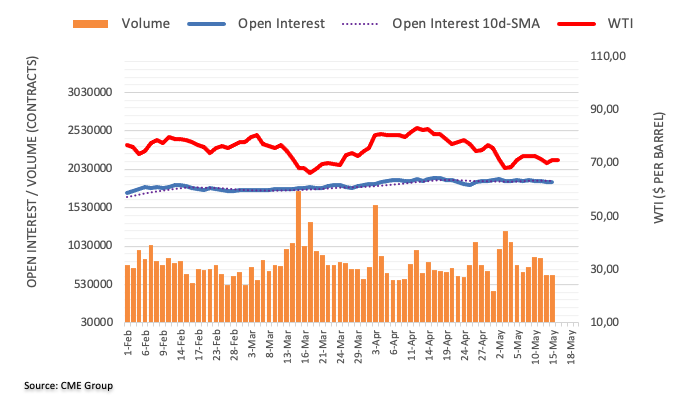

En su último informe sobre el mercado del petróleo, publicado el martes, la Agencia Internacional de la Energía (AIE) afirma que "el pesimismo actual del mercado contrasta con los balances más ajustados del mercado para la segunda mitad del año".

Comentarios adicionales

A pesar del recorte de suministro de 500.000 bpd anunciado por Rusia, es posible que esté impulsando los volúmenes para compensar la pérdida de ganancias.

Las exportaciones rusas de petróleo alcanzaron un máximo de 8.3 millones de bpd en abril.

La oferta de petróleo de la OPEP+ caerá en 850.000 bpd, mientras que la de fuera de la OPEP+ aumentará en 710.000 bpd de abril a diciembre.

La oferta mundial de petróleo cayó en abril en 230.000 bpd, hasta 101.1 millones de bpd.

La recuperación de la demanda china supera las expectativas, alcanzando un récord en marzo de 16 millones de bpd.

Se espera que la demanda eclipse a la oferta en casi 2 millones de bpd en la segunda mitad del año.

China representará casi el 60% del crecimiento de la demanda mundial de petróleo en 2023.

La demanda mundial de petróleo aumentará en 2.2 millones de bpd en 2023, hasta alcanzar la cifra récord de 102 millones de bpd.

Reacción de los mercados

El WTI no logra prolongar su impulso de recuperación tras la advertencia emitida en las perspectivas de la AIE para el mercado del petróleo. El petróleo estadounidense se cotiza en torno a los 71.50$, retrocediendo desde los máximos de la sesión de 71.62$, aunque sigue subiendo un 0.29% en el día.

Un pequeño descenso del crecimiento salarial está afectando a la Libra esterlina. Los economistas de ING esperan que el cruce EUR/GBP prolongue su recuperación.

Inicio de una subida más duradera del EUR/GBP

"Tras el inesperado repunte del mes pasado en el nivel del salario medio en el Reino Unido, la tasa de crecimiento mensual volvió a ralentizarse".

"Dado que el BoE ha dado mucha importancia a esta publicación, así como a la próxima cifra del IPC, las posibilidades de una pausa en la reunión de junio han aumentado ligeramente."

"La acción del precio en la Libra esta mañana lo está reflejando: El EUR/GBP ha vuelto a romper por encima de 0.8700 y creemos que todavía hay un amplio margen al alza, ya que el endurecimiento del Banco de Inglaterra está descontado en la curva".

- El USD/JPY retrocede el martes y rompe una racha de tres días de ganancias a máximos de una semana.

- Los riesgos de recesión que se avecinan benefician al JPY de refugio seguro y ejercen presión bajista sobre el par.

- La divergencia entre las políticas de la Fed y el BoJ limitará las pérdidas, mientras que los inversores esperan los datos de las ventas minoristas de EE.UU.

El USD/JPY se encuentra bajo cierta presión de venta el martes y, por el momento, parece haber interrumpido una racha de tres días de ganancias a un máximo de una semana y media, en torno a la región de 136.30-136.35 tocada el día anterior. En el momento de escribir, el par cotiza en torno a 135.85, perdiendo cerca del 0.20% en el día.

El debilitamiento generalizado de los mercados bursátiles ha impulsado los flujos monetrios de refugio hacia el Yen japonés (JPY) y se ha convertido en un factor clave que pesa sobre el par USD/JPY. Los datos macroeconómicos chinos más débiles de lo esperado publicados el martes se suman a las preocupaciones sobre una desaceleración económica mundial y pean sobre el apetito de los inversores por los activos de mayor riesgo. La huida hacia el refugio seguro, junto con el enfrentamiento para elevar el límite de endeudamiento del gobierno federal de EE.UU., arrastra a la baja los rendimientos de los bonos del Tesoro de EE.UU. Esto, a su vez, mantiene a los alcistas del Dólar a la defensiva y contribuye al tono de ventas en torno al par USD/JPY.

Vale la pena recordar que el presidente de EE.UU., Joe Biden, expresó su confianza en que un acuerdo podría hacerse a tiempo antes de una reunión prevista con los líderes del Congreso más tarde hoy. Sin embargo, el presidente republicano de la Cámara de Representantes, Kevin McCarthy, afirmó que las dos partes seguían muy distanciadas. Por su parte, la tendencia bajista del Dólar parece limitada, ya que se especula con que la Reserva Federal (Fed) mantendrá su postura de línea dura. Estas expectativas se vieron elevadaspor la encuesta de Michigan el viernes, que mostró que los consumidores ven los precios en los próximos cinco años subiendo a una tasa anual del 3.2%, la más alta desde 2011.

Además, los comentarios de línea dura de varios funcionarios de la Fed del día anterior sugieren que el banco central estadounidense mantendrá las tasas de interés más altas durante más tiempo. Por el contrario, el gobernador del Banco de Japón (BoJ), Kazuo Ueda, dijo la semana pasada que era demasiado pronto para discutir planes específicos para una salida del programa de estímulo masivo. Esto señala una gran divergencia en las perspectivas políticas de la Fed y el BoJ, lo que debería limitar cualquier avance significativo del Yen y apoya las perspectivas de que surjan algunas compras en niveles más bajos en torno al USDJPY. Por ello, es prudente esperar a que se produzcan fuertes ventas antes de confirmar que el par ha tocado techo.

Los participantes del mercado esperan ahora la publicación de las cifras mensuales de las entas minoristas de EE.UU., que se publicarán más tarde durante la sesión americana. Esto, junto con el rendimiento de los bonos de EE.UU., influirá en la dinámica de los precios del USD y proporcionará cierto impulso al par USD/JPY. Por otro lado, el sentimiento de riesgo en general será clave para aprovechar algunas oportunidades a corto plazo antes del informe preliminar del PIB de Japón, que se publicará durante la sesión asiática del miércoles.

USD/JPY niveles técnicos a vigilar

El Producto Interior Bruto (PIB) de la zona euro ha moderado su crecimiento al 1.3% en la lectura preliminar interanual del primer trimestre de 2023, tal como se esperaba. Este es el crecimiento más bajo registrado por el indicador en dos años, desde el primer trimestre de 2021. En los tres últimos meses de 2022, el PIB de la región se situó en el 1.8%, según informa Eurostat.

A nivel trimestral, el crecimiento económico de la Eurozona fue del 0.1%, cumpliendo expectativas, superando el 0% previo.

EUR/USD reacción

El Euro ha reaccionado frente al Dólar con una subida de 15 pips que le ha llevado a máximos de dos días en 1.0904. Al momento de escribir, el EUR/USD cotiza sobre 1.0903, ganando un 0.26% anual.

Ho Woei Chen, economista del Grupo UOB, analiza las últimas cifras de inflación en China.

Conclusiones principales

"La inflación general se mantuvo prácticamente plana en el 0.1% interanual, -0.1% intermensual en abril. Los datos siguen dibujando una recuperación económica desigual en China, ya que la recuperación de la demanda no ha logrado levantar los precios."