- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

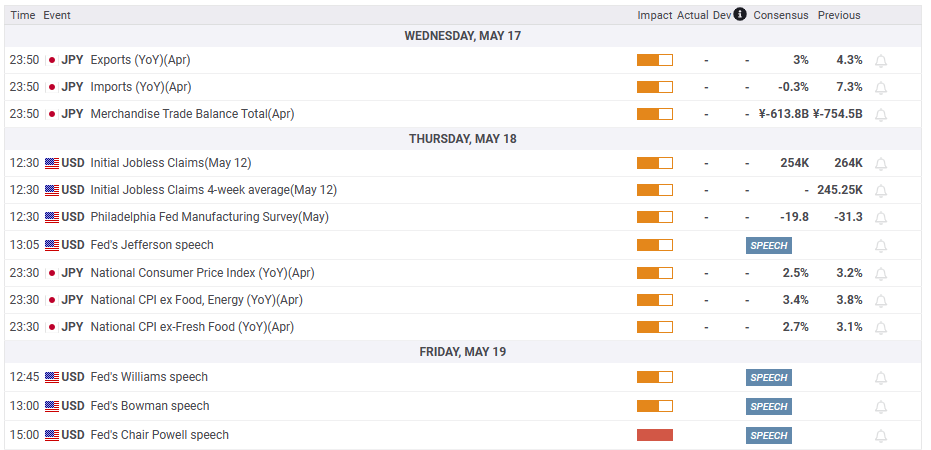

En Asia se avecina una sesión muy ajetreada, con la publicación de varios informes clave. El informe más importante será el del empleo en Australia. En Nueva Zelanda, el Gobierno presentará el Presupuesto 2023, y también se publicarán datos sobre la inflación mayorista. Japón informará de las cifras de su balanza comercial. El kiwi ha obtenido mejores resultados, pero el presupuesto y el IPP podrían poner en entredicho su fortaleza. El Aussie ha estado bajo presión, y las cifras de empleo podrían ser cruciales para su rendimiento.

Esto es lo que hay que saber el jueves 18 de mayo:

Los índices de Wall Street subieron más de un 1%, mientras que el dólar estadounidense retrocedió en medio de una mejora del sentimiento de los mercados. Sin embargo, el aumento de los rendimientos en Estados Unidos brindó soporte al Dólar. Las apuestas a una bajada de tipos a finales de año se redujeron aún más y, por el contrario, las probabilidades de una subida de tasas en junio avanzaron gracias a los datos económicos estadounidenses, el optimismo sobre un acuerdo sobre el techo de deuda y la menor preocupación por el sector bancario.

Las conversaciones sobre el techo de la deuda muestran algunos avances, pero aún no se ha llegado a una solución. El presidente estadounidense Biden acortó su viaje a Asia. Los datos del sector de la vivienda en Estados Unidos fueron desiguales. El jueves se informará sobre las solicitudes semanales de subsidio por desempleo, la Fed de Filadelfia y las ventas de viendas existentes.

El Índice del Dólar (DXY) terminó al alza, cerca de 103.00, pero lejos de máximos. El rendimiento del Tesoro estadounidense a 10 años subió hasta el 3.57%, el nivel más alto en casi un mes.

El par EUR/USD tocó mínimos mensuales cerca de 1.0800 antes de subir hasta la zona de 1.0850. Sin embargo, el Euro se rezagó tras los comentarios moderados de los responsables del Banco Central Europeo (BCE). El par EUR/GBP registró el cierre diario más bajo desde mediados de diciembre, en torno a 0.8675.

El GBP/USD tocó mínimos semanales en 1.2420 y luego volvió a subir hasta 1.2500. El gobernador del Banco de Inglaterra, Bailey, se mostró muy optimista, lo que favoreció a la libra.

El USD/JPY subió desde 136.40 a 137.55, registrando el cierre más fuerte desde diciembre, impulsado por el aumento del rendimiento de los bonos del Estado y el mejor tono de los mercados de acciones. Japón informó de unos datos del PIB del 1T mejores de lo esperado y el jueves publicará datos de comercio.

El par AUD/USD alcanzó mínimos semanales en 0.6627, pero terminó ligeramente al alza, impulsado por la debilidad del dólar estadounidense. En Australia se publicará el jueves el informe de empleo de abril, y el consenso del mercado apunta a un aumento de 25.000 puestos de trabajo.

El par NZD/USD subió el miércoles y alcanzó la media móvil simple (SMA) de 100 días en 0.6270 antes de retroceder un poco. El jueves se publicará el Índice de Precios de Producción del primer trimestre de Nueva Zelanda y el Gobierno presentará el presupuesto 2023.

El Loonie obtuvo mejores resultados entre las divisas de materias primas, impulsado por una recuperación del 2.70% en los precios del petróleo crudo. El par USD/CAD retrocedió casi cien puntos desde los máximos intradía, situándose en 1.3445. El Banco de Canadá publicará el Financial System Review.

En un día de volatilidad, el USD/MXN subió hasta 17.68 y luego bajó hasta 17.55. El Banco de México anunciará su decisión el jueves, y se espera que esté reñida.

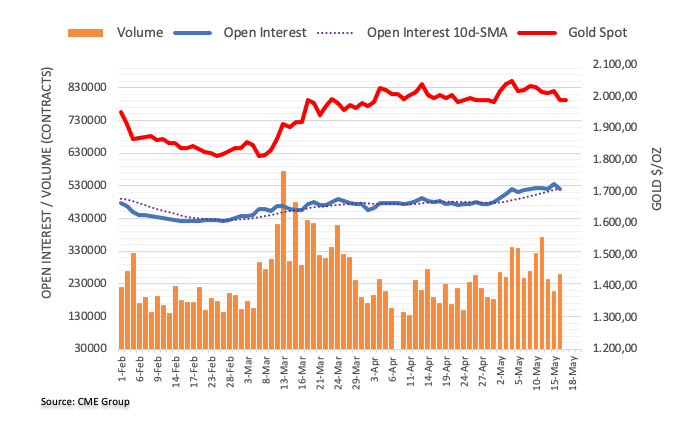

Oro sigue bajo presión, mientras que la plata ofreció algunos signos de estabilización. El par XAU/USD hizo suelo en los 1.974$, pero aún se mantiene por encima de la zona de soporte crucial de los 1.970$.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

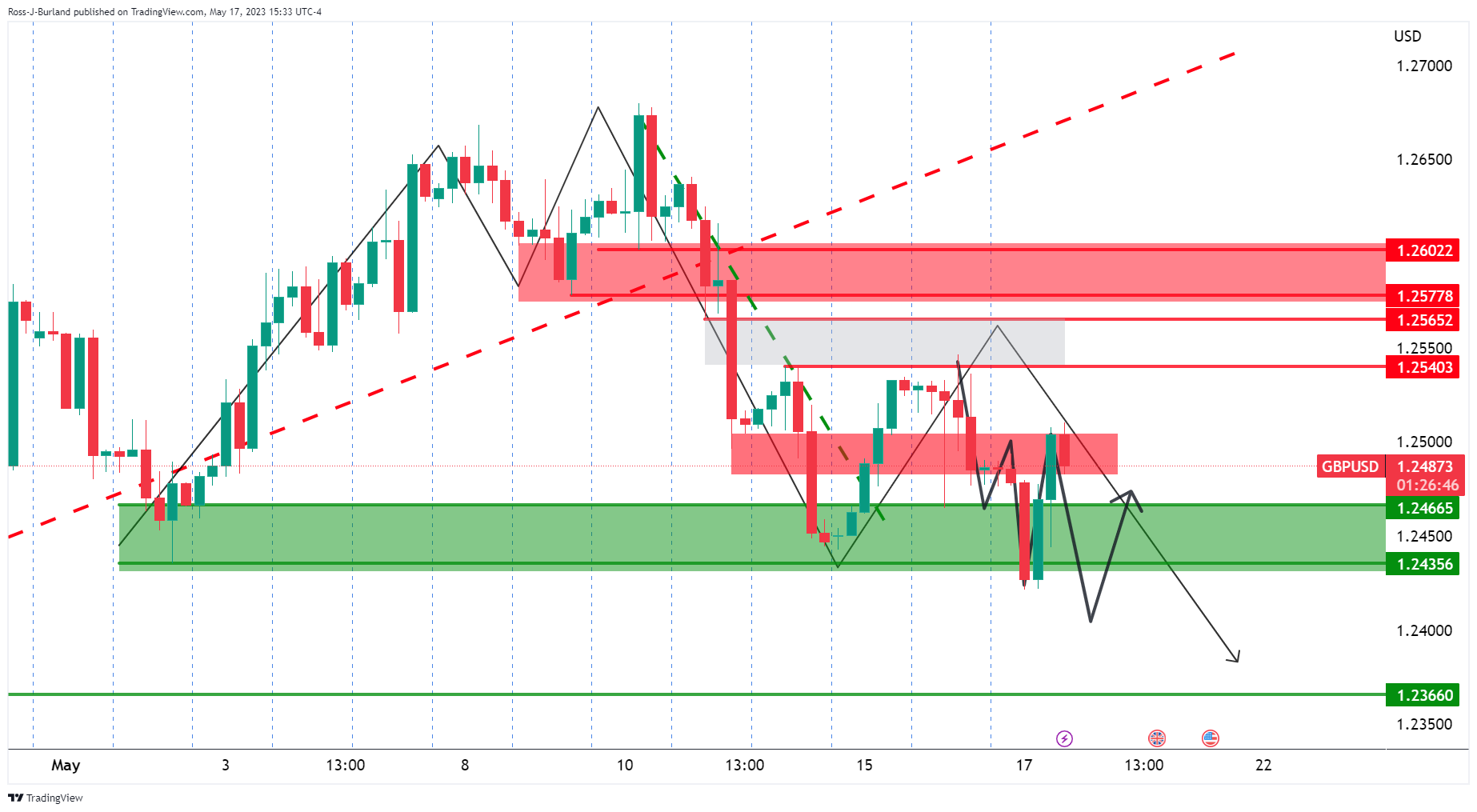

- Los alcistas del GBP/USD chocan contra un muro en la recuperación del riesgo de Wall Street.

- El gráfico diario ofrece un escenario bajista para los próximos días.

La GBP/USD vuelve a estar plano en el día tras las pérdidas iniciales que se desencadenaron ante la reiteración del Gobernador del Banco de Inglaterra, Andrew Bailey, de que esperaba que las presiones sobre los precios se suavizaran, ya en abril. Además, los datos mostraron que la tasa de desempleo británica subió al 3.9%, mientras que la tasa de aumento del salario total se mantuvo estable. En el momento de escribir estas líneas, el par GBP/USD cotiza cerca de 1.2490 y está corrigiendo a la baja desde una zona de resistencia de 4 horas.

GBP/USD gráfico diario

La formación en M es un patrón de techo que se ha formado como potencial de la etapa final de la recuperación alcista anterior. El precio se encuentra ahora en la parte posterior de esa línea de tendencia, por lo que los cortos podrían ser la jugada más favorable para los operadores:

GBP/USD de 4 horas

El precio se ha disparado para poner a prueba la resistencia y, aunque hay perspectivas de una continuación, el precio puede fácilmente dirigirse a la baja como se ilustra en el gráfico anterior.

- El optimismo en torno a las negociaciones sobre el techo de deuda estadounidense y los sólidos datos económicos impulsan al alza el rendimiento de los bonos del Tesoro.

- Los datos del mercado inmobiliario estadounidense muestran una mejora, ya que los permisos de construcción y las viviendas iniciadas superan las expectativas.

- La inflación de la Eurozona sigue siendo alta, lo que apoya el endurecimiento del BCE, mientras que los funcionarios de la Fed mantienen una retórica de línea agresiva.

El par EUR/USD mantuvo su tendencia bajista el miércoles y alcanzó un nuevo mínimo de seis semanas en 1.0810, debido al optimismo en torno a las negociaciones sobre el techo de deuda estadounidense, en medio de una serie de datos económicos positivos en Estados Unidos. En consecuencia, los rendimientos de los bonos del Tesoro estadounidense aumentaron, lo que favoreció al Dólar y perjudicó al Euro. En el momento de escribir estas líneas, el par EUR/USD se negocia en 1.0838.

Los rendimientos de los bonos estadounidenses suben, mientras que los datos de inflación de la eurozona soportan el ajuste del BCE

Wall Street continúa su avance mientras la mejora del sentimiento mantiene a los operadores inclinados hacia activos de mayor riesgo. Los Rendimientos de los bonos del Tesoro de EE.UU. habían subido, impulsando al Dólar (USD) a nuevos máximos semanales. Las negociaciones entre la Casa Blanca y el Congreso de EE.UU. sobre el techo de deuda parecen avanzar, ya que ambas partes comentaron que un impago no es una opción. El presidente de la Cámara de Representantes estadounidense, Kevin McCarthy, comentó que alcanzar un acuerdo esta semana es "factible".

Los datos estadounidenses del miércoles mostraron que el mercado inmobiliario está mejorando. Los permisos de construcción de abril cayeron un -1.5%, menos del desplome esperado del -3%, mientras que los inicios de construcción de viviendas del mismo periodo pulverizaron la contracción del -4.5% de marzo y se dispararon un 2.2%. Esto, junto con las ventas minoristas y la producción industrial del martes, que arrojaron cifras positivas, dibuja unas perspectivas económicas sólidas en Estados Unidos.

Por lo tanto, los especuladores recortaron las probabilidades de ver a la Reserva Federal (Fed) de EE.UU. recortando las tasas tres veces al año a sólo dos. La herramienta de vigilancia de la Fed de CME muestra unas probabilidades del 40.8% para un recorte de tipos de 50 puntos básicos a finales de año, por encima de la lectura del martes.

Funcionarios de la Reserva Federal de EE.UU. dieron declaraciones. Loretta Mester, Thomas Barkin y Raphael Bostic siguieron oponiéndose a los recortes de tasas, aunque este último ha moderado su postura. En el frente moderado, Aaron Golsbee y Lorie Logan adoptaron una postura cauta, pero subrayaron que no se esperan recortes de tasas en 2023.

Por otro lado, la inflación de la Eurozona (UE) se alineó con las estimaciones, aunque se mantiene en torno al 7% interanual en la inflación general. El índice de precios al consumo armonizado (IPCA) subió un 5.6%, en línea con las estimaciones. Dado que la inflación sigue siendo tres veces superior al objetivo del Banco Central Europeo (B CE), se espera un mayor endurecimiento por parte del BCE.

Los funcionarios del BCE continuaron inclinándose hacia el lado de los halcones, pero el vicepresidente del BCE, Luis de Guindos, dijo que el endurecimiento del BCE se ha hecho en su mayor parte, pero todavía tiene un camino por recorrer.

Niveles técnicos del EUR/USD

- Las acciones se recuperan por el optimismo en las ganancias y las perspectivas del techo de deuda.

- El índice S&P 500 avanza hacia una zona de resistencia clave.

Los índices bursátiles estadounidenses subieron el miércoles y el S&P 500 avanzó 43 puntos, o un 1.07%%, hasta los 4.153 puntos en el momento de redactar este informe. El índice alcanzó un máximo de 4.164,67 puntos en la jornada, tras un mínimo de 4.113,62 puntos.

El índice se vio favorecido por Tesla y después de la Alianza Occidental, en medio del optimismo sobre un posible avance en el punto muerto en el que se encuentra Washington sobre el límite de deuda de la nación. Las conversaciones sobre el límite de deuda continúan después de que los legisladores de alto rango se reunieran con el presidente Joe Biden en la Casa Blanca el martes. El presidente de la Cámara de Representantes, Kevin McCarthy, afirmó que es factible alcanzar un acuerdo sobre el techo de la deuda antes del domingo. Por su parte, la vicepresidenta de EE.UU., Kamala Harris, informará el jueves sobre cómo evitar un impago.

Valores de Tesla Inc extendió sus ganancias a subir un 3.9% después de su reunión anual de accionistas el martes. ''El jefe máximo Elon Musk restó importancia a los rumores del mercado de que podría renunciar como CEO de Tesla, se refirió a dos nuevos modelos de mercado masivo que la compañía está desarrollando, y reafirmó que las entregas de su largamente retrasada camioneta Cybertruck comenzarían este año'', informó Reuters.

Reuters también informó de que "los bancos regionales de EE.UU. subieron, liderados por un aumento del 14,0% en Western Alliance Bancorp

ya que el crecimiento de los depósitos del prestamista superó los 2.000 millones de dólares y la correduría Bank of America Global Research reanudó la cobertura del banco con una calificación de "comprar"''.

Análisis técnico del S&P 500

El índice ha repuntado y ahora se enfrenta a una capa de resistencia que podría provocar una corrección a la baja hacia la línea del cuello de la formación en W y una prueba del soporte dinámico en las próximas sesiones.

El USD/CNH ha superado los 7 puntos por primera vez en el año. ¿Apunta el USD/CNH a un rebote más amplio del dólar? Kit Juckes, estratega jefe de divisas globales de Société Générale, cree que el dólar podría mantener su tono de oferta.

Si el Yuan es un canario, el rebote del Dólar tiene aún más recorrido

"Ahora es probable que veamos al USD/CNY dirigirse al alza, hasta 7.3 a finales de año".

"Si el USD/CNH se consolida por encima de 7 en los próximos días, eso bien podría abrir el camino a nuevas pruebas bajistas del USD/GBP y del EUR/USD (y del AUD/USD, por cierto). Sin embargo, mientras tanto, nuestro cambio de previsión para el USD/CNH también implica una sólida subida para el CAD/CNH".

- El AUD/USD se recupera de los mínimos y busca nuevos máximos para el día.

- La recuperación del apetito de riesgo en Wall Street está sirviendo de soporte al AUD antes de la publicación de los datos de empleo locales.

El par AUD/USD ha vuelto a la vida en la sesión del mediodía neoyorquino, mientras intenta marcar nuevos máximos históricos para el miércoles. Hasta el momento, el par ha oscilado entre un mínimo de 0.6629 y un máximo de 0.6673.

A primeras horas de la jornada, el Dólar alcanzó máximos de siete semanas atrás, ya que los inversores se decantaron por la divisa como valor refugio ante el riesgo de un impago de la deuda estadounidense. Además, los datos del asgto del consumidor y de la vivienda en EE.UU. impulsaron a la divisa, ya que los inversores se anticiparon a una nueva subida de los tipos de interés de la Reserva Federal.

El Índice del Dólar, que mide el valor del billete verde frente a seis divisas principales, alcanzó los 103.11 puntos. Su nivel más alto desde finales de marzo. La última subida fue del 0.2%, hasta 102.806.

La subida de los índices estadounidenses en Wall Street contribuyó al avance del dólar australiano, de alta beta. Las conversaciones sobre el techo de la deuda continúan después de que los principales legisladores se reunieran el martes con el presidente Joe Biden en la Casa Blanca. El presidente de la Cámara de Representantes, Kevin McCarthy, afirmó que es factible alcanzar un acuerdo sobre el techo de la deuda antes del domingo. Por su parte, la vicepresidenta de EE.UU., Kamala Harris, informará el jueves sobre cómo evitar un impago.

Todas las miradas puestas en el empleo australiano

Mientras tanto, a nivel nacional, las posiciones cortas netas en AUD habían subido a sus niveles más altos desde noviembre, a medida que el Banco de la Reserva de Australia se acerca a un pico percibido en la tasa de política. Dicho esto, sin embargo, hoy tenemos datos clave en el informe de Empleo.

Tras el sólido informe de empleo del mes pasado, esperamos que el empleo crezca a un ritmo todavía firme de +20.000 en abril (contra: 25.000, marzo: 53.000), aunque el riesgo está sesgado al alza dadas las estacionales favorables", señalaron los analistas de TD Securities.

Creemos que la demanda de mano de obra sigue siendo superior a la oferta y esperamos que la rigidez del mercado laboral se reduzca gradualmente. Esperamos que la tasa de participación se mantenga sin cambios en el 66.6% y que la tasa de desempleo aumente al 3.6% (últ.: 3.5%) debido al aumento de la población en edad de trabajar.En general, pensamos que otro informe de empleo sólido podría presionar al RBA para que mantenga un tono agresivo y la reunión de junio podría ser otra decisión en vivo''.

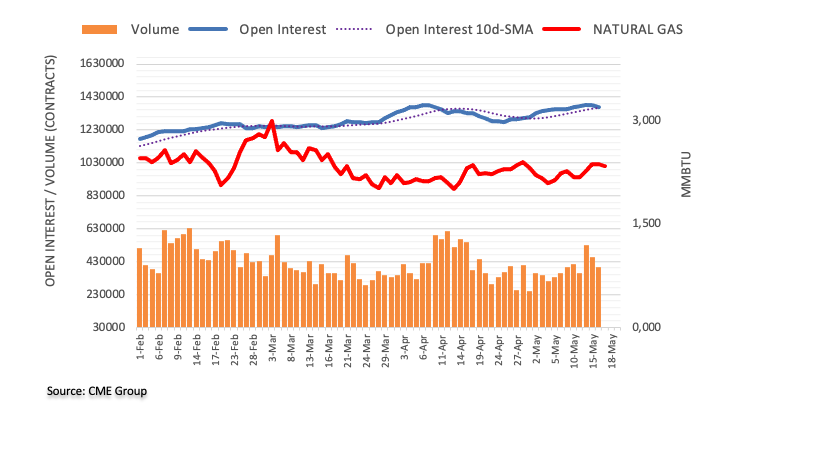

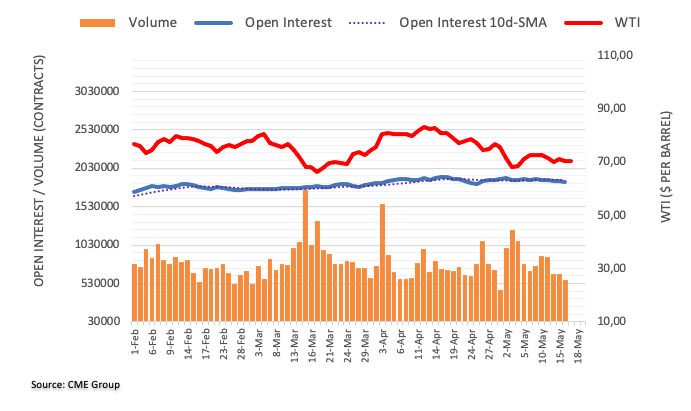

- La Agencia Internacional de la Energía prevé que la oferta se sitúe 2 millones de barriles diarios por debajo de la demanda en el segundo semestre.

- La evolución positiva de las negociaciones sobre el techo de la deuda estadounidense impulsa el sentimiento de los mercados y eleva los precios del petróleo.

- Los precios del petróleo crudo estadounidense suben a pesar del aumento de los inventarios, al moderarse el crecimiento económico de China.

El Western Texas Intermediate (WTI) avanzó más de un 3% a última hora de la sesión neoyorquina, cambiándose de manos en torno a la zona de 72.90$, debido al renovado optimismo después de que las negociaciones sobre el techo de deuda de los EE.UU. apuntaran a un acuerdo. Al mismo tiempo, la Agencia Internacional de la Energía (AIE) reveló que la demanda superaría a la oferta, lo que reforzaría los precios del petróleo.

La demanda de petróleo superará a la oferta, mientras que China representa el 60% del aumento de la demanda en 2023

La AIE reveló que la oferta superaría a la demanda en 2 millones de barriles diarios (bpd) en la segunda mitad del año, y que China representaría el 60% del aumento de la demanda de petróleo en 2023.

Mientras tanto, el presidente estadounidense, Joe Biden, comentó que confía en alcanzar un techo de deuda mientras se embarca en un viaje a Japón. El presidente de la Cámara de Representantes de EE.UU., Kevin McCarthy, comentó que planeaba participar en las negociaciones, mientras que Biden dijo que planeaba permanecer en estrecho contacto con el presidente y los negociadores.

Los precios del petróleo crudo en EE.UU. desafían el aumento de los inventarios estadounidenses, según la Administración de Información de Energía de EE.UU. (EIA). Las existencias aumentaron 5 millones de barriles en la última semana hasta los 467.6 millones de barriles, frente a las expectativas de los analistas de una caída de 900.000.

Aparte de esto, los últimos datos económicos de China revelaron que la economía está moderando su crecimiento. Según fuentes citadas por Reuters, "un conjunto de datos macroeconómicos chinos de abril publicados el martes confirmaron la narrativa de una recuperación irregular y lenta en el país y siguen pesando en el sentimiento del mercado del petróleo".

Análisis del precio del WTI: Perspectiva técnica

El WTI ha recuperado algo de terreno tras caer por debajo del mínimo del año pasado de 70.10$, alcanzando un mínimo de dos semanas de 69.44$. Sin embargo, los compradores del WTI se han acercado a la media móvil exponencial (EMA) de 20 días, que, una vez superada, podría allanar el camino para poner a prueba la EMA de 50 días en 74.91$. Una vez superada, el siguiente objetivo sería la EMA de 100 días, en 76.78$. Sin embargo, el índice de fuerza relativa (RSI) continúa en territorio bajista, lo que sugiere que los vendedores siguen al mando. Por lo tanto, el WTI no logra superar la zona de 73.00$ PB y se prevé una caída hacia la zona de los 69.00$.

- Los sólidos datos del mercado inmobiliario estadounidense y el sentimiento optimista de las acciones de EE.UU. debilitan al yen japonés.

- La mejora de las negociaciones sobre el techo de deuda en EE.UU. y la postura de línea dura de los portavoces de la Fed mantienen la subida del dólar.

- La economía japonesa sorprende con unas cifras de PIB y consumo del primer trimestre mejores de lo esperado.

El par USD/JPY alcanza nuevos máximos de dos semanas en 137.57, impulsado por el aumento de los rendimientos de los bonos del Tesoro de EE.UU. debido a los sólidos datos estadounidenses publicados el martes y el miércoles. Además, la mejora de las negociaciones sobre el techo de la deuda estadounidense entre la Casa Blanca y el Congreso de EE.UU. mantiene al Dólar al alza. Por lo tanto, el par USD/JPY cotiza en 137.49 tras alcanzar un mínimo diario de 136.30.

El aumento de los rendimientos de los bonos del Tesoro de EE.UU. y el sentimiento optimista debilitan al Yen, refugio seguro

Las acciones estadounidenses reflejan un sentimiento optimista en los mercados financieros, en detrimento de los valores refugio, como el Yen japonés (JPY). El mercado inmobiliario estadounidense muestra signos de mejora, ya que los permisos de construcción de abril cayeron un -1.5%, mejor que la caída del -3% esperada, ya que los permisos mejoraron de 1.437 Millones a 1.416M. Las viviendas iniciadas en el mismo periodo subieron un 2.2%, superando el dato del mes anterior del -4.5%, con un crecimiento de 1.401 millones.

Estos datos, junto con las últimas cifras de ventas minoristas y producción industrial, mostraron que la economía estadounidense apunta a un aterrizaje suave. El PIB de la Fed de Atlanta para el segundo trimestre subió del 2.6% anterior al 2.9%.

Por lo tanto, los operadores habían comenzado a recortar sus apuestas de tres recortes de tasas por parte de la Reserva Federal de EE.UU. en 2023 en medio de la retórica de línea agresiva en curso por parte de algunos funcionarios. Loretta Mester, Thomas Barkin y Raphael Bostic siguieron oponiéndose a los recortes de tasas, aunque el último ha moderado su postura. En el frente moderado, Aaron Golsbee y Lorie Logan adoptaron una postura cauta, pero subrayaron que no se esperan recortes de tasas en 2023.

Las probabilidades de que la Fed recorte los tipos 50 puntos básicos a finales de año se sitúan en el 40.8%, frente al 39% del martes, según la herramienta FedWatch de CME.

El tema del techo de deuda estadounidense sigue acaparando la atención de los operadores del USD/JPY, aunque la mejora de las negociaciones calmó los nervios de los inversores. El presidente de la Cámara de Representantes estadounidense, McCarthy, declaró que las dos partes siguen distanciadas. No obstante, reconoció que podría llegarse a un acuerdo a finales de semana. Wall Street se alegró de los resultados del martes, ya que los tres principales índices registraron ganancias superiores al umbral del 0.30%.

En este trasfondo, los rendimientos de los bonos del Tesoro estadounidense avanzaron, con el rendimiento a 10 años en el 3.570%, ganando tres puntos básicos. En consecuencia, el Índice del Dólar (DXY), que sigue la evolución del dólar frente a una cesta de seis divisas, avanzó un 0.23%, hasta 102,830.

Mientras tanto, la agenda japonesa reveló una sorpresa en el PBI del primer trimestre, con un 0.4%, superando las estimaciones del 0.1%. En términos interanuales, las cifras aumentaron un 201%, por encima del 1.2% anterior, mientras que el Consumo subió un 0.6%, por encima de las estimaciones del 0.4%.

Análisis del precio del USD/JPY: Perspectiva técnica

El gráfico diario del USD/JPY muestra una fuerte tendencia alcista que se enfrenta a una sólida resistencia en torno a los máximos del año hasta la fecha (YTD) de 137,91. Además, si se supera, una línea de tendencia de resistencia de seis meses pasa alrededor de esa zona, lo que podría allanar el camino para que el USD/JPY pruebe el máximo del 30 de noviembre en 139,89 antes de probar 140,00. Por el contrario, si no se superan los 138,00, podría producirse un retroceso hacia la señal de 137,00.

Próximos eventos

El Presidente de EE.UU., Joe Biden, dijo el miércoles que confía en que puedan llegar a un acuerdo sobre el presupuesto y señaló que sería catastrófico si EE.UU. no llegara a un acuerdo sobre las cuentas, según Reuters.

Otras declaraciones

"Vamos a unirnos porque no hay alternativa".

"Esta negociación es sobre las líneas generales de lo que será el presupuesto".

"Los líderes están de acuerdo en que no entraremos en default".

"El grupo de negociadores se reunió el martes por la noche, se reunirá de nuevo el miércoles."

"Estaremos en estrecho contacto con los negociadores durante el viaje."

"Continuaremos las discusiones hasta que lleguemos a un acuerdo."

"Dará una rueda de prensa el domingo sobre la deuda".

"No aceptará requisitos laborales que afecten a las necesidades médicas de la gente".

"Existe la posibilidad de algunos requisitos laborales".

Reacción de los mercados

El ánimo de los mercados sigue siendo relativamente optimista tras estos comentarios y el índice S&P 500 subió por última vez un 0.4% en el día, hasta los 4.126 puntos.

- Los datos del mercado inmobiliario estadounidense muestran la recuperación, lo que refuerza al Dólar y limita las ganancias del NZD/USD.

- La mejora de las discusiones sobre el techo de deuda en EE.UU. impulsa a Wall Street y el sentimiento de los inversores.

- A pesar de algunas declaraciones moderadas de la Fed, no se esperan recortes de tasas para finales de año.

El par NZD/USD mantiene sus ganancias anteriores, pero retrocede tras perforar la media móvil exponencial (EMA) de 200 días en 0.6256, ya que los datos de Estados Unidos (EE.UU.) muestran que el mercado inmobiliario parece recuperarse. Por lo tanto, el dólar estadounidense (USD) se aprecia y frena la subida del NZD/USD. El par NZD/USD cotiza en 0.6238 tras alcanzar un mínimo diario de 0.6224.

Avanzan las conversaciones sobre el techo de deuda de EE.UU.; los portavoces de la Fed mantienen el tono de línea dura.

El NZD/USD se mantiene apuntalado por un sentimiento alcista, aunque con el brío de que un cambio repentino podría traducirse en pérdidas. Las discusiones sobre el techo de deuda en EE.UU. continuarían hoy tras la mejora de las conversaciones del martes, aunque el presidente de la Cámara de Representantes de EE.UU., McCarthy, afirmó que las dos partes siguen distanciadas. No obstante, reconoció que podría llegarse a un acuerdo a finales de semana. Wall Street se alegró de los resultados del martes, ya que los tres principales índices registraron ganancias superiores al umbral del 0.30%.

Los datos de Estados Unidos mostraron la recuperación del mercado inmobiliario. Los Permisos de Construcción de abril mejoraron, pasando de una caída del -3% a una contracción del -1.5%, ya que los permisos mejoraron hasta los 1.416 millones, por debajo de los 1.437 millones de marzo. Sorprendentemente, las viviendas iniciadas aumentaron un 2.2%, superando las cifras de marzo de contracción del -4.5%, con una expansión a un ritmo anualizado de 1.401 millones.

Esto, junto con las sólidas cifras de Ventas Minoristas y Producción Industrial de EE.UU., reveladas el martes, mantiene al dólar estadounidense (USD) en el asiento del conductor, amortiguando la recuperación del NZD/USD. El Índice del Dólar (DXY), un indicador que sigue el comportamiento de seis divisas frente al USD, sube un 0.33%, hasta 102.937, un viento en contra para el NZD/USD.

En este trasfondo, los rendimientos de los bonos del Tesoro estadounidense avanzaron, mientras que disminuyeron las apuestas a que la Reserva Federal recortaría los tipos en 2023. El martes, las probabilidades de un recorte de tipos de 75 puntos básicos eran del 33.5%, mientras que en el momento de redactar este informe han disminuido por debajo del 27%, como muestra la herramienta FedWatch de CME. La mayoría de los inversores siguen valorando los recortes en 50 puntos básicos para diciembre de 2023.

Mientras tanto, los portavoces de la Reserva Federal mantuvieron su postura de línea dura. Sin embargo, el recién nombrado presidente de la Fed de Chicago, Aaron Golsbee, y la presidenta de la Fed de Dallas, Lorie Logan, se inclinan por una postura moderada. No obstante, ambos comentaron que no se esperan recortes de tasas para finales de año.

En Nueva Zelanda, la agenda económica estuvo vacía. No obstante, el sólido informe sobre el empleo de principios de mes aumentó la probabilidad de una nueva subida de tipos, ya que la Tasa de Efectivo a un día (OCR) se sitúa en el 5.25%. Los swaps prevén que la Reserva del Banco de Nueva Zelanda (RBNZ) suba las tasas al 5.50% en la próxima reunión de mayo.

Análisis del precio del NZD/USD: Perspectiva técnica

El Oro sigue estancado, pero los estrategas de Credit Suisse se inclinan por un posible movimiento hacia nuevos máximos históricos por encima de los 2.070/75$.

Soporte en 1.969/66$

"Esperamos que los máximos históricos de 2.070/2.075 dólares registrados en 2020 y 2022 sigan siendo una barrera formidable por ahora para una mayor consolidación lateral."

"Después de la actual fase de oscilación, creemos que el mercado eventualmente se moverá a nuevos máximos históricos, con el soporte de rendimientos reales estadounidenses más bajos. Con esto en mente, romper por encima de los 2.075 $ en cierre semanal sería una señal significativa al alza, abriendo un movimiento hacia nuestro primer objetivo alcista en los 2.330$/2360$".

"Soporte en 1.969 $/66 $, que incluye la DMA de 55, por debajo de la cual se produciría un rechazo más decisivo de los máximos de 2.075$/70$."

- Los datos económicos de EE.UU. refuerzan el sólido crecimiento, disminuyendo las probabilidades de recortes de tasas a finales de año.

- La postura agresiva de la Fed refuerza al dólar y empuja al USD/MXN más allá de los niveles críticos de resistencia.

- El mercado está a la espera de la decisión del Banco de México sobre las tasas de interés, en previsión de una pausa en el ciclo de ajuste.

El USD/MXN repunta con fuerza más de un 0.50%, rompiendo niveles de resistencia críticos como 17.5000 y la zona de 17.6000, en medio de un calendario económico ligero en el frente mexicano, a la espera de la decisión del Banco de México (Banxico). La última ronda de datos económicos de los Estados Unidos (EE.UU.) demostró que la economía es robusta, mientras que los miembros de la Fed continuaron a favor de la subida de tasas. El par USD/MXN cotiza en torno a 17.6710 tras haber alcanzado un mínimo de 17.4809.

La decisión del Banco de México se avecina, los datos de EE.UU. apoyan la narrativa de línea agresiva de la Fed

La presión alcista sobre el USD/MXN se ha visto auspiciada por las razones anteriores. Las ventas minoristas en EE.UU. mostraron la resistencia del consumidor, mientras que la producción industrial mostró signos de recuperación el martes. Los datos del miércoles mostraron que los permisos de construcción en abril superaron las estimaciones en 1.437 millones a 1.416 millones, mientras que los Inicios de Viviendas mejoraron de la caída de marzo de -4.5%, a 2.2% en abril, a una tasa anualizada de 1.401 millones.

Dado que los últimos datos siguen mostrando signos de solidez de la economía, se han retrasado las expectativas de que la Reserva Federal (Fed) recorte las tasas antes de fin de año. Las probabilidades de dos recortes de tipos en diciembre se sitúan en el 40.4%, mientras que las de tres disminuyen al 26.9%, según muestra la herramienta FedWatch de CME.

Por lo tanto, los rendimientos de los bonos del Tesoro de EE.UU. reflejan la mencionada recuperación y apuntalan al dólar estadounidense (USD), un viento de cola para el USD/MXN. El índice del dólar (DXY) avanza un 0.38%, hasta 102.989, y está a punto de poner a prueba la media móvil exponencial (EMA) de 100 días en 103.187.

En cuanto a la Fed, sus funcionarios mantuvieron su discurso de línea dura, encabezados por Loretta Mester, Thomas Barkin y John Williams. En el espectro más neutral se mantienen los recién nombrados Aaron Golsbee y Lorie Logan, aunque ambos reiteraron que no se esperan recortes de tasas.

Aparte de esto, las discusiones sobre el techo de la deuda mostraron cierta mejoría, a pesar de que el presidente de la Cámara de Representantes de EE.UU., McCarthy, sigue afirmando que las dos partes siguen distanciadas. Reconoció que podría llegarse a un acuerdo a finales de semana. El Presidente Biden anunció que había "consenso, creo, entre los líderes del Congreso en que el impago de la deuda sencillamente no es una opción".

Antes incluso de que comenzara la reunión, se supo que el presidente Biden iba a acortar su próximo viaje a Asia y regresaría a Washington el domingo después de la cumbre del G-7 en Japón.

En el frente mexicano, los operadores del USD/MXN están atentos a la decisión de Banxico del jueves, y la mayoría de los analistas estiman que el banco central hará una pausa en su ciclo de ajuste.

Análisis del precio del USD/MXN: Perspectiva técnica

A pesar de que el USD/MXN logró sesiones alcistas consecutivas, el sesgo sigue siendo bajista. Sin embargo, el salto de hoy del par pone en juego una prueba de la media móvil exponencial (EMA) de 20 días, que, si se rompe, abriría la puerta para probar el mínimo de oscilación de abril de 2018 convertido en resistencia en 17.9388. Una ruptura de este último expondrá los 18.0000 mientras el par USD/MXN se recupera de las pérdidas de principios de año. Por el contrario, un retroceso por debajo de 17.5000 abriría la puerta a volver a probar los mínimos en torno a 17.40 del año.

El objetivo de ING para el EUR/USD a final de año se sitúa ahora en 1.20.

El camino lleno de baches hacia un EUR/USD más alto

"Basándonos en nuestra opinión de que el ciclo de endurecimiento de la Fed ha terminado y que una contracción del crédito hace más probable una recesión en EE.UU., creemos que el dólar está a punto de embarcarse en un descenso de varios trimestres (si no de varios años). La mayor parte de la caída del dólar podría producirse en el segundo semestre de 2013, a medida que se consolide la historia de desinflación en EE.UU. y la Fed adelante la relajación con recortes de 100 puntos básicos en el cuarto trimestre de 2013. Esto podría situar el EUR/USD en 1.20 a finales de año".

"Sin embargo, el camino hacia una caída del dólar no será fácil. Los riesgos más acuciantes son la crisis de la banca estadounidense y el riesgo de impago del Tesoro de EE.UU. en el período de junio/julio. Históricamente, las tensiones en los mercados monetarios estadounidenses han desencadenado una subida temporal del Dólar."

"Sin embargo, cualquier caída preliminar por debajo de 1.05 debería ser temporal".

¿Terminó Banxico su ciclo de subidas de tasas en el 11.25% en marzo, o volverá a subirlas mañana? Los economistas de Commerzbank esperan que el Peso mexicano se resista si Banxico sigue sin subir los tipos.

¿Ha terminado o no? La emocionante decisión de Banxico sobre la tasa de interés

"La mayoría de los analistas encuestados por Bloomberg y Reuters esperan una pausa mañana. Esto podría ejercer cierta presión sobre el Peso mexicano, ya que una minoría todavía parece esperar otra subida de tasas."

"Fundamentalmente, sin embargo, vemos al MXN bien soportado y esperamos que cotice lateralmente alrededor de los niveles actuales. Con una inflación subyacente del 7.7%, México ofrece una tasa de interés real atractiva en un entorno político estable. Además, esperamos que Banxico no deje lugar a dudas de que abordará con prontitud cualquier riesgo al alza de la inflación."

- El DXY perfora los 103.00 y crea nuevos máximos de varias semanas.

- La atención de los mercados sigue centrada en la cuestión del techo de deuda.

- Los datos de la vivienda en EE.UU. fueron mixtos en abril.

El índice del Dólar estadounidense (DXY), que sigue la evolución del dólar frente a un grupo de divisas rivales, mantiene la presión compradora cerca de la zona de 103.00 el miércoles.

DXY atento a las discusiones sobre el techo de deuda

El DXY sube y vuelve a la zona justo por encima de la barrera de 103.00 por primera vez desde principios de abril gracias a la persistente aversión al riesgo, mientras que la recuperación de los rendimientos estadounidenses en toda la curva también da alas al Dólar.

Según las discusiones bipartidistas que tuvieron lugar el martes, parece haber un atisbo de optimismo respecto a la resolución de la cuestión del techo de deuda en los próximos días, a pesar de que sigue dominando el sentimiento de aversión al riesgo de los inversores.

A pesar de la persistente narrativa de línea agresiva de los responsables políticos, sobre todo en lo que se refiere a la inflación que se ha mantenido obstinadamente elevada, las expectativas de un estancamiento del ciclo de subidas en la cita de junio parecen firmes desde la perspectiva de la Fed. En este sentido, R. Bostic, de la Fed de Atlanta, declaró a última hora del martes que se prevé que la Fed se enfrente a importantes presiones en caso de que aumente el desempleo y persista la inflación.

En el calendario estadounidense, las solicitudes de hipotecas disminuyeron un 5.7% en la semana que finalizó el 12 de mayo, mientras que los inicios de construcción de viviendas aumentaron un 2.2% intermensual (1.401 millones de unidades) y los permisos de construcción cayeron un 1.5% intermensual (1.416 millones de unidades) en los datos del sector inmobiliario de abril.

Qué hay que tener en cuenta en torno al USD

El índice vuelve a la zona de máximos de varias semanas en la zona de 103,00 en medio del marcado resurgimiento del estado de aversión al riesgo entre los participantes del mercado.

El índice parece enfrentarse a presiones bajistas ante la reciente indicación de que la Fed probablemente pausará su proceso de normalización en un futuro próximo. Dicho esto, la futura orientación de la política monetaria vendrá determinada por el comportamiento de los principales indicadores fundamentales (empleo y precios, principalmente).

A favor de un estancamiento por parte de la Fed parecen estar la perseverante desinflación -a pesar de que los precios al consumo se mantienen muy por encima del objetivo-, las incipientes grietas en el mercado laboral, la pérdida de impulso de la economía y la creciente incertidumbre que rodea al sector bancario estadounidense.

Niveles técnicos

Ahora, el índice sube un 0.39% a 103.01 y la ruptura por encima de 103.05 (máximo mensual del 3 de abril) podría abrir la puerta a 105.80 (SMA de 200 días) y después a 105.88 (máximo del 8 de marzo). A la baja, el siguiente soporte se sitúa en 101.01 (mínimo semanal del 26 de abril), antes de 100.78 (mínimo del 14 de abril) y, por último, 100.00 (nivel psicológico).

Según informan los analistas de Credit Suisse, el S&P 500 sigue atrapado en un rango muy estrecho por encima de su media móvil de 63 días, en 4.052/48, y sería necesaria una ruptura por debajo para confirmar el rechazo de la resistencia clave de 4.195 y una nueva caída.

Buscando la formación de un techo por debajo del máximo anual de 4.195 en el S&P 500

Con el impulso diario del MACD a la baja, seguimos pensando que el riesgo general se está desplazando hacia una fase de "aversión al riesgo" y nuestro sesgo se mantiene a la baja para una eventual ruptura por debajo de 4.052/48 que confirme un máximo a corto plazo para una caída que ponga a prueba la DMA de 200, ahora en 3.975."

"Una ruptura por encima de 4.195, el máximo del año, señalaría una importante ruptura al alza, sobre todo teniendo en cuenta el posicionamiento extremadamente corto neto, que despejaría el camino para probar el máximo del verano de 2022 y el retroceso del 61.8% de toda la caída de 2022 en 4.312/4.325."

- El GBP/USD rebota desde un mínimo de varias semanas, aunque carece de compras de seguimiento.

- De línea agresiva, los comentarios del gobernador del Banco de Inglaterra, Bailey, impulsan la GBP y le prestan soporte.

- Las compras sostenidas de USD limitan cualquier recuperación adicional y justifican la cautela de los alcistas.

El par GBP/USD logra un buen rebote intradía desde la zona de 1.2420, o por encima de un mínimo de tres semanas tocado este miércoles, y sube hasta el extremo superior de su rango operativo diario durante los inicios de la sesión americana. Sin embargo, el par se mantiene en terreno negativo por segundo día consecutivo y actualmente se sitúa en torno a la zona de 1.2470-1.2475, con una caída de más del 0.10% en el día.

La Libra esterlina encuentra cierto soporte en reacción a los comentarios del gobernador del Banco de Inglaterra, Andrew Bailey, y ayuda al par GBP/USD a atraer a algunos compradores en niveles más bajos. En su discurso ante las Cámaras de Comercio Británicas, Bailey afirmó que la inflación es demasiado elevada y que necesitamos volver a situarla de forma sostenible en nuestro objetivo del 2%. Bailey añadió que la relajación de la rigidez del mercado laboral se está produciendo a un ritmo más lento de lo esperado en febrero y que el mercado laboral sigue estando muy ajustado.

Sin embargo, las subidas del par GBP/USD siguen limitadas, al menos por el momento, en medio de un fuerte seguimiento de las compras del dólar estadounidense (USD) por segundo día consecutivo. De hecho, el Índice del Dólar (DXY), que sigue al dólar frente a una cesta de divisas, alcanzó máximos de seis semanas en medio de especulaciones de que la Reserva Federal (Fed) mantendrá las tasas más altas durante más tiempo, reforzado por los recientes comentarios de línea agresiva de varios miembros del FOMC. Sin embargo, una combinación de factores podría limitar las ganancias del dólar.

El Presidente de EE.UU., Joe Biden, y los líderes republicanos han expresado un cauto optimismo ante la posibilidad de alcanzar un acuerdo para elevar el techo de la deuda estadounidense. Esto, a su vez, impulsa la confianza de los inversores y conduce a una modesta recuperación del sentimiento de riesgo mundial, que se manifiesta en un tono generalmente positivo en torno a los mercados de acciones y debilita al Dólar, refugio seguro. Aparte de esto, una modesta caída en los rendimientos de los bonos del Tesoro de EE.UU. está frenando aún más a los alcistas del USD a la hora de realizar apuestas agresivas.

En cuanto a los datos económicos, los datos mixtos del mercado inmobiliario de EE.UU. no impresionaron a los operadores ni proporcionaron un impulso significativo al par GBP/USD. Sin embargo, el trasfondo fundamental antes mencionado sugiere que el camino de menor resistencia para el dólar es al alza. Por lo tanto, es prudente esperar a que se produzcan fuertes compras antes de posicionarse a favor de una mayor recuperación del par antes de las audiencias del Informe de Política Monetaria del Banco de Inglaterra, previstas para el jueves.

Niveles técnicos

- El USD/CAD cede sus modestas ganancias intradía y cae a un nuevo mínimo diario en la última hora.

- Un modesto repunte en los precios del petróleo apuntala al Loonie y ejerce presión bajista sobre el par.

- La compra sostenida del USD podría frenar a los bajistas a la hora de realizar nuevas apuestas y limitar las pérdidas.

El par USD/CAD lucha por capitalizar sus modestas ganancias intradía y se encuentra con una nueva oferta cerca de la zona de 1.3535 el miércoles. El par cayó a un nuevo mínimo diario, en torno a la zona de 1.3470 durante la sesión norteamericana, aunque la caída parece amortiguada en medio de un fuerte seguimiento de la compra del Dólar de EE.UU. (USD).

De hecho, el Índice del Dólar (DYX), que sigue al Dólar frente a una cesta de divisas, mantiene sus ganancias justo por debajo de su nivel más alto desde el 27 de marzo tocado hoy en medio de especulaciones de que la Reserva Federal (Fed) mantendrá las tasas más altas durante más tiempo. De hecho, los recientes comentarios de línea agresiva de varios miembros del FOMC hicieron retroceder las expectativas del mercado de recortes de las tasas de interés a finales de este año. Esto, a su vez, sigue impulsando al Dólar y presta cierto soporte al par USD/CAD.

Dicho esto, la aparición de algunas compras en torno a los precios del Petróleo crudo, junto con unas cifras de inflación al consumo en Canadá mejores de lo esperado publicadas el martes, apuntalan al Loonie ligado a las materias primas. Esto, a su vez, atrae a algunos vendedores en torno al par USD/CAD y contribuye al retroceso intradía de más de 50 puntos. Por lo tanto, sería prudente esperar a que se produzcan fuertes compras de seguimiento y la aceptación por encima de la media móvil simple (SMA) de 100 días antes de realizar nuevas apuestas alcistas.

En cuanto a los datos económicos, los datos mixtos del mercado inmobiliario de EE.UU. no sirvieron para dar un impulso significativo al par USD/CAD.

La Oficina del Censo de EE.UU. informó de que los inicios de construcción de viviendas aumentaron un 2.2% mensual en abril, frente a la subida del 1.9% prevista y el descenso del 4.5% registrado el mes anterior. Los permisos de construcción, sin embargo, cayeron un 1.5% el mes pasado frente a las estimaciones de consenso que apuntaban a un aumento del 3% y la caída del 3% registrada en marzo.

Niveles técnicos

- El par EUR/USD pierde terreno y se acerca al nivel de 1.0800.

- La pérdida de este nivel expone a un movimiento hacia el mínimo de abril en 1.0788.

El Euro Dólar mantiene la tendencia bajista y vuelve a acercarse a la zona de 1.0800 el miércoles.

La zona de 1.0800 parece estar soportada por la SMA temporal de 100 días (1.0804) y la pérdida de esta región podría desencadenar una caída más profunda hasta, inicialmente, el mínimo de abril en 1.0788 (3 de abril). Más al sur aparece el mínimo de marzo en 1.0516 (15 de marzo).

A más largo plazo, la visión constructiva se mantiene sin cambios mientras se mantenga por encima de la SMA de 200 días, hoy en 1.0460.

Gráfico diario del EUR/USD

- El DXY amplía la subida y perfora la barrera de 103.00.

- Una ruptura convincente por encima de 103.05 expone a nuevas ganancias.

El Índice del Dólar estadounidense (DXY) se suma al avance del martes y alcanza máximos de varias semanas justo por encima de la barrera de 103.00 el miércoles.

De momento, el escenario más probable para el índice es que siga subiendo. Por el contrario, se espera que una superación sostenida del máximo de abril en 103.05 (3 de abril) mitigue la presión bajista y anime al DXY a extender aún más su marcha hacia el norte.

El índice se enfrenta al siguiente nivel de resistencia significativo no antes del máximo de 2023 en 105.88 (8 de marzo).

Desde una perspectiva más amplia, mientras se mantenga por debajo de la SMA de 200 días en 105.80, se espera que las perspectivas para el DXY sigan siendo negativas.

Gráfico diario del DXY

- El EUR/JPY prolonga la subida semanal y supera los 148.00.

- Una mayor fuerza podría hacer que el máximo semanal cerca de 149.30 vuelva a visitarse.

El EUR/JPY avanza por cuarta sesión consecutiva y alcanza máximos de varios días al norte de la barrera de 148.00 el miércoles.

Unas ganancias adicionales más allá de esta última barrera podrían animar al cruce a desafiar el máximo semanal de 149.26 (8 de mayo), mientras que la superación de este nivel podría allanar el camino para una posible prueba del máximo interanual de 151.61 (2 de mayo).

Por el momento, la tendencia alcista parece favorable, ya que el cruce cotiza por encima de la SMA de 200 días, hoy en 143.19.

Gráfico diario del EUR/JPY

En un discurso pronunciado el miércoles ante las Cámara de Comercio británica, el gobernador del Banco de Inglaterra, Andrew Bailey, afirmó que hay indicios de que el mercado laboral se está relajando un poco, según Reuters.

Declaraciones destacadas

"La inflación es demasiado alta y tenemos que devolverla de forma sostenible a nuestro objetivo del 2%".

"Tras la recuperación inicial en 2020, el nivel de actividad económica, medido por el PIB mensual, no ha logrado crecer por encima de su nivel prepandémico de forma sostenida."

"Sabemos que unos tipos de interés más altos ponen las cosas difíciles a mucha gente, pero somos conscientes de que una inflación alta siempre golpea más a los menos favorecidos."

"Me gustaría rebatir enérgicamente un argumento que se oye a veces, y es que la inflación es alta porque la política monetaria fue demasiado laxa en el pasado."

"Las cosas pintan un poco mejor que hace un par de meses".

"Tenemos buenas razones para esperar una fuerte caída de la inflación en los próximos meses, empezando por la cifra de abril".

"A medida que caiga la inflación general, es improbable que los efectos de segunda ronda desaparezcan tan rápidamente como parecían".

"La relajación de la rigidez del mercado laboral se está produciendo a un ritmo más lento de lo que esperábamos en febrero y el mercado laboral sigue muy tenso".

Los economistas de ING esperan que el Dólar siga teniendo soporte en medio de la crisis por el aumento del techo de deuda.

Los tímidos avances en el límite de deuda no bastan para elevar el sentimiento

"Las negociaciones sobre el límite de deuda en Washington arrojaron un tono más conciliador, pero no suficientes avances tangibles como para alejar a los mercados de sus posiciones defensivas en dólares. Puede que esto no cambie por ahora".

"El Dólar está experimentando una nueva ronda de fortalecimiento y creemos que aún hay margen para la apreciación hasta que tengamos indicios más claros de que las dos partes se han acercado en cuestiones fundamentales en lo que respecta a las negociaciones sobre el límite de la deuda."

"Seguimos sospechando que la persistente incertidumbre hará que los mercados se decanten por operaciones defensivas, y el DXY podría ampliar su rebote hasta la zona de 103.50/104.00 a finales de semana."

En una entrevista con la CNBC el miércoles, el presidente de la Cámara de Representantes de EE.UU., Kevin McCarthy, defendió la petición de los republicanos de mayores límites de gasto, según informa Reuters.

Declaraciones destacadas

"Los requisitos de trabajo ayudan a la gente a conseguir empleo, ayudan a la economía y eso es lo que deberíamos estar haciendo".

"El problema es el nivel de gasto".

"No habrá discusión sobre impuestos en las conversaciones sobre el techo de deuda".

"Ahora tenemos la oportunidad de encontrar un terreno común, pero sólo unos días para hacer el trabajo".

"Voy a emplear todo mi esfuerzo para asegurarme de que hacemos el trabajo".

"Lo único en lo que confío es que ahora tenemos una estructura para encontrar la manera de llegar a una conclusión".

Reacción de los mercados

En el momento de escribir estas líneas, el Índice del Dólar ha subido a nuevos máximos de seis semanas en 103.04, ganando un 0.39% en el día sobre 103.00.

Los inicios de viviendas en Estados Unidos crecieron un 2.2% en el mes de abril, superando el incremento del 1.9% estimado por el consenso. La cifra de marzo fuer revisada a la baja, mostrando una caída del 4.5% frente al -0.8% publicado hace un mes.

En total, las viviendas iniciadas ascendieron a 1.401.000 desde 1.371.000, superando las estimaciones que las fijaban en 1.400.000.

Los permisos de construcciones cayeron un 1.5% después de descender un 3% el mes anterior, decepcionando la subida del 3% esperado por el mercado. Los permisos se redujeron a 1.416.000 desde 1.437.000.

USD reacción

El Índice del Dólar (DXY) ha repuntado con la noticia a la zona 103.04, nuevo máximo de seis semanas. Al momento de escribir, el billete verde cotiza sobre 103.04, ganando un 0.43% diario.

- El precio del Oro languidece cerca de mínimos de dos semanas en un contexto de compra sostenida de USD el miércoles.

- De línea dura, las expectativas de la Reserva Federal contribuyen a limitar las subidas del XAU/USD.

- La preocupación por el techo de deuda de EE.UU. presta cierto soporte y ayuda a limitar las pérdidas, por ahora.

El precio del Oro entra en una fase de consolidación bajista y oscila en un ajustado rango de fluctuación justo por encima del mínimo de dos semanas alcanzado este miércoles. El XAU/USD se mantiene a la defensiva durante la primera mitad de la sesión europea y actualmente cotiza en torno a la zona de 1.987$-1.988$, con una caída inferior al 0.10% en el día.

La fortaleza del dólar actúa en contra del precio del Oro

El dólar estadounidense (USD) gana terreno por segundo día consecutivo y alcanza máximos de casi dos meses, lo que resulta ser un factor clave que socava el precio del Oro. Los recientes comentarios de línea dura de varios funcionarios de la Reserva Federal (Fed) se opusieron a las especulaciones de recortes de las tasas de interés a finales de este año y continúan apuntalando al Dólar. De hecho, la presidenta de la Fed de Cleveland, Loretta Mester, declaró el martes que los tipos de interés no se encuentran en un nivel suficientemente restrictivo y que el banco central aún no está en el punto de mantener las tasas.

De línea agresiva, las expectativas de la Reserva Federal contribuyen a limitar el XAU/USD

Por su parte, el presidente de la Fed de Chicago, Austan Goolsbee, afirmó que es prematuro hablar de recortes de las tasas de interés. Por otra parte, el presidente de la Fed de Atlanta, Raphael Bostic, señaló que el banco central tendría que mantenerse muy firme en la lucha contra la inflación, incluso si la tasa de desempleo comienza a subir a finales de año. Esto se debe al aumento de las expectativas de inflación de los consumidores y a las apuestas del mercado de que la Fed mantendrá los tipos de interés más altos durante más tiempo, lo que se considera otro factor que actúa como viento en contra para el precio del oro sin rendimientos.

La preocupación por el techo de deuda de EE.UU. da cierto soporte al precio del Oro

La herramienta FedWatch de CME, sin embargo, indica una mayor probabilidad de que la Fed mantenga los tipos sin cambios en junio. Esto, junto con el estancamiento para elevar el límite de endeudamiento del gobierno federal, da cierto soporte al precio del Oro como refugio seguro y ayuda a limitar la caída, al menos por el momento. El presidente de la Cámara de Representantes, Kevin McCarthy, dijo a los periodistas que las dos partes seguían muy distanciadas. Por su parte, el presidente de EE.UU., Joe Biden, y los líderes republicanos han expresado un cauto optimismo sobre la posibilidad de alcanzar un acuerdo para elevar el techo de la deuda estadounidense.

El sesgo parece inclinarse a favor de los osos del XAU/USD

Ello conduce a una modesta recuperación del sentimiento global de riesgo, que se manifiesta en un tono generalmente positivo en torno a los Mercados de acciones y podría frenar a los operadores a la hora de realizar apuestas alcistas agresivas en torno al precio del Oro. Por otra parte, la falta de interés de compra sugiere que el camino de menor resistencia para el XAU es a la baja y cualquier intento de recuperación corre el riesgo de moderarse con bastante rapidez. Los participantes del mercado esperan ahora un nuevo impulso de los datos del mercado inmobiliario de EE.UU. y de la evolución de las negociaciones sobre el límite de la deuda estadounidense.

Perspectivas técnicas del precio del oro

Desde un punto de vista técnico, la continuación de las ventas por debajo de la zona de los 1.980$ dejará al descubierto el siguiente soporte relevante cerca de la zona de los 1.970$. Una ruptura convincente por debajo de este último se considerará un nuevo desencadenante para los bajistas y hará que el precio del Oro sea vulnerable a prolongar su reciente retroceso correctivo desde el máximo histórico, en torno a la zona de 2.078-2.079$ tocada a principios de este mes. El XAU/USD podría entonces acelerar la caída hacia la prueba de la media móvil simple (SMA) de 100 días, actualmente fijada cerca de la región de 1.925$, con cierto soporte intermedio cerca de la región de 1.950$-1.948$.

Por otro lado, la señal psicológica de los 2.000$ parece ser un obstáculo inmediato. Cualquier movimiento alcista posterior podría atraer a nuevos vendedores y seguir limitado cerca de la barrera de los 2.020-2.021$. Dicho esto, algunas compras de seguimiento tienen el potencial de elevar el precio del Oro a la zona de 2.035$-2.040$. Las compras de seguimiento deberían permitir al XAU/USD volver a subir hacia el máximo histórico y extender el impulso hacia la conquista de los 2.100$.

Niveles clave a vigilar

- El S&P 500 se mueve al alza el miércoles y recupera parte de las pérdidas del día anterior.

- Los comentarios de línea dura de la Fed y las preocupaciones por el techo de deuda en EE.UU. llevan la cautela a los mercados financieros.

- Los demócratas de la Cámara de Representantes comenzarán a recoger firmas el miércoles para una petición de aprobación de la gestión para elevar el techo de la deuda.

- El S&P 500 lleva 5 días marcando máximos más bajos, pero encontrando soporte por encima de los 4.100 puntos.

El índice S&P 500 se mueve al alza durante la sesión europea del miércoles y recupera parte de las pérdidas del día anterior. En el momento de escribir, el S&P 500 cotiza en torno al nivel de 4.123 puntos, subiendo un 0.35% en el día, después de haber cerrado en negativo el martes. Aún así, el índice se mantiene dentro de un rango cada vez más estrecho de más de una semana de duración, en medio de la cautela en los mercados debido a un posible impago por el límite de deuda por parte de Estados Unidos (EE.UU.). Dicho esto, el S&P 500 lleva 5 días marcando máximos más bajos, pero encontrando soporte por encima de los 4.100 puntos.

Los datos mostraron ayer que las ventas minoristas de EE.UU. subieron un 0.4% en abril después de la caída del -0.7% del mes anterior. Sin embargo, esta cifra llegó por debajo de las expectativas del mercado de un incremento del 0.7%. Las ventas minoristas excluyendo los vehículos también aumentaron un 0.4%, como estaba previsto, y se recuperaron de las caída del -0.4% registrada en marzo. Datos adicionales mostraron que la producción industrial creció un 0.5% en abril.

A estos datos mixtos sobre el sector minorista de EE.UU. se unen los comentarios de línea dura de los funcionarios de la Reserva Federal (Fed) durante toda la semana. Philip Jefferson y James Bullard realizaron comentarios durante el fin de semana donde defendieron la actual política monetaria y citaron la elevada inflación. Posteriormente, Neel Kashkari, presidente del Banco de la Reserva Federal de Minneapolis, reiteró el lunes que la inflación es "demasiado alta" y que queda mucho camino por recorrer antes de alcanzar el objetivo, mientras Raphael Bostic dijo el martes que “la Fed tendrá que mantenerse 'superfuerte' en su compromiso con la inflación” y que el banco central estadounidense “tendría una presión ‘enorme’ si el desempleo empieza a subir y la inflación se mantiene alta”.

A todo ello se unieron nuevos comentarios de la secretaria del Tesoro estadounidense, Janet Yellen, quien advirtió el martes de que un impago de Estados Unidos provocaría una "tormenta económica y financiera sin precedentes" que podría desencadenar un shock de ingresos y llevar a la recesión. Yellen añadió además que el impago podría interrumpir operaciones gubernamentales como el control del tráfico aéreo, la aplicación de la ley, la defensa nacional y las telecomunicaciones, y provocar una "ruptura" de los mercados financieros.

A última hora del martes, Reuters informó que las negociaciones entre el presidente demócrata Joe Biden y el congresista republicano Kevin McCarthy sobre el techo de deuda de Estados Unidos finalizaron tras menos de una hora. Sin embargo la reunión terminó con un tono optimista e inesperado, ya que McCarthy, al salir de la reunión con Biden y otros líderes del Congreso, dijo: "Es posible llegar a un acuerdo a finales de semana".

En las últimas horas, Brendan Boyle, el demócrata de mayor rango en el Comité de Presupuesto de la Cámara de Representantes, ha informado que los demócratas de la Cámara de Representantes comenzarán a recoger firmas el miércoles para una petición de aprobación de la gestión para elevar el techo de la deuda, en un intento desesperado por eludir el liderazgo republicano de la Cámara y forzar una votación, según el Wall Street Journal (WSJ). A dos semanas para el día D, Boyle ha dicho que “debemos elevar el techo de deuda ahora y evitar una catástrofe económica”. Según sigue informando el WSL, se necesitan las firmas de 218 miembros de la Cámara -una mayoría, independientemente del partido- para trasladar un proyecto de ley al pleno mediante una petición de aprobación de la gestión. Los republicanos controlan la Cámara, 222-213, así que para que su petición tenga éxito, los demócratas necesitarían que al menos cinco representantes del Partido Republicano firmen.

En lo que respecta a los datos económicos, hoy se publicarán los inicios de viviendas y los permisos de construcción de EE.UU. No se espera que estos datos influyan en los mercados ya que toda la atención seguirá centrada en la resolución o nuevas reuniones sobre el límite de deuda estadounidense.

Técnicamente, el S&P 500 se mantiene dentro de un rango cada vez más estrecho de más de una semana de duración antes de la apertura del mercado del miércoles. Mirando hacia abajo, el soporte inicial estará en el mínimo semanal en 4.109, seguido de los mínimos de la semana pasada justo por debajo del nivel de los 4.100 puntos. Una ruptura de ese nivel podría apuntar a la zona de mínimos recientes cerca de los 4.060 puntos.

Mirando hacia arriba, el índice podría encontrar la resistencia inicial en los máximos semanales cerca de los 4.140-4.142 puntos, antes de apuntar a los máximos de la semana anterior en 4.157. Una mejora del sentimiento que lleve a una ruptura de ese nivel podría elevar al índice hacia la zona de máximos recientes en torno al nivel de 4.170-4.175.

S&P 500 gráfico diario

-638199208458236175.png)

S&P 500 niveles técnicos

- USD/MXN sube a máximos de dos días en 17.57.

- El foco se dirige a la decisión de tipos de interés de Banxico de mañana jueves.

- La tendencia en gráficos de 4 horas permanece bajista.

Después de caer a mínimos de siete años en 17.42 el lunes y volver a probar ese nivel martes, el USD/MXN intenta tomarse un respiro hoy miércoles. El par ha conseguido repuntar en las últimas horas, alcanzando un máximo diario alrededor de 17.57 antes de la apertura americanado.

La subida del Dólar frente al Peso mexicano viene impulsada principalmente por el fuerte ascenso del USD frente a las principales divisas, que esta vez sí ha conseguido mover, aunque tímidamente, a la moneda mixicana. El índice DXY ha subido hoy con fuerza, elevándose a 103.03, su nivel más alto en seis semanas y media, desde el pasado 3 de abril.

A falta de datos relevantes hoy en el calendario estadounidense (que solo publicará los inicios de viviendas y permisos de construcciones de abril), el foco está puesto en la reunión de Banxico que tendrá lugar mañana a las 19.00 GMT. Después de la subida de 25 puntos básicos vista en la última reunión de marzo, cuando las tasas subieron al 11.25%, se espera que haya una pausa en mayo. Cualquier movimimiento diferente a mantener los tipos sin cambios podría generar una amplia volatilidad en el par.

USD/MXN Niveles

Con el par operando al momento de escribir sobre 17.55, ganando un 0.32% diario, es necesaria una ruptura por encima del antiguo soporte y ahora resistencia situado alrededor de 17.60 para que continúe el impulso al alza. Por encima espera la barrera 17.83/84 (techos del 9 y 8 de mayo) y más allá el nivel psicológico de 18.00.

A la baja, un quiebre de 17.42 podría desencadenar un retroceso hacia 17.05, nivel más bajo del 2016 registrado el 29 de abril de ese año. Por debajo de la zona psicológica de 17.00 espera 16.95, suelo del 18 de diciembre de 2015.

La disputa sobre la deuda sigue latente. El Dólar podría verse presionado, informan los economistas del Commerzbank.

Sin solución en la disputa sobre la deuda de EE.UU.

"Tal y como se esperaba, la cumbre sobre el aumento del techo de deuda de EE.UU. no dio lugar a un acuerdo. El mercado de divisas no muestra signos de nerviosismo ante la proximidad de la fecha límite de la deuda."

"Cuanto más se tarde en encontrar una resolución para la disputa sobre la deuda, más probable será que el sentimiento en EE. UU. se vea afectado por el suspense. Dado que esto apuntaría más hacia un mayor enfriamiento del impulso económico, es probable que desde el punto de vista del mercado se apoye la expectativa de un inminente recorte de las tasas de la Fed, lo que presionaría principalmente al Dólar."

El par EUR/USD vuelve a estar bajo presión. Los economistas de ING esperan que el par ponga a prueba el nivel de 1.0800.

¿Se avecina presión sobre 1.0800?

"Seguimos insistiendo en que 1.0800 es probablemente un nivel de referencia clave para medir el sentimiento del mercado sobre la historia del techo de deuda de EE.UU.".

"Podríamos ver un buen soporte en 1.0800. Una ruptura a la baja podría indicar que el mercado de divisas se está moviendo más seriamente para valorar un impago de EE.UU.".

"La situación interna del Euro no se está deteriorando significativamente y la caída está impulsada casi en su totalidad por el Dólar, aunque las cifras del ZEW de ayer en Alemania enviaron algunas señales preocupantes".

El Índice de Precios al Consumo (IPC) de la Eurozona publicado por Eurostat ha subido una décima en la lectura interanual de abril, elevándose al 7% desde el 6.9% anterior, tal como se esperaba.

Si se analizan los principales componentes de la inflación de la zona del euro, los alimentos, el alcohol y el tabaco registraron la tasa anual más alta en abril (13.5%, frente al 15.5% de marzo), seguidos de los bienes industriales no energéticos (6.2%, versus 6.6% en marzo), servicios (5.2% frente al 5.1% de marzo) y energía (2.4% versus -0.9% de marzo).

La inflación mensual ha descendido al 0.6% en abril desde el 0.9% de marzo, mejorando el 0.7% estimado por el consenso.

El IPC subyacente anual ha caído una décima al 5.6%, según lo previsto, mientras que el indicador mensual ha retrocedido al 1% desde el 1.3%, cumpliendo previsiones.

EUR/USD reacción

El Euro ha reaccionado con una caída de más de 10 pips frente al Dólar que le ha llevado a 1.0820, su nivel más bajo en seis semanas. Al momento de escribir, el EUR/USD cotiza sobre 1.0828, cayendo un 0.31% diario.

El EUR/GBP empieza a moverse en la dirección correcta, según informan los economistas de ING.

El EUR/GBP llegará a 0.89 en verano

"El EUR/GBP ha empezado a subir y esperamos más margen alcista en el par debido a la divergencia de políticas monetarias entre el BCE y el BoE".

"Nuestro economista del Reino Unido aboga por una pausa en junio, y dado que la curva Sonia prevé 20 puntos básicos de endurecimiento en junio y 40 puntos básicos en total antes del máximo, hay un amplio margen para que la Libra esterlina se vea afectada por una revisión moderada de los precios".

"Seguimos apuntando a 0.8900 en el EUR/GBP para el verano".

El Índice del Dólar DXY sigue bajando alrededor de un 10% desde su máximo de septiembre de 2022. Los economistas de UBS siguen esperando que el Dólar estadounidense se debilite frente a las principales divisas en los próximos 6-12 meses.

Posicionamiento para una renovada debilidad del Dólar estadounidense

"Cualquier impulso de refugio seguro para el USD derivado del estancamiento del techo de deuda debería ser efímero. Confiamos en que el Congreso llegue a un acuerdo y esperamos que se reviertan las entradas de capital de refugio seguro".

"El ciclo de subidas de tasas en EE.UU. se acerca a su fin, mientras que Europa aún tiene margen para avanzar".

"Una reducción del carry trade del rendimiento estadounidense y una reversión de la relación de intercambio en Europa deberían ser vientos en contra clave para el Dólar en la segunda mitad de 2023".

"La atención de los mercados a posibles recortes de los tipos de interés en EE.UU. hacia finales de año y en 2024 podría intensificarse en los próximos meses y probablemente presionará aún más a la baja los rendimientos estadounidenses".

"Además, el Euro se está beneficiando de una mejora de la balanza comercial de la región debido a la caída de los precios de la energía."

Los precios del Oro y la Plata están protagonizando un impresionante retroceso. Pero los estrategas de TD Securities ven un agotamiento temporal de las ventas de metales preciosos.

El posicionamiento del Oro sigue siendo incoherente con un máximo cíclico

"Sin un catalizador macroeconómico adicional, nuestros análisis de posicionamiento ponen de relieve que el agotamiento de las ventas de los metales preciosos podría ser inminente, salvo catástrofe del techo de deuda".

"Los precios del Oro están cerca de máximos históricos, pero el posicionamiento sigue siendo incoherente con un máximo cíclico."

Citando a Brendan Boyle, el demócrata de mayor rango en el Comité de Presupuesto de la Cámara de Representantes, el Wall Street Journal (WSJ) informa de que los demócratas de la Cámara de Representantes comenzarán a recoger firmas el miércoles para una petición de aprobación de la gestión para elevar el techo de la deuda, en un intento desesperado por eludir el liderazgo republicano de la Cámara y forzar una votación.

Puntos clave

"Sólo quedan dos semanas para que lleguemos al día D".

"Debemos elevar el techo de deuda ahora y evitar una catástrofe económica".

"Siempre he dicho que una petición de aprobación de la deuda no es un movimiento de alta probabilidad. Pero en este momento, debemos intentar lo que sea necesario".

"Insto a mis colegas republicanos, especialmente a los que les gusta llamarse moderados en época de elecciones, a que se unan a nosotros y garanticen que Estados Unidos paga sus facturas."

"Se necesitan las firmas de 218 miembros de la Cámara -una mayoría, independientemente del partido- para trasladar un proyecto de ley al pleno mediante una petición de aprobación de la gestión. Los republicanos controlan la Cámara, 222-213, así que para que su petición tenga éxito, los demócratas necesitarían que al menos cinco representantes del Partido Republicano fimren", según el WSJ.

El responsable de política económica del Banco Central Europeo (BCE) y Gobernador del Banco de España, Pablo Hernández de Cos, ha declarado el miércoles en una entrevista a MNI que "la persistencia de una inflación más alta frenaría la recuperación y muy probablemente llevaría a un mayor endurecimiento en la zona euro".

"Cuanto más tiempo se mantengan las tasas de interés altas, más probable será que aumente el coste de financiación para los bancos y se deteriore la calidad del riesgo de crédito", ha añadido de Cos.

Reacción de los mercados

En el momento de escribir, el par EUR/USD amplía sus pérdidas hacia 1.0800, con una caída del 0.33% en el día, hasta 1.0826. La fortaleza generalizada del Dólar en un entorno de cautela en los mercados está pesando sobre el par.

- El precio de la Plata consolida la caída del día anterior a su nivel más bajo desde principios de abril.

- La situación favorece a los bajistas y respalda las perspectivas de pérdidas adicionales.

- Es probable que cualquier intento de recuperación quede limitado a la zona de 24.25$-24.30$.

El precio de la Plata (XAG/USD) entra en una fase de consolidación bajista el miércoles y oscila dentro de un rango estrecho en torno a la zona de 23.70$-23.75$, justo por encima de su nivel más bajo desde el 3 de abril tocado el día anterior.

Desde el punto de vista técnico, la zona mencionada representa el 38.2% de retroceso de Fibonacci de la subida de marzo-mayo. Algunas ventas posteriores pondrán al descubierto la media móvil simple (SMA) de 100 días, actualmente en torno a la zona de 23.40$-23.35$, por debajo de la cual el XAG/USD podría deslizarse hacia el 50% de Fibonacci, en torno al nivel de 23.00$.

La continuación de las ventas por debajo de este último nivel se considerará un nuevo desencadenante para los bajistas y sentará las bases para una extensión del fuerte retroceso desde el máximo de más de un año alcanzado a principios de este mes. El XAG/USD podría entonces acelerar la caída hacia el soporte intermedio de 22.65$-22.60$ antes de caer a la zona de 22.30$-22.25$, el 61.8% de Fibonacci.

Mientras tanto, los osciladores en gráfico diario se mantienen en territorio negativo y aún están lejos de la zona de sobreventa. Por lo tanto, cualquier intento de recuperación por encima del nivel de 24.00$ es más probable que atraiga nuevos vendedores y permanezca limitada cerca de la zona de 24.25$-24.30$. Dicho esto, algunas compras de continuación podrían provocar una recuperación de cobertura de cortos agresiva.

El XAG/USD podría entonces superar el 23.6% de Fibonacci, en torno a la zona de 24.60$, con el objetivo de recuperar el nviel psicológico de 25.00$. El impulso podría extenderse aún más hacia la zona de 25.30$-25.40$ en camino al nivel redondo de 26.00$ y el máximo anual, alrededor de la región de 26.10$-26.15$.

Plata gráfico diario

Plata niveles técnicos adicionales

El Ministro de Economía británico, Jeremy Hunt, ha dicho el miércoles que "no hay nada automático para bajar la inflación".

Comentarios adicionales

"Apoyamos al Banco de Inglaterra al 150%".

"Estoy de acuerdo con la gente que está preocupada por los impuestos altos".

"Tenemos que bajar los impuestos".

"La prioridad absoluta tiene que ser bajar la inflación".

"No estamos en condiciones de saber si tendremos margen para bajar los impuestos antes de las elecciones".

"Siempre seremos pragmáticos en materia de inmigración".

"Creo que llegaremos a un punto en el que por defecto se trabajará desde la oficina a menos que haya una buena razón, excepto en ciertos sectores".

Los economistas de Commerzbank siguen esperando un sólido comportamiento del EUR/USD este año.

El BCE se resistirá a bajar las tasas el año que viene

"50 puntos básicos más o menos, como hemos subrayado a menudo, importan menos para el Euro que las perspectivas fundamentales de la política monetaria".

"Nuestros observadores del BCE siguen esperando que el BCE se resista a los recortes de tasas el próximo año. Mientras esto sea así, y mientras la Fed recorte, nos sigue pareciendo plausible apostar por niveles del EUR/USD bien soportados hacia finales de año."

- El USD/JPY gana terreno por quinto día consecutivo y alcanza máximos de dos semanas el miércoles.

- Las expectativas de línea dura en torno a la Fed impulsan al Dólar a un máximo de casi dos meses y beneficia al par.

- El trasfondo fundamental favorece a los alcistas y apoya las perspectivas de una mayor apreciación.

El par USD/JPY se mueve al alza por quinto día consecutivo el miércoles y alcanza máximos de más de dos semanas durante las primeras horas de la sesión europea. El par actualmente cotiza alrededor del nivel de 137.00, mientras los alcistas ahora esperan un movimiento más allá de la media móvil simple (SMA) de 200 días antes de abrir nuevas posiciones.

El Dólar estadounidense (USD) sigue recibiendo soporte de los recientes comentarios de línea dura de varios funcionarios de la Reserva Federal (Fed) y sube a un máximo de casi dos meses, lo que a su vez se considera un factor clave que actúa como un viento de cola para el par USD/JPY. La presidenta de la Fed de Cleveland, Loretta Mester, declaró el martes que las tasas de interés no se encuentran en un nivel suficientemente restrictivo y que el banco central aún no está en el punto de mantener las tasas. Esto, a su vez, reafirma las expectativas del mercado de que el banco central estadounidense mantendrá los tipos de interés más altos durante más tiempo y proporciona un buen impulso al Dólar.

El Yen japonés (JPY), por su parte, se ve lastrado por la postura más moderada adoptada por el Banco de Japón (BoJ). Vale la pena recordar que el gobernador del BoJ, Kazuo Ueda, dijo la semana pasada que era demasiado pronto para discutir planes específicos para una salida del programa de estímulo masivo. Esto, junto con un modesto repunte en los futuros de las acciones estadounidenses, pesa sobre el Yen japonés (JPY) de refugio seguro y sigue siendo un soporte para el movimiento positivo actual del par USD/JPY. Dicho esto, una modesta caída de los rendimientos de los bonos del Tesoro estadounidense podría frenar a los alcistas a la hora de abrir posiciones agresivas.

Sin embargo, el trasfondo fundamental antes mencionado sugiere que el camino de menor resistencia para el par USD/JPY es al alza. Por lo tanto, un posterior fortalecimiento hacia la prueba del máximo mensual, cerca de la región de 137.75-137.80, parece una clara posibilidad. Unas compras de continuación por encima del máximo anual, en torno a la zona de 137.90 tocada en marzo, señalarán una nueva ruptura alcista y allanarán el camino para un nuevo movimiento de apreciación. Los operadores esperan que los datos del mercado inmobiliario estadounidense (permisos de construcción y viviendas iniciadas) den un nuevo impulso.

USD/JPY niveles técnicos a vigilar

Esto es lo que debe saber para operar hoy miércoles 17 de mayo:

Continúa la inestabilidad en los mercados financieros a mediados de semana, a pesar del renovado optimismo sobre un acuerdo sobre el límite de deuda en Estados Unidos. El Índice del Dólar se mantiene cómodamente por encima de 102.50, mientras que el rendimiento de los bonos del Tesoro estadounidense a 10 años fluctúa por encima del 3.5%. Eurostat publicará las revisiones de los datos de inflación de abril. Más tarde, en la agenda económica de EE.UU. se publicarán los datos de abril sobre las viviendas iniciadas y los permisos de construcción.

Reuters informó a última hora del martes de que la reunión entre el presidente de EE.UU., Joe Biden, el republicano Kevin McCarthy y otros líderes del Congreso sobre el techo de deuda terminó con una nota optimista. A la salida de la reunión, McCarthy dijo a los periodistas que era posible llegar a un acuerdo a finales de semana. A primera hora del miércoles, los futuros de los índices bursátiles estadounidenses cotizan mixtos, reflejando la cautela de los mercados. Mientras tanto, la Oficina del Censo estadounidense informó de que las ventas minoristas en Estados Unidos aumentaron un 0.4% en abril, hasta 686.100 millones de dólares. Esta cifra es posterior al descenso del 0.7% (revisado desde el -0.6%) registrado en marzo y se sitúa por debajo de las expectativas del mercado de un aumento del 0.7%.

El EUR/USD subió por encima de 1.0900 el martes, pero no logró cobrar un mayor impulso de recuperación. El par cotiza en un canal muy estrecho ligeramente por encima de 1.0850 a primera hora del miércoles. Los participantes del mercado prestarán mucha atención a los comentarios de los funcionarios del Banco Central Europeo (BCE), que desde principios de semana han venido realizando comentarios contradictorios sobre las perspectivas de la política monetaria.

El GBP/USD cerró en territorio negativo por debajo de 1.2500 el martes. El par se mantiene a la baja en la mañana europea y continúa presionando a la baja hacia 1.2450. El gobernador del Banco de Inglaterra, Andrew Bailey, pronunciará un discurso en la Conferencia Anual Global de las Cámaras de Comercio Británicas a las 09.50 GMT.

Los datos de Japón mostraron a primera hora del día que el Producto Interior Bruto se expandió a una tasa anualizada del 1.6% en el primer trimestre. Esta lectura siguió al crecimiento del 0.1% registrado en el trimestre anterior y se situó muy por encima de las expectativas del mercado del 0.7%. El USD/JPY cobró impulso alcista durante las horas de comercio asiático y se lo vio por última vez cotizando en su nivel más alto en dos semanas, cerca de 136.80.

El USD/CAD cayó hacia 1.3400 después de que Statistics Canada informara el martes de que el Índice de Precios al Consumo anual subió un 4.4% en abril, frente a la previsión del 4.1% del mercado. Sin embargo, con el retroceso de los precios del petróleo crudo pesando sobre el Dólar canadiense, sensible a las materias primas, el par recuperó su tracción y subió por encima de 1.3500 a primera hora del miércoles.

El precio del Oro rompió por debajo de los 2.000$ y tocó su nivel más bajo desde principios de mayo, en los 1.985$, a última hora del martes, presionado por el aumento de los rendimientos de los bonos del Tesoro estadounidense. El XAU/USD se mantiene relativamente tranquilo en torno a los 1.990$ el miércoles.

Tras el modesto rebote del lunes, el Bitcoin no logró hacer un movimiento decisivo en ninguna dirección el martes. BTC/USD fluctúa en un canal estrecho cerca de los 27.000$ en la mañana europea. Ethereum logró registrar pequeñas ganancias por tercer día consecutivo el martes. ETH/USD parece haberse estabilizado ligeramente por encima de los 1800$ a mediados de semana.