- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- Los operadores del USD/CAD esperan la apertura de la próxima semana para decidir el sesgo direccional.

- Los alcistas están en el mercado y corrigiendo el sesgo bajista.

El USD/CAD ha hecho su movimiento al alza según lo previsto y los alcistas están en la escala de Fibonacci como lo ilustrará lo siguiente. Sin embargo, en un futuro próximo podría producirse una continuación bajista:

USD/CAD gráfico diario, análisis previo

El mercado es bajista y se dirige hacia un desequilibrio de precios entre los mínimos actuales y cerca de 1.3050 a la baja. Sin embargo, se afirma que podría producirse una corrección mientras tanto, aunque sigue siendo bajista mientras se encuentra al frente de la línea de tendencia bajista:

Haciendo zoom, podríamos ver un vacío de precios en el camino hacia la resistencia de la línea de tendencia y un desequilibrio de compras entre los 1.3180 y los 1.3205. Un movimiento al alza para mitigar el desequilibrio de precios se habría alineado con la reversión a la media del 50% del impulso bajista diario.

Actualización del USD/CAD

Como se muestra, el precio repuntó en el desequilibrio y se disparó para probar los 1.3220. A partir de aquí, podría producirse una continuación bajista, pero los alcistas siguen al mando en esta coyuntura y mucho dependerá del saldo de apertura de la próxima semana. La subida sigue siendo vulnerable hacia la resistencia de la línea de tendencia.

- Los osos del EUR/USD podrían estar a punto de mover ficha.

- Los alcistas apuntan a una compresión de cortos en caso de que los osos no aguanten en la resistencia.

El EUR/USD es un mercado a la baja en la parte trasera de la recuperación de junio, ya que rompe la estructura en el marco de tiempo horario a la baja, abriendo el riesgo de una corrección más profunda para los próximos días.

El siguiente análisis ilustra las perspectivas de un movimiento para romper 1.0850 y apuntar a 1.08 y 1.0770 por debajo de ella.

Gráfico de 1 hora

La cotización ha corregido la venta masiva y los alcistas se desgastan en un nivel de reversión a la media del 50%. Sin embargo, los osos tienen que aparecer con fuerza en esta coyuntura y, si lo hacen, habrá perspectivas de una ruptura por debajo de los mínimos anteriores como ruptura de la estructura para abrir el riesgo hacia 1.0800 y más abajo.

Por otro lado, habrá perspectivas de un movimiento de vuelta para llenar el desequilibrio entre 1.0920 y 1.09025 que aún queda tras la venta masiva del viernes si los osos no se comprometen en este punto de inflexión:

- El par GBP/USD cae en torno a 1.2700, ya que la inesperada subida de tasas de 50 puntos básicos del Banco de Inglaterra y la ralentización de la actividad empresarial mundial desatan los temores de recesión en el Reino Unido.

- El PMI manufacturero mundial de S&P de EE.UU. cae hasta 46.3 puntos, lo que hace temer un posible "aterrizaje forzoso" a pesar de los resultados económicos estables en medio de subidas de tasas.

- Aumentan los temores de recesión en el Reino Unido con la disminución de la confianza del consumidor y una posible subida de tipos de interés del 6% por parte del BoE.

El par GBP/USD amplió sus pérdidas a última hora de la sesión neoyorquina, cayendo alrededor de un 0.30% hasta situarse en torno a 1.2700, en medio de los crecientes temores de recesión en el Reino Unido, ya que los datos mostraron una desaceleración de la actividad empresarial. Esto, junto con una agresiva subida de tipos de 50 puntos básicos por parte del Banco de Inglaterra (BoE) como respuesta a la obstinada inflación, pesó sobre la Libra esterlina (GBP). En el momento de escribir estas líneas, el par GBP/USD opera en 1.2709.

Persiste el sentimiento bajista, ya que la agresiva subida de tasas del Banco de Inglaterra agita las preocupaciones económicas

Wall Street terminará la semana con pérdidas. La aversión al riesgo afloró cuando las lecturas de la actividad empresarial en Europa y Estados Unidos (EE.UU.), aunque se mantuvieron en territorio expansivo, se ralentizaron, espoleando los temores recesivos. El PMI manufacturero mundial de S&P de EE.UU. cayó a 46.3, por debajo de los datos del mes anterior, mientras que el PMI de servicios y el PMI compuesto aumentaron en 54.1 y 53, pero ambas cifras se situaron por debajo de las previsiones.

Chris Williamson, Economista Jefe de S&P Global Market Intelligence, comentó: "La tasa general de expansión de la actividad empresarial en EE.UU. se mantuvo robusta en junio, en consonancia con el aumento del PIB a una tasa del 1.7%, lo que sitúa el crecimiento del segundo trimestre en torno al 2%".

Hay que decir que hasta ahora la economía estadounidense se ha comportado bien en medio de 500 puntos básicos (pb) de subidas de tasas, como muestran los datos de crecimiento, vivienda y mercado laboral. Sin embargo, el deterioro de la actividad empresarial podría poner en juego un posible "aterrizaje forzoso", ya que el presidente de la Reserva Federal (Fed) , Jerome Powell, subrayó la necesidad de un par de subidas de los tipos de interés.

El Índice del dólar (DXY), que mide el valor del Dólar frente a sus homólogos, avanzó un 0.50% y se sitúa en 102.909. Los rendimientos de los bonos del Tesoro estadounidense siguieron cayendo, limitando la caída del GBP/USD por encima de 1.2700.

En el Reino Unido, la subida de tasas de 50 puntos básicos del Banco de Inglaterra sorprendió a los inversores. , mientras que los participantes del mercado muestran que las tasas en el Reino Unido podrían subir hasta un 6%. Aunque una subida de los tipos de interés suele impulsar la divisa del país, los temores de recesión provocaron una reacción diferente.

En cuanto a los datos, la Confianza del consumidor se deterioró y los PMI de S&P Global/CIPS se expandieron más lentamente, excepto el de Manufactura. En el lado positivo, las ventas minoristas británicas subieron sorprendentemente en mayo, impulsadas por un día festivo extra. Sin embargo, también sugirió que la mayoría de los consumidores lidian con la alta inflación mientras reducen su poder adquisitivo.

GBP/USD Niveles técnicos

- El par GBP/JPY cotizó en el rango 181.26 - 182.81, a punto de cerrar su sexta subida semanal consecutiva.

- La Libra esterlina pareció cobrar impulso gracias a la decisión de línea dura del Banco de Inglaterra del jueves, a pesar de la debilidad de los PMI.

- Las cifras de la inflación japonesa, débiles, presionaron aún más al Yen.

El viernes, el par GBP/JPY siguió empujando al cruce hacia nuevos máximos en 182.80 tras encontrar soporte en la zona de 181.25. En este sentido, la Libra esterlina siguió ganando terreno tras la sorpresa del jueves del Banco de Inglaterra (BoE), que se mostró halcón y subió las tasas en 50 puntos básicos, y se mantuvo a pesar de los débiles PMIs británicos de junio.

La Libra esterlina mantiene el impulso del Banco de Inglaterra

Los PMI británicos fueron débiles: S&P Global mostró que el PMI de manufacturas del Reino Unido de mayo cayó a 46.2 frente a los 46.8 esperados, mientras que el PMI de servicios se mantuvo en territorio de expansión, situándose en 53.7 pero por debajo de los 54.8 esperados.

A pesar de la debilidad de los datos económicos, la libra mantuvo el impulso adquirido el jueves tras la sorprendente subida de 50 puntos básicos del Banco de Inglaterra. En este sentido, el comunicado insinuó más subidas de tasas, confirmando que el banco hará "lo necesario" para curvar la inflación hasta el 2%. En relación con los PMI, el Banco confirmó que espera que el PIB británico se estabilice en el segundo trimestre. Sin embargo, el Gobernador Andrew Bailey, en la rueda de prensa, hizo más hincapié en las presiones inflacionistas al afirmar que "siguen siendo demasiado elevadas y tenemos que hacerles frente".

Por otra parte, las débiles cifras de inflación en Japón están añadiendo presión sobre el yen. El Índice de Precios al Consumo y la Inflación subyacente de mayo fueron inferiores a lo previsto, lo que sugiere que el Banco de Japón mantendrá su postura moderada. De cara al futuro, los inversores prestarán especial atención a los discursos de los gobernadores Ueda, del BOJ, y Christine Lagarde, del BCE, el próximo miércoles en el Foro del BCE en Sintra.

GBP/JPY Niveles a vigilar

Según los gráficos semanales y diarios, el GBP/JPY mantiene una perspectiva alcista a corto plazo. En este último, la perspectiva positiva es más clara ya que los inversores sumaron su sexta suba semanal, mientras que en el gráfico diario, los indicadores pierden algo de fuerza.

Resistencia próxima para GBP/JPY se ve en la zona en el nivel de 183.00, seguido por la zona de 183.50 y la zona de 184.00. Por otro lado, el mínimo diario en el nivel de 181.20 sigue siendo el soporte más cercano para el cruce, que si se rompe, pondrá en juego la zona de 180.00 y el nivel de 179.00.

GBP/JPY Gráfico diario

-638231443410371728.png)

El Dólar inició una recuperación gracias a la aversión al riesgo que podría continuar a principios de la última semana de junio y del segundo trimestre. Se seguirán de cerca los datos de inflación de Estados Unidos, la Eurozona, Australia y Canadá. Además, los mercados escucharán a los responsables de los bancos centrales que intervendrán en el Foro del BCE.

Esto es lo que hay que saber para la semana que viene:

En Estados Unidos, el informe clave de la semana que viene será el Gasto en Consumo Personal Básico (PCE) del viernes. Se espera que el PCE subyacente registre un aumento del 0.4% en mayo, y que la tasa anual se mantenga en el 4.7%. Además, se publicarán datos sobre el gasto personal y los ingresos. El dato del PIB del jueves es una actualización y podría ser ignorado por los participantes del mercado. Las peticiones de subsidio de desempleo ofrecerán nuevas pistas sobre el mercado laboral.

Será una semana ajetreada para Canadá que marcará las expectativas del Banco de Canadá. El martes se publicará el Índice de Precios al Consumo de mayo, y se espera un descenso de la tasa anual del 4.4% al 3.4%. El viernes se publicarán el PIB de abril y las encuestas de perspectivas empresariales del BOC.

Analistas de NBF:

En Canadá, un ligero descenso de los precios de la gasolina, unido a una mayor moderación en el segmento de la alimentación, podría haberse traducido en un aumento del 0.3% del índice de precios al consumo en mayo (antes del ajuste estacional). Si estamos en lo cierto, la tasa de inflación a 12 meses debería bajar del 4.4% a un mínimo de dos años del 3.2%. Las medidas básicas preferidas por el Banco de Canadá también deberían disminuir.

En la zona euro, los datos de inflación serán los protagonistas. Alemania informará el jueves y la zona euro el viernes. Se espera que la tasa anual del IPC armonizado básico de la zona euro descienda del 6.1% al 5.5%.

El Banco Central Europeo (BCE) celebrará su Foro anual sobre Banca Central, que dará comienzo el lunes. En el panel de clausura del miércoles participarán Lagarde, del Banco Central Europeo, Bailey, del Banco de Inglaterra, Powell, de la Reserva Federal, y Ueda, del Banco de Japón. También intervendrán otros muchos responsables de bancos centrales.

En China, el viernes se publicarán los PMI de la Oficina Nacional de Estadísticas, que podrían mostrar una mayor ralentización. En línea con la tendencia mundial, se espera que el sector de la manufactura se mantenga en contracción, y que el sector servicios se ralentice, pero manteniéndose por encima de 50.

En Australia, el Índice de Precios al Consumo de mayo, que se publicará el miércoles, será fundamental para el Banco de la Reserva de Australia (RBA). Se espera que el índice general anual muestre una fuerte caída del 6.8% a alrededor del 6.0%. El jueves se publicarán las ventas minoristas.

Analistas de TD Securities:

El notable descenso de los precios de la gasolina contribuirá a la caída del IPC de mayo, mientras que los precios del ocio podrían retroceder tras las vacaciones de Semana Santa. Teniendo en cuenta un mercado laboral al rojo vivo y el mensaje cada vez más duro del RBA sobre la inflación, creemos que tiene sentido aplicar otros 25 puntos básicos en la reunión de julio, ya que el dato de inflación mensual sigue estando muy por encima del objetivo de inflación del RBA.

El Índice del Dólar terminó la semana al alza tras subir durante el jueves y el viernes por la aversión al riesgo y también apoyado por los comentarios de Powell de la Fed sobre más subidas de tasas. El DXY rebotó desde mínimos mensuales hacia 103.00.

El Yen japonés reanudó la tendencia bajista, ya que no se observó ningún cambio de postura por parte del Banco de Japón, lo que amplió la divergencia monetaria con respecto a otros bancos centrales. El USD/JPY saltó el viernes a máximos mensuales acercándose a 144.00. El EUR/JPY superó los 156.00 y el GBP/JPY sobrepasó los 182.00, alcanzando sus niveles más altos desde 2008 y 2015, respectivamente.

El par GBP/USD no se benefició de la subida de tasas del Banco de Inglaterra en medio de las preocupaciones sobre las perspectivas económicas del Reino Unido. El par retrocedió desde máximos mensuales, encontrando soporte en torno a 1.2700.

El EUR/USD fue rechazado por encima de 1.1000 y cayó por debajo de 1.0900. El último impulso a la baja tuvo lugar el viernes, después de que los índices PMI de la Eurozona fueran más débiles de lo esperado.

Las materias primas cayeron durante la semana y lastraron las divisas de las Antípodas. La Plata perdió más de un 7% y el Oro un 2%. El Dólar australiano fue una de las divisas con peor comportamiento de la semana.

El par AUD/USD sufrió la peor caída semanal en lo que va de año, con un retroceso de casi el 3%, terminando por debajo de 0.6700 y regresando por debajo de la media móvil simple de 20 semanas. El NZD/USD puso fin a una racha positiva de tres semanas con una caída del 1.5%, cerrando en torno a 0.6150. El Dólar canadiense obtuvo mejores resultados, y el USD/CAD cerró la semana ligeramente a la baja, cerca de 1.3200, el cierre semanal más bajo desde septiembre de 2022.

El peor parado fue la Lira turca, incapaz de beneficiarse del giro del Banco Central de la República de Turquía al subir bruscamente las tasas de interés. El par USD/TRY alcanzó nuevos máximos históricos por encima de 25.00 y terminó la semana con una subida del 6.5%.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El USD/JPY alcanzó su nivel más alto desde noviembre de 2022, acercándose a 144.00.

- El PMI manufacturero estadounidense de junio cayó a mínimos de cinco meses.

- El sentimiento negativo de los mercados y las débiles cifras de la inflación japonesa pesan sobre el Yen.

El par USD/JPY alcanzó máximos de varios meses y alcanzó su nivel más alto desde noviembre de 2022, acercándose a 143.90. Este salto significativo se produjo tras la publicación del PMI manufacturero estadounidense de junio, que se desplomó a mínimos de cinco meses y alimentó un sentimiento negativo en los mercados. Esto, sumado a las decepcionantes cifras de inflación japonesas, ejerció una presión bajista sobre el Yen. El par cerrará la semana con una subida superior al 1.25%, y es la segunda semana consecutiva que sube.

Caen los rendimientos de los bonos y de las acciones de EE.UU. tras los PMI de EE.UU.

Según un reciente informe de S&P Global, los PMI estadounidenses de junio arrojaron resultados dispares. El PMI de manufactura cayó a su nivel más bajo en cinco meses (46.3), por debajo de las expectativas de 48.3 puntos. Como dato positivo, el PMI de servicios superó ligeramente las expectativas del mercado, registrando un 54.1 frente al 54 previsto. Por otra parte, el PMI compuesto mundial se situó por debajo de las previsiones, en 53 puntos, en lugar de los 54.4 previstos.

En consecuencia, se cultivó un sentimiento de aversión al riesgo en los mercados, lo que provocó un descenso del rendimiento de los bonos estadounidenses y un impacto negativo en los principales índices de Wall Street, lo que benefició al Dólar. El rendimiento de los bonos a 10 años bajó al 3.75%, mientras que el rendimiento a 2 años cayó al 4,70%, y el rendimiento a 5 años alcanzó el 4%. El índice SP500 (SPX) experimentó una pérdida del 0.6%, el Dow Jones Industrial Average (DJI) bajó un 0.51%, y el Nasdaq Composite (NDX) sufrió un descenso del 0.92%.

Por el lado japonés, las débiles cifras de inflación informadas durante los primeros compases de la sesión asiática parecen estar ejerciendo una presión adicional sobre el yen. En este sentido, el índice de precios al consumo nacional cayó al 3.2% interanual frente al 4.1% esperado, mientras que la Inflación subyacente, excluidos los precios de los alimentos y la energía, descendió al 4.3% en el mismo periodo frente al 4.4% previsto. Mientras que el Banco de Japón (BOJ) mantendrá una política monetaria ultra moderada, la única esperanza para el yen es ahora la intervención del gobierno y del BoJ con el fin de reforzar la moneda japonesa.

Niveles técnicos

Según el gráfico diario, el USD/JPY mantiene una perspectiva (muy) alcista a corto plazo, ya que el índice de fuerza relativa (RSI) y la divergencia de convergencia de la media móvil (MACD) sugieren que los compradores tienen el control, pero siguen mostrando condiciones de sobrecompra. Además, las medias móviles simples (SMA) de 100 y 200 días están a punto de realizar un cruce alcista, lo que da una idea más clara de las perspectivas positivas del par.

Al alza, el nivel psicológico clave 145.00 es clave para que el USD/JPY siga avanzando. Si se supera, el precio podría ver un movimiento más pronunciado hacia la zona de 145.70 y la zona de 146.50. Por otro lado, el mínimo diario en 142.70 actúa como un nivel de soporte clave para el par. Si se rompe, podrían entrar en juego la zona de 141.60 y la zona de 141.20.

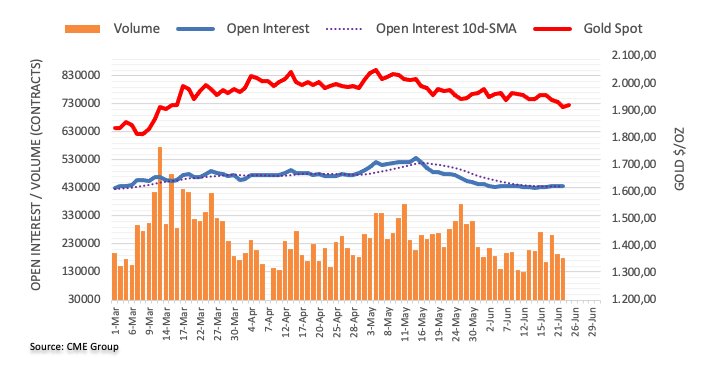

- El Oro se recupera y sube un 0.69%, hasta 1.926,30$, en medio de los temores de recesión mundial y la caída del rendimiento de los bonos estadounidenses.

- La ralentización de la actividad empresarial y manufacturera en todo el mundo aviva la inquietud de los inversores e impulsa la búsqueda de activos seguros.

- Los participantes del mercado se centran en los discursos de la Fed para conocer las previsiones de subida de tasas; las probabilidades actuales son del 74.4% para una subida de 25 puntos básicos en julio.

El precio del Oro recupera terreno tras caer a mínimos de tres meses en 1.910,26$ durante la noche, mientras que el rendimiento de los bonos estadounidenses retrocede tras marcar máximos semanales, impulsado por el endurecimiento de los bancos centrales. Los datos mundiales revelaron la desaceleración económica, desatando temores de recesión. El XAU/USD cotiza a 1.926,30$, con una ganancia del 0.69%.

XAU/USD avanza mientras los inversores buscan refugio en medio del deterioro de la actividad empresarial y manufacturera en todo el mundo

El sentimiento de los inversores se agrió, como lo demuestran las pérdidas en las acciones mundiales. Los datos facilitados en todo el mundo, pero especialmente en Estados Unidos (EE.UU.), mostraron que la actividad empresarial y manufacturera se está deteriorando, tal y como informaron los PMI manufactureros, de servicios y compuestos mundiales de S&P de junio.

En Estados Unidos, el PMI de Manufactura se situó en 46.3, por debajo de las estimaciones de 48.6 y de la lectura del mes anterior de 48.4, mientras que el de Servicios se situó en 54.1, superando las previsiones, pero por debajo del 54,9 de mayo. Por tanto, el PMI compuesto se desaceleró de 54.3 a 53 en junio, la lectura más lenta desde marzo.

Sobre estos datos, el economista jefe de S&P Global Market Intelligence, Chris Williamson, declaró: "La tasa general de expansión de la actividad empresarial en EE.UU. siguió siendo sólida en junio, en consonancia con el aumento del PIB a una tasa del 1.7%, lo que sitúa el crecimiento del segundo trimestre en torno al 2%".

El XAU/USD recibió un balón de oxígeno gracias a la caída de los rendimientos reales estadounidenses, que pasaron del 1.58% del jueves al 1.508% en el momento de escribir estas líneas. Los rendimientos reales representan la diferencia entre la tasa de inflación y los tipos de interés. No obstante, los operadores del XAU/USD deberían centrarse en las declaraciones de la Fed, que se ha mantenido más de línea agresiva que antes de la reunión de junio del FOMC.

La presidenta de la Fed de San Francisco, Mary Daly, cruzó los cables comentando que es partidaria de dos subidas más de tasas y que los riesgos de infra/sobreajuste se han equilibrado.

Como muestra la herramienta FedWatch de CME, los futuros del mercado monetario sitúan las probabilidades en un 74.4% para una subida de tipos de 25 puntos básicos en julio, pero los operadores no esperan que la Fed eleve las tasas más allá del umbral del 5.25%-5.50%.

Mientras tanto, la inversión de la curva de rendimiento de los bonos estadounidenses 2 años - 10 años cayó hasta diez puntos básicos, señal de que los participantes del mercado están valorando una recesión en Estados Unidos. Esto frenó el sentimiento del mercado en Wall Street, ya que los tres principales índices bursátiles estadounidenses cayeron entre un 0.64% y un 1.13%.

Análisis del precio del XAU/USD: Perspectiva técnica

Dado el trasfondo fundamental, el par XAU/USD se mantendría neutral a la baja, con compradores y vendedores estrictamente centrados en el mínimo oscilante del 15 de junio en 1.925,06$. Un cierre diario por debajo de este último sería alentado por los vendedores, ya que estarían atentos a una prueba de 1.900$. Una vez superada, se abriría la puerta a la media móvil exponencial (EMA) de 200 días en 1.895,16$. Por el contrario, si los compradores recuperan el nivel antes mencionado, los precios del XAU/USD se mantendrán dentro del rango de 1.925$-1.950$.

- El precio de la Plata registra una leve subida del 0.50%, pero no logra recuperar el mínimo diario del 26 de mayo, lo que se traduce en una perspectiva bajista.

- Análisis Técnico muestra soporte en el mínimo diario del 21 de marzo en 22.14$; la ruptura de este nivel podría provocar una caída por debajo de 22.00$.

- Resistencia potencial en el mínimo del 26 de mayo en 22.68$, con la EMA de 200 días en 22.94$ y 23.00$ como próximos retos.

El precio de la Plata se mantiene firme en la sesión, pero no pudo recuperar el mínimo diario del 26 de mayo; el soporte anterior se convirtió en resistencia y también por debajo de la media móvil exponencial (EMA) de 200 días. Por lo tanto, el XAG/USD se volvió bajista desde una perspectiva técnica. El XAG/USD cotiza a 22.32$, una ganancia de 0.50%.

Análisis del precio del XAG/USD: Perspectiva técnica

Plata está sesgada a la baja, pero debe romper el soporte en el mínimo diario del 21 de marzo de 22.14$ en su camino hacia la caída por debajo de 22.00$. A pesar de que el XAG/USD cayó a un nuevo máximo de tres meses, animado por los vendedores, el XAG/USD podría seguir operando lateralmente, dentro de la zona de 22.10$/22.69$ sin un catalizador.

Si el XAG/USD cae por debajo de 22.00$, el siguiente soporte se situará en el mínimo del 16 de marzo en los 21.46$, antes de exponer la figura de 21.00$ y el mínimo diario del 28 de noviembre en 20.87$. Por otro lado, el XAG/USD se mantiene por encima de 22.00$. La siguiente resistencia sería el mínimo del 26 de mayo en 22.68$, seguido de la EMA de 200 días en 22.94$ antes de desafiar los 23.00$.

Desde el punto de vista de los osciladores, el índice de fuerza relativa (RSI) muestra señales bajistas, mientras que la tasa de cambio de tres días (RoC) retrata a los vendedores perdiendo algo de impulso, pero permaneciendo a cargo.

Acción del precio del XAG/USD - Gráfico diario

- El par USD/MXN sube un 0.13%, hasta 17.1880, ante el temor a una recesión mundial y la estabilidad de las tasas de Banxico.

- Los índices PMI indican una ralentización de la expansión empresarial en Europa y EE.UU., lo que impulsa la aversión al riesgo.

- Banxico mantiene una tasa del 11.25%, señal de una prolongación de los tipos altos debido a la ralentización de la inflación.

El USD/MXN se aferra a sus ganancias después de que la decisión del Banco de México (Banxico) de mantener las tasas sin cambios en 11.25% no impulsara al USD/MXN hacia la EMA de 20 días e imprimiera un máximo semanal de 17.2644. Desde entonces, el USD/MXN retrocedió, pero sigue subiendo un 0.13% en el día en medio de la aversión al riesgo. En el momento de redactar este informe, el USD/MXN opera en 17.1880.

La aversión al riesgo domina mientras la actividad empresarial se ralentiza en todo el mundo; el USD/MXN se mantiene firme.

Las acciones estadounidenses cotizan con pérdidas, ya que el sentimiento de los participantes del mercado se ha agriado. Los temores a una recesión mundial se reavivaron tras la publicación de los datos de actividad empresarial en Europa y EE.UU., en los que los índices PMI se mantuvieron en terreno expansivo pero continuaron ralentizándose.

Los datos de Estados Unidos (EE.UU.) mostraron que el PMI manufacturero mundial de S&P siguió cayendo, situándose en 46.3, por debajo del 48.4 de mayo, mientras que el de servicios se situó en 54.1, por encima de las previsiones, pero por debajo de los datos del mes anterior. De ahí que el índice compuesto se ralentizara hasta 53 desde los 54.3 de mayo.

Sobre estos datos, el economista jefe de S&P Global Market Intelligence, Chris Williamson, declaró: "La tasa general de expansión de la actividad empresarial en EE.UU. siguió siendo sólida en junio, en consonancia con el aumento del PIB a una tasa del 1.7%, lo que sitúa el crecimiento del segundo trimestre en torno al 2%".

Mientras tanto, el Índice del Dólar, que mide el valor del dólar frente a una cesta de seis divisas, subió un 0.54%, situándose en 102.944, al encontrar una oferta en medio de la caída de los rendimientos de los bonos del Tesoro estadounidense.

Los futuros del mercado monetario muestran una probabilidad del 74.4% de una subida de tipos de 25 puntos básicos en julio, según los datos de CME FedWath Tool, pero los operadores no esperan que la Fed suba las tasas más allá del umbral del 5.25%-5.50%.

Al otro lado de la frontera, Banxico mantuvo los tipos sin cambios en el 11,25% el jueves, señalando que los mantendría altos "durante un periodo prolongado, ya que la inflación se ralentizó hasta el 5.18% en el primer semestre, por debajo de las estimaciones del 5.30%, según datos del INEGI.

Los analistas de Goldman Sachs esperaban que la banca mexicana mantuviera las tasas sin cambios y prevén un recorte de tasas hacia finales de 2023.

La presidenta de la Fed de San Francisco, Mary Daly, hizo declaraciones comentando que apoya dos subidas más de tasas y que los riesgos de infra/sobreajuste se han equilibrado.

Análisis del precio del USD/MXN: Perspectiva técnica

Desde una perspectiva técnica, el USD/MXN sigue sesgado a la baja, pero puede seguir consolidándose dentro de la zona de 17.00/17.30 a corto plazo, por debajo de la media móvil exponencial (EMA) de 20 días en 17.3070. si el USD/MXN rompe por encima de esa zona, podría subir hacia el mínimo de oscilación del 16 de mayo, y el soporte anterior convertido en resistencia en 17.4033, seguido de la EMA de 50 días en 17.5921. Por el contrario, si el USD/MXN se quiebra por debajo de 17.00, el siguiente soporte se encuentra en los mínimos de octubre de 2015 en 16.3267.

- En la sesión del viernes, el par AUD/USD perdió más de un 1% en puntos y está a punto de cerrar una caída semanal del 2.9%.

- El sentimiento negativo de los mercados tras los PMI mixtos de EE.UU. de junio pesa sobre el AUD.

- La bajada de los rendimientos de los bonos estadounidenses y las pérdidas registradas en Wall Street señalan una huida hacia la seguridad.

El viernes, el Dólar australiano se enfrentó a una fuerte presión vendedora y el par AUD/USD cayó a su nivel más bajo desde principios de junio, hacia la zona de 0.6660. En este sentido, los temores a una recesión económica mundial tras la debilidad de los PMI del Reino Unido y la Eurozona, seguidos de unos PMI de EE.UU. mixtos, favorecieron el ánimo de los mercados y, por tanto, beneficiaron al Dólar.

Los inversores evalúan los PMI preliminares de junio

El viernes, los PMIs indicaron resultados mixtos para los EE.UU. en el mes de junio, según el informe de S&P Global. El PMI manufacturero de junio cayó a su nivel más bajo en cinco meses, situándose en 46.3 puntos, sin alcanzar las expectativas de 48.3 puntos. En el lado positivo, el PMI de servicios se situó ligeramente por encima de las expectativas, en 54.1, frente a los 54 previstos por los mercados. Por otra parte, el PMI compuesto global cayó a 53 frente a los 54.4 esperados.

En un entorno de mercado negativo, el rendimiento de los bonos a 10 años bajó hasta el 3.70%, mientras que el de los bonos a 2 años cayó hasta el 4.70% y el de los bonos a 5 años hasta el 4%, respectivamente. Además, el índice SP500 (SPX) registra pérdidas del 0.6%, el Dow Jones Industrial Average (DJI) un descenso del 0.51% y el Nasdaq Composite (NDX) una pérdida del 0.92%.

En cuanto a las próximas sesiones, la atención se centra ahora en los datos de la semana que viene sobre el gasto en Consumo Personal Básico (PCE) y el Producto Interior Bruto (PIB) de EE.UU., donde los inversores obtendrán una visión más clara de la actividad económica y la inflación para empezar a modelar sus expectativas de cara a la próxima reunión de la Fed en julio. En Australia, la atención se centrará en el índice de precios al consumo mensual de mayo.

Niveles técnicos

El AUD/USD mantiene una perspectiva bajista a corto plazo, según el gráfico diario. El índice de fuerza relativa (RSI) y la divergencia de media móvil (MACD) cayeron a territorio negativo, y por debajo de las medias móviles simples (SMA) de 20.100 y 200 días. Las perspectivas negativas también se observan en el gráfico semanal, donde el par se dispone a registrar el mayor descenso semanal desde marzo.

En caso de que el AUD/USD pierda más terreno en la zona de 0.6640, podrían entrar en juego la zona de 0.6620 y el nivel psicológico clave 0.6600. Por otro lado, las siguientes resistencias se sitúan en la SMA de 200 días en 0.6690, seguida de la SMA de 20 días en 0.670 y la SMA móvil simple de 100 días en 0.6712.

AUD/USD Gráfico diario

- El USD/TRY avanza hasta nuevos máximos históricos cerca de 25.70.

- Mercados escépticos ante la reciente subida de tasas del CBTR.

- La lira se desploma más de un 20%... sólo en junio.

Otro día, otro mínimo histórico de la divisa turca frente al Dólar estadounidense, esta vez enviando al USD/TRY a la zona de 25.70 el viernes.

USD/TRY sube a pesar del aumento de tasas del CBTR

El USD/TRY amplía aún más la subida mensual y supera la barrera de 25.00, ya que los inversores se mantienen muy escépticos después de que la subida de tasas del jueves por parte del Banco Central de Turquía (CBTR) no alcanzara las expectativas de los inversores.

De hecho, el CBTR subió la tasa de repo a una semana en 650 puntos básicos hasta el 15% el jueves (frente al consenso de un movimiento hasta el 20%) en lo que fue la primera subida de tasas desde el verano de 2021.

Según su comunicado, el objetivo del banco central era iniciar el proceso de endurecimiento monetario, establecer una trayectoria hacia una menor inflación, estabilizar las expectativas de inflación y gestionar el comportamiento de los precios. El CBTR reafirmó su compromiso con el objetivo de inflación del 5% y no descartó la posibilidad de aplicar medidas adicionales de endurecimiento monetario para alcanzar este objetivo.

En lo que va de junio, la Lira (TRY) ya se ha depreciado más de un 20%... y el mes aún no ha terminado...

Qué hay que tener en cuenta en torno a la TRY

El USD/TRY prolonga la recuperación gracias al persistente sesgo vendedor de la divisa turca.

Mientras tanto, se espera que los inversores sigan de cerca las próximas decisiones sobre política monetaria. Con el nombramiento de Mehmet Simsek y Hafize Gaye Erkan, ambos antiguos banqueros de Wall Street, para supervisar las finanzas del país, el Presidente R.T. Erdogan parece sugerir un posible alejamiento de la fuerte intervención estatal en favor de dejar que el mercado dicte el valor justo de la divisa.

Aunque sigue siendo incierto si la preferencia del Sr. Erdogan por combatir la inflación mediante tipos de interés más bajos permitirá que prospere el enfoque ortodoxo de la política monetaria de Simsek y Erkan, la noticia de su nombramiento ha sido acogida hasta ahora con gran escepticismo por los participantes del mercado.

Niveles técnicos

De momento, el par está ganando un 1.05% en 25.0662 y se enfrenta al siguiente obstáculo en 25.7273 (máximo histórico del 23 de junio) seguido de 26.00 (nivel redondo). A la baja, una ruptura por debajo de 20.6567 (SMA de 55 días) expondría a 19.8867 (SMA de 100 días) y, por último, a 19.2464 (SMA de 200 días).

- El Gas Natural sigue subiendo, ya que el calor aviva la demanda de gas para aire acondicionado.

- Los cierres de terminales de gas y las interrupciones en Noruega, principal productor europeo, siguen dando soporte a los precios.

- Los datos técnicos son mixtos, con recuperaciones a corto plazo dentro de una tendencia bajista a más largo plazo.

El precio del Gas Natural continúa su recuperación escalonada hasta el fin de semana. Esta materia prima se ve respaldada por un comienzo de verano más caluroso de lo habitual en la mayor parte de EE.UU. y Europa, que aviva la demanda de gas para el aire acondicionado, y por la persistente preocupación por el suministro noruego, que ha sustituido a Rusia como principal productor de la región.

El XNG/USD cotiza en 2.724$ MMBtu en el momento de escribir estas líneas, al inicio de la sesión estadounidense del viernes.

Noticias del Gas Natural y movimientos en los mercados

- Según Natural Gas World (NGW), el precio del Gas Natural está subiendo debido al aumento de la demanda de gas natural utilizado para el aire acondicionado, ya que gran parte de Occidente experimenta un clima más caluroso de lo habitual.

- La fragilidad del suministro noruego está elevando aún más los precios. La terminal de exportación de GNL de Hammerfest (Noruega) tuvo que cerrarse el 31 de mayo por una fuga, y las obras de mantenimiento de la planta de procesamiento de Nyhamna se adelantaron un mes. La planta de Kollsnes también ha sufrido problemas de suministro, según Oilprice.com.

- "El mercado europeo del gas -y, por extensión, el mundial- no está fuera de peligro en cuanto a la adecuación de la oferta a la demanda", declaró a CNN Tom Marzec-Manser, responsable de análisis de gas de ICIS.

- Sin embargo, los datos sugieren que la situación puede no ser del todo grave, ya que una primavera más suave de lo esperado ha permitido la acumulación de valores. Según los datos de Gas Infrastructure Europe (informados por la CNN), las instalaciones europeas de almacenamiento se mantienen en un nivel relativamente alto, con un 73% de reservas, muy por encima del 56% de media de los últimos cinco años en la misma época del año.

- Japón y Corea del Sur han registrado recientemente unos depósitos de Gas mucho mayores, lo que, unido a la preocupación por el crecimiento chino, sugiere que la demanda asiática podría no ser tan elevada como se esperaba.

- La Comisión de Operaciones a Futuro de Materias Primas (CFTC) publicará el viernes a las 20:30 GMT los datos que muestran el posicionamiento de los operadores en el mercado de futuros del gas natural de EE.UU., lo que puede dar una idea de la evolución futura de los precios. Si las posiciones comerciales han pasado a ser predominantemente largas o cortas, ello suele ser señal de un cambio de tendencia.

- El dólar estadounidense también influye en los precios del Gas Natural y podría verse influido por los datos estadounidenses que se publicarán el viernes, incluidos los PMI de manufactura y servicios globales de S&P, que se publicarán a las 13:45 GMT. Si se produce una caída como la de los PMI europeos y estadounidenses, que ya se han publicado, el Dólar podría retroceder, lo que impulsaría los precios del Gas Natural. Si los PMIs estadounidenses son relativamente positivos, entonces el dólar podría subir, pesando sobre los precios del Gas.

Análisis Técnico del Gas Natural: Escalada de recuperación dentro de una tendencia bajista más amplia

El precio del Gas Natural se encuentra en una tendencia bajista a largo plazo desde el giro a la baja en el máximo de 9.960$ MMBtu alcanzado en agosto de 2022. Dicho esto, el impulso bajista ha disminuido considerablemente desde febrero de 2023. Prueba de ello es la convergencia alcista del indicador de impulso índice de fuerza relativa (RSI) con el precio, a partir de mayo de 2023. La convergencia alcista se produce cuando el precio hace nuevos mínimos pero el RSI no logra copiarlos.

Sin embargo, el Gas Natural tendría que romper por encima del último máximo inferior de la tendencia bajista a largo plazo, en 3.079$ MMBtu, para indicar una reversión de la tendencia general.

Tal y como están las cosas, una ruptura por debajo de los mínimos del año hasta la fecha en 2.110$ MMBtu proporcionaría una señal de continuación de la tendencia bajista hasta un objetivo en 1.546$ MMBtu. Este objetivo es la extensión de Fibonacci del 61.8% de la extensión del rango de consolidación aproximadamente lateral que se ha estado desarrollando durante 2023.

-638231224627571247.png)

Gas natural: Gráfico semanal

En el gráfico diario, se observa que el precio se está moviendo más o menos lateralmente, aunque ahora ha roto por encima de la media móvil simple (SMA) de 50 y no de 100 días, lo que es una señal alcista a corto plazo.

-638231225147822054.png)

Gas natural: Gráfico Diario

En el gráfico de cuatro horas, el par vuelve a subir hacia los máximos del 20 de mayo en 2.779$.

-638231225640027531.png)

Gas natural: Gráfico de cuatro horas

Los alcistas siguen presionando y recuperando terreno tras la reciente caída desde los máximos del martes.

Es posible que la estructura desde el 20 de junio sea una corrección ABC. Si es así, el descenso inicial podría ser la pata "A" de un patrón ABC, con el rebote del miércoles como pata "B" y un eventual movimiento a la baja esperado cuando la onda "C" finalmente se despliegue.

Si la onda C se despliega, probablemente tendrá al menos una longitud del 61.8% del nivel Fibonacci de la onda A, lo que sugiere un posible objetivo final en los 2.500$.

Preguntas frecuentes sobre el Gas Natural

¿Qué factores fundamentales determinan el precio del Gas Natural?

La dinámica de la oferta y la demanda es un factor clave que influye en los precios del Gas Natural, y a su vez está influida por el crecimiento económico mundial, la actividad industrial, el crecimiento demográfico, los niveles de producción y las existencias. El clima influye en los precios del Gas Natural porque se utiliza más Gas durante los inviernos fríos y los veranos calurosos para calefacción y refrigeración. La competencia de otras fuentes de energía influye en los precios, ya que los consumidores pueden optar por fuentes más baratas. También influyen los acontecimientos geopolíticos, como la guerra de Ucrania. Las políticas gubernamentales relacionadas con la extracción, el transporte y las cuestiones medioambientales también influyen en los precios.

¿Cuáles son las principales publicaciones macroeconómicas que influyen en los Precios del Gas Natural?

La principal publicación económica que influye en los precios del Gas Natural es el boletín semanal de inventarios de la Administración de Información Energética (EIA), una agencia gubernamental estadounidense que elabora datos sobre el mercado del gas en Estados Unidos. El boletín de Gas de la EIA suele salir el jueves a las 14:30 GMT, un día después de que la EIA publique su boletín semanal de petróleo. Los datos económicos de los grandes consumidores de Gas Natural pueden influir en la oferta y la demanda, entre los que destacan China, Alemania y Japón. El gas natural se cotiza y comercia principalmente en dólares estadounidenses, por lo que las publicaciones económicas que afectan al Dólar estadounidense también son factores.

¿Cómo influye el Dólar en los precios del Gas Natural?

El dólar estadounidense es la moneda de reserva mundial y la mayoría de las materias primas, incluido el gas natural, se cotizan y comercian en los mercados internacionales en dólares estadounidenses. Por ello, el valor del dólar influye en el precio del Gas Natural, ya que si el dólar se fortalece, se necesitan menos dólares para comprar el mismo volumen de gas (el precio cae), y viceversa si el Dólar se fortalece.

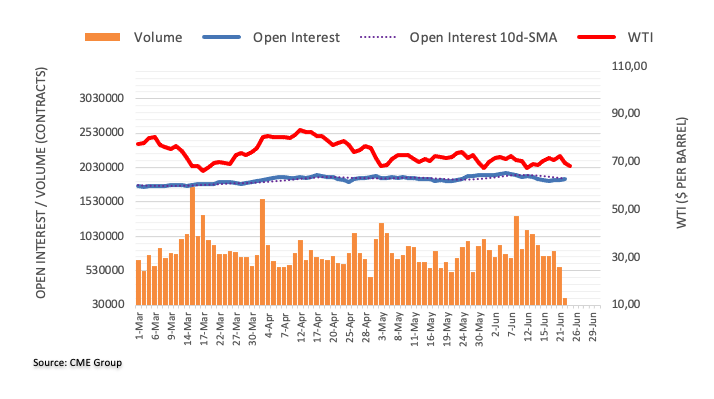

- El precio del petróleo ha marcado un nuevo mínimo de nueve días, situándose en 67.60$, en medio de unas sombrías previsiones económicas.

- En su lucha contra la inflación pertinaz, los bancos centrales agudizan sus medidas cuantitativas subiendo las tasas de interés.

- Los precios del petróleo se consolidan en un rango de 66.95$-74.70$ desde hace un mes y medio.

Los futuros del West Texas Intermediate (WTI) han vuelto a registrar un mínimo de nueve días, situándose en 67.60$, ya que los inversores esperan un nuevo descenso de la demanda mundial de petróleo debido a la continuación de la política restrictiva de los bancos centrales.

En su lucha contra la obstinada inflación, los bancos centrales están agudizando sus medidas cuantitativas con subidas de tipos de interés cuyas consecuencias están lastrando las perspectivas económicas mundiales.

El Índice del Dólar (DXY) se encuentra en fase de corrección tras registrar un máximo intradía en 103.17. El índice del Dólar ha caído hasta cerca de 102.80; sin embargo, el sesgo alcista sigue siendo sólido en medio de la aversión al riesgo.

El petróleo se está consolidando en un rango de 66.95$-74.70$ para un mes y medio en una escala diaria. El comportamiento más amplio del rango indica una pura contracción de la volatilidad, pero le sigue una ruptura del mismo. La media móvil exponencial (EMA) de 50 periodos en 72.20$ ha actuado como una dura barricada para los alcistas del petróleo.

El índice de fuerza relativa (RSI) (14) está a punto de entrar en el rango bajista de 20.00-40.00. De producirse, se activaría el impulso bajista.

Un movimiento bajista por debajo del mínimo del 31 de mayo en 67.12$ arrastrará al WTI hacia el soporte de 65.00$ seguido del soporte final en torno a 64.31$.

En un escenario alternativo, una sólida recuperación por encima del máximo del 24 de mayo en 74.70$ llevará al WTI hacia el máximo del 28 de abril en 76.84$. Una recuperación por encima de este último nivel expondría el precio del petróleo al máximo del 26 de abril en 77.86$.

Gráfico diario del WTI

-638231239538322521.png)

La presidenta del Banco de la Reserva Federal de San Francisco, Mary Daly, dijo a Reuters el viernes que dos subidas más de las tasas de interés este año sería una "proyección muy razonable".

Declaraciones destacadas

"Apoyé totalmente la decisión de no subir los tipos en junio".

"Los riesgos de un ajuste insuficiente frente a un endurecimiento excesivo están más o menos equilibrados".

"Los contactos comunitarios temen que la vivienda haya tocado fondo y los alquileres se estén acelerando".

"Los contactos de la banca están atentos a las carteras de préstamos, pero cuidadosos con los balances financieros".

"El endurecimiento del crédito hasta ahora es coherente con lo que se habría esperado sin las turbulencias bancarias de marzo".

"Seguimos atentos a la posibilidad de un endurecimiento adicional; es otra buena razón para ralentizar el ritmo de subida de tasas".

"La comunidad y los contactos empresariales ven la inflación y la escasez de mano de obra como grandes problemas".

"Tanto las expectativas de inflación como la frecuencia y magnitud de las variaciones de precios siguen una trayectoria descendente."

"Queremos trabajar con decisión y cuidado para restablecer la estabilidad de precios".

Reacción de los mercados

El Dólar mantiene su fortaleza tras estos comentarios y el Índice del Dólar sube un 0.4% en el día, situándose en 102.80.

El índice PMI manufacturero de S&P Global para Estados Unidos ha mostrado un retroceso de 2.1 puntos en junio, cayendo a 46.3 frente a los 48.4 de mayo, su nivel más bajo desde el pasado diciembre. La cifra ha decepcionado el consenso del mercado, que esperaba un leve aumento a 48.5. Este es el segundo mes consecutivo en que el indicador permanece en territorio de contracción tras el repunte visto en abril.

El PMI de servicios ha retrocedido ocho décimas, deslizándose a 54.1 desde los 54.9 del mes anterior, aunque mejora las previsiones del mercado que lo situaban en 54.

El PMI integrado o compuesto ha caído a 53 desde 54.3, decepcionando los 54.4 puntos estimados por el consenso.

Según el comunicado de S&P Global, las empresas estadounidenses señalaron una mayor expansión de la actividad comercial al final del segundo trimestre, aunque la tasa de crecimiento se desaceleró a un mínimo de tres meses. Los fabricantes informaron una nueva contracción en la producción, mientras que los proveedores de servicios vieron un repunte más lento, pero aún sólido. Mientras tanto, el crecimiento del empleo se hundió al nivel más lento desde enero. Aunque los salarios más altos aumentaron los costos de las empresas, la inflación de los precios de venta de bienes y servicios alcanzó un mínimo de 32 meses.

USD Reacción

El Índice del Dólar (DXY) ha rebotado algo más de 10 pips, pasando de la zona 102.75 a los alredores de 102.90, aún alejado de su máximo del día en 103.16, pero consolidando ganancias. Al momento de escribir, el billete verde cotiza sobre 102.88, ganando un 0.46% diario.

Frente a la debilidad del Dólar, el par EUR/USD se recuperó a lo largo del primer semestre. Los economistas de Natixis analizan las perspectivas del par.

La mejora esperada de la economía china será un factor positivo para el EUR/USD

El EUR/USD seguirá apreciándose en el segundo semestre frente a un Dólar más débil, pero también frente a un BCE aún restrictivo, lo que se traducirá en una reducción del diferencial de tasas de interés entre EE.UU. y el Euro. Además, el Euro se verá apoyado por la resistencia del crecimiento europeo en el segundo semestre, mientras que la economía estadounidense estará en recesión.

La mejora prevista de la economía china será un factor positivo para la economía europea y, por tanto, para el EUR/USD.

El retorno de un importante superávit por cuenta corriente en Europa, sin salidas de capitales, es también un factor de soporte para el EUR a medio plazo.

El EUR/USD volverá gradualmente hacia 1.14 en diciembre de 2023.

- El EUR/USD cae con fuerza hasta la zona de 1.0845/40 el viernes.

- Las pérdidas adicionales se enfrentan a la próxima parada en la SMA de 100 días.

El EUR/USD rompe rápidamente por debajo del soporte de 1.0900 para marcar nuevos mínimos de varios días en la zona de 1.0840 el viernes.

La incapacidad del par para recuperar tracción y superar el máximo de junio en 1.1012 (22 de junio) debería llevar a los vendedores a recuperar el control y desencadenar pérdidas adicionales en el horizonte a corto plazo.

Dicho esto, la contención inmediata surge en la SMA de 100 días en 1.0807, mientras que la pérdida de este nivel podría allanar el camino a una nueva visita al mínimo de mayo en 1.0635 (31 de mayo).

A más largo plazo, la visión positiva se mantiene por encima de la SMA de 200 días, hoy en 1.0563.

Gráfico diario del EUR/USD

- El DXY amplía el rebote a 103.00 y por encima.

- Es probable que siga bajando si supera 102.00.

El DXY se suma a las ganancias del jueves y recupera la zona por encima de 103.00, la cifra de finales de semana.

A pesar del rebote en curso, el DXY sigue bajo presión. Dicho esto, existe la probabilidad palpable de que un retroceso más profundo pueda arrastrar al DXY a la zona de mínimos observados en abril y mayo en torno a 101.00 una vez que descienda desde el mínimo de junio de 101.92 (22 de junio). De aquí surge el mínimo en torno a 100.80 registrado en 2023 el 14 de abril.

En un panorama más amplio, mientras se mantenga por debajo de la SMA de 200 días en 105.10 las perspectivas para el DXY seguirán siendo negativas.

Gráfico diario del DXY

- El precio del Oro ha estirado su recuperación hasta acercarse a los 1.920,00$, ya que el impulso alcista del DXY se está agotando.

- El perfil de riesgo general es negativo, ya que los inversores están preocupados por las perspectivas económicas mundiales debido a la postura de línea agresiva de los bancos centrales.

El precio del Oro (XAU/USD) ha extendido su recuperación hasta cerca de 1,920.00$ en la sesión europea. El metal precioso encontró fuerza cerca de 1.912,00$, ya que el Índice del Dólar (DXY) ha mostrado signos de agotamiento en el impulso alcista.

Los Futuros del S&P 500 han generado inmensas pérdidas durante la noche, que están consolidando una apertura negativa de cara al futuro. El perfil de riesgo general es negativo, ya que los inversores están preocupados por las perspectivas económicas mundiales debido a la postura de línea agresiva de los bancos centrales. El Índice del Dólar estadounidense (DXY) ha corregido hasta cerca de 103.00, sin embargo, la tendencia alcista sigue siendo sólida, ya que el presidente de la Reserva Federal (Fed), Jerome Powell, ha confirmado que son apropiadas más subidas de tasas, pero a un ritmo prudente.

La gobernadora de la Fed, Michelle Bowman, no especificó su estimación de cuánto podría necesitar la Fed para subir los tipos, pero dijo el jueves que se necesitaban más "subidas de tasas", lo que indica que cree que se justifican al menos dos subidas más, según informó Reuters.

Más adelante, la atención se centrará en el PMI preliminar de S&P de EE.UU. de junio. Los analistas de TD securities señalaron que "los PMI de S&P ofrecerán una primera visión global del estado de la economía estadounidense a principios de junio". Cabe destacar que el PMI de manufactura registró en mayo su primer descenso del año, mientras que el PMI de servicios continuó mejorando, registrando el mes pasado su quinta subida consecutiva. Esperamos que el índice de manufacturas mejore pero se mantenga en territorio de contracción, mientras que el PMI de servicios probablemente pierda velocidad".

Análisis técnico del Oro

El precio del Oro ha mostrado una pequeña recuperación para probar la zona de ruptura del patrón del gráfico de cuña bajista en torno a 1.921,11$. En líneas generales, el metal precioso se encuentra en trayectoria negativa. La media móvil exponencial (EMA) de 20 periodos en 1.921,46$ podría seguir actuando como una barrera para los alcistas del Oro.

El índice de fuerza relativa (RSI) (14) oscila en el rango bajista de 20.00-40.00, lo que indica que el impulso bajista está activo.

Gráfico de 2 horas del Oro

- El USD/JPY ha mostrado signos de agotamiento en el impulso alcista.

- Todavía se favorece una mayor subida del DXY, ya que la Fed reitera constantemente la necesidad de más subidas de tasas.

- Reuters informó que el gobierno japonés y el Banco de Japón actuarán para detener la caída del Yen si se deprecia hasta 145.

El par USD/JPY está luchando por mantener la estabilidad por encima de la resistencia crucial de 143.00 en la sesión de Londres. Anteriormente, el Yen marcó un nuevo máximo de ocho meses en 143.45 tras obtener fuerza del Índice del Dólar (DXY). Sin embargo, las perspectivas alcistas parecen sombrías, ya que los inversores esperan una intervención encubierta del Banco de Japón (BOJ) para amortiguar la debilidad del Yen.

Los futuros del S&P 500 han recortado algunas pérdidas en la sesión europea, pero la aversión al riesgo sigue vigente. Los importantes riesgos de recesión mundial debidos a la subida de las tasas de interés por parte de los bancos centrales están ejerciendo una fuerte presión sobre los activos sensibles al riesgo.

El Índice del Dólar se ha enfrentado a algunos y ha caído hasta cerca de 103.00. Mientras tanto, todavía se favorece una mayor subida, ya que la Reserva Federal (Fed) reitera constantemente la necesidad de un mayor ajuste de la política monetaria. Más adelaante en la sesión, los datos preliminares de S&P de EE.UU. (junio) se seguirán con atención. De acuerdo con las estimaciones previas, el PMI manufacturero mostrará un leve aumento hasta 48.5 frente a la publicación anterior de 48.4 puntos. El PMI de servicios bajaría hasta 54.0 frente a la publicación anterior de 54.9.

Mientras tanto, Reuters informó que más de la mitad de los economistas encuestados por Reuters se mostraron a favor de que el gobierno de Japón y el Banco de Japón (BoJ) actúen para detener la caída del Yen si se deprecia al nivel de 145 por Dólar estadounidense. Esto podría hacerse mediante una intervención sigilosa del BOJ.

En cuanto al yen japonés, los débiles datos de inflación han añadido algo de presión. El análisis del informe sobre la inflación en Japón informó de que las contribuiciones de la subida de los precios del petróleo se están moderando y que la demanda interna está contribuyendo eficazmente. Esto podría deberse al aumento de los salarios como consecuencia de los constantes estímulos monetarios del Banco de Japón.

El EUR/USD pasó de un máximo de 1.11 a principios de mayo a caer a 1.06. En las dos últimas semanas, en cambio, el par ha subido hasta 1.10. Los economistas de Nordea analizan las perspectivas del cruce.

EUR/USD corregirá a la baja hasta la zona de 1.07 durante el verano

Si bien tenemos un perfil más alto para el EUR/USD a largo plazo, creemos que los mercados son demasiado pesimistas con respecto al USD y vemos que el cruce corregirá a la baja hasta la zona de 1.07 durante el verano.

Es probable que el cruce cotice en la zona de 1.06-1.10 en los próximos meses, antes de subir el año que viene, cuando quede claro que la estricta política monetaria de la Fed está haciendo suficiente efecto sobre la inflación y la economía.

En opinión de los economistas de Commerzbank, la reacción de ayer de la Libra esterlina a la sorprendente subida de tasas debería servir de lección a quienes se muestran excesivamente alcistas con el Euro.

Cotización del EUR/USD más alta en la segunda mitad del año

El punto clave es que esperamos sorpresas positivas en las tasas del BCE en relación con las expectativas de los mercados. Esa es la similitud con el BoE de ayer. Y admitiré que esto puede ser positivo para el EUR por ahora. Por eso esperamos cotizaciones del EUR/USD aún más altas en la segunda mitad del año de lo que hemos visto recientemente. Pero al mismo tiempo, siempre debe haber cierto grado de escepticismo sobre el EUR. Las sorpresas positivas en las tasas no siempre son positivas para las divisas. La reacción de ayer de la GBP nos lo enseña.

Al igual que ocurrió ayer con el BoE, es probable que el mercado se cierre un día para el BCE: Con unas tasas de interés altas, sólo está siguiendo la tendencia inflacionista, no controlándola. Eso sería malo para el Euro. ¿Y por qué? Porque un banco central que sólo reacciona ante la inflación puede detener una evolución inflacionista explosiva, pero no puede impedir que esos brotes inflacionistas se repitan una y otra vez. Esto aumenta la prima de riesgo de inflación que exige el mercado de divisas para mantener una moneda de este tipo. Es decir, pesa sobre la tasa de cambio.

La tendencia bajista del USD/MXN se ha extendido después de que el par luchara por superar la media móvil de 50 días (DMA) en 18.00 el mes pasado (ahora en 17.60). Los economistas de Société Générale analizan las perspectivas técnicas del par.

El descenso está un poco estirado

El par ha vuelto a visitar recientemente el mínimo de 2016 cerca de 17.10 y está cerca del límite inferior de un canal descendente de varios meses.

El descenso está un poco estirado; no se descarta un rebote inicial, sin embargo, la media móvil cerca de 17.60 debe ser superada para afirmar un movimiento alcista significativo. Un fracaso podría llevar a la continuación de la tendencia bajista; los próximos niveles de soporte potenciales se sitúan en las proyecciones de 16.95 y 16.60/16.40.

- El S&P 500 cae hacia la región de los 4.350 puntos durante la sesión europea del viernes.

- Jerome Powell confirmó que el banco central aún está lejos de su objetivo de inflación y que posiblemente serían necesarias dos nuevas subidas de tasas este año.

- La atención del mercado estará en los datos preliminares para junio del PMI de S&P Global de EE.UU.

El índice S&P 500 se mueve a la baja durante la sesión europea del viernes y cae hacia la región de los 4.350 puntos. En el momento de escribir, el índice se mantiene en la zona de mínimos diarios, cotizando en 4.356 y perdiendo un -0.55% en el día.

El S&P 500 está retrocediendo después de alcanzar un nuevo máximo desde el 21 de abril de 2022 en 4.445 el viernes pasado. El movimiento a la baja se ha extendido durante toda la semana, marcando máximos y mínimos más bajos a diario

Los mercados se volvieron cautelosos después de que el martes, el Banco Popular de China (PBoC) decidiera reducir en 10 puntos básicos (pb) sus tasas preferenciales de préstamo (LPR) de referencia. Este hecho recordó a los mercados la pérdida de impulso del crecimiento económico global, especialmente de China.

A esto, se unieron los comentarios de línea dura del presidente del Comité Federal de Mercado Abierto (FOMC), Jerome Powell, en su testimonio semestral ante el Comité de Servicios Financieros de la Cámara de Representantes del miércoles y el jueves. Powell confirmó que el banco central aún está muy lejos de su objetivo de inflación y que los miembros del FOMC ven apropiado subir las tasas de interés “algo más” para fin de año, quizás dos subidas más. Powell también dijo que el banco central aún tiene un largo camino por recorrer y las decisiones sobre las tasas se seguirán tomando reunión a reunión. Además confirmó que mantuvieron las tasas sin cambios en junio para darse más tiempo para tomar decisiones.

Los mercados se mantienen cautelosos después de las declaraciones de Powell sobre nuevas subidas de tasas, a lo que se añaden comentarios de Janet Yellen, Secretaria del Tesoro de EE.UU., quién dijo el jueves: “A medida que la Fed endurece su política monetaria, una recesión sigue siendo un riesgo”.

Hoy, la atención de los inversores volverá a centrarse en los datos económicos de Estados Unidos (EE.UU.). Al inicio de la sesión americana, S&P Global publicará sus Índices preliminares de Gerentes de Compras (PMI) para el sector manufacturero y el sector servicios de EE.UU. para el mes de mayo. Se espera que el PMI preliminar de manufactura de S&P Gloabl para EE.UU. aumente a 48.5 desde 48.4, mientras el del sector servicios caiga a 54 desde 54.9.

Ver: Previa PMI de S&P Global en EE.UU.: Se espera que la encuesta manufacturera se mantenga por debajo de 50 en junio

Además, James Bullard, presidente de la Reserva Federal (Fed) de Sant Louis, Raphael Bostic, presidente de la Fed de Atlanta, y Loretta Mester, presidenta de la Fed de Cleveland, tienen programados sendos discursos a lo largo del día.

En el momento de escribir, la herramienta FedWatch del CME Group apunta a una probabilidad de más del 75% de una subida de tasas de 25 puntos básicos en julio.

-638231144551814082.png)

S&P 500 gráfico diario

-638231144536037775.png)

S&P 500 niveles técnicos

Tras permanecer relativamente estable desde principios de año, la Libra terminó apreciándose significativamente en mayo. Sin embargo, los economistas de Natixis esperan que la Libra pase apuros en la segunda mitad del año.

Una Libra esterlina más débil en el segundo semestre

A pesar de su rebote, mantenemos la cautela con respecto a la GBP, que probablemente comience a caer de nuevo, teniendo en cuenta que la continua subida de las tasas clave no hará sino exacerbar el deterioro de la actividad económica y, en particular, del mercado inmobiliario.

Además, también existe el riesgo de que el Banco de Inglaterra no suba tanto sus tipos de referencia, lo que también pesaría sobre la Libra. Con este trasfondo, el EUR/GBP debería volver a 0.88 a finales de año.

- El Nasdaq se encuentra limitado por debajo de los 15.000 puntos durante la sesión europea del viernes.

- Jerome Powell confirmó que el banco central aún está lejos de su objetivo de inflación y que posiblemente serían necesarias dos nuevas subidas de tasas este año.

- La atención del mercado estará en los datos preliminares para junio del PMI de S&P Global de EE.UU.

El índice Nasdaq 100 se mueve a la baja durante la sesión europea del viernes y se mantiene limitado por debajo de los 15.000 puntos. En el momento de escribir, el Nasdaq se mantiene cerca de los mínimos diarios, cotizando en 14.940 y perdiendo un -0.65% en el día.

Después de alcanzar un nuevo máximo desde abril de 2022 en 15.280 el viernes pasado, el Nasdaq inició una corrección. El movimiento se ha extendido durante toda la semana, marcando máximos y mínimos más bajos a diario.

Tras el testimonio semestral del presidente del Comité Federal de Mercado Abierto (FOMC), Jerome Powell, ante el Comité de Servicios Financieros de la Cámara de Representantes del miércoles y el jueves, hoy la atención de los inversores volverá a centrarse en los datos económicos de Estados Unidos (EE.UU.). Al inicio de la sesión americana, S&P Global publicará sus Índices preliminares de Gerentes de Compras (PMI) para el sector manufacturero y el sector servicios de EE.UU. para el mes de mayo.

Ver: Previa PMI de S&P Global en EE.UU.: Se espera que la encuesta manufacturera se mantenga por debajo de 50 en junio

Además, James Bullard, presidente de la Reserva Federal (Fed) de Sant Louis, Raphael Bostic, presidente de la Fed de Atlanta, y Loretta Mester, presidenta de la Fed de Cleveland, tienen programados sendos discursos a lo largo del día.

Resumen de los motores del mercado: ¿Qué está afectando al Nasdaq?

- La Reserva Federal (Fed) de EE.UU. decidió dejar las tasas sin cambios en junio, tal y como se esperaba. El Resumen de Proyecciones Económicas mostró que se esperan dos aumentos de tasas de 25 puntos básicos más este año.

- El martes, el Banco Popular de China (PBoC) decidió reducir en 10 puntos básicos (pb) sus tasas preferenciales de préstamo (LPR) de referencia, coincidiendo con las expectativas del mercado. Este hecho recordó a los mercados la pérdida de impulso del crecimiento económico global, especialmente de China.

- El miércoles y el jueves, el presidente de la Reserva Federal, Jerome Powell, testificó ante el Congreso de EE.UU. Comentarios destacados:

- Los participantes del FOMC esperan que sea apropiado subir las tasas de interés "algo más" para fin de año, quizás dos veces más.

- El proceso de volver a situar la inflación en el 2% tiene un largo camino por recorrer.

- Seguiremos tomando nuestras decisiones reunión a reunión basándonos en los datos entrantes, las implicaciones para las perspectivas y el equilibrio de riesgos.

- Puede tener sentido subir las tasas, a un ritmo más moderado.

- Estamos muy lejos de nuestro objetivo de inflación.

- La inflación de la vivienda bajará significativamente este año y el próximo.

- Aunque subir las tasas puede ser doloroso, frena la demanda.

- Mantuvimos las tasas sin cambios en junio para darnos más tiempo para tomar decisiones.

- La inflación general ha bajado, pero eso se debe en gran medida a los precios de la energía y los alimentos, no principalmente a la política monetaria.

- Es posible que las tensiones de la banca estén provocando un ajuste mayor del que se produciría en otras circunstancias.

- Estamos cerca del destino final de las tasas.

- Creemos que estamos a un par de subidas de tasas del nivel que necesitamos.

- No vemos recortes de tasas a corto plazo.

- Los recortes de tasas tendrán que esperar hasta que se confíe en que la inflación baja al 2%

- Los mercados se mantienen cautelosos después de las declaraciones de Powell sobre nuevas subidas de tasas, a lo que se añaden comentarios de Janet Yellen, Secretaria del Tesoro de EE.UU., quién dijo el jueves: “A medida que la Fed endurece su política monetaria, una recesión sigue siendo un riesgo”.

- Los PMI preliminares de S&P Global para Alemania, la Eurozona en general y el Reino Unido llegan por debajo de lo esperado tanto en el sector manufacturero como en el sector servicios.

- Se espera que el PMI preliminar de manufactura de S&P Gloabl para EE.UU. aumente a 48.5 desde 48.4, mientras el del sector servicios caiga a 54 desde 54.9.

- James Bullard, Raphael Bostic y Loretta Mester tienen programados sendos discursos a lo largo del día.

- La herramienta FedWatch del CME Group apunta a una probabilidad de más del 75% de una subida de tasas de 25 puntos básicos en julio.

-638231126262517657.png)

Análisis Técnico del Nasdaq

En el momento de escribir, el Nasdaq 100 está retrocediendo alrededor de la zona de los 14.940 puntos. Una ruptura por debajo de 14.795 puntos (mínimos semanales), podría encontrar un soporte inicial en 14.775-14.780 (mínimos de martes y miércoles pasado antes de la decisión de la Fed), antes de caer a la zona de 14.560 (mínimos de la semana pasada) y la zona de los 14.300-14.310 puntos

Por otro lado, una ruptura de 15.280 (máximo de más de un año alcanzado el viernes), podría apuntar a la zona de los 15.500 puntos antes de subir a probar la región de los 15.700 puntos.

Nasdaq gráfico diario

-638231126487646627.png)

Preguntas frecuentes sobre el Nasdaq

¿Qué es el Nasdaq?

El Nasdaq es una bolsa de valores estadounidense que empezó siendo un cotizador electrónico de valores. Al principio, el Nasdaq sólo ofrecía cotizaciones de valores extrabursátiles (OTC), pero más tarde se convirtió también en bolsa. En 1991, el Nasdaq había crecido hasta representar el 46% de todo el mercado de valores estadounidense. En 1998, se convirtió en la primera bolsa de EE.UU. en ofrecer negociación on-line. El Nasdaq también elabora varios índices, el más completo de los cuales es el Nasdaq Composite, que representa a los más de 2.500 valores del Nasdaq, y el Nasdaq 100.

¿Qué es el Nasdaq 100?

El Nasdaq 100 es un índice de gran capitalización compuesto por 100 empresas no financieras de la bolsa Nasdaq. Aunque sólo incluye una fracción de los miles de valores del Nasdaq, explica más del 90% del movimiento. La influencia de cada empresa en el índice se pondera en función de la capitalización bursátil. El Nasdaq 100 incluye empresas muy centradas en la tecnología, aunque también engloba empresas de otros sectores y de fuera de Estados Unidos. La rentabilidad media anual del Nasdaq 100 ha sido del 17.23% desde 1986..

¿Cómo puedo operar con el Nasdaq 100?

Hay varias formas de operar con el Nasdaq 100. La mayoría de los corredores minoristas y plataformas de spread betting ofrecen apuestas mediante Contratos por Diferencia (CFD). Para los inversores a largo plazo, los fondos cotizados (ETF) operan como acciones que imitan el movimiento del índice sin que el inversor tenga que comprar las 100 empresas que lo componen. Un ejemplo de ETF es el Invesco QQQ Trust (QQQ). Los contratos de futuros del Nasdaq 100 permiten especular sobre la evolución futura del índice. Las opciones proporcionan el derecho, pero no la obligación, de comprar o vender el Nasdaq 100 a un precio específico (precio de ejercicio) en el futuro.

¿Qué factores impulsan al Nasdaq 100?

Son muchos los factores que impulsan al Nasdaq 100, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el Nasdaq 100, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, el nivel de inflación también puede ser un factor importante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

Kit Juckes, estratega jefe de divisas de Société Générale, analiza las perspectivas del Euro tras los débiles datos PMI.

La recuperación del Euro en junio acaba de toparse con un muro de ladrillos (PMI)

El EUR/USD ha subido de 1.06 a más de 1.10 este mes y ha cedido casi la mitad de esa subida en menos de 24 horas.

Una vuelta a 1.06 es un riesgo importante, que arrastraría al GBP/USD de vuelta a 1.25 en el proceso.

La única advertencia es que los datos del PMI europeo no son un indicador muy útil de lo que está sucediendo en la economía, y deben ser tratados con cierto escepticismo, pero eso no va a ayudar en un viernes de verano sin otros datos importantes.

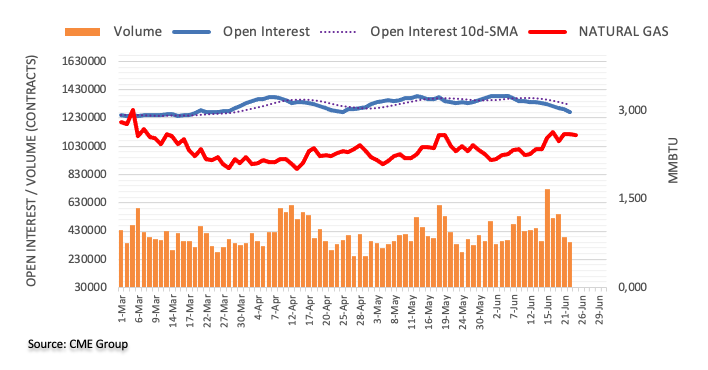

Teniendo en cuenta las cifras avanzadas de CME Group para los mercados de futuros del Gas Natural, el interés abierto amplió aún más el movimiento a la baja y se redujo en unos 20.500 contratos el jueves. El volumen siguió el mismo camino y bajó por segunda sesión consecutiva, esta vez en casi 30.000 contratos.

Gas Natural: La subida sigue limitada a 2.70$

Los precios del Gas Natural se sumaron a la recuperación semanal el jueves. El repunte diario, sin embargo, fue en tándem con la reducción del interés abierto y el volumen y es sugerente que un movimiento correctivo probable podría estar en el horizonte a muy corto plazo. Mientras tanto, los intentos alcistas parecen limitados por la zona de los 2.70 dólares por MMBtu.

El ministro japonés de Finanzas, Shunichi Suzuki, afirmó el viernes que vigilan con firmeza los movimientos del mercado de divisas.

Declaraciones destacadas

"Los movimientos bruscos de divisas no son deseables".

"Las tasas de divisas deben ser fijadas por el mercado reflejando los fundamentos".

"No haré comentarios sobre los niveles de las divisas".

Reacción de los mercados

Los responsables políticos japoneses continúan con su intervención verbal, mientras el USD/JPY cotiza al nivel más alto en siete meses. En el momento de redactar estas líneas, el par opera sobre 143.09, ligeramente plano en el día.

Los estrategas del OCBC Bank analizan las perspectivas del petróleo crudo Brent.

El petróleo crudo Brent cotizará dentro de un rango a corto plazo

Mantenemos nuestra previsión de que los precios del petróleo crudo Brent se sitúen en una media de 90 dólares por barril este año, lo que implica un aumento de los precios del petróleo en los próximos meses.

Dicho esto, a corto plazo, prevemos que el petróleo crudo Brent cotice dentro de un rango (70-80$ por barril), ya que la preocupación por la demanda pesa más que la oferta.

Los economistas de ANZ Bank analizan las perspectivas del EUR /USD.

EUR/USD se mantendrá en un rango de 1.05-1.14 en 2023

En contraste con las expectativas del mercado de recortes de 20 puntos básicos de las tasas de los fondos federales para finales de año, no se prevén recortes para el BCE hasta principios de 2024. Esto sugiere que el ciclo de relajación del Banco Central Europeo será más tardío y menos profundo que el de la Fed, lo que supone un soporte para el Euro a medio plazo.

Un BCE relativamente más duro, con más trabajo por hacer para controlar la inflación, podría provocar cierta subida del Euro frente al Dólar en el segundo semestre de 2023. Sin embargo, dado que las sorpresas de los datos económicos en la zona euro están siendo negativas en comparación con EE.UU., creemos que cualquier subida del Euro estará limitada a 1.12 en el tercer trimestre. También pensamos que cualquier recuperación del Euro estará probablemente impulsada por factores relacionados con el USD.

Esperamos que el EUR/USD se mantenga en un rango de 1.05-1.14 en 2023.

- Se espera que el PMI manufacturero preliminar de junio de S&P Global se mantenga en contracción, el PMI de servicios se moverá a la baja.

- Las posibles sorpresas en los datos del PMI de EE.UU. infundirán una intensa volatilidad, que afectará a las expectativas de la Reserva Federal.

- El EUR/USD corrige desde su máximo mensual por encima de 1.1000 antes de la publicación de los datos de EE.UU., a la espera de un rebote.

El Índice de Gerentes de Compras (PMI) de S&P Global de Estados Unidos (EE.UU.) mide el nivel de actividad de las empresas del sector privado a través de una encuesta que se realiza mensualmente. El viernes 23 de junio, la compañía publicará las estimaciones preliminares de junio del PMI de manufactura y del PMI de servicios de EE.UU.

Mientras la Reserva Federal (Fed) de EE.UU. sigue empeñada en volver a situar la inflación en su objetivo del 2%, el prolongado periodo de encarecimiento de los costes de los préstamos ya está afectando negativamente a las empresas, lo que ha llevado a la economía al borde de la recesión.

En mayo, el PMI preliminar de manufacturas de EE.UU. del S&P Global cayó por primera vez en cinco meses a 48.5, volviendo a la contracción tras un breve periodo de un mes en territorio de expansión. El índice PMI de servicios subió a 55.1 desde 53.6, superando el consenso del mercado de 52.6.

Comentando el nuevo descenso de la actividad del sector manufacturero estadounidense en mayo, Chris Williamson, Economista Jefe de S&P Global Market Intelligence, advirtió que "es probable que en los próximos meses veamos nuevas presiones a la baja tanto en la producción como en los precios de los bienes, gracias al entorno de la demanda, que se ha visto afectada por la subida de las tasas de interés, el aumento del coste de la vida, la incertidumbre económica y un desplazamiento post-pandémico del gasto de bienes a servicios".

¿Qué podemos esperar del próximo informe PMI de S&P Global?

Se espera que el índice PMI manufacturero de S&P Global se sitúe en junio en 48.5 puntos, ligeramente por encima de la lectura final de 48.4 registrada en abril. Sin embargo, se espera que el PMI de servicios descienda hasta 54.0 en junio, frente a la cifra final de 54.9 del mes anterior. Se prevé que el PMI compuesto se sitúe en 54.4 en el mes en curso, por encima de la cifra final de 54.3 de mayo.

Los analistas de TD Securities señalaron que "los PMI de S&P Global ofrecerán una primera visión completa del estado de la economía estadounidense a principios de junio. Cabe destacar que el PMI de manufactura registró en mayo su primer descenso del año, mientras que el PMI de servicios continuó mejorando, registrando el mes pasado su quinta subida consecutiva. Esperamos que el índice de manufactura mejore pero se mantenga en territorio de contracción, mientras que el PMI del sector servicios probablemente pierda velocidad".

¿Cuándo se publicará el informe preliminar de junio de los PMI de S&P Global en EE.UU. y cómo podría afectar al EUR/USD?

La publicación del informe PMI de S&P Global está prevista para las 13:45 GMT del 23 de junio. Antes de la publicación del PMI estadounidense, el Dólar se está recuperando de mínimos mensuales, lo que ha llevado al par EUR/USD a una caída correctiva por debajo del nivel de 1.0900.

Una sorpresa al alza en los datos del PMI estadounidense reforzará las expectativas de dos subidas más de los tipos de interés de la Reserva Federal en la segunda mitad de este año, tal y como se preveía en el gráfico de puntos de la semana pasada. Los mercados valoran ahora en un 77% la probabilidad de una subida de tipos de interés de la Fed el mes que viene. Si los datos de EE.UU. sugieren signos de resistencia en la economía de EE.UU., el Dólar podría recibir un nuevo impulso, en particular frente al Euro.

Por otro lado, la disminución de la actividad empresarial en EE.UU. acentuará las preocupaciones económicas en el país, lo que podría dar un impulso adicional a la tendencia bajista del Dólar, especialmente después de que el testimonio del presidente de la Fed, Jerome Powell, fuera considerado menos de línea dura de lo que los mercados habían pronosticado. Sin embargo, el Dólar estadounidense podría ver limitada su caída y capitalizar su condición de refugio seguro ante unas decepcionantes lecturas del PMI.

Por su parte, Dhwani Mehta, analista jefe de la sesión asiática de FXStreet, ofrece una breve perspectiva técnica para el par EUR/USD y escribe: "la media móvil de 21 días con pendiente alcista está a punto de perforar la media móvil de 100 días horizontal desde abajo, lo que de materializarse confirmará un cruce alcista. Mientras tanto, el Índice de Fuerza Relativa (RSI) de 14 días mantiene su rango muy por encima de la línea media. Esto sugiere que los riesgos siguen sesgados al alza para el par EUR/USD a corto plazo."

Dhwani también señala niveles técnicos importantes para operar con el par EUR/USD: "Si los compradores del Euro recuperan el control, no se puede descartar un rebote hacia los máximos mensuales de 1.1012. Más arriba, se pondrá a prueba el nivel psicológico de 1.1050. Por el contrario, el soporte inmediato se sitúa en el mínimo del miércoles en 1.0907, por debajo del cual podría entrar en juego el soporte plano de la SMA 50 en 1.0877".

Acerca del PMI manufacturero de EE.UU.

El Índice de Gerentes de Compras (PMI) de manufactura publicado por S&P Global captura las condiciones de negocios en el sector manufacturero. Dado que el sector manufacturero domina una gran parte del PIB total, el PMI manufacturero es un indicador importante de las condiciones empresariales y de la situación económica general de Estados Unidos. Lecturas por encima de 50 implican que la economía está en expansión, por lo que los inversores lo entienden como alcista para el USD, mientras que un resultado por debajo de 50 apunta a una contracción económica, y pesa negativamente sobre la divisa.

Acerca del PMI de servicios de EE.UU.