- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

Durante la sesión asiática, el dato clave a seguir serán las cifras de inflación australianas. Más tarde, Japón publicará el índice económico adelantado. Además, se conocerán los resultados de la encuesta IFO alemana. El Banco de Canadá anunciará su decisión sobre política monetaria.

Esto es lo que debe saber el miércoles 25 de octubre:

El Dólar estadounidense rebotó el martes, con el soporte de datos económicos positivos. Los PMIs estadounidenses superaron las expectativas y pusieron de relieve la divergencia entre la economía estadounidense y las demás, lo que indica que los fundamentos económicos siguen favoreciendo al Dólar.

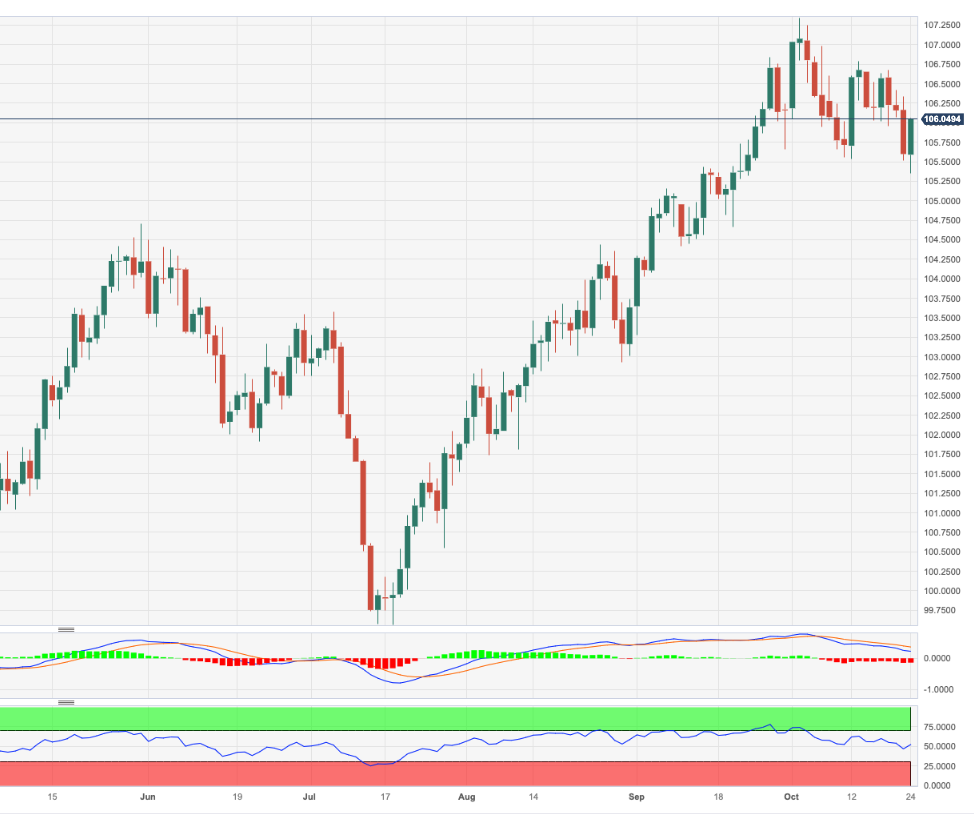

El Índice del Dólar (DXY) rebotó desde mínimos mensuales por debajo de 105.50 hasta 106.30. Los rendimientos del Tesoro estadounidense se mantuvieron relativamente estables, con el rendimiento a 10 años por debajo del nivel del 5% y el rendimiento a 2 años subiendo hasta el 5.10%. Para el jueves está prevista la publicación de datos clave en Estados Unidos, como el PIB del tercer trimestre y la inflación al consumo.

A pesar de la mejora del sentimiento de riesgo, el Dólar se fortaleció durante la sesión americana. El Dow Jones ganó un 0.62% y el Nasdaq subió un 0.93%.

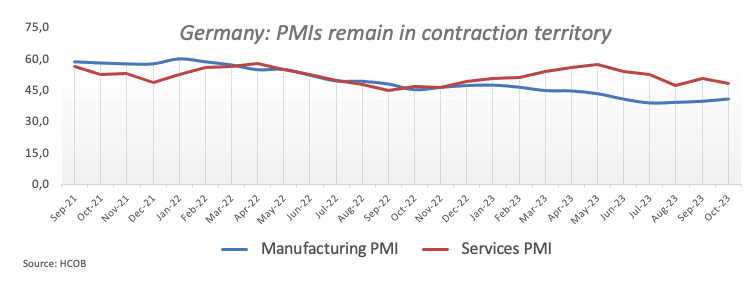

Los PMIs de la Eurozona indicaron una contracción significativa del Producto Interior Bruto en octubre y una menor inflación. Estos datos refuerzan aún más las expectativas de que el Banco Central Europeo (BCE) mantenga sin cambios los tipos de interés el jueves.

El par EUR/USD revirtió las ganancias del lunes y cayó desde cerca de 1.0700 hasta por debajo de 1.0600. El par logró mantenerse por encima de la media móvil simple (Kagi) de 20 días, pero el impulso alcista se evaporó.

Analistas de Commerzbank sobre los PMI de la Eurozona:

Los indicios de recesión en la zona euro son cada vez mayores. El Índice de Gerentes de Compras del sector servicios, el barómetro económico más fiable de la zona euro, volvió a caer en octubre 0,9 puntos, hasta 47,8 puntos. Lleva tres meses en clara recesión. El índice del sector manufacturero, de 43,0 puntos, tampoco da esperanzas de recuperación. Cada vez es menos probable una nueva subida de tasas de interés del BCE en los próximos meses.

Los PMIs británicos arrojaron resultados mixtos, con una moderada recuperación del sector de manufactura, que se situó en 45.2 puntos. Sin embargo, los sectores de servicios y manufactura se mantuvieron en territorio de contracción. El par GBP/USD experimentó una caída de 130 puntos desde su máximo, alcanzando la zona de 1.2150. El par cotiza ahora dentro de una zona de congestión conocida, y los indicadores técnicos a corto plazo muestran debilidad.

El USD/JPY subió desde 149.30 hacia 150.00, impulsado por un dólar estadounidense más fuerte tras los datos positivos de Estados Unidos. El yen japonés se mueve entre especulaciones, cotizando cerca de niveles de intervención, con informes que sugieren que el Banco de Japón podría considerar ajustar su política de control de la curva de rendimiento la semana que viene. El BOJ realizó una nueva ronda de compra de bonos.

El Dólar australiano obtuvo mejores resultados el martes. El par AUD/USD cerró al alza a pesar de la fortaleza del Dólar, rondando los 0.6350, con el soporte de los comentarios de línea dura de la gobernadora del Banco de la Reserva de Australia (RBA), Michele Bullock. Australia informará el miércoles sobre el Índice de Precios al Consumo mensual y el IPC trimestral.

El USD/CAD rebotó desde la SMA de 20 días y subió hasta 1.3754, alcanzando el nivel más alto en dos semanas. El Banco de Canadá anunciará su decisión de política monetaria el miércoles, y se espera que la tasa de interés se mantenga sin cambios en el 0.5%.

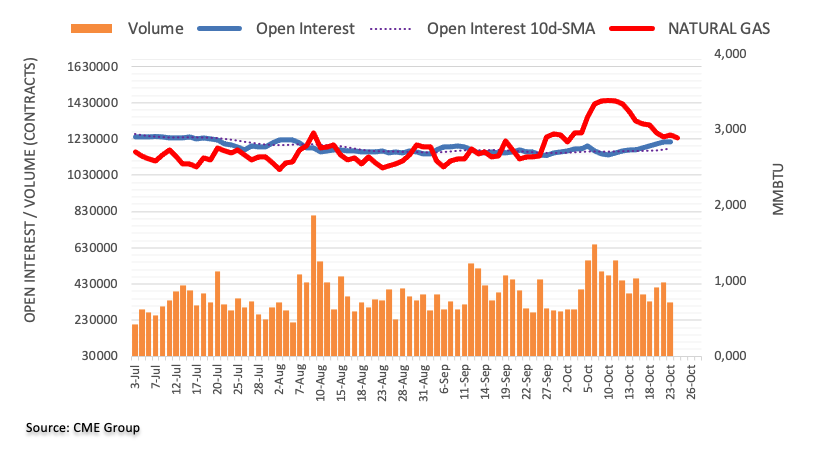

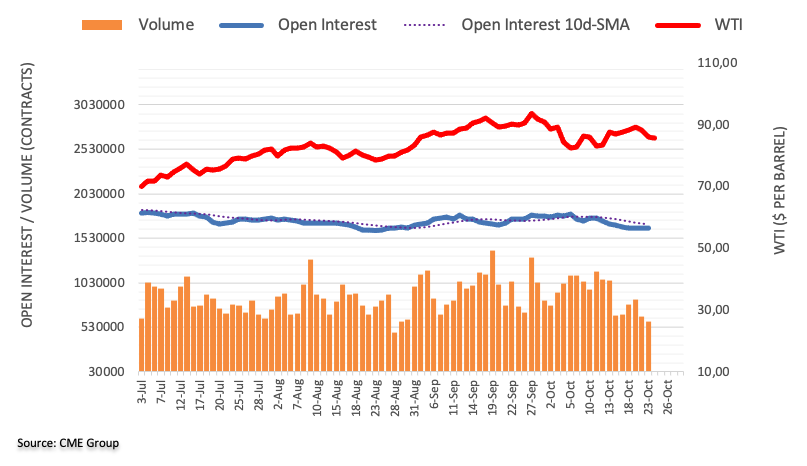

Los precios del petróleo crudo cayeron más de un 2% al retrasar Israel su invasión terrestre en Gaza. El precio del crudo WTI tocó nuevos mínimos semanales cerca de los 83,00 dólares.

Los metales alcanzaron inicialmente nuevos mínimos semanales, pero luego recortaron pérdidas. El Oro hizo suelo cerca de 1.950$ y rebotó, superando el nivel 1.970$. La Plata cayó a 22.65$ y cerró en 22.90$.

¿Le ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

- El par GBP/JPY está volviendo a consolidarse a corto plazo tras la publicación del PMI compuesto del Reino Unido.

- El Guppy ha perdido un 0.9% en lo que va de día.

- El martes, el par GBP/JPY volvió a cotizar en territorio conocido.

El par GBP/JPY retrocedió unos 150 pips desde el máximo alcanzado el martes en 183.75, y cayó un 0.9% en el día, mientras que la Libra esterlina (GBP) recortó todas las ganancias del lunes de principios de semana contra el Yen japonés (JPY).

La Libra vaciló en los mercados tras la publicación el martes de las cifras del Índice de Gerentes de Compras (PMI) del Reino Unido.

La lectura del PMI del Reino Unido del martes expuso a la Libra esterlina a la baja después de decepcionar las expectativas en la cifra principal, con el PMI compuesto en 47.6 para octubre, una leve mejora desde el 48.5 de septiembre, pero por debajo de la previsión de Wall Street de 48.8.

El PMI manufacturero del Reino Unido superó ligeramente las expectativas al situarse en 45.2 frente a los 45 previstos, mejorando notablemente los 44.3 del mes anterior, pero el componente de servicios del PMI del Reino Unido no logró despertar la confianza tras una inesperada caída de 49.3 a 49.2, incumpliendo la subida prevista a 49.5.

Con la Libra esterlina tambaleándose tras la falta de crecimiento, los operadores del GBP/JPY estarán atentos a la lectura de la inflación del Índice de Precios al Consumo (IPC) de Tokio, que se publicará a primera hora de la sesión del viernes en los mercados asiáticos.

El IPC anualizado de Tokio se situó en septiembre en el 2.8%, y los Mercados prevén que el IPC subyacente de Tokio (la inflación del IPC menos los volátiles precios de los alimentos frescos) se mantenga estable en el 2.5%; si el indicador se pierde, será cada vez más difícil para el Banco de Japón (BoJ) poner fin a su régimen de tipos negativos, ya que se espera que la inflación caiga por debajo de la banda inferior del objetivo del 2% del banco central japonés.

GBP/JPY Perspectivas técnicas

La Libra esterlina cedió un 0.9% contra el Yen el martes, cayendo desde un máximo de ocho días de 183.75, mientras que el par GBP/JPY comienza a tratar a la media móvil simple (SMA) de 50 días como un techo de precios en los gráficos.

A medida que las Velas diarias continúan agitándose, las posibilidades de una ruptura alcista firme se están evaporando, y el Guppy se ve preparado para posibles caídas de nuevo hacia la SMA de 200 días que actualmente se eleva en la zona de 174.00.

Una ruptura alcista necesitaría recuperar el nivel psicológico de 186.00 antes de prepararse para otra carrera hacia los máximos de 2023 más allá de 186.77 establecidos en agosto.

GBP/JPY Gráfico horario

GBP/JPY Gráfico Diario

GBP/JPY Niveles técnicos

- El par GBP/USD registró máximos de una semana después de que los datos del PMI británico decepcionaran las expectativas.

- El Dólar extendió sus ganancias después de que las cifras del PMI de EE.UU. superaran ampliamente las previsiones.

- El próximo impulso para el Dólar será mañana con el discurso del presidente de la Fed, Powell, y el jueves con el PIB.

El par GBP/USD perdió puntos el martes, cayendo desde un máximo de una semana justo por debajo de la zona de 1.2300, después de que las cifras del Índice de Gerentes de Compras (PMI) del Reino Unido dieran números rojos, mientras que los datos del PMI de EE.UU. superaron ampliamente las previsiones, superando los pronósticos del mercado y marcando una aceleración de la actividad económica en la economía estadounidense.

Dado que la economía estadounidense sigue ganando terreno, mientras que el resto de la economía mundial se estanca o empieza a mostrar grietas, el sentimiento de los mercados es propenso a sufrir sacudidas a la baja, ya que la mejora constante de los indicadores económicos de EE.UU. disminuye las posibilidades de que la Reserva Federal (Fed) acelere el ritmo de los recortes de tasas en el futuro.

Actualmente, los mercados esperan que los recortes de tipos de la Fed comiencen en algún momento de la segunda mitad de 2024, pero la falta de debilidad de la economía estadounidense es un mal presagio para las esperanzas de reducción de las tasas de interés. Los inversores acudieron en masa al Dólar refugio estadounidense en reacción a las cifras del PMI de EE.UU. que salieron en verde en todos los ámbitos.

El PMI preliminar de servicios del Reino Unido bajó ligeramente hasta 49.2 en octubre, frente al 49.5 esperado.

El Índice de Gerentes de Compras (PMI) desestacionalizado de manufacturas S&P Global/CIPS del Reino Unido repuntó ligeramente hasta 45.2 en octubre, apenas por encima del valor previsto de 45.0 y superando la lectura final de 44.3 de septiembre.

Al mismo tiempo, el índice preliminar de actividad empresarial en el sector servicios del Reino Unido descendió a su nivel más bajo en nueve meses, situándose en 49.2 en octubre, frente al 49,3 de septiembre y por debajo del 49.5 previsto.

A principios de octubre, la actividad económica del sector privado estadounidense mostró una expansión constante aunque moderada. El PMI compuesto S&P Global avanzó de 50.2 en septiembre a 51.

En octubre, el PMI de manufactura subió de 49.8 a 50, mientras que el PMI de Servicios subió de 50.1 a 50.9. Ambos componentes del indicador adelantado PMI estadounidense superaron las expectativas de los analistas de las industrias.

Tras conocerse otra serie de datos alcistas para el Dólar, el GBP/USD estará pendiente del discurso del presidente de la Fed , Jerome Powell, el miércoles, que pronunciará el discurso inaugural de la Conferencia Moynihan de Ciencias Sociales y Políticas Públicas en Washington, DC.

El jueves también se publicarán las cifras preliminares del Producto Interior Bruto (PIB) de EE.UU., junto con las solicitudes de subsidio de desempleo.

Se espera que el PIB preliminar de EE.UU. para el tercer trimestre de 2023 aumente sensiblemente del 2.1% al 4.3%, mientras que se espera que las solicitudes iniciales de subsidio por desempleo para la semana del 20 de octubre muestren un ligero aumento de nuevos solicitantes de prestaciones por desempleo, de 198.000 a 208.000, un aumento neto de 10.000.

GBP/USD Perspectivas técnicas

Con el retroceso del martes, el GBP/USD se enfrenta al rechazo de una línea de tendencia bajista desde los máximos de julio cerca de 1.3141, después de que el par no lograra recuperar la zona de 1.2300, y la tendencia bajista inmediata ve un suelo de precios desde el último mínimo de oscilación importante en 1,2037 a principios de octubre.

El impulso alcista se enfrentará a la dura resistencia de la línea de tendencia bajista, así como al último máximo de la oscilación en 1.2337, y el par Libra-Dólar está listo para una consolidación a corto plazo si el apetito por el riesgo del mercado se recupera, o una extensión de los descensos bajistas si los datos de EE.UU. siguen desairando las esperanzas de los inversores de una debilidad inspiradora de la bajada de tipos.

GBP/USD Gráfico Diario

GBP/USD Niveles técnicos

- El USD/CHF registra sólidas ganancias, rebotando desde un mínimo semanal en 0.8878 para comerciar en 0.8936.

- La ruptura de la DMA de 50 en 0.5965 podría poner a prueba la DMA de 200 en 0.9009.

- Los primeros niveles de soporte se sitúan en 0.8900 y el mínimo del 23 de octubre en 0.8878, con soportes adicionales en 0.8819 y 0.8800.

El USD/CHF avanza con firmeza, registrando sólidas ganancias del 0.33%, tras rebotar desde el mínimo semanal de 0.8878. Los datos alentadores de los Estados Unidos (EE.UU.) fortalecieron al Dólar y elevaron al par principal por encima de la cifra de 0.8900, que actualmente se intercambia a 0.8936.

Desde la perspectiva del gráfico diario, después de caer por debajo de la media móvil de 50 días (DMA) en 0.5965, la tendencia bajista se mantiene intacta a menos que el USD/CHF rompa esta última, lo que podría poner en juego una prueba de la DMA de 200 en 0.9009. Una vez superada, el USD/CHF podría dirigirse hacia 0.9100.

Por el contrario, y por el camino de menor resistencia, el primer soporte del USD/CHF sería 0.8900, seguido del mínimo del 23 de octubre en 0.8878. Si los vendedores recuperan esos niveles, la siguiente parada sería el mínimo oscilante del 30 de agosto en 0.8819, antes de 0.8800.

Acción del precio del USD/CHF - Gráfico diario

Niveles técnicos del USD/CHF

- El Dólar canadiense retrocede y los inversores vuelven a apostar por el Dólar.

- El petróleo crudo amplía las pérdidas del lunes, evaporando con ello el soporte del CAD.

- El Banco de Canadá publicará su última Tasa el miércoles.

El Dólar Canadiense (CAD) ha vuelto a caer a su nivel más bajo en casi tres semanas contra el Dólar (USD), ya que los flujos de los mercados en general invierten la dirección y se apilan de nuevo en el Dólar, después de la lectura del Índice de Gerentes de Compras (PMI) de EE.UU. que superó con creces las expectativas del mercado.

El Banco de Canadá (BoC) anunciará su última solicitud de tipos el miércoles, y los operadores del CAD speran que el banco central canadiense mantenga su tipo de referencia en el 5%, dejando abierta la posibilidad de que se produzcan más subidas más adelante. Los participantes del mercado esperan pocos cambios en la orientación futura del BOC, ya que los responsables políticos canadienses están lidiando con una economía nacional que registra indicadores de crecimiento débiles, pero una inflación aún elevada debido a la subida de los precios de la Energía.

Precios del Petróleo crudo están viendo un repunte a la baja el martes, con el West Texas Intermediate (WTI) sumándose a la caída del lunes. El CAD, respaldado por el petróleo, está viendo cómo su base de apoyo se esfuma a medida que los barriles de crudo retroceden, empujando al CAD a sus precios más bajos frente al USD desde el 5 de octubre.

Resumen diario de los mercados: El Dólar canadiense retrocede, mientras que el mercado en general favorece al Dólar

- El CAD cae a mínimos de casi tres semanas, mientras los inversores se decantan por el USD.

- Los PMIs estadounidenses de octubre superaron las previsiones de Wall Street y se anotaron ganancias en el indicador de productividad.

- El PMI manufacturero de EE.UU. se situó en 50, frente al descenso previsto de 49.5 respecto a los 49.8 anteriores.

- El PMI de servicios de EE.UU. arrojó una lectura impresionante, situándose en 50.9 y superando ampliamente la previsión de 49.9 frente al 50.1 de septiembre.

- El PMI compuesto se situó en 51, su nivel más alto desde julio.

- El petróleo crudo sigue cayendo, arrastrando consigo el soporte del CAD.

- Los barriles de WTI han caído más de un 7.5% desde el máximo del viernes.

- Avance del BdC: mantiene las tasas y la perspectiva de nuevas subidas sigue viva.

Análisis Técnico: El Dólar canadiense cede más terreno ya que los inversores favorecen al Dólar estadounidense, USD/CAD toca 1.3755

El Dólar canadiense (CAD) retrocedió casi un 0.7% contra el Dólar estadounidense (USD) en la sesión del martes, mientras que los mercados se mostraron alcistas con respecto al USD, llevando al par USD/CAD a sus ofertas más altas en casi tres semanas.

El USD/CAD tocó 1.3755 el martes, tras invertir la dirección desde un mínimo intradía de 1.3661. La próxima barrera inmediata para los alcistas del USD/CAD será el máximo temprano de octubre en 1.3785, mientras que el suelo para los vendedores se sitúa actualmente en el último mínimo oscilante cerca de 1.3569.

El Dólar estadounidense ha ganado casi un 5% frente al loonie canadiense desde el mínimo de julio cerca de 1.3090, y el USD/CAD sigue encontrando soporte técnico en la media móvil simple (SMA) de 50 días, que actualmente se eleva hasta 1.3600.

Una recuperación prolongada llevará al USD/CAD a desafiar los máximos de 2023 en 1.3862, mientras que una reversión bajista completa encontrará el suelo cerca de la SMA de 200 días, actualmente estacionada justo al sur de 1.3500.

Gráfico Diario USD/CAD

Cotización actual del Dólar estadounidense

La siguiente tabla muestra el cambio porcentual del Dólar estadounidense (USD) contra las divisas principales hoy.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.76% | 0.72% | 0.34% | -0.29% | 0.07% | 0.17% | 0.32% | |

| EUR | -0.77% | -0.04% | -0.44% | -1.07% | -0.70% | -0.60% | -0.46% | |

| GBP | -0.73% | 0.03% | -0.39% | -1.03% | -0.67% | -0.57% | -0.42% | |

| CAD | -0.34% | 0.43% | 0.39% | -0.63% | -0.27% | -0.17% | -0.03% | |

| AUD | 0.30% | 1.06% | 1.01% | 0.63% | 0.36% | 0.47% | 0.60% | |

| JPY | -0.07% | 0.69% | 0.64% | 0.27% | -0.39% | 0.10% | 0.23% | |

| NZD | -0.17% | 0.61% | 0.56% | 0.17% | -0.47% | -0.10% | 0.14% | |

| CHF | -0.32% | 0.45% | 0.41% | 0.03% | -0.61% | -0.24% | -0.15% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

Preguntas frecuentes sobre el sentimiento de riesgo

¿Qué significan los términos "apetito de riesgo" y "aversión al riesgo" cuando se refieren al sentimiento en los mercados financieros?

En el mundo de la jerga financiera, los dos términos "apetito de riesgo" y "aversión al riesgo'' hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "apetito de riesgo", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "sin riesgo", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más probabilidades de reportar beneficios, aunque sean relativamente modestos.

¿Cuáles son los activos clave que hay que seguir para comprender la dinámica del sentimiento de riesgo?

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las Criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

¿Qué divisas se fortalecen cuando el sentimiento es de "apetito de riesgo"?

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito de riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito de riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

¿Qué divisas se fortalecen cuando el sentimiento es de "aversión al riesgo"?

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

- El Peso mexicano se desploma frente al USD y pierde más de un 0.80%.

- El IPC de México de la primera quincena de octubre se suaviza, ya que Banxico mantiene las tasas sin cambios desde marzo de 2023.

- La actividad empresarial de EE.UU. mejora, saliendo del territorio de contracción según los PMI de S&P Global.

El Peso mexicano (MXN) cayó frente al Dólar estadounidense (USD) luego de que los datos de Estados Unidos (EU) impulsaran al Dólar. Además, los rendimientos de los bonos del Tesoro de EE.UU. subieron, a pesar de que existe un creciente consenso entre los inversores de que la Reserva Federal de EE.UU. (Fed) mantendrá las tasas sin cambios una vez más cuando se reúna el 1 de noviembre. Por lo tanto, la divisa de los mercados emergentes está a la defensiva, ya que el USD/MXN cotiza en 18.30, un 0.88% más en el día.

México informó de los datos de inflación antes de la apertura de Wall Street, y la tasa del Índice de Precios al Consumo (IPC) de la primera quincena de octubre continuó a la baja. Es una buena noticia, ya que el Banco de México (Banxico) ha mantenido las tasas en el 11.25% desde marzo de 2023, aunque los agentes del mercado esperan el primer recorte de tasas en 2024. Aparte de esto, los datos de Estados Unidos mostraron que la actividad empresarial, tal y como lo muestran los PMIs S&P Global, rebotó desde el territorio de contracción, con la mayoría de los indicadores expandiéndose por encima del umbral de contracción/expansión 50.

En consecuencia, los rendimientos de los bonos del Tesoro de EE.UU. avanzaron hasta el 4.88% como reacción a los datos, apuntalando al Dólar como muestra el Índice del Dólar de EE. UU. (DXY), ganando un 0.64%, hasta 106.27.

Resumen diario de los movimientos en los mercados: El Peso mexicano cede las ganancias del lunes, el par USD/MXN vuelve a superar 18.30

- El Instituto Nacional de Estadística de México (INEGI) informó que la inflación general anual se situó en el 4.27%, por debajo del 4.45% registrado a finales de septiembre, y por debajo de las previsiones del 4.38%.

- La tasa de inflación subyacente de México fue del 5.54% interanual, por debajo de las previsiones del 5.6%.

- El PMI manufacturero de EE.UU. del S&P Global de octubre saltó a 50, superando las previsiones de 49.5, mientras que el PMI de servicios superó el consenso contractivo de 49.9, situándose en 50.9.

- El PMI compuesto S&P Global estadounidense se situó en 51, por encima del 50.2 anterior.

- El Índice General de la Actividad Económica en México creció 0.4% en agosto, superando la estimación de 0.3%, mostraron datos el lunes.

- En términos anuales, la actividad económica mexicana se expandió un 3.7%, pulverizando las previsiones del 3.4%.

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% en septiembre y revisó sus previsiones de inflación del 3.50% al 3.87% para 2024, por encima del objetivo del banco central del 3,00% (más o menos un 1%).

Análisis Técnico: El Peso mexicano pierde fuerza mientras los compradores del USD/MXN vuelven a entrar en el mercado

El USD/MXN tiene un sesgo alcista, y la acción del precio de los últimos dos días podría formar un patrón gráfico de velas "alcista-harami" en el gráfico diario, un patrón alcista. La primera resistencia del par USD/MXN sería el máximo del 23 de octubre en 18.37 antes de que los compradores eleven al precio al máximo de la semana pasada en 18.46, antes de desafiar 18.48, el máximo de octubre. Una vez superados estos niveles, el nivel de 18.50 estaría en juego. En el lado opuesto, el USD/MXN debe caer por debajo de la figura psicológica de 18.00 para que los vendedores recuperen la media móvil simple (SMA) de 200 días en 17.73.

Preguntas frecuentes sobre la inflación

¿Qué es la Inflación?

La inflación mide la subida de los precios de una cesta representativa de bienes y servicios. La inflación general suele expresarse en porcentaje de variación intermensual e interanual. La inflación subyacente excluye elementos más volátiles, como los alimentos y el combustible, que pueden fluctuar debido a factores geopolíticos y estacionales. La inflación subyacente es la cifra en la que se centran los economistas y es el nivel objetivo de los bancos centrales, que tienen el mandato de mantener la inflación en un nivel manejable, normalmente en torno al 2%.

¿Qué es el Índice de Precios al Consumo (IPC)?

El Índice de Precios al Consumo (IPC) mide la variación de los precios de una cesta de bienes y servicios a lo largo de un periodo de tiempo. Suele expresarse en porcentaje de variación intermensual e interanual. El IPC subyacente es el objetivo de los bancos centrales, ya que excluye la volatilidad de los alimentos y los combustibles. Cuando el IPC subyacente supera el 2%, los tipos de interés suelen subir, y viceversa cuando cae por debajo del 2%. Dado que unos tipos de interés más altos son positivos para una divisa, una inflación más alta suele traducirse en una divisa más fuerte. Lo contrario ocurre cuando la inflación cae.

¿Cuál es el impacto de la inflación en el cambio de divisas?

Aunque pueda parecer contrario a la intuición, una inflación elevada en un país hace subir el valor de su divisa y viceversa en el caso de una inflación más baja. Esto se debe a que el banco central normalmente subirá las tasas de interés para combatir la mayor inflación, lo que atrae más entradas de capital mundial de inversores que buscan un lugar lucrativo donde aparcar su dinero.

¿Cómo influye la inflación en el precio del Oro?

Antiguamente, el Oro era el activo al que recurrían los inversores en épocas de alta inflación porque preservaba su valor, y aunque los inversores a menudo siguen comprando Oro por sus propiedades de refugio en épocas de extrema agitación en los mercados, este no es el caso la mayor parte del tiempo. Esto se debe a que cuando la inflación es alta, los bancos centrales suben las tasas de interés para combatirla.

Unas tasas de interés más altas son negativas para el Oro porque aumentan el coste de oportunidad de mantener Oro frente a un activo que devenga intereses o de colocar el dinero en una cuenta de depósito en efectivo. Por el contrario, una menor inflación tiende a ser positiva para el Oro, ya que reduce las tasas de interés, haciendo del metal brillante una alternativa de inversión más viable.

- El par EUR/USD invierte su curso en la DMA de 50 y desciende por debajo de 1.0600 ante el aumento de los rendimientos de los bonos del Tesoro estadounidense.

- La economía estadounidense cobra impulso con el PMI manufacturero S&P Global en 50 y el PMI de servicios en 50.9.

- Las condiciones empresariales de la Eurozona siguen deteriorándose, con los PMI manufacturero, de servicios y compuesto en territorio recesivo.

El par EUR/USD invierte su curso en la media móvil de 50 días (DMA) y desciende por debajo del nivel psicológico de 1.0600 a medida que aumentan los rendimientos de los bonos del Tesoro en los Estados Unidos (EE.UU.) tras los datos de actividad empresarial. En el momento de escribir estas líneas, el EUR/USD cotiza en 1.0591 tras alcanzar un máximo de 1.0694, lo que supone una caída del 0.72%.

EUR/USD cotiza en 1.0591, bajando un 0.72%, ya que los datos positivos de EE.UU. contrastan con las dificultades económicas de la Eurozona

La economía estadounidense sigue cobrando impulso, según revela S&P Global, al repuntar la actividad empresarial, según los últimos informes del Índice de Gerentes de Compras (PMI). El PMI de manufactura de S&P Global se expandió en 50, superando la previsión de 49.5, mientras que el componente de Servicios se situó en 50.9, por encima del 49.8 previsto. En consecuencia, el PMI compuesto de S&P Global se situó en 51, por encima del dato anterior de 50,2.

En consecuencia, los rendimientos de los bonos del Tesoro de EE.UU. avanzaron hasta el 4.88% como reacción a los datos, apuntalando al Dólar, tal y como muestra el Índice del Dólar (DXY), que ganó un 0.64%, situándose en 106.27. Por lo tanto, el EUR/USD amplió sus pérdidas más allá de la cifra de 1.0600.

En cuanto a la Eurozona (UE), el calendario mostró que las condiciones empresariales siguieron deteriorándose. Los PMI manufacturero, de servicios y compuesto, publicador por S&P Global, se mantuvieron en territorio recesivo, por debajo de las previsiones y de los datos del mes anterior. Esto, unido a la caída de la confianza del consumidor en Alemania (GfK), lastró al Euro (EUR), que se desplomó tras tocar un máximo diario a las puertas de 1.0700.

De cara a la semana, se espera que el Banco Central Europeo (BCE ) mantenga las tasas sin cambios, aunque se prevé que deje la puerta abierta a nuevas subidas si fuera necesario.

Análisis del precio del EUR/USD: Perspectivas técnicas

El EUR/USD sigue sesgado a la baja, aunque se ha corregido al alza a punto de recuperar 1.0700. Dado que el panorama fundamental se deteriora en la UE, se esperan nuevas caídas. En primer lugar, el soporte se sitúa en el mínimo del 23 de octubre en 1.0571, seguido del mínimo del ciclo anterior en 1.0495, ligeramente por debajo de la señal de 1.0500. Una vez superadas estas dos zonas, la siguiente parada sería el mínimo del año hasta la fecha de 1.0448. Por otro lado, si el EUR/USD se mantiene por encima de 1.0600, podría abrir la puerta a probar el máximo del 12 de octubre en 1.0639 antes de desafiar 1.0700.

- El Dólar estadounidense se deshizo de las pérdidas del lunes y el Índice DXY superó 106.00.

- El PMI manufacturero y de servicios del S&P subió a territorio de expansión por encima de 50.00 en octubre.

- Los rendimientos del Tesoro estadounidense se recuperaron, lo que permitió al Dólar encontrar demanda.

El Dólar estadounidense (USD) medido por el Índice del Dólar (DXY) avanzó hacia 106.30 el martes, registrando una ganancia de casi un 0.50%. Si bien los PMIs europeos de S&P fueron débiles, las cifras estadounidenses superaron las expectativas, y la economía de EE.UU. parece mantener la resistencia, lo que fortalece a la divisa verde. Además, los rendimientos del Tesoro estadounidense se recuperaron, favoreciendo el impulso alcista.

A pesar de las políticas contractivas de la Reserva Federal (Fed), la economía estadounidense parece ser el último hombre en pie. La atención se centra ahora en las estimaciones preliminares del Producto Interior Bruto (PIB) del tercer trimestre, el jueves, y en las cifras del Gasto en Consumo Personal (PCE) de septiembre, el viernes, para que los inversores sigan modelando sus expectativas sobre las próximas decisiones de la Fed. Sólo una minoría de operadores espera que el banco central modifique las tasas de interés actuales, pero se seguirá prestando atención al discurso del presidente Powell del miércoles.

Resumen diario de los movimientos en los mercados: El Dólar estadounidense se recupera de mínimos de varios meses gracias a los buenos datos de actividad económica

- Tras caer a mínimos desde finales de septiembre, en torno a 105.35 a principios de la sesión, el Índice del Dólar estadounidense DXY subió hacia 106.30.

- El PMI manufacturero S&P Global de octubre se situó en 50, superando las expectativas de 49.5, y acelerando desde la lectura anterior de 49.8. El PMI de servicios también subió.

- El PMI de servicios también se situó por encima de las previsiones en 50.9, frente al 49.8 esperado, y aumentó con respecto al 50.1 anterior.

- Mientras tanto, los rendimientos estadounidenses suben, y los rendimientos a 2 y 5 años avanzaron hacia el 5.10% y el 4.81%.

- Según la herramienta FedWatch de CME, las probabilidades de una subida de 25 puntos básicos en diciembre siguen siendo bajas, en torno al 25%. Además, la herramienta sugiere que una pausa en noviembre está casi descontada. La atención se centra ahora en los datos de alto nivel que se publican el jueves y el viernes.

- Se espera que el PIB del tercer trimestre de EE.UU. se haya acelerado y que la inflación medida por el índice PCE se haya desacelerado en septiembre.

Análisis Técnico: Los alcistas del DXY necesitan recuperar la SMA de 20 días para confirmar una recuperación

Observando el gráfico diario, las perspectivas son de neutrales a bajistas a corto plazo, ya que los alcistas están ganando impulso, pero aún no han recuperado la media móvil simple (SMA) de 20 días en 106.30. Mientras tanto, los indicadores recuperaron terreno, con el índice de fuerza relativa (RSI) con pendiente positiva en territorio alcista, mientras que la convergencia de medias móviles (MACD) emite barras rojas decrecientes.

En un panorama más amplio, el par se encuentra por debajo de la SMA de 20 días, pero por encima de las SMA de 100 y 200 días, lo que indica un posicionamiento favorable para los alcistas en el panorama general.

Soportes: 106.00, 105.70, 105.50.

Resistencias:106.33 (SMA de 20 días),106.50, 107.00.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6,6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la Libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el Dólar estadounidense estuvo respaldado por el oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del Dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

- Se prevé que el Índice mensual de Precios al Consumo de Australia aumente hasta el 5.4% en septiembre, frente al 5.2% registrado en agosto.

- Se espera que el IPC trimestral muestre una disminución en la tasa de inflación anual del 6% en el segundo trimestre al 5.3% en el tercero.

- Las cifras serán críticas para el Dólar australiano antes de la reunión del RBA de noviembre.

La Oficina Australiana de Estadísticas (ABS) publicará dos informes sobre inflación el miércoles a las 00:30 GMT. Estos informes incluyen el Índice de Precios al Consumidor (IPC) trimestral y el IPC mensual. Estas cifras serán cruciales para el Dólar australiano (AUD) antes de la reunión del Banco de la Reserva de Australia (RBA) prevista para el 7 de noviembre.

Se espera que la inflación en Australia se mantenga por encima del rango objetivo del RBA del 2%-3% durante el tercer trimestre. Desde que alcanzó su máximo en diciembre de 2022, cuando la tasa mensual mostró un aumento anual del 8.4%, la inflación ha tenido una tendencia a la baja. Las próximas cifras de inflación del miércoles podrían indicar que la tasa anual trimestral está en su nivel más desacelerado desde el primer trimestre de 2022 o incluso el cuarto trimestre de 2021.

Sin embargo, existe la posibilidad de que el ritmo de inflación durante el tercer trimestre se haya acelerado, alcanzando potencialmente el umbral de "incapacidad para lograr avances satisfactorios" mencionado por el RBA en su última reunión. Esto podría indicar la posibilidad de otra subida de tipos. Los participantes del mercado seguirán de cerca estas cifras.

¿Qué esperar de las cifras de la tasa de inflación de agosto en Australia?

El miércoles, ABS publicará el Índice de Precios al Consumidor (IPC), que es una medida trimestral de la inflación, así como el IPC mensual. Según el RBA, el IPC mensual se considera más relevante ya que incluye precios actualizados para alrededor de dos tercios de la canasta del IPC cada mes.

Se espera que el Índice de Precios al Consumidor muestre un aumento del 1.1% durante el tercer trimestre, una aceleración desde el 0.8% del segundo trimestre. Este aumento se atribuye a mayores costos de combustible y electricidad. Se espera que la tasa de inflación anual disminuya del 6% al 5.3%. Se proyecta que el IPC medio recortado, una medida de inflación subyacente que excluye los elementos más volátiles, aumentará un 1.1% en el tercer trimestre, y que la tasa anual se desacelerará del 5.9% al 5%.

Se prevé que el IPC mensual muestre un repunte en la tasa anual, pasando del 5.2% en agosto al 5.4% en septiembre, lo que sería el nivel más alto desde junio.

Si las cifras se alinean con las expectativas, el RBA acogería con agrado la disminución de la medida de inflación subyacente. Sin embargo, unas cifras más altas de inflación general podrían generar preocupación y desafiar la tolerancia del RBA a que la inflación se mantenga por encima del rango objetivo. Incluso si las cifras coinciden con el consenso del mercado, podrían generar expectativas de otra subida de tipos por parte del RBA antes de fin de año.

La próxima reunión de política monetaria está prevista para el 7 de noviembre. Actualmente, el mercado de tipos de interés sugiere que la probabilidad de una subida de tipos es inferior al 25%, pero sube a casi el 50% para la reunión de diciembre. Unas cifras de inflación más altas podrían alterar todas las perspectivas.

En su primer discurso preparado el martes, la gobernadora del RBA, Michele Bullock, dijo que "la junta no dudará en aumentar aún más el tipo de efectivo si se produce una revisión sustancial al alza de las perspectivas de inflación. Nuestro objetivo sigue siendo que la inflación vuelva al objetivo en un plazo de un año". un plazo razonable manteniendo al mismo tiempo el crecimiento del empleo".

En su última declaración, el RBA reiteró que el pronóstico central es que la inflación del IPC continúe disminuyendo y regrese al rango objetivo del 2-3% para fines de 2025. Las actas de la reunión señalaron que puede ser necesario un mayor endurecimiento de las políticas si la inflación resulta más persistente que esperado. El Consejo del RBA “tiene poca tolerancia a un retorno de la inflación al objetivo más lento de lo esperado actualmente. Por lo tanto, si es necesario o no un mayor aumento de las tasas de interés dependerá de los datos entrantes y de cómo estos alteren las perspectivas económicas y la evolución de la evaluación de los riesgos”.

¿Cómo podrían afectar los informes del Índice de Precios al Consumidor al AUD/USD?

Las cifras de inflación podrían afectar significativamente al Dólar australiano (AUD). Si las cifras son superiores a lo esperado, alimentarían las expectativas de otra subida de tipos de interés y fortalecerían al AUD. Sin embargo, es posible que cifras excesivamente altas no sean positivas de manera sostenible para la moneda, ya que podrían indicar la necesidad de tasas de interés más altas, lo que podría afectar a la economía en general. Además, si las perspectivas económicas empeoran significativamente, es posible que el RBA tenga que priorizar el control de la inflación incluso a expensas de otros factores económicos.

Por otro lado, si la inflación se desacelera más de lo esperado, sugeriría que no hay una necesidad inmediata de que el RBA suba las tasas de interés. Inicialmente, esto podría ser negativo para el Dólar australiano a corto plazo. Sin embargo, también podría indicar una perspectiva más optimista para la economía australiana, sin necesidad de un mayor endurecimiento de la política monetaria. Como resultado, el impacto general sobre el AUD podría ser positivo.

El AUD/USD cotiza cerca de los mínimos del año hasta la fecha, con un soporte crucial en 0.6280. Una ruptura por debajo de este nivel podría desencadenar una mayor aceleración bajista, apuntando potencialmente al nivel de 0.6200 e incluso al mínimo de 2022 de 0.6169.

Por otro lado, el par se acerca a una línea de tendencia bajista y a la significativa media móvil simple (SMA) de 55 días en 0.6410. Una ruptura firme por encima de este nivel podría fortalecer las perspectivas para el Dólar australiano, lo que podría generar nuevas ganancias y una prueba del nivel de 0.6500, que ha sido una resistencia notable en meses anteriores. Una ruptura al alza podría cambiar la perspectiva de negativa a neutral.

- El par NZD/USD vuelve a caer cerca de 0,5850 en medio de la recuperación del Dólar estadounidense.

- S&P Global informó que el PMI de manufactura de EE.UU. alcanzó el umbral de 50.0 por primera vez desde noviembre de 2022.

- Esta semana se publicarán el PIB del tercer trimestre y el índice de precios PCE subyacente.

El par NZD/USD se enfrenta a una venta masiva cerca de la resistencia de 0.5880 mientras el Dólar estadounidense rebota con fuerza. El par retrocede mientras los inversores se abalanzan sobre el Dólar estadounidense. El atractivo del Dólar estadounidense mejora a medida que los inversores se centran en las lecturas económicas estadounidenses cruciales de esta semana.

El S&P500 abre alcista, ya que mejora el ánimo de los mercados ante el retraso del plan de asalto terrestre de Israel en Gaza. Sin embargo, se espera una acción específica de los valores, ya que ha comenzado la temporada de ganancias del tercer trimestre. El Índice del Dólar (DXY) sube por encima de 106.00 tras la publicación de los datos preliminares del PMI de S&P Global para octubre.

S&P Global informó que el PMI de manufactura alcanzó el umbral de 50.0 por primera vez desde noviembre de 2022. El dato manufacturero de 50.0 superó las expectativas de 49.5 y la lectura de 49.8 de septiembre. El PMI de servicios se situó en 50.9, mejor que el consenso de 49.9 y la publicación anterior de 50.1.

Esta semana se publicarán el Producto Interior Bruto (PIB) del tercer trimestre y el índice de precios subyacente del Gasto en Consumo Personal (IPC) de septiembre. Los economistas esperan que la economía estadounidense haya crecido un 4.2% anualizado, duplicando la tasa de crecimiento del 2.1% de la lectura anterior.

Según las estimaciones, el IPC subyacente anual se desaceleró hasta el 3.7%, frente al 3.9% anterior. En términos mensuales, el indicador de inflación preferido por la Fed creció un 0.3%, frente al 0.1% registrado en agosto.

En cuanto al Dólar neozelandés, los inversores esperan que la Reserva del Banco de Nueva Zelanda (RBNZ) haya dejado de subir las tasas de interés, ya que la recuperación económica se ha tambaleado.

- El USD/MXN consigue recuperarse el martes tras la caída del lunes a mínimos de seis días.

- El precio del Dólar alcanza nuevos máximos del día cerca de 106.30.

- Los datos del PMI manufacturero y de servicios de Estados Unidos mejoran expectativas en la lectura preliminar de octubre.

El USD/MXN cayó en la sesión americana del lunes a 18.07, mínimo de seis días. Hoy martes, el par ha rozado esa región al inicio de la mañana europea pero ha conseguido recuperar terreno tras la apertura de Wall Street impulsado por los buenos datos del PMI de Estados Unidos. El Dólar se ha elevado frente al Peso mexicano a 18.24, nuevo techo diario.

El precio del Dólar recupera su fortaleza impulsado por el optimismo en los datos estadounidenses

El Índice del Dólar (DXY) cayó a mínimos de un mes en 105.35 durante las primeras horas del martes, afectado por la subida de los rendimientos de los bonos del Tesoro de EE.UU. a 10 años superaran el umbral del 5%. Posteriormente, los rendimientos regresaron por debajo del 5%, provocando que el USD volviera a ganar tracción. La publicación de los datos estadounidenses del PMI de servicios y manufacturas dieron un impulso adicional al Dólar, elevando el DXY a 106.25, máximo del día.

El PMI manufacturero de EE.UU. subió a 50 puntos en la lectura preliminar de octubre, mejorando los 49.5 esperados, mientras que el PMI de servicios se elevó a 50.98 desde los 50.1 previos, superando los 49.9 estimados.

Por su parte, México publicó ayer su Indicador Global de Actividad Económica (IGAE), que mostró que la actividad productiva se expandió un 3.5% anual en agosto, por encima del 3.4% previsto unos días antes por el Instituto Nacional de Estadística y Geografía (INEGI) mexicano. H

Hoy, INEGI ha publicado su Índicad Nacional de Precos al Consumidor (INPC). Según el comunicado, en la primera quincena de octubre de 2023, el INPC tuvo una variación de 0.24% respecto a la quincena anterior, por debajo del 0.34% estimado. Con este resultado, la inflación general anual se ubicó en 4.27%. En la misma quincena de 2022, la inflación quincenal fue de 0.44% y la anual, de 8.53%.

USD/MXN Niveles de precio

Con el USD/MXN operando al momento de escribir sobre 18.19, ganando un 0.21% diario, a zona ubicada entre 18.46/18.49 se erige como resistencia principal, ya que contiene los máximos de octubre registrados el 20 y el 6 de octubre, respectivamente. Más arriba esperaría la barrera situada en el nivel psicológico de 19.00.

A la baja, el primer soporte aparece en la zona psicológica de 18.00. Una ruptura por debajo de esta región podría provocar un descenso hacia 17.75, mínimo semanal del pasado 12 de octubre. Más abajo espera el mínimo de octubre registrado el pasado día 3 en 17.60.

- El par AUD/USD avanza hasta cerca de 0.6380 a pesar de la fuerte recuperación del Dólar estadounidense y del rendimiento de los bonos.

- El Dólar australiano seguirá en vilo ante la publicación de los datos de inflación del tercer trimestre.

- La ruptura del patrón gráfico del triángulo descendente da lugar a ticks más amplios y a un volumen elevado.

El par AUD/USD encuentra una resistencia provisional tras extender su recuperación hasta cerca de 0.6380 en los primeros compases de la sesión neoyorquina. El par se aferra a la recuperación a pesar de una fuerte recuperación en el Dólar de EE.UU. y los rendimientos del Tesoro de EE.UU. a 10 años, lo que muestra la fortaleza en el Dólar Australiano.

Se anticipa una acción de fuerza en el Dólar australiano en medio de la publicación de los datos de inflación del tercer trimestre, que se publicarán el miércoles. Según las estimaciones, la inflación al consumo aumentó un 1.1%, frente a un incremento del 0.8% en el trimestre abril-junio. En tasa anualizada, la inflación creció a un ritmo más lento del 5.3%, frente al crecimiento del 6.0% registrado anteriormente. El Índice de Precios al Consumo (IPC) mensual se aceleró un 5.4% en septiembre, frente al 5.2% registrado en agosto.

El Índice del Dólar (DXY) sube hasta cerca de 106.00, ya que los inversores se centran en el Producto Interior Bruto (PIB) del tercer trimestre de EE.UU., que se publicará el jueves. Según las expectativas, la economía estadounidense creció un 4.2% frente a la tasa de crecimiento del 2,1% registrada anteriormente.

El AUD/USD presenta una ruptura del patrón gráfico de triángulo descendente formado en una escala de dos horas. La ruptura de este patrón gráfico se traduce en ticks más amplios y volumen elevado. La media móvil exponencial (EMA) de 20 periodos, en 0,6340, muestra una tendencia alcista.

El índice de fuerza relativa (RSI) (14) se desplaza al rango alcista de 60.00-80.00, lo que indica que se ha activado el impulso alcista.

Gráfico de dos horas del AUD/USD

-638337515635309320.png)

El Banco de Canadá (BOC) anunciará su decisión sobre la tasa de interés el miércoles de octubre a las 14:00 GMT y, a medida que nos acercamos a la hora de la publicación, aquí están las expectativas según las previsiones de los economistas e investigadores de nueve bancos principales con respecto a la próxima publicación.

Se espera que el BOC mantenga las tasas estables en el 5%, dejando la puerta abierta a nuevas subidas. La declaración de tasas del miércoles se publicará junto con un Informe de Política Monetaria actualizado.

ING

Una inflación más lenta de lo previsto, unas perspectivas de crecimiento poco halagüeñas y unos rendimientos de los bonos más elevados hacen que el Banco de Inglaterra probablemente pase por alto las tensiones en el empleo y mantenga los tipos. Todavía hay interés en mantener viva una narrativa de subidas a largo plazo, pero los mercados podrían empezar a arrojar algunas dudas al respecto.

TDS

Esperamos que el BOC mantenga el rumbo y mantenga la tasa a un día en el 5,00%. La cuestión clave será cómo el Banco intenta conciliar una significativa rebaja de sus perspectivas de crecimiento con señales de una inflación más persistente, lo que debería impedir cualquier cambio de tono. Esperamos que el Banco mantenga un tono de línea dura, haciendo hincapié en la persistencia de las presiones inflacionistas y salariales y sin modificar las orientaciones futuras.

RBC Economics

Las publicaciones de datos económicos desde que el Banco de Canadá optó por renunciar a una subida de los tipos de interés en septiembre han sido dispares, pero creemos que en conjunto han hecho poco probable una subida. Es muy probable que las previsiones de inflación a corto plazo se revisen al alza, dada la subida de los precios de la energía en otoño. Sin embargo, ante los signos de enfriamiento de la economía, prevemos que el Banco de Inglaterra mantendrá su llamamiento a una vuelta más gradual a la tasa de inflación objetivo, a finales de 2024 o principios de 2025.

NBF

Esperamos que el BOC mantenga sin cambios la tasa objetivo a un día. Dicho esto, sigue habiendo algunos elementos problemáticos en las perspectivas de inflación que podrían abogar por un endurecimiento adicional y, por tanto, advertimos de que no se trata de una decisión definitiva. Como mínimo, los responsables políticos deberían dejar la puerta abierta a un mayor endurecimiento mediante una amenaza explícita de subida de tipos de interés en caso necesario. Esta tendencia al alza se mantendrá probablemente hasta que se produzcan avances más duraderos en materia de inflación. Cabe señalar que la declaración de tasas del miércoles se publicará junto con un Informe de Política Monetaria actualizado. En él veremos una importante rebaja de la trayectoria del PIB y un perfil de inflación que deberá ser revisado al alza para reflejar unas presiones sobre los precios más fuertes de lo previsto en verano. El Gobernador Macklem y el Vicegobernador Rogers también comparecerán ante los medios de comunicación poco después de la decisión, donde podrán afinar sus mensajes. Estamos especialmente interesados en conocer su opinión sobre la formulación de políticas en un entorno de estanflación, en el que parece que nos encontramos en las primeras fases.

MUFG

Esperamos que el Banco de Canadá mantenga los tipos de interés y que siga afirmando que "está preparado para aumentar aún más la tasa de política monetaria si fuera necesario".

CIBC

Esperamos que el BOC mantenga la tasa a un día en el 5%. El comunicado citará las numerosas pruebas de que el crecimiento económico se ha visto frenado por las subidas de tasas aplicadas hasta ahora. No compartimos la preocupación del Banco de que la inflación resulte rígida ante una evidente ralentización económica, ya que es demasiado pronto en el paso de una economía tensa a otra con holgura para haber esperado ver una caída de las presiones sobre los precios vinculadas a la demanda interna. Pero creemos que estas preocupaciones, y las referencias en el comunicado a la falta de impulso a la baja en los principales indicadores de la inflación subyacente, harán que el Banco mantenga un tono algo agresivo, y la conclusión del comunicado deja la puerta abierta a nuevas subidas si no vemos progresos hacia el objetivo del 2% en los próximos meses.

Wells Fargo

Con la inflación más firmemente en una trayectoria descendente y la economía mostrando signos de desaceleración, nos sentimos más cómodos diciendo ahora que las tasas de interés del Banco de Canadá han tocado techo y que es poco probable que se produzcan nuevas subidas de tipos. También esperamos que este mensaje se transmita en la evaluación de la política monetaria que el banco central realizará en octubre. En nuestra opinión, las tasas de política monetaria en Canadá se mantendrán en suspenso hasta el segundo trimestre de 2024. Una vez iniciado el ciclo de relajación, esperamos que las tasas de política monetaria del BOC continúen bajando en el transcurso de 2024 y en 2025, alcanzando finalmente una tasa terminal del 3,00% en el primer trimestre de 2025.

BMO

La mayoría de los datos sugieren que el BOC ha hecho lo suficiente y debería apartarse con firmeza. Aunque la inflación sigue muy por encima del objetivo, lo que por ahora mantendrá al BdC en una postura agresiva, se trata de un indicador rezagado, y las débiles perspectivas de crecimiento del PIB apuntan a una mayor desinflación en el futuro. Suponiendo que el crecimiento no se recupere sorprendentemente, el BOC debería sentirse cada vez más cómodo manteniendo estables las tasas de política monetaria.

Citi

Creemos que el resultado de la decisión del BdC de octubre está aún muy cerca, pero los datos más débiles del IPC de septiembre de esta semana han hecho que la balanza de riesgos pase de una subida a otra pausa. El retroceso de la fuerte inflación subyacente de agosto podría suscitar bastantes dudas sobre la necesidad de subir los tipos de interés. Sin embargo, con las tasas sin cambios en el 5.0%, la orientación debería seguir siendo que las tasas aún podrían subir más, y posiblemente incluso podrían actualizarse para reflejar que la posibilidad de otra subida ha aumentado. No descartaríamos la posibilidad de una subida de tasas en diciembre, sobre todo teniendo en cuenta que sólo se publicará un dato más del IPC antes de esa decisión.

El PMI manufacturero de S&P Global para Estados Unidos ha subido dos décimas en la lectura preliminar de octubre. El indicador ha saltado a territorio de expansión alcanzando 50 puntos frente a los 49.8 de septiembre, mejorando el retroceso previsto por el consenso del mercado a 49.5.

Esta es la mejor puntuación alcanzada por el indicador en seis meses.

El PMI de servicios ha mejorado ocho décimas, elevándose a 50.9 desde 50.1, su mejor cifra en tres meses. El indicador ha mejorado previsiones, ya que los expertos esperaban un descenso a 49.9.

Finalmente, el PMI integrado ha subido a 51 desde 50.2, su nivel máximo en tres meses.

Según el comunicado, las empresas estadounidenses señalaron una expansión marginal de la actividad empresarial durante octubre, tras el estancamiento general de la producción observado en agosto y septiembre. Tanto los fabricantes como los proveedores de servicios informaron de mejores niveles de actividad a medida que se moderó la desaceleración de la demanda. El aumento de la producción total fue el más rápido en tres meses.

Las condiciones de la demanda en los fabricantes mejoraron por primera vez desde abril, mientras que los proveedores de servicios vieron una caída más lenta en los nuevos pedidos. Mientras tanto, las presiones inflacionarias se suavizaron. Las cargas de costos aumentaron al ritmo más lento en tres años, y las empresas moderaron al mismo tiempo los aumentos de los precios de venta. La tasa de inflación se redujo a la más débil desde junio de 2020 y fue más lenta que el promedio de la serie a largo plazo.

Dólar reacción

El Índice del Dólar (DXY) se ha disparado al alza tras los datos pasando de la zona 105.98 a 106.19, nuevo máximo diario. Al momento de escribir, el billete verde cotiza sobre 106.18, ganando un 0.56% en el día.

El USD/CAD mantiene un ajustado rango en torno a 1.37. Los economistas de Scotiabank analizan las perspectivas del par.

No se aprecia un impulso direccional real

Los patrones de comercio de corto plazo reflejan un comercio de rango ajustado alrededor de 1.37, sin impulso direccional real evidente en los osciladores de corto plazo.

La tendencia alcista general del Dólar sigue intacta, pero desde principios de mes no ha habido ningún incentivo para que los fondos se decanten por una u otra dirección.

La resistencia es vista en 1.3745/1.3750 y 1.3785/1.3790.

El soporte emerge en 1.3650 y 1.3570.

- El EUR/USD abandona la zona de máximos mensuales cerca de 1.0700.

- La zona de 1.0700 parece reforzada por la SMA de 55 días.

El par EUR/USD inició un descenso correctivo significativo tras alcanzar máximos mensuales justo por debajo de la barrera de 1.0700 a primera hora del martes.

En caso de que los alcistas recuperen el control, se espera que el par dispute el máximo de octubre en 1.0694 (12 de octubre), que está apuntalado por la SMA transitoria de 55 días en 1.0702 y se sitúa por delante del máximo semanal en 1.0736 (20 de septiembre).

Mientras tanto, las pérdidas siguen sobre la mesa, siempre y cuando el par navegue por debajo de la SMA de 200 en 1.0816.

Gráfico diario del EUR/USD

- El DXY rebota con fuerza y recupera la zona de 106.00.

- Más arriba se encuentra la siguiente barrera alcista cerca de 106.80.

El DXY recupera la compostura y recupera la zona más allá del obstáculo de 106.00 el martes.

Parece que el DXY sigue cotizando en fase de consolidación por el momento. Mientras tanto, los intentos alcistas ocasionales siguen teniendo como objetivo el máximo semanal de 106.78 (12 de octubre) antes del máximo de 2023 de 107.34 (3 de octubre).

De momento, mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.32, se espera que las perspectivas para el índice sigan siendo constructivas.

Gráfico diario del DXY

- El EUR/JPY está bajo presión tras nuevos máximos de 2023.

- El avance adicional se centra ahora en el nivel redondo de 160.00.

El EUR/JPY revierte tres ganancias diarias consecutivas y desafía el soporte de 159.00 tras alcanzar nuevos máximos anuales cerca de la barrera de 160.00 a principios de la sesión.

Teniendo en cuenta la evolución actual de los precios, parece que el cruce podría seguir subiendo a corto plazo. Por el contrario, el obstáculo inmediato se sitúa en el máximo de 2023 en 159.91 (24 de octubre), justo antes del nivel redondo de 160.00.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 150.89.

Gráfico diario del EUR/JPY

- El USD/CAD se recuperó y se acercó a 1.3700 tras el fuerte rebote del Dólar estadounidense.

- El aplazamiento del ataque terrestre previsto por Israel en Gaza ha aliviado el estado de aversión al riesgo.

- Se espera que el BOC mantenga las tasas de interés sin cambios en el 5%.

El par USD/CAD se recupera desde 1.3660 y se acerca al nivel redondo de 1.3700 a última hora de la sesión de Londres. El par encuentra soporte mientras el Dólar estadounidense rebota después de descubrir interés de compra cerca de 105.40.

Los inversores se abalanzan sobre el Dólar estadounidense y el rendimiento de los bonos a largo plazo, ya que la atención se centra en los datos económicos cruciales de Estados Unidos, que se publicarán esta semana. El Índice del Dólar estadounidense (DXY) se ha acercado a 106.00. El rendimiento del Tesoro estadounidense a 10 años subió con fuerza hasta el 4.86%.

Los futuros del S&P 500 generaron importantes ganancias en la sesión europea, retratando una fuerte reactivación del apetito por el riesgo de los participantes del mercado. El aplazamiento del ataque terrestre previsto por Israel en Gaza ha aliviado el estado de aversión al riesgo.

Los inversores esperan el discurso del presidente de la Reserva Federal (Fed), Jerome Powell, previsto para el miércoles. Se espera que Jerome Powell reitere la necesidad de mantener los tipos de interés más altos durante más tiempo para garantizar la estabilidad de precios. Se espera que mantenga vivas las esperanzas de un mayor endurecimiento de la política monetaria si la economía estadounidense sigue resistiendo.

A última hora de la sesión neoyorquina, se publicarán los datos preliminares del índice S&P Global PMI de octubre. Según las estimaciones, el PMI manufacturero cayó hasta 49.5, frente al 49.8 de septiembre. El PMI de servicios cayó ligeramente por debajo del umbral de 50.0, hasta 49.9, frente a la publicación anterior de 50.1.

En cuanto al Dólar canadiense, la atención se centrará en la decisión del Banco de Canadá sobre las tasas de interés, prevista para el miércoles. Se espera que el BoC mantenga las tasas de interés sin cambios en el 5%, ya que la economía canadiense está luchando por una base firme en medio de una perspectiva de demanda vulnerable.

- El Euro parece ofrecido frente al Dólar estadounidense cerca de 1.0620, mientras que el Índice del Dólar DXY flirtea con 106.00.

- La confianza del consumidor en Alemania empeorará en noviembre, mientras que los PMIs alemanes y de la Eurozona se mantienen en contracción.

- En EE.UU. también se publicarán los PMI manufactureros y de servicios más adelante en la sesión.

La presión vendedora en el Euro (EUR) está ganando fuerza frente al dólar estadounidense (USD) tras la publicación de los datos del Índice de Gerentes de Compras (PMI) de la Eurozona y Alemania, lo que ha provocado que el par EUR/USD retroceda hasta la zona de 1.0620 tras los máximos alcanzados el martes en niveles cercanos a 1.0700.

El Dólar, por su parte, está logrando recuperar cierto equilibrio y rebotar desde los mínimos de cuatro semanas anteriores en la zona de 105.40 en términos del Índice del USD (DXY), con el trasfondo de un pequeño avance de los rendimientos estadounidenses y cierta pérdida de impulso en el sentimiento de riesgo.

En cuanto a la política monetaria, los participantes prevén que la Reserva Federal (Fed) mantenga su postura actual de dejar las tasas sin cambios en la cita del 1 de noviembre. Esta perspectiva se vio reforzada por las declaraciones del presidente de la Fed , Jerome Powell, durante su comparecencia en el Club Económico de Nueva York la semana pasada.

Al mismo tiempo, los inversores contemplan la posibilidad de que el Banco Central Europeo (BCE ) interrumpa su ciclo de endurecimiento. Esto ocurre a pesar de que los niveles de inflación superan el objetivo del banco y de la creciente preocupación por el riesgo de desaceleración económica o estanflación en la economía de la eurozona.

En el calendario nacional, la confianza del consumidor en Alemania, según GfK, empeoró hasta -28.1 en noviembre. En Alemania, los índices PMI manufacturero y de servicios se situaron en 40.7 y 48.0 respectivamente. En la eurozona, estos indicadores se situaron en 43.0 y 47.8 respectivamente.

Al otro lado del charco, también se publicarán los índices preliminares de manufacturas y servicios de Estados Unidos para el mes en curso.

Resumen diario de los mercados: El Euro sufre la presión de las ventas tras unos datos decepcionantes

- El Euro cede el avance inicial frente al dólar el martes.

- Los rendimientos estadounidenses y alemanes comercian mayormente con pérdidas a primera hora en Europa.

- Los mercados esperan que la Fed prolongue su estancamiento en noviembre.

- Los inversores ven al BCE entrando en una pausa en su campaña de endurecimiento.

- Christine Lagarde del BCE dijo que la batalla para tacar la inflación va bien.

- Las preocupaciones geopolíticas en Oriente Medio parecen haber disminuido.

- El informe de empleo del Reino Unido sorprendió a la baja.

- La gobernadora del RBA, Michele Bullock, sugirió que la inflación podría alcanzar el objetivo más tarde de lo estimado.

Análisis Técnico: El Euro encuentra resistencia inicial en torno a 1.0700

El EUR/USD se modera cerca del nivel redondo clave de 1.0700 el martes, desencadenando un marcado descenso correctivo auspiciado por los resultados desalentadores del calendario del euro.

Si la tendencia alcista continúa, el EUR/USD podría desafiar el obstáculo transitorio de la media móvil simple (SMA) de 55 días en 1.0702 antes del máximo del 20 de septiembre en 1.0736 y la importante SMA de 200 días en 1.0816. Romper por encima de este nivel podría señalar un impulso hacia el máximo del 30 de agosto en 1.0945, justo por delante de la marca psicológica de 1.1000. Si sigue subiendo, podría volver a desafiar el máximo del 10 de agosto en 1.1064 antes de alcanzar el máximo del 27 de julio en 1.1149 y, posiblemente, el máximo de 2023 en 1.1275 visto el 18 de julio.

Si se reanuda la tendencia vendedora, existe un soporte inmediato en torno al mínimo del 13 de octubre en 1.0495, que está justo por delante del mínimo de 2023 en 1.0448 del 3 de octubre, antes del nivel redondo de 1.0400. Si se supera esta zona, el par podría retroceder hasta los mínimos semanales de 1.0290 (30 de noviembre de 2022) y 1.0222 (21 de noviembre de 2022).

Mientras el EUR/USD continúe por debajo de la SMA de 200 días, existe la posibilidad de una presión bajista continua.

Preguntas frecuentes sobre las tasas de interés

¿Qué son las tasas de interés?

Las entidades financieras cobran tasas de interés por los préstamos que conceden a los prestatarios y por los intereses que pagan a los ahorradores y depositantes. En ellos influyen las tasas básicas de préstamo, que fijan los bancos centrales en respuesta a los cambios de la economía. Los bancos centrales suelen tener el mandato de garantizar la estabilidad de precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar las tasas básicas de préstamo, con vistas a estimular el crédito e impulsar la economía. Si la inflación sube sustancialmente por encima del 2%, el banco central suele subir los tipos de interés para intentar reducirla.

¿Cómo influyen las tasas de interés en las divisas?

Unas tasas de interés más altas suelen ayudar a fortalecer la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

¿Cómo influyen las tasas de interés en el precio del Oro?

En general, los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de tener Oro en lugar de invertir en un activo que devenga intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el oro se cotiza en dólares, el precio del Oro baja.

¿Qué es la tasa de los Fondos Federales?

La tasa de los fondos de la Fed es la tasa a un día a la que los bancos estadounidenses se prestan entre sí. Se trata de la tasa principal que suele citar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en ese caso 5.00%) es la cifra cotizada.

Las expectativas del mercado sobre la futura tasa de los fondos de la Fed son seguidas por la herramienta FedWatch de CME, que determina cómo se comportan muchos mercados financieros en previsión de las futuras decisiones de política monetaria de la Reserva Federal.

El índice de precios de vivienda nueva de Canadá bajó un 0.2% mensual en septiembre, por debajo de la subida del 0.1% esperada por los mercados. En agosto, el indicador subió un 0.1%. Esta es la mayor caída vista en siete meses.

A nivel interanual, los precios de vivienda nueva bajaron un 1% frente al descenso del 0.9% anterior. Este es el sexto mes consecutivo de caídas para el indicador.

¿Qué es el índice de precios de la vivienda nueva de Canadá?

El índice de precios de vivienda nueva publicado por Statistics Canada es una serie mensual que mide los cambios a lo largo del tiempo en los precios de venta de los contratistas de viviendas residenciales nuevas, donde las especificaciones detalladas relativas a cada vivienda siguen siendo las mismas entre dos periodos consecutivos. La tasa de crecimiento del mercado de la vivienda afecta a la volatilidad del CAD. Una lectura alta se considera positiva (o alcista) para el CAD, mientras que una lectura baja se considera negativa (o bajista).

¿Cuándo se informa del próximo índice de precios de vivienda en Canadá?

El próximo dato se publicará el 21 de noviembre a las 13:30 GMT. Para más información, consulte el evento en el calendario de FXStreet.

Precio del Dólar canadiense hoy

A continuación, se muestra la variación porcentual del Dólar Canadiense (CAD) contra las divisas listadas hoy. El CAD fue la moneda más débil frente al Dólar Australiano.

| USD | EUR | GBP | CAD | AUD | JPY | NZD | CHF | |

| USD | 0.42% | 0.30% | 0.08% | -0.42% | 0.01% | 0.02% | 0.33% | |

| EUR | -0.42% | -0.12% | -0.35% | -0.85% | -0.40% | -0.41% | -0.10% | |

| GBP | -0.29% | 0.12% | -0.22% | -0.73% | -0.29% | -0.28% | 0.01% | |

| CAD | -0.09% | 0.33% | 0.22% | -0.52% | -0.07% | -0.06% | 0.23% | |

| AUD | 0.42% | 0.82% | 0.72% | 0.50% | 0.43% | 0.46% | 0.75% | |

| JPY | 0.00% | 0.42% | 0.30% | 0.08% | -0.44% | 0.02% | 0.32% | |

| NZD | -0.02% | 0.38% | 0.26% | 0.04% | -0.46% | -0.03% | 0.28% | |

| CHF | -0.32% | 0.11% | -0.03% | -0.24% | -0.74% | -0.30% | -0.31% |

El mapa de calor muestra las variaciones porcentuales de las divisas principales entre sí. La divisa base se elige en la columna de la izquierda, mientras que la divisa de cotización se elige en la fila superior. Por ejemplo, si elige el euro en la columna de la izquierda y se desplaza por la línea horizontal hasta el yen japonés, la variación porcentual que aparece en el recuadro representará EUR (base)/JPY (cotización).

- El Dólar cae a mínimos de un mes.

- Los rendimientos estadounidenses, que fueron el principal motor de la recuperación del Dólar, se vuelven ahora en su contra.

- El Índice del Dólar corre el riesgo de sufrir su peor semana en más de tres meses.

El Dólar está siendo destripado por los mercados después de que los rendimientos estadounidenses se dispararan a un nuevo máximo de varias décadas. Casi suena Shakesperiano, ya que fueron esos mismos rendimientos los que han soportado la recuperación estival del Dólar desde julio hasta mediados de octubre. Cuando los rendimientos a 10 años superaron el nivel psicosocial del 5%, el Dólar se vendió en general e hizo que el Índice del Dólar sufriera su mayor pérdida intradía desde julio.

En cuanto a los datos económicos, se esperan nuevos movimientos con la publicación del Índice de Gerentes de Compras (PMI) de octubre. Los mercados tendrán la oportunidad de echar un vistazo a cómo el indicador líder se comporta y nos está diciendo en términos de perspectivas para la economía de EE.UU. en un futuro próximo. Especialmente el componente de Servicios podría ser un catalizador, ya que anteriormente estaba justo por encima de 50, y una ruptura por debajo de 50 significaría una economía en contracción con más debilidad del dólar estadounidense a tener en cuenta.

Resumen diario: El Dólar se centra en el PMI

- Alrededor de las 12:55 GMT se publicará el índice PMI de Estados Unidos. La cifra interanual anterior se situó en el 4.6%, sin expectativas previstas.

- Alrededor de las 13:00 se publicará el índice Case Shiller de precios de la vivienda de agosto. La cifra anterior fue del 0.1%.

- La cita principal de este martes es a las 13:45 GMT con las cifras del PMI de manufactura, servicios e índice compuesto: Se espera que la manufactura se contraiga de 49.8 a 49.5 puntos. Se espera que los servicios se unan al régimen de contracción al pasar de 50.1 a 49.9. El índice compuesto se situó en 50.2 y se espera que también entre en contracción.

- Hacia las 14:00 GMT se publicará el índice de manufactura de la Fed de Richmond para octubre, con una cifra anterior de 5 y unas expectativas de 8.

- Las acciones operan al alza, aunque nada convincente. En Asia ninguno de los principales índices sube más del 0.50%. En europa las cifras muy mixtas ya que las cifras del PMI europeo fueron mejores, pero aún en contracción por debajo de 50 en todos los componentes. Los Futuros en EE.UU. están ligeramente en verde, a la espera de las ganancias de Microsoft y Alphabet.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 98.4% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de noviembre.

- El rendimiento del Tesoro estadounidense a 10 años se sitúa en el 4.81% y el lunes rompió por encima del 5.05%, su nivel más alto en varios años. Aunque los rendimientos han retrocedido con bastante rapidez, el hecho de que se haya superado el umbral de dolor podría ser una señal de que el mercado de bonos va a sufrir más.

Análisis técnico del Índice del Dólar: El Dólar rey ha caído

El Dólar estadounidense perdió su condición de rey después de que los rendimientos en EE.UU., concretamente el rendimiento a 10 años, rompieran por encima del 5%. En los mercados financieros se suele considerar que el 5% es el umbral del dolor en el que, una vez superado, comenzarán a encenderse luces rojas en términos de posibilidades de Recesión, contracción de la economía y estancamiento o contracción del crecimiento. Con las cifras del PMI de EE.UU. de este martes, el riesgo es que el Índice del Dólar podría añadir otro tramo a la baja a sus pérdidas de esta semana.

Para recuperarse, el DXY necesita volver a romper por encima de 105.88 y, preferiblemente, incluso romper por encima del máximo del lunes en 106.33. Una vez que esto ocurra, los alcistas del dólar tendrán la seguridad de que hay mucho Dólar en juego y que esta corrección no ha sido más que un parpadeo. Al alza, 107.20 sigue siendo el nivel a batir en el año.

A la baja, la reciente Resistencia en 105.88 no hizo un buen trabajo de soporte de ninguna recesión y ahora ha perdido completamente su importancia. En su lugar, busque 105.12 para mantener el DXY por encima de 105.00. Si eso no funciona, 104.33 será el mejor nivel para buscar un resurgimiento de la fortaleza del Dólar estadounidense, ya que se alinea con la media móvil simple (SMA) de 55 días como nivel de soporte.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6,6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la Libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el dólar estadounidense estuvo respaldado por el Oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del Dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.