- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par GBP/USD rebota de 1.2069 a 1.2128, a pesar del sentimiento pesimista de los mercados y la fortaleza del Dólar.

- El crecimiento del PIB estadounidense del 4.9% y el aumento de los pedidos de bienes duraderos alimentan las especulaciones sobre nuevas subidas de tasas de la Fed.

- Las ventas minoristas en el Reino Unido alcanzan su peor nivel de octubre, lo que refleja la lucha de los hogares contra la inflación y la ralentización del crecimiento.

La Libra esterlina (GBP) recupera terreno frente al Dólar estadounidense (USD) a última hora de la sesión norteamericana del jueves, tras caer a un mínimo diario de 1.2069. Los compradores de GBP/USD intervinieron alrededor de este último y elevaron al par al nivel 1.2128, registrando ganancias del 0.16%.

La Libra avanza frente al Dólar, encontrando soporte en la caída de los rendimientos de los bonos del Tesoro de EE.UU.

Wall Street sigue cotizando con pérdidas, lo que refleja un sentimiento bajista en los mercados. El par GBP/USD sigue apoyándose en la caída de los rendimientos de los bonos del Tesoro estadounidense, ya que el Dólar sigue manteniéndose fuerte, como muestra el Índice del Dólar estadounidense (DXY), que gana un 0.07% y se sitúa en 106.61.

Los datos de Estados Unidos patrocinaron la caída del GBP/USD, ya que en el tercer trimestre la economía creció un 4.9% intertrimestral, el ritmo más rápido en casi dos años. Este dato, junto con el optimismo de los pedidos de bienes duraderos en septiembre, que se dispararon un 4.7%, superando las previsiones, y las cifras del último mes, con una contracción del 1.7% y del -0.1%, apuntalaron al dólar ante las especulaciones de que el banco central estadounidense volvería a subir las tasas.

Por otra parte, las solicitudes de subsidio por desempleo de la última semana, que finalizó el 21 de octubre, superaron las previsiones de 208.000 y se situaron en 210.000, un indicador de la relajación del mercado laboral.

En el Reino Unido, la Confederación de Industrias Británicas (CBI) reveló que las ventas minoristas registraron su peor octubre en cuanto a ventas, ya que los hogares luchan en medio de tiempos económicos difíciles, con una inflación elevada y un crecimiento económico a la baja. Las ventas cayeron -36, muy por debajo de la contracción de -16 estimada por los analistas

Análisis del precio del GBP/USD: Perspectiva técnica

Desde el punto de vista técnico, la volatilidad en el par GBP/USD continúa reduciéndose, ya que la media del rango verdadero (ATR) hace que el par se mueva 92 puntos. Con esto en mente, la dirección del par es bajista después de que se formara un cruce mortal hace nueve días, abriendo la puerta a nuevas pérdidas. El primer soporte del GBP/USD sería el mínimo de hoy en 1.2069, seguido del mínimo del 4 de octubre en 1.2037. Una ruptura de este último allanaría el camino hacia 1.1800, el siguiente nivel de soporte. Por el contrario, los pares principales podrían desafiar el nivel de 1.2300 una vez que los compradores recuperen el máximo del 24 de octubre en 1.2288.

Durante la sesión asiática se conocerá el Índice de Precios al Consumo de Tokio. También se seguirá de cerca el Índice de Precios de Producción (IPP) australiano, especialmente tras los sólidos datos del IPC informados el miércoles. Más tarde, los mercados se centrarán en el índice de precios del consumo personal subyacente estadounidense.

Esto es lo que debe saber el viernes 27 de octubre:

Durante la sesión asiática, el Dólar perdió impulso, impulsado principalmente por una caída en los rendimientos del Tesoro de EE.UU., a pesar de los datos económicos positivos. El Índice del Dólar (DXY) terminó la sesión en torno a 106.60. El rendimiento del Tesoro estadounidense a 10 años cayó del 4.96% al 4.84%, mientras que el rendimiento a 2 años bajó del 5.15% al 5.02%.

La economía estadounidense se expandió a una tasa anualizada del 4.9% durante el tercer trimestre, superando el consenso del mercado del 4.2%. Se informó también de un índice de precios subyacente del Gasto en Consumo Personal (PCE) inferior al previsto, lo que aumentó la demanda de bonos. Otros datos mostraron un aumento de las solicitudes de subsidio de desempleo continuado hasta los 1.79 millones, alcanzando el nivel más alto en meses.

La semana que viene tendrá lugar la reunión del Comité Federal de Mercado Abierto (FOMC), y las expectativas del mercado apuntan a que no habrá cambios en las tasas de interés. El viernes se publicará en Estados Unidos el PCE subyacente mensual, una medida clave de la inflación. También se informará del gasto personal y de los ingresos.

Wells Fargo sobre los datos del PIB estadounidense:

El crecimiento económico de EE.UU. se aceleró en el tercer trimestre a un ritmo anualizado del 4.9%, señal de que la economía sigue resistiendo ante la subida de tasas y los precios aún elevados. Aunque la persistente fortaleza de la demanda podría poner en peligro el descenso de la inflación, no prevemos que este informe suponga grandes cambios para los responsables políticos, y esperamos que el FOMC mantenga los tipos sin cambios en la reunión de la próxima semana.

El jueves, el Euro obtuvo peores resultados tras la reunión del Banco Central Europeo (BCE). Como se esperaba, el BCE mantuvo sin cambios las tasas de interés, por primera vez desde junio del año pasado. Los participantes del mercado interpretaron que la reunión se inclinaba hacia una postura moderada, ya que el BCE señaló que es poco probable que vuelva a subir las tasas.

El par EUR/USD marcó un mínimo semanal en 1.0521, pero luego rebotó, con el soporte de un Dólar estadounidense más débil, y subió hacia 1.0565.

Analistas de Rabobank sobre el BCE:

La pausa de hoy no significa necesariamente el final del ciclo de subidas. Sin embargo, los responsables de la política monetaria parecen tener pocas ganas de endurecerla aún más. El BCE parece algo más preocupado por las perspectivas de crecimiento que en septiembre. Lagarde no ofreció una función de reacción clara ante un posible nuevo choque energético.

El par GBP/USD cayó a mínimos semanales en 1.2068, pero luego rebotó al alza, acercándose a la zona de 1.2130. El par sigue cotizando por encima de los mínimos de octubre, evitando un mayor deterioro. Se espera que el Banco de Inglaterra amplíe su pausa la próxima semana, probablemente con una votación dividida.

El USD/JPY se dirige hacia un cierre diario muy por encima de 150.00. El par mantuvo esa señal a pesar de la bajada de los rendimientos del Tesoro y del sentimiento de aversión al riesgo. Parece que los mercados están desafiando a las autoridades japonesas. El viernes se publicará el Índice de Precios al consumo de Tokio.

El par AUD/USD alcanzó nuevos mínimos del año en 0.6269, pero superó la zona clave de 0.6280. La recuperación está impulsada por la corrección del Dólar, que muestra una convicción limitada incluso cuando los mercados consideran la posibilidad de una nueva subida de tasas por parte del Banco de la Reserva de Australia (RBA) el 7 de noviembre. El viernes se publicará el Índice de Precios de Producción.

El USD/CAD siguió subiendo y rompió por encima de 1.3800. El par registró su cierre diario más alto en un año. El Dólar canadiense fue la divisa más débil del G10 durante la jornada del jueves.

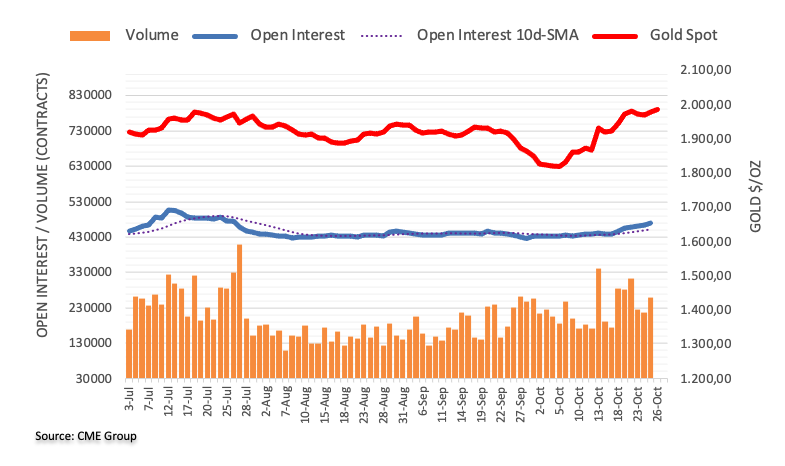

El Oro terminó con una modesta subida en torno a 1.985$, ya que el metal amarillo se benefició sólo modestamente de los menores rendimientos del Tesoro. La Plata experimentó volatilidad en el comercio. El par XAG/USD cerró en torno a 22.80$, tras superar brevemente 23.00$ en horario europeo y hacer suelo por debajo de los 22.50$ tras los datos estadounidenses.

¿Te ha gustado este artículo? Ayúdanos con tus comentarios respondiendo a esta encuesta:

La Secretaria del Tesoro estadounidense, Janet Yellen, declaró el jueves que no le sorprendería que la economía creciera un 2.5% en 2023. Los datos publicados anteriormente mostraron que durante el tercer trimestre, el Producto Interior Bruto se expandió a una tasa anualizada del 4.9%, por encima del 4.2% del consenso de los mercados.

Durante una entrevista con Bloomberg TV, Yellen dijo que la economía está funcionando bien, con un fuerte gasto del consumidor. Sin embargo, reconoció que muchos estadounidenses están preocupados por la economía, señalando que una parte significativa de la población no ha experimentado un crecimiento significativo de los ingresos.

En cuanto a los rendimientos, Yellen mencionó que el reciente repunte no está relacionado con los déficits y no indica una recesión inminente. Por el contrario, refleja la fortaleza de la economía estadounidense.

Al ser preguntada por el déficit fiscal, Yellen expresó que los planes deben mantener el déficit manejable.

Reacción de los mercados

Los comentarios de Yellen no provocaron una reacción significativa en los mercados. El Dólar está cotizando con un rendimiento mixto en todos los ámbitos tras los datos estadounidenses que incluyeron cifras positivas de crecimiento y solicitudes de subsidio por desempleo. El Índice del Dólar (DXY) sube un 0.12%, pero sigue lejos de sus máximos diarios, rondando el nivel 106.65 puntos.

- El par AUD/USD rebota desde 0.6270 hacia 0.6316, con el Dólar australiano mostrando resistencia frente al Dólar estadounidense.

- El crecimiento del PIB estadounidense del 4.9% y aumento de los pedidos de bienes duraderos, lo que prepara el terreno para una subida de tasas de la Fed.

- Las cifras de inflación y los comentarios del gobernador del RBA aumentan la probabilidad de una subida de tipos en Australia.

El par AUD/USD se puso al alza en las operaciones del día con ganancias del 0.17% tras tocar un mínimo diario de 0,6270, pero los datos de crecimiento alentadores de los Estados Unidos (EE.UU.) reforzaron al Dólar (USD), un viento en contra para el AUD. No obstante, el AUD se mantuvo fuerte y el par operó en 0.6316.

El AUD gana terreno a pesar de que los sólidos datos de EE.UU. podrían provocar un endurecimiento de la Fed

La Oficina de Análisis Económico de EE.UU. (BEA) reveló que la economía creció al ritmo más rápido en casi dos años, ya que el Producto Interior Bruto (PIB) del tercer trimestre superó el 4.3% previsto, situándose en el 4.9%. Además, los pedidos de bienes duraderos de septiembre aumentaron un 4.7%, superando significativamente la previsión de consenso del 1.7%. Dada la solidez de la economía, la Reserva Federal (Fed) de EE.UU. tiene la excusa perfecta para subir las tasas, ya que la economía sigue creciendo por encima de la tendencia.

Otros datos fueron la publicación por parte de la Oficina de Estadísticas Laborales de EE.UU. (BLS) de las solicitudes iniciales de subsidio de desempleo para la semana que finalizó el 21 de octubre, que aumentaron en 210.000 solicitudes. Esta cifra superó tanto las previsiones como las cifras de la semana anterior (208.000 y 200.000, respectivamente), lo que indica una posible relajación del mercado laboral.

Aparte de esto, las últimas cifras de inflación en Australia aumentaron las probabilidades de una subida por parte del Banco de la Reserva de Australia (RBA)¸ que se ha mantenido a la espera, pero con un enfoque dependiente de los datos. Las últimas declaraciones de la gobernadora del RBA, Michelle Bullock, han moderado esas suposiciones, afirmando que el informe del Índice de Precios al Consumo (IPC) estaba en línea con las expectativas de los responsables políticos, mientras evalúan las posibilidades que justificarían una subida de tasas.

En la agenda económica australiana se publicará el IPP del tercer trimestre. En Estados Unidos, se publicará el indicador de inflación preferido por la Fed, el IPC subyacente, junto con el sentimiento de los consumidores de la Universidad de Michigan.

Análisis del precio del AUD/USD: Perspectivas técnicas

La tendencia bajista del AUD/USD se mantiene intacta, a pesar de haber hecho suelo en torno a 0.6300, ya que las medias móviles de 50 y 200 días (DMA) siguen siendo bajistas. Para una continuación bajista, el par necesita superar 0.6300, seguido por el mínimo actual del año hasta la fecha en 0.6270. Una vez superados estos dos niveles, el siguiente sería el mínimo del 21 de octubre de 2022 en 0.6210. Por otra parte, si los compradores quieren recuperar el control, necesitan elevar los precios por encima de la DMA de 50 en 0.6395.

El indicador de inflación preferido por la Fed, el Gasto en Consumo Personal subyacente (PCE), será publicado por la Oficina de Análisis Económico de EE.UU. (BEA) el viernes 27 de octubre a las 12:30 GMT y, a medida que nos acercamos a la hora de su publicación, he aquí las previsiones de los economistas e investigadores de seis bancos principales.

Se espera que el índice general se sitúe en el 3.4% interanual, frente al 3.5% de agosto. Por su parte, el IPC subyacente se situará en el 3.7% interanual, frente al 3.9% de la publicación anterior. En términos mensuales, se espera que se acelere hasta el 0.3% desde el 0.1%.

ING

Los precios de la energía elevarán la tasa general y no somos tan optimistas en cuanto a que la inflación subyacente aumente sólo un 0.2% intermensual o un 3.7% interanual como espera el mercado. Tememos ligeros riesgos al alza, y esta combinación de inflación elevada y fuerte crecimiento podría ser el catalizador para que el rendimiento del Tesoro a 10 años rompa claramente por encima del 5%.

TDS

La inflación subyacente del IPC se aceleró en septiembre a su ritmo intermensual más rápido desde mayo, hasta el 0.24% intermensual, aunque seguiría estando por debajo del aumento del 0.32% del IPC subyacente. También esperamos que el PCE general avance un 0.30% intermensual. También esperamos que el superíndice del PCE aumente hasta el 0.4% intermensual.

NBF

El deflactor anual del IPC subyacente podría haber avanzado un 0.2% intermensual en septiembre, un resultado que debería traducirse en un descenso de dos puntos de la tasa interanual hasta el 3.7%. Aunque todavía elevada, esta tasa seguiría siendo la más baja observada en 28 meses.

SocGen

Los deflactores del IPC se basan en el IPC, que aumentó un 0.4% para el índice general y un 0.3% para el subyacente. Prevemos un aumento ligeramente inferior del IPC general, ya que el componente de los alquileres, que aumentó significativamente en el IPC, tiene menos peso relativo en el deflactor del IPC. No obstante, la proyección es muy ajustada, con un redondeo a la baja del 0.3%.

Wells Fargo

Teniendo en cuenta nuestra previsión de que los deflactores general y subyacente del IPC aumenten un 0.3% durante el mes, el gasto real del consumidor probablemente suba en torno al 0.2%.

Citi

La inflación subyacente del IPC debería aumentar un 0.28% intermensual y un 3.7% interanual en septiembre, basándose en elementos del IPC y el IPP. Los precios de la vivienda deberían repuntar, en consonancia con la sorprendente reaceleración del alquiler equivalente de los propietarios en el IPC, aunque estos precios reciben la mitad de peso en el IPC que en el IPC. Los precios de los servicios médicos deberían subir más que en agosto, pero todavía un modesto ~0.2% intermensual. Dado que los precios de los servicios médicos tienen un peso mucho mayor en el PCE que en el IPC, esta es la diferencia clave que lleva a un PCE subyacente más suave del 0.28% frente al IPC subyacente del 0.32%. Otros elementos del IPC deberían ser similares a los del IPC, aunque con un mayor aumento de las tarifas aéreas, que subieron alrededor de un 2% en los datos del IPP, pero un modesto 0.3% en el IPC. Otro importante descenso de los precios de los automóviles usados en septiembre también pesará en el IPC subyacente algo menos que en el IPC. La inflación general del IPC debería aumentar un 0.3% intermensual y moderarse ligeramente hasta el 3.4% interanual.

- El USD/CHF se acerca a 0.9000, mientras el Dólar recibe ofertas en su tercer día consecutivo de ganancias.

- Poco que destacar para el franco en el calendario económico hasta las ventas minoristas suizas del próximo martes.

- Las cifras de bienes duraderos y PIB de EE.UU. superan ampliamente las expectativas del mercado, aunque los datos laborales registran más desempleados.

El USD/CHF está cotizando directamente en la zona de 0.9000, ya que los datos de EE.UU. impulsan al Dólar estadounidense (USD) frente al franco suizo (CHF) para el jueves.

El Producto Interior Bruto (PIB) y los pedidos de bienes duraderos superaron las previsiones y provocaron una subida del Dólar, a pesar de que las cifras laborales estadounidenses no fueron muy alentadoras, ya que aumentaron las solicitudes Iniciales y continuas de subsidio por desempleo.

El martes se publicarán las Ventas minoristas suizas. Mientras tanto, hay pocos datos económicos suizos en el calendario para que los operadores del CHF mastiquen después de la caída del miércoles en la encuesta de expectativas de condiciones empresariales ZEW, que bajó de -27.6 a -37.8.

El PIB de EE.UU. crece a una tasa anual del 4.9% en el tercer trimestre, frente al 4.2% previsto

El PIB de EE.UU. registró una tasa anualizada del 4.9% en el tercer trimestre, superando ampliamente las previsiones del 4.2% y el 2.1% del trimestre anterior.

Los pedidos de bienes duraderos de Estados Unidos para septiembre también se situaron muy por encima de la línea de flotación, con un crecimiento del 4.7% para el mes en comparación con el -0.1% revisado a la baja de agosto (originalmente impreso en 0.2%).

Las peticiones iniciales de subsidio por desempleo de EE.UU. se situaron por debajo de las expectativas, mostrando 210.000 nuevos solicitantes de subsidio por desempleo para la semana del 20 de octubre, frente a los 200.000 de la semana anterior (revisados al alza desde 198.000).

USD/CHF Perspectivas técnicas

El dólar estadounidense está probando el lado largo de 0.9000 contra el franco después de deslizarse desde el nivel de precios de la semana pasada, y está operando de nuevo en la media móvil simple de 200 días (SMA).

El par está recibiendo cierto soporte técnico de la SMA de 50 días que actualmente se eleva a 0.8974, atrapando ofertas en el rango medio y presionando al USD/CHF al alza.

El mínimo oscilante de la semana pasada en 0.8900 marca el soporte a corto plazo, con el techo técnico en las ofertas máximas oscilantes de principios de octubre cerca de 0.9250.

USD/CHF Gráfico Diario

Niveles técnicos del USD/CHF

- El Dólar canadiense registra las ofertas más bajas del año, mientras que el Dólar avanza.

- No hay datos económicos para Canadá hasta el PIB del próximo martes.

- El Dólar estadounidense avanza tras la publicación del PIB y los pedidos de bienes duraderos.

El Dólar canadiense (CAD) está marcando un nuevo mínimo de siete meses frente al Dólar estadounidense (USD) después de la sólida impresión de los datos económicos de EE.UU. el jueves. Las cifras de bienes duraderos y del Producto Interior Bruto (PIB) superaron con creces las previsiones, y el Dólar está subiendo gracias a los datos principales, a pesar de que las cifras de desempleo fueron peores de lo esperado.

Los datos económicos centrados en Canadá quedan fuera del calendario hasta el próximo martes, cuando se publique la última ronda de cifras de crecimiento del PIB canadiense. Sin embargo, es probable que los flujos del mercado estén dominados por la Reserva Federal (Fed) de EE. UU. en ese momento, ya que los operadores estarán pendientes de su última decisión sobre los tipos y de si el presidente de la Fed , Jerome Powell, y compañía subirán o no las tasas ante las sólidas cifras de crecimiento.

Resumen diario de los mercados: El Dólar canadiense retrocede una vez más, mientras que el Dólar estadounidense avanza

El jueves, los Mercados se centran plenamente en los datos estadounidenses.

- El PIB anualizado de EE.UU. registró un sólido 4.9% en el tercer trimestre, en comparación con la previsión del 4.2% y mucho más firme que el 2.1% del trimestre anterior.

- Los bienes duraderos estadounidenses superaron con creces las previsiones y se situaron en el 4.7% en septiembre, destrozando las expectativas del 1.5% y rebotando con firmeza desde el -0.1% de agosto (revisado a la baja desde el 0.2%).

- Los puntos débiles aparecieron en los datos laborales y de gasto de Estados Unidos: El Gasto en Consumo Personal Básico (GCPB) del tercer trimestre se situó en el 2.4%, por debajo de las previsiones del 2.5% y acentuando la caída desde el 3.7% del segundo trimestre.

- También subieron las peticiones iniciales de subsidio de desempleo en Estados Unidos: en la semana del 20 de octubre se registraron 210.000 nuevas solicitudes de subsidio de desempleo, por encima de las 208.000 previstas y un escalón por encima de las 200.000 de la semana anterior (revisadas al alza desde 198.000).

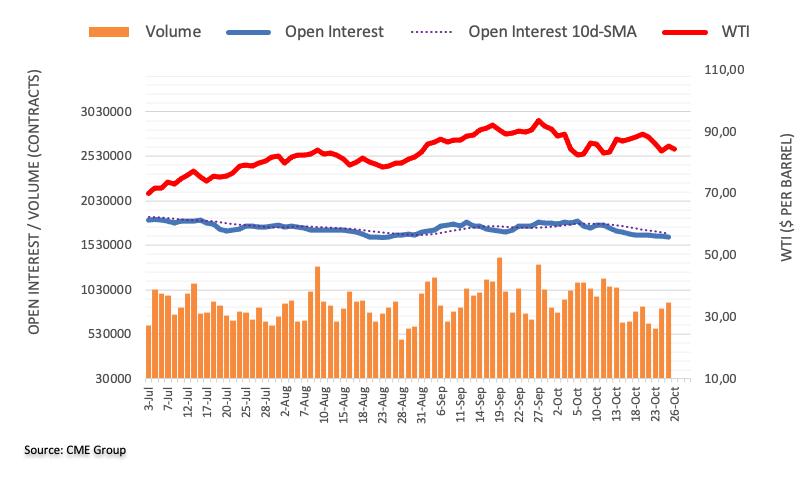

- El petróleo crudo está en retroceso para el jueves, socavando el soporte para el CAD.

- Los operadores del USD/CAD se centrarán el viernes en la lectura del índice de precios PCE subyacente estadounidense de septiembre.

- Se espera que el índice de precios PCE intermensual muestre un repunte del 0.3% en septiembre, tras el 0.1% de agosto.

Análisis Técnico: El Dólar Canadiense se acerca a nuevos mínimos para 2023 mientras que los mercados pujan ampliamente por el Dólar

El Dólar canadiense (CAD) está luchando para encontrar un punto de apoyo contra su vecino cercano y contraparte de divisas como los mercados se amontonan en el Dólar estadounidense (USD) en todos los ámbitos. El par USD/CAD está ampliando la ruptura del miércoles de la zona de 1.3800, y ahora está intentando alcanzar la oferta máxima de 2023 de 1.3861.

Si los alcistas logran empujar al USD/CAD hacia el nivel de 1.3900, los gráficos quedarán abiertos a un desafío de los máximos de 1.3978 alcanzados en 2022 en octubre del año pasado.

El USD/CAD continúa con una firme tendencia alcista en las velas diarias, con un patrón firme de mínimos más altos y una línea de tendencia alcista desde el mínimo de julio en 1.3100.

El último mínimo significativo se sitúa justo por debajo de 1.3600, mientras que el soporte técnico adicional proviene de la media móvil simple (SMA) de 50 días justo al norte de ese mismo nivel.

Gráfico Diario USD/CAD

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que impulsan el Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del Petróleo, la mayor exportación de Canadá, la salud de su economía, la inflación y la Balanza comercial, que es la diferencia entre el valor de las exportaciones de Canadá frente a sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del Banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del petróleo en el Dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una Balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

- El USD/JPY alcanzó máximos en torno a 150.77, su nivel más alto desde finales de octubre de 2022.

- Las estimaciones preliminares del PIB estadounidense del tercer trimestre superaron las expectativas, al igual que los pedidos de bienes duraderos de septiembre.

- Las solicitudes de subsidio de desempleo de la tercera semana de septiembre superaron las expectativas.

- El Dólar se mantiene firme a pesar de los bajos rendimientos en Estados Unidos y las apuestas moderadas de la Fed.

Durante la sesión del jueves, el par USD/JPY continuó ganando terreno, alcanzando un máximo cercano a 150.77 para luego establecerse en 150.35. El Dólar estadounidense cotiza con fuerza frente a sus rivales, con el Índice DXY en máximos mensuales y manteniendo su impulso a pesar del retroceso de los rendimientos del Tesoro estadounidense. A pesar de los sólidos datos de actividad económica, los mercados siguen apostando por mayores probabilidades de que la Reserva Federal no vuelva a subir los tipos en 2023.

En cuanto a los datos, la estimación preliminar del Producto Interior Bruto (PIB) del tercer trimestre creció a una tasa anualizada del 4.9%, por encima del 4.3% previsto, y aumentó con respecto a su última lectura del 2.1%. Además, los pedidos de bienes duraderos de septiembre aumentaron un 4.7% intermensual en septiembre, muy por encima del 1.5% esperado. En el frente negativo, las solicitudes de subsidio por desempleo de la semana que finalizó el 21 de octubre se situaron en 210.000, por encima de las 208.000 esperadas, y aumentaron en relación con su última lectura de 200.000.

Mientras tanto, los rendimientos de los bonos estadounidenses caen. El rendimiento a 2 años bajó al 5.05%, mientras que las tasas a 5 y 10 años, a más largo plazo, cayeron hacia el 4.84% y el 4.90%, limitando la trayectoria alcista del Dólar. En línea con esto, según la herramienta FedWatch de CME, las probabilidades de una subida de 25 puntos básicos en diciembre disminuyeron al 20%, y también sugiere que una pausa en noviembre está casi descontada. Mientras los inversores se abstengan de hacer apuestas sobre una subida más de la Fed, el impulso alcista del USD/JPY será limitado, y como las especulaciones sobre un ajuste de la política del Banco de Japón (BoJ) van acompañadas de un aumento de los rendimientos del Gobierno japonés, el par podría sufrir cierta presión a la baja.

La atención se centra ahora en las cifras del Gasto en Consumo (PCE) de EE.UU. del viernes de septiembre, cuyo resultado podría afectar a las expectativas sobre las próximas decisiones de la Fed.

Niveles del USD/JPY a vigilar

El gráfico diario del USD/JPY señala un sentimiento alcista a corto plazo. El índice de fuerza relativa (RSI) se posiciona favorablemente en territorio positivo por encima de su línea media, reflejando un movimiento alcista. Asimismo, la divergencia de media móvil (MACD) muestra barras verdes, afirmando el impulso alcista. Además, el par se encuentra por encima de las medias móviles simples (SMA) de 20, 100 y 200 días, lo que indica que los compradores están comandando la perspectiva general.

Niveles de soporte: 150.00, 149.50, 148.00.

Niveles de resistencia: 150.50, 150.70, 151.00

USD/JPY Gráfico Diario

-638339303948117597.png)

- El par NZD/USD rebota de 0.5773 a 0.5807, a pesar de la falta de datos económicos significativos de Nueva Zelanda.

- El crecimiento del PIB de EE.UU. en un 4.9% y el aumento de los pedidos de bienes duraderos pueden llevar a otra subida de tasas de la Fed.

- Las tensiones geopolíticas y las próximas publicaciones económicas son cruciales en la dinámica del par.

El par NZD/USD rebotó desde los mínimos alcanzados en 0.5773 en lo que va de año, después de que el crecimiento económico de EE.UU. superara las estimaciones, lo que podría justificar un endurecimiento adicional por parte de la Reserva Federal de EE.UU. (Fed). No obstante, el par dio un giro de 180 grados y cotiza en 0.5807, con una ganancia del 0.10%.

El crecimiento de la economía estadounidense y los pedidos de bienes duraderos podrían provocar un mayor endurecimiento de la Fed

El Departamento de Comercio de EE.UU. reveló que la economía en los Estados Unidos (EE.UU.) creció un 4.9% por encima de las estimaciones del 4.3%, en la estimación anticipada. Los datos adicionales mostraron que los pedidos de bienes duraderos de septiembre se dispararon un 4.7%, superando el consenso del 1.7%, y junto con los datos del PIB, podrían justificar la necesidad de una nueva subida de tasas por parte de la Fed.

En cuanto a los datos del mercado laboral de EE.UU., la Oficina de Estadísticas Laborales de EE.UU. (BLS) publicó las solicitudes iniciales de subsidio de desempleo para la semana que finalizó el 21 de octubre, que aumentaron en 210.000, por encima de las previsiones y de los 208.000 y 200.000 de la semana pasada, respectivamente, lo que demuestra que el mercado laboral se está relajando.

En Nueva Zelanda, la falta de datos económicos dejó al par NZD/USD a la deriva del sentimiento de los mercados y de la dinámica del dólar estadounidense. En el ámbito geopolítico, las palabras del Primer Ministro israelí, Benjamin Netanyahu, sugiriendo que se están preparando para una ofensiva terrestre, hicieron subir los precios del petróleo, junto con sus pares refugio, como el Dólar.

De cara a la semana, en la agenda económica neozelandesa se publicará el ANZ Roy organ Confianza del consumidor. En Estados Unidos, se publicará el indicador de inflación preferido por la Fed, el Core Personal Consumo Expenditures (PCE), junto con el sentimiento del consumidor, informado por la Universidad de Michigan.

Análisis del precio del NZD/USD: Perspectiva técnica

El par NZD/USD ha recuperado el nivel de 0.5800, tras alcanzar un nuevo mínimo en lo que va de año en 0.5773. A pesar de que el par ha recuperado algo de terreno, la tendencia bajista se mantiene intacta, pero podría estar en riesgo, si los compradores recuperan la media móvil de 50 días (DMA) en 0.5921. Para una continuación bajista, los vendedores del NZD/USD necesitan romper el soporte en 0.5800, lo que expondría el mínimo del año, que una vez superado, podría abrir la puerta para probar el mínimo del pasado noviembre en 0.5740, por delante de 0.5700.

- El Peso mexicano (MXN) recorta las pérdidas recientes frente al Dólar estadounidense (USD) tras un comienzo débil.

- La tasa de desempleo de México para septiembre se alinea con las estimaciones, cayendo al 2.9% desde el 3% de agosto.

- El subgobernador de Banxico, Jonathan Heath, destaca la preocupación por la desincronización entre la política monetaria y fiscal en 2024.

El Peso mexicano (MXN) avanza frente al Dólar estadounidense (USD) el jueves, borrando las pérdidas del miércoles después de que los datos económicos de México mostraran que el mercado laboral se mantiene caliente, retratando una economía resistente. Al otro lado de la frontera, la economía de los Estados Unidos (EE.UU.) reportó su tasa de crecimiento del PIB más rápida en casi dos años durante el tercer trimestre, una mala señal para la inflación, lo que podría justificar la Reserva Federal de EE.UU. (Fed) la necesidad de un mayor endurecimiento. El par USD/MXN cotiza en 18.22, con una caída del 0.50% en el día.

México mostró que la tasa de desempleo para el mes de septiembre cayó en comparación con la cifra de agosto de 3%, y los datos se alinearon con las estimaciones de 2.9%, informó el Instituto Nacional de Estadística, INEGI. Aparte de los datos económicos, el subgobernador del Banco de México (Banxico), Jonathan Heath, dijo que la desincronización entre la política monetaria y fiscal debido al aumento de la deuda del gobierno en 2024 añadirá "ruido" a la lucha inflacionaria.

En Estados Unidos, el PIB del tercer trimestre creció por encima de las expectativas, mientras que los pedidos de bienes duraderos de septiembre triplicaron con creces las previsiones. Por otro lado, las solicitudes iniciales de subsidio de desempleo subieron por encima de las estimaciones, lo que sugiere que el mercado laboral se está relajando.

Resumen diario de los movimientos en los mercados: El Peso mexicano vuelve a la vida y el par USD/MXN cae por debajo de 18.25

- La tasa de desempleo de México de septiembre fue del 2.9%, en línea con las estimaciones, pero por debajo del 3% de agosto.

- El PIB del tercer trimestre de EE.UU. crece a una tasa anualizada del 4,9%, por encima del consenso del 4.2%.

- Los pedidos de bienes duraderos de septiembre en Estados Unidos aumentaron un 4.7% intermensual, superando las previsiones del 1.5%, muy por encima del desplome del 0.1% de agosto.

- Las peticiones iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 21 de octubre subieron a 210.000, superando las estimaciones y los datos de la semana anterior de 208.000 y 200.000, respectivamente.

- El 24 de octubre, el Instituto Nacional de Estadística de México (INEGI) informó de que la inflación general anual se situó en el 4.27%, frente al 4.45% de finales de septiembre, por debajo de las previsiones del 4.38%.

- La tasa de inflación subyacente de México fue del 5.54% interanual, por debajo de las previsiones del 5.6%.

- A principios de esta semana, los PMI manufactureros mundiales de S&P pusieron de manifiesto la expansión de los sectores manufacturero y de servicios estadounidenses durante el mes de octubre.

- El viernes se publicará en EE.UU. el índice de precios PCE subyacente de septiembre -el indicador de inflación preferido de la Reserva Federal-, que podría afectar a las expectativas de política monetaria.

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% en septiembre y revisó sus previsiones de inflación del 3:50% al 3.87% para 2024, por encima del objetivo del banco central del 3.00% (más o menos un 1%).

Análisis Técnico: El Peso mexicano al borde de una mayor depreciación si el USD/MXN sube por encima de 18.50

El sesgo alcista del USD/MXN permanece intacto, aunque la acción del precio del jueves llevó a un máximo diario de 18.42, pero el par no logró romper el máximo de la semana pasada en 18.46, exacerbando el retroceso en curso a las tasas de cambio actuales. Si los vendedores quieren volver a probar la cifra psicológica de 18.00, deben recuperar la media móvil simple (SMA) de 20 días en 18.06. Por otro lado, si el par encuentra soporte alrededor de 18.20, eso podría mantener a los compradores con esperanzas de desafiar el máximo de octubre en 18.48, antes de 18.50.

Preguntas frecuentes sobre Banxico

¿Qué es el Banco de México?

El Banco de México, también conocido como Banxico, es el banco central del país. Su misión es preservar el valor de la moneda mexicana, el peso mexicano (MXN), y fijar la política monetaria. Para ello, su principal objetivo es mantener una inflación baja y estable dentro de los niveles fijados - en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%.

¿Cómo influye la política monetaria del Banco de México en el Peso mexicano?

La principal herramienta del Banxico para orientar la política monetaria es la fijación de las tasas de interés. Cuando la inflación está por encima del objetivo, el banco intentará domarla subiendo las tasas, lo que encarece el endeudamiento de hogares y empresas y enfría así la economía. Unas tasas de interés más altas suelen ser positivas para el peso mexicano (MXN), ya que se traducen en rendimientos más elevados, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN. El diferencial de tipos con el USD, o cómo se espera que el Banxico fije las tasas de interés en comparación con la Reserva Federal de EE.UU. (Fed), es un factor clave.

¿Con qué frecuencia se reúne el Banco de México a lo largo del año?

El Banxico se reúne ocho veces al año, y su política monetaria está muy influida por las decisiones de la Reserva Federal de EE.UU. (Fed). Por ello, el comité de decisión del banco central suele reunirse una semana después de la Fed. De este modo, Banxico reacciona y a veces se anticipa a las medidas de política monetaria establecidas por la Reserva Federal. Por ejemplo, tras la pandemia de Covid-19, antes de que la Fed subiera las tasas, Banxico lo hizo primero en un intento por disminuir las posibilidades de una depreciación sustancial del Peso mexicano (MXN) y evitar salidas de capital que pudieran desestabilizar al país.

- El BCE mantiene sin cambios la tasa de depósito en el 4%, alegando la preocupación por las perspectivas económicas de la Eurozona.

- A pesar de los temores de estanflación en el Reino Unido, la Libra esterlina se aprecia frente al Euro y cotiza en 0.8700.

- Las ventas minoristas en el Reino Unido alcanzaron su nivel más bajo de octubre, lo que refleja la lucha de los hogares contra la inflación y el lento crecimiento.

El jueves, el par EUR/GBP invirtió su curso después de que el Banco Central Europeo (BCE) mantuviera las tasas en suspenso debido al deterioro de las perspectivas económicas del bloque. A pesar de que las perspectivas económicas en el Reino Unido (RU) no son alentadoras, ya que los datos reavivaron los temores de estanflación, la Libra esterlina (GBP) se aprecia frente al Euro (EUR). El par cotiza en 0.8692, con una caída del 0.36%.

La Libra esterlina gana terreno frente al Euro tras la postura prudente del BCE

Anteriormente, el BCE decidió hacer una pausa en su ciclo de endurecimiento, manteniendo la tasa de depósito sin cambios en el 4%, al tiempo que mencionó que podría ser suficiente para frenar la inflación hacia su objetivo del 2% si se mantiene en los niveles actuales durante más tiempo.

Tras la decisión del banco, la presidenta del BCE, Christine Lagarde, declaró que la economía de la Eurozona (UE) se está debilitando, pero añadió que las presiones inflacionistas siguen siendo fuertes y podrían agravarse debido a la crisis de Oriente Medio. Añadió que el BCE seguirá dependiendo de los datos. En cuanto a una reducción del balance financiero, Lagarde dijo que no se ha hablado de una reducción anticipada del Programa de Compras de Emergencia (PEPP).

En cuanto al Reino Unido, la Confederación de Industrias Británicas (CBI) reveló que las ventas minoristas registraron su peor octubre en cuanto a ventas, ya que los hogares luchan en medio de tiempos económicos difíciles, con una inflación elevada y un crecimiento económico a la baja. Las ventas cayeron -36, muy por debajo de la contracción de -16 estimada por los analistas.

Análisis del precio del EUR/GBP: Perspectiva técnica

En el momento de escribir estas líneas, el EUR/GBP está poniendo a prueba con brío la media móvil de 200 días (DMA) en 0.8992. Una ruptura clara dejaría al descubierto el mínimo de la semana actual en 0.8682, seguido de la DMA de 50 días en 0.8625. El nivel más bajo se sitúa en 0.8600. Por el contrario, si el EUR/GBP se mantiene por encima de 0.8700, podría abrir la puerta a desafiar el máximo del 20 de octubre en 0.8740, antes de 0.8800.

- El Yen japonés cae frente al Dólar estadounidense debido a la amplia aversión al riesgo por las tensiones entre Israel y Palestina.

- La intervención de las autoridades japonesas en el mercado de divisas podría haber apuntalado el debilitamiento del yen, ya que el par USD/JPY superó el umbral de los 150 puntos.

- En la sesión estadounidense, el Dólar se debilita tras la publicación de una serie de datos, entre ellos el PIB y las solicitudes de subsidio por desempleo.

El Yen japonés (JPY) se mueve dentro de un amplio rango frente al Dólar estadounidense (USD) durante la jornada del jueves, ya que numerosos factores afectan al par, desde el aumento de las tensiones en la Franja de Gaza hasta la publicación de datos clave de Estados Unidos y la rumoreada intervención de las autoridades japonesas en los mercados de divisas.

El Yen se debilitó inicialmente frente al Dólar, que se benefició de los flujos de refugio y del aumento de los rendimientos estadounidenses. Posteriormente, el yen se vio respaldado por una probable intervención del Ministerio de Finanzas japonés, después de que la tasa USD/JPY cruzara la línea defensiva de los 150, un nivel tradicionalmente defendido por el Ministerio de Finanzas.

Los datos estadounidenses del jueves mostraron un inesperado aumento del PIB de EE.UU. hasta el 4.9% en el tercer trimestre en base anualizada, superando ampliamente las estimaciones de consenso del 4.2%. Los pedidos de bienes duraderos subieron un 4.7% frente a las estimaciones del 1.5% y las solicitudes iniciales de subsidio de desempleo aumentaron a 210.000 frente a las 208.000 esperadas. A pesar de ser en su mayoría positivos, los datos no ayudan al Dólar, y el Índice del Dólar (DXY) registra una caída después de los datos, con el DXY bajando una décima de punto porcentual poco más de una hora después de la publicación.

Resumen diario de los mercados: El Yen japonés

- El Yen japonés se debilita frente al dólar el jueves en medio de una mayor aversión al riesgo debido a la intensificación de las tensiones en Oriente Medio.

- El Dólar estadounidense también encuentra soporte en el aumento del rendimiento del Tesoro estadounidense a 10 años, altamente correlacionado, que se sitúa a un pelo del 5.00%, como consecuencia de la mejora de los datos de actividad empresarial en Estados Unidos.

- El par USD/JPY se dispara brevemente hasta 150.80 en los primeros compases de la sesión europea, pero luego sufre una brusca reversión, posiblemente como consecuencia de la intervención del Ministerio de Finanzas japonés.

- A continuación, el par USD/JPY se enfrenta a una mayor volatilidad tras la publicación de datos estadounidenses que muestran subidas inesperadas del PIB y de los pedidos de bienes duraderos en Estados Unidos.

- Las solicitudes iniciales de subsidio de desempleo suben más de lo esperado hasta 210.000, pero la cifra sigue en mínimos históricos.

- El rendimiento de los bonos del Estado japonés (JGB) a 10 años también vuelve a subir y cotiza en el 0.885% el jueves. Se acerca así al umbral del 1.0% fijado por el Banco de Japón para el control de la curva de rendimientos, que, de alcanzarse, podría dar lugar a una mayor relajación de la política monetaria. Alcista para el USD/JPY.

Análisis técnico del Yen japonés: Rompe por encima de 150 pero carece de impulso

El USD/JPY ha roto por encima del nivel psicológico clave de 150 el jueves, mientras que la tendencia alcista general se extiende. El par es alcista a largo, medio y corto plazo.

La tendencia alcista tiene tendencia a la continuación dada la ausencia de señales de reversión y el próximo objetivo importante se encuentra en los máximos de 152.00 alcanzados en octubre de 2022.

El par ha completado lo que parece ser un triángulo ascendente en el gráfico diario y ha roto por encima de los máximos de 150.16 del 3 de octubre, confirmando una ruptura. Aunque no ha sido una ruptura particularmente decisiva - la vela de ruptura del jueves es un "Doji" que indica indecisión - el precio, sin embargo, probablemente continuará al alza, dada la tendencia alcista general. El objetivo técnico del triángulo se sitúa en torno a 152.

-638339268793476649.png)

Dólar estadounidense frente al yen japonés: Gráfico Diario

El indicador de impulso MACD muestra una divergencia bajista con respecto al máximo del 3 de octubre. Esto sucede cuando el precio hace un máximo más alto, pero el impulso no lo sigue. Esto es indicativo de debilidad subyacente en el movimiento alcista. Esto matiza el análisis alcista y aumenta el riesgo de que la ruptura del triángulo sea "falsa".

Una nueva ruptura por encima de los máximos del jueves en 150.80 confirmaría la continuación del avance.

Los triángulos son a veces las penúltimas formaciones de una tendencia, lo que sugiere la posibilidad de que la tendencia alcista actual se esté acercando a su punto culminante.

Preguntas frecuentes sobre el Yen japonés

¿Qué factores determinan la evolución del Yen japonés?

El Yen japonés (JPY) es una de las divisas más comerciadas del mundo. Su valor viene determinado en líneas generales por la marcha de la economía japonesa, pero más concretamente por la política del Banco de Japón, el diferencial entre el rendimiento de los bonos japoneses y estadounidenses o el sentimiento de riesgo de los operadores, entre otros factores.

¿Cómo afectan al yen japonés las decisiones del Banco de Japón?

Uno de los mandatos del Banco de Japón es el control de divisas, por lo que sus movimientos son clave para el Yen. El BOJ ha intervenido directamente en los mercados de divisas en algunas ocasiones, generalmente para bajar el valor del yen, aunque se abstiene de hacerlo a menudo debido a las preocupaciones políticas de sus principales socios comerciales. La actual política monetaria ultralaxa del Banco de Japón, basada en estímulos masivos a la economía, ha provocado la depreciación del yen frente a sus principales divisas. Este proceso se ha exacerbado más recientemente debido a una creciente divergencia de políticas entre el Banco de Japón y otros importantes bancos centrales, que han optado por aumentar bruscamente las tasas de interés para luchar contra niveles de inflación que llevan décadas alcanzando.

¿Cómo afecta al Yen japonés el diferencial entre el rendimiento de los bonos japoneses y estadounidenses?

La postura del Banco de Japón de mantener una política monetaria ultralaxa ha llevado a una mayor divergencia política con otros bancos centrales, en particular con la Reserva Federal de EE.UU.. Esto soporta un aumento del diferencial entre los bonos estadounidenses y japoneses a 10 años, lo que favorece al Dólar frente al Yen.

¿Cómo influye el sentimiento de riesgo general en el Yen japonés?

El Yen japonés suele considerarse una inversión refugio. Esto significa que en tiempos de tensión en los mercados, los inversores son más propensos a poner su dinero en la moneda japonesa debido a su supuesta fiabilidad y estabilidad. En épocas turbulentas, es probable que el Yen se revalorice frente a otras divisas en las que se considera más arriesgado invertir.

Las ventas de viviendas pendientes en Estados Unidos crecieron un 1.1% durante el mes de septiembre, mejorando notablemente el descenso del 7.1% visto en agosto, según informa la Asociación Nacional de Agentes Inmobiliarios del país. El resultado mejora la caída del 1.5% esperada para hoy. Esta es la mayor subida vista en ocho meses, concretamente desde enero.

El Noreste, el Medio Oeste y el Sur registraron ganancias mensuales en las transacciones, mientras que el Oeste experimentó pérdidas.Las cuatro regiones de EE.UU. tuvieron caídas interanuales en las transacciones.

"A pesar de la ligera ganancia, los contratos pendientes se mantienen en niveles históricamente bajos debido a las tasas hipotecarias más altas en 20 años", dijo Lawrence Yun, economista jefe de la NAR. "Además, el inventario sigue siendo escaso, lo que dificulta las ventas pero mantiene elevados los precios de las viviendas".

A nivel interanual, las ventas de viviendas cayeron un 11% tras descender un 18.3% el mes anterior. El indicador anual sufre descensos continuados desde mayo de 2021.

- El USD/CAD aspira a desplazarse por encima de 1.3800 mientras el precio del petróleo sigue corrigiéndose y el BoC mantiene su política sin cambios.

- El Dólar cae modestamente tras los datos optimistas del PIB estadounidense del tercer trimestre.

- Los precios del petróleo amplían las pérdidas a pesar del agravamiento de las tensiones en Medio Oriente.

El par USD/CAD busca la estabilidad por encima de la resistencia del nivel redondo de 1.3800 en la sesión americana. El par continúa subiendo en medio de múltiples vientos de cola de la caída de los precios del petróleo, la política monetaria sin cambios por parte del Banco de Canadá (BoC), y la fortaleza más amplia en el Dólar de EE.UU..

El S&P 500 abre a la baja en un contexto de intensificación de las tensiones en Oriente Próximo. El Índice del Dólar (DXY) registró una pequeña corrección desde 106.88 tras la publicación de los datos optimistas del Producto Interior Bruto (PIB) del tercer trimestre. La economía estadounidense creció un 4.9% en el trimestre julio-septiembre, frente a las expectativas del 4.1% anualizado. En el trimestre abril-junio, la economía estadounidense registró una tasa de crecimiento del 2.1%.

Un PIB estadounidense optimista podría elevar las apuestas a favor de una nueva subida de los tipos de interés por parte de la Reserva Federal (Fed) en lo que queda de 2023. Aparte de los datos del PIB de EE.UU., la subida de los pedidos de bienes duraderos también ha suscitado esperanzas de que la Fed aumente los tipos de interés. Los nuevos pedidos de bienes duraderos crecieron a una tasa más fuerte del 4.7% en septiembre, frente a las expectativas de un aumento del 1.5%.

Mientras tanto, el Dólar canadiense se enfrenta a una intensa venta masiva, ya que el Banco de Canadá (BoC) mantuvo las tasas de interés sin cambios en el 5% el miércoles. El gobernador del BOC, Tiff Macklem, mantuvo las puertas abiertas a un mayor endurecimiento de la política monetaria, alegando que las presiones inflacionistas generales han aumentado y que la inflación al consumo podría permanecer por encima del objetivo deseado del 2% durante otros dos años.

- El Dólar repunta por tercer día consecutivo esta semana, aunque coquetea con la estabilidad.

- Los rendimientos estadounidenses siguen aumentando y se acercan de nuevo al umbral del 5%.

- El Índice del Dólar avanza tras romper por encima de 106.00 y flirtea con 107.00 para esta semana.

El Dólar estadounidense (USD) está perdiendo sus ganancias de este jueves, ya que una gran cantidad de datos optimistas de EE.UU. no es rival para el Banco Central Europeo y su presidenta Christine Lagarde. Durante la comunicación verbal, Lagarde está empujando al euro al alza contra el Dólar, borrando todas las pérdidas incurridas a principios de esta sesión de comercio. A pesar de las perspectivas catastrofistas de la Eurozona, y de abstenerse de emitir cualquier orientación futura, los mercados perciben esto como un intento del BCE de mantener las manos libres para recortar en cualquier momento con el fin de proporcionar el tan necesario oxígeno a la economía de la UE.

En cuanto a los datos económicos, se publicaron nada menos que trece datos al mismo tiempo, cerca de las 12:30 GMT. Casi todos los datos fueron una sorpresa alentadora y muestran un rendimiento asombroso de la economía estadounidense. Una vez que el polvo comience a asentarse en este día de comercio y sus puntos de datos y la conferencia de prensa del BCE y la comunicación, el Dólar debe prevalecer en la parte posterior de esta.

Resumen diario: El Dólar estadounidense pone a prueba al Euro

- El Banco Central Europeo (BCE) ha mantenido sin cambios sus tipos de referencia en el 4%, emitiendo un comunicado en el que afirma que mantendrá su tasa estable durante más tiempo para luchar contra los elevados niveles de inflación en la eurozona.

- A las 12:30 GMT se publicó una gran cantidad de datos estadounidenses:

- Las solicitudes iniciales de subsidio de desempleo se situaron en 210.000, frente a las 198.000 anteriores. Las Solicitudes de Continuación también subieron, de 1.727.000 a 1.790.000.

- El Índice de Precios de Consumo Personal (IPC) del tercer trimestre registró una caída del 3.7% al 2.4%.

- Datos del Producto Interior Bruto (PIB) del tercer trimestre: el componente del índice de precios pasó del 1.7% al 3.5%. La tasa de crecimiento anualizada pasó del 2.1% al 4.9%.

- Datos preliminares de bienes duraderos para septiembre: El índice general superó ampliamente las expectativas, pasando del -0.1% al 4.7%. El componente sin transporte se mantuvo estable en el 0.5% .

- Cerca de las 12:45 GMT, la presidenta del BCE, Christine Lagarde, pronunció su discurso y sus orientaciones. Lo más destacado fue que repitió varias veces que la economía de la UE es débil y que el BCE se abstiene de cualquier forward guidance por el momento. Al parecer, no se ha hablado de recortes de tasas.

- Durante esa misma conferencia de prensa del BCE, alrededor de las 13:00 GMT, se esperaban titulares o comentarios del miembro de la Reserva Federal Christopher Waller. Aunque aparentemente no se emitió nada sobre política monetaria.

- Sobre las 14:00 GMT se publicarán los datos del sector inmobiliario estadounidense, con las ventas de viviendas pendientes: Se espera que las ventas disminuyan un 1.5% en septiembre en comparación con el mes anterior, menos que la caída del 7.1% observada en agosto. En términos anuales, las ventas de viviendas pendientes cayeron un 18.3% en agosto.

- El índice de manufactura de la Fed de Kansas City para octubre se espera hacia las 15:00 GMT. La lectura anterior fue de -13.

- El Tesoro estadounidense intentará reembolsar dos tenores este jueves: a las 15:30 se subastará una letra a 4 semanas, y a las 17:00 GMT se distribuirá un pagaré a 7 años.

- Las acciones están viendo a los inversores huir antes de la volatilidad de este jueves: Las acciones asiáticas se hunden más de un 1% en Japón y las acciones chinas bajan un 0.5%. Las acciones europeas no esperan ninguna ayuda del BCE este jueves, y caen más de un 1%. En EE.UU., los futuros de las acciones se alejan de los mínimos y podrían saltar al verde si continúa la recuperación intradía.

- La herramienta FedWatch de CME Group muestra que los mercados están valorando en un 97.1% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de noviembre.

- El rendimiento del Tesoro de EE.UU. a 10 años cotiza al 4.92%, volviendo al temido nivel del 5%. La pregunta del millón es qué ocurrirá cuando el índice de referencia vuelva a romper por encima del 5%.

Análisis técnico del Índice del Dólar: El diferencial de tasas sigue siendo el ayor soporte para el DXY

El Dólar estadounidense está subiendo de nuevo la escalera después de haber estado en la cuneta a principios de semana. El Dólar está volviendo a su trono, ya que el Índice del Dólar estadounidense DXY se dispara al alza y podría incluso estirarse más. El elemento de riesgo que se cierne sobre una posible implosión del DXY pende de un hilo, con el rendimiento de la deuda estadounidense a 10 años coqueteando de nuevo con el 5%.

El DXY se ha consolidado por encima de 106.00 y parece que seguirá subiendo. Es posible que supere el nivel 106.92. Si los alcistas recuperan este nivel, habrá que buscar 107.00.

A la baja, la reciente resistencia en 105,88 no hizo un buen trabajo de soporte de cualquier recesión y ahora ha perdido completamente su importancia. En su lugar, busque 105.12, que es una línea histórica fundamental y casi coincide con la media móvil simple (SMA) de 55 días para mantener el DXY por encima de 105.00, y que ya funcionó bastante por delante el martes. Si este nivel no funciona, podría formarse una gran bolsa de aire y ver caer al DXY hasta 103.74, cerca de la SMA de 100 días, antes de encontrar un amplio soporte.

Bancos centrales Preguntas frecuentes

¿Qué hace un banco central?

Los bancos centrales tienen un mandato clave que consiste en garantizar la estabilidad de los precios en un país o región. Las economías se enfrentan constantemente a la inflación o la deflación cuando fluctúan los precios de determinados bienes y servicios. Una subida constante de los precios de los mismos bienes significa inflación, una bajada constante de los precios de los mismos bienes significa deflación. Es tarea del banco central mantener la demanda en línea ajustando su tasa de interés. Para los bancos centrales más grandes, como la Reserva Federal de EE.UU. (Fed), el Banco Central Europeo (BCE) o el Banco de Inglaterra (BoE), el mandato es mantener la inflación cerca del 2%.

¿Qué hace un banco central cuando la inflación se sitúa por debajo o por encima del objetivo previsto?

Un banco central dispone de una herramienta importante para subir o bajar la inflación: modificar su tipo de interés de referencia. En momentos precomunicados, el banco central emitirá un comunicado con su tasa de interés de referencia y dará razones adicionales de por qué la mantiene o la modifica (la recorta o la sube). Los bancos locales ajustarán sus tasas de ahorro y préstamo en consecuencia, lo que a su vez dificultará o facilitará que los ciudadanos obtengan ganancias de sus ahorros o que las compañías pidan préstamos e inviertan en sus negocios. Cuando el banco central sube sustancialmente las tasas de interés, se habla de endurecimiento monetario. Cuando reduce su tasa de referencia, se denomina relajación monetaria.

¿Quién decide la política monetaria y las tasas de interés?

Un banco central suele ser políticamente independiente. Los miembros del consejo de política del banco central pasan por una serie de paneles y audiencias antes de ser nombrados para un puesto en el consejo de política. Cada miembro de ese consejo suele tener una convicción determinada sobre cómo debe controlar el banco central la inflación y la consiguiente política monetaria. Los miembros que desean una política monetaria muy flexible, con tipos bajos y préstamos baratos, para impulsar sustancialmente la economía, al tiempo que se conforman con una inflación ligeramente superior al 2%, se denominan "palomas". Los miembros que prefieren tipos más altos para recompensar el ahorro y quieren controlar la inflación en todo momento se denominan "halcones" y no descansarán hasta que la inflación se sitúe en el 2% o justo por debajo.

¿Hay un presidente o jefe de un banco central?

Normalmente, hay un presidente que dirige cada reunión, tiene que crear un consenso entre los halcones y las palomas y tiene la última palabra cuando hay que dividir los votos para evitar un empate a 50 sobre si debe ajustarse la política actual. El presidente pronunciará discursos, que a menudo pueden seguirse en directo, en los que comunicará la postura y las perspectivas monetarias actuales. Un banco central intentará impulsar su política monetaria sin provocar violentas oscilaciones de las tasas, las acciones o su divisa. Todos los miembros del banco central canalizarán su postura hacia los mercados antes de una reunión de política monetaria. Unos días antes de que se celebre una reunión de política monetaria y hasta que se haya comunicado la nueva política, los miembros tienen prohibido hablar públicamente. Es lo que se denomina periodo de bloqueo.

Los economistas de CIBC Capital Markets prevén que el NZD/USD se debilite hasta el nivel de 0.57 hasta el cuarto trimestre de este año

El NZD/USD rebotará hacia el nivel de 0.63 en el cuarto trimestre de 2024

Seguimos en desacuerdo con la subida total prevista por el RBNZ para abril de 2024, y en su lugar pensamos que el RBNZ comenzará a recortar las tasas en el segundo trimestre de 2024 para evitar que las tasas reales se vuelvan demasiado restrictivas. Estos vientos en contra apoyan nuestra previsión de que el NZD/USD cotice hacia 0.57 a finales de año.

Esperamos que el NZD/USD rebote hacia el nivel de 0,63 en el cuarto trimestre de 2024, a medida que el USD salga de los niveles de sobrevaloración y los términos de comercio den soporte a la divisa. Es probable que El Niño ya esté afectando a la relación de intercambio de Nueva Zelanda, y seguirá impulsando al NZD a medida que se fortalezca en el próximo año.

El par USD/JPY alcanza su nivel más alto desde el 21 de octubre del año pasado. Los economistas del MUFG Bank analizan las perspectivas del par.

Aumentan los riesgos de intervención antes de la reunión del BOJ de la próxima semana

La falta de intervención en la reunión del BoJ del próximo martes aumentaría las expectativas de un cambio de política en dicha reunión, un escenario que se ve cada vez más posible.

Sigue existiendo un alto riesgo de que se produzcan fuertes compras de stop-loss que alimenten un movimiento mayor que podría ofrecer a las autoridades japonesas la oportunidad de intervenir.

El ministro de Finanzas Suzuki también ha desdibujado los límites de lo que constituyen movimientos "excesivos", mientras que a nivel nacional cada vez hay más incentivos para actuar.

El PLD obtuvo malos resultados en las recientes elecciones parciales, ya que los votantes no estaban satisfechos con la política del gobierno para proteger a los hogares de la crisis del coste de la vida. Mantenerse al margen y permitir la continua depreciación del yen no haría sino reforzar la actual impopularidad del primer ministro Kishida.

La tasa de desempleo de México ha bajado una décima en septiembre, tal como se esperaba, pasando del 3% de agosto al 2.9% actual, según informa el Instituto Nacional de Estadística y Geografía (INEGI). Esta es la tasa más baja en tres meses.

La población desocupada fue de 1.8 millones de personas.

En septiembre de 2023, la Población Económicamente Activa (PEA) fue de 60.8 millones de personas, lo que implicó una tasa de participación de 60.4%.

Christine Lagarde, Presidenta del Banco Central Europeo (BCE), explica la decisión de la entidad de mantener sin cambios los tipos de interés oficiales en octubre y responde a las preguntas de la prensa.

Declaraciones destacadas

"Es prematuro debatir la bajada de tasas".

"La subida de los rendimientos es un efecto de contagio que tenemos en cuenta, ayuda a bajar la inflación"

"La transmisión se desarrollará hasta el primer trimestre de 2024, y posiblemente más allá"

"Mantener la política monetaria no significa que no vayamos a volver a subir tasas".

"No tenemos el propósito de mostrar beneficios o cubrir pérdidas".

Sobre la rueda de prensa del BCE

Tras las decisiones de política monetaria del BCE, el presidente de la institución realiza una declaración preparada y responde a las preguntas de la prensa sobre las perspectivas de la política monetaria. Sus comentarios pueden influir en la volatilidad del euro y determinar una tendencia positiva o negativa a corto plazo. Su postura moderada se considera positiva o alcista para el euro, mientras que su postura moderada se considera negativa o bajista.

Christine Lagarde, Presidenta del Banco Central Europeo (BCE), explica la decisión del BCE de mantener sin cambios los tipos de interés oficiales en octubre y responde a las preguntas de la prensa.

Declaraciones destacadas

"Las presiones internas sobre los precios siguen siendo fuertes".

"La mayoría de las medidas de expectativas de inflación a más largo plazo se sitúan actualmente en torno al 2%".

"Algunos indicadores de expectativas de inflación son elevados y deben vigilarse de cerca".

"Los riesgos para el crecimiento económico están sesgados a la baja".

"No discutimos la remuneración de las reservas".

"Ahora no es el momento de dar orientaciones a futuro".

Sobre la conferencia de prensa del BCE

Tras las decisiones de política monetaria del BCE, el presidente de la institución realiza una declaración preparada y responde a las preguntas de la prensa sobre las perspectivas de la política monetaria. Sus comentarios pueden influir en la volatilidad del euro y determinar una tendencia positiva o negativa a corto plazo. Su postura moderada se considera positiva o alcista para el euro, mientras que su postura moderada se considera negativa o bajista.

- Las solicitudes iniciales de subsidio de desempleo en Estados Unidos aumentaron en 10.000 en la semana que finalizó el 21 de octubre.

- Las solicitudes de continuación del empleo aumentaron en 63.000 en la semana que finalizó el 14 de octubre.

- El Índice del Dólar retrocedió ligeramente tras los datos del PIB del tercer trimestre y las solicitudes de subsidio por desempleo.

En la semana que finalizó el 21 de octubre se registraron 210.000 solicitudes iniciales de subsidio por desempleo, según los datos semanales publicados el jueves por el Departamento de Trabajo de los Estados Unidos. Esta cifra sigue a la de la semana pasada, que fue de 200.000 (revisada desde 198.000) y fue ligeramente inferior a las expectativas del mercado, que esperaban 208.000. La media móvil de 4 semanas fue de 207.500, lo que supone un aumento de 1.250 respecto a la media revisada de la semana anterior.

Las solicitudes de subsidios de desempleo continuados aumentaron en 63.000 en la semana que finalizó el 14 de octubre, hasta 1.79 millones, por encima de las expectativas del mercado de 1.74 millones. Es la cifra más alta desde mayo.

Reacción de los mercados

Al mismo tiempo, se informó del PIB estadounidense del tercer trimestre. El Dólar retrocedió modestamente en todos los ámbitos. El Índice del Dólar se mantuvo en territorio positivo durante la jornada, pero si alejó de los máximos hacia 106.70, ante la caída de los rendimientos del Tesoro estadounidense.

Christine Lagarde, Presidenta del Banco Central Europeo (BCE), explica la decisión de la entidad de mantener sin cambios los tipos de interés oficiales en octubre y responde a las preguntas de la prensa.

Declaraciones destacadas

"La economía de la zona euro sigue débil".

"El sector servicios sigue debilitándose".

"Es probable que la economía siga débil el resto del año".

"La economía debería fortalecerse en los próximos años a medida que aumenten los ingresos reales".

"Hay indicios de que el mercado laboral se está debilitando".

"Es probable que la inflación siga bajando a corto plazo".

Sobre la conferencia de prensa del BCE

Tras las decisiones de política monetaria del BCE, el presidente de la institución realiza una declaración preparada y responde a las preguntas de la prensa sobre las perspectivas de la política monetaria. Sus comentarios pueden influir en la volatilidad del euro y determinar una tendencia positiva o negativa a corto plazo. Su postura moderada se considera positiva o alcista para el euro, mientras que su postura moderada se considera negativa o bajista.

- El EUR/USD cae por tercera sesión consecutiva y vuelve a poner a prueba el nivel de 1.0520.

- Un nuevo descenso podría acelerar las pérdidas del par hasta la zona de 1.0500.

El EUR/USD mantiene el sesgo ofrecido y tocó nuevos mínimos en la zona de 1.0520 el jueves.

Si los osos presionan con más fuerza, el par podría caer hasta el mínimo semanal de 1.0495 (13 de octubre) antes del mínimo de 2023 de 1.0448 (3 de octubre). La pérdida de estos últimos podría poner de nuevo en el radar una probable visita al nivel redondo de 1.0400 en un futuro no muy lejano.

Mientras tanto, por debajo de la SMA de 200 días en 1.0813, las perspectivas del par deberían seguir siendo negativas.

Gráfico diario del EUR/USD

- El jueves, el DXY alcanzó máximos de tres semanas cerca de 106.90.

- Los alcistas podrían volver a encontrarse con máximos del año cerca de 107.30.

El Índice del Dólar estadounidense (DXY) sigue subiendo y alcanza nuevos máximos de varias semanas en la banda de 106.85/90 el jueves.

Si el índice rompe por encima del tema de consolidación en curso, podría dirigirse inicialmente al nivel redondo de 107.00 antes del máximo de 2023 de 107.34 (3 de octubre).

De momento, mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.37, se espera que las perspectivas para el índice sigan siendo constructivas.

Gráfico diario del DXY

El Producto Interior Bruto (PIB) de Estados Unidos ha crecido un 4.9% en la lectura preliminar del tercer trimestre de 2023, según informa la Oficina de Análisis Económico estadounidense. La cifra supera el 2.1% del segundo cuarto del año y mejora las expectativas del mercado, que preveía un aumento del 4.2%.

La economía estadounidense ha crecido a su mayor ritmo en siete trimestres, concretamente desde el período de octubre a diciembre de 2021.

El índice de precios del PIB ha aumentado un 3.5% frente al 1.7% anterior y el 2.5% previsto por el consenso.

USD reacción

El Índice del Dólar (DXY) ha dibujado un rebote tras los datos de Estados Unidos, que han sido positivos en la lectura del PIB del tercer trimestre y de las peticiones de bienes duraderos de septiembre, pero peor de lo esperado en la balanza comercial y las peticione semanales de subsidio por desempleo. El Dólar ha subido primero a 106.88, máximo de tres semanas, para después caer a 106.65. Al momento de escribir, el billete verde cotiza sobre 106.66, ganando un 0.10% en el día.

- El EUR/JPY sigue bajo presión bajista el jueves.

- El impulso correctivo encuentra contención en torno a 158.00.

El EUR/JPY sigue corrigiendo a la baja y se suma al rechazo en curso desde los máximos de 2023 del martes.

A pesar de la caída en curso, parece que el cruce seguirá subiendo en el horizonte a corto plazo. Contrariamente a esto, el obstáculo inmediato surge en el máximo de 2023 en 159.91 (24 de octubre) seguido de cerca por el nivel redondo en 160.00.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 151.09.

Gráfico diario del EUR/JPY

Las pérdidasdel EUR/USD se han estabilizado en 1.05. Los economistas de Scotiabank analizan las perspectivas del par.

El margen de ganancias parece limitado

Los osciladores intradía muestran al Euro muy sobrevendido, lo que podría explicar la leve mejora desde el mínimo diario, pero el margen de ganancias parece limitado a corto plazo.

El Euro sigue siendo vulnerable a la presión en los soportes de 1.0490 y 1.0520.

La resistencia se encuentra en 1.0595.

- El par EUR/JPY se mueve en torno a 158.50, ya que el BCE mantuvo sin cambios su tasa de operaciones de refinanciación en el 4.5%.

- Se esperaba que el BCE mantuviera el statu quo, ya que la inflación en la Eurozona se está relajando sistemáticamente.

- Los inversores dudan de que el fuerte repunte registrado a principios de la sesión europea se deba a la intervención del BOJ.

El par EUR/JPY se mantiene sin cambios cerca de 158.50 tras el anuncio de la política monetaria del Banco Central Europeo (BCE). La presidenta del BCE, Christine Lagarde, anunció que los responsables políticos decidieron mantener sin cambios la tasa de las operaciones de refinanciación en el 4.5%.

El BCE también ha mantenido la tasa de la facilidad de depósito en el 4%. La decisión del BCE de mantener sin cambios la tasa de interés era ampliamente esperada, ya que la economía de la eurozona está luchando por afianzarse en medio de tensiones geopolíticas y unas perspectivas de demanda débiles.

La actividad empresarial de la eurozona se ha visto frenada por la escasa demanda de los hogares, cuyos ingresos reales se han visto mermados por el aumento de los precios. Las actividades económicas de la Eurozona se han contraído durante un periodo significativo, ya que las empresas operan a menor capacidad debido a la debilidad de la demanda.

Mientras tanto, las perspectivas de subida de los precios de la energía han hecho mella en el sentimiento de los mercados. Se prevé que el agravamiento de las tensiones en el Medio Oriente por los conflictos entre Israel y Palestina perturbe la cadena de suministro de petróleo, lo que elevará los precios de la energía en el continente compartido. Esto podría elevar las expectativas de inflación.

En cuanto al Yen japonés, los inversores esperan que el repunte del par EUR/JPY en los primeros compases de la sesión londinense haya sido una intervención encubierta en el ámbito de las divisas. Se esperaba una intervención del Banco de Japón o del Ministerio de Finanzas japonés, ya que el Yen japonés se depreció a 150.00 frente al Dólar estadounidense.

El Banco Central Europeo (BCE) ha decidido mantener sus tasas de interés sin cambios en el 4.5% durante su reunión de política monetaria de octubre, tal y como se esperaba. Esta es la primera vez tras diez reuniones consecutivas de aumentos, en que los tipos no varían, concretamente desde junio de 2022.

Comunicado del BCE

El tipo de interés de las operaciones principales de financiación y los tipos de interés de la facilidad marginal de crédito y de la facilidad de depósito se mantendrán sin variación en el 4.50%, el 4.75% y el 4.00%, respectivamente.

El Consejo de Gobierno ha decidido hoy mantener sin variación los tres tipos de interés oficiales del BCE. La información más reciente ha confirmado en líneas generales su valoración sobre las perspectivas de inflación a medio plazo. Aún se espera que la inflación siga siendo demasiado alta durante demasiado tiempo y que las presiones inflacionistas internas continúen siendo intensas. Al mismo tiempo, la inflación descendió acusadamente en septiembre, también debido a fuertes efectos de base, y la mayoría de los indicadores de la inflación subyacente han continuado disminuyendo. Las anteriores subidas de los tipos de interés acordadas por el Consejo de Gobierno siguen transmitiéndose con fuerza a las condiciones de financiación, lo que está frenando cada vez más la demanda y ayudando con ello al descenso de la inflación.

El Consejo de Gobierno tiene la determinación de asegurar que la inflación vuelva a situarse pronto en su objetivo del 2% a medio plazo. Sobre la base de su evaluación actual, el Consejo de Gobierno considera que los tipos de interés oficiales del BCE están en niveles que, mantenidos durante un período suficientemente largo, contribuirán de forma sustancial a este objetivo. Las decisiones futuras del Consejo de Gobierno asegurarán que los tipos de interés oficiales se fijen en niveles suficientemente restrictivos durante el tiempo que sea necesario.

El Consejo de Gobierno continuará aplicando un enfoque dependiente de los datos para determinar el nivel de restricción y su duración apropiados. En particular, las decisiones del Consejo de Gobierno sobre los tipos de interés se basarán en su valoración de las perspectivas de inflación teniendo en cuenta los nuevos datos económicos y financieros, la dinámica de la inflación subyacente y la intensidad de la transmisión de la política monetaria.

El tamaño de la cartera del APP está reduciéndose a un ritmo mesurado y predecible, dado que el Eurosistema ha dejado de reinvertir el principal de los valores que van venciendo.

En lo que se refiere al PEPP, el Consejo de Gobierno prevé reinvertir el principal de los valores adquiridos en el marco del programa que vayan venciendo al menos hasta el final de 2024. En todo caso, la futura extinción de la cartera del PEPP se gestionará de forma que se eviten interferencias con la orientación adecuada de la política monetaria.

El Consejo de Gobierno continuará actuando con flexibilidad en la reinversión del principal de los valores de la cartera del PEPP que vayan venciendo, con el objetivo de contrarrestar los riesgos para el mecanismo de transmisión de la política monetaria relacionados con la pandemia.

El Consejo de Gobierno está preparado para ajustar todos sus instrumentos en el marco de su mandato para asegurar que la inflación vuelva a situarse en su objetivo del 2% a medio plazo y preservar el buen funcionamiento de la transmisión de la política monetaria. Además, el Instrumento para la Protección de la Transmisión está disponible para contrarrestar dinámicas de mercado injustificadas y desordenadas que constituyan una seria amenaza para la transmisión de la política monetaria en los países de la zona del euro, lo que permite al Consejo de Gobierno cumplir con mayor efectividad su mandato de estabilidad de precios.

- La divisa turca se deprecia hasta mínimos históricos frente al Dólar.

- El BCR subió las tasas 500 puntos básicos en su reunión del jueves.

- El banco mantiene el objetivo de inflación en el 5.00%.

Una mayor presión vendedora perjudica a la lira turca y eleva al USD/TRY a un nuevo máximo histórico en torno a 28.1500 el jueves.

USD/TRY acelera la subida a pesar de la subida del CBTR

El USD/TRY amplía su avance y busca consolidar la reciente ruptura de la barrera de los 28.00 a pesar de que el banco central turco (CBTR) elevó la tasa de repos a una semana en 500 puntos básicos hasta el 35,00% (desde el 30.00%), coincidiendo con el amplio consenso.

Dicho esto, el banco central subió su tasa de referencia en 500 puntos básicos por segunda reunión consecutiva, mientras que la lira ya se ha depreciado más de un 28% frente al dólar estadounidense desde enero.

El banco central justificó su decisión de prolongar el ciclo de endurecimiento a la luz de una inflación aún elevada y de los posibles riesgos al alza derivados de la subida de los precios del petróleo y de las preocupaciones geopolíticas.