- Análisis

- Noticias y herramientas

- Noticias del mercado

Noticias de mercados

- El par EUR/USD está subiendo ligeramente, pero se mantiene lateralizado cerca de 1.0600.

- El sentimiento general de los mercados está mejorando de cara al cierre, lo que empuja a la baja al Dólar estadounidense.

- La semana que viene abrirá tranquila, antes de que el martes se publiquen los datos PMI de la UE y de EE.UU..

El par EUR/USD comenzó la sesión del viernes cerca de 1.0586 y se ha mantenido en un rango ajustado durante la mayor parte del día, cayendo a un mínimo inicial de 1.0565 antes de tocar la zona de 1.0600.

El Euro subió el jueves y se situó en 1.0616, después de que los comentarios moderados del presidente de la Reserva Federal (Fed), Jerome Powell, redujeran las expectativas del mercado de un ciclo de recortes de tasas más rápido en el futuro.

El viernes la acción será limitada, ya que los inversores se posicionarán antes del cierre del fin de semana, antes de que la semana que viene se publique el Índice de Gerentes de Compras (PMI) de la UE y de EE.UU..

Antes de eso, los operadores del euro conocerán el lunes el último indicador de Sentimiento de los Consumidores de la UE, cuya lectura de octubre se prevé que descienda de -17.8 a -18.2, y el martes se publicará la última ronda de PMIs HCOB de la UE para octubre, donde los inversores esperan que la cifra principal compuesta suba hasta 47.4 desde 47.2.

A continuación, se publicarán los PMI S&P Global de EE.UU. de octubre, con un ligero descenso de los componentes de servicios y manufactura; se espera que el PMI de servicios baje de 49.8 a 49.5, mientras que el de manufactura retrocedería de 50.1 a 49.9.

EUR/USD Perspectivas técnicas

El Euro está experimentando un impulso lateral en las velas diarias, con la línea de tendencia descendente desde 1.1275 que está generando una caída brusca en los gráficos, y la presión alcista de la media móvil simple de 50 días descendente que actualmente atraviesa 1.0700. Los postores tendrán dificultades para superar el máximo de la última oscilación en 1.0650 si el impulso no se desarrolla pronto, y la SMA de 200 días se está desplazando hacia una postura bajista justo al norte de 1.0800.

Por el lado bajista, el mínimo de la última oscilación en 1.0450 representa el suelo a corto plazo, y una continuación bajista deja al EUR/USD expuesto a más caídas hacia nuevos mínimos para 2023, con el soporte técnico más cercano en los mínimos del pasado noviembre en 1.0222.

Gráfico Diario EUR/USD

Niveles técnicos del EUR/USD

- El USD/ZAR cayó por debajo de la SMA de 20 días tras alcanzar un máximo cercano a 19.150.

- El IPC sudafricano de septiembre superó las previsiones, al igual que las ventas minoristas.

- Los flujos de refugio seguro dominan los mercados, y la atención se desplaza a la geopolítica.

Al final de la semana, el USD/ZAR cotiza con ligeras pérdidas en 19.000, con el ZAR resistiendo impulsado por las buenas cifras de inflación informadas el jueves. Por el lado del Dólar, cotiza a la baja frente a sus rivales, pero un mercado agrio bien con los inversores centrando su atención en las tensiones en Oriente Medio podría reavivar el impulso del USD.

En septiembre, el Índice de Precios al Consumo (IPC) de Sudáfrica se situó en el 5.4% interanual, por encima del 5.3% previsto y del 4.8% anterior. En consonancia con ello, el ZAR cobró impulso, ya que los mercados esperan ahora que el Banco de la Reserva de Sudáfrica (SARB) mantenga sus tasas al alza durante un tiempo prolongado, ya que su objetivo es que la inflación se sitúe entre el 3% y el 6%. El martes, en la revisión de la Política Monetaria de octubre, el banco declaró que la subida de los precios del petróleo y la sequía afectaban negativamente a las perspectivas de inflación. Aun así, el banco no insinuó subidas adicionales, sino que confirmó que mantendrá las tasas sin cambios en este nivel durante un periodo prolongado.

Por el lado del Dólar, es probable que cierre la semana con pérdidas cercanas al 0.40%, y la divisa verde se enfrentó el jueves a la presión vendedora tras las palabras de Jerome Powell en las que insinuó que el aumento del rendimiento de los bonos se tendrá en cuenta en las próximas decisiones de política monetaria. Dicho esto, la economía estadounidense se mantiene fuerte, y Powell dejó la puerta abierta a otra subida en 2023, lo que podría limitar la caída del Dólar. Además, la creciente escalada en Oriente Medio podría alimentar los flujos de refugio, lo que beneficiaría al Dólar, ya que los inversores podrían buscar refugio en él.

USD/ZAR Niveles a vigilar

Analizando el gráfico diario, se observa un panorama técnico neutral a bajista para el USD/ZAR, lo que sugiere que los bajistas están ganando impulso, pero aún no tienen ventaja sobre los alcistas a corto plazo. El índice de fuerza relativa (RSI) se ha vuelto plano por encima de su línea media, mientras que la media móvil de convergencia (MACD) imprime barras rojas planas. Además, el par está por debajo de la media móvil simple (SMA) de 20 días, pero por encima de las SMA de 100 y 200 días, lo que indica una posición favorable para los alcistas en el panorama general.

Niveles de soporte: 18.905, 18.800, 18.701 (SMA de 100 días).

Niveles de resistencia: 19.050 (SMA de 20 días), 19.157, 19.250.

Gráfico Diario USD/ZAR

- El par GBP/USD está alcanzando máximos del viernes, llegando a 1.2170.

- El sentimiento de los mercados en general está mejorando, lo que hace retroceder al Dólar estadounidense de cara al cierre del viernes.

- Las ventas minoristas del Reino Unido no ayudaron mucho a la situación, con una impresión firmemente a a la baja.

El par GBP/USD está tratando de obtener ganancias antes del cierre del viernes, llegando a 1.2170 en el mediodía del viernes. A pesar de la caída de las ventas minoristas en el Reino Unido, la Libra esterlina (GBP) se está beneficiando de un debilitamiento general del Dólar estadounidense (USD).

Las ventas minoristas del Reino Unido cayeron un 0.9% intermensual en septiembre, frente al -0.1% esperado.

El viernes, las ventas minoristas del Reino Unido decepcionaron las expectativas, ya que los recibos de los minoristas de septiembre arrojaron un triste resultado del -0.9% frente al -0.1% previsto, e intensificaron el descenso desde el 0.4% de agosto.

Con un lunes tranquilo en el calendario económico, los operadores de la Libra esterlina estarán atentos a las cifras laborales y del Índice de Gerentes de Compras (PMI) del Reino Unido del martes.

Se espera que las adiciones de empleo en el Reino Unido disminuyan en 198.000 adicionales en agosto, ya que los inversores esperan una ligera mejora desde los -207.000 de julio, y los mercados esperan una ligera mejora en el PMI preliminar del Reino Unido, con la previsión de que el PMI compuesto resulte en 48.8 en comparación con el último 48.5.

GBP/USD Perspectivas técnicas

La Libra esterlina está cotizando en 1.2150 frente al Dólar estadounidense después de alcanzar un máximo de 1.2170 el viernes, y el par GBP/USD está experimentando una recuperación desde los mínimos del día cerca de 1.2093.

A pesar de la moderada recuperación del viernes, el par GBP/USD sigue firmemente plantado en una zona bajista. Más arriba en el gráfico, la media móvil simple (SMA) de 50 días está confirmando un cruce bajista de la SMA de 200 días, y cualquier recuperación técnica en el gráfico estará preparada para un choque con la resistencia de la media móvil descendente.

El soporte técnico se encuentra actualmente en el mínimo de octubre en 1.2037, y una ruptura de este nivel prepara a la GBP/USD para una carrera bajista hacia una zona de soporte de principios de año cerca de la zona de 1.1900.

GBP/USD Gráfico Diario

GBP/USD Niveles técnicos

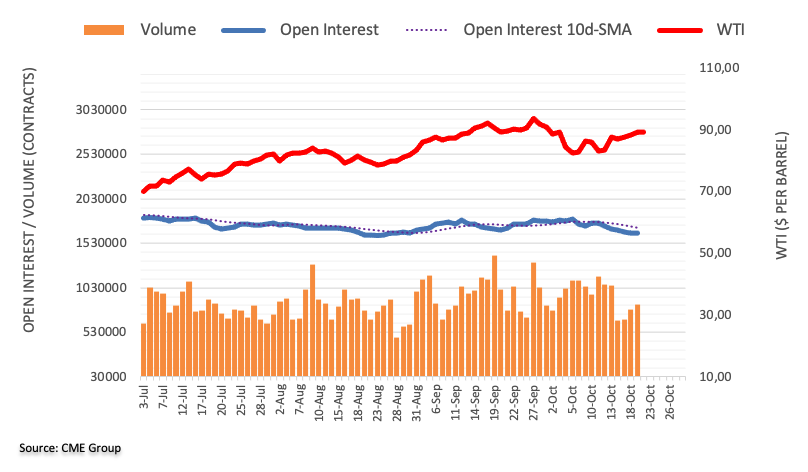

- El par AUD/USD alcanza un máximo diario de 0.6328 antes de caer debido al aumento de las tensiones en Oriente Medio.

- El Dólar se mantiene fuerte, con las acciones estadounidenses en números rojos y los rendimientos de los bonos del Tesoro a la baja.

- El último informe de empleo australiano muestra una relajación del mercado laboral, en línea con la decisión del RBA de mantener las tasas en el 4.10%.

El Dólar australiano (AUD) cayó frente al Dólar estadounidense (USD) el viernes a mediados de la sesión norteamericana, después de que el par alcanzara un máximo diario de 0.6328. Aún así, la aversión al riesgo en medio de la creciente tensión en Oriente Medio pesa sobre el AUD/USD, que cotiza en 0.6318, con una caída del 0.17%.

El AUD cae un 0.17%, por los riesgos geopolíticos y los factores económicos de EE.UU.

El Dólar se mantiene fuerte, ya que el apetito por el riesgo mantiene a la renta variable estadounidense en números rojos, mientras que los rendimientos de los bonos del Tesoro bajan. El conflicto entre Israel y Hamás se encuentra al borde de una escalada, mientras que los funcionarios de la Reserva Federal (Fed) estadounidense dictan el rumbo del sentimiento de los mercados.

El viernes, dos funcionarios de la Reserva Federal se mantuvieron cautos respecto a la política monetaria, aunque ambos expresaron que la inflación sigue siendo alta y que la Fed necesitaría paciencia.

El presidente de la Fed de Atlanta, Raphael Bostic, declaró lo mismo, además de abrir la puerta a un recorte de las tasas en 2024. Mientras tanto, la presidenta de la Fed de Cleveland, Loretta Mester, dijo que la Fed está en o cerca del pico del ciclo de subida de tasas, y añadió que el banco central de EE.UU. estaría demandado de datos en la próxima reunión de política monetaria.

Por otra parte, el último informe sobre el empleo en Australia mostró que el mercado laboral se está relajando, lo que fue bien acogido por el Banco de la Reserva de Australia (RBA), que mantuvo las tasas sin cambios en la última reunión, en el 4.10%, a pesar de las especulaciones sobre un mayor endurecimiento. La gobernadora del Banco de la Reserva de Australia, Michele Bullock, declaró que si la inflación persiste por encima de las previsiones, el RBA adoptará medidas de respuesta.

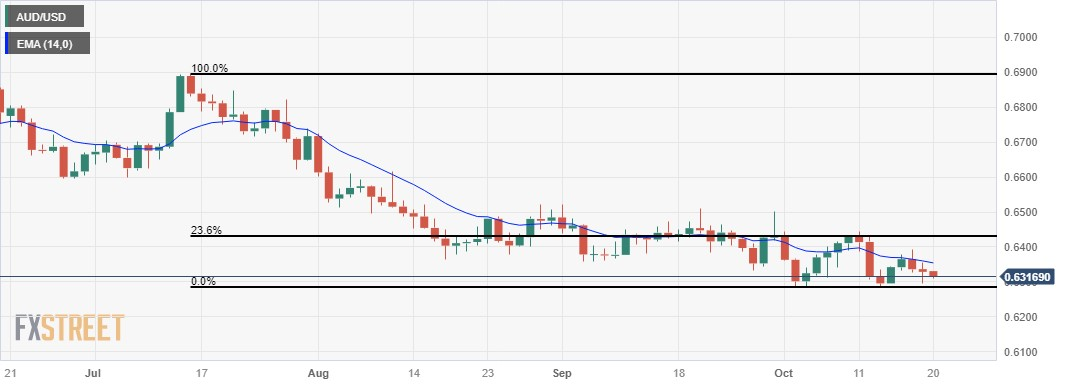

Análisis del precio del AUD/USD: Perspectiva técnica

El gráfico diario muestra que la tendencia bajista está intacta, ya que el máximo de la semana actual se alinea con la reciente estructura del mercado de máximos y mínimos más bajos, lo que podría allanar el camino para pérdidas adicionales. Si el AUD/USD cae por debajo de 0.6285, el par podría apuntar a la baja y desafiar el mínimo diario del 21 de octubre en 0.6210 antes de probar el último mínimo del ciclo en 0.6169. Por el contrario, si el par se mantiene por encima de 0.6300, los compradores del AUD podrían mantener la esperanza de probar la media móvil de 50 días (DMA) en 0.6405. Una vez superada, el último máximo del ciclo podría quedar expuesto en 0.6501.

- El USD/CHF rebotó en la zona de 0.8900 y alcanzó un máximo de 0.8935, con ganancias del 0.15%.

- El CHF fue la divisa que mejor se comportó el jueves, y el par perdió cerca de un 0.85%.

- El calendario económico no tiene nada relevante que ofrecer, y la atención se desplaza hacia el Medio Oriente.

El viernes, los vendedores del USD/CHF parecieron consolidar sus ganancias, y el par encontró soporte en la media móvil simple (SMA) de 100 días en 0.8900, subiendo a un máximo cerca de 0.8935 y luego estableciéndose en 0.8915.

Por el lado del Dólar, la divisa estadounidense lucha por cobrar impulso y cotiza a la baja frente a sus rivales. Dicho esto, como todas las miradas estarán puestas en Oriente Medio en el conflicto entre Israel y Palestina, el USD podría encontrar demanda en los flujos de refugio. Para la próxima semana, lo más destacado será el PMI manufacturero S&P de EE.UU. de octubre, donde los inversores obtendrán una perspectiva más clara de la economía estadounidense. Esta semana, la Producción Industrial y las ventas minoristas de septiembre se situaron por encima de lo esperado, e el informe del Libro Beige de la Reserva Federal (Fed) describió la economía como "estable".

Además, el presidente Powell destacó el jueves que el aumento del rendimiento de los bonos, que contribuye al endurecimiento de las condiciones financieras, se tendrá en cuenta en las próximas decisiones. Sin embargo, aún abrió la puerta a un mayor endurecimiento, y la banca procederá "con cautela".

USD/CHF Niveles a vigilar

Al evaluar el gráfico diario, se observa una perspectiva neutral a bajista, con la balanza comenzando a inclinarse a favor de los osos. Sin embargo, los operadores no deberían descartar una corrección técnica saludable.

El índice de fuerza relativa (RSI) mantiene una pendiente negativa en territorio bajista, mientras que el histograma de convergencia de medias móviles (MACD) presenta barras rojas crecientes. Dichos indicadores se encuentran cerca del territorio de sobreventa, favoreciendo el caso de una corrección alcista en las próximas sesiones. Además, el par se encuentra por encima de la media móvil simple (SMA) de 20 y 100 días y por debajo de la SMA de 200 días, lo que sugiere que los bajistas aún tienen trabajo por hacer para confirmar un sesgo bajista.

Niveles de soporte: 0.8900 (SMA de 100 días), 0.8870, 0.8850.

Niveles de resistencia: 0.890, 0.9015 (SMA de 200 días), 0.9040.

Gráfico Diario USD/CHF

-638334195495850051.png)

- El par NZD/USD cotiza a la baja mientras el Kiwi prueba mínimos de 11 meses frente al Dólar.

- Las cifras de la balanza comercial neozelandesa apenas tuvieron repercusión, ya que apenas se produjeron cambios, ni para bien ni para mal.

- El lunes, día festivo en Nueva Zelanda por el Día del Trabajo, los operadores del kiwi se centrarán en la publicación del PMI estadounidense del martes.

El par NZD/USD está probando las aguas cerca de 0.5830, cotizando plano para el viernes y pegado al extremo inferior a corto plazo. Las cifras de la balanza comercial de Nueva Zelanda del jueves hicieron poco para despertar la fe en el NZD, mientras que los mercados más amplios siguen centrándose en los temas de conversación de la Reserva Federal (Fed).

La balanza comercial de Nueva Zelanda mostró pocos cambios en la balanza de importaciones y exportaciones de la pequeña nación antípoda, con una Balanza comercial anualizada de septiembre de 15.330 millones de dólares frente a los 15.520 millones de dólares de agosto.

La balanza comercial de Nueva Zelanda se situó en -15.33 mil millones de dólares en septiembre, frente a los 15.52 mil millones anteriores.

Las exportaciones neozelandesas descendieron hasta los 4.870 millones de dólares, mientras que la cifra anterior se revisó ligeramente a la baja hasta los 4.990 millones de dólares desde los 4.990 millones de dólares anteriores. Las importaciones neozelandesas también registraron un descenso junto con una revisión; las importaciones neozelandesas de septiembre se situaron en 7.200 millones de dólares frente a los 7.240 millones de dólares de agosto (revisadas desde los 7.280 millones de dólares).

Nueva Zelanda se tomará un fin de semana largo por el feriado del Día del Trabajo, y el próximo dato importante para el par N ZD/USD será la lectura del martes del Índice de Gerentes de Compras (PMI) preliminar de EE.UU. para septiembre, donde los mercados pronostican una leve baja tanto en los componentes de manufactura como de servicios.

Perspectivas técnicas del NZD/USD

El kiwi sigue firmemente atrincherado en mínimos anuales frente al dólar estadounidense después de ver un rechazo de la media móvil simple (SMA) de 50 días cerca de 0.5950, y una SMA bajista de 200 días está rodando a la baja para proporcionar resistencia técnica a medio plazo desde 0.6150.

Con el NZD/USD operando en nuevos mínimos para 2023, el soporte técnico bajista sigue siendo escaso, y una extensión bajista podría abrir el camino para un eventual desafío de los mínimos de 2022 cerca de la zona de 0.5500.

NZD/USD Gráfico Diario

Niveles técnicos del NZD/USD

- El Dólar canadiense experimenta una leve recuperación frente al Dólar estadounidense.

- Los resultados positivos de las ventas minoristas no han generado un impulso en el Dólar canadiense, ya que los mercados siguen centrados en el Dólar.

- Los precios del petróleo crudo estables no perjudican al CAD, pero tampoco lo ayudan.

El Dólar canadiense (CAD) está experimentando un leve repunte el viernes, pero la presión de venta se mantiene y la acción intradía está empujando constantemente al USD/CAD de nuevo a sus ofertas de apertura.

Las ventas minoristas de Canadá superaron las expectativas, pero aún así fueron débiles y el punto de precio de 1.3700 sigue siendo un nivel demasiado atractivo para que los postores del Dólar estadounidense (USD) lo abandonen.

Resumen diario de movimientos en los Mercados: El Dólar canadiense es el nivel de precios más popular de la semana, ya que los mercados siguen los flujos del Dólar estadounidense

- Las ventas minoristas de Canadá superaron las previsiones, pero aún así no alcanzaron la cifra anterior.

- Las ventas minoristas CAD de agosto cayeron un 0.1%, superando la previsión del -0.3%.

- A pesar de la superación de las previsiones, los datos siguen siendo débiles y se sitúan por debajo de los anteriores, debido al debilitamiento del gasto del consumidor.

- Los datos de julio se revisaron al alza, del 0.3% al 0.4%, lo que amplió las brechas de datos a posteriori.

- La declaración del jueves del presidente de la Reserva Federal (Fed), Jerome Powell, sigue afectando a los Mercados, ya que los inversores siguen recelosos del gráfico de puntos de la Fed.

- Los Participantes del mercado que temen un ciclo de tasas de interés más alto y más largo por parte de la Fed se están preparando para una decepción.

- Los funcionarios de la Fed siguen manifestando su voluntad de mantener altas las tasas.

- El próximo martes se publicará el Índice de Gerentes de Compras (PMI) preliminar de octubre en los Estados Unidos, que será el próximo dato que afectará al par USD/CAD.

Análisis Técnico: El USD/CAD se niega a alejarse demasiado de 1.3700, mientras que el Dólar canadiense da dos pasos adelante y uno atrás

El USD/CAD abrió la jornada del viernes cerca de 1.3716, cayendo a mínimos diarios en los 1.3670, mientras que el CAD gana centímetros en lugar de kilómetros sobre el Dólar, pero el par continúa en juego cerca de la zona de los 1.3700.

Velas diarias muestran al USD/CAD operando en máximos de corto plazo, mientras que la postura restrictiva de los mercados pesa sobre el par. La resistencia a largo plazo proviene de una línea de tendencia descendente desde los máximos de pánico de principios de 2020 en 1,4650, mientras que la acción gráfica a corto plazo tiene a la media móvil simple (SMA) de 50 días subiendo para proporcionar soporte técnico desde 1,3575.

Una ruptura firme al alza dejaría al par en disposición de desafiar los 1,3800 cerca de los máximos de marzo, mientras que a la baja tendría que enredarse con la SMA de 200 días antes de volver a visitar los mínimos de septiembre cerca de los 1,3400.

Preguntas frecuentes sobre el Dólar canadiense

¿Qué factores determinan la cotización del Dólar canadiense?

Los factores clave que impulsan al Dólar Canadiense (CAD) son el nivel de los tipos de interés fijados por el Banco de Canadá (BoC), el precio del petróleo, la mayor exportación de Canadá, la salud de su economía, la inflación y la Balanza comercial, que es la diferencia entre el valor de las exportaciones de Canadá frente a sus importaciones. Otros factores son el sentimiento de los mercados, es decir, si los inversores apuestan por activos más arriesgados (apetito de riesgo) o buscan refugios seguros (aversión al riesgo), siendo el apetito de riesgo positivo para el CAD. Como principal socio comercial, la salud de la economía estadounidense también es un factor clave que influye en el Dólar canadiense.

¿Cómo influyen las decisiones del banco de Canadá en el Dólar canadiense?

El Banco de Canadá (BoC) influye considerablemente en el Dólar canadiense al fijar el nivel de las tasas de interés que los bancos pueden prestarse entre sí. Esto influye en el nivel de las tasas de interés para todos. El principal objetivo del BOC es mantener la inflación entre el 1% y el 3% ajustando las tasas de interés al alza o a la baja. Unas tasas de interés relativamente más altas suelen ser positivas para el CAD. El Banco de Canadá también puede utilizar la relajación y el endurecimiento cuantitativos para influir en las condiciones crediticias, siendo la primera negativa para el CAD y la segunda positiva para el CAD.

¿Cómo influye el precio del Petróleo en el dólar canadiense?

El precio del petróleo es un factor clave que influye en el valor del Dólar canadiense. El petróleo es la mayor exportación de Canadá, por lo que el precio del petróleo tiende a tener un impacto inmediato en el valor del CAD. Generalmente, si el precio del petróleo sube, el CAD también sube, ya que aumenta la demanda agregada de la divisa. Lo contrario ocurre si el precio del petróleo cae. Los precios del petróleo más altos también tienden a resultar en una mayor probabilidad de una balanza comercial positiva, que también es un soporte para el CAD.

¿Cómo influyen los datos de inflación en el valor del Dólar canadiense?

Aunque tradicionalmente siempre se ha considerado que la inflación es un factor negativo para una divisa, ya que reduce el valor del dinero, en realidad ha ocurrido lo contrario en los tiempos modernos con la relajación de los controles de capital transfronterizos. La inflación tiende a llevar a los bancos centrales a subir los tipos de interés, lo que atrae más capital de inversores internacionales que buscan un lugar lucrativo donde guardar su dinero. Esto aumenta la demanda de la moneda local, que en el caso de Canadá es el Dólar canadiense.

¿Cómo influyen los datos económicos en el valor del Dólar canadiense?

Las publicaciones de datos macroeconomía miden la salud de la economía y pueden influir en el Dólar canadiense. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas sobre el sentimiento de los consumidores pueden influir en la dirección del CAD. Una economía fuerte es bien para el Dólar canadiense. No sólo atrae más inversión extranjera, sino que puede animar al Banco de Canadá a subir los tipos de interés, lo que se traduce en una moneda más fuerte. Sin embargo, si los datos económicos son débiles, es probable que el CAD caiga.

La presidenta del Banco de la Reserva Federal de Cleveland, Loretta Mester, afirmó el viernes que el banco central estadounidense se encuentra "en o cerca del punto álgido del ciclo de subidas de tasas", según Reuters.

Declaraciones destacadas

"Las perspectivas se alinean con las previsiones de la Fed que apuntan a una subida más".

"Las decisiones sobre tasas de la Fed dependerán de los datos económicos entrantes".

"Si se mantiene, el aumento del rendimiento de los bonos ayudará a moderar la actividad económica".

"La Fed necesita ser ágil con la política monetaria en este momento".

"La inflación se enfría pero sigue siendo demasiado alta, los riesgos se inclinan al alza".

"Los mercados laborales muestran moderación y resistencia".

"Los datos muestran signos de moderación de los aumentos salariales".

"La Fed no debe confiarse en que la inflación vuelva al 2%".

"Posibles acontecimientos recientes podrían frenar el avance de la inflación".

Reacción de los mercados

Estos comentarios no provocaron una reacción notable en el Índice del Dólar, que se movió lateralmente cerca de 106.20.

- El USD/JPY registra ganancias mínimas del 0.05% a pesar de la caída de los rendimientos de los bonos del Tesoro estadounidense a 10 años.

- Las tensiones geopolíticas en el Medio Oriente y la escasa actividad económica en EE.UU. dejan a los operadores a la deriva.

- El Índice de Precios al Consumo subyacente de Japón cae hasta el 2.8% interanual, con temores de una mayor inflación en medio de la subida de los precios del petróleo.

El USD/JPY se mantiene en torno a 149.85 y adquiere unas ganancias mínimas del 0.05% debido a un impulso de aversión al riesgo, a pesar de que los rendimientos de los bonos del Tesoro de EE.UU. a 10 años cae, ya que los operadores no esperan nuevas subidas por parte de la Reserva Federal de EE.UU. (Fed).

El USD/JPY se mantiene a la baja mientras los operadores sopesan los acontecimientos geopolíticos y los informes económicos

Un calendario económico ligero en los Estados Unidos (EE.UU.) dejó a los operadores a la deriva de los acontecimientos geopolíticos y el último informe de inflación en Japón. Una posible escalada del conflicto en el Medio Oriente amenaza con extenderse a más países de la región. Los líderes de la región se reunirían en El Cairo para celebrar una cumbre.

En la agenda económica japonesa, el Índice de Precios al Consumo (IPC) subyacente cayó al 2.8% interanual, por debajo del 3.1% de agosto, aunque por encima de lo esperado. Aunque siguió desacelerándose, se teme que la inflación siga aumentando, ya que los precios del petróleo se ven apuntalados por la escalada del conflicto entre Israel y Hamás.

La política monetaria ultralaxa del Banco de Japón sigue siendo moderada, lo que sugiere que el par USD/JPY podría superar la señal de los 150.00 puntos. Sin embargo, las amenazas de las autoridades japonesas de intervenir en los mercados limitaron el avance, ya que los participantes del mercado están atentos a la próxima reunión del BoJ el 31 de octubre.

Mientras tanto, los funcionarios de la Fed declararon que la inflación ha bajado, pero sigue siendo alta, añadiendo que el banco central de EE.UU. dependerá de los datos para decidir su próxima decisión política.

Niveles técnicos del USD/JPY

- La tasa de cambio del Peso mexicano con el Dólar Americano se mantiene a la defensiva, registrando pérdidas semanales superiores al 1%.

- Las ventas minoristas de agosto en México muestran un panorama mixto, con ganancias a lo largo del año pero una caída mensual y signos de desaceleración.

- Los riesgos geopolíticos limitan las ganancias del Peso, incluyendo las tensiones en el Medio Oriente y los ataques a bases militares estadounidenses.

El Peso mexicano (MXN) registra sólidas ganancias frente al Dólar estadounidense (USD) al final de la semana, aunque sigue imprimiendo pérdidas semanales superiores al 1%, ya que la aversión al riesgo pasó factura a las divisas de riesgo en los mercados de divisas. El viernes, el USD/MXN cotizaba en torno a 18.24, perdiendo un 0.40% a la baja, a pesar de que las ventas minoristas de México mostraron que la economía se ha visto afectada por la subida de las tasas de interés fijadas por el Banco de México (Banxico).

El Instituto Nacional de Estadística (INEGI) reveló que las ventas minoristas de agosto cayeron mensualmente, pero crecieron anualmente, aunque mostraron signos de desaceleración. Sin embargo, los comentarios del presidente de la Reserva Federal (Fed) de EE.UU. , Jerome Powell, el jueves sugieren que el banco central estadounidense podría mantener las tasas sin cambios en la próxima reunión de noviembre, manteniendo la puerta abierta para la reunión de diciembre. El efecto general del discurso de Powell fue cierta debilidad a corto plazo para el dólar.

Mientras tanto, los riesgos geopolíticos siguen siendo elevados, ya que Israel continúa su ofensiva contra Hamás. Al mismo tiempo, Estados Unidos (EE.UU.) dijo que sus bases militares en Irak y Siria están siendo cada vez más atacadas.

Resumen diario de los movimientos en los mercados: El Peso mexicano contraataca y el par cae por debajo de 18.30

- Las ventas minoristas de México de agosto cayeron un -0.4% intermensual, incumpliendo las estimaciones del 0%, mientras que anualmente se expandieron un 3.2%. Esta cifra se situó por debajo de las previsiones del 4.4% y por debajo del 5.1% de julio.

- El IOAE estima que la economía mexicana crecerá un 3.12% interanual.

- Las peticiones iniciales de subsidio de desempleo en EE.UU. para la semana que finalizó el 14 de octubre aumentaron en 198.000, por debajo de las estimaciones y de los datos de la semana anterior, que fueron de 212.000 y 211.000, respectivamente.

- Las ventas de viviendas existentes en Estados Unidos aumentaron en 3.96 millones en septiembre, por debajo de los 4.04 millones de agosto, una contracción del -2%.

- Los permisos de construcción en Estados Unidos se desplomaron un -4,4% en septiembre, frente al aumento del 6,8% del mes pasado.

- Los inicios de construcción de viviendas para el mismo periodo mencionado aumentaron un 7%, superando la caída del -12.5% de agosto.

- Se espera que el PIB de México en 2023 alcance el 3.2%, según el Banco Mundial y el Fondo Monetario Internacional.

- La producción industrial (PI) de México en agosto mejoró un 5.2% interanual, superando las previsiones del 4.6% y el aumento del 4.8% de julio.

- Mensualmente, la PI en México subió un 0.3%, como se esperaba, pero por debajo de la lectura anterior del 0.5%.

- El Índice de Precios al Consumo (IPC) de México creció un 4.45% interanual en septiembre, ligeramente por debajo del 4.47% estimado.

- La inflación subyacente del IPC en México se situó en un 5.76% interanual, como se estimaba, pero ha roto el umbral del 6.00%.

- El Banco de México (Banxico) mantuvo los tipos en el 11.25% en septiembre y revisó sus previsiones de inflación del 3.50% al 3.87% para 2024, por encima del objetivo del banco central del 3.00% (más o menos un 1%).

Análisis Técnico: El Peso mexicano se fortalece, mientras los compradores del USD/MXN buscan un retroceso antes de la próxima subida

El par USD/MXN está sesgado al alza, aunque la recuperación en curso se limitó antes de probar el último máximo del ciclo, el máximo del 6 de octubre, en 18.48, lo que abre la puerta a un retroceso.

El par podría caer hacia 18.00 antes de probar la media móvil simple (SMA) de 20 días en 17.91. Una caída por debajo de ese nivel podría poner en riesgo la tendencia alcista, ya que la última línea de defensa alcista probablemente sea la SMA de 200 días en 17.74.

Por otro lado, si el par apunta más alto y los compradores recuperan los 18.48, se pondría en juego el nivel 18.50, seguido del nivel 19.00.

Preguntas frecuentes sobre el Peso mexicano

¿Qué factores determinan la cotización del Peso mexicano?

El Peso mexicano (MXN) es la divisa más negociada entre sus pares latinoamericanos. Su valor viene determinado en gran medida por la evolución de la economía mexicana, la política del banco central del país, el volumen de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, especialmente en Estados Unidos. Las tendencias geopolíticas también pueden mover el MXN: por ejemplo, el proceso de nearshoring -o la decisión de algunas empresas de reubicar la capacidad de manufactura y las cadenas de suministro más cerca de sus países de origen- también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de manufactura clave en el continente americano. Otro catalizador para el MXN son los precios del Petróleo, ya que México es un exportador clave de esta materia prima.

¿Cómo afectan las decisiones del Banxico al Peso mexicano?

El principal objetivo del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio en una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco fija un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intenta controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Unas tasas de interés más elevadas suelen ser positivas para el Peso mexicano (MXN), ya que se traducen en la suba de los rendimientos, lo que convierte al país en un lugar más atractivo para los inversores. Por el contrario, unas tasas de interés más bajas tienden a debilitar el MXN.

¿Cómo influyen los datos económicos en el valor del Peso mexicano?

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valoración del Peso Mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, bajo desempleo y alta confianza es bien para el MXN. No sólo atrae más inversión extranjera, sino que puede animar al Banco de México (Banxico) a subir las tasas de interés, sobre todo si esta fortaleza viene acompañada de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

¿Cómo afecta el sentimiento de riesgo general al peso mexicano?

Como divisa de mercados emergentes, el Peso mexicano (MXN) tiende a fortalecerse durante los periodos de apetito de riesgo, o cuando los inversionistas perciben que los riesgos de mercados más amplios son bajos y por lo tanto están deseosos de comprometerse con inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencias en los mercados o de incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huyen a los refugios más estables.

El Norges Bank lideró el endurecimiento de la política monetaria a partir de septiembre de 2021. Los economistas de CIBC Capital Bank consideran que las tasas alcanzarán su punto máximo a finales de año.

¿Una última subida del Norges Bank?

Tras haber subido los tipos en 13 ocasiones, el Norges Bank sigue inclinándose por una subida adicional de 25 puntos básicos antes de finales de año. De no producirse un retroceso material e inesperado en los datos, esperaríamos que las tasas alcanzaran un nivel terminal del 4.50% a finales de año.

La combinación de un endurecimiento adicional, la resistencia de los precios de la energía, el soporte de un superávit por cuenta corriente ya exagerado, junto con las actuales tensiones del mercado laboral, apuntan a que el EUR/NOK cotice muy por debajo de los extremos de julio/agosto a principios de 2024.

EUR/NOK - cuarto trimestre de 2023: 11.25 | primer trimestre de 2024: 10.76

Las principales agencias meteorológicas han anunciado oficialmente la aparición de El Niño. Los estrategas de ANZ Bank creen que las perturbaciones relacionadas con El Niño serán efímeras y contenidas en Asia-Pacífico.

El Niño es un fenómeno regional

Aunque las pérdidas de producción debidas a El Niño ejercerán una presión al alza sobre los precios de las materias primas alimentarias en Asia y Australia, creemos que el impacto sobre la inflación de los alimentos será regional y de corta duración.

Los riesgos al alza de los precios de los cereales proceden de la subida de los precios de los insumos (fertilizantes, petróleo) y de la guerra entre Rusia y Ucrania. La subida de los precios de la energía podría repercutir en las materias primas alimentarias al aumentar el coste de producción e impulsar la demanda del sector de los biocombustibles.

La perturbación de las exportaciones de cereales ha sido hasta ahora limitada, a pesar del desguace de la Iniciativa de Cereales del Mar Negro, pero una escalada de ese conflicto sigue siendo un riesgo. El otro riesgo es que El Niño sea más fuerte y/o se prolongue más de lo previsto.

El USD/JPY ha vuelto a subir hasta la zona justo por debajo de 150. Los economistas de Commerzbank analizan las perspectivas del par.

La política de intervención del Banco de Japón es peligrosa

La ventana en la que el BOJ podría haber iniciado un giro de la política monetaria se está cerrando lentamente. La tasa de inflación general está cayendo y la tasa subyacente ha alcanzado al menos una meseta. Si el BOJ no endureció su política monetaria cuando la inflación seguía subiendo, ahora no es el momento de elevar su previsión de inflación y poner fin a su política monetaria expansiva.

Al mismo tiempo, sin embargo, la amenaza de intervención del Ministerio de Finanzas (MdF) evita una depreciación demasiado significativa. Pero esta estrategia es peligrosa. Si el MOF no consigue trazar una "línea en la arena" perceptible para el mercado, los esfuerzos de intervención podrían considerarse fallidos, lo que aumentaría aún más la presión devaluatoria.

Sin este escenario de riesgo, el "único" argumento que queda a favor del yen es que los demás bancos centrales importantes del G7 han dejado expirar sus ciclos de subidas de tipos y algunos (en particular la Fed) iniciarán un ciclo de recorte de tasas el año que viene, como sospechamos. Entonces, la desventaja del Yen en materia de tasas de interés debería reducirse (al menos en las expectativas), lo que llevaría a una moderada recuperación del Yen.

Fuente: Commerzbank Research

El Dólar y el sentimiento de riesgo son los principales factores que impulsan al CAD. Los economistas de TD Securities analizan las perspectivas del CAD.

El USD/CAD se recupera antes de 1.38

La dirección del USD en general y el sentimiento de riesgo dictarán la acción del precio del Dólar canadiense a corto plazo.

Nos gusta inclinarnos en contra de la reciente recuperación del USD/CAD en la reunión de octubre del banco de canadá. Seguimos observando el descenso desde 1.38, lo que sugiere un cambio de nuevo a la parte inferior del rango cerca de 1.34.

- El par USD/CAD actualiza su mínimo del día, ya que el aumento de los precios del petróleo fortalece al Dólar canadiense.

- El informe de ventas minoristas de Canadá indica que la demanda de automóviles se mantuvo débil.

- El Dólar estadounidense se debilitó debido a la orientación neutral de Powell de la Fed.

El par USD/CAD se enfrenta a la presión de venta después de un retroceso menos fuerte cerca de la resistencia de nivel redondo de 1.3700 en los inicios de la sesión americana. Se espera que el USD/CAD vuelva a caer por debajo de 1.3680 ya que el Dólar Canadiense se ha fortalecido debido a los precios alcistas del petróleo.

La demanda de petróleo mejora debido a la escalada de las tensiones en el Medio Oriente, que reduciría la oferta de petróleo en medio de la interrupción de la cadena de suministro de petróleo. Además, el Departamento de Energía de Estados Unidos (DOE) ha anunciado la reposición de la Reserva Estratégica de Petróleo (SPR). El Gobierno estadounidense ha estado extrayendo petróleo de la SPR desde el inicio de la guerra entre Rusia y Ucrania.

Cabe señalar que Canadá es el principal exportador de petróleo a Estados Unidos y el aumento de los precios del petróleo fortaleció el Dólar canadiense.

Mientras tanto, Statistics Canada ha informado de unos datos de ventas minoristas para agosto mejores de lo esperado. Las ventas minoristas mensuales se contrajeron a un ritmo más lento del 0,1%, mientras que los economistas preveían un descenso del 0.3%. En julio, las Ventas Minoristas crecieron un 0.4%. Las ventas minoristas, excluidos los automóviles, crecieron un 0.1%, frente a las expectativas de estancamiento.

El informe de ventas minoristas indica que la demanda de automóviles sigue siendo débil, ya que los hogares se enfrentan a la carga de los mayores costes de endeudamiento.

El Dólar estadounidense se debilitó tras la declaración neutral del presidente de la Reserva Federal (Fed), Jerome Powell, sobre las tasas de interés. Powell de la Fed transmitió que el aumento de los rendimientos del Tesoro de EE.UU. han endurecido significativamente las condiciones financieras en general.

Los economistas del Deutsche Bank se mantienen neutrales con respecto al EUR/USD.

La Fed sigue siendo el principal catalizador del movimiento a la baja del Dólar

Mantenemos una postura neutral sobre el EUR/USD. La principal razón por la que el EUR/USD no ha logrado romper al alza este año es la relativa superioridad del crecimiento de EE.UU. frente al de Europa. Consideramos que esta divergencia en el crecimiento ha tocado techo, con una mejora de los indicadores prospectivos en Europa y un deterioro en EE.UU.

La Fed sigue siendo el catalizador más importante para un movimiento a la baja del Dólar. Aunque el panorama de la inflación en EE.UU. parece cada vez más benigno, los mejores resultados del crecimiento apoyan al Dólar.

Señalamos a la baja nuestra previsión para finales de año, de 1.15 a 1.07, para reflejar nuestra visión neutral.

Según informan los economistas de CIBC Capital Markets, es probable que el Banco de Inglaterra haya terminado de subir las tasas y la combinación de una actividad débil y un mercado laboral debilitado pesará sobre la Libra esterlina a corto plazo.

El BoE ha terminado de subir las tasas, pero dejará la puerta entreabierta

Al haber mantenido las tasas sin cambios en septiembre, parece que el BoE es consciente del impacto retardado de los 515 puntos básicos de ajuste acumulados hasta ahora en el ciclo. De hecho, ahora suponemos que es probable que el BoE haya concluido su política de endurecimiento.

El espectro de tipos del Reino Unido sigue dependiendo de las expectativas de inflación y de las hipótesis de crecimiento.

La reducción de las expectativas de tasas finales, unida a las dificultades que plantean los datos, apuntan a que el GBP seguirá enfrentándose a desafíos a finales de año.

GBP/USD: -cuarto trimestre de 2023: 1.19 | primer trimestre de 2024: 1.21

Kit Juckes, estratega jefe de divisas de Société Générale, analiza las perspectivas del EUR/USD y el USD/JPY.

El EUR/USD tiene cierto margen, aunque limitado, para caer en el cuarto trimestre

El EUR/USD podría valorar ahora en el precio de que el BCE y la Fed no hagan nada, y de que EE.UU. crezca mucho más rápido que la Eurozona. Los buenos datos de EE.UU. no están teniendo tanto impacto en octubre como lo tuvieron en septiembre, y puede que estemos cruzados de brazos esperando a que algo cambie. Estoy tentado de llegar a la conclusión de que el EUR/USD tiene cierto margen, aunque limitado, para caer en el cuarto trimestre.

El USD/JPY sigue viéndose arrastrado al alza por los rendimientos. Esto sugiere que si vemos un nuevo aumento de los rendimientos en EE.UU., y nada más que un cambio en las previsiones de inflación del BoJ en la reunión del 31 de octubre, otro repunte por encima de 150.00 es casi inevitable. El Yen tiene muchas posibilidades de convertirse en una de las divisas de mayor rendimiento de 2024, pero predecir cuándo alcanzará su máximo el USD/JPY es tan fácil, o tan difícil, como elegir cuándo alcanzarán su máximo los rendimientos estadounidenses a 10 años.

El par AUD/USD siguió bajando en septiembre. Los economistas de CIBC Capital Markets analizan las perspectivas del par.

El AUD se debilita

Hemos revisado a la baja nuestra previsión del AUD/USD para el cuarto trimestre de 2023 hasta 0.62, ya que esperamos que la fortaleza del Dólar persista hasta finales de año. Es probable que los vientos en contra del crecimiento mundial sigan pesando sobre el AUD, ya que el crecimiento europeo se detiene y la economía china sigue siendo débil. Así pues, no es hasta el segundo trimestre de 2024 cuando esperamos que el AUD/USD inicie una recuperación.

Esperamos que el par alcance 0.68 en el cuarto trimestre de 2024.

También esperamos que el RBA vuelva a subir las tasas en noviembre. Si bien una subida de tipos debería generar algunas ganancias a corto plazo en el AUD, prevemos que un Dólar más fuerte y la disminución del crecimiento mundial dominen los movimientos del AUD/USD.

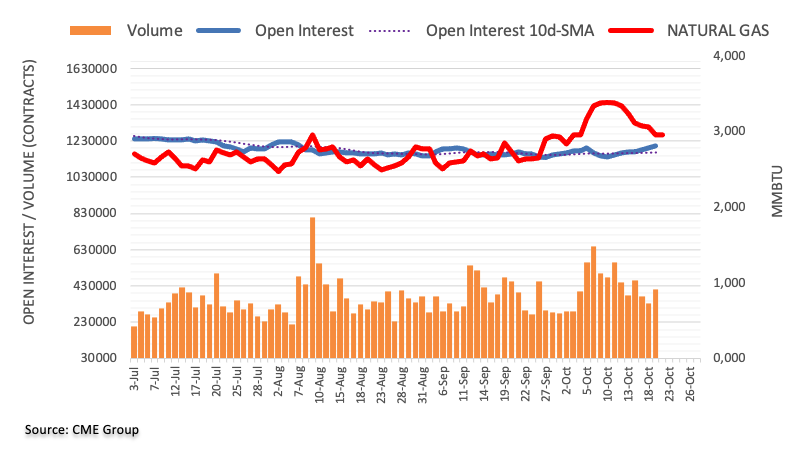

- Los precios del Gas Natural se ven presionados esta semana, corrigiendo desde la gran recuperación de la semana pasada.

- El Dólar cotiza mixto, dividido entre los flujos moentarios de refugio seguro por la guerra entre Israel y Hamás y el aumento de los rendimientos del Tesoro estadounidense.

- Los precios del Gas Natural siguen en una tendencia alcista a largo plazo, la temporada de invierno favorable todavía traerá más subidas.

Los precios del Gas Natural bajan esta semana ya que el suministro de gas hacia Europa ha estado por encima de la media, a pesar del cierre del flujo de gas importado de Israel vía Egipto. Con los tanques de gas europeos llenos hasta los topes, el bloque de la UE parece preparado para afrontar el primer periodo de temperaturas frías de cara al invierno. Incluso con las tensiones geopolíticas en el horizonte, una de las mayores reservas de demanda del mundo parece tener cuerda para rato.

Mientras tanto, el Dólar estadounidense (USD) ha cotizado dividido en dos bandos. Por un lado, las entradas de capital de refugio seguro están dando soporte al Dólar. Por el otro, los rendimientos del Tesoro de EE.UU. se han disparado a máximos de la década, con el bono estadounidense a 10 años rompiendo por encima del 5% en un momento dado. La regla general en los mercados financieros es que un rendimiento superior al 5% es un punto de inflexión en el que los elevados rendimientos de los bonos y obligaciones empiezan a perjudicar a la economía y podrían causar daños en un futuro próximo, lo que aboga por un Dólar más débil.

El Gas Natural se cotiza a 3.26$ por MMBtu en el momento de escribir estas líneas.

Noticias del Gas Natural y motores de los mercados

- La Unión Europea está estudiando la legalidad de un nuevo gravamen búlgaro sobre el Gas Natural ruso que pasa por su territorio.

- Los últimos datos de las autoridades portuarias egipcias indican que los buques de Gas Natural Licuado salen de los puertos sólo con cargas parciales de Gas Natural Licuado a bordo debido al cierre de los campos de gas israelíes.

- Con los bombardeos nocturnos en Oriente Próximo y el derribo de drones por un portaaviones militar estadounidense, Estados Unidos podría verse arrastrado a la guerra, lo que podría desencadenar un repunte de los precios del Gas a corto plazo.

- El thinktank "The Institute of Energía Economics, Japan" (IEEJ) calculó que el mundo necesitará 7 billones de dólares para garantizar un suministro suficiente de gas hasta 2050.

- Esta tarde se publicará el recuento de equipos de perforación de gas de Baker Hughes, cerca de las 17:00 GMT. La cifra anterior fue de 117, que sigue estando bastante lejos del máximo de 167 alcanzado en 2022. No hay expectativas previstas.

Análisis Técnico del Gas Natural: Prima de riesgo durante el fin de semana

El Gas Natural sigue subiendo más de un 25% tras el inicio de las turbulencias en la región de Gaza. Y con la llegada del invierno, se espera que repunte la volatilidad. Los precios en general son moderados hasta que las temperaturas empiecen a bajar y las primas de riesgo se tendrán en cuenta debido a las tensiones en Oriente Medio durante el periodo invernal, cuando se espera un aumento de la demanda.

No hay niveles de resistencia significativos, salvo 3.65$, el máximo del 17 de enero. A partir de ahí, entra en juego el máximo de 2023 cerca de 4.3080$.

A la baja, el canal de tendencia no actuó como soporte cerca de 3.37$. Los precios del Gas Natural podrían hundirse brevemente hasta los 3.07$, con esa línea naranja identificada desde el doble techo de mediados de agosto. Si la caída se convirtiera en una venta masiva, los precios podrían caer por debajo de los 3$, cerca de la media móvil simple de 55 días.

-638333919823302267.png)

XNG/USD gráfico diario

Preguntas frecuentes sobre el Gas Natural

¿Qué factores fundamentales determinan el precio del Gas Natural?

La dinámica de la oferta y la demanda es un factor clave que influye en los precios del Gas Natural, y a su vez está influida por el crecimiento económico mundial, la actividad industrial, el crecimiento de la población, los niveles de producción y las existencias. El clima influye en los precios del Gas Natural porque se utiliza más Gas durante los inviernos fríos y los veranos calurosos para calefacción y refrigeración. La competencia de otras fuentes de energía influye en los precios, ya que los consumidores pueden optar por fuentes más baratas. También influyen los acontecimientos geopolíticos, como la guerra de Ucrania. Las políticas gubernamentales relacionadas con la extracción, el transporte y las cuestiones medioambientales también influyen en los precios.

¿Cuáles son las principales publicaciones macroeconómicas que influyen en los Precios del Gas Natural?

La principal publicación económica que influye en los precios del Gas Natural es el boletín semanal de inventarios de la Administración de Información Energética (EIA), una agencia gubernamental estadounidense que elabora datos sobre el mercado del gas en Estados Unidos. El boletín de Gas de la EIA suele salir el jueves a las 14:30 GMT, un día después de que la EIA publique su boletín semanal de Petróleo. Los datos económicos de los grandes consumidores de Gas Natural pueden influir en la oferta y la demanda, entre los que destacan China, Alemania y Japón. El gas natural se cotiza y comercia principalmente en dólares estadounidenses, por lo que las publicaciones económicas que afectan al dólar estadounidense también son factores.

¿Cómo influye el dólar en los precios del Gas Natural?

El dólar estadounidense es la moneda de reserva mundial y la mayoría de las materias primas, incluido el Gas Natural, se cotizan y comercian en los mercados internacionales en dólares estadounidenses. Por ello, el valor del Dólar influye en el precio del Gas Natural, ya que si el Dólar se fortalece, se necesitan menos dólares para comprar el mismo volumen de gas (el precio cae), y viceversa si el dólar se fortalece.

Los economistas de Commerzbank analizan las perspectivas del mercado australiano a la espera de los datos de inflación de la semana que viene.

Los datos de inflación serán probablemente lo que importa ahora para el RBA

Lo que importa ahora para el Banco de la Reserva de Australia (RBA) serán probablemente los datos de inflación del tercer trimestre, que se publicarán la próxima semana. En particular, la nueva gobernadora del banco central, Michele Bullock, ha expresado su preocupación por la posibilidad de que la inflación vuelva a subir.

Si los datos de inflación de la próxima semana confirman las preocupaciones de Bullock, una nueva subida de tasas a principios de noviembre es muy posible y ciertamente necesaria en ese momento desde el punto de vista del mercado. Si a pesar de estos acontecimientos el RBA no actuara, el AUD probablemente sería castigado masivamente por el mercado.

El Presidente del Banco de la Reserva Federal de Filadelfia, Patrick Harker, reiteró el viernes su preferencia por mantener estables los tipos de interés: "Este es un momento en el que no hacer nada equivale a hacer algo y, de hecho, yo diría que equivale a hacer bastante", dijo Harker en su intervención ante la Asociación de Gestión de Riesgos, en Filadelfia.

Principales conclusiones del discurso:

Sigo convencido de que hemos llegado a un punto en el que lo más prudente es mantener la tasa de interés oficial. He llegado a esta decisión tras revisar cuidadosamente tanto los datos concretos como lo que he oído directamente de mis contactos en todo el Tercer Distrito.

La mayoría de los datos disponibles para septiembre son mejores de lo que esperaba. Los últimos datos sobre ventas minoristas confirman que los hogares conservaron su poder adquisitivo y no parecieron tener reparos en utilizarlo durante el verano. Un consumidor resistente no es un problema. De hecho, quizá el principio clave de un aterrizaje suave sea que los hogares puedan ajustar su plan cuando y como mejor les convenga, en contraposición al tipo de ajustes drásticos e inevitables que se producen, por ejemplo, al perder repentinamente el empleo.

No vamos a tolerar una reaceleración de los precios.

Aunque estoy dispuesto a revisar mis opiniones y a actuar en consecuencia si observo indicios de reinflación, tampoco voy a reaccionar de forma exagerada ante la variabilidad normal de los datos mes a mes.

Las huelgas laborales prolongadas, el reinicio de los pagos de los préstamos estudiantiles y los acontecimientos internacionales conllevan cada uno su propio conjunto de efectos económicos. Pero no conoceremos necesariamente su alcance hasta dentro de algún tiempo. Tendremos que ver los datos.

Una política monetaria decidida, pero paciente, nos permitirá lograr el aterrizaje suave que todos deseamos para nuestra economía.

Ahora bien, ¿cuándo preveo que vuelvan a bajar las tasas? Esa es una pregunta para la que aún no tengo respuesta. Mis previsiones se basan en lo que sé hasta ahora. Y a medida que pase el tiempo, se completen los ajustes, surjan nuevos datos y obtengamos más información sobre las tendencias subyacentes, puede que tenga que ajustar mis previsiones y, con ellas, mis plazos. Baste decir que las tasas deberán mantenerse altas durante algún tiempo.

Reacción de los mercados

El Índice del Dólar estadounidense (DXY) cotiza cerca de 106.20, plano en el día, consolidando las pérdidas semanales. Los rendimientos del Tesoro estadounidense retroceden el viernes, con el rendimiento a 2 años en el 5.12% y el rendimiento a 10 años en el 4.95%.

- El par EUR/USD cotiza sin dirección por debajo de la barrera de 1.0600.

- Se esperan nuevas ganancias por encima de la zona de 1.0640.

El par EUR/USD cotiza sin rumbo claro por debajo de la barrera clave de 1.0600 el viernes.

En caso de que la recuperación adquiera un ritmo más serio, se espera que el par desafíe inicialmente el máximo de octubre en 1.0639 (12 de octubre). La superación de esta zona dejaría al descubierto un posible movimiento hacia la SMA transitoria de 55 días en 1.0721, por antes de los máximos semanales en 1.0736 (20 de septiembre) y 1.0767 (12 de septiembre).

Mientras tanto, las pérdidas siguen sobre la mesa, siempre y cuando el par navegue la zona por debajo de la clave de 200 días SMA en 1.0818.

Gráfico diario del EUR/USD

- El DXY alterna ganancias con pérdidas en la zona baja de 106.50.

- A corto plazo parece que se producirá una consolidación adicional.

El DXY comercia de forma inconclusa en torno a zona de 106.20-106.30 al final de la semana.

Parece que el DXY ha entrado en una fase de consolidación por el momento. Mientras tanto, los intentos alcistas ocasionales siguen teniendo como objetivo el máximo semanal de 106.78 (12 de octubre) antes del máximo de 2023 de 107.34 (3 de octubre). A la baja, se espera que el mínimo mensual de 105.53 (12 de octubre) contenga las caídas.

De momento, mientras se mantenga por encima de la SMA clave de 200 días, hoy en 103.29, se espera que las perspectivas para el DXY sigan siendo constructivas.

Gráfico diario del DXY

- El EUR/JPY se suma a las ganancias del jueves y se acerca a 159.00.

- Parece probable que se produzcan ganancias adicionales en el horizonte a corto plazo.

El EUR/JPY sigue avanzando e imprime nuevos máximos de varias semanas cerca de la barrera de 159.00 al final de la semana.

Teniendo en cuenta la acción de los precios en curso, el cruce podría ahora desafiar el máximo de 2023 en 159.76 (30 de agosto) a corto plazo, justo antes del nivel redondo de 160.00.

De momento, la perspectiva positiva a largo plazo para el cruce parece favorecida mientras se mantenga por encima de la SMA de 200 días, hoy en 150,69.

Gráfico diario del EUR/JPY

La caída del 3% frente al Dólar representa el peor comportamiento del euro en cuatro trimestres. Los economistas de CIBC Capital Markets analizan las perspectivas del EUR/USD.

La política y el clima son los vientos en contra inmediatos del Euro

Dado que los vientos en contra macroeconómicos no muestran signos de relajación inmediata, prevemos un margen para un posicionamiento adicional a la baja del EUR.

Cabe esperar que el BCE siga drenando liquidez del sistema hasta 2024, lo que contendrá las caídas del euro. Sin embargo, también podemos esperar que los vientos en contra inmediatos del EUR persistan hasta principios del cuarto trimestre de 2023, sobre todo en vista de los riesgos políticos que se ciernen sobre las próximas elecciones y el tiempo.

EUR/USD - cuarto trimestre de 2023: 1.03 | primer trimestre de 2024: 1.05

- Las ventas minoristas en Canadá cayeron más de lo esperado en agosto.

- El par USD/CAD continúa cotizando en terreno negativo en torno a 1.3700.

Las ventas minoristas en Canadá disminuyeron un 0.1% sobre una base mensual en agosto a 66.08 mil millones de dólares canadienses, Estadísticas de Canadá informó el viernes. Esta lectura siguió al crecimiento del 0.4% registrado en julio y superó las expectativas del mercado de un descenso del 0.3%.

Las ventas minoristas sin automóviles aumentaron un 0.1% en el mismo periodo, tras subir un 1.1% en julio.

Reacción de los mercados

El par USD/CAD no mostró una reacción inmediata a estas cifras y por última vez se vio un comercio modesto a la baja en el día a 1.3700.

El Dólar estadounidense cotiza entre mixto y a la baja en el día, mientras que los rendimientos de EE.UU. caen. Los economistas de Scotiabank analizan las perspectivas del Dólar.

Tono más débil en el USD desde el pico de finales de septiembre

En los gráficos, el débil cierre del Índice del Dólar (DXY) el jueves subraya el tono modestamente más débil en el USD en general desde el pico de finales de septiembre en el DXY.

Pérdidas por debajo de 105.50 sugerirían un poco más de debilidad en el futuro.

- El Dólar perdió sustancialmente el jueves después de que Powell no pusiera nada nuevo sobre la mesa.

- El viernes se publicarán pocos datos, por lo que los inversores podrán asimilar los acontecimientos de la semana pasada.

- El Índice del Dólar se fortaleció un poco el viernes en medio de la escalada de tensiones en Oriente Medio.

El Dólar perdió terreno tras el discurso del presidente de la Reserva Federal, Jerome Powell. Las declaraciones de Powell no aportaron nuevos elementos significativos, ya que repitió principalmente ideas de la última reunión del Comité Federal de Mercado Abierto (FOMC). Los mercados se apresuraron a vender el Dólar, llevando al Dólar a un máximo de 1.0620 frente al Euro.

Sin embargo, las tensiones geopolíticas en Oriente Medio provocaron un rápido cambio de tendencia: una base militar en el sur de Siria, donde se encontraban soldados estadounidenses, fue atacada. Al mismo tiempo, se informó de que el destructor USS Carney de la Armada estadounidense había derribado varios misiles Houthi. Ante la escasez de datos económicos, se espera que los operadores estén atentos a las reacciones y posibles represalias de EE.UU. en la región.

Resumen diario: El Dólar prospera en la geopolítica

- El presidente de la Fed de Filadelfia, Patrick Harker, es el último miembro de la Fed en hablar antes de que comience el periodo de bloqueo de la próxima reunión del FOMC que tendrá lugar el 1 de noviembre. Esté atento a los posibles comentarios de Harker a las 13:00 GMT.

- El último dato del calendario se publicará este viernes con el recuento de plataformas petrolíferas estadounidenses Baker Hughes alrededor de las 17:00 GMT. La cifra anterior fue de 501.

- Acciones de nuevo no están lidiando bien con los titulares recientes y durante la noche: Los índices asiáticos caen cerca de un 0.50%. Las acciones europeas están en números rojos, registrando pérdidas de más del 1%, mientras que los Futuros de acciones estadounidenses bajan alrededor del 0.50%.

- La herramienta FedWatch del Grupo CME muestra que los mercados están valorando en un 98.5% la posibilidad de que la Reserva Federal mantenga los tipos de interés sin cambios en su reunión de noviembre.

- El rendimiento de referencia del Tesoro estadounidense a 10 años cotiza al 4.93%, unos pocos puntos básicos por debajo del 5% al que cotizaba anteriormente. Con el aumento de las tensiones geopolíticas y la posibilidad de que EE.UU. empiece a desempeñar un papel más activo sobre el terreno, la demanda de bonos podría seguir aumentando.

Análisis técnico del Índice del Dólar: Atascado y sin rumbo

El Índice del Dólar estadounidense (DXY) se está partiendo en dos. Por un lado, la situación geopolítica en la región de Israel-Palestina está pidiendo más fortaleza del Dólar, mientras que la reciente comunicación de la Fed y la ralentización de ciertas cifras económicas piden un Dólar más débil. Será un escenario de tira y afloja sin un camino claro de cara al futuro.

Aún podría producirse un rebote por encima de la línea de tendencia diaria del 18 de julio, aunque este nivel está empezando a alejarse. Por arriba, 107.19 es un nivel importante. Si es así, el siguiente nivel a vigilar es 109.30.

En el lado bajista, la reciente resistencia de 105.88 no hizo un buen trabajo de soporte de ninguna recesión. En su lugar, hay que buscar 105.12 para mantener el DXY por encima de 105.00. Si no lo consigue, 104.33 será el mejor nivel para buscar un resurgimiento de la fortaleza del Dólar estadounidense, con la media móvil simple (SMA) de 55 días como nivel de soporte.

Preguntas frecuentes sobre el Dólar estadounidense

¿Qué es el Dólar estadounidense?

El dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias.

Tras la Segunda Guerra Mundial, el USD tomó el relevo de la Libra esterlina como moneda de reserva mundial. Durante la mayor parte de su historia, el Dólar estadounidense estuvo respaldado por el Oro, hasta el Acuerdo de Bretton Woods de 1971.

¿Cómo afectan al Dólar las decisiones de la Reserva Federal?

El factor individual más importante que influye en el valor del dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés.

Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del Dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

¿Qué es el Quantitative Easing y cómo influye en el Dólar?

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado.

Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del dólar estadounidense.

¿Qué es el endurecimiento cuantitativo y cómo influye en el Dólar estadounidense?

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

El CAD sube. Shaun Osborne, estratega jefe de divisas de Scotiabank, analiza las perspectivas del CAD.

Los patrones intradía se inclinan ligeramente a la baja para el USD

En términos generales, el CAD me sigue pareciendo relativamente "barato" en el extremo inferior de su reciente rango operativo frente al USD, pero es probable que el trasfondo de riesgo lo mantenga cotizando a la defensiva al menos a corto plazo.

La caída del USD desde el máximo intradía del jueves para terminar la sesión sin cambios formó una vela "doji" bajista en el gráfico diario, pero las pérdidas del USD han sido leves y el CAD realmente necesita repuntar un poco más hoy para tener una oportunidad de mejorar.

Las pautas intradía son ligeramente negativas para el USD, pero el USD se mantiene por encima del soporte a corto plazo (1,3635), lo que podría desbloquear un poco más la fortaleza del CAD.

Resistencia en 1.3725/1.3735.

En una entrevista concedida el viernes a la CNBC, el presidente de la Reserva Federal (Fed) de Atlanta, Raphael Bostic, afirmó que no cree que el banco central estadounidense recorte la tasa de interés oficial antes de mediados del próximo año, según Reuters.

Principales conclusiones

"La inflación ha bajado mucho y debería continuar".

"La economía ha resistido".

"Los contactos empresariales dicen que se avecina una desaceleración".

"No vamos a ver una recesión, la inflación irá al 2%".

"Estoy bastante confiado en que la Fed controlará la inflación".

"No sé si la tasa neutral ha cambiado, podría ser más alta".

"A finales de 2024 es posible que la Fed baje las tasas".

"La economía todavía tiene mucho impulso, la inflación bajará lentamente".

"Habrá que ser cautos, pacientes y decididos".

Reacción de los mercados

Estos comentarios no parecen tener un impacto notable en la valoración del dólar estadounidense. En el momento de escribir estas líneas, el Índice del Dólar perdió un 0.05% en el día, situándose en 106.18.

Las ventas minoristas aumentaron un 3.2% anual en México durante el mes de agosto, según informa el Instituto Nacional de Geografía y Estadística (INEGI). La cifra se sitúa por debajo del 5.1% visto en julio y del 4.4% esperado por el consenso del mercado. Esta es la tasa de crecimiento más baja en tres meses para el indicador.

A nivel mensual, las ventas minoristas cayeron un 0.4% en agosto después de crecer un 0.2% en julio. Esta es la primera caída en tres meses. El resultado decepciona las expectativas de los expertos, que esperaban un 0%.

USD/MXN reacción

El USD/MXN apenas ha reaccionado a los datos después de que minutos antes el par alcanzara nuevos máximos de 11 días en 18.40. Al momento de escribir, el precio del Dólar frente al Peso mexicano se sitúa en 18.36, creciendo un 0.14% diario.

El par EUR/USD mantiene las ganancias en la parte superior de 1.05. Los economistas de Scotiabank analizan las perspectivas del par.

Resistencia sólida en 1.0610 y 1.0640

El EUR/USD está presionando un poco más la tendencia bajista general desde el máximo de julio.

Las señales de tendencia a corto plazo indican que se está desarrollando un impulso positivo en torno a la subida del Euro.

Sigue habiendo una sólida resistencia por encima del mercado en 1.0610 y 1.0640, pero un cierre firme en la semana impulsaría las posibilidades de una modesta extensión hacia 1.0650/1.0750 como mínimo.

- El USD/MXN vuelve a probar máximos de 11 días ya alcanzados ayer alrededor de 18.40.

- El precio del Dólar oscila alrededor de 106.25/30.

- México espera la publicación de las ventas minoristas de agosto.

El USD/MXN se mantiene firme por tercera jornada consecutiva. En la mañana europea del viernes, el par ha avanzado desde la zona 18.30 para volver a tocar máximos de 11 días ya probados el jueves en 18.39.

El precio del Dólar se muestra cauteloso al finalizar la semana

El Índice del Dólar (DXY) se mantiene cauteloso ante los temores por una nueva escalada bélica en el conflicto entre Israel y Hamás. El billete verde está operando alrededor de 106.25/106.30 antes de la apertura de Wall Street, algo alejado del máximo de la semana alcanzado ayer jueves en 106.67.

Sin datos relevantes en la agenda estadounidense del viernes, el foco estará en el discurso de Patrick T. Harker, miembro de la Fed, antes de que la próxima semana comience el período de 'silencio' de la Reserva Federal antes del anuncio de política monetaria que tendrá lugar el próximo miércoles 1 de noviembre.

En México, la atención se centra en el dato de ventas minoristas de agosto, que se espera suban un 4.4% anual después de crecer un 5.1% en julio. Ayer, el Instituto Nacional de Estadística y Geografía (INEGI) publicó que el Indicador Oportuno de Actividad Económica (IOAE) anticipó un aumento del 3% en el Indicador Global de Actividad Económica (IGAE), algo por debajo del 3.4% visto en agosto.

USD/MXN Niveles de precio

Con el par cotizando sobre 18.36, ganando un 0.16% diario, la primera resistencia a batir sería la ubicada en 18.39, máximo del 19 y 20 de octubre, seguida de 18.49, techo del mes de octubre registrado el pasado día 6. Más arriba esperaría la barrera situada en el nivel psicológico de 19.00.

A la baja, el nivel redondo de 18.00 sería el primer soporte antes de poder desencadenar una caída a 17.75, mínimo semanal registrado el 12 de octubre. Un quiebre por debajo apuntaría a 17.60, suelo del 3 de octubre.

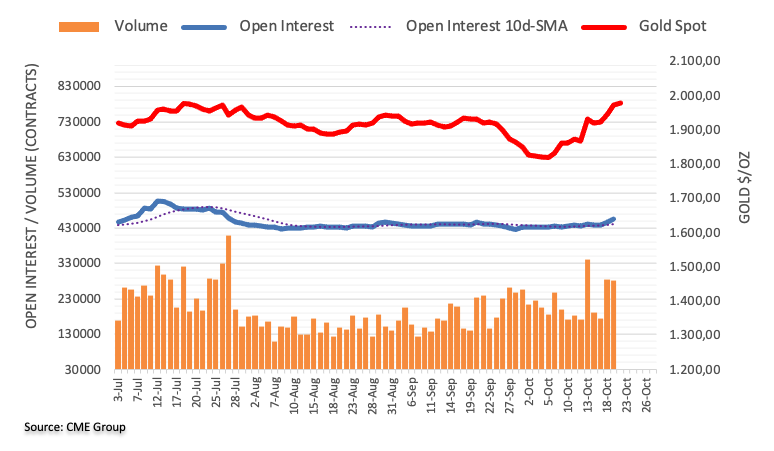

- El precio del Oro amplía su tendencia alcista mientras Israel se prepara para atacar al grupo Hamás.

- El presidente de la Fed, Jerome Powell, apoyó las tasas de interés neutrales en medio de un aumento del rendimiento de los bonos estadounidenses.

- Los rendimientos de los bonos del Tesoro estadounidense a 10 años superan el 4.9% en medio de los insostenibles déficits presupuestarios del Congreso.

El precio del Oro (XAU/USD) subió con fuerza ante la escalada de las tensiones en Oriente Próximo y el respaldo del presidente de la Reserva Federal (Fed), Jerome Powell, a una política de tipos de interés estables en su discurso del jueves. La demanda de Oro se fortaleció mientras las tropas israelíes se preparaban para entrar en la franja de Gaza con el objetivo de desmantelar Hamás, el grupo militar palestino. Mientras tanto, a pesar de la promesa de ayuda humanitaria para los civiles de Gaza por parte del presidente estadounidense, Joe Biden, Irán podría intervenir directamente en el conflicto, que podría convertirse en una temida guerra regional en Oriente Próximo.

El jueves, el presidente de la Fed, Jerome Powell, se unió a sus compañeros -Philip Jefferson, Austan Goolsbee, Michael Barr y Raphael Bostic- y ofreció una orientación neutral sobre las tasas de interés en su discurso en el Club Económico de Nueva York. Powell reconoció que los elevados rendimientos del Tesoro estadounidense durante varios años están afectando significativamente al gasto y la inversión en general.

Resumen diario de los motores de los mercados: El precio del Oro se fortalece gracias a múltiples vientos de cola

- El precio del Oro sigue subiendo y acaba de superar la resistencia de los 1.980$, gracias a los vientos favorables procedentes de la Reserva Federal y de Oriente Medio.

- El conflicto entre Israel y Palestina se prolonga ya 14 días y el jefe de defensa israelí, Yoav Gallant, está preparando a sus tropas para entrar en Gaza, con el objetivo de desmantelar el ejército de Hamás.

- El Presidente de Estados Unidos, Joe Biden, ha pedido ayuda humanitaria urgente para los civiles de Gaza. Tras visitar Israel, Biden afirmó "alto y claro" que Estados Unidos está con Israel.

- La demanda de lingotes de Oro sigue siendo optimista debido a los riesgos persistentes de intervención de Irán en el conflicto de Oriente Próximo, que lo convertiría de hecho en una guerra regional.

- Mientras tanto, las crecientes expectativas que apoyan una decisión sin cambios en la tasa de interés por parte de la Fed el 1 de noviembre han fortalecido el atractivo para el Oro.

- Jerome Powell apoyó un posible alto en las tasas de interés mientras abordaba las perspectivas de política monetaria en el Club Económico de Nueva York, como se esperaba. Reconoció que el aumento de los rendimientos del Tesoro estadounidense ha endurecido considerablemente las condiciones financieras generales.

- Los rendimientos del Tesoro estadounidense a 10 años se han acercado al 5% en medio de unos déficits presupuestarios insostenibles en Estados Unidos y de la subida de las tasas de interés.

- Jerome Powell reconoció que la economía estadounidense es resistente. La demanda de mano de obra se ha mostrado optimista y el gasto del consumidor se ha mantenido fuerte a pesar de los importantes esfuerzos por aliviar la inflación mediante la subida de los tipos de interés.

- En cuanto a las perspectivas de las tasas de interés, Powell dijo que un mayor endurecimiento de la política dependería en gran medida de los indicadores económicos, la evolución de las perspectivas y las tensiones geopolíticas.

- Tras el comentario de Powell, las apuestas de los operadores por el mantenimiento sin cambios de las tasas de interés en la reunión de noviembre aumentaron significativamente, un hecho alcista para el precio del Oro. Según la herramienta Fedwatch del CME, los operadores ven una probabilidad de casi el 100% de que la Fed mantenga las tasas de interés sin cambios en 5.25%-5.50%. Las probabilidades de una subida más de las tasas de interés en cualquiera de las dos reuniones de política monetaria que quedan en 2023 han caído al 20%.

- Los analistas de Wells Fargo afirman que el aumento de los rendimientos y el endurecimiento de las condiciones financieras "están haciendo el trabajo de la Fed" al frenar el crecimiento, lo que contribuye a enfriar la inflación.

- La presidenta de la Fed de Dallas, Lorie Logan, declaró el jueves que no está segura de que la inflación al consumo descienda al 2% y subrayó la necesidad de que haya debilidad en el mercado laboral para lograr la estabilidad de los precios.

- Lorie Logan citó que el aumento del rendimiento de los bonos y los recientes datos económicos han ganado algo de tiempo para que el banco central mantenga sin cambios las tasas de interés.

- La agenda económica del viernes en EE.UU. es ligera, con Harker de la Fed que hablará a las 13:00 GMT y la Declaración Mensual de Presupuesto que se espera que se publique más tarde en la sesión americana.

Análisis Técnico: El precio del Oro se acerca a los 1.980$

El precio del Oro se extiende al alza hasta cerca de 1.980$ en medio de múltiples vientos de cola. El metal precioso lleva una racha de tres días de ganancias y se espera que recupere el máximo de cinco meses en torno a los 1.987$. La última resistencia para el precio del Oro se sitúa en los 2.000$. Las medias móviles exponenciales (EMA) de 20 y 50 días han subido por encima de la EMA de 200 días, lo que indica que el sesgo alcista se ha fortalecido. El Índice de Fuerza Relativa (RSI) (14) sube por encima de 60, garantizando más subidas en el precio del Oro en medio de la ausencia de divergencias y señales de sobrecompra.

Preguntas frecuentes sobre el Oro

¿Por qué se invierte en Oro?

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

¿Quién compra más Oro?

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

¿Qué correlación tiene el Oro con otros activos?

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

¿De qué depende el precio del Oro?

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

- El Euro recupera terreno frente al Dólar.

- Los mercados bursátiles en Europa amplían las pérdidas semanales.

- El EUR/USD alcanza máximos diarios y se acerca al nivel de 1.0600.

- El índice del Dólar estadounidense DXY parece bien soportado en 106.00.

- Los mercados continúan digiriendo los comentarios del presidente de la Fed, Jerome Powell.

El Euro (EUR) logra ganar cierto impulso alcista frente al Dólar estadounidense (USD), lo que lleva al EUR/USD a acercarse a la zona clave de 1.0600 durante la sesión europea del viernes.